Постановка на учет (снятие с учета) в налоговых органахфизических лиц при изменении места жительства

28. Если физическое лицо изменило место жительства, постановка на учет в налоговом органе этого физического лица по новому месту жительства осуществляется в течение пяти рабочих дней со дня получения сведений о факте регистрации по новому месту жительства, сообщенных органами, осуществляющими регистрацию физических лиц по месту жительства и указанными в пункте 3 статьи 85

Кодекса, и в тот же срок налоговый орган обязан выдать (направить заказным письмом) физическому лицу уведомление о постановке на учет в налоговом органе по форме

, установленной ФНС России <*>

.

Датой постановки на учет в налоговом органе физического лица по основанию, предусмотренному настоящим пунктом, является дата регистрации этого физического лица по новому месту жительства, содержащаяся в сведениях, указанных в

настоящего пункта.

29. При изменении физическим лицом места жительства снятие его с учета в налоговом органе по прежнему месту жительства осуществляется на основании сведений, сообщенных органами, осуществляющими регистрацию физических лиц по месту жительства и указанными в пункте 3 статьи 85

Кодекса, о факте регистрации по новому месту жительства, переданных налоговым органом по новому месту жительства физического лица не позднее следующего рабочего дня после дня получения таких сведений от указанных органов.

Снятие с учета в налоговом органе физического лица по прежнему месту жительства по основанию, предусмотренному настоящим пунктом, осуществляется в течение пяти рабочих дней со дня получения сведений о факте регистрации физического лица по новому месту жительства, сообщенных органами, осуществляющими регистрацию физических лиц по месту жительства, и в тот же срок налоговый орган обязан выдать (направить заказным письмом) физическому лицу уведомление о снятии с учета в налоговом органе по

, установленной ФНС России <*>

.

Датой снятия с учета в налоговом органе физического лица по основанию, предусмотренному настоящим пунктом, является дата регистрации этого физического лица по новому месту жительства, содержащаяся в сведениях, указанных в

настоящего пункта.

Учетное дело физического лица пересылается в налоговый орган по новому месту жительства этого физического лица в течение трех рабочих дней со дня внесения сведений в ЕГРН о снятии его с учета в налоговом органе по прежнему месту жительства.

30. Снятие с учета в налоговом органе физического лица может также осуществляться налоговым органом при получении им сведений о постановке на учет этого физического лица в другом налоговом органе по месту его жительства, которая была осуществлена на основании

о постановке на учет.

При наличии в ЕГРН сведений о том, что физическое лицо, обратившееся с Заявлением о постановке на учет, состоит на учете в налоговом органе по прежнему месту жительства, налоговый орган по новому месту жительства физического лица направляет сведения о постановке его на учет в налоговый орган по прежнему месту жительства не позднее следующего рабочего дня после дня внесения сведений в ЕГРН о его постановке на учет в налоговом органе по новому месту жительства для снятия с учета этого физического лица в налоговом органе по прежнему месту жительства.

Снятие с учета в налоговом органе физического лица по основанию, предусмотренному настоящим пунктом, осуществляется в течение пяти рабочих дней со дня получения сведений о постановке его на учет, полученных от налогового органа по новому месту жительства, и в тот же срок налоговый орган обязан выдать (направить заказным письмом) физическому лицу уведомление о снятии с учета в налоговом органе по форме

, установленной ФНС России <*>

.

Датой снятия с учета в налоговом органе физического лица по основанию, предусмотренному настоящим пунктом, является дата постановки его на учет в налоговом органе по новому месту жительства, содержащаяся в сведениях о постановке на учет, полученных от налогового органа по новому месту жительства.

Учетное дело физического лица пересылается в налоговый орган по новому месту жительства этого физического лица в течение трех рабочих дней со дня внесения сведений в ЕГРН о снятии его с учета в налоговом органе по прежнему месту жительства.

Открыть полный текст документа

Как получить ИНН через интернет (Госуслуги, ФНС) бесплатно онлайн

Как получить ИНН через интернет (Госуслуги, ФНС)? Это актуальный вопрос для всех жителей РФ. В соответствии с законодательством каждое физическое лицо — плательщик налогов. Исключением является только небольшая группа населения. Это норма, отличающаяся императивным характером, так как уплата налогов гражданами — это одна из важных категорий бюджета страны. Именно поэтому Федеральной налоговой службой РФ (ФНС или ИНФС) предоставляется особый документ — ИНН. Он и подтверждает, что человек является налогоплательщиком.

Методы подачи заявки на получение ИНН

Консультация юриста бесплатно

Методы подачи заявки на получение ИНН посредством интернета представлены двумя способами: через сайт налог.ру или портал «Госуслуги».

Выделяют еще один способ получения кода — личное посещение учреждения, где находится Налоговая инспекция. Ее нужно посетить по месту регистрации. Можно отправить представителя, но учитывайте, что при нем должна быть нотариально заверенная доверенность, подтверждающая полномочия.

Совет! При необходимости есть возможность отредактировать заявление неоднократно.

Непосредственно получить документ можно одним из трех способов, а именно:

- В печатном варианте. Такой ИНН будет выдан тем лицам, которые оставили заявку на портале, но у них нет электронной подписи.

- В электронном виде.

ИНН будет выдан людям, имеющим электронную подпись, необходимую для удостоверения заявления. Выдается документ в формате файла, имеющего электронную подпись представителя ФНС.

ИНН будет выдан людям, имеющим электронную подпись, необходимую для удостоверения заявления. Выдается документ в формате файла, имеющего электронную подпись представителя ФНС. - Заказным письмом, которое придет по почте. Этот метод доступен только для владельцев электронной подписи.

Стоит знать! Электронная подпись — это реквизит, позволяющий официально подтверждать правильность заполнения документы. Гражданин, имеющий электронную подпись, обладает сертификатом, подтверждающим это.

Что потребуется?

Что потребуется? Подготовьте только паспорт гражданина РФ. Учитывайте тот факт, что каждый человек возрастом старше 14 лет должен самостоятельно получать код.

Учитывайте, что в паспорте обязательно должна стоять регистрация. Если этого нет, придется предоставить дополнительный документ. А также придется взять с собой документ, который объяснял бы смену фамилии, если подобная процедура была.

Совет! Если вы хотите оформить код ребенку, возраст которого меньше 14 лет, то для этого вооружитесь документом, подтверждающим законность представителя, а также понадобится свидетельство о рождении.

С 2012 года каждый гражданин имеет право получить ИНН по облегченному варианту по месту:

Пошаговая инструкция получения ИНН на сайте ФНС РФ

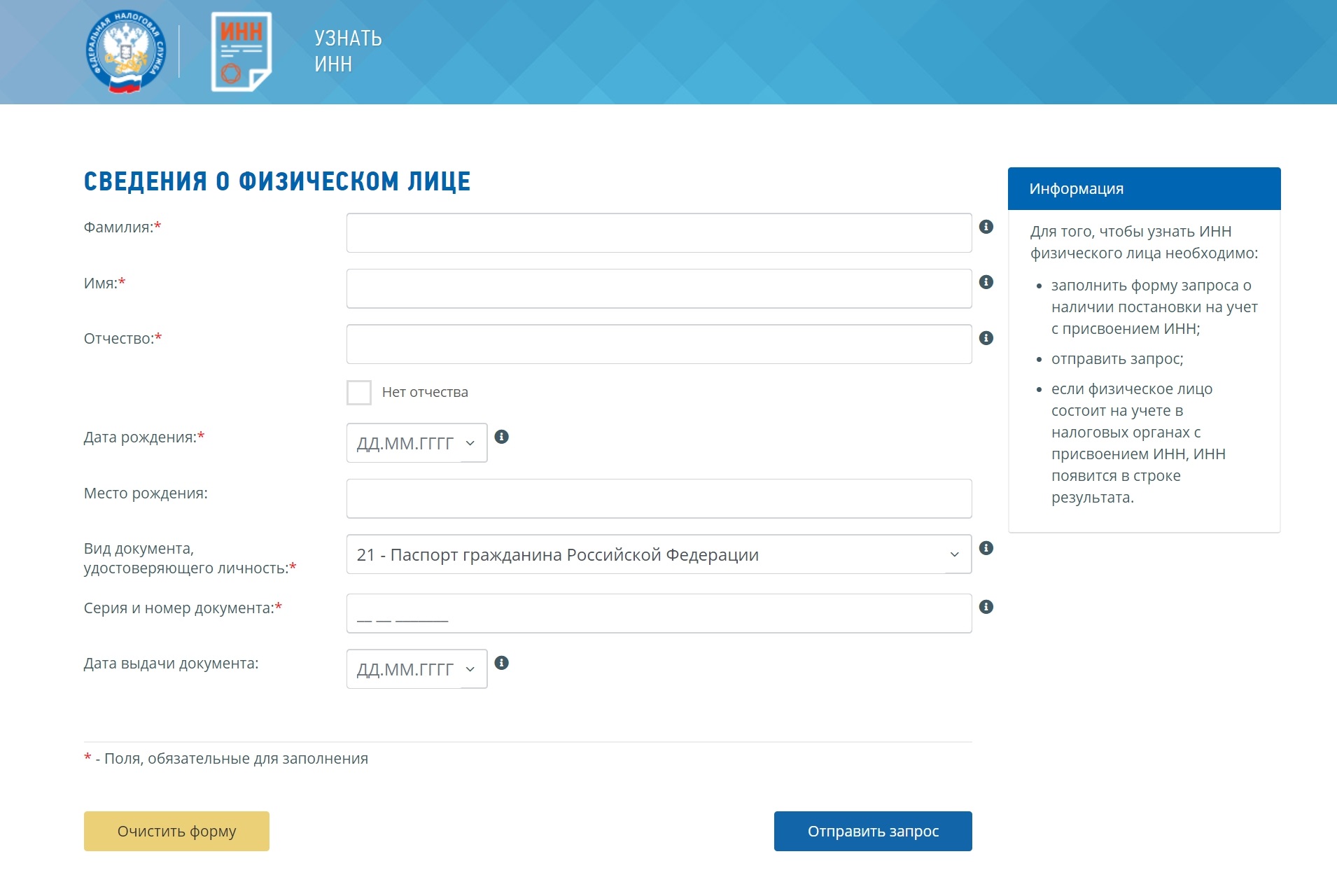

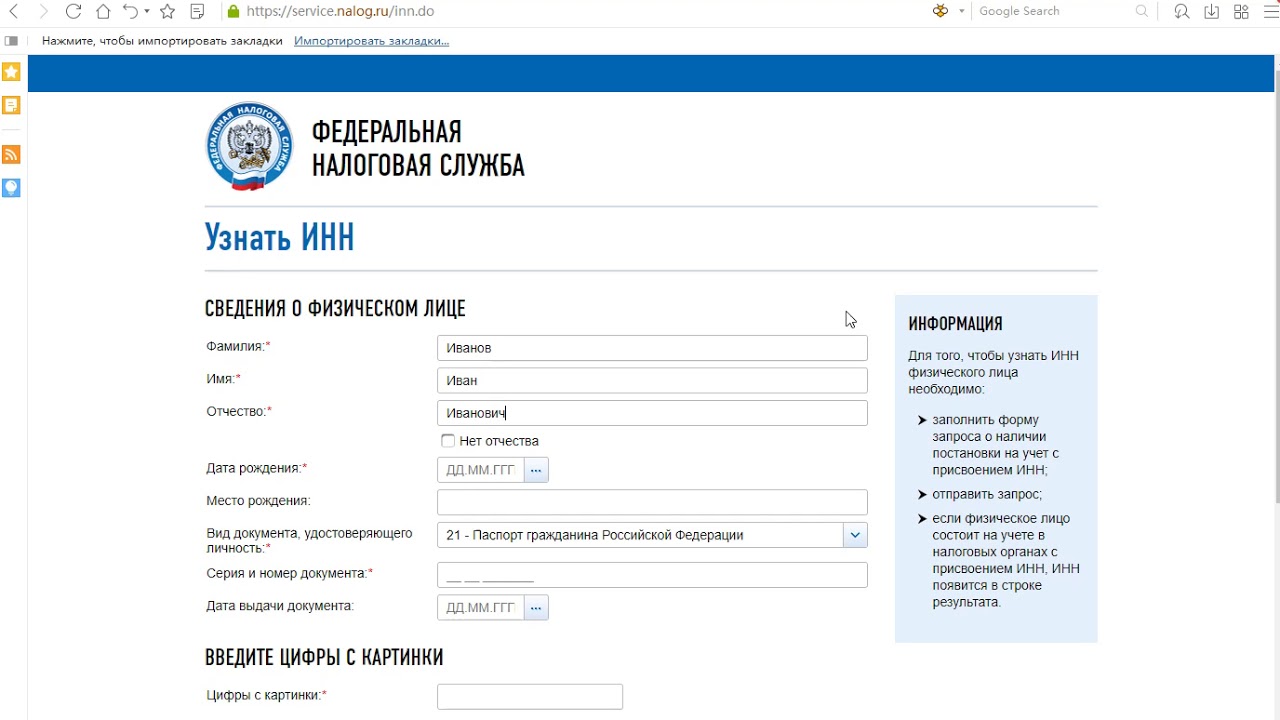

Пошаговая инструкция получения ИНН по паспорту онлайн на сайте ФНС РФ предельно проста в выполнении. Если пользователь по каким-либо причинам не уверен в том, есть ли он уже в ФНС, то предлагается онлайн-проверка на сайте налог.ру. Для этого следует кликнуть по вкладке «Узнай ИНН», которая находится в «Электронных сервисах».

После открытия нужно ввести данные в форму, которая откроется.

Если вы убедились в том, что свидетельства ИНН нет, то вам следует зайти в «Физические лица», а там кликнуть по пункту «Получить или узнать ИНН».

Появится такая страница, где нужно выбрать соответствующий пункт, изъявляя желание встать на учет.

Далее кликните кнопку «Перейти».

После этого откроется такая информация.

Вам предлагается скачать образец заявки, заполнить его и передать в НФС удобным способом.

В заключение порталом предлагается регистрация посредством ввода логина и желаемого пароля (как минимум восемь знаков). Далее код активации будет выслан на почтовый ящик, который вы прописывали при регистрации. Учитывайте, что навигация на сайте не самая лучшая, поэтому, возможно, не все требуемое вы найдете сразу.

Консультация юриста бесплатно

Можно ли получить ИНН на сайте «Госуслуги»?

Можно ли получить ИНН на сайте «Госуслуги»? Да, это вполне возможно. Этот портал был специально разработан, чтобы граждане получали услуги онлайн, не выходя из дома. Единственное условие — необходима регистрация и подтверждение данных. Для этого вводится личная информация для идентификации, включая паспортные данные и СНИЛС. Некоторое время потребуется для проверки, а затем можно зайти на портал в раздел «Физические лица», а затем отыскать вкладку «Налоги и сборы».

Также можно воспользоваться сайтом pgu.mos.ru для входа на портал gosuslugi.ru. Портал «Мосуслуги» в зависимости от выбранных действий перенаправит на «Госуслуги».

Там понадобится простая регистрация с вводом кода, который приходит на электронную почту.

Далее нужно подтвердить номер телефона посредством ввода кода, который придет.

Не забудьте придумать пароль.

Регистрация завершена.

Вам предлагается множество различных услуг. Проще всего воспользоваться поисковой строкой для поиска требуемой услуги. Туда можно ввести город, район или округ.

Аналогичным образом получается выписка и копия (дубликат). Услуга совершенно бесплатна.

ИНН — важный документ, который позволяет гражданину играть роль субъекта налоговых правоотношений. Этот номер понадобится для различных социальных сфер жизни, поэтому его оформление необходимо. Наличие возможности получения ИНН впервые через удобный сайт позволяет сэкономить время и средства.

Остались вопросы, проконсультируйтесь у юриста

(бесплатно, круглосуточно, без выходных):Оценка статьи:

Загрузка. ..

..Поделиться с друзьями:

Налоговая инспекция

Инспекция Федеральной налоговой службы России по г. Электростали Московской области

Врио начальника Инспекции: Савенко Наталья Алексеевна

Юридический адрес: 144000, г. Электросталь, Больничный проезд, д. 3

Прием налогоплательщиков осуществляется по адресу: 144000, г. Электросталь, Больничный проезд, д. 1

Контакты:

Контактный центр: 8-800-222-22-22

Информационно-справочная служба: (496) 574-36-92

Телефон доверия: (496) 574-36-37

Приемная: (496) 574-32-31

Факс: (496) 574-60-29

Отделы:

Отдел общего обеспечения (отдел кадров): 574-62-70

Отдел регистрации и учета налогоплательщиков: 574-20-42

Отдел выездных проверок: 574-64-80

Отдел камеральных проверок № 1: 574-65-53

Отдел камеральных проверок № 2: 574-38-71

Отдел камеральных проверок № 3: 574-66-69

Отдел работы с налогоплательщиками: 574-36-37

Отдел урегулирования задолженности и обеспечения процедур банкротства: 574-62-54

Аналитический отдел: 574-32-33

Бумажную корреспонденцию, в том числе налоговую и бухгалтерскую отчетность, налогоплательщики могут сдать через боксы в инспекциях. На конвертах необходимо указать контактный номер телефона для дистанционного решения возможных вопросов. Также бумажную корреспонденцию можно направить по почте.

На конвертах необходимо указать контактный номер телефона для дистанционного решения возможных вопросов. Также бумажную корреспонденцию можно направить по почте.

Удаленно решить вопрос по налогам можно с помощью сайта ФНС России. Для налогоплательщиков доступны более 50 онлайн-сервисов.

В Личных кабинетах для физических, юридических лиц и индивидуальных предпринимателей можно уплатить налоги, уточнить информацию по своему имуществу, отправить декларацию 3-НДФЛ и документы для получения налогового вычета за лечение, обучение или покупку недвижимости, провести сверку с бюджетом, уточнить невыясненные платежи и др.

Кроме того, обратиться за консультацией по налогам можно по бесплатному номеру Единого Контакт-Центра ФНС России: 8-800-222-22-22.

График работы:

Инспекция ФНС России по г. Электростали Московской области сообщает, что 31.12.2020 (четверг) прием и обслуживание налогоплательщиков осуществляется до 17.00 часов.

При посещении инспекции граждане обязаны соблюдать все рекомендации Роспотребнадзора, в том числе использовать средства индивидуальной защиты (гигиенические маски и перчатки).

Взаимодействовать с налоговой службой по-прежнему можно дистанционно, без посещения инспекции. Удобство и оперативность при получении государственных услуг ФНС России обеспечивают электронные сервисы, доступные на сайте nalog.ru.

Индивидуальные предприниматели и юридические лица могут сдавать отчетность, направлять запросы и получать иные услуги налоговой службы в электронном виде посредством телекоммуникационных каналов связи.

Для информирования налогоплательщиков также работает Единый контакт-центр ФНС России 8-800-222-22-22

|

Время работы инспекции |

Время работы операционного зала без перерыва |

|

|

Понедельник: |

09:00-18:00 |

09:00-18:00 |

|

Вторник: |

09:00-20:00 |

09:00-20:00 |

|

Среда: |

09:00-18:00 |

09:00-18:00 |

|

Четверг: |

09:00-2000 |

09:00-20:00 |

|

Пятница: |

09:00-16:45 |

09:00-16:45 |

|

Суббота:

|

Январь Февраль Март- август Сентябрь — октябрь Ноябрь Декабрь |

10:00-15:00 10:00-15:00 10:00-15:00 10:00-15:00 (1 и 3-я суббота месяца): 07/09, 21/09, 05/10, 19/10 10:00-15:00 10:00-15:00 ВЫХОДНОЙ ВЫХОДНОЙ |

График личного приема граждан начальником и заместителями начальника Инспекции

Должность, ФИО | Дни и часы приема |

Врио начальника Инспекции Савенко Наталья Алексеевна | понедельник, четверг 10. 00 — 00 —13.00 |

Заместитель начальника Инспекции Будная Марина Викторовна | Понедельник с 14:00 до 17:00 Среда с 10:00 до 13:00, с 14:00 до 17:00 |

Получатель до 31 декабря 2020 года

УФК по Московской области (ИФНС России по г. Электростали Московской области)

Банк получателя: Главное управление Банка России по Центральному федеральному округу г. Москвы (ГУ Банка России по ЦФО)

БИК: 044525000

Счет получателя: 40101810845250010102

С 1 января 2021 года меняются реквизиты для уплаты налогов!!!

С 01 января 2021 года вносятся изменения в реквизиты казначейских счетов Федерального казначейства и реквизиты счетов, входящих в состав единого казначейского счета.

С 01.01.2021 налоги, сборы и обязательные платежи, администрируемые на территории Московской области, подлежат зачислению на следующие реквизиты:

Банк получателя (реквизит 13): ГУ БАНКА РОССИИ ПО ЦФО/УФК по Московской области, г. Москва

Москва

БИК банка получателя (реквизит 14): 004525987

Номер счета банка получателя средств (единый казначейский счет) (реквизит 15): 40102810845370000004

Номер счета получателя (номер казначейского счета) (реквизит 17): 03100643000000014800

Всю необходимую информацию Вы можете узнать на официальном Интернет-сайте ФНС России: www.nalog.ru.

НОВОСТИ

Получение ИНН через Интернет физическому лицу: инструкция

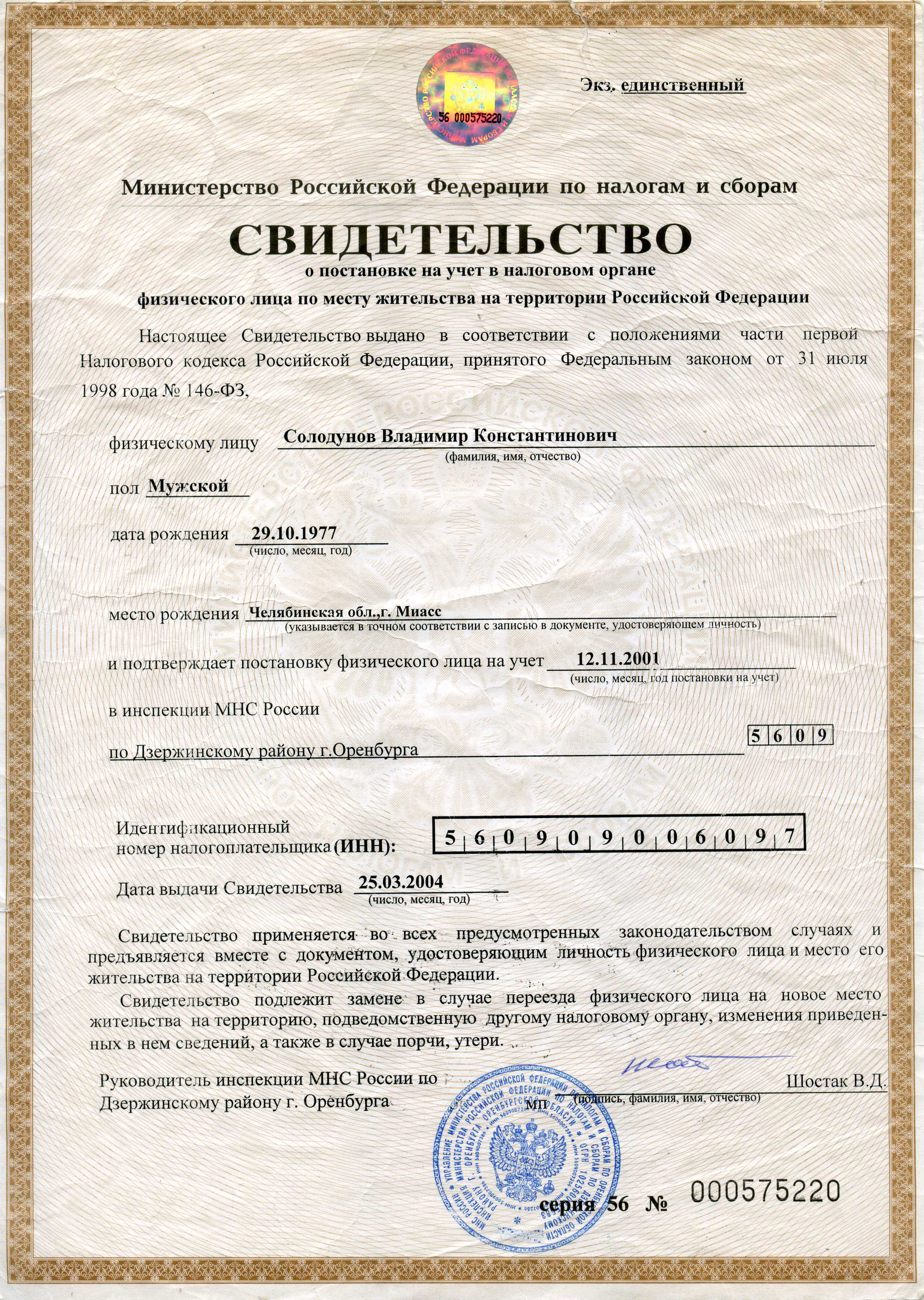

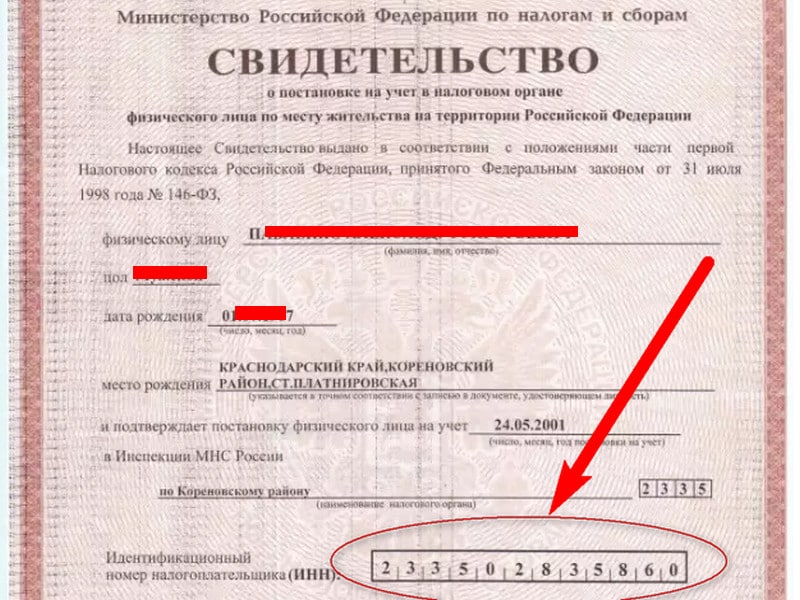

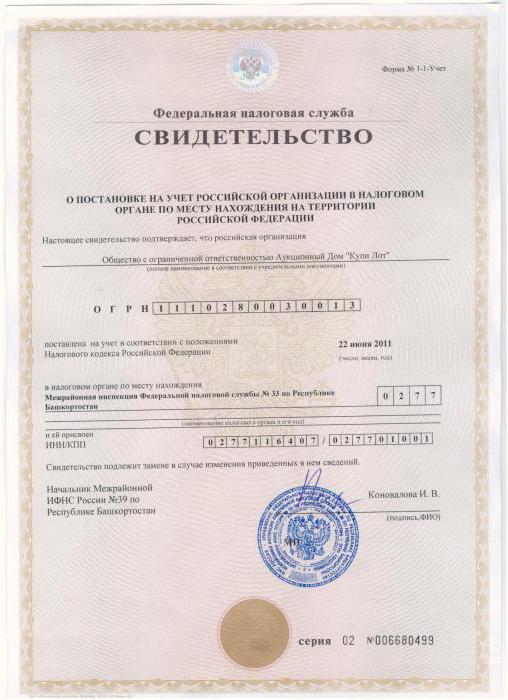

ИНН — индивидуальный идентификационный номер налогоплательщика, который является подтверждением регистрации гражданина РФ в налоговой службе и заменяет персональные данные, идентифицирующие его в единой информационной системе.

Получить ИНН можно лично или через интернет при помощи сайта налоговой службы nalog.ru. На едином портале государственных услуг gosuslugi.ru данную услугу в настоящее время получить нельзя, так же как и «Проверить задолженность у судебных приставов (ФССП) через интернет«.

- На главной странице сайта переходим в раздел «Физические лица, где среди множества электронных сервисов выбираем «Получить или узнать ИНН».

- Перейдя в раздел «ИНН» выбираем «Я хочу встать на учет в налоговый орган (получить свидетельство ИНН)».Подача заявление о постановке на налоговый учет осуществляется на основании электронного заявления в течении пяти дней со дня его получения. Выдача свидетельства в бумажном варианте совершается в тот же срок при условии, что ранее заявитель его не получал.

- Электронную заявку можно сформировать при помощи сервиса «Подача Заявления физического лица о постановке на учет»

- Сформировать заявление на получение ИНН можно заполнив экранную форму.

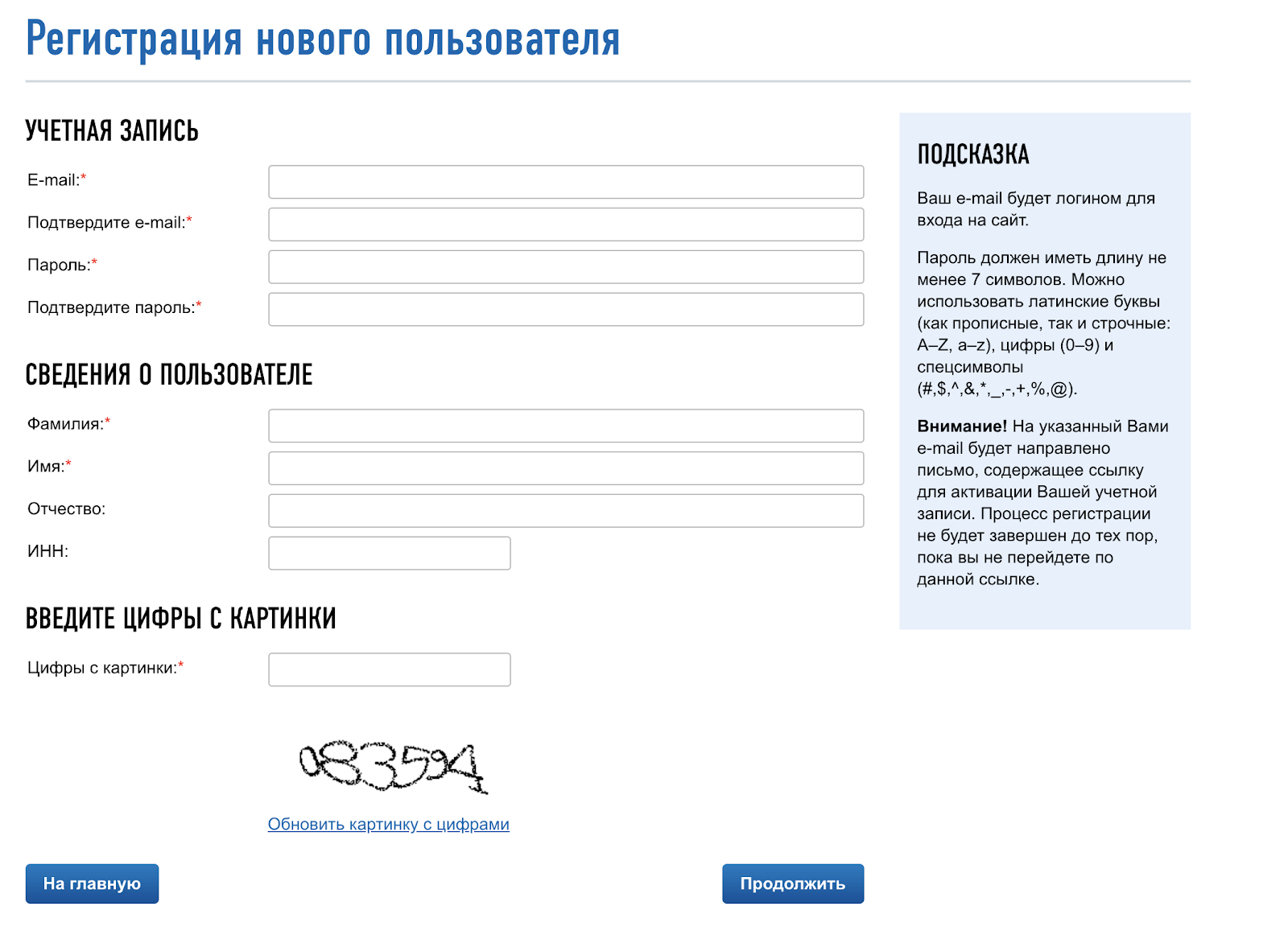

- Чтобы отправить заявку на получение ИНН в налоговую службу необходимо пройти не сложный процесс регистрации.

- Форма регистрации находится справа на странице сервиса

- В форме регистрации вводим дважды адрес электронной почты, придумываем пароль, не менее 7 цифр. Затем заносим ФИО, ИНН (при наличии), далее вводим цифры с картинки.

- На указанный адрес электронной почты ожидаем письмо со ссылкой, перейдя по которой, активируется учетная запись на сайте ФНС.

- Переходим на страницу сервиса и переходим к заполнению электронной заявки на получение ИНН.

- Заполняем личные данные. Вводим ФИО, дату и место рождения, пол и гражданство.

- Заносим сведения о месте жительства или пребывания. В открывшейся форме указываем субъект РФ, город и адрес.

- Добавляем дату регистрации и прежнее место жительства, если таковое имеется.

- Заполняем паспортные и контактные данные. На этом этапе заводим паспортные данные, прежние ФИО, если они менялись и контактную информацию.

- После заполнения всех данных отправляем заявку в ФНС. Вашей заявке присваивается номер.

- Если Вам необходимо получить свидетельство ИНН повторно — дубликат, скачайте заполненную квитанцию на оплату госпошлины и предъявите при посещении налогового органа.

- Статус рассмотрения всегда можно узнать в личном кабинете.

| 1 | Москва | 134,15 | 81 790 650,20 | 33,32 % | |

| 2 | Санкт-Петербург | 91,82 | 21 966 175,41 | 8,95 % | |

| 3 | Московская область | 91,34 | 17 507 467,77 | 7,13 % | |

| 4 | Тюменская область | 141,29 | 10 731 908,63 | 4,37 % | |

| 5 | Краснодарский край | 63,93 | 6 982 851,96 | 2,84 % | |

| 6 | Свердловская область | 55,70 | 6 544 378,94 | 2,67 % | |

| 7 | Республика Татарстан | 57,01 | 5 912 056,28 | 2,41 % | |

| 8 | Нижегородская область | 66,63 | 5 108 443,77 | 2,08 % | |

| 9 | Красноярский край | 75,79 | 4 602 145,74 | 1,87 % | |

| 10 | Самарская область | 51,39 | 4 555 909,94 | 1,86 % | |

| 11 | Башкортостан (Республика) | 54,74 | 4 143 430,64 | 1,69 % | |

| 12 | Ростовская область | 50,42 | 3 706 578,69 | 1,51 % | |

| 13 | Кемеровская область | 97,45 | 3 559 172,22 | 1,45 % | |

| 14 | Челябинская область | 47,14 | 3 516 332,30 | 1,43 % | |

| 15 | Новосибирская область | 35,84 | 3 401 496,76 | 1,39 % | |

| 16 | Пермский край | 50,19 | 2 862 888,77 | 1,17 % | |

| 17 | Приморский край | 48,74 | 2 578 156,83 | 1,05 % | |

| 18 | Иркутская область | 51,45 | 2 551 634,44 | 1,04 % | |

| 19 | Воронежская область | 52,35 | 2 345 212,33 | 0,96 % | |

| 20 | Ленинградская область | 70,54 | 2 302 998,03 | 0,94 % | |

| 21 | Белгородская область | 76,66 | 2 276 358,24 | 0,93 % | |

| 22 | Калининградская область | 54,25 | 1 942 842,15 | 0,79 % | |

| 23 | Вологодская область | 52,38 | 1 749 852,03 | 0,71 % | |

| 24 | Хабаровский край | 49,13 | 1 660 687,74 | 0,68 % | |

| 25 | Калужская область | 72,14 | 1 615 457,73 | 0,66 % | |

| 26 | Волгоградская область | 42,42 | 1 464 757,15 | 0,60 % | |

| 27 | Ярославская область | 43,31 | 1 439 430,46 | 0,59 % | |

| 28 | Алтайский край | 32,26 | 1 430 455,77 | 0,58 % | |

| 29 | Ставропольский край | 40,13 | 1 422 899,05 | 0,58 % | |

| 30 | Оренбургская область | 49,78 | 1 406 729,61 | 0,57 % | |

| 31 | Саратовская область | 34,80 | 1 400 069,26 | 0,57 % | |

| 32 | Липецкая область | 72,20 | 1 374 978,35 | 0,56 % | |

| 33 | Удмуртская Республика | 41,31 | 1 374 187,91 | 0,56 % | |

| 34 | Тульская область | 51,16 | 1 364 418,82 | 0,56 % | |

| 35 | Томская область | 50,40 | 1 293 777,11 | 0,53 % | |

| 36 | Владимирская область | 46,36 | 1 227 037,27 | 0,50 % | |

| 37 | Мурманская область | 88,47 | 1 212 648,17 | 0,49 % | |

| 38 | Омская область | 30,93 | 1 135 973,43 | 0,46 % | |

| 39 | Саха (Республика) (Якутия) | 50,29 | 1 072 922,52 | 0,44 % | |

| 40 | Коми (Республика) | 67,63 | 1 021 277,56 | 0,42 % | |

| 41 | Рязанская область | 40,83 | 976 300,88 | 0,40 % | |

| 42 | Тверская область | 33,99 | 962 786,05 | 0,39 % | |

| 43 | Смоленская область | 40,55 | 957 554,23 | 0,39 % | |

| 44 | Курская область | 52,17 | 924 692,72 | 0,38 % | |

| 45 | Кабардино-Балкарская Республика | 90,92 | 900 663,54 | 0,37 % | |

| 46 | Пензенская область | 36,16 | 770 981,00 | 0,31 % | |

| 47 | Тамбовская область | 52,61 | 744 194,46 | 0,30 % | |

| 48 | Кировская область | 26,73 | 740 951,77 | 0,30 % | |

| 49 | Брянская область | 44,82 | 723 485,40 | 0,29 % | |

| 50 | Ульяновская область | 31,12 | 720 926,67 | 0,29 % | |

| 51 | Республика Крым | 22,41 | 694 382,85 | 0,28 % | |

| 52 | Сахалинская область | 48,83 | 653 304,08 | 0,27 % | |

| 53 | Архангельская область | 33,54 | 649 333,35 | 0,26 % | |

| 54 | Ивановская область | 23,93 | 615 981,93 | 0,25 % | |

| 55 | Чувашская Республика-Чувашия | 29,30 | 584 117,98 | 0,24 % | |

| 56 | Амурская область | 42,41 | 571 451,56 | 0,23 % | |

| 57 | Астраханская область | 39,63 | 508 055,20 | 0,21 % | |

| 58 | Дагестан (Республика) | 16,79 | 491 514,98 | 0,20 % | |

| 59 | Новгородская область | 44,42 | 485 394,55 | 0,20 % | |

| 60 | Орловская область | 39,88 | 474 230,56 | 0,19 % | |

| 61 | Мордовия (Республика) | 41,12 | 473 335,20 | 0,19 % | |

| 62 | Карелия (Республика) | 24,90 | 457 107,43 | 0,19 % | |

| 63 | Бурятия (Республика) | 22,21 | 436 127,23 | 0,18 % | |

| 64 | Магаданская область | 113,14 | 433 443,68 | 0,18 % | |

| 65 | Камчатский край | 45,46 | 423 624,64 | 0,17 % | |

| 66 | Марий Эл (Республика) | 36,26 | 400 294,82 | 0,16 % | |

| 67 | Псковская область | 33,72 | 397 313,30 | 0,16 % | |

| 68 | Забайкальский край | 29,53 | 373 109,88 | 0,15 % | |

| 69 | Костромская область | 26,00 | 339 066,17 | 0,14 % | |

| 70 | Курганская область | 27,01 | 310 943,06 | 0,13 % | |

| 71 | Хакасия (Республика) | 39,49 | 303 267,57 | 0,12 % | |

| 72 | Чеченская Республика | 22,61 | 224 494,95 | 0,09 % | |

| 73 | Севастополь | 18,35 | 195 965,46 | 0,08 % | |

| 74 | Карачаево-Черкесская Республика | 32,06 | 184 881,47 | 0,08 % | |

| 75 | Чукотский автономный округ | 149,17 | 163 039,91 | 0,07 % | |

| 76 | Северная Осетия-Алания (Республика) | 17,94 | 157 057,85 | 0,06 % | |

| 77 | Алтай (Республика) | 31,24 | 151 552,92 | 0,06 % | |

| 78 | Адыгея (Республика) (Адыгея) | 23,69 | 144 104,55 | 0,06 % | |

| 79 | Тыва (Республика) | 14,27 | 50 890,17 | 0,02 % | |

| 80 | Калмыкия (Республика) | 14,55 | 50 805,52 | 0,02 % | |

| 81 | Еврейская автономная область | 18,69 | 43 913,11 | 0,02 % | |

| 82 | Ингушетия (Республика) | 8,60 | 43 447,69 | 0,02 % |

Налоги на размещение в гостиницах | AustinTexas.

gov

govA Гостиница — это любое здание или здания, в которых население может получить спальные места за 2 доллара или более каждый день в течение 30 дней подряд или меньше. Сюда входят, помимо прочего, отели, мотели, туристические дома, аренда на время отпуска владельцем, дома или суды, общежития, гостиницы, общежития, ночлеги, ночлег и завтрак, краткосрочная аренда на время отпуска или другие здания, где комнаты меблированы за отдельную плату. .Сюда не входят больницы, санатории и дома престарелых.

Доход, полученный от налога на размещение в отелях, используется для развития туризма, а также индустрии конгрессов и гостиничного бизнеса в Остине.

Регистрация

Новые зарегистрированные лица — отели, мотели, ночлеги и завтракиЕсли отель еще не зарегистрирован в Управлении контролера, заполните регистрационную форму, чтобы создать свою учетную запись.

Новые владельцы — Краткосрочная аренда

Если отель предназначен для краткосрочной аренды и регистрируется в городе Остин впервые, сначала необходимо получить лицензию на краткосрочную аренду, и для того, чтобы она функционировала, ее необходимо ежегодно продлевать. Посетите www.austintexas.gov/str, чтобы узнать больше об этом процессе. Пожалуйста, обратите внимание: даже если постановление STR к вам не применяется, все равно применяются постановления о сборе и переводе налогов за проживание в отеле.

Посетите www.austintexas.gov/str, чтобы узнать больше об этом процессе. Пожалуйста, обратите внимание: даже если постановление STR к вам не применяется, все равно применяются постановления о сборе и переводе налогов за проживание в отеле.

Департамент кодекса Остина потребует подтверждения того, что ежеквартальные налоговые отчеты о заполнении отеля подаются за каждый квартал в рамках процесса получения лицензии STR.

Ставки налога

Ставка налога на размещение в гостиницах города Остин составляет 11 процентов, включая 9 процентов налога на размещение и 2 дополнительных налога на проектные объекты.Закон штата Техас требует, чтобы каждый счет или другая квитанция об оплате отеля, подлежащего обложению налогом, взимаемым за проект объекта, содержала заявление на видном месте, в котором говорилось: «Город Остин требует взимания дополнительного налога в размере двух процентов (2%). на каждую плату за гостиницу с целью финансирования проекта объекта «.

Городской налог добавляется к 6-процентной ставке, установленной штатом Техас, которая должна перечисляться в штат отдельно. Для получения информации о государственном налоге на проживание в отелях посетите их веб-сайт или позвоните по телефону 1-800-252-1385.

Требования к отчетности

Каждое лицо, от которого требуется взимать налог на проживание в отеле, должно подать отчет о налоге на проживание в отеле в Контролерскую кассу города Остина с указанием суммы вознаграждения, уплаченной за все заселение номеров в предыдущем квартале, суммы постоянных (30 дней) и других льгот. предоставлено, и сумма налога, взимаемого с таких занятий. К отчету должен прилагаться платеж в размере собранной суммы налога.

Отчеты и платежи должны быть произведены в последний день месяца, следующего за каждым квартальным отчетным периодом (квартал, заканчивающийся 31 марта, должен быть произведен 30 апреля, квартал, закончившийся 30 июня, должен быть произведен 31 июля, квартал, заканчивающийся сентября. 30 до 31 октября и квартал, заканчивающийся 31 декабря, до 31 января). Отчет требуется, даже если в течение квартала налоги не взимались.

30 до 31 октября и квартал, заканчивающийся 31 декабря, до 31 января). Отчет требуется, даже если в течение квартала налоги не взимались.

Если срок платежа приходится на выходные или праздничные дни, сроком платежа будет следующий рабочий день. Для клиентов, осуществляющих оплату через Интернет, датой платежа будет дата совершения платежа через Интернет. Для тех, кто отправляет чек по почте, датой платежа будет считаться действительная дата почтового штемпеля Почтовой службы США. Кроме того, офис городского контролера должен получить ваш отчет в течение пяти рабочих дней с даты почтового штемпеля, иначе отчет будет считаться просроченным, если просрочен.

В первый день после даты подачи отчета взимается штраф в размере 5 процентов от суммы подлежащего уплате налога. На 61-й день после установленной даты взимается дополнительный штраф в размере 5 процентов от неуплаченного налога. По просроченным налогам начисляются проценты по ставке 10 процентов годовых, начиная с 61-го дня с даты уплаты. Просроченные платежи в первую очередь относятся к пени и пени.

Просроченные платежи в первую очередь относятся к пени и пени.

STR обязаны хранить копии всех налоговых отчетов о размещении в гостиницах.Департамент кодекса Остина потребует подтверждения того, что ежеквартальные налоговые отчеты о занятости отеля подаются за каждый квартал в рамках ежегодного процесса продления лицензии STR.

Полезные ссылки

Город:

Город Остин Код

Часто задаваемые вопросы (FAQ)

Матрица налогообложения доходов отелей

Регистрационная форма

Отчет о налогообложении проживания в отелях

Лицензирование краткосрочной аренды

Штат:

Штат Техас Налоговая информация о размещении в гостиницах

Свидетельство об освобождении от уплаты налога на проживание в отеле в Техасе

База данных об освобождении от налогов штата Техас

Зарегистрировать разрешение на ведение бизнеса в Айове

Q. Как мне восстановить свое разрешение?

А . Чтобы восстановить разрешение, заполните форму изменения .

Чтобы восстановить разрешение, заполните форму изменения .

Q. Какой должна быть частота подачи заявок?

A. Чтобы определить частоту подачи заявок, посетите страницу Частота подачи заявок и срок возврата .

Q. Как мне оформить разрешение на прямую оплату?

A. Некоторые квалифицированные покупатели, пользователи и потребители материального личного имущества или облагаемых налогом услуг могут переводить налог непосредственно в Департамент, а не своим поставщикам.Узнайте больше о разрешении на прямую оплату .

Чтобы подать заявление на получение разрешения на прямую оплату, вы должны заполнить Заявление на регистрацию разрешения на прямую оплату, 78-011 .

Q. Я еще не получил свое разрешение, но мне нужно его подать. Что мне делать?

A. Отдел принимает единовременную бумажную подачу. Заполните соответствующую бумажную форму и отправьте полную оплату в отдел.

Отдел принимает единовременную бумажную подачу. Заполните соответствующую бумажную форму и отправьте полную оплату в отдел.

Q. Я не могу найти по номеру делового электронного файла (BEN).Как мне получить еще одну копию?

A. Отправьте электронное письмо по адресу [email protected] и укажите название компании в налоговом разрешении, номер налогового разрешения штата Айова (если применимо), имя отправителя, десятизначный номер телефона и адрес электронной почты отправителя. Департамент доходов штата Айова отправит вам по почте копию номера вашего служебного электронного файла (BEN), номер вашего разрешения и инструкции о том, как подавать и перечислять налоги.

В. Я посетил временное мероприятие, например выставку ремесел, нужно ли мне разрешение?

А. Да. Заполните онлайн-бизнес-заявку . Налогоплательщикам необходимо подать заявление на получение разрешения только один раз, и они останутся активными до тех пор, пока разрешение не будет аннулировано.

Q: Как выглядят номера разрешений?

A: Зависит от типа налога.

- Удержание: 211234567001

- Налог с продаж: 123456789

- Налог на использование розничного продавца: 200111111

- Потребительский налог: 912345678

- Прямая оплата: 123945678

- Консолидированный налог с продаж: 000009999

- Поставщик моторного топлива: 704012345

- Поставщик моторного топлива, ограничивающий использование топлива: 705012345

- Импортер моторного топлива: 706012345

- Смеситель моторного топлива: 707012345

- Хранилище моторного топлива: 714012345

- Транспорт моторного топлива: 715012345

- Дилер сжиженного газа: 701012345

- Разрешение пользователя на сжиженный газ: 702012345

- СНГ Консолидированный: 700012345

Акцизный налог на отель-мотель

- С 1 января 1969 года город Колумбус ввел налог в размере 3% на доход от аренды комнат в отелях / мотелях, расположенных в Колумбусе, штат Огайо.

Ставка налога была увеличена до 4% с 1 сентября 1980 г. и до 6% с 1 сентября 1985 г.

Ставка налога была увеличена до 4% с 1 сентября 1980 г. и до 6% с 1 сентября 1985 г. - С октября 1988 г. Управление по организации конференций округа Франклин (FCCFA) ввело 4% -ную ставку налога на уровне округа, которая Город собирает деньги от своего имени и передает их в FCCFA.

- С января 1989 года городские власти отказались от права взимать 0,9% от прежней ставки в 6%. Ставка городского налога тогда составила 5,1%, а ставка FCCFA — 4.9% в пределах города.

- С октября 2012 года городские власти переведут свою часть налога в размере 5,1% от Hilton Downtown в FCCFA.

- Начиная с 1 января 2014 г. налог будет распределяться таким образом.

Ставка налога | % Доля | Назначение Назначено | ||||

46,86% | Бюро конгрессов и посетителей Колумбуса (содействие городу) | |||||

1,68% * | 94% | Культурные услуги / Обогащение населения | ||||

0,60% * | 11,77% | |||||

8,43% | Трест доступного жилья | |||||

5,10% | 100.00% | Общая ставка по городу | ||||

4,90% | 100,00% | 3 | ||||

Городские учреждения округа Франклин 00% | Общая налоговая ставка внутри города Колумбус | |||||

4,00% | 100.00% | Управление по организации конференций округа Франклин за пределами города | ||||

* Доли в процентах для 5.1% «целевые» фонды применяются после распределения налоговых поступлений от Hilton Downtown в размере 5,1%.

Налог на размещение номеров | Правительство округа Уэйк

Прочтите о налоге на валовой доход от занимаемой площади. Просмотр общей информации о подаче документов и штрафов за возвращенные платежи.

Просмотр общей информации о подаче документов и штрафов за возвращенные платежи.

Обзор

В декабре 1991 года уполномоченные округа Уэйк взимали налог на проживание в размере 6% с валовых поступлений, полученных от сдачи в аренду любой комнаты, жилого помещения или жилого помещения, предоставленного гостиницей, мотелем, гостиницей или аналогичным местом в округе.Налог на размещение комнат также применяется к комнатам или домам, арендуемым физическими лицами через веб-сайты, включая, помимо прочего, Airbnb, VRBO, Windu, Rooorama и т. Д. Налог не распространяется на жилье, предоставленное некоммерческими благотворительными, образовательными, благотворительными или религиозными организациями. когда они предоставляются для достижения их некоммерческих целей или в жилые помещения, предоставленные одному и тому же лицу в течение не менее девяноста (90) дней подряд.

Пожалуйста, прочтите уведомление , опубликованное N. C. Департамент доходов, который предоставляет более подробную информацию о типах розничных продавцов и сборах, облагаемых налогом на проживание.

C. Департамент доходов, который предоставляет более подробную информацию о типах розничных продавцов и сборах, облагаемых налогом на проживание.

Общая информация о подаче документов

Розничные торговцы должны заполнить налоговое заявление о размещении комнаты, чтобы указать номер счета для целей налоговой отчетности. Заполненные заявки необходимо отправить по адресу:

. Налоговая администрация округа Уэйк

Налоговое управление за размещение помещений

P.О. Box 2719

Raleigh NC 27602-2719

По вопросам, связанным с заполнением заявления или по вопросам, касающимся налога на проживание, звоните в налоговую администрацию округа Уэйк по телефону 919-856-5999 .

Важная информация о вашем PIN-коде

После того, как номер налогового счета будет установлен, вам будет отправлено письмо с PIN-кодом вашей учетной записи. Вам будет предложено предоставить этот PIN-код при звонке или посещении нашего офиса для обсуждения информации об учетной записи.PIN-код также необходим для заполнения онлайн-документов и электронных платежей. PIN-код также можно получить, позвонив в наш офис по телефону 919-856-5999.

Вам будет предложено предоставить этот PIN-код при звонке или посещении нашего офиса для обсуждения информации об учетной записи.PIN-код также необходим для заполнения онлайн-документов и электронных платежей. PIN-код также можно получить, позвонив в наш офис по телефону 919-856-5999.

- Отчет должен подаваться каждый месяц не позднее двадцатого числа месяца, следующего за месяцем начисления налога.

- Отчеты должны быть поданы онлайн или проштампованы Почтовой службой США до двадцатого числа месяца, следующего за месяцем начисления налога. Почта с счетчиком считается полученной на дату поступления денежного перевода в этот офис.

- Указанный подлежащий уплате налог должен быть оплачен вместе с отчетом, в противном случае будут начислены штрафы. См. NCGS 105.236 для информации о штрафах.

- При пересылке по почте ваш чек или денежный перевод должен быть переведен в Департамент налоговой администрации округа Уэйк. Будет принят один чек для всех мест; однако для каждого местоположения необходимо подавать отдельный отчет.

- Если вы не должны платить налоги в течение месяца, вы должны подать «Нулевой возврат» с помощью онлайн-системы или отправить в наш офис отчет с указанием «Налог не причитается».

- Как предусмотрено в NCGS 153A-148.1, декларация, поданная в Департамент налоговой администрации округа Уэйк, не считается публичной записью, и информация, содержащаяся в декларации, не может быть раскрыта, за исключением случаев, предусмотренных законом.

Файл и оплата в Интернете

Штрафы за возвратную проверку

Штраф за недействительные чеки — Когда банк, в котором любой несертифицированный чек передан в Налоговое управление в счет оплаты любого обязательства перед Департаментом, возвращает чек из-за недостатка средств или отсутствия счета векселедателя, секретарь начисляет штраф в размере десяти процентов (10%) от суммы чека при минимальной сумме одного доллара (1 доллар США). 00) и не более одной тысячи долларов (1000 долларов США). Этот штраф не применяется, если Секретарь обнаруживает, что на момент предъявления чека к оплате у чекодателя было достаточно средств на счете в финансовом учреждении для оплаты чека, и по неосторожности чекодатель не смог выписать чек на счет, на котором было достаточно средств.

00) и не более одной тысячи долларов (1000 долларов США). Этот штраф не применяется, если Секретарь обнаруживает, что на момент предъявления чека к оплате у чекодателя было достаточно средств на счете в финансовом учреждении для оплаты чека, и по неосторожности чекодатель не смог выписать чек на счет, на котором было достаточно средств.

Штраф за перевод плохих электронных средств — Если электронный перевод денежных средств не может быть завершен из-за недостаточности средств или отсутствия счета отправителя, Секретарь должен назначить штраф в размере десяти процентов (10%) от суммы перевод, при условии, что минимум один доллар (1 доллар.00) и не более одной тысячи долларов (1000 долларов США). Секретарь может отменить этот штраф в соответствии с Правилами 105-237.

Для получения дополнительной информации о штрафах за обратную проверку см. NCGS 105-236.

Как подать налоговую декларацию

Вы можете подать заявку онлайн, используя myTax, через зарегистрированного налогового агента или заполнить бумажную налоговую декларацию. Ваша налоговая декларация охватывает доходный год с 1 июля по 30 июня. Если вам необходимо заполнить налоговую декларацию, вы должны подать ее или обратиться к налоговому агенту до 31 октября.

Ваша налоговая декларация охватывает доходный год с 1 июля по 30 июня. Если вам необходимо заполнить налоговую декларацию, вы должны подать ее или обратиться к налоговому агенту до 31 октября.

При подаче налоговой декларации вы указываете, сколько денег вы зарабатываете (доход) и какие расходы вы можете требовать в качестве вычета.

На этой странице:

Варианты жилья

Если вам необходимо подать налоговую декларацию, вы можете выбрать один из следующих вариантов в зависимости от ваших обстоятельств.

Узнайте больше о том, как:

После того, как вы подадите заявку, вы можете проверить, как идет процесс подачи налоговой декларации, используя наши варианты самообслуживания.

Если вам нужна помощь в подаче налоговой декларации, см. Раздел Помощь и поддержка по подаче налоговой декларации.

Информация, необходимая для подачи

Прежде чем подавать документы, узнайте, что нового для физических лиц в это налоговое время.

Чтобы подать налоговую декларацию, мы рекомендуем вам иметь всю следующую информацию. Вам понадобится ваш:

- реквизиты банковского счета (BSB и номер счета)

- отчет о прибылях и убытках или сводки платежей от всех ваших работодателей

- резюме платежей от Centrelink (Services Australia)

- квитанций или выписок о расходах, которые вы заявляете в качестве вычетов

- доход вашего супруга (если он у вас есть)

- информация о частном медицинском страховании (если у вас есть страховое покрытие).

Если вы подаете налоговую декларацию онлайн с помощью myTax, мы предварительно заполним большую часть этой информации за вас. Чтобы подать заявку онлайн, вам необходимо привязать свою учетную запись myGov к ATO.

Следующий шаг:

Срок сдачи налоговой декларации

Если вы подаете собственную налоговую декларацию, вам необходимо подавать ее до 31 октября каждого года.

Если 31 октября выпадает на выходной день, срок подачи налоговой декларации — следующий рабочий день после 31 октября.

Если вы решите воспользоваться услугами зарегистрированного налогового агента, у него, как правило, будет специальный график подачи документов, и он сможет подавать декларации клиентам позднее 31 октября. Если вы пользуетесь услугами зарегистрированного налогового агента, вам необходимо привлечь его до 31 октября.

Если у вас возникли трудности с выполнением налоговых обязательств или вы не можете подать заявку до 31 октября, свяжитесь с нами как можно скорее.

Если вы подаете свою собственную налоговую декларацию, и по ее результатам выдается счет, оплата должна быть произведена до 21 ноября, даже если вы подаете:

- с 1 июля по 31 октября

- после 31 октября.

Если вы пропустите срок

Даже если вы опоздали в срок, важно подать документы как можно скорее.

Если вы ожидаете налоговый счет, не откладывайте подачу жилья. Срок оплаты при подаче собственной налоговой декларации — 21 ноября, даже если вы подали поздно. Проценты будут применяться к любой сумме вашей задолженности после 21 ноября.

Проценты будут применяться к любой сумме вашей задолженности после 21 ноября.

Если вам сложно заплатить вовремя, вы можете запросить тарифный план:

- онлайн для долгов 100 000 долларов или меньше — вам понадобится учетная запись myGov, связанная с ATO

- через автоматическую телефонную службу для долгов на сумму не более 100 000 долларов США

- по телефону, свяжитесь с нами по вопросам задолженности на сумму более 100 000 долларов США, чтобы мы могли совместно с вами разработать план оплаты в соответствии с вашими обстоятельствами.

См. Также:

Уполномоченный правительством Австралии, Канберра.

Вы можете подать заявку онлайн, используя myTax, через зарегистрированного налогового агента или заполнить бумажную налоговую декларацию. Ваша налоговая декларация охватывает доходный год с 1 июля по 30 июня.Штат Орегон: Налоговое управление штата Орегон

О налоге с продаж в Орегоне

В штате Орегон нет общего налога с продаж или использования / транзакции.

Однако в штате Орегон существует налог на использование транспортных средств, который применяется к новым транспортным средствам, приобретенным за пределами штата.Налог должен быть уплачен до того, как транспортное средство может быть зарегистрировано в Орегоне.

Орегон использует Сертификат перепродажи из реестра предприятий штата Орегон для покупателей из Орегона, которые покупают товары за пределами штата, а затем перепродают их в Орегоне.

Не отправляйте нам эту форму. Передайте заполненную форму продавцу за пределами штата во время покупки. Продавец за пределами штата может принять этот сертификат в качестве альтернативного «сертификата перепродажи» и освободить транзакцию от государственного налога с продаж / использования / транзакции, но для его принятия требуется , а не .В некоторых штатах, в том числе в Вашингтоне, может потребоваться заполнить форму для конкретного штата или предоставить дополнительную информацию.

Орегон не имеет свидетельства об освобождении от налога с продаж.

Если вы являетесь резидентом Орегона, работающим или совершающим покупки в штате, где действует налог с продаж, и вам нужна информация о налоговой политике этого штата в отношении нерезидентов, проконсультируйтесь с налоговым агентством этого штата.

Закон штата Орегон не позволяет вам снижать налоги штата Орегон, потому что вы уплатили налог с продаж в другом штате.

Решение Wayfair и налог с продаж через Интернет

21 июня 2018 года Верховный суд США постановил, что штат может взимать налог с продаж с налогоплательщиков, находящихся за пределами штата, если они продают товары резидентам штата и между налогоплательщиком и государством существует достаточная связь. Например, согласно закону Южной Дакоты компания должна собирать налог с продаж с розничных продаж через Интернет, если:

- Валовые продажи компании превышают 100 000 долларов США, или

- Компания провела более 200 сделок в Южную Дакоту.

Воздействие на жителей Орегона, совершающих покупки в Интернете

Решение Wayfair не влияет на жителей штата Орегон, покупающих товары или услуги через Интернет, поскольку в штате Орегон нет общего налога с продаж.

жителя штата Орегон, покупающих товары или услуги через Интернет, обычно не должны платить налог с продаж другому штату, но могут существовать исключения для других налогов. Например, при оформлении поездки через Интернет с вас будут взиматься федеральные налоги на авиабилеты, а также могут взиматься государственные и местные налоги на ваш отель или арендованный автомобиль.

Воздействие на предприятия штата Орегон, продающие товары через Интернет

Решение Wayfair действительно влияет на компании в Орегоне, продающие товары через Интернет покупателям в таком штате, как Южная Дакота, где розничные торговцы через Интернет должны собирать налог с продаж. Эти предприятия в Орегоне должны будут собирать и уплачивать налоги с продаж в штатах по налогу с продаж, если они соответствуют требованиям.

Если вы являетесь интернет-магазином в Орегоне, и его клиенты находятся в штате, где действует налог с продаж, мы рекомендуем вам связаться с ним напрямую или обратиться за юридической консультацией о том, как продолжить сбор и перевод налогов с продаж в те штаты, где требуется взимать налог с продаж на онлайн-продажи потребителям в их штате.

Налоги — Налог за пользование

Налог на использование

Кто должен регистрироваться для уплаты налога за пользование? Лицо, занимающееся одним из следующих видов деятельности, должно уплатить налог за пользование. Плата за налоговую регистрацию не взимается. Чтобы зарегистрироваться для уплаты налога за пользование, следуйте процедуре подачи заявления.

Физические лица и предприятия — Налог на использование материального личного имущества аналогичен налогу с продаж, но применяется к покупкам, когда налог с продаж штата Мичиган не взимается. Налог на использование в размере 6 процентов должен уплачиваться с общей цены (включая расходы на доставку и транспортировку) всех облагаемых налогом товаров, ввозимых в Мичиган или покупаемых по почте у розничных продавцов за пределами штата.Это касается покупок, сделанных в зарубежных странах, а также в других государствах. Компании, зарегистрированные для уплаты налога с продаж или удерживаемого налога, могут перечислять налог на использование в своих декларациях. Физические лица могут оплатить свои налоговые обязательства в своей налоговой декларации MI-1040. Дополнительную информацию и инструкции по налогу на использование для «Интернет-почты» и покупок за пределами штата «можно найти в буклете по подоходному налогу штата Мичиган.

Налог на использование также взимается с транспортных средств, внедорожников, передвижных домов, самолетов, снегоходов и плавсредств, приобретенных или переданных физическим или юридическим лицом у любого, кто не является лицензированным дилером или розничным продавцом.Налог на транспортные средства, снегоходы, снегоходы и гидроциклы должен быть уплачен государственному секретарю до передачи регистрации. Налог на мобильные дома должен быть уплачен государственному секретарю в момент передачи права собственности. Налоги по сделкам с самолетами должны уплачиваться в Министерство финансов. Дополнительную информацию по этой теме можно получить в Бюллетенях налоговой администрации 1990-4 (База налога на использование транспортных средств).

Существует исключение, разрешенное для покупки или передачи этих перечисленных предметов между супругом, матерью, отцом, братом, сестрой, ребенком, отчимом, пасынком, сводным братом, сводной сестрой, бабушкой и дедушкой, внуком, юридическим подопечным или законным опекуном с сертифицированным письмо об опеке.Также разрешены другие конкретные, менее распространенные исключения.

Предприятия за пределами штата — Предприятия, расположенные за пределами штата Мичиган, могут регистрироваться для сбора налогов штата Мичиган с продаж резидентам штата Мичиган. Это регистрация в налоге на использование. Ставка налога на использование в Мичигане составляет шесть процентов. Этот налог будет перечисляться государству в ежемесячных, ежеквартальных или годовых отчетах в соответствии с требованиями Департамента. Для транзакций, происходящих 1 октября 2015 года или позднее, от продавца за пределами штата может потребоваться перечислить налог с продаж или использовать налог с продаж в Мичиган.См. Уведомление о новых требованиях по налогу на продажи и использование для продавцов за пределами штата.

Аренда и аренда — Зарегистрированный арендодатель в Мичигане имеет возможность уплатить шестипроцентный налог штата Мичиган на приобретение материальной личной собственности, которая будет сдаваться в аренду в Мичигане, или собрать и перечислить шесть процентов использовать налог от общей арендной платы квитанции. Общая сумма арендных платежей включает все расходы, даже если арендодатель отдельно перечисляет арендодателю арендованное имущество.Выбранный метод не может быть изменен на протяжении всего жизненного цикла. Дополнительную информацию по этой теме можно найти в Бюллетене по доходам за 2015-25 гг.Телекоммуникации — Закон штата Мичиган о налоге на использование [MCL 205.93a (a) и (c) устанавливает шестипроцентный налог на использование и разрешает налогообложение соответствующих услуг, предоставляемых как часть телефонной связи. В той степени, в которой услуги телефонной связи (включая стоимость услуг, переданных клиенту) являются внутригосударственными — как исходящие, так и заканчивающиеся в Мичигане, сборы / сборы облагаются налогом.В той мере, в какой телефонная связь носит межгосударственный характер и либо начинается, либо завершается в Мичигане и выставляется на адрес службы или номер телефона в Мичигане, сборы / сборы подлежат налогообложению, если они не соответствуют определенным установленным законом критериям освобождения (т. Е. Глобальная телекоммуникационная услуга , Услуга префикса 800, межгосударственная частная сеть или международный вызов, входящий или исходящий).

ИНН будет выдан людям, имеющим электронную подпись, необходимую для удостоверения заявления. Выдается документ в формате файла, имеющего электронную подпись представителя ФНС.

ИНН будет выдан людям, имеющим электронную подпись, необходимую для удостоверения заявления. Выдается документ в формате файла, имеющего электронную подпись представителя ФНС.

Ставка налога была увеличена до 4% с 1 сентября 1980 г. и до 6% с 1 сентября 1985 г.

Ставка налога была увеличена до 4% с 1 сентября 1980 г. и до 6% с 1 сентября 1985 г. 43% *

43% *