условия получения кредита и перечень документов

Ипотечный кредит – обременение, под тяжестью которого заемщику предстоит жить десятилетия. Однако для многих граждан это единственный шанс обзавестись собственной жилплощадью. Чтобы не пополнить ряды тех, кому категорически отказывают в займе в 2019 году, необходимо четко представлять, что нужно чтобы взять ипотеку.

Первые шаги

Перед взятием ипотеки, необходимо:

- Определиться с недвижимостью, которая будет приобретаться на полученную ссуду (найти подходящий вариант).

- Выбрать банк с наиболее выгодным ипотечным предложением.

Поскольку приобретаемая недвижимость будет находиться в банковском залоге, кредитор внимательно отнесется к ее качеству. Он не выдаст займ на дом или квартиру, которые при неблагоприятном развитии событий (невозможности вернуть долг) будет сложно продать.

Банк не станет кредитовать приобретателей:

- Аварийного или ветхого жилья.

- Квартиры с незаконной перепланировкой.

- Домов «без удобств».

- Жилого помещения с возможной криминальной историей. Вызывают подозрение объекты недвижимости, которые за короткий период несколько раз сменили собственника.

Выбирая банк, надо обращать внимание не только на более низкие кредитные ставки, но и на условия выдачи займа – насколько заемщик им соответствует.

Первое, что нужно для оформления ипотеки – это реально оценить свои материальные возможности по погашению долга. Кредит может стать непосильной кабалой, вытягивающей из заемщика все зарабатываемые средства.

Кроме того, выплачивать тело долга с процентами придется долгие годы, в течение которых может произойти многое: болезнь, пожар, сокращение, ликвидация предприятия. В частности, человек должен быть уверен, что в случае потери работы уровень его квалификации позволит быстро найти нового работодателя.

Потенциальному клиенту следует также знать, какие обстоятельства могут стать основанием для отказа банка в ссуде.

К ним, в частности, относятся:

- Судимость заемщика.

- Недееспособность или психическое заболевание.

- Работа у индивидуального предпринимателя (ИП считается ненадежным статусом работодателя).

- Отказ в кредите другими банками.

- Подозрение, что ссуда берется не на жилье, а на другие цели, и т.д.

Нередко финансовое учреждение отказывает в ипотечном займе ничем не обосновывая свое решение. Тогда несостоявшемуся заемщику остается только гадать, чем он вызвал недоверие банка.

Читайте нашу статью о последних изменениях условий ипотеки в Сбербанке и снижении ставок.

Для расчета ипотеки онлайн воспользуйтесь нашим простым и удобным калькулятором ипотеки. Он рассчитает график ежемесячных платежей, проценты и переплату, а также ряд других параметров.

Перечень документов

Каждый кредитор настаивает на своем пакете документов. Особенно тщательно проверяется платежеспособность клиента, поэтому ему придется представить банку много финансовых справок и выписок, которые нужны для получения ипотеки в любом банке.

Основной пакет документов выглядит так:

- Паспорт.

- Дополнительный документ, удостоверяющий личность заемщика: СНИЛС, загранпаспорт, удостоверение водителя.

- Военный билет.

- Скопированный трудовой договор.

- Заверенная работодателем копия трудовой книжки.

- Справка 2-НДФЛ.

- Справка 3-НДФЛ. Нужна, если у клиента был доход помимо зарплаты.

- Договоры с финансовыми учреждениями об открытии депозитных счетов, если таковые есть.

- Выписки с банковских счетов, информация о его реквизитах.

- Свидетельства (копии), подтверждающие право владения дорогостоящими объектами.

Иногда вас попросят принести дополнительные документы:

- Форму-9 – сообщает, с кем прописан заемщик.

- Справку из Пенсионного фонда – о величине пенсии.

- Копии российских паспортов граждан, проживающих совместно с заявителем.

- Справки из диспансеров – психоневрологического и наркологического.

- Характеристику от работодателя.

Сведения, указанные в предоставленных заемщиком личных документах, банк будет проверять. Обнаружив, что они недостоверны или подложны, он сочтет их подателя лицом неблагонадежным и в ипотеке откажет.

Если за ипотекой обратится индивидуальный предприниматель, то кредитное учреждение заинтересует успешность его бизнеса. В частности, его попросят показать налоговую отчетность за 1 год (если бизнесмен работает на «упрощенке»), или за 2 года (если применяется ЕНВД).

Также ИП предоставляет:

- Выписка из ЕГРИП.

- ОГРН и ИНН.

- Копию выданной ему лицензии, если его деятельность незаконна без этого документа.

- Декларацию по НДФЛ, если применяется общий режим ведения бизнеса.

Какие документы нужны по специальным программам, зависит от их содержания. Например, если займ полностью или частично будет покрываться за счет материнского капитала, то получатель ссуды должен включить в комплект документов сертификат на выдачу данной выплаты.

Когда кредит выдается по программе «Молодая семья», следует предъявить документ о заключении брака. Если оформляется военная ипотека, заемщику понадобится свидетельство участника НИС (накопительно-ипотечной системы).

Периодически можно видеть рекламу, где банки обещают выдать целевой займ по 2-м документам. В объявлениях говорится, что нужно предъявить только российский паспорт и второй документ по выбору клиента. Однако оформить займ по упрощенной схеме обычно разрешают только держателям «зарплатных» карт. В этом случае банк хорошо осведомлен о финансовом положении заемщика и надежности его работодателя.

Если вы хотите получить ипотеку в Сбербанке, то можете почитать нашу подробную статью о том, какие документы потребуются для оформления ипотеки в этом финансовом учреждении по этой ссылке.

Документы на недвижимость

Поданные документы должны характеризовать не только потенциального должника, но и недвижимость, которую он собирается приобрести на средства целевого займа.

Для банка следует подготовить:

- Инвестиционный договор с застройщиком (обычно это ДДУ) – если квартира покупается в новостройке.

- Документ, подтверждающий право продавца отчуждать объект недвижимости – если он приобретается на рынке вторичного жилья (свидетельство собственника или наследника, договор купли-продажи и т.д.).

- Паспортные данные продавца.

- Форму-9 на покупаемый объект – надо подтвердить, что на данной жилплощади никто не зарегистрирован.

- Ксерокопия кадастрового паспорта с характеристиками приобретаемой жилплощади или официальный документ от застройщика с указанием технических параметров жилплощади.

Это не окончательный список необходимых бумаг. Банк вправе его расширить. Например, если продается недвижимость, где проживал несовершеннолетний, то он попросит принести разрешение на сделку, оформленное попечительскими органами.

Оформление по шагам

- Подать заявку в банк. Ее заполняют на специальном бланке финансовой организации. К заявлению прикладывают комплект требуемых документов. Обычно банк дает ответ в течение нескольких дней.

- Заключить предварительный договор с продавцом жилья, если заявка была одобрена. В нем оговаривается срок, в течение которого покупатель обязуется внести деньги.

- Застраховать приобретаемую квартиру от повреждения и утраты. Это не просто прихоть кредитора, а требование закона об ипотеке. Правда, иногда банки не ограничиваются только этой страховкой, и настаивают на том, чтобы клиент застраховал свою жизнь и здоровье. Данное условие не основано на законе, и выполнять его гражданин не обязан.

- Заключить с банком договор целевого займа. Следует внимательно прочитать его содержание, обращая внимание на комиссии и штрафные санкции. Также надо обратить внимание, вправе ли банк в одностороннем порядке изменить проценты по кредиту.

- Подписать закладную. Документ остается в банковской организации, позволяя ей продать право требования долга другому лицу.

- Оформить квартиру в собственность с залоговым обременением. Для этого документы на квартиру, договоры займа и купли-продажи передают в Росреестр. Ведомство регистрирует сделку, и выдает заемщику его экземпляры соглашений с продавцом. Но регистратором делается пометка – квартира (дом) находится под залогом. Собственник избавится от этого обременения лишь после того, как полностью рассчитается с банком.

Требования к заемщику

Банк придирчиво оценивает потенциального заемщика. Он должен свести к минимуму риск не возврата кредита. Строгие требования могут быть установлены к различным характеристикам клиента, в частности, к его трудовому стажу.

Мнение эксперта

Александр Николаевич Григорьев

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

Клиент должен иметь официальное место работы. Желательно – не у ИП. Для банка важен факт, что у получателя кредита есть постоянный источник дохода. Его стаж должен составлять не менее 3-х лет, из которых последние полгода он трудился на одном месте. В каждом банке критерии могут не намного различаться, поэтому перед обращением за ипотекой необходимо уточнять, сколько нужно отработать, чтобы пройти этот критерий оценки.

Кроме ограничений по стажу, большинство банков обращает внимание на следующие критерии должника:

- Возраст. Деньги не доверят гражданам младше 21 года. Пожилых россиян банки также не хотят видеть среди ипотечных заемщиков – обычно верхняя возрастная планка не превышает 60-65 лет.

- Образование. Предпочтение отдают заявителям, окончившим высшие учебные заведения.

- Семейный статус. Охотнее кредитуют замужних и женатых граждан. Но только в том случае, если их супруги тоже работают.

- Уровень доходов. Банки не ожидают, что за ипотекой к ним придут олигархи. Однако если сумма платежей по ипотеке будет превышать половину доходов клиента, кредит на квартиру он не получит. По негласному правилу минимальный доход заемщика должен быть в 2 раза больше величины платежа.

- Кредитная история. Отсутствие просрочек по взятым ранее кредитам – это один из главных факторов одобрения ипотеки. Положительная история повышает шансы на жилищный займ. Если в прошлом платежи были просрочены по уважительным причинам, то это следует документально подтвердить. Например, когда этому помешала болезнь, кредитору можно предъявить медицинскую справку или выписку из стационара. Если кредитная история была испорчена это не означает, что во всех банках вас ждет отказ. В этой статье мы привели способы получения ипотеки с плохой КИ, перечислили банки, которые дают ипотеку с испорченной КИ, а также дали полезные советы по исправлению кредитной истории.

ipotekunado.ru

Пошаговая инструкция покупки квартиры в ипотеку

Выбор кредитора

Ипотека — это долгосрочное предприятие. Поэтому необходимо тщательно выбрать финансовую организацию для сотрудничества, во избежание проблем с выкупом недвижимости и иных негативных сторон.

Финансовых организаций — огромное множество, как коммерческих, так и некоммерческих. Соответственно, также много и предложений по ипотеке. Выбор — весьма не простой. Практически всю информацию о банке и условиях ипотечного кредитования можно изучить онлайн на сайте выбранной финансовой организации. Важно обратить внимание на рейтинг банка по ипотеке и на его аккредитацию. Можно обратиться к отзывам клиентов.

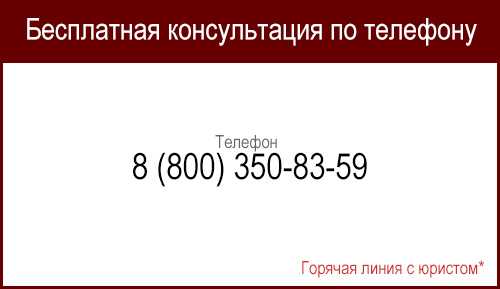

Не всегда возможно найти полную или доступную информацию на сайте банка. Поэтому при изучении условий ипотечного займа финансовой организации, необходимо составить перечень вопросов, которые будет возможно задать консультанту по телефону или же при личной встрече.

Старайтесь выяснить у кредитора такие моменты, как min/max срок заключаемой сделки, годовой процент ставки, размер первоначального взноса и др. Процентная ставка может быть фиксированной или плавающей. Если она может изменяться с течением времени, то вероятнее всего не в пользу клиента. Особенно важно уточнить в какой валюте будет ипотечный займ.

Исходя из нестабильности финансового рынка, следует брать ипотеку только в государственной валюте — в рублях.

Еще одним немаловажным вопросом будет возможность досрочного погашения кредита. Как ни странно, но не все банки разрешают закрывать кредит раньше срока. Ограничения могут быть строгими, могут ограничиваться временным сроком или минимальной суммой.

Чаще всего финансовые организации умалчивают и не публикуют информацию о штрафах, которые имеет право налагать кредитор в отношении заемщика за невыполнение условий кредитного договора (например, задержка выплат). Такую информацию можно получить у сотрудника банка, но лучше всего запросить типовой договор, в котором эта информация указывается.

У каждого банка есть своя форма и требования к заемщику и, соответственно, к оформлению пакета документов. Такой вопрос тоже требует выяснения, так как на это потребуются дополнительные расходы.

Для того чтобы было проще определиться с кредитором, необходимо посетить несколько финансовых учреждений и задать одни и те же вопросы. Соответственно, информацию следует фиксировать, чтобы сравнить ответы и условия.

Подача заявки на ипотеку и сбор документов

Каждая финансовая организация имеет требования к пакету документов, которые должен предоставить заемщик для получения ипотеки. Есть обязательные бумаги, предоставляемые при наличии таковых, и дополнительные, которые банк может запросить в отдельных случаях.

К обязательным документам относят:

- Заявление на ипотеку;

- Удостоверение личности;

- Заверенная работодателем копия трудовой книжки и трудовой договор;

- Справка о доходах;

- СНИЛС.

Если недвижимость для приобретения выбрана, то потребуется предоставить:

- Документы о праве собственности на объект;

- Проект помещения;

- Характеристику объекта;

- Оценочную стоимость;

- Выписку из ЕГРН об отсутствии арестов и ограничений.

К документам, предоставляемым при наличии, относят:

- Военный билет;

- Свидетельство о браке/разводе;

- Брачный контракт;

- Свидетельства о рождении всех детей;

- Документы, подтверждающие наличие дополнительного дохода или капитала (например, о вкладе).

Дополнительные документы необходимо будет предоставить по запросу представителя банка. Это может быть подтверждение о наличии какого-либо имущества, выписка с банковского счета и т.д.

После заключения сделки, заемщику необходимо будет предоставить для госрегистрации в Россреестре следующие документы:

- Совместное заявление кредитора и заемщика в случае, если договор составлен в простой письменной форме. Если нотариально заверен, то заявление одной из сторон;

- Подтверждение оплаты госпошлины за регистрацию ипотеки;

- Договор ипотеки;

- Оригинал и копию закладной;

- Копию кредитного договора.

После процедуры госрегистрации, закладная передается банку. На руки заемщик получает следующие документы:

- Договор купли-продажи, заверенный регистрационной надписью;

- Акт приема-передачи, если его передавали на регистрацию;

- Выписку из ЕГРН о регистрации права собственности.

Образцы документов:

Заключение договора купли-продажи с продавцом

Очень важный пункт при заключении сделки по ипотеке — это договор купли-продажи. Необходимо досконально изучить каждый пункт договора, во избежание ограничения своих прав. Можно подключить грамотного юриста (стороннего), для того чтобы он перепроверил все документы и помог с тонкостями и оформлением.

Договор купли-продажи является подтверждением того, что покупаемая недвижимость находится в залоге у кредитора. Для заключения такого документа необходимы две стороны: покупатель (заемщик) и кредитор (банк). В нем указывают, какая недвижимость приобретается и какой срок погашения кредита.

Важно перепроверить все данные, чтобы они были указаны правильно, иначе это может стать огромной проблемой для получения недвижимости после окончания срока выплат.

Документ должен содержать обязательные пункты, такие как:

- Наименование документа;

- Полные данные об участниках сделки;

- Предмет договора.

Должно быть детально прописано следующее:

- Удостоверения личности всех участников;

- Точные адреса регистрации, а также ИНН;

- Информация обо всех подтверждающих сделку документах;

- Детальная характеристика приобретаемого объекта;

- Оценка и состояние объекта;

- Отсутствие задолженностей по коммунальным услугам;

- Лица, которые будут проживать в приобретаемом объекте.

Заключение договора страхования

При получении ипотечного кредита необходимо страхование приобретаемого имущества. Этот вид кредитования законодательно подтвержден, для того чтобы обезопасить финансовые организация от денежных потерь. Но, банки часто настаивают на других видах страхования, весьма дорогостоящих.

К страхованию, от которого заемщик имеет полное право отказаться, относится страхование жизни и здоровья, страхование правового титула и ответственности заемщика. Но, многие специалисты в сфере финансов считают, что некоторые из видов дополнительного страхования стоит рассмотреть. Ведь не стоит забывать, что ипотека связана с рисками, и никто не может предсказать, что произойдет с недвижимостью и заемщиком в будущем.

Многие банки вносят пункт о комплексном страховании в кредитный договор и, в случае отказа от него заемщиком, последнему придется платить по повышенной процентной ставке. Таким образом выясняется, что выгоднее приобрести страховой полис.

Очень важный момент в ипотечном страховании — это то, что страхование производится в пользу кредитора. Обычно не берут в учет первоначальный взнос, т.е. собственные средства заемщика. Но, можно оформить страховку на полную стоимость. Она выйдет дороже, но гарантированно в страховом случае заемщику вернут его деньги, в том числе и первоначальный взнос.

Кредитор предлагает целый список крупных страховых компаний, с которыми сотрудничает уже много лет. Заемщику остается только определиться с компанией, которая, по его мнению, предлагает наиболее выгодные условия.

Как взять ипотеку по льготной программе?

Самыми выгодными являются программы по ипотеке с господдержкой. Это ряд инструментов, которые помогают оптимизировать условия оформления ипотечного кредита на более выгодных условиях для определенных категорий граждан. То есть, существуют специальные льготы, субсидии и сертификаты, которые значительно помогают ускорить процесс выплат ипотеки и уменьшить ее стоимость.

Программы господдержки молодых семей и защитников отечества являются приоритетными для государства. Практически во всех банках действуют льготные госпрограммы на ипотеку.

В 2019 году имеются следующие программы по получению ипотеки с господдержкой:

- Уменьшение процентной ставки за счет государства;

- Возможность вносить маткапитал в качестве первичного взноса;

- Субсидии по социальной ипотеке;

- Военная ипотека;

- Ипотека для молодых семей;

- Ипотека 6%;

- Реструктуризация ипотечного займа.

Ипотека для молодой семьи пользуется особой популярностью у населения. Участвовать могут супруги в возрасте от 18 до 35 лет, семьи с несовершеннолетними детьми, где одному из супругов еще не исполнилось 35 лет, и многодетные родители, у которых три и более детей. Также сюда относятся льготы на жилплощадь для родителей/усыновителей детей-инвалидов. Для разных регионов условия программы могут значительно отличаться.

Материнский капитал представляет сбой сертификат на определенную денежную сумму, которую получают семьи при рождении второго и последующего ребенка. Это капитал можно использовать в качестве первого взноса по ипотеке, или для выплат по ранее взятой ипотеке. Можно использовать не всю сумму. Важным моментом является то, что при приобретении ипотеки с использованием маткапитала, родители обязаны вписать детей в число собственников недвижимости после того, как кредит будет полностью погашен. Можно снизить платеж на ипотеку с маткапиталом при помощи рефинансирования. Об этом подробнее в видео:

Ипотека под 6% положена родителям, у которых в период с 01.01.2018 по 31.12.2023 года родится 2-ой, 3-ий и т.д. ребенок. Срок льготного кредитования зависит от того, сколько детей в семье: 3 года, если рождается второй ребенок, 5 лет, если третий, 8 лет за двух, трех и более детей, рожденных в указанный период. Такое кредитование предполагает приобретение только на первичном рынке.

Военная ипотека представляет собой льготную помощь для военнослужащих вне зависимости от звания. Участие в этой программе не предусматривает применение маткапитала для оплаты жилплощади. В такой ипотеке могут принимать участие следующие категории лиц:

- Прапорщики и офицеры первоконтрактники в вооруженных силах с 01.01.2005 года;

- Сержанты, старшины, матросы и солдаты, поступившие на службу после 01.01.2005 года после заключения второго контрактного срока;

- Выпускники военных вузов после трех лет выслуги;

- Офицеры запаса, служащие по найму или по призыву.

Если вы не знаете к какой финансовой организации обратиться, то можно посетить несколько банков, чтобы сравнить условия. Можно взять ипотеку по госпрограмме в Сбербанке. Там же есть выгодные условия по ипотеке без первоначального взноса. Главное, внимательно собрать и изучить информацию по предоставляемым условиям и программе ипотеки.

Если у Вас есть вопросы, проконсультируйтесь у юриста

Задать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):ahrfn.com

Что нужно, чтобы получить ипотеку 🚩 как получить ипотеку на жилье 🚩 Ипотека

Инструкция

Для получения кредитных средств на приобретение собственного жилья клиенту необходимо предоставить стандартный для всех банков пакет документов, включающий в себя заявление на получение кредитных средств, ксерокопию всех страниц паспорта, трудовой книги, а также документы, подтверждающие доход. Военнообязанным мужчинам дополнительно необходимо предъявлять военный билет.

Первое, на что банк обращает внимание — это возраст заемщика. Клиент должен быть не моложе 21 года, а на момент осуществления последнего платежа по кредиту — не более 60 лет. Некоторые банки устанавливают порог в 65 лет. Стандартным условием является непрерывный стаж работы не менее шести месяцев на одном месте. Помимо этого, в учет принимается и общий трудовой стаж. Желательно, чтобы промежутки времени между сменой одного места работы на другое были минимальны.

На сумму предоставляемого кредита влияет уровень заработной платы. В качестве подтверждения предоставляется справка с подписью директора предприятия. Обязательным условием при получении ипотеки является внесение первоначального взноса. Его минимальный размер установлен на уровне 10 %, а стандартным значением считается 30 %.

Ипотечные кредиты выдаются не только в рублях, но и в долларах или евро. Кредиты в валюте обычно оказываются на 2-3 % дешевле, но в таком случае всегда присутствует риск изменения курса, который может привести к значительным убыткам.

Созаемщиком, а иногда и поручителем по кредиту может выступать супруг или супруга. Предоставление поручителя — одно из основных условий получения ипотечного кредита.

Заявка клиента на получение средств может рассматриваться банком на протяжении одного месяца. Некоторые банки предоставляют такую услугу как экспресс-ипотека, когда решение принимается в течение пары часов. После положительного ответа, требуется собрать документы, необходимые для оформления сделки по купле-продаже жилья. В перечень этих документов входят справка о регистрации и отсутствии каких-либо задолженностей по оплате коммунальных платежей, паспорт на квартиру, выписка из реестра прав и план жилья.

Следующее, что необходимо сделать — это провести оценку выбранного жилья, после которой наступает момент подписания ипотечного кредитного договора. При этом неотменным условием является страхование квартиры, которая до осуществления последнего платежа является залогом для банка.

www.kakprosto.ru

Что нужно, чтобы взять ипотеку на квартиру в 2019 году

Решение взять ипотеку на квартиру для большей части населения – единственный доступный способ решения жилищной проблемы. Многие банки предлагают оформить данный кредитный продукт тем потенциальным клиентам, которые имеют достаточный уровень дохода для выплаты заемных средств. Особенно популярно оформление такого кредита в Сбербанке.

Количество программ и финансовых организаций готовых выдать ипотеку только растет. Это связано с тем, что желающих купить квартиру таким образом, становится все больше. Прежде чем приступать к оформлению, стоит разобраться в том, что именно нужно для того, чтобы приобрести недвижимость, используя ипотечное предложение банков.

Содержание: [показать]

- Этапы оформления ипотечного кредита

- Перечень документов для оформления ипотечного кредита

Этапы оформления ипотечного кредита

Чтобы взять ипотеку нужно пройти несколько этапов оформления. В различных банках они могут отличаться, но в большинстве случаев процесс будет примерно следующим:

- Предоставление в финансовую организацию необходимого пакета документов;

- Выбор и оценка жилья, которое будет предоставлено в залог для обеспечения ипотечного кредита;

- Страхование ипотечной сделки;

- Произведение расчетов с продавцом недвижимого имущества;

- Государственная регистрация, необходимая после получения ипотеки.

Прежде чем взять квартиру в ипотеку, следует оценить свою платежеспособность и реальные возможности возврата денег в банк своевременно. Кроме того, важно решить, куда именно обратиться за получением средств на покупку жилья.

Наибольшей популярностью среди населения пользуются ипотечные программы, предлагаемые в Сбербанке и других крупных организациях. После того, как выбор будет сделан, стоит начать собирать документы. Этот процесс может занять продолжительный период времени.

Подготовленные документы предоставляются банк для анализа заемщика и принятия решения по кредитной заявке.

Прежде чем оформлять ипотечный кредит на ту квартиру, которая понравилась, необходимо согласовать этот объект недвижимости с банком. В связи с этим лучше заблаговременно уточнить, какие требования предъявляет финансовая организация к объектам такого вида кредитования.

Если во многих компаниях требований к жилью, оформляемому в ипотеку не так уж и много, то в Сбербанке их будет гораздо больше, поэтому к этому пункту стоит отнестись очень внимательно.

Далее будет нужно оценить квартиру, и предоставить документы в страховую компанию. О принятии решения организация-страховщик уведомит банк самостоятельно.

Как только кредитующая компания получит документы, она проинформирует клиента о возможной дате оформления договора купли-продажи. Как только стороны подпишут соглашение, нужно передать в соответствующие государственные учреждения все документы, какие необходимы для регистрации недвижимого имущества.

Перечень документов для оформления ипотечного кредита

Для того, чтобы взять ипотеку на квартиру стоит изучить какие документы для этого нужны. В их перечень входят следующие бумаги:

- Заявление-анкета по форме банка, в котором будет указано намерение взять ипотеку;

- Копии всех страниц паспорта, в том числе и те, где не указаны какие-либо данные;

- Копии ИНН и СНИЛС;

- Справка 2-НДФЛ и другие документы, подтверждающие доходы;

- Для мужчин в возрасте до 27 лет, чтобы взять кредит, нужно предоставить копию военного билета;

- Если заемщик состоит в браке, то необходимо подтвердить этот факт свидетельством и брачным контрактом, в том случае, когда он есть;

- Если у клиента были кредитные обязательства перед другими банками, то понадобятся справки о своевременных выплатах платежей. Это необходимо для того, чтобы подтвердить добросовестность заемщика.

Эти документы являются основными. Для того, чтобы взять квартиру за кредитные средства в Сбербанке могут понадобиться дополнительные бумаги. Например, справки из диспансеров или водительское удостоверение.

Некоторые организации предлагают льготные программы по кредитованию с целью покупки недвижимости для зарплатных клиентов. Допустим, в Сбербанке предлагают оформить заявку на получение займа на жилье только при предъявлении паспорта, без дополнительных документов.

Стоит добавить, что при выборе программы кредитования и организации, необходимо обратить внимание на процентную ставку по договору. В Сбербанке удорожание кредита минимальное, это и объясняет популярность этой компании, несмотря на более объемный пакет документации.

Кроме того, по отзывам клиентов можно сделать вывод о том, что оформляя кредит в Сбербанке, можно не опасаться возникновения каких-либо дополнительных платежей и комиссий. Банк прочно занимает ведущее место в рейтинге потребителей по надежности финансовых организаций.

zacreditovan.ru

Что нужно чтобы получить ипотеку? Узнайте!

Да, Анна Андреевна, не многие знают, что нужно для того, чтобы взять кредит и какие документы для этого нужно предоставить. Даже те, кто знает, что для этого нужно пугаются и не хотят с этим связываться…Преимущества у кредитов в том, что можно сейчас купить машину, квартиру, бытовую технику, сделать ремонт в квартире, а не копить деньги по нескольку лет. Что касается конкретно ипотеки для приобретения квартиры, то тут стоит сказать, что этот кредит отличается от всех остальных, так как у тех, кто берет ипотеку, нет других вариантов, чтобы обзавестись собственным жилищем.

Но, как было сказано выше, не все могут пойти на то, чтобы оформить такой серьезный кредит. Поэтому нужно, чтобы ипотека стала максимально эффективной для Вас, помогла Вам обзавестись квартирой.

Что нужно, чтобы взять ипотеку?

Перед тем как подавать заявление, нужно предварительно знать какая сумма Вам понадобиться. Для того, чтобы иметь в виду приблизительный размер кредита, нужно узнать сколько стоит интересующая Вас квартира. Конечно у всех квартир цены разные, но если Вам нужна, к примеру, двухкомнатная квартира в какой-то части города, то узнать примерную стоимость можно.

Затем уже можно ориентироваться на эту сумму, и начинать копить деньги, чтобы внести первоначальный взнос. Заодно пока Вы будете откладывать деньги на взнос, поймете каково это ежемесячно отдавать часть зарплаты, так как именно это Вы будете делать, когда Вам банк выдаст ипотеку.

Не стоит забывать и о процентах. В ипотечном кредите очень большую роль играет именно процентная ставка, ведь если Вы берете ипотечный кредит, чтобы погасить его нужно будет переплатить примерно вдвое.

Не стоит пугаться, в связи с инфляцией и большим сроком, с каждым последующим годом Вы будете платить все меньше реальных денег, поэтому заранее пугаться процентов не стоит.

Вторая ступень – это поиск и выбор банка. Лучше иметь дело с известным и крупным банком, чем связываться с ненадежной организацией. Воспользовавшись кредитным калькулятором, Вы сможете узнать какое из предложений наиболее выгодное. Кредитный калькулятор поможет вычислить два главных параметра: процент и сумма ежемесячных выплат. Эти параметры являются основным критерием при выборе банка.

После этого можно уже вплотную заняться поиском «вашей» квартиры. Если банк одобрит Ваш выбор, то кредит выдадут в любом удобном формате, будь то наличные или безналичные.

При серьезном подходе, Вы с легкостью все рассчитаете и справитесь с выплатой долга, ну и самое главное – переедете в свою собственную квартиру!

infapronet.ru