Что такое ипотека на жилье (квартиру) в Беларуси

Ипотека – вид кредита, выдаваемый банком для приобретения недвижимости под залог этой самой (покупаемой) недвижимости. Это означает, что до полного погашения долга по договорам ипотеки залогодатель не имеет право на отчуждение имущества без согласия залогодержателя.

Цель данного вида кредитования – приобретение квартир, домов, земельных участков на первичном и вторичном рынках недвижимости. Для Республики Беларусь приобретение недвижимости под залог ипотеки достаточно новое направление в системе кредитования.

Что значит ипотека – основные термины

Ипотечное кредитование – финансирование физических лиц под займ недвижимости долгосрочного характера.

- Залогодатель – собственник имущества.

- Залогодержатель – финансовая организация, заемщик по договору об ипотеке.

- Закладная – письменное соглашение о правах между залогодателем и залогодержателем.

- Последующая ипотека

- Аннуитетные платежи – оплата долга и процентов равными долями в течение всего срока ипотеки.

- Процентная ставка овернайт – фиксированная ставка, установленная Национальным Банком РБ.

Что нужно, чтобы взять ипотеку?

Обязательные условия для оформления ипотечного договора закреплены законодательством Республики Беларусь, локальными нормативными актами финансовых организаций – залогодержателей.

- Первоначальный взнос. Разбежка в доли собственных средств для различных финансовых организаций составляет от 20% до 40%.

- Срок предоставления кредита – до 25 лет.

- Ограничения по возрасту залогодателя.

- Дополнительное обеспечение – поручительство физических лиц.

- Сумма кредитной линии рассчитывается исходя из доходов залогодателя, стажа работы.

Оформление возможно только для граждан Республики Беларусь. Из обязательных документов требуется паспорт залогодателя, справка с места работы о заработной плате за последние 6 месяцев, справка о стоимости недвижимости, поручительство супруга или супруги, если состоит в официальных отношениях.

В случае недостаточной платежеспособности в совокупный доход включаются доходы близких родственников, с которыми оформляются договора поручительства. Сумма кредита уменьшается, если у физического лица уже есть непогашенные обязательства в любых банковских организациях.

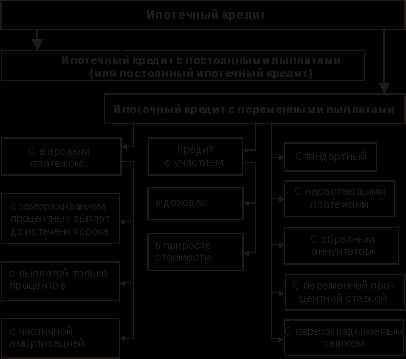

Виды ипотеки

Предложения по оформлению недвижимости в ипотеку поступают не только от банковских и финансовых учреждений. Оформить недвижимость можно и в организациях–застройщиках. Инвестиционные предложения по приобретению готовой недвижимости в жилых комплексах, вложение средств в облигации в процессе строительства, депозитные накопления в течение определенного времени на счетах в банковских организациях с последующим кредитованием банками недостающей суммы – эти программы помогут решить жилищные проблемы при помощи ипотечного кредитования.

Различают следующие виды ипотеки:

- На приобретение новой недвижимости.

- На приобретения недвижимости на вторичном рынке.

- На строительство недвижимости.

- На приобретение жилищных облигаций.

- Кредит на строительство жилья по системе стройсбережений.

Условия предоставления ипотечного кредитования имеют существенные отличия в разных банках. У ипотеки, как и у любого вида кредитования, есть положительные и отрицательные моменты.

Плюсы ипотеки

В случае приобретения недвижимости служба безопасности финансового учреждения принимает все меры по обеспечению максимальной проверки и юридической чистоты имущества, выделяет все особенности ее регистрации. Процентная ставка по ипотеке ниже, чем в обычном кредитовании недвижимости. Процесс оформления несколько быстрее, чем при оформлении кредита.

Минусы ипотеки

Дополнительным условием заключения ипотечных договоров является обязательное страхование недвижимости и жизни заимодателя на весь срок действия договора. Кроме того, возможны более высокие цены, приобретение недвижимости у ограниченного числа застройщиков. И последний недостаток – невозможность самостоятельного распоряжения имуществом.

Заключение

Воспользоваться договором на приобретение или строительство недвижимости можно как в готовых предложениях организаций-застройщиков, так и самостоятельно подобрать необходимый вариант на рынке недвижимого имущества.

Ипотека имеет основное преимущество по сравнению с другими предложениями по аналогичным продуктам банковских услуг. Это значительный, до 25 лет, срок заключения договоров. Процентная ставка может быть рассчитана аннуитетными платежами и привязана к ставке овернайт. Этот вид кредитования стал более доступным со снижением уровня инфляции и уменьшением ставки рефинансирования РБ.

creditportal.by

Ипотека на квартиру – что это такое

Здравствуйте друзья. Часто случается так, что приобрести собственное жилье можно только при помощи оформления ипотечного кредита на квартиру или дом. Однако многие не торопятся этого делать (и правильно действуют!), так как ипотека в понимании большинства — это кабала и очень длительный по времени долг перед банком. Чтобы ипотека действительно не превратилась в кабальную зависимость от банка, нужно заранее очень тщательно взвесить все за и против, рассчитать свои силы и возможности, при этом учитывая и непредвиденные ситуации.

В самом процессе оформления ипотечного кредита на жилье, естественно, есть свои нюансы и подводные камни. Однако не стоит забывать и о том, что и после того, как банк выдал вам разрешение на покупку жилья, может возникнуть множество проблем. В данной статье постараемся рассмотреть те самые подводные камни, к которым нужно быть готовым при покупке квартиры в ипотеку.

Самым главным опасением для каждого человека, раздумывающим о том, чтобы приобрести жилье в кредит, это нестабильность, как экономической ситуации, так и собственного материального положения. Ведь за период, на который оформляется кредит (от 10 до 35 лет), может случиться все, что угодно: экономический кризис, банкротство компании, в которой вы работаете, потеря рабочего места и снижение заработной платы, или какие-либо другие форс-мажорные ситуации. Однако, наши страхи, порою, больше преувеличены, чем являются реальными угрозами.

Даже в крайней ситуации с банком можно будет договориться об изменении или послаблении условий, предоставлении отсрочки, либо, вообще, обратиться за рефинансированием в другой банк (или увеличить срок выплаты по общей договоренности). При самом пессимистическом сценарии развития событий можно просто продать эту квартиру и вернуть оставшиеся средства по долгам банку, при этом, оставшаяся часть денег будет при вас (хотя, потери определенной доли и, собственно, жилья, не избежать).

Еще одной проблемой для многих является залог имущества на начальном этапе оформления кредита. Особенно, данный вопрос интересует людей, условием ипотечного кредитования для которых является отсутствие первоначального взноса. При этом даже если «зеленый свет» от банка на оформление ипотеки получен, это не означает, что уже можно покупать жилье. Изначально нужно позаботиться об оформлении залога, который будет являться равноценным стоимости жилья. Нужно заранее уточнить и разузнать обо всех условиях предоставления кредита в банке. Когда получите всю исчерпывающую информацию, можете приступать к сбору и оформлению нужных бумаг. А залогом, чаще всего, является собственно сама квартира, на которую вы оформляете ипотеку.

Условия покупки

Собираясь покупать квартиру в ипотеку, так же заранее нужно разузнать об условиях выплат, о ставках и дополнительных тратах и комиссиях, так как в не каждый банк в погоне за очередным клиентом выкладывает все «карты на стол» сразу. Низкий процент, как правило, становится только рекламным ходом, а на деле позже выясняется, что по договору и в соответствии с вашей программой нужно выплачивать дополнительные комиссии, которые значительно превышают рассчитанный вами бюджет. Внимательно изучайте условия договора и не стесняйтесь спрашивать обо всем специалиста.

Так же не стоит заблуждаться, что при оформлении ипотеки можно очень скоро и быстро закрыть кредитную историю, выплатив всю сумму досрочно. Даже если вы будете выплачивать большую сумму, чем первоначально оговорено, переплата не будет зачисляться в счет долга до истечения определенного периода. Банки заинтересованы в получении прибыли, поэтому, в том же договоре будет оговорен момент, в соответствии с которым вы не можете досрочно оплатить полностью ипотечный кредит. В случае вашего на то непреодолимого желания, вам нужно будет оплатить еще и комиссионные. Вот здесь и нужно все внимательно взвесить и просчитать, что для вас будет выгоднее — выплачивать долг по оговоренной программе, либо оплатить все заранее, но переплатить комиссионные.

Если вы в разводе

Отдельной статьей и важным вопросом для некоторых становиться то, как поступить с квартирой, которая находится в ипотеке при разводе со своим супругом. Что делать в данном случае, кто должен доплачивать кредит, как поделить впоследствии недвижимость, и вообще, чьей она является? Ведь ипотека-то оформляется на одного из супругов, а не сразу на двоих.

В данном случае очень много нюансов: требуются подтверждения о том, кто оплачивает основную часть кредита, может быть деньги на оплату подарили одному из супругов родственники, какая доля средств принадлежала каждому из супругов, как до свадьбы, так и после оформления ипотеки и т.д. Если сложилась такая ситуация, то консультации с опытным юристом просто не избежать.

В самых простых случаях можно просто договориться со своей второй половинкой о том, чтобы выплачивать долги поровну до завершения кредита (чеки при этом лучше сохранять), а после завершения периода ипотеки продать жилье и поделить средства пополам. Либо один из супругов просто выкупает вторую половину квартиры при согласии на то жены/мужа.

Итак, если покупка жилья в ипотеку для вас уже дело решенное, зная обо всех нюансах и возможных проблемах, то переходим к основному плану действий. Итак, как получить ипотеку на квартиру?

Проследим основные этапы:

- Предпочтения при выборе квартиры. На этом этапе, прежде, чем идти в банк, вам нужно определиться с тем, что вы желаете получить: площадь жилья, этаж, количество комнат, место, где расположен дом, материалы, из которых он построен, район, инфраструктура и многие другие индивидуальные предпочтения.

- Выбор подходящего банка и ипотечной программы, которая устроит вас полностью. Получите полноценную консультацию менеджера этого банка, условия, на которых предоставляется кредит и т.д.

- Подача заявки на рассмотрение в банк. На этом этапе уже банк оценивает вас по критерию платежеспособности. Вам нужно будет предоставить определенный перечень документов, которые запросит банк. В зависимости от вашей «надежности» и платежеспособности банк вынесет свое решение в инфо-письме, где будет указана сумма, которую банк может вам предоставить, процентная ставка (которая высчитывается индивидуально в каждом конкретном случае) и сроки, в течение которых вы должны найти желаемую квартиру и оплатить ее при помощи кредита.

- Поиск подходящего жилья и продавца, согласного на продажу недвижимости по ипотечной программе.

- Проверка документов, предоставляемых продавцом квартиры, специалистами банка, а так же проверка самой квартиры на факт ее соответствия условиям кредитования. На этом же этапе происходит оценка квартиры для ипотеки. Если все документы в порядке, а сама квартира является подходящим вариантом, то банк дает согласие, высылает вам форму договора купли-продажи и назначает точное число и время сделки.

- Заключение сделки трех сторон: покупателя, продавца и банка. Банк перечисляет средства на закрытый счет продавца, деньги при этом находятся временно в банковской ячейке, а документы на квартиру отправляются на государственную регистрацию.

- Госрегистрация. Квартира является вашей собственностью (но находится в залоге у банка).

- Подписание акта приема-передачи квартиры. С этого момента вы уже являетесь полноправных хозяином жилья и можете заселиться в него и прописать себя и свою семью. Продавец же получает перечисленные на его счет средства.

Вот вы и становитесь владельцем квартиры, находящейся в ипотеке. В любом случае и на любом этапе оформления, тщательно изучайте все документы и условия во избежание последующих неожиданностей и проблем.

Удачи вам! Гузель Минязова

rieltor-ask.ru

Что такое ипотечный кредит — описание и нюансы!

Содержание материала

Сегодня банки предлагают большой выбор программ кредитования, позволяющих решать самые разнообразные проблемы клиентов. Среди всех существующих продуктов отдельного внимания заслуживает ипотечное кредитование. Чаще всего ипотека применяется для покупки жилья, но на практике ее можно использовать и для реализации ряда других задач.

Что такое ипотечный кредит

Предмет ипотеки

Под ипотечное кредитование попадает все недвижимое имущество: строения, здания, дома и сооружения, дачи, гаражи и т.д. Чаще всего в ипотеку покупают жилые дома и квартиры.

Отдельные земельные участки также могут выступать в качестве предмета ипотеки и выполнять функции обеспечения возврата заемщиком кредитных средств, т.е. залога.

Схема ипотечной ссуды

Ипотечная квартира может использоваться как залог по кредиту. При наличии во владении заемщика другого недвижимого имущества, в качестве залога можно использовать и его. Также в виде залога могут выступать нежилые объекты, к примеру, офисные помещения и другая коммерческая недвижимость, транспортные средства, земельные участки.

Схема ипотечного кредитования

В случае если заемщик использует средства, полученные по ипотечному кредиту, на покупку недвижимости, он получает право собственности на объект с момента заключения соответствующего договора.

Достоинства и недостатки ипотеки

Достоинства и недостатки ипотеки

Ипотека позволяет получить в собственность квартиру или даже целый дом, не тратя время на накопление необходимой суммы – это является ее главным преимуществом.

При этом объектом недвижимости, приобретенным в ипотеку, можно будет пользоваться на свое усмотрение сразу после заключения соответствующих договоров – никаких ограничений по эксплуатации жилья нет, за исключением моментов, установленных контрактом.

Ипотечный кредит

Программы ипотечного кредитования составлены так, что заемщик застрахован от возможных рисков (потеря прав собственности, утрата трудоспособности и пр.). Порядок действий в подобных ситуациях устанавливается отдельно банками и дополнительно регулируется на законодательном уровне.

Важным преимуществом для заемщика также является наличие т.н. налогового вычета, в соответствии с которым деньги, потраченные на покупку недвижимости, равно как и проценты по такому кредиту не попадают под налогообложение. Благодаря этому процентная ставка по ипотеке снижается.

Также к числу неотъемлемых преимуществ ипотеки нужно отнести большие сроки кредитования, благодаря чему размер регулярных обязательных платежей получается сравнительно невысоким.

Помимо этого существуют специальные программы ипотечного кредитования для отдельных категорий граждан, к примеру, молодых семей, под материнский капитал и пр. Особенности подобных программ следует изучать в отдельном порядке.

Главным недостатком ипотеки, как и любого кредита, является довольно серьезная переплата. В сумме размер переплаты может даже превышать величину непосредственно кредита. При этом переплата складывается с учетом не только процентов, но и обязательного ежегодного страхования, оплаты услуг специалистов, привлекающихся для оценки недвижимости и сопровождения сделок по ее оформлению и т.д.

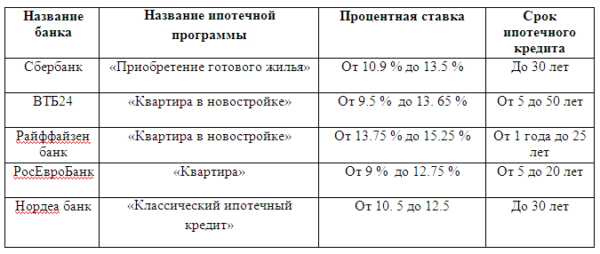

Ипотечные программы и процентные ставки

Также к числу недостатков можно отнести сложность получения такого кредита. Банки, выдающие ипотеку, предъявляют к потенциальным заемщикам очень серьезные требования. Они могут отличаться в разных учреждениях, но общие положения, такие как наличие гражданства и регистрации, справок о доходах, определенного трудового стажа, положительной кредитной истории и т.п. остаются одинаковыми для всех финансовых организаций.

Порядок получения ипотеки

Порядок получения ипотеки

Стандартный порядок оформления ипотечного кредита следующий:

- осуществляется поиск банка с подходящей программой кредитования. На этом этапе нужно обращать внимание не только на особенности доступных продуктов, но и на свое соответствие требованиям финансового учреждения;

- подготавливаются документы о получателе кредита и его поручителях (по требованию банка). Перечень необходимых документов устанавливается финансовым учреждением. На основании полученных данных кредитор сможет установить максимальный размер займа и условия его выдачи;

- заключается договор страхования, обеспечивающий защиту заемщика и объекта, находящегося в ипотеке;

- заключается договор ипотечного кредитования. На этом этапе необходимо внимательно изучить все положения документа, чтобы в дальнейшем не встретиться с неожиданными проблемами.

Как правило, после изучения информации о заемщике и вынесения положительного решения, банк сообщает клиенту о максимально возможном размере кредита и дает определенный срок (устанавливается финансовой организацией) на поиск квартиры или иного объекта для покупки в ипотеку.

Найдя подходящую недвижимость, клиент уведомляет об этом банк. Далее заключаются необходимые договоры. Банк рассчитывается с продавцом недвижимости, а клиент получает информацию о порядке погашения долга.

Документы для получения ипотеки

Документы для получения ипотеки

Пакет документов может меняться в зависимости от требований конкретного банка, но в целом он остается стандартным. Всего нужно подготовить два набора справок: первый – о потенциальном клиенте, второй – о недвижимости, которую планируется купить в ипотеку.

Стандартный набор документов о заемщике включает в себя:

- основные документы: паспорт, код плательщика налогов, военный билет, свидетельство о заключении брака и пр. Полный перечень сообщается отдельно банком;

- документы о трудовой занятости и доходах. В эту категорию, в первую очередь, входят стандартная справка 2-НДФЛ либо же документ по банковской форме, копии трудовых контрактов, документы с места занятости, сведения о других регулярных заработках и пр.;

- документы, подтверждающие наличие в собственности заемщика ценных активов. Сюда относятся: документы на транспортные средства, недвижимое имущество и прочие дорогостоящие вещи, выписки по денежным вкладам, счетам и депозитам, документы о долевой собственности, наличие земельных паев, ценных бумаг и т.д.;

- информация о поручителях. Обычно перечень документов в отношении этих лиц аналогичен пакету для потенциального заемщика.

К числу документов о недвижимом имуществе обычно относятся:

- стандартная правоустанавливающая документация (свидетельства о регистрации, сделках купли-продажи и пр.), а также документы собственников имущества;

- выписки из кадастрового либо технического паспорта. Также по необходимости подается выписка из земельного кадастра;

- справки, подтверждающие отсутствие возможных обременений. К примеру, банк может потребовать подтвердить, что квартира не находится в залоге, у собственника нет долгов по разного рода обязательным платежам и т.д.

Приведенные списки документов могут отличаться от пакета, запрашиваемого конкретно вашим банком. Поэтому необходимый перечень справок лучше уточнить индивидуально. Сотрудники банков обычно не отказывают в помощи и подробно объясняют, где можно получить те или иные необходимые документы.

Когда могут отказать в выдаче ипотеки?

После подачи заемщиком всех необходимых документов и справок, банк выполнит тщательную проверку представленной информации на соответствие действительности.

К примеру, уполномоченные сотрудники могут обратиться с запросом в Пенсионный фонд для уточнения размера отчислений, совершаемых заемщиком и т.д. В случае обнаружения заведомо ложной или ошибочной информации (если неточности имеют место по вине клиента), банк откажет в выдаче денежного займа.

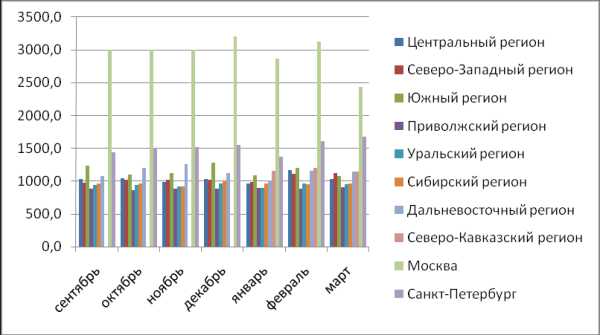

Средний размер ипотечного кредита

Наиболее же частой причиной отказов в выдаче ипотеки является несоответствие доходов заемщика размеру запрашиваемого займа. В подобных ситуациях банк либо отказывает в выдаче займа, либо же предлагает потенциальному клиенту свои условия.

Процентная ставка ипотечного кредитования

Отягощающим фактором при оформлении любых займов является наличие испорченной кредитной истории. Для уточнения такой информации о клиенте банки обращаются в уполномоченную организацию – Бюро кредитных историй. База общая для всех банков, поэтому прошлые нарушения условий сотрудничества с одним финансовым учреждением могут сделать невозможной работу с другой организацией.

Также вы можете получить сведения о своей кредитной истории и оценить шансы на получение ипотеки до посещения банка. Для этого лично явитесь в представительство Бюро кредитных историй и напишите там заявление, либо же направьте онлайн-запрос через официальный сайт Банка России.

Гражданам, получившим отказ по заявке на ипотеку, доступна возможность ее повторной подачи через время, установленное конкретным банком. Чаще всего это 2-3 месяца.

Что такое ипотечный кредит

bank-explorer.ru

Что такое ипотека?

Убираем пробелы в знаниях банковской терминологии…

Что такое ипотека? Лет десять-пятнадцать назад слово «ипотека» знали только специалисты, а сегодня оно прочно вошло в нашу жизнь. Но, несмотря на частое упоминание, еще многие люди не осознают, что такое ипотека или ипотечный кредит. Поиск ответа на данный вопрос, это первое целенаправленное действие человека по определению и осознанию своих возможностей в части приобретения собственного жилья.Термин «Ипотека» произошел от греческого слова «Hypotheke», и в переводе означает – залог. Впервые термин «ипотека» вошел в обиход на рубеже VI-VII веков до нашей эры в Греции, когда им называли столб, который ставился на земельном участке заемщика средств и содержал имя кредитора и сумму займа. В случае несостоятельности заемщика по выплате долга, «ипотека» давала право кредитору забрать застолбленную часть земельного участка.

Ипотека— это залог недвижимости под выдаваемый кредит, когда залог, служащий основанием этого кредита, не передается кредитору, а остается в собственности должника. На заложенное под ипотеку имущество налагается запрещение на продажу или переоформление его на другое лицо до полного погашения кредита и всех процентов.

Ипотечный кредит – это долгосрочный кредит, который в основном выдается под залог следующей недвижимости: квартиры, жилого дома с землей, производственных помещений с землей, земли. Сроки, на которые можно оформить ипотеку, бывают различными и зависят от выбранного банка и вида программы кредитования, от суммы запрашиваемого кредита и вашей платежеспособности. Предлагаемые сроки ипотеки в основном оформляются на 10, 15, 20 и 30 лет.

Ипотечные кредиты выдаются коммерческими банками, банками ипотечного кредитования, кредитными агентствами. Каждый коммерческий банк, как правило, предлагает сегодня несколько программ ипотеки с различными условиями и процентными ставками. Но во всех случаях, если вы оформите:

- ипотеку готового жилья, то Вы сразу становитесь собственником этого приобретаемого жилья, а кредит и проценты выплачиваете уже за свое личное, а не съемное жилье.

- ипотеку под будущее строительство или уже строящееся жильё, то собственниками вы становитесь только после оформления документов на ввод дома в эксплуатацию.

Кроме этого, в отдельные периоды времени банки могут предлагать и Госипотеку.

Госипотека — это ипотечное жилищное кредитование, в котором банки участвуют только в том случае, когда Государство запускает программу предоставления субсидий из федерального бюджета по на возмещение недополученных доходов банков по выданным жилищным (ипотечным) кредитам. Ипотека с господдержкой оформляется клиентам по более низким процентным ставкам.

На сайтах всех банков, занимающихся ипотечным кредитованием, всегда есть калькуляторы по расчету суммы ипотечного кредита. Чтобы просчитать доступность того или иного вида ипотеки с учетом ваших финансовых возможностей, получите у бухгалтера организации, в которой вы работаете, расчет размера ваших доходов. Только затем можно воспользоваться калькулятором.

Чтобы подобрать оптимальный вариант ипотечного кредита, проанализируйте предложения нескольких банков. На все возникающие вопросы вас подробно могут проконсультировать специалисты «горячей линии» или консультанты по кредитованию выбранного банка. Сравните предлагаемые варианты и удачного Вам выбора.

bankirsha.com