Несколько причин оформить дарственную на квартиру между ближайшими родственниками

Оформление договора дарения – это удобный способ передать своему сыну, дочери, внуку или внучке в распоряжение недвижимости. Дарственная на квартиру между близкими родственниками – практика, которая все чаще используется в нашей стране. Особенно часто подобный договор используется взамен завещания, почему так следует детальнее разобраться.

Содержание статьи

Кто такие близкие родственники: глас закона

Суть доверенности в передаче другому человеку всех прав на имущество, в данном случае квартиру, дом. Если с этим более-менее понятно, то кто относится к близким родственникам, следует разобраться.

Найти такое понятие можно в СК, в ст 14. Но формулировку «близкие родственники» можно встретить и в других законах. На данный момент точной и однозначной трактовки нет. Рассматривая со стороны СК, в данную категорию входят:

- Дети, родители.

- Бабушки/дедушки, внуки.

- Сводные братья сестры, а также усыновленные дети.

Определение в СК рассматривается с позиции преград для заключения брачного союза между этими категориями. Тут же отмечают усыновителей и усыновленных, которым также нельзя вступать в брак, но близкими родственниками они не являются.

В УК и ГК праве интересующая категория рассмотрена согласно конституционных положений. Так, по УК, к таковым относят:

- Родители, дети, усыновленные в том числе.

- Супруги.

- Братья и сестры, но только родные.

- Внуки, бабушки/дедушки.

Можно найти упоминание понятия и в НК, тут оно рассматривается с позиции запрета осуществления определенных сделок.

В любом случае, родство, в том числе близкое рассматривается как таковое, если есть на то документальное подтверждение. Самым удобным методом подтверждения — обращение в ЗАГС. Еще один более дорогостоящий метод — экспертиза ДНК, если официальных записей по поводу родства нет.

Важно! Для обращения в суд за признанием родства все равно потребуются хоть какие-то документы, подтверждающие родственные отношения.

Случаи, когда дарственная на квартиру между близкими родственниками не может быть оформлена

Законом установлены нормы, которые нарушать нельзя, неважно оформляется дарственная между родственниками или чужими людьми. Под запретом:

- Представитель несовершеннолетнего или недееспособного.

- Не могут принимать в дар и дарить: госслужащие, работники соцслужб, работники больниц, учреждений образования.

- Сделки между коммерческими структурами.

Кроме прямых запретов также существуют определенные ограничения. Так, желание подарить дом или его часть, который был приобретен во время брака, требует письменного нотариально заверенного согласия второй половинки. Исключение: дарение общему ребенку.

Если недвижимость пребывает в долевом владении, то один из собственников не может подарить объект вцелом даже близкому родственнику без согласия остальных.

Варианты как оформить дарственную

Способов оформления всего 2: простая письменная форма и обращение к нотариусу.

Важно! Если есть минимальная вероятность отзыва такого документа, то стоит все же обратиться к опытному нотариусу. В таком случае, если дело дойдет до суда, нотариус сможет выступить в качестве свидетеля и подтвердит законность заключения сделки.

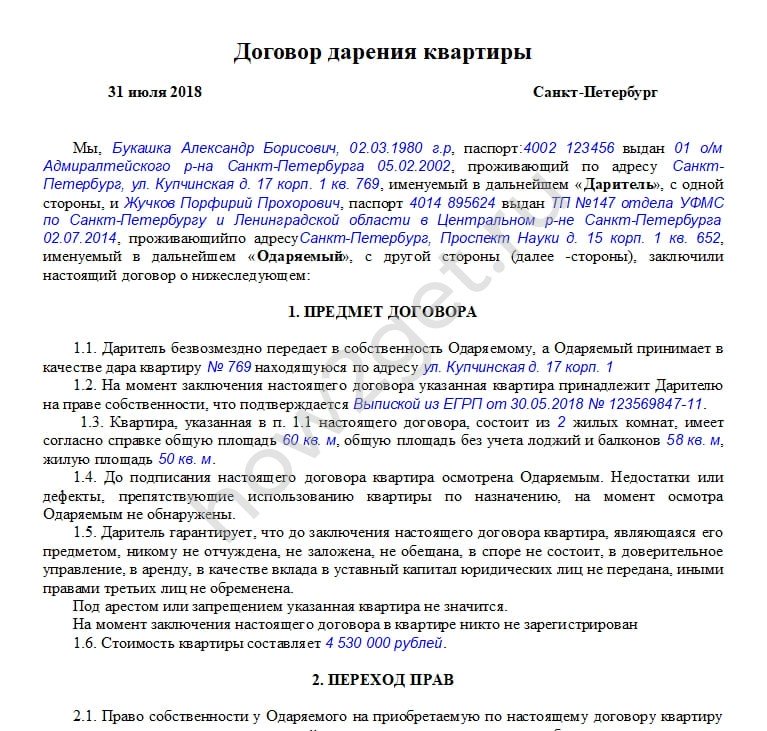

При оформлении важно соблюдать структуру документа, только в таком случае договор удастся зарегистрировать в Росреестре. Один из самых важных пунктов – это точное и однозначное описание предмета соглашения, в том числе адрес, число комнат, общая и жилая площадь. Следует указать, что имущество передается на безвозмездной основе.

- Место и дата составления документа.

- Паспортные данные, место регистрации, СНИЛС.

- Реквизиты документа на основании которого квартира получена в собственность.

- В договоре не указываются встречные условия: финансовое вознаграждение, содержание и т.д. Подобные пункты «любят» прописывать бабушки и дедушки по отношению к внукам. Но такая сделка признается ничтожной.

- В рассматриваемом договоре следует указывать степень родства сторон договора и документ, который это подтверждает (его номер).

Разделить его можно на такие части, как:

- Предмет договора. Указать значимые характеристики, в том числе кадастровый номер квартиры.

- Права и обязанности дарителя и одаряемого. Здесь прописывается обязанность одной стороны предоставить, а другой принять квартиру. Если внести пункт, что обязанности считаются выполненными с даты регистрации сделки, можно избежать необходимости составления акта приема-передачи. Здесь же следует отметить, что возврат имущества произойдет, если даритель переживет одаряемого.

- Ответственность, разрешение спорных ситуаций, иные значимые условия.

Тут можно поступить просто – сослаться на нормы действующего законодательства.

Тут можно поступить просто – сослаться на нормы действующего законодательства.

Важно! В законе нет единого шаблона, стандартного бланка, обязательного к применению. Образцы составления можно найти в нашем материале.

Регистрация дарственной ближайшему родственнику

Кроме составления договора, необходимо обратиться в Росреестр или МФЦ для регистрации перехода права собственности со следующим пакетом документов:

- Документ о праве собственности дарителя.

- Копия паспортов сторон.

- Заявление владельца и принимающего права собственности (оформляются сотрудниками Росреестра или МФЦ).

- Дарственная, оформленная согласно требованиям.

- Согласие супруга, если имущество было получено в браке. Документ удостоверяется нотариусом.

- Выписка из ЕГРН с техническими характеристиками и информацией о зарегистрированных правах.

- Справка с паспортного стола (центра регистрации граждан) или выписка из домовой книги.

Покажут количество прописанных лиц.

Покажут количество прописанных лиц.

Оформление договора дарения – это удобный способ передать своему сыну, дочери, внуку или внучке в распоряжение недвижимости. Дарственная на квартиру между близкими родственниками – практика, которая все чаще используется в нашей стране. Особенно часто подобный договор используется взамен завещанию, почему так следует детальнее разобраться.

Преимущества и недостатки дарственной

Дарение – это процедура практичная и удобная. При ней удастся осуществить передачу имущества родственникам при минимальных финансовых затратах. Среди плюсов такого решения:

- Не нужно платить подоходный налог в размере 13% от оценочной стоимости. Это касается оформления дарственной на близких родственников.

- Право собственности одаряемый получает еще при жизни дарителя. В этом случае невозможны споры с другими наследниками. Если документы оформлен согласно закону оспорить его невозможно.

Недостатки:

- Возможность отмены договора самым дарителем в случае угрозы его жизни, причинению вреда здоровью со стороны одаряемого.

- Неаккуратное обращение с недвижимостью.

Что касается дарителя, то недостаток для него – это невозможность отменить дарственную, если нет указанных выше случаев. Для сравнения, завещание можно переписывать сколько угодно раз.

Совет! Перед тем, как одарить своего близкого родственника квартирой, стоит хорошенько подумать, пути назад может просто не быть. Например, с течением времени дети вырастают, у них формируются свои взгляды на жизнь, могут перестать выполнять советы родителей, попасть под влияние улицы или спутника жизни, получить кредит под залог квартиры для открытия рискового бизнеса или приобретения люксового автомобиля, не рассчитав свои силы по его возвращению. Учитывая возможность наступления таких последствий, хорошенько взвесьте все за и против, прежде чем решиться на дарение.

Цена вопроса

Хотя дарение и осуществляется между родственниками не облагается НДФЛ 13%, абсолютно без трат обойтись не удастся. Предстоят траты по сбору документов:

- Нотариальное заверение.

- Услуги по составлению договора.

- Госпошлина за регистрацию перехода права собственности.

- Получение справок и выписок.

Оспаривание: возможно ли оно

Как и любую сделку оспорить дарственную даже между близкими родственниками можно. Делать это могут как стороны соглашения, так и третьи лица, заинтересованные в этом исключительно в судебном порядке. Основанием для обращения в суд:

- Подписание сделки лицом, которое на это права не имело. Пример: дарение оформляет супруг, который не является владельцем по документам.

- Сделка была совершена под влиянием обмана, насилия, угрозы жизни и здоровью. Конечно, все это еще нужно доказать.

- Нарушение закона. В том числе сокрытие другой сделки. Например, купли-продажи.

Важно! Оспорить подобную сделку очень сложно, и делать это можно, только если есть конкретные доказательства.

Вывод

Заключение дарственной между близкими родственниками – это отличный способ передать во владение квартиру, дом. Причем оспаривается данный договор редко, и сделать это крайне сложно.

Договор дарения квартиры между близкими родственниками в 2021 году: как оформить?

Договор дарения предполагает согласие одаряемого принять принадлежащее ему имущество на безвозмездной основе.

Если речь идет о заключении договора дарения квартиры между близкими родственниками, то такой договор можно считать одной из самых простых сделок.

Даритель передает в собственность квартиру своему родственнику, при этом не выдвигает ему никаких условий. Точно также и одаряемый принимает квартиру в дар, не выдвигая никаких требований дарителю.

Получается, что договор дарения – это безвозмездная передача квартиры. Но объектом дарения может выступать не только квартира, но и доля в квартире, дом, дача и другое жилое помещение.

Для того чтобы рассмотреть детальный процесс оформления и составления договора дарения, необходимо выяснить, кого можно считать близким родственником. Так, ими являются дети, родители, родные братья и сестры, бабушки и дедушки.

Преимущества дарственной перед завещанием

Процесс переоформления квартиры на близкого родственника имеет такие преимущества:

- отсутствие госпошлины;

- простая процедура оформления дарственной;

- такой договор не требует обязательного нотариального заверения;

- право на квартиру наступает с момента подписания договора.

Облагается ли налогом договор дарения квартиры близкому родственнику?

Нет, согласно п. 18.1 ст. 217 части 2 Налогового кодекса РФ доходы в натуральной или денежной форме, которые были получены в порядке дарения, если даритель и одаряемый являются близкими родственниками, не облагаются налогом.

Такое правило действует и в 2021 году. Это значит, что человек, который получает квартиру в качестве подарка, не выплачивает налог, не подает налоговую декларацию.

Нужно ли заверять у нотариуса договор дарения квартиры близкому родственнику?

Можно обойтись без помощи нотариуса в том случае, если даритель дарит квартиру своему родственнику целиком. Но к услугам нотариуса придется обратиться в том случае, если:

- даритель планирует подарить не всю квартиру, а только ее долю;

- он является ограниченно дееспособным лицом;

- он является несовершеннолетним лицом.

В этих случаях нужна помощь нотариуса. Но многие люди обращаются к услугам специалиста даже в том случае, если процесс заверения договора дарения и не нужен.

Нотариус просто всегда может помочь составить и оформить договор, подсказать некоторые нюансы в процессе оформления договора и т. д.

Регистрация дарственной на квартиру, оформленную в качестве дара родному человеку

Процесс оформления договора дарения на квартиру между близкими предполагает процесс перехода права собственности. А этот процесс должен быть подкреплен государственной регистрацией согласно п. 3 статьи 574 части 2 Гражданского кодекса РФ.

И здесь неважно, составляется договор в присутствии нотариуса или же без него. Дарственная на квартиру должна быть зарегистрирована в Едином государственном реестре недвижимости.

Для того чтобы зарегистрировать дарственную, дарителю необходимо обратиться в Росреестр или в МФЦ. В этих инстанциях специалисты проверяют законность сделки, проводят правовую экспертизу документов.

На процедуру регистрации договора в Росреестре уходит 7 рабочих дней. Если документы подаются через МФЦ, тогда срок рассмотрения составляет 9 рабочих дней.

Когда процедура регистрации будет завершена, обеим сторонам сделки выдается по одному экземпляру договора с отметкой о гос. регистрации. Кроме того, одаряемому лицу выдается выписка из Единого гос. реестра, удостоверяющая факт гос. регистрации права на квартиру.

Если в 2017 году процесс оформления договора дарения квартиры родственнику предусматривал также выдачу свидетельства о гос. регистрации, то в 2021 году этот документ уже не выдается.

Процедура регистрации договора дарения в МФЦ

Для того чтобы договор имел юридическую силу, чтобы государство было оповещено о ваших планах насчет квартиры, можно оформить сделку через МФЦ. В многофункциональный центр должны прийти оба фигуранта дела: даритель и одаряемый.

С собой они должны принести паспорта, договор дарения в трех экземплярах, свидетельство о регистрации прав собственности на квартиру.

Также могут понадобиться дополнительные документы, например, согласие супруга или супруги, если дареная квартира была куплена в браке; разрешение от опекунских органов, если квартиру планируется подарить несовершеннолетнему гражданину; справка о составе семьи и некоторые другие документы.

Все документы, собранные в один пакет, должны быть копиями. Однако заявитель должен иметь при себе оригиналы всех документов.

Обратиться в МФЦ для регистрации договора можно различными путями, например:

- лично прийти в офис МФЦ;

- записаться на прием по горячей линии;

- оставить заявку на сайте Госуслуг или в МФЦ. Для этого нужно зайти на региональный сайт МФЦ. В поле «Документы» выбрать подкатегорию «Документы на недвижимость» – «Запись на прием в центр Госуслуг». Забронировав электронную предзапись, человек записывает номер бронирования или просто распечатывает его, чтобы прийти с номерком на нужную дату и в нужное время в МФЦ со всеми необходимыми документами.

На месте заинтересованные лица заполняют заявление, ставят свои подписи в присутствии сотрудника МФЦ. Полученный договор дарения со всеми необходимыми документами регистрируется в течение 1 месяца.

После регистрации каждый участник получает документ с отметкой о регистрации договора, а человек, которому была подарена квартиру получает свидетельство о праве собственности на жилье.

Договор дарения квартиры несовершеннолетнему ребенку

Подарить квартиру ребенку, которому еще не исполнилось 18 лет, можно, даже несмотря на то, что у ребенка нет на руках паспорта.

Просто в договоре дарения нужно будет указать не паспортные данные, а данные со свидетельства о рождении ребенка. А поскольку несовершеннолетний гражданин не имеет права подписи, то за него договор дарения должен подписать его законный представитель.

Ребенок, которому была подарена квартира, будет являться ее владельцем, однако распоряжаться квартирой он не сможет, пока ему не исполнится 18 лет.

А до того момента все расходы, связанные с содержанием квартиры, принадлежащей несовершеннолетнему, лягут на плечи его родителей или других законных представителей.

Однако опекун или законный представитель не может совершать каких-либо действий с квартирой без получения разрешения от органов опеки.

Особенности оформления договора дарения доли квартиры между близкими родственниками

Близкие родственники имеют право дарить не только всю квартиру, но и ее долю, например, при разводе один из родителей хочет переоформить квартиру на ребенка. А квартира была куплена совместно с мужем, когда мать ребенка находилась с его отцом в официальном браке.

Если говорить о доле, которая выделена, то собственник этой доли может свободно распоряжаться ею, а на случай ее продажи он обязан оповестить об этом других владельцев долей квартиры.

Однако это не касается оформления дарственной на долю в квартире в отношении близкого родственника. В этом случае согласие других собственников не требуется, так как сделка осуществляется на безвозмездной основе.

В договоре дарения доли квартиры помимо паспортных данных дарителя и одаряемого, адреса квартиры, квадратуры, необходимо указать размер доли, передаваемой одаряемому.

Акт приема-передачи квартиры по договору дарения

В Гражданском кодексе РФ прописано, что при составлении договора купли-продажи или обмена вместе с договором должен быть составлен акт приема-передачи квартиры.

Однако если дело касается договора дарения между близкими родственниками, то акт приема-передачи не нужен. Однако закон не запрещает его составлять при оформлении дарственной.

Акт составляется с одной целью – он выступает в качестве подтверждающего факта того, что все обязательства по договору дарения были исполнены.

Можно ли оспорить договор дарения квартиры?

Да, можно, но для этого должны быть основания, чтобы добиться возврата квартиры. Основанием, к примеру, может быть применение угроз и запугиваний в отношении дарителя (например, внук запугивает родного дедушку тем, что он расправится с ним, если тот не подарит ему квартиру).

Также оспорить заключенный договор можно будет, если у дарителя на момент составления договора были зафиксированы психические расстройства или, к примеру, подпись была поддельной.

Также можно оспорить договор дарения, если даритель не учитывал мнение совладельца или супруга, если в договоре имеются ошибки и так далее.

В течение какого времени одаряемый или другое заинтересованное лицо может подать в суд касательно признания договора дарения квартиры недействительной?

Согласно ст. 181 Гражданского кодекса РФ исковой срок давности о признании сделки недействительной составляет 1 год. Это время исчисляется с того момента, когда истец узнает об обстоятельствах, в связи с которым сделку следует признать недействительной.

Чем договор дарения квартиры между родственниками отличается от договора дарения между посторонними гражданами?

Разница только одна – при договоре дарения между родственниками налог не уплачивается.

Может ли бабушка оформить договор дарения на своего несовершеннолетнего внука?

Да, может. Только если одаряемому внуку еще не исполнилось 14 лет, тогда договор за него должен подписывать один из его родителей или законных представителей.

Если же внуку уже исполнилось 14 лет, тогда он имеет право сам подписать договор дарения либо же за него это может сделать один из родителей (законный представитель).

Как составить договор дарения на квартиру между родственниками? Как оформить договор дарения без нотариуса?

Дарственная должна составляться только в присутствии обеих сторон соглашения, потому что подписывают договор оба заинтересованных лица.

В дарственной обязательно должна быть указана такая информация:

- название документа, дата его составления, город составления;

- Ф. И. О., паспортные данные и даты рождения сторон договора;

- данные о квартире – адрес ее нахождения, этаж, общая площадь;

- наименование документов, устанавливающих право собственности на квартиру;

- подписи сторон.

Форму договора дарения можно легко найти в интернете на тематических сайтах. Предлагаем вашему вниманию такой образец договора дарения:

ДОГОВОР ДАРЕНИЯ

г. Нижний Новгород 16.10.2018 г.

Мы, Евтуховский Олег Степанович, 12.04.1950 года рождения, паспорт 2122 585898, выданный отделением УФМС России в г. Нижний Новгород, зарегистрированный по адресу: г. Нижний Новгород, ул. Гречихиной, 16/78, именуемый в дальнейшем ДАРИТЕЛЬ, с одной стороны, и

Навроцкая Евгения Борисовна, 24.06.1986 года рождения, паспорт 1255 665889, выданный отделением УФМС России в г. Москва, зарегистрированная по адресу: г. Москва, ул. Измайлова, 32/54, именуемый в дальнейшем ОДАРЯЕМЫЙ, с другой стороны, заключили договор о нижеследующем:

1. Предмет договора

- ДАРИТЕЛЬ передает ОДАРЯЕМОМУ на безвозмездной основе в собственность квартиру по адресу: г. Нижний Новгород, ул. Прилепы, дом 8, квартира 65. ОДАРЯЕМЫЙ принимает квартиру, обозначенную выше, в качестве дара.

- До подписания и регистрации договора дарения, квартира, указанная в п. 1.1 принадлежит Дарителю согласно Свидетельству о государственной регистрации права № 544512.

- Квартира, указанная в пункте 1.1, расположена на 8 этаже, состоит из 2 (двух) комнат, имеет площадь 38 (тридцать восемь) кв. м.

- Даритель подтверждает, что квартира, указанная в п. 1.1. не выступает в качестве предмета залога, не находится в аренде и не была конфискована в судебном порядке.

- Даритель на момент покупки квартиры, указанной в п. 1.1 в браке не состоял.

2. Переход прав

- Одаряемый становится собственником квартиры, указанной в п. 1.1 с момента государственной регистрации перехода права собственности.

- С момента регистрации собственности на квартиру Одаряемый имеет право пользоваться, распоряжаться квартирой, а также обязан содержать квартиру, платить налоги и другие платежи.

3. Передача квартиры

- Процесс передачи квартиры осуществляется на основании этого договора, подписанного обеими сторонами, зарегистрированного в установленном порядке.

4. Заключительные положения

- Настоящий договор не подлежит нотариальному заверению, так как Даритель и Одаряемый являются близкими родственниками (Дарителем является родным дедушкой внучки – Одаряемой).

- Договор составлен в 3 экземплярах, один из них хранится в Росреестре, второй – у Дарителя, третий – у Одаряемого.

5. Подписи Сторон

Даритель Одаряемый

подпись Евтуховский О. С. подпись Навроцкая Е. Б.

Если хотите быстро оформить и передать квартиру близкому родственнику, то лучше, чем договор дарения не придумать.

Дарственная составляется довольно быстро, просто, да и не требует никаких финансовых затрат, так как по закону процесс переоформление квартиры на близкого родственника не облагается налогом.

Однако дарителю нужно понимать, что при составлении договора дарения и его регистрации он лишается права распоряжаться подаренным имуществом (в отличие от завещания).

Поэтому перед тем как думать, каким образом передать квартиру близкому родственнику, стоит проанализировать плюсы и минусы дарственной.

Читайте также:

Договор дарения квартиры между близкими родственниками бланк

Дарение — это процедура, которая предполагает передачу имущества в собственность другого лица без взимания платы за него. Данная сделка довольна распространена в отношении объектов жилой недвижимости, особенно среди близких родственников.

Договор дарения — это документ, который обязательно должен быть составлен в процессе данной сделки. Даже если квартиру дарит один родственник другому (например, родители своему ребенку), сделка все равно должна быть документально оформлена для того, чтобы не быть оспоренной в суде. Договор дарения составляется в письменном виде и служит обоснованием законности сделки, предъявляется вместе с прочими документами на квартиру для государственной регистрации.

Скачать бланк договора дарения квартиры и заполненный образец можно в формате word бесплатно по ссылкам внизу статьи.

Договор дарения должен быть подписан представителем каждой из сторон, причем сделать это нужно в присутствии обеих сторон. Если интересы дарителя или одариваемого представляет доверенное лицо, то подпись на договоре должна подтверждаться нотариально заверенной доверенностью.

Сам договор заверять в нотариальном конторе не нужно с условием, что обе стороны будут присутствовать в регистрационной службе.

Квартира может быть не только подарена, но и продана на основании договора купли-продажи квартиры.

Если даритель и одариваемый являются близкими родственниками, то одариваемый освобождается от уплаты подоходного налога и заполнения налоговой отчетности о доходах.

Квартира, переданная в дар, не является совместно нажитым имуществом и при разводе не подлежит разделу.

Скачать образцы других договоров дарения:

Как правильно оформить договор дарения квартиры?

В дарственной в обязательном порядке указывают сведения об обеих сторонах сделки или их представителях. Следует прописать где и когда заключается сделка (дата прописью, название населенного пункта). Должны быть приведены ФИО, паспортные данные, адрес регистрации.

Главный и основным условием договор дарения является предмет договора — квартира. Обязательно нужно дать характеристику жилой недвижимости:

- адрес;

- тип дома;

- этаж;

- жилая площадь;

- общая площадь;

- наличие балкона;

- количество комнат;

- реквизиты правоустанавливающих документов на квартиру.

Последний пункт особо важен, так как подарить можно только ту квартиру, которая находится в собственности. Если квартира находится в собственности нескольких лиц, то нужно письменное согласие каждого собственника на дарения. Подпись на согласии каждого владельца заверяется нотариально.

Цену на квартиру прописывать не обязательно, так как плата при дарении не предполагается.

Должны присутствовать обязательства сторон: даритель обязуется передать квартиру, а одариваемый ее принять.

Могут быть прописаны сроки, в течение которых даритель обязан передать жилую площадь новому владельцу. Также при желании можно составить акт приема-передачи квартиры, подтверждающий исполнение дарителем обязательств по договору.

Еще одним пунктом, который следует включить в содержание договора дарения квартиры — это указание на то, что жилье не арестовано, не находится в залоге, не сдано в аренду, на взято в кредит или лизинг, то есть жилая площадь ничем не обременена.

Договор подписывается в трех экземплярах, после чего сторонам следует появиться в регистрационную службу для прохождения обязательной процедуры государственной регистрации прав одариваемого на квартиру.

Скачать образец договора

Договор дарения квартиры между близкими родственниками бланк — скачать.

Договор дарения квартиры образец заполнения — скачать.

Договор дарения квартиры между близкими родственниками 2018: принципы и ограничения

Как правильно подарить квартиру родственнику? Таким вопросом задаются многие граждане, желающие безвозмездно «переписать» жилье на своих родных. Заключение договора дарения – наиболее простой и наименее затратный способ передачи квадратных метров. Однако, во избежание недоразумений и судебных тяжб, стоит разобраться в некоторых нюансах договора дарения квартиры между близкими родственниками в 2019 году, о которых и пойдет речь в настоящей статье.

Основные принципы передачи жилья по договору дарения

Оформление договоров дарения в 2019 году – лучший способ передать жилье родственнику, так как при этом исключается необходимость уплаты налога в размере 13% от кадастровой стоимости недвижимости. Достаточно простая процедура позволяет урегулировать все вопросы с минимальными затратами. Необходимо оплатить только государственную пошлину и при необходимости – услуги нотариуса.

Оформление дарственной на детей часто предпочитают дальновидные родители, понимая, что официально подаренное жилье не участвует в разделе имущества при разводе (интересы ребенка точно не пострадают). Правда, полученная в дар недвижимость принимается в расчет при начислении алиментов (если таковые выплачивает одаряемый).

Главный принцип такого договора – безвозмездность, и об этом стоит помнить всем сторонам сделки. Под безвозмездностью понимается то, что за квартиру одариваемый никаким образом ничего не платит дарителю, и не предоставляет ему взамен какие-либо ценности. Если это условие не соблюдается (и есть подтверждающие факты), сделка является мнимой, так как скрывает, например, намерение провести сделку купли-продажи, избежав при этом налогообложения. Даже мелкий намек на какую-либо компенсацию может привести к тому, что сделка будет признана ничтожной.

Что должно быть прописано в дарственной?

Договор дарения квартиры между близкими родственниками, выраженный только в виде устного намерения, не считается заключенным даже при наличии сотни свидетелей – намерения сторон должны быть прописаны, и точно указаны все параметры сделки. Дарителю должно быть понятно, что он «переписывает» на родственника исключительно то, что ему действительно принадлежит и делает это безвозмездно — разумеется, в тексте должно быть четкое указание на волеизъявление дарителя недвижимости. Равным образом, требуется и согласие одариваемого принять жилье в дар, при несоблюдении этого условия сделка не состоится.

Договор дарения считается легитимным только в случае, если там предельно точно изложены все территориально-адресные и технические характеристики квартиры или выделенной доли (если таким способом отчуждается не вся недвижимость, а только определенная ее часть). Если недвижимость на момент составления дарственной находится в обременении, этот факт тоже надо отразить в договоре.

Недвижимое имущество описывается во всех подробностях – от расположения дома, этажа и номера квартиры до указания площадей каждого передаваемого помещения. Важно не забыть кадастровые сведения и номер записи госрегистрации права собственности. Что касается стоимости жилья, в договоре прописывается именно кадастровая стоимость. Подписи под документом подтверждают, что обе стороны согласны с каждым пунктом.

Нужно ли заверять договор у нотариуса

В большинстве случаев, нотариальное заверение дарственной является делом добровольным, но многие, все же, предпочитают позаботиться о чистоте сделки. Тем более, если речь идет о безвозмездной передаче недвижимости родственникам, услуги специалиста обходятся недорого. Заверить договор дарения у нотариуса однозначно стоит в тех случаях, когда есть подозрение, что в будущем третья сторона захочет оспорить договор или, например, даритель может пожелать вернуть себе недвижимость.

Нотариально оформленный документ имеет доказательную силу, а значит, признать договор недействительным через суд без наличия серьезных (и четко прописанных в законе) оснований, будет трудно. А вот если дарится только часть жилья, к нотариусу надо обращаться обязательно.

Составляя договор самостоятельно, с использованием готовых шаблонов, стоит внимательно отнестись к каждому пункту. При подписании договора должны присутствовать обе стороны, осчастливить кого-то подарком в виде жилья без его согласия невозможно. Делается это для того, чтобы не допустить «подарка» в виде каких-то обременений, наложенных на недвижимость.

Все нюансы, связанные с вопросами собственности, должны быть учтены. Например, если даритель «переписывает» жилище, но, по договоренности, будет и дальше проживать в нем, это надо включить в документ, обязательства в устной форме не будут иметь юридической силы.

Важные подробности и ограничения

Если по договору дарения квартира человеку обещана, но не переоформлена (например, переход собственности должен состояться через определенное время), его права не переходят к наследникам и правопреемникам в случае смерти. Если это желательно, стоит предусмотреть соответствующий пункт в договоре.

Законные представители детей, несовершеннолетних, а также недееспособных, не имеют права оформлять дарственные от их имени. Это касается не только родителей, опекунов, усыновителей, такие сделки не могут пропускать органы опеки. Однако на лиц перечисленных категорий дарственная может быть оформлена. Если в квартире, которая передается в дар, зарегистрированы несовершеннолетние дети или недееспособные люди, для оформления договора (чтобы его принял Росреестр), потребуется также разрешение органа опеки и попечительства.

Человек, получивший квартиру в дар, после регистрации становится ее полноправным владельцем. Если ему уже исполнилось 18 лет, он может сдавать квартиру, подарить или, например, продать ее часть. Ребенку же для отчуждения подаренной собственности надо дождаться совершеннолетия. Его законные представители обязаны сохранить подаренную квартиру в целостности, но распоряжаться ею по своему усмотрению они не имеют права, не получив разрешение органов опеки.

Квартиру без согласия собственника не может подарить ни одна организация, у которой недвижимость находится в оперативном управлении или хозяйственном ведении. Договор дарения не заключается между коммерческими организациями, даже если ими владеют близкие родственники.

Одарить тоже можно не каждого. Так, медики, сотрудники соцслужб не могут рассчитывать на получение недвижимости в дар, если даритель или его родственники являются клиентами таких организаций. Много ограничений также для государственных и муниципальных служащих, они не могут принимать жилье в дар от посторонних, только от родственников, однако могут выступать в качестве дарителя. Собственно, не может быть одаряемым тот, по отношению к кому даритель является зависимым (например, начальник подчиненный, солдат-офицер, главврач-медсестра, пр.).

Если дарится жилище, которое пребывает в совместной собственности, необходимо получить разрешение второго владельца. Например, в обязательном порядке такое разрешение нужно получить от супруги (супруга).

Договор дарения или завещание?

Многие граждане, желая, чтобы квартира гарантированно перешла по наследству определенному родственнику, в 2019 году выбирают между дарственной и завещанием. Договор дарения квартиры, составленный по всем правилам, гораздо труднее оспорить, ведь третьи лица не имеют отношения к этой сделке.

Пока человек жив, он может изменить свое завещание, это сделать можно достаточно легко и безо всяких причин. Отозвать дарственную, в свою очередь, можно только через суд в очень серьезных случаях – например, если одариваемый покушался на жизнь дарителя или умышленно нанес ему телесные повреждения, и этот факт доказан.

Одариваемый должен оформить жилье на себя при жизни человека, который его подарил, иначе оно будет передаваться по наследству в соответствии с процедурой, определенной законодательно. Все процедуры переоформления собственности должны быть закончены при жизни дарителя, в противном случае сделка аннулируется, так как принимает вид закамуфлированного завещания в пользу единственного родственника.

Одариваемый должен хранить в целостности подаренное жилье, своевременно вносить коммунальные платежи и не причинять вреда прежнему собственнику. В целом же, отменить договор дарения очень непросто, для этого необходимо собрать доказательства мошеннических или других неправомерных действий родственника, которому была подарена квартира.

Можно также указать дату заключения договора и период передачи жилья в собственность, в некоторых случаях в договоре указывается, что в случае смерти одариваемого даритель имеет право отменить сделку.

Регистрация – финальный шаг передачи недвижимости в собственность

Важно знать, что одаряемый официально получает право собственности не сразу же после подписания договора, а только с момента его регистрации в Росреестре. Перед подачей документов надо оплатить государственную пошлину. Согласно действующим нормативным актам, обязанность по оплате этого обязательного сбора ложится на одариваемого, поскольку он в данном случае является выгодоприобретателем. Именно его данные надо указать в квитанции. Конечно, ничто не мешает дарителю по факту самому внести эту сумму, но документально все должно быть оформлено правильно.

Если недвижимость в дар получает ребенок до 14 лет, пошлину за него вносят родители или другие законные представители, указав в платежном документе свои данные. При достижении четырнадцатилетнего возраста сбор полностью вносится от его имени.

По большому счету, квитанцию можно не предоставлять – сведения появятся в государственной системе информации о платежах, но на это может уйти время, а значит, для надежности и ускорения процесса лучше приложить платежный документ к общему пакету.

Кроме квитанции об оплате пошлины, оригиналов и копий паспортов, а также трех экземпляров подписанного договора дарения, для оформления более ничего не нужно. Сама процедура занимает порядка десяти дней, впрочем, как показывает практика, если договор составлен с ошибками, возвращают его примерно через месяц и приходится делать все заново. Пока договор не зарегистрирован, право собственности остается за прежним владельцем жилья.

Чтобы не платить налог, еще на стадии составления договора надо позаботиться о наличии документов, подтверждающих близкое родство, если они не представлены своевременно, нельзя исключать, что в результате ошибки придется внести по ставке 13% от стоимости имущества.

Заключение

Таким образом, договор дарения – хороший вариант для тех, кто хочет передать жилье родственникам без больших затрат и излишней бюрократии. Но заключать его надо, только основательно продумав возможные последствия, поскольку аннулирование может потребовать длительных и затратных тяжб.

В судебной практике оспаривание дарственных третьей стороной или дарителями (под давлением других родственников) встречается достаточно часто, однако если документ составлен верно и заверен нотариусом, отменить его почти невозможно. Кстати, все затраты на судебные разбирательства в подобных случаях несет проигравшая сторона.

Игорь Василенко

Сохраненное имущество: пожертвуйте свой дом и сохраните ключи

Ваш самый ценный актив? Большинство скажет, что это их дом.

Может ли ваш дом принести пользу вашей любимой благотворительной организации? Да, и с сохраненным пожизненным имуществом вы можете отдать свой дом, сохранить ключи и получить текущий налоговый вычет.

В рамках сохраненного пожизненного имущества даритель безвозвратно передает личное жилище или ферму на благотворительность, но сохраняет за собой право проживать в нем до конца своей жизни, на срок в несколько лет или на сочетание того и другого.Чаще всего этот срок измеряется жизнью донора или донора и супруги донора.

По истечении срока, как правило, когда умирает последний из арендаторов, благотворительная организация может либо оставить собственность для собственного использования, либо продать собственность и использовать вырученные средства в соответствии с указаниями жертвователя.

Имейте в виду, что дарение личного жилища не означает, что оно должно быть основным местом проживания донора. Это может быть загородный дом или любое другое строение, которое жертвователь использует в качестве места жительства.Ферма может включать необработанные сельскохозяйственные угодья, а также сельскохозяйственные угодья со строениями на них.

Сообщение в блоге глубоко погружается в детали того, что делает сохраненное жилое имущество жизнеспособным и ценным инструментом благотворительности. Если вы жертвователь, изучающий этот вариант, или руководитель некоммерческой организации, ищущий дополнительную информацию о том, как организовать этот тип подарка, читайте дальше, а затем свяжитесь со мной, чтобы обсудить вашу индивидуальную ситуацию.

Определения

Опять же, даритель безвозвратно передает личное жилище или ферму на благотворительность, но сохраняет за собой право проживать в ней в течение определенного срока, например жизни или жизней отдельных лиц, сроком на несколько лет или их комбинации.По окончании срока обмера все права на недвижимость переходят в благотворительный фонд. В этом сценарии жертвователь называется « пожизненный арендатор », который имеет « пожизненное использование » недвижимости и передает « оставшийся процент » благотворительной организации. Благотворительность называется « благотворительный остаток ».

Необходимо: Подробное соглашение о подарке

Когда сохраненное пожизненное имущество используется в благотворительных целях, для защиты как дарителя, так и благотворительной организации, необходимо разработать подробное соглашение о дарении.Необходимо решить множество юридических вопросов, касающихся широкого круга обязанностей, включая [но не ограничиваясь ими]:

- налоги на недвижимость;

- страхование гражданской ответственности и несчастных случаев;

- инженерные сети;

- техническое обслуживание и мелкий ремонт;

- реконструкция и капитальный ремонт;

- процесс оценки договоров аренды и арендаторов, если пожизненный арендатор арендует сельхозугодья;

- прав благотворительного остатка на въезд и осмотр сельскохозяйственных угодий с надлежащим уведомлением;

- процедур изъятия личного имущества пожизненного арендатора по окончании аренды; и

- комплексный процесс разрешения споров.

Давайте рассмотрим некоторые из этих вопросов подробнее.

Страхование ответственности и от несчастных случаев

Предположительно, даритель захочет сохранить страховку. Благотворительная организация может рассмотреть возможность добавления объектов недвижимости для жизни в свой основной список страхования. Кроме того, благотворительная организация может попросить пожизненного арендатора предоставить благотворительной организации ежегодное свидетельство о наличии соответствующей страховки и уплате страховых взносов.

Техническое обслуживание и ремонт

Пожизненный арендатор обычно несет ответственность за расходы, которые обычно несет даритель недвижимого имущества, такие как текущее обслуживание.Однако расходы на улучшения, которые принесут пользу или даже может принести пользу благотворительному остатку, могут и должны быть отражены в соглашении о дарении. Например, капитальные улучшения, которые продлятся дольше, чем пожизненный арендатор использует собственность, например, новый сарай, принесут пользу как пожизненному арендатору, так и благотворительному лицу. Опять же, это должно быть решено по соглашению между сторонами.

Процесс оценки договоров аренды и арендаторов

Пожизненный арендатор сохраняет за собой все «выгодные пожизненные права» на недвижимость, которые включают, например, возможность сдавать недвижимость в аренду и получать доход от аренды.В хорошо составленном соглашении о дарении должны быть определены обязанности арендаторов по управлению имуществом и его содержанию. Благотворительная организация, как владелец оставшейся доли, очень заинтересована в надлежащем уходе за недвижимостью. Поэтому в договорах дарения благотворительная организация нередко имеет право одобрения сторон, которые будут сдавать недвижимость в аренду, и на каких условиях.

Комплексный процесс разрешения споров

Отношения между жертвователем и благотворительной организацией могут со временем меняться по любому количеству причин.Наличие согласованного и формального процесса разрешения споров с самого начала должно помочь в случае возникновения проблем. Всем сторонам следует рассмотреть возможность добавления в соглашение оговорки об обязательном посредничестве или арбитраже.

Варианты гибкости

В случае изменения, например, когда пожизненный арендатор больше не хочет жить в резиденции, пожизненная недвижимость предоставляет несколько вариантов гибкости. Обсудим наиболее распространенные альтернативы.

Совместная продажа

Жертвователь и благотворительная организация могут заключить совместную продажу.В рамках сохраненного пожизненного имущества недвижимость частично принадлежит дарителю, а частично — благотворительной организации. Как и в случае с любым другим видом совместной собственности, стороны могут договориться вместе продать и разделить выручку.

Дар жизни недвижимость

Даритель может принять решение передать пожизненное имущество в пользу благотворительности. В таком случае благотворительная организация будет владеть как оставшейся стоимостью, так и пожизненным имуществом и может продать сельхозугодья (если применимо). Даритель получит благотворительный вычет в счет оставшейся части процентов.

Благотворительный остаток unitrust

Другая альтернатива: жертвователь может внести свой пожизненный вклад в благотворительный остаток унитруста [CRUT]. Поскольку пожизненный интерес является действительным имущественным интересом, если даритель передает все свое оставшееся право собственности в CRUT, он получит благотворительный вычет в качестве подарка оцененного имущества.

Нет заранее оговоренных обязательств

В соответствии с этими альтернативами не может быть заранее оговоренных обязательств по выбору любого из возможных вариантов.Если существует обязывающее обязательство, в благотворительном вычете будет отказано.

Федеральный подоходный налог на благотворительность

Разрешается вычет из федерального подоходного налога из приведенной стоимости оставшейся части процентов. Как и в случае со всеми благотворительными взносами, налоговый вычет для подарков, связанных с оцененным имуществом, ограничен 30 процентами скорректированного валового дохода жертвователя [AGI]. Однако любая неиспользованная часть может быть перенесена на срок до пяти дополнительных лет.

Для подарков в виде оставшейся доли в недвижимости даритель имеет право на благотворительный вычет в сумме, равной чистой приведенной стоимости оставшейся благотворительной доли.Расчет выполняется в соответствии с инструкциями, описанными в Treas. Рег. § 1.170A-12 и основан на следующих факторах:

- справедливая рыночная стоимость недвижимости [включая улучшения] на дату передачи;

- справедливая рыночная стоимость амортизируемых улучшений, связанных с недвижимостью, или истощаемых ресурсов, связанных с недвижимостью, на дату передачи;

- расчетный срок полезного использования амортизируемых улучшений;

- — ликвидационная стоимость амортизируемых улучшений по окончании срока их полезного использования;

- измерение срока действия договора [если измеряется жизнью одного или нескольких лиц, датой рождения лиц]; и

- Применимая федеральная среднесрочная ставка [действует в течение месяца перевода или в течение любого из двух предыдущих месяцев].

Давайте посмотрим на два дополнительных фактора:

Условия измерения

Как обсуждалось ранее, сохраненное жилое имущество обычно измеряется продолжительностью жизни одного или нескольких человек; тем не менее, пожизненное имущество также может измеряться сроком в лет или более продолжительной жизнью или продолжительностью жизни отдельных лиц, сроком в годах и т. д.

Если пожизненное имущество измеряется одной или несколькими жизнями, люди должны существовать на момент создания пожизненного имущества. Если пожизненное имущество измеряется фиксированным сроком в лет, для целей федерального налогообложения не существует минимального или максимального срока.

Применимая федеральная среднесрочная ставка

Применимая федеральная среднесрочная ставка [AFR], действующая для месяца дарения пожизненного имущества, используется в качестве процентного компонента для целей расчета приведенной стоимости. По выбору дарителя может быть заменен AFR, действующий в течение любого из двух месяцев, предшествующих дарению пожизненного имущества. Это очевидная возможность для хорошего планирования.

Короче говоря, чем ниже AFR, тем больше отчисление на благотворительность. Таким образом, с исторической точки зрения, это очень благоприятное время для жизни в поместьях.

Предупреждение

Эта статья представлена только в информационных целях, а не в качестве налоговой или юридической консультации.

Все люди, семьи, предприятия и фермы уникальны и имеют уникальные юридические и налоговые проблемы. Если вы подумываете о сохранении жизненного имущества, вам, безусловно, следует поговорить с надежным профессиональным юристом. То же самое и с руководителем некоммерческой организации, стремящимся облегчить получение сохраненного пожизненного имущества. Я рада помочь; свяжитесь со мной в любое время по электронной почте (gordon @ gordonfischerlawfirm.com) или по мобильному телефону 515-371-6077.

Пожертвование недвижимости на благотворительность

от Charitable Strategies Group в Schwab Charitable

Скачать статью в формате PDF

Будь то семейный дом, незастроенная земля, арендуемая недвижимость или какое-либо другое вложение, ваша недвижимость, находящаяся в собственности более одного года, может быть самым ценным активом, которым вы владеете. Это означает, что вы можете столкнуться со значительными налогами на прирост капитала, если продадите свою недвижимость.В зависимости от ваших конкретных финансовых и благотворительных целей пожертвование недвижимости общественной благотворительной организации 501 (c) (3), такой как фонд, рекомендованный донорами, может позволить вам использовать одно из ваших самых ценных вложений для достижения максимального эффекта от вашей благотворительной деятельности. давая.

Какие преимущества дает пожертвование оцененной недвижимости, находящейся более одного года? Если вы указываете вычеты в своей налоговой декларации вместо того, чтобы брать стандартный вычет, пожертвование вашей недвижимости может разблокировать дополнительные средства на благотворительность двумя способами.Во-первых, вы потенциально можете исключить налог на прирост капитала, который вы понесли бы, если бы продали недвижимость самостоятельно и пожертвовали вырученные средства, что может увеличить сумму, доступную для благотворительности, до 20%. Во-вторых, вы можете потребовать вычета на благотворительность по справедливой рыночной стоимости за налоговый год, в котором был сделан подарок, и можете передать эти сбережения в виде дополнительных пожертвований.

Фонды, рекомендованные донорами, которые являются общественными благотворительными организациями, предоставляют отличный вариант дарения в качестве пожертвований на недвижимость, поскольку у фондов обычно есть ресурсы и опыт для оценки, получения, обработки и ликвидации такого рода подарков.Как работает дарение оцененной недвижимости фонду, рекомендованному донорами?

Имейте в виду, что дарение оцененных неденежных активов может включать сложный налоговый анализ и предварительное планирование. Эта статья предназначена только для общего обзора некоторых соображений относительно пожертвований и не предназначена для предоставления налоговых или юридических рекомендаций. Кроме того, все подарки фондам, рекомендованным донорами, являются безотзывными. Проконсультируйтесь со своим налоговым или юридическим консультантом.

Пример из практики: сделать больший подарок и сэкономить на налогах

Чтобы проиллюстрировать влияние пожертвования оцененной недвижимости, рассмотрим Джима.По мере приближения к пенсии Джим больше не желает управлять арендуемым имуществом на одну семью, которое он унаследовал от своих родителей 25 лет назад. Поскольку Джим настроен на благотворительность, он подумал о продаже сдаваемой в аренду собственности и использовании выручки от продажи для поддержки различных благотворительных организаций. Продажа сдаваемой в аренду собственности, однако, подвергнет Джима налогу на прирост капитала за 25 лет повышения. В настоящее время скорректированная базовая стоимость аренды Джима составляет 50 000 долларов, а текущая оценочная стоимость недвижимости — 350 000 долларов.

Если принять ставку федерального налога на прирост капитала в размере 15% при продаже его арендуемой собственности, Джим получит прибыль от прироста капитала на 300 000 долларов США и будет должен примерно 45 000 долларов в виде федеральных налогов на прирост капитала (300 000 долларов x 15% = 45 000 долларов). В этом сценарии, как показано в Варианте 1, после уплаты федерального налога на прирост капитала чистая сумма денежных средств Джима, доступных для благотворительных пожертвований, оценивается в 305 000 долларов.

Финансовый советник Джима предлагает, чтобы Джим мог вместо этого пожертвовать свою арендуемую собственность общественной благотворительной организации, в том числе в фонд, рекомендованный донорами, как способ потенциально отменить федеральный налог на прирост капитала (45000 долларов США) и потребовать вычета подоходного налога по справедливой рыночной стоимости (350 000 долларов США). , на основе квалифицированной оценки), как показано в Варианте 2.

Отдавая свою арендуемую собственность непосредственно на благотворительность, как показано в Варианте 2, Джим потенциально устраняет федеральные налоги на прирост капитала и, таким образом, имеет дополнительные 45 000 долларов, которые можно передать благотворительным организациям. У него также есть дополнительная экономия на налогах в размере 55 800 долларов США.

Этот гипотетический пример предназначен только для иллюстративных целей. В примере не учитываются государственные или местные налоги или дополнительный налог на чистый инвестиционный доход Medicare. Показанная экономия на налогах представляет собой налоговый вычет, умноженный на ставку налога на прибыль донора (24% в этом примере) за вычетом уплаченных налогов на долгосрочный прирост капитала.

Некоторые вычеты по федеральному подоходному налогу, включая благотворительные взносы, доступны только для налогоплательщиков, которые перечисляют вычеты, и могут подлежать сокращению для налогоплательщиков с скорректированным валовым доходом (AGI) выше определенных уровней. Отчисления на благотворительные взносы для тех, кто перечисляет, могут быть ограничены в зависимости от типа пожертвованного имущества, типа благотворительности и AGI донора. Благотворительные взносы в общественные благотворительные организации, включая фонды, рекомендованные донорами, на прирост капитала, удерживаемого более одного года, обычно вычитаются по справедливой рыночной стоимости.Постатейные вычеты для собственности на прирост капитала, удерживаемой в течение одного года или менее, обычно ограничиваются стоимостной основой. Подарки, связанные с недвижимостью, находящейся в долгосрочном владении и оцененной по достоинству, на сумму, превышающую 5000 долларов США, требуют квалифицированной оценки квалифицированным оценщиком для подтверждения справедливой рыночной стоимости для целей вычета подоходного налога.

Дополнительные соображения

В дополнение к потенциальным налоговым льготам, описанным выше, могут применяться следующие соображения.

1. Подарить рыночную недвижимость.

Вы можете рассмотреть вопрос о пожертвовании недвижимости на благотворительные цели, если благотворительная организация может своевременно продать недвижимость (т. Е. Это рыночная собственность, которую относительно легко ликвидировать). Кроме того, есть смысл подарить недвижимость там, где:

- Недвижимость находится в собственности более одного года и значительно выросла.

- Недвижимость без долгов. Если есть задолженность по собственности, вы можете подпадать под действие правил IRS о «выгодной продаже», которые могут привести к возникновению налога на прирост капитала и снижению стоимости вашего благотворительного вычета.Кроме того, долг может облагаться налогом на благотворительность при продаже собственности (например, задолженность по приобретению).

- Вы желаете безвозвратно передать имущество в фонд, рекомендованный донорами, или другую общественную благотворительную организацию, которая будет согласовывать цену продажи и контролировать продажу, часто с помощью опытного посредника.

2. Избегайте заранее оговоренных продаж.

Если продажа недвижимости ожидается до вашего благотворительного взноса на недвижимость, то условия продажи все еще должны быть предметом переговоров.Документация не должна была доходить до того момента, когда IRS сочло бы это заранее оговоренной продажей. В этом неудачном случае IRS может счесть ваше пожертвование «упреждающим перечислением дохода» благотворительной организации. Таким образом, вам может потребоваться уплатить налог на прирост капитала, когда недвижимость продается благотворительной организацией.

3. Применяются квалификационные требования к оценке и годовые лимиты вычетов.

Общие вычеты для пожертвований в фонды, рекомендованные донорами, обычно ограничиваются 50% вашего скорректированного валового дохода (AGI).Лимит увеличивается до 60% AGI для денежных подарков, в то время как лимит на пожертвование оцененных неденежных активов, находящихся в собственности более одного года, составляет 30% AGI. IRS разрешает перенос в течение пяти налоговых лет, если ваш благотворительный вычет превышает лимиты AGI в данном налоговом году.

Чтобы обосновать вычет по налогу на благотворительную деятельность, вам необходимо заполнить форму 8283 и получить квалифицированную оценку от квалифицированного оценщика в отношении взносов на недвижимость на сумму, превышающую 5000 долларов.

Как пожертвовать свой дом на благотворительность

В центральном Техасе анонимный жертвователь подарил свой дом местной благотворительной организации, которая поддерживает студентов из малообеспеченных семей, которые станут первым поколением в своих семьях, которые поступят в колледж.

Начиная с шестого класса, дети получают опыт лидерства, консультирования и обучения. Благотворительной организации удалось продать подаренный дом почти за 700 000 долларов, и как жертвователь, так и благотворительная организация были в восторге от той суммы, которую дом смог оказать.

Если бы жертвователь продал дом сам, пожертвованная сумма была бы намного меньше из-за всех комиссий, связанных с операциями с недвижимостью, а также налогов, которые ему пришлось бы платить.

Этот и другие подобные примеры побуждают все больше и больше людей рассмотреть вопрос о передаче домов некоммерческим организациям в их собственных сообществах.

Зачем сдавать дом

Благотворительные пожертвования — один из лучших способов изменить мир к лучшему. Пожертвования — важная часть наследия, которое люди оставляют следующему поколению.

Филантропия предназначена не только для сверхбогатых; Фактически, люди с любым уровнем дохода могут испытать радость, поделившись тем, что у них есть. Многие люди, которые чувствуют твердую решимость поддержать конкретную благотворительную организацию, рассматривают возможность пожертвовать свои дома, либо передав право собственности на незанятый дом, либо оставив дом по завещанию.

Поскольку жертвователь обычно может воспользоваться налоговым вычетом, сделка может быть беспроигрышной как для жертвователя, так и для благотворительной организации.Как пожертвование дома может помочь некоммерческой организации

Некоммерческие организации могут получить огромную выгоду от дарения дома, независимо от того, как они решат использовать собственность.

Пожертвования дают полную ценность

Если домовладелец продает дом, а затем жертвует прибыль от продажи на благотворительность, благотворительная организация получает продажную цену за вычетом комиссионных, таких как затраты на закрытие, и любой налог на прирост капитала, который владелец должен будет выплатить IRS.Но если домовладелец жертвует дом сразу, благотворительная организация получает полную стоимость имущества и имеет несколько вариантов использования дома.

Благотворительность Продам Дом

Некоммерческая организация может решить продать дом немедленно, и чаще всего так поступает, если есть ипотечный иск, который необходимо урегулировать.

Продажа дома — также лучший способ для благотворительной организации получить крупную сумму денег.

Кроме того, продав дом сразу, организации не нужно будет платить налоги на прирост капитала.

Доноры, которые имеют сильную сентиментальную привязанность к дому, должны знать, что пожертвованный дом может быть продан благотворительной организацией, а затем может быть снесен, чтобы освободить место для новой застройки.

Благотворительность Возможна аренда дома

В качестве альтернативы некоммерческая организация может арендовать дом и получать ежемесячный доход. Это может быть простым вариантом, если дом уже использовался в качестве арендуемого или загородного дома. Этот доход может быть очень полезным для покрытия текущих операционных расходов организации.

Благотворительность может использовать дом

The Unity House в Delware помогает бедным женщинам избавиться от зависимости.В некоторых случаях, в зависимости от местоположения и состояния дома, некоммерческая организация может использовать пожертвованный дом. Например, некоторые пожертвованные дома превратились в офисные помещения для благотворительных организаций, а другие — в приюты и дома для престарелых для людей, которым служит благотворительность.

Как пожертвование дома может принести пользу донору

Пожертвование дома также может помочь дарителю во многих отношениях.Прежде всего, это может облегчить домовладельцу бремя и обеспечить полезный налоговый вычет.

Избавление от обременительного имущества

Во-первых, пожертвование дома может быть хорошим способом избавиться от собственности, содержание которой сложно или дорого.

Например, домовладелец, унаследовавший недвижимость в другом штате, не был заинтересован в переезде в дом или сдаче его в аренду на большом расстоянии. Стоимость содержания дома и уплаты налогов на недвижимость казалась обременительной, как и стоимость продажи собственности через брокера по недвижимости.В конце концов домовладелец пожертвовал дом благотворительной организации, которую поддерживал, и был освобожден от бремени ухода за недвижимостью.

Отмена налога на прирост капитала

Пожертвование также может помочь дарителю избежать налога на прирост капитала.

Налог на прирост капитала — это налог, который взимается с суммы увеличения стоимости собственности в период между покупкой и продажей. Другими словами, если дом был куплен за 150 000 долларов, а затем продан десять лет спустя за 250 000 долларов, владелец должен был бы заплатить налог на 100 000 долларов в год продажи дома.

С другой стороны, когда дом передается в дар, прирост капитала исчезает.

Предоставление налогового вычета

Кроме того, передача дома в дар позволяет списать налоговую справедливую рыночную стоимость собственности за вычетом невыплаченного остатка по ипотеке.

Возможность вычесть стоимость дома может существенно повлиять на налоговые декларации.

Однако, если налоговый вычет является вашей основной мотивацией при пожертвовании дома, будет хорошей идеей проконсультироваться с финансовым консультантом, чтобы убедиться, что вы точно понимаете, как вычет повлияет на вашу налоговую декларацию.

Как работает пожертвование дома

Процесс дарения дома может варьироваться в зависимости от нескольких факторов. Некоторые из этих факторов включают в себя состояние дома, размер задолженности по дому, потребности владельца и другие.

Шаг первый: выберите получателя

Хотя домовладельцы могут бесплатно передавать дома любому человеку или организации, они получат налоговый вычет только в том случае, если они сделают пожертвование в пользу некоммерческой организации, одобренной Налоговой службой.

Для поиска подходящей организации:

- Посетите www.irs.gov,

- Щелкните вкладку Благотворительные и некоммерческие организации,

- Выберите освобожденные организации Выберите Проверить.

Обратите внимание, что некоторые подходящие организации, такие как церкви и правительственные учреждения, могут отсутствовать в базе данных. Но на веб-сайте есть инструкции по пожертвованию другим подходящим организациям.

Шаг второй: определение способа пожертвования

Дом можно подарить несколькими способами.

Самый простой способ — передать право собственности от текущего владельца благотворительной организации, и это лучший способ, когда в доме никого нет. Если нет невыплаченной ипотеки, то благотворительная организация сможет получить полную стоимость дома.

Дом с ипотекой, однако, представляет собой обязательство перед благотворительной организацией, поэтому не все некоммерческие организации примут дом с ипотекой. Однако некоторые дарители передают право собственности и продолжают жить в доме, пока выплачивают ипотеку.Это называется живым доверием. Затем дом становится доступным для использования некоммерческой организацией, когда домовладелец выплатил ипотечный кредит и / или больше не проживает в нем.

Еще один способ подарить дом — передать его благотворительной организации по завещанию.

Шаг третий: заполните документы

Оформление документов — неотъемлемая часть любой юридической сделки, поэтому доноры должны быть готовы заполнить некоторые формы.

Обычно они включают акт о прекращении производства, акт о гарантии, договор дарения, а также акт и декларацию о дарении.

В соглашении о дарении будет запрашиваться конкретная информация о доме, его оценочная стоимость, а также любые требования или запросы, которые даритель хотел бы сделать в отношении использования собственности.

Эта фаза процесса дарения также потребует плату за передачу права собственности, уплачиваемую жертвователем, чтобы передать дом на имя некоммерческой организации.

Шаг четвертый: осмотр и оценка дома

Донор обязан провести осмотр дома и получить независимую оценку для определения справедливой рыночной стоимости.

Эта сумма обычно рассчитывается на основе состояния дома и продажной цены других сопоставимых домов по соседству. Справедливая рыночная стоимость — это сумма, которую донор может вычесть из своих налогов.

Какие виды имущества можно передавать в дар

Хотя в этой статье речь пойдет о пожертвовании домов, на самом деле существует множество других типов жилой, промышленной и коммерческой собственности, которые можно квалифицировать как благотворительные пожертвования.

Другая жилая недвижимость, которая может быть передана в дар, включает смежные и двухквартирные дома, такие как кондоминиумы и дуплексы; мобильные дома; многоквартирные дома; и гостиницы.Промышленные объекты включают склады, холодильные склады, производственные здания и выставочные залы, и это лишь некоторые из них. Коммерческая недвижимость может включать магазины, рестораны, офисные здания, гаражи и медицинские здания. Можно даже подарить землю, дом или другое здание в другой стране.

Подумайте о пожертвовании дома

Жертвовать на благотворительность — это замечательный способ отдать должное своему сообществу и внести конкретные и позитивные изменения в мир.

Имущество — это значительное пожертвование, которое действительно может способствовать хорошей работе благотворительной организации. Если вы подумываете о продаже дома и хотите что-то дарить другим, подумайте о том, чтобы пожертвовать свой дом благотворительной организации по вашему выбору.

Часто задаваемые вопросы | Американский Красный Крест

Наш процесс разнообразия поставщиков предоставляет (WMDVBE) возможность конкурировать и участвовать в закупочной деятельности Красного Креста.Развивая и продвигая взаимовыгодные отношения между нашей организацией и поставщиками, мы можем удовлетворить операционные требования / потребности Красного Креста с наилучшим качеством и ценностью.

«Предприятие» — это любой бизнес, который соответствует определению женщин, бизнеса, принадлежащего меньшинствам, инвалида, предприятия, принадлежащего ветеранам. Предприятия должны быть сертифицированы приемлемым агентством, включая, помимо прочего, Управление малого бизнеса, Аффилированный совет NMSDC или Национальный совет женского бизнеса ( «Агентство», ) и т. Д.

Определения:

«Группа меньшинств» — афроамериканцы, латиноамериканцы, коренные американцы (американские индейцы, эскимосы, алеуты и коренные гавайцы), американцы азиатско-тихоокеанского происхождения и другие группы меньшинств, признанные Управлением по делам меньшинств администрации малого бизнеса США Развитие малого бизнеса и капитала.

«Коммерческое предприятие, принадлежащее меньшинству» — «Коммерческое» предприятие, независимо от размера, физически расположенное в Соединенных Штатах или на их подопечных территориях, которое владеет, управляет и контролирует не менее пятидесяти одного (51%) процента. одним или несколькими членами группы меньшинств, имеющими гражданство США.

«Деловое предприятие, принадлежащее женщинам» — «Коммерческое» предприятие, независимо от размера, расположенное в Соединенных Штатах или их подопечных территориях, которое не менее пятидесяти одного (51%) процента принадлежит, управляется и контролируется женщина с гражданством США.

«Коммерческое предприятие, принадлежащее ветеранам» — Коммерческое предприятие, независимо от размера, расположенное в Соединенных Штатах или на их подопечных территориях, владеющее, управляемое и контролируемое не менее пятидесяти одного (51%) процента. инвалидом-ветераном.Владение и контроль ветерана-инвалида должны быть реальными и постоянными, а не создаваться исключительно для того, чтобы воспользоваться преимуществами специальных или отложенных программ, направленных на диверсификацию поставщиков. Ассоциация ветеранов-инвалидов / Национальная бизнес-ассоциация ветеранов (NaVOBA) — www.navoba.com обеспечивает сертификацию этой категории владельцев бизнеса на всей территории Соединенных Штатов.

«Коммерческое предприятие, принадлежащее инвалидам» — «Коммерческое» предприятие, независимо от размера, расположенное в Соединенных Штатах или их подопечных территориях, которое владеет, управляется и контролируется не менее пятидесяти одного (51%) процента, лицом, имеющим гражданство США, с постоянным психическим или физическим недостатком, который существенно ограничивает один или несколько основных видов жизнедеятельности и оказывает значительное негативное влияние на способность компании успешно конкурировать.Право собственности и контроль должны быть реальными и постоянными, а не создаваться исключительно для того, чтобы воспользоваться преимуществами специальных или отложенных программ, направленных на диверсификацию поставщиков. Из-за отсутствия сертифицирующего агентства для этой категории владельцев бизнеса предприятие, принадлежащее инвалидам, должно заполнить аффидевит и предоставить подтверждающую документацию, чтобы иметь право на рассмотрение в отношении участия различных поставщиков.

1-й уровень — Основной подрядчик / поставщик, ведущий прямые деловые отношения с Американским Красным Крестом

2-й уровень — Субподрядчик / поставщик, ведущий косвенный бизнес с Американским Красным Крестом

Источниковые расходы — Все доступные источники, потраченные поставщиками с различным и не разноплановым статусом, зафиксированным как прямым, так и косвенным образом по товарам, этнической принадлежности и демографии

Часто задаваемые вопросы: Налоговая информация для пожертвований

Является ли мой взнос в Habitat пожертвованием, не облагаемым налогом?

Если вы детализируете свои вычеты, вы сможете вычесть благотворительные взносы в виде денег или имущества, сделанные в пользу квалифицированных организаций.Допускаются только пожертвования, фактически сделанные до окончания налогового года.

Мы рекомендуем вам связаться с вашим налоговым консультантом или бухгалтером или посетить веб-сайт IRS для получения дополнительной информации.

Я выполнял профессиональные работы в виде слесаря, строительства, бухгалтерского учета или чего-то подобного для Habitat, и я не взимал с них плату. Могу ли я вычесть из налогов стоимость своего труда?

Как правило, вы не можете вычесть свой труд, но вы можете вычесть любые понесенные вами расходы. Мы предлагаем вам позвонить своему налоговому консультанту или бухгалтеру или просмотреть раздел «Взносы, которые вы не можете вычесть» в Публикации IRS 526: Благотворительные взносы.

Моя дочь или сын отдали в Хабитат, но он или она не собирается перечислять свои налоги. Могу ли я использовать ее пожертвование на уплату налогов?

Мы рекомендуем вам связаться с вашим налоговым консультантом или бухгалтером или посетить сайт www.irs.gov.

Я отправил пожертвование по почте в последнюю неделю декабря и получил квитанцию на следующий год. Могу ли я списать это пожертвование в свою налоговую декларацию за предыдущий год?

Если на чеке указана дата прошлого года и вы перечисляете свои вычеты, вы можете вычесть свое пожертвование.Мы предлагаем вам связаться с вашим налоговым консультантом или бухгалтером или посетить веб-сайт IRS для получения дополнительной информации.

Я пожертвовал деньги местному партнеру, и мне нужна квитанция по уплате налогов. Вы можете получить это для меня?

Квитанции о пожертвованиях местным аффилированным лицам Habitat for Humanity должны быть получены от аффилированных лиц. Вы можете найти контактную информацию своего партнера в Интернете.

Я пожертвовал деньги местному партнеру. Я пытался получить от них квитанцию, но не могу заставить их отправить ее.Что мне теперь делать?

Позвоните по телефону 1-800-HABITAT (1-800-422-4828). Вы также можете отправить свое имя и адрес по электронной почте с указанием имени, города и штата аффилированного лица, которому вы сделали пожертвование [электронная почта защищена]. Мы сделаем все возможное, чтобы помочь вам.

Я пожертвовал бытовую технику, мебель или другую вещь местному Хабитату, но не получил квитанции. Как получить квитанцию?

Квитанции на пожертвования, сделанные местным филиалам Habitat for Humanity или ReStores Habitat for Humanity, должны быть получены от них.Вы можете найти контактную информацию своего партнера в Интернете.

Я пытался получить квитанцию на пожертвования, но партнерская программа или ReStore не выдаст ее мне. Вы можете помочь?

Позвоните по телефону 1-800-HABITAT (1-800-422-4828). Вы также можете отправить свое имя и адрес по электронной почте с указанием имени, города и штата аффилированного лица, которому вы сделали пожертвование [электронная почта защищена]. Мы сделаем все возможное, чтобы помочь вам.

Я подарил своему местному Хабитату прибор, мебель или другой предмет.Я получил квитанцию, но на ней не было суммы в долларах. Можете ли вы дать мне одну с указанной суммой?

Habitat for Humanity International или наши аффилированные лица не могут присвоить ценность неденежным подаркам. Даритель должен определять стоимость для целей налогообложения. Мы предлагаем вам связаться с вашим налоговым консультантом или бухгалтером или посетить веб-сайт IRS для получения дополнительной информации.

Я отправился в путешествие по глобальной деревне с Habitat. Могу ли я вычесть стоимость билетов на самолет или другие расходы?

Часть необходимых затрат на программу поддерживает благотворительные усилия программы Habitat.В зависимости от страны вашего происхождения стоимость поездки может не облагаться налогом. Пожалуйста, проконсультируйтесь с налоговым консультантом относительно вашей конкретной ситуации.

Я пожертвовал 500 долларов на поездку племянника в Гондурас. Могу ли я вычесть это из моих налогов?

Часть его необходимых программных расходов поддерживает благотворительные усилия программы Хабитат. В зависимости от страны его происхождения стоимость поездки может не облагаться налогом. Пожалуйста, проконсультируйтесь с налоговым консультантом относительно вашей конкретной ситуации.

Является ли Habitat for Humanity International 50-процентной организацией?

Да. Для получения дополнительной информации посетите www.irs.gov/pub/irs-pdf/p526.pdf.

Является ли Habitat for Humanity International 501 (c) (3)?

Да.

Могу ли я получить копию письма Habitat for Humanity International 501 (c) (3)?

Да, вы можете скачать наше письмо 501 (c) (3). Если вам нужна другая информация, позвоните нам по телефону 1-800-HABITAT (1-800-422-4828) или напишите нам по адресу [email protected].

Для местных аффилированных лиц свяжитесь с ними напрямую. Вы можете найти контактную информацию своего аффилированного лица в Интернете или позвонить нам по телефону 1-800-HABITAT (1-800-422-4828).

Является ли Habitat for Humanity International благотворительной объединенной федеральной кампанией?

Да, наш номер CFC 10945.

Обратите внимание, что каждый из наших аффилированных лиц является отдельным лицом. Если вы хотите узнать, является ли ваш местный филиал благотворительной организацией Объединенной федеральной кампании, посетите сайт www.opm.gov/cfc/charities/lists/.

Я ежемесячно жертвую Habitat через программу HopeBuilders. Мне нужна выписка, чтобы я мог подать налоговую декларацию. Вы можете прислать это мне?

Большое спасибо за ваше щедрое пожертвование. В вашей февральской выписке будут отражены ваши пожертвования, и ее можно будет использовать для налоговых целей. Он должен прибыть к концу февраля. Если вам нужна дополнительная помощь, свяжитесь с нами по [электронной почте] или позвоните по телефону 1-800-HABITAT (1-800-422-4828).

Дарение недвижимости: что нужно знать перед началом работы

Часто те, у кого большой портфель недвижимости, задаются вопросом, что делать со своими активами при планировании недвижимости.В этом случае очень часто думают о дарении недвижимости. Однако это может иметь значительные налоговые последствия. Имея это в виду, давайте рассмотрим налоговые последствия, с которыми могут столкнуться вы и ваши близкие, а также лучшие методы дарения недвижимости, при этом сохраняя при этом налоговую экономию.

Налоговые последствия дарения недвижимостиПрежде чем подарить недвижимость, важно подумать о том, как этот подарок будет рассматриваться в налоговых целях. К сожалению, если вы не планируете должным образом, ваш бенефициар может в конечном итоге получить довольно крупный налоговый счет.Имея это в виду, ниже более подробно рассматриваются потенциальные налоговые последствия дарения собственности. Прочтите каждый фактор, чтобы лучше понять, какое влияние ваш подарок окажет на обе налоговые декларации.

Налог на дарениеПрежде всего, это федеральный налог на дарение. Если вы раньше не слышали о налоге на дарение, важно отметить, что всякий раз, когда актив передается кому-то без передачи денег, это считается подарком в глазах IRS. По состоянию на 2021 год каждый СШАГражданин или постоянный житель имеет пожизненное освобождение от налога на дарение в размере 11,7 миллиона долларов, что означает, что каждый человек может отдать до этой суммы в течение своей жизни или передать ее после своей смерти. Однако любые активы, переданные сверх этой суммы, будут облагаться налогом на дарение.

Кроме того, каждый человек получает ежегодное освобождение от налога на дарение в размере 15 000 долларов. Однако, поскольку в большинстве случаев для подаренного имущества будет превышено годовое освобождение от налога на дарение, даритель должен обязательно подать налоговую декларацию на дарение, в которой указана сумма, превышающая годовое освобождение от пожизненного освобождения от налога на дарение.

Налог на прирост капиталаК сожалению, подарок от недвижимости также может иметь значительные налоговые последствия для налога на прирост капитала, в зависимости от способа его дара и суммы полученного вознаграждения. Обычно, когда актив передается от одной стороны к другой, получатель берет на себя основу затрат донора, которая представляет собой цену, по которой донор первоначально приобрел актив. В этом случае, если получатель продает актив, любой прирост капитала или убыток будут рассчитываться на основе первоначальной стоимости донора.