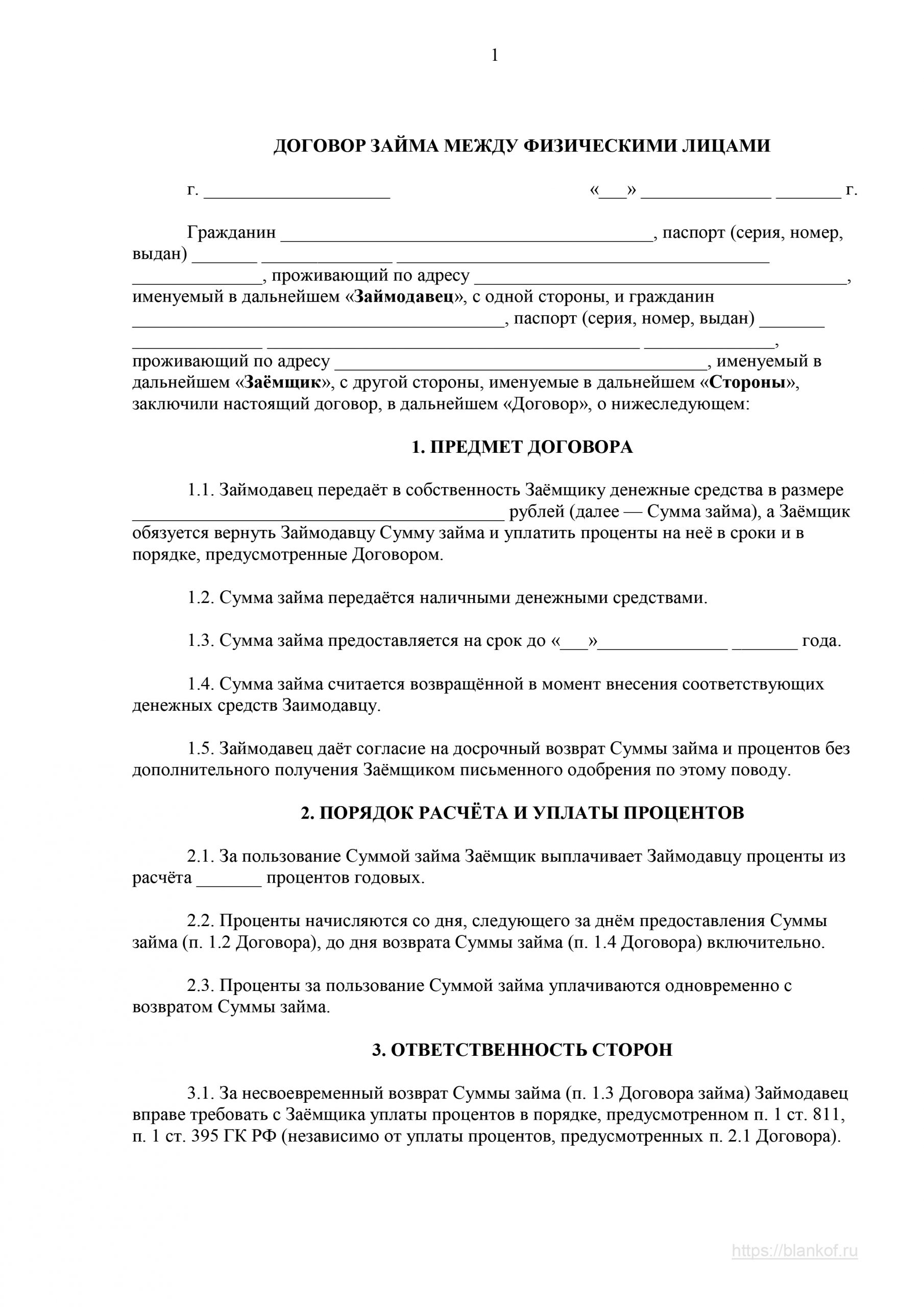

Договор займа | Образец — бланк — форма

Договор займа – это документ, содержащий информацию о договоренности между сторонами с целью передачи, на указанный в нем срок, денежных средств или иных активов, по истечение которого они должны быть возвращены в полном объеме и соответствующего качества. Соглашение вступает в силу с момента, когда такие активы или средства фактически переданы.

Сторонами договора займа могут выступать как физические, так и юридические лица, которые именуются заемщиком и заимодавцем. Особым видом договора займа является договор государственного займа, в котором одной из сторон выступает государство. Предметом договора могут выступать денежные средства или иные активы, не имеющие исключительных характеристик и которые могут быть заменены иными средствами с юридической точки зрения. Форма договора займа может быть как письменной, так и устной. Однако если одной из сторон выступает юридическое лицо, соглашение должно быть составлено на бумаге, не зависимо от суммы, в которую оценивается его предмет.

Порядок составления, а также исполнения обязанностей по договору займа регулируется Гражданским кодексом Российской Федерации. Согласно ГК документами, которыми может быть оформлен договор займа, являются: вексель (по договору вексельного займа), облигация, а также расписка заемщика. Срок, на который заключается договор займа, не является существенным условием, поэтому документом может не предусмотрен. В таком случае заемщик обязан вернуть предмет займа в течение 30 календарных дней с момента требования заимодателя, если иное не предусмотрено соглашением.

По общему правилу заем предоставляется на условии выплаты процентов за его пользование, что предполагает действующее законодательство, за исключением случаев, если законом или договором предусмотрено иное. В случае, если размер процента в соглашении не определен, а заимодавцем является физическое лицо, применяется процентная ставка, равная процентной ставке, действующей в его регионе. Если заимодавец – юридическое лицо – то ставка процента соответствует ставке рефинансирования Банка России (ставке банковского процента), которая действует в регионе местонахождения этого юридического лица.

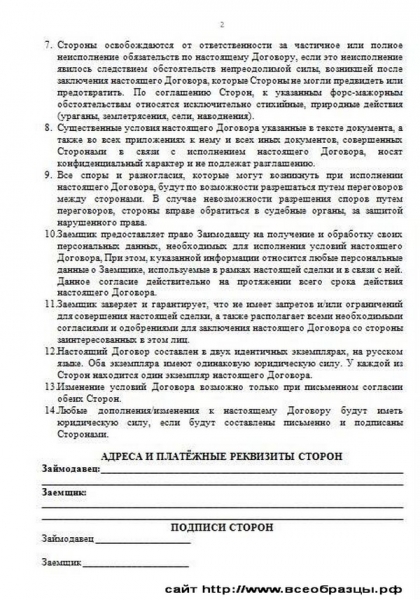

Образец договора займа юридическому лицу

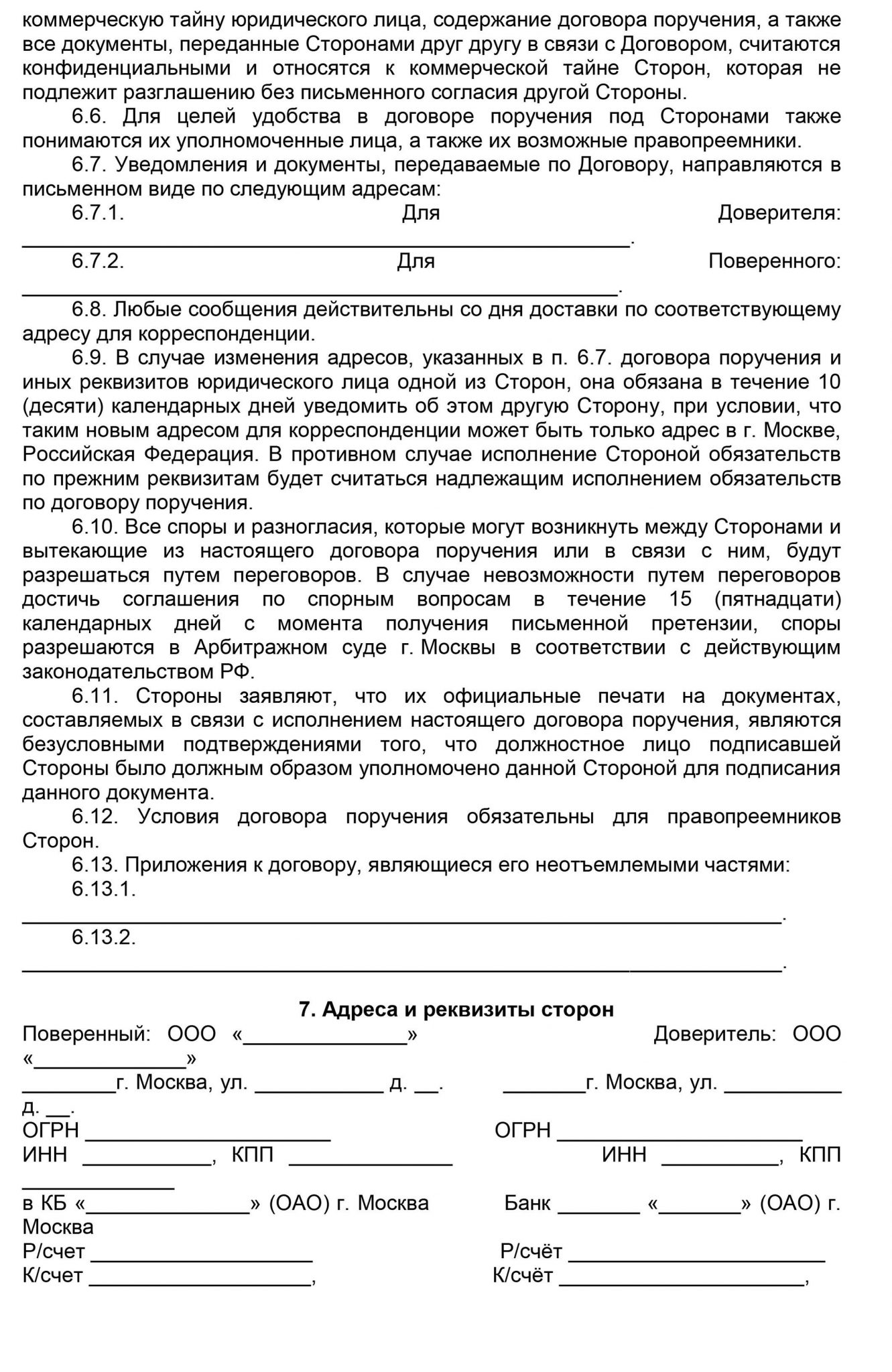

При ведении бизнеса часто возникают ситуации, когда необходимо привлечение дополнительных денежных средств на относительно небольшой срок и срочно. В данной ситуации банковский кредит не подходит – во-первых, продолжительность оформления документов, рассмотрения заявки, заключения договора, во-вторых, высокие процентные ставки. В данном случае часто используют договор займа между юридическим и физическим лицом, например, учредителем.

Заем от учредителя очень удобен тем, что не требует затрат времени и организация может законно получить денежные средства во временное пользование максимально оперативно – в тот же день.

Договора займа юридическому лицу может быть процентным или беспроцентным, о чем в обязательном порядке должен гласить соответствующий пункт договора займа. Актуальный образец договора займа юридическому лицу без начисления процентов можно скачать по нижеприведенной ссылке.

Скачать бланк договора беспроцентного займа

Ключевые моменты договора займа между юридическим и физическим лицом

Договор займа между юридическим и физическим лицом регулируется в обычном порядке ГК РФ. В нём указывается, что физическое лицо передаёт организации денежные средства, а организация обязуется вернуть полную сумму заёмных средств.

В нём указывается, что физическое лицо передаёт организации денежные средства, а организация обязуется вернуть полную сумму заёмных средств.

В случае процентного договора займа, проценты обычно выплачиваются ежемесячно до полной выплаты задолженности, однако, в договоре можно прописать любой удобный сторонам порядок выплат.

Заем от учредителя (или другого физического лица) должен быть возвращён организацией в оговоренные сроки, заем считается погашенным после перевода на банковский счёт физического лица или передачи денег в наличном виде.

Физическое лицо может предоставить заем юридическому тремя основными способами:

- внести в банке денежные средства на расчетный счет организации

- банковский перевод с личного счета на счёт организации

- проведение суммы займа через кассу предприятия.

Налогообложение физического лица при договоре займа

В случае заключения договора займа юридическому лицу от физического с начислением процентов, то налоговая службы будет рассматривать полученные проценты как доход физического лица. Соответственно, с данных сумм физического лицу необходимо будет заплатить НДФЛ в размере 13%.

Соответственно, с данных сумм физического лицу необходимо будет заплатить НДФЛ в размере 13%.

Данный факт необходимо будет учесть организации при выплате сумм процентов и переводить 13% с этих сумм в госбюджет в качестве налогового агента (по аналогии с выплатой зарплаты).

Таким образом, нужно учитывать, что договор займа между юридическим и физическим лицом с начислением процентов более сложен с точки зрения налогообложения. Образец договора займа юридическому лицу с начислением процентов можно скачать по ссылке ниже.

Скачать бланк договора займа с начислением процентов

Договор займа между физическим и юридическим лицом с образцом для скачивания

Согласно Главе 42 ГК, заёмщиком по договору может служить как юридическое, так и физическое лицо. Такие правоотношения необходимо отделять от кредита, где привлекать средства вкладчиков может только банк. Иные компании не вправе давать рекламу (публичную оферту) о привлечении средств граждан под проценты.

В настоящей статье мы рассматриваем только обычный договор займа, который может заключаться между компанией и физическим лицом (в том числе ИП, нерезидентом, иностранцем). На подобные правоотношения распространяются все требования законодательства. Разумеется, желающих доверить свои деньги компаниям немного, чаще всего – речь идёт о привлечении средств на развитие бизнеса между знакомыми людьми.

Стороны сделки

Деньги могут передаваться как юридическому лицу, так и компанией. Текст соглашения при этом существенно не изменится, главные условия сохранятся. Физическое лицо может быть как сотрудником организации, так и посторонним человеком – это не влияет на сущность правоотношений.

Образец договора займа физического лица юридическому | Скачать |

Рекомендуем обратить внимание на важнейшие нюансы документа:

- Место и время заключения договора.

Лучше всего подписать соглашение там, где зарегистрирована компания, чтобы упростить претензионную и взыскательную работу при наступлении неблагоприятных обстоятельств.

Лучше всего подписать соглашение там, где зарегистрирована компания, чтобы упростить претензионную и взыскательную работу при наступлении неблагоприятных обстоятельств. - Полные реквизиты сторон. Для физического лица это ФИО, место жительства, паспортные данные, для компании – её официальное название, ИНН, юридический адрес.

- Сумма средств, подлежащая передаче. Необходимо указать деньги в рублях и копейках либо в иностранной валюте. В последнем случае сумма подлежит пересчёту в соответствии с отечественными денежными знаками на день совершения юридического действия.

- Проценты. По факту использования материальных ресурсов займодавец вправе обозначить своё вознаграждение. Договор займа может быть беспроцентным, что подлежит отражению в тексте документа.

- Дата зачисления денежных средств. Они могут быть зачислены на расчётный счёт предприятия либо внесены в кассу, что подтверждается соответствующим ордером.

- Предполагаемая дата расчёта. Желательно прописать, в какой день необходимо полностью закрыть вопрос по обязательствам.

В противном случае, деньги подлежат возвращению в 30-дневный срок с момента направления требования.

В противном случае, деньги подлежат возвращению в 30-дневный срок с момента направления требования. - Ответственность за просрочку. При непогашении долга к установленному сроку займодавец имеет право на взыскание штрафа и (или) пени.

Дополнительные условия

Стороны могут указать как порядок передачи и возврата средств (к примеру, с одного расчётного счёта на другой), так и возможность досрочного погашения займа. При желании, подлежит обсуждению и порядок разрешения спорных ситуаций. Поручителем по соглашению может выступать директор организации либо его заместители, учредители ООО.

Заёмщик имеет право на указание в тексте соглашения имущества организации, передающегося в качестве залога. Это может быть транспортное средство, недвижимость, оборудование и прочее. Следует отметить, что фиктивный договор займа, заключённый с целью вывода активов компании, в любом случае является недействительным.

Оформление договора займа между юридическим и физическим лицом

Бесплатная консультация юриста по телефону:

Договор займа может быть составлен между юридическим и физическим лицом. Оформляется он в письменной форме и не требует обязательного нотариального заверения.

Оформляется он в письменной форме и не требует обязательного нотариального заверения.

Читайте в статье о требованиях к составлению договора о предоставлении в долг денежной суммы, о правах и обязанностях участников соглашения и об основаниях, на которых оно досрочно аннулируется.

Особенности сделки

Договор займа между юридическим и физическим лицом представляется собой письменно оформленное соглашение сторон для предоставления займа.

Бесплатная консультация юриста по телефону:

Сторонами соглашения выступают:

- займодавец — физическое лицо;

- заемщик — юридическое лицо.

Участники соглашения должны соответствовать следующим требованиям:

- наличие совершеннолетия;

- дееспособность;

- наличие постоянного ежемесячного дохода;

- официальное трудоустройство;

- отсутствие судимостей.

Перед составлением договора займа стороны должны решить каким он будет — процентным или беспроцентным.

Правила оформления

Перед подписанием соглашения, стороны сделки должны изучить существенные условия договора займа между физическим и юридическим лицом:

- Контракт оформляется в простой письменной форме.

- Нотариальное заверение документа производится по желанию сторон.

- Наличие описания предмета сделки является основным существенным условием. Если оно отсутствует, то соглашение признается недействительным.

- Количество экземпляров составляется на каждого участника сделки в отдельности.

- Сумма сделки должна фигурировать в договоре займа.

- Вся денежная валюта указывается в рублях.

- Контракт составляется на русском языке.

- В случае, если в соглашении несколько страниц, то подписи сторон ставятся на каждой из них.

Контракт займа расторгается только при наличии веских оснований. Например:

- заемщик или заимодавец существенно нарушают условия сделки;

- наниматель не выплачивает в срок платежи и отказывается от уплаты процентов;

- заимодавец не передал заемщику оговоренную сумму.

Процентное соглашение

Договор процентного займа между физическим и юридическим лицом отличается от беспроцентного указанием обязанности заемщика по уплате процентов за выданный ему займ. К примеру, он может попросить выплачивать ему 20% от заимствованной суммы.

Содержание процентного соглашения:

- наименование документа;

- информация о сторонах сделки;

- дата и место подписания договора займа;

- объект соглашения;

- порядок возврата займа;

- методы расчета положенных процентов и порядок их выплаты;

- ответственность участников договора процентного займа между физическим и юридическим лицом, в случае неисполнения ими своих долговых обязанностей;

- порядок разрешения конфликтных ситуаций и ответственность сторон в случае форс-мажорных обстоятельств;

- основания для досрочного расторжения контракта;

- реквизиты и подписи сторон.

Образец соглашения

Беспроцентный договор

Договор беспроцентного займа между физическим лицом и юридическим лицом составляется только при наличии общего согласия участников сделки.

Составление такого типа соглашения выгодно только для заемщика, от имени которого выступает физическое лицо. Но важно, что несмотря на две трети экономии, он обязан уплатить государству 13% подоходного налога от фиксированной ставки.

Главными условиями заключения такой сделки являются:

- Наличие письменного соглашения между сторонами.

- Сумма займа не должна превышать пятикратного размера ежемесячного оклада.

Основными требованиями при составлении договора займа между физическими и юридическими лицами являются:

- наличие в конце соглашения расписки о передаче денег или иного имущества;

- положения, содержащиеся в контракте:

- данные о заемщике и заимодавце;

- заимствованная сумма;

- порядок ее возвращения и размер процентов;

- дата составления документа. С ее указания начинается отчет срока действия договора займа между физическим и юридическим лицом;

- основания для досрочного аннулирования контракта.

Документы

Список документов для оформления договора займа между физическим и юридическим лицом:

- удостоверения личности сторон сделки;

- документ, подтверждающий право на действия юридического лица;

- дополнительное соглашение;

- расписка;

- бумага об отсутствии разногласий у участников сделки.

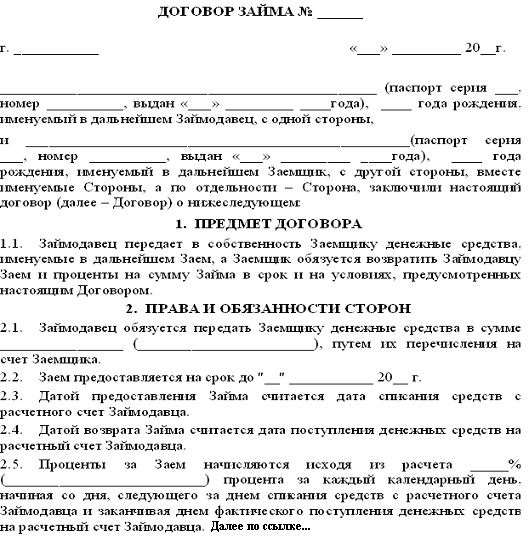

Образец и бланк

Форма договора займа между физическим и юридическим лицом должна быть строго письменной. Он должен содержать в себе следующие положения:

- порядковый номер подписанного документа;

- его название;

- дата и место оформления;

- информация о заемщике;

- личные данные заимодавца;

- объект соглашения;

- сумма процентов и порядок их уплаты;

- ответственность сторон, в случае, если одна из них не исполняет свои договорные обязанности;

- порядок разрешения конфликтных ситуаций;

- основания, на которых контракт расторгается в досрочном порядке;

- реквизиты и подписи сторон.

Образец соглашения

Ответственность сторон

В случае, если стороны совершают неправомерные действия, то предусматривается ответственность сторон за нарушение условий договора займа.

Если заемщик своевременно не возвращает займ, то заимодавец вправе потребовать с него досрочного погашения положенных процентов. Также он вправе потребовать от него оплаты неустойки за понесенные неудобства.

Назначенные проценты и назначение неустойки не освобождают нарушителя от исполнения своих долговых обязательств.

Стороны сделки освобождаются от ответственности в случае наступления форс-мажорных обстоятельств. При наступлении непредвиденных ситуаций стороны должны уведомить друг друга о них не позднее 5 дней с момента их наступления.

Бесплатная консультация юриста по телефону:

—>Образец договора займа 2020 и 2021

Для чего нужен договор

Договор займа — это официально оформленное соглашение, по условиям которого одна сторона передает в собственность другой стороне на возмездной или безвозмездной основе определенные вещи либо денежные средства. В понятие соглашения входят две стороны, каждая из которых действует от своего имени. Та сторона, которая по условиям контракта предоставляет заем, называется кредитором, ссудодателем или займодателем. Сторона, которая в соответствии с условиями соглашения получает заем, является заемщиком. Такое соглашение юридически защищает процедуру заимствования.

В понятие соглашения входят две стороны, каждая из которых действует от своего имени. Та сторона, которая по условиям контракта предоставляет заем, называется кредитором, ссудодателем или займодателем. Сторона, которая в соответствии с условиями соглашения получает заем, является заемщиком. Такое соглашение юридически защищает процедуру заимствования.

Предметом договора займа могут быть финансовые (деньги), материальные и нематериальные блага. От предмета договора напрямую зависят его условия.

Договор займа может заключаться между физическими лицами, юридическими лицами, а также между гражданином и юридическим лицом. Обязательным условием является факт правообладания одного из участников предметом договора займа. Это могут быть денежные средства и имущественные объекты. Ключевым критерием при заключении договора займа является родовой признак вещей, которые выступают предметом. Это значит, что заем должен обладать аналогичными признаками и качественными характеристиками, а также дополнительно подлежать количественному измерению.

Договор займа является разновидностью реального, возмездного и односторонне обязывающего соглашения.

Помните, что договор займа считается заключенным с момента передачи заемщику денежных средств или имущества в собственность (п. 1 ст. 807 ГК РФ).

Существенные условия договора

Разберем содержание и существенные условия договора займа. Договор займа составляется по общему правилу для сделок в соответствии с действующим гражданским законодательством РФ (ст. 161 ГК РФ).

В том случае, если договор заключается между гражданами, а юридические лица в сделке отсутствуют, и при этом договорная сумма превышает актуальный МРОТ не менее чем в 10 раз, то форма договора займа — письменная.

Существует еще одна допустимая форма заимствования — кредитование для сотрудников учреждения. Такие кредиты имеют более облегченные условия. Они могут выдаваться с беспроцентной ставкой, с пролонгированным сроком возврата или же на бессрочный период.

Если же в займе фигурируют юридические лица, то требования упрощаются. Соглашение будет составлено в письменной форме независимо от условий и суммы займа. В данном случае условия могут быть такими: заем может быть выдан также в виде векселя или продажи облигаций. То юридическое лицо, которое выпустило вексель или реализовало облигацию, выступает в сделке заемщиком.

Соглашение будет составлено в письменной форме независимо от условий и суммы займа. В данном случае условия могут быть такими: заем может быть выдан также в виде векселя или продажи облигаций. То юридическое лицо, которое выпустило вексель или реализовало облигацию, выступает в сделке заемщиком.

Содержательная часть договора займа — это всегда описание условий: взаимных прав и обязанностей сторон. В соответствии с односторонне обязывающим условием договора, займодавец обладает только правами, а заемщик наделен только лишь обязанностями. В том случае, если заем возмездный, то заемщик обязан возвратить полученное и уплатить определенные условием договора проценты, а займодавец имеет право требовать от заемщика возврата долга и перечисления процентов.

Существенные условия формируются в зависимости от предмета договора займа, объединенного родовыми признаками, и определяют правоотношения в течение всего действия такого соглашения.

Если сторонами договора займа выступают граждане, то существенным условием является включение следующих сведений:

- Ф.

И.О. сторон;

И.О. сторон; - паспортные данные каждого гражданина;

- адрес регистрации и адрес места жительства граждан.

К числу существенных условий договора относятся определение его предмета и обязанностей заемщика (возврат займа).

В том случае, когда предметом выступает материальная вещь, то в условиях договора необходимо указать ее стоимостную оценку, проведенную независимой организацией либо оценщиком. Займодателю запрещается скрывать настоящую стоимость заимствования. Предмет договора должен принадлежать займодателю на правах собственности или иного вещного права, то есть в условиях должна быть определена возможность распоряжаться полученным.

Другое существенное условие договора — обязанность заемщика вернуть заем в установленные сторонами сроки — регулируется п. 1 ст. 810 ГК РФ. За нарушение данных сроков, за невыполнение условий и обязательств по договору определяется административная ответственность и назначаются штрафные санкции — процент за каждый день просрочки обязательного платежа или фиксированный размер штрафа.

Скачать образец договора займа 2020 года

Скачать

Какими законодательными актами регулируется договор займа

Договор займа регулируется гражданским законодательством, а именно ГК РФ. Нужные нормы и правила указаны в статье 807 ГК РФ.

Кредитные отношения, порядок и условия договоров, возникающие между гражданами, а также между физическими и юридическими лицами, регламентируются Конституцией РФ, ГК РФ и различными федеральными законами и подзаконными актами, например:

- 102-ФЗ «Об ипотеке» от 16.07.1998;

- 208-ФЗ «Об акционерных обществах» от 26.12.1995;

- 229-ФЗ «Об исполнительном производстве» от 02.10.2007 и проч.

Учет кредитов и заимствований юридических лиц ведется в соответствии с условиями, определенными 402-ФЗ «О бухгалтерском учете» от 06.12.2011, а также ПБУ 15/2008 «Учет расходов по займам и кредитам и затрат по их обслуживанию»

Об авторе статьи

Задорожнева Александра

Бухгалтер

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

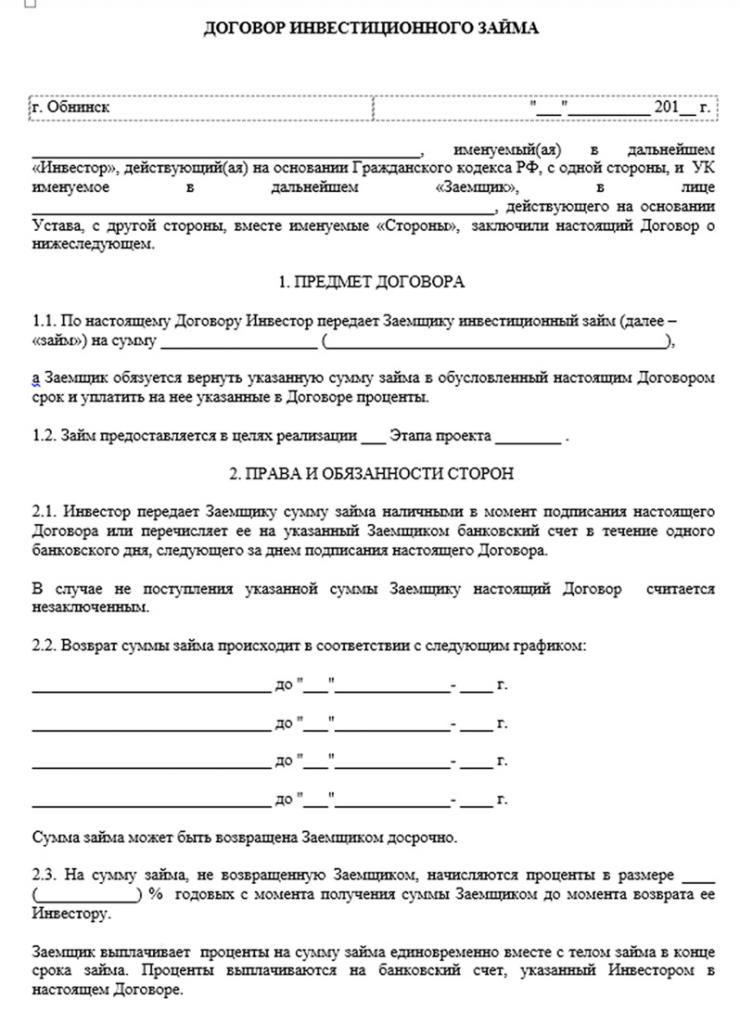

Договор займа денег между физическим и юридическим лицом

Образец договора беспроцентного займа, заключаемого между физическим и юридическим лицом. Может быть использован при временном пополнении денежных средств организации, при привлечении денег, в том числе от учредителей.

ДОГОВОР ЗАЙМА

город _______________ «___» __________ 20___ года

________________________________________, именуем___ в дальнейшем «Займодатель»,

и ТОО «____________________» в лице директора ________________, действующего на основании Устава, именуемое в дальнейшем «Заемщик», заключили настоящий договор о нижеследующем:

1. Предмет договора

1. 1. Займодатель передает на условиях настоящего договора в собственность Заемщику деньги в размере ________________ (__________________________________) тенге, а Заемщик обязуется возвратить Займодателю такую же сумму денег (сумму займа).

1. Займодатель передает на условиях настоящего договора в собственность Заемщику деньги в размере ________________ (__________________________________) тенге, а Заемщик обязуется возвратить Займодателю такую же сумму денег (сумму займа).

1.2. Указанная в п. 1.1 сумма займа предоставляется Заемщику на срок до «___» ________________ 200___ года.

2. Права и обязанности Сторон

2.1. Займодатель обязуется предоставить указанные в пункте 1.1 настоящего договора деньги Заемщику в течение _______ дней с момента подписания данного договора путем их внесения в кассу Заемщика.

2.2. Датой предоставления займа считается дата поступления денег в кассу Заемщика.

2.3. Подтверждением получения займа является квитанция к приходному кассовому ордеру, выданная Заемщиком.

2.4. По истечении срока, установленного пунктом 1.2, Заемщик обязуется вернуть полученную от Займодателя по настоящему договору сумму займа наличными деньгами.

2.5. Датой исполнения Заемщиком своего обязательства по возврату суммы займа Заимодателю считается дата выдачи денег Займодателю.

2.6. Заемщик вправе с согласия Займодателя вернуть сумму займа до наступления срока возврата, установленного настоящим договором.

2.7. В случае неуплаты или несвоевременной уплаты суммы займа Заемщик обязуется выплатить Займодателю неустойку в размере ____% от неуплаченной или несвоевременно уплаченной суммы денег за каждый день просрочки платежа.

3. Прочие условия

3.1. За пользование суммой займа вознаграждение не выплачивается.

3.2.Настоящий договор составлен в двух экземплярах — по одному для каждой Стороны.

3.3. Договор может быть изменен и дополнен по соглашению Сторон. Все изменения и дополнения к настоящему договору должны быть составлены в письменной форме и подписаны Сторонами.

3.4. Все взаимоотношения Сторон и их ответственность определяется в соответствии с действующим законодательством Республики Казахстан.

3.5. Все споры, возникающие по настоящему договору и из него, Стороны будут разрешать путем переговоров. Если стороны не достигнут соглашения в ходе переговоров, то спор подлежит рассмотрению судом Республики Казахстан.

4. Адреса, банковские реквизиты, подписи и печати сторон

ЗАИМОДАТЕЛЬ ЗАЕМЩИК

____________________________ ТОО «__________________»

____________________________ ________________________

г._________________________, г.______________________,

ул. ________________________ ул. _____________________

РНН _______________________ РНН ____________________

____________________________ Банковские реквизиты _______

___________________________ ________________________

Директор

___________________ __________________

Договоры займа

Сторонами по договору займа являются займодавец – лицо предоставляющее заем, и заемщик – лицо, его получающее. При этом займодавцем и заемщиком могут быть физические лица, юридические лица и индивидуальны предприниматели в любом сочетании.

При этом займодавцем и заемщиком могут быть физические лица, юридические лица и индивидуальны предприниматели в любом сочетании.

Договор займа заключается в письменном виде в двух экземплярах, по одному для каждой из сторон.

Предметом займа могут быть как денежные средства, так и какие-либо предметы / вещи, обладающие родовыми признаками.

Предметом по договору займа является передача займодавцем денежных средств или иных вещей заемщику на условиях возвратности, срочности и, как правило, платности.

Виды договоров займа

По составу сторон в договоре можно выделить следующие виды соглашений:

Также следует выделить классификацию по критерию платности:

Несмотря на то, что договор беспроцентного займа прямо предусмотрен статьей 809 ГК РФ, применение этих договоров в практике имеет сложности, связанные с их интерпретацией налоговыми органами. Однако это не касается безвозмездных соглашений между компанией и ее акционерами.

Подобнее об этом читайте в статье Расчеты по договору займа.

Еще одной классификацией договора является наличие/отсутвтие цели в договоре займа:

Срок договора займа

Поскольку Гражданским кодексом нет ограничений в части срока, займодавец решает на какой срок он хочет предоставить заем заемщику.

Если же срок по договору займа не установлен вовсе, то заемщик обязан возвратить заем займодавцу в течение 30 календарных дней с момента предъявления займодавцем соответствующего требования. При этом проценты начисляются со дня выдачи займа, до дня его погашения.

Отличия договора займа от кредитного договора

В отличие от предоставления займов, предоставление кредита – лицензируемый вид деятельности. Основными кредиторами в России несомненно являются банки.

Заем же могут выдавать любые компании, ИП и даже физические лица. При этом договор займа имеет те же критерии, что и кредит – срочность, платность и возвратность.

Возврат займа по договору

Возврат по договору займа происходит на условиях, прописанных в соглашении. При этом, договор может не содержать срок возврата – в таком случае, сторонам следует руководствоваться статьей 810 ГК РФ: займодавец предъявляет требование о возврате займа, а заемщик в течение 30 дней удовлетворяет это требование.

При этом, договор может не содержать срок возврата – в таком случае, сторонам следует руководствоваться статьей 810 ГК РФ: займодавец предъявляет требование о возврате займа, а заемщик в течение 30 дней удовлетворяет это требование.

Договором может быть предусмотреть любой порядок возврата займа:

- ежемесячно или ежеквартально равными суммами

- по индивидуальном графику

- единовременно в конце срока

Беспроцентный заем может быть досрочно возвращен займодавцу без каких-либо ограничений и санкций, при условии уведомления об этом займодавца заранее. В случае же, если заем процентный, договором могут быть предусмотрены особые условия возврата займа, вплоть до запрета и/или штрафных санкций.

В случае, если заемщик не вернул заем в указанные сроки, займодавец имеет право начислить штрафные санкции. Размер штрафных санкций следует предусмотреть в подписываемом соглашении, в противном случае займодавец имеет право начислить штрафные санкции в размере учетной ставки ЦБ РФ.

Скачать образец договора займа между физическими лицами в формате doc или формате pdf

Скачать образец договора займа между юридическими лицами в формате doc или формате pdf

Скачать форму договора займа юридического лица физическому в формате doc или формате pdf

Скачать бланк договора займа физического лица юридическому в формате doc или формате pdf

Полезные документы:

Договор залога

Шаблон договора поручительства

Простой, личный, сотрудник и семья

Кредитный договор

Настоящее Соглашение о займе (настоящее «Соглашение») заключено с ______ дня _______________ 20______ года («Дата вступления в силу») между / между: Заемщик (-ы): ________________________________________________, расположенный по адресу _______________ _________________________________________ [адрес ] («Заемщик») и Кредитор: ________________________________________________, расположенный по адресу _________________ _______________________________________ [Адрес] («Кредитор»). Стороны договариваются о нижеследующем:

Стороны договариваются о нижеследующем:

- Сумма кредита. Кредитор соглашается предоставить Заемщику ссуду на основную сумму в $ _____________ («Заем»),

вместе с процентами на непогашенную основную сумму займа («Основной остаток») и в соответствии с условиями, изложенными ниже.

- Погашение кредита. (Отметьте один)

☐ Единый платеж. Заем вместе с начисленными и невыплаченными процентами и всеми другими сборами, расходами и расходами подлежит выплате (отметьте одно) ☐ по требованию Кредитора ☐ ____________________ 20______ или ранее.000

☐ Регулярные платежи. Заем вместе с начисленными и невыплаченными процентами и всеми другими сборами, затратами и расходами подлежит выплате не позднее ____________________ 20______. Все платежи по настоящему Соглашению сначала применяются к начисленным процентам, а затем к основному остатку. Заем подлежит выплате частями в размере _____________ долларов США. Первый платеж должен быть произведен ____________________, 20______, а затем должен быть произведен в __________ [Количество платежей], равное количество раз подряд: (Отметьте один)

Заем подлежит выплате частями в размере _____________ долларов США. Первый платеж должен быть произведен ____________________, 20______, а затем должен быть произведен в __________ [Количество платежей], равное количество раз подряд: (Отметьте один)

☐ Ежемесячный платеж.Каждый последующий платеж подлежит оплате __________ числа месяца.

☐ Ежеквартальная рассрочка. Каждый последующий платеж должен быть произведен в __________ день квартала.

☐ Полугодовые платежи. Каждый последующий платеж должен производиться в __________ день полугодия.

☐ Годовые платежи. Каждый последующий платеж подлежит оплате __________ дня в году.

- Безопасность. (Отметьте один)

☐ Займ обеспечен залогом.Заемщик соглашается с тем, что до тех пор, пока Заем вместе с процентами не будет выплачен в полном объеме, Заем будет обеспечен __________________________________________________________, и Заемщик настоящим предоставляет Кредитору обеспечительный интерес в таком имуществе.

☐ Кредит НЕ обеспечен залогом.

- Гарантия. (Отметьте один)

☐ Есть поручитель. ________________________, расположенный по адресу _______________________________ __________________ («Гарант»), обещает безоговорочно гарантировать Кредитору полную оплату и выполнение Заемщиком всех обязанностей и обязательств, вытекающих из настоящего Соглашения.Гарант соглашается, что эта гарантия будет оставаться в полной силе и действовать и быть обязательной для Гаранта до тех пор, пока настоящее Соглашение не будет выполнено.

☐ Имеется NO поручителя.

- Проценты. На основной остаток начисляются проценты по ставке __________% годовых, начисляемые ежедневно. Тем не менее, общая сумма начисленных процентов не должна превышать максимальную сумму, разрешенную законом, и Заемщик не обязан выплачивать какие-либо проценты, превышающие такую сумму.

- Плата за просрочку.

(Отметьте один)

(Отметьте один)

☐ Существует пени за просрочку. Если Заемщик не может произвести платеж по настоящему Соглашению в течение _________ дней после установленной даты, Заемщик соглашается уплатить Кредитору комиссию за просрочку платежа в размере __________% от суммы, подлежащей уплате.

☐ Существует NO штраф за просрочку.

- Предоплата. (Отметьте один)

☐ Заемщик имеет право досрочно погасить всю или часть Займа вместе с начисленными и невыплаченными процентами в любое время без штрафа за досрочное погашение или какой-либо премии.Заемщик должен предоставить Кредитору письменное уведомление за __________ дней о предоплате и сумме предоплаты. Скидка (Отметьте)

☐ Если Заемщик выплатит всю Заем вместе с начисленными процентами не позднее ____________________ 20______ г., Кредитор предоставит скидку в размере __________% от суммы основного долга, подлежащей оплате.

☐ Не применимо.

☐ Заемщик не имеет права НЕ полностью или частично погасить Заем.

- Разгон. (Отметьте один)

☐ В случае, если Заемщик опаздывает с платежом более чем на __________ дней, Кредитор по своему усмотрению может потребовать, чтобы основной остаток, а также любые начисленные и невыплаченные проценты подлежали немедленной выплате и уплате в полном объеме.

☐ В случае, если Заемщик задерживает платеж, Кредитор может НЕ ускорить выдачу займа.

- Средства правовой защиты. Кредитор может обеспечить соблюдение своих прав или средств правовой защиты по справедливости или по закону, или и того, и другого, будь то для конкретного выполнения любого положения настоящего Соглашения или для обеспечения выплаты Займа или любого другого законного или справедливого права или средства правовой защиты.Права и средства правовой защиты Кредитора, существующие сейчас или в будущем по закону или долевому участию, или по закону, или иным образом, должны быть кумулятивными и дополнять любое другое такое право или средство правовой защиты.

- Затраты и расходы. Заемщик должен оплатить Кредитору все расходы по взысканию, включая разумные гонорары адвокатов, которые Кредитор несет при исполнении настоящего Соглашения.

- Отказ от прав. Заемщик и все поручители, поручители и индоссанты настоящего Соглашения отказываются от предъявления, протеста и требования, уведомления о протесте, требования и бесчестия и неплатежа по настоящему Соглашению.

- Правопреемники и правопреемники. Настоящее Соглашение будет действовать в интересах соответствующих правопреемников и разрешенных правопреемников Кредитора и Заемщика и будет иметь обязательную силу для них.

- Совместная и раздельная ответственность. Обязательства каждого Заемщика являются солидарными по настоящему Соглашению.

- Поправка. Настоящее Соглашение может быть изменено или изменено только посредством письменного соглашения, подписанного Заемщиком и Кредитором.

- Уведомления. Любое уведомление или сообщение по данному Займу должно быть в письменной форме и отправлено одним из следующих способов: (Отметьте все подходящие варианты)

☐ Личная доставка

☐ Ночная курьерская служба

☐ Сертифицированное или зарегистрированное письмо (предоплата почтовых услуг, требуется возврат квитанции)

☐ Факс

☐ Электронная электронная почта

☐ Другое: _____________________________________________________

- Без отказа. Кредитор не считается отказавшимся от какого-либо положения настоящего Соглашения или осуществления любых прав, закрепленных в настоящем Соглашении, если такой отказ не был сделан прямо и в письменной форме. Отказ Кредитора от нарушения любого положения настоящего Соглашения не означает отказ от любого другого последующего нарушения или нарушения.

- Делимость.

В случае, если какое-либо из положений настоящего Соглашения будет признано недействительным или не имеющим исковой силы полностью или частично, остальные положения не будут затронуты и будут продолжать оставаться действительными и имеющими исковую силу, как если бы недействительные или неисполнимые части не были включены в настоящее Соглашение.

В случае, если какое-либо из положений настоящего Соглашения будет признано недействительным или не имеющим исковой силы полностью или частично, остальные положения не будут затронуты и будут продолжать оставаться действительными и имеющими исковую силу, как если бы недействительные или неисполнимые части не были включены в настоящее Соглашение.

- Переуступка. Заемщик не может уступать настоящее Соглашение, полностью или частично, без письменного согласия Кредитора. Кредитор может переуступить все или любую часть настоящего Соглашения с письменным уведомлением Заемщика.

- Применимое право. Настоящее Соглашение регулируется и толкуется в соответствии с законами штата _________________, за исключением его коллизионных норм.

- Споры. Любой спор, возникающий в связи с настоящим Соглашением, разрешается посредством: (Отметьте галочкой один вариант)

☐ Судебное разбирательство. Споры разрешаются в судах штата ______________. (Отметьте, если применимо)

Споры разрешаются в судах штата ______________. (Отметьте, если применимо)

☐ Если какая-либо из Сторон подаст судебный иск для обеспечения соблюдения своих прав по настоящему Соглашению, выигравшая сторона будет иметь право взыскать с другой Стороны свои расходы (включая разумные гонорары и расходы адвокатов), понесенные в связи с иском и любой апелляцией.☐ Обязательный арбитраж. Обязательный арбитраж проводится в соответствии с правилами Американской арбитражной ассоциации. ☐ Посредничество. ☐ Посредничество, затем обязательный арбитраж. Если спор не может быть разрешен посредством посредничества, то спор будет разрешен посредством обязательного арбитража, проводимого в соответствии с правилами Американской арбитражной ассоциации.

- 2 1 . Полное согласие. Настоящее Соглашение содержит полное понимание между сторонами и отменяет и отменяет все предыдущие соглашения сторон, устные или письменные, в отношении такого предмета.

В УДОСТОВЕРЕНИЕ ЧЕГО стороны подписали настоящее Соглашение с даты, впервые указанной выше.

ПОДПИСИ

| _______________________________ | _______________________________ | |

| Заемщик Подпись | Заемщик ФИО |

| _______________________________ | _______________________________ | |

| Заемщик Подпись | Заемщик ФИО |

| _______________________________ | _______________________________ | |

| Заемщик Подпись | Заемщик ФИО |

| _______________________________ | _______________________________ | |

| Заемщик Подпись | Заемщик ФИО |

| _______________________________ | _______________________________ | |

| Правообладатель Подпись | Праводатель Полное имя |

| _______________________________ | _______________________________ | |

| Кредитор Подпись | Кредитор Полное имя |

| _______________________________ | _______________________________ | |

| Кредитор Подпись | Кредитор Полное имя |

| _______________________________ | _______________________________ | |

| Кредитор Подпись | Кредитор Полное имя |

| _______________________________ | _______________________________ | |

| Кредитор Подпись | Кредитор Полное имя |

Шаблон формы кредитного договора | Create & Print

В соглашении о ссуде указываются все важные условия погашения ссуды. Ссуда, которую кредитор предоставляет заемщику, может быть в форме денег или собственности, и вы можете включить нескольких заемщиков, кредиторов и поручителей в зависимости от требований сделки. Приведенная ниже информация поможет вам разобраться в некоторых важных вопросах и соображениях, с которыми вы столкнетесь при заключении кредитного соглашения.

Ссуда, которую кредитор предоставляет заемщику, может быть в форме денег или собственности, и вы можете включить нескольких заемщиков, кредиторов и поручителей в зависимости от требований сделки. Приведенная ниже информация поможет вам разобраться в некоторых важных вопросах и соображениях, с которыми вы столкнетесь при заключении кредитного соглашения.

Вы начнете с ввода имени и адреса каждого заемщика и кредитора. Если сторона является бизнесом, обязательно укажите полное юридическое название этой организации, например «eDemand, Inc.». Если вы включите нескольких заемщиков, каждый заемщик будет нести» солидарную ответственность «по соглашению. Это юридический термин, означающий, что каждый заемщик будет обязан выплатить полную сумму ссуды, если другой заемщик не выполнит свои обязательства. Однако , если заемщик когда-либо будет вынужден выплатить часть ссуды, принадлежащей другому заемщику, часто этот заемщик может затем добиться в суде судебного решения против заемщика, нарушившего свои обязательства, в отношении причитающихся ему денег. Также будет применяться солидарная ответственность если вы решите включить одного или нескольких поручителей, обсуждаемых ниже.

Также будет применяться солидарная ответственность если вы решите включить одного или нескольких поручителей, обсуждаемых ниже.

Далее вы вводите детали транзакции. Будьте как можно более конкретными в описании того, что заемщик получает от кредитора, будь то ипотечный кредит, товары, услуги и т. Д. Затем вы опишите, как кредитор ожидает выплаты. У вас также будет возможность включить различные положения и условия позже в документ, если вам потребуется дальнейшая настройка вашего соглашения.

ЗалогОтветьте, требует ли кредитор залога для обеспечения выплаты.Например, в ипотечном соглашении залогом является сам дом. Однако залог часто представляет собой другое имущество, такое как инвентарь заемщика, недвижимость или кредиторская задолженность. Если заемщик не выполняет свои обязательства по погашению, кредитор сохраняет или продает залог.

Предоплата Досрочное погашение означает способность заемщика досрочно погасить ссуду. Часто заемщикам запрещается вносить предоплату или получать комиссию за нее, поскольку это мешает кредитору получать стабильные платежи и собирать предсказуемую сумму процентов по ссуде.Если вы решите разрешить предоплату, вы можете выбрать требовать плату за предоплату в размере процента от суммы предоплаты.

Часто заемщикам запрещается вносить предоплату или получать комиссию за нее, поскольку это мешает кредитору получать стабильные платежи и собирать предсказуемую сумму процентов по ссуде.Если вы решите разрешить предоплату, вы можете выбрать требовать плату за предоплату в размере процента от суммы предоплаты.

Наконец, вас спросят, хотите ли вы добавить места для подписи нотариуса и / или свидетеля. Всегда рекомендуется включать нотариуса, который поможет доказать действительность документа, если когда-либо возникнут вопросы. По той же причине полезно включить свидетеля. Если возможно, рекомендуется включить оба.

ПоручительЗдесь у вас есть возможность включить одного или нескольких поручителей, чтобы гарантировать погашение ссуды, если заемщик не сможет выплатить часть или всю непогашенную задолженность. Отдельное гарантийное соглашение будет автоматически включено для каждого гаранта, который будет подписан вместе с кредитором (-ами) и любым нотариусом или свидетелем.

Как обсуждалось выше, каждый гарант будет нести солидарную ответственность с каждым заемщиком и друг с другом поручителем за полное погашение кредита.Это помогает гарантировать, что кредитор получит выплату в первую очередь и полностью, а затем другие стороны смогут определить, сколько они должны друг другу, после того, как возникнет такая необходимость.

Заключение кредитного договораПосле того, как вы заполните форму, просто попросите заемщика, кредитора и любого доступного нотариуса и свидетеля подписать документ. Опять же, хотя нотариус и свидетель не требуются в большинстве юрисдикций, всегда полезно включить их. Когда документ подписан и засвидетельствован, все готово! Убедитесь, что каждый заемщик, кредитор и гарант (если есть) получили копию.

Готовы начать работу?

Создание кредитного договораЧасто задаваемые вопросы

Существуют ли разные типы кредитных договоров?

Да. Ссудные соглашения могут варьироваться от простых векселей до сложных ссуд, таких как ипотека и договоры автокредитования.

Кредитные договоры регулируются законами штата и федеральными законами, которые устанавливают ограничения на сумму процентов, которые кредиторы могут взимать при ссуде денег. Эти законы также обеспечивают основу и ограничения для других условий кредитных соглашений, призванные защитить как кредитора, так и заемщика в случае, если соглашение позже будет передано в суд.

Как создать кредитный договор?

Чтобы создать кредитный договор, вам необходимо собрать некоторую базовую информацию о кредиторе (ах), заемщике (ах) и совладельце (ах), если это применимо. Вы также должны быть готовы ответить на вопросы о сумме займа, сроке (продолжительности) займа, процентной ставке и способах расчета и начисления процентов, любом залоге, передаваемом в качестве обеспечения, и любых других условиях, которые вы хотите. включить в документ.

Все стороны кредитного соглашения должны иметь возможность прочитать, просмотреть и обсудить положения, содержащиеся в документе, перед подписанием.После подписания кредитного соглашения все стороны должны сохранить его копии для своих записей.

Создать кредитный договор через LegalNature быстро и легко. Следуя пошаговому процессу и отвечая на вопросы о ссуде, наше кредитное соглашение позволяет вам быстро настроить, просмотреть и загрузить имеющее юридическую силу кредитное соглашение за считанные минуты.

Зачем мне оформлять кредитный договор?

Кредитный договор важен, когда физическое или юридическое лицо берет деньги в долг у другого человека или компании.В договоре прописана сумма займа и условия возврата займа.

В случае невыполнения заемщиком части соглашения действующие кредитные соглашения могут быть принудительно исполнены. Это защищает кредитора.

Тем не менее, кредитные соглашения могут также защитить заемщика, сделав условия ясными. Например, кредитор, который пытается взыскать больше процентов или ускорить погашение в нарушение условий, разрешенных ссудой, может быть вынужден судебной системой придерживаться первоначальных условий соглашения.

Наконец, кредитные договоры также предоставляют доказательства того, что деньги, полученные заемщиком, на самом деле были ссудой, а не подарком.

Что я должен включить в кредитный договор?

Соглашения о ссуде документируют условия ссуды между кредитором и заемщиком (или многими заемщиками и кредиторами), включая все права, обязанности и ответственность сторон.

Важно убедиться, что ваш кредитный договор включает как минимум следующую информацию:

- Название и контактная информация каждого кредитора

- Имя и контактная информация каждого заемщика

- Имя и контактная информация подписавшего или поручителя (если применимо)

- Сумма займа

- Наличие обеспечения, предлагаемого в качестве гарантии по ссуде, и, если да, описание обеспечения

- Процентная ставка по ссуде, и будет ли это простой расчет процентов или расчет сложных процентов

- Независимо от того, является ли процентная ставка фиксированной или переменной (если она переменная, в соглашении должно быть указано, с чем связана изменчивость ставки)

- Сумма к погашению

- Условия погашения (т.е. количество платежей / количество лет)

- Существуют ли штрафы за досрочный платеж при определенных обстоятельствах, и если да, то как рассчитываются эти сборы за досрочный платеж

- Сохраняет ли заимодавец право потребовать полную оплату при определенных обстоятельствах

- Включены ли в ссуду резервы по личному обращению

- Последствия просрочки платежей (т. Е. Сумма или процент штрафов за просрочку платежа, которые будут добавлены к причитающейся сумме)

- Средства правовой защиты кредитора в случае неисполнения заемщиком ссуды и какие юридические убытки могут быть возмещены кредитору в случае невыполнения обязательств, включая то, кто несет ответственность за оплату судебных издержек и расходов для обеспечения исполнения обязательств

- Выбор закона для документирования соглашения сторон о том, законы какого штата или территории будут регулировать толкование и исполнение соглашения

- Положение об арбитраже, требующее, чтобы стороны подчинялись обязательному арбитражу и соглашались с ним вместо того, чтобы обсуждать споры.

Что такое комиссия за предоплату?

Некоторые кредитные соглашения включают штрафы за досрочное погашение (также называемые комиссией за досрочное погашение).

Сборы за предоплату указывают, что если заемщик погашает ссуду до наступления срока ее погашения, при определенных обстоятельствах кредитор может взимать дополнительную комиссию. Эти комиссионные предназначены для защиты кредиторов, которые могут потерять процентные платежи, которые они в противном случае имели бы право получить в течение долгого времени, если бы заемщик не выплатил их досрочно.

Штрафы за досрочное погашение могут быть выражены как фиксированная сумма в долларах или как процент от оставшейся суммы, подлежащей выплате на момент полного погашения ссуды (и досрочно).Эти положения могут широко варьироваться от кредитора к кредитору, при этом некоторые кредиторы включают штрафы за досрочное погашение, если ссуда выплачивается в течение определенного периода времени. По истечении этого периода времени заемщик может полностью выплатить ссуду без штрафных санкций, даже если это означает, что ссуда будет выплачена досрочно.

Заемщики должны понимать, включает ли их кредитное соглашение штрафы за досрочное погашение, и если да, то как и когда эти комиссии могут быть начислены.

Почему используются отдельные соглашения об обеспечении?

Если кредитное соглашение требует от заемщика залога по ссуде, кредитор может также потребовать от заемщика подписать отдельное соглашение об обеспечении.

Соглашение об обеспечении предоставляет кредитору законный интерес в обеспечении, используемом для ссуды, что помогает снизить риск кредитора. В отдельных соглашениях об обеспечении определяются и устанавливаются права кредиторов в залоге.

Иногда положения, касающиеся обеспечения, просто включаются в кредитный договор, а не в отдельное соглашение об обеспечении.

В чем разница между сложными и простыми процентами?

Когда дело доходит до суммы процентов по ссуде, в соглашении о ссуде должно быть указано, являются ли проценты простыми или сложными.

Простые проценты

Соглашения, в которых используется простая формула процента, умножающая процентную ставку на основную сумму займа для расчета фиксированной суммы процентов, подлежащих выплате вместе с основной суммой займа. Простой процент начисляется только на основную сумму кредита.

Например, ссуда в размере 10 000 долларов с простой процентной ставкой 7% потребует от заемщика уплаты процентов в размере 700 долларов (10 000 долларов x 0,07 = 700 долларов). Если ссуда будет выплачиваться в течение трех лет, вам нужно будет умножить сумму простых процентов на три, что даст вам в общей сложности 2100 долларов в виде процентов для выплаты.

Таким образом, заемщик получит 10 000 долларов вперед и должен будет согласиться выплатить в общей сложности 12 100 долларов в течение трех лет (10 000 долларов + 2100 долларов).

Сложные проценты

При расчете сложных процентов сложный процент начисляется на сумму невыплаченной основной суммы кредита и накопленных процентов за предыдущие периоды. Таким образом, когда заемщик соглашается на сложные проценты, он фактически платит проценты по процентам.

Если сумма процентов по простой процентной ссуде одинакова из года в год, сумма процентов, выплачиваемых по сложной процентной ссуде, будет варьироваться от периода к периоду времени.

Как правило, заемщик будет платить больше в течение срока ссуды, занимая деньги по ссуде со сложными процентами, чем по простой ссуде под проценты.

Что такое положение о личном обращении?

Обычно в кредитные договоры и соглашения об обеспечении включаются положения о личном регрессе.

Положения о личном обращении в кредитные документы гласят, что, если заемщик не выполняет свои платежи по кредиту и если какое-либо заложенное обеспечение оказывается недостаточным для погашения непогашенной основной суммы и процентов по ссуде, кредитор может возложить на заемщика персональную ответственность за оплата.

Это означает, что личные активы заемщика, включая банковские счета, инвестиции и заработную плату, могут оказаться под угрозой в случае дефолта.

Однако тот факт, что ссуда не включает положение о личном регрессе, не означает, что заемщик не будет нести личную ответственность за погашение. Например, в случае мошенничества со стороны заемщика закон штата может разрешить кредитору преследовать заемщика независимо от того, содержит ли кредитный договор положение о личном регрессе.

Что такое платеж «до востребования»?

Если кредитный договор или простой вексель содержат положение «срок до востребования», это означает, что кредитор имеет право потребовать платеж в полном объеме в любое время при соблюдении определенных условий. По сути, соглашения с оплатой по требованию полностью передают контроль в руки кредитора.

Например, во многих положениях о выплате по требованию говорится, что если заемщик не выполняет свои обязательства по соглашению, кредитор может потребовать немедленную выплату в полном объеме.

Что такое залог и нужно ли включать его в кредитный договор?

Если кредитный договор включает обеспечение, это означает, что заемщик согласился заложить определенные активы в качестве обеспечения ссуды. В случае, если заемщик не выполняет свои обязательства и не выполняет свое соглашение о выплате суммы кредита плюс проценты, кредитор оставляет за собой заложенное обеспечение. Ссуды, в которых используется обеспечение, часто называют «обеспеченными ссудами».

Теоретически в качестве залога можно использовать практически любой актив.Однако на практике большинству кредиторов потребуется только обеспечение, которое они могли бы фактически использовать или продать в случае дефолта заемщика по ссуде.

Когда вы покупаете дом, ваш дом является залогом по ипотеке. Точно так же автокредиты обеспечиваются самим автомобилем. Персональные ссуды могут быть обеспечены акциями или облигациями, банковскими счетами, страховыми полисами, машинами или оборудованием, предметами коллекционирования, будущими платежами от клиентов заемщика (дебиторская задолженность) или другими финансовыми активами.

Вообще говоря, залог для ссуды может быть выгодным для заемщика, поскольку кредитор может быть готов предложить более низкую процентную ставку или ссуду на большую сумму в долларах. Риск убытков кредитора ниже, поскольку он знает, что может сохранить залог заемщика в случае дефолта.

Заемщики должны убедиться, что они смогут соблюдать условия кредитного соглашения, чтобы не рисковать потерять заложенные активы.

В чем разница между фиксированной и переменной процентной ставкой?

В кредитных соглашениях должно быть указано, является ли процентная ставка, на которую соглашается заемщик, фиксированной или переменной.

Когда в кредитном соглашении используется фиксированная процентная ставка, процентная ставка не будет повышаться или понижаться в течение срока действия кредита. Это позволяет установить фиксированный график платежей и может быть привлекательным для заемщиков, которые хотят знать, что их ежемесячные платежи будут фиксированными.

Напротив, когда в кредитном соглашении используется переменная процентная ставка, эта ставка, скорее всего, изменится в течение срока кредита. Когда ссуды основаны на переменных процентных ставках, эти ставки обычно привязаны либо к основной ставке ссуды, либо к индексу.Ссуды с переменной процентной ставкой могут быть выгодны заемщикам при снижении процентных ставок. Однако, если ставка вырастет, заемщик все равно сможет производить платежи в соответствии с соглашением.

Готовы начать работу?

Создать кредитный договорШаблоны бесплатных кредитных договоров — создать PDF, скачать и распечатать

Что такое кредитный договор?

A Кредитное соглашение — это договорное соглашение между кредитором и заемщиком, содержащее обещание кредитора предоставить заемщику денежную ссуду в обмен на их обещание вернуть ссуженные деньги.Этот документ регулирует взаимные обещания каждой из сторон. Кредитором может быть физическое лицо, банк или любое другое кредитное учреждение — договор будет иметь обязательную юридическую силу в любом случае. Соглашение, которое может быть дополнено Соглашением об оплате, если стороны сочтут нужным, подлежит исполнению в суде, поскольку оно создает обязательства как для заемщика, так и для кредитора.

Альтернативное имя:

Основная функция кредитного договора — служить письменным подтверждением суммы долга и условий погашения.Последний обычно включает процентную ставку (если применимо). Соглашение служит подробным указанием суммы кредита и может быть использовано в суде как доказательство того, что ссуда не была подарком. Вы можете заключить свой собственный уникальный договор займа с помощью нашего конструктора онлайн-форм.

Шаблоны, представленные ниже, содержат несколько различных типов кредитных соглашений, в том числе:

- Общий договор займа. Это общий юридический договор, подписанный между заемщиком и кредитором, в котором заемщик получает ссуду от кредитора и юридически обязан ее выплатить.

- Соглашение о ссуде для сотрудников. В этом контракте формально документально подтверждается согласие работодателя предоставить ссуду своему сотруднику.

- Соглашение о займе между акционерами. Это документ, подписанный, когда корпорация должна или занимает деньги у акционера.

Различные виды кредитных договоров

В одном документе доступны несколько видов ссуд в зависимости от способа погашения ссуды:

- Кредит в рассрочку. Заем выплачивается в течение определенного периода времени, т.е.грамм. ежегодно, ежемесячно или еженедельно;

- Паушальный взнос. Заем плюс проценты (если таковые имеются) выплачиваются одним платежом в определенный день;

- Срок до востребования. Заем плюс проценты (если таковые имеются) выплачиваются единовременным платежом по запросу кредитора.

Кредитные соглашения обычно путают с I-Owe-You Contact (IOU) и векселями. Однако кредитные соглашения отличаются от этих двух документов в двух аспектах:

- Они являются обязательными как для заемщика, так и для кредитора.

- Они более подробны, поскольку включают подробные положения о способах погашения и о штрафах за невыплату.

Кредитные контракты обычно используются, когда речь идет о крупных денежных суммах, например студенческие ссуды, ипотека, автокредиты или бизнес-ссуды. Для небольших ссуд, а также для неформальных ссуд (между друзьями или членами семьи) используются векселя.

Как мне составить кредитный договор?

Если вы хотите одолжить кому-то деньги и вам нужно подписанное соглашение, вы можете написать соглашение о ссуде.Вы можете использовать его также в том случае, если занимаете деньги, чтобы показать, что вы согласны вернуть деньги. Есть несколько других случаев, когда этот документ может пригодиться, например, когда вам нужно подготовить таблицу амортизации, если ссуда включает проценты, или если вы хотите настроить сумму ежемесячного платежа. Кроме того, если у вас есть гарант, также известный как со-подписавший, вам также понадобится раздел с их полной информацией.

Если по ссуде взимаются проценты, вам необходимо указать дату, когда начнут начисляться проценты, и указать, являются ли проценты простыми или сложными по своему характеру.Другой интересный аспект, который вы должны указать в своем документе, — это то, есть ли у вас фиксированная или переменная процентная ставка. Вы также можете добавить пункт о предоплате или досрочном погашении кредита.

Соглашения о займерегулируются Единым торговым кодексом («UCC») в США. Определенные элементы должны присутствовать в вашем документе, чтобы он имел исковую силу в суде:

- Это должно быть в письменной форме.

- Это должно быть обещание заплатить определенную сумму денег.

- Он должен быть подписан обеими сторонами.

Нужно ли нотариально удостоверять кредитный договор?

Хотя это не обязательно требуется в вашем штате, подпись нотариуса делает ваш документ более действительным, если он будет оспариваться в суде. Нотариус заверяет ваш документ после его подписания всеми сторонами, что часто помогает избежать возможных юридических осложнений.

Должен ли быть засвидетельствован кредитный договор?

Опять же, свидетель или нотариус не обязаны засвидетельствовать подписание кредитного договора, однако это также добавляет действительности вашему документу, если у вас есть объективная третья сторона, засвидетельствовавшая подписание вашего соглашения, что может быть использовано в качестве доказательства в случае возникновения спора.

Связанные шаблоны и темы:

Определение, типы и принцип работы (2021)

Что такое простой вексель?

Вексель — это письменное обещание заплатить в течение определенного периода времени. Этот тип документа обеспечивает выполнение обещания заемщика выплатить кредитору в течение определенного периода времени, и обе стороны должны подписать документ.

Вексель — это не то же самое, что договор. В контракте подробно описаны все условия юридического соглашения.Вексель покрывает только следующее:

- Дата, когда кому-то нужно будет заплатить

- Как нужно платить человеку или организации

- Сколько нужно платить человеку или организации

Векселя — это обычные документы в любой финансовой службе. Вы, вероятно, подписали его, если в прошлом брали ссуду любого типа.

Вы также можете встретить вексель, называемый:

- Вексель

- Примечание к требованию

- Долговая расписка

- Кредитный договор

- Векселя к оплате

Вексель устанавливает четкую запись о ссуде как между физическими лицами, так и между организациями.Помещая все соответствующие детали в письменной форме, вексель обеспечивает ясность сроков платежа и суммы платежей.

Когда мне следует использовать простой вексель?

Вексель обычно используется для следующих операций:

- Бизнес кредиты

- Автокредиты

- Ипотека

- Личные ссуды среди друзей или семьи

- Студенческие кредиты

Если вы ссужаете деньги физическому или юридическому лицу, вы можете оформить ссуду, создав вексель.Вексель особенно важен, если вы ссужаете большую сумму денег. В простой вексель функционирует как юридическая запись вашей ссуды, помогая защитить вас и гарантировать, что человек или организация выплатят вам деньги.

Общие типы векселей включают следующее:

- Коммерческий : Эти примечания являются более формальными и подробно описывают конкретные условия ссуды.

- Инвестиции : Компания может принять решение о выпуске векселя для увеличения капитала.Компания также может продавать эти ноты другим инвесторам.

- Личное или неформальное : Эти заметки обычно связаны с тем, что один член семьи или друг одалживает денежную сумму другому члену семьи или другу.

- Недвижимость : Эти примечания сопровождают жилищный заем или покупку другой недвижимости.

Познакомьтесь с юристами на нашей платформе

Что мне включать в простой вексель?

Вексель должен включать все условия и детали, с которыми соглашаются обе стороны ссуды.Поскольку в каждом штате есть свои законы, регулирующие основные компоненты простого векселя, вам нужно проверить законы своего штата при написании векселя.

Важные детали любого простого векселя должны включать следующее:

- Плательщик или заемщик : Укажите имя стороны, которая обещала выплатить заявленный долг.

- Получатель платежа или кредитор : Укажите имя кредитора, физического или юридического лица, ссужающего деньги.

- Дата : Укажите точную дату вступления в силу обещания погасить

- Сумма или основная сумма : Укажите номинальную сумму заимствованных денег.

- Процентная ставка : Если ссуда включает проценты, в векселе должна быть указана начисленная процентная ставка.Процентная ставка может быть простой или сложной.

- Дата первого платежа : Обычно первый платеж должен быть произведен в первый день месяца, а последующие платежи — в первый день следующих месяцев.

- Детали каждого платежа : Если причитается несколько платежей, в векселе следует указать, как часто будут производиться платежи, а также сумму каждого платежа.

- Дата окончания векселя : В случае амортизированной ссуды, ссуды погашены серией равных и равных платежей в указанную дату, дата окончания векселя может быть последней выплатой.Соглашение также может включать в себя балансовый платеж с указанием даты, когда подлежит уплате весь невыплаченный остаток.

- Подписи : Убедитесь, что подписи заемщика и кредитора включены в простой вексель. Чтобы простой вексель имел юридическую силу, документ должен быть подписан каждой стороной.

Типы векселей

Для разных типов договоров подходят разные типы векселей.Вы должны создать свой простой вексель, соответствующий типу транзакции, в которой вы участвуете. Векселя могут быть такими же простыми, как разовый платеж от друга . Для таких операций, как автокредиты и ипотека, требуются более сложные векселя, которые включают такие детали, как графики погашения, процентные ставки и многое другое.

Типы векселей включают следующее:

- Простой вексель

- Вексель до востребования

- Обеспеченный вексель

- Необеспеченный вексель

Простой вексель

Если вы пишете простой вексель на единовременную выплату, вы обычно используете простой вексель.Например, вы одалживаете своему брату или сестре 2000 долларов. Ваш брат или сестра соглашается вернуть вам деньги до 1 января. В простом векселе будет указано, что вся сумма должна быть уплачена в указанный день; график платежей вам не понадобится. Вы можете решить, взимать ли проценты с суммы ссуды, и при необходимости включить проценты в документ.

Вексель до востребования

Вексель до востребования подлежит оплате, когда кредитор требует возврата денег. Чтобы использовать этот тип векселя, как правило, необходимо предоставить разумное количество уведомлений.

Обеспеченный вексель

Обеспеченный вексель обеспечивает сумму ссуды ценным активом, например, домом или автомобилем. Если заемщик не вернет сумму кредита в согласованные сроки, кредитор имеет право наложить арест на имущество заемщика.

Например, когда вы покупаете дом, он является залогом по ипотеке. Ваш банк может арестовать ваш дом, если вы не сделаете оговоренные платежи.

Необеспеченный простой вексель

Этот тип векселя не позволяет стороне, ссужающей деньги, обеспечить актив для ссуды.Если заемщик не производит платеж, кредитор должен вместо этого подать в суд мелких тяжб или пройти другие юридические процедуры для принудительного исполнения векселя.

Спасибо за ваш заказ. Один из наших сотрудников свяжется с вами в ближайшее время и предоставит инструкции по оплате для завершения вашего заказа.

ОКПростая форма векселя

Что происходит, если вексель не оплачен?

Векселя являются юридически обязательными документами.Тот, кто не может погасить ссуду, указанную в векселе, может потерять актив, обеспечивающий ссуду, например дом, или столкнуться с другими действиями.

У вас есть несколько вариантов, если кто-то, кто взял у вас в долг, не вернет вам деньги. Во-первых, вы должны письменно потребовать выплаты. Письменное напоминание может быть всем, что вам нужно сделать, чтобы вернуть свои деньги. Уведомления о просрочке обычно отправляются через 30, 60 и 90 дней после установленной даты.

Если заемщик по-прежнему не возвращает вам деньги, вы можете попросить своего заемщика произвести частичный платеж.Вы можете заключить соглашение об урегулировании долга, если решите принять частичное погашение долга. Вы также можете рассмотреть возможность создания расширенного плана платежей, который позволит заемщику полностью вернуть вам деньги в течение пересмотренного периода времени.

Вы также можете воспользоваться услугами сборщика долгов для получения выплаты. Коллектор долгов работает с вами, чтобы получить вексель, обычно взимая процент от платежа. В качестве альтернативы вы можете продать записку сборщику долгов. Продажа векселя сборщику долгов дает ему право собственности на ссуду и возможность получить полную сумму.

Если ничего не помогает, вы также можете подать в суд на своего заемщика на всю причитающуюся вам сумму.

При написании векселя обязательно укажите все важные детали, чтобы обезопасить себя. Свяжитесь с опытным юристом за помощь в составлении вашего документа.

Определение кредита

Что такое заем?

Термин «ссуда» относится к типу кредитного механизма, в котором денежная сумма ссужается другой стороне в обмен на будущий возврат стоимости или основной суммы.Во многих случаях кредитор также добавляет проценты и / или финансовые сборы к основной сумме долга, которую заемщик должен выплатить в дополнение к основной сумме долга. Ссуды могут быть на определенную разовую сумму или они могут быть доступны в виде открытой кредитной линии до определенного лимита. Ссуды бывают разных форм, включая обеспеченные, необеспеченные, коммерческие и личные ссуды.

Ключевые выводы

- Ссуда - это когда деньги предоставляются другой стороне в обмен на погашение основной суммы ссуды плюс проценты.

- Условия займа согласовываются каждой стороной до того, как будут выданы какие-либо деньги.

- Ссуда может быть обеспечена залогом, например ипотекой, или необеспеченной, например кредитной картой.

- Возобновляемые ссуды или линии могут быть потрачены, погашены и потрачены снова, в то время как срочные ссуды представляют собой ссуды с фиксированной ставкой и фиксированным платежом.

Понимание ссуд

Ссуда - это форма долга, взятого на себя физическим или другим лицом. Кредитор — обычно корпорация, финансовое учреждение или правительство — ссужает заемщику определенную сумму денег.Взамен заемщик соглашается с определенным набором условий, включая любые финансовые сборы, проценты, дату погашения и другие условия. В некоторых случаях кредитор может потребовать залог для обеспечения кредита и погашения. Ссуды могут также иметь форму облигаций и депозитных сертификатов (CD). Также можно взять ссуду со счета 401 (k).

Вот как работает кредитный процесс. Когда кому-то нужны деньги, он обращается за ссудой в банк, корпорацию, правительство или другую организацию.От заемщика могут потребоваться предоставить конкретные детали, такие как причина ссуды, его финансовая история, номер социального страхования (SSN) и другую информацию. Кредитор просматривает информацию, включая отношение долга к доходу (DTI) лица, чтобы узнать, можно ли вернуть ссуду. В зависимости от кредитоспособности заявителя кредитор отклоняет или одобряет заявку. Кредитор должен указать причину отказа в выдаче кредита. Если заявка одобрена, обе стороны подписывают контракт, в котором излагаются детали соглашения.Кредитор авансирует средства по ссуде, после чего заемщик должен выплатить сумму, включая любые дополнительные расходы, такие как проценты.

Условия ссуды согласовываются каждой стороной до того, как какие-либо деньги или имущество переходят из рук в руки или выплачиваются. Если кредитор требует обеспечения, кредитор указывает это в кредитных документах. В большинстве ссуд также есть положения, касающиеся максимальной суммы процентов, а также другие условия, такие как период времени до требования выплаты.

Ссуды предоставляются по ряду причин, включая крупные покупки, инвестирование, ремонт, консолидацию долга и деловые предприятия. Ссуды также помогают существующим компаниям расширять свою деятельность. Ссуды позволяют увеличивать общую денежную массу в экономике и открывают конкуренцию за счет кредитования новых предприятий. Проценты и комиссии по ссудам являются основным источником дохода для многих банков, а также для некоторых предприятий розничной торговли за счет использования кредитных линий и кредитных карт.

Особые соображения

Процентные ставки оказывают значительное влияние на ссуды и конечные затраты для заемщика.Ссуды с более высокими процентными ставками имеют более высокие ежемесячные платежи или требуют больше времени для погашения, чем ссуды с более низкими процентными ставками. Например, если человек берет 5000 долларов в рассрочку на пять лет или срочную ссуду с процентной ставкой 4,5%, ему грозит ежемесячный платеж в размере 93,22 доллара в течение следующих пяти лет. Напротив, если процентная ставка составляет 9%, выплаты увеличиваются до 103,79 доллара.

Более высокие процентные ставки связаны с более высокими ежемесячными платежами, а это означает, что они требуют больше времени для выплаты, чем ссуды с более низкими ставками.

Точно так же, если человек должен 10000 долларов по кредитной карте с процентной ставкой 6% и платит 200 долларов каждый месяц, ему потребуется 58 месяцев или почти пять лет, чтобы погасить остаток. При процентной ставке 20%, том же балансе и тех же ежемесячных платежах в размере 200 долларов на погашение карты потребуется 108 месяцев или девять лет.

Простые и сложные проценты

Процентная ставка по ссудам может быть простой или сложной. Простые проценты — это проценты по основной сумме кредита.Банки почти никогда не взимают с заемщиков простые проценты. Например, предположим, что физическое лицо берет в банке ипотеку на сумму 300 000 долларов, и в кредитном соглашении указано, что процентная ставка по ссуде составляет 15% годовых. В результате заемщик должен будет заплатить банку в общей сложности 345 000 долларов США или 300 000 долларов США x 1,15.

Сложные проценты — это проценты по процентам и означают, что заемщик должен выплатить больше денег в виде процентов. Проценты начисляются не только на основную сумму, но и на накопленные проценты за предыдущие периоды.Банк предполагает, что в конце первого года заемщик должен ему основную сумму долга плюс проценты за этот год. В конце второго года заемщик должен ему основную сумму и проценты за первый год плюс проценты по процентам за первый год.

При начислении сложных процентов причитающиеся проценты выше, чем при использовании метода простых процентов, поскольку проценты начисляются ежемесячно на основную сумму кредита, включая начисленные проценты за предыдущие месяцы. Для более коротких таймфреймов расчет процентов одинаков для обоих методов.По мере увеличения срока кредитования увеличивается разница между двумя типами расчета процентов.

Если вы хотите взять ссуду на оплату личных расходов, то калькулятор ссуды поможет вам подобрать процентную ставку, которая наилучшим образом соответствует вашим потребностям.

Виды ссуд

Ссуды бывают разных форм. Существует ряд факторов, которые могут дифференцировать связанные с ними затраты, а также их договорные условия.

Secured vs.Беззалоговый заем

Ссуды могут быть обеспеченными и необеспеченными. Ипотека и автокредиты являются обеспеченными кредитами, поскольку они обеспечены или обеспечены залогом. В этих случаях залог — это актив, на который берется ссуда, поэтому залогом для ипотеки является дом, в то время как транспортное средство обеспечивает ссуду на покупку автомобиля. При необходимости от заемщиков могут потребовать предоставить другие формы обеспечения для других видов обеспеченных кредитов.

Кредитные карты и подписные ссуды являются необеспеченными ссудами. Это означает, что они не обеспечены каким-либо залогом.Необеспеченные кредиты обычно имеют более высокие процентные ставки, чем обеспеченные кредиты, потому что риск неисполнения обязательств выше, чем у обеспеченных кредитов. Это потому, что кредитор обеспеченной ссуды может вернуть залог в случае дефолта заемщика. Ставки по необеспеченным кредитам, как правило, сильно различаются в зависимости от множества факторов, включая кредитную историю заемщика.

Возобновляемая и срочная ссуда

Ссуды также можно охарактеризовать как возобновляемые или срочные. Возобновляемая ссуда может быть потрачена, погашена и потрачена снова, а срочная ссуда — это ссуда, выплачиваемая равными ежемесячными платежами в течение определенного периода.Кредитная карта является необеспеченной возобновляемой ссудой, а кредитная линия собственного капитала (HELOC) — это обеспеченная возобновляемая ссуда. Напротив, ссуда на покупку автомобиля является обеспеченной, срочной ссудой, а ссуда на подпись — необеспеченной ссудой на срок.

Что это такое и как написать

Индивидуальный кредитный договор — это письменный договор между двумя сторонами — обычно заемщиком и кредитором. В нем указывается, сколько денег заимствуется и условия, связанные с возвратом кредита. Этот письменный документ, также называемый индивидуальным кредитным договором или простым векселем, помогает защитить стороны в случае разногласий или споров.Заемщики могут рассчитывать на подписание контракта при получении финансирования от финансового учреждения, но они также могут пожелать рассмотреть возможность составления письменного соглашения, если ссужают деньги друзьям или семье.

Что такое договор личного кредита?

В качестве юридически обязывающего договора личное кредитное соглашение может быть заключено с официальным кредитором — например, банком или кредитным союзом — или в более неформальной ситуации, например, с другом, который ссужает вам деньги. В основном, в нем говорится (среди прочего):

- Сколько вы занимаетесь

- Когда вы обещаете вернуть деньги

- Любые пошлины и / или штрафы, которые вы согласились оплатить, в зависимости от ситуации.

В случае невыполнения обязательств по ссуде кредитор может подать иск в суд, чтобы вернуть свои деньги путем удержания заработной платы или другим способом.

Большинство личных займов являются необеспеченными, то есть вы обещаете выплатить средства в зависимости от вашей кредитоспособности как заемщика. Если вы составляете договор личного обеспеченного займа, вы должны предоставить залог, например машину или дом, в качестве резервной копии ссуды. Если вы не вернете ссуду, вы можете потерять залог перед кредитором. Обязательно ознакомьтесь с этим разделом в вашем соглашении.