Нужно ли оплачивать налог при вступлении в наследство?

Довольно часто нотариусу приходится слышать вопрос о том, облагается ли наследство налогом. В связи с такой ситуацией налогоплательщикам необходимо знать следующее: 1 января 2006 года вступили в силу поправки в Налоговый кодекс, согласно которым общеобязательный налог на наследство в России был отменён.

Налог на наследство квартиры или иной недвижимости не оплачивается ни в одном из случаев передачи имущества наследникам по наследству.

В статье 333.38 указанного Кодекса перечислены все категории лиц, которые при оформлении документов, подтверждающих вступление в наследство, освобождены от оплаты тарифа (госпошлины):

а) лица, наследующие жильё или земельный участок (либо часть этого имущества), где они проживали вместе с наследодателем на день его смерти, а также продолжают там проживать после (высокая ставка налога на наследство часто не позволяла этой категории лиц вступить в наследование по причине небольшого заработка и отсутствия накоплений),

б) наследники, не достигшие совершеннолетия к дню открытия наследства, а также лица, страдающие психическими расстройствами и не имеющие средств оплатить налог на имущество по наследству,

в) наследники работников, которые были застрахованы за счёт организаций на случай смерти и погибли в результате несчастного случая по месту работы.

Госпошлина при вступлении в наследство, которую необходимо уплатить нотариусу за оформление свидетельства о праве на наследство (размер налога на наследство и дарение значительно превышал её величину), рассчитывается согласно цене недвижимости или движимого имущества (которым могут являться, например, ценные вещи или дорогостоящий автомобиль). Точная сумма пошлины будет определена только после того, как независимый оценщик выполнит оценку и произведёт расчёт полной стоимости объекта имущества; налог на наследство при этом, как было указано выше, не оплачивается. Необходимо помнить, что рыночная оценка вещи, значительно увеличивающая размер госпошлины, не является обязательной: для совершения нотариальных действий достаточно справки БТИ об инвентаризационной стоимости имущества на день смерти.

Поскольку налог на наследство квартиры или иной недвижимости был отменён, важное значение приобретает такой документ, как завещание. В соответствии с ним наследодатель может выразить свою волю, не ориентируясь на закон и не опасаясь «подставить» близкого человека под обременительный подоходный налог.

Отмена обязательной нормы, устанавливавшей налог на наследство по завещанию, не устранила и не изменила общий порядок получения свидетельства о праве на наследство, для получения которого нужно представить свидетельство о смерти, выписку из домовой книги, а также документы, подтверждающие основание наследования, и наличие имущества, находящегося в собственности наследодателя (договор купли-продажи, свидетельство о праве собственности и др.)

Итак, в связи с тем, что сегодня налог на наследство отменён и оформление наследственного имущества перестало быть исключительно затратной процедурой, объём заявлений о вступлении в наследство растёт. Отменив налог при получении наследства, государство превосходно стимулировало положительную динамику оформления прав на наследственное имущество. Ещё 4-5 лет назад эта процедура была крайне непопулярной из-за исключительной дороговизны.

Госпошлина за выдачу свидетельства о праве на наследство

Государственные нотариусы за совершение нотариальных действий взимают государственную пошлину в размерах, установленных действующим законодательством, а частные нотариусы — плату, размер которой определяется по договоренности между нотариусом и гражданином или юридическим лицом (статьи 19, 31 Закона о нотариате).

Взимание государственной пошлины в Украине регулируется Декретом о государственной пошлине, а порядок ее исчисления и уплаты — Инструкцией № 811.

Плательщиками государственной пошлины на территории Украины являются физические и юридические лица за совершение в их интересах действий и выдачу документов, имеющих юридическое значение, уполномоченными на то органами (ст. 1 вышеуказанного Декрета).

Перечень объектов взимания государственной пошлины приведен в ст. 2, а размеры ставок государственной пошлины — в ст. 3 этого Декрета.

Согласно разделу первому Инструкции № 811 государственная пошлина взимается по ставкам в размерах (частях) не облагаемых(ого) налогом минимумов(а) доходов граждан и в процентном отношении к соответствующей сумме документа (стоимости отчуждаемого имущества и т. п.).

♦ Важно! Государственная пошлина уплачивается до совершения действий, за которые она взимается, а в соответствующих случаях — при выдаче документов.

Порядок взимания государственной пошлины с отдельных видов действий и документов предусмотрен разделом пятым Инструкции № 811, п. 3 главы 1 которого установлено, что при наличии несовершеннолетних наследников на момент открытия наследства (в том числе не являющихся детьми наследодателя) государственная пошлина взимается только с совершеннолетних наследников независимо от того, что на момент получения свидетельства о праве на наследство несовершеннолетние достигли совершеннолетия.

За новые свидетельства о праве на наследство, которые выдаются в связи с внесением изменений в свидетельство о праве на наследство на основании согласия всех наследников, принявших наследство, по требованию одного из наследников по решению суда, государственная пошлина взимается на общих основаниях. При этом сумма государственной пошлины, уплаченная за первоначальное свидетельство, подлежит возврату или по заявлению плательщика зачисляется в счет суммы, подлежащей уплате за выдачу нового свидетельства, если не истек год со дня зачисления этой суммы в бюджет.

Согласно п. 2 ст. 11 Декрета о государственной пошлине государственная пошлина, которая в соответствии со ст. 3 этого Декрета взимается по ставкам в размерах частей не облагаемого налогом минимума доходов граждан, исчисляется исходя из размера указанного не облагаемого налогом минимума, действующего на день уплаты пошлины.

Государственная пошлина за удостоверение завещаний взимается в размере 0,05 не облагаемого налогом минимума доходов граждан.

Государственная пошлина уплачивается по месту рассмотрения и оформления документов и зачисляется в бюджет местного самоуправления.

Статьей 4 Декрета о государственной пошлине определены категории лиц, освобождаемых от уплаты государственной пошлины, а именно:

- граждане — за выдачу им свидетельств о праве на наследство:

— на имущество лиц, погибших при защите СССР и Украины, в связи с выполнением других государственных или общественных обязанностей или выполнением обязанности гражданина по спасению жизни людей, охране общественного порядка и борьбе с преступностью, охране собственности граждан или коллективной или государственной собственности, а также лиц, погибших или умерших вследствие заболевания, связанного с Чернобыльской катастрофой;

— на имущество лиц, реабилитированных в установленном порядке;

— на жилой дом, пай в жилищно-строительном кооперативе, квартиру, принадлежащую наследодателю на праве частной собственности, если они проживали в этом доме, квартире в течение шести месяцев со дня смерти наследодателя;

— на жилые дома в сельской местности при условии, что эти граждане постоянно будут проживать в этих домах и работать в сельской местности;

— на вклады в учреждениях Ощадбанка и в других кредитных учреждениях, на страховые суммы по договорам личного и имущественного страхования, облигации государственных займов и другие ценные бумаги, суммы заработной платы, авторское право, суммы авторского гонорара и вознаграждений за открытие, изобретение, изобретения, полезные модели, промышленные образцы, топографии интегральных микросхем, сорта растений и рационализаторские предложения;

— на имущество лиц фермерского хозяйства, если они являются членами этого хозяйства;

- несовершеннолетние — за выдачу им свидетельства о праве на наследство;

- граждане, отнесенные к категориям 1 и 2 пострадавших вследствие Чернобыльской катастрофы;

- граждане, отнесенные к категории 3 пострадавших вследствие Чернобыльской катастрофы, которые постоянно проживают до отселения или самостоятельного переселения или постоянно работают на территории зон отчуждения, безусловного (обязательного) и гарантированного добровольного отселения, при условии, что они по состоянию на 01.

- граждане, отнесенные к категории 4 пострадавших вследствие Чернобыльской катастрофы, которые постоянно работают и проживают или постоянно проживают на территории зоны усиленного радиоэкологического контроля, при условии, что по состоянию на 01.01.93 г. они прожили или отработали в этой зоне не меньше четырех лет;

- инвалиды Великой Отечественной войны и семьи воинов (партизан), погибших или пропавших без вести, и приравненные к ним в установленном порядке лица;

- инвалиды I и II групп.

Действующим налоговым законодательством предусмотрены льготы при оформлении права на наследство и получении наследственного имущества как близкими родственниками, так и другими наследниками.

♦ Важно! В соответствии с п. 16 главы 1 раздела пятого Инструкции № 811 при предоставлении гражданам льгот по уплате государственной пошлины за совершение нотариальных действий учитывается, что:

- не утрачивают права на льготу по уплате государственной пошлины за выдачу свидетельства о праве на наследство на жилой дом, пай в жилищно-строительном кооперативе, квартиру, принадлежавшую наследодателю на праве частной собственности, наследники, которые проживали с наследодателем, но временно выехали с постоянного места жительства в связи с обучением (ученики, студенты, аспиранты), продолжительной командировкой, прохождением воинской службы и т.

п.;

п.; - при выдаче гражданам свидетельства о праве на наследство на жилые дома в сельской местности для предоставления льготы по уплате государственного пошлины обязательным условием является будущее проживание наследников в этом доме. Наследники при получении свидетельства о праве на наследство уплачивают государственную пошлину в установленном порядке. В дальнейшем при предъявлении соответствующих документов о регистрации места жительства в этом жилом доме, расположенном в сельской местности, и справки с места работы о трудоустройстве в сельской местности по заявлению гражданина государственная пошлина подлежит возврату, если не истек год со дня зачисления ее в бюджет;

- льгота по уплате государственной пошлины, установленная п. 18 ст. 4 Декрета о государственной пошлине, предоставляется при ее уплате за совершение действий и выдачу документов, касающихся непосредственно этих граждан, независимо от того, кто обратился за совершением в их интересах действий и получением документов.

Согласно ст. 5 Декрета о государственной пошлине местные советы народных депутатов имеют право устанавливать дополнительные льготы для отдельных плательщиков по уплате государственной пошлины.

Следует отметить, что со вступлением в силу Указа № 192 относительно утраты силы Указом № 932 частные нотариусы с июня 2009 г. имеют право выдавать свидетельства о праве на наследство.

Кроме того, Законом № 614 внесены изменения в ст. 34 Закона о нотариате, которыми уравнены в правах по совершению нотариальных действий частные и государственные нотариусы. Таким образом, это позволило частным нотариусам совершать нотариальные действия по взиманию государственной пошлины за выдачу свидетельства о праве на наследство.

Льготы

Льготы для отдельных категорий физических лиц

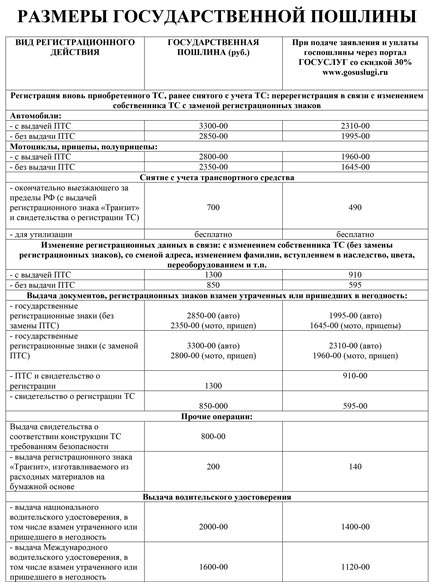

Приложение к таблице Услуги и тарифы

НК РФ Статья 333. 25. Особенности уплаты государственной пошлины при обращении за совершением нотариальных действий.

25. Особенности уплаты государственной пошлины при обращении за совершением нотариальных действий.

1. За совершение нотариальных действий государственная пошлина уплачивается с учетом следующих особенностей:

1) за нотариальные действия, совершаемые вне помещений государственной нотариальной конторы, органов исполнительной власти и органов местного самоуправления, государственная пошлина уплачивается в размере, увеличенном в полтора раза;

2) при удостоверении доверенности, выданной в отношении нескольких лиц, государственная пошлина уплачивается однократно;

3) при наличии нескольких наследников (в частности, наследников по закону, по завещанию или наследников, имеющих право на обязательную долю в наследстве) государственная пошлина уплачивается каждым наследником;

4) за выдачу свидетельства о праве на наследство, выдаваемого на основании решений суда о признании ранее выданного свидетельства о праве на наследство недействительным, государственная пошлина уплачивается в соответствии с порядком и в размерах, которые установлены настоящей главой. При этом сумма государственной пошлины, уплаченной за ранее выданное свидетельство, подлежит возврату в порядке, установленном статьей 333.40 настоящего Кодекса. По заявлению плательщика государственная пошлина, уплаченная за ранее выданное свидетельство, подлежит зачету в счет государственной пошлины, подлежащей уплате за выдачу нового свидетельства, в течение одного года со дня вступления в законную силу соответствующего решения суда. В таком же порядке решается вопрос при повторном удостоверении договоров, признанных судом недействительными;

При этом сумма государственной пошлины, уплаченной за ранее выданное свидетельство, подлежит возврату в порядке, установленном статьей 333.40 настоящего Кодекса. По заявлению плательщика государственная пошлина, уплаченная за ранее выданное свидетельство, подлежит зачету в счет государственной пошлины, подлежащей уплате за выдачу нового свидетельства, в течение одного года со дня вступления в законную силу соответствующего решения суда. В таком же порядке решается вопрос при повторном удостоверении договоров, признанных судом недействительными;

5) при исчислении размера государственной пошлины за удостоверение договоров, подлежащих оценке, принимается сумма договора, указанная сторонами, но не ниже суммы, определенной в соответствии с подпунктами 7 — 10 настоящего пункта. При исчислении размера государственной пошлины за выдачу свидетельств о праве на наследство принимается стоимость наследуемого имущества, определенная в соответствии с подпунктами 7 — 10 настоящего пункта. При исчислении размера государственной пошлины за удостоверение сделок, направленных на отчуждение доли или части доли в уставном капитале общества с ограниченной ответственностью, а также сделок, устанавливающих обязательство по отчуждению доли или части доли в уставном капитале общества с ограниченной ответственностью, принимается сумма договора, указанная сторонами, но не ниже номинальной стоимости доли или части доли. При исчислении размера государственной пошлины за удостоверение договоров купли-продажи и залога доли или части доли в уставном капитале общества с ограниченной ответственностью принимается оценка доли или части доли как предмета залога, указанная сторонами договора залога, но не ниже номинальной стоимости доли, части доли соответственно.

При исчислении размера государственной пошлины за удостоверение договоров купли-продажи и залога доли или части доли в уставном капитале общества с ограниченной ответственностью принимается оценка доли или части доли как предмета залога, указанная сторонами договора залога, но не ниже номинальной стоимости доли, части доли соответственно.

По выбору плательщика для исчисления государственной пошлины может быть представлен документ с указанием инвентаризационной, рыночной, кадастровой либо иной (номинальной) стоимости имущества, выданный лицами, указанными в подпунктах 7 — 10 настоящего пункта. Нотариусы и должностные лица, совершающие нотариальные действия, не вправе определять вид стоимости имущества (способ оценки) в целях исчисления государственной пошлины и требовать от плательщика представления документа, подтверждающего данный вид стоимости имущества (способ оценки).

В случае представления нескольких документов, выданных лицами, указанными в подпунктах 7 — 10 настоящего пункта, с указанием различной стоимости имущества при исчислении размера государственной пошлины принимается наименьшая из указанных стоимостей имущества;

6) оценка стоимости наследственного имущества производится исходя из стоимости наследуемого имущества (курса Центрального банка Российской Федерации — в отношении иностранной валюты и ценных бумаг в иностранной валюте) на день открытия наследства;

7) стоимость транспортных средств может определяться оценщиками, юридическими лицами, которые вправе заключить договор на проведение оценки согласно законодательству Российской Федерации об оценочной деятельности, или судебно-экспертными учреждениями органа юстиции;

8) стоимость недвижимого имущества, за исключением земельных участков, может определяться оценщиками, юридическими лицами, которые вправе заключить договор на проведение оценки согласно законодательству Российской Федерации об оценочной деятельности, или организациями (органами) по учету объектов недвижимого имущества по месту его нахождения;

9) стоимость земельных участков может определяться оценщиками, юридическими лицами, которые вправе заключить договор на проведение оценки согласно законодательству Российской Федерации об оценочной деятельности, или органами, осуществляющими государственный кадастровый учет и государственную регистрацию прав на недвижимое имущество;

10) стоимость имущества, не предусмотренного подпунктами 7 — 9 настоящего пункта, определяется оценщиками или юридическими лицами, которые вправе заключить договор на проведение оценки согласно законодательству Российской Федерации об оценочной деятельности;

11) оценка стоимости патента, переходящего по наследству, производится исходя из всех сумм уплаченной на день смерти наследодателя государственной пошлины за патентование изобретения, промышленного образца или полезной модели. В таком же порядке определяется стоимость переходящих по наследству прав на получение патента;

В таком же порядке определяется стоимость переходящих по наследству прав на получение патента;

12) оценка переходящих по наследству имущественных прав производится из стоимости имущества (курса Центрального банка Российской Федерации — в отношении иностранной валюты и ценных бумаг в иностранной валюте), на которое переходят имущественные права, на день открытия наследства;

13) оценка наследственного имущества, находящегося за пределами территории Российской Федерации, или переходящих на него по наследству имущественных прав определяется исходя из суммы, указанной в оценочном документе, составленном за границей должностными лицами компетентных органов и применяемом на территории Российской Федерации в соответствии с законодательством Российской Федерации.

2. Положения настоящей статьи применяются с учетом положений статей 333.35 и 333.38 настоящего Кодекса.

ЛЬГОТЫ ПРИ ВЗЫСКАНИИ ТАРИФА ЗА СОВЕРШЕНИЕ

НОТАРИАЛЬНЫХ ДЕЙСТВИЙ

Положения статьи 333. 25 НК РФ (Особенности уплаты государственной пошлины при обращении за совершением нотариальных действий) применяются с учетом положений статей 333.35 и 333.38 Налогового Кодекса.

25 НК РФ (Особенности уплаты государственной пошлины при обращении за совершением нотариальных действий) применяются с учетом положений статей 333.35 и 333.38 Налогового Кодекса.

НК РФ Статья 333.35. Льготы для отдельных категорий физических лиц и организаций

- От уплаты государственной пошлины, установленной настоящей главой, освобождаются:

5) Центральный банк Российской Федерации — при обращении за совершением установленных настоящей главой юридически значимых действий в связи с выполнением им функций, возложенных на него законодательством Российской Федерации;

11)

физические лица — Герои Советского Союза, Герои Российской Федерации и полные кавалеры ордена Славы — по делам, рассматриваемым судами общей юрисдикции, арбитражными судами, мировыми судьями, Верховным Судом Российской Федерации, Конституционным Судом Российской Федерации, при обращении в органы и (или) к должностным лицам, которые совершают нотариальные действия, и в органы, которые осуществляют государственную регистрацию актов гражданского состояния;

12)

физические лица — ветераны Великой Отечественной войны, инвалиды Великой Отечественной войны, бывшие узники фашистских концлагерей, гетто и других мест принудительного содержания, созданных немецкими фашистами и их союзниками в период Второй мировой войны, бывшие военнопленные во время Великой Отечественной войны при их обращении за совершением юридически значимых действий, установленных настоящей главой.

16) физические лица, пострадавшие в результате чрезвычайной ситуации, — за выдачу документа взамен утраченного или пришедшего в негодность вследствие такой чрезвычайной ситуации;

Статья 2. ФЗ «О ветеранах» № 5-ФЗ от 12.01.1995 г. — Ветераны Великой Отечественной войны

1. Ветеранами Великой Отечественной войны являются лица, принимавшие участие в боевых действиях по защите Отечества или обеспечении воинских частей действующей армии в районах боевых действий; лица, проходившие военную службу или проработавшие в тылу в период Великой Отечественной войны 1941 — 1945 годов (далее — период Великой Отечественной войны) не менее шести месяцев, исключая период работы на временно оккупированных территориях СССР, либо награжденные орденами или медалями СССР за службу и самоотверженный труд в период Великой Отечественной войны.

К ветеранам Великой Отечественной войны относятся:

1) участники Великой Отечественной войны:

а) военнослужащие, в том числе уволенные в запас (отставку), проходившие военную службу (включая воспитанников воинских частей и юнг) либо временно находившиеся в воинских частях, штабах и учреждениях, входивших в состав действующей армии в период гражданской войны, период Великой Отечественной войны или период других боевых операций по защите Отечества, а также партизаны и члены подпольных организаций, действовавших в период гражданской войны или период Великой Отечественной войны на временно оккупированных территориях СССР;

б) военнослужащие, в том числе уволенные в запас (отставку), лица рядового и начальствующего состава органов внутренних дел и органов государственной безопасности, проходившие в период Великой Отечественной войны службу в городах, участие в обороне которых засчитывается в выслугу лет для назначения пенсий на льготных условиях, установленных для военнослужащих воинских частей действующей армии;

в) лица вольнонаемного состава армии и флота, войск и органов внутренних дел, органов государственной безопасности, занимавшие в период Великой Отечественной войны штатные должности в воинских частях, штабах и учреждениях, входивших в состав действующей армии, либо находившиеся в указанный период в городах, участие в обороне которых засчитывается в выслугу лет для назначения пенсий на льготных условиях, установленных для военнослужащих воинских частей действующей армии;

г) сотрудники разведки, контрразведки, выполнявшие в период Великой Отечественной войны специальные задания в воинских частях, входивших в состав действующей армии, в тылу противника или на территориях других государств;

д) работники предприятий и военных объектов, наркоматов, ведомств, переведенные в период Великой Отечественной войны на положение лиц, состоящих в рядах Красной Армии, и выполнявшие задачи в интересах армии и флота в пределах тыловых границ действующих фронтов или операционных зон действующих флотов, а также работники учреждений и организаций (в том числе учреждений и организаций культуры и искусства), корреспонденты центральных газет, журналов, ТАСС, Совинформбюро и радио, кинооператоры Центральной студии документальных фильмов (кинохроники), командированные в период Великой Отечественной войны в действующую армию;

е) военнослужащие, в том числе уволенные в запас (отставку), лица рядового и начальствующего состава органов внутренних дел и органов государственной безопасности, бойцы и командный состав истребительных батальонов, взводов и отрядов защиты народа, принимавшие участие в боевых операциях по борьбе с десантами противника и боевых действиях совместно с воинскими частями, входившими в состав действующей армии, в период Великой Отечественной войны, а также принимавшие участие в боевых операциях по ликвидации националистического подполья на территориях Украины, Белоруссии, Литвы, Латвии и Эстонии в период с 1 января 1944 года по 31 декабря 1951 года. Лица, принимавшие участие в операциях по боевому тралению в подразделениях, не входивших в состав действующего флота, в период Великой Отечественной войны, а также привлекавшиеся организациями Осоавиахима СССР и органами местной власти к разминированию территорий и объектов, сбору боеприпасов и военной техники в период с 22 июня 1941 года по 9 мая 1945 года;

Лица, принимавшие участие в операциях по боевому тралению в подразделениях, не входивших в состав действующего флота, в период Великой Отечественной войны, а также привлекавшиеся организациями Осоавиахима СССР и органами местной власти к разминированию территорий и объектов, сбору боеприпасов и военной техники в период с 22 июня 1941 года по 9 мая 1945 года;

ж) лица, принимавшие участие в боевых действиях против фашистской Германии и ее союзников в составе партизанских отрядов, подпольных групп, других антифашистских формирований в период Великой Отечественной войны на территориях других государств;

з) военнослужащие, в том числе уволенные в запас (отставку), проходившие военную службу в воинских частях, учреждениях, военно-учебных заведениях, не входивших в состав действующей армии, в период с 22 июня 1941 года по 3 сентября 1945 года не менее шести месяцев; военнослужащие, награжденные орденами или медалями СССР за службу в указанный период;

и) лица, награжденные медалью «За оборону Ленинграда», инвалиды с детства вследствие ранения, контузии или увечья, связанных с боевыми действиями в период Великой Отечественной войны 1941 — 1945 годов;

2) лица, работавшие на объектах противовоздушной обороны, местной противовоздушной обороны, на строительстве оборонительных сооружений, военно-морских баз, аэродромов и других военных объектов в пределах тыловых границ действующих фронтов, операционных зон действующих флотов, на прифронтовых участках железных и автомобильных дорог; члены экипажей судов транспортного флота, интернированные в начале Великой Отечественной войны в портах других государств;

3) лица, награжденные знаком «Жителю блокадного Ленинграда»;

4) лица, проработавшие в тылу в период с 22 июня 1941 года по 9 мая 1945 года не менее шести месяцев, исключая период работы на временно оккупированных территориях СССР; лица, награжденные орденами или медалями СССР за самоотверженный труд в период Великой Отечественной войны.

Статья 4. ФЗ «О ветеранах» № 5-ФЗ от 12.01.1995 г. «Инвалиды Великой Отечественной войны и инвалиды боевых действий»

К инвалидам Великой Отечественной войны и инвалидам боевых действий (далее также — инвалиды войны) относятся:

1) военнослужащие, в том числе уволенные в запас (отставку), проходившие военную службу (включая воспитанников воинских частей и юнг) либо временно находившиеся в воинских частях, штабах и учреждениях, входивших в состав действующей армии, партизаны, члены подпольных организаций, действовавших в период гражданской войны или период Великой Отечественной войны на временно оккупированных территориях СССР, рабочие и служащие, работавшие в районах боевых действий, ставшие инвалидами вследствие ранения, контузии, увечья или заболевания, полученных в период гражданской войны или период Великой Отечественной войны в районах боевых действий, и приравненные по пенсионному обеспечению к военнослужащим воинских частей, входивших в состав действующей армии;

2) военнослужащие, ставшие инвалидами вследствие ранения, контузии, увечья или заболевания, полученных при защите Отечества или исполнении обязанностей военной службы на фронте, в районах боевых действий в периоды, указанные в настоящем Федеральном законе;

3) лица рядового и начальствующего состава органов внутренних дел, Государственной противопожарной службы, учреждений и органов уголовно-исполнительной системы и органов государственной безопасности, ставшие инвалидами вследствие ранения, контузии, увечья или заболевания, полученных при исполнении служебных обязанностей в районах боевых действий;

4) военнослужащие, лица рядового и начальствующего состава органов внутренних дел и органов государственной безопасности, бойцы и командный состав истребительных батальонов, взводов и отрядов защиты народа, ставшие инвалидами вследствие ранения, контузии, увечья или заболевания, полученных при выполнении боевых заданий в период с 22 июня 1941 года по 31 декабря 1951 года, а также при разминировании территорий и объектов на территории СССР и территориях других государств, включая операции по боевому тралению в период с 22 июня 1941 года по 31 декабря 1957 года согласно решениям Правительства СССР;

5) лица, привлекавшиеся организациями Осоавиахима СССР и органами местной власти к сбору боеприпасов и военной техники, разминированию территорий и объектов в период с 22 июня 1941 года по декабрь 1951 года и ставшие инвалидами вследствие ранения, контузии или увечья, полученных в указанный период;

6) лица, обслуживавшие действующие воинские части Вооруженных Сил СССР и Вооруженных Сил Российской Федерации, находившиеся на территориях других государств, и ставшие инвалидами вследствие ранения, контузии, увечья или заболевания, полученных в период ведения в этих государствах боевых действий.

2. Основанием для предоставления льгот физическим лицам, перечисленным в подпунктах 11 и 12 пункта 1 настоящей статьи, является удостоверение установленного образца.

НК РФ Статья 333.38. Льготы при обращении за совершением нотариальных действий

От уплаты государственной пошлины за совершение нотариальных действий освобождаются:

1) органы государственной власти, органы местного самоуправления, обращающиеся за совершением нотариальных действий в случаях, предусмотренных законом;

2) инвалиды I и II группы — на 50 процентов по всем видам нотариальных действий;

3) физические лица — за удостоверение завещаний имущества в пользу Российской Федерации, субъектов Российской Федерации и (или) муниципальных образований;

4) общественные организации инвалидов — по всем видам нотариальных действий;

5) физические лица — за выдачу свидетельств о праве на наследство при наследовании:

жилого дома, а также земельного участка, на котором расположен жилой дом, квартиры, комнаты или долей в указанном недвижимом имуществе, если эти лица проживали совместно с наследодателем на день смерти наследодателя и продолжают проживать в этом доме (этой квартире, комнате) после его смерти;

имущества лиц, погибших в связи с выполнением ими государственных или общественных обязанностей либо с выполнением долга гражданина Российской Федерации по спасению человеческой жизни, охране государственной собственности и правопорядка, а также имущества лиц, подвергшихся политическим репрессиям. К числу погибших относятся также лица, умершие до истечения одного года вследствие ранения (контузии), заболеваний, полученных в связи с вышеназванными обстоятельствами;

вкладов в банках, денежных средств на банковских счетах физических лиц, страховых сумм по договорам личного и имущественного страхования, сумм оплаты труда, авторских прав и сумм авторского вознаграждения, предусмотренных законодательством Российской Федерации об интеллектуальной собственности, пенсий.

Наследники, не достигшие совершеннолетия ко дню открытия наследства, а также лица, страдающие психическими расстройствами, над которыми в порядке, определенном законодательством, установлена опека, освобождаются от уплаты государственной пошлины при получении свидетельства о праве на наследство во всех случаях независимо от вида наследственного имущества;

6) наследники работников, которые были застрахованы за счет организаций на случай смерти и погибли в результате несчастного случая по месту работы (службы), — за выдачу свидетельств о праве на наследство, подтверждающих право наследования страховых сумм;

7) финансовые и налоговые органы — за выдачу им свидетельств о праве на наследство Российской Федерации, субъектов Российской Федерации или муниципальных образований;

8) организации, осуществляющие образовательную деятельность, имеющие интернат, — за совершение исполнительных надписей о взыскании с родителей задолженности по уплате сумм на содержание их детей в таких организациях;

9) специальные учебно-воспитательные учреждения для обучающихся с девиантным (общественно опасным) поведением федерального органа исполнительной власти, уполномоченного в области образования, — за совершение исполнительных надписей о взыскании с родителей задолженности по уплате сумм на содержание их детей в таких учреждениях;

10) воинские части, организации Вооруженных Сил Российской Федерации, других войск — за совершение исполнительных надписей о взыскании задолженности в возмещение ущерба;

11) лица, получившие ранения при защите СССР, Российской Федерации и исполнении служебных обязанностей в Вооруженных Силах СССР и Вооруженных Силах Российской Федерации, — за свидетельствование верности копий документов, необходимых для предоставления льгот;

12) физические лица, признанные в установленном порядке нуждающимися в улучшении жилищных условий, — за удостоверение сделок по приобретению жилого помещения, полностью или частично оплаченного за счет выплат, предоставленных из средств федерального бюджета, бюджетов субъектов Российской Федерации и местных бюджетов;

13) наследники сотрудников органов внутренних дел, военнослужащих внутренних войск федерального органа исполнительной власти, уполномоченного в области внутренних дел, военнослужащих войск национальной гвардии Российской Федерации и военнослужащих Вооруженных Сил Российской Федерации, застрахованных в порядке обязательного государственного личного страхования, погибших в связи с осуществлением служебной деятельности либо умерших до истечения одного года со дня увольнения со службы вследствие ранения (контузии), заболевания, полученных в период прохождения службы, — за выдачу свидетельств о праве на наследство, подтверждающих право наследования страховых сумм по обязательному государственному личному страхованию;

14) физические лица — за удостоверение доверенности на получение пенсий и пособий;

15) FIFA (Federation Internationale de Football Association), дочерние организации FIFA, конфедерации, национальные футбольные ассоциации (в том числе Российский футбольный союз), Организационный комитет «Россия-2018», дочерние организации Организационного комитета «Россия-2018», поставщики товаров (работ, услуг) FIFA, производители медиаинформации FIFA, вещатели FIFA, коммерческие партнеры FIFA, контрагенты FIFA, указанные в Федеральном “законе” «О подготовке и проведении в Российской Федерации чемпионата мира по футболу FIFA 2018 года, Кубка конфедераций FIFA 2017 года и внесении изменений в отдельные законодательные акты Российской Федерации», — за совершение нотариальных действий в связи с государственной регистрацией юридических лиц, аккредитацией филиалов и представительств иностранных организаций, созданных на территории Российской Федерации в целях осуществления мероприятий, предусмотренных указанным Федеральным “законом”.

16) физические лица- за удостоверение сделок по отчуждению недвижимого имущества, расположенного в аварийном и подлежащем сносу доме, в случае, если указанные сделки в соответствии с законодательством Российской Федерации подлежат обязательному удостоверению.

Оформить вступление в наследство в Свердловской области

Какое бывает наследование

- по завещанию

- по закону (родственники или имеющие право на обязательную долю)

Если завещания нет, то имущество наследуется по закону.

Узнать, есть завещание или нет, можно с помощью сервиса «Поиск наследственных дел». Ссылка на него расположена ниже.

Что входит в состав наследства

- движимое и недвижимое имущество

- имущественные права и обязанности

Что не может быть включено в состав наследства

Все, что непосредственно связано с личностью наследодателя:

- личные права и обязанности (алименты, возмещение вреда и т. п.)

- личные неимущественные права (например, авторское право)

Претенденты на наследование по закону

Закон устанавливает 8 очередей наследников:

- дети, супруг и родители

- братья, сестры, племянники, бабушки и дедушки

- дяди и тети

- прадедушки и прабабушки

- дети племянников и племянниц, братья и сестры бабушек и дедушек

- двоюродные правнуки, двоюродные племянники, двоюродные дяди и тети

- пасынки, падчерицы, отчимы и мачехи

- не входящие ни в одну из семи очередей, но ко дню открытия наследства бывшие нетрудоспособными и не менее года до смерти наследодателя находились на его иждивении и проживали совместно с ним

Порядок действий вступления в наследство в Свердловской области

- установить место открытия наследства (последнее место жительства наследодателя)

- собрать документы, подтверждающие право наследования

- подать заявление о принятии наследства (для этого нужно обратиться к нотариусу)

- получить свидетельство

- зарегистрировать права собственности на имущество, если это необходимо

Вступление в наследство после смерти без завещания

Даже при отсутствии завещания можно вступить в наследство, если возникает право на обязательную долю.

Это:

- несовершеннолетние или нетрудоспособные дети наследодателя

- нетрудоспособные супруг и родители наследодателя

- нетрудоспособные иждивенцы наследодателя

Эти категории имеют право на наследование не менее 50 % доли, причитающейся по закону, независимо от того, что указано в завещании.

Оценка автомобиля для нотариуса по наследству

Нужен ли осмотр машины?

Оценка автомобиля для нотариуса может проводиться без осмотра транспортного средства экспертом. В этом случае специалист отталкивается от предоставленных документов. Можно сказать, что для более новых моделей авто, которые не попадали в ДТП, можно обойтись без осмотра.

Но если есть какие-то повреждения или факторы, которые могут снизить стоимость авто, лучше организовать осмотр ТС оценщиком. В таком случае после проведения оценки автомобиля для нотариуса цена транспортного средства будет ниже, что напрямую повлияет на сумму госпошлины.

Перечень документов

Оценка автомобиля для нотариуса по наследству проводится на основе конкретных документов, которые предполагаемый наследник или его представитель должны отправить в оценочную компанию:

- паспорт наследника;

- доверенность для лица, которое представляет наследника;

- свидетельство о регистрацию авто;

- паспорт ТС;

- свидетельство о смерти наследователя.

Независимая оценка автомобиля для нотариуса от ООО «БЕНЕФИТ» проходит качественно и быстро. Если нет необходимости в осмотре транспортного средства, то все документы клиент может отправить в электронном виде.

Процесс оценки

Для начала заказчику необходимо обратиться в нашу компанию для решения организационных вопросов. Оценка рыночной стоимости автомобиля для нотариуса может проходиться с осмотром авто и без этой процедуры. Если же осмотр ТС необходим, что наш специалист готов выехать в назначенное заказчиком время и место, что позволит клиенту не тратить свое личное время.

Оценка авто для нотариуса включает:

- осмотр транспортного средства, если необходимо;

- фиксирование состояния авто и повреждений;

- анализ автомобильного рынка;

- детальное описание характеристик авто;

- расчет стоимости ТС на основе полученных данных;

- предоставление полноценного отчета.

Отметим, что отчет об оценке авто будет принять нотариусом только в том случае, если он правильно оформлен и содержит копии документов, которые подтверждают легитимность оценки и самого отчета.

ООО «БЕНЕФИТ» предлагает своим клиентам выгодные условия проведения оценки. Мы всегда рады помочь клиенту решить его проблемы в кратчайшие сроки. Для уточнения всех деталей сотрудничества можно связаться с нашими менеджерами по телефону или приехать в наш офис для консультации.

При работе с нами клиент заранее узнает стоимость оценки авто и получает четкие сроки проведения работ.

Налог на наследство в Украине

Получение наследства порождает массу вопросов: процедура получения, к кому обращаться, сроки оформления и т.д. Но сегодня мы поговорим об одном из вопросов, связанных с денежным аспектом получения наследства — как разобраться с тем, какие налоги нужно будет заплатить и когда?

Интересно: Завещание или без?

Какие налоги придется уплатить при получении наследства?

Получить наследство в Украине может как гражданин Украины, так и иностранец. Кроме того, граждане Украины, которые длительное время проживают за ее пределами в целях налогообложения наследства приравниваются к иностранцам. Для того, чтобы понять, какой налог Вам потребуется заплатить, мы рассмотрим облагаемые налогом на наследство разные виды имущества:

- недвижимое: апартаменты, квартиры, частные дома, также та недвижимость которая в режиме строительства, участки земли и т.д.;

- движимое: автомобили, ювелирные изделия, произведения искусства;

- коммерческое: ценные бумаги, акции, проценты в коммерческой организации, интеллектуальная собственность;

- деньги / денежные средства, которые находятся в банках, хранятся в банковских ячейках или есть в обороте компаний и т.д.;

- возмещение от страховок, которые назначаются лицу страховыми компаниями, деньги пенсионных счетов и депозиты от различных фондов: государственных или негосударственных.

Понимать, какой именно вид или виды имущества Вы будете наследовать важно, поскольку есть ситуации, когда для одной и той же категории людей применяется разный налог на разные виды имущественного наследства. Например, льготы на налог по наследованию движимого и недвижимого имущества и т.д.

Разобраться в ставках налогов в зависимости от вида имущества Вам могут помочь опытные юристы нашей компании.

Интересно: Как вступить в наследство в Украине иностранцу?

Существует несколько видов ставок налогообложения для наследственного имущества.

Объем налога при получении наследства определяется по категории родства, существующего между преемниками и их наследодателем. На май 2020-го года можно выделить следующие ставки:

Ставка в 0% на все виды имущества определяется тем родственникам, которые относятся к первой очереди родства, а именно:

- родителям;

- мужу / жене;

- детям, включая приемных;

- детям любого из супругов, которые рождены в других браках.

Также к категории людей, которые не платят налоги за наследство относятся и те, кто во второй очереди родства:

- братья / сестры;

- бабушки /дедушки;

- внуки.

Не стоит забывать и о том, что существуют граждане, которые имеют льготы в виде 0 % налогообложения. К ним относятся:

- инвалиды 1-ой группы;

- дети-инвалиды;

- дети без родителей.

Такие льготы распространяются исключительно на движимое и недвижимое имущество. Ко всем остальным видам наследства им назначается стандартная ставка налога.

Ставка в 5% определяется всем субъектам, независимо от того, являются ли они родственниками наследодателя или нет, за исключением тех родных, для которых эта ставка — 0%.

Также все, кто не входит в первую и вторую очереди родства, должны позаботиться о том, чтоб их наследство оценили эксперты, и определить сумму (налог), которую необходимо за это наследство уплатить в государственный бюджет.

Ставка 18% применяется для наследников, которые являются лицами-резидентами Украины за ее пределами. Также 18%-ый налог вносят в госбюджет и иностранцы вне зависимости от степени родства с наследодателем.

Для таких наследников эта процедура может стать более сложной, чем для других, особенно если они находятся за пределами Украины. В случае нежелания или отсутствия возможности приехать в Украину и заниматься процедурой самостоятельно, можно обратиться в нашу компанию.

Важно! Наши юристы проанализируют именно Вашу ситуацию с учетом вышеперечисленных особенностей наследования, посоветуют, как можно оптимизировать налогообложение, помогут вступить в наследство дистанционно (по доверенности от наследника).

Вы можете узнать о наших пакетах услуг, касающихся вступления в наследство, по ссылке. Мы сможем предложить Вам именно тот объем услуг, который будет для Вас оптимально выгодным

Если Вы хотите для начала получить входящую информацию и просто посоветоваться с юристом — это можно сделать в порядке персональной консультации, стоимость которой также описана тут.При получении наследства всем наследникам следует помнить о том, что за несвоевременную и некорректную оплату налогов за полученное имущество ответственность в виде штрафов или даже ареста имущества несет непосредственно тот, кто это имущество получил.Если Вы хотите провести процедуру вступления в наследство с минимальным количеством затрат времени и сил — звоните нам. Наши специалисты предоставят юридические советы по алгоритму действий, в т.ч. какие документы нужно собрать и куда обращаться. Если наследство открывается в пределах Киева, то всю техническую работу мы можем взять на себя, в т.ч. организовать открытие наследства у нотариуса и получение свидетельства о наследстве.

С 10 ноября изменятся отдельные ставки госпошлины

Постановлением Кабинета Министров от 2.11.2018 г. № 904 внесены изменения и дополнения в Ставки государственной пошлины. Поправки затронули заявления об установлении отцовства, брачные договоры, соглашения об уплате алиментов, свидетельства о праве на наследство, договоры аренды, займа и поручительства.

Во-первых, от госпошлины освобождены заявления в суды о признании (установлении) отцовства, материнства, а также времени рождения. Ранее, как и с других заявлений по делам особого производства, с них взималась госпошлина в размере 1 МРЗП (на дату публикации – 202 730 сумов).

Кроме того, отменена госпошлина за нотариальное удостоверение брачного договора (ранее – 25% МРЗП) и соглашения об уплате алиментов (ранее – 20% МРЗП). Это же касается изменения таких договоров и их расторжения.

Во-вторых, изменен принцип расчета государственной пошлины за выдачу свидетельства о праве на наследство. Она взималась в процентах от стоимости наследуемого имущества (от 0,1 до 2% в зависимости от очереди наследника).

Например, кадастровая стоимость 1-комнатной квартиры – 60 млн сумов. Госпошлина для наследника первой очереди составляла 60 тыс. сумов, для наследника второй очереди – 300 тыс. сумов, а для остальных – 1,2 млн сумов.

Теперь при наследовании недвижимости и автотранспорта за каждый объект уплачивается 50% от МРЗП (на дату публикации – 101 365 сумов). А для остальных видов имущества – 30% МРЗП (на дату публикации – 60 819 сумов).

В-третьих, отдельно выделена ставка за нотариальное удостоверение договора отчуждения предприятия. Она составит одну «минималку».

В-четвертых, вносится уточнение: когда хотя бы одна сторона договора аренды или поручительства является юридическим лицом, применяется максимальная ставка государственной пошлины за их нотариальное удостоверение (по аренде – 2 МРЗП, по поручительству – 50% МРЗП). Это же касается видов договоров, которые не указаны в Ставках отдельно (по ним максимальная ставка – 1 МРЗП).

Кроме того, уточнены ставки за нотариальное удостоверение изменений и расторжения некоторых договоров:

|

Вид договора |

Стандартная ставка |

Ставка за изменение |

Ставка за расторжение |

|

Договор аренды |

— для физлиц – 1 МРЗП; — для юрлиц – 2 МРЗП |

Идентична стандартной ставке |

50% от стандартной ставки |

|

Договор займа |

— на сумму до 100 МРЗП – 25% МРЗП;

— на сумму от 100 до 300 МРЗП – 50% МРЗП;

— на сумму 300 МРЗП и выше – 1 МРЗП |

50% от стандартной ставки |

50% от стандартной ставки |

|

Договор поручительства |

— для физлиц – 25% МРЗП; — для юрлиц – 50% МРЗП |

Идентична стандартной ставке |

Идентична стандартной ставке |

Напомним, что отменено обязательное нотариальное удостоверение договоров аренды недвижимости. Однако все такие сделки должны быть поставлены на учет в налоговых органах. Подробнее об этом здесь и здесь.

Документ опубликован в Национальной базе данных законодательства и вступает в силу 10.11.2018 г.

Самир Латыпов.

Есть ли в вашем штате налог на наследство или наследство?

В дополнение к федеральному налогу на наследство, максимальная ставка которого составляет 40 процентов, некоторые штаты взимают дополнительный налог на наследство или наследство. В двенадцати штатах и округе Колумбия взимаются налоги на наследство, а в шести — на наследство. Мэриленд — единственный штат, который применяет и то, и другое теперь, когда Нью-Джерси отменил налог на наследство.

На Гавайях и в штате Вашингтон самые высокие ставки налога на недвижимость в стране — 20 процентов.Вашингтон какое-то время был на вершине рейтинга, но 1 января Гавайи повысили свой предыдущий максимальный показатель на 16 процентов. Следующими идут восемь штатов и округ Колумбия с максимальным показателем в 16 процентов — цифра, полученная из более ранней эпохи, когда штаты может «поглотить» часть федерального налога на недвижимость без увеличения общей ответственности налогоплательщика, что уже не так. В Массачусетсе и Орегоне самые низкие уровни освобождения — 1 миллион долларов, а в Нью-Йорке — самый высокий уровень освобождения — 5 долларов.9 миллионов.

Из шести штатов с налогами на наследство Небраска имеет самую высокую максимальную ставку — 18 процентов. В Мэриленде установлена самая низкая максимальная ставка — 10 процентов. Во всех шести штатах освобождаются супруги, а в некоторых полностью или частично освобождаются ближайшие родственники.

Налоги на наследство уплачиваются наследственным имуществом до передачи активов наследникам и, таким образом, облагаются общей стоимостью имущества. Налоги на наследство перечисляются получателем наследства и, таким образом, основываются на сумме, распределяемой между каждым получателем.

В 1926 году федеральное правительство начало предлагать щедрый федеральный кредит на уплату налогов на наследство штата, то есть налогоплательщики платили одинаковую сумму налога на наследство независимо от того, взимал ли их штат налог. Это сделало налоги на наследство привлекательным вариантом для штатов. После того, как федеральное правительство полностью отменило налоговую льготу штата, некоторые штаты перестали собирать налог на наследство по умолчанию, поскольку их положения были напрямую связаны с федеральным кредитом, в то время как другие ответили законодательной отменой своего налога.

Большинство штатов отказываются от налогов на наследство или наследство или повышают уровни освобождения от налогов, поскольку налоги на наследство без федерального освобождения наносят ущерб конкурентоспособности штата. Делавэр отменил налог на наследство в начале 2018 года. В то же время Нью-Джерси завершил поэтапную отмену налога на имущество и теперь вводит только налог на наследство.

В Законе о сокращении налогов и занятости от 2017 года федеральное правительство повысило освобождение от уплаты налога на наследство с 5,49 млн долларов до 11,2 млн долларов на человека, хотя срок действия этого положения истекает 31 декабря 2025 года.

Налоги на наследство и наследство являются обременительными. Они сдерживают инвестиции в бизнес и могут вынудить состоятельных людей покинуть штат. Они также приводят к неэффективным стратегиям имущественного планирования и уклонения от уплаты налогов не только для пострадавших налогоплательщиков, но и для экономики в целом. Горстке штатов, которые все еще применяют их, следует рассмотреть возможность их отмены или, по крайней мере, соответствия федеральным уровням освобождения от уплаты налогов.

Была ли эта страница полезной для вас?

Спасибо!

Налоговый фонд прилагает все усилия, чтобы предоставить исчерпывающий анализ налоговой политики.Наша работа зависит от поддержки таких людей, как вы. Не могли бы вы внести свой вклад в нашу работу?

Внесите вклад в налоговый фондСообщите нам, как мы можем лучше обслуживать вас!

Мы прилагаем все усилия, чтобы сделать наш анализ максимально полезным. Не могли бы вы рассказать нам больше о том, как мы можем добиться большего?

Оставьте нам отзывПридется ли вам платить государственный налог с наследства?

Налог на наследство — это налог, который взимается с наследников, когда они получают активы из имущества умершего человека.Он основан на отношениях между бенефициаром и умершим, а также на стоимости этого конкретного объекта унаследованного имущества.

Он не основан на общей стоимости имущества — это налог на наследство, хотя оба налога часто объединяются как «налоги на смерть». По состоянию на 2019 год в двенадцати штатах и округе Колумбия есть налоги на наследство, но только в шести штатах есть налог на наследство (в Мэриленде есть оба налога).

Нет налога на наследство на федеральном уровне

У федерального правительства нет налога на наследство, и Налоговая служба также не облагает налогом большую часть наследства как доход.Но есть исключения.

Некоторые пенсионные счета, такие как 401 (k) s и IRA, облагаются налогом как доход, но только тогда, когда со счетов снимаются средства бенефициаром. А если вы наследуете имущество или активы, приносящие доход или проценты, этот доход или проценты обычно облагаются налогом после того, как вы вступили во владение наследством.

Государства с налогом на наследство

Штатами США, которые собирают налог на наследство с 2020 года, являются Айова, Кентукки, Мэриленд, Небраска, Нью-Джерси и Пенсильвания.У каждого есть свои законы, определяющие, кто освобожден от налога, кто должен будет его платить и сколько им придется платить.

Мэриленд взимает и налог на наследство и налог на наследство. Нью-Джерси поступил так же, пока в 2018 году налог на недвижимость не был отменен.

Правила штата обычно включают в себя пороговые значения стоимости — наследства, которые не достигают этой суммы освобождения, не облагаются налогом. Вы можете унаследовать 100 000 долларов, но вы заплатите налог на наследство всего с 50 000 долларов, если штат взимает налог только с наследства, превышающего 50 000 долларов.

Айова не взимает налог на наследство с бенефициаров поместья стоимостью 25 000 долларов или меньше, а в Мэриленде этот порог составляет 30 000 долларов.

Облагается ли ваше наследство государственной пошлиной?

Умерший человек должен был либо проживать в штате с налогом на наследство, либо ваше завещанное имущество — например, недвижимость — должно было бы физически находиться там, чтобы вы могли потенциально облагаться налогом на наследство этого штата.

Правила зависят не от того, где вы, , проживаете, а от того, где умерший жил или владел имуществом.

Как работает налог на наследство

Допустим, вы живете в Калифорнии, где нет налога на наследство, и вы получаете наследство от имущества своего дяди. На момент смерти он жил в Кентукки. Вы должны Кентукки заплатить налог на наследство, потому что Кентукки является одним из шести штатов, которые взимают налог на наследство штата.

Обратной стороной является то, что вы, , живете в Кентукки, а ваш дядя жил в Калифорнии на момент своей смерти. В этом случае ваше наследство , а не будет подлежать налогообложению, потому что Калифорния не взимала налог на наследство с 1982 года.Если предположить, что ваше наследство физически не находится в Кентукки, оно не будет облагаться налогом этого штата, даже если вы там живете.

Вы облагались бы налогом на наследство Кентукки, если бы ваш дядя был резидентом Калифорнии, который владел недвижимостью в Кентукки, где вы живете, потому что ваше наследство физически находится там. Но если вы унаследовали актив, расположенный в Калифорнии, на ваше наследство не повлияет тот факт, что он владел другой собственностью в другом месте.

Как вы относитесь к умершему?

Ни один из шести штатов с налогом на наследство не взимает его с оставшихся в живых супругов.Нью-Джерси также освобождает от налогообложения домашних партнеров, а Мэриленд с 1 июля 2009 г. освободил от налогообложения совместно находящиеся в собственности основные места проживания, унаследованные от домашних партнеров.

Потомки — дети и внуки — также не облагаются налогом в четырех из шести штатов, которые взимают этот налог. Небраска и Пенсильвания — исключения. Ваше наследство будет облагаться налогом на наследство в Пенсильвании, если вы унаследовали от своего отца, и он там проживал.

Ваше наследство не будет облагаться налогом на наследство штата Кентукки, если вы являетесь супругом, сыном, дочерью или внуком умершего.Однако, как племянница или племянник умершего, вы должны платить налог на наследство, а если вы вообще не состоите в родстве, вы платите самую высокую ставку налога на наследство.

Ставки государственной пошлины

В 2019 году самые высокие государственные ставки распределяются следующим образом: от ближайших родственников до родственников, не освобожденных от уплаты налогов, и других не связанных между собой лиц:

- Айова : от 0% до 15%

- Кентукки : от 0% до 16%

- Мэриленд : от 0% до 10%

- Небраска : от 1% до 18%

- Нью-Джерси : от 0% до 16%

- Пенсильвания : от 0% до 15%

Небраска устанавливает самую высокую ставку, налоги Мэриленда — самую низкую, а Небраска взимает налог в размере 1% даже с близкими родственниками.Взаимодействие с другими людьми

Как исчисляется и уплачивается налог

Возможно, вам не придется лично отправлять чек в налоговый орган штата, если ваш подарок облагается налогом на наследство.

Исполнитель наследства, скорее всего, рассчитает налог, подлежащий уплате по каждому отдельному завещанию из имущества, на основе применимой ставки этого штата для каждого бенефициара, а затем вычтет вашу задолженность из суммы вашего завещания. Но это работает, только если вы унаследуете наличные. Вы получите чек на остаток.

Вам, вероятно, придется выйти из кармана, если вы унаследуете материальный актив, хотя некоторые потомки оставят инструкции в своем завещании о том, что имущество будет собирать любой налог на наследство, который должен каждый бенефициар.

Основные правила

Наследство наследника будет облагаться государственным налогом на наследство только при соблюдении двух условий: умершее лицо проживало в штате, который взимает государственный налог на наследство, или находилось в собственности переданной по наследству собственности, находящейся там, и наследник принадлежит к классу, который не освобождены от уплаты налога.Государство, в котором вы живете, значения не имеет.

График государственного налога на наследство

С 2021 года шесть штатов собирают налог на наследство, и один из них — Мэриленд — также собирает налог на наследство. Эти налоги известны как «налоги на смерть».

На диаграмме ниже показаны налоги на наследство в 2021 году для 13 штатов, а также ожидаемое освобождение от налогов.

Налоги на наследство и налоги на наследство

На первый взгляд, разница между налогом на наследство и налогом на наследство может показаться просто семантикой.И то, и другое взимается в результате чьей-либо смерти, но налог на наследство основан на индивидуальном завещании имущества — буквально каждого наследства. Налог на наследство рассчитывается по отношению к общей стоимости имущества умершего со всеми подарками, сделанными всем бенефициарам.

Имущество умершего несет ответственность за уплату налога на наследство, в то время как бенефициар несет ответственность за уплату налога на наследство. Тем не менее, часто поместье берет на себя счет. Некоторые люди включают положения об этом в свои завещания, чтобы избавить своих бенефициаров от налогового бремени.Двенадцать штатов и округ Колумбия собирают налог на наследство штата с 2021 года. Федеральное правительство также имеет налог на наследство, но оно не взимает налог на наследство.

Как работают налоги на наследство

Выжившие супруги освобождены от уплаты налога на наследство во всех шести штатах. Нью-Джерси также освобождает от уплаты выживших, зарегистрированных в качестве гражданского союза или домашних партнеров. Однако дальше все становится сложнее.

В некоторых штатах, таких как Кентукки, от этого налога также освобождаются сыновья, дочери и родители.Обычно они платят самую низкую ставку налога на наследство в штатах, где они не освобождены, и им предоставляются более щедрые долларовые льготы — определенные суммы, которые они могут унаследовать до того, как налог будет взиматься с баланса.

Страхование жизни, выплачиваемое указанному бенефициару, обычно не облагается налогом на наследство, хотя страхование жизни, выплачиваемое умершему лицу или его имуществу, обычно облагается налогом на наследство.

Отмена государственного «налога на смерть»

Как государственные налоги на наследство, так и государственные налоги на наследство в последнее время резко упали.Налог на наследство в Огайо был отменен с 1 января 2013 года. Налог на наследство штата Теннесси был отменен с 1 января 2016 года, а налог на наследство штата Индиана, который должен был быть поэтапно отменен к 1 января 2022 года, в итоге был отменен задним числом до 1 января 2013 Нью-Джерси также отменил налог на имущество умерших после 1 января 2018 года, хотя налог на наследство все еще действует.

Были выдвинуты инициативы по отмене налога на наследство Небраски и налога на имущество Северной Каролины в 2012 году, но в Небраске на этом фронте ничего не произошло.Налог на наследство в Северной Каролине был окончательно отменен в июле 2013 года. 6 ноября 2012 года Закон о бюллетене 84, который отменил бы налог на имущество штата Орегон к 1 января 2016 года, был отклонен с разницей в 54 процента в пользу сохранения налога на наследство по сравнению с 46 процентов за то, чтобы от нее избавиться.

Государственный налог на наследство

Ниже приведена диаграмма, в которой кратко описаны действующие законы, регулирующие налоги на наследство в шести штатах, в которых они взимаются. Потомки включают детей и внуков.Самые низкие налоговые ставки применяются к наиболее близким родственникам, не освобожденным от уплаты налогов. Несвязанные лица и другие организации обычно облагаются самыми высокими ставками, хотя благотворительные организации обычно освобождаются от этого.

| Государственный налог на наследство | |||||||

|---|---|---|---|---|---|---|---|

| Государство | Освобождены ли супруги от уплаты налогов? | Освобождаются ли потомки? | Освобождаются ли внутренние партнеры? | Освобождается ли страхование жизни? | 2021 Ставка налога | Налоговая форма | Срок оплаты |

| Айова * | Есть | Есть | № | Есть | от 0% до 15% | Форма IA 706 | Последний день девятого месяца после смерти |

| Кентукки | Есть | Есть | № | Есть | от 0% до 16% | Форма 92A200, 92A202 или 92A205 | 18 месяцев после смерти |

| Мэриленд ** | Есть | Есть | Определенные трансферы | Есть | от 0% до 10% | Варьируется | Варьируется |

| Небраска | Есть | № | № | Есть | от 1% до 18% | Форма 500 | 12 месяцев после смерти |

| Нью-Джерси | Есть | Есть | Есть | Есть | от 0% до 16% | Форма IT-R или IT-NR | 8 месяцев после смерти |

| Пенсильвания | Есть | № | № | Есть | от 0% до 15% | Форма РЭВ-1500 или РЭВ-1737А | 9 месяцев после смерти |

* Айова не взимает налог на наследство в случаях, когда все чистое имущество умершего оценивается в 25 000 долларов или меньше.

** Мэриленд не взимает налог на наследство с бенефициаров упрощенного режима владения с общей стоимостью имущества по завещанию менее 30 000 долларов.

ПРИМЕЧАНИЕ. Налоговое законодательство периодически меняется, и вам следует проконсультироваться с налоговым специалистом для получения самой последней информации. Информация, содержащаяся в этой статье, не предназначена для использования в качестве налоговой консультации и не заменяет налоговую консультацию.

Налог на наследство: кто платит и в каких штатах 2020

В большинстве случаев только крупные поместья чувствуют укус налогов — велика вероятность, что вам не придется их платить.Но бывают исключения, и особенности вашей ситуации с налогом на наследство могут кардинально изменить ваш налоговый счет.

Некоторые налоговые правила изменились из-за коронавируса

Узнайте больше о том, что изменилось для налогоплательщиков в рамках реакции федерального правительства на коронавирус.

Что такое налог на наследство?

Налог на наследство — это государственный налог на имущество, унаследованное от умершего. Для целей федерального налогообложения наследство обычно не считается доходом.Но в некоторых штатах наследство может облагаться налогом. Лицо, унаследовавшее имущество, платит налог на наследство. Налоговые ставки варьируются в зависимости от штата.

Нужно ли вам сообщать в IRS о деньгах по наследству?

В большинстве случаев активы, полученные в качестве подарка или наследства, не подлежат налогообложению на федеральном уровне. Однако, если активы, которые вы унаследуете, впоследствии будут приносить доход (возможно, они приносят проценты или дивиденды, или вы получаете ренту), этот доход, скорее всего, подлежит налогообложению. Публикация IRS 525 содержит подробную информацию.

Налог на наследство — это то же самое, что налог на наследство?

Налог на наследство и налог на наследство — это разные вещи. Налог на наследство выплачивается из кармана умершего. Налог на наследство выплачивается из кармана получателя. Один, оба или ни один из них не может быть фактором, когда кто-то умирает.

Налог на наследство

Налог на наследство — это налог на имущество человека после смерти. В 2020 году федеральный налог на недвижимость обычно применяется к активам на сумму более 11,58 миллионов долларов; в 2021 году — 11 долларов.7 миллионов. Ставка налога на наследство составляет от 18% до 40%. В некоторых штатах также есть налоги на наследство (см. Список штатов здесь), и они могут иметь гораздо более низкие пороги освобождения, чем IRS. Активы, которые наследуют супруги, обычно не облагаются налогом на наследство. Публикация IRS 559 содержит подробности.

Налог на наследство

Налог на наследство — это государственный налог на имущество, унаследованное от умершего. Лицо, унаследовавшее имущество, платит налог на наследство. По данным Американского колледжа доверительного управления и имущественного права, налогоплательщики, получающие наследство, получают налоги в Айове, Кентукки, Мэриленде, Небраске, Нью-Джерси и Пенсильвании.

Правила различаются в зависимости от штата в отношении размера имущества и типов активов, облагаемых налогом на наследство. Часто супруг (а) и дети умершего освобождаются от уплаты налога, а это означает, что деньги и вещи, которые им достаются, не облагаются налогом на наследство.

Некоторые люди могут получить двойной удар. В Мэриленде есть налог на наследство и налог на наследство, что означает, что имение, возможно, придется заплатить IRS и штату, а затем бенефициарам, возможно, придется снова заплатить штату из того, что осталось.

Как избежать налога на наследство

Есть несколько способов минимизировать налоговые расходы на передаваемые активы.

Один из распространенных элементов имущественного планирования — отдать активы перед смертью. Многие штаты не взимают налоги с подарков. (Узнайте, как действует налог на дарение.)

Подарки не обязательно должны быть наличными — акции, облигации, автомобили или другое имущество тоже учитываются.

Помощь квалифицированного налогового эксперта может быть ключевым моментом.

Остерегайтесь налога на прирост капитала

Если активы вырастут в цене после того, как вы их унаследуете, вам может потребоваться уплатить налог на прирост капитала, если вы продадите активы.

Ставка налога на прирост капитала основана, среди прочего, на получаемой вами прибыли. Например, если ваш отец оставит вам портфель акций стоимостью 200 000 долларов в день своей смерти, а вы продадите все это за 350 000 долларов через два года, вы можете получить налог на прирост капитала с полученной прибыли в 150 000 долларов.

Некоторые виды наследства также могут давать налогооблагаемый доход. Например, если вы унаследуете IRA или 401 (k), полученные вами распределения могут облагаться налогом.

В штатах могут быть свои собственные правила налогообложения прироста капитала, поэтому рекомендуется обратиться за квалифицированной консультацией.

Найдите другие способы обезопасить свои активы и свое будущее

Ставки налога на имущество и наследство для каждого штата

По состоянию на 2019 год, если человек, который умирает, оставляет после себя имущество, превышающее 11,4 миллиона долларов. Исполнитель должен подать федеральную налоговую декларацию в течение 9 месяцев и оплатить 40 процентов любых активов, превышающих этот порог. Например: если недвижимость стоит 15 миллионов долларов, 3,6 миллиона долларов облагаются налогом по ставке 40 процентов.

Хотя ставка налога оставалась неизменной на протяжении многих лет, еще в 2017 году сумма исключения составляла 5 долларов.49 миллионов долларов, а затем удвоится до 11,2 миллиона долларов в 2018 году.

Теперь, когда федеральный порог намного выше, что это значит для вас? Наверное, ничего. Если у вас есть столько денег, вы, вероятно, уже создали траст для его защиты (или, по крайней мере, у вас должен быть … или нужно прямо сейчас). Если вы этого не сделаете, то это забавный факт, который стоит обсудить на следующей вечеринке, если другие участники вечеринки заинтересованы в разговоре о налогах на наследство и наследство. (А кто нет?)

Но ставки или само существование налога на наследство в отдельных штатах сильно различаются.Вот разница между налогом на наследство и налогом на наследство:

- Налоги на наследство основаны на стоимости имущества умершего, применяются только в том случае, если имущество превышает освобождение от налога, и уплачиваются до распределения денег между наследниками.

- Налог на наследство уплачивается лицом, получающим имущество, и варьируется в зависимости от того, как наследник был связан с умершим (например: супруг, ребенок, двоюродный брат и т. Д.).

Только 12 штатов (и округ Колумбия) имеют налог на наследство, а пять — налог на наследство.Одно государство может похвастаться обоими. (Кстати, Мэриленд.) Если вы живете в одном из этих штатов, в ваших интересах поговорить с поверенным по наследству или финансовым консультантом, чтобы понять объем налогов и то, что вы можете сделать, чтобы уменьшить их, если они применяются к вы (наследство может быть, учитывая, что у некоторых нет порога освобождения). Нажмите на изящную карту ниже, чтобы узнать текущие расценки:

Алабама: Без налога на наследство и налога на наследство

Аляска: Без налога на наследство и налога на наследство

Аризона: Нет налога на наследство и налога на наследство

Арканзас: Нет налога на наследство и налога на наследство

Калифорния: Нет налога на наследство и налога на наследство

Колорадо: Без налога на наследство и налога на наследство

Коннектикут: Максимальная ставка налога на имущество составляет 12 процентов и ограничена 15 миллионами долларов (порог освобождения: 3 доллара США.6 миллионов; сумма освобождения вырастет до 5,1 млн долларов в 2020 году, 7,1 млн долларов в 2021 году, 9,1 млн долларов в 2022 году и должна соответствовать федеральной сумме в 2023 году. )

Делавэр: Нет налога на наследство и налога на наследство

Флорида: Без налога на наследство и налога на наследство

Грузия: Нет налога на наследство и налога на наследство

Гавайи: Максимальная ставка налога на имущество составляет 16 процентов (порог освобождения: 5,49 миллиона долларов)

Айдахо: Без налога на наследство и налога на наследство

Иллинойс: Максимальная ставка налога на недвижимость составляет 16 процентов (порог освобождения: 4 миллиона долларов)

Индиана: Без налога на наследство и налога на наследство

Айова: Максимальная ставка налога на наследство составляет 15 процентов ( без порога освобождения )

Канзас: Без налога на наследство и налога на наследство

Кентукки: Максимальная ставка налога на наследство составляет 16 процентов (порог освобождения для бенефициаров класса C: 500 долларов США ; порог освобождения для бенефициаров класса B: 1000 долларов США ; бенефициары класса A , составляющие большинство, не платят налог на наследство )

Луизиана: Без налога на наследство и налога на наследство

Мэн: Максимальная ставка налога на недвижимость составляет 12 процентов (порог освобождения: 5 долларов США.6 миллионов)

Мэриленд: Максимальная ставка налога на имущество составляет 16 процентов (порог освобождения: 5 миллионов долларов) ; Максимальная ставка налога на наследство составляет 10 процентов ( без порога освобождения )

Массачусетс: Максимальная ставка налога на имущество составляет 16 процентов (порог освобождения: 1 миллион долларов)

Мичиган: Нет налога на наследство и налога на наследство

Миннесота: Максимальная ставка налога на имущество составляет 16 процентов (порог освобождения: 2 доллара США.7 миллионов; в 2020 году эта цифра увеличится до 3 миллионов долларов)

Миссисипи: Нет налога на наследство и налога на наследство

Миссури: Без налога на наследство и налога на наследство

Монтана: Без налога на наследство и налога на наследство

Небраска: Максимальная ставка налога на наследство составляет 18 процентов (порог освобождения от уплаты налогов : 10 000 долларов США )

Невада: Без налога на наследство и налога на наследство

Нью-Гэмпшир: Без налога на наследство и налога на наследство

Нью-Джерси: Максимальная ставка налога на наследство составляет 16 процентов ( без порога освобождения )

Нью-Мексико: Без налога на наследство и налога на наследство

Нью-Йорк: Максимальная ставка налога на недвижимость составляет 16 процентов (порог освобождения: 5 долларов США.740 миллионов)

Северная Каролина: Без налога на наследство и налога на наследство

Северная Дакота: Без налога на наследство и налога на наследство

Огайо: Нет налога на наследство и налога на наследство

Оклахома: Без налога на наследство и налога на наследство

Орегон: Максимальная ставка налога на имущество составляет 16 процентов (порог освобождения: 1 миллион долларов)

Пенсильвания: Максимальная ставка налога на наследство составляет 15 процентов ( без порога освобождения )

Род-Айленд: Максимальная ставка налога на недвижимость составляет 16 процентов (порог освобождения: 1 561 719 долларов США)

Южная Каролина: Без налога на наследство и налога на наследство

Южная Дакота: Без налога на наследство и налога на наследство

Теннесси: Нет налога на наследство и налога на наследство

Техас: Без налога на наследство и налога на наследство

Юта: Без налога на наследство и налога на наследство

Вермонт: Максимальная ставка налога на недвижимость составляет 16 процентов (порог освобождения: 2 доллара США.75 миллионов)

Вирджиния: Без налога на наследство и налога на наследство

Вашингтон: Максимальная ставка налога на имущество составляет 20 процентов (порог освобождения: 2,193 миллиона долларов)

Вашингтон, округ Колумбия (округ Колумбия): Максимальная ставка налога на наследство составляет 16 процентов (порог освобождения: 5,6 миллиона долларов)

Западная Вирджиния: Без налога на наследство и налога на наследство

Висконсин: Без налога на наследство и налога на наследство

Вайоминг: Нет налога на наследство или наследство

Как действуют налоги штата и налоги на наследство?

Государственные и местные органы власти собрали 5 миллиардов долларов от налогов на наследство и наследство в 2017 году, что значительно меньше 1 процента совокупного дохода из собственных источников штата и местного самоуправления.В 2000 году, в прошлом году, когда все штаты взимали налог на недвижимость, эти налоги по-прежнему обеспечивали менее 1 процента совокупных общих доходов штата и местных источников из собственных источников.

НАЛОГ НА НЕДВИЖИМОСТЬ

Налог на наследство уплачивается самим имуществом при передаче собственности в момент смерти человека. Государства должны распределять активы по юрисдикциям, если умерший жил или владел собственностью в нескольких юрисдикциях.

До 2001 года во всех 50 штатах и округе Колумбия был налог на наследство, поскольку федеральный налог на имущество предоставлял налоговый кредит штата в размере 16 процентов от налогооблагаемой стоимости недвижимости.Таким образом, штаты могли получать доход, не увеличивая чистую налоговую нагрузку на своих резидентов, напрямую подключаясь к федеральному кредиту, и все штаты сделали это, установив свою ставку налога на имущество равной максимальной сумме кредита. Однако изменения федерального налога в 2001 году заменили кредит менее значимым вычетом, и многие штаты отменили свои налоги.

В настоящее время только 12 штатов и округ Колумбия взимают налог на недвижимость. Делавэр и Нью-Джерси отменили налоги на наследство с 1 января 2018 года.Канзас, Северная Каролина, Огайо, Оклахома и Теннесси также недавно отменили свои налоги на наследство.

Каждый штат освобождает общую сумму от налога (диаграмма 1). Эти льготы варьируются от 1 миллиона долларов в Массачусетсе и Орегоне до 5,85 миллиона долларов в Нью-Йорке. Некоторые штаты ранее связывали свое освобождение с федеральной суммой, но после того, как Закон о сокращении налогов и занятости повысил федеральное освобождение с 5,49 млн долларов до 11,2 млн долларов, начиная с 2018 года, округ Колумбия, Гавайи, Мэриленд и Мэн разъединились и установили свои собственные суммы освобождения.Коннектикут планировал обеспечить соответствие федеральной суммы в 2020 году, но недавнее законодательство перенесло дату соответствия на 2023 год.

В большинстве штатов максимальная ставка налога на имущество составляет 16 процентов, что является пережитком предыдущей федеральной системы налоговых льгот по налогу на имущество (см. Ниже). Однако Коннектикут (12 процентов), Гавайи (20 процентов), Мэн (12 процентов) и Вашингтон (20 процентов) имеют разные максимальные показатели.

НАЛОГ НА НАСЛЕДСТВО