Порядок оформления покупки квартиры | Новостройки

Многие граждане только лишь раз в жизни сталкиваются с необходимостью купить квартиру, и понятия не имеют, из каких этапов состоит данный процесс и как правильно оформить сделку. Можно обратиться к специалистам в данной области, однако все же следует самостоятельно изучить общий порядок оформления квартиры в собственность, и данная статья в этом поможет.

Поиск подходящей квартиры

Обычно таким поиском занимается покупатель или лично, или через риэлтора. Риэлтор за определенное вознаграждение оказать следующие услуги: поиск подходящего жилья, проверка юридической чистоты сделки, подготовка документов к регистрации права собственности сделки, полное юридическое сопровождение. Если же покупатель решил действовать без посредника, ему необходимо самостоятельно осуществлять поиск подходящего объекта недвижимости. Тут может помочь интернет, газеты, и прочие источники информации. Самый большой выбор предложений квартир – в базе данных риэлтерских агентств, так что проще (и безопаснее) все же воспользоваться их услугами.

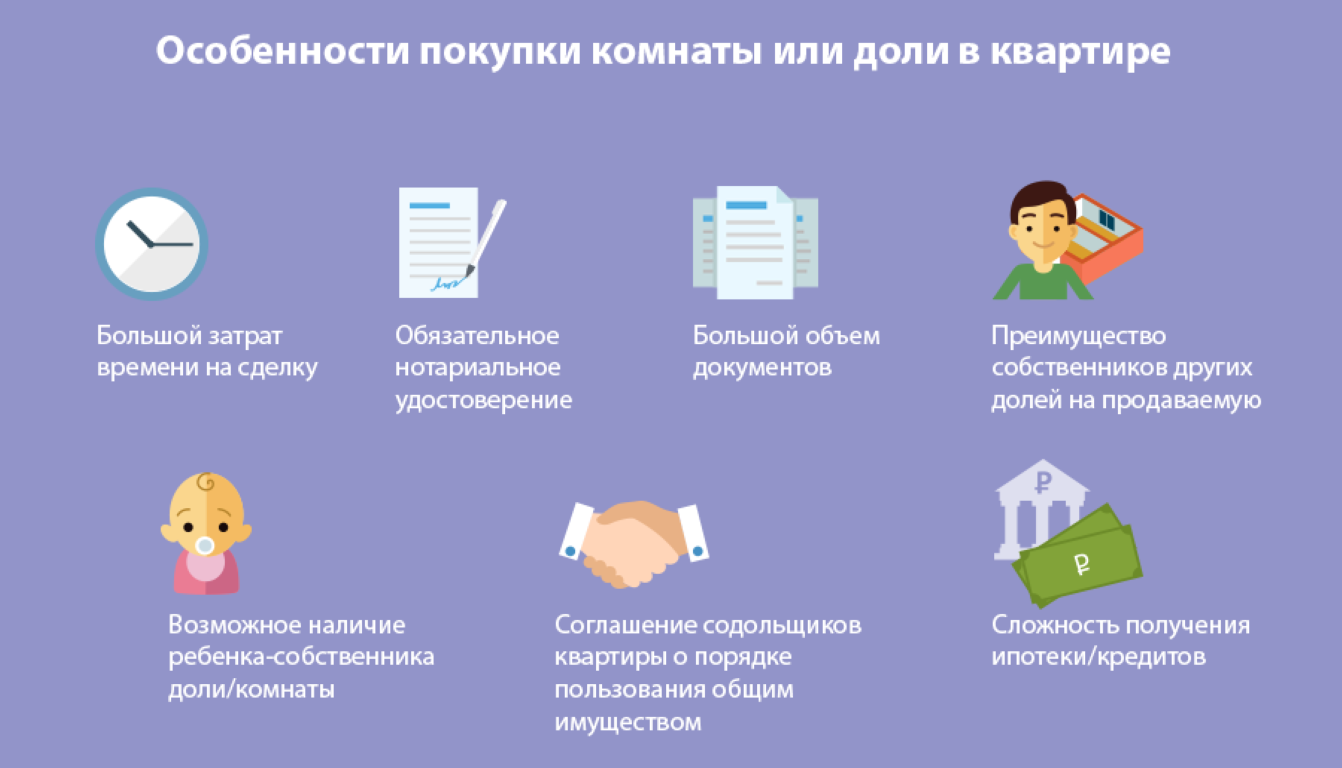

Проверка документов и заключение предварительного договора купли-продажи

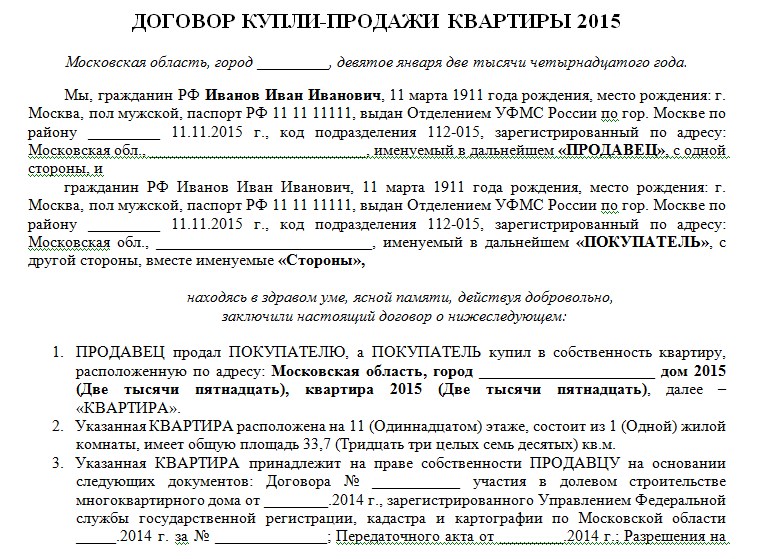

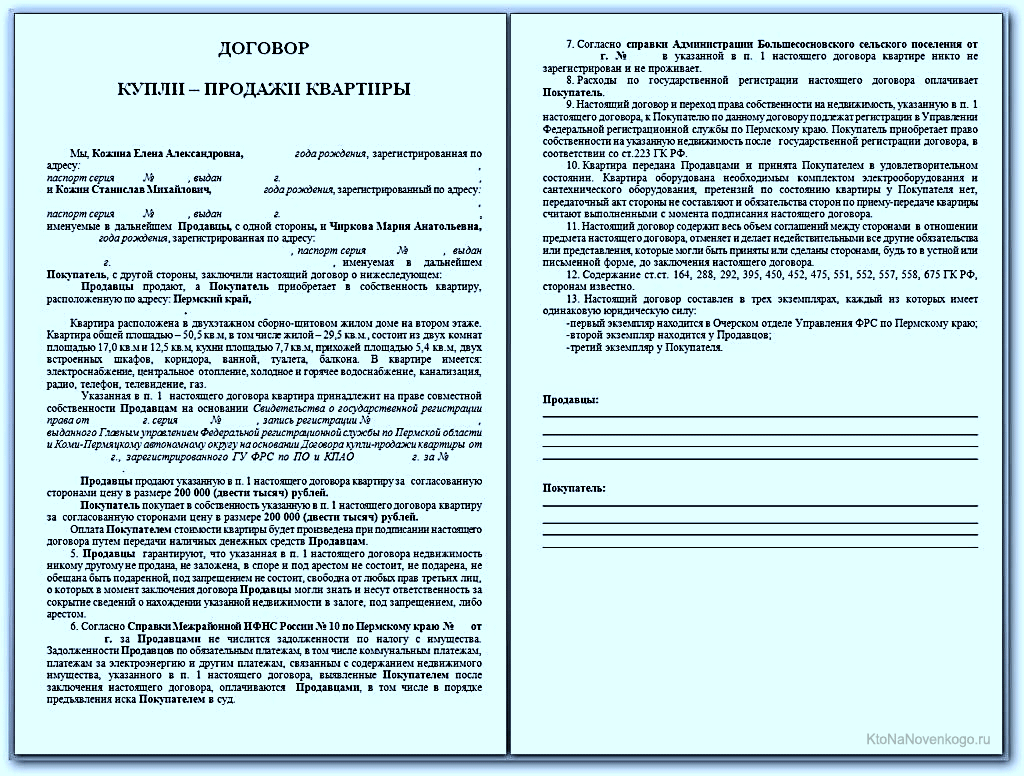

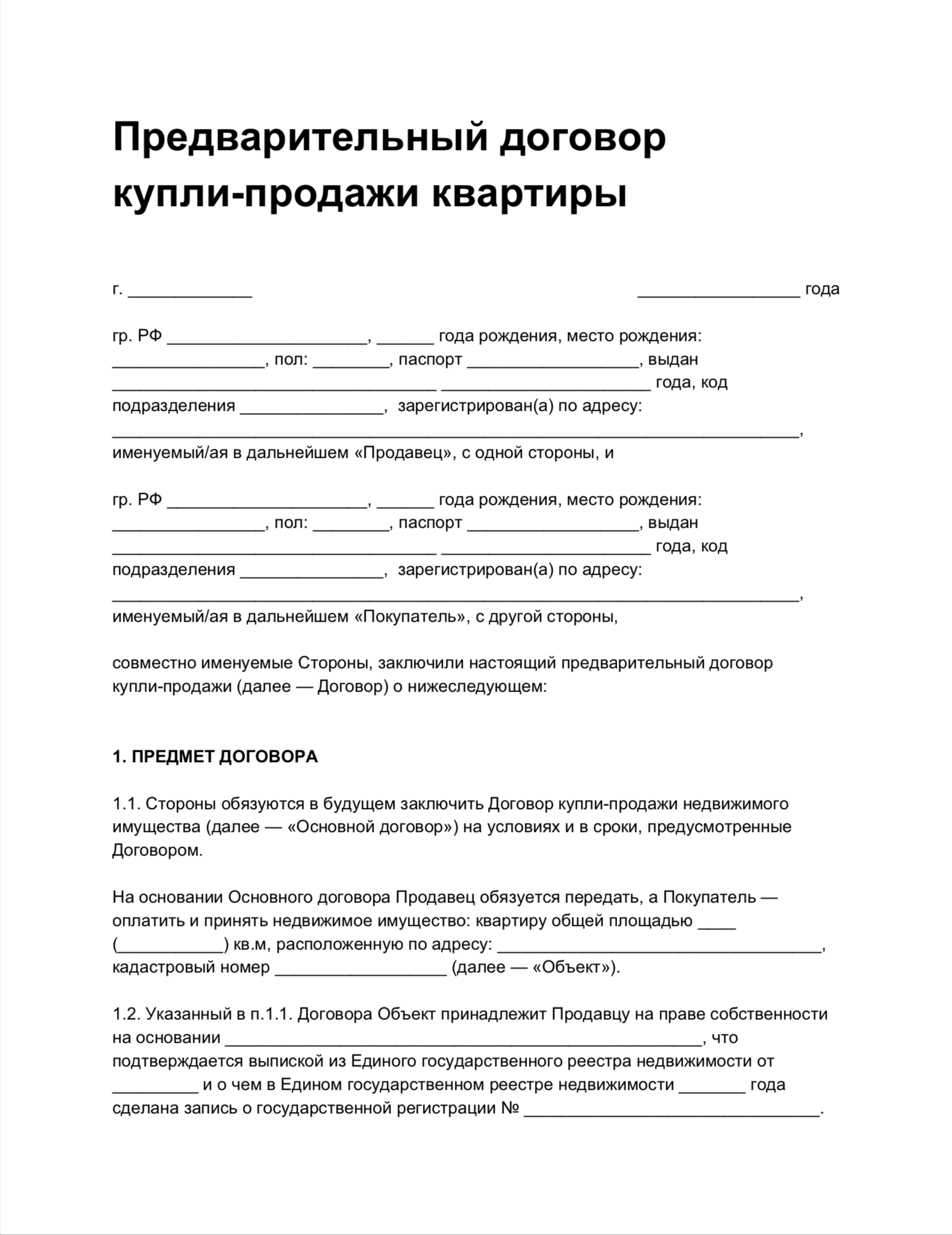

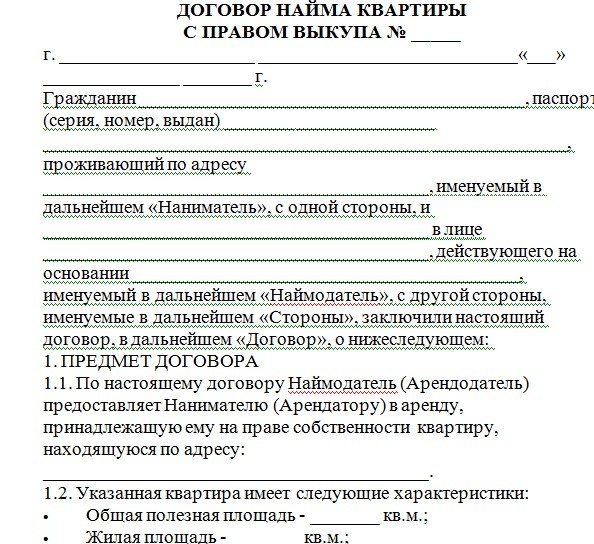

После того, как покупатель определился с объектом недвижимости, который он хочет приобрести, продавцу необходимо собрать и предоставить все необходимые документы для продажи. Покупателю (либо его риэлтору) следует обязательно очень тщательно проверить юридическую чистоту всех документов, а также в государственных органах самостоятельно заказать выписку из Единого государственного реестра прав на недвижимое имущество с целью проверки имеющихся обременений на объекте покупки. Если же все документы оказались в порядке, стороны могут заключить предварительный договор купли-продажи имущества – обязательство по совершению в будущем сделки купли-продажи указанного имущества по установленной цене и в определенные сроки.

Государственная регистрация сделки

После подготовки всех необходимых документов, они вместе с заявлением и квитанцией об уплате государственной пошлины подаются в регистрационные органы, которые должны проверить всю законность сделки, юридическую правильность оформления документов, и все представленные сторонами данные. После проверки происходит сама регистрация договора купли-продажи недвижимости и перехода права собственности. Выдача свидетельства о праве собственности новому владельцу жилой площади происходит в тех же государственных органах, где была зарегистрирована сделка.

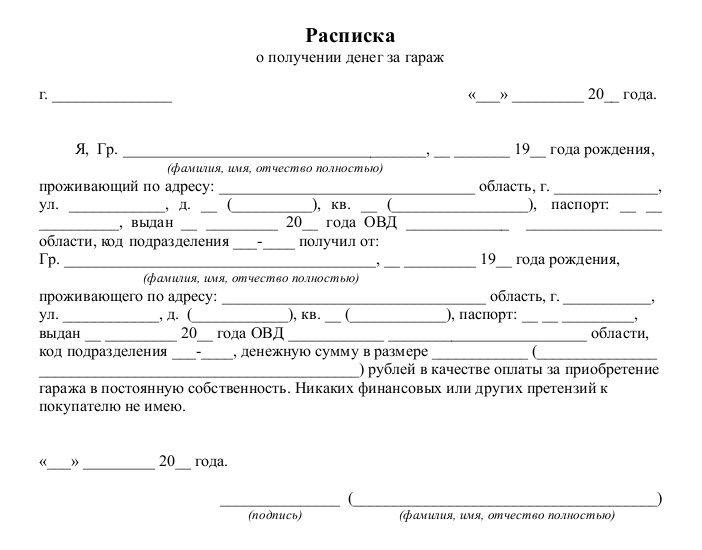

Момент передачи денежных средств

Одним из важных моментов совершения сделки купли-продажи квартиры является передача денег. Стороны вправе сами определить порядок расчета и указать его в договоре. Кто-то предпочитает рассчитываться при сделках наличным образом, другие – безналичным. Иногда используются сберегательные сертификаты или банковские ячейки.

Как правильно приобрести квартиру в новостройке? Пошаговая инструкция.

С каждым годом все больше граждан решаются на приобретение жилья в новостройке. При этом заключение сделки и оплата квартиры может происходить как до сдачи дома, так и после этого. Чтобы не стать жертвой мошенников и получить желаемое жилье, важно знать все особенности подобной покупки. В представленной статье мы подробно расскажем, как приобретается недвижимость подобной категории, какие документы для сделки необходимы и какие пункты обязательно нужно включить в договор.

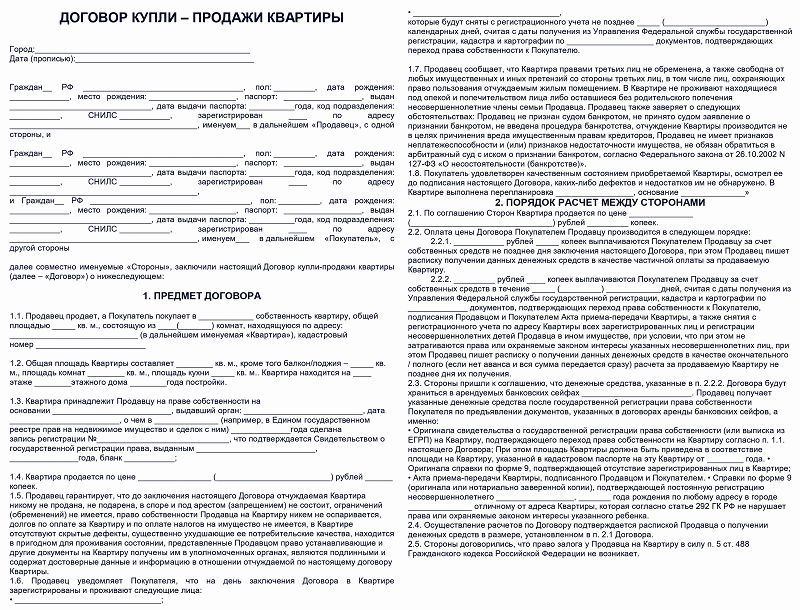

○ Особенности покупки квартиры.

Приобретение жилья в новостройке можно оформить на разных стадиях строительства. Особенность подобных сделок заключается в том, что стоимость будет увеличиваться по мере приближения срока сдачи объекта. При этом сдача в эксплуатацию объекта исключает риск остановки строительства, банкротства строительной компании и т. д. Поэтому решение о времени заключения сделки принимается с учетом всех аспектов строительства.

д. Поэтому решение о времени заключения сделки принимается с учетом всех аспектов строительства.

Чтобы не стать жертвой мошенничества, перед принятием решения о заключении договора со строительной фирмой, нужно проверить:

- Статус застройщика, проверить его учредительские документы, изучить отзывы и другую информацию, характеризующую степень благонадежности.

- Землю и здание, важно удостовериться в наличии разрешения на строительство, соответствии строящегося объекта проекту и т.д.

- Квартиру – соответствие используемого материала его качеству, уровень проведенных строительных и ремонтных работ, соответствие заявленного количества метров фактическому и др.

Вернуться к содержанию ↑

○ Чем регулируется вопрос.

Несмотря на все преимущества приобретения жилья в новостройке, очень важно изучить правовую сторону вопроса. Связано это с большим количеством мошенников на рынке недвижимости, в числе которых находятся и недобросовестные застройщики.

Итак, в зависимости от типа договора и вида правонарушения, вопрос может регулироваться:

- Гражданским кодексом РФ (далее ГК РФ).

- Законом РФ «О защите прав потребителей» от 07.02.1992 №2300-1.

- ФЗ «Об участии в долевом строительстве…» от 30.12.2004 №214-ФЗ (алее №214-ФЗ).

- ФЗ «О государственной регистрации…» от 13.07.2015 №218-ФЗ (далее №218-ФЗ).

Вернуться к содержанию ↑

○ Покупка квартиры в новостройке.

Для того, чтобы стать полноценным собственником приобретенной жилплощади, не попав в руки мошенников, важно проявлять крайнюю осторожность на всех этапах сделки. Ниже перечислены аспекты, на которые нужно обратить особое внимание при заключении сделки.

Вернуться к содержанию ↑

✔ Статус строительства.

Можно приобрести квартиру в новостройке на двух стадиях строительства:

- Начальной.

- Завершающей.

В первом случае стоимость жилплощади будет существенно ниже, а во втором – выше вероятность заселения в срок. Даже самые надежные строительные фирмы не застрахованы от наступления форс-мажорных обстоятельств, поэтому наличие риска необходимо учитывать. При проверке статуса строительства нужно обратить особое внимание на соответствие сроков, указанных в проекте реальному этапу возведения жилья.

Вернуться к содержанию ↑

✔ Вид заключаемого договора.

Приобретение жилья в данном сегменте предполагает возможность различных вариантов сделок. Вы можете заключить следующие виды договоров:

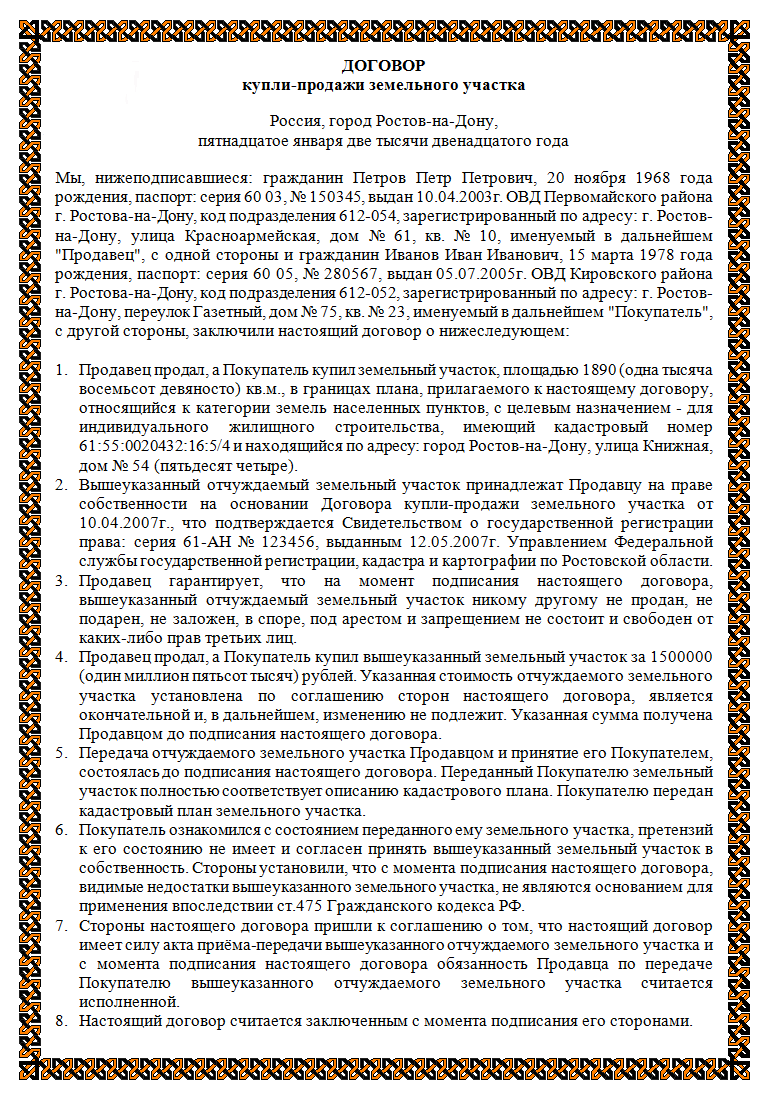

- Купли-продажи – стандартное соглашение, по которому одна сторона (застройщик) передает во владение другой стороне (покупателю) предмет сделки. В этом случае сумма покупки передается сразу, после чего оформляется право собственности.

- Долевого участия (ДДУ)– объектами таких сделок выступают жилые дома, которые еще на стадии строительства и будут до конца возведены на средства дольщиков (покупателей).

Здесь есть возможность внесения определенных сумм по этапам, что делает покупку более осуществимой.

Здесь есть возможность внесения определенных сумм по этапам, что делает покупку более осуществимой. - Уступки прав требования, что также называется цессией. Возможен только при наличии ДДУ. В соответствии с таким соглашением, первоначальный покупатель жилья продает свою квартиру до окончания строительства и получения прав собственности.

- «Уступка участником долевого строительства прав требований по договору допускается только после уплаты им цены договора или одновременно с переводом долга на нового участника долевого строительства в порядке, установленном Гражданским кодексом Российской Федерации (п. 1 ст. 11 №214-ФЗ)».

- Паенонакопления в ЖСК (жилищно-строительном кооперативе), в данном случае группа покупателей, добровольно объединившихся, совместно решает вопросы строительства и деления квартир.

Каждый из перечисленных вариантов имеет свои плюсы и минусы, но в целом, покупка квартиры в новостройке является более выгодным вариантом, чем на вторичном рынке.

Вернуться к содержанию ↑

○ Какие документы нужны от застройщика?

Список документов различается в зависимости от того, на какой стадии находится строительство. Единственное, что застройщик должен предоставить покупателю, независимо от данного критерия – это пакет учредительных документов: Устав компании, ОГРН, ИНН, свидетельство об аккредитации, лицензия на осуществление строительных работ.

Так, при заключении сделки на продажу квартиру в еще не сданном доме, строительная компания должна предоставить покупателю:

- Разрешение на строительство – здесь важно обратить внимание на конкретизирующие объект недвижимости характеристики и предполагаемую дату окончания работ.

- Инвестиционный договор – определяющий количество квартир и покупателей, а также фактический размер инвестиций в возведение дома.

- Проектную документацию, в которой должны быть указаны все нюансы строительства.

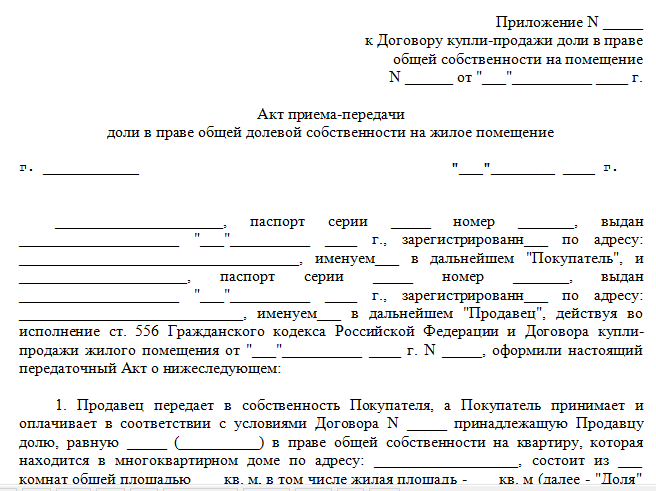

Если приобретается квартира в готовом здании, от застройщика требуется:

- План дома по этажам.

- Договор продажи квартиры в новостройке, оформленный в соответствии с законодательством.

- Выписка из ЕГРЮЛ – подтверждающую полномочия строительной компании.

- Акт приема-передачи дома – удостоверяющий введение его в эксплуатацию.

- Правоустанавливающие документы на земельный участок, на котором возводится новострой – договор долгосрочной аренды либо свидетельство о праве собственности.

Если будет отсутствовать хотя бы один документ из перечня, это сразу является поводом для возникновения сомнений в благонадежности застройщика.

Вернуться к содержанию ↑

○ Какие документы должен подготовить покупатель?

Список документов, которые требуются от покупателя минимален. Он должен предоставить:

- Личный паспорт.

- Чек об оплате госпошлины на регистрацию договора.

- Согласие от второго супруга на приобретение конкретного жилья, если покупатель находится в зарегистрированном браке (согласие должно быть оформлено в письменном виде и заверено нотариально).

Вернуться к содержанию ↑

○ Как правильно составить договор?

Жилье в новостройке может быть продано непосредственно строительной компанией либо агентством недвижимости. В последнем случае посредник несет ответственность за действительность только того перечня услуг, который он предоставляет. Все возможные риски, связанные с чистотой сделки решаются между покупателем и застройщиком.

Требования к оформлению договора зависят от статуса дома. Так, если имеет место соглашение о долевом участии, оно подлежит обязательной государственной регистрации.

- «Договор заключается в письменной форме, подлежит государственной регистрации и считается заключенным с момента такой регистрации, если иное не предусмотрено настоящим Федеральным законом (п. 3 ст. 4 №214-ФЗ)».

Как и в стандартном договоре купли-продажи, соглашение о покупке недвижимости в новостройке должно быть составлено максимально подробно с учетом всех пожеланий участников сделки. При возникновении разногласий, именно данный документ будет основанием для защиты своих прав.

При возникновении разногласий, именно данный документ будет основанием для защиты своих прав.

Вернуться к содержанию ↑

✔ Что обязательно должно быть зафиксировано?

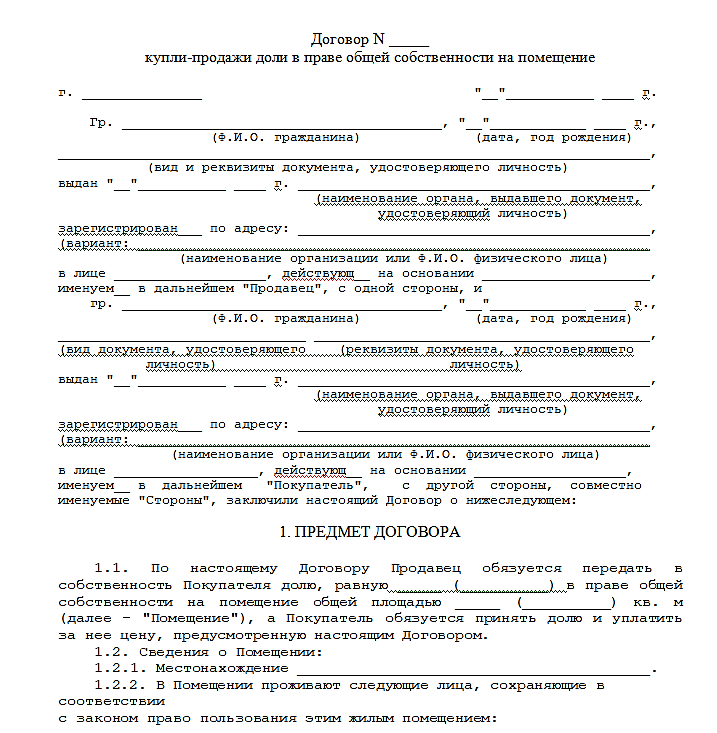

В соглашении должны быть указаны существенные условия (предмет сделки и стоимость объекта) и дополнительные: реквизиты сторон, права и обязанности, ответственность за их неисполнение и прочие условия по желанию сторон. Если приобретается квартира в недостроенном доме, необходимо включение срока окончания строительных работ и передачи жилплощади дольщику.

Таким образом, процедура приобретения квартиры в новостройке отличается возможностью финансовой экономии при покупке на стадии строительства. При этом подобный метод предусматривает определенный риск нарушения условий договора и неполучение оплаченного жилья.

Вернуться к содержанию ↑

○ Советы юриста:

✔ Заплатили деньги за квартиру в недостроенном доме, а застройщик обанкротился, что делать.

В этом случае нужно обратиться в арбитражный суд по месту осуществления трудовой деятельности строительной компании. При этом лучше всего подать иск о признании права собственности на квартиру, что предотвратит ее передачу кредиторам для реализации.

Вернуться к содержанию ↑

✔ Деньги за жилье внесены, но застройщик все время продлевает сроки сдачи дома в эксплуатацию.

Причины подобной ситуации могут быть связаны с временными трудностями строительной компании либо фактом мошенничества, при котором не планируется передача квартиры в собственность дольщика. Для выяснения ситуации следует направить заказное письмо застройщику, в котором будет содержаться требование об объяснении задержки. Если не будет реакции, следует обратиться в суд с иском о нарушении сроков строительства.

Вернуться к содержанию ↑

На что обратить внимание или основные ошибки при покупке квартиры в новостройке. Рассказывает Елена Колесник, эксперт по недвижимости Санкт-Петербурга.

Вернуться к содержанию ↑

Опубликовал : Вадим Калюжный, специалист портала ТопЮрист.РУ

Доверенность на покупку квартиры: образец 2021, риски

Необходимость оформить доверенность на покупку квартиры возникает по разным причинам. Если у будущего собственника нет времени и желания самостоятельно заниматься поиском и приобретением недвижимости, он может письменно оформить и передать свои полномочия доверенному лицу. Это право предусмотрено в действующем законодательстве, но прежде чем им воспользоваться, нужно разобраться в особенностях подобных сделок и исключить возможные риски.

Зачем нужна доверенность

Доверенность на покупку недвижимости – это официальный документ, наделяющий представителя правом действовать от имени будущего собственника. Обстоятельств обращения к поверенным и передачи полномочий может быть много:

- проживание в других регионах;

- вынужденное отсутствие на территории РФ;

- оформление недвижимости одним супругом;

- тяжелая болезнь и временная недееспособность;

- инвалидность;

- преклонный возраст и др.

На продавце наличие доверенности не сказывается. Сделка осуществляется представителем, но от имени доверителя (покупателя). Это обстоятельство не влияет на окончательную цену недвижимости, процесс и условия оформления сделки.

Доверенное лицо не имеет права продавать, дарить, переоформлять недвижимость на свое имя, действовать в своих интересах и нарушать условия заключенного соглашения. Полномочия распространяются только на те действия, которые обозначены доверителем.

От представителя будет зависеть успешность совершаемой сделки. После подписания соглашения доверенное лицо вправе осуществлять действия, которые связаны с документальным оформлением купли-продажи и регистрации прав собственности. Это большая ответственность, поэтому к выбору представителя нужно подходить серьезно. Лучше предоставлять полномочия и право подписи близким родственникам, а не малознакомым лицам. У поверенного должно быть желание и время заниматься сделкой. Хорошо, если он разбирается в юридических вопросах и знаком с нормативной базой. Но главное, это полная уверенность в надежности и порядочности человека.

Но главное, это полная уверенность в надежности и порядочности человека.

Виды доверенности

Объем доверительных прав бывает разный. Чем больше передается полномочий, тем дороже стоит доверенность. Выделим основные виды:

- Генеральная доверенность – самая распространенная форма письменного оформления полномочий на покупку. Документ дает представителю возможность совершать любые действия от имени доверителя: поиск жилья, сбор документации, регистрационные мероприятия и т. д. Такой объем доверительных прав чаще всего оформляется либо на риелтора, либо на близкого родственника.

- Разовая доверенность предполагает официальное разрешение на единовременное применение обозначенных полномочий. В доверенности указывается конкретное действие, которое разрешается совершать поверенному. Например, право принять денежные средства за приобретаемое жилье, право получить справку, подписать документ без участия доверителя и т. д.

- Специальная доверенность составляется для совершений сразу несколько схожих действий.

Такой документ часто выдают риелтору для работы с необходимой документацией.

Такой документ часто выдают риелтору для работы с необходимой документацией.

При покупке квартиры в другом городе оформить доверенность можно в любой организации, осуществляющей нотариальную деятельность. Действующие нормативно-правовые акты не предусматривают территориальных ограничений, поэтому гражданин вправе обращаться в любое учреждение независимо от места жительства и регистрации объекта недвижимости.

Стоимость оформления документа зависит от степени родства между представителем и доверителем, вида и срока действия доверенности, сложностей условий сделки, расценок нотариальной конторы и других факторов.

Требования к оформлению

Документ оформляется на физические и юридические лица. Главное условие – уполномоченное лицо должно быть дееспособным и совершеннолетним. Сам документ признается действительным только в письменном виде. Устные формы незаконны. (статья 185 ГК РФ).

Бланки отчетности законодательно не установлены. Доверенность на приобретение жилья оформляется на обычной бумаге. В нотариальных конторах используют специальные типографские образцы со средствами защиты. Такие бланки используют для генеральных доверенностей, предполагающих абсолютные полномочия доверенного лица.

В нотариальных конторах используют специальные типографские образцы со средствами защиты. Такие бланки используют для генеральных доверенностей, предполагающих абсолютные полномочия доверенного лица.

Другие виды доверительных документов можно составить в свободной форме и любом виде. Для подобных сделок нотариальное заверение обязательно. Еще одно требование – подписать документ доверитель должен в присутствии нотариуса.

Заверить полномочия могут другие лица. Вместо сотрудников нотариальных контор подписывать документы имеют право командиры воинских частей, главы администраций, начальники исправительных учреждений, послы, консулы.

Независимо от вида применяемой доверенности, у доверителя есть право в любой момент и без объяснения причин отозвать доверенность. То же самое может сделать уполномоченное лицо. Чтобы отменить соглашение, стороны обращаются к нотариусу, который занимался заверением.

Что нужно указать

Конкретная форма для доверенности не предусмотрена, но к содержанию предъявляются определенные требования. В документе указывают следующие данные:

В документе указывают следующие данные:

- дата составления;

- паспортные данные участников сделки;

- место оформления;

- срок действия доверенности;

- полный перечень поручаемых действий;

- право передоверия (при необходимости).

После того как сведения зафиксированы, нотариус обязан проинформировать доверителя о последствиях принятого решения. Личная подпись означает полное согласие на передачу полномочий. За действия доверенного лица нотариус ответственности не несет. Он отвечает только за заверение, а в конфликтных ситуациях освобождается от участия в судебных разбирательствах.

Во избежание проблем и последствий, связанных с потерей денег и имущества, рекомендуем максимально конкретизировать перечень полномочий. Это должен быть исчерпывающий список определенных действий. Подписанием договора купли-продажи и передачей денег лучше заняться самостоятельно. Перед подписанием доверенности, перечитайте содержание, проверьте точность и достоверность сведений. Если появятся сомнения по поводу формулировок условий соглашения, требований к представителю и других моментов, важных для безопасности сделки, откажитесь от заверения и проконсультируйтесь с юристом.

Если появятся сомнения по поводу формулировок условий соглашения, требований к представителю и других моментов, важных для безопасности сделки, откажитесь от заверения и проконсультируйтесь с юристом.

Прекращение действия доверенности

Обязательным пунктом оформления доверенности является срок действия документа. Если он не указан, по ст. 186 ГК РФ, документ сохраняет юридическую силу в течение одного года с момента заверения. Без указания даты подписания, доверенность на приобретение квартиры считается недействительной. Максимальный срок по законодательству отменен.

Утрата юридической значимости признается в следующих случаях:

- сделка считается завершенной;

- срок действия доверенности истек;

- документ отозван доверителем или представителем;

- смерть участников договора;

- участие доверителя либо поверенного в процедуре банкротства, исключающей выдачу доверенности.

Причиной прекращения действия документа может стать элементарная невнимательность. Неточности в буквах и цифрах становятся причиной отказа при регистрации. Ошибки придется устранять и оформлять новую доверенность.

Неточности в буквах и цифрах становятся причиной отказа при регистрации. Ошибки придется устранять и оформлять новую доверенность.

Заключение

Сделки с применением нотариальных доверенностей проводятся на рынке недвижимости достаточно часто. Для тех, кто не способен самостоятельно участвовать в процессе покупки и дальнейшей регистрации недвижимости, это удобный, но рискованный вариант решения вопроса. Важно понимать, подписывая доверенность, вы официально соглашаетесь на передачу прав и распоряжение деньгами другим лицам. Будьте осторожны в выборе претендента. Доверяйте только проверенному надежному человеку, в котором полностью уверены.

Чтобы обезопасить себя от мошеннических действий, проконсультируйтесь со специалистами. Доверенность должна быть составлена грамотно и обеспечивать гарантии правомочности. Опыт юристов и профессиональных нотариусов позволит избежать ошибок при составлении доверенности и успешно завершить сделку купли-продажи.

★ ★ ★

Если у Вас остались вопросы, Вы можете их задать бесплатно юристам компании в форме, представленной ниже. Ответ компетентного специалиста поможет вам принять верное решение.

Ответ компетентного специалиста поможет вам принять верное решение.

Как лучше оформлять недвижимость в браке, чтобы это было выгодно обоим

Нотариус не только разъяснит сторонам суть сделки, но и проверит, соответствует ли содержание договора действительным намерениям сторон, соответствует ли закону. Проследит нотариус и за тем, чтобы условия соглашения не были кабальными для одной из сторон, ведь брачный не должен ставить одного из супругов в заведомо неблагоприятное положение.

Необходимо также отметить повышенную доказательственную силу нотариальных актов, так как факты, закрепленные нотариусом, не требуют доказывания в суде при возникающих спорах. То есть невозможно в одностороннем порядке заявить о том, что какой-либо договоренности не было, если она зафиксирована в договоре. То есть нельзя бездоказательно заявить «это подписывал не я», «я себя плохо чувствовал и ничего не понимал», «я не знал, что подписываю», «я не читал», «мне не разъяснили», потому что нотариус при удостоверении каждого договора обязан проверить личность и дееспособность сторон, выяснить волю и истинные намерения людей, разъяснить все правовые последствия того или иного действия, проверить соответствие закону всех условий, зачитать вслух текст документа, проконтролировать процесс подписания документа и совершить иные действия, с тем, чтобы участники сделки все поняли и их права были максимально защищены.

«Пять лет назад Наталья Стасова из Москвы едва не стала жертвой своей же доверчивости. Родственники ее супруга настаивали на заключении брачного договора. Несмотря на то, что бизнес Наталья и Вадим вели вместе, родители супруга были убеждены, что принадлежать он должен всецело Вадиму. И требовали документально это закрепить. Наталья, которая очень боялась показаться меркантильной охотницей за деньгами, а кроме того, была уверена, что мужу можно доверять, готова была подписать что угодно, только бы прессинг со стороны свекров прекратился. Нотариус, который занимался подготовкой документа, обратил внимание на то, что по сути, супруг настаивает на подписании документа, с кратким содержанием «мне все, тебе ничего», то есть права Натальи ущемлены. Наталья заявила родственникам мужа, что ее этот факт сильно смущает. Родственники, которые опасались, что подписание договора не произойдет, предложили другой вариант: Вадиму — бизнес, Наталье — квартиру. Этот вариант Наталью устроил. Брачный договор удостоверили. Сегодня Наталья говорит, что этот документ ее спас. Развод, к сожалению, произошел. Наталья осталась обладательницей квартиры, а Вадим — владельцем перспективного и успешного дела. Правда, через год после развода бизнес бывший супруг потерял, зато приобрел огромное количество долгов. И Наталья, которая понимает, что если бы не брачный договор, то она осталась бы и без жилья, даже благодарна бывшим свекрам за их настойчивость», — вспоминают в Федеральной нотариальной палате.

Сегодня Наталья говорит, что этот документ ее спас. Развод, к сожалению, произошел. Наталья осталась обладательницей квартиры, а Вадим — владельцем перспективного и успешного дела. Правда, через год после развода бизнес бывший супруг потерял, зато приобрел огромное количество долгов. И Наталья, которая понимает, что если бы не брачный договор, то она осталась бы и без жилья, даже благодарна бывшим свекрам за их настойчивость», — вспоминают в Федеральной нотариальной палате.

Таким образом, ущемление чьих-либо прав нотариальным актом невозможно в принципе.

Ипотека в деле

Часто брачные договоры заключают те, кто собирается обращаться в банк за получением ипотечного кредита. Это делается и в интересах кредитного учреждения, и в интересах супругов — документ четко определяет, как будет решена судьба долга в случае развода и другие нюансы, связанные с погашением ипотечного займа.

При покупке квартиры с использованием заемных средств (кредитов), для банков первостепенным является вопрос платежеспособности заемщика. Если заемщик состоит в браке, то все, что супруги приобретают, как квартиру, так и обязательства погашать долг и выплачивать деньги банку, является общим. И в этом случае банк рассматривает платежеспособность обоих супругов и суммирует их возможности.

Если заемщик состоит в браке, то все, что супруги приобретают, как квартиру, так и обязательства погашать долг и выплачивать деньги банку, является общим. И в этом случае банк рассматривает платежеспособность обоих супругов и суммирует их возможности.

«Если у супругов совокупный доход не позволяет погашать долг (например, один из супругов не работает, имеет нестабильный или неофициальный доход, или его доход незначителен) то банк исключает неплатежеспособного супруга из числа возможных заемщиков. Вместе с тем, второму супругу кредит может быть выдан, при условии, что этот супруг будет самостоятельно вносить первоначальный взнос, в дальнейшем погашать долг, осуществлять выплаты из собственных средств, а также, что приобретаемая квартира будет его индивидуальной собственностью, а не общей с неплатежеспособным супругом. И для урегулирования всех имущественных вопросов между супругами, банк рекомендует заключить брачный договор, в котором определить, что по соглашению супругов обязательства по выплате кредита возлагаются на одного из супругов, и приобретаемое имущество является его индивидуальной собственностью», — поясняют в Федеральной нотариальной палате.

В договоре ясно прописывается, кто будет вносить первоначальный взнос, кто будет заемщиком, как будет производиться раздел долга в случае развода и другие важные вопросы. В случае невыплаты кредита, банк при наличии брачного договора сможет обратить взыскание только на имущество супруга-заемщика, не привлекая к этому имущество второго супруга.

Этому способствует и то, что граждане, заключая брачный договор, не только понимают, что защитили себя от лишних проблем, но и знают, что защита эта максимально надежна: риск оспаривания нотариально удостоверенных договоров низкий. И даже если это произойдет по вине нотариуса — он возместит нанесенный ущерб, так как профессиональная ответственность нотариуса застрахована, и многоуровневая система страхования нотариусов способна покрыть любой ущерб, причиненный гражданам.

Оформление квартиры в собственность по ипотеке

Приобретение квартиры в ипотеку предполагает выполнение ряда процедур, начиная от поиска недвижимости и заканчивая заключением ипотечного договора с банком. Одним из важных этапов является процедура регистрации объекта в собственность, которая открывает возможность владельцу распоряжаться квартирой по своему усмотрению. Как же зарегистрировать в собственность жилье, оформленное в ипотеку? Разбираемся в нашей статье.

Одним из важных этапов является процедура регистрации объекта в собственность, которая открывает возможность владельцу распоряжаться квартирой по своему усмотрению. Как же зарегистрировать в собственность жилье, оформленное в ипотеку? Разбираемся в нашей статье.

Приобретение квартиры в ипотеку предполагает выполнение ряда процедур, начиная от поиска недвижимости и заканчивая заключением ипотечного договора с… Финансы

Итак, для оформления недвижимости в собственность требуется подать соответствующее заявление в Росреестр. Важно помнить, что, если ипотечный договор составлен в простой письменной форме и не заверен нотариально, то заявку на государственную регистрацию подают и залогодатель, и залогодержатель. При наличии нотариальной проверки заявление может подать только залогодатель.

Этапы регистрации права собственности на квартируПроцедура оформления права собственности делится на несколько этапов:

- Подача необходимых документов в Росреестр и проверка их соответствия определенным требованиям.

- Проведение правовой проверки сделки.

- Принятие решения об удовлетворении запроса.

- Внесение информации в Электронный реестр владельцев недвижимости.

- Оформление выписки из ЕГРН.

Весь процесс регистрации, начиная от подачи заявления и заканчивая подписанием выписки, может занять от 5 до 10 рабочих дней.

Список необходимых документов для регистрации квартиры в собственностьДля того чтобы зарегистрировать право собственности на квартиру, купленную в ипотеку, потребуется пакет документов, в который входят:

- Заявка в Росреестр.

- Договор купли-продажи.

- Подписанный ипотечный договор.

- Правоустанавливающее свидетельство предыдущего собственника.

- Документы на недвижимость, в том числе технический паспорт, справка экспликации, прочие выписки.

- Квитанция, подтверждающая оплату госпошлины.

При необходимости Росреестр может запросить дополнительные документы, например согласие органов опеки, согласие супруга (если нужно распорядиться недвижимостью, являющейся совместным имуществом) и т. д. Пакет необходимых справок в каждом конкретном случае может изменяться. Если с документами все в порядке, и они не противоречат действующему законодательству, проводится переоформление права собственности.

д. Пакет необходимых справок в каждом конкретном случае может изменяться. Если с документами все в порядке, и они не противоречат действующему законодательству, проводится переоформление права собственности.

Следует помнить о причинах, по которым Росреестр может отказать в оформлении права собственности:

- Отсутствие некоторых необходимых документов.

- Неправильное оформление документов.

- Запрет на проведение операций с недвижимостью.

- Подозрение в мошенничестве со стороны заявителя.

При приобретении квартиры в ипотеку на вторичном рынке необходимо удостовериться в соответствии документов определенным требованиям до проведения перерегистрации права собственности. Особое внимание рекомендуется уделить таким важным моментам, как отсутствие задолженности перед коммунальными службами, законность перепланировки и т.д.

Кроме того, необходимо выяснить количество продавцов, убедиться в их согласии на продажу недвижимости и в отсутствии прописанных в ней несовершеннолетних детей. Защитить свои интересы в этом случае покупатель может, оформив титульное страхование.

Защитить свои интересы в этом случае покупатель может, оформив титульное страхование.

Для оформления регистрации права на квартиру на вторичном рынке заемщик должен предоставить стандартный пакет документов. После одобрения и регистрационной процедуры покупатель получает выписку из ЕГРН.

Регистрация права собственности после погашения ипотечного кредитаПосле закрытия ипотечного договора заемщик имеет полное право полностью оформить право собственности на недвижимость. Ведь ни для кого не секрет, что на период, пока жилье находится в залоге у кредитора, владелец не вправе совершать с ней никаких правовых действий. Квартиру нельзя продавать, дарить или обменивать. В некоторых банковских организациях также действует запрет на оформление прописки до момента полного закрытия задолженности перед банком.

При этом многие заемщики ошибочно полагают, что недвижимость, оформленная в ипотеку, является собственностью кредитора. На самом же деле, согласно договору купли-продажи, она уже находится в собственности покупателя. Однако в свидетельстве о праве собственности делается пометка о наличии обременения. Как только задолженность перед банком полностью погашена, эта пометка аннулируется.

Однако в свидетельстве о праве собственности делается пометка о наличии обременения. Как только задолженность перед банком полностью погашена, эта пометка аннулируется.

Чтобы снять обременение с недвижимости по окончании действия ипотечного договора, потребуется предоставить документы, предусмотренные регламентом, а именно:

- Паспорт и заявление собственника.

- Справку от кредитора о полном погашении задолженности.

- Оригинал ипотечного договора.

- Закладную с пометкой о погашении ипотечного кредита.

- Документы по собственности на квартиру.

Узнайте больше о регистрации права собственности на квартиру, распространенных ошибках и рекомендациях по оформлению на сайте «Росбанк Дом».

Как оформить покупку квартиры — Агентство недвижимости Ria Light

Есть три условия удачной сделки по приобретению квартиры — честный продавец, опытный нотариус и подкованный, рассудительный покупатель.

И если первое условие вы себе гарантировать не сможете, то позаботиться о собственной грамотности у вас возможность есть.

Покупка квартиры — очень сложная процедура. Кроме накопления денег и поиска самого объекта недвижимости, в котором вам захочется жить, нужно ещё проверить квартиру и её хозяев и потом уже оформлять жильё в собственность, а это заберет у вас много времени и сил. Давайте рассмотрим, как оформляется покупка квартиры поэтапно — на каждом из шагов вы можете столкнуться с какими-то нюансами.

Этап 1. Проверка прав на недвижимость

Какие документы нужны при покупке квартиры? Некоторые из них вы можете проверить сами — это тот пакет, который вы спросите у самого продавца. Однако проверка подлинности, запрос справок с ЦОНа, из базы данных остается в полномочиях нотариуса.

Так, нужно сразу запросить у продавца оригиналы правоустанавливающих документов на недвижимость (на основании чего собственник владеет квартирой):

— договор купли-продажи;

— договор о вступлении в наследство;

— договор дарения;

— договор о приватизации;

— свидетельство о регистрации права на имущество и др.

На всех документах должен стоять штамп органа регистрации. Оформление квартиры при покупке потребует и технический паспорт. Специалист Марина Грушина, директор и учредитель ARBAT REAL ESTATE и член Ассоциации риелторов Казахстана советует не побояться потратить время и разобраться в техническом паспорте: «В первую очередь обратить внимание на соответствие перепланировки и технического паспорта — часто бывают совсем небольшие перепланировки. Нужно разобраться в планировке квартиры, правильно ли она нарисована».

В отношении правоустанавливающих документов могут быть свои нюансы. «Все зависит от правоустанавливающих документов — кто владельцы. Если это договор приватизации, то там будет несколько собственников жилья, в том числе могут быть несовершеннолетние, недееспособные граждане, кто-то из владельцев может находиться в отъезде, в армии. Если это несовершеннолетние, то берется разрешение-справка с опекунского совета. Опекунский совет находится при акиматах в каждом городе Казахстана».

При заключении сделки продавец должен предоставить следующий перечень документов (помимо правоустанавливающих):

— нотариальное оформление заверения, что на момент покупки жилья не состоял в браке;

— нотариальное согласие супруга на продажу (если состоит в браке) и свидетельство о браке;

— решение суда о разделе имущества с информацией об отсутствии имущественных претензий (если в разводе).

Риелтор Марина Грушина: «Сейчас при покупке одной из сторон семьи недвижимости в сведениях о собственнике автоматически «выходит» вторая половина — сразу указываются сведения о муже и сразу указываются «владелец такой-то и совладелец такой-то».

Просто свидетельства о разводе и о браке недостаточно — даже разведенные граждане могут иметь имущественные претензии друг к другу. Все документы предоставляются нотариусу либо продавцом, либо риелторской конторой.

Этап 2. Проверка долгов и обременений

Так как на недвижимость часто накладывают аресты, штрафы, нотариус должен запросить справку об отсутствии обременений на недвижимое имущество с ЦОНа через базу данных. Все другие люди, кроме владельца квартиры и нотариуса, запросить эту справку не могут.

Все другие люди, кроме владельца квартиры и нотариуса, запросить эту справку не могут.

Также нужно проверить жилье на неоплаченные коммунальные, сервисные платежи, обслуживание, на долги по налогам на имущество, на землю. Особенно это касается частных домов и новостроек — в отношении такого жилья начисляется немалая сумма, особенно если налоги не платятся несколько лет. Чтобы избежать этих проблем, нужно затребовать все последние квитанции, посетить налоговые органы, службы ЖКХ, КСК.

Советует Марина Грушина, директор и учредитель ARBAT REAL ESTATE, член Ассоциации риелторов Казахстана: «Все эти данные должен предоставлять продавец, но можно пойти в КСК или налоговую. В соглашении о задатке или предварительном договоре нужно прописать строку, условие, что продавец при заключении договора купли-продажи обязуется предоставить квитанцию об оплате налога на имущество, об оплате коммунальных платежей и т.д.».

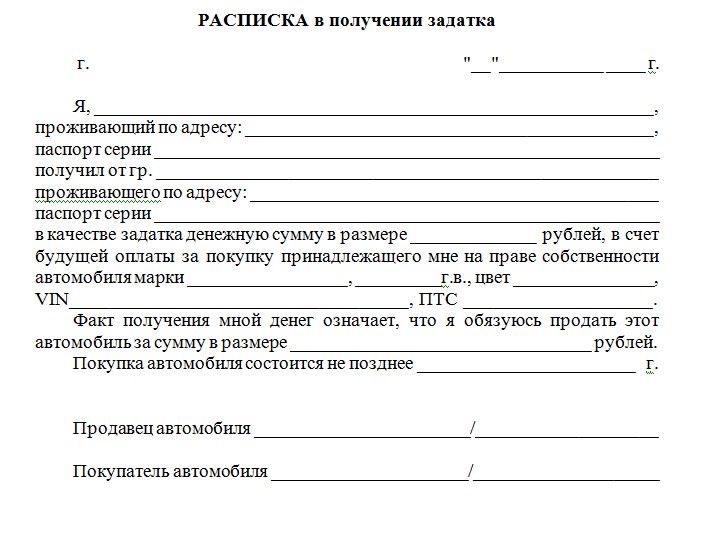

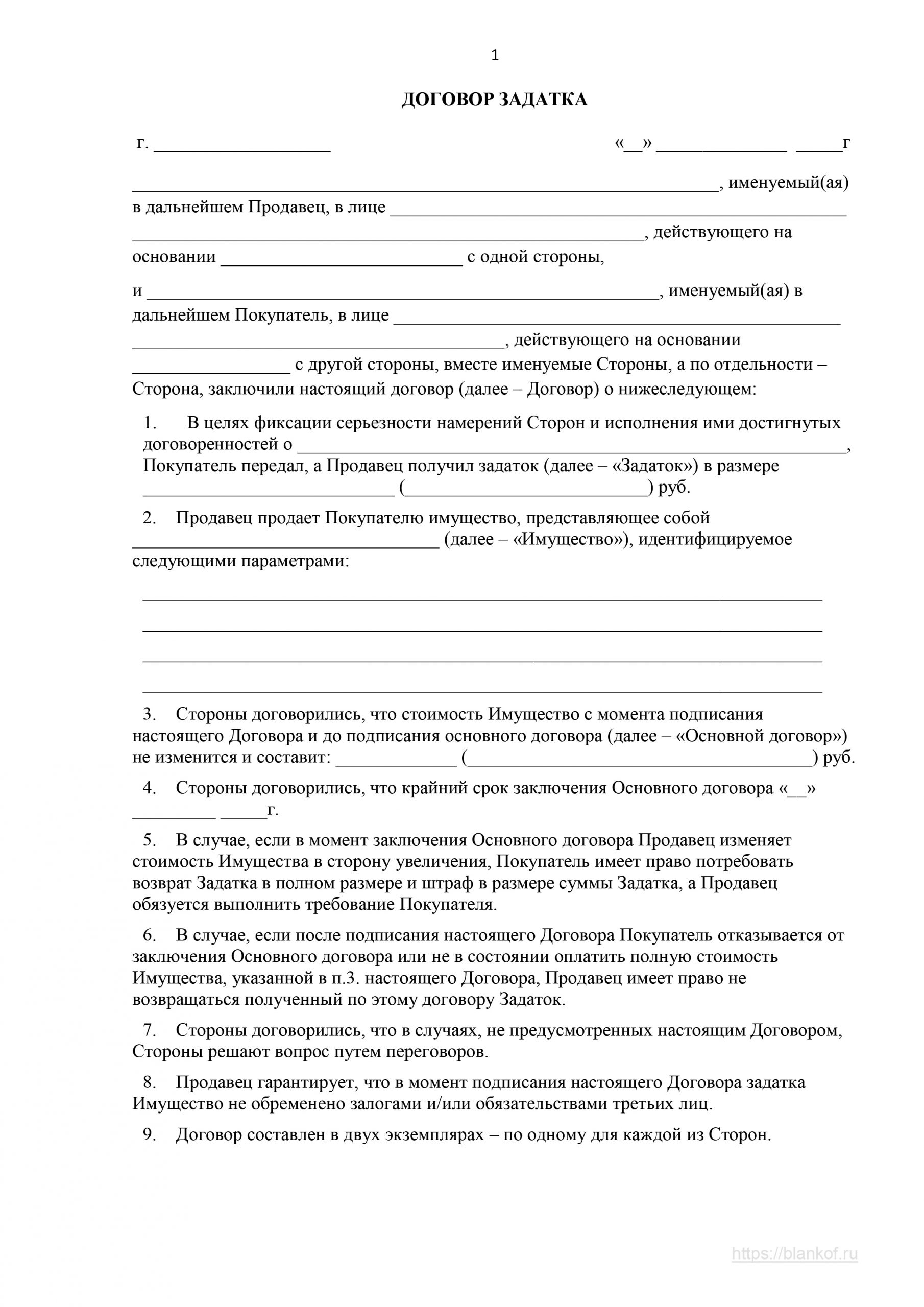

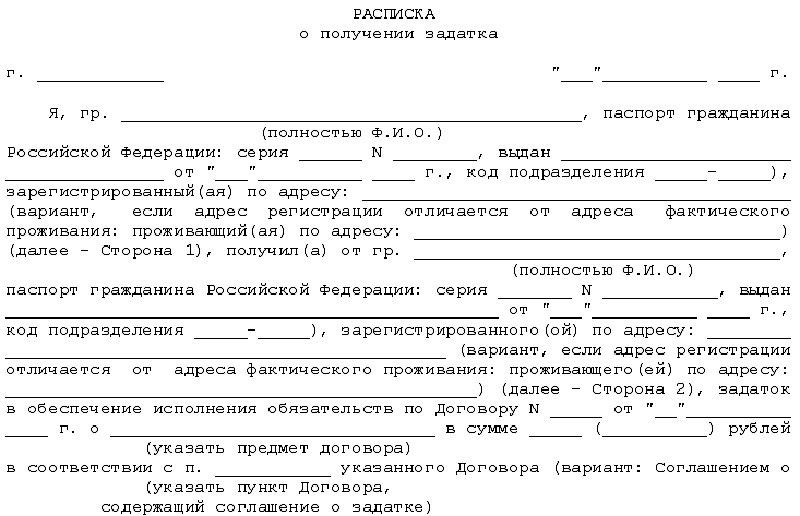

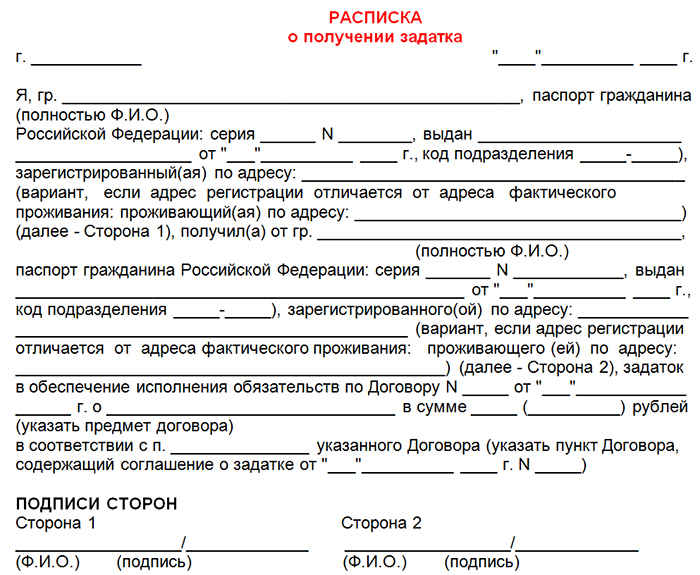

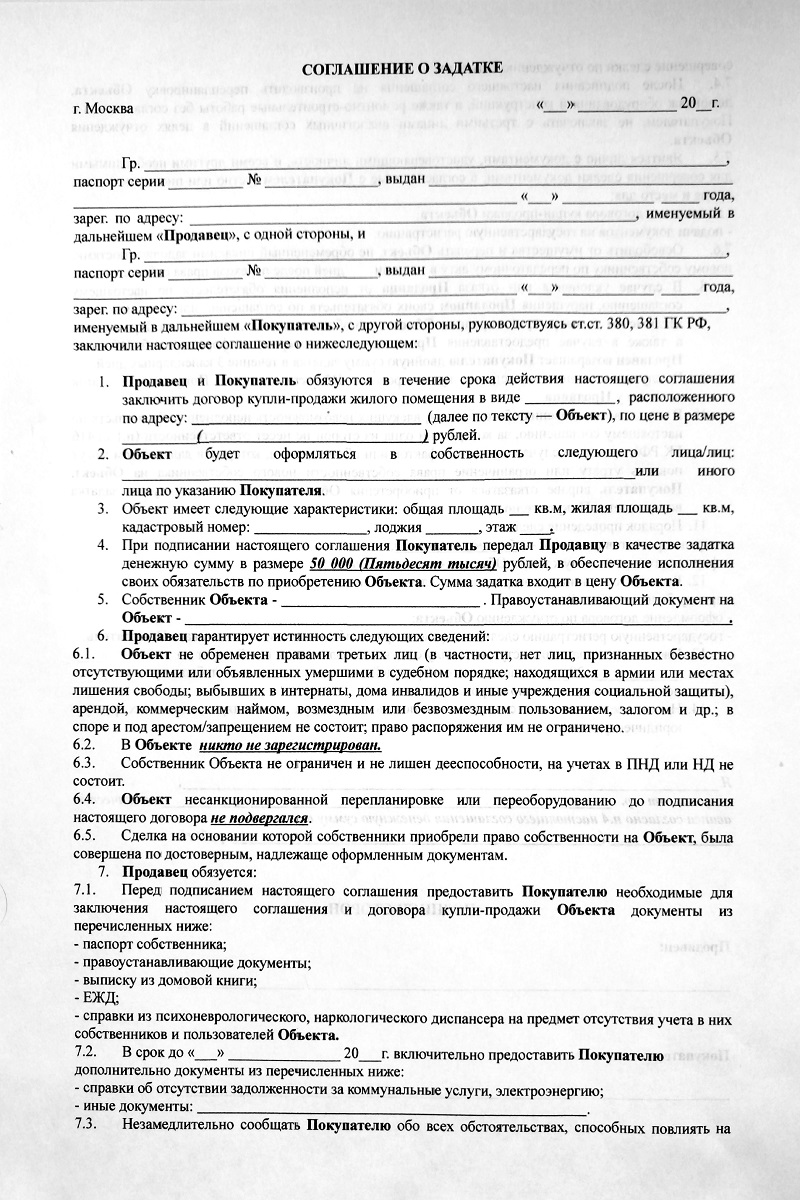

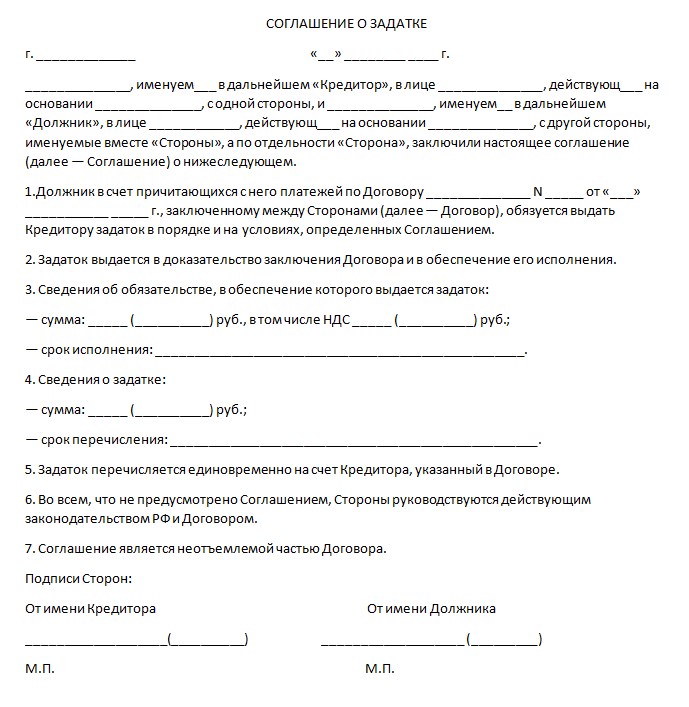

Этап 3. Закрепить намерения: задаток или аванс

С чего начать сделку? Если квартира выбрана и вы проверили необходимые документы через нотариуса, то изначально можно заключить соглашение о задатке или предварительный договор в качестве подтверждения ваших намерений и намерений продавца. Соглашение о задатке — это условие, по которому вносится предоплата, и в случае не завершения сделки она остается у продавца безвозмездно. Сроки таких договоров фиксируются по согласованию между сторонами.

Соглашение о задатке — это условие, по которому вносится предоплата, и в случае не завершения сделки она остается у продавца безвозмездно. Сроки таких договоров фиксируются по согласованию между сторонами.

Предварительный договор предусматривает выдачу аванса, который продавец должен будет вернуть в случае расторжения предварительной договоренности. Например, если вы или продавец передумаете, изменятся семейные обстоятельства и т.д. Также в предварительном договоре нужно указать список документов, который обязуется предоставить продавец.

Если в предварительном договоре не закреплены обязательства, то он не дает никаких гарантий ни покупателю, ни продавцу. Чаще всего предварительные договоры используются, если недвижимость заложена в банке и для ее высвобождения нужно будет вносить какие-то суммы. Формы договоров на всех этапах сделки купли-продажи есть в нотариальных конторах согласно установленным законом образцам.

Этап 4. Заключение договора купли-продажи

Как происходит непосредственно покупка? В процессе оформления задатка или предварительного договора нотариусу передают документы: он проверяет юридическую чистоту квартиры, отсутствие долгов, арестов, обременений. После чего оформляем покупку квартиры. Последовательность оформления документов следующая:

После чего оформляем покупку квартиры. Последовательность оформления документов следующая:

— заключается договор купли-продажи и оплачивается указанная сумма;

— нотариус забирает оригиналы документов и регистрирует договор купли-продажи и право собственности в органе юстиции в электронном виде;

— после регистрации покупателю выдается лист-распечатка с кодом, датой и другими данными о регистрации. Срок оформления — в течение суток.

Правильное оформление договора предусматривает такие пункты, как стоимость жилья, сроки, платежи в тенге, условия возврата денег в случае неисполнения обязательств одной из сторон сделки. Для продавца должно быть прописано обязательство дать все нужные документы для проверки. Также нужно указать строку о том, кто оплачивает оформление договора, все расходы по сделке — чаще всего они делятся пополам.

По поводу электронной регистрации эксперт Марина Грушина поясняет: «Сейчас производится только электронная регистрация договоров купли-продажи — заявление на регистрацию договора отправляет нотариус. Сейчас нет такого, что люди подписали договор и пошли в ЦОН и сдали документы на регистрацию. Заявители на регистрацию подают документы именно нотариусу».

Сейчас нет такого, что люди подписали договор и пошли в ЦОН и сдали документы на регистрацию. Заявители на регистрацию подают документы именно нотариусу».

Электронная регистрация не только сокращает время, но и делает саму процедуру юридически более безопасной.

Для чего вам понадобится нотариус

Помощь нотариуса потребуется в любом случае — для проверки юридической чистоты нужен доступ в базы данных, которого у граждан просто нет. Соответственно после проверки документов нотариус сразу проведет и электронную регистрацию. Такой метод юридического оформления сделки — проще и безопаснее для покупателя.

Роль нотариуса в сделке по купле-продаже разъясняет Марина Грушина: «Во-первых, нотариус удостоверяет дееспособность человека, что он выражает свою волю, не под принуждением. Во-вторых, нотариус составляет документ согласно статьям закона. В-третьих, у нотариуса есть возможность проверить юридическую чистоту квартиры, у него есть доступ в базы данных. Потому договоры, связанные с передачей денег людям без навыков оформления проще оформлять либо у нотариуса, либо в профессиональной юридической конторе».

Кроме того, специалист уверена — нужно внимательно относиться к выбору и риелторской компании: «Это должна быть профессиональная риелторская компания, желательно член Ассоциации риелторов, чтобы можно было призвать риелтора к ответственности. В члены АРК вступают только те компании, которые обучают риелторов. Если это просто маклер, то у него может не хватать опыта».

Помните, после того как сделка зарегистрирована и заверена нотариально, право собственности еще не наступает. Для этого вы должны зарегистрировать право собственности на квартиру. По закону с 2015 года в Казахстане введено правило обязательной электронной государственной регистрации прав на недвижимое имущество в случае заключения нотариально удостоверенной сделки. Эту процедуру также делает нотариус — в результате вы получаете свидетельство о регистрации прав. Квартира переходит в собственность покупателя.

Форс-мажорные ситуации

Форс-мажор (особый случай) — это обстоятельство непреодолимой силы, которое не позволяет выполнить условия сделки. Однако оно не определено законом и должно оговариваться сторонами сделки и указываться в договоре. Прописанное в договоре форс-мажорное обстоятельство освобождает стороны от обязательств.

Однако оно не определено законом и должно оговариваться сторонами сделки и указываться в договоре. Прописанное в договоре форс-мажорное обстоятельство освобождает стороны от обязательств.

Казалось бы, достаточно прописать нужные строки и можно спокойно заключать сделку. Однако есть форс-мажорные ситуации, которые сложно предусмотреть. Например, девальвация национальной валюты. Потому о том, что прописать в качестве форс-мажоров, нужно посоветоваться с нотариусом.

И после заключения сделки может всплыть информация, которую сложно было просчитать, отследить даже нотариусу. К примеру, продавец продает недвижимость, которую купил на незаконные средства, на взятки, к примеру. После на него завели уголовное дело, и он стал спешно распродавать жилье.

Потому, чтобы избежать форс-мажоров, проверьте, не находится ли владелец квартиры под следствием, не страдает ли различными зависимостями, чтобы не было риска признания его недееспособным. Ходите вместе с продавцом по инстанциям, не поленитесь проверить все факты с нотариусом. Живо интересуйтесь всеми процедурами, просите показать полученные справки. Верьте не слову (пусть даже и слову нотариуса), а конкретной записи.

Живо интересуйтесь всеми процедурами, просите показать полученные справки. Верьте не слову (пусть даже и слову нотариуса), а конкретной записи.

Рассмотрим несколько проблемных ситуаций, которые могут непредвиденно возникнуть.

Проблемы из-за недееспособного собственника

Другая проблема — это приобретение жилья, собственником которого является недееспособный гражданин (например, психически больной человек или страдающий алкоголизмом). По закону, такие квартиры покупаются через опекуна, которому дают разрешение сами органы опеки. Однако чаще всего люди боятся «связываться» с такими квартирами — есть высокий риск, что такой договор купли-продажи может быть признан недействительным.

Как можно себя обезопасить в такой ситуации рассказывает Антон Самохин, управляющий партнер Казахстанской лиги юристов: «В случае если разрешение от уполномоченного органа получено, то препятствий для заключения сделки нет и каких-либо опасений не должно возникать. Между тем всегда присутствует риск того, что разрешение органа опеки и попечительства получено в обход законодательства Республики Казахстан. Покупателям советую при покупке квартиры у недееспособного лица, помимо ознакомления с самим разрешением органа опеки и попечительства, лично убедиться, не нарушаются ли права данного лица, посетив орган выдавший разрешение. Или в лучшем варианте самим участвовать в получении разрешения на сделку, дабы избежать мошеннических действий».

Покупателям советую при покупке квартиры у недееспособного лица, помимо ознакомления с самим разрешением органа опеки и попечительства, лично убедиться, не нарушаются ли права данного лица, посетив орган выдавший разрешение. Или в лучшем варианте самим участвовать в получении разрешения на сделку, дабы избежать мошеннических действий».

Т.е. фактически, покупатель может посещать все органы и организации, выдающие нужные для сделки документы вместе с продавцом — это исключит возможность коррупционных действий, договоренностей, максимально обезопасит покупателя.

Проблемы из-за налогов

Неприятные ситуации могут быть связаны и с налогами. Кто платит налог при продаже жилья? Так, по закону, если хозяин квартиры был собственником менее года и продает жилье по большей стоимости, то с суммовой разницы он должен оплатить налог (в зависимости от того, сколько стоит квартира). Например, цена покупки — 20 тыс долл, а продает за 30 тыс долл, налог платится с разницы между суммами, т. е. с прибыли в 10 тыс долл. Ставка налога — 10%. Оформление декларации совершается до 31 марта следующего года.

е. с прибыли в 10 тыс долл. Ставка налога — 10%. Оформление декларации совершается до 31 марта следующего года.

Вот здесь часто возникает ситуация, когда продавец просит покупателя заплатить одну цену, а в договоре проставить меньшую, чтобы избежать налогов. Что делать покупателю в такой ситуации советует Марина Грушина, директор и учредитель ARBAT REAL ESTATE, член Ассоциации риелторов Казахстана: «Это личные риски. Интерес покупателя понятен — сэкономить на налогах. Покупателю — не рекомендую, так как могут быть проблемы. Лучше фиксировать всю фактическую информацию — в любой момент могут возникнуть разбирательства, всплывет дополнительная информация или вы сами откажетесь от квартиры, сделку отменят, признают недействительной.… И вот тогда вам вернут именно ту сумму, которая указана по договору».

Т.е. эта возвращенная сумма будет меньше той, по которой вы действительно купили жилье. И закон в таком случае не сможет вас защитить.

А если девальвация?

Так, в свете последних событий с курсом валют и тенге возникают определенные риски. Если сделка совершается одномоментно (сегодня оформляем — сегодня платим), то указывается курс тенге на сегодняшний день и по нему же делается оплата. Однако если жилье приобретается с продолжением платежей, то могут быть проблемы. По закону, ни в каком договоре нельзя сделать привязку «эквивалентно доллару». Что нужно сделать на случай такой ситуации? Нотариус может сделать пометку о девальвации как форс-мажора с возможностью внесения корректив.

Если сделка совершается одномоментно (сегодня оформляем — сегодня платим), то указывается курс тенге на сегодняшний день и по нему же делается оплата. Однако если жилье приобретается с продолжением платежей, то могут быть проблемы. По закону, ни в каком договоре нельзя сделать привязку «эквивалентно доллару». Что нужно сделать на случай такой ситуации? Нотариус может сделать пометку о девальвации как форс-мажора с возможностью внесения корректив.

О практике работы в новых условиях с курсом валют рассказывает Марина Грушина: «На практике мы делаем так: люди подписывают договор, а затем мы подписываем соглашение собственноручно каждой из сторон, что люди договорились производить оплату по договору в тенге, но по курсу к такому-то на день оплаты в эквиваленте такой-то сумме долларов. Для того чтобы у людей не было трений, передергивания ситуаций в свою пользу. Но этот документ очень шаткий, в суде его в расчет не возьмут, так как никакой привязки к курсу доллара по закону нет».

Источник: www. kn.kz

kn.kz

5 шагов к собственному жилью

Покупка недвижимости обычно ассоциируется со сложным и запутанным процессом, требующим уйму времени и больших расходов.

Проанализировав вопросы потенциальных покупателей о получении финансирования и покупке недвижимости, можно сделать вывод, что причиной подобных заблуждений является элементарное незнание.

Пять шагов до недвижимости

На самом деле от выбора дома или участка земли до получения финансирования и покупки недвижимости нужно сделать всего пять шагов. Подробнее о них рассказывает руководитель Юридического отдела по финансированию Инга Зарецка.

- Во-первых, нужно получить от банка подтверждение о предоставлении займа на покупку недвижимости. Для этого, скорее всего, потребуется оценка покупаемого объекта, которую может подготовить сертифицированный оценщик недвижимости или внутренний оценщик банка.

- Во-вторых, покупатель и продавец недвижимости подписывают договор задатка, а затем – договор купли-продажи.

Одновременно с договором купли-продажи банк заключает с покупателем недвижимости договор займа и договор ипотеки.

Одновременно с договором купли-продажи банк заключает с покупателем недвижимости договор займа и договор ипотеки. - В-третьих, для оформления покупки стороны чаще всего используют счет сделки, поэтому заключается договор об открытии счета сделки.

- В-четвертых, покупатель и продавец идут к нотариусу, где подписывают прошение о закреплении покупки в земельной книге.

- В-пятых, после того как судья земельной книги принял решение и зарегистрировал право собственности на недвижимость на имя покупателя, а также закрепил ипотеку в пользу банка, покупатель становится владельцем недвижимости. Продавец получает установленную в договоре сумму и сделку можно считать завершенной.

Договор задатка не является обязательным требованием, это своего рода гарантия, чтобы и продавец, и покупатель чувствовали себя уверенными в серьезности намерений друг друга. Сумма и срок договора законом не регламентированы, но обычно в виде задатка вносятся 5-10% от суммы сделки. Договор задатка предусматривает, что в случае, если одна из сторон отказывается от покупки, она теряет (или возвращает) внесенный задаток. Следует также помнить о том, что с 1 мая 2019 года расчеты в сделках по покупке недвижимости должны производиться только при помощи безналичного расчета – банковского перечисления.

Договор задатка предусматривает, что в случае, если одна из сторон отказывается от покупки, она теряет (или возвращает) внесенный задаток. Следует также помнить о том, что с 1 мая 2019 года расчеты в сделках по покупке недвижимости должны производиться только при помощи безналичного расчета – банковского перечисления.

Договор задатка не следует заключать до того, пока банк не одобрит покупателю кредит. Не менее важно также понять, сколько времени займет сбор документов и оформление договора купли-продажи. Если предусмотренный в договоре задатка срок окажется недостаточным, покупатель рискует потерять внесенный задаток. Кроме того, в договоре задатка нужно максимально четко зафиксировать условия предстоящей сделки, по крайней мере те, которые относятся к сумме покупке. Чем меньше неясных вопросов, тем проще путь к заключению договора.

Договор купли-продажиДоговор купли-продажи – это весьма серьезный документ и для продавца, и для покупателя, поэтому мы всегда советуем сначала проконсультироваться у юристов. Договор купли-продажи не обязательно подписывать у нотариуса.

Договор купли-продажи не обязательно подписывать у нотариуса.

Перед заключением договора купли-продажи обязательно нужно проверить и уточнить информацию о выбранном объекте недвижимости. Например, выяснить, подлежит ли продаже земля под домом/квартирой? Бывали случаи, когда дом продавался по очень привлекательной цене, а покупатель не знал, что земля под ним принадлежит другому лицу. В таких ситуациях у покупателя, как правило, возникают дополнительные расходы – он должен либо платить ежемесячную аренду, либо выкупить землю у собственника.

В договоре купли-продажи продавец должен прописать, что недвижимость не имеет отягощений, а также что у продавца нет обязательств перед банком. Если такие обязательства есть, их следует указать в договоре, а также прописать, как они будут выполнены. Кроме того, продавец должен подтвердить, в квартире/доме никто не проживает и не задекларирован, собственность не имеет задолженностей по налогам или коммунальным платежам, она не сдана в аренду, в ней не зарегистрированы юридические лица и т. д.

д.

Договоры займа и ипотеки покупатель недвижимости заключает с банком. В них оговаривается срок и процентная ставка займа, а также другие, связанные с погашением займа условия. Оформляется также график погашения займа, который является неотъемлемой частью договора. Договор ипотеки обычно заключается одновременно с договором займа, в некоторых случаях оба договора могут быть объединены в один документ.

Следует отметить, что покупатели недвижимости хорошо защищены, так как закон четко регламентирует все требования, которые должны быть отражены в договорах займа и ипотеки. Например, кредитор обязан предоставить клиенту так называемую преддоговорную информацию, в которой должны быть отражены все важнейшие условия договора.

Важным является также вопрос срока договора займа. Бывают случаи, когда покупатели хотят заключить договор на 20 или 30 лет, а банк предлагает оформить договор на срок от пяти или десяти лет, обещая потом его продлить. Для заемщика это риск, так как при подписании поправок к договору может измениться не только его срок, но и процентная ставка и другие, важные для заемщика условия. При подписании договора покупатель должен обратить внимание также на то, какие действия с недвижимостью он может производить и на что ему нужно письменное согласие банка, например, может ли он сдавать недвижимость в аренду, передавать в пользование и т.п.

Для заемщика это риск, так как при подписании поправок к договору может измениться не только его срок, но и процентная ставка и другие, важные для заемщика условия. При подписании договора покупатель должен обратить внимание также на то, какие действия с недвижимостью он может производить и на что ему нужно письменное согласие банка, например, может ли он сдавать недвижимость в аренду, передавать в пользование и т.п.

В договоре займа нужно предусмотреть также случаи, при которых кредитор может отступить от договора досрочно. Эти случаи четко прописаны в законе, поэтому другие ситуации (если они есть в договоре банка) не имеют силы. Во-первых, если покупатель заведомо предоставил недостоверную информацию. Во-вторых, если покупатель использовал кредитные средства для других целей. В-третьих, если покупатель допустил просрочку по платежам больше трех раз в течение года, и каждая просрочка длилась не меньше 30 дней.

Не имеет значения, когда вы подпишете договоры займа и ипотеки – до, после или одновременно с договором купли-продажи. Главное, чтобы сроки обоих договоров были согласованы, в том числе даты выдачи займа и расчета за недвижимость.

Главное, чтобы сроки обоих договоров были согласованы, в том числе даты выдачи займа и расчета за недвижимость.

Еще один важный документ, который потребуется при покупке недвижимости, — это договор счета сделки. Счет сделки уменьшает риски при покупке и продаже недвижимости, автомобилей, долей капитала и другого имущества. Счет сделки открывается во всех случаях, когда сделку финансирует банк. Используя счет сделки, покупатель может быть уверен, что деньги продавцу будут выплачены только после того, как покупатель станет собственником недвижимости. Фактически счет сделки открывается для одного платежа, являясь своего рода «сейфом», в котором лежат деньги на покупку недвижимости, но доступа к нему нет ни у продавца, ни у покупателя. Банк совершает платеж продавцу только после оформления покупателем прав собственности на недвижимость.

Визит к нотариусуЗадача нотариуса – проверить личности продавца и покупателя, т. е. убедиться, что договор заключается именно между лицом, которому принадлежит недвижимость, и лицом, которое станет его будущим владельцем. Обе стороны сделки в присутствии нотариуса подписывают прошение о закреплении прав собственности в земельной книге. Это единственный документ, который обязательно заверяют у нотариуса.

Затем эти документы вместе со вторым прошением о закреплении ипотеки (если оно есть) нужно отнести в земельную книгу. Не забудьте взять с собой договор купли-продажи, согласие супруга или супруги (если есть), а также документ об уплате госпошлины. Судья земельной книги проверяет их в течение 10 дней и, если все оформлено правильно, выносит решение о регистрации прав собственности. С этого момента покупатель становится фактическим владельцем недвижимости.

Расходы и срокиРасходы на покупку недвижимости состоят из банковских платежей, оплаты услуг нотариуса и госпошлин. Банковские расходы отражены в преддоговорной информации, а услуги нотариуса за оформление прошений о закреплении прав собственности вам обойдутся примерно в 150 – 200 евро в зависимости от количества участников сделки. Третья позиция – это госпошлина за регистрацию права собственности в размере 2% от стоимости недвижимости. Госпошлина рассчитывается исходя из той суммы, которая больше – кадастровая стоимость или цена по договору. Еще один платеж – пошлина за регистрацию ипотеки в размере 0,1% от суммы займа. Чтобы уменьшить размер госпошлины, стороны иногда пытаются указать часть суммы покупки как плату за мебель, бытовую технику и т.д. В этом случае покупатель должен понимать, что банк будет финансировать только покупку недвижимости, т.е. сумма кредита будет значительно меньше.

Все вышеописанный процесс – от выбора недвижимости до получения статуса собственника – может занять всего несколько недель, если банк знает клиента и обе стороны заранее договорились об условиях сделки. Но оформление может и затянуться, если некоторые условия сделки требуют дополнительного согласования. Но тут следует помнить, что покупка (или продажа) недвижимости – это событие, которое происходит в жизни человека нечасто. Поэтому посвятить ему месяц или чуть больше – это вполне адекватная цена за то, чтобы все прошло гладко и без проблем.

10 вещей, которые следует знать перед покупкой квартиры

Михай

26 января 2021 г. | Читать 3 мин.

Проведя некоторое время в , арендуя бизнес , вы поймете, что вам нужно перестать тратить деньги на арендовать месяц за месяцем и купить дом или квартиру .Если вы собираетесь купить свою первую квартиру когда-либо, то в этой статье вы найдете список вещей, которые следует проверить перед покупкой. Я составил этот список, потому что в будущем я захочу купить себе квартиру, и я хочу знать, что мне нужно знать перед покупкой, избегать неприятных сюрпризов и, конечно же, тщательно инвестировать в свое будущее.

Мгновенно получайте скидки на домашний декор!

Подключайтесь к купонам на благоустройство дома и промокодам, которых вы так долго ждали.

Посмотреть предложения- Определитесь, с районом вы хотите купить квартиру. Это может быть связано с проведением некоторого времени в этой области или, по крайней мере, с домашними исследованиями.

- Перед покупкой изучите рынок, чтобы убедиться, что вы получаете соотношение цены и качества. Поговорите с независимыми оценщиками и агентами по недвижимости и проверьте последние продажи в этом районе.Не полагайтесь на совет разработчика или его агента. Это особенно важно, если вы покупаете планы. Вы хотите знать, что стоимость готовой квартиры будет отражать, по крайней мере, то, что вы заплатили.

- Посетите как можно больше мест в поисках недвижимости, соответствующей вашим критериям, чтобы иметь хорошее представление о том, что можно купить на ваши деньги.

Аренда профессиональных грузчиков

Найдите надежных профессионалов, которые помогут облегчить нагрузку

Сэкономьте время, избавьтесь от стресса и боли в спине, позвонив профессионалам.Планируете ли вы сделать это своими руками или просто нуждаетесь в помощи с тяжелой работой, мы можем помочь вам найти решение, соответствующее вашему переезду и вашему бюджету.

Перемещение припасов

Упаковка и распаковка

Погрузка и разгрузка

Лицензировано и застраховано

Хранение и контейнеры

Допустим, вы нашли квартиру…

- Убедитесь, что интересующий вас объект находится рядом с необходимыми вам удобствами., например, магазины, общественный транспорт, парки, больницы, школы, работа, тренажерный зал и т. д. — ценный совет, если вы хотите немного заработать.

- Когда вы решите жить в квартире, подумайте, находится ли здание недалеко от клубов, кафе или других концертных площадок. Какой объем проходящего трафика — будет ли шумно в час пик? Повлияет ли шум на ваш образ жизни? Перед тем, как согласиться на покупку, рекомендуется организовать осмотр здания вечером или в часы пик.- Сейчас у меня квартира возле нон-стоп бара, и время от времени люди по ночам напиваются и шумят.

- Сколько лет зданию? Вы должны учитывать возраст здания. Может ли какое-либо оборудование потребовать ремонта или замены? Перед принятием решения о покупке настоятельно рекомендуется получить отчет архитектора или инженеров о здании.

- Какие меры безопасности, например, можно ли войти в здание? Есть ли камеры слежения?

- Есть ли балкон, чтобы вы могли наслаждаться видом или солнечным светом после обеда? Или вы заблокированы другими зданиями или смотрите не в сторону солнца?

- Каковы расходы на техническое обслуживание? Многие люди не думают об этом, когда покупают новую квартиру.Как правило, они покрывают муниципальный налог, налог на имущество, налог на оценку, плату за воду, общую плату за электричество, плату за лифт и плату за наемных работников, таких как уборка мусора и охрана. Узнайте, сколько стоит обслуживание, что включено и теперь включено в стоимость. Например, плата за парковку может быть отдельной.

- Если у вас есть машина, это должен быть важный вопрос. Будет ли предусмотрена парковка и нужно ли за нее доплачивать? Уточните у продавца квартиры, будет ли вам доступно его парковочное место.Если у вашего предыдущего владельца не было автомобиля, поговорите с секретарем общества и попросите место для парковки.

Теперь я уверен, что некоторые из моих читателей могут поделиться ценными советами по этой теме. Не стесняйтесь оставлять комментарий с подсказкой или советом, и самые полезные советы будут опубликованы с вашим именем и веб-сайтом в этой статье.

Основы аренды и продажи с покупкой

Продажа по опционам аренды впервые стала популярным инструментом финансирования в конце 1970-х — начале 1980-х годов, и они в основном использовались как способ обойти положения об отчуждении в ипотеке.Однако у них есть и другие преимущества. Сторонники утверждали, что продажа не была продажей, потому что это была аренда, но суды утверждали иное.

Сегодня опционы на покупку, варианты аренды и договоры аренды на покупку представляют собой три отдельных финансовых документа. Несмотря на то, что они похожи, они отличаются более мелкими деталями, потому что различия зависят от штата, и не все штаты имеют одинаковые законы. Перед заключением одного из этих соглашений с продавцом проконсультируйтесь с юристом по недвижимости, чтобы убедиться, что вы понимаете его последствия.

Ключевые выводы

- Варианты аренды и купли-продажи схожи, но отличаются друг от друга и могут быть рискованными для покупателей жилья.

- При аренде покупатель платит продавцу деньги за право выкупить недвижимость позже.

- Лизинговая покупка аналогична, но покупатель и продавец договариваются о покупной цене, часто равной или немного превышающей текущую рыночную стоимость.

- При оформлении аренды или покупки в лизинг наймите юриста по недвижимости, который подготовит документы и объяснит ваши права.

Возможность покупки

При выборе маршрута покупки покупатель платит продавцу деньги за исключительное право на покупку недвижимости в течение определенного срока (часто от шести месяцев до года). Покупатель и продавец могут договориться о покупной цене в это время или покупатель может согласиться уплатить рыночную стоимость в момент исполнения своего опциона. Это предмет переговоров, но многие покупатели хотят заранее зафиксировать будущую покупную цену.

Деньги за опционы редко возвращаются, и, хотя никто другой не может купить недвижимость в течение периода опциона, покупатель может продать опцион кому-то другому.Покупатель не обязан покупать недвижимость; если они не воспользуются опционом и не купят недвижимость в конце срока действия опциона, он просто истечет.

Вариант аренды

Вариант аренды работает примерно так же. В случае аренды покупатель (арендатор недвижимости) платит продавцу (владельцу недвижимости) опционные деньги за право выкупить недвижимость позже. Деньги по варианту аренды могут быть значительными. Покупатель также соглашается сдать недвижимость в аренду у продавца за заранее определенную сумму арендной платы в течение срока действия договора аренды.Сроки тоже договорные, но, как вариант, обычно от 1 до 3 лет.

Опционные деньги обычно не применяются к первоначальному взносу, но часть ежемесячной арендной платы может применяться к покупной цене. Никто другой не может купить недвижимость в течение периода аренды, и в этом случае покупатель, как правило, не может уступить право аренды без согласия продавца. Если покупатель не воспользуется правом аренды и приобретет недвижимость в конце срока срок действия опциона истекает.Покупатель не обязан покупать недвижимость.

Лизинговая покупка

Лизинговая покупка — это еще один вариант той же темы с небольшими отличиями. Покупатель (арендатор) платит продавцу (владельцу собственности) опционные деньги за право выкупить недвижимость позже, и они согласовывают покупную цену — часто равную или немного превышающую текущую рыночную стоимость. В течение срока действия опциона покупатель соглашается сдать недвижимость в аренду у продавца за заранее определенную сумму арендной платы.Взаимодействие с другими людьми

Условия договора аренды являются предметом переговоров, но, опять же, типичная продолжительность обычно составляет от 1 до 3 лет.

Покупатель обращается за банковским финансированием и полностью платит продавцу в конце срока. Хотя деньги за опцион, как правило, не применяются к первоначальному взносу, часть ежемесячного арендного платежа идет на закупочную цену. По этой причине ежемесячная арендная плата обычно выше, чем справедливая рыночная арендная стоимость.

Деньги по опциону возврату не подлежат.Никто другой не может купить недвижимость, если покупатель не выполняет свои обязательства, и покупатель обычно не может передать договор аренды без согласия продавца. Покупатели часто несут ответственность за содержание собственности и оплату всех расходов, связанных с ее содержанием в течение срока, включая налоги и страхование, и по контракту обязаны купить недвижимость.

Шагов, которые нужно предпринять

При выборе варианта аренды или покупки в лизинг наймите юриста по недвижимости, чтобы он составил документы и объяснил ваши права, включая права владения и последствия невыполнения обязательств.

Имущество может быть обременено соответствующими ссудами, которые содержат положения об отчуждении, что дает кредитору право ускорить получение ссуды, когда собственник заключает такое соглашение.

Иногда продавцы передают деньги за опцион своему агенту по недвижимости в качестве полной оплаты комиссии. Агенты не всегда участвуют в реализации вариантов аренды или выполнении договоров купли-продажи, и вам, вероятно, все равно понадобится юрист по недвижимости. даже если вы сохранили представительство агента по недвижимости.Агенты не юристы и не могут дать вам юридическую консультацию. Получите всю раскрываемую информацию и проявите должную осмотрительность, как и при обычной продаже, включая следующее:

- Осмотр дома

- Изучите политику заголовка

- Получить экспертизу

- Прочитать все сообщения продавца

Вы также можете пройти обследование на наличие вредителей, сертификат крыши, план гарантии на дом, а также рассмотреть возможность найма других квалифицированных инспекторов.

Преимущества для обеих сторон

Владельцы недвижимого имущества, которое трудно продать, обычно предлагают договоры аренды и купли-продажи. Они продают его обычному покупателю, который заплатил бы продавцу наличными, если бы эта собственность была чистой и продаваемой. Продавцы обычно получают рыночную стоимость по сегодняшним ценам и освобождение от необходимости выплачивать ипотечные платежи за незанятую недвижимость в течение срока.

Хотя арендные платежи могут превышать рыночную арендную плату, покупатель в некоторых случаях вносит первоначальный взнос и полагает, что недвижимость будет оценена сверх согласованной покупной цены.Покупатели, как правило, вносят небольшой первоначальный взнос с минимальной квалификацией или без нее, что делает покупку в лизинг привлекательным способом получения преимуществ от домовладения.

Покупатели заключают план принудительных сбережений, когда часть арендной платы зачисляется в счет покупной цены в конце срока действия договора об аренде. Если покупатель не выполняет свои обязательства, продавец не возмещает какую-либо часть арендных платежей или денег за опцион, и он может сохранить за собой право предъявить иск о конкретном исполнении.

Налоговые последствия

IRS классифицирует эти операции как продажу в рассрочку, а не как аренду, и к ним могут применяться особые правила при уплате налогов.Часть арендных платежей покупателя иногда может быть отнесена к категории процентов и, следовательно, подлежит вычету из налогооблагаемой базы.

Что касается продавца, то оплата опциона может рассматриваться как авансовый платеж или первоначальный платеж по сделке. Общая сумма платежей может в конечном итоге способствовать приросту или убытку капитала, что влечет за собой налоговые последствия. Доход от аренды также способствует приросту капитала. Продавец больше не может требовать амортизации имущества, если он больше не считается его владельцем.

Переезжаете в свою первую квартиру? Советы о том, что вам понадобится

Нет ничего более увлекательного, чем переезд в свою первую квартиру! Независимо от того, подписываете ли вы договор аренды или закрываете покупку, переход на новую площадку дает вам свободу украсить и спроектировать дом, который полностью вас представляет. Однако, прежде чем собирать вещи, имейте в виду, что переезд в первую квартиру сопряжен с огромными обязанностями. Чтобы получить полезные советы по обустройству первой квартиры, а также список того, что вам нужно, чтобы ваше жилище было как дома, прочитайте наши советы ниже.Удачи и счастливого переезда!

15 советов по переезду в вашу первую квартиру- Добавьте свежий слой краски — Сделайте вашу первую квартиру индивидуальной, добавив свежий слой краски на стены. При аренде обязательно сначала спросите разрешения у арендодателя. Еще один способ добавить индивидуальности и веселья в аренду — это наклеить отслаивающиеся и съемные обои. Поскольку эти обои можно легко удалить после переезда, обычно они одобряются арендодателями.

- Определите вашу почтовую ситуацию — Есть ли в вашем многоквартирном доме общественный почтовый ящик, где вы забираете почту? Или в вашей отдельной квартире есть свой почтовый ящик в двери? Хранит ли швейцар посылки, когда вас нет дома? Или вам нужно будет попросить соседа забрать их? Вы также захотите проверить, не остались ли письма и посылки за пределами вашего здания. Если это так, вы можете рассмотреть возможность создания почтового ящика. Эти типы почтовых ящиков находятся внутри почтового отделения и являются надежными и безопасными.Многие почтовые отделения также предлагают расширенные рабочие часы и круглосуточный доступ к вашей почте. Прочтите, как настроить почтовый ящик при переезде.

- Установка коммунальных услуг — Если вы покупаете свою первую квартиру, вам необходимо позвонить всем поставщикам коммунальных услуг за несколько недель до переезда, чтобы запланировать даты и время установки после вашего переезда. Коммунальные услуги включают кабель и Интернет, вода и канализация, газ, электричество, спутник, система безопасности, хлам, телефон. В то время как некоторые коммунальные службы могут подождать неделю или две после переезда (подумайте: кабель и Интернет), другие нужно будет настроить в день переезда или даже накануне (подумайте: вода, электричество и газ).

- Украсьте свой подъезд — Хотите произвести хорошее первое впечатление на друзей и гостей? Украсьте свой вход настенными крючками, корзинами, стеллажами, полками для обуви и / или подставками для зонтов. Все эти аксессуары для прихожей дают вам место для хранения вещей, а также делают вашу квартиру опрятной и опрятной.

- Приобретите чистящие средства — Приведите в порядок свою квартиру, прежде чем перемещать мебель внутрь. Не забудьте пропылесосить и вымыть все полы, пыльные поверхности и тщательно вымыть ванные комнаты.Не забудьте также взять дезинфицирующие салфетки и спрей, а также вакуумные пакеты и мыло при покупке расходных материалов.

- Получите дополнительный комплект ключей — Не забудьте приготовить дополнительный комплект ключей для вашей квартиры. Иначе в один прекрасный день вы можете оказаться взаперти. На случай чрезвычайной ситуации рекомендуется оставить комплект у надежного друга или члена семьи.

- Покупка мебели — Перед тем, как переехать в свою первую квартиру, обязательно сделайте замеры комнат.Таким образом, вы сможете определить, подходит ли ваша существующая мебель. Большинству людей, переезжающих в первую квартиру, потребуется приобрести хотя бы несколько элементарных предметов мебели. Если у вас ограниченный бюджет, попробуйте приобрести удобный диван и кровать. Остальные можно найти в консигнационных магазинах или местных магазинах для пожертвований.

- Имейте под рукой дополнительный набор простыней и полотенец — Чтобы не стирать одни и те же простыни и полотенца снова и снова, имейте под рукой один или два дополнительных набора. Это также пригодится, если и когда вы решите принимать гостей в своей квартире.

- Знакомьтесь с соседями — Жить в квартире — значит жить в тесном контакте с другими людьми. Чтобы сделать опыт более приятным, представьтесь новым соседям после того, как вы переедете. Это не только даст вам чувство общности (и новых друзей!), Но и ваши соседи также высоко оценят этот жест.

- Замените батареи детектора дыма — Как только вы переедете, замените все батареи детектора дыма на новые. Это не только безопасно и разумно, но и единственный способ предотвратить постоянное щебетание детекторов дыма (и сводить вас с ума!).

- Получите ящик для инструментов — Если вы еще этого не сделали, купите ящик для инструментов, чтобы взять с собой в новую квартиру. Даже маленький портативный лучше, чем ничего. В ящиках для инструментов должны быть все гаечные ключи, молотки и отвертки, необходимые для того, чтобы повесить настенный декор, собрать мебель и исправить неполадки в доме. Конечно, для более сложных исправлений мы рекомендуем обратиться к квалифицированному мастеру. Однако вы и ваш удобный набор инструментов должны уметь вносить базовые изменения.

- Купить поршень — Хорошая идея иметь поршень под рукой на тот случай, если унитаз начнет действовать или переполняться. К счастью, покупка поршня не будет стоить вам руки и ноги. Плунжеры обычно стоят от 5 до 20 долларов, и их можно найти в местном магазине товаров для дома.

- Измените свой адрес — При переезде в первую квартиру не забудьте как можно скорее сообщить об этом в банк. Обязательно обновите информацию о кредитной карте, указав свой новый платежный адрес.Кроме того, не забудьте сообщить друзьям и родственникам, что вы переехали. Чтобы убедиться, что вы получаете почту, перейдите в com и выберите дату, когда вы хотите начать пересылку почты.

- Определите дни вывоза мусора — Поскольку дни вывоза мусора и вторсырья различаются от города к городу, не забудьте узнать подробности у соседей. Вы также можете позвонить в отдел санитарии вашего города для получения дополнительной информации.

- Исследуй свой район — Выйди из дома и исследуй свой новый район! Прогуляйтесь, покатайтесь на автомобиле или велосипеде по окрестностям, чтобы понять, где вы находитесь и что вас окружает.Найдите поблизости продуктовые магазины, парки, школы, музеи, библиотеки, хозяйственные магазины, больницы и аптеки. Узнайте больше о своем районе с помощью путеводителя по районам Moving.com.