В чем разница между кадастровой, рыночной и инвентаризационной стоимостью объектов капитального строительства?

В чем разница между кадастровой, рыночной и инвентаризационной стоимостью объектов капитального строительства?

Недвижимость в России, как и любой другой стране, это один из самых важных и ценных сегментов рыночных отношений, который подлежит государственному учету, контролю и уплате налогов.

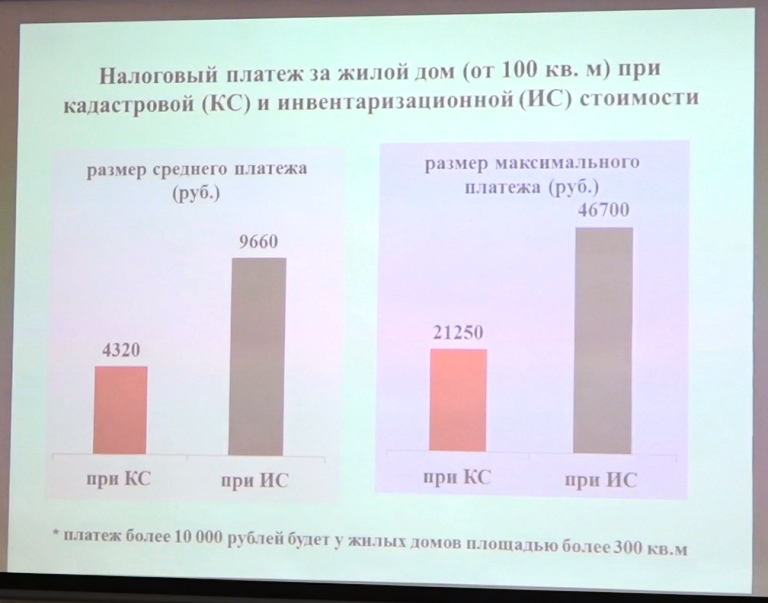

С 2015 года поменялась система оплаты налогов на недвижимое имущество для физических лиц, выразившееся в переходе в определении налогооблагаемой базы от инвентаризационной стоимости к кадастровой.

Отрезок времени, начиная с 2015 года до 2020, является переходным периодом, в котором начисление налога осуществляется как по инвентаризационной, так и по кадастровой стоимости объекта жилой недвижимости (в зависимости от решения субъекта РФ).

До этого времени налог и ценообразование зависели от рыночной и инвентаризационной стоимости, понятие кадастровой стоимости не применялось.

В виду того, что до настоящего времени в бюджетное учреждение всё еще поступают вопросы, позволяющие сделать вывод, что не всем ясна разница между инвентаризационной, рыночной и кадастровой стоимостью, в этой статье попытаемся разобраться в основных отличиях данных понятий и основаниях для проведения соответствующих оценок.

1. Понятия, основные показатели, влияющие на размер инвентаризационной, рыночной и кадастровой стоимостей.

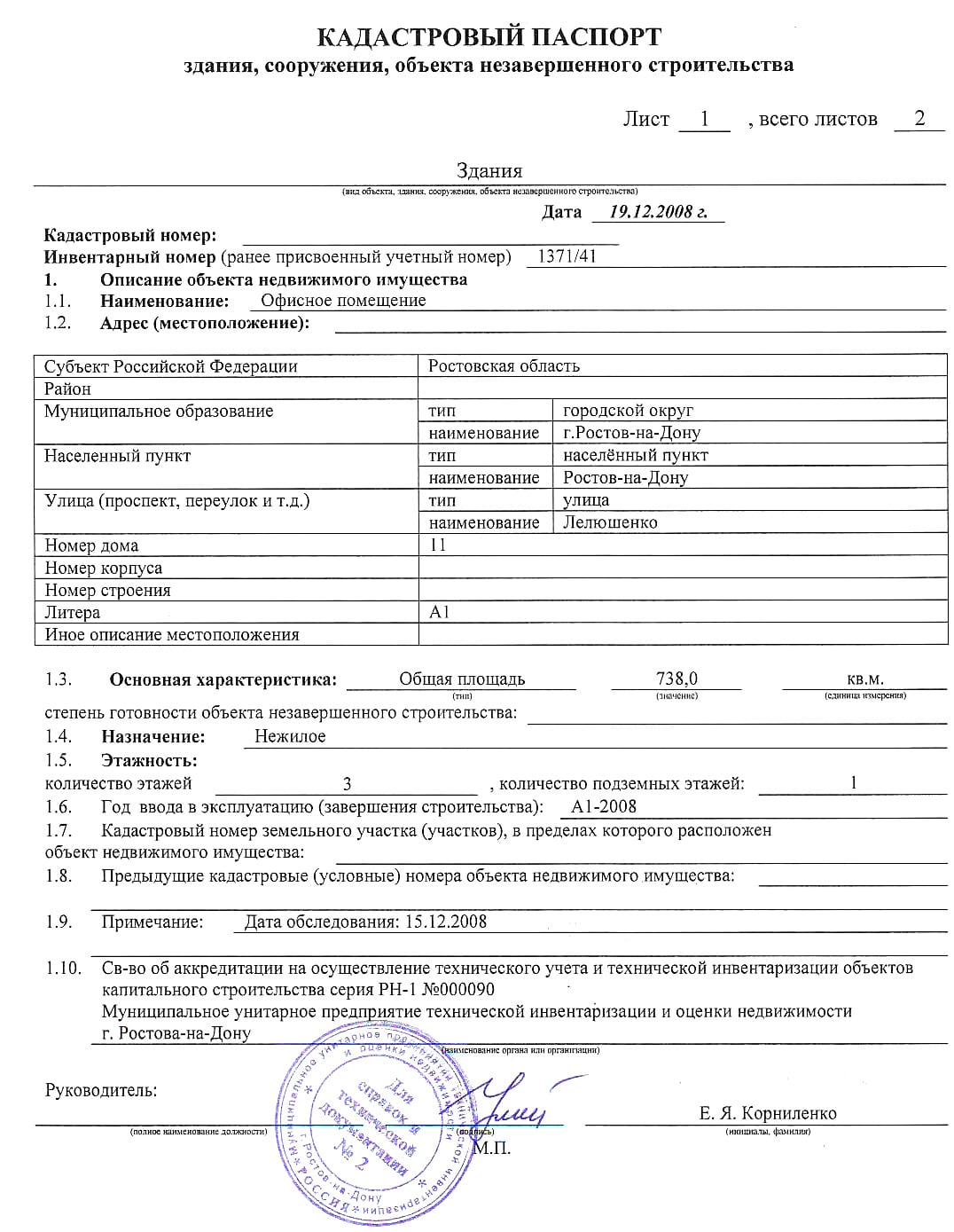

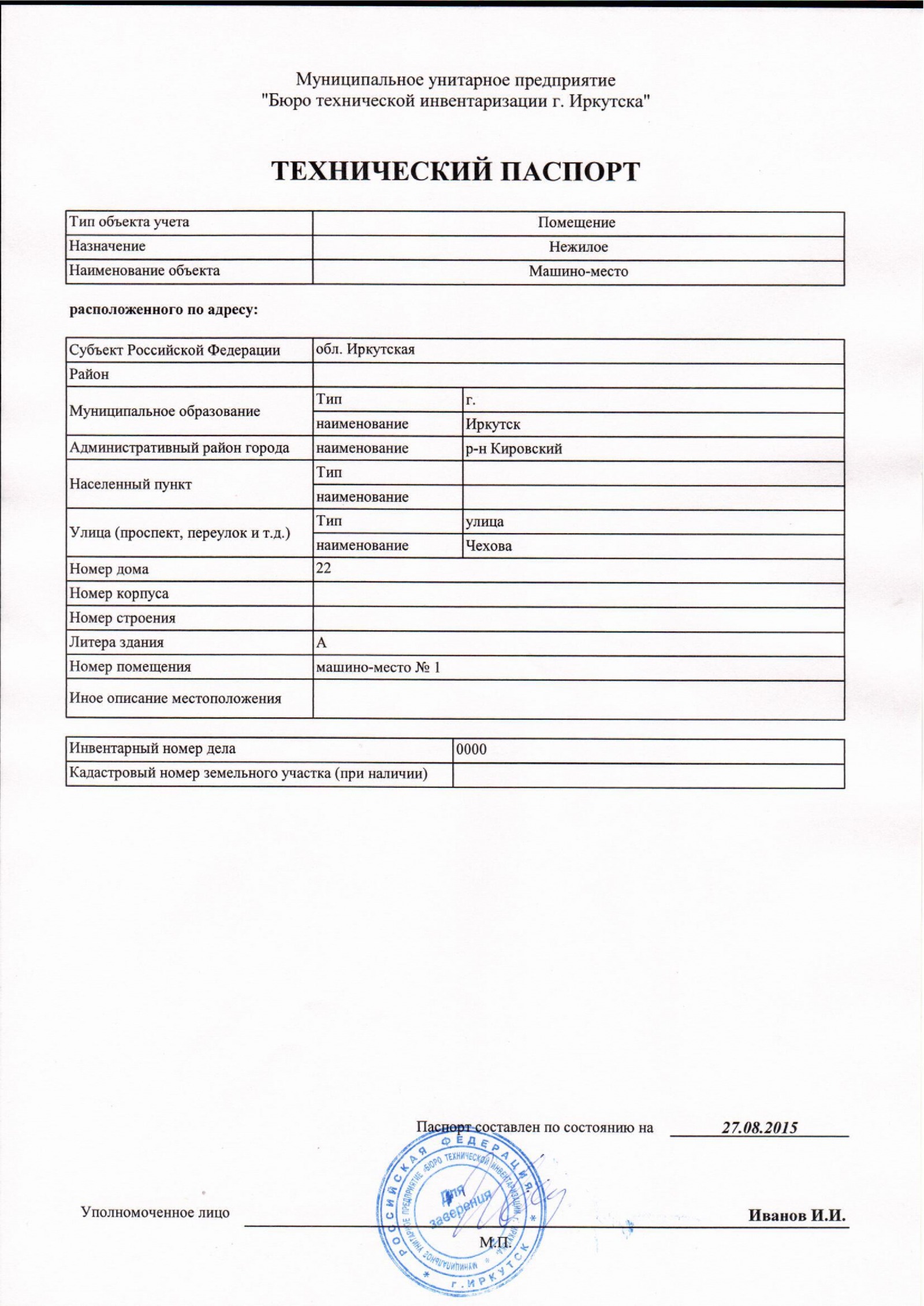

Инвентаризационная стоимость – это стоимость объекта недвижимости, которую определяли организации технической инвентаризации (БТИ) при проведении технической инвентаризации и изготовлении технического паспорта.

Это оценка восстановительной стоимости объекта недвижимости с учетом его износа и динамики стоимости строительных материалов и сопутствующих работ.

Определение этого вида стоимости объектов капитального строительства осуществлялось на основании сведений, содержащихся в сборниках укрупненных показателей восстановительной стоимости, выпущенных в 70-х годах прошлого века с последующим пересчетом до уровня действующих цен.

Основными показателями, влияющими на размер инвентаризационной стоимости, являются площадь объекта, материалы из которых он построен и его физический износ.

Рыночная стоимость — наиболее вероятная цена, по которой объект оценки может быть отчужден на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией, а на величине цены сделки не отражаются какие-либо чрезвычайные обстоятельства.

Рыночная цена определяет степень привлекательности для покупки и выгодность при продаже. При ее определении важно все: планировка квартиры, этажность дома и этаж, на котором находится жилплощадь, близость транспортных линий и пр.

Рыночная стоимость не может не включать показатель состояния объекта – как давно производился ремонт, в каком состоянии сантехнические приборы и насколько они современны, наличие балкона, например, и кондиционера и т.д.

На рыночную стоимость влияет, в том числе и валютный курс, и основные политические события, и сезонность, и многие другие факторы, под влиянием которых цена на объект то растет, то падает..jpg.747dabee5d0cac9bb8e63d2c74892a14.jpg)

Рыночная стоимость объекта – это стоимость, при определении которой учитываются все индивидуальные характеристики объекта, влияющие на привлекательность такого объекта на рынке недвижимости.

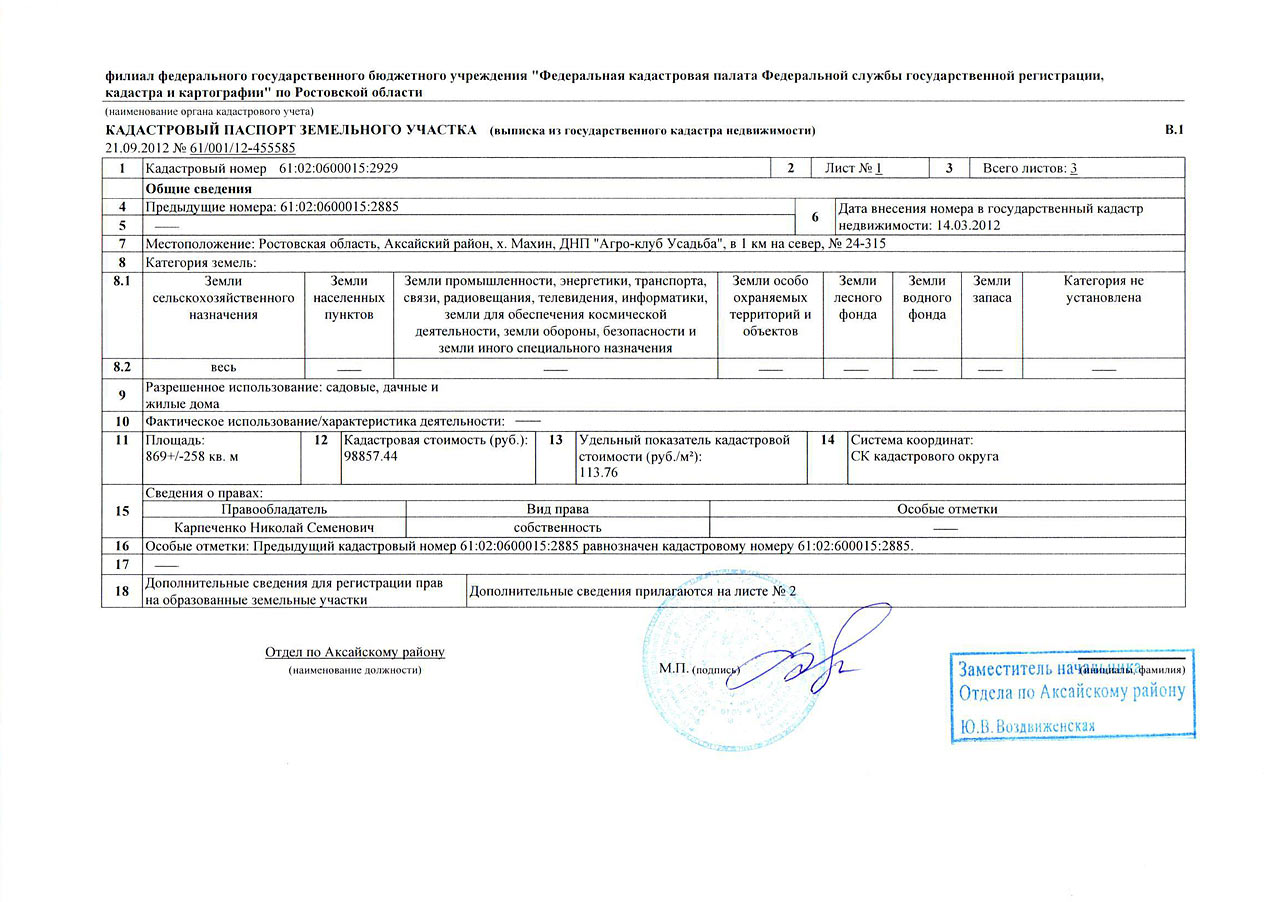

Кадастровая стоимость объекта недвижимости – это стоимость, установленная в результате проведения государственной кадастровой оценки.

Кадастровая стоимость определяется по тем же критериям, что и рыночная, то есть при определении кадастровой стоимости так же важны такие показатели как расположение дома (в центральных районах города или в так называемых «спальных районах»), транспортная доступность, развитость инфраструктуры, наличие в доме парковки, охраны и т.п.

Но при этом определение кадастровой стоимости объектов недвижимости осуществляется методом массовой оценки, что подразумевает под собой оценку большого числа объектов на определенную дату с использованием стандартных методик и статистического анализа и исключает физическое обследование каждого объекта, поэтому наличие свежего, недавно выполненного ремонта или полная разруха в квартире не находят своего отражения в определенной в ходе оценки кадастровой стоимости.

Таким образом, из приведенного выше, можно сделать вывод о том, что методика определения инвентаризационной стоимости далека от совершенства и исчисленная таким образом стоимость даже приблизительно не соответствует рыночной.

А кадастровая стоимость, поскольку она определяется по тем же основным критериям, что и рыночная, наиболее приближена к рынку.

2. Основания для проведения инвентаризационной, рыночной и кадастровой оценок.

Основанием для определения инвентаризационной стоимости объекта недвижимости, являлся договор на выполнение соответствующих услуг, заключенный заинтересованным лицом с организациями технической инвентаризации (БТИ).

В связи с изменениями в законодательстве, с 1 января 2013 года на территории Российской Федерации не ведется технический учет, инвентаризационная стоимость для целей налогообложения не определяется.

Начиная с 1 января 2020 года налог на имущество физических лиц, исходя из инвентаризационной стоимости объектов налогообложения, исчисляться не будет.

Основанием для проведения рыночной оценки (определения рыночной стоимости) является договор на проведение оценки, заключенный заинтересованным лицом с оценщиком или с юридическим лицом, с которым оценщик заключил трудовой договор.

Бюджетное учреждение, созданное на территории соответствующего субъекта РФ для целей выполнения работ, по кадастровой оценке, не вправе заключать договоры на проведение рыночной оценки в качестве исполнителя.

Государственная кадастровая оценка, в соответствии с положениями Федерального закона от 03.07.2016 N 237-ФЗ «О государственной кадастровой оценке», проводится только на основании решения уполномоченного органа исполнительной власти (на территории Омской области – Министерство имущественных отношений Омской области) бюджетным учреждением, созданным на территории соответствующего субъекта РФ для целей кадастровой оценки (на территории Омской области – это бюджетное учреждение Омской области «Омский центр кадастровой оценки и технической документации»).

Кадастровая оценка объекта недвижимости, принадлежащего лицу, по желанию этого лица, бюджетным учреждением не проводится, кадастровая стоимость не определяется.

Кадастровая стоимость определенного объекта недвижимости, принадлежащего лицу, может быть определена только в рамках проведения государственной кадастровой оценки объектов недвижимости, в отношении которых принято соответствующее решение уполномоченного органа исполнительной власти, при условии, что объект учтен в государственном кадастре недвижимости.

Вернуться к списку

Чем отличается кадастровая стоимость от инвентаризационной стоимости

При расчёте налога на недвижимость до 2015 года за основу бралась инвентаризационная оценка объекта недвижимости. В данный момент государственные налоги калькулируются на основании его кадастровой стоимости.

Как при расчёте кадастровой, так и инвентаризационной стоимости, оцениванием занимаются квалифицированные специалисты, обладающие специальным разрешением и лицензией. Многих собственников недвижимого имущества интересует,чем отличается кадастровая стоимость от инвентаризационной стоимости и сколько материальных средств придется отчислять в пользу государства в виде налогов.

Многих собственников недвижимого имущества интересует,чем отличается кадастровая стоимость от инвентаризационной стоимости и сколько материальных средств придется отчислять в пользу государства в виде налогов.

Инвентаризационная стоимость, особенности расчётов

Когда определялась инвентаризационная стоимость недвижимого имущества, за основу брался во внимание его износ. Однако, при этом не учитывалисьбольше никакие свойства, способные оказывать существенное влияние на размер рыночного показателя. К расширенному перечню факторов относятся:

- место, где расположено здание;

- из каких материалов возведено данное жильё;

- общая площадь рассматриваемого объекта;

- дата окончания строительства;

- как близко расположены водные объекты;

- расстояние до ближайшихобластных или районныхцентров;

- уровень рыночных цен на аналогичные недвижимые объекты;

- как далеко находится железнодорожный вокзал, станция, платформа;

- перечень других важных факторов, которые принимают участие в формировании цены.

Если проводилась инвентаризация и рассчитывалась инвентаризационная стоимость объектов, работники бюро технической инвентаризации использовали данные о себестоимости потраченных строительных и отделочных материалов, а также степень износа, полученного в процессе эксплуатации.

Было всегда понятно, что инвентаризационная стоимость любого жилья нуждается в корректировании. Потому что стоимость квартиры или другого недвижимого объекта, посчитанная данным способом, далека от реальной цены на недвижимость.

Принципы подходов при кадастровом оценивании

В отличие от инвентаризационного метода, кадастровая оценка использует другие данные и факторы, которые значительно приближают её значения к рыночным показателям. В этом заключается разница между кадастровой и инвентаризационной стоимостью.

В расчёты кадастровой стоимости дополнительно включаются много различных показателей:

- Престижность дома (расстояние до центра города, метро, больниц, магазинов, учебных заведений, дошкольных учреждений и пр.

).

). - Месторасположение здания, квартиры.

- Насколько высокий дом, его этажность, номер этажа, на котором расположена квартира, исправность лифта.

- Уровень комфорта (мусоропровод, инженерные коммуникации и пр.).

Получается, что рыночная и кадастровая стоимость максимально приближены друг к другу.Оценочные показатели кадастровой стоимости квартир в одном и том же подъезде многоэтажки могут отличаться друг от друга. Это связано с тем, что в расчётах фигурируют такие факторы, как планировка квартир и этажи, на которых они находятся.

Инвентаризационная стоимость не учитывала эти данные и поэтому она не могла разниться для жильцов одного подъезда, т. е. не имело значения, выше или ниже был этаж, как изменена планировка внутри жилья, насколько великий ремонт произведен.

Поэтому показатель кадастрового оценивания является базовым при расчёте государственного налога на недвижимость.

Как рассчитывается налог на недвижимость

В соответствии с правилами, плановое кадастровое повторное оценивание должно проводиться через 3 — 5 лет. Налоговый Кодекс предусматривает определённый порядок расчёта недвижимого налога.

Налоговый Кодекс предусматривает определённый порядок расчёта недвижимого налога.

Из показателя кадастровой стоимости вычитается цена за 20м2 от всей площади недвижимого объекта. При рассмотрении коммунальной квартиры вычитаемый метраж составляет 10 м2, частного дома — 50м2 соответственно. Важно, что здесь не учитывается, сколько строений входит в собственность одного владельца. Сколько объектов, столько и вычетов.

При этом люди, проживающие в одной квартире, могут воспользоваться бесплатными метрами в равных долях.

С 2015 года инвентаризационная стоимость больше не фигурирует при расчётах недвижимых государственных налогов.

Порядок расчёта суммы государственного налога на недвижимость

Чтобы начать расчёт, необходимо обладать информацией о размере кадастровой стоимости конкретного объекта недвижимости (дачи, квартиры, гаража, частного дома, коттеджа и пр.). Эти данные содержатся в государственном реестре, их можно получить, зайдя на его официальный сайт:

- электронные услуги;

- справочная информация по объекту недвижимости;

- напечатать кадастровый номер своей недвижимости или её адрес.

Путём деления полученной суммы на площадь жилья можно узнать, сколько стоит один квадратный метр. Далее площадь уменьшается на несколько квадратных метров, которые являются «бесплатными». В результате получается, так называемая, налоговая база. Эта величина умножается на коэффициент 0,1%. Так можно самостоятельно посчитать искомый размер налога на недвижимость.

К вопросу о льготах

После того, как изменился порядок расчётов, льготы, которые существовали до этого, сохранились. Однако, их действие теперь проходит по другому алгоритму. При уплате имущественного налога скидка распространяется на один из нескольких объектов.

Например, если человек пользуется льготой и при этом владеет не только квартирой, но вдобавок еще и дачей, гаражом, то теперь он выбирает объект, который будет иметь льготу на налоговый вычет.

В налоговую инспекцию необходимо подать сведения о своём решении не позднее первого ноября каждого года. Рекомендуется не задерживать подачу данных, т. к. при отсутствии этой информации налоговики сами назначают объект. Они будут производить вычеты из имущества, которое имеет наибольший ценовой показатель кадастровой стоимости.

Рекомендуется не задерживать подачу данных, т. к. при отсутствии этой информации налоговики сами назначают объект. Они будут производить вычеты из имущества, которое имеет наибольший ценовой показатель кадастровой стоимости.

Как отражаются изменения в расчётах на суммах государственного налога? Владельцы квартир, расположенных в новых домах, почти не почувствуют разницы. Можно сказать, что их расходы не изменятся. Нововведения, в основном, затрагивают интересы владельцев более старых квартир, расположенных в центре города или посёлка.

В результате кадастровой оценки, они теперь могут стоить почти в 10 раз дороже, чем после инвентаризационного оценивания.

Зачем нам кадастровая стоимость квартиры и Росреестр | Блог

Давайте для начала проясним, что такое кадастровая стоимость квартиры и зачем она вообще нужна.

Для чего нужна кадастровая стоимость

Кадастровая стоимость квартир и других объектов недвижимости в первую очередь была введена для расчета налогов. Использовавшаяся ранее инвентаризационная стоимость недвижимости была намного ниже рыночной. Фактически это была стоимость материалов на момент строительства объектов, умноженная на поправочные коэффициенты. Часто она не соответствовала реальной стоимости объекта. Такое положение вещей было выгодно владельцам недвижимости, но невыгодно государству.

Кадастровая цена на некоторые старые объекты недвижимости в центре Москвы оказалась в десятки раз выше старой инвентаризационной. Соответственно, должны увеличиться и суммы налоговых выплат, но не сразу, а постепенно. Подробнее об этом вы узнаете в конце статьи. Но в любом случае, уравнивать квартиры в центре Москвы и квартиры на окраине небольшого городка было в какой-то степени несправедливо.

Современный жилой дом — это что-то гораздо большее, чем сложенные в единую конструкцию стройматериалы. В этом отношении переход с инвентаризационной стоимости на кадастровую вполне логичен. Хороший пример — UP-квартал «Римский».

В этом отношении переход с инвентаризационной стоимости на кадастровую вполне логичен. Хороший пример — UP-квартал «Римский».

Рыночная стоимость недвижимости в чистом виде — цифра неточная и подверженная частым и довольно резким колебаниям. Для расчета налогов нужна более стабильная, четко фиксируемая на продолжительные отрезки времени величина. Поэтому и была введена кадастровая стоимость. Она рассчитывается по определенной методике, и её значение должно примерно соответствовать рыночной цене. На практике не все так гладко, но это проблема вполне разрешимая, но об этом — чуть позже.

Итак, кадастровая стоимость — это денежная сумма, в которую оценивает государство вашу квартиру. Информация о кадастровой стоимости объектов недвижимости содержится в Едином государственном реестре недвижимости. Таким образом, чтобы узнать кадастровую стоимость квартиры по адресу, нужно обратиться в Росреестр.

Величина кадастровой стоимости и её пересмотр

Самый простой способ узнать кадастровую стоимость квартиры по адресу — воспользоваться сайтом Росеестра. Вам нужен раздел «Получение сведений из фонда данных государственной кадастровой оценки». Вы можете узнать не только кадастровую стоимости объекта, но и получить отчет об определении этой стоимости.

Вам нужен раздел «Получение сведений из фонда данных государственной кадастровой оценки». Вы можете узнать не только кадастровую стоимости объекта, но и получить отчет об определении этой стоимости.

Случаи, когда величина кадастровой стоимости кажется владельцам объектов недвижимости неадекватной, далеко не редки. Проблемой является завышенная кадастровая стоимость, так как она влечет за собой необходимость платить большие суммы налогов и различных сборов, чем это на самом деле необходимо.

Есть два способа оспорить размер кадастровой стоимости:

-

обратиться в комиссию по переоценке при управлении Росреестра;

-

обратиться в суд.

Нужно отметить, что во многих случаях вопрос решается в пользу владельцев объектов недвижимости, поэтому, если кадастровая стоимость квартиры кажется вам завышенной, имеет смысл добиваться её пересмотра. Физические лица могут выбрать любой способ, а вот юридические лица в некоторых случаях могут обратиться в суд только после того, как комиссия не стала пересматривать кадастровую стоимость.

Существуют разные причины узнать узнать кадастровую стоимость квартиры по адресу или кадастровому номеру. Кадастровая стоимость может быть неплохим ориентиром при определении рыночной стоимости объекта или, например, величины арендной платы. Но главное предназначение кадастровой стоимости — расчет налогов и различных сборов при операциях с недвижимостью.

Расчет налога

Рассчитать налог на объект недвижимости очень просто. На сайте Федеральной налоговой службы есть «налоговый калькулятор», но нужно знать кадастровый номер объекта.

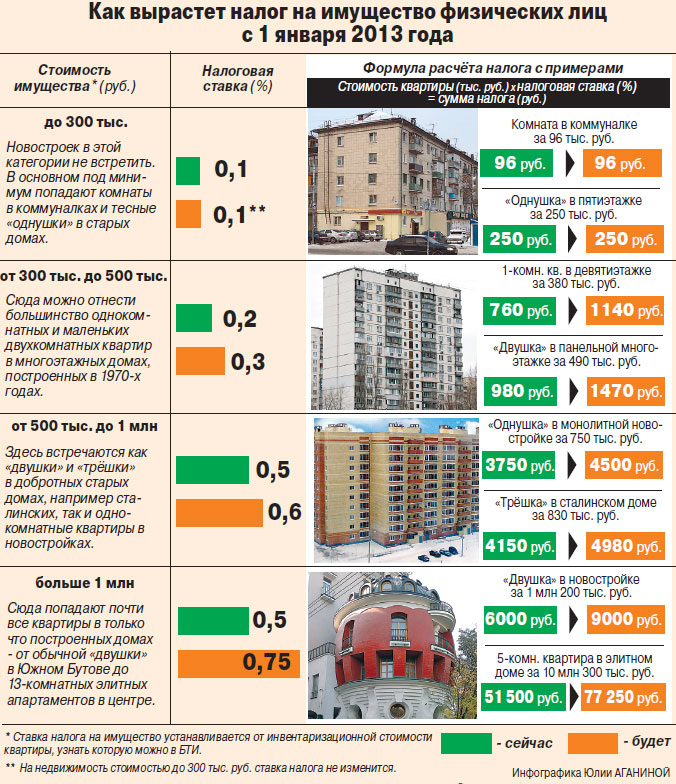

Ставка налога на жилые дома и жилые помещения (квартиры, комнаты) осталась такой же, как и в период использования инвентаризационной стоимости — 0,1% (для объектов с кадастровой стоимостью более 300 миллионов — 2%, но таких квартир не так уж и много).

Власти муниципальных образований и городов Москвы , Санкт-Петербурга, Севастополя имеют право корректировать ставку налога (0,1%): уменьшить вплоть до 0% или увеличить более, чем в 3 раза.

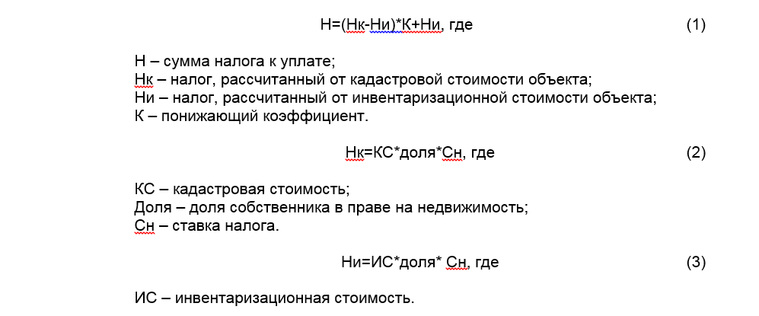

Переход на налогообложение на основе кадастровой стоимости происходит постепенно, в течение 5 лет с момента введения новых правил расчета налогов в регионе. Для этого используется увеличивающийся каждый год понижающий коэффициент. За счет него сумма налога будет равномерно расти, постепенно двигаясь от величины, рассчитываемой на базе инвентаризационной стоимости, к величине, рассчитываемой на базе кадастровой стоимости квартиры.

Инвентаризационная стоимость квартиры — что это? | Технология и Бизнес

#Недвижимость, #Бухгалтерскийучет, #Налогообложение, #Законы, #Торги, #Аренда, #Право, #Продажи

В 2015 году был принят закон, по которому размер налога рассчитывается на основе кадастровой стоимости вместо инвентаризационной. Но последнюю еще продолжают использовать, в том числе для проведения различных сделок. В статье расскажем, что такое инвентаризационная стоимость объекта недвижимости, зачем она нужна, как ее рассчитывают и как оспорить сумму.

Инвентаризационная стоимость квартиры — что это такое

Инвентаризационная, или инвентарная стоимость квартиры — ее себестоимость. Сумму рассчитывают на основе стоимости затраченных материалов, а также с учетом процента износа жилого здания. Другие важные параметры, которые влияют на стоимость недвижимости, не учитываются. Например, в расчет не входит оценка инфраструктуры района, местоположения жилья, количества построек во дворе, типа ремонта, готовности документов к сделке, размер коммунальных платежей за отопление и так далее.

Сумму рассчитывают на основе стоимости затраченных материалов, а также с учетом процента износа жилого здания. Другие важные параметры, которые влияют на стоимость недвижимости, не учитываются. Например, в расчет не входит оценка инфраструктуры района, местоположения жилья, количества построек во дворе, типа ремонта, готовности документов к сделке, размер коммунальных платежей за отопление и так далее.

Одна из самых простых формул расчета инвентаризационной стоимости — это

Cи = Cв * (1- Ифиз / 100 * Kи) ,

где СИ — это и есть конечная стоимость, Св — восстановительная цена, Ифиз — коэффициент износа, а К — показатель дифференциации. Главный «участник» формулы — это восстановительная стоимость помещения, себестоимость его строительства. Оценщик учитывает количество потраченных материалов и инженерных систем, а также их цену на основе документов. Затем производит расчеты.

Инвентаризационная стоимость жилой недвижимости намного меньше, чем ее реальная цена на рынке недвижимости. До 2015 года расчет налога на имущество физических лиц проводился именно с учетом инвентаризационной цены. В 2015 году вышел ФЗ №284, который изменил порядок начисления налогов — теперь их рассчитывают, исходя из кадастровой стоимости недвижимости. До 2020 года на новую систему расчета налогов должны перейти все регионы страны, то есть в некоторых до сих пор используют старые принципы расчета.

До 2015 года расчет налога на имущество физических лиц проводился именно с учетом инвентаризационной цены. В 2015 году вышел ФЗ №284, который изменил порядок начисления налогов — теперь их рассчитывают, исходя из кадастровой стоимости недвижимости. До 2020 года на новую систему расчета налогов должны перейти все регионы страны, то есть в некоторых до сих пор используют старые принципы расчета.

Как ожидается, в 2020 году понятие инвентаризационной стоимости недвижимости будет полностью упразднено. Уже сейчас в большинстве сделок вместо него используют кадастровую стоимость, потому что она более приближена к реальным рыночным условиям. Начиная с 2014 года, точную инвентаризационную цену посчитать нельзя, потому что во многих регионах с 1 января 2014 года не обновлялся коэффициент пересчета восстановительной стоимости, участвующий в расчете. Справку получить можно, но она будет выдана по состоянию до 31.12.2014 года, то есть не будет соответствовать реальным затратам на строительство, особенно если жилье было возведено в последние 3–4 года.

Чем инвентаризационная стоимость отличается от кадастровой

Основное отличие кадастровой стоимости от инвентаризационной — принцип расчета. Если нужно узнать инвентаризационную стоимость, оценщики проведут меньшее количество расчетов. Специалист просто рассчитает количество материалов, которые понадобились для возведения отдельного частного дома или квартиры, и определит стоимость строительства на основе цен, действовавших на момент постройки. Затем применит формулу и получит приблизительную цену.

Кадастровая стоимость рассчитывается по более сложным формулам, в соответствии с ФЗ №237. Оценщики учитывают множество разных факторов, а именно:

?? общую площадь недвижимости;

?? расположение и инфраструктуру района;

?? площадь земельного участка и число построек, если оценивается участок или частный дом;

?? наличие или отсутствие парковки, детской площадки, мест отдыха во дворе;

?? характеристики подъезда и лифтов;

?? рыночную стоимость аналогичных объектов недвижимости;

?? и многие другие параметры.

Приказ Минэкономразвития России №358 ввел методические указания о государственной кадастровой оценке. Согласно ему, госслужащие должны использовать рыночную и иную информацию, связанную с экономическими характеристиками объекта, при этом должны учитываться местонахождение и степень износа недвижимости. Чиновники советуют брать информацию из официальных источников — Федеральной информационной адресной системы, Информационных систем Минсельхоза России и других. При этом кадастровая стоимость жилья не должна превышать рыночную, а расхождение в ценах на аналогичные объекты не должно превышать 10%.

Еще одно важное отличие — это сроки пересчета стоимости. Инвентаризационную стоимость специалисты пересчитывают каждый год с учетом коэффициента пересчета восстановительной стоимости. Кадастровую цену нужно пересчитывать раз в 5 лет.

Кадастровая стоимость более приближена к реальному положению вещей. Она может отличаться в 1,5–3 раза от рыночной. А инвентаризационная цена может отличаться от реальной в 10–15 раз, поэтому ее постепенно убирают. Из-за такой разницы и налог теперь рассчитывается по кадастровой стоимости.

Из-за такой разницы и налог теперь рассчитывается по кадастровой стоимости.

Для чего нужна инвентаризационная стоимость

В большинстве регионов для всех сделок с недвижимостью и расчета налога на нее используют кадастровую стоимость. Но есть регионы и населенные пункты, в которых до сих пор принимают во внимание инвентаризационную стоимость. Она нужна для:

?? расчета налога на недвижимое имущество физических лиц там, где действуют старые правила, и переход на новую систему расчета запланирован до 2020 года;

?? покупки или продажи недвижимости, если сделка облагается налогом, и нужно рассчитать сумму, которую заплатит покупатель или продавец — тоже актуально для регионов, в которых ФНС работает по старым правилам;

?? приватизации, то есть перехода права собственности от государства к физическому лицу — в этом случае инвентаризационная стоимость указывается в документах;

?? дарения и обмена недвижимости — в некоторых регионах в договорах с рыночной стоимостью указывают и инвентаризационную или используют ее для расчета налогообложения;

?? вступления в наследство — чтобы открыть его, некоторые нотариусы требуют предоставить справку об инвентаризационной стоимости на момент смерти наследодателя.

Если при оформлении какой-либо сделки у вас требуют справку об инвентаризационной стоимости недвижимости, уточните, подойдет ли справка о кадастровой стоимости жилья. Если нет — обратитесь в Бюро технической инвентаризации, или БТИ. Ее сотрудники обязаны каждый год пересчитывать инвентаризационную стоимость всех объектов.

Как рассчитать инвентаризационную стоимость квартиры

Если хотите рассчитать цену на недвижимость самостоятельно, приготовьтесь изучать много информации. Для начала нужно посчитать, сколько материалов было затрачено на возведение. В расчет принимаются только пол, стены, потолок, окна и двери. Ремонт, даже капитальный или косметический, в расчет не принимаются — нет объективных критериев, которые позволяют оценить его качество. После того, как вы посчитали количество потраченных материалов, умножьте их на стоимость на момент постройки. Цены можно найти в общедоступных каталогах или нормативных актах. Полученная сумма — восстановительная цена. Она будет приближена к инвентаризационной. Чем больше износ и чем старше здание, тем ниже будет сумма. Чтобы узнать точную сумму, обратитесь к государственному оценщику из БТИ.

Чем больше износ и чем старше здание, тем ниже будет сумма. Чтобы узнать точную сумму, обратитесь к государственному оценщику из БТИ.

Специалисты при оценке руководствуются Приказом Минстроя РФ №87 от 4 апреля 1992 года. Он утверждает особый порядок расчета инвентаризационной стоимости:

?? Определение восстановительной цены на жилую недвижимость в соответствии со сборниками УПВС.

?? Пересчет восстановительной цены на цены 1991 года, а затем доведение до современного показателя. Для этого используют поправочный коэффициент — он учитывает динамику роста цен по состоянию на год, в котором проводился расчет стоимости.

?? Определение размера физического износа здания на момент последнего пересчета инвентаризационной стоимости. Его определяют произведением восстановительной стоимости и процента износа.

?? Определение стоимости путем вычитания физического износа из восстановительной стоимости.

Например: восстановительная цена составила 200 000 ?. Износ жилья — 15%. Размер физического износа в этом случае составляет 30 000 ?. А инвентаризационная стоимость — 170 000 ?.

Размер физического износа в этом случае составляет 30 000 ?. А инвентаризационная стоимость — 170 000 ?.

Вообще государственные оценщики могут использовать три вида расчета инвентаризационной стоимости.

?? Сравнительный. Специалист анализирует все сделки на рынке. По итогам анализа причисляет оцениваемый объект недвижимости к определенной группе. Каждой группе соответствует определенный диапазон цен или конкретная стоимость.

?? Затратный. Его чаще всего используют для расчета стоимости квартир в новостройках на этапе строительства. Из всех трех способов он самый распространенный. Специалист учитывает затраты на приобретение строительных материалов, а также стоимость работ по строительству и прокладки инженерных сетей. Также в расчет входит стоимость земельного участка, на котором стоит многоквартирный или частный дом.

?? Доходный. Такой метод вычисления используют крайне редко, когда нет сведений о затратах на строительство и о проводимых на рынке сделках. В этом случае оценщик учитывает стоимость аренды недвижимости и затраты, которые необходимы для ее обслуживания.

В любом случае для расчетов используют сравнительные данные, которые получают из строительных документов и фактических замеров.

Как и где узнать инвентаризационную стоимость квартиры

Инвентаризационную стоимость прописывают в справке из БТИ. Ее выдают только собственникам жилой недвижимости или жильцам, если они пользуются жильем по договору социального найма с государством. Получить справку также может официальный представитель собственника, если предоставит нотариально заверенную доверенность от него.

Узнать сумму, в которую оценено жилье, можно тремя разными способами. Расскажем, как узнать инвентаризационную стоимость квартиры онлайн и оффлайн.

Посетите БТИ

Лично посетите Бюро технической инвентаризации. График работы отделения в вашем городе можно посмотреть на официальном сайте. Запишитесь на прием онлайн, по телефону или посетите нужного специалиста в порядке живой очереди. Предоставьте ему:

?? паспорт гражданина Российской Федерации или другой документ, удостоверяющий личность, если паспорта по каким-то причинам нет;

?? документ, удостоверяющий ваше право собственности на недвижимость — например, выписку из ЕГРН либо договор социального найма с муниципалитетом;

?? заявление — его можно заполнить на месте, руководствуясь подсказками сотрудника БТИ;

?? квитанцию об оплате государственной пошлины — ее размер составляет 540 ?.

В ряде случаев нужны дополнительные документы. Например, если представляете интересы собственника, нужно предоставить в БТИ нотариально заверенную доверенность. Если собственник — несовершеннолетний, а вы являетесь его родителем или опекуном, предоставьте свидетельство о рождении, а также свидетельство об усыновлении либо установлении опекунства.

Сотрудник БТИ примет у вас документы, проверит их подлинность и сообщит дату, когда будет готово заключение. В этот день придите снова в БТИ, предъявите паспорт и получите документ.

Придите в МФЦ

МФЦ — многофункциональный центр услуг, через который можно взаимодействовать со всеми государственными ведомствами. Если не хотите посещать БТИ, приходите в МФЦ. Принесите с собой те же документы. В этом случае срок подготовки справки увеличится — документы будут идти из МФЦ в БТИ и обратно около 1–2 дней.

Посетите сайт Госуслуг или Росреестра

Госуслуги — сайт, на котором можно заказать разные справки, в том числе из Росреестра и БТИ. Официальный сайт Росреестра тоже позволяет получить ряд документов онлайн — это обеспечивает удобство пользователям, потому что им не нужно выходить из дома и стоять в очереди.

Официальный сайт Росреестра тоже позволяет получить ряд документов онлайн — это обеспечивает удобство пользователям, потому что им не нужно выходить из дома и стоять в очереди.

Зайдите на сайт Госуслуг или Росреестра, найдите соответствующую услугу в вашем регионе в строке поиска. Заполните электронное заявление, выберите способ получения справки и оплатите государственную пошлину.

Получение справки онлайн доступно не во всех регионах. В большинстве субъектов РФ вместо инвентаризационной стоимости уже действует кадастровая.

Куда обратиться, чтобы рассчитать инвентаризационную стоимость

До 2014 года стоимость автоматически рассчитывалась специалистами БТИ каждый год. С 2014 года в большинстве регионов перестали публиковать новые коэффициенты для расчета, поэтому автоматический перерасчет приостановили. Его нет и для новых объектов, построенных после 2014 года.

Если вам нужна справка об инвентаризационной стоимости, но объект построен недавно или в вашем регионе уже используется кадастровая стоимость недвижимости, попробуйте обратиться в БТИ. Если в ряде случаев в вашем регионе документ все-таки нужен, государственный оценщик рассчитает стоимость имущества.

Если в ряде случаев в вашем регионе документ все-таки нужен, государственный оценщик рассчитает стоимость имущества.

Чтобы специалист провел оценочные мероприятия, предоставьте ему нужные документы. Среди них:

?? кадастровый паспорт недвижимости;

?? акт приема-передачи жилья, подписанный продавцом или застройщиком;

?? документ, удостоверяющий право собственности.

Расчет инвентаризационной стоимости проводится только по заявлению собственника либо жильца, если он проживает в квартире, доме по договору социального найма.

Можно ли оспорить инвентаризационную стоимость и как это сделать

Инвентаризационную стоимость недвижимости можно оспорить, если она не соответствует действительности. Например, если при расчете были использованы неверные данные: специалист посчитал площадь квартиры как 40 м?, а на самом деле она больше. Или если оценщик недобросовестно исполнил свои обязанности, например — не учел какого-либо важного фактора.

Чтобы оспорить инвентаризационную стоимость, сначала попробуйте обратиться в БТИ. Объясните, почему считаете расчеты некорректными, и попросите пересмотреть сумму. Если сотрудники БТИ отказывают вам в этом, обращайтесь в Арбитражный суд. Напишите заявление и приложите к нему:

Объясните, почему считаете расчеты некорректными, и попросите пересмотреть сумму. Если сотрудники БТИ отказывают вам в этом, обращайтесь в Арбитражный суд. Напишите заявление и приложите к нему:

?? нотариально заверенную копию правоустанавливающего документа — например, выписки из ЕГРН;

?? справку об инвентаризационной стоимости либо инвентаризационный паспорт недвижимости;

?? оригинал квитанции об оплате государственной пошлины — ее рассчитывают в зависимости от требований и характера заявления, в среднем она составляет 300 ?;

?? доказательства того, что жилье было оценено некорректно.

Доказательствами могут послужить любые документы. Например, кадастровый паспорт недвижимости с указанием общей площади жилья, если проблема в неправильном числе квадратных метров, или проектная декларация от застройщика, если оценщик использовал в расчетах стоимость кирпича, а дом построен из другого материала.

Обратитесь к хорошему юристу — он поможет собрать грамотную доказательную базу и выиграть дело. Если вы выиграете в суде, БТИ пересмотрит инвентаризационную стоимость жилья.

Если вы выиграете в суде, БТИ пересмотрит инвентаризационную стоимость жилья.

Читайте больше интересных статей о недвижимости в Журнале Этажи

Подписывайтесь на наш канал!

44 нравится”

Источник

Статья понравилась? Поделитесь с друзьями.

Кнопки социальных сетей чуть ниже…

БЕСПЕРЕБОЙНАЯ РАБОТА БУХГАЛТЕРСКИХ ПРОГРАММ

И СВОЕВРЕМЕННОЕ ОБНОВЛЕНИЕ?

Конституционный суд рассказал, как считать налог на недвижимость

История дела

До 1 января 2020 года все субъекты РФ должны установить дату начала применения на своей территории расчета налога на имущество исходя из кадастровой стоимости объектов недвижимости. Если такое решение не принято, то налог рассчитывается исходя из инвентаризационной стоимости недвижимости, гласит ст. 402 Налогового кодекса.

ПрактикаВ Алтайском крае такое решение не принято. А потому Ольге Низамовой рассчитали налог именно исходя из инвентаризационной стоимости – он получился значительно больше, чем если бы его считали из кадастровой стоимости. Добиться перерасчета женщине не удалось, и тогда она пожаловалась в Конституционный суд. Низамова сочла, что при равных обязанностях налоговая нагрузка на равноценное имущество не может многократно различаться только лишь из-за региона нахождения имущества. И норма Налогового кодекса, которая устанавливает такой порядок, противоречит Конституции.

Добиться перерасчета женщине не удалось, и тогда она пожаловалась в Конституционный суд. Низамова сочла, что при равных обязанностях налоговая нагрузка на равноценное имущество не может многократно различаться только лишь из-за региона нахождения имущества. И норма Налогового кодекса, которая устанавливает такой порядок, противоречит Конституции.

Позиция КС: выбирайте тот налог, который выгоднее

Налог, рассчитанный по инвентаризационной стоимости недвижимости, не может быть существенно больше, чем рассчитанный по его кадастровой стоимости, напомнил КС. «Иначе налогоплательщики могут оказаться в неравном положении с собственниками аналогичного имущества в других регионах страны, где используется кадастровая стоимость, которая может быть установлена по решению комиссии или суда, в размере рыночной», – указал суд.

Законодательство не исключает определения кадастровой стоимости конкретного объекта недвижимости до завершения в субъекте общей кадастровой оценки объектов недвижимости.

Чтобы избежать несправедливого налогообложения имущества граждан, для расчета налога может применяться уже установленная в субъекте для этой недвижимости кадастровая стоимость, даже если она официально еще не используется в регионе для целей налогообложения.

Если кадастровая стоимость объекта еще не определена, то по решению суда либо налогового органа для расчета налога возможно применение рыночной стоимости недвижимости.

В ходе разрешения возникшего спора налогоплательщик вправе требовать от налогового органа использования для расчета налога на имущество сведений о рыночной стоимости имущества и соответствующего размера налоговой ставки. А решение заявительницы подлежит пересмотру.

Санкт-Петебургское государственное бюджетное учреждение «Городское управление кадастровой оценки»

Каждый объект недвижимости может иметь несколько видов стоимости — это инвентаризационная, кадастровая, рыночная, ликвидационная, инвестиционная. Они зависят от целей использования объекта недвижимости.

Они зависят от целей использования объекта недвижимости.

Раньше для налогообложения в нашей стране использовалась так называемая инвентаризационная стоимость – стоимость объекта с учетом затрат на его возведение и износа. Она не учитывала ценность местоположения объекта недвижимости, что, с социальной точки зрения, считалось несправедливым. Рыночная стоимость позволяет более полно оценить недвижимое имущество. Сегодня именно ее принято использовать в качестве базы для налогообложения. Аналогом рыночной стоимости является кадастровая стоимость объекта недвижимости.

Говоря о разнице рыночной и кадастровой стоимости, необходимо отметить, что под рыночной стоимостью понимается цена, по которой объект недвижимости может быть продан или приобретен на рынке недвижимости. То есть, профессиональным языком, рыночная стоимость — это расчетная денежная сумма, определенная на дату оценки для обмена недвижимого имущества на рынке недвижимости между заинтересованными покупателем и продавцом после проведения надлежащего маркетинга. При этом каждая из сторон должна действовать, будучи хорошо осведомленной, расчетливо и без принуждения. Кадастровая стоимость — это расчетная денежная сумма, определенная по специальным методикам, учитывающим рыночные факторы и цены сделок на аналогичную недвижимость, которая служит базой для исчисления налогов на собственность.

При этом каждая из сторон должна действовать, будучи хорошо осведомленной, расчетливо и без принуждения. Кадастровая стоимость — это расчетная денежная сумма, определенная по специальным методикам, учитывающим рыночные факторы и цены сделок на аналогичную недвижимость, которая служит базой для исчисления налогов на собственность.

В идеальном варианте кадастровая стоимость должна быть равна рыночной. Однако совпасть эти стоимости могут лишь случайным образом, так как рассчитываются на несовершенном рынке по разным методикам, зависят от качества информационного обеспечения, от позиции сторон сделки и от других, иногда непредвиденных, обстоятельств. Кроме этого, необходимо иметь в виду, что рыночная стоимость меняется вместе с рынком, в то время как кадастровая рассчитывается не чаще чем 1 раз в 3 года (в городах Федерального значения 1 раз в 2 года) и не реже чем 1 раз в 5 лет.

Сравнивать кадастровую и рыночную стоимость можно, если они рассчитаны на одну дату. При этом кадастровая стоимость может быть как выше, так и ниже рыночной стоимости. Совпасть по указанным выше причинам они не могут, поэтому можно рассуждать лишь о корректности расчета этих величин и о разнице между ними.

При этом кадастровая стоимость может быть как выше, так и ниже рыночной стоимости. Совпасть по указанным выше причинам они не могут, поэтому можно рассуждать лишь о корректности расчета этих величин и о разнице между ними.

Оспаривать кадастровую стоимость в комиссии или в суде налогоплательщику стоит лишь тогда, когда можно доказать, что кадастровая стоимость по каким-то причинам оказалась выше рыночной, и ее уменьшение позволит компенсировать судебные издержки и сэкономить на налогах. Для этого необходимо обратиться к рыночному оценщику, за определённую плату он подготовит отчёт об оценке рыночной стоимости объекта, который будет использован в качестве доказательства в комиссии или в суде.

Однако, прежде чем платить деньги, лучше обратиться в ГБУ «Кадастровая оценка» для проверки правильности расчета кадастровой стоимости. При обнаружении ошибки откорректировать результат оценки можно совершенно бесплатно без обращения в комиссию или в суд.

Вопросы о кадастровой стоимости недвижимости и налоге на имущество физлиц

С 1 января 2020 года закончился переход на новую систему расчета налога на имущество физлиц – теперь калькуляция отчислений в бюджет будет вестись с использованием кадастровой стоимости недвижимости.

Вопросы о кадастровой стоимости недвижимости и налоге на имущество физлиц

Изменение Налогового кодекса, внесенное в 2015 году, отменяет использование инвентаризационной стоимости жилья.

Старый метод не позволял оценить недвижимость по цене, близкой к рыночной, что приводило к определенной несправедливости. Так, например, размер налога на большую квартиру в центре города мог быть значительно ниже отчислений, рассчитанных для собственников небольшого количества квадратных метров в новостройке, расположенной в отдаленном районе.

Так что же такое кадастровая стоимость квартиры, кто ее устанавливает и как узнать во сколько оценена ваша недвижимость?

Что такое кадастровая стоимость квартиры?

Кадастровая стоимость квартиры – это стоимость, определенная в процессе кадастрового учета (например, в случае новостроек) или в результате кадастровой оценки, проведенной уполномоченными региональными бюджетными учреждениями. Кадастровая оценка, как правило, должна быть максимально приближена к рыночной стоимости квартиры.

Кадастровая оценка, как правило, должна быть максимально приближена к рыночной стоимости квартиры.

— расположение дома,

— класс жилья,

— площадь квартиры,

— год постройки здания,

— материалы строительства и пр.

При этом не принимаются в расчет такие факторы как:— наличие красивого вида из окна,

— внутренняя отделка и ремонт в квартире.

Как используют кадастровую стоимость квартиры?Кадастровая оценка является основой для расчета земельного налога и налога на имущество.

Старый метод калькуляции с использованием инвентаризационной стоимости был отменен в январе 2015 года с установленным переходным периодом для всех регионов страны до 1 января 2020 года. Дополнительно в 2018 году был принят закон, ограничивающий повышение суммы исчисленного налога более чем на 10% в сравнении с предыдущим периодом.

Уточнить кадастровую стоимость объекта можно онлайн на сайте Росреестра — там будет указана информация, актуальная на дату последнего обновления базы данных. Для этого необходимо знать только адрес или кадастровый номер недвижимости, указанный в свидетельстве о регистрации права собственности.

Также данная информация содержится в выписке из ЕГРН (Единого государственного реестра недвижимости). Более того справку можно сформировать на определенную дату – эта услуга платная, она также доступна на сайте госрегистратора.

Можно ли оспорить кадастровую оценку квартиры и как это сделать?Возможны случаи, когда собственник жилья не согласен с результатами кадастровой оценки квартиры. Установленную кадастровую стоимость возможно оспорить. Как это сделать?

Во-первых, стоит ознакомиться с перечнем сведений, которые были учтены при проведении оценки вашей квартиры. Они хранятся в Фонде данных государственной кадастровой оценки и могут быть получены онлайн с помощью сайта Росреестра или при личном обращении к заказчику проведения работ по определению кадастровой стоимости.

Они хранятся в Фонде данных государственной кадастровой оценки и могут быть получены онлайн с помощью сайта Росреестра или при личном обращении к заказчику проведения работ по определению кадастровой стоимости.

Использование недостоверных сведений об объекте недвижимости (например, неверной информации о стоимости квартиры или года постройки дома) является основанием для пересмотра кадастровой стоимости.

Оспорить кадастровую оценку можно по двум основаниям

Во-вторых, собственник может заказать негосударственную оценку квартиры. Данная экспертиза инициируется и оплачивается владельцем самостоятельно.

Если рыночная стоимость квартиры ниже ее кадастровой – собственник вправе требовать пересмотра результатов оценки.

Обращения по поводу несогласия с результатами кадастровой оценки рассматриваются специальной комиссией, либо в суде. Начинать процесс стоит с заявления в первую инстанцию.

При положительном решении налог пересчитывается с даты внесения ошибочной информации в государственный реестр, но не больше, чем за три года.

Стоимость квартир по кадастру может обновляться раз в 3–5 лет — это периодичность проведения государственной оценки. Собственник может оспорить только ту кадастровую стоимость, которая была установлена на момент соответствующего обращения.

Реальная рыночная стоимость для определения налога на имущество

Если планы правительства осуществятся, в этом году будет проведена оценка имущества по всей стране в соответствии с рыночными стандартами, что откроет путь для введения нового налога на имущество, который может частично вступить в силу уже в 2013 году.

Идея введения нового налога, называемого единым налогом на имущество, который должен заменить существующие земельный налог и налог на имущество физических лиц, была впервые озвучена правительством 11 лет назад, а премьер-министр Владимир Путин заявил в 2009 году, что Переезд должен снизить налоговую нагрузку на владельцев малогабаритных квартир. Аналитики считают, что это может вывести на рынок больше объектов недвижимости и снизить цены.

Аналитики считают, что это может вывести на рынок больше объектов недвижимости и снизить цены.

Новый налог будет основываться на рыночной стоимости недвижимости, а не на текущих искусственно заниженных цифрах, установленных бюро технической инвентаризации или БТИ — системой, созданной в советское время.

Федеральная служба государственной регистрации, кадастра и картографии отвечает за процесс оценки и заявила, что надеется получить полную картину к концу этого года.

Оценка проведена только в 12 регионах, включая Калугу, Тверь, Калининград, Краснодар, Красноярск и Ростов.Служба сообщила, что планирует завершить оценку еще в 29 регионах к июлю и завершить задачу в оставшихся 42 регионах к концу 2012 года.

Общие результаты оценки будут опубликованы в региональной прессе в соответствии с действующим законодательством и будут доступны на сайте службы.

Установка значения

При оценке БТИ стоимости недвижимости традиционно учитывались три основных фактора — стоимость строительства, степень износа и поправка на инфляцию, — сказал Алексей Штейников, начальник отдела оценки имущества Федеральной службы государственной регистрации, кадастра и Картография.

В настоящее время внедряется процесс кадастровой оценки, которая будет включать все линии собственности и их точное местоположение, а также предоставит более подробную информацию о свойствах.

Основное различие между старым и новым процессами определения стоимости заключается в том, что при кадастровой оценке также учитывается местоположение самой недвижимости — ключевой фактор при определении рыночной цены, — сказал Штейников.

Чтобы определить рыночную стоимость объекта недвижимости, оценочные компании, выигравшие тендер, организованный Федеральной службой государственной регистрации, кадастра и картографии, анализируют эти факторы и собирают информацию о сделках с недвижимостью, касающихся аналогичных объектов.

Кадастровая стоимость объекта фактически будет равна его рыночной стоимости, сказал Штейников.

Стоимость BTI квартиры в центре города и квартиры на окраине, которая имеет одинаковый размер, конструкцию и степень износа, будет равной, но кадастровая стоимость может отличаться, потому что рыночная цена недвижимости в центре города выше, сказал Штейников, добавив, что кадастровая оценка определяет «справедливую стоимость» имущества.

Например, квартира со стоимостью БТИ 300 000 рублей (9 700 долларов США) может иметь рыночную стоимость 10 миллионов рублей.

«Товарная стоимость не имеет ничего общего с рыночной и может быть недооценена в десятки раз», — сказал Вадим Заско, директор Института налогового управления и экономики недвижимости НИУ ВШЭ.

Действительно, размер налоговой базы в Калужской области и республике Татарстан, где рыночная оценка собственности была завершена в июле, увеличился на 500% и 800% соответственно, сообщали Ведомости в августе со ссылкой на отчет неправительственной организации «Союзэкспертиза». агентство по сертификации при Торгово-промышленной палате.

Налог ведет к поставке

Введение налога на недвижимость, который будет взиматься муниципальными властями, которые теперь собирают два существующих налога, окажет наибольшее влияние на тех, кто владеет несколькими квартирами, но это «очень хорошая новость» для всех, кто планирует купить жилье, потому что он будет сделать недвижимость более доступной, — считает руководитель портала недвижимости Irn. ru Олег Репченко.

ru Олег Репченко.

Предложение на внутреннем рынке жилья довольно ограничено, поскольку у некоторых домовладельцев есть несколько квартир, которые они купили, чтобы вложить свободные деньги.Недостаток свободных площадей приводит к завышению цен на жилье, сказал он по телефону.

После введения налога на недвижимость цены на жилье, вероятно, снизятся, поскольку такие домовладельцы могут начать продавать или сдавать в аренду свои неиспользуемые квартиры, пополняя пул доступной недвижимости, сказал Репченко.

Единый налог на имущество в значительной степени считается налогом на богатство, но не предназначен для увеличения бремени домовладельцев со скромными доходами, которые получили свои квартиры в советские времена и впоследствии приватизировали их или унаследовали их, сказал Заско, добавив, что механизм предоставления налоговых льгот мелким домовладельцам.

Путин в 2009 году предложил повысить ставку налога для владельцев дорогих квартир или больших участков земли и ниже для владельцев небольших квартир и домов, а позже Минэкономразвития предложило не взимать с владельцев небольших квартир до 55 квадратные метры.

В 2004 году Государственная Дума приняла в первом чтении законопроект об обновлении системы налога на имущество, но с тех пор работа застопорилась.

Минфин готовит поправки к Налоговому кодексу, которые будут обсуждены позднее в 2012 году, сообщил в ноябре глава департамента налоговой политики министерства Сергей Разгулин, сообщает РБК.

После внесения изменений муниципальные власти должны будут принять законы, регулирующие введение налога в регионах, сказал он.

Дьявол в деталях

Но даже если процесс оценки завершится в этом году, остается неясным, когда единый налог может быть введен в действие по всей стране.

В июне президент Дмитрий Медведев призвал к сбору единого налога с 2012 года в регионах, где завершается оценка имущества.Однако и Минфин, и Минэкономразвития заявили, что введение налога в некоторых регионах возможно только в 2013 году.

Новый налог может появиться в 2013 году в некоторых регионах, где уже завершена кадастровая оценка, сообщила журналистам в конце декабря министр экономического развития Эльвира Набиуллина. Но введение налога по всей стране может занять не менее пяти лет, сказала она.

Но введение налога по всей стране может занять не менее пяти лет, сказала она.

«До единого налога на имущество будет еще много времени.Это наша совместная позиция — Минфина, ФНС и наша », — сказала Набиуллина.

Однако в ноябре Минфин заявил, что полная реализация налога возможна в 2014 году.

Набиуллина сказала, что одним из основных препятствий, мешающих введению нового налога, является действующий порядок регистрации прав собственности, поскольку земельные участки и здания обычно имеют отдельные документы на право собственности.

По ее словам, для введения единого налога собственники должны начать регистрацию своей земли и строений как единой собственности.

Игроки отрасли рассматривают это требование как дополнительную возможность для бюрократов вымогать деньги у граждан.

«По сути, все усилия направлены на то, чтобы стать еще одной кормушкой для чиновников, у которых будут новые шансы получить побочные выплаты за перерегистрацию собственности, проведение оценок и т. Д.», — сказал The Moscow специалист по регистрации собственности девелоперской компании Московской области. Times на условиях анонимности из-за деликатности темы.

Д.», — сказал The Moscow специалист по регистрации собственности девелоперской компании Московской области. Times на условиях анонимности из-за деликатности темы.

Еще одна проблема — размер налоговой ставки, который остается неопределенным, поскольку нет полной информации о налоговой базе. Набиуллина сообщила, что правительство обсуждает ставку в 0,01 процента от рыночной стоимости недвижимости.

Правительство не может принять решение о размере ставки и предоставлении налоговых льгот только на основании информации из 12 регионов, в которых оценка уже завершена, заявил в октябре заместитель министра финансов Сергей Шаталов.

«Это один из самых важных вопросов.… Мы не хотим душить граждан или собирать дополнительные налоги », — сказал он, сообщает« Российская газета ».

Размер земельного налога в настоящее время составляет от 0,3% до 1,5% от кадастровой стоимости участка, сообщается на сайте Федеральной налоговой службы.

Ставка налога на имущество физических лиц составляет до 0,1 процента от стоимости имущества по БТИ для недвижимости стоимостью до 300 000 рублей и может достигать 2 процентов от стоимости имущества, стоимость которого превышает 500 000 рублей, сообщает служба.

Поступления от налога на имущество должны быть потрачены муниципалитетами на модернизацию инфраструктуры, такой как больницы и детские сады.

А если вы не согласны?

В конечном итоге, механизм оспаривания результатов оценки должен быть создан в 2012 году, чтобы его могли использовать владельцы недвижимости, которые не согласны с оценкой, сказала Набиуллина.

«Граждане и бизнес могут быть недовольны оценкой.… Должна быть простая процедура оспаривания, чтобы регулировать налоговую базу, и тогда мы сможем ввести налог на основе рыночной стоимости собственности», — сказала она.

C | Руководство по мониторингу и оценке программ управления земельными ресурсами |联合国 粮食 及 农业 组织

Кадастр Это инвентарный список, содержащий графическое, буквенно-цифровое и статистическое описание собственности на определенной территории. Он действует в общественных интересах и служит правовым, экономическим, фискальным и административным целям, а также всем тем, кто определяет законы и постановления страны.

Кадастровый ремонт

Это серия текущих технических, юридических и административных мероприятий, необходимых для внесения поправок в пространственные данные и данные, относящиеся к кадастровому правообладателю, содержащиеся в кадастровой базе данных.Кадастровое ведение — это не просто действие по изменению или исправлению данных по запросу третьих лиц или когда того требуют обстоятельства; это должна быть запланированная исследовательская и инспекционная деятельность, направленная на обеспечение правильности, актуальности и достоверности кадастровых записей.

Кадастровая карта

Кадастровое построение или картографирование, как это также известно в Гватемале и других странах Латинской Америки, включает: a) идентификацию или документирование каждого объекта недвижимости с соответствующими физическими и описательными данными, местоположением и нумерацией на карте или плане участка; б) заполнение формы собственности, которая представляет собой акт идентификации собственности, должным образом подписанный и датированный должностным лицом кадастра. Кадастровое картографирование также может быть описано как целевое картографирование и массовое картографирование; сфокусированное картирование относится к кадастровому картированию по запросу или конкретных небольших территорий; массовое картографирование относится к кадастровой съемке, охватывающей большую географическую территорию (муниципальные районы, департаменты или области).

Кадастровое картографирование также может быть описано как целевое картографирование и массовое картографирование; сфокусированное картирование относится к кадастровому картированию по запросу или конкретных небольших территорий; массовое картографирование относится к кадастровой съемке, охватывающей большую географическую территорию (муниципальные районы, департаменты или области).

Кадастровый отдел / Земельный кадастр

Это офис, входящий в состав учреждений географической информации и территориального планирования. В Никарагуа Кадастровое управление входит в состав институтов географического и территориального планирования.В других странах это организация, работающая совместно с Реестром, как, например, в Сальвадоре и Гондурасе.

Кадастровая съемка

Это технический процесс для идентификации и регистрации каждого участка земли в собственность в пределах административной территории кадастровой единицы. В некоторых программах управления земельными ресурсами кадастровая съемка — это процесс сбора на местах информации о собственности на землю, кадастрового разграничения земельных участков и топографического определения границ земельных участков.

Кадастровая зона

Это территория или часть территории, на которой объявлен кадастровый процесс.

Система привязки кадастрового реестра

Ссылка на стандарты и процедуры, применяемые институционально для связи основных кадастровых единиц и реестра недвижимых прав, то есть для обозначения взаимосвязи между недвижимостью, управляемой обоими учреждениями. Он может варьироваться от простого справочника до интегрированного управления.Как правило, система связывания может поддерживаться компьютеризированными инструментами, которые могут ускорить управление и улучшить соответствие стандартам, регулирующим такое связывание.

Клиринговое владение

Акт освобождения от прав владения осуществляется посредством процесса урегулирования, до или соответствующим органом власти, в ходе которого переуступается вещное право, которое описывает физические характеристики собственности и вносится в земельный кадастр.

Клиринг имеет два аспекта:

- Юридический клиринг

Передача вещных прав физическому или юридическому лицу и внесение их собственности в публичные реестры. - Физическая очистка

Это включает физическую идентификацию собственности, определение ее формы, размеров, соседних владений и географического положения.

Контрольная группа и группа лечения

В контролируемом эксперименте лица или объекты, представляющие статистический интерес, называются экспериментальными единицами. Они делятся по крайней мере на одну экспериментальную группу, от которой ожидается получение информации на основе известного стимула, и другую «контрольную» группу, которая не получает стимул.Предоставление или удержание стимула определяется как лечение.

Общая земля

Общая земля — это земля, принадлежащая местному коллективу, обычно занятая сельскохозяйственными угодьями, пастбищами, стерней или лесом или находящаяся под открытым выпасом. Земля общего пользования предназначена для индивидуального использования жителями населенного пункта (коммуны или муниципального района) или для коллективного использования, но находится под контролем местных властей (традиционных властей или муниципального совета).

Земля общего пользования предназначена для индивидуального использования жителями населенного пункта (коммуны или муниципального района) или для коллективного использования, но находится под контролем местных властей (традиционных властей или муниципального совета).

Анализ экономической эффективности

Этот метод позволяет оценить, какая программа, политика или технология позволят достичь целевых результатов с меньшими затратами. Он используется для измерения эффективности проекта по сравнению с его стоимостью. Он похож на анализ затрат и выгод в нескольких аспектах, но не оценивается в денежном выражении все ожидаемые выгоды от проекта или рассматриваемых альтернатив. Он используется, когда можно сравнить различные альтернативы, которые могут дать очень похожие результаты.

Контрфактический сценарий

Что произошло бы, если бы проект никогда не был реализован, или что произошло бы нормально без какого-либо вмешательства.

Обычное право

Традиционное или обычное земельное право — это набор правовых норм, которые составляют традиции общины или населения. В настоящее время обычное право сосуществует с объективным правом, и в большинстве стран Латинской Америки оно подчиняется объективному праву, регулируемому государством, и воле государства к его преобладанию.Что касается земли, то обычное право регулирует земельные права большинства коренного населения и некоторых общинных земель. Отношения с землей не являются автономными социальными отношениями, следовательно, традиционное или обычное право, которым она управляется, следует толковать в свете сочетания социальных отношений и значения, которое им придается.

стоимость земли как определяющий фактор

ИНЖИНИРИНГ ДЛЯ СЕЛЬСКОГО РАЗВИТИЯ Елгава, 22.-24.05.2019.

1824

в зависимости от расположения земельного участка (в других городах — 0,2 метра, в селах — 0,3 метра,

вне населенных пунктов — 0,5 метра [8]).

Например, на сегодняшний день Xiaomi разработала и предложила пользователям новый флагман Xiaomi

Mi 8, оснащенный двухчастотным GPS-модулем L1 + L2. Фактически, Mi 8 в настоящее время является самым точным GPS-модулем

на рынке среди смартфонов, который действительно может быть использован для земельно-кадастровых работ,

при условии наличия соответствующего программного обеспечения (coftu) для получения поправок RTK с базы GSM. станции

(Groupe Special Mobile) — канал [11-13].

Актуальность использования современных электронных устройств для геодезических измерений подтверждается

исследованиями, проведенными NextNav (2018) [14]. В ходе исследования точность положения по вертикали

определялась с помощью различных моделей телефонов и сигналов из установленной сети

маяков NextNav. Услуги, предоставляемые системой Metropolitan Beacon System (MBS) NextNav, позволяют

мобильных телефонов и других устройств надежно определять свое местоположение в космосе, закрытых помещениях и

городских условиях, где сигналы GPS не могут быть получены.

Что касается специальных приложений для смартфонов, для полноценного использования технологий GNSS, интересной разработкой

является программный продукт «GNSS Compare» [15]. Это программное обеспечение отображает общую информацию о

спутниковых системах GNSS, позволяет пользователю выбрать лучшую спутниковую группировку для точного позиционирования

, сравнить характеристики сигналов между различными спутниковыми системами и т. Д.

Выводы

В результате расчета были получены следующие результаты, в частности, при средней квадратичной ошибке установки поворотных точек

до 2 см, земельного участка 0.01 га (прямоугольная —

4 точки поворота), погрешность площади составит 0,8 м², 0,10 га — 2,56 м², 0,25 га — 4,00 м², 0,5 га

— 5,66 м², 1 га — 8,00 м², 5 га — 17,9 м².

Точная съемка (определение положения точек поворота на 0,02 м), из-за высокой стоимости

по сравнению с другими, рекомендуется в тех случаях, когда рыночная стоимость 1 м² земли составляет

, достигая 207,59 м² ·

долларов США-1

при определении границ земельных участков общей площадью 0 руб. 01 га;

01 га;

64,87 м² · USD

-1

— земельный участок площадью 0,10 га; 41,52 м² · USD

-1

— земельный участок площадью 0,25 га;

29,34 м² · USD

-1

— земельный участок площадью 0,50 га; 20,76 м² · USD

-1

— земельный участок площадью 1,00 га;

9,28 м² ·

долларов США-1

— земельный участок площадью 5,00 га.

Убеждены, что в ближайшее время развитие технологий (программного обеспечения) в области

телекоммуникаций, спутникового позиционирования, GNSS-технологий позволит рядовым землевладельцам

проводить земельно-кадастровые изыскания своих земельных участков ( до 0.5 м) с помощью

современных смартфонов. Это подтверждается тенденцией к использованию гаджетов (специальное программное обеспечение, в частности,

Pix4D, DJI Go и т. Д.) И беспилотных летательных аппаратов в области земельного кадастра, которые изменили

общее стремление к аэрофотосъемке, фотограмметрии. в целом. В результате существующие технологии

в целом. В результате существующие технологии

позволили пользователям обрабатывать результаты фотографирования автоматически

с помощью утилит.

Список литературы

[1] Евсюков Т., Опенко И. База данных инвентаризации, оценка и мониторинг особо

ценных земель на региональном уровне в Украине. Рефераты. 3-й Международный симпозиум по географии

, Geomed 2013. Том: 120 стр. 513-523.

[2] Жилинский В.Л. Требования к точности геодезических кадастровых работ в Украине.

Сельскохозяйственные науки. Сборник научных трудов № 21, 2013 г., с.77-82.

[3] Петров С.Л., Церклевич А.Л. Точность определения положения границ и площадей

земельных участков при инвентаризации населенных пунктов. Геодезия, картография и аэрофотосъемка. Vol. 75, 2011,

с. 62-67.

[4] Кристин М. Сток. Требования к точности границ сельских земельных участков. Школа планирования,

Ландшафтная архитектура и геодезия Технологический университет Квинсленда. Австралийский

Австралийский

Surveyor, Taylor & Francis, 1998, 10 р.

[5] Белль А. Крейг и Джерри Л. Валь. Стандарты точности кадастровой съемки. Геодезия и земля

Информатика, Том. 63, No. 2, 2003, pp. 87-106.

[6] Берч Т. Точность, прецизионность и восстановление границ при съемке. 2017. [онлайн] [14.03.2019]

Доступно по адресу: http://gpsworld.com/accuracy-precision-and-boundary-retracement-in-surveying/

Геодезист и кадастр: Почему мы не можем быть друзьями?

Продолжающаяся борьба с COVID-19 показала, что мы можем адаптироваться к радикальным изменениям.Большим, но стоящим изменением было бы преобразование наших существующих баз данных о землях в кадастровую систему.

В любом месте, где можно путешествовать по земному шару, они найдут граничные линии, определяющие свойства и регионы. В некоторых странах эти участки могут в основном принадлежать правительству, в то время как в более развитых странах большая часть земли принадлежит частным лицам.

Эти посылки, если рассматривать их вместе, образуют большую мозаику, которая, казалось бы, идеально сочетается друг с другом.Визуально все линии должны плотно прилегать к своему соседнему соседу, чтобы сумма частей равнялась целому. Эта система, называемая кадастром, обладает многими положительными качествами и позволяет эффективно вести инвентаризацию земельных участков и инфраструктуры региона или страны.

Истоки кадастровой системы

Кадастровая система регистрации земельных участков является предпочтительной базой данных для определения прав собственности на землю и налогов на недвижимость в большинстве развитых стран мира.Большинство мест, где эта система регистрации посылок состоит из централизованных правительств, обычно имеет больше надзорных и законодательных полномочий, чем более «свободные» страны, такие как Соединенные Штаты.

Кроме того, эти страны, в которых существуют эти системы, обычно являются небольшими и / или имеют управляемое количество земельных участков, поэтому создание кадастра гораздо более контролируется и поддерживается.

Чтобы помочь нам понять происхождение этой системы земельных участков, давайте исследуем предысторию кадастра и его истоки:

cadastre (англ. Версия: cadaster) (имя существительное)

Определение: официальный регистр количества, стоимости и прав собственности на недвижимость, используемую при распределении налогов

Происхождение: Середина XIX века по французски, из кадастрового «реестра собственности», из провансальского кадастра, из итальянской катастрофы. (ранее catastico), от позднегреческого katastikhon ‘список, регистр’, от kata stikhon ‘строка за строкой’.

(Источник: Merriam-Webster.com)

Спустя годы после падения Римской империи и распада многих феодальных обществ земельная собственность была передана отдельным лицам и семьям в ожидании уплаты налога правительству за эту возможность. Землевладельцы могли сажать и собирать урожай, выращивать сельскохозяйственных животных для работы и предоставлять населению различные товары и услуги.

Помимо небольшой платы за перевозку, правительство потребовало бы регулярной уплаты «скудного» налога.Земля, которая была продана этим лицам, была занесена в «кадастр» для отслеживания права собственности и уплаты налогов. Эти записи были примитивными по своей природе и в значительной степени основывались на привязке номера земельного участка к владельцу, а не к фактическому юридическому описанию для описания собственности.

Только когда были разработаны более сложные и продуманные геодезические инструменты, физические описания земли использовались для определения границ.

Кадастровая система уступает место юридическим описаниям

Эта кадастровая система управления земельными участками продолжает существовать и в наше время во многих частях мира, за одним заметным исключением: в Соединенных Штатах.Некоторые приравнивают нашу систему индексации посылок к традиционному кадастру, но эта процедура нумерации вторична по отношению к средствам и методам перевозки посылок в США

.

Для читателя, не являющегося геодезистом, в США за последние несколько столетий для установления границ земельных участков использовалось множество наземных систем, каждая со своей собственной уникальной системой описания земли и транспортных средств. Эти типы сделок с землей начались после создания колониальных государств и быстрого распространения на ранее не нанесенные на карту территории.

Продвижение на запад по всей стране ввело систему государственного землевладения (созданную Томасом Джефферсоном) и установило секционные земельные подразделения. Когда мы столкнулись (и приобрели) новые территории, в том числе Луизиана Покупка и Техас, существующие единицы измерения земли и методы описания были поддержаны, чтобы сохранить эти системы. Независимо от того, как описываются посылки, мы в значительной степени полагаемся на систему передачи прав собственности и прав на большей части территории страны, при этом нумерация посылок применяется после транзакции.

Итак, почему система праводателя / получателя является слабым звеном в цепочке создания и передачи посылок? Часто все сводится к юридическому описанию и тому, как оно было создано. Наша система позволяет профессиональному геодезисту создавать земельный участок различными способами. Наибольшие проблемы возникают, когда участки определяются описанием размеров и границ с минимальной ссылкой на прилегающую собственность или известные памятники или вообще без них.

Наша система позволяет профессиональному геодезисту создавать земельный участок различными способами. Наибольшие проблемы возникают, когда участки определяются описанием размеров и границ с минимальной ссылкой на прилегающую собственность или известные памятники или вообще без них.

Когда вступают в силу юридические описания этих участков, именно тогда начинаются проблемы, когда обращаются к адвокатам и инспекторам с просьбой помочь все уладить.Обычному неспециалисту, владеющему землей или желающему купить земельный участок, может показаться немыслимым, что участки естественным образом не сочетаются друг с другом без зазоров или перекрытий. Хотя точность данных обследований повысилась, точность сочетания старых данных с новыми страдает во многих отношениях. Как мы дошли до этого момента? Давайте вернемся в недалекое прошлое, чтобы посмотреть, как развивались дела на протяжении моей короткой карьеры.

Установить магнитный конденсатор на начало 1980-х…

До появления компьютеров и САПР в большинстве агентств использовалась система картографирования участков и полосы отчуждения, которые вручную составлялись на больших листах прочной бумаги или пленки.В зависимости от муниципалитета или округа, в котором находится один, каждый лист может представлять либо четверть участка (приблизительно 160 акров), либо половину четверти участка (приблизительно 80 акров) в стандартном разделе Государственной системы обследования земель (PLSS), установленном Главное земельное управление (GLO) США (ныне известное как Бюро землепользования).

Эти карты были основаны на стандартных измерениях в пределах данной четверти сечения и нарисованы с использованием углов 90 градусов по краям листа.Линия, изображающая участки внутри блоков и более крупные области, была нарисована как можно ближе к масштабу, но должна была быть графическим представлением формы, а не точным воспроизведением. Принимая во внимание технологии и измерительные устройства / возможности того времени, эти записи были очень полезны при проведении обзоров восстановления существующих объектов.

Поскольку эти обследования и учет посылок проводились задолго до того, как компьютеры, плоттеры и программное обеспечение САПР стали нормой, геодезисты рассчитывали и документировали свою работу, используя ручные вычисления и черчения из рукописных заметок, собранных в полевых условиях.Не каждый участок имеет углы под углом 90 градусов и длину, которая является целым числом, поэтому картографические департаменты правительственных агентств разработали новые обследования и границы участков, чтобы они соответствовали существующим базовым листам. Добавьте разные измерения от разных геодезистов, и мы получим реалистичную головоломку, которая не подходит.

Поскольку вышеупомянутые отделы картографии произвели участок под номером после создания и передачи собственности , ущерб уже нанесен в соответствии с соседними объектами.Это важный фактор в обязанности профессионального геодезиста по защите населения при выполнении первоначального обследования нового участка и / или участка, и необходимо соблюдать особую осторожность.

У нас есть армия землемеров по всей стране, которые формируют участки, чтобы они уместились в большую головоломку с инструкциями, которым необходимо строго следовать. Одно пропущенное измерение или угловой памятник находится в неправильном положении, и теперь у нас есть два или более участков, которые не могут поместиться вместе в головоломке.

Однако многие профессионалы в области картографии укажут на географическую информационную систему (ГИС) и на то, как она улучшила этот запутанный метод баз данных участков. Но так ли это?

Цифровая чаша для спагетти

Для большей части США, где была создана и поддерживается ГИС с большим объемом данных, это шаг в правильном направлении, но ему все еще не хватает общей эффективности кадастра. Очень немногие базы данных ГИС содержат создание участков геодезического класса на признанных горизонтальных и вертикальных базах данных.Большинство из них представляют собой земельные участки и дороги, оцифрованные из старых карт и записей, которые в лучшем случае представляют собой расплывчатые графические изображения.

Одной из наиболее важных частей базы данных ГИС являются базовые слои, которые содержат контрольные точки и линии участков / полосы отчуждения, которые совпадают с базовыми данными, которые управляют регионом или штатом. Многие правительственные агентства не нанимают профессиональных геодезистов или геодезический персонал, обученный и обученный устанавливать эти данные в базе данных.

Неверная информация об участках ГИС.(Изображение: Тим Берч)

В большинстве случаев базовые уровни устанавливаются «достаточно близко» с использованием аэрофотосъемки и других данных, включая портативные приемники GNSS для сбора данных об улучшениях инфраструктуры. Это не стук в эти отделы или отдельных лиц; они создали наилучшую возможную базу данных с имеющейся информацией.

При объединении с данными аэрофотосъемки и / или геодезическими данными графическая информация из архивных записей может сбивать с толку и вводить в заблуждение, особенно для тех, кто не обучен пониманию данных.

Кадастр — это модернизация?

Причина, по которой следует рассмотреть вопрос о преобразовании всего существующего картирования участков и последующего картирования инфраструктуры / улучшения в кадастр, проста: технология. Ранее мы обсуждали города, создающие цифровых двойников («Геодезия и геопространственные данные», GPS World, июль 2020 г.) с использованием дистанционного зондирования и множества продуктов с поддержкой GNSS.