Какие документы нужны для ипотеки на покупку вторичного жилья — Банк ВТБ

Документы заёмщика и поручителя (при необходимости), необходимые для оформления кредита:

- Заявление-анкета

- Паспорт гражданина РФ или паспорт иностранного гражданина

- Номер СНИЛС (свидетельство о пенсионном страховании) или ИНН (индивидуальный номер налогоплательщика) для лиц, которые в соответствии с законодательством РФ не обязаны иметь СНИЛС (например, военнослужащие)

- Справка о доходах физического лица (справка о доходах и суммах налога физического лица Предоставляется за истекшие месяцы текущего года и прошедший календарный год или справка по форме банка)/налоговая декларация за последние 12 месяцев. Если вы получаете заработную плату на карту ВТБ, то банк самостоятельно посмотрит зарплатные начисления

- Копия трудовой книжки, заверенная работодателем, или справка/выписка из Трудовой книжки или электронная выписка из ПФР/электронной трудовой книжкой с сайта/приложения gosuslugi.

- Документ, подтверждающий законность пребывания и занятости на территории РФ, для иностранных граждан

При рассмотрении заявки банк может попросить предоставить дополнительные документы. Перед сбором документов рекомендуем проконсультироваться с нашими ипотечными менеджерами.

скачать пдф файлКак собрать документы дистанционно

(375 КB)

«Победа над формальностями» (решение по 2-м документам без подтверждения дохода)

Хотите получить кредитное решение в течение суток и без подтверждения дохода? Воспользуйтесь программой «Победа над формальностями». Для получение решения вам необходимо предоставить всего 2 документа:

- Паспорт РФ.

- СНИЛС (свидетельство о пенсионном страховании) или ИНН (индивидуальный номер налогоплательщика) для лиц, которые в соответствии с законодательством РФ не обязаны иметь СНИЛС (например, военнослужащие).

Особенности программы:

– первоначальный взнос не менее 30%, использование материнского капитала для взноса не предусмотрено;

– программа распространяется на покупку вторичного жилья и новостроек, а также рефинансирование ипотечных кредитов.

Документы для покупки квартиры — PRINZIP

С ипотекойКогда вы покупаете квартиру в ипотеку, пакеты документов отличаются от банка к банку. Чтобы упростить жизнь нашим клиентам, у нас работают специалисты по ипотеке, которые сначала выясняют исходные условия клиента, а потом под эти условия подбирают возможные банковские программы.

Одновременно мы сотрудничаем плюс-минус с 15 банками с программами, которые тоже могут изменяться в зависимости от суммы первоначального взноса, состава семьи, кредитной истории, зарплаты, количества заёмщиков, справок, которые подтверждают доход, согласия заёмщика на страхование жизни и так далее. Каждый параметр влияет на процентную ставку по ипотеке и на одобрение кредита, поэтому мы рекомендуем сначала подобрать идеальную квартиру.

Когда мы знаем, какая конкретно сумма нужна в ипотеку, это наша забота — подобрать наиболее выгодную программу, помочь вам сориентироваться в списке документов и получить одобрение ипотеки.

Чтобы было проще сориентироваться, мы составили список тех документов и копий, которые скорее всего понадобятся для ипотеки. Он не исчерпывающий, наверняка понадобится что-то ещё. Это — примерный минимум:

- Анкета-заявление на кредит — у каждого банка своя форма, мы поможем заполнить.

- Паспорт и копия всех страниц.

- Копия свидетельства о браке или о расторжении брака, если есть.

- Копия свидетельств о рождении или паспортов детей, если есть.

- Копия трудовой книжки — попросите заверенную копию на работе в отделе кадров.

- Копия справки о доходах по форме 2-НДФЛ — тоже берёте на работе, в бухгалтерии.

Если у вас есть другие источники дохода, а официальной зарплаты не хватит для ипотеки, сообщите об этом нашему специалисту — мы поможем заполнить анкету, в которой вы укажете реальные доходы. Её называют справкой по форме банка.

Какой список документов понадобится конкретно в вашем случае — расскажут специалисты по ипотеке, которые вас будет консультировать. Для наших покупателей эти консультации и помощь в оформлении заявки всегда бесплатные, поэтому не тратьте время на подготовку документов до того, как проконсультировались у специалиста. Лёгкой вам ипотеки и успешного одобрения!

Для наших покупателей эти консультации и помощь в оформлении заявки всегда бесплатные, поэтому не тратьте время на подготовку документов до того, как проконсультировались у специалиста. Лёгкой вам ипотеки и успешного одобрения!

Какие документы нужны для покупки квартиры в ипотеку

Банки предлагают несколько ипотечных программ на выбор. Даже если вы не знаете, какая именно программа подойдет вам, существует базовый и дополнительный набор документов. Если соберете базовый, он пригодится для любой программы.

Елена Евстратова

покупала квартиру в ипотеку

Ипотека по двум документам

Для получения ипотечного кредита нужны 2 документа — паспорт и второй документ на выбор. В зависимости от требований банка это может быть:

- удостоверение водителя,

- военный билет,

- заграничный паспорт,

- страховое свидетельство обязательного пенсионного страхования (СНИЛС),

- удостоверение личности военнослужащего, паспорт моряка.

Хотя банк рассматривает заявку по упрощенной схеме, после одобрения потребуется собрать полный пакет документов о недвижимости или представить проект договора для покупки квартиры в новостройке. Также банк может попросить письменно подтвердить наличие первоначального взноса — предоставить выписку со счета, где лежат средства.

Ипотека с полным пакетом документов

Документы для подтверждения личности. Паспорт и любой из следующих документов: водительское удостоверение, удостоверение личности военнослужащего, служебное удостоверение личности сотрудника федеральных органов власти, военный билет, заграничный паспорт,

Если сотрудник работает по найму, потребуется:

- Справка по форме 2-НДФЛ или по форме банка. В отдельных случаях допускается предоставление выписки с лицевого счета в банке о движении средств.

- Копия трудовой книжки или справка со сведениями о занимаемой должности и стаже работы. Если трудовой книжки нет — копия трудового договора или контракта с последнего места работы.

- В случае работы по совместительству — копия трудового контракта или договора.

ИП и учредители ООО должны представить:

- Копию свидетельства о государственной регистрации в качестве ИП.

- Налоговую декларацию за прошедший календарный год.

- Документы баланса.

- Платежные поручения об уплате налогов.

- ОГРН.

- ИНН.

- Дополнительные документы: выписка по расчетному счету, информационное письмо о деятельности компании, справка о состоянии расчетного счета, копии патентов, лицензий и сертификатов, устав организации и штатное расписание — запрашиваются в зависимости от требований банка.

Адвокаты и нотариусы должны подготовить:

- Удостоверение или лицензию на занятие отдельными видами деятельности.

- Трудовую книжку (при наличии).

- ОГРН.

- ИНН.

- Справку по форме 2-НДФЛ (если уплату налогов осуществляет налоговый агент).

- Налоговую декларацию за прошедший календарный год.

- Документы баланса.

- Платежные поручения об уплате налогов,

- Дополнительные документы — выписка по расчетному счету, информационное письмо о деятельности компании, справка о состоянии расчетного счета, копии патентов, лицензий и сертификатов, устав организации и штатное расписание — запрашиваются в зависимости от требований банка.

Пенсионеры дополнительно должны представить справку о назначенном размере пенсии.

Требования к документам для ипотеки. Даже если документы подаются дистанционно через личный кабинет, банк накануне сделки запрашивает все оригиналы для сверки данных. Документы должны содержать дату выдачи, обязательные реквизиты, печать (при необходимости), должность лица, их подписавшего.

Какие требования к документам в электронном виде

Документы для программы «Молодая семья»

Для участия в государственной программе потребуется подать в орган местного самоуправления по месту жительства следующие документы:

- Заявление о включении в программу.

- Копии документов, удостоверяющих личность каждого члена семьи.

- Копию свидетельства о браке (если семья неполная — не требуется).

- Документ о признании молодой семьи нуждающейся в жилых помещениях.

- Документы о доходах или подтверждение наличия иных денежных средств для оплаты остальной части жилья.

Документы для программы «Ипотека + материнский капитал»

Это программа льготного кредитования для молодых семей. Участники программы получают ипотечный кредит на покупку готового или строящегося жилья.

Для участия в программе потребуются:

- Анкета-заявление (шаблон предоставляет банк).

- Паспорт с отметкой о регистрации.

- Документ о регистрации по месту пребывания (при наличии временной регистрации).

- Документы о доходах в зависимости от формы занятости.

- Документы, подтверждающие наличие первоначального взноса.

- Свидетельство о браке.

- Свидетельства о рождении детей.

- Письменное согласие на обработку данных кредитором (шаблон выдает банк).

- Справка или уведомление из территориального органа Пенсионного фонда РФ об остатке средств материнского капитала.

- Государственный сертификат на материнский (семейный) капитал.

Если на момент подачи документов в банк сертификата на материнский капитал нет, банк примет решение об одобрении заявки на кредит без него. Сертификат обязательно понадобится, когда подаются документы об одобрении покупаемой недвижимости.

Документы для программы «Военная ипотека»

Чтобы оформить заявку на получение жилищного займа, потребуются:

- Анкета-заявление (шаблон предоставляет банк).

- Паспорт заемщика.

- Свидетельство о праве участника накопительно-ипотечной системы жилищного обеспечения военнослужащих на получение целевого жилищного займа.

- Письменное согласие на обработку данных кредитором (шаблон выдает банк).

- Свидетельство о браке и копия страниц паспорта супруги либо документы о расторжении брака.

- Заверенное нотариусом согласие супруги на участие в программе.

- Документы по объекту недвижимости (пакет документов зависит от того, какой объект покупается).

Как получить ипотеку? Какие документы нужны для ипотеки?

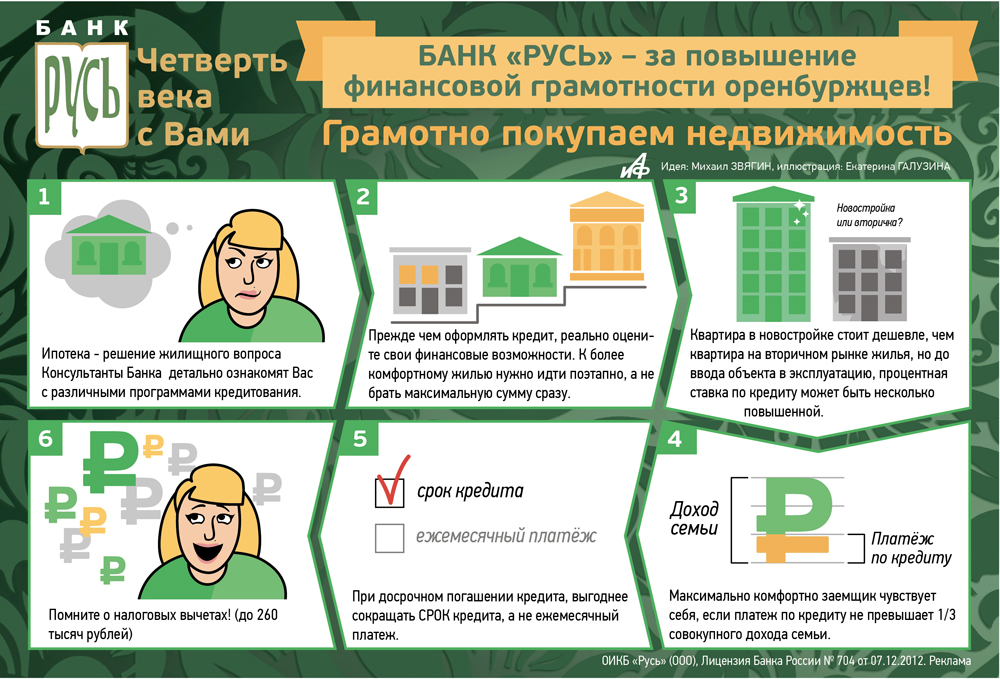

Многие опасаются связи с ипотечным кредитом, полагая, что это сложно, рискованно, невыгодно и просто ни к чему. Однако, сегодня процентные ставки по кредитам позволяют говорить о небольших суммах переплаты, а банковская система настроена так, чтобы заемщик и кредитор были надежно защищены. Покупателям квартир в новостройках большинство застройщиков предлагают сервис, благодаря которому процедура получения кредита была комфортной и оптимизированной.

Таким образом, на сегодняшний день ипотека – это самый законный, быстрый и доступный вариант приобретения квартиры. Важно лишь разобраться, как работает система ипотечного кредитования, для того, чтобы выбрать наиболее подходящий для себя вариант кредита.

Как устанавливаются процентные ставки

Не секрет, что процентная ставка – это первое, на что обращают внимание люди, подыскивающие оптимальную ипотечную программу. Действительно, чем ниже процент, тем меньше будут платежи по кредиту. В настоящий момент в Тюмени и в среднем по России банки выдают кредиты под 7-11% годовых. При этом каждая кредитная организация устанавливает для себя базовую процентную ставку, которую может изменить в зависимости от рыночной ситуации. На величину этой ставки влияет множество факторов, зависящих как от рынка, так и от самого заемщика.

Что бы ни говорили банкиры о стабильности своего бизнеса, необходимо помнить, что размер ставки по кредиту в первую очередь зависит от ситуации на мировых рынках, а конкретно – от стоимости привлечения средств для финансирования ипотечных программ. Здесь нет ничего сложного. Важно понимать, что банк дающий ссуду клиентам, сам выступает заемщиком. И от того, по какой ставке банкиру удастся привлечь кредит (в основном у крупных западных банков), будет зависеть размер ставок по ипотеке.

Здесь нет ничего сложного. Важно понимать, что банк дающий ссуду клиентам, сам выступает заемщиком. И от того, по какой ставке банкиру удастся привлечь кредит (в основном у крупных западных банков), будет зависеть размер ставок по ипотеке.

Сегодня часть финансовых организаций практически не имеют возможности занять денег на 10-15 лет. Чаще всего максимальные сроки займов не превышают пяти лет. Высокая стоимость таких сравнительно «коротких» денег заставляет банкиров закладывать в процентную ставку ипотечного кредита не только риск рефинансирования, но и риск ликвидности.

Зачастую, если ипотека берется для покупки квартиры в новостройке, банк закладывает в стоимость кредита строительные риски. Соответственно, это сказывается на величине процентной ставки.

Но, существует и другой механизм работы банковских организаций со строительными компаниями – партнерство. В этом случае банки ставят сниженную ставку для покупателей квартир у застройщиков-партнеров. А чтобы стать партнером банка, застройщику приходится пройти глубокую проверку. Здесь кроется двойная выгода для покупателей: более низкий процент по кредиту и гарантии надежности застройщика.

А чтобы стать партнером банка, застройщику приходится пройти глубокую проверку. Здесь кроется двойная выгода для покупателей: более низкий процент по кредиту и гарантии надежности застройщика.

Мы работаем по партнерской программе с большинством крупных банков, представленных в Тюмени, и предлагаем нашим клиентам самые выгодные процентные ставки* на покупку наших квартир.

Что нужно, чтобы взять ипотеку? Основные этапы ипотеки

Мы составили короткую пошаговую инструкцию для тех, кто хочет купить квартиру в новостройке в ипотеку. Порядок действий такой:

-

для начала установите свой реальный уровень платежеспособности и определитесь со стоимостью жилья, которое вы хотите купить. В этом вам поможет универсальный ипотечный калькулятор: введите сумму кредита, укажите первоначальный взнос и рассчитайте сумму ежемесячных выплат. Так вы поймете, какой размер ипотечного кредита будет доступен и комфортен для вас.

-

зная сумму потенциального кредита, следует тщательно изучить предложения застройщиков и особенности их жилых комплексов, и, исходя из собственных возможностей и предпочтений, выбрать квартиру.

-

изучите предложения банков и определитесь с ипотечной программой. Узнайте о государственных программах льготного ипотечного кредитования, а также уточните, есть ли в банке специальные предложения для льготных категорий граждан. Как мы уже писали выше, чаще всего надежные строительные компании работают с крупными банками по специальным партнерским программам со сниженными процентными ставками.

-

соберите все необходимые документы (об этом ниже) и подайте заявление на оформление ипотечного кредита в банк. Дождитесь решения по заявке – в среднем на его рассмотрение уходит около 3 рабочих дней.

-

в том случае, если кредит одобрен, необходимо открыть расчетный счет в банке за 3 рабочих дня до совершения сделки, и после этого подписать документы по кредиту и договор купли-продажи.

Следом вас ждет регистрация сделки в «Росреестре». Читайте наш материал «Как оформить квартиру правильно?», и будьте уверены в том, что все делаете правильно.

Следом вас ждет регистрация сделки в «Росреестре». Читайте наш материал «Как оформить квартиру правильно?», и будьте уверены в том, что все делаете правильно.

-

осталось получить кредит на руки или на электронный счет и расплатиться за квартиру.

Какие документы нужны для получения ипотеки?

Мы не говорим, что ипотека – это просто, но мы точно уверены, что ипотека – это не сложно! Правильная подготовка документов – один из самых сложных этапов получения банковского ипотечного кредита. Неправильно сделанные копии, или их недостаточное количество, неверно заполненные бланки анкет и заявлений способны значительно удлинить срок рассмотрения вашей заявки из-за необходимости доработок.

Что же входит в базовый пакет документов для ипотеки, которые запрашиваются практически каждым банком-кредитором?

В первую очередь, это заявление-анкета на получение жилищного кредита.

Далее следует паспорт-подлинник плюс копии абсолютно всех заполненных страниц паспортов, как заемщика, так и созаемщика.

Так же, копии документов об образовании, документы, служащие подтверждением семейного положения, если таковое имеется (копии свидетельств о браке или его расторжении, копии свидетельств рождения детей),

Кроме того, документы, подтверждающие сведения об уровне дохода заемщика и созаемщика (справка по форме 2-НДФЛ, выписка с зарплатного счета, налоговая декларация),

Весомым плюсом будут документы, предоставляющие информацию об активах, подтверждающие закрытие кредитной истории в предыдущий раз или позитивную динамику в реализации взятых на себя обязательствах по кредитованию в настоящий момент.

Этот список включает в себя лишь часть того пакета, который возможно потребуется предоставить. Все программы ипотеки разные и характеризуются разными показателями. По этой причине, кроме того, что в каждом отдельном случае могут понадобиться какие-то дополнительные бумаги, все документы проходят жесточайшую проверку, а банк старается обезопасить себя от лишних рисков внедрением дополнительных элементов оценки платежеспособности и надежности того или иного заемщика.

О чем еще следует знать при выборе ипотечной программы:

-

чем выше первоначальный взнос – тем ниже процент по кредиту. У большинства банков минимальный первоначальный взнос составляет 10% от стоимости квартиры. Иногда банк может предоставить кредит без первоначального взноса по несколько иной схеме, оформляя сразу два кредита – один ипотечный, второй потребительский. Именно второй компенсирует банку тот самый взнос, который должен внести заемщик.

-

чем больше срок кредита, тем меньше ежемесячный платеж, однако в итоге вы заплатите за свою квартиру большую сумму. Есть другой путь – выплатит кредит раньше и сэкономить на процентах. Также, читайте наш специальный материал о том, как снизить ставку по ипотеке.

-

существует два вида платежей по кредиту: аннуитетные и дифференцированные. Аннуитетный платеж не меняется в течение срока кредитования, сумма постоянная. Дифференцированный платеж меняется, он уменьшается с каждым месяцем за счет того, что проценты начисляются на остаток долга.

-

для тех, кто взвесил все риски и решил взять валютную ипотеку основной совет такой: берите кредит в той валюте, в которой получаете доход, это позволит не терять деньги на обменных операциях.

-

помните, что принудительное страхование заемщика при оформлении кредита незаконно. Однако, чаще всего для тех, кто оформляет страховку, банк снижает процент по кредиту.

-

некоторые финансовые организации предлагают заемщикам потратить деньги на то, чтобы оценить его кредитоспособность. Однако, большинство крупных банков делают это бесплатно, ведь выдать вам кредит в их интересах.

-

оценка стоимости квартиры при получении ипотеки является обязательной (стоимость процедуры в среднем — от 3 тыс. руб).

-

следует знать, что подавляющее большинство банков берут комиссию за открытие нового расчетного счета.

-

помните о том, что вам полагается налоговый вычет после покупки квартиры, в том числе по программе ипотечного кредитования. Читайте о том, как получить налоговый вычет в Тюмени в 2019 году?

Что будет с ипотекой в 2020 году?

Несмотря на некоторую неопределенность, которую переживает отечественный рынок ипотеки, его объемы неуклонно растут. В стабильности своего бизнеса банкиры не сомневаются. Однако, новые требования к кредитоспособности заемщиков и повышение размера первоначального взноса свидетельствуют о том, что кредитные организации перестали раздавать ипотеку направо и налево.

Кроме того, давно идут разговоры о том, что в силу нового закона ФЗ-214 квартиры станут стоить дороже и это также отразится на величине ключевой ставки, а, соответственно, и на всем ипотечном рынке. Впрочем, как заверяют первые лица страны, ипотечный кризис и нововведения не только не подкосят систему ипотечного кредитования Российской Федерации, но и еще сильнее ее укрепят.

Если у вас возникли вопросы по процедуре получения ипотеки в Тюмени, и вы хотите узнать о том, как это сделать выгодно – обратитесь к специалисту ипотечного центра ГК «ЭНКО».

*ООО «ЭНКО ГРУПП» не оказывает услуг по предоставлению кредитов и займов.

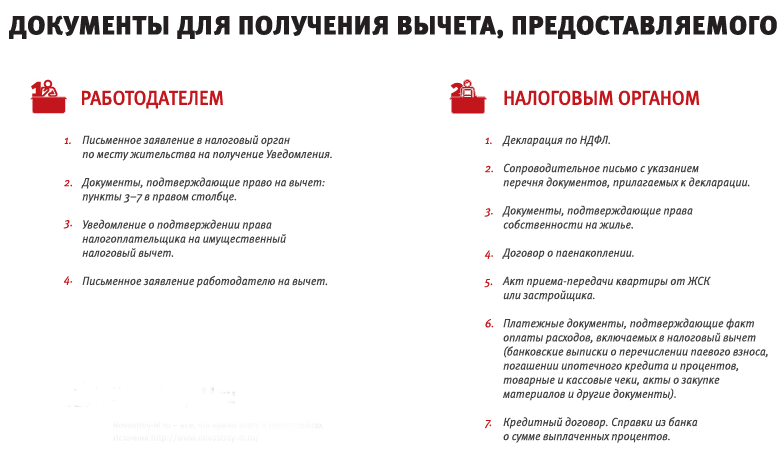

Документы для оформления налогового вычета по ипотеке в 2021 году

Наша цель — сделать для вас процесс получения вычета при покупке квартиры в ипотеку еще более прозрачным. Для этого мы создали видео-инструкцию, в которой максимально просто рассказываем о возврате налога за ипотечные проценты — с картинками и примерами.

Чтобы оформить налоговый вычет при покупке квартиры в ипотеку или по жилищному займу, в ИФНС по месту жительства необходимо представить следующие документы:

Договор с организацией, которая выдала кредит. Такой организацией может быть банк или компания-работодатель. Не забудьте – в тексте договора должно быть упоминание о целевом назначении кредита на покупку или строительство определенной недвижимости. Подготовьте заверенную копию.

Справка о выплаченных за год процентах. Справку запрашиваете там, где вы получили кредит – в банке или в бухгалтерии с места работы. Предоставляется оригинал.

Документ, удостоверяющий личность. Это может быть паспорт или другой заменяющий его документ. Подготовьте копии первой страницы и прописку. Несмотря на то, что копия паспорта не включена в список необходимых документов, мы рекомендуем иметь ее на руках.

Справка 2-НДФЛ. Это справка о ваших доходах за год. Выдается бухгалтерией организации, где вы работаете.

Справка должна быть за тот год, за который вы оформляете возврат подоходного налога. Если в 2021 году вы готовите вычет за 2018 год, 2-НДФЛ должна быть за 2018 год. Нести справку 2-НДФЛ за неполный 2021 год не нужно.

Если в течение года вы были трудоустроены в нескольких организациях, необходимо собрать справки со всех рабочих мест. Предоставляется оригинал.

Узнайте, какие документы необходимо подать в вашем случае!

Заявление на возврат налога. В заявлении установленного образца указываются реквизиты, на которые будут перечислены деньги из бюджета. Предоставляется оригинал.

Договор долевого участия или договор купли-продажи. Подготовьте заверенную копию.

Документы по оплате сделки. Квитанциями, платежными поручениями или расписками вы подтверждаете факт и сумму покупки жилья. Инспекция принимает заверенные копии.

Акт приема-передачи, если вы купили жилье по договору долевого участия. Заверенная копия.

Выписка из ЕГРН, если вы приобрели жилье по договору купли-продажи. Заверенная копия.

Налоговая декларация 3-НДФЛ. Предоставляется оригинал.

Будьте готовы к тому, что ряд налоговых инспекций требует копии платежных документов по уплате основной суммы долга. Это могут быть платежные поручения, выписки, чеки и другое. Кроме того инспектор может запросить копии документов по оплате кредитных процентов.

Вы не обязаны их представлять, поэтому действуйте на свое усмотрение – либо подготовьте запрошенные документы, либо укажите на письмо ФНС РФ от 22.11.2012 N ЕД-4-3/19630@. В нем сказано, что для получения вычета достаточно представить банковскую справку об уплаченных процентах.

Быстрая регистрация и помощь налогового эксперта!

Как заверить документы

Копии не обязательно заверять у нотариуса. На каждой странице напишите «копия верна», поставьте подпись с расшифровкой и текущую дату. Как правило, налоговая инспекция не отказывается принимать такие документы.

Если вы еще не приобрели жилье, рекомендуем сайт-методичку нашего партнера КВАРТИРА-БЕЗ-АГЕНТА.ру

Возврат налога при покупке квартиры в ипотеку

02 ноября 2020

56Возврат налогов при покупке жилья — инструкция

Ирина Ерёмина

Налоговый консультант

6 минут чтения

34273

СтатьиБесплатно задайте вопросы

Бесплатный звонок для всей России

Мы работаем с 8:00 до 21:00 по Москве

Поможем получить налоговый вычет

Рассчитаем налоговые вычеты,

на которые вы можете претендовать

1. Когда можно подавать документы на возврат налога?

Ответ на вопрос, когда можно подавать документы на возврат налога, зависит от типа Вашего договора, по которому Вы приобрели жилье.

Мы выяснили, с какого года возникает право на возврат налогов. Давайте назовем этот год «год наступления права на возврат». Теперь нужно дождаться окончания этого года. И можно будет подавать документы на возврат. Право на возврат налогов при покупке жилья в ипотеку, кстати, распространяется на весь календарный год (можно будет вернуть налоги, удержанные в течение всего года), даже если Вы получили необходимый документ (например, свидетельство) 31 декабря. Право на возврат возникает одновременно и по стоимости жилья, и по уплаченным процентам по ипотеке (это — два компонента одного вычета). А порядок получения вычета всегда такой — сначала по стоимости жилья, а потом по уплаченным процентам по ипотеке.

3-ндфл на возврат налога надо подать в течение 3 лет с момента окончания того года, за который возвращаются налоги.

Например, документы на возврат за 2014 год надо подать до начала 2018 года. Дата 01 мая, до которой часто подают декларации, — не для Вас. Если Вы подаете документы, включающие налоговую декларацию, только для возврата налога, Вы можете подавать документы в любое время года. До 01 мая подают декларацию те, кто, например, обязан отчитаться о каком-либо доходе.

2. За какие годы можно подавать документы на возврат налога?

Ответ на вопрос, за какие годы можно подавать документы на возврат налога, зависит от того, являетесь ли Вы пенсионером на момент подачи декларации (именно на момент подачи декларации).

3. Какие документы надо подавать на возврат налога?

Документы, которые надо подавать на возврат налога, можно разделить на три группы:

В некоторых случаях могут понадобиться особые документы. Например, при возврате налога, когда часть (доля) жилья принадлежит ребенку, — свидетельство о рождении ребенка. Вот здесь есть подробный перечень документов и объяснение, как их подготовить — страница «Купили жилье» / «Документы для вычета». С этой инструкцией подготовить правильный пакет документов будет просто. По сути, надо заполнить декларацию и простое заявление. Взять справку 2-НДФЛ. И сделать копии.

Если Вы подаете документы сразу за несколько лет, формально это несколько разных пакетов документов. Но подать в налоговой инспекции их можно за один раз. В каждом пакете документов будет отдельная декларация, заявление, справка 2-НДФЛ. Те же документы, которые «общие» для всех лет (например, договор купли-продажи), мы рекомендуем приложить только один раз к первому календарному году.

Как получить максимальный вычет быстро и просто?

Проще всего быстро подготовить правильные документы на максимальный возврат и подать эти документы с Налогией. С Налогией инспекция одобрит документы и их не придется переделывать. Вы получите правильные документы и консультацию эксперта. А потом сможете выбрать — отнести документы в инспекцию самому или подать онлайн.

4. Куда подавать документы?

Все документы надо подать в налоговую инспекцию по месту Вашей постоянной регистрации на момент подачи декларации. Именно Вашей регистрации, независимо от того, где находится купленное жилье. Вот здесь можно по Вашему адресу (Вашей регистрации) узнать, где находится Ваша инспекция — страница «Полезное» / «Информация».

Если ранее Вы были зарегистрированы в другой инспекции и/или ранее Вы получали свой ИНН (идентификационный номер налогоплательщика) в другой инспекции, Вам в любом случае надо подавать документы в налоговую инспекцию по месту Вашей постоянной регистрации на момент подачи декларации. Все необходимые действия по «переносу» Ваших данных из одной инспекции в другую инспекции сделают самостоятельно.

Для налоговых инспекций прием документов на возврат налога — обычная стандартная процедура. Например, в 2014 году по официальным данным налоговой службы более двух миллионов россиян вернули налоги при покупке или строительстве жилья. В инспекциях обычно выделены отдельные «окошки» для физических лиц, подающих документы на возврат налога. Очереди в инспекциях, как правило, не в эти «окошки», а в другие — для компаний и предпринимателей.

5. Как подавать документы?

Все документы подаются в одном экземпляре. Но декларацию мы рекомендуем распечатать в двух экземплярах (при этом в обоих должна быть подпись, дата и так далее). Затем, подавая декларацию, попросите, пожалуйста, сотрудника инспекции проставить на втором экземпляре отметку о принятии декларации. И оставьте второй экземпляр себе, на случай, если будет необходимо доказать, что декларация была подана. Также в двух экземплярах можно распечатать заявление (если оно есть) и попросить поставить отметку и на нем.

Вместе с декларацией, сразу же, за один раз, можно подать все необходимые документы. Останется только подождать, пока деньги поступят на Ваш счет. В октябре 2012 года налоговая служба подтвердила, что заявление на возврат налога также можно подавать сразу. То есть для получения возврата достаточно одного «похода» в инспекцию.

6. Что делать дальше?

Дальше надо подождать. У налоговой инспекции по закону есть три месяца на проверку Ваших документов и один месяц на перечисление денег. Поэтому, если Вы подали правильные документы на возврат налогов при покупке квартиры в ипотеку, самое позднее, через 4 месяца после подачи документов на Ваш счет должны поступить возвращенные налоги.

Одностраничные памятки для различных ситуаций

За какой год можно подавать документы

Общая собственность («старые» правила)

Общая собственность («новые» правила)

Где взять вычет за прошлые годы

Новые правила (с 2014 года)

Продажа и покупка в одном году

Пенсионерам

Как запомнить эту страницу

Чтобы добавить эту страницу в избранное Вашего браузера (программы для просмотра страниц в Интернете), нажмите, пожалуйста, ссылку «В избранное» ниже. Вы также можете при помощи кнопочек справа от ссылки «Поделиться» ниже поделиться этой страницей в социальной сети. Тогда ссылка на эту страницу будет у Вас на Вашей странице в социальной сети, и Вам не придется вспоминать, как найти эту страницу.

Покупка дома: окончательный контрольный список

Большинство людей мечтают иметь красивый дом, который они могут назвать своим собственным.

Но дом — это самая большая покупка, которую большинство людей сделает в своей жизни, и просто попытка понять процесс покупки дома может показаться непосильной.

Сделка с недвижимостью требует экспертизы по сложным финансовым и юридическим вопросам. Это также может потребовать опыта по более приземленным вопросам, таким как границы собственности и поймы.

К счастью, есть много экспертов, чья работа — помочь вам найти и купить дом своей мечты. Но даже найти нужных экспертов может быть сложно и отнимать много времени. Многие начинающие покупатели жилья просто развели руками и решили продолжать арендовать, когда сталкивались с тонкостями покупки.

Это не должно быть так страшно. Вам нужно всего две вещи, чтобы успешно ориентироваться в своем опыте покупки дома: правильная организация и знание правильных вопросов, которые нужно задать при покупке дома.

Лучший способ организовать работу — как и в случае с почти любой сложной задачей — это составить подробный контрольный список для покупки дома, который превращает кажущуюся невыполнимой работу в простые для понимания шаги.

У нас есть один прямо здесь.

Прочитав наш окончательный контрольный список для покупки дома, вы также будете знать, какие вопросы нужно задавать. И вы поймете, что покупка дома не так устрашающа, как вы могли подумать вначале. Конечно, это довольно сложно, но помните: более пяти миллионов человек покупают новый дом каждый год.

Они прошли через это — и вы тоже. На самом деле, как только вы действительно погрузитесь в процесс покупки дома, вы, возможно, даже сочтете это интересным.

Покупка дома: контрольный список 1. Проведите финансовую проверкуЕсли вы не выиграли в лотерею, не занимаетесь профессиональным спортом или не имеете очень богатых родственников, вам, вероятно, понадобится ипотечный кредит (другое слово для жилищного кредита), чтобы купить дом. А получение ипотеки означает, что вам нужно будет найти того, кто одолжит вам деньги.

Средняя цена дома в Америке превышает 300 000 долларов. Излишне говорить, что никто не собирается просто передавать сотни тысяч долларов потенциальным покупателям жилья, не будучи уверенным, что они смогут вернуть деньги. Это означает, что ипотечный кредитор будет внимательно следить за вашими финансами, прежде чем предлагать вам ссуду.

Это ужасное чувство, когда вам говорят, что вы не имеете права на получение ипотеки, после того, как ваше сердце настроено на тот идеальный дом, который вы нашли для своей семьи. Как избежать этого разочарования? Положив увеличительное стекло на ваши финансы , прежде чем это сделает банк .

Предположим, у вас уже есть постоянная работа; если нет, возьмите его и создайте историю регулярных зарплат. Кредитор должен знать, что у вас есть достаточный доход для ежемесячных выплат по ипотеке.

Теперь проверьте свои кредитные рейтинги и кредитные отчеты. Банк в значительной степени полагается на них, чтобы определить, на какой тип ипотеки вы имеете право — или отвечаете ли вы вообще. Существует три основных агентства кредитной информации: Experian, Equifax и TransUnion, и вы можете запросить полный кредитный отчет (включая ваш балл) у каждого из них один раз в год бесплатно.Не полагайтесь на оценки из внешних источников, потому что они могут быть неточными. Получайте актуальные отчеты напрямую от трех агентств.

Ваши кредитные баллы будут сообщаться по так называемой модели FICO в виде числа от 300 до 850. Баллы выше 760 принесут вам лучшие ставки и условия, в то время как баллы ниже 500 почти всегда являются слишком низким кредитным рейтингом для утверждения ипотеки, если только вы подаете заявку на ссуду VA.

Покупателям жилья необходимо не менее 620 человек, чтобы получить обычную ссуду; 580 — это обычно нижний предел для ссуды FHA, но некоторые кредиторы могут пойти ниже.И даже если вы наберете эти минимальные цифры, вы в конечном итоге заплатите более высокие процентные ставки, более высокие сборы или и то, и другое. Чем выше ваш кредитный рейтинг, тем меньше вы заплатите и тем больше денег сэкономите в течение срока действия кредита.

Что все это значит? Если в настоящее время вы не можете претендовать на получение ссуды или едва ли собираетесь претендовать на нее, возможно, стоит отложить покупку дома на некоторое время, пока вы оплачиваете некоторые счета или предпринимаете другие шаги для улучшения своего кредитного рейтинга.

Еще одна вещь, прежде чем двигаться дальше: фактические кредитные отчеты будут показывать такие проблемы, как просроченные платежи, о которых сообщают другие кредиторы, например компании, выпускающие кредитные карты.Внимательно проверяйте отчеты и оспаривайте неверную информацию. Это избавит вас от головной боли в дальнейшем.

Последний шаг, который необходимо предпринять при проверке своих финансов: выяснить, сколько денег у вас есть для покрытия первоначального взноса и затрат на закрытие (которые могут составлять дополнительные 1-3% от покупной цены). Для некоторых ипотечных кредитов требуется всего лишь 3-5% первоначального взноса, но для некоторых программ кредитования вам может потребоваться 20% -ный первоначальный взнос, и, как правило, вам потребуется оплатить частное страхование ипотеки, если ваш первоначальный взнос составляет менее 20%.Если у вас не хватает наличных денег, вы можете подождать, пока вы их накопите.

2. Установите бюджетНет смысла смотреть на дома за 400 000 долларов, если вы можете позволить себе только тот, который стоит 150 000 долларов. Чтобы сузить поиск до реалистичного ценового диапазона, вам необходимо установить бюджет доступности.

Вот как составить бюджет на дом. Составьте подробный список ваших регулярных ежемесячных расходов (включая платежи по кредитным картам, студенческие ссуды, платежи за автомобиль и другие повторяющиеся расходы) и добавьте все расходы, связанные с вашим новым домом (ежемесячные платежи, включая ипотеку, налоги на имущество, страхование домовладельцев и страхование ипотеки) .Естественно, у вас не будет конкретных номеров для дома, который вы еще не купили; существует множество онлайн-калькуляторов, которые покажут вам примерные платежи по выбранной вами цене дома.

Теперь возьмите ваши общие ежемесячные расходы и разделите их на ваш общий ежемесячный доход. В итоге вы получите процентное значение, известное как DTI, что означает отношение долга к доходу. Банк посмотрит на это число, чтобы решить, можете ли вы позволить себе дом; 43% — это магическое число, под которым стоит оставаться. Если у вас меньше 36%, вы должны получить гораздо лучшие условия и процентные ставки.

Если у вас DTI выше 43%, вы, вероятно, не сможете позволить себе дом, который требует внесенных вами ежемесячных платежей. Понизьте ваши взгляды и выберите более низкую стоимость дома, что будет означать меньшие суммы для вашего платежа по ипотеке и связанных с этим расходов, и попробуйте еще раз.

Это заботится о банке — но как насчет вашего собственного образа жизни? Едва пробравшись ниже 43%, вы можете претендовать на получение дома, но это не обязательно означает, что у вас останется что-нибудь, чтобы пойти пообедать или посмотреть фильм.Обычный термин для этого — «бедняк». Разумный шаг — получить доход ниже 43%, от 25% до 30%, чтобы вы чувствовали себя комфортно в своем новом доме, не беспокоясь о том, попадете ли вы в финансовые дела.

3. Поговорите с ипотечными кредиторами и получите предварительное одобрение ипотекиНет, вы еще не готовы отказаться от своей жизни. Но поговорить с кредиторами до о покупке дома важно по двум причинам.

Первая причина поговорить с кредиторами заключается в том, что они дадут вам представление о типах ипотечных кредитов, на которые вы можете претендовать.Вы можете задать сколько угодно вопросов о возможных условиях, процентных ставках и конкретных требованиях к кредитным рейтингам и DTI. Это также позволяет вам найти кредитного специалиста или ипотечного брокера, с которым вы собираетесь получить лучшую ставку и чувствовать себя наиболее комфортно при ведении дел.

Во-вторых, вы сможете запросить у выбранного ипотечного кредитора предварительное одобрение ипотеки. Это не гарантия того, что вы получите ссуду; это просто заявление о том, что у вас есть финансовые возможности для его получения, основанное на предварительном исследовании ваших финансов.Предварительное одобрение будет включать максимальную сумму кредита, которая даст вам четкое представление о том, сколько вы можете потратить на новый дом. Если у вас есть предварительное одобрение, это не означает, что какая-либо из сторон намерена приступить к заключению кредитного соглашения. Вы всегда можете сделать покупки позже по более выгодной цене, как только выберете дом.

Предварительное одобрение ипотеки не обязательно, если вы хотите купить дом, но оно значительно упрощает задачу. Некоторые продавцы не придают вашему предложению такой же вес, как предложение от предварительно одобренного покупателя; на самом деле, некоторые даже не покажут вам свой дом без этого волшебного листка бумаги (или электронного письма).Точно так же некоторые риелторы не будут уделять вам такого же внимания, как если бы вы были предварительно одобрены. Так что, хотя это не является абсолютной необходимостью, вы можете думать об этом как об одном из них.

(Важно: предварительное одобрение — это не то же самое, что предварительный отбор на ипотеку. В последнем случае кредитор просто поверит вам на слово в отношении ваших доходов и расходов без какого-либо расследования или документации. Письмо с предварительным одобрением, которое подкреплено путем исследования кредитором ваших финансов — вот что хотят видеть продавцы и агенты.)

Не знаете, как выбрать ипотечного кредитора? Хотя соблазнительно просто пойти по рекомендации надежного друга или родственника или получить ипотеку в вашем текущем банке, очень важно изучить и сделать покупки вокруг, чтобы получить наилучшую возможную сделку. Получите расценки от ряда поставщиков ипотечных кредитов, включая ипотечные компании, национальных кредиторов, а также местные банки и кредитные союзы (которые часто предлагают наиболее конкурентоспособные ставки). Прочтите отзывы о каждом потенциальном кредиторе и не бойтесь спросить кредитного специалиста, какова его комиссия по вашей ипотеке.Как правило, чем выше комиссия кредитного специалиста, тем больше заемщик может рассчитывать заплатить либо по более высокой процентной ставке, либо в виде комиссионных.

4. Найдите риэлтора или агента по недвижимости, которому вы доверяетеНет никаких оснований для покупки дома без риелтора, поскольку продавец обычно оплачивает комиссионные как за агента покупателя, так и за свою собственную. Нет ничего плохого в том, чтобы исследовать сайты недвижимости в Интернете или самостоятельно открывать дома, но опытный агент может стать вашим лучшим союзником, когда вы серьезно настроены, особенно если это ваш первый дом, и вы раньше не проходили через этот процесс.(Если вам интересно, риэлторы и агенты по недвижимости в основном одинаковы; риэлторы просто принадлежат к отраслевой организации и соглашаются с их кодексом этики.)

Агент может предоставить ценную информацию о рыночных условиях, подтянуть сопоставимые продажи, чтобы помочь вам увидеть, стоит ли дом запрашиваемой цены и находится ли он непроданным какое-то время, поможет вам подготовить ваше предложение и встречные предложения, а также проработать любые задержки. точки, которые могут развиться. Она также может порекомендовать доступные дома в лучших районах или школьных округах, если вы новичок в этом районе, и, возможно, даже имеет доступ к домам, которые еще не были внесены в список общедоступных.

Поговорите с несколькими агентами и получите рекомендации от друзей или надежных интернет-источников, прежде чем сделать свой выбор. Правильный агент может иметь решающее значение между плавным поиском и покупкой или разочарованием.

5. Магазин для Дома вашей мечтыПора пойти поохотиться.

Ваш риэлтор или агент будет вашим лучшим проводником в этом процессе, но не бойтесь доверять своей интуиции. Если вы нашли дом своей мечты и все, что ему нужно, — это незначительные косметические работы, не теряйте его больше нескольких тысяч долларов.Если все цифры и детали предположительно «верны», но вы просто не думаете, что вам будет комфортно жить в доме, не заставляйте себя идти вперед и делать предложение — их гораздо больше.

Однако, как вы смотрите, помните о любом расписании, с которым вы, возможно, работаете, так как обычно закрытие нового дома занимает 30-45 дней. Если вы хотите заселиться до начала нового учебного года, или ваш предыдущий дом выставлен на продажу (или срок аренды вашей квартиры истекает), и вы должны уехать к определенному сроку, у вас может не быть роскоши поиска месяцами подряд.

Составление списка (в уме или на бумаге) того, что вы на самом деле ищете в новом доме, может помочь вам быстро исключить те, которые вам не подходят, и сосредоточиться на тех, которые подходят.

6. Соберите необходимую документациюЭтот шаг не обязательно в хронологическом порядке. В какой-то момент вам нужно будет предоставить кредитору финансовую документацию — лотов и финансовых документов. Чем раньше вы начнете собирать его, тем лучше, но если вы еще этого не сделали к тому времени, когда вы начнете искать дом, вам действительно нужно начать.

Среди документов, которые вас, вероятно, попросят предоставить:

- Ваши налоговые декларации за последние два года

- Квитанции о заработной плате или другие документы о доходах за последние два месяца

- Все банковские выписки, а также выписки с брокерских и инвестиционных счетов за последние два года

- Подтверждение наличия средств для первоначального взноса и закрытия (или подарочное письмо, если кто-то дает вам деньги)

- Рекомендательное письмо от предыдущего арендодателя, если вы были арендатором

- удостоверение личности (желательно водительские права или паспорт)

У кредитора может быть больше запросов на документацию при обработке вашей ссуды, но это основные сведения, которые определенно помогут вам начать работу.

7. Нанять юриста (при необходимости)Не для всех сделок с недвижимостью требуется адвокат. В некоторых штатах от вас требуется присутствие адвоката, но в большинстве случаев это необязательно. Ваш риэлтор может сказать вам, нужно ли это в вашем районе.

Если ваша покупка будет простой, вы, вероятно, обойдетесь без дополнительных затрат на привлечение адвоката. Большинство транзакций и закрытий оформляются стандартными документами, и хорошие агенты по недвижимости имеют опыт в обеспечении их бесперебойной работы.

Но если это требуется в вашем штате, или если вам неудобно совершать такую крупную покупку без консультации с поверенным, или если при покупке возникают сложные проблемы, такие как налоговые залоги, короткие продажи или непредвиденные проблемы с правом собственности, вы может захотеть найти хорошего юриста по недвижимости.

Не берите напрокат самое дешевое, какое сможете найти; это дорогостоящая транзакция, которую вы не хотите испортить. Получите рекомендации и проведите собеседование с каждым из возможных кандидатов, прежде чем принимать решение.Также проконсультируйтесь с вашим риэлтором; она, вероятно, работала со всеми адвокатами в округе и может дать вам хороший совет.

Юрист по недвижимости занимается не только одним конкретным юридическим вопросом. Она может просмотреть и проконсультировать вас по всей документации (а ее много), связанной с соглашением о покупке и закрытием, предотвращая любые дорогостоящие ошибки. Если вы собираетесь потратить деньги на адвоката, обязательно используйте ее услуги с пользой.

8. Сделать предложение и провести переговорыВы нашли «ту самую», с трудом сглотнули и решили ее купить? Ваш агент по продаже недвижимости снова станет вашим лучшим другом и расскажет, как сделать предложение о доме.Она знает рынок и может посоветовать вам правильную сумму предложения. Она может даже узнать, насколько горячим был интерес к собственности и есть ли другие предложения, ожидающие рассмотрения или в разработке. Это поможет вам решить, насколько агрессивно делать ставки (или может ли быть принято предложение lowball).

Если вы не собираетесь вступать в войну ставок, не бойтесь прилагать к своему предложению условия. Они могут варьироваться от желаемой даты закрытия до запроса о включении в продажу определенных приборов или мебели или пункта, в котором говорится, что покупка зависит от продажи вашего предыдущего дома.Возможно, вам придется в течение нескольких дней ходить взад и вперед в переговорах; это может расстраивать, потому что обычно это делается с письменными встречными предложениями и крайними сроками ответа, но все это часть «игры», и о торгах забудут, как только ваше предложение будет окончательно принято.

Вы должны приложить к своему предложению чек или денежный перевод, чтобы показать, что вы серьезно относитесь к сделке. Это называется задатком, и сумма, которую вы должны внести, часто зависит от местных обычаев.Это может быть от 1 до 3% от покупной цены, или это может быть фиксированная сумма, например 2000 или 3000 долларов за дом в том диапазоне цен, который большинство из нас считает разумным. На медленном рынке это могло быть намного меньше. Деньги хранятся на счете условного депонирования и применяются к покупке при закрытии. Если сделка сорвется из-за проблемы со стороны продавца, вы получите свои деньги обратно, но если проблема на вашей стороне (например, если вы не можете получить финансирование), вам, возможно, придется обратиться в суд, чтобы получить шанс отыграться.

9. Организация финансированияУтвержденное предложение — это ваш сигнал к тому, чтобы позвонить вашему кредитору (или принять решение, если вы все еще не уверены), чтобы сдвинуть дело с мертвой точки. Будьте готовы к тому, что в течение этого процесса несколько раз будете связываться со своим кредитным специалистом или ипотечным брокером. Андеррайтеры (люди в бэк-офисе, которые на самом деле вычисляют цифры) обычно приходят с вопросами, когда они подробно изучают ваши финансовые показатели, и могут сделать несколько запросов на дополнительные документы или письма с объяснением, если есть какие-либо особенности, которые они считают проблематичными. и нуждаются в дополнительных разъяснениях.

Окончательное утверждение может быть получено незадолго до даты закрытия, поэтому не паникуйте. Совершенно нормально чувствовать, что тебя бросают, но это не так. Кредитор собирается вложить огромную сумму денег и хочет быть на 100% уверенным, что вы рискуете по ссуде.

Одна несвязанная задача: найти страховую компанию (или позвонить в существующую), чтобы организовать страховое покрытие домовладельцев. Другие второстепенные, но важные детали, такие как поиск по названию и оформление страховки, обрабатываются с вашей стороны, но ваш агент и кредитор могут помочь вам в этом и даже сделать это за вас.

10. Проведите домашний осмотр и оценкуНи одна покупка не может быть завершена без проведения инспекции дома, и ни один контракт не должен быть подписан без оговорки о непредвиденных обстоятельствах, в которой говорится, что дом должен пройти инспекцию. Это даст вам уверенность в том, что в доме нет скрытых структурных или функциональных проблем, и даст вам боеприпасы на случай непредвиденных обстоятельств, которые должны быть прописаны в контракте. Осмотр оплачивает покупатель, а ваш риэлтор может предложить нескольких проверенных проверяющих.Приглашаем вас остаться с инспектором, пока он выполняет свою работу, и вы получите весь его контрольный список для инспектора, когда он закончит.

Домашний осмотр может выявить незначительные проблемы, такие как проблемы с электричеством или водопроводом, которые можно легко отремонтировать, или более серьезные проблемы, такие как плесень или треснувший фундамент. Вам решать, являются ли проблемы достаточно серьезными, чтобы отказаться от сделки, потребовать устранения проблем до закрытия или (для относительно небольших проблем) согласиться на продажу «как есть» и покрыть расходы на ремонт вашего собственный.

Также необходимо провести обследование на термитов и вредителей. Некоторые домашние инспекторы тоже делают это, или вам может потребоваться вызвать отдельную компанию по уничтожению отходов для работы. Кредитор также захочет провести оценку, чтобы убедиться, что дом стоит того, что вы согласились заплатить за него, и организует проведение оценки (за ваш счет).

11. Закрытие вашего нового домаНаконец-то вы сделали это. Заключены договоры купли-продажи, завершены проверки, выполнены непредвиденные обстоятельства и имеется финансирование.Осталось только подписать горы документов и получить ключи от своего нового дома.

Перед последним днем убедитесь, что у вас есть сертифицированный чек или запланирован банковский платеж для вашего первоначального взноса и закрытия, ваша страховка домовладельцев действует, у вас есть письменное «связующее звено», подтверждающее это, и у вас есть удостоверение личности с ты.

Сам процесс закрытия иногда завершается лично, но в более чем десятке штатов теперь это можно сделать онлайн через безопасную службу цифровой электронной подписи.Если у вас есть адвокат, он должен быть с вами при закрытии, чтобы прочитать все документы, прежде чем вы их подпишете, а если вы не можете присутствовать на закрытии лично, вы можете передать свою доверенность другой стороне.

Вы испытаете смесь нервозности, предвкушения и скуки при закрытии сделки, так как вы берете на себя огромные обязательства, взволнованы вступлением во владение своим новым домом и сидите там час, подписывая документ за документом.

Но это несложно, и почти всегда все проходит гладко.Прежде чем вы это узнаете, у вас будет новый дом — и, по крайней мере, через несколько дней вы поймете, что безумие и стресс того стоили.

Добро пожаловать в домовладение!

Контрольный список документов для подачи заявки на ипотеку | Зиллоу

В годы, предшествовавшие 2007 году, заемщики могли получать ссуды практически без документации, и это часто считается основным катализатором мирового финансового кризиса, пик которого пришелся на 2008 год.

Чтобы получить одобрение ипотеки сегодня, вы можете рассчитывать на предоставление полного набора документов, подтверждающих вашу финансовую и личную жизнь.Если вы знаете, чего ожидать, и ваш кредитор организован, это будет менее болезненно, чем кажется. Ниже представлен обзор.

Требуется информация о заявке на получение кредита

Первое, что вы сделаете при подаче заявления на ипотеку, — это заполните федеральную заявку на ипотеку. Независимо от того, представлено ли приложение в бумажном формате, ссылка на который приведена здесь, в онлайн-форме или в устной форме с вашим кредитным специалистом, этот связанный документ содержит приложение с информацией, которую вам необходимо предоставить, в том числе:

- Полное имя, дата рождения, номер социального страхования и номер телефона

- Семейное положение, количество детей и возраст

- История проживания не менее двух лет.Если вы арендатор, вам потребуется внести арендную плату. Если вы владелец, все данные по ипотеке, страховке и налогам необходимы для вашего основного места жительства и всей другой собственности, находящейся в собственности.

- История занятости не менее двух лет, включая название (а) компании, адрес (а), номер (а) телефона и вашу должность (а).

- История доходов не менее двух лет. Если вы получаете комиссионные, бонусы или занимаетесь индивидуальной трудовой деятельностью, вы должны предоставить два года бонуса, комиссионных или полученного дохода от самозанятости.Большинство кредиторов усредняют переменный доход и доход от самозанятости за два года.

- Остатки на счетах активов, включая все текущие, сберегательные, инвестиционные и пенсионные счета.

- Платежи по долгам и остатки по кредитным картам, ипотеке, студенческим ссудам, автокредитам, алиментам, алиментам или любым другим фиксированным долговым обязательствам.

- Подтверждение того, были ли у вас банкротства или потери права выкупа в течение последних семи лет, участвуете ли вы в каких-либо судебных процессах или участвуете в совместном подписании каких-либо займов.

- Подтверждение, что будет заимствована какая-либо часть вашего первоначального взноса.

Получите индивидуальные ставки по ипотеке на Zillow

Требуется кредитная документация

Далее следует этап проверки всей информации, представленной в приложении, с документацией. Кредитор предоставит контрольный список на основе вашего конкретного профиля, но обычно вы можете ожидать следующего:

- Письменное (или иногда устное) разрешение вашего кредитора на создание вашего кредитного отчета.

- Письма с объяснением по поводу кредитных запросов, прошлые адреса и уничижительная информация в вашем кредитном отчете.

- Если вы были банкротом в течение последних семи лет, требуются выписки.

- Если какие-либо налоговые залоги или другие уничижительные элементы в вашем кредитном отчете требуют дальнейшего объяснения, вы должны будете предоставить полную документацию по каждому унизительному случаю.

- Если вы снимаете квартиру с частным домовладельцем, 12 месяцев аннулированных чеков арендной платы или 12 месяцев выписки из банковского счета, чтобы показать платежные чеки, оплаченные вовремя.Если вы снимаете квартиру у институционального арендодателя, ваш кредитор иногда может попросить их заполнить форму, подтверждающую своевременную оплату аренды, вместо аннулированных чеков или выписок из банка.

- Если вы сохраняете свой существующий дом и сдаете его в аренду, вам необходимо предоставить договор аренды и подтверждение того, что арендная плата за первый месяц зачислена на ваш банковский счет.

- Если вы намереваетесь продать свой существующий дом до закрытия нового дома, вам нужно будет предоставить договор листинга для дома, и его нужно будет закрыть до закрытия вашего нового дома.

- квитанции о выплате не менее 30 дней.

- формы W2 для всех рабочих мест, проработанных за последние два года.

- Все страницы личных федеральных налоговых деклараций за последние два года.

- Если работает не по найму или владеет более чем 20 процентами акций компании, все страницы федеральных налоговых деклараций предприятий за последние два года.

- Если работает не по найму или владеет более чем 20 процентами акций компании, отчет о прибылях и убытках компании за год до текущей даты.

- Доход от сдачи в аренду собственности обычно можно засчитывать только в том случае, если он указан в ваших налоговых декларациях.Если доход от аренды еще не указан в ваших налоговых декларациях, потому что арендуемая недвижимость новая, кредиторы могут принять доход, если первоначальный взнос вашей арендной собственности составлял 30 процентов или больше. Спросите своего кредитора.

- Если вы разведены и получаете (или платите) алименты или алименты, потребуется решение о разводе, и этот доход, как правило, должен быть запланирован как минимум еще на три года с момента закрытия ссуды.

- Выписки за последние два месяца по всем текущим, сберегательным, инвестиционным и пенсионным счетам.Вы должны включить все страницы, даже если на странице написано «намеренно оставлено пустым» или если вы считаете, что на определенных страницах нет соответствующей информации.

- Если вы перемещаете деньги между счетами, вы должны предоставить все счета, даже если вы используете только один счет для авансового платежа, потому что кредитор рассмотрит каждую строку в двухмесячных полных выписках со счета и попросит вас вести бумажный след большого депозиты и снятие средств.

- Если вы получаете подарочные средства, ваш кредитор потребует от всех жертвователей и получателей подписать подарочное письмо, подтверждающее, что подарок не является ссудой.Некоторые кредиторы хотят видеть счета дарителя для проверки способности дарителя дарить, а некоторые хотят видеть только средства, поступающие на ваш счет. И для справки, вот особые правила использования подарочных средств в качестве первоначального взноса.

Примечание о технологии

Приведенный выше подробный список является неполным. По мере совершенствования технологий ипотечной отрасли все больше кредиторов смогут получать многие из вышеперечисленных документов из своих источников (с вашего разрешения) вместо того, чтобы получать от вас бумагу, электронные письма или загружаемые материалы.

Усовершенствованная технология может помочь с удобством, но она не уменьшит объем необходимой документации, поэтому этот список дает правильное представление о том, что входит в одобрение ссуды.

6 Финансовые предпосылки для покупки дома

Независимо от того, работаете ли вы на рынке покупателя или продавца, вы захотите купить дом, как только найдете подходящий. Но не всегда все так просто. Есть много финансовых вопросов, которые определят, сможете ли вы приобрести дом, а также условия вашей ипотеки.

Заблаговременное понимание этой информации может помочь вам принять более правильные решения и сделать процесс утверждения ипотеки гладким и быстрым.

Прочтите, чтобы узнать больше о том, какое финансовое положение вам потребуется, прежде чем вы подпишете договор о недвижимости.

Ключевые выводы

- Убедитесь, что у вас есть значительный первоначальный взнос, который вы можете внести в свой новый дом.

- Сделайте покупки по доступной процентной ставке.

- Убедитесь, что у вас приемлемый кредитный рейтинг и отношение долга к доходу ниже 43%, прежде чем подавать заявку на ипотечный кредит.

- Немедленно оплатите заключительные расходы.

- Спросите кредитора, какие документы вам понадобятся, чтобы убедиться, что с вашей заявкой нет проблем.

Достаточный первоначальный взнос

Убедитесь, что у вас накоплено достаточно ликвидного капитала, чтобы вложить средства в свой новый дом. Ваша мечта о домовладении может быстро рухнуть, если вы не сможете внести достаточную сумму денег в качестве первоначального взноса.

«Кредиторы ужесточили требования после экономического кризиса 2008 года», — говорит Карен Р.Дженкинс, президент и генеральный директор KRJ Consulting. «В результате потенциальные заемщики, желающие приобрести дом, должны иметь некоторую« шкуру в игре », чтобы претендовать на дом». По словам Дженкинса, большинство кредитных программ, включая ипотеку FHA, требуют минимального первоначального взноса в размере 3,5% от покупной цены.

Возможно, вы знали людей, которые покупали дома в прошлом без первоначального взноса, или вы даже могли быть одним из этих людей. Сегодня это гораздо менее вероятный сценарий, поскольку банки пытаются ограничить риск дефолта заемщиков.

Например, когда стоимость недвижимости падает, заемщик, вкладывающий свои сбережения в эту собственность, с большей вероятностью будет держаться и выдержать шторм, ожидая, когда стоимость недвижимости снова вырастет. «Заемщик, не имеющий отношения к игре, с меньшей вероятностью откажется от дефолта, когда дела станут тяжелыми», — считает Стейси Алкорн, владелец и главный директор по вопросам счастья в LAER Realty Partners.

Доступная процентная ставка

Очень высока вероятность того, что вы заплатите десятки тысяч долларов только в виде процентов в течение срока действия вашей ипотеки.Вот почему так важно найти кредит под низкие проценты. Это может сэкономить вам тысячи долларов в долгосрочной перспективе.

Убедитесь, что вы ходите по магазинам. Не подписывайтесь с первым кредитором, который дает вам цитату. Начните с проверки в вашем финансовом учреждении. Возможно, вам удастся получить конкурентоспособную ставку, потому что вы уже ведете с ними дела. И не исключайте кредитные союзы, небольшие общественные банки и даже онлайн-кредиторов. Чем больше кредиторов вы проверите, тем больше вероятность того, что вы получите действительно хорошую ставку.

Отличный инструмент для исследования и сравнения процентных ставок — это ипотечный калькулятор. Этот инструмент дает вам представление о ваших потенциальных расходах еще до встречи с ипотечным брокером.

Минимальный приемлемый кредитный рейтинг

Ваш рейтинг FICO отражает вашу способность погашать долги. Максимальное количество денег на кредитной карте и поздняя оплата счетов может стать еще одним финансовым камнем преткновения для потенциальных домовладельцев, которым нужна ипотека. Если у вас плохой кредитный рейтинг или, что еще хуже, нет кредитной истории вообще, вы не имеете права на получение ипотеки.

Баллы FICO позволяют банку оценить вашу способность оплачивать ежемесячные счета и размер общей задолженности, которая потенциально может повлиять на выплаты по ипотеке в будущем. Но что считается приемлемой оценкой FICO? Часто бывает трудно оценить, потому что это зависит от того, какого кредитора вы спрашиваете.

Эми Тирс, старший кредитный специалист Radius Financial Group, отмечает, что, хотя Федеральное жилищное управление (FHA) предлагает варианты финансирования заемщикам с кредитным рейтингом всего 500, у большинства кредиторов есть свои собственные требования.Поэтому будет сложно найти кредитора, который будет работать с заемщиком с кредитным рейтингом ниже 640.

Однако вас беспокоит не только кредитная карта с максимальным объемом кредита. «Если вы постоянно опаздываете на 30, 60 или 90 дней по другим счетам, ваши кредитные рейтинги снова будут низкими, и банки не захотят ссужать деньги кому-то, кому они будут постоянно выпрашивать свои деньги», — говорит Алкорн. .

Соотношение вашего долга к доходу

Домовладельцы, которые перенапрягаются, могут в конечном итоге съесть лапшу рамен каждый день в доме, который они могут в конечном итоге потерять.Вот почему важно реалистично оценивать, что вы можете себе позволить. Вы можете выяснить это, сложив все свои ежемесячные платежи по долгам и разделив эту цифру на свой валовой доход каждый месяц.

Вы можете рассчитать отношение долга к доходу, разделив общую сумму ваших ежемесячных выплат по долгу на ваш валовой ежемесячный доход.

«Банки используют соотношение долга к доходу (DTI), чтобы определить, может ли заемщик позволить себе купить дом, — говорит Алкорн. — Например, предположим, что заемщик зарабатывает 5000 долларов в месяц.Банк не хочет, чтобы ваш общий долг, включая новый платеж по ипотеке, а также платежи за автомобиль, платежи по кредитной карте и другие ежемесячные обязательства, превышал определенный процент от этого дохода ».

Бюро финансовой защиты потребителей имеет правила, согласно которым отношение долга к доходу не может превышать 43%.

Но Алкорн предупреждает, что только то, что банк считает, что вы можете позволить себе конкретный платеж по ипотеке, не означает, что вы действительно можете это сделать. «Например, банк не знает, что у вас большая семья, расходы на уход за детьми или пожилые родители, о которых вы заботитесь.«Важно откровенно поговорить о ваших ежемесячных платежах с вашей ипотечной командой, чтобы не переусердствовать», — говорит Алкорн.

Возможность оплатить заключительные расходы

Есть ряд сборов, связанных с жилищной ипотекой, и вы можете столкнуться с серьезным финансовым пробуждением, если не знаете, чего ожидать заранее.

Хотя затраты на закрытие варьируются от кредитора к кредитору и от штата к штату, «заемщики платят за оценку, кредитный отчет, гонорары адвоката / заключительного агента, сборы за регистрацию и сборы за обработку / андеррайтинг», — говорит Алкорн, добавляя, что затраты на закрытие обычно составляют 1 % от суммы кредита.

Однако сборы могут составлять до 3%, и кредиторы должны предоставлять заемщикам исчерпывающую добросовестную оценку сборов, которые вы можете понести по конкретному типу ссуды.

Необходимая финансовая документация

Убедившись, что у вас есть все свои утки подряд, прежде чем подавать заявку на ипотеку, процесс пройдет намного проще. Недостаточная документация может задержать или даже полностью остановить процесс утверждения ссуды, поэтому вам нужно выяснить, что вы можете предложить.

«У вашего кредитора должен быть полный контрольный список необходимой документации для поддержки вашей заявки на получение кредита в зависимости от вашей занятости и ситуации с доходом», — говорит Тирс. «Если вы начинаете с предварительного утверждения, убедитесь, что кредитор запрашивает всю документацию для процесса, поскольку предварительное утверждение без тщательного анализа документации бесполезно. Что-то может быть упущено, что может привести к отклонению вашей ссуды позже, если процесс предварительного утверждения не очень хорошо документирован.”

Что такое предварительное одобрение? По словам Дженкинса, это «предварительное одобрение, основанное на том, что заемщик указал в заявке — доход, долг, активы, занятость и т. Д. Фактический процесс одобрения подтверждает доход, активы и задолженность с использованием различных методов, таких как квитанции о выплатах, налоговые декларации. , банковские выписки, W2 и справки о занятости ».

Тирс добавляет, что «на конкурентных рынках продавцы и риэлторы даже не рассматривают предложение, не зная, что покупатель предварительно одобрен.«Дополнительные документы могут быть запрошены позже или в течение всего процесса. «Процесс андеррайтинга является исчерпывающим, и некоторые документы могут вызывать вопросы или опасения, требующие дополнительной документации. Просто сделайте глубокий вдох и дайте кредитору все, о чем они просят, как можно быстрее, чтобы получить ваше одобрение ».

Итог

Прежде чем вы сможете подумать о покупке дома своей мечты, вам необходимо убедиться, что ваши финансы в порядке и что вы подготовились мудро и тщательно еще до того, как начнется процесс одобрения ипотеки.

документов, необходимых для предварительного одобрения ипотеки

Брэндон Корнетт | © 2020, все права защищены | Копирование запрещено

Вопрос читателя: «Я планирую подать заявку на жилищный заем для покупки дома в конце этого года. Мне сказали, что я должен сначала получить предварительное одобрение. Какие ипотечные документы необходимы для процесса предварительного одобрения и для андеррайтинг? Я хотел получить фору по округлению этих вещей «.

Кратко: При подаче заявки на ипотеку, предварительном одобрении и андеррайтинге требуется много разных документов.Большинство из них связаны с вашими доходами, активами и долгами. Общие документы, необходимые для предварительного одобрения жилищного кредита, включают банковские выписки, платежные ведомости, формы W-2 и налоговые декларации.

Различные этапы ипотечного процесса

Хотя в этой статье основное внимание уделяется оформлению документов, которые обычно необходимы для процесса предварительного одобрения ипотеки , нам необходимо коснуться и других этапов процесса кредитования. Вам как заемщику могут потребоваться документы на разных этапах пути.

Вот некоторые из этапов, на которых вас могут попросить предоставить их:

- Предварительное одобрение: Во время этого процесса ипотечный кредитор проанализирует ваше финансовое положение, чтобы определить (A) имеете ли вы право на получение ссуды и (B) насколько вы подходите для получения кредита. Это происходит до охоты за домом, отсюда и название «до». В процессе предварительного одобрения ипотеки требуется довольно много документов (см. Список ниже).

- Андеррайтинг: В ходе этого процесса андеррайтер кредитора (или команда андеррайтеров) внимательно рассмотрит заявку на ссуду и другие подтверждающие документы, чтобы убедиться, что заемщик и недвижимость соответствуют всем соответствующим руководящим принципам и требованиям.

- Условное одобрение: В некоторых сценариях кредитования андеррайтер может выдать так называемое условное одобрение. Это означает, что заемщик на один шаг ближе к закрытию, но андеррайтер все еще нуждается в некоторых дополнительных документах или информации, чтобы дать окончательное разрешение на закрытие.

- Последний день: Когда все сказано и сделано — и все кредитные документы подготовлены, рассмотрены и завершены — заемщик может присутствовать при закрытии и завершить процесс.

Теперь, когда мы поместили предварительное одобрение в более широкий контекст, давайте рассмотрим некоторые общие документы, которые требуются в процессе предварительного одобрения ипотеки.

Документы, необходимые для предварительного одобрения и андеррайтинга ипотеки

Оформление документов — это источник жизненной силы ипотечной индустрии. В то время как отрасль постепенно внедряет безбумажные процедуры (такие как электронная подпись или «электронная подпись»), в типичном процессе предварительного утверждения ипотеки все еще требуется множество документов.

Вот некоторые из наиболее часто запрашиваемых предметов:

- Номер социального страхования для всех заемщиков, участвующих в ипотечной ссуде. Эту информацию можно проверить с помощью карты социального обеспечения, налоговых документов или любого другого документа, на котором указан SSN. Кредитору это необходимо для подтверждения вашей личности, для запроса налоговых деклараций в IRS, а также для получения ваших кредитных отчетов.

- Подтверждение занятости. Ваш ипотечный кредитор, вероятно, запросит список работодателей за последние два года (как минимум).В этом документе также будет указано имя, почтовый адрес и номер телефона каждого работодателя. Они хотят подтвердить вашу работу, потому что это связано с вашей способностью выплатить ссуду.

- Подтверждение дохода. Эти ипотечные документы необходимы для подтверждения вашего дохода для предварительного утверждения и андеррайтинга. Это может быть в нескольких формах. Обычно ваши доходы за текущий год отражают две последние квитанции о заработной плате или их электронный эквивалент. Кредитор хочет знать о вашем среднем годовом доходе в размере .Кредитор может также использовать налоговые записи для проверки ваших доходов (см. Следующий пункт).

- Налоговые документы. Это стандартный документ для предварительного одобрения ипотеки. Таким образом, существует 99% вероятности, что в какой-то момент вам придется предоставить налоговую документацию. Большинство кредиторов хотят видеть ваши отчеты W-2 и налоговые декларации за последние два года. Среди прочего, ваши W-2 показывают, сколько денег вы заработали за предыдущий год (ы). Во многих случаях кредитор запрашивает расшифровку налоговой декларации непосредственно в IRS.

- Место жительства. Это говорит само за себя. В целях предварительного одобрения и андеррайтинга кредитор хочет знать, где вы жили последние пару лет (а может и дольше).

- Банковский счет информация. Когда вы подаете заявку на предварительное одобрение ипотеки, кредитор захочет узнать, сколько денег у вас есть в банке. Им необходимо убедиться, что у вас достаточно средств для покрытия расходов на закрытие, первоначального взноса и денежных резервов (если применимо).Поэтому они, вероятно, попросят вас предоставить выписки по счетам и остатки на любых текущих, сберегательных счетах или счетах денежного рынка. Это еще один стандартный ипотечный документ для предварительного утверждения. Это потребуется практически каждому кредитору.

- Кредитная информация. Есть ли у вас другие непогашенные ссуды, которые вы в настоящее время погашаете (например, автокредиты, студенческие ссуды и т. Д.)? В таком случае кредитор может запросить документы, относящиеся к этим счетам. Они нуждаются в этой информации, среди прочего, для измерения вашего отношения долга к доходу.

- Договор купли-продажи. (Также называется договором о недвижимости.) После подписания договора с продавцом вам необходимо передать его копию кредитору. У вас не будет этого ипотечного документа во время процесса предварительного утверждения («предварительная» часть означает, что вы еще не нашли дом). Но вам нужно будет предоставить его для андеррайтинга и окончательного утверждения после того, как вы сделали предложение на дом. Этот документ показывает кредитору, сколько вы согласились заплатить за дом.Позже они проведут оценку собственности, чтобы убедиться, что она стоит той суммы, которую вы согласились заплатить.

- Подарочные письма. Собираются ли члены вашей семьи предоставить средства, чтобы помочь вам покрыть ваши первоначальные расходы? В таком случае вам нужно будет предоставить подарочное письмо вместе с другими ипотечными документами. Кредитор должен удостовериться, что денег действительно являются подарком, и что ваши родственники не ожидают какой-либо формы возврата.

- Ежемесячные расходы. Некоторые ипотечные компании запросят подробный список ваших ежемесячных платежей. Этот список может включать вашу арендную плату, кредитные карты, студенческие ссуды и т. Д. Он помогает им оценить отношение вашего долга к доходу и вашу способность погасить долг.

- Документы о самозанятости. У вас есть собственный бизнес? В таком случае вам, возможно, придется предоставить дополнительные документы в процессе предварительного одобрения ипотеки. Сюда могут входить балансы, отчет о прибылях и убытках (P&L) или федеральные налоговые отчеты за последние два года.

Примечание. Это всего лишь общий список документов для предварительного одобрения ипотеки. Он включает в себя некоторые из наиболее часто запрашиваемых элементов. В зависимости от вашей ситуации — и типа ипотечного кредита, который вы используете — вас могут попросить предоставить или подписать дополнительные документы, которых нет в этом списке.

Когда вы впервые начнете разговаривать с ипотечным кредитором, он, скорее всего, предоставит вам список конкретных документов, которые им необходимы для предварительного утверждения. Этот список может варьироваться от одной ипотечной компании к другой.

Какие документы нужны для рекламы ипотечный кредит? Типовые документы включают прибыль и убыток выписки, налоговые декларации, арендная плата, фотографии недвижимости, личный финансовый отчет и улучшение капитала резюме. Читайте ниже, чтобы узнать больше о документах требуется для получения коммерческого кредита или ссуды на квартиру. Вы подаете заявку для кредита на коммерческую недвижимость? Вы бы хотели получить коммерческий кредит или бесперебойный поток жилищных кредитов и своевременно закрыть? ну конечно ты будет, в конце концов, кто бы не стал.Проблема в что большинство заемщиков не знают, как это сделать случаться. Самый простой способ обеспечить быстрое, легкое и точное закрытие — это подготовка. В коммерческом кредитование, подготовка означает знание того, что андеррайтер ссуды на коммерческую недвижимость ищет и предоставляет прежде, чем они спросят. Crefcoa’s Контрольный список для коммерческого ипотечного заемщика поможет с вашей подготовкой.Ниже приводится список предметов, которые вам нужно будет подготовить и изготовить доступны коммерческому кредитору в день, когда вы подать заявку или как можно скорее после этого: Коммерческий Ипотечные кредиты — Документация

Документация о покупке коммерческого ипотечного кредита

Документация по рефинансированию коммерческого ипотечного кредита

Если у вас есть вопросы, звоните в Crefcoa по телефону 1-844-359-6413 и один из наших коммерческих Специалисты по ипотеке помогут вам. |

8 важных документов, которые должны быть в процессе покупки дома

Для большинства людей покупка дома — это больше, чем просто мечта. Человек тратит значительную часть своей жизни на покупку дома. Однако в действительности процесс покупки дома может быть сложнее, особенно если вы впервые покупаете дом. Тип необходимых документов зависит от типа недвижимости, которую вы хотите купить. Таким образом, эта статья служит руководством для покупателей жилья для тех из вас, кто впервые участвует в процессе покупки дома.

1) Акт купли-продажи

Договор купли-продажи является важным юридическим документом, который содержит доказательства продажи и передачи собственности от застройщика к физическому лицу. Много раз, спустя годы после покупки дома, человек может захотеть продать дом [PK1] [WU2] по какой-то причине, и в этом случае этот документ необходим. Договор купли-продажи обычно оформляется до заключения договора купли-продажи и после соблюдения условий, изложенных в договоре купли-продажи, согласованных заинтересованными лицами.

2) Дело Матери