Передача денег при покупке квартиры: как застраховаться от ошибок

Передача денежных средств от покупателя к продавцу – самый ключевой момент сделки купли-продажи. В это статье мы предлагаем поговорить о наиболее распространенных ошибках в процессе передачи денег при покупке жилья на вторичном рынке.

Когда лучше передавать деньги – до регистрации права или после?

У каждой стороны сделки купли-продажи – свои риски. Естественно, покупатель хотел бы сначала получить квартиру, а после – рассчитаться с продавцом. В интересах продавца, наоборот, сначала взять деньги, а уж потом передать квартиру покупателю. Перед сделкой стороны приходят к соглашению о том, каким образом произойдет передача денег. Возможно, та сторона, которая наиболее всего заинтересована в совершении сделки, будет готова взять на себя большие риски.

Тем не менее, существует отработанная и всецело оправдывающая себя схема передачи денег – с использованием ячейки в банке (если расчеты будут наличными) или безотзывного аккредитива (если расчеты предполагаются безналичные).

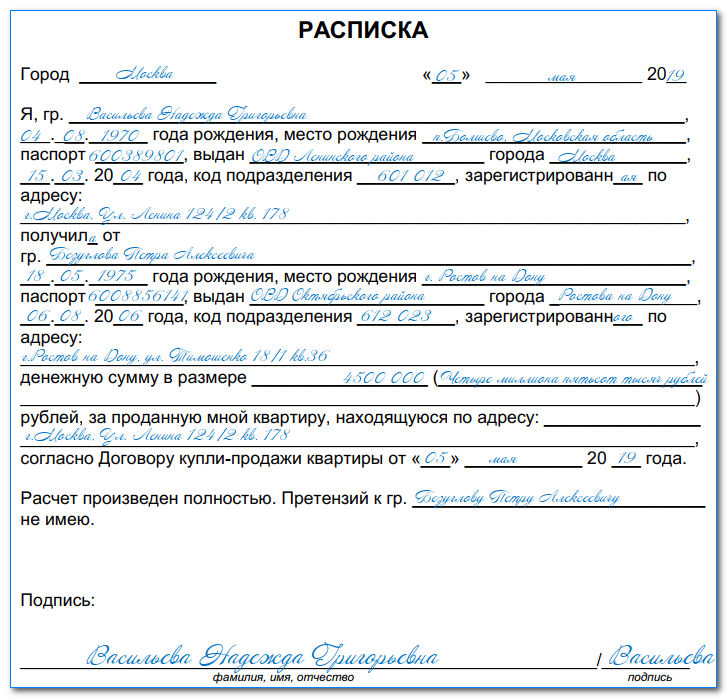

Нужна ли расписка?

Часто покупатели ошибочно считают, что подписание договора купли-продажи является фактом, свидетельствующим о передаче денег. На самом деле договор не является доказательством передачи денег. Только расписка, написанная продавцом собственноручно, будет подтверждать передачу денег. Важно, чтоб в расписке были указаны имена и паспортные данные сторон, цена и основные условия совершаемой сделки. Если при передаче денег присутствуют свидетели, необходимо указать и их имена и данные паспортов. В расписке обязательно должна стоять и дата ее написания, и дата подписания договора. Наличие расписки сможет уберечь покупателей от мошенничества в случае, если продавцы фактически получили деньги, но будут отрицать этот факт.

Проверка подлинности денежных купюр

Очень важно для продавца проверить количество купюр, их подлинность и целостность. Если будут обнаружены изношенные купюры, их можно поменять в банке за определенную комиссию. Чтобы обезопасить себя от риска получения фальшивых денег, продавцу необходимо быть не просто внимательным – как известно, определить на глаз или на ощупь фальшивую купюру могут только специалисты. В этом случае нужно использовать современные аппараты для проверки подлинности купюр – они всегда есть в банках или в офисе нотариуса.

Чтобы все расчеты были произведены правильно, не стоит пересчитывать деньги вручную – есть риск ошибиться. Лучше доверить пересчет купюр специальным счетчикам. Если вам предстоит получать наличными крупную денежную сумму, необходимо рассчитывать не только на свою внимательность, но и использовать современные технические средства определения подлинности купюр.

Место передачи денег

Место денежных расчетов необходимо выбирать полностью безопасное – в противном случае вы рискуете не только быть обманутыми, но и подвергаете опасности свою жизнь. Надеемся, всем понятно, что пустынные, безлюдные места очень рискованны для передачи денег, также нежелательно передавать денежные средства на дому. Не подходят в качестве места передачи денег торговые центры, кафе и рестораны – даже наличие там сотрудников охраны не гарантирует вам безопасности, к тому же, момент передачи денег могут увидеть посторонние. Самое безопасное место в этом случае – банк. Во-первых, там обеспечена надежная охрана, во-вторых, сотрудники банка будут квалифицированными свидетелями расчетов при необходимости судебного разбирательства.

Нужны ли свидетели при передаче денег?

Свидетели при передаче денежных средств необходимы в тех случаях, когда средства передаются без участия посредников – банка или же нотариуса.

О предоплате

Если продавец квартиры настаивает на внесении большой суммы предоплаты, это должно насторожить покупателей. Так как эта сумма будет передаваться продавцу до подписания договора и регистрации нового права собственности, существует риск расстаться со своими деньгами навсегда. И даже если ваши продавцы абсолютно законопослушные граждане и не планируют никаких мошеннических действий, все же передавать большой аванс до регистрации не рекомендуется – несмотря на то, что большинство сделок проходят регистрацию, по каким-либо причинам этого может и не случиться. Таким образом, если продавец требует предоплату в размере до половины стоимости квартиры, лучше отказаться от подобной сделки.

Чтобы не попасть на удочку мошенников, не соглашайтесь на большую предоплату, как бы не заманчива была цена или прочие условия будущей следки – продажа может быть организована мошенниками, и вы навсегда расстанетесь со своими деньгами.

Помощь профессионалов

Привлечение профессионалов – риелтора, нотариуса, юриста или банковской организации является для обеих сторон сделки гарантией ее благополучного завершения. У профессионалов достаточно опыта и знаний, чтобы учесть все нюансы каждой сделки, а также есть алгоритм действий в случае форс-мажорных обстоятельств.

Если возникнут судебные споры, эти люди смогут дать квалифицированные показания.

Кроме того, опыт профессионалов позволяет распознать мошенников еще на этапе подготовки сделки.

пять самых частых ошибок при передаче денег

Передавать деньги продавцу, а тем более его представителю, предварительно не ознакомившись с оригиналами правоустанавливающих документов, — дело сомнительное

Фото: Олег УКЛАДОВ

Передача денег при покупке квартиры – один из самых ответственных, но вместе с тем и рискованных этапов сделки , особенно для покупателя. Ведь это та грань, когда он фактически лишается денег, но пока еще не становится полноправным владельцем квартиры. И именно здесь чаще всего совершаются ошибки. Самые распространенные из них — в обзоре адвоката Олега Сухова (Юридический центр адвоката Олега Сухова).

Ошибка 1. Соглашаться на сделку, если не подтверждено право собственности на квартиру

Передавать деньги продавцу, а тем более его представителю, предварительно не ознакомившись с оригиналами правоустанавливающих документов, — дело сомнительное. Риелтор может долго убеждать вас в идеальной схеме такого расчета. При ней, в момент подписания договора в офисе агентства недвижимости, покупателю впервые предлагают взглянуть на бумаги, подтверждающие собственность владельца – это может быть как свидетельство, договор купли-продажи, так и выписка из ЕГРН (единый госреестр недвижимости) , но обязательно датированная числом на день оформления. Затем стороны рассчитываются — происходит передача денег.

Риелтор может долго убеждать вас в идеальной схеме такого расчета. При ней, в момент подписания договора в офисе агентства недвижимости, покупателю впервые предлагают взглянуть на бумаги, подтверждающие собственность владельца – это может быть как свидетельство, договор купли-продажи, так и выписка из ЕГРН (единый госреестр недвижимости) , но обязательно датированная числом на день оформления. Затем стороны рассчитываются — происходит передача денег.

Такая процедура таит в себе массу рисков. И самый главный из них – это большая вероятность нарваться на мошенников. Ведь, если вам раньше не показали основные документы, всячески уклоняясь от этого, или продемонстрировали их копии, то здесь не исключены разного рода опасности и подводные камни – например, квартира может находиться под обременением или право собственности на данный объект принадлежит совсем другому лицу. Таким образом, покупателю фактически не оставляют времени на его юридическую проверку.

Ошибка 2. Пренебрегать распиской

Факт передачи денег должен быть зафиксирован. Наличие расписки обязательно – это касается той ситуации, когда происходит полный расчет наличными деньгами и, тем более, если вносится предоплата в виде аванса или задатка.

Наличие расписки обязательно – это касается той ситуации, когда происходит полный расчет наличными деньгами и, тем более, если вносится предоплата в виде аванса или задатка.

При этом, когда вы оплачиваете всю сумму полностью, договор в качестве подтверждения факта передачи не играет никакой роли.

— С правовой точки зрения этот документ лишь фиксирует существующую сделку, — объясняет адвокат Олег Сухов, — ее условия и исполнение обязательств с обеих сторон, и не может быть доказательством денежного обмена.

Поскольку рукописные бумаги имеют одинаковую юридическую силу с напечатанными документами, расписку лучше написать от руки. Кроме ФИО, имеет смысл указать в ней паспортные данные непосредственных участников сделки и возможных свидетелей. Не лишним будет продублировать описание объекта – предмета договора, а также его полную стоимость и сумму, которую покупатель передает продавцу. Заверенная подписями расписка послужит хорошим свидетельством в суде на тот случай, если продавец вдруг будет отрицать факт расчета.

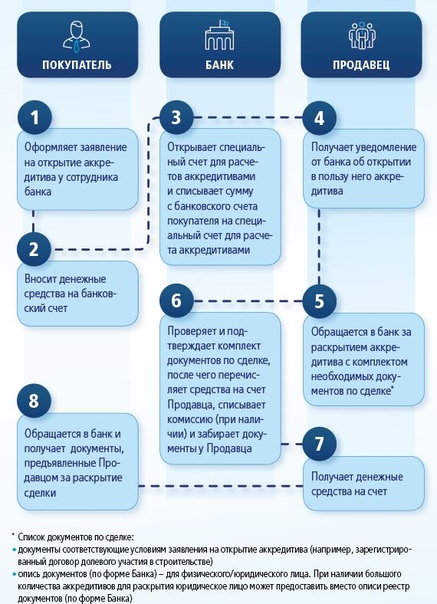

Ошибка 3. Использование банковской ячейки вместо аккредитива

При всех очевидных преимуществах использования банковской ячейки во время покупки квартиры, эта процедура также несет в себе определенные риски, поскольку речь идет о наличном расчете.

В последние годы в нашей стране участились случаи краж из депозитных сейфов, при этом, как показывают судебные прецеденты, призвать к ответственности банк и взыскать с него утраченные суммы зачастую невозможно. Договоры, которые кредитные организации предлагают заключить клиенту, разработаны таким образом, чтобы максимально защитить свои интересы и застраховать потери. Обычно банки настаивают на том, что они всего лишь сдают ячейку в кратковременную аренду, а не обеспечивают сохранность ее содержимого.

Другой вопрос – сколько денег пострадавший клиент может запросить с банка.

— Это придется доказывать и обосновывать, ведь в договоре с организацией сумма и номинал хранящихся банкнот опять же намеренно не прописываются. Кроме того и в договоре купли-продажи реальная стоимость квартиры может быть занижена, — обращает внимание адвокат Олег Сухов.

Кроме того и в договоре купли-продажи реальная стоимость квартиры может быть занижена, — обращает внимание адвокат Олег Сухов.

Поэтому, если покупатель заинтересован в минимизации собственных рисков, то лучше отказаться от передачи денег посредством банковской ячейки, а использовать более дорогой, но зато наименее безопасный способ – перечисление через аккредитив.

Ошибка 4. Соглашаться на внесение крупного задатка

Какие-либо предоплаты по сделке обычно обеспечивают исполнение договора, то есть свидетельствуют о серьезности намерений и гарантируют, что покупатель выполнит взятые на себя обязательства. Поэтому другая сторона, как правило, настаивает на задатке.

Его средний размер обычно составляет в от 1 до 5 % от суммы сделки. И завышенные потребности продавца должны, как минимум, насторожить покупателя. Если от вас просят половину от стоимости квартиры, а то и больше, не соглашайтесь на такие условия. Даже если у вашего контрагента нет нечестных намерений по отношению к вам, такая схема перекладывает на ваши плечи необоснованно большую часть затрат по страхованию рисков незаключения сделки.

Также имейте в виду, что сумма задатка обязательно фиксируется в дополнительном договоре или в расписке, заверенной подписями обеих сторон.

Ошибка 5. Рассчитываться до регистрации сделки

В интересах покупателя максимально приблизить момент расчета с продавцом к дате подачи документов в регистрирующий орган. Зачастую от покупателя требуют полной оплаты стоимости квартиры до регистрации договора. Закон оптимизировал сроки проверки документов и с прошлого года они составляют уже не месяц, как раньше, а 7 календарных дней.

Но получается так, что в этот период вы, уже полностью выполнив свои обязательства по договору, все равно не имеете стопроцентной гарантии того, что станете полноправным владельцем приобретенной собственности. Риски того, что сделка не будет зарегистрирована в установленный срок или вообще не состоится, невысоки, но они полностью на ваших плечах. Не говоря уже об упущенной выгоде от неиспользования денежными средствами.

— Поэтому, — рекомендует адвокат Олег Сухов, — настаивайте на том, чтобы передача денег состоялась не раньше даты ее регистрации.

Безналичный расчет при покупке недвижимости: плюсы и минусы

О необходимости перевода рынка недвижимости на безнал в правительстве говорят вот уже несколько лет. Таким образом, государство пытается бороться с теневой экономикой. На сегодняшний день, по словам главы государства, доля теневой экономики на рынках недвижимости и реализации автотранспорта составляет около 3 трлн тенге.

А в скором времени оплачивать покупку без наличности придется всем казахстанцам, покупающим недвижимость на первичном рынке. В конце декабря прошлого года на втором заседании Национального совета общественного доверия президент Казахстана Касым-Жомарт Токаев поручил правительству развивать безналичный расчет при проведении крупных транзакций. В частности законодательные поправки коснутся безналичного расчета при первичной реализации жилья и автотранспортных средств. Если сейчас клиент зачастую приходит к застройщику и передает деньги непосредственно в кассу, то в скором времени он обязан будет осуществлять банковский перевод средств со своего счета на счет застройщика. Не исключено, что со временем расчет наличностью окажется под запретом и при покупке «вторички».

Как рассчитываться при безналичном способе покупки, вырастут ли расходы покупателя, и что думают специалисты о переходе на безнал, рассмотрим подробнее.

Алгоритм расчета

Расчет при купле-продаже недвижимости с помощью списания денег со счета покупателя и зачисления их на счет продавца имеет свои особенности, которые должны знать стороны. На первый взгляд все просто: покупатель получает квартиру, продавец — деньги, и все это на основании договора, который нужно зарегистрировать в госоргане. Однако в большинстве случаев возникает дилемма: сначала подписать договор, а потом перечислить деньги, или наоборот, — сначала рассчитаться, а потом все остальное. И у каждого участника сделки своя правда — покупатель не хочет отдавать деньги до момента подписания договора, а продавец — не хочет ставить подпись пока не получит деньги. Как же быть?

— При безналичном расчете момент передачи-получения денег должен совпадать с моментом постановки подписей в договоре, — делится своим опытом специалист по недвижимости риелторской компании «ЦАН» г. Караганды Анатолий Флек. — Покупателю необходимо документально подтвердить факт оплаты. Далее, когда стороны поставили свои подписи, нотариус, не отправляя документ на государственную регистрацию, придерживает его. В это время продавец должен проверить свой банковский текущий (либо иной другой) счет, а покупатель, предоставить подтверждающие документы о переводе средств на счет продавца. Только после этого нотариус отправляет договор на регистрацию.

Некоторые специалисты считают, что при отправке денег через банк нужно основание, а пока стороны не подписали договор купли-продажи, то основание не возникло. В любом случае продавец и покупатель всегда могут договориться, так как нет четкого регламента, в какой момент передавать деньги. Опрос разных специалистов показал, что расчет может быть как до подписания договора купли-продажи, так и после подписания, но до государственной регистрации права собственности на имя покупателя, либо после нее.

В тексте договора купли-продажи можно отметить, что безналичный расчет будет произведен, например, после регистрации договора купли-продажи в органах юстиции. Также в договоре можно зафиксировать реквизиты счета, сроки безналичной оплаты, наименование банка и при необходимости другие дополнительные данные.

Итак, возможный порядок этапов сделки:

— Сбор и оформление у нотариуса всего пакета документов, необходимого для госрегистрации сделки, куда также входит пока еще не подписанный договор купли-продажи недвижимости.

— Оформление расписки, которая свидетельствует и подтверждает факт передачи денег покупателем продавцу. Расписка находится у продавца, но она еще не подписана.

— Посещение банка обеими сторонами вместе с документами. Здесь покупатель списывает со своего счета деньги и перечисляет их на счет продавца. Затем продавец подписывает вышеуказанную расписку о получении денег и передает ее покупателю как документ, подтверждающий факт расчета по сделке.

— Стороны возвращаются к нотариусу для подписания договора, который тот отправляет затем на госрегистрацию.

Расходы при безналичном расчете

Перевод на счета клиентов в другие банки второго уровня на территории РК осуществляется в течение одного операционного дня. Тарифы в банках при переводе и снятии средств различаются незначительно.

Плюсы и минусы безналичного платежа

В особенностях безнала порталу kn.kz помогла разобраться президент Объединенной ассоциации риелторов Казахстана Лариса Степаненко.

Плюсы

- Безопасность

— Мы всегда рекомендуем своим клиентам именно безналичный расчет, так как его большой плюс — это безопасность, что для нас самое главное, — говорит Лариса Степаненко. — Сегодня недвижимость стоит серьезных денег, и для многих людей это единственный их актив. История рынка недвижимости знает много примеров, когда в продаже недвижимости возможны различные криминальные ситуации: нападения, финансовые махинации — расчет поддельными или вышедшими из обращения купюрами. А когда продавцы и покупатели встречаются в банке, где деньги перечисляются на счет продавца, мы спокойны за расчет своих клиентов, ведь купюры проверяются, а в случае претензий банка к банкнотам их возвращают. Все очевидно, и у сторон нет друг к другу претензий.

- Прозрачность

— При переводе денег всегда есть банковский документ, подтверждающий проведенную операцию, — говорит Лариса Степаненко. — Это большой плюс безналичного платежа.

При переводе денег можно указать цель перевода, такую как оплата покупки квартиры. В случае возникновения судебных разбирательств или других конфликтных ситуаций есть возможность доказать свою правоту.

Минусы

- Задолженность по счетам препятствует переводу денег

— При наличии какой-либо задолженности у клиентов, например налоговой, даже в размере нескольких тыин, осуществить перевод денег невозможно, — говорит президент ОАРК. — И это уже имеет место быть в нашей практике. Например, у клиента была налоговая задолженность по его предпринимательской деятельности 3 тенге. В связи с этим банковская операция была отклонена. Соответственно, вся сделка тормозится. Возникает ненужное нервное напряжение продавца и покупателя. А подчас у кого-то сроки горят, бывают ситуации, когда продавцы имеют на руках билеты и рассчитывают на второй день после сделки отъезд.

- Банковские комиссии

— Давайте не забывать, что продают свою недвижимость и пенсионеры, и люди с маленьким бюджетом, у которых, как они говорят, каждая копейка на счету, — отмечает Лариса Степаненко. — И поэтому все эти расходы на содержание счетов, на комиссии при денежных операциях в банках создают для них напряжение и расстройство. Большинство казахстанцев в финансовых вопросах не разбираются, и поэтому будет еще очень много эксцессов, когда люди, столкнувшись с неожиданными расходами будут возмущаться и «негативить» в сторону госорганов, внедривших эту систему расчетов.

- Технические сбои в банках

— Еще очень серьезный момент, когда приходишь в банк, а там технические проблемы с системой, то зависает база, то какие-то другие причины, по которым перевод в данный момент становится невозможным, — говорит эксперт. — Одно дело, когда и продавец, и покупатель — клиенты одного банка, там все проще, но когда они клиенты разных банков, то могут возникнуть технические сложности с денежными операциями.

Лариса Степаненко заключает: «Сделка — это такой процесс, где люди, делая куплю-продажу, решают в своей жизни важные вопросы, порой не терпящие отлагательств. И когда не будет совпадения этих процессов с системой, которая будет проводить и контролировать эти сделки, то возникнет конфликт интересов, и как результат, негативизм наших граждан. Опыт говорит о том, что безналичный расчет будет создавать трудности и сопротивление со стороны населения».

Похожее мнение выражает и карагандинский риелтор Анатолий Флек:

— На мой взгляд, существует ряд негативных предпосылок к переходу на безналичный расчет в нашем регионе. К примеру, если в городах Алматы и Нур-Султан безналичные операции совершаются на протяжении нескольких лет, то на карагандинском рынке недвижимости преобладает наличный расчет. Это связано с неготовностью большинства продавцов к наличию «неживой» валюты, недоверию банковской системе, незнанием технологии перевода и снятия финансовых средств. К тому же некоторые банки при снятии с текущего счета финансовых активов (вне зависимости от времени поступления денег на счет) взимают определенный процент (в среднем от 0,9 до 1%) с обналичиваемой суммы. В других банках деньги должны пролежать на счете определенное время (в среднем от 14 до 30 дней), тогда процент взиматься не будет. У многих продавцов недвижимости в банках второго уровня имеются депозиты, но не все банки совершают перевод на депозитный счет, что связано с внутренним распорядком по финансовым операциям.

4 безопасных способа передачи денег при покупке квартиры: газета Недвижимость

Самым удобным способом расчёта казахстанцы считают оплату наличными в кабинете у нотариуса.

В процессе приобретения жилья есть один весьма щепетильный момент — передача денег покупателем продавцу. У тех, кто сталкивается с этим впервые, возникает резонный вопрос: в какой момент нужно передавать деньги?

Как проверить квартиру перед покупкой? >>>

Невыдуманная история

Азамат Кенжебеков недавно приобрел квартиру в центре Караганды. За недвижимость рассчитался наличными долларами в кабинете у нотариуса. По словам покупателя, процесс был некомфортным:

— Сумма была большой, естественно, деньги пересчитывали. И хотя продавец — женщина в солидном возрасте, она всё это делала как-то суетливо, трясущимися руками. Потом начала быстро-быстро убирать деньги в сумку. Я чувствовал себя как-то неудобно.

На этом неприятные ощущения для Азамата не закончились: примерно через два дня продавец позвонила ему и сообщила, что обменные пункты отказываются принимать несколько купюр.

— Я не знаю, то ли они были подозрительными, то ли фальшивыми, — объясняет парень, — но продавец решила, что я ей специально такие деньги подсунул. Хотя я получал эти доллары в банке. С другой стороны — наличные уже два дня находились в руках продавца. Откуда я знаю, что с ними произошло за это время?

История показательна тем, что ставит несколько вопросов: в какой момент нужно рассчитываться за недвижимость, чтобы обе стороны не оказались обманутыми? Как это лучше делать и в какой валюте? Какую роль в передаче денег играет нотариус?

Расчет за квартиру может производиться и до подписания договора купли-продажи. При таком варианте составляется письменное соглашение об авансе. Потом в договоре купли-продажи указывается, что плата за недвижимость была внесена заранее, до подписания документа.

Один из самых распространенных вариантов — оплата во время составления договора, то есть в кабинете у нотариуса. В документе делается отметка о том, что расчет произведен в его присутствии.

Кстати, по закону нотариусы не обязаны выступать свидетелями при расчете и даже вправе отказать в такой услуге посетителям. Но, как правило, нотариусы идут навстречу участникам сделки.

— У них в офисах есть даже свои счетные машинки для денег, машинки для проверки подлинности купюр. Всё зависит от того, насколько нотариус клиентоориентирован, — говорит карагандинский юрист Данияр Жаркенов.

Казахстанцы привыкли рассчитываться наличными и считают этот способ самым удобным, подчеркивает адвокат Азамат Смаилов. В случае выявления поддельных долларов уже после сделки продавец может обратиться в полицию.

— Тогда будут выяснены все обстоятельства: откуда деньги, кто их дал и всё остальное. А чтобы не попадать в такие ситуации, необходимо было, конечно, вначале проверить в банке данную валюту. Это стоит недорого и делается быстро. И обе стороны за этим наблюдают. Некоторые делают так: покупатель с продавцом остаются у нотариуса, а их друзья или родственники идут в банк и проверяют наличность, после чего при нотариусе происходит расчет.

Согласно статье 282 Гражданского кодекса, «денежные обязательства на территории Республики Казахстан должны быть выражены в тенге».

Это означает, что в договоре купли-продажи сумма, уплаченная за квартиру, будет указана в отечественной валюте. Хотя в реальности рассчитываются люди по-разному. В нашем примере покупатель отдавал доллары, но в договоре всё равно указывались тенге. Так поступают многие, и в данном случае нарушения закона нет.

Как рассчитываться после подписания договора

Алматы, наверное, город с самым динамичным рынком недвижимости в стране. Здесь, рассказывают риелторы, как и везде в республике, тоже используют расчет наличными у нотариуса. Но самый популярный способ в южной столице — с помощью банковского перевода уже после подписания договора купли-продажи.

— Принятый способ расчета, скажем так, обкатанный. Другого опыта у нас не было, — прокомментировала директор алматинской компании Estate Толганай Калымбетова. — Стандартный маршрут: нотариус, банк, потом в ЦОН сдают документы на перерегистрацию на новых владельцев. Риелтор обязательно едет в банк, потому что пока деньги не будут перечислены на счет продавца, сделка не считается законченной. Плюс это делается в целях безопасности и какой-то гарантии. Более того, у нас были случаи, когда на риелтора выписывали доверенность и он от имени новых хозяев регистрировал недвижимость через ЦОН. Вплоть до того, что мы занимались пропиской и получением домовой книги. Как правило, это были занятые клиенты, у которых нет времени.

Стоит обратить внимание, что даже после подписания договора у нотариуса покупатель не считается хозяином жилья, он лишь получает право владения. Для того чтобы стать полноправным собственником, нужно зарегистрировать договор купли-продажи в органах юстиции (через ЦОН). Сделать это можно в течение полугода после совершения сделки купли-продажи. Однако за это время могут произойти разные неожиданности.

— Сделка, к примеру, произошла 1 числа, покупатель ее сразу не зарегистрировал через ЦОН, а числа 15-го на квартиру накладывают арест, — объясняет юрист Данияр Жаркенов. — В суде ведь всё долго происходит. Допустим, должен продавец кому-то денег, и начинаются судебные разбирательства. В это время продавец и реализует свою квартиру. Сумма долга может быть совсем маленькая, 5-10% от стоимости жилья. Понятно, что на квартиру никто претендовать не будет, но арест наложат. Пока судебный исполнитель готовит постановление, отправляет его в юстицию, регистрирует его, какое-то время проходит. И человек в момент продажи может утверждать, что у него справка чистая и нет никаких арестов. Пока покупатель тратил время, не регистрировал, на его квартире появляется арест.

По утверждению юриста, даже в такой ситуации, если новый владелец подаст в суд по поводу освобождения имущества от арестов, законодательство на его стороне. Но процесс это долгий и нервный: срок рассмотрения исков 2 месяца, не считая месяца на подготовку, судебное решение вступает в силу через 15 дней с момента вручения постановления. Этот документ может идти по почте две недели. Поэтому, советует юрист, с регистрацией права собственности через ЦОН лучше не тянуть.

Как подготовить к регистрации документы на недвижимость?>>>

Дабы исключить разного рода неожиданности, некоторые специалисты советуют передавать деньги уже после того, как договор купли-продажи прошел регистрацию в департаменте юстиции. Но тогда рискует продавец: его квартира уже реализована, идет регистрация на нового хозяина, а денег нет.

Существует разные способы обезопасить обе стороны при передаче денег за недвижимость, которые мы и рассмотрим.

Способы передачи денег

№ 1. Банковская ячейка

При использовании данного способа расчета положенная в ячейку наличность всегда доступна, но некоторые банки дают доступ к ней при соблюдении определенных условий, если они были внесены в договор аренды ячейки.

Эдакий шкафчик с двумя замками: ключ от одного из них находится у сотрудника банка, другой — у того, кто арендует ячейку. В нее можно положить всю сумму за квартиру. Во многих банках при аренде ячейки бесплатно проверяют подлинность купюр.

В России, например, этот способ весьма популярен, но не в Казахстане. По правилам пользования ячейкой или индивидуальным сейфом, банк не контролирует, что туда закладывается. Сейфы могут располагаться в отдельной комнате, где не ведется видеонаблюдение. Не происходит описи имущества, которое будет храниться в ячейке. То есть — полная конфиденциальность. Банки лишь гарантируют неприкосновенность и сохранность самих «ящичков». Еще одна гарантия — доступ к содержимому будет иметь только тот клиент, который указан в договоре об аренде ячейки.

В правилах Национального банка указывается, что одна из функций ячеек — оказание посреднических услуг при платежах по операциям купли-продажи недвижимости. Вот только разные банки предоставляют эту услугу по-разному.

Например, специалист «Банка ЦентрКредит» в одном из интервью указывал, что их работники делают проверку документов, удостоверяющих куплю-продажу. Если все в порядке, открывают доступ к ячейке продавцу недвижимости. Предварительно продавец и покупатель заключают договор с банком, где указываются условия оплаты сделки. Покупатель недвижимости в присутствии продавца закладывает деньги в сейф. С этого дня доступ к ячейке закрыт. То есть банк в данном случае оказывает посреднические услуги и открывает доступ к сейфу после предоставления определенных документов.

— Ячейку вы можете взять на любой срок, но по истечении срока — оформили вы документы или нет — мы ничего не проверяем, — рассказывает об условиях аренды в «Альянс Банке» начальник управления операционного обслуживания юридических лиц Елена Иванько. — Допустим, договорился покупатель с продавцом. Покупатель положил деньги в ячейку, которую сразу оформили на имя продавца, и они уходят. Ключ может быть у покупателя, но это они между собой договариваются.

Чтобы снять деньги, которые хранятся на счете, нужно заранее предупредить об этом банк. В ячейке деньги доступны всегда. Для физических лиц многие банки работают и по субботам.

Плата за использование ячейки зависит от срока, ее размеров и региона. Например, аренда ячейки 80х246х450 мм (так называемый малый сейф) сроком на месяц будет стоить около 3000 тенге (цены размещены на сайтах банков). Минимальный срок аренды — один день.

| Плюсы | Минусы |

|

|

№ 2. Безналичный перевод

Используется в случаях, когда покупатель не хочет снимать со своего счета большую наличность.

В договоре купли-продажи можно указать, что оплата таким способом будет произведена после того, как произойдет регистрация договора купли-продажи в органах юстиции.

В случае расчета через банк минимизируется вариант с поддельными купюрами. Плюс также в том, что банк фиксирует все операции.

Известны случаи, когда мошенники в суде заявляли, что деньги по безналичному переводу им просто подарили. Но, как оказалось, некоторые банки по просьбе клиентов могут указывать цель денежного перевода, например, оплата покупки квартиры.

Более того, начальник управления операционного обслуживания юридических лиц филиала «Альянс банка» Елена Иванько говорит, что можно открыть именной счет с условным вкладом:

— В договоре прописывается какое-то условие, при котором могут выдаваться деньги. Денежный счет можно открыть, допустим, на продавца. Но указать условие, что он может забрать сумму, только когда предъявит какой-то документ или его копию.

В нашем случае продавцу можно показать кадастровую справку из ЦОНа, где новым владельцем жилья указан покупатель.

| Плюсы | Минусы | |

|

|

№ 3. Аккредитив

Чаще всего используется при международных операциях между поставщиками товара и покупателями.

Покупатель отдает деньги в банк, которые банк кладет на свой счет. Между банком и покупателем подписывается договор, на каких условиях эти деньги могут быть выданы продавцу. Например, при предоставлении определенного перечня документов.

В тот момент, когда банк получает эти документы, происходит тщательная проверка: они в строгом порядке должны соответствовать тому, что было запрошено. После чего сотрудники банка пишут покупателю, что все документы получены и подходят под требования, указанные в договоре. Если покупатель соглашается, банк отдает деньги продавцу.

— Аккредитивной формой пользуются всегда юридические лица, потому что она дорогая, — объясняет специалист банка Елена Иванько. — Я не слышала, чтобы наши банки вообще когда-либо работали по аккредитивам с физическими лицами.

Аккредитив также может быть использован юридическими лицами при расчетах за недвижимость. Особенно, когда офис, склады или другие помещения приобретаются в другом городе.

Если не брать во внимание стоимость обслуживания аккредитива, адвокат Азамат Смаилов считает этот вариант самым безопасным при расчете.

— Это тот случай, когда в последующем можно на 100 процентов доказать, кому и с какой целью были переданы деньги.

| Плюсы | Минусы |

|

|

№ 4. Вексель

Используется как средство платежа среди юридических лиц и индивидуальных предпринимателей.

Вексель — письменное долговое денежное обязательство. Держателю векселя нужно заплатить определенную сумму в строго оговоренный срок.

Вексель в нашей стране используется как средство кредитования. То есть в Казахстане разрешено обращение только товарного (или коммерческого векселя). Для бизнеса вексель хорош тем, что позволяет заплатить за товар не сразу, а с отсрочкой. В нашем случае в качестве товара может выступать коммерческая недвижимость. Вексель выписывается на специальном бланке, его не нужно нигде заверять. Чтобы продавец был уверен, что деньги по векселю будут выплачены, в качестве гаранта привлекается банк. Финансовые структуры предоставляют вексельное поручительство. За то, что банки берут на себя такую ответственность, они взимают определенный процент, например, 1% годовых в месяц от суммы векселя.

Екатерина ЮРЬЕВА, Информационная служба kn.kz

Читайте также:

Как вернуть свои деньги?

Если утеряны документы на недвижимость

Заключайте договоры с риэлторами

когда передаются, как, в какой момент

Наиболее рискованный этап любой сделки – это передача денежных средств. Всегда есть опасность, что в деле участвуют мошенники, а их главная цель – получение платы за имущество. Наибольший интерес вызывают сделки, связанные с реализацией квартир, поскольку за жилье необходимо внести крупную сумму денег. Мошенничество возможно и со стороны покупателя, который оформляет квартиру в собственность, а оплату передавать отказывается.

В интернете можно встретить многочисленные рассказы о ситуациях, когда на этапе передачи денег при покупке квартиры, произошел неприятный обман, пострадали участники процедуры и лишись своих сбережений. Подобные обстоятельства возникли и у моего приятеля, когда покупатели обещали перечислить деньги после регистрации недвижимости, да свое обещание не исполнили. В итоге состоялось судебное заседание, а сделка была признана недействительной. В статье будет рассказано о возможных способах передачи денежных средств при совершении сделок с недвижимость.

Варианты передачи денег

Есть разные способы, как осуществляется передача всех денег при покупке квартиры. К их числу относятся следующие:

- наличными перед сдачей бумаг на госрегистрацию;

- наличными после госрегистрации;

- на банковский счет до осуществления операции;

- при участии агентства недвижимости;

- отправка на счет после оформления;

- передача денег посредством ячейки банка;

- посредством аккредитива.

Все эти виды имеют особенности, знать которые необходимо до совершения сделки. Тогда легче выбрать наиболее безопасный путь и не ошибиться.

Покупка жилья в ипотеку

Очень распространенный вариант, особенно среди молодых семей. Данный метод характерен тем, что гарантом сделки выступает банк. Сотрудник организации самостоятельно проверит платежеспособность покупателя, его кредитную историю.

Каждый банк устанавливает правила передачи денег в индивидуальном порядке. Например, банку выгодней использовать ячейку, а не наличные. Потенциальный покупатель обязан будет согласиться с этими условиями.

ВНИМАНИЕ! Если какие либо пункты не устраивают покупателя он может поменять структуру и подобрать выгодные условия.

На практике порядок выглядит следующим образом:

- Найти квартиру для покупки. Причем, банк может отклонить предложение покупателя т.к. недвижимость может не подходить под условия кредитования отдельного банка.

- Заключить договор купли-продажи с продавцом.

- Обратиться в банк.

- Внести первоначальный взнос. Возможно использовать материнский капитал.

- Перечислить средства продавцу.

Квартира переходит в собственность нового владельца. Но есть один нюанс. Новый владелец не может распоряжаться квартирой без одобрения банка. В частности исключена продажа на время погашения ипотечного кредита.

Расчеты

Проще всего расчет проводить наличным путем. Право собственности наступает только после получения соответствующей бумаги в Росреестре. Но это происходит через 10 дней после того, как в учреждение подаются бумаги. В случае с ипотекой этот срок меньше, и составляет 5 дней. Есть два способа, как платят деньги наличным способом:

- после оформления собственности, за наличный расчет;

- по предоплате, до того как выполняется госрегистрация.

И один, и другой метод имеет достоинства и недостатки. В одном случае есть риск потерять денежный капитал и жилье для продавца, а в другом – вероятность наступает для покупателя.

Поэтому такой вариант привлекает злоумышленников. Но существуют способы, благодаря которым риски становятся минимальными. Для этого нужно изучить и следовать ряду советов:

- деньги передавать только под расписку, указывая данные удостоверения личности, а также цель сделки и сумму;

- одному плохо ходить с большой суммой на руках;

- место, где передаются деньги, стороны выбирают сами, лучше когда при этом присутствуют люди и имеются камеры наблюдения.

Но данный способ – рискованный, и им могут воспользоваться мошенники. Поэтому лучше подстраховаться, и доверить расчет третьей стороне.

Наличными продавцу

Если в договоре указано, что передача денег будет происходить наличным расчетом, то нужно правильно подготовить расписку, в которой будет прописан факт получения денежных средств продавцом. Это самый простой вариант оплаты нового жилья, но вместе с тем подразумевает некоторые риски. В расписке указываются:

- Данные всех участников процесса.

- Данные паспортов.

- Когда передаются деньги и в какой валюте.

- Желательно привлечь свидетелей, которые также должны быть указаны в расписке.

- В расписке получатель пишет полученную сумму росписью, ставит свою подпись и ее расшифровку.

Продавец обязан написать фразу о том, что деньги по договору купли-продажи №00 получены в полном объеме и претензий к покупателю нет. Лучше осуществлять этот процесс непосредственно перед тем, как подавать документу на перерегистрацию жилья.

Есть несколько отрицательных сторон этого варианта:

- Деньги могут быть похищены до момента передачи.

- Продавец может сам отказаться от такого способа оплаты недвижимости, потому что какие-то из купюр могут быть поддельными.

- Можно ошибиться при пересчете, особенно если сумма предоставлена мелкими купюрами или даже монетами.

- Даже людное место не застрахует людей от грабителей и других мошеннических действий.

- Сложно вернуть деньги, если Росреестр по каким-то причинам откажет в регистрации.

Поэтому к такому варианту прибегают в самых крайних случаях.

Самый простой способ, который все еще популярен в разных регионах страны.

ВНИМАНИЕ! В Москве и области преобладает безналичный расчет с использованием различных сервисов. В отличии от других регионов страны наличный расчет при покупке недвижимости практически не используется

Не смотря на то, что при расчете из рук в руки покупатель видит продавца, а последний в свою очередь имеет возможность распоряжаться «живыми» деньгами способ таит в себе ряд подводных камней.

Во-первых, никто не застрахован от того, что купюры могут оказаться фальшивыми. Не каждый продавец носит с тобой оборудование для проверки подлинности денежных знаков.

Во-вторых, продавец с большой суммой денег может подвергнуться нападению грабителей. Обезопасить себя можно если нанять охрану или передать деньги в присутствии свидетеля.

Важно понимать, что если потенциальный продавец просит большой задаток, то с большой вероятностью можно судить, что перед нами мошенник. Честные продавцы берут, как правило, небольшую сумму до 5%.

Преступная схема проста. Мошенники снимают квартиру, выставляют ее на продажу, искусственного занижая цену. Далее идут убедительные и не очень уговоры о большой предоплате, мотивируя сложной жизненной ситуацией.

Для собственной безопасности важно проверять репутацию продавца и быть бдительным. Когда деньги передаются наличными можно сделать это в отделении банка, чтобы сразу перевести сумму на счет. В подобном случае это будет правильно и безопасно.

На практике передача прав собственности происходит во время регистрации договора купли-продажи. Но по факту регистрация официально произойдет только через 10 дней с момента оформления документов. В случае ипотечного жилья срок уменьшается вдвое.

Как же максимально безопасно и правильно передать деньги от покупателя продавцу? Есть несколько простых, но действенных рекомендаций:

- Получить расписку на получение определенной денежной суммы. Обязательно указать ФИО, паспортные данные, поставить дату и подпись.

- Передавать деньги лучше в людном месте (тот же вариант с банком). Конечно, вряд ли торговый центр будет лучшим местом для передачи средств, но там во всяком случае есть охрана или камеры видеонаблюдения.

- Передавать или получать деньги лучше с проверенным человеком. Например, прийти на встречу с другом и уехать домой или в банк на личном автотранспорте. Возможен вариант с такси, но он несет в себе определенные риски.

Расчет через ячейку в банке

В банковском учреждении могут принять деньги на то время, пока оформляется сделка и получается право собственности. Это может быть реализовано двумя путями.

- При оставлении на хранение в сейфе. Тогда возникают обязательства между тем, кто получает деньги, и банковским учреждением. У продавца будет ключ от ячейки, где лежат средства, на время оформления. Так обеспечивается защита от риска утраты квартиры или денег. При ответственном хранении подписывают дополнительное соглашение, согласно которому продавец сможет получить всю сумму после завершения сделки.

- Трехсторонний договор заключается между продавцом, покупателем и банковской организацией. Доступ к ячейке обговаривается всеми сторонами в документе. Согласно ему, продавец вправе взять деньги с ячейки в течение нескольких дней после того как оформлена сделка и пройден этап гос регистрации. Но банку нужно предоставить доказательство, что обязательства действительно исполнены. Если покупатель так и не получит объект недвижимости в установленный срок, то он сможет забрать вложенные средства.

Лучше всего класть деньги в ячейку с участием продавца. Тогда сомнений ни в полном объеме, ни в подлинности банкнот не возникнет. Естественно, бесплатно банковская организация не оказывает никаких услуг. Например, срок аренды ячейки может составлять от 1 до 2 месяцев. На несколько дней услуга не предоставляется. Оплата устанавливается в зависимости от размера банковской ячейки и периода хранения. Также клиенты вправе проверить банкноты на предмет подлинности. Это операция может произойти при участии сторон, после чего их опечатывают и помещают в ячейку. Но этап не является обязательным.

Советы специалистов

Учитывая количество нюансов сделок купли-продажи, есть ситуации, когда обращение к специалистам является крайне желательным. Это нужно, если какая-либо из сторон:

- Хочет удостовериться в том, что в договоре учтены все его права.

- Хочет проверить подлинность документов.

- Не знает, какой способ оплаты выбрать и нуждается в юридическом сопровождении.

Несмотря на обилие правовой информации в свободном доступе, обращение к квалифицированному специалисту остается востребованным.

Необходимо проверить статус жилплощади, наличие обременений на него, количество прописанных лиц, проживание в квартире несовершеннолетних детей. Все эти факторы могут стать препятствием к завершению сделки купли-продажи. Получить подобные сведения можно, обратившись за выпиской из ЕГРП.

На удочку мошенников чаще всего попадаются доверчивые люди, поэтому нужно быть бдительным и все оформлять по закону с участием нотариуса или банка в качестве гаранта безопасности. Деньги опасно передавать продавцу до регистрации прав собственности. Самый безопасный вариант – это банковская ячейка или аккредитив. Рассмотрим советы юристов:

- Не желательно разбивать стоимость недвижимости на несколько сумм без острой необходимости.

- Одна из сторон часто предлагает занизить сумму, указанную в договоре, чтобы не платить налоги. В этом случае под большой риск попадает покупатель жилья.

- Нельзя открывать доступ к банковской ячейке посторонним лицам.

- В договоре должна быть прописана реальная стоимость недвижимости.

- Безналичный расчет выгоден только в том случае, если счета продавца и покупателя открыты в одном финансовом учреждении.

- Лучше передавать денежные средства, когда договор будет зарегистрирован в Росреестре.

Если решено рассчитываться наличными деньгами, то стоит это сделать сразу после заключения договора купли-продажи в присутствии нотариуса или сотрудника государственного учреждения. В этом случае расписка будет единственным документом, который подтверждает факт передачи денег.

Банковский аккредитив

Кроме ячейки можно воспользоваться банковским аккредитивом. Это гарантирует высокую надежность того, что переданный капитал не пропадет и факт передачи, как и в вышеописанном случае, будет зафиксирован организацией. Понятие заключается в обязательстве платить определенную сумму продавцу. Он сможет получить денежные средства после того, как предоставит соответствующие документы. Покупатель не сможет вернуть деньги, если продавец не выразит своего согласия на это. Гарантию обязательства обеспечивает банк, выпустивший аккредитив. Пользоваться указанным вариантом вполне могут физические.

Основные правила

Чтобы не стать жертвой мошенников и прочих недобросовестных граждан следует соблюдать ряд простых правил:

- Процедура покупки и продажи не должна происходить в атмосфере полного доверия. Немного подозрения и сомнений пойдут только на пользу. Мошенники отличные психологи и часто выдают желаемое за действительное. Не следует без расписки передавать все денежные средства на первых этапах заключения сделки.

- Не экономить на безопасности. Лучше немного переплатить и воспользоваться банковской ячейкой. Сотрудники банка не вправе передать деньги пока не удостоверяться, что новый владелец вступил в законные права. Ни в коем случае не допускать к снятию средств третьих лиц.

- Согласно статистике передача денег при покупке на вторичном рынке жилья происходит с использованием именно банковской ячейки.

- Снисходительное отношение к проверке репутации застройщика или посредника. Аналогичный пункт относится и к выбору агентства недвижимости. Лучше потратить некоторое время на поиск и перепроверку информации о продавце или посреднике, чем потом участвовать в длительных и изматывающих судебных тяжбах.

- Стоит детальнее разобраться в документах на права собственности, выяснить является ли продавец единственным владельцем и тот ли кто он за себя выдает. В сегменте нового строительства важно, чтобы любые задержки и срывы сроков наказывались штрафами, а собственник мог расторгнуть договор и вернуть деньги.

В случае необъясненного отказа в продаже продавец обязан вернуть аванс, а чаще в двойном размере. Но чаще всего подобные дела рассматриваются в суде или в худшем случае в полиции. Важно помнить, что для начала сделки достаточно предоставить продавцу 5-10% от суммы. Остальную он легко заберет в ближайшее время после регистрации новых прав собственности.

ВНИМАНИЕ! В конечном итоге к способу передачи денег следует отнестись предельно ответственно. Отдавать предпочтение лучше безопасным способам (банковской ячейке, аккредитиву).

Встречу лучше организовать или в отдельной комнате или в людном месте.Лучше если при передаче будет присутствовать проверенный друг или родственник. Бдительность и внимательность позволит обезопасить одну из самых важных частей сделки и стать счастливым обладателем квартиры или дома.

Залог

Банк часто требует, чтобы при приобретении жилья сразу же оформлялся и залог. Он – переданный автоматически в момент приобретения права собственности. Банковская организация выбирает способ передачи кредита и все берет под свой контроль. Менять установленный порядок он не будет. Поэтому если эти условия не устроят продавца, сотрудники предложат заняться поисками другой квартиры.

[smartcontrol_youtube_shortcode key=”Безопасное проведение сделки по покупке квартиры” cnt=”1″ col=”1″ shls=”true”]

○ Причины для приостановки или отмены сделки купли-продажи.

Сделка купли-продажи может быть приостановлена или отменена в следующих случаях:

- Оплата за переданное имущество не произведена либо произведена не в полном объеме.

- Признание сделки недействительной: «1. Сделка недействительна по основаниям, установленным законом, в силу признания ее таковой судом (оспоримая сделка) либо независимо от такого признания (ничтожная сделка).

- 2. Требование о признании оспоримой сделки недействительной может быть предъявлено стороной сделки или иным лицом, указанным в законе.

- Оспоримая сделка может быть признана недействительной, если она нарушает права или охраняемые законом интересы лица, оспаривающего сделку, в том числе повлекла неблагоприятные для него последствия.

- В случаях, когда в соответствии с законом сделка оспаривается в интересах третьих лиц, она может быть признана недействительной, если нарушает права или охраняемые законом интересы таких третьих лиц.

- Сторона, из поведения которой явствует ее воля сохранить силу сделки, не вправе оспаривать сделку по основанию, о котором эта сторона знала или должна была знать при проявлении ее воли (ст. 168 ГК РФ)».

Если сделка приостанавливается или отменяется до госрегистрации перехода права собственности, это не представляет больших проблем. Стороны просто возвращаются на исходные позиции: продавец получает назад квартиру, а покупатель – деньги.

Если причины для приостановления или аннулирования сделки возникли после проведения регистрационных процедур, вопрос решается исключительно в судебном порядке.

Передача денежных средств в банк

Поэтому еще до того как подавать заявление в банк, нужно узнать, какой происходящий способ применяется в данном учреждении. Может быть выбран один из четырех вариантов:

- с использованием депозитной ячейки;

- при помощи аккредитива;

- наличным расчетом до того, как подать бумаги на госрегистрацию;

- переводом на банковский счет продавца после завершения этапа госрегистрации.

В последнем случае банк должен передавать заемные средства на счет продавца. Оставшаяся сумма перечисляется по договоренности между покупателем и продавцом. Но доверяя банковской организации, продавец не увидит сумму до тех пор, пока сделка не завершится. На практике может случиться так, что банк не занимается средствами, если он закрыт в тот период, когда сделка осуществляется. Тогда возможно ее расторжение, если таким образом нарушаются те условия, которые прописаны в договоре.

[sma[smartcontrol_youtube_shortcode key=”Передача денег при покупке квартиры” cnt=”1″ col=”1″ shls=”true”]

Банковская ячейка как эффективный способ оплаты

Аккредитив — условное денежное обязательство, принимаемое банком-эмитентом по поручению плательщика. Для осуществления передачи денег по такому варианту выполняется следующее:

- Заключается соглашение между банком и покупателем.

- Оформляется соответствующая документация. Учитываются условия оплаты и те документы, которые должны подтвердить этот момент.

- Осуществляется перевод денег на специальный счет продавца. Но снять он их не может, пока не будут выполнены условия аккредитива.

- Продавец передает квартиру и сопутствующие документы.

- Покупатель проводит регистрацию нового имущества.

- Продавец получает средства.

Также участники процесса могут арендовать банковскую ячейку. Этот вариант наряду с аккредитивом считается самым надежным из всех. Покупатель арендует сейф и закладывает сумму согласно договору купли-продажи. Продавец получает доступ к банковской ячейке только после документального оформления всех прав нового владельца жилья. Деньги надежно защищены, поэтому даже в случае отмены сделки владелец денежных средств заберет их обратно.

Разница между аккредитивом и ячейкой лишь в том, что во втором случае расчет производится наличными. Ранее этот способ был наиболее популярен, но в последнее время с распространением безналичных расчетов стороны все чаще обращаются к аккредитиву.

Регистрация

После передачи денежных средств оформляется право собственности. Если сделка реализуется при содействии риэлтерской компании, то эти хлопоты берет на себя данная организация. В противном случае, документы подает покупатель.

Если жилье приобретается в новостройке, то в процедуру обязательно будет подключен нотариус. Для банка же выгоды тогда не наступает. Также можно обратиться и в специализированные компании. Таким образом, подойдя к вопросу с умом, можно обезопасить себя в этом ответственном мероприятии.

Представитель агентства

Еще один вариант где посредником выступает агентство недвижимости. Метод хорош в плане удобства, когда покупатель может сразу расплатиться с агентством за услуги, передать деньги продавцу в присутствии приглашенного нотариуса. По пунктам это выглядит следующим образом:

- Покупатель передает денежные средства продавцу. Оба оформляют договор купли-продажи в присутствии представителя агентства.

- Участники сторон вместе с посредником обращаются в органы государственной регистрации.

- Покупатель забирает документы и вступает в права собственности.

Способ удобен тем, что чаще всего на месте возможно оформить все расписки и дополнительные пункты договора. Покупатель минимизирует расходы.

Как безопасно оплатить покупку недвижимости?

Идеальное жилье найдено, с продавцом договорились, договор составлен…Остался наиболее тонкий момент: оплата покупки недвижимости.

Подходящий метод оплаты стоимости квартиры или дома – важнейший пункт, который стоит на одном уровне, как с общим состоянием жилья, так и с правильно оформленной документацией.

Данный момент вызывает волнение и у лица, покупающего квартиру, и у ее продающего, поскольку первый передает крупную денежную сумму и становится владельцем недвижимости, а второй получает финансовое вознаграждение и отчуждает жилище.

В любом случае, если вы решили купить квартиру в Днепре или другую недвижимость без помощи риэлтора в Днепре или же с его помощью, обязательно проконсультируйтесь по всем нюансам заключения сделки у специалиста.

Каким образом оплачивается приобретение квартиры или дома

Расчет происходит между продавцом и покупателем только в государственной валюте (гривна), учитывая пункты договора.

Расчет может быть наличным (его сумма не должна быть больше 50000 гривен) и безналичным (если сумма превышает 50000 гривен).

В последнее время в Украине стоимость жилья намного выше лимитов, которые обозначены в нормативной документации, а потому покупка недвижимости оплачивается банковскими переводами со счета покупателя на счет продавца.

Фактическая и юридическая цена недвижимости

В отдельных ситуациях, в целях экономии на пенсионном сборе и госпошлины, продавец и покупатель принимают решения прописывания в соглашении цены, ниже реальной. В большинстве случаев, инициирует ситуацию будущий собственник, однако, риск подобных ухищрений не стоит, поскольку при аннулировании соглашения (что может случиться, если вы «нарвались» на мошенников) ему вернут лишь указанную в договоре сумму.

В эту же категорию можно отнести и экономию на налогах посредством подписания договора дарения (а не договора купли-продажи). В такой ситуации потенциальный собственник может остаться совсем без денег, поскольку в документации не говорится о финансовом вознаграждении.

Обратите внимание:

Если продавец жилья настойчиво рекомендует вам указать в документах стоимость, меньшую от выплачиваемой, аргументируя вашими же выгодами, есть смысл перестраховаться и отказаться от сделки во избежание попадания в мошеннические схемы.

Наличный расчет

Учитывая цены на недвижимость и лимит операций с наличными до 50000 грн в день, оплата недвижимости «живыми» деньгами производится крайне редко. Но как теоретически возможный вариант рассмотрим и наличный рассчет.

Существует 3 метода передачи наличных денег:

Предварительный расчет

После того, как наличные переданы собственнику жилья, договор купли-продажи заверяется нотариусом.

Расчет по факту смены собственника

В соответствии с законодательством Украины, после того, как сделка оформлена по всем правилам, выполняется расчет.

Смешанный

Продавец получает «наличку» от покупателя после того, как соглашение подписано, но еще не заверено нотариально. Данный метод самый популярный на рынке недвижимости Украины, если оплата производится наличными.

Как проверяются банкноты на подлинность

Чаще всего проверка подлинности купюр происходит в тот момент, когда оговоренная денежная сумма передается продавцу.

Способы:

- Самостоятельная проверка. Применяется специальный детектор (он есть почти во всех офисах, оказывающих нотариальные услуги).

- Проверка банковскими сотрудниками. Подписание договора происходит в банке, а его работник осуществляет проверку подлинности купюр, затем сделка заверяется нотариусом.

Безналичный расчет

Если стоимость жилья больше 50000 гривен, то нотариус заверяет сделку после того, как проведение расчетов (в гривнах) подтвердится документально.

Соответствующая документация выдается финансовым учреждением после того, как:

- переведена нужная сумма (ее внесение производится через кассу) на счет продавца;

- переведена сумма со счета на счет. Вначале денежные средства вносят на счет покупателя, а потом переводят на счет продавца. Львиная доля банков взимает за это комиссионное вознаграждение, равное 1% от суммы перевода;

- вклад у нотариуса. Сначала покупатель переводит нужную для приобретения квартиры сумму денег на счет нотариуса, на счет продавца она перечисляется после отчуждения права собственности.

16 шагов, которые вам нужно будет выполнить

Вы накопили крупную сумму денег, и теперь вы хотите использовать деньги, чтобы купить дом. Покупка дома за наличные имеет множество преимуществ — с одной стороны, вы не будете иметь ипотечного кредита, а это значит, что вы не будете обязаны получать ежемесячный платеж по ипотеке (звучит неплохо!). Вы также избежите дополнительных расходов на страхование ипотеки и сэкономите тысячи (часто десятки тысяч) долларов на процентах; средний домовладелец может легко выплатить более 100 000 долларов в виде процентов в течение срока 30-летней ипотеки.Однако покупка дома за наличные — это процесс, и не всегда имеет смысл.

Доля тех, кто покупает дома за наличные, снизилась с 2014 года, потому что «деньги сейчас дешевы с низкими процентными ставками, поэтому некоторые люди, которые могут покупать за наличные, предпочитают покупать с ипотекой», — говорит Шерри Людекер, получившая наивысший рейтинг. агент по недвижимости в Джонсон-Сити, штат Теннесси.

Тем не менее, «нам нравится работать с покупателем за наличные», — говорит Людекер. Это потому, что «покупатель, покупающий дом по ипотечной ссуде, все равно может потерять финансирование, даже если он имеет твердое письмо о предварительном одобрении.Таким образом, покупка за наличные дает продавцам спокойствие. Это еще один способ, которым сделка может умереть «.

Если вы готовы сделать шаг и купить дом за наличные, вот как это сделать.

Источник: (Lazy_Bear / Shutterstock)Покупка дома за наличные: процесс

1. Соберите наличныеПервый шаг к покупке дома за наличные — убедиться, что у вас есть деньги в одном месте.

Может быть, у вас уже накопилось достаточно денег на сберегательном счете в ожидании, чтобы потратить их на идеальный дом.Но если ваши деньги хранятся в разных местах, например, на акциях или на счетах денежного рынка, вы захотите обналичить эти счета и собрать свои деньги вместе.

Вы, вероятно, захотите поговорить с финансовым консультантом и налоговым специалистом, прежде чем обналичивать все, чтобы убедиться, что вы понимаете полную картину и все налоговые последствия ликвидации этих типов счетов.

Как только вы выясните, откуда берутся деньги, вам будет проще сделать следующий шаг: получить подтверждение того, что у вас есть деньги.

2. Получить подтверждение наличия средств в банкеЕсли вы делаете предложение наличными и хотите быть конкурентоспособным, неплохо получить письмо из банка, советует Людекер, чтобы доказать, что у вас есть деньги.

«Поговорите с учреждением, в котором хранятся ваши деньги, и попросите их предоставить письмо о том, что вы можете совершать покупки наличными на определенную сумму, и приложите его к своему предложению».

Отправка письма, подтверждающего наличие средств, более безопасно, чем разветвление банковской выписки, содержащей конфиденциальную информацию.

3. Найдите свой домТеперь начинается самое интересное — покупка для вашего дома!

Хороший агент по недвижимости может не только помочь вам сузить круг выбора, но также может помочь определить, является ли цена, которую продавец запрашивает за дом, справедливой или нет. Тот факт, что у вас есть определенная сумма денег, которую нужно сжечь, не означает, что вы должны тратить слишком много денег на дом.

Делая покупки, помните несколько важных деталей. Во-первых, подумайте о том, какой будет ваша жизнь через пять лет.Хотя дом, который вас интересует, может идеально подходить для вашей жизни сегодня, сохранится ли это через пять лет?

При поиске дома помните, что косметические детали, такие как цвет краски на стенах или ландшафтный дизайн фасада, изменить легко и недорого. Не зацикливайтесь на мелочах, которые вам не нравятся в доме. Вместо этого сосредоточьтесь на домашних системах. В хорошем ли состоянии крыша, окна и система отопления, вентиляции и кондиционирования? Установлена ли бытовая техника? Взгляните на общую картину: дом с хорошими работающими системами принесет вам максимальную отдачу от вложенных средств.

Наконец, вы знаете, что говорят о недвижимости: местонахождение, местонахождение, местонахождение. Купив дом, вы можете изменить в нем практически все, что захотите, за исключением того, где он расположен. Если вам нравится дом, но вы сомневаетесь в его местонахождении, подумайте хорошенько, прежде чем решиться на него.

Источник: (Kelly Sikkema / Unsplash) 4. Сделайте предложениеКак только вы нашли дом, который вам нужен, самое время сделать предложение.

Предложение наличных денег для покупки дома повысит вашу конкурентоспособность на рынке продавца, говорит Людекер.«У меня есть клиент, который сделал ставку на симпатичный домик, и это было одно из девяти предложений, поступивших в первый или два дня», — говорит Людекер. К сожалению, ее клиент потерял этот дом из-за покупателя за наличные.

Когда вы делаете предложение наличными, подумайте о том, чтобы включить в договор непредвиденные обстоятельства, чтобы обезопасить себя в сделке. Непредвиденный случай означает, что вы готовы купить дом при условии проверки определенных деталей. Хотя вам не понадобится непредвиденное финансирование, вы должны рассмотреть непредвиденные обстоятельства инспекции и непредвиденные обстоятельства оценки.

Когда вы включаете непредвиденные обстоятельства осмотра и непредвиденные обстоятельства оценки в ваше предложение, вы указываете продавцу, что хотите купить дом, если осмотр дома покажет, что дом находится в хорошем рабочем состоянии, и оценка будет возвращена. примерно в цене покупки.

5. Выберите расчетного агента Даже несмотря на то, что вам не нужно иметь дело с кредитором, нельзя избежать процесса закрытия и получения права собственности, чтобы убедиться, что нет проблем с правом собственности на дом и что сделка закрывается плавно.

В зависимости от того, где находится недвижимость, ваш агент по урегулированию сделает за вас несколько вещей. Они будут действовать как независимая третья сторона для хранения, учета и перевода денег, а также будут способствовать поиску и передаче титула.

В большинстве штатов вашим агентом по расчетам будет титульная компания или компания условного депонирования, но в других странах закрытие сделки может осуществляться специальными адвокатами. Поговорите со своим агентом по недвижимости и выберите агента по урегулированию, который проследит за сделкой до завершения и обеспечит тщательное исследование собственности.

Источник: (Andrey_Popov / Shutterstock) 6. Получите чек задаткаЕсли вы предложили задаток в рамках сделки, получите кассовый чек на сумму задатка. Лучше взять с собой кассовый чек, а не пачку наличных, потому что «наличные — это слово, а не вещь», — говорит Людекер.

«Денежным средствам нет места в недвижимости — никто не хочет, чтобы кучу наличных считали».

Расчетный агент будет удерживать задаток до завершения продажи.

7. Провести техосмотрПришло время убедиться, что с вашим новым домом, который скоро будет построен, нет никаких скрытых проблем, запланировав осмотр.

Людекер говорит, что покупатели за наличные часто включают в свои предложения непредвиденные обстоятельства проверки «только для информационных целей». «Это означает, что если что-то раскрывается, вы можете уйти, но вы не будете просить о ремонте», — говорит Людекер.

Другими словами, когда вы включаете непредвиденные обстоятельства проверки только для информационных целей, вы говорите продавцу, что, независимо от того, что покажет проверка, вы не будете просить его произвести ремонт — хотя вы оставляете за собой право уйти, если осмотр выявил огромную проблему.В противном случае вы готовы купить дом как .

8. Принять участие в титульном исследованииИсследование правового титула является важной частью процесса покупки дома, потому что вы хотите убедиться, что на дом нет неизвестных залогов или требований, прежде чем вы перейдете в собственность. Этим должен заниматься ваш расчетный агент.

Вам также следует подумать о покупке титульного страхования, которое страхует ваши права собственности на собственность, если при исследовании титула что-то упускается.

9. Рассмотрите возможность проведения геодезииЕсли вы покупаете большой участок земли или участок собственности без четко определенного участка, подумайте о проведении геодезической съемки. Обследование покажет, где именно находятся границы собственности, определит, находится ли дом в зоне затопления, и обозначит возможные сервитуты.

Источник: (Andrey_Popov / Shutterstock) 10. Получите страховку домовладельцаДаже если вы покупаете дом сразу и не обязаны его страховать, покупка страховки домовладельца — это мудрое решение.Вы инвестируете свои кровно заработанные деньги в актив стоимостью в сотни тысяч долларов, поэтому вы хотите быть уверены, что он застрахован на случай, если произойдет что-то неожиданное.

Если вы не уверены, какой уровень страховки домовладельца вам следует получить, спросите своего страхового агента (агент по страхованию автомобилей — хорошее место для начала, если у вас нет полиса домовладельца на вашем текущем месте).

11. Рассмотреть экспертизуХотя на самом деле вам не нужна оценка, потому что вы платите наличными, вы можете подтвердить, что дом, который вы покупаете, стоит того, что вы платите, для вашего собственного душевного спокойствия.

Один из способов приблизиться к этому — попросить об оценке и включить в предложение непредвиденные обстоятельства, поэтому, если стоимость дома намного ниже, чем покупная цена, вы можете пересмотреть договор или уйти.

12. Закрепите чек для остаткаТеперь, когда вы осмотрели и оценили дом, пора подготовиться к оплате за дом.

Получите чек на сумму задолженности после вычета задатка, который вы уже вложили. Соберите средства в кассовом чеке или запланируйте банковский перевод.

13. Выясните, какие еще средства вам могут понадобитьсяПридется ли вам платить взносы ассоциации домовладельцев? Вы несете ответственность за оплату заключительных расходов — или это сделает продавец? Эти условия должны быть изложены в вашем договоре купли-продажи.

Поговорите со своим агентом о том, что вы должны помимо покупной цены, чтобы у вас было все готово.

Источник: (Farrel Nobel / Unsplash) 14. Проведите финальное прохождениеНепосредственно перед тем, как дом закроется, вы пройдете через него еще раз, чтобы убедиться, что он находится в ожидаемом вами состоянии.

Убедитесь, что в доме «чистая метла», есть ли все, что должно быть (владельцы забрали бытовую технику, даже если она была включена в сделку?), И что продавцы не оставили большого беспорядка. позади, когда они двигались.

15. Приходите на закрытиеПора официально стать домовладельцем!

Поскольку вы не подаете заявку на ипотеку, процесс закрытия будет быстрее, чем если бы вы занимали деньги.

«Иногда сделка за наличные может быть закрыта через неделю, две или три», — говорит Людекер, а не через месяц или больше, в зависимости от того, решит ли покупатель за наличные провести проверку или столкнется ли он с какими-либо проблемами с правом собственности.

«Ничто не занимает так много времени с наличными деньгами, потому что вам не нужно заниматься финансированием», — объясняет она. «Кредиторам часто требуется больше времени, что может замедлить процесс».

Подойдя к закрывающему столу, возьмите с собой удостоверение личности, кассовый чек или банковский перевод для оплаты покупной цены и все остальное, что, по словам вашего агента, может вам понадобиться.

16. Переезжайте в свой дом!Пора въезжать и наслаждаться своим новым домом!

Помните, что ваша ипотека подлежит выплате до 15 числа каждого месяца — шучу! Вы приобрели дом за наличные, поэтому наслаждайтесь свободой, которую дает ваш образ жизни без ипотеки.

Есть ли способ получить выгоду от наличных денег, не опустошая свои сбережения?

Покупка дома за наличные может упростить процесс, но не всегда является наиболее выгодным решением для покупателя. В зависимости от того, сколько вы накопили и сколько стоит дом, позже вы можете оказаться в затруднительном положении, если вам понадобятся средства на ремонт, техническое обслуживание или помощь в финансировании жизненного события.

Денежное предложениеHomeLight — лучшее из обоих миров: покупатели могут сделать высококонкурентное предложение с оплатой за наличные, а продавцы могут закрыть сделку быстро и с уверенностью в том, что сделка будет заключена.Его стоит изучить, если вы хотите платить наличными, но не решаетесь связать все эти средства в одном месте.

Источник изображения заголовка: (Джастин Ху / Unsplash)

Хотите купить дом за наличные? Прочтите в первую очередь

Покупка дома за наличные — редкость по причине

Не многие люди могут позволить себе купить дом за наличные. Учитывая, что средняя продажная цена домов превышает 320000 долларов, это неудивительно.

Даже те, кто мог купить дом за наличные, часто не делают этого.

Почему? Потому что ваши деньги могут быть более доступными (и приносить большую прибыль), если они не привязаны к вашему дому.

Тем не менее, покупка дома за наличные по-прежнему дает большие преимущества — например, экономия тысяч на ипотечных процентах.

Если вы подумываете о покупке дома за наличные, то в первую очередь нужно учесть следующее.

Узнайте, на какой размер ипотеки вы имеете право (29 августа 2021 г.)В этой статье (Перейти к…)

Можете ли вы оплатить дом наличными?

Когда большинство людей говорят о покупке дома за наличные, они имеют в виду без каких-либо ссуд.Вместо этого покупатель будет использовать кассовый чек или банковский перевод для закрытия транзакции. Совершенно нормально.

Можно ли купить дом с сумками, полными настоящих счетов? Ну, может быть. Но у немногих есть повод попробовать. И вы можете быть уверены, что поднимете брови при закрытии.

Что немаловажно, зачем вам это? Хранение и перемещение наличных денег очень рискованно.

Итак, если вы получили деньги легально, внесите их в банк. И давать прямые ответы на любые вопросы банкиров или чиновников.

Преимущества покупки дома за наличные

Отсутствие долгов может привлекать само по себе. Но это не единственная причина, по которой некоторые люди решают купить дом за наличные.

Без процентов по ипотеке

Отсутствие ипотеки не только освобождает ваш ежемесячный бюджет. Это сэкономит вам тысячи — потенциально сотни тысяч — на выплатах процентов по ипотеке.

Например: займите 200 000 долларов на 30 лет под 3,5%, и вы заплатите 123 300 долларов в качестве процентов.Это больше половины того, что вы взяли в долг.

Не бери его, и все деньги будут у тебя в кармане.

Больше кредитного плеча при размещении предложения

Покупатели за наличные находятся в уникально сильном положении, когда покупают дом.

Лица, имеющие ипотеку, должны сделать свои предложения о покупке «условными» после утверждения их финансирования. Если они не получат разрешение на ипотеку вовремя или что-то в их заявке изменится до дня закрытия, продажа жилья может сорваться.

Но предложения наличными могут быть сделаны и без таких непредвиденных обстоятельств.

Поскольку это совершенно точно, большинство собственников примет предложение наличными по той же цене от человека, которому требуется ипотечный кредит.

И на некоторых рынках они могут принять более низкое предложение от покупателя за наличные, а не более высокое предложение от того, кто нуждается в финансировании.

Другие плюсы покупки дома за наличные

Что еще заставляет некоторых людей мечтать о покупателях за наличные? Что ж, вот еще несколько плюсов:

- Снижение затрат на закрытие сделки , Отсутствие комиссии кредитора — Комиссия за выдачу кредита отсутствует, когда вы покупаете дом за наличные.Это может сэкономить вам тысячи. И вы можете выбрать большую часть других затрат, которые вы понесете.

- Никаких проблем с кредитным специалистом или администратором. — Получить ипотечный кредит до закрытия непросто, и, как правило, вам нужно предоставить массу документов. Это не применяется, когда вы платите наличными.

- Более быстрое закрытие — Часто ипотечный кредитор, перечеркивая t и ставя точки над i, задерживает закрытие. Когда вы платите наличными, вы можете быть в доме так быстро, как сможете оформить необходимые документы (проверка титула, страховка и т. Д.), Что может занять всего две недели

- Меньше опасений — Если жилье рынок внезапно рухнул, а стоимость домов резко упала, вы, конечно, потеряете деньги — на бумаге.Но вы не попадете в ловушку своего дома из-за подводной ипотеки или выкупа из банка. И вы, вероятно, сможете выжить до следующего восстановления.

Таким образом, покупатель за наличные дает целый ряд преимуществ. Но каковы те потенциальные недостатки, о которых мы упоминали?

Минусы покупки дома за наличные

Иногда те, кто мог купить дом за наличные, все равно выбирают ипотеку. Это потому, что у покупок за наличные есть как недостатки, так и преимущества.

Ваши деньги привязаны к вашему дому

Для некоторых это самый серьезный недостаток. Пока ваши деньги привязаны к вашему дому, они не могут приносить вам больше денег.

Таким образом, вы не можете инвестировать эту часть своих активов, расширяя свой портфель акций, покупая потрясающий стартап своего друга или покупая более крупные предметы, которые при тщательном выборе могут быстро вырасти в цене.

Насколько это вас беспокоит, может зависеть от вашего аппетита к риску.

Ваш дом, раз уж вы его полностью владеете, вряд ли куда-то денется, тогда как инвестиции с высокой доходностью обычно также имеют более высокий риск неудачи.

И с учетом того, что ставки по ипотечным кредитам находятся на рекордно низком уровне или близком к нему (на момент написания), аргумент в пользу наличия хотя бы небольшой ставки может быть убедительным.

Зачем связывать больше денег, чем нужно, если можно занять так дешево?

Подтвердите новую ставку (29 августа 2021 г.)Может быть сложнее задействовать собственный капитал

Что произойдет, если что-то пойдет не так? Может быть, у вас внезапно появятся большие медицинские счета или, возможно, вы понесете большой незастрахованный убыток.И вы не можете получить доступ к большей части своих денег, потому что они уже вложены в ваш дом.

Да, вы можете продать свой дом и заработать. Но на это могут уйти месяцы.

И вы можете быть в очереди на получение ссуды под залог недвижимости, кредитной линии под залог собственного капитала (HELOC) или даже ипотеки — при условии, что ваш кредитный рейтинг будет на хорошем уровне. Но, опять же, это часто занимает несколько недель. Собственность неликвидна.

Решение? Не откладывайте дома столько денег, чтобы не справиться с чрезвычайными ситуациями.Это может означать меньший дом или небольшую ипотеку.

Вы можете пропустить налоговые льготы

Было время, когда большим недостатком покупки дома за наличные было то, что вы упускали вычеты по ипотечным процентам.

Но это преимущество частично испарилось с пересмотром налоговой системы 2017 года. По данным The Wall Street Journal (перепечатано The Brookings Institution):

«Закон о сокращении налогов и занятости от 2017 года повысил стандартный вычет, ограничил вычитаемые государственные и местные налоги на уровне 10 000 долларов США и снизил максимальную сумму основного долга по ипотеке, имеющую право на вычитаемые проценты, до 750 000 долларов США (с 1 миллиона долларов США) для новых ссуд.

«В результате, по оценкам Центра налоговой политики, количество налогоплательщиков, получающих вычет по ипотечным процентам, упадет с 34 миллионов (20% налоговых деклараций) в 2017 налоговом году до 14 миллионов (8% налоговых деклараций) в 2018 ».

Таким образом, только ограниченное число тех, у кого есть ипотечные кредиты, сейчас пользуются этими налоговыми льготами.