пенсионерам, без первоначального взноса, с плохой кредитной историей

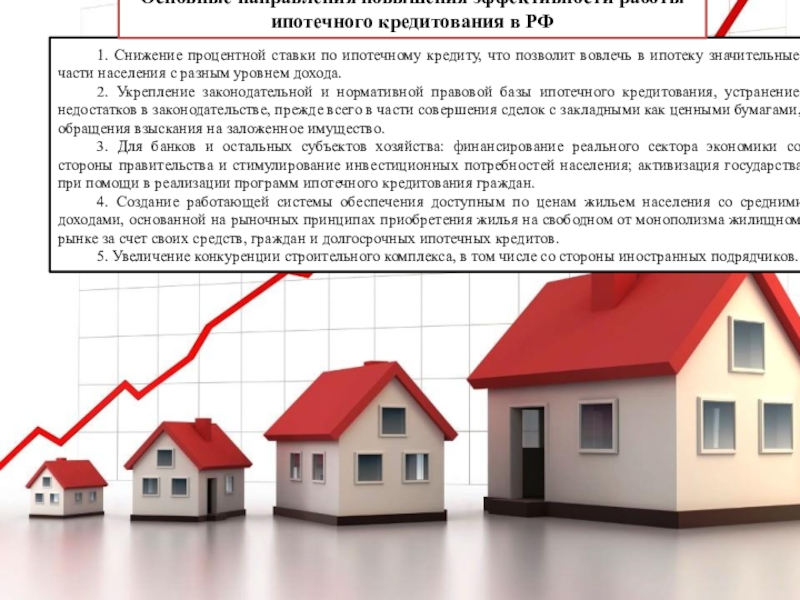

Снижение процентной ставки, которое произошло в последние 3-4 года, сделало ипотеку более доступной для потенциальных заемщиков. Вместе с тем, этот вид кредитования является наиболее долгосрочным и крупным в плане выделяемых банками сумм. Поэтому вполне естественным является предъявление к клиентам достаточно серьезных требований.

Содержание

Скрыть- Основные требования банков по ипотеке

- Возраст

- Гражданство

- Прописка

- Стаж

- Платежеспособность

- Первый взнос

- Кредитная история

- Другие требования

- Как происходит изучения соискателей ипотеки?

- Способы определения платежеспособности

- Требования к документам

- Кому не дают ипотеку?

- Есть ли альтернатива?

- Кому дают ипотеку с господдержкой?

- Кому дают ипотеку без первого взноса?

Основные требования банков по ипотеке

При принятии решения об одобрении выдачи ипотечного кредита тому или иному потенциальному заемщику банки руководствуются несколькими основными критериями. В их число входит, что вполне естественно, возраст и гражданство клиента, уровень его дохода и параметры кредитной истории.

В их число входит, что вполне естественно, возраст и гражданство клиента, уровень его дохода и параметры кредитной истории.

При этом каждый банк имеет возможность самостоятельно устанавливаться значение применяемых им критериев

Возраст

Большая часть банков, включая бесспорного лидера отечественной финансовой отрасли Сбербанк, установили минимальную возрастную планку для выдачи ипотеки на уровне 21 года. Такой подход объясняется более серьезными требованиями, предъявляемыми при долгосрочном кредитования, чем, например, при потребительском, которое доступно практически в любой финансовой организации по достижении 18-летнего возраста. Однако, некоторые банки, самым крупным из которых является Уралсиб, все-таки готовы оформлять ипотеку клиентам, если им исполнилось 18 лет.

Что касается верхнего возрастного предела, установленного для получателей ипотеки, то в большинстве случаев определяется возраст, которого клиент достигнет на момент полного расчета по кредиту. В Сбербанке он равен 75 годам, как и в значительной части других наиболее известных и крупных банков. Совкомбанк кредитует заемщиков в том случае, если по истечении срока ипотеки им не исполнится более 85 лет.

В Сбербанке он равен 75 годам, как и в значительной части других наиболее известных и крупных банков. Совкомбанк кредитует заемщиков в том случае, если по истечении срока ипотеки им не исполнится более 85 лет.

Гражданство

Практически все крупные отечественные кредитные организации оформляются ипотеку исключительно для российских граждан. В этом число входит Сбербанк, Газпромбанк, Россельхозбанк и т.д. Однако, в последние годы некоторые финансовые учреждения, учитывая появившийся достаточно серьезный спрос, стали кредитовать иностранных граждан, законно проживающих и работающих на территории России. Это касается, прежде всего, банков с иностранным участием, включая Росбанк, Райффайзенбанк, а также ряд серьезных российских банков, например, ВТБ, Открытие и Транскапиталбанк.

В подобной ситуации в число обязательных требований к заемщику включается официальное оформление регистрации и разрешение на работу в РФ.

Прописка

Несколько лет назад требование, связанное с наличием постоянной регистрации по месту нахождения банка, оформляющего ипотечный кредит, было обязательным. Сегодня для некоторых банков, включая Сбербанк, Россельхозбанк, Уралсиб и многих других, для одобрения ипотечной сделки вполне остаточно временной прописки заемщика. Более того, часть кредитных организации, например, ВТБ, вообще исключило регистрацию из числа требований к клиенту при оформлении ипотеки. В этом случае единственным условием для выдачи кредита, связанным с географической принадлежностью, выступает работа на территории России.

Сегодня для некоторых банков, включая Сбербанк, Россельхозбанк, Уралсиб и многих других, для одобрения ипотечной сделки вполне остаточно временной прописки заемщика. Более того, часть кредитных организации, например, ВТБ, вообще исключило регистрацию из числа требований к клиенту при оформлении ипотеки. В этом случае единственным условием для выдачи кредита, связанным с географической принадлежностью, выступает работа на территории России.

Стаж

Наличие трудоустройства практически всегда выступает обязательным требованием к потенциальному заемщику при оформлении ипотечного кредита. Однако, конкретная величина стажа работы на последнем месте каждым банком устанавливается самостоятельно. Обычно от клиента требуется наличие, как минимум, полугодичного трудоустройства.

Тем не менее, в некоторых случаях данное требование не является критичным, так как даже при работе в течение месяца кредит вполне реально получить. Такой вариант возможен, например, в банке Дельтакредит. Но при этом заемщику предлагаются менее выгодные условия ипотеки, которые могут заключаться:

- В повышенной процентной ставке;

- В сокращении максимального срока кредитования;

- В необходимости предоставления поручительства или дополнительного залога.

Платежеспособность

Ключевой критерий, напрямую влияющий как на саму возможность кредитования, так и на предлагаемые банком условия. Уровень платежеспособности клиента зависит от нескольких факторов, в число которых входят:

- Совокупный доход с учетом всех имеющихся у клиента источников;

- Количество членов семьи, что определяет величину постоянных расходов;

- Наличие уже имеющихся кредитных и других видов финансовых обязательств.

Исходя из уровня платежеспособности, определяется такой важный параметр кредита как величина регулярного ежемесячного платежа. Далее с учетом получившейся суммы вычисляется максимальная величина ипотеки и продолжительность действия кредитного договора.

Таким образом, именно платежеспособность потенциального клиента в значительной степени влияет на все параметры займа.

Первый взнос

Минимальная величина первоначального взноса на приобретение квартиры или другого вида недвижимости в ипотеку составляет 10%. Однако, в некоторых случаях она устанавливается на более высоком уровне. Например, при покупке готовой квартиры в ипотеку через Сбербанк первый платеж должен составляет не менее 15%, а в случае приобретения загородного дома он еще увеличивается и равняется, как минимум, 25% от стоимости жилья.

Однако, в некоторых случаях она устанавливается на более высоком уровне. Например, при покупке готовой квартиры в ипотеку через Сбербанк первый платеж должен составляет не менее 15%, а в случае приобретения загородного дома он еще увеличивается и равняется, как минимум, 25% от стоимости жилья.

Аналогичные предлагаемым Сбербанком условиям установлены и в других кредитных организациях. Указанный размер первоначального взноса зависит, прежде всего, от ликвидности оформляемой в ипотеку недвижимости. Именно поэтому при покупке квартиры он обычно заметно ниже, чем при приобретении частного дома.

Кредитная история

Наличие беспроблемной кредитной истории, наряду с платежеспособностью клиента, является в современных условиях наиболее значимым критерием одобрения сделки по оформлению ипотеки. Более того, текущие просрочки по уже взятым заемщиком финансовым обязательствам означают почти 100%-ю вероятность отказа в выдаче кредита. Подобная политика банков объясняется достаточно просто.

Последние несколько лет реальные доходы населения неуклонно снижаются, что привело к появлению серьезных финансовых проблем у большого количества заемщиков. Очевидно, что наличие трудностей с выплатой ранее взятых займов с большой степенью вероятности может привести к аналогичным проблемам с ипотекой. Именно поэтому клиентам, имеющим испорченную кредитную историю и, тем более, текущие просрочки, рассчитывать на одобрение ипотечного кредита крайне проблематично.

Другие требования

Помимо перечисленных выше обязательных требований, некоторые банки устанавливают дополнительные условия, выполнение которых также необходимо для оформления ипотеки. В их число обычно входят:

- Предоставление дополнительного залога, помимо покупаемой квартиры, в виде какого-либо имущества. В этом случае клиенту предоставляется пониженная процентная ставка и более выгодные условия кредитования;

- Заключение договора поручительства. Еще один фактор, положительно влияющий на возможные параметры ипотеки;

- Открытие счета в банке, оформляющем кредит.

Стандартная практика для многих финансовых организаций, которые стремятся зарабатывать не только на получении процентом по займу, но и на оказании клиенту других видов банковских услуг.

Стандартная практика для многих финансовых организаций, которые стремятся зарабатывать не только на получении процентом по займу, но и на оказании клиенту других видов банковских услуг.

Как происходит изучения соискателей ипотеки?

Проверка потенциального клиента осуществляется работниками службы безопасности и кредитного отделка банка. При этом каждая финансовая организация разрабатывает собственный механизм контроля. Однако, несмотря на некоторые различия, всегда проверяется:

- Кредитная история клиента;

- Характеристики объекта недвижимости, который планируется приобрести;

- Сведения о доходах и месте трудоустройства заемщика.

Способы определения платежеспособности

Оценка платежеспособности клиента осуществляется с учетом нескольких факторов. Наиболее важными из них являются: уровень постоянных доходов, стаж трудоустройства на последнем месте работы, занимаемая должность, а также величина расходов на содержание семьи и размер других обязательных платежей по имеющимся обязательствам.

Требования к документам

При оформлении ипотеки от потенциального заемщика требуется предоставить пакет документов, первая часть которых касается непосредственно клиента:

- Анкета клиента банка;

- Паспорт и другие личные документы, перечень которых устанавливается банком, включая ИНН, СНИЛС, военный билет и т.д.;

- Справка о доходах, а также копия трудовой книжки и действующего контракта;

- Документы о семейном положении;

- Документы, подтверждающие возможность осуществить первый взнос, например, свидетельство о маткапитале или выписка со счета в банке.

Вторая часть документов относится к приобретаемому в ипотеку объекту недвижимости и включает:

- Отчет об оценке квартиры, дома или другого вида недвижимости с указанием данных об эксперте, составившем его;

- Паспорт или другой документ, удостоверяющий личность продавца;

- Свидетельство о праве собственности продавца на объект недвижимости или выписка из ЕГРН;

- Технический и кадастровый паспорта на квартиру или дом;

- Согласие второго супруга/и, если он/она не выступают в качестве созаемщика по кредиту;

- Страховой полис на покупаемую недвижимость (оформляется после предварительного одобрения сделки со стороны банка).

Кому не дают ипотеку?

Можно выделить два главных препятствия для получения ипотеки. Первое из них связано с отсутствием или недостаточным уровнем официального дохода. В подобной ситуации часто оказываются фрилансеры, работники, которые получают заработную плату по серым схемам, а также предприниматели и самозанятые.

Второй проблемой является наличие плохой кредитной истории. Подобная ситуация относится сегодня к достаточно распространенным.

Она может быть дополнительно осложнена наличием ранее взятых и еще невыплаченных кредитов.

Есть ли альтернатива?

В качестве альтернативы для ипотечного кредитования может выступать получение потребительского займа. Требования к этой категории клиентов намного менее серьезные, хотя и процентная ставка, как правило, выше.

Другой реальным вариантом получения денежных средств является обращение в МФО. Однако, в этом случае речь идет о небольших суммах и коротком сроке кредитования. Очевидно, что приобрести квартиру в подобной ситуации нереально.

Очевидно, что приобрести квартиру в подобной ситуации нереально.

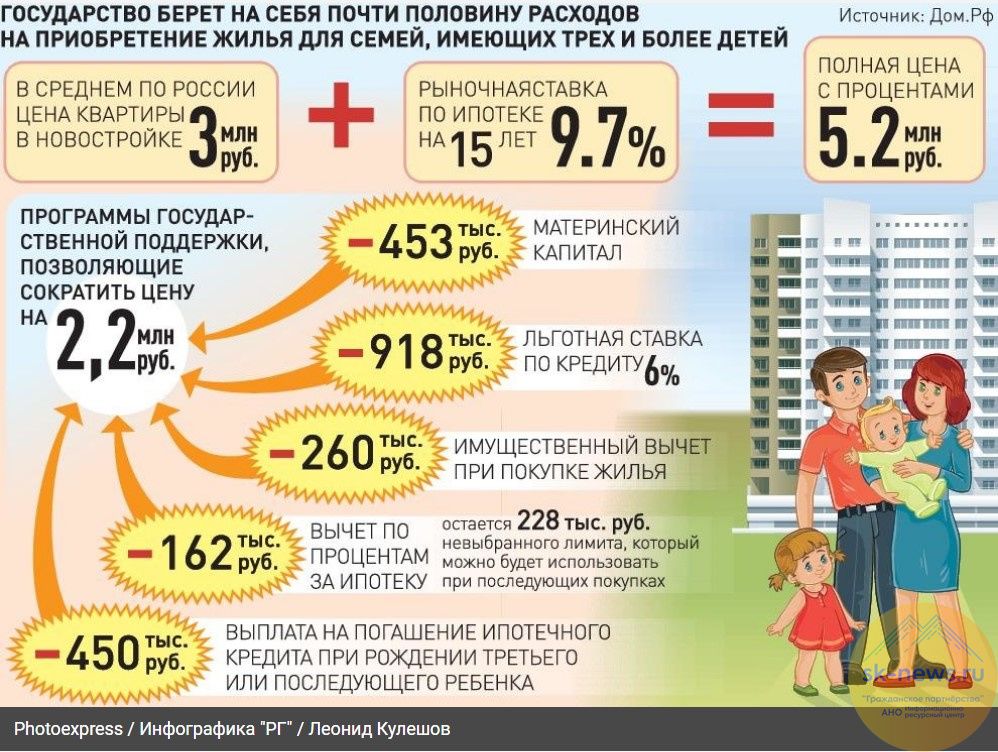

Кому дают ипотеку с господдержкой?

Ипотека с государственной поддержкой предоставляется некоторым категориям потенциальных заемщиков. К ним относятся:

- Семьи, получившие право на материнский капитал;

- Семьи, в состав которых входят дети-инвалиды или члены семьи с ограниченными возможностями;

- Семьи, имеющие несовершеннолетних детей;

- Военнослужащие, а также лица, участвующие в военных действиях.

Кому дают ипотеку без первого взноса?

Сократить или полностью исключить необходимость первоначального взноса по ипотечному кредиту может использование сертификата на материнский капитал, а также получение жилья по программе военной ипотеки. Кроме того, избежать стартового платежа позволяет участие в рекламных акциях и программах, которые периодически проводят некоторые банки и застройщики, предлагая при этом льготные условия оформления ипотеки.

youtube.com/embed/IUoK6T9LYoI»/>

Кому банки дают ипотеку на квартиру, а кому отказывают?

Некоторым покупателям жилья, которые обращаются за ипотекой, банки отказывают. Иногда заемщикам трудно понять, почему так произошло. Что могло не устроить банк, если у человека есть работа, доход и даже деньги на первоначальный взнос? Попробуем разобраться.

Перед тем, как выдать кредит, банк тщательно анализирует кандидатуру возможного клиента. Для такой проверки придумали даже особый термин – андеррайтинг. Все секреты этой процедуры в банках не раскрывают, но кое-что о ней известно.

Итак, если вы – потенциальный заемщик, банк прежде всего будет выяснять, насколько вы платежеспособны. Имеют значение уровень дохода, активы, наличие созаемщиков. Обычно в банке руководствуются правилом: на выплату кредита не должно уходить больше 50% общего дохода семьи. Если вы не укладываетесь в эти цифры, в кредите могут отказать. При этом банк оставит за вами право повторно обратиться за ипотекой, если ваш доход повысится.

На отказ банка могут повлиять и личные обстоятельства: допустим, зарплата у вас выше средней, но при этом вы являетесь родителем несовершеннолетних детей, что тоже делает вашу кандидатуру уязвимой в глазах банка. Или у вас на момент обращения за ипотекой есть приличный доход, но профессия редкая или экзотическая, такая работа кажется банку нестабильной – по этой причине тоже могут не пойти навстречу. Не секрет, что в качестве заемщиков предпочитают людей с «земными» профессиями – врачей, учителей, госслужащих и т. п.

Причиной для отказа может стать недостаточный первоначальный взнос. Обычно банки устраивает платеж от 15% от стоимости недвижимости. Но иногда этого бывает недостаточно, особенно если приобретается квартира на вторичном рынке.

Даже если проверка на платежеспособность пройдена успешно, вам все равно могут отказать – если банк усомнился в вашей надежности. Чаще всего в этом виновата плохая кредитная история. Существенным минусом являются случаи просрочек по выплатам, но только по этой причине банк не поставит на заемщике крест. А вот если вы когда-то не справились с кредитом, если вашим долгом занимались коллекторы, если вы были уличены в мошенничестве или обмане – скорее всего, ипотеку вам не дадут ни в каком банке.

Существенным минусом являются случаи просрочек по выплатам, но только по этой причине банк не поставит на заемщике крест. А вот если вы когда-то не справились с кредитом, если вашим долгом занимались коллекторы, если вы были уличены в мошенничестве или обмане – скорее всего, ипотеку вам не дадут ни в каком банке.

Кстати, по причине предоставления недостоверной информации в банках отказывают каждому пятому заемщику. Например, вы сообщили в банк о месте своей работы, назвали все контакты. Не исключено, что сотрудники банка будут звонить по указанным вами телефонам и задавать уточняющие вопросы. Если ваши сведения не подтвердятся или на звонки в офисе никто не ответит, это тоже повод для отказа в выдаче ипотеки.

Очень серьезной ошибкой, если не сказать больше, является подделка документов, фальшивые справки или трудовые книжки. Это все наводит на мысли, что заемщик тоже «фальшивый», банк наверняка не станет с таким связываться. Как правило, сложно получить ипотечный кредит и клиентам, у которых была судимость.

В список факторов, которые способны повредить потенциальному ипотечнику, можно еще добавить небольшой стаж, частую смену работы, а также возраст.

Если вам меньше 23 лет и больше 65 лет, получить ипотеку будет труднее, чем остальным заемщикам.

Иногда поводом для отказа может быть даже причина, которая вам покажется несущественной – вы не являетесь клиентом данного банка. То есть, вы никогда не пользовались его услугами, не открывали счета, не брали займы – это тоже может стать поводом для отказа для известного банка, у которого всегда много заявок на ипотеку.

Теперь вы знаете, почему могут отказать в ипотеке.

Поэтому прежде чем обращаться за кредитом:

- устройтесь на постоянную работу,

- тщательно подготовьте все документы,

- изучите программы банков,

- найдите ликвидный объект недвижимости.

- Выясните, какой банк дает ипотеку без первоначального взноса (если у вас нет денег на такой взнос), но лучше постарайтесь накопить хотя бы 15-20% от суммы ипотеки – тогда ваши шансы повысятся.

Кстати, в последние годы банки стали гораздо лояльнее к заемщикам и чаще выдают кредиты на покупку жилья.

Кстати, в последние годы банки стали гораздо лояльнее к заемщикам и чаще выдают кредиты на покупку жилья.

Так что, пробуйте.

На сколько лет и кому дают ипотеку

Оформление кредита на недвижимость – ответственный шаг, перед которым клиенты внимательно изучают и сравнивают условия банков. Помимо основных требований финансово-кредитных организаций (процентной ставки и первоначального взноса), клиентов интересует на сколько лет и кому дают ипотеку? Постараемся в этой статье ответить на поставленные вопросы.

Оформление кредита на недвижимость – ответственный шаг, перед которым клиенты внимательно изучают и сравнивают условия банков. Помимо основных… Финансы

Средним сроком, на который дается ипотека, принято считать 15 лет. Этот период достаточно долгий, чтобы быть по силам семейному бюджету, и позволяет не переплачивать кредит лишние 5 – 10 лет. Выделяют 3 вида долговых обязательств:

Выделяют 3 вида долговых обязательств:

Краткосрочная – выдается на срок до 10 лет;

-

Среднесрочная – период действия составляет от 10 до 20 лет;

-

Долгосрочная – срок кредитования составляет от 20 до 30 лет.

Максимальный срок, на сколько дается ипотека в России сегодня, составляет 30 лет. Подобные условия предлагают несколько крупнейших банков, имеющих господдержку. Большинство финансово-кредитных организаций выдают кредит на недвижимость не более, чем на 25 лет. Минимальный срок как правило составляет 3 – 5 лет.

Например, в «Росбанк Дом» минимальный срок кредитования составляет 3 года, максимальный – 25 лет.

Вне зависимости от того, на сколько лет выдается ипотека на квартиру, дом или комнату, условия по ипотечным кредитам идентичны. Различие с учетом типа недвижимости будет отражаться на процентной ставке по кредиту, первоначальном взносе.

Большинство банков предусматривают досрочное погашение ипотеки. Если Вы изначально брали кредит на 15-20 лет, его можно будет выплатить на 5-7 лет быстрее. Правда, вносить платежи выше установленного выгодно в первые годы действия договора. Выплачивать досрочно кредит на большие сроки (25 лет) становится невыгодно.

Кому и на сколько лет дают ипотеку

-

возраст заемщика,

-

уровень дохода клиента,

-

тип недвижимости,

-

размер первоначального взноса.

Большинство российских банков устанавливают возрастные рамки. Стандартный вариант – клиенту не менее 21 год на момент подписания договора, не более 65 на момент погашения кредита. Увеличить срок по ипотеке пенсионерам можно при наличии залоговой недвижимости.

В зависимости от того, на какой срок дается ипотека, меняются требования к клиентам.

Ипотека на 5 – 10 лет предполагает наименьшую переплату. Естественно, ежемесячные платежи будут большими. Рассчитывать на одобрение подобного кредита на недвижимость могут заемщики с высоким уровнем дохода, либо ожидающие денежные поступления в ближайшее время. Снизить долговую нагрузки помогут досрочные выплаты. Важно соотнести все риски. Ведь, если появятся просрочки, банк может выставить залоговое имущество на торги.

Ипотека на 15 лет – оптимальный вариант, при котором соблюдается баланс между переплатой и ежемесячной нагрузкой на семейный бюджет, связанной с выплатой кредита.

Ипотека на 20 лет и более рассчитана на заёмщиков со стабильным, но низким доходом. Переплата в этом случае будет большая. Зато риски, обусловленные потерей платежеспособности, минимальные. Досрочное погашение в подобного рода ипотеке неоправданно с финансовой точки зрения.

Как видим, часто условия напрямую связаны с тем, кому дают ипотеку. Совсем молодой или напротив пожилой заемщик с невысокой платежеспособностью не могут рассчитывать на те же условия, что и клиенты среднего возраста со стабильным высоким доходом.

На сколько лет выгодно брать кредит на недвижимость

Срок ипотечного кредита напрямую влияет на размер переплаты по кредиту, процентную ставку, сумму ежемесячного платежа. Эксперты по возможности рекомендуют выбирать среднесрочную ипотеку. Идеальный период 10 – 15 лет, которую реально погасить, при этом не переплатив. Чем больше срок, тем выше размер переплаты.

Чем раньше заемщик рассчитается с банком по ипотечному кредиту, тем меньше он потеряет в деньгах и ликвидности приобретенной недвижимости. Уменьшить нагрузку можно с помощью периодических досрочных выплат.

Стоит напомнить о праве заемщика рефинансировать ипотеку в том же банке или другом кредитном учреждении с более выгодными условиями.

Планируя взять кредит на недвижимость, важно посмотреть на себя глазами банка. Срок, на который выдается ипотека, будет зависеть от уровня доверия. Распланируйте семейный бюджет, учитывая, что следующие 15 лет будете выплачивать кредит. Постарайтесь вносить более высокие платежи в первые годы выплаты ипотеки. Уточните возможность рефинансирования.

Кому дают ипотеку: требования к заемщикам

Содержание статьи

Ипотека представляет собой кредит на покупку недвижимости. Особенностью подобного вида кредитования является длительный срок (от 1 года до 25 лет) и крупная сумма займа (от 100 тысяч до нескольких миллионов). Из-за больших финансовых рисков кредитные организации проверяют каждого заемщика перед оформлением договора, проводят проверку недвижимости. Требования к заемщикам и условия кредитования отличаются в зависимости от банка.

Кому дают ипотеку и на каких условиях: основные требования

Каждая кредитная организация оставляет за собой право выдвигать ряд требований к заемщикам. Это необходимо для подтверждения их платежеспособности и снижения финансовых рисков. Банки учитывают сразу несколько параметров: возраст, официальный доход, стаж работы на последнем месте, наличие других кредитов, чистота кредитной истории.

Это необходимо для подтверждения их платежеспособности и снижения финансовых рисков. Банки учитывают сразу несколько параметров: возраст, официальный доход, стаж работы на последнем месте, наличие других кредитов, чистота кредитной истории.

- Возраст. Что касается того, кому дают ипотеку на квартиру, возраст имеет определяющее значение. Минимальный возраст заемщика составляет 21 год. Некоторые банки идут на уступки и снижают возраст до 18 лет при наличии официального трудоустройства. Верхняя граница определяет возраст заемщика не на момент получения ипотеки, а на момент завершения выплат. В зависимости от кредитной организации верхняя граница нормы может варьироваться от 60 до 75 лет. Срок ипотечного кредитования определяется с учетом возраста.

- Доход. Для дохода заемщика нет определенных границ. Доход важен для определения ежемесячных выплат и суммы займа. Чем меньше доход, тем меньшую сумму предоставляет банк. Единственное требования: доход должен быть официальным и документально подтвержденным.

По условиям банков, ежемесячный платеж должен составлять не более четверти месячного заработка.

По условиям банков, ежемесячный платеж должен составлять не более четверти месячного заработка. - Трудоустройство. Кредитные организации выдают ипотеку только заемщикам, подтвердившим официальное трудоустройство. Учитывается стаж работы на последнем месте (от полугода до полутора лет – обязательный минимум), занимаемая должность, сама организация и т.д.

- Гражданство. Банки России, как правило, выдают ипотечные кредиты только гражданам РФ при предъявлении паспорта и наличии прописки.

Помимо основных требований есть ряд условий. Заемщик обязуется оформить страховку на покупаемую недвижимость (многие банки требуют страхования жизни и здоровья заемщика), супруги обязательно являются созаемщиками. Если в сделке участвует несовершеннолетний ребенок, необходимо предоставить письменное разрешение от органов опеки.

Кому дают ипотеку с господдержкой

Ипотечное кредитование с господдержкой занимает особую нишу. Кредитные организации с долей государства принимают участие в различных программах для поддержки населения.

По сути такие ипотеки являются льготными. Для их получения помимо обычных документов необходимо предоставить большое количество справок и сертификат льготника. Информацию о том, кому дают ипотеку в ВТБ24 или другой кредитной организации, можно найти на сайте банка или в офисе.

Государство предоставляет различные льготные условия: снижение процента, единовременная субсидия и т.д. Получить льготы могут только участники программы при документальном подтверждении.

- Кому дают военную ипотеку? При получении военной ипотеки работает накопительно-ипотечная система (НИС). В течение некоторого времени заемщик копит на своем счету деньги, одновременно получая ежемесячные субсидии. Военную ипотеку дают военнослужащим-контрактникам, срок службы которых составляет не менее 3 лет, офицерскому составу, специалистам военных ВУЗов. Для получения кредита заемщику необходимо оставаться на военной службе на протяжении срока кредитования.

- Кому дают ипотеку со сниженным процентом? Банки идут на значительное снижение процента, разницу в которой восполняет государство, в том случае, если заемщик предоставляет сертификат участника программы. Получить кредит под маленький процент могут малоимущие семьи, учителя, пенсионеры, молодые семьи.

- Кому дают бюджетную ипотеку? Бюджетную ипотеку дают работникам бюджетной сферы. На данный момент есть программа для молодых учителей, которые обязуются проработать в образовательной среде не менее 5 лет. Отдельной программы для врачей пока нет.

- Кому выдаются субсидии? Субсидия в виде единовременной выплаты выдается малоимущим и многодетным семьям, не имеющим своего жилья, или же в том случае, если их жилье не соответствует требованиям (больше 1 человека на 14-18 м2).

Кому не дают ипотеку на квартиру

Ипотечные кредиты выдаются не всем заемщикам. Клиент банка заполняет заявку и предоставляет документы, которые в течение 5 рабочих дней проверяются и обрабатывается. Банк тщательно проверяет заработок клиента и его кредитную историю.

Банк тщательно проверяет заработок клиента и его кредитную историю.

Многие заемщики интересуются, кому дают ипотеку на жилье в Сбербанке или другом банке, потому что при несоответствии требованиям кредитная организация откажет в займе. Вероятность отказа достаточно высока в следующих случаях.

- ИП. Кредитные организации часто отказывают в займе индивидуальным предпринимателям, так как их доход считается нестабильным. ИП не могут предоставить справку о доходах, что является важным требованием к заемщику. В последнее время многие банки идут навстречу предпринимателям, появляются ипотечные программы для ИП. Если говорить о том, кому дают ипотеку на квартиру в Сбербанке, то вероятность получения кредита для ИП при предоставлении всех документов довольно высока.

- Неофициальное трудоустройство. Клиенты с неофициальными заработками не имеют возможности взять ипотеку. Справка о доходах и копия трудовой книжки входят в обязательный перечень документов.

Без официального трудоустройства финансовые риски для банка слишком высоки.

Без официального трудоустройства финансовые риски для банка слишком высоки. - Имеющийся кредит. Крупные банки часто отказывают в ипотеке лицам, которые уже имеют 1 или более крупных кредитов. Взять ипотеку в этом случае возможно только с помощью брокера или в более мелком банке, где кредитная история не проверяется, а процент довольно высокий.

- Судимость. Это не обязательное условие отказа, некоторые банки его не предъявляют. Но большая часть крупных банков с выгодными условиями кредитования не выдают займы людям с судимостью.

- Несоответствие возрасту. Сложнее получить ипотеку студентам и пенсионерам. Если возраст пенсионера более 60 лет, взять ипотеку возможно только на 5-10 лет, чтобы на момент окончания выплат возраст не превышал требуемую банком границу.

Кому дают ипотеку без первоначального взноса: возможные варианты

Практически все банки требуют первоначальный взнос при получении ипотеки. Отсутствие взноса повышает финансовую нагрузку на заемщика, а значит повышается риск для банка.

Отсутствие взноса повышает финансовую нагрузку на заемщика, а значит повышается риск для банка.

Какое-то время существовали ипотечные программы, предоставляющие займ без первого взноса, но с началом кризиса они перестали действовать. Первый взнос должен составлять не менее 15-20% от стоимости жилья. Чем больше взнос, тем более выгодные условия предлагает банк. Обычно кредитные организации снижают процент при большой сумме первого взноса. В качестве первоначального взноса допускается использование материнского капитала (через 3 года после рождения второго ребенка).

Первоначальный взнос представляет собой проблему, так как не все могут найти достаточную сумму. Клиенты ищут ипотечные программы без вноса, но они всегда имеют более высокий процент.

- Другой кредит. Некоторые заемщики берут потребительский кредит, который используют как первый взнос, а затем берут ипотеку. При получении ипотеки банк проверит кредитную историю и, увидев другой кредит, может отказать в заявке.

Есть банки, которые сами выдают 2 кредита. Это большой риск как для банка, так и для заемщика, так как финансовая нагрузка слишком велика.

Есть банки, которые сами выдают 2 кредита. Это большой риск как для банка, так и для заемщика, так как финансовая нагрузка слишком велика. - Залог имеющегося жилья. Кредитные организации могут выдать кредит без первого взноса при условии залога другого жилья, движимого или недвижимого имущества, ценных бумаг. Не все банки идут на это, поскольку ипотека уже предполагает залог покупаемого жилья.

- Две ипотеки. Это способ в России не практикуется на данный момент. Банк выдает сразу 2 ипотечных кредита на разных условиях: один для первого взноса, второй на покупку жилья.

Для получения ипотеки клиент может обратиться к ипотечному брокеру. Этот специалист подыскивает оптимальную ипотечную программу на необходимых условиях.

Рекомендуем также

Кому банки дают ипотеку, а кому отказывают?

19.11.2020Кому банки дают ипотеку, а кому отказывают?

Некоторым покупателям жилья, которые обращаются за ипотекой, банки отказывают. Иногда заемщикам трудно понять, почему так произошло. Что могло не устроить банк, если у человека есть работа, доход и даже деньги на первоначальный взнос? Попробуем разобраться.

Иногда заемщикам трудно понять, почему так произошло. Что могло не устроить банк, если у человека есть работа, доход и даже деньги на первоначальный взнос? Попробуем разобраться.

Перед тем, как выдать кредит, банк тщательно анализирует кандидатуру возможного клиента.

Итак, если вы – потенциальный заемщик, банк прежде всего будет выяснять, насколько вы платежеспособны. Имеют значение уровень дохода, активы, наличие созаемщиков. Обычно в банке руководствуются правилом: на выплату кредита не должно уходить больше 50% общего дохода семьи.

На отказ банка могут повлиять и личные обстоятельства: допустим, зарплата у вас выше средней, но при этом вы являетесь родителем несовершеннолетних детей, что тоже делает вашу кандидатуру уязвимой в глазах банка. Не секрет, что в качестве заемщиков предпочитают людей с «земными» профессиями – врачей, учителей, госслужащих и т. п.

Причиной для отказа может стать недостаточный первоначальный взнос. Обычно банки устраивает платеж от 15% от стоимости недвижимости. Но иногда этого бывает недостаточно, особенно если приобретается квартира на вторичном рынке.

Очень серьезной ошибкой является подделка документов, фальшивые справки или трудовые книжки.

В список факторов, которые способны повредить потенциальному ипотечнику, можно еще добавить небольшой стаж, частую смену работы, а также возраст.

ЕСЛИ ВАМ МЕНЬШЕ 23 ЛЕТ И БОЛЬШЕ 65 ЛЕТ, ПОЛУЧИТЬ ИПОТЕКУ БУДЕТ ТРУДНЕЕ, ЧЕМ ОСТАЛЬНЫМ ЗАЕМЩИКАМ.

Иногда поводом для отказа может быть даже причина, которая вам покажется несущественной – вы не являетесь клиентом данного банка. То есть, вы никогда не пользовались его услугами, не открывали счета, не брали займы – это тоже может стать поводом для отказа для известного банка, у которого всегда много заявок на ипотеку.

Кому дают ипотеку на квартиру

Ипотека – это кредит на большую сумму и длительный срок (до 30 лет), предполагающий определенные риски для банков. Поэтому к кандидатам, отправляющим заявку, предъявляются строгие требования банка для ипотеки. Помимо основных критериев таких, как возраст или стабильный доход, банк волнуют и другие нюансы, о которых мы и поговорим.

Давайте попробуем создать образ идеального заемщика, кому дают ипотеку на жилье без проблем.

Как получить ипотеку и что для этого нужно?

Изначально количество факторов, влияющих на одобрение ипотеки может пугать, однако, если разложить все по полочкам, становится понятно, что взять ипотеку вполне реально, конечно, если вы соразмерили свои доходы с платежами.Стабильный подтвержденный доход. Подробнее об этой теме читайте в разделе: Доход для ипотеки. Вполне реально взять ипотеку и с маленькой официальной зарплатой, и с «серым» доходом, и если вы являетесь фрилансером. Хотя для этого вам нужно будет потрудиться доказать все суммы банку. Идеальный же заемщик имеет стабильный высокий доход и работает в одной компании более 3 лет. К тем, кто часто меняет места работы, банк относится с недоверием.

Возраст. Официальный возраст, когда можно брать ипотеку, начинается с 18 лет. Однако у многих банков минимальный необходимый возраст заемщика — 21 год. Максимальным «потолком» является возраст в 75 лет (на момент окончания платежей) в программе Сбербанка для пенсионеров. В стандартных же программах банков, возраст тех, кому дают ипотеку, не должен превышать 65 лет, опять же на момент окончания ипотеки. Наиболее охотно банки дают заем лицам от 30 до 40 лет.

Кредитная история. Еще одно важное требование банка для ипотеки. В этом вопросе много нюансов – если один из банков «забраковал» вашу кредитную историю, не факт, что другой ее не одобрит. Все банки имеют различный алгоритм обработки кредитных историй. Подробнее об этом в статье: Кредитная история для ипотеки.

Первоначальный взнос. Всегда нужно иметь на руках сумму в 15-20% от стоимости недвижимости, которую, кстати, можно компенсировать и различными жилищными сертификатами или материнским капиталом. Ипотеку с меньшим первоначальным взносом вам не даст ни один банк. Читайте о том, как взять ипотеку без первоначального взноса.

Документы. Чем больше сведений о себе вы предоставляете, тем охотнее банки дают ипотеку. Хотя сейчас существую программы ипотеки, для которых необходимо всего два документа.

Кому не дают ипотеку на квартиру? Отрицательные факторы

Эти критерии банка являются относительными и при других положительных сторонах могут не играть роли в одобрении кредита. Кроме того, даже если ваш имидж покажется банку «подпорченным», он может одобрить заявку на более жестких условиях ипотечного кредитования: высокая ставка, ограниченный срок, большой первоначальный взнос.

- Судимость;

- Отсутствие диплома о высшем образовании;

- Длительные и крупные просрочки по кредитам;

- Отсутствие трудового стажа или частые смены работы;

- Отсутствие в собственности недвижимости или другого ценного имущества;

- Отсутствие супруга или поручителей;

- Наличие иждевенцев.

Если вы находитесь в «зоне риска», можете обратиться в ипотечное агентство или прибегнуть к помощи ипотечного брокера. Во многих случаях они могут решить ваши проблемы с ипотекой, за исключением самых безнадежных случаев.

В «Капиталбанке» рассказали, на каких условиях и кому дают ипотеку

Рано или поздно у человека появляется необходимость в собственном жилье, но накопить на квартиру «с нуля» мало кому удается. Один из возможных вариантов – взять недвижимость в ипотеку. В числе главных преимуществ ипотечного кредита – отсутствие дополнительного залога, рассрочка на несколько лет и небольшой первоначальный взнос.

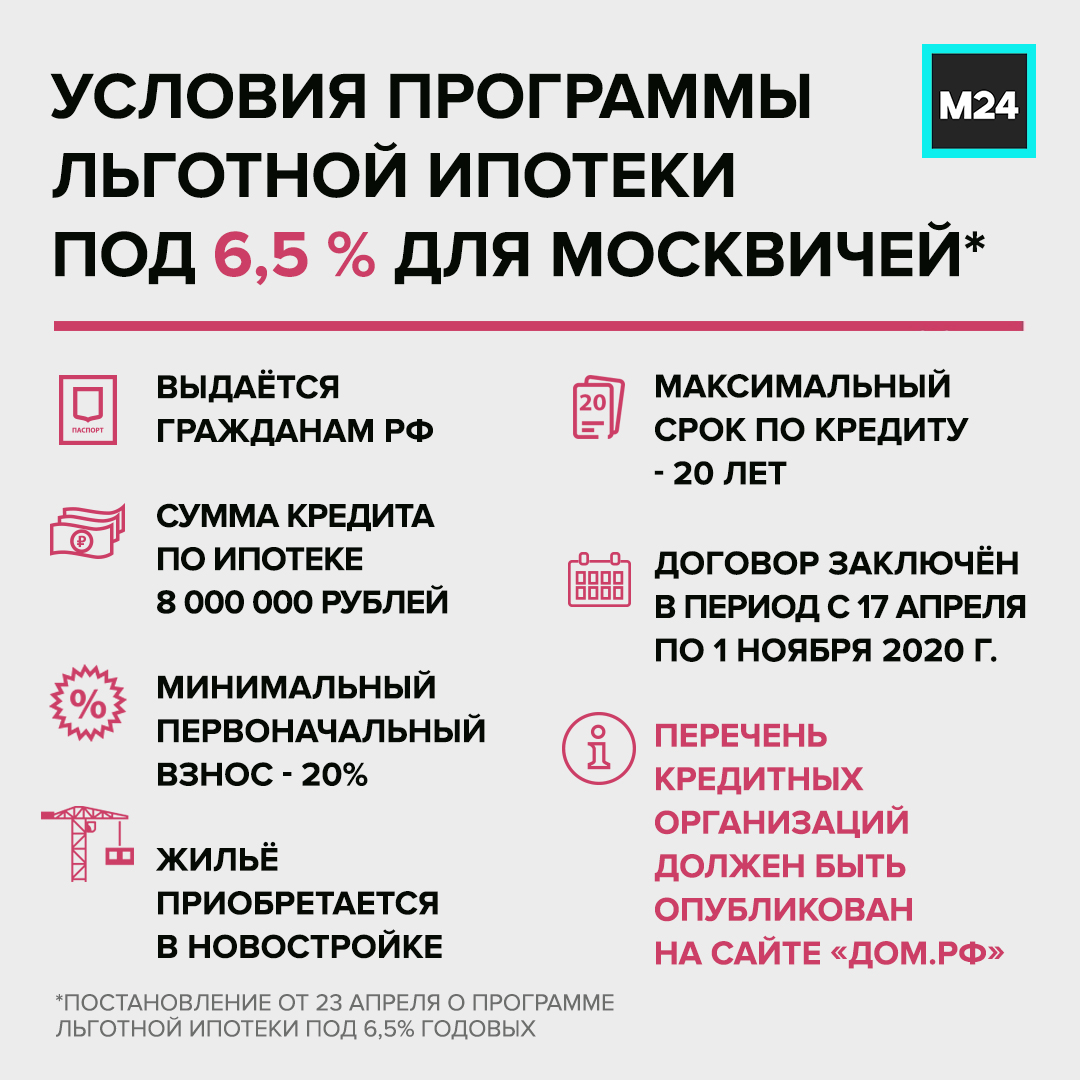

АКБ «Капиталабанк» предлагает следующие условия по ипотечному кредитованию на квартиры первичного рынка (новостройки):

Максимальная сумма в Ташкенте:

для 1 или 2-х комнатных квартир (или для неразделенных на комнаты квартир площадью до 60 кв.м.) – до 264 млн сумов;

для 3-х и более комнатных квартир (или для неразделенных на комнаты квартир площадью более 60 кв.м.) – до 352 млн сумов.

Максимальная сумма в других городах Узбекистана:

для 1 или 2-х комнатных квартир (или для неразделенных на комнаты квартир площадью до 60 кв.м.) – до 240 млн сумов;

для 3-х и более комнатных квартир (или для неразделенных на комнаты квартир площадью более 60 кв.м.) – до 320 млн сумов.

Кредит выдается сроком до 20 лет с процентной ставкой 18% годовых. Первоначальный взнос – от 20%.

Взять квартиру в ипотеку могут граждане Республики Узбекистан в возрасте от 18 лет до 50 лет, имеющие постоянное место работы и стабильный доход. В случае, если доход одного члена семьи не достаточен, банк может принять созаемщика для участия в платежах.

Воспользоваться кредитным калькулятором, а также получить дополнительную информацию об условиях ипотечного кредитования можно на сайте kapitalbank.uz или у операторов контакт-центра по телефону: (+99871) 200 15 15.

«Капиталбанк» в соцсетях:

Facebook: www.facebook.com/kapitalbank.uz

Instagram: @kapitalbank.uz

Telegram-канал: t.me/kapital24

На правах рекламы

Определение ипотеки

Что такое ипотека?

Ипотека — это ссуда, которую заемщик использует для покупки или обслуживания дома или другой формы недвижимости и соглашается выплатить ее со временем, как правило, в виде серии регулярных платежей. Имущество служит залогом для обеспечения кредита.

Ключевые выводы

- Ипотека — это ссуды, которые используются для покупки домов и другой недвижимости.

- Сама недвижимость служит залогом по кредиту

- Ипотека доступна в различных типах, включая фиксированную и регулируемую.

- Стоимость ипотеки будет зависеть от типа ссуды, срока (например, 30 лет) и процентной ставки, взимаемой кредитором.

- Ставки по ипотеке могут сильно различаться в зависимости от типа продукта и квалификации заявителя.

Как работает ипотека

Физические лица и предприятия используют ипотечные кредиты для покупки недвижимости, не выплачивая полную стоимость покупки заранее. В течение определенного количества лет заемщик погашает ссуду, плюс проценты, до тех пор, пока собственность не станет свободной и чистой.Ипотека также известна как «залог против собственности» или «требования на собственность». Если заемщик перестает выплачивать ипотеку, кредитор может лишить права собственности на недвижимость.

Например, в жилищной ипотеке покупатель жилья передает свой дом в залог банку или другому кредитору, который затем имеет право требования на недвижимость, если покупатель не выплатит ипотечный кредит. В случае обращения взыскания кредитор может выселить жителей дома и продать недвижимость, используя деньги от продажи для выплаты ипотечного долга.

Ипотечный процесс

Потенциальные заемщики начинают процесс с обращения к одному или нескольким ипотечным кредиторам. Кредитор запросит доказательства того, что заемщик способен погасить ссуду, что может включать банковские и инвестиционные отчеты, недавние налоговые декларации и доказательства текущей работы. Кредитор также обычно проводит проверку кредитоспособности.

Если заявка будет одобрена, кредитор предложит заемщику ссуду до определенной суммы и под определенную процентную ставку.Покупатели жилья могут подать заявку на ипотеку после того, как они выбрали недвижимость для покупки или пока они все еще ищут ее, этот процесс известен как предварительное одобрение. Предварительное одобрение ипотеки может дать покупателям преимущество на ограниченном рынке жилья, потому что продавцы будут знать, что у них есть деньги, чтобы поддержать свое предложение.

После того, как покупатель и продавец договорились об условиях сделки, они или их представители встретятся на так называемом закрытии сделки. Продавец передает право собственности на недвижимость покупателю и получает оговоренную сумму денег, а покупатель подпишет все оставшиеся ипотечные документы.

Виды ипотеки

Ипотека бывает разных форм. Наиболее распространены ипотечные кредиты с фиксированной процентной ставкой на 30 и 15 лет. Срок действия одних ипотечных кредитов составляет всего пять лет, а других — 40 лет и более. Растягивание платежей на несколько лет снижает ежемесячный платеж, но увеличивает общую сумму процентов, которые заемщик будет платить в течение срока ссуды.

При ипотеке с фиксированной ставкой процентная ставка остается неизменной в течение всего срока ссуды, как и ежемесячные платежи заемщика по ипотеке.Ипотека с фиксированной процентной ставкой также называется «традиционной» ипотекой.

При ипотеке с регулируемой ставкой (ARM) процентная ставка фиксируется на начальный срок, после чего она может периодически меняться в зависимости от преобладающих процентных ставок. Начальная процентная ставка часто ниже рыночной, что может сделать ипотеку более доступной в краткосрочной перспективе, но, возможно, менее доступной в долгосрочной перспективе, если ставка существенно вырастет. Ипотечные ссуды с регулируемой процентной ставкой обычно имеют лимиты или верхние пределы того, насколько процентная ставка может повышаться каждый раз, когда она корректируется, и в целом в течение срока ссуды.

Другие, менее распространенные типы ипотечных кредитов, такие как ипотека с выплатой только процентов и ARM с возможностью оплаты, могут включать сложные графики погашения и лучше всего используются опытными заемщиками. Многие домовладельцы столкнулись с финансовыми проблемами с этими типами ипотеки во время жилищного пузыря в начале 2000-х годов.

Как следует из названия, обратная ипотека — это совершенно другой финансовый продукт. Они предназначены для домовладельцев от 62 лет и старше, которые хотят конвертировать часть капитала в свои дома в наличные.Эти домовладельцы могут брать взаймы под стоимость своего дома и получать деньги в виде единовременной суммы, фиксированного ежемесячного платежа или кредитной линии. Вся сумма кредита подлежит погашению, когда заемщик умирает, уезжает навсегда или продает дом.

Средние ставки по ипотеке в 2020 году

Сумма, которую вам придется заплатить за ипотеку, зависит от типа ипотеки (например, фиксированная или регулируемая, ее срока (например, 20 или 30 лет) и процентных ставок на данный момент. Процентные ставки могут варьироваться от недели к неделе. и от кредитора к кредитору, поэтому стоит присматриваться.

В 2020 году ставки по ипотеке были почти на рекордно низком уровне. По данным Федеральной ипотечной корпорации по жилищным ипотечным кредитам, на конец года средние процентные ставки выглядели так:

- Ипотека с фиксированной процентной ставкой на 30 лет: 2,67%

- Ипотека с фиксированной процентной ставкой на 15 лет: 2,17%

- Ипотека с регулируемой процентной ставкой 5/1: 2,71%

(Ипотека с регулируемой ставкой 5/1 — это ARM, которая поддерживает фиксированную процентную ставку в течение первых пяти лет, а затем корректируется каждый год после этого.)

Ваша ипотека может составлять только часть вашего ежемесячного платежа по ипотеке, если ваш кредитор также требует, чтобы вы платили налоги на недвижимость и страхование домовладельцев через счет условного депонирования.

Как сравнивать ипотечные кредиты

Банки, ссудо-сберегательные ассоциации и кредитные союзы были фактически единственными источниками ипотечных кредитов в свое время. Сегодня растущая доля ипотечного рынка включает небанковских кредиторов, таких как Better.com, LoanDepot, Rocket Mortgage и SoFi.

Если вы покупаете ипотеку, онлайн-калькулятор ипотеки может помочь вам сравнить расчетные ежемесячные платежи в зависимости от типа ипотеки, процентной ставки и размера первоначального взноса, который вы планируете внести. Это также может помочь вам определить, насколько дорогое имущество вы можете себе позволить.

В дополнение к основной сумме и процентам, которые вы будете платить по ипотеке, кредитор или ипотечный обслуживающий персонал может также открыть счет условного депонирования для оплаты местных налогов на недвижимость, страховых взносов домовладельцев и некоторых других расходов.Эти расходы добавятся к вашему ежемесячному платежу по ипотеке.

Также обратите внимание, что если вы вносите первый взнос менее 20% при оформлении ипотечного кредита, ваш кредитор может потребовать, чтобы вы приобрели частную ипотечную страховку (PMI), что станет еще одной добавленной ежемесячной платой.

Часто задаваемые вопросы

Зачем людям ипотека?

Цена дома часто намного превышает сумму денег, сэкономленную большинством домохозяйств. В результате ипотека позволяет отдельным лицам и семьям покупать дом, внося лишь относительно небольшой первоначальный взнос (например,грамм. 20%) и получение кредита на остаток. Затем ссуда обеспечивается стоимостью собственности на случай дефолта заемщика.

Можно ли получить ипотеку?

Ипотечные кредиторы должны будут одобрить потенциальных заемщиков через процесс подачи заявки и андеррайтинга. Жилищные ссуды будут предоставляться только тем, у кого достаточно активов и дохода по сравнению с их долгами, чтобы практически нести стоимость дома с течением времени. Кредитный рейтинг также будет оцениваться при принятии решения о продлении ипотеки.Процентная ставка по ипотеке также будет варьироваться, при этом более рискованные заемщики получат более высокие процентные ставки.

Что означает фиксированная и переменная ипотека?

Многие ипотечные кредиты имеют фиксированную процентную ставку, что означает, что она не изменится в течение всего срока ипотеки (обычно 30 или 15 лет), даже если процентные ставки в будущем вырастут или упадут. Ипотека с переменной или регулируемой ставкой (ARM) вместо этого имеет процентную ставку, которая колеблется в течение срока действия ссуды в зависимости от того, что делают процентные ставки.

Сколько ипотечных кредитов я могу получить на свой дом?

Как правило, кредиторы выдают первую или основную ипотеку, а затем разрешают вторую ипотеку, известную как ссуда под залог собственного капитала. Большинство кредиторов не предоставляют последующую ипотеку, обеспеченную той же собственностью.

Где взять ипотеку?

Ипотека предлагается из самых разных источников. Банки и кредитные союзы часто предоставляют жилищные ссуды, есть также специализированные ипотечные компании, которые занимаются только жилищными ссудами.Вы также можете нанять неаффилированного ипотечного брокера, который поможет вам выбрать лучшую ставку среди разных кредиторов.

Определение жилищной ипотеки

Что такое ипотека?

Ипотечная жилищная ипотека — это ссуда, предоставляемая банком, ипотечной компанией или другим финансовым учреждением для покупки жилья — основного, второго или инвестиционного — в отличие от коммерческой или промышленной собственности. В жилищной ипотеке владелец собственности (заемщик) передает право собственности кредитору при условии, что право собственности будет передано обратно владельцу после того, как будет произведен окончательный платеж по ссуде и будут выполнены другие условия ипотеки. .

Стоит ли покупать дом за наличные или ипотеку?

Ипотека на жилье — одна из самых распространенных форм долга, а также одна из наиболее рекомендуемых. Поскольку они являются обеспеченным долгом — есть актив (место жительства), выступающий в качестве поддержки ссуды — ипотечные кредиты имеют более низкие процентные ставки, чем почти любой другой вид ссуды, который может найти индивидуальный потребитель.

ключевые вынос

- Ипотечный кредит — это кредит, предоставляемый банком, ипотечной компанией или другим финансовым учреждением для покупки жилья.

- Ипотечный кредит будет иметь фиксированную или плавающую процентную ставку и срок действия от трех до 30 лет.

- Кредитор, продлевающий жилищную ипотеку, сохраняет за собой право собственности на недвижимость, которую он передает заемщику после выплаты ипотеки.

Как работает ипотека на дом

Домашняя ипотека позволяет гораздо более широкой группе граждан иметь возможность владеть недвижимостью, так как полная покупная цена дома не должна быть оплачена заранее.Но поскольку кредитор фактически владеет титулом до тех пор, пока действует ипотека, он имеет право лишить права выкупа одного дома (изъять его у домовладельца и продать на открытом рынке), если заемщик не может предоставить платежи.

Домашняя ипотека будет иметь фиксированную или плавающую процентную ставку, которая выплачивается ежемесячно вместе с взносом в основную сумму кредита. В ипотеке с фиксированной процентной ставкой процентная ставка и периодические выплаты обычно одинаковы в каждый период.В ипотеке

с регулируемой процентной ставкой процентная ставка и периодические выплаты различаются. Процентные ставки по ипотеке с регулируемой ставкой обычно ниже, чем по ипотеке с фиксированной ставкой, поскольку заемщик несет риск повышения процентных ставок.

В любом случае ипотека работает одинаково: поскольку домовладелец со временем выплачивает основную сумму, проценты рассчитываются на меньшей основе, так что будущие выплаты по ипотеке в большей степени относятся к сокращению основной суммы, а не просто к уплате процентов.

В ипотечной сделке кредитор известен как залогодержатель, а заемщик — как залогодатель.

Получение ипотеки на жилье

Для получения ипотеки лицо, ищущее ссуду, должно подать кредитору заявление и информацию о своей финансовой истории, чтобы продемонстрировать, что заемщик способен выплатить ссуду. Иногда заемщики обращаются к ипотечному брокеру за помощью в выборе кредитора.

Процесс состоит из нескольких этапов.Во-первых, заемщики могут стремиться пройти предварительную квалификацию. Предварительная квалификация предполагает предоставление банку или кредитору вашей общей финансовой картины, включая ваш долг, доход и активы. Кредитор все проверяет и дает вам оценку того, сколько вы можете рассчитывать на получение кредита. Предварительный квалификационный отбор может быть проведен по телефону или через Интернет и обычно не требует дополнительных затрат.

Следующим шагом будет предварительное одобрение. Вы должны заполнить официальную заявку на ипотеку, чтобы получить предварительное одобрение, и вы должны предоставить кредитору всю необходимую документацию для проведения тщательной проверки вашего финансового состояния и текущего кредитного рейтинга.Вы получите в письменной форме условное обязательство по выплате точной суммы кредита, что позволит вам искать дом по этой цене или ниже.

После того, как вы нашли желаемое место жительства, последним шагом в процессе является обязательство по предоставлению кредита, которое выдается банком только после того, как он утвердил вас как заемщика, а также дом, о котором идет речь, — это означает, что недвижимость является оценивается по цене продажи или выше.

Когда заемщик и кредитор договариваются об условиях ипотеки, кредитор закладывает дом в качестве залога по ссуде.Это право удержания дает кредитору право вступить во владение домом, если заемщик не выполняет свои обязательства по выплате.

Что такое ипотека и как она работает?

Проще говоря, ипотека — это ссуда, которую вы берете для оплаты дома или другого объекта недвижимости. Учитывая высокую стоимость покупки недвижимости, почти каждому покупателю требуется долгосрочное финансирование для покупки дома. Как правило, ипотека предоставляется с фиксированной ставкой и выплачивается в течение 15 или 30 лет. Большинство людей думают о покупке дома с точки зрения площади или местоположения, но понимание ипотеки имеет решающее значение для обеспечения справедливой цены на то, что вы покупаете.

Что такое ипотека?

Ипотека — это ссуды на недвижимость, которые предоставляются с определенным графиком погашения, при этом приобретенная недвижимость выступает в качестве залога. В большинстве случаев заемщик должен внести от 3% до 20% от общей покупной цены дома. Остальная сумма предоставляется в виде ссуды с фиксированной или переменной процентной ставкой, в зависимости от типа ипотеки. В большинстве случаев ежемесячный платеж по ипотеке представляет собой заранее определенную смесь процентов и основной суммы.Размер первоначального взноса также может повлиять на сумму, требуемую для закрытия комиссии и ежемесячных выплат по ипотечному страхованию.

В процессе, называемом амортизацией, большинство платежей по ипотеке делятся между выплатой процентов и уменьшением основного баланса. Процент основной суммы по сравнению с процентами, выплачиваемыми каждый месяц, рассчитывается таким образом, чтобы основная сумма долга достигла нуля после окончательного платежа. Например, стандартная 30-летняя ипотека будет разделена на 360 равных платежей, каждый из которых состоит из разных сумм процентов и основной суммы.Некоторые ипотечные кредиты допускают выплаты только по процентам или выплаты, которые даже не покрывают всю сумму процентов. Однако людям, которые планируют владеть своим домом, следует выбрать амортизированную ипотеку.

Общие типы ипотеки

Когда вы делаете покупки для дома, понимание распространенных типов ипотеки и того, как они работают, так же важно, как и поиск подходящего дома. Например, ипотечные кредиты с фиксированной и переменной процентной ставкой могут первоначально рекламировать аналогичные цифры годовых, но среда с повышением процентных ставок может увеличить ежемесячные выплаты домовладельцу по переменной ипотеке.В других случаях новая ипотека может помочь вам сократить выплаты или быстрее погасить за счет рефинансирования по более низкой ставке.

Ипотека с фиксированной процентной ставкой

Самые популярные ипотечные кредиты предлагают фиксированную процентную ставку со сроком погашения 15, 20 или 30 лет. Ипотечные кредиты с фиксированной процентной ставкой предлагают гарантию одинаковой ставки на весь срок действия ссуды, что означает, что ваш ежемесячный платеж не увеличится, даже если рыночные ставки вырастут после того, как вы подпишетесь. Предполагая аналогичную ставку, ипотека с более длительным сроком предлагает более низкие ежемесячные платежи, чем более короткие, но увеличенное количество платежей означает, что вы также будете платить больше в общей сумме процентов.

Ипотека с регулируемой процентной ставкой

Ипотека с регулируемой процентной ставкой (ARM) включает любую ипотеку, процентная ставка по которой может измениться, пока вы все еще выплачиваете ссуду. Это означает, что любое повышение рыночных ставок приведет к увеличению ежемесячных платежей заемщика, что затруднит планирование стоимости жилья. Тем не менее, ARM популярны, потому что банки, как правило, предлагают более низкие процентные ставки по ARM по сравнению с ипотекой с фиксированной ставкой. Наиболее распространенным ARM является ARM 5/1, в котором начальная ставка остается фиксированной в течение первых пяти лет, а затем может изменяться каждый следующий год.

Прочие виды ипотеки

Хотя большинство людей в конечном итоге получат обычную ипотеку с фиксированной или регулируемой ставкой, как описано выше, существует множество альтернатив, предназначенных для особых случаев. Например, ипотечные ссуды FHA и VA требуют гораздо меньших первоначальных взносов от заемщиков или вообще не требуют первоначального взноса от ветеранов. Однако более низкий первоначальный взнос добавляет дополнительные расходы, такие как страхование ипотеки, к вашему ежемесячному платежу — и это также означает, что вы с самого начала выплачиваете больший основной баланс.

Для домовладельцев, которые рассматривают свою недвижимость как вложение или источник капитала, такие варианты, как ипотека с выплатой только процентов и ипотека с выплатой наличных, предлагают повышенную финансовую гибкость. Например, выплата только процентов по ипотеке означает, что вы не добьетесь прогресса в погашении остатка. Однако, если вы планируете продать свой дом через несколько лет, ипотека с выплатой только процентов может помочь минимизировать ежемесячные выплаты, пока вы ждете. Ипотечные кредиты с выплатой наличных работают в противоположном направлении, позволяя вам рефинансировать старую ипотеку с помощью более крупной ипотеки, чтобы снять разницу в виде наличных средств.Люди иногда полагаются на обналичивание ипотечных кредитов как на способ покрытия больших расходов, таких как обучение в колледже.

Что определяет вашу ставку по ипотеке?

Хотя условия ипотечных кредитов достаточно стандартизированы, кредиторы корректируют предлагаемые ими ставки по ипотечным кредитам на основе нескольких факторов. Сюда входит информация из финансовой истории заемщика, а также более крупные цифры, указывающие на текущее состояние кредитного рынка. Однако сумма, предлагаемая в качестве предоплаты, обычно оказывает наибольшее влияние на ставку по ипотеке.

Баллы и первоначальный взнос

Чем больше вы заплатите в начале ипотеки, тем ниже будет ваша ставка. Происходит это двумя способами: процент первоначального взноса и покупка ипотечных «баллов». Кредиторы считают ипотеку более рискованной, если первоначальный взнос заемщика меньше, при этом для обычных кредитов требуется минимум 20%, чтобы избежать дополнительных ежемесячных расходов на частное страхование ипотеки. Отношение ссуды к стоимости (LTV) — еще одна часто используемая мера той же цифры, только в обратном порядке: 20% первоначальный взнос приводит к ипотеке с коэффициентом LTV 80%.

Покупка баллов по ипотеке означает уплату фиксированной комиссии за снижение процентной ставки на определенное количество процентных пунктов, обычно около 0,25% за балл. Это может помочь домовладельцам сократить ежемесячные платежи и сэкономить деньги в долгосрочной перспективе. Каждый балл обычно стоит 1% от общей стоимости дома, так что покупка на 400 000 долларов будет сопровождаться ипотечными баллами на 4 000 долларов. Оплата дополнительных баллов вперед в обмен на сниженную ставку потребует расчета точки безубыточности, так как вы вернете первоначальную стоимость этих баллов только по прошествии определенного периода времени.

Кредитный рейтинг

Ваш кредитный рейтинг влияет на ставки по ипотеке, которые кредиторы готовы вам предложить. По данным FICO, разница может составлять от 3,63% до 5,22% при 30-летней ипотеке с фиксированной ставкой в зависимости от того, к какой категории вы относитесь.

Ставки по ипотеке по рейтингу FICO

| 760-850 | 2,87% | 3,63% |

| 700-759 | 3,10% | 3,85% |

| 680-699 | 3.27% | 4,03% |

| 660-679 | 3,49% | 4,24% |

| 640-659 | 3,92% | 4,67% |

| 620-69 5,2 % |

Внимательное отслеживание своего кредитного рейтинга — хорошая практика, независимо от того, рассматриваете ли вы ипотеку в ближайшем будущем, и никогда не помешает начать создание кредита раньше. Если учесть тот факт, что ипотека может длиться до трех десятилетий, даже несколько десятых процента могут привести к дополнительным расходам на проценты в тысячи долларов.

Индексные ставки

Наконец, кредиторы, такие как банки и кредитные союзы, пристально следят за текущим состоянием более крупного рынка для получения кредита. Сюда входят ставки, по которым корпорации и правительства продают не ипотечные инструменты, такие как облигации. Поскольку ипотечные кредиторы сами должны оплачивать стоимость заимствования денег, предлагаемые ими ставки по ипотечным кредитам могут изменяться в зависимости от основных расходов. В некоторых ипотечных кредитах с регулируемой процентной ставкой процентная ставка заемщика фактически напрямую привязана к основной индексной ставке, такой как 10-летняя казначейская облигация США или Лондонская межбанковская ставка предложения (LIBOR).Хотя вы не можете контролировать движение долговых рынков в отдельности, вы можете следить за тем, куда они движутся.

Процесс покупки ипотечного кредита будет несколько отличаться для тех, кто впервые покупает жилье, и для нынешних домовладельцев. Покупатели должны учитывать не только ипотеку, но и недвижимость и свои долгосрочные планы, в то время как нынешние домовладельцы могут просто захотеть рефинансировать по более выгодной ставке.

Совершение покупок в качестве первого покупателя жилья

Для первого дома большинства людей покупка ипотеки должна осуществляться так же, как и при поиске дома.Мы бы порекомендовали сравнить кредиторов или обратиться к брокеру, чтобы получить письмо с предварительным одобрением, выяснить, сколько банки готовы предоставить вам ссуду, и определить, насколько доступной будет ваша типичная ежемесячная ипотека. Таким образом, когда вы найдете свой дом, у вас будет большая часть уток подряд, чтобы подать заявку. Также нужно учитывать, как долго вы будете там жить. Например, кто-то, желающий переехать через пять лет, может запросить ипотеку 5/1 ARM или ипотеку только с процентами, чтобы минимизировать ежемесячные выплаты до тех пор, пока остаток не будет выплачен досрочно путем продажи дома.Люди, которые планируют жить в одном доме до тех пор, пока не будут полностью им владеть, вместо этого выберут хорошую фиксированную ставку на 15 или 30 лет.

Большинство потенциальных покупателей жилья в конечном итоге полагаются на своего агента по недвижимости за информацией о процессе ипотеки. Немногие люди проходят через опыт покупки дома более одного или двух раз в своей жизни, и их неопытность означает, что риэлторы часто играют более руководящую роль. В результате многие покупатели жилья в конечном итоге выбирают ипотечного кредитора, которого рекомендует их агент по недвижимости.Хотя такая схема подходит в большинстве случаев, имейте в виду, что приоритетами риэлтора являются получение быстрого одобрения, а не переговоры о вашей лучшей процентной ставке. Если минимизация выплат и сборов по ипотеке является приоритетом, мы настоятельно рекомендуем сравнить ставки как минимум трех кредиторов.

Покупки для рефинансирования ипотеки

Рефинансирование ипотечного кредита при низких рыночных ставках может быть хорошим способом сократить ежемесячные платежи или общую стоимость процентов. К сожалению, эти две цели лежат в противоположных направлениях.Вы можете уменьшить ежемесячные платежи, получив ипотеку с более низкой ставкой на такой же или больший срок, что и ваш текущий кредит, но это обычно означает принятие более высоких общих процентов. Рефинансирование также сопряжено с риском дополнительных затрат на закрытие, которые связаны с процессом получения любой новой ипотеки.

Амортизация, процесс разделения платежей между процентами и основной суммой, показывает, как ранние платежи в основном идут на проценты, а не на уменьшение основной суммы долга. Это означает, что начало новой ипотеки — какой бы привлекательной она ни была — может вернуть вас на путь полного владения.К счастью, кредиторы должны предоставить вам подробные расценки с указанием предполагаемой ставки, графиков платежей и затрат на закрытие сделки. Обращение к нескольким банкам и кредиторам может занять у вас много часов, но с учетом того, что на карту поставлено столько денег и годы платежей, предварительное вложение усилий более чем оправдано, когда дело доходит до рефинансирования.

Что такое ипотека и как подать заявку в три этапа

Ипотека — это юридическое соглашение между покупателем жилья и финансовым учреждением, по которому последний предоставляет заемщику ссуду для покрытия большей части затрат на покупку дома.Соответственно, ссуда на рефинансирование ипотеки — это еще одна форма ипотеки, которая позволяет домовладельцу занимать деньги под более низкую процентную ставку, чтобы уменьшить ежемесячный платеж по жилищному кредиту.

Заемщики, которые берут ипотечную ссуду, уплачивают проценты по ссуде (сумма денег, которую кредитор зарабатывает по ссуде), обычно в течение 15- или 30-летнего периода. Невыплата ипотечной ссуды может привести к потере права выкупа дома, когда банк или финансовый кредитор забирает ссуду и претендует на право собственности на рассматриваемую собственность.

Что входит в ипотеку?

В первую очередь ипотека состоит из четырех основных элементов — основной суммы, процентов, налогов и страхования.

Основная сумма

Это общая сумма денежных средств, которую ипотечный кредитор согласен предоставить домовладельцу для покупки дома. Например, если вы берете ипотечный кредит на сумму 250 000 долларов, вам нужно будет выплатить все 250 000 долларов плюс проценты.

Проценты

Это сумма денег, выраженная в процентах, привязанная к ставкам по кредитам Федеральной резервной системы и финансовых учреждений, которую заемщик соглашается выплатить для получения ипотечной ссуды.

Налоги

Это сумма денег, выраженная в виде налогов на недвижимость, которую вы заплатите за владение домом в вашем районе. Налог на недвижимость взимается в виде процента от предполагаемой стоимости вашего дома.

Страхование ипотеки

Это сумма денег, которую вы заплатите по ипотечной ссуде для покрытия вашего дома и имущества. Страхование ипотеки обычно вступает в игру, если заемщик вносит первоначальный взнос в размере менее 20% от продажной цены дома. Это помогает кредитору снизить риск выдачи ссуды, которую заемщик может не выплатить.

Как подать заявление на жилищную ипотеку

Когда дело доходит до заполнения заявки на жилищный ипотечный кредит, процесс не должен быть утомительным.

Примите следующие меры, чтобы убедиться, что документы на жилищный кредит в порядке и, скорее всего, одобрены:

Шаг 1: Подготовьте документацию

Хороший покупатель жилья — это подготовленный покупатель жилья. Готовясь заполнить заявку на ипотечный кредит, убедитесь, что ваше финансовое положение в порядке. Это означает проверку вашего кредитного отчета, чтобы убедиться, что нет ошибок или других сюрпризов, и наличие приличного первоначального взноса.Не менее важно привести в порядок необходимые финансовые документы. Убедитесь, что у вас есть следующее:

- Копия любого применимого договора купли-продажи.

- Любая текущая информация об ипотеке, включая ежемесячные платежи, налоги и оценку расходов на жилье. Если вы прожили там менее двух лет, будьте готовы указать прежние домашние адреса, датируемые семью годами.

- Двухлетний стаж работы и проверка всех источников дохода.Как правило, ваши последние несколько квитанций о заработной плате и копии федеральных налоговых деклараций за последние два года будут выполнять свою работу (последнее является обязательным, если вы работаете не по найму).

- Информация о ваших текущих, сберегательных и кредитных карточных счетах. Допускаются выписки из банковского счета за два месяца и информация об инвестиционном счете. Что касается долга, то кредиторы, как правило, не хотят, чтобы более 20% вашей предполагаемой суммы кредита было связано в долг. Ожидайте включения непогашенного остатка по каждому из ваших долгов.

- Номер социального страхования для вас и вашего супруга, если вы покупаете дом совместно.

- Количество и возраст ваших иждивенцев

- Информация о декретах о разводе. Не все кредиторы требуют, чтобы вы указали информацию о разводе — просто не удивляйтесь, когда они это сделают.

Шаг 2: Знайте свои варианты ипотеки?

Прежде всего, жилищная ипотека бывает двух видов — фиксированная ипотека и ипотека с плавающей процентной ставкой.

Ипотека с фиксированной ставкой

Эти ипотечные кредиты позволяют вам иметь одинаковую процентную ставку в течение всего периода кредита, который обычно составляет от 15 до 30 лет.Знайте риски и выгоды, связанные с ипотечной ссудой с фиксированной процентной ставкой. Если процентные ставки со временем снижаются, вам придется платить более высокую процентную ставку, о которой вы договорились с кредитором (хотя возможен вариант рефинансирования ссуды с более низкой ставкой). С другой стороны, если процентные ставки растут, ваша фиксированная процентная ставка Сделка с вашим ипотечным кредитором защищает вас от повышения процентных ставок.

Ипотечные кредиты с переменной процентной ставкой

Эти ипотечные кредиты имеют процентные ставки, которые меняются во времени в зависимости от решений Федеральной резервной системы по процентным ставкам, условий банковского кредитования и состояния США.С. и даже мировая экономика. По мере того, как экономические решения растут и падают, процентные ставки соответственно изменяются. Примечание о риске по ипотечным кредитам с переменной процентной ставкой: эти ипотечные кредиты часто предлагают более низкие процентные ставки заранее, с высокой вероятностью того, что эти ипотечные ставки вырастут после заранее согласованного периода времени (обычно через пять-семь лет).

Шаг 2: Запланировать собеседование при подаче заявки на ипотечную ссуду

К настоящему времени вы выбрали ипотечного кредитора, с которым вам комфортно и который предлагает условия и ставки, соответствующие вашим потребностям при покупке жилья.

Помогите своему кредитору помочь вам, назначив встречу лицом к лицу, онлайн или по телефону. Это оптимизирует и упрощает процесс подачи заявки на получение кредита. Ваш кредитный специалист будет использовать встречу, чтобы объяснить типы ипотечных кредитов, которые предлагает кредитор, информацию о процентных ставках, комиссионных за покупку жилья и критериях, необходимых для получения вашего жилищного кредита. Это не только важная информация, которую вы должны знать, она также дает вам лучшую основу для заполнения заявки на получение кредита.

Фактически, во многих случаях кредитный специалист проведет вас через саму заявку на получение кредита во время встречи. Возможно, вам придется спросить, и это приветствуется, но профессиональная помощь всегда рядом, когда вам это нужно.

Шаг 3. Заполнение заявки на ипотечную ссуду

Будьте внимательны, внимательны и прилежны при обработке заявки на получение ипотечной ссуды. Дважды проверьте наличие ошибок и опечаток и особенно убедитесь, что все финансовые данные, которые вы включаете, являются точными и актуальными.Если ипотечный кредитор обнаруживает ошибку или считает данные вашей кредитной заявки неточными, этого более чем достаточно, чтобы кредитор отклонил вашу заявку на ипотечную ссуду.

Советы по заполнению заявки на ипотеку

Воспользуйтесь этими советами, чтобы повысить шансы, что ваша заявка на ипотечную ссуду пройдет в самый первый раз:

Заполните заявку на ипотеку заранее

Думаете о покупке дома, но вы не готовы сделать так? Даже если вы планируете подождать шесть месяцев или около того, прежде чем купить, все равно заполните заявку на жилищную ипотеку — это упражнение полностью подготовит вас к процессу подачи заявки, а также даст вам хорошее представление о том, что вам нужно, чтобы оформить ссуду. анкета при поступлении реальной сделки.

Знайте, сколько вы можете позволить себе заплатитьБольшой шаг — адаптировать ипотеку, которая работает для вас, а не наоборот. Ключевым моментом здесь является определение того, какой ежемесячный платеж по ипотеке вы можете себе позволить, не теряя сна по ночам. Ожидайте, что эта цифра составит от 15% до 30% вашего ежемесячного дохода (в зависимости от ваших местных налоговых ставок и суммы вашей страховки домовладельца). Вы также захотите заранее просмотреть свой кредитный отчет, чтобы убедиться, что у вас хороший кредитный риск.

Узнайте о процентных ставках

По большому счету, ваша ипотека будет выплачиваться либо через 15, либо через 30 лет. Что касается процентных ставок, то чем короче время, которое вам понадобится для выплаты ипотеки, тем более выгодна ваша процентная ставка. И чем ниже процентная ставка, тем меньше будет ежемесячный платеж по ипотеке. Следовательно, первая работа, когда вы отправляетесь за покупками к ипотечному кредитору, — это сравнивать процентные ставки, а также штрафы и баллы (подробнее о последних двух чуть позже).

Не планируйте пропускать платеж по кредиту

Это может показаться очевидным, но если вы не платите ежемесячные ипотечные ссуды, ваш кредитор может сначала взимать обременительные пени и штрафы за просрочку платежа, которые увеличивают ваш счет по ипотеке. В худшем случае продолжающаяся неуплата может привести к тому, что ваш дом будет возвращен во владение вашим кредитором.

Не заблуждайтесь, ваша ипотечная ссуда — одна из самых важных — и одна из самых сложных — личных финансовых сделок, которые вы когда-либо совершали в своей жизни.

Вот почему так важно учиться и подготовиться, чтобы получить лучшее предложение по кредиту.

Что такое ипотека? | Бюро финансовой защиты прав потребителей

Ипотечные ссуды используются для покупки дома или ссуды под стоимость дома, которым вы уже владеете.

Семь вещей, на которые стоит обратить внимание при ипотеке

- Размер кредита

- Процентная ставка и любые связанные точки

- Затраты на закрытие ссуды, включая комиссию кредитора

- Годовая процентная ставка (APR)

- Тип процентной ставки и возможность ее изменения (фиксированная или регулируемая?)

- Срок ссуды, или как долго вы должны вернуть ссуду

- Наличие у ссуды других рискованных характеристик, таких как штраф за предоплату, пункт о баллоне, процентная ставка или отрицательная амортизация.

Сосредоточьтесь на ипотеке, доступной для вас с учетом других ваших приоритетов, а не на том, на какую сумму вы имеете право.

Кредиторы сообщат вам, какую сумму вы имеете право взять взаймы, то есть сколько они готовы предоставить вам ссуду. Несколько онлайн-калькуляторов сравнят ваши доходы и долги и дадут похожие ответы. Но размер займа сильно отличается от того, сколько вы можете позволить себе погасить, не слишком сильно растягивая свой бюджет на другие важные предметы. Кредиторы не принимают во внимание все ваши семейные и финансовые обстоятельства. Чтобы узнать, сколько вы можете позволить себе выплатить, вам нужно внимательно посмотреть на доходы, расходы и приоритеты вашей семьи, чтобы понять, что удобно в рамках вашего бюджета.

Не забывайте о других расходах при выборе идеального платежа.

Такие расходы, как страхование домовладельца, налоги на имущество и страхование частной ипотеки, обычно добавляются к ежемесячному платежу по ипотеке, поэтому обязательно включайте эти расходы при подсчете суммы, которую вы можете себе позволить. Вы можете получить оценку у местного налогового инспектора, страхового агента или кредитора. Знание того, сколько вы можете комфортно платить каждый месяц, также поможет вам оценить разумный диапазон цен для вашего нового дома.

Ипотека — гид для новичков

Покупка дома — самая крупная покупка, которую вы, вероятно, совершите. Прежде чем оформить ипотеку, убедитесь, что вы знаете, что можете позволить себе взять взаймы. Узнайте, где получить ипотеку, какие типы и как работает процесс.

Что такое ипотека?

Ипотека — это ссуда, полученная для покупки недвижимости или земли.

Большинство из них рассчитаны на 25 лет, но срок может быть короче или дольше.

Ссуда «обеспечена» стоимостью вашего дома до тех пор, пока она не будет выплачена.

Если вы не можете погасить задолженность, кредитор может изъять (вернуть) ваш дом и продать его, чтобы вернуть свои деньги.

Определение того, что вы можете себе позволить

Не напрягайтесь, если думаете, что будете изо всех сил справляться с выплатами.

Также подумайте о текущих расходах на владение домом, таких как счета за дом, муниципальный налог, страхование и техническое обслуживание.

Кредиторы захотят получить подтверждение вашего дохода и определенных расходов, а также наличие у вас долгов.

Они могут запросить информацию о домашних счетах, содержании детей и личных расходах.

Кредиторы хотят доказательства того, что вы сможете продолжить выплаты в случае повышения процентных ставок.

Они могут отказать вам в предоставлении ипотеки, если не думают, что вы сможете ее себе позволить.

Где получить ипотеку

Вы можете подать заявление на ипотеку непосредственно в банке или строительной кооперации, выбрав из их ассортимента.

Вы также можете воспользоваться услугами ипотечного брокера или независимого финансового консультанта (IFA), который может сравнить различные ипотечные кредиты на рынке.

А также ипотечные кредиты, которые не предлагаются напрямую клиентам.

Некоторые брокеры рассматривают ипотечные кредиты «со всего рынка», в то время как другие рассматривают продукты от ряда кредиторов.

Они расскажут вам все об этом и расскажут, есть ли у них какие-либо обвинения, когда вы впервые свяжетесь с ними.

Почти наверняка лучше всего посоветоваться, если вы не очень разбираетесь в финансовых вопросах в целом и в вопросах ипотеки в частности.

Иногда можно выбрать ипотеку, не получив консультации — это называется ипотека только для исполнения.

Они предлагаются при ограниченных обстоятельствах.

Вы должны знать:

- Какой вид ипотеки вы хотите

- Какую именно недвижимость вы хотите купить?

- Сколько вы хотите взять в долг и на какой срок

- Тип процента и ставка, которые вы хотите взять в долг под

Кредитор напишет, чтобы подтвердить, что вы не получали никаких рекомендаций и что ипотечный кредит не был оценен, чтобы определить, подходит ли он для вас.

В некоторых случаях вам может потребоваться подтвердить, что вы знаете о последствиях взятия ипотеки без получения совета, и что вы готовы пойти дальше.

Если позже по какой-либо причине ипотека окажется для вас неподходящей, вам будет очень сложно подать жалобу.

Если вы выберете путь «только исполнение», кредитор все равно проведет детальную проверку доступности ваших финансов и оценит вашу способность продолжать выплаты при определенных обстоятельствах.

Воспользуйтесь нашим калькулятором платежей по ипотеке, чтобы рассчитать сумму погашения и процентную ставку.