Эксперт рассказал, кто должен погашать кредит, если заемщик умер

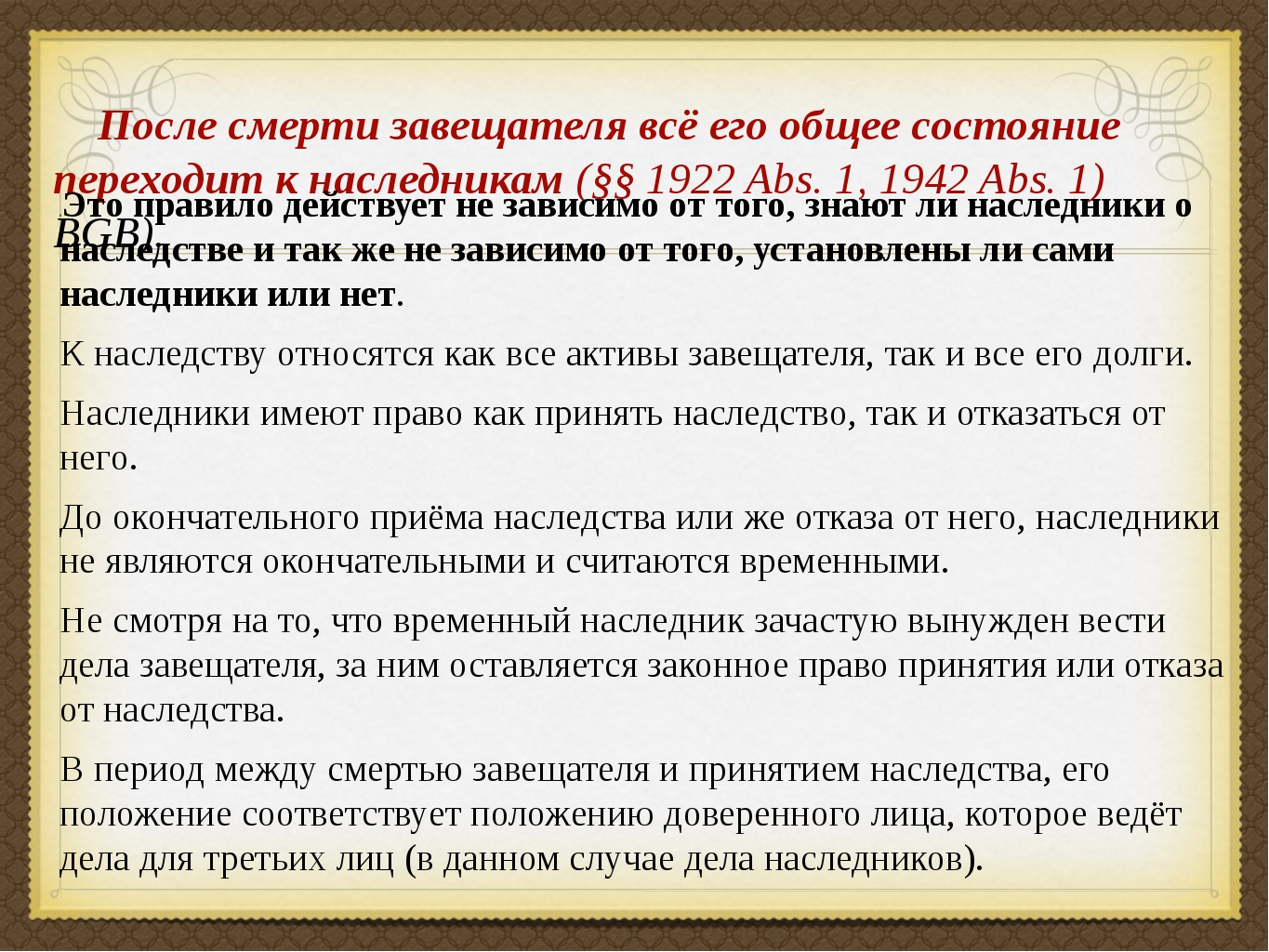

МОСКВА, 8 июн — ПРАЙМ. В случае смерти заемщика кредитные обязательства перед банком обязаны исполнить его наследники – если, конечно, они приняли наследство в установленном законом порядке, рассказала агентству “Прайм” адвокат юридической группы «Яковлев и Партнеры» Любовь Хохлова.

Статья 1112 Гражданского кодекса РФ постулирует, что в состав наследства входят принадлежавшие наследодателю на день открытия наследства вещи, иное имущество, в том числе имущественные права и обязанности. Следовательно, неисполненные перед банком кредитные обязательства входят в состав наследства, добавила эксперт.

Таким образом, если у умершего заемщика имеются наследники, при этом они не отказались от наследства, то обязаны погасить кредит. Наследники отвечают по долгам заемщика как наследодателя в пределах стоимости полученного ими имущества.

Хохлова отмечает, что исходя из принципа единства наследственного имущества, наследник не вправе принять только часть причитающегося ему наследуемого имущества (п.

“В случае отсутствия наследников у заемщика, либо никто из наследников не имеет права наследовать, или все наследники отстранены от наследования, либо никто из наследников не принял наследства, либо все наследники отказались от наследства, то имущество умершего заемщика считается выморочным. Выморочное имущество, находящееся на соответствующей территории, в зависимости от вида имущества, в порядке наследования по закону переходит в собственность Российской Федерации, субъекта Российской Федерации или муниципального образования», — говорит эксперт.

Следовательно, банк сможет получить удовлетворение своих требований по кредитному договору за счет стоимости выморочного имущества. Для этого банку потребуется обратиться с иском о взыскании задолженности по кредитному договору и обращении взыскания на заложенное имущество к соответствующему наследнику выморочного имущества.

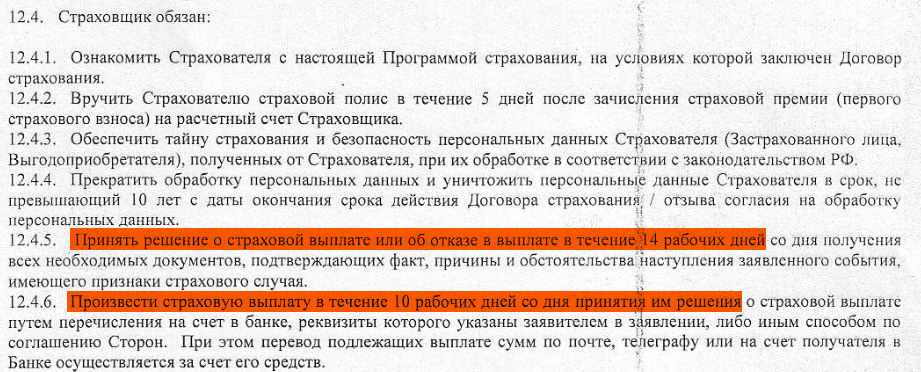

В то же время ведущий юрисконсульт КСК групп Ирина Михеева рекомендует внимательно ознакомиться с условиями кредитного договора. Если заемщик заключил договор страхования жизни, то в случае смерти обязательства по погашению кредита переходят к страховой компании. Однако в этом случае тоже много нюансов, все будет зависеть от причины смерти. Под страховой случай не подходит, если заемщик покончил с собой, погиб на войне, в результате несчастного случая во время занятия экстремальным спортом, вследствие венерического заболевания, из-за хронической болезни и в местах лишения свободы.

Если по кредитному договору имеется созаемщик или поручитель после смерти должника кредитное бремя ложится на их плечи, отметила эксперт.

Как наследникам не платить кредит за умершего родственника, рассказали страховщики

СправкиПолучить короткую ссылку

2232 0 0

При оформлении кредита банк в обязательном порядке страхует кредитора от риска смерти

АЛМАТЫ, 26 янв — Sputnik. Немногие казахстанцы знают, что в случае смерти заемщика его кредитные обязательства перед банком переходят к родственникам умершего в виде наследства, то есть они обязаны погасить его долги. Однако этого можно избежать, рассказали страховщики.

Немногие казахстанцы знают, что в случае смерти заемщика его кредитные обязательства перед банком переходят к родственникам умершего в виде наследства, то есть они обязаны погасить его долги. Однако этого можно избежать, рассказали страховщики.

Кредиты казахстанцев с начала 2020 года увеличились на 10,5%

При оформлении кредита банк в обязательном порядке страхует кредитора от риска смерти. В этом случае заемщик, чтобы не обременять своих детей на погашение кредита, может указать лицо, которое после наступления страхового случая имеет право получить выплату.

«Важно помнить, что в соответствии с законом, если при личном страховании страховым случаем является смерть застрахованного, то обязанность уведомления страховщика о страховом случае лежит на выгодоприобретателе. В противном случае страховая компания вправе отказать в осуществлении страховой выплаты», — говорится в сообщении страховой компании «Евразия».

Нацбанк установил лимиты финансирования для льготных кредитов предпринимателям

Что необходимо предпринять в случае смерти родственника:

- Узнать о наличии кредитных обязательств умершего;

- Уведомить банк о смерти должника;

- Выяснить информацию о наличии договора страхования и выгодоприобретателе;

- Обратиться к нотариусу за открытием наследства;

- Обратиться к страховщику с требованием осуществления страховой выплаты наследникам.

В большинстве случаев в качестве выгодоприобретателя выступает банк – далее именно он имеет право требовать от страховой компании совершить выплату. Тогда наследники освобождаются от кредитов умерших родственников в пределах страховой выплаты.

Женщина сменила пол, чтобы не платить долги по кредитам

Однако есть исключения, по которым долги по кредитам все равно переходят наследникам даже в том случае, если заемщик оформил выгодоприобретателя.

Каких случаев это касается:

- если застрахованный заемщик совершил суицид;

- умер в результате несчастного случая во время занятия экстремальным видом спорта;

- скончался вследствие венерического заболевания или из-за хронической болезни;

- умер в местах лишения свободы.

«Согласно данным, в конце 2020 года число заемщиков, имеющих токсичные кредиты, выросло на 142%. Вероятность того, что хотя бы 50% из них застраховались, крайне мала», – рассказал исполнительный директор СК «Евразия» Шакир Иминов.

Человек умер, остался кредит. Что делать

Кредиты берут. Но человек смертен, и, зачастую, внезапно. Поэтому ситуация, когда человек умер, остался кредит – стандартная и актуальная для многих. Именно в этот сложный момент, когда родные и близкие дезориентированы произошедшим, приходится заниматься проблемами наследства – в том числе и негативной стороной наследования – вопросом наследования кредита (кредитов).

Самое главное, что нужно знать в ситуации, когда человек умер, кредит остался:

в течение 6 месяцев (срок вступления в наследство) после смерти заемщика банк или микрокредитная организация не имеют права начислять проценты по кредиту умершего и требовать выплаты кредита и процентов по нему с наследников – при условии, что им подано соответствующее заявление.

Рассмотрим основные проблемы и способы их решения.

Откуда банк узнаёт, что заёмщик умер?

Банку становится известно о смерти заемщика кредита, когда возникает задержка его выплаты: у крупных банков это может произойти даже и 2, и 3 месяца спустя. Как только должник перестаёт выходить на связь, в дело вступают кредитные менеджеры – они связываются с работодателями, родственниками, другими доступными контактами, ведущими к должнику. При этом, пока идёт «розыскная работа», банк продолжает начислять проценты по долгу и штрафовать за невыплату.

Как только должник перестаёт выходить на связь, в дело вступают кредитные менеджеры – они связываются с работодателями, родственниками, другими доступными контактами, ведущими к должнику. При этом, пока идёт «розыскная работа», банк продолжает начислять проценты по долгу и штрафовать за невыплату.

В случае, если представители банка настаивают на досрочном погашении задолженности, им приходится обращаться в судебные органы. Для родственников покойного, есть несколько простых советов, как действовать в подобных обстоятельствах.

Человек умер, остался кредит. Способы решения.

Остановите выплату кредита и процентов по нему – немедленно подайте заявление в банк

Как только свидетельство о смерти у вас на руках — немедленно идите в банк и пишите заявление о том, чтобы штрафы по неустойке и начисление процентов прекратились на ближайшие 6 месяцев – таков юридически установленный срок вступления в наследство.

Пока не наследник — не плати!

С точки зрения закона, даже самые родные люди усопшего просто не имеют обязательств ни перед кем, пока завершено вступление в право наследования. Мы привыкли, что связь «заплати за него, вы же были семьёй» подразумевается всегда, но вступление в наследование — это и есть такая связь, удостоверенная юридически. Обратные утверждения — хитрые уловки. Многие люди даже не догадываются об этом, просто продолжая выплачивать кредит за умершего, чтобы не сообщать банку о самом факте смерти (исходя из логики «закончим уж с этим сами»).

Нельзя выплатить больше, чем стоит наследство

Действительно, по прошествии требуемых законом 6 месяцев, если родственники покойного стали законными наследниками, к ним переходит весь «объём» наследства последнего — включая и оставленные им долги по кредиту. Раздел права, занимающийся вопросами наследования, использует для этого понятие «универсальное правопреемство». Тем не менее, финансовая ответственность унаследовавших кредит лиц не может превосходить совокупную стоимость наследства, которое они приняли.

Следует обратить внимание на следующий нюанс: прежде банковские организации могли через суд требовать взыскания лишь оставшегося долга + процентов по нему, которые начислены по дате смерти заёмщика. На сегодняшний день был принят ряд законодательных поправок, расширивших права банков по истребованию процентов, начисленных уже после смерти — будьте внимательны в этом вопросе.

Сложные ситуации, когда человек умер, остался кредит

Когда наследниками становятся сразу несколько человек, их ответственность по выплате долгов становится коллективной. В свою очередь, банк теперь может выбирать, кому предъявлять запрос о выплатах – сразу всем, или кому-либо конкретному (разумеется, ограничиваясь рамками стоимости унаследованного имущества). Распространённый пример такой ситуации – когда осталась квартира, а права собственности на неё – долевые; тогда новоявленные обладатели вынуждены будут выплатить кредит на квартиру в тех же долях, в которых владеют ею.

Бывают ли ситуации, когда банк мешает вступить в права наследования? Да, если кредит обеспечивался залогом (кредит на автомобиль, на квартиру). Дело в том, что, хотя наследуется сразу и долг, и предмет залога, выдававшая кредит организация обладает т.н. «приоритетным правом» заставить наследующего погасить долг при помощи залога – поэтому вступление в наследство задерживается до того момента, пока спорные пункты по долгам покойного не будут решены.

Особенно сложными считаются дела, когда унаследованный кредит выдавался под поручительство, заверенное третьими лицами. Один из важных критериев здесь: можно ли назвать взявшего займ покойного добросовестным? Если да, и человек выплачивал долг вовремя, остаточные финансовые обязательства перейду т к родственникам, вступившим в права наследования (кредитная организация не будет заинтересована в том, чтобы вовлекать в дело поручителей). Если же нет, человек уклонялся от уплат, и незадолго до его смерти уже было принято судебное постановление о взыскании средств по задолженности, в том числе с поручившихся третьих лиц, тогда увы: ответственность по долгу переходит к поручителю.

Впрочем, выплатив долговые обязательства последний вправе истребовать такую же сумму с родственников, вступивших в право наследования. Он платил за покойного, а наследники заплатят ему: юридический лексикон называет это «регрессным требованием».

Нет наследства — нет кредита

Наиболее распространены две ситуации: когда человек, бравший кредит, не оставил в наследство никакого имущества – либо, когда родственники по разным причинам (например, не желая обременять себя делами купли-продажи) вовсе отказываются от наследства.

В первом варианте, если усопший не оставил имущества, которое можно унаследовать, тогда никто не может вступить в права наследования – а, соответственно, и выплачивать остаток задолженности не обязан более ни один из родственников. Сам смысл «наследования» — позитивный: унаследовать можно только нечто, стоящее сколько-либо (но и долги вместе с этим чем-то). «Негативное наследование», по которому наследовались бы только долги, юридически просто недопустимо. По этой причине, если погашение задолженности продолжалось и после даты смерти заёмщика, все проведённые выплаты в счёт банковской организации могут быть истребованы родственниками обратно, и суд будет на их стороне. Более того, им также должны быть возвращены проценты за то, что их финансовые средства были какое-то время незаконно использованы — представители банка обязаны знать соответствующие юридические нормы.

Во втором случае, если наследство всё-таки есть, однако законные наследники умершего по своим соображениям предпочли не наследовать имущество, на них не переходит никаких обязательств по выплате кредита. Что происходит тогда? Ответ в том, кто становится новым обладателем наследства. В случае отказа законных преемников, а также их отказа в пользу какого-либо другого наследника, имущество объявляется выморочным (ГК РФ статья 1151) и становится собственностью Российской Федерации (государства). Возможны ситуации, когда банк продолжит предъявлять имущественные претензии новому владельцу в судебном порядке, однако тяжбы банковских и государственных структур по поводу обладания имуществом покойного более не будут затрагивать жизни его родственников.

Возможно, вам будет интересно:

22 ноября 2017

ответственность наследников по долгам умершего

Смерть человека – это трагедия для близких. Но жизнь продолжается, и у наследников возникает новая задача: как правильно распорядиться имуществом и обязательствами ушедшего из жизни. О том, как следует поступать в случае, если умерший взял микрозаём в МФО, расскажем в этой статье.

Ответственность наследников по долгам умершего

Те, кто считает, что со смертью заёмщика его обязательства по выплате долга прекращаются, а наследникам не нужно ни о чём заботиться, заблуждаются.

Ст. 1112 ГК РФ устанавливает, что в состав наследства включается как имущество ушедшего из жизни, так и его обязательства.

Таким образом, к наследникам вместе с активами переходят долги наследодателя.

Ответственность наследников по долгам умершего регламентируется ст. 1175 ГК РФ. Отметим три важных обстоятельства:

- Ответственность наступает в случае, если наследство принимается. При отказе наследника вступить в права наследования он теряет права на имущество умершего, но вместе с тем избавляется и от обязанности исполнения его обязательств.

- Если наследство принимается, то ответственность по долгам умершего ограничивается стоимостью принятого имущества.

- Кредиторы вправе предъявить требование исполнить обязательства умершего должника лицам, принявшим наследство, до окончания сроков исковой давности.

Проблема может возникнуть с получением информации о долгах умершего: как узнать, что он занимал деньги в МФО, сколько и на каких условиях? Прежде всего нужно вспомнить, не возникала ли раньше эта тема в разговорах, и внимательно ознакомиться с документами, которые удастся разыскать. Но при этом следует иметь в виду, что не все договоры составляются в бумажной форме, некоторые микрозаймы оформляются онлайн. Можно направить запрос в бюро кредитных историй и получить выписку с информацией о текущей долговой нагрузке.

Если удалось установить, что умерший взял микрозаём, то правильным будет обратиться в микрофинансовую организацию и известить её о кончине заёмщика. Если этого не сделать в надежде, что долг «рассосётся» сам собой, то через какое-то время можно оказаться участником судебных разбирательств.

Принять наследство или отказаться?

С учётом требований законодательства, перед наследниками умершего, взявшего микрозаём в МФО, возникает вопрос – принять свою часть наследства или отказаться от неё? Ответ на него зависит от соотношения стоимости принимаемого имущества и размера обязательств наследодателя.

Если долги умершего равны или превышают стоимость такого имущества, то в этом случае принимать наследство имеет смысл только в случае, если оно дорого, как память. Материальная выгода от новоприобретений будет обнулена расходами по исполнению обязательств. Если же наследство солидное (недвижимость, другие дорогостоящие предметы или драгоценности) и его стоимость с лихвой перекрывает долг, то его однозначно следует принять.

Проценты и штрафы после смерти заёмщика: платить или не платить?

По выданным микрозаймам начисляются проценты, которые заёмщики должны выплачивать по условиям договоров. Правда, это делается не всегда: например, жители Санкт-Петербурга могут получить микрозаймы без процентов; встречаются аналогичные предложения и в других населённых пунктах страны. Заимствование на таких условиях осуществляется, как правило, при первом обращении в МФО. Вторичные микрозаймы оформляются с процентами, которые заёмщик должен выплатить, как и штрафы за просрочку платежей.

Должен ли наследник выплачивать проценты и штрафы, если учитывать то, что микрозаймом он не пользовался? Ответ прост – должен, поскольку они входят в состав обязательств умершего заёмщика.

Правда, от погашения долга, включая проценты и пени, можно попробовать отказаться, но в этом случае кредитор наверняка обратится с иском в суд о взыскании задолженности. Возможно, суд снизит размер выплат, взвесив все обстоятельства по делу, но эта овчинка стоит выделки при условии, что есть веские основания рассчитывать на существенную экономию.

Заключение

Вступать в права наследства нужно осмотрительно. Первым делом стоит собрать исчерпывающую информацию и документы об активах и обязательствах умершего. И если обнаружится, что у него был оформлен микрозайм, то теперь вы знаете, как действовать в такой ситуации.

Кредит после смерти должника: кто платит и можно ли отказатся

Смерть может застать врасплох каждого. Это горе для всей семьи. Но помимо стандартных процедур и переживания утраты родным придется заняться оформлением наследства. Но в наследство достаются не только квартиры, машины, драгоценные вещи, но и задолженности. Разберемся, кто платит кредит после смерти заемщика и другие нюансы наследования займов.

Что происходит с кредитом в случае смерти заемщикаДействующее законодательство России трактует, что в случае смерти должника кредит переходит его прямым наследникам. Однако, бывают и другие случаи, когда долги могут быть выплачены поручителем, страховой компанией или созаемщиком, об этом поговорим ниже.

Образец завещания на двух человек

Закон дает полгода со дня гибели заемщика, чтобы наследство вступило в силу. В это время наследники должны сообщить о своих притязаниях, либо оспорить их. Если вы оказались в числе наследников, следует проверить следующие документы:

- Кредитные договоры среди вещей покойного, чтобы узнать наличие кредитов и сумму задолженностей.

- Справку из Бюро кредитных историй, чтобы быть сведущим по всем кредитным обязательствам родственника. Для этого не забудьте написать соответствующее заявление, приложить копии свидетельства о смерти и нотариального свидетельства.

- Если нашлись непогашенные займы, отправьте в банк аналогичные свидетельства и справку из морга, чтобы не начислялись проценты.

Предоставленные документы обяжут банк приостановить начисление процентов и штрафов. Также они помогут понять, что просрочка вызвана не халатностью и пренебрежением заемщика, а серьезными обстоятельствами.

Обычно дальнейшие действия после гибели должника прописаны в контракте. Рассмотрим, что будет с кредитом после смерти заемщика, исходя из разных форм кредитных договоров:

- Если кредит оформлен под залог (например, ипотека или займ на автомобиль), кредитная организация, выдавшая деньги, имеет право изъять имущество в счет погашения задолженности. Но к таким действиям прибегают только в крайнем случае, если наследники наотрез отказываются платить.

- В случае потребительского кредита оформление происходит как правило с поручителем. После смерти должника кредитные обязательства могут перейти к нему. Если поручитель отсутствует или каким-либо причинам не может выплатить долг, банк может потребовать возмещение через продажу наследственного имущества.

Что будет с долгами после гибели заемщика

- Проценты продолжают начисляться. Чтобы это исправить и приостановить процесс начисления, надо прислать копию свидетельства о смерти и справку из морга. Иначе сумма задолженности будет расти, помимо процентов будут начисляться штрафы и пени, что усложнит выплату в будущем.

- Банк обратится к поручителям и будет требовать погасить долг. В первую очередь кредитная организация обратится к человеку, который поручился за покойного, даже если тот не является наследником.

- Финансовая организация прибегнет к услугам нотариуса, чтобы тот уведомил наследников об имеющейся задолженности, и потребует погашения.

- Наследники имеют право добровольно выплачивать кредит, соблюдая график платежей, установленный для покойного ранее. Но если обязательства будут нарушены и возникнет просрочка, банк имеет право потребовать оплатить долг через продажу наследственного имущества.

- Если у умершего не было поручителей и наследников, правопреемником становится государство, и обязательства по выплате кредита тоже возлагаются на него. С этим будет разбираться орган местного самоуправления.

Принимая в наследство имущество, тщательно изучите все аспекты, «за» и «против» своих притязаний. Если помимо имущества достанется задолженность, переговорите с сотрудниками банка, чтобы найти компромиссное решение и составить оптимальный график платежей.

Страховая, поручитель или родственники – кто будет платить?

Из написанного выше можно сделать вывод, что после смерти заемщика обязательства по выплате кредита лягут на плечи: наследников, страховой компании, поручителя или созаемщика. Рассмотрим все ситуации, чтобы выяснить, кому придется платить в различных случаях.

Если кредит оформлялся несколькими лицами в качестве заемщиков, смерть одного из них не меняет ситуацию. Кредитный контракт продолжает действовать в прежнем режиме. А созаемщику придется взять на себя обязательства за двоих. Но это может быть поводом для пересмотра графика платежей или условий. Об этом следует общаться с сотрудником банка.

В случае потребительского кредита, где гарантией выплаты выступает поручитель, ему передаются все кредитные обязанности покойного.

Наследники будут выплачивать задолженность, если в кредитном договоре не указаны созаемщики и поручители. И то не сразу, а как только вступят в соответствующие права. Если они не подали заявления о принятии имущества, кредит к ним не имеет никакого отношения.

Как узнать: застрахован ли кредит

Страховая компания может частично выплатить кредит, что очень поможет наследникам и другим лицам, получившим кредитные обязательства после смерти заемщика. Чтобы узнать, застрахован ли кредит, необходимо:

- Поискать соответствующие документы в вещах покойного.

- Запросить сведения в финансовой организации, где оформлялся кредит. Страхование зачастую является неотъемлемой частью кредитного контракта, поэтому банк знает, в какой компании страховался долг.

Подобные данные не разглашаются всем лицам. Они доступны только получателям собственности усопшего. Поэтому, при запросе возьмите с собой паспорт, удостоверяющий личность, и свидетельство о смерти. Не обязательно ждать оформления наследства, информацию можно запросить и до этой процедуры.

Страховые и нестраховые случаиСейчас большинство банков навязывают страхование при оформлении займа, чтобы гарантировать себе выплату задолженности в любом случае. Но следует различать два случая:

- Страховка от наступления смерти, тогда компания может выплатить сумму в размере кредита или даже больше.

- Страховка в случае невозможности оплатить займ из-за смерти, здесь сумма страховой выплаты равна сумме кредита.

Поэтому если найдете документы, подтверждающие наличие страхования, внимательно изучите все нюансы и уточните разновидность страховки.

Но не все случаи смерти будут рассматриваться в качестве страховых. Компания имеет право отказаться выплачивать компенсацию и погашать кредит. К нестраховым случаям часто относятся:

- Гибель на войне;

- Смерть от тяжелой болезни. Если вы не сможете доказать, что в момент подписания договора у заемщика не было таковых заболеваний, компания будет считать, что ее дезинформировали, и не откажется выплачивать страховку.

- Самоубийство. Когда заемщик умирает от своих рук, страховая компания не должна платить по его кредитам, поэтому бремя выплат ляжет на плечи наследников.

- Если в заключении не установлена точная причина смерти, случай тоже могут признать не страховым.

- Пропустили срок обращения в страховую компанию, тогда все притязания будут уже недействительны.

Также страховая может не платить, если умерший занимался экстремальными видами спорта, умер в результате народных восстаний или забастовок, подвергся ядерному излучению от взрыва, умер в тюрьме и другие случаи, указанные в договоре.

Мало кто читает условия страхования. Поэтому в случае обращения в страховое агентство возникает недопонимание. Обычно заемщик подписывает документ, где говорится, что у него нет тяжелых и хронических заболеваний, он не является инвалидом и другие ситуации. Если после смерти эти факты можно оспорить, страховая откажется оплачивать кредит.

Но не стоит отчаиваться, если вам пришел отказ. Иногда компании специально уклоняются от обязательств, придумывая разные причины. В этом случае придется начинать судебное разбирательство.

Что делать, если страховая отказывается платить

Как только найден страховой полис, следует сразу же обратиться в компанию. Дела лучше решать не через банк, а напрямую со страховой. В документе указывается адрес и контактная информация. Напишите соответствующее заявление, приложите свидетельство о смерти и внимательно изучите договор (можно обратиться к опытному юристу, чтобы вас не обманули). Страховая компания примет документы и рассмотрит их, после чего вынесет решение.

Если случай точно подходил под описание страхового, никакие условия договора не были нарушены, вы обратились в срок, а страховая компания все равно отказывается выплачивать деньги, следует немедленно обращаться в суд. Судебное разбирательство также может быть уместно, если решение страховой компании было положительным, а деньги не поступили на счет, либо решение долго не принимается, а штрафы в банке только растут.

Что делать, если не было страховки

Лучшим исходом для банка и наследников будет, если страховая компания полностью погасит задолженность покойного. Если этого не произошло по объективным причинам, бремя выплаты переходит прямым наследникам, которые оформили свои притязания. Стоит отметить, что вы имеете право отказаться от наследства, если ценность имущества не значительна, а размер долга слишком большой. Так как траты будут несопоставимы с ценой перешедшего в наследство имущества, вас никто не сможет заставить насильно вступить в наследство.

Перед оформлением тщательно изучите все «за» и «против», посчитайте сумму кредита и стоимость наследства, чтобы принять окончательное решение.

Наследуемые и ненаследуемые долги

По действующему законодательству, если вы вступили в наследство, вам переходит доля или все имущество умершего. А также его задолженности и кредиты. Однако есть разновидность долгов, которые не являются наследуемыми и не передадутся вам в случае смерти. К ним относятся:

- Долги по алиментам;

- Штрафы;

- Задолженность за причинение вреда здоровью.

Это долги, относящиеся лично к покойному, поэтому они не переходят наследникам. В случае смерти должника перечисленные задолженности просто аннулируются. Их никому не придется платить.

А вот займы, кредиты, начисленные по ним проценты, пени и штрафы, неоплаченные налоги и коммунальные платежи относятся к наследуемым долгам. Их придется выплатить в полной мере.

Правила наследования долгов

Если отсутствует страховой полис, поручители, созаемщики и залоговое имущества, кредит переходит наследникам. Однако здесь тоже имеются свои правила и последовательность исполнения обязательств.

Наследство делится согласно завещанию или очерёдности, установленной законом. Ниже представлены основные правила наследования задолженностей:

- Ваша ответственность в качестве наследника не выходит за рамки унаследованного имущества. Это означает, что из собственного кармана ничего платить не придется. Максимум, чего вы можете лишиться в счет погашения задолженности – вашей доли наследства. Остальную часть долга финансовой организации придется списать как безнадежную. Поэтому, не волнуйтесь, что придется выплачивать кредиты покойного всю жизнь, это не так.

- Задолженность умершего делится между наследниками пропорционально полученным долям в имуществе.

- Если кредит был оформлен под залог какого-либо имущества, наследникам достаётся не только задолженность, но и сам залог. Тогда они уже решают, как с ним поступить: реализовать в счет погашения кредита, либо составить график платежей, а имущество оставить себе. Если цена залога выше, чем задолженность в банке, наследникам переходит разница от продажи.

Очередность получения наследства и доли лучше обсудить заранее, потому что споры будут только задерживать процесс. Такие разногласия обычно решаются между собой, либо в судебном порядке.

Ответственность по автокредиту в случае смерти заемщика

Автокредиты зачастую оформляются со следующими условиями:

- Автомобиль выступает в роли залога кредитования;

- Заемщик страхует собственную жизнь и залоговое имущество;

- Оформляется поручитель в качестве гаранта выплаты.

Если все условия соблюдены, смерть должника никак не отразится на наследниках. Просто сумму задолженности можно будет погасить с помощью продажи автомобиля или страховой выплаты.

Но в случае упрощенной системы кредитования, где не требовался залог, страховка и поручитель, сумма задолженности переходит в наследство родственникам и другим лицам согласно завещанию. В этой ситуации правопреемник может переоформить контракт на свое имя и составить удобный график платежей. Потом постепенно погашать долг и продолжать пользоваться автомобилем. Или продать унаследованную машину, чтобы оплатить кредит, если нет прав и транспорт никак не пригодится.

Может ли банк требовать выплаты пени с наследников

Банк имеет право требовать выплаты процентов, штрафов и пени, если вы не сообщили о смерти заемщика, так как начисления будут проводиться автоматически без соответствующего уведомления. Также если вы не хотите платить пени по унаследованному кредиту, можете пойти по одному из пути:

- Примите условия договора и вовремя вносите ежемесячные платежи согласно установленному графику. Тогда кредитор может пересмотреть начисленные штрафы. Либо вовсе их аннулировать.

- Оформите отказ у нотариуса, где будет сказано, чтобы не являетесь претендентом на долю наследство усопшего.

Последний способ более радикальный и тут необходимо тщательно проанализировать все плюсы и минусы.

Ответственность поручителей и созаемщиков

Если наследники помимо задолженностей получают еще в наследство имущество, с помощью которого могут погасить кредит, поручители и созаемщики не имеют такой выгоды. Им придется выплачивать кредит в полной мере без каких-либо привилегий. Если родные покойного оформили отказ от вступления в наследство, задолженность может перейти поручителю вместе со штрафами и процентами.

Однако после погашения кредита поручитель может сам превратиться из должника в кредитора для родственников погибшего, не оформивших отказ, но при этом не оплативших долг. Потребовать компенсацию в таком случае можно через суд.

Что делать, если кредитор требует досрочно погасить задолженность

Если по кредиту имеется просрочка, кредиторы захотят побыстрее закрыть подобный долг, поэтому могут затребовать досрочное погашение. Однако наследники ничего не должны банку, пока не вступят в наследство и процедура не будет окончена. До этого момента можете игнорировать любые требования банка, так как фактически он не имеет права выдвигать притязания.

Когда вы решили получить наследство несмотря на долги, а финансовая организация все же настаивает на досрочном погашении задолженности, существует несколько вариантов развития событий:

- Погасить кредит единовременным платежом или оформить более выгодный займ для погашения наследственного долга.

- Заплатить сумму просрочки, пени и штрафы. А потом выйти на удобный график внесения платежей по договорённости с банком.

Если вы заранее знали, что банк требует досрочного погашения, но понимаете, что вам не осилить выдвинутые условия, всегда можно отказаться от наследства и всех сопутствующих проблем.

Кредит после смерти должника: платить или нет

Перед вступлением в наследство рассмотрите всевозможные варианты. Взвесьте «за» и «против» и решите, стоит ли игра свеч. Не стоит брать на себя непосильные обязательства или вести борьбу за то, что в итоге уйдет с торгов в счет погашения задолженности.

От смерти никто не застрахован. Поэтому чтобы не попасть в подобную ситуацию и не оставить родных с вашими кредитами в случае гибели, внимательно читайте условия кредитования и страхования. Старайтесь не допускать просрочек и начисления штрафов.

Если человек умирает — кто платит его кредит?

Предметом наследства может быть не только недвижимое имущество или определенная денежная сумма, но и большая задолженность перед банком. В соответствии со ст. 1175 ГК РФ, долги наследодателя должны оплачиваться наследниками.

Именно поэтому вопрос о тому, кто платит кредит, если заемщик умирает, волнует многих.

Неожиданное наследство

Непогашенный кредит умершего родственника должен быть погашен в том случае, если наследники намерены вступить в наследство. При другом раскладе существует вероятность разрешить ситуацию без проведения выплат.

Здесь же следует отметить, что очень многое зависит от особенностей составления кредитного договора. Очень часто долговые обязательства переходят на поручителя умершего человека. Такой подход со стороны банка позволяет минимизировать возможные финансовые потери от сотрудничества с заёмщиком.

Чтобы разобраться с тем, кто выплачивает кредит, если кредитор умирает, необходимо отметить, что даже после смерти заемщика начисление процентов продолжается. В данном случае наиболее целесообразным решением будет скорейшее уведомление финансовой организации о случившемся. Оптимальная последовательность действий для наследника или поручителя выглядит следующим образом:

- Получение свидетельства о смерти заёмщика.

- Обращение в банк с целью уведомления о смерти кредитора.

- Составление заявления о принятии наследства.

- Вступление в наследство (через полгода после смерти заемщика).

- Урегулирование отношений с банком (принятие задолженности и оформление нового графика погашения).

Для полного оформления документов о погашении кредитной задолженности необходимо дождаться даты, когда права наследства вступят в силу. На это может понадобиться около шести месяцев. Однако большинство банков пренебрегают этим правило и требуют проведения выплат сразу же после смерти заёмщика.

Видео: В каких случаях кредит переходит по наследству?

Задолженность по ипотечному кредиту

Родственники умерших кредиторов часто задаются вопросом — обязан ли банк закрыть кредит, если заёмщик умер и в качестве предмета наследства выступает квартира в ипотеке. Для разъяснения ситуации следует отметить, что объект недвижимости наследуется по общим правилам наследования 2021 года.

В Федеральном Законе об ипотеке отмечается, что умерший должник в документах банка заменяется наследниками. А это означает, что жена должна продолжать погашать задолженность умершего мужа по ипотечному кредиту.

При условии, если наследники не в состоянии совершать регулярные выплаты по ипотеке, то банк имеет право забрать объект недвижимости и все заложенное имущество. Однако все платежи, которые были внесены должником, возвращаются.

Как уменьшить размер выплат?

Если наследник успел разобраться с тем, должны ли родственники выплачивать кредит за умершего и принял твердое решение вступить в наследство, то следует быть готовым к хитростям финансовых организаций. Помимо основного долга кредита, банки обязывают поручителя погашать штраф, который начинает начисляться сразу же после смерти заемщика. Однако в такой ситуации с кредитодателями можно поспорить.

Необходимо акцентировать внимание на том, что ответственность наследников при условии их вступления в наследство строго ограничивается стоимостью наследства. Если банк требует от заемщика большую сумму, тогда целесообразным решением будет обращение в банк. Основание для такого обращения может стать ст. 333 ГК РФ. Банк не может разориться из-за погашения кредита позже установленного срока, вследствие чего возможным убытки будут не такими значительным. Данный момент обязательно будет учтен судом.

Более того, суд обязательно примет во внимание тот момент, задержка выплат была обусловлена чрезвычайной ситуации и поручитель до определенного времени даже мог не знать, что теперь он обязан проводить погашение кредита.

Важно! Наследники или поручители умершего заемщики отвечают перед банком исключительно в пределах стоимости принятого наследства.

Видео: Имеет ли право банк требовать пени за кредит с наследников?

Особенности погашения застрахованного кредита

Сотрудничество заемщика со страховой компанией может быть выгодным не только банку, но и кредитору. В случае его смерти страховая компания производит погашение задолженности перед финансовым учреждением.

Однако и в этой ситуации все далеко не так гладко, как может показаться с первого раза. Даже если кредит застрахован, не всегда страховщик исправно выполняет свои обязательства. Отказ в погашении задолженности возможен в тому случае, если смерть заемщика не была страховым случаем. Под этот перечень попадают различные ситуации:

- гибель заёмщика на войне;

- смерть в местах лишения свободы;

- смерть во время занятий экстремальными видами спорта;

- смерть от заражения радиацией;

- смерть, вызванная венерическими заболеваниями.

Чтобы не выплачивать задолженность своего клиента перед банком некоторые страховые компании идут на хитрость. Некоторые результаты смертельного исхода они могут перевести на хроническое заболевание. Так, смерть от курения страховые агенты могут позиционировать как врожденное заболевание сердца.

Для того, чтобы не стать жертвой таких махинаций, рекомендуется пользоваться услугами известных страховых компаний, который дорожат своей репутацией. В таком случае вопрос о том, кто платит кредит за умершего, будет лишен своей актуальности.

Как избежать погашения задолженности после смерти заёмщика?

Единственным способом избежать кредитной обязанности перед банком в случае смерти родственника является отказ от наследства. В некоторых случаях такое решение является единственным возможным выходом из сложившейся ситуации.

Чаще всего этого происходит в том случае, если размер наследства и величина долгов, оставшихся после усопшего, несопоставим.

Чтобы отказаться от наследства, наследник должен написать заявление об отказе от него. Делать это необходимо в нотариальной конторе по месту открытия этого наследства. В случае возникновения претензий со стороны банка наследник должен предоставить соответствующую справку, подтверждающую этот факт.

Что в итоге?

Если человек умирает — кто платит его кредит? Такой вопрос может возникать в том случае, если у умершего осталась задолженность перед банком.

Право наследования имущества, как и все долговые обязательства, после смерти заемщика переходят к прямому наследнику или поручителю. Всю суть этой ситуации можно отразить в следующих тезисах.

Тезис №1. Ответственность наследников ограничивается размером наследства

Банк не имеет права претендовать на другое имущество наследников. Наследники обязаны выплатить только ту сумму, которая эквивалентна общей задолженности умершего заёмщика перед финансовым учреждением.

Тезис №2. После смерти заёмщика продолжают начисляться проценты

Даже если родственник умершего не был в курсе о его задолженности перед банком, то начисление процентов все-равно продолжает осуществляться.

Тезис №3. Банк не может требовать досрочного погашения задолженности после смерти заемщика

Все требования со стороны банка относительно необходимости досрочного погашения долга умершего родственника не имеют под собой никаких оснований. Финансовое учреждение может настаивать только на проведении выплат в те сроки, которые были оговорены с первым заемщиков.

Тезис №4. Банк вправе предъявлять претензии в виде начисления пени за просрочку выплат

Просрочки или большие перерывы в платежах являются вескими причинами для начисления пени. Данный момент прописывается в договоре о сотрудничестве.

Читайте также:

Кому платить долг после смерти заемщика?

Очень часто людям имеющим кредиты приходится слышать от финансовых учреждений угрозы о том, что их задолженность считается «пожизненной». А это означает, что если заемщик умрет, расплачиваться за ранее оформленные кредиты придется всем его наследникам. В такой ситуации не стоит сразу расстраиваться и тем самым радовать кредиторов. В нашей современной жизни сложно найти человека, не имеющего долгов перед банками, единственное, что к вопросам их погашения необходимо отнестись с ответственностью и не принимать поспешных решений.

Если начать рассматривать погашение «долгов по наследству», то решение в основном выносят сами наследники – принимать по наследству на себя долг или нет. По законодательству, каждый гражданин обязан нести ответственность за «унаследованные долги», при этом оплата должна выполниться в рамках унаследованного имущества. Если же имущество разделили несколько наследников одновременно, то они в будущем будут на равных правах отвечать по долгу, учитывая при этом оценочную стоимость унаследованного имущества.

Кредитор в лице банка или иного финансового учреждения имеет полные права требовать погашения долга как сразу от всех наследников, так и по отдельности от каждого – в зависимости от себестоимости приобретенного ими наследства.

Если задолженность обеспечивается определенным залогом, в виде автомобиля или квартиры, то наследники имеют право получить не только задолженность по кредиту, но и сам предмет залога. При этом в подобных ситуациях, для банка возврат кредита не будет проблематичным, так как с его согласия, возможно, продать предмет залога и закрыть кредитную задолженность. Кроме этого, кредитор может выбирать приоритеты погашения, поэтому наследник не сможет вступить в свои права до тех пор, пока полностью не решит все финансовые вопросы с банком по поводу кредитной задолженности умершего наследодателя.

В отдельных случаях завещание может распространяться на несовершеннолетних наследников, например на детей и внуков. Они аналогично с унаследованием приобретают все долги умершего наследодателя. Единственное, что права на наследство от имени несовершеннолетних передаются исключительно их представителями, которые предусмотрены законом: опекунами, родителями, попечителями. За наследников, которые не достигли 14 лет, заявление о вступлении в наследство оформляется их представителями по закону. Когда возрастной уровень наследника от 14 до 18 лет, то он может принимать наследство при согласии его опекунов или родителей. На данную тему также читайте тут.

Кто несет ответственность за выплату ипотеки умершего лица? | Home Guides

Тео Шпенглер Обновлено 27 декабря 2018 г.

Многие люди приравнивают ипотеку к жилищной ссуде, но на самом деле это больше, чем просто ссуда. Это обеспечительный интерес в собственности, который защищает кредитора, связывая долг с недвижимым имуществом. Владелец может уехать, потерять дом в карточной игре или умереть без предупреждения, но пока собственность находится там, кредитор находится под защитой.Кто несет ответственность за ипотеку в случае смерти должника? Ответ зависит от нескольких факторов, но, несмотря ни на что, кредитор, скорее всего, получит свои деньги.

Подсказка

Правило Бюро финансовой защиты потребителей упрощает и сбивает с толку тех, кто наследует собственность, возможность взять на себя ипотеку и производить платежи. Однако им придется пройти квалификацию. Еще одно преимущество правила заключается в том, что кредиторы не могут настаивать на полной выплате ипотеки, если она передана другому лицу в связи со смертью.

Ипотека как залог

Когда кто-то берет ссуду на покупку дома, ипотека становится инструментом обеспечения, дающим банку право взять собственность и продать ее, если покупатель не заплатит. Если владелец собственности умирает из-за непогашенной ипотеки, у кредитора есть варианты, как и у бенефициаров недвижимости.

Преимущества совместной собственности

Если умершее лицо владеет домом совместно со своей супругой или кем-либо еще, совладелец принимает имущественный интерес умершего в силу закона.Они также возьмут на себя выплаты по ипотеке. Если совладельцы не пользуются ипотекой, лучше всего поговорить с юристом о конкретных законах штата о наследовании, поскольку они могут сильно различаться.

Завещание наследства

Когда кто-то умирает, его активы и долги часто оформляются как часть контролируемого судом процесса, называемого завещанием. Если покойный оставил завещание, он называл доверенное лицо (называемое исполнителем), которое будет управлять его имуществом через завещание. Он также, вероятно, назвал бенефициаров в завещании унаследовать его активы.Если завещания нет, суд назначает кого-то исполнителем, и имущество переходит к ближайшим родственникам, людям, которые считаются наследниками. Исполнитель должен разобрать долги умершего, затем удовлетворить всех кредиторов, прежде чем передать деньги бенефициарам или наследникам.

Исполнитель может сделать одно из трех действий с недвижимостью, имеющей ипотеку: она может продать ее и погасить задолженность по ипотеке, отдав оставшуюся часть бенефициарам или наследникам; она может погасить долг другими активами, а затем передать имущество бенефициарам или наследникам; или она может передать его вместе с ипотекой бенефициару.Как правило, она осуществляет перевод с ипотекой только в том случае, если завещание требует от нее этого.

Получение кредита

В некоторых случаях получатель может взять на себя ипотечный долг — то есть взять на себя ссуду — на тех же условиях, что и умерший, согласованный с банком. Некоторые федеральные законы в некоторых случаях предоставляют супругу или членам семьи права на усмотрение. Это может быть сложно согласовать с кредитором, поэтому рекомендуется проконсультироваться с юристом.

Также возможно, что у бенефициара, унаследовавшего дом, достаточно денег для выплаты ипотеки, или что она будет рефинансировать ссуду у того же или другого кредитора.Иногда умерший думает наперед и приобретает страховку жизни для бенефициара, чтобы выплатить ипотеку в случае, если он умрет первым. Бенефициар также может продать недвижимость и выплатить долг.

Принятие ипотеки после смерти — что происходит?

Владение домом — один из краеугольных камней американской мечты. Но что происходит с ипотекой на ваш дом после вашей смерти? Понимание того, как работает принятие ипотеки после смерти , и планирование его сейчас, может защитить вас и ваших близких в будущем.

Узнайте подробности того, что происходит с ипотекой после вашей смерти, чем ипотека отличается от других видов долгов, и многое другое здесь, поскольку мы охватываем все, что вам нужно знать об ипотеке и планировании недвижимости.

Кто несет ответственность за ипотеку после смерти заемщика?

Традиционно после вашей кончины любая непогашенная задолженность будет выплачиваться за счет вашего имущества. Однако, когда дело доходит до ипотечной задолженности, процесс немного отличается. Если у вас нет со-заемщика или со-подписанта по ипотечному кредиту, закон не требует, чтобы кто-либо из ваших наследников брал на себя ответственность по выплате ипотечного кредита на ваше имя.

Тем не менее, если вы оставите собственность кому-то, а они захотят ее сохранить, им потребуется взять на себя ипотеку. Существуют законы, содержащие указания и положения о том, как это должно происходить. И они всегда могут просто продолжать платить, пока не продадут дом, если они хотят пойти по этому пути.

Если вы не используете свой план Estate Plan , чтобы подробно описать, как следует обращаться с вашим домом, и никто не берет на себя выплаты по ипотеке, ипотечный кредитор в конечном итоге лишит вас права выкупа собственности.В конечном итоге то, что произойдет с ипотекой после вашей смерти, во многом зависит от законов штата и от того, что вы установили в рамках своего плана недвижимости, пока еще живы.

Если есть со-заемщик по ипотеке: Оставшийся в живых со-заемщик по совместной ипотеке будет нести ответственность за выплату долга. Как правило, созаемщики поровну несут бремя задолженности по ипотеке.

Если по ипотеке есть соавторство: Аналогично тому, что происходит, когда есть со-заемщик по ипотеке, совместные подписанты будут нести ответственность за принятие ипотеки в случае смерти основного заемщика .

Если в завещании заемщика указан бенефициар: Если вы оставляете свой дом назначенному бенефициару в своем завещании, имейте в виду, что наследник имеет право только на право собственности на дом, но не на ипотеку. Наследникам, как правило, необходимо завершить процесс принятия, чтобы выплатить ипотечный кредит, если они планируют сохранить дом.

Если в завещании заемщика НЕ указан бенефициар: Если вы не указали бенефициара в своем завещании и не предусмотрены другие положения о том, кто должен получить дом, и если никто не будет продолжать выплачивать ипотеку , кредитор просто продаст дом, чтобы вернуть ссуду.Важно помнить, что кредиторы не будут инициировать обращение взыскания, не предоставив наследникам разумное время, чтобы привести свои дела в порядок и принять ссуду, если они так поступают.

Принятие ипотеки после смерти супруга

Если у вас и вашего супруга есть ипотека на собственность, находящуюся в совместной собственности, как мы упоминали ранее, ответственность за выплату ипотечного кредита ложится на оставшегося после смерти супруга. первый супруг скончался.В этом случае единственный владелец — оставшийся в живых супруг.

Если вы являетесь единственным получателем ипотеки, но состоите в браке, даже если у вас нет завещания, вполне вероятно, что в соответствии с законами о завещании ваш супруг все равно унаследует дом. Если ваше имущество не может полностью погасить ипотеку, ваш (а) супруг (а) будет нести ответственность за оставшуюся часть ипотеки, если он или она хочет сохранить имущество.

Чем ипотечный долг отличается от другого долга после смерти?

Как мы вкратце коснулись, ипотечный долг обрабатывается совсем иначе, чем , выплата других видов долгов после смерти.После вашей смерти активы в вашем имении будут использоваться для выплаты большей части непогашенных долгов (подумайте: задолженность по кредитной карте или расходы на здравоохранение). И есть даже некоторые исключения из этого (подумайте: полисы страхования жизни или пенсионные планы, в которых прямо указаны бенефициары).

Задолженность по кредитной карте: Чаще всего выплачивается из вашего имущества. Оставшиеся в живых супруги, являющиеся совместными заемщиками, будут нести ответственность; дети обычно не наследуют долги по кредитной карте.В штатах Сообщества могут быть разные правила, поэтому вам следует проверить местные законы штата.

Студенческие ссуды: Федеральные студенческие ссуды прощаются, когда заемщик умирает; Заверенная копия свидетельства о смерти требуется. Частные студенческие ссуды будут зависеть от индивидуальной ссуды; уточните у них правила прощения.

Ипотека: Федеральный закон требует от кредиторов разрешать членам семьи брать на себя ипотеку, если они унаследуют собственность.Однако нет требования, чтобы наследник сохранял ипотеку. Они могут погасить долг, рефинансировать или продать недвижимость. Точно так же совместные заемщики (например, супруги) могут либо взять на себя ссуду, либо рефинансировать ее, либо полностью погасить.

Как получить ипотеку унаследованного дома или собственности

Если вы недавно унаследовали дом или собственность, но не можете позволить себе текущий платеж по ипотеке, в зависимости от условий первоначальной ипотечной ссуды, у вас, вероятно, есть варианты.Если вы являетесь бенефициаром дома и хотите сохранить его, есть несколько способов продвинуться вперед.

Использование других активов в имуществе для погашения существующей ипотеки

Возьмите ссуду (примите ее) и возьмите на себя ответственность за будущие платежи по ипотеке с жилищным актом и ссудой на ваше имя

Продолжайте производить платежи по существующей ссуде — Бюро финансовой защиты потребителей предлагает кредиторам гибкость в выборе наследника в качестве заемщика по ссуде, не прибегая к традиционным процедурам андеррайтинга и утверждения ипотеки

Специальное примечание относительно обратного Ипотека : Обратите внимание, что если вы унаследуете собственность, которая имеет так называемую обратную ипотеку, все будет немного иначе.При использовании обратного ипотечного кредита заемщик не будет выплачивать основную сумму кредита до тех пор, пока он не переедет или не продаст недвижимость. Если вы хотите сохранить дом, в котором есть обратная ипотечная ссуда, вам нужно будет выплатить ссуду. Как вариант, вы можете продать дом, выплатить ссуду и оставить все, что осталось. И как последний вариант, вы можете просто уйти и передать собственность взысканию.

Как я могу подготовиться к принятию ипотеки после смерти?

На самом деле есть только один способ уверенно подготовиться к тому, что должно произойти с вашим домом и ипотекой после вашей смерти.Это достигается посредством всеобъемлющего и полного плана недвижимости, который включает в себя ваши пожелания относительно того, что вы хотите, чтобы произошло с недвижимостью, когда вас больше не будет здесь, чтобы платить по ипотеке.

Ваш имущественный план — единственный эффективный способ действительно контролировать собственность и ипотеку после вашей смерти. Это может гарантировать, что вы защитите свою семью, свое имущество и свое наследие.

Планирование недвижимости не должно быть трудным. Фактически, это действительно может предложить большое спокойствие, зная, что вы подготовились к будущему и защитили своих близких.Пусть ваш план недвижимости предлагает все возможные меры защиты, в том числе то, как будет обрабатываться ипотечное кредитование после смерти .

Что произойдет со студенческой ссудой, когда вы умрете?

Наличие солидного остатка по студенческой ссуде может заставить вас почувствовать, что вы, возможно, выплачиваете этот долг до конца своей жизни. Но что произойдет, если вы умрете, не дожив до выплаты ссуд?

Умрут ли ваши студенческие ссуды вместе с вами? Ответственны ли теперь ваши ближайшие родственники за выплату задолженности по студенческой ссуде? Взимаются ли студенческие ссуды в счет вашего имущества? Несет ли ваш колледж ответственность за выплату долга? Будет ли U.S. Департамент образования выписать или простить долг? Или ваши студенческие ссуды просто чудесным образом растворяются в воздухе?

Ответ зависит от типа студенческой или родительской ссуды и условий ссуды.

Выписка по федеральной студенческой ссуде в случае смерти

Федеральные студенческие ссуды имеют право на погашение студенческих ссуд в случае смерти заемщика. Ссуды Parent PLUS также выдаются в случае смерти студента, от имени которого были взяты ссуды.

Ссуды Federal Grad PLUS и Federal Parent PLUS погашаются, даже если у них есть индоссант.(Индоссант действует как соавтор по Федеральной прямой ПЛЮС-кредиту.)

Чтобы претендовать на погашение федерального займа, вы должны предоставить копию свидетельства о смерти обслуживающему ссуду лицу или Министерству образования США.

Есть только одна загвоздка в погашении долга по федеральному студенческому кредиту. IRS может рассматривать аннулированный долг как доход, что ведет к налоговому обязательству. Федеральное правительство может отправить 1099-C в собственность заемщика или заемщика кредита Federal Parent PLUS.Налоговое обязательство меньше погашенного долга, но все же может быть нетривиальной суммой.

Однако Закон о сокращении налогов и занятости от 2017 года добавил исключение из дохода для задолженности по студенческому кредиту, которая погашается в связи со смертью заемщика или смерти студента, от имени которого был заимствован ссуда, с 2018 по 2025 год включительно. . Прощение студенческой ссуды также не облагается налогом до 2025 года.

Отмена частной студенческой ссуды

Не существует закона, обязывающего кредиторов отменять частные студенческие ссуды в случае смерти заемщика.

Около половины программ частных студенческих ссуд предлагают выписки по случаю смерти, аналогичные выплатам по федеральным студенческим ссудам. Если основной заемщик умирает, частный заем на обучение аннулируется, и от соавтора не ожидается, что он выплатит долг.

Половина программ частных студенческих ссуд не предусматривает выплаты пособий по смерти. Если заемщик умирает, кредитор списывает долг в счет имущества заемщика. Сопредседатель может стать ответственным за выплату оставшейся задолженности после урегулирования наследства.

Однако новые ссуды, взятые после 20 ноября 2018 г., автоматически имеют право на освобождение от ответственности заемщика-студента в случае смерти студента-заемщика. Закон об экономическом росте, регулировании и защите потребителей

Для займов, выданных до 20 ноября 2018 г., соавторы должны спросить о процессе проверки кредитором с состраданием. Если кол-центр сбит с толку, позвоните напрямую кредитору и попросите поговорить с омбудсменом кредитора. Кредиторы с большей вероятностью простят долг, если заемщик погиб во время службы в США.S. Вооруженные силы или в качестве первого респондента. Частный кредитор также с большей вероятностью простит долг, когда соруководитель явно неспособен выплатить долг или когда в дело вовлечены средства массовой информации.

Что делать, если вы женаты?

Если вы умрете, ваш овдовевший супруг может остаться ответственным за выплату студенческого долга, в зависимости от вашего юридического места жительства и того, взяли ли вы ссуду на образование после свадьбы.

В девяти штатах с общественной собственностью — Аризоне, Калифорнии, Айдахо, Луизиане, Неваде, Нью-Мексико, Техасе, Вашингтоне и Висконсине — оставшийся в живых супруг может быть привлечен к ответственности за выплату частной студенческой ссуды после смерти умершего супруга, даже если они не подписывали ссуду, но только если брали ссуду после свадьбы.

Если физическое лицо взяло ссуду до заключения брака или пара не проживала в государственной собственности, этот супруг не несет ответственности по ссудам, если они не подписали ссуду.

Минимизируйте риск

Смерть никогда не бывает удобной темой для размышлений или разговоров, но когда дело доходит до финансовых последствий, которые она может оставить для ваших близких, заранее подготовьтесь к худшему. Воспользуйтесь этими советами, которые помогут вашим близким расплатиться с долгами в случае вашей безвременной кончины:

- Все федеральные студенческие ссуды погашаются после прохождения заемщиком.В случае ссуд Federal Parent PLUS долг также прощается в случае смерти студента, для которого ссуда была взята.

- Что касается частных студенческих ссуд, то политика выписки по случаю смерти варьируется от кредитора к кредитору, поэтому перед тем, как брать ссуду, рассмотрите политику каждого кредитора. Если вы уже получили частную ссуду, подумайте о рефинансировании ссуды в частную студенческую ссуду, которая предлагает варианты выписки в случае смерти.

- Найдите кредиторов, которые могут предложить специальные правила прощения в случае смерти или потери трудоспособности, например College Ave, Discover и Sallie Mae.

- Если кредитор не предлагает выписку по случаю смерти, получите полис срочного страхования жизни с номинальной стоимостью, равной текущему остатку ваших студенческих ссуд и других ваших долгов, чтобы вашим наследникам не пришлось покрывать расходы на погашение ваших непогашенный долг.

- Если вы состоите в браке и живете в государственной собственности, изучите законы своего штата. Брачный договор может защитить вашего супруга от получения студенческой ссуды. Проконсультируйтесь с квалифицированным юристом по недвижимости или налогам, чтобы рассмотреть возможные варианты.

Что произойдет с вашим долгом, когда вы умрете?

Многие семьи обеспокоены тем, что в случае смерти любимого человека они понесут юридическую ответственность за свой долг. Если вы оставите такие обязательства, в случае вашей смерти этот долг может съесть активы, которые вы надеялись передать своим наследникам. В некоторых случаях члены семьи действительно могут взять на себя ответственность за непогашенную ссуду или кредитный баланс.

Виды долгов и распоряжения

Определенные виды долгов могут обременять других людей.Вот как:

- Автокредит. Доверительный управляющий может использовать ваше имущество для выплаты кредита на покупку автомобиля. Ваш кредитор может вернуть автомобиль в собственность, если выплаты прекратятся. Если имущество не может выплатить непогашенный остаток по автокредиту, лицо, унаследовавшее вашу машину, по большей части, может просто продолжать производить платежи. Это может удержать кредитора от принятия мер.

- Ипотека. Если вы унаследуете дом или если вы являетесь совместным домовладельцем с умершим, то вы будете нести ответственность за непогашенный остаток и выплаты по ипотеке.Однако федеральный закон запрещает кредиторам оказывать давление на совместного домовладельца с целью выплаты ипотечного кредита сразу после смерти совладельца. Доверительный управляющий может использовать имущество для выплаты ипотеки, если нет совладельца. Если в имении не хватает денег, то лицо, унаследовавшее дом, может взять на себя выплаты по ипотеке.

- Кредитные карты. Компаниям, выпускающим кредитные карты, в значительной степени не повезло, если ваше имущество не может погасить остатки по кредитной карте, поскольку долг является необеспеченной ссудой, и у держателя долга нет активов, на которые можно было бы претендовать.Однако, если есть совместный владелец счета, им придется выплатить невыплаченные остатки. Авторизованные пользователи ваших кредитных карт не несут ответственности за остатки средств. Супруги должны выплатить любую задолженность по кредитной карте, которую вы оба понесли во время брака, если они проживают в государстве, являющемся общественной собственностью.

- Заем под залог собственного капитала. Любое лицо, унаследовавшее ваш дом, несет ответственность за выплату ссуды под залог собственного капитала. Фактически, кредитор может настоять на том, чтобы человек выплатил ссуду сразу после вашей смерти.Это может потребовать от них продажи дома. Однако кредиторы могут работать с ними, чтобы позволить им взять платежи по ссуде.

- Студенческие ссуды. Задолженность по частному студенческому кредиту должна выплачиваться из имения, но если в имении недостаточно активов, кредиторы не имеют возможности получить оплату по этим необеспеченным обязательствам. Однако, если по студенческой ссуде есть соавтор, он будет нести ответственность за оставшуюся часть ссуды. Супруг (а) несет ответственность за выплату любого долга по студенческому кредиту, который вы взяли во время брака, если он проживает в государстве, являющемся общественной собственностью.Некоторые кредиторы, такие как Салли Мэй, могут простить задолженность по студенческой ссуде после смерти. После вашей смерти федеральные студенческие ссуды будут аннулированы. Если у родителя студента есть федеральная ссуда PLUS, она будет отклонена в случае смерти студента или родителя.

Как можно погашать долги

После вашей смерти ваше имущество будет отвечать за любые оставленные вами долги. Ваше имущество — это все активы, которыми вы владеете после смерти. Завещание — это термин, обозначающий процесс выплаты вашего долга и распределения того, что осталось.

Доверительный управляющий вашего имущества занимается вашим имуществом и завещанием после вашей смерти и выплачивает ваш долг, используя имеющиеся активы. Это может означать продажу вашей собственности для получения денег или выписку чеков с банковского счета умершего. Однако, если в вашем имении недостаточно денег для выплаты долга, кредиторы обычно списывают его.

Многие люди покупают полис страхования жизни, чтобы иметь немного денег, которые они могут оставить своей семье, чтобы помочь с окончательными расходами и выплатить оставшийся долг.

Избегайте обременения своей семьи

Лучший способ убедиться, что ваша семья не несет бремя ваших долгов, — это вообще не залезать в долги. Придерживаясь бюджета и следя за своим кредитным отчетом, вы можете поддерживать образ жизни в пределах своих финансовых возможностей.

Страхование жизни

Как уже упоминалось, страхование жизни — это один из вариантов, обеспечивающих покрытие всего имущества в случае вашей смерти. Просто следите за ежемесячными взносами своего страхового полиса и обратитесь к юристу по имущественному планированию, чтобы защитить своих близких.

Имейте волю

Если вы плохо планируете, вы можете оставить для своей семьи серьезный финансовый стресс. Например, если у вас нет завещания или назначения бенефициаров для ваших активов, ваше государство будет решать, кто что получит.

Если вы скончались без завещания, государство вашего проживания напишет за вас завещание. Скорее всего, ваши пожелания могут отличаться от законов вашего штата. Кроме того, принятие решений судами может оказаться дорогостоящим, и им платят раньше ваших кредиторов и бенефициаров.Меньше всего вам нужны непогашенные долги и судебные издержки, чтобы съесть ваше имение.

Помните, что супруги, которые совместно подписывают ссуды или являются держателями совместных счетов, обычно несут ответственность за выплату оставшейся задолженности.

Федеральная торговая комиссия (FTC) заявляет, что сборщики долгов могут связываться с супругом, попечителем, администратором и родителями или опекунами умершего несовершеннолетнего ребенка, чтобы попытаться взыскать долг. Однако сборщики долгов не могут ввести кого-либо из этих людей в заблуждение, заставив их думать, что они должны выплатить долг, за который они не несут ответственности.Ваши близкие могут помешать сборщикам долгов связываться с ними и имеют на это право, отправив письмо.

Кредитное страхование жизни

Что такое кредитное страхование жизни?

Кредитное страхование жизни — это вид полиса страхования жизни, предназначенный для погашения непогашенной задолженности заемщика в случае его смерти. Номинальная стоимость полиса кредитного страхования жизни уменьшается пропорционально сумме непогашенной ссуды по мере выплаты ссуды с течением времени, пока обе суммы не достигнут нулевой стоимости.

Как работает кредитное страхование жизни

Кредитное страхование жизни обычно продается банками при закрытии ипотечного кредита; это также может быть предложено, когда вы берете ссуду на покупку автомобиля или кредитную линию. Идея состоит в том, чтобы защитить ваших наследников в случае вашей смерти, поскольку страховой полис выплатит ссуду. Если ваш (а) супруг (а) или кто-то еще является соавтором вашей ипотеки, кредитное страхование жизни защитит их от выплаты ссуды после вашей смерти. Это может быть привлекательно, если вы являетесь основным кормильцем в своей семье, а ссудодатель не сможет производить платежи в случае вашей смерти.

Но в большинстве случаев любые наследники, которые не являются соавторами ваших ссуд, не обязаны выплачивать ваши ссуды после вашей смерти; долги обычно не передаются по наследству. Исключение составляют несколько штатов, которые признают общественную собственность, но даже в этом случае только супруг (а) может нести ответственность по вашим долгам, а не ваши дети. Когда банки ссужают деньги, часть их принятого риска состоит в том, что заемщик может умереть до того, как ссуда будет предоставлена. погашен. Таким образом, кредитное страхование жизни действительно защищает кредитора, а не ваших наследников.Фактически, выплата по полису кредитного страхования жизни идет прямо кредитору, а не вашим наследникам.

Ключевые выводы

- Кредитное страхование жизни — это специализированный вид полиса страхования жизни, предназначенный для погашения определенных непогашенных долгов в случае смерти заемщика до полного погашения долга.

- Такая политика может потребоваться некоторыми кредиторами для определенных целей. Политика

- Credit Life имеет срок, который соответствует сроку погашения кредита и уменьшающемуся пособию в случае смерти, что соответствует уменьшению непогашенной задолженности с течением времени. Политика

- Credit Life из-за своей специфики часто имеет менее строгие требования к андеррайтингу.

Кредитное страхование жизни — лишь один из способов защиты совместного заемщика

Если ваша цель — защитить супруга от выплаты долгов после вашей смерти, было бы разумнее приобрести обычное срочное страхование жизни. В том случае, если вы умрете в течение срока действия полиса, стоимость полиса будет выплачена вашему супругу без уплаты налогов. Затем они могут использовать часть или всю выручку для выплаты долга.Срочная страховка от компании по страхованию жизни обычно дешевле, чем кредитное страхование жизни на ту же сумму покрытия.

Более того, кредитное страхование жизни падает в цене в течение срока действия полиса, поскольку оно покрывает только непогашенный остаток по кредиту; Стоимость полиса срочного страхования жизни не меняется.

Медицинское обследование не требуется

Одним из преимуществ полиса кредитного страхования жизни является то, что он часто требует менее строгого медицинского осмотра, а во многих случаях вообще не требует медицинского осмотра.Это называется гарантированным страхованием жизни. Напротив, срочное страхование жизни почти всегда зависит от медицинского осмотра; даже если у вас хорошее здоровье, цена страхового взноса будет выше, если вы старше.

Кредитное страхование жизни добровольное

Требовать кредитного страхования жизни в ссуде или основывать решения по ссуде на принятии кредитного страхования жизни противоречит федеральному закону. Тем не менее, кредитное страхование жизни иногда встроено в ссуду, что увеличивает ваши ежемесячные платежи, поэтому важно спросить об этом вашего кредитора.

Итог

Кредитное страхование жизни рассчитывается с долгами заемщика в случае его смерти. Обычно вы можете приобрести его в банке при закрытии ипотечного кредита, когда вы открываете кредитную линию или получаете ссуду на покупку автомобиля. Этот вид страхования особенно важен, если ваш супруг (а) или кто-то другой является соавтором кредита, чтобы защитить их от необходимости погашать долг. Он также защищает вашего супруга или наследников в штатах, где наследники не защищены от непогашенных долгов родителей.

Наследование дома по ипотеке

Возможно, вы недавно унаследовали семейный дом из-за смерти вашего родителя. Возможно, любимая тетя или дядя оставили вам свою собственность, потому что у них не было собственных детей. Теперь, когда вы стали наследником этого дома, вы можете задаться вопросом, что вы можете с ним сделать. На этот вопрос не всегда легко ответить, особенно если к собственности прилагается ипотечный кредит.

Активы, долги и смерть

Когда человек умирает, большую часть времени его активы должны пройти через завещание.Завещание — это юридический процесс распределения активов в соответствии с завещанием, оставленным умершим человеком. Однако долги этого человека должны быть выплачены до того, как активы могут быть распределены.

Если у человека было небольшое имущество и значительные долги, возможно, потребуется продать активы для выплаты кредиторам. Если у них было достаточно ликвидных активов, таких как банковские счета, другие активы могут не потребоваться для выплаты долга.

После выплаты долгов оставшееся имущество остается наследникам.Когда речь идет о доме, он может быть продан, чтобы разделить прибыль между наследниками, или в завещании может быть оговорено, что дом получает один наследник. Название будет передано на имя избранного наследника.

Когда у дома есть ипотека

Порядок передачи дома наследнику меняется, когда на собственность закладывается ипотека. Необходимо учитывать кредитора, и формулировка первоначального контракта может диктовать, что произойдет дальше. Это также будет зависеть от того, была ли у дома традиционная ссуда или обратная ипотека.

Обычно у вас есть несколько вариантов наследования дома в ипотеку. Вы можете продать его, чтобы погасить ипотеку, а остальные деньги оставить себе в наследство. Вы можете оставить дом и использовать другие активы для выплаты ипотеки. Другой вариант — взять на себя ссуду и стать ответственным за выплаты по ипотеке с документом на дом и ссудой на свое имя. Вы также можете производить выплаты по кредиту в том виде, в каком он есть на данный момент. В Бюро финансовой защиты потребителей действует правило, позволяющее кредиторам указывать наследника в качестве заемщика без прохождения обычного процесса утверждения ссуды, чтобы гарантировать возможность погашения ссуды.

Обратная ипотека

Ситуация немного отличается, если у собственника была обратная ипотека на собственность. В этом случае им не пришлось бы платить по основной сумме ссуды, пока они не продадут или не съедут. В этот момент должен быть выплачен баланс.

Вам нужно будет выплатить обратную ипотеку, если вы хотите сохранить собственность. Вы также можете продать его, чтобы погасить ссуду и сохранить оставшуюся выручку. У вас также есть возможность позволить ему перейти в обращение взыскания, после чего он перейдет к кредитору.В этом случае вы не несете ответственности ни за дом, ни за долг.

Принятие ипотеки

Когда вы унаследуете дом, первое, что вам нужно сделать, это выяснить, есть ли непогашенная задолженность по собственности и какая она — обратная или традиционная ипотека. Вы также захотите узнать стоимость дома. Эти две части информации помогут вам решить, что вы хотите и что можете делать с недвижимостью.

Вы можете поговорить с агентом по недвижимости или оценщиком, чтобы узнать рыночную стоимость недвижимости в ее текущем состоянии.Вы также можете спросить о стоимости, если были сделаны какие-то незначительные обновления. Иногда несколько изменений могут повысить ценность настолько, чтобы оправдать дополнительные усилия.

По мере прохождения этого процесса вам нужно будет выяснить, какие коммунальные услуги идут в собственность, и либо оплатить, либо отменить их. Скорее всего, вы отмените ненужные счета, например за кабель, Интернет или телефон. С другой стороны, вам нужно поддерживать электричество, отопление или кондиционирование воздуха, особенно если вы планируете выставить дом на продажу или обновить его.

Подумайте о других наследниках

Если вы унаследовали дом с братьями и сестрами или другими членами семьи, вам нужно сесть и поговорить с ними об их планах. Они могут захотеть продать, а это значит, что вам придется либо выкупить их, либо продать свою часть. Если они хотят сохранить это место, вам нужно будет обсудить, как будет выглядеть владение имуществом для всех вас. Может быть, один человек хочет жить в доме, в то время как другой брат или сестра может использовать его в качестве арендуемой собственности для дополнительного дохода.

Наследование дома с другими часто усложняет процесс. Вам нужно будет договориться о том, как будут поступать дела, или оспорить это в суде. Это процесс, который может занять месяцы, и в течение этого времени необходимо поддерживать дом.

Статья «Срок продажи»

«Ссуды» часто включают в договор фразу «Срок продажи», когда человек покупает недвижимость и получает ипотеку. Этот пункт просто означает, что когда вы продаете дом кому-то другому, остаток по ипотеке должен быть выплачен непосредственно перед передачей права собственности.Новому владельцу необходимо будет получить собственное финансирование, и он не сможет получить текущий заем.

В 1982 году был принят федеральный закон, гарантирующий, что этот пункт не повлияет на наследников в отношении имущества, полученного после смерти человека. До этого некоторые кредиторы интерпретировали этот пункт как означающий, что остаток по кредиту подлежал выплате сразу после смерти владельца.

По новому закону наследник может унаследовать имущество и взять ссуду. Однако это сложный закон, который применим не во всех ситуациях.Чтобы узнать, применяется ли закон в конкретной ситуации, вам следует поговорить с адвокатом.

Как финансировать унаследованный дом

Если вы не отвечаете требованиям защиты федерального закона в отношении унаследованного вами дома, вам нужно будет получить финансирование самостоятельно. Если у вас есть хороший кредит и доход для погашения ссуды, вы можете получить одобрение на покрытие расходов по выплате остатка по текущей ипотеке. Вы также можете попытаться привлечь к участию в ссуде соавтора, если не можете получить ее самостоятельно.

Другой вариант — продать дом и на вырученные деньги купить то, что вы можете себе позволить.Если дом большой и больше, чем вы можете вместить, продажа — часто лучший выбор. При определении ожидаемого объема обслуживания вам необходимо подумать о любых необходимых ремонтных работах, а также об уходе за двором, обслуживании крыши и внешнего вида, замене или ремонте приборов и других систем в доме, а также о различных мелких ремонтных проблемах, которые могут возникнуть. домовладельцам нужно иметь дело. Чем больше дом, тем дороже будут стоить все эти расходы. Не забывайте о налогах на дом, особенно если он большой или находится в хорошем районе.Вам нужно будет подумать, сколько будет стоить обогрев и охлаждение дома. Страхование — это еще одна статья расходов, с которой вам придется столкнуться. После того, как вы все сложите, вам нужно будет решить, есть ли у вас финансы для покрытия этих расходов вместе с ипотекой.

Другие соображения при наследовании дома

Налоги

Важным моментом, который следует учитывать при наследовании недвижимости, являются налоги, которые вы должны платить при продаже. Это называется налогом на прирост капитала: вы платите сумму, превышающую стоимость дома, когда вы унаследовали его.Если вы продаете недвижимость в течение первого года или в соответствии с законодательством штата, возможно, вам не придется платить налог. Но если вы решите сохранить дом и продать его через три или четыре года, вы будете нести ответственность за налог на увеличение стоимости в течение этого времени.

Личное имущество