ТОП-12 самых популярных схем мошенничества в Украине

Развитие инновационных технологий затронуло все области жизнедеятельности человека. Мы пользуемся умными гаджетами, которые убирают самостоятельно дом, моют посуду, стирают и даже способны насыпать еду домашним питомцам, когда нас нет рядом.

Но, одновременно с этим, модернизируются и методы мошенничества у воров, которые держат руку на пульсе всех изменений происходящих в сфере систем безопасности, в том числе кибер-технологий.

Чтобы обезопасить себя от преступников, предлагаем ознакомится с наиболее популярными схемами мошенничества, который действуют сейчас на территории Украины.

Что это за схемы

Каждая из нижеприведенных схем рассчитана на определенную категорию граждан, поэтому, если даже вы понимаете, что вас таким образом не провести, предупредите своих близких и родных.

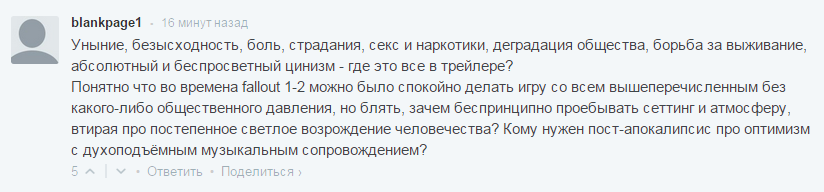

- SMS-выигрыш. Алгоритм данной схемы таков: пользователь мобильного телефона получает смс, в которых содержится информация о якобы выигрыше.

Человек, который знаком с подобной схемой будет отправлять смс или перезванивать по указанному номеру, а в результате за эти действия со счета будут списаны деньги в пользу мошенников, разработавших схему.

Человек, который знаком с подобной схемой будет отправлять смс или перезванивать по указанному номеру, а в результате за эти действия со счета будут списаны деньги в пользу мошенников, разработавших схему. - “Верните наши деньги”. В этом случае на телефон приходит смс с текстом, что ваш счет был пополнен на определенную сумму. Следом за сообщением поступает звонок, где вам говорят, пополнили ваш счет случайно, по ошибке. Конечно, у вас попросят вернуть эти деньги.

В этом случае надо быть очень внимательным и в первую очередь проверить счет. Если сумма на счету не изменилась, смело игнорируйте звонящего.

- Услуги 18+ или смс-знакомства. Такие схемы больше рассчитаны на мужчин, жаждущих онлайн развлечения. Тарифы на подобные звонки или сообщения — баснословные.

- Арест и задержание родственника полицией. Старая, но действенная схема, когда аферисты представляются сотрудниками полиции и предлагают за определенную сумму “отмазать” вашего родственника от тюрьмы.

Задача мошенника максимально запугать человека, не давая возможности трезво оценить ситуацию и связаться с близкими.

Задача мошенника максимально запугать человека, не давая возможности трезво оценить ситуацию и связаться с близкими. - Звонок от “сотрудников банка”. В этом случае вам звонят и представляются работником банка, в котором у вас открыт счет. От вас попросят номер карты и трехзначного кода, чтоб якобы ее разблокировать.

- “Мы звоним по объявлению”. Данная афера действует на тех, кто разместил объявление о пропаже домашнего питомца, ключей или мобильного. Мошенник будет требовать у вас денег за возврат вещи, которой у него нет.

- Онлайн-торговля. Данная схема максимально проста — вы хотите купить товар, а вас просят внести 100% предоплату, в результате у вас нет ни денег, ни товара.

- Афера с кредиткой. Абоненту поступает смс-сообщение или звонок с предложением получить карту банка, на которой есть существенный кредитный лимит и маленький процент. Человек соглашается, но выясняется что выпуск карты платный.

Несмотря на это, многие переводят деньги, так как очень часто за выпуск карты надо платить, например в некоторых банках, спортклубах и т.д..

Несмотря на это, многие переводят деньги, так как очень часто за выпуск карты надо платить, например в некоторых банках, спортклубах и т.д.. - Вирусная атака. Вам отправляют сообщение, в которому говорится о том, что устройство заражено вирусом, чтобы его устранить, надо внести определенную плату.

- Помощь при денежных переводах. Вас просят перевести деньги в зарубежный банк, помочь некоему богатому инвестору за определенный процент. Но, прежде чем “инвестор” переводит вам деньги для операции, оказывается необходимо внести некую сумму для гарантии.

- Мошенники имитируют работу на Форекс рынке. Рассчитана схема на желающих заработать денег в интернете. От аферистов поступает звонок, приходит смс или электронное письмо, где жертву уговаривают принять участие в заработке. В процессе, человек лишается крупных сумм, которые никто не возместит.

- Утеря сим-карты. Мошенники обманным путем узнают номер банковской карты и контактный телефон потенциальной жертвы.

На номер поступает пара контрольных звонков, чтобы доказать свои права на карту. В салоне мобильной связи аферисты говорят, что утеряна карта и ее восстанавливают, так как они с легкостью называют два последних номера с которых был звонок.

На номер поступает пара контрольных звонков, чтобы доказать свои права на карту. В салоне мобильной связи аферисты говорят, что утеряна карта и ее восстанавливают, так как они с легкостью называют два последних номера с которых был звонок.

При помощи сим карты можно заходить в интернет-банкинг и совершать необходимые манипуляции.

Знаете еще о подобных схемах мошенничества? Сообщите нам и мы расскажем о них в наших следующих материалах.

Поделитесь новостью:

Эксперты описали схему мошенничества с инвестициями в компании Маска :: Общество :: РБК

Фото: Dean Mouhtaropoulos / Getty Images

Мошенники пытаются получить личные данные россиян на фишинговых сайтах обещаниями заработка от инвестиций в российские и иностранные компании, рассказали в компании по стратегическому управлению цифровыми рисками Bi.

По информации Bi.Zone, мошенники создают фишинговые сайты, с помощью которых выманивают персональные данные пользователей, предлагая им вложиться в инвестиционные проекты российских и зарубежных компаний. Так, россиянам предлагалось инвестировать в крупные российские банки, компании нефтяной отрасли, а также американскую Tesla и другие проекты Илона Маска.

Фишинг — вид интернет-мошенничества, когда злоумышленники пытаются получить конфиденциальную информацию пользователей, например логин, пароль или данные банковской карты, различными способами побуждая пользователя заполнить требуемую форму с данными.

Так, новые сайты мошенников представляют из себя одну страницу с ярким заголовком, ссылкой на видео из YouTube, описанием будущих выгод, а также формой сбора личных данных. После ввода информации всплывает окно с обещанием перезвонить тому, кто ее предоставил, но никаких действий не следует.

Названы самые популярные схемы мошенничества на дороге

https://ria.![]() ru/20200729/1575121810.html

ru/20200729/1575121810.html

Названы самые популярные схемы мошенничества на дороге

Названы самые популярные схемы мошенничества на дороге — РИА Новости, 29.07.2020

Названы самые популярные схемы мошенничества на дороге

Автомобильный журнал «За рулем» перечислил четыре наиболее распространенные схемы обмана водителей, а также способы не попасться на удочку мошенников. РИА Новости, 29.07.2020

2020-07-29T17:09

2020-07-29T17:09

2020-07-29T22:02

общество

авто

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/150636/77/1506367726_0:154:3008:1846_1920x0_80_0_0_423841731773c042acaa6f518ffa9fbf.jpg

МОСКВА, 29 июл — РИА Новости. Автомобильный журнал «За рулем» перечислил четыре наиболее распространенные схемы обмана водителей, а также способы не попасться на удочку мошенников. Автор материала обращает внимание, что после смягчения мер самоизоляции аферисты стали более изобретательными и активными, ведь в течение двух месяцев «вся страна сидела по домам». Наиболее распространенный способ мошенничества на дорогах — с помощью детей, сообщается в статье. Суть этой схемы в том, что к автомобилисту на парковке подходит заплаканный ребенок и просит отвезти его к бабушке, потому что его бьют родители, либо сообщает, что потерялся, и просит помочь найти родных. «Соглашаясь отвезти ребенка к родственникам, вы рискуете заработать очень крупные неприятности», — предупреждает автомобилистов автор. Если выполнить просьбу ребенка, можно столкнуться с поджидающими в указанном месте «родителями» с подставными полицейскими. Они обвинят жертву в похищении ребенка или даже в педофилии. А чтобы не оказаться фигурантом уголовного дела, мошенники предложат договориться на месте. Автор статьи призывает ни в коем случае не везти куда-либо чужого ребенка без согласия родителей. «Помочь малышу, если у него и правда неприятности, можно, вызвав на место наряд полиции», — сообщается в статье. Другая схема мошенничества — «дым столбом». Чаще всего жертвами злоумышленников становятся женщины.

Наиболее распространенный способ мошенничества на дорогах — с помощью детей, сообщается в статье. Суть этой схемы в том, что к автомобилисту на парковке подходит заплаканный ребенок и просит отвезти его к бабушке, потому что его бьют родители, либо сообщает, что потерялся, и просит помочь найти родных. «Соглашаясь отвезти ребенка к родственникам, вы рискуете заработать очень крупные неприятности», — предупреждает автомобилистов автор. Если выполнить просьбу ребенка, можно столкнуться с поджидающими в указанном месте «родителями» с подставными полицейскими. Они обвинят жертву в похищении ребенка или даже в педофилии. А чтобы не оказаться фигурантом уголовного дела, мошенники предложат договориться на месте. Автор статьи призывает ни в коем случае не везти куда-либо чужого ребенка без согласия родителей. «Помочь малышу, если у него и правда неприятности, можно, вызвав на место наряд полиции», — сообщается в статье. Другая схема мошенничества — «дым столбом». Чаще всего жертвами злоумышленников становятся женщины. Водитель одного из автомобилей во время движения показывает жертве знаки, что с машиной что-то не так, и просит остановиться и встать у обочины, после чего выбегает, просит открыть капот и спешно что-то делает с агрегатами.Задача «бдительного» автомобилиста в данном случае вогнать в ступор жертву своей скоростью и, получив доступ к подкапотному пространству, брызнуть масло на горячий двигатель, после чего повалит дым. После этого аферист позовет в сервис к своим знакомым, где автомобилиста «обдерут как липку». Эксперты советуют ни в коем случае не давать посторонним осматривать повреждения своей машины и тем более залезать под капот. Рвущегося «помочь» автомобилиста следует поблагодарить и сказать, что справитесь самостоятельно. Третья схема «развода» на дорогах — требование компенсации морального вреда. Такой способ применяют в местах с плохой видимостью из-за кустов или припаркованных автомобилей. Обязательное условие — низкая скорость передвижения. Злоумышленник, выждав нужный момент, бросается под колеса, после чего падает на землю, сымитировав наезд.

Водитель одного из автомобилей во время движения показывает жертве знаки, что с машиной что-то не так, и просит остановиться и встать у обочины, после чего выбегает, просит открыть капот и спешно что-то делает с агрегатами.Задача «бдительного» автомобилиста в данном случае вогнать в ступор жертву своей скоростью и, получив доступ к подкапотному пространству, брызнуть масло на горячий двигатель, после чего повалит дым. После этого аферист позовет в сервис к своим знакомым, где автомобилиста «обдерут как липку». Эксперты советуют ни в коем случае не давать посторонним осматривать повреждения своей машины и тем более залезать под капот. Рвущегося «помочь» автомобилиста следует поблагодарить и сказать, что справитесь самостоятельно. Третья схема «развода» на дорогах — требование компенсации морального вреда. Такой способ применяют в местах с плохой видимостью из-за кустов или припаркованных автомобилей. Обязательное условие — низкая скорость передвижения. Злоумышленник, выждав нужный момент, бросается под колеса, после чего падает на землю, сымитировав наезд. Когда водитель выйдет из автомобиля, мошенник скажет, что с ним все в порядке, но он разбил часы, смартфон или какой-нибудь другой гаджет. Разумеется, эти повреждения не имеют отношения к «наезду» и появились до него, но жертва об этом не догадывается и соглашается возместить «ущерб». Автор призывает ни в коем случае не соглашаться на какие-либо выплаты и вызывать ГИБДД. Кроме того, следует не тратить время на разговоры с «пострадавшим», а вместо этого собирать контакты свидетелей инцидента. Как правило, преступники предпочитают не связываться со стражами порядка и покидают место происшествия. Еще один способ наживы сводится к краже. Один из мошенников, часто это девушка, просит о помощи автолюбителя, и пока тот помогает «починить» машину, злоумышленники обкрадывают его. Часто в этой схеме преступники обходятся без «сломанного» автомобиля. Достаточно сделать что-то, что бы отвлекло жертву и выманило из машины: прокол колеса, привязанная банка или банкнота под дворником.Эксперты призывают ни в коем случае не оставлять автомобиль открытым ни на минуту, а перед каждой поездкой обходить его со всех сторон.

Когда водитель выйдет из автомобиля, мошенник скажет, что с ним все в порядке, но он разбил часы, смартфон или какой-нибудь другой гаджет. Разумеется, эти повреждения не имеют отношения к «наезду» и появились до него, но жертва об этом не догадывается и соглашается возместить «ущерб». Автор призывает ни в коем случае не соглашаться на какие-либо выплаты и вызывать ГИБДД. Кроме того, следует не тратить время на разговоры с «пострадавшим», а вместо этого собирать контакты свидетелей инцидента. Как правило, преступники предпочитают не связываться со стражами порядка и покидают место происшествия. Еще один способ наживы сводится к краже. Один из мошенников, часто это девушка, просит о помощи автолюбителя, и пока тот помогает «починить» машину, злоумышленники обкрадывают его. Часто в этой схеме преступники обходятся без «сломанного» автомобиля. Достаточно сделать что-то, что бы отвлекло жертву и выманило из машины: прокол колеса, привязанная банка или банкнота под дворником.Эксперты призывают ни в коем случае не оставлять автомобиль открытым ни на минуту, а перед каждой поездкой обходить его со всех сторон.

https://ria.ru/20200705/1573905312.html

https://ria.ru/20200629/1573600443.html

https://ria.ru/20200226/1565241907.html

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2020

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdnn21.img.ria.ru/images/150636/77/1506367726_171:0:2838:2000_1920x0_80_0_0_8ef843bacc9d17d0f0752e95a3eee852.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og. xn--p1ai/awards/

xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

общество, авто

МОСКВА, 29 июл — РИА Новости. Автомобильный журнал «За рулем» перечислил четыре наиболее распространенные схемы обмана водителей, а также способы не попасться на удочку мошенников.Автор материала обращает внимание, что после смягчения мер самоизоляции аферисты стали более изобретательными и активными, ведь в течение двух месяцев «вся страна сидела по домам».

Наиболее распространенный способ мошенничества на дорогах — с помощью детей, сообщается в статье. Суть этой схемы в том, что к автомобилисту на парковке подходит заплаканный ребенок и просит отвезти его к бабушке, потому что его бьют родители, либо сообщает, что потерялся, и просит помочь найти родных.

«Соглашаясь отвезти ребенка к родственникам, вы рискуете заработать очень крупные неприятности», — предупреждает автомобилистов автор.

5 июля 2020, 07:06

Названы шесть опасных «глупостей», которые совершают водителиЕсли выполнить просьбу ребенка, можно столкнуться с поджидающими в указанном месте «родителями» с подставными полицейскими. Они обвинят жертву в похищении ребенка или даже в педофилии. А чтобы не оказаться фигурантом уголовного дела, мошенники предложат договориться на месте.

Автор статьи призывает ни в коем случае не везти куда-либо чужого ребенка без согласия родителей.

«Помочь малышу, если у него и правда неприятности, можно, вызвав на место наряд полиции», — сообщается в статье.

Другая схема мошенничества — «дым столбом». Чаще всего жертвами злоумышленников становятся женщины.

Водитель одного из автомобилей во время движения показывает жертве знаки, что с машиной что-то не так, и просит остановиться и встать у обочины, после чего выбегает, просит открыть капот и спешно что-то делает с агрегатами.

Задача «бдительного» автомобилиста в данном случае вогнать в ступор жертву своей скоростью и, получив доступ к подкапотному пространству, брызнуть масло на горячий двигатель, после чего повалит дым. После этого аферист позовет в сервис к своим знакомым, где автомобилиста «обдерут как липку».

После этого аферист позовет в сервис к своим знакомым, где автомобилиста «обдерут как липку».

Эксперты советуют ни в коем случае не давать посторонним осматривать повреждения своей машины и тем более залезать под капот. Рвущегося «помочь» автомобилиста следует поблагодарить и сказать, что справитесь самостоятельно.

29 июня 2020, 03:54

Названы шесть признаков готовящегося угона автомобиляТретья схема «развода» на дорогах — требование компенсации морального вреда. Такой способ применяют в местах с плохой видимостью из-за кустов или припаркованных автомобилей. Обязательное условие — низкая скорость передвижения. Злоумышленник, выждав нужный момент, бросается под колеса, после чего падает на землю, сымитировав наезд.

Когда водитель выйдет из автомобиля, мошенник скажет, что с ним все в порядке, но он разбил часы, смартфон или какой-нибудь другой гаджет. Разумеется, эти повреждения не имеют отношения к «наезду» и появились до него, но жертва об этом не догадывается и соглашается возместить «ущерб».

Автор призывает ни в коем случае не соглашаться на какие-либо выплаты и вызывать ГИБДД. Кроме того, следует не тратить время на разговоры с «пострадавшим», а вместо этого собирать контакты свидетелей инцидента. Как правило, преступники предпочитают не связываться со стражами порядка и покидают место происшествия.

Еще один способ наживы сводится к краже. Один из мошенников, часто это девушка, просит о помощи автолюбителя, и пока тот помогает «починить» машину, злоумышленники обкрадывают его.

Часто в этой схеме преступники обходятся без «сломанного» автомобиля. Достаточно сделать что-то, что бы отвлекло жертву и выманило из машины: прокол колеса, привязанная банка или банкнота под дворником.

Эксперты призывают ни в коем случае не оставлять автомобиль открытым ни на минуту, а перед каждой поездкой обходить его со всех сторон.

26 февраля 2020, 17:08

Эксперты назвали пять признаков «развода» в автосалонеСхемы мошенничества: 6 признаков «лохотрона»

УМНЫЕ СЛОВАБинарный опцион — вид биржевого контракта.

Суть заключается в том, что клиент делает ставку на рост или падение одной валюты по отношению к другой (или любого другого актива). Игра происходит в Интернете. Если клиент угадал, он удваивает капитал и отдает комиссию брокеру (в среднем 15 — 20%). Если не угадал, теряет все, что поставил на кон.

Суть заключается в том, что клиент делает ставку на рост или падение одной валюты по отношению к другой (или любого другого актива). Игра происходит в Интернете. Если клиент угадал, он удваивает капитал и отдает комиссию брокеру (в среднем 15 — 20%). Если не угадал, теряет все, что поставил на кон.Форекс-дилер — компания, которая предоставляет доступ к торгам на валютном рынке. В России лицензию ЦБ имеют лишь 8 форекс-дилеров.

Офшорная компания — та, что зарегистрирована в другой стране, с более выгодной системой налогообложения и другими преференциями. Это значит, что российские надзорные органы не следят за ее деятельностью. И все риски ложатся на клиента. В случае чего, доказывать свою правоту ему придется за границей.

Социальная инженерия — в данном контексте это совокупность методов психологического воздействия, которыми пользуются мошенники, чтобы уговорить жертву отдать им деньги.

Криптовалюта — это цифровая валюта. Самые известные: биткоин и эфириум. Их создали программисты, чтобы составить конкуренцию традиционным долларам, евро, рублям и другим. В наличном виде криптовалюты не существуют — только в цифровом. В прошлом году криптовалюты резко подорожали — в десятки и даже сотни раз. С этим и связан повышенный интерес к ним, в том числе со стороны мошенников. В этом году биткоин и его аналоги подешевели в несколько раз. Одни эксперты считают криптовалюты будущими мировыми деньгами. В то время как другие более скептичны и воспринимают их как глобальную финансовую пирамиду.

Самые известные: биткоин и эфириум. Их создали программисты, чтобы составить конкуренцию традиционным долларам, евро, рублям и другим. В наличном виде криптовалюты не существуют — только в цифровом. В прошлом году криптовалюты резко подорожали — в десятки и даже сотни раз. С этим и связан повышенный интерес к ним, в том числе со стороны мошенников. В этом году биткоин и его аналоги подешевели в несколько раз. Одни эксперты считают криптовалюты будущими мировыми деньгами. В то время как другие более скептичны и воспринимают их как глобальную финансовую пирамиду.

Токен — аналог ценной бумаги в цифровом виде. Их продают молодые компании, которые хотят создать некую виртуальную технологию. Обычно она связана с теми же криптовалютами. Мол, сейчас соберем деньги, запустим проект, а потом все владельцы токенов (по сути акционеры) будут получать прибыль от него. В большинстве случаев, этим пользуются мошенники. Строят воздушные замки, а по факту собирают деньги с доверчивых граждан и исчезают.

Скимминг — способ воровства с банковских карт. Используется специальное оборудование, которое устанавливается на банкомат. Оно считывает данные с магнитной ленты. А пин-код узнают либо с помощью накладной клавиатуры, либо с помощью микро-камеры. Потом делается дубликат карты, который позволяет опустошить счет жертвы. Этот способ постепенно сходит на нет. Большинство банков теперь выпускают только карты с чипом. Он защищен от подобного считывания информации.

3 популярные мошеннические схемы на рынке инвестиций

Рынок, который строится исключительно на деньгах, просто не может обойтись без мошенников. Ниже несколько распространенных схем обмана на рынке инвестиций. Будьте осторожны, чтобы не попасть на удочку мошенников и не потерять свои средства.

1. Обучающие курсы

Даже если вы еще не вышли на биржу, а только пытаетесь узнать о существующих возможностях заработка, вас уже могут поджидать мошенники. Крутятся они в онлайн-школах инвестирования. Вы наверняка не раз и не два видели рекламу с кричащими слоганами, вроде «Научим делать миллионы на бирже». Знайте, вас научат очевидным вещам — покупать, когда дешево, и продавать, когда дорого. Возможно, расскажут о ситуациях, которые влияют на перемены рынка. На этом все. Заработок как был, так и остается на вашей совести. Если вы вложили кучу денег и прогорели — значит, выбрали неправильный момент, сами виноваты. Если удалось немного отбить вложения — радуйтесь. Но это точно не благодаря заслугам обучающих курсов. Не отдавайте деньги за обучение трейдингу. Это средства, выброшенные на ветер.

Вы наверняка не раз и не два видели рекламу с кричащими слоганами, вроде «Научим делать миллионы на бирже». Знайте, вас научат очевидным вещам — покупать, когда дешево, и продавать, когда дорого. Возможно, расскажут о ситуациях, которые влияют на перемены рынка. На этом все. Заработок как был, так и остается на вашей совести. Если вы вложили кучу денег и прогорели — значит, выбрали неправильный момент, сами виноваты. Если удалось немного отбить вложения — радуйтесь. Но это точно не благодаря заслугам обучающих курсов. Не отдавайте деньги за обучение трейдингу. Это средства, выброшенные на ветер.

2. Трейдер-помощник

Если вы хоть раз встречали объявление с содержанием: «Помогу увеличить доходность до 100%», поздравляем — вы уже соприкоснулись с мошенниками. Их принцип обмана работает очень просто. Если вы не умеете и не хотите учиться торговать на рынке сами, но при этом хотите заработать денег, на вас может выйти «трейдер», который готов помочь вам заработать, естественно, за определенный процент. Он может показывать вам скриншоты успешных операций и многомиллионный денежный счет, чтобы сразу же создать впечатление успешного специалиста. Но проблема в том, что никому из успешных трейдеров нет надобности зарабатывать таким способом. Инвестиционный рынок слишком нестабильная вещь, и обещать 100% прибыли по истечении какого-то срока просто невозможно. Скорее всего, вас попросят создать счет и закинуть на него крупную сумму (потому что выходить на торги с маленькой суммой смысла нет), и вы просто ее потеряете. Возврату деньги не подлежат. Так что не думайте, что какой-нибудь «профи» будет помогать вам по доброте душевной их возвращать.

3. Продажа информации

Все изменения на инвестиционном рынке происходят вслед за изменениями в реальном мире. Американский суд признал производителя микрочипов Qualcomm виновным в недобросовестной конкуренции, и акции компании упали на 11% за день. Google представил новую платформу для видеоигр Stadia, и акции производителей приставок Sony и Nintendo упали примерно на 4,5%. А вот из-за той же новости компания, которая является основным поставщиком Google в работе над новой платформой, наоборот, увеличила стоимость акций на 12%. Множество событий в той или иной степени влияют на состояние рынка, и некоторые люди пытаются заработать на этом. Они продают «инсайдерскую» информацию о переменах, которые ожидают рынок. Грамотно воспользовавшись этой информацией, можно сделать хорошие деньги. Только проблема зачастую состоит в том, что информация либо является фейковой, либо ее и без всяких «инсайдеров» можно найти в свободном доступе. Не тратьте свои деньги на подобные «услуги». Лучше почаще мониторьте новостные сайты, в том числе зарубежные. Будьте осторожны и перепроверяйте информацию несколько раз, чтобы не попасть в лапы мошенников.

Ранее +1Платформа рассказала, как открыть детский сад. Оказывается, учреждения детского образования — это НКО и нужно знать много юридических нюансов, чтобы работать по закону.

Подписывайтесь на наш канал в Яндекс.Дзен.

Как уберечь себя и близких от финансового мошенничества

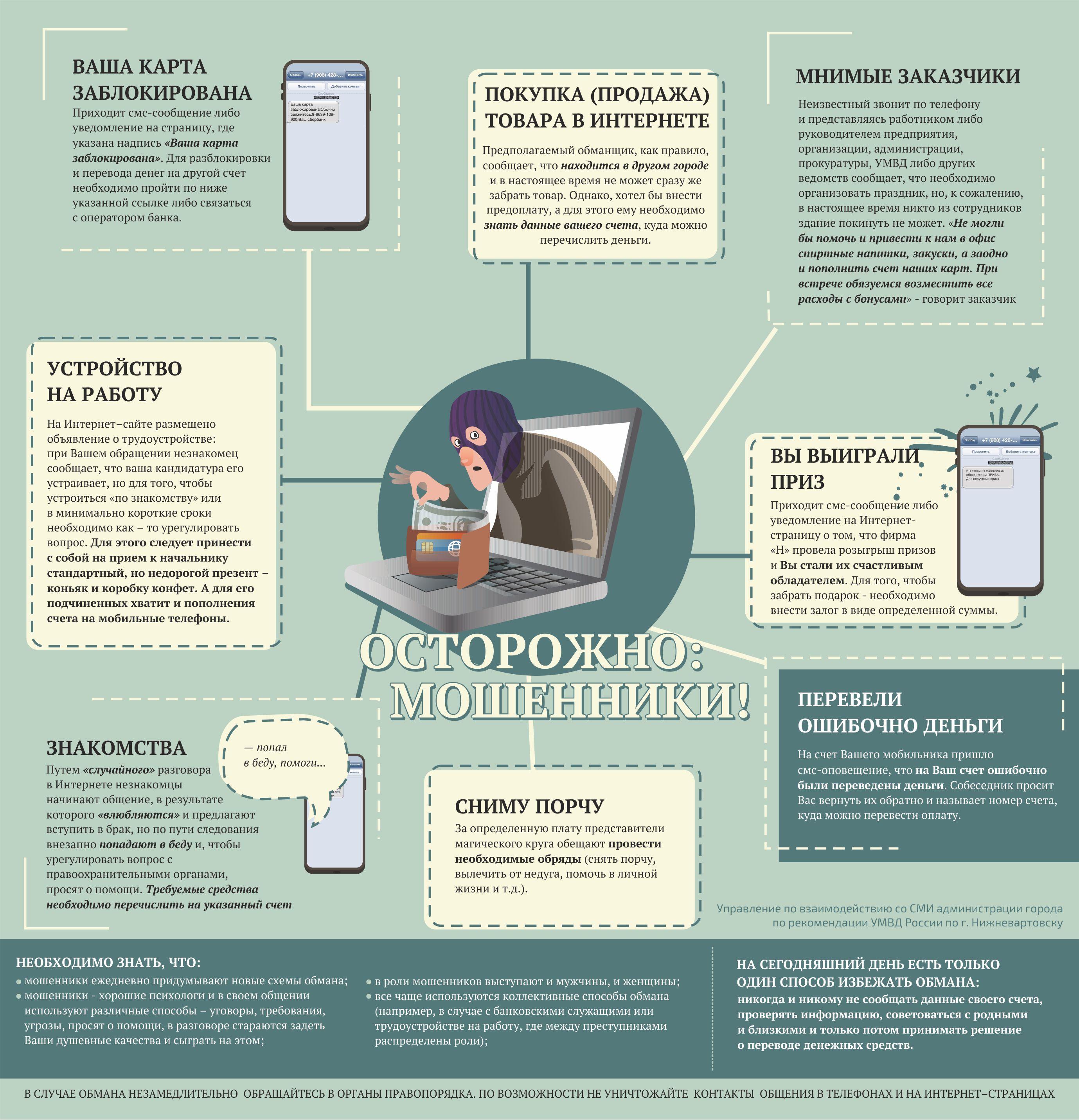

Списание денег со счета без ведома владельца, кража паролей и ПИН-кодов, легкий заработок в интернете и вклады под невероятные проценты, онлайн-казино — все это виды финансового мошенничества. Преступники будут спекулировать на ваших чувствах, обещать золотые горы, маскироваться под сотрудников банков или государственные организации, чтобы выманить деньги. Как распознать мошенника и что делать, если вас все-таки удалось обмануть?

Стать жертвой преступников может каждый, и неважно, использует он банковскую карту или предпочитает рассчитываться наличными. Мошенники умеют выманивать деньги онлайн, с помощью звонков и СМС, в социальных сетях и офисах. Как они это делают?

Мошенничество с банковскими картами

Чтобы использовать вашу карту в своих целях, мошенникам нужно узнать ее номер, имя владельца, срок действия, номер CVC или CVV. Они могут установить скиммер на банкомат (специальное устройство, которое накладывают на приемник карты в банкомате) и видеокамеру над клавиатурой.

Номер CVC или CVV — три цифры, расположенные на поле для подписи владельца карты или рядом с ним.

Достаточно один раз воспользоваться таким банкоматом и не прикрыть рукой клавиатуру в момент набора ПИН-кода — и ваши деньги могут снять, перевести на несколько счетов и обналичить. Украсть данные вашей карты могут даже в кафе или магазине. Злоумышленником может оказаться продавец, который получит доступ к вашей карте хотя бы на пять секунд. Сфотографировав вашу карту, он сможет воспользоваться ей для расчетов в интернете.

Как не попасться

- Перед снятием денег в банкомате осмотрите его. На картоприемнике не должно быть посторонних предметов, клавиатура не должна шататься.

- Набирая ПИН-код, прикрывайте клавиатуру рукой. Делайте это даже во время расчетов картой в кафе.

- Подключите мобильный банк и СМС-уведомления.

- Если совершаете покупки через интернет, никому не сообщайте секретный код для подтверждения операций, который приходит вам по СМС.

- Старайтесь никогда не терять из виду вашу карту.

Кибермошенничество

Допустим, вы всегда снимаете деньги только в кассе банка, а картой и вовсе не рассчитываетесь. Вы чувствуете себя в безопасности. Вдруг вам приходит СМС или письмо якобы от банка со ссылкой, просьбой перезвонить по неизвестному номеру или с уведомлением о неожиданном крупном выигрыше. Или звонят от имени банка и просят сообщить личные данные, ПИН-код от карты или номер СМС-подтверждения. Или пишут в социальных сетях от имени родственников или друзей, которые внезапно попали в беду (угодили в полицию, сбила машина, украли сумку) и просят перевести энную сумму денег на неизвестный счет. В 99,9% случаев вы имеете дело с мошенниками. За ссылками, скорее всего, таятся вирусы, на другом конце провода — специалисты по обману, которые всеми правдами и неправдами хотят выманить необходимые им данные, а по ту сторону экрана — злоумышленники, которые играют на ваших желаниях, чувствах и заботе о близких.

Мошеннические организации

Самая известная мошенническая организация в России — МММ. Она работала по принципу финансовой пирамиды: обещала огромные проценты по вкладам, гарантировала доходность и выплачивала средства за счет денег, внесенных другими вкладчиками. Верхушка этой пирамиды действительно могла заработать, а те, кто стоял на ступенях ниже, теряли свои деньги. Но сейчас ситуация изменилась, организаторы финансовых пирамид — просто мошенники, которые собирают с людей деньги и пропадают. Неважно, вверху вы пирамиды или внизу, на финансовых пирамидах заработать нельзя:если вы вложите деньги, вы непременно их потеряете.

Сейчас финансовые пирамиды начинают маскироваться подмикрофинансовые организации, работающие по принципу сетевого маркетинга, инвестиционные и управляющие предприятия, онлайн-казино. Они заявляют о высоких процентах по вкладам и отсутствии рисков, гарантируют доход (что запрещено на рынке ценных бумаг), обещают помощь людям с плохой кредитной историей. А еще просят внести деньги сразу (желательно наличными) и привести друга (иногда за какой-то бонус), чтобы масштабы пирамиды увеличивались и их (а не ваша) прибыль росла.

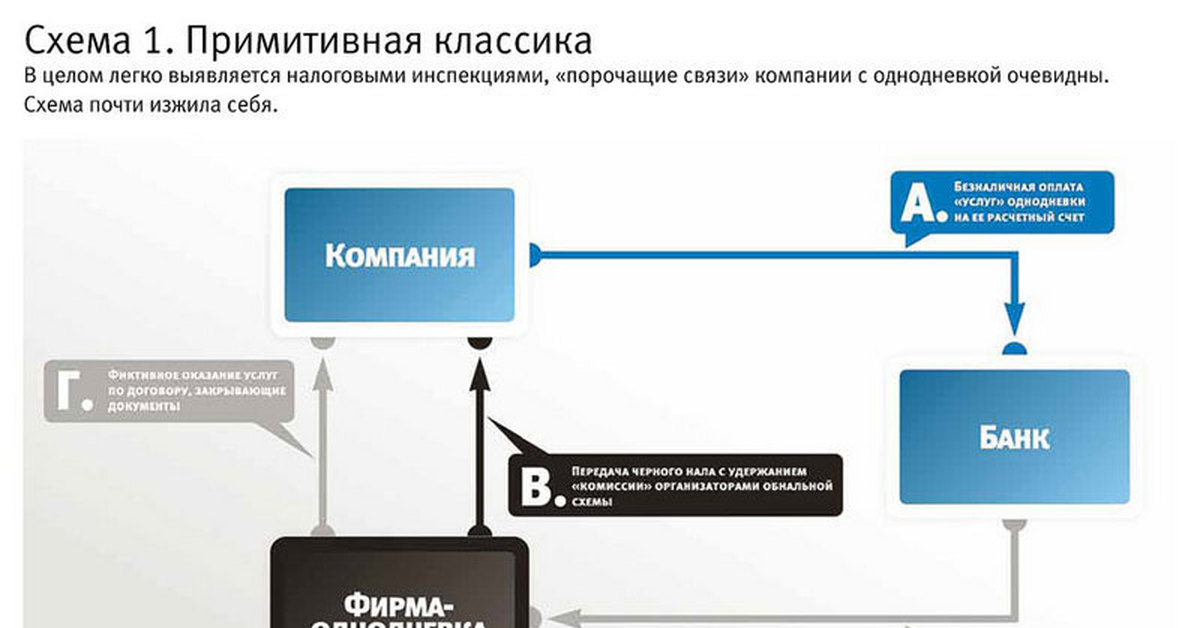

Мошенничество на финансовых рынках

Еще один тип мошенников — псевдопрофессиональные участники финансового рынка, которые активно рекламируют свои услуги по организации торговли на рынке Форекс.

Наверняка вы слышали истории, как простые люди «с улицы» заработали состояние, покупая и продавая валюту на рынке Форекс. Звучит заманчиво, но не спешите рисковать. Физическое лицо с небольшим стартовым капиталом не имеет доступа на реальный рынок Форекс, где продают и покупают валюту в основном крупные банки. Чтобы обычному человеку выйти на Форекс, нужно заключить договор с посредником,форекс-дилером, и торговать через него.

Торговля на рынке Форекс сама по себе большой риск, гарантий нет, больше шансов потерять все, чем сорвать куш. Но опасность кроется и в посредниках: можно нарваться на мошенников, которые просто не вернут вам деньги. Вероятен такой вариант: вам предлагают удивительно низкие комиссии, различные бонусы (сумма на вашем счете, допустим, удваивается). Вы даже можете заключить с дилером договор через интернет с помощью электронного документооборота и вроде бы выиграть целый миллион! Но прибыль вы не получите и вложения потеряете.

С 1 января 2016 года осуществлять дилерскую деятельность на территории России могут только лицензированные компании, зарегистрированные на территории РФ.

Не стоит связываться с так называемыми бинарными опционами. Реклама в интернете сулит вам неслыханную прибыль: откройте счет, делайте ставки на рост или падение валют или акций за определенный период. Если по истечении заявленного времени ваш прогноз оказывается верен, вы получаете внушительный процент прибыли, если вы не угадали — теряете деньги. В реальности сегодня в интернете не существует площадок, на которых могут проводиться такие сделки, поэтому все обещания о легком заработке на бинарных опционах — это мошенничество. Вы просто потеряете свои деньги.

Как уберечься от обмана

Если вы стали жертвой мошенничества на финансовых рынках.

- Позвоните в банк (номер всегда есть на обороте карты или на главной странице сайта банка), сообщите о мошеннической операции и заблокируйте карту.

- Запросите выписку по счету и напишите заявление о несогласии с операцией.

- Обратитесь с заявлением в отдел полиции по месту жительства или отправьте обращение в управление «К» МВД России.

- Не переходите по неизвестным ссылкам, не перезванивайте по сомнительным номерам. Даже если ссылка кажется надежной, а телефон верным, всегда сверяйте адреса с доменными именами официальных сайтов организаций, а номера проверяйте в официальных справочниках.

- Если вам приходит СМС о зачислении средств (и сообщение похоже на привычное уведомление банка), а затем звонит якобы растяпа, который по ошибке зачислил вам деньги и просит вернуть, не спешите ничего возвращать. Такая ситуация больше похожа на мошенническую схему: скорее всего, деньги не приходили, СМС — не от вашего банка, а звонил вам злоумышленник. Проверьте состояние вашего счета, закажите выписку в онлайн-банке или позвоните в банк, прежде чем переводить кому-то деньги.

- Если вам приходит уведомление «Подтвердите покупку» и код, а следом раздается звонок опять же от «рассеянного» человека, который говорит, что по ошибке указал ваш телефонный номер, и просит продиктовать ему код, ни в коем случае не делайте этого. Мошенники пытаются выманить у вас код, чтобы списать с вашего счета деньги или подписать вас на ненужный платный сервис.

- Никому не сообщайте персональные данные, а уж тем более пароли и коды. Сотрудникам банка они не нужны, а мошенникам откроют доступ к вашим деньгам.

- Не храните данные карт на компьютере или в смартфоне.

- Проверяйте информацию. Если вам говорят, будто вы что-то выиграли или c вашей карты случайно списали деньги и нужно назвать свои данные, чтобы остановить операцию, закончите разговор и перезвоните в банк по номеру телефона, указанному на обратной стороне вашей карты.

- Если вам сообщают, что у родственников или друзей неприятности, постарайтесь связаться с ними напрямую.

- Установите на компьютер антивирус — и себе, и родственникам.

- Объясните пожилым родственникам и подросткам эти простые правила.

- Позвоните в банк (номер всегда есть на обороте карты или на главной странице сайта банка), сообщите о мошеннической операции и заблокируйте карту.

- Обратитесь с заявлением в отдел полиции по месту жительства или отправьте обращение в управление «К» МВД России.

- Составьте претензию и направьте ее в адрес компании заказным письмом с уведомлением. Или отнесите лично и удостоверьтесь, что его зарегистрировали. Возьмите расписку о получении, чтобы компания якобы случайно не потеряла ваше письмо.

- Если компания отказывается вернуть деньги, то соберите все документы (от договоров до выписок) и обратитесь в правоохранительные органы с заявлением.

- Свяжитесь с юристом и попробуйте найти других жертв мошенничества.

- Если вы все же решились выйти на рынок Форекс, внимательно изучите закон и «Базовый стандарт совершения операций на финансовом рынке при осуществлении деятельности форекс-дилера».

- Проверьте форекс-дилера, с которым собираетесь работать, — у него обязательно должна быть лицензия. Уточнить, есть ли она, можно в справочнике участников финансового рынка.

- Если компания зарегистрирована не в России, а в офшорных зонах, насторожитесь: скорее всего, перед вами мошенники.

- Предупредите пожилых родственников о том, что агрессивная реклама быстрого заработка в интернете на деле обернется не прибылью, а потерей денег.

- А еще лучше — не рискуйте, попробуйте начать путь инвестора на бирже.

- Соберите все документы, которые у вас есть: договоры, заключенные с посредником-мошенником, чеки на перевод денег, сделайте скриншоты с сайта — и отправляйтесь в полицию писать заявление.

- Сообщите в Банк России, все жалобы рассматриваются.

Налоговые мошенничества/предупреждения для потребителей | Internal Revenue Service

Фишинг (Английский) (например, «выуживание информации») — это мошенничество, когда жулики отправляют сообщения электронной почты, чтобы обмануть ничего не подозревающих жертв и заставить их раскрыть личную и финансовую информацию, которая может быть использована для хищения у жертв личных данных.

Налоговое управление США выпустило несколько предупреждений о мошенническом использовании названия или логотипа Налогового управления США мошенниками, пытающимися получить доступ к финансовой информации потребителей для хищения у них личных данных и активов.

Мошеннические электронные письма предназначены для того, чтобы обманным путем заставить налогоплательщиков думать, что это официальные сообщения от Налогового управления США или других компаний в налоговой отрасли, включая налоговые компании-разработчики налогового программного обеспечения. Эти фишинговые мошенничества могут запрашивать информацию, связанную с возвратом налогов, налоговым статусом, подтверждением личной информации, заказом выписки из налоговой декларации и проверкой информации персонального идентификационного номера (PIN).

Будьте бдительны в отношении фальшивой электронной почты, которая выглядит как пришедшая от вашего налогового специалиста с запросом информации для формы Налогового управления США. Налоговое управление США не требует от налогоплательщиков или налоговых специалистов обновления данных о страховании жизни и аннуитетах. Остерегайтесь этого мошенничества (Английский).

Варианты этого мошенничества используют текстовые сообщения. Налоговое управление США осведомлено о фишинговых мошенничествах по электронной почте, которые используют ссылки на фальшивые веб-сайты, похожие на официальный веб-сайт Налогового управления США. Эти электронные письма содержат указание «немедленно обновите налоговую декларации в электронном виде, поданную в Налоговое управление США». Эти электронные письма не от Налогового управления США.

Эти веб-сайты могут запрашивать информацию, используемую для подачи ложных налоговых деклараций, или они могут содержать вредоносное ПО, которое может заразить компьютеры и позволить преступникам получить доступ к вашим файлам или отслеживать ваши нажатия клавиш, чтобы получить информацию.

Для получения дополнительной информации смотрите:

О незапрошенной электронной почте, в которой утверждается, что отправителем является Налоговое управление США или взаимосвязанная организация, например, Электронная система уплаты федеральных налогов (EFTPS), следует сообщать в Налоговое управление США по адресу [email protected].

Для получения дополнительной информации посетит веб-страницу Налогового управления США Сообщение о фишинге.

10 распространенных схем мошенничества с деньгами

Преступники могут попытаться отнять у вас деньги разными способами. Некоторые схемы могут показаться очевидными; однако никогда нельзя быть слишком осторожным. Вот 10 наиболее распространенных схем мошенничества, часто связанных с любовью, милосердием, жадностью или всеми вышеперечисленными.

1. РомантикаСхема: С вами подружился кто-то из-за границы, который становится вашей невестой или значимым другом после нескольких обменов.Они утверждают, что являются военнослужащими, принцами, богатыми вдовами или любым другим случайным положением в жизни, которое кажется ответственным. Они хотели бы приехать и встретиться с вами, но не могут приехать из-за ограничений на поездки. Чтобы помочь им увидеть вас и выйти за вас замуж, вам просто нужно отправить немного денег адвокату, чтобы он работал с системой и оплатил билет на самолет.

Реальность: Количество денег будет медленно увеличиваться, пока у вас их не останется. Запросы всегда срочные и всегда говорят вам не рассказывать банку или семье о том, что происходит.Они говорят, что они единственные, кто вас знает и понимает. Вас обманывают. Как только у вас закончатся деньги, вы больше о них не услышите.

The Prevention: Будьте осторожны, встречаясь с потенциальными партнерами в Интернете. Если отношения быстро развиваются от знакомства до любви, вероятно, это афера. Никогда не отправляйте деньги тем, с кем не встречались лично. Если вы думаете, что вас обманывают, сообщите об этом на сайт знакомств, который вы используете.

2.ДружбаСхема: Кто-то подружился с вами в сети, и после нескольких обменов они рассказывают вам, что им нужна помощь. Их дочери нужна операция, но больнице и врачам нужны деньги вперед. Они умрут без твоей помощи.

Реальность: Стоимость операции возрастает, а излечения никогда не будет. Этот человек на самом деле не друг, и у него действительно нет больного ребенка.

Предотвращение: Никогда не отправляйте деньги тем, с кем не встречались лично.Если вы думаете, что вас обманывают, сообщите об этом на веб-сайт, который вы используете, и заблокируйте все дальнейшие контакты.

3. Друзья в FacebookСхема: Один из ваших многочисленных друзей в Facebook обращается к вам за помощью. Вы знаете их со школы, поэтому присылаете им деньги.

Реальность: К сожалению, аккаунт вашего друга в Facebook был захвачен мошенником, и вы отправили деньги незнакомцу.

Предотвращение: Перед тем, как отправить деньги другу, всегда разговаривайте по телефону или лично.Если вы знаете их достаточно хорошо, чтобы отправлять деньги, вы знаете их достаточно хорошо, чтобы позвонить и поздороваться, прежде чем отправлять деньги на их домашний адрес.

4. Обезумевшие внукиСхема: Ваш внук неожиданно звонит вам и говорит, что у них проблемы. Они сидят в тюрьме или в больнице, или им нужно пожениться, и они не хотят, чтобы их родители знали об этом. Они хотят, чтобы вы отправили в Канаду немного денег, чтобы они помогли.

Реальность: Скорее всего, это мошенничество, и в конечном итоге вы отправите деньги незнакомцу в чужой стране, а не своему внуку.

Предотвращение: Позвоните своему внуку или их родителям, чтобы проверить историю. Внуки почти всегда в полной безопасности.

5. Принц или правительственный чиновникСхема: Кто-то обращается к вам и нуждается в помощи. У них есть миллионы долларов, которые они не могут получить из своей страны. Им нужна помощь с таможней, налогами или взятками, чтобы вывезти его из страны. Они просят вас прислать им деньги (или номер вашего банковского счета), и часть их состояния будет вашим.

Реальность: Просьбы о взятках, переводы, гонорары адвокатам и денежные средства никогда не закончатся. Если это звучит слишком хорошо, чтобы быть правдой, так оно и есть. Никто не даст вам бесплатных денег.

Предотвращение: Заблокируйте адрес электронной почты, с которого вам был отправлен этот запрос, и сообщите об этом вашему провайдеру электронной почты как о фишинговом письме.

6. Лотерея или лотереи, в которых вы никогда не участвовалиСхема: Вы выиграли ямайскую лотерею.Просто нужно заплатить налоги, чтобы получить деньги через таможню. Таможенникам нужно больше денег.

Реальность: Это афера. Ваши сборы будут продолжаться до тех пор, пока вы не одолжите деньги, а несуществующие лотерейные средства из несуществующей лотереи по-прежнему останутся на Ямайке (или в Канаде, или где-либо еще).

The Prevention: Если вы не купили ямайский лотерейный билет, вы не выиграете в ямайской лотерее. Заблокируйте номер телефона или адрес электронной почты, кто пытается связаться с вами по этому поводу.

7. Таможенное оформление / предоплатаСхема: Кому-то, кого вы встретили, нужна помощь в получении очень ценной вещи или наличных денег через таможню США или из другой страны. Простая таможенная пошлина переместит средства. Там даже есть очень официальное электронное письмо от таможни, в котором говорится, что им нужно несколько тысяч долларов, чтобы выпустить груз или деньги.

Реальность: Официальная электронная почта на самом деле является мошенничеством (особенно с таким количеством орфографических и грамматических ошибок), и сборы за таможенное оформление будут продолжать расти до тех пор, пока у вас не будет больше денег, чтобы отдавать.

Предотвращение: Заблокируйте адрес электронной почты, с которого вам был отправлен этот запрос, и сообщите об этом вашему провайдеру электронной почты как о фишинговом письме.

8. Интернет-продажаСхема: Вы хотите продать машину в интернете. Кто-то пришлет вам кассовый чек на 15 000 долларов за вашу машину на 10 000 долларов. Просто внесите деньги и отправьте лишнюю обратно.

Реальность: После того, как машина отправлена и дополнительные деньги переведены, чек отскакивает.У вас нет машины и еще 5000 долларов наличными.

Предотвращение: Если кто-то просит вас отправить деньги с вашего счета в рамках продажи, вас обманывают. Сообщите об этом человеке на веб-сайт, который вы используете для продажи своих товаров, и уничтожьте отправленный вам чек.

9. Интернет-кредитСхема: Вам нужны деньги, а ваш кредит не так хорош, как хотелось бы. Вы подаете заявку на веб-сайт, который выглядит законным, и они отправляют вам чек на ссуду.Они хотят вернуть небольшую часть, чтобы показать добросовестность и то, что вы полностью погасите ссуду.

Реальность: Чек ссуды отскакивает, и у вас заканчиваются «добросовестные» деньги. Эта схема также работает, когда вы предоставляете им всю информацию о своем счете для прямого депонирования ссудных средств. Теперь они могут украсть вашу личность.

Предотвращение: Вместо того, чтобы искать ссуду в Интернете, поговорите со своим банкиром. У них может быть способ помочь очистить этот кредит и предоставить вам необходимую ссуду.

10. Работа в ИнтернетеСхема: Вы устроились помощником в зарубежный бизнес. Вам нужно открыть для них банковский счет, и они начнут отправлять вам средства для распределения среди клиентов в США или других местах. Начинают появляться провода / ACH / чеки, и вам сообщают, куда отправлять деньги в рамках вашей работы.

Реальность: Вскоре после этого вам говорят, что полученные вами средства были украдены, и теперь вы несете ответственность за кражу и пропажу денег.

Предотвращение: Если это звучит слишком хорошо, чтобы быть правдой, это так. Заранее изучите компанию. Скорее всего, вы не найдете никаких доказательств их существования. Если это действительно похоже на настоящую компанию, свяжитесь с ними, чтобы убедиться, что этот сотрудник и возможность трудоустройства действительно существуют.

Мошенники надеются, что вы слишком стесняетесь рассказывать кому-либо, что попались на уловку, или слишком гордитесь, чтобы признать, что вас обманули, и продолжаете посылать им деньги, чтобы показать, что вы все время были правы. Если вы думаете, что вас обманывают, обратитесь к тому, кому вы доверяете.Адвокат банкира может помочь вам защитить то, что вы так усердно добивались.

Мы видели, как сотни клиентов теряют деньги из-за мошенничества и погони за мгновенным богатством, добротой и любовью. Мы никогда не видели, чтобы ни один покупатель мгновенно разбогател или женился из-за щедрости или любви случайного незнакомца, поэтому будьте осторожны и считайте это предупреждением.

видов инвестиционного мошенничества | Экономьте и инвестируйте

Под инвестиционным мошенничеством обычно понимается широкий спектр методов обмана, которые мошенники используют для побуждения инвесторов к принятию инвестиционных решений.Эти методы могут включать ложную или вводящую в заблуждение информацию или вымышленные возможности. Мошенничество с инвестициями может касаться акций, облигаций, банкнот, товаров, валюты или даже недвижимости. Мошенничество может принимать самые разные формы, и мошенники могут выложиться до копейки, когда дело доходит до разработки новых предложений или призывов к последнему мошенничеству. Но хотя крючок может измениться, наиболее распространенные виды мошенничества, как правило, относятся к следующим общим схемам:

- Схемы пирамиды: Схема пирамиды — это когда мошенники заявляют, что они могут превратить небольшие инвестиции в большую прибыль в течение короткого периода времени.Но на самом деле участники зарабатывают деньги на привлечении новых участников в программу. Мошенники, стоящие за этими схемами, обычно идут на все, чтобы их программы выглядели законными многоуровневыми маркетинговыми схемами. Схемы пирамид в конечном итоге разваливаются, когда становится невозможным набирать новых участников, что может произойти быстро.

- Схемы Понци: Это когда мошенник или «хаб» собирает деньги у новых инвесторов и использует их для выплаты предполагаемой прибыли инвесторам на более ранней стадии, вместо того, чтобы инвестировать или управлять деньгами, как было обещано.Схема названа в честь Чарльза Понци, афериста 1920-х годов, который убедил тысячи людей вложить деньги в сложную схему с использованием почтовых марок. Как и финансовые пирамиды, схемы Понци требуют постоянного притока денежных средств, чтобы оставаться на плаву. Но в отличие от финансовых пирамид инвесторам в схеме Понци обычно не нужно нанимать новых инвесторов, чтобы получить долю «прибыли». Схемы Ponzi имеют тенденцию к краху, когда мошенник в хабе больше не может привлекать новых инвесторов или когда слишком много инвесторов пытаются вывести свои деньги — например, в неспокойные экономические времена.

- Pump-and-Dump: Схема, при которой мошенник умышленно покупает акции очень низкой цены небольшой, плохо торгуемой компании, а затем распространяет ложную информацию, чтобы поднять интерес к акциям и повысить их стоимость. Полагая, что они заключают выгодную сделку с многообещающими акциями, инвесторы создают покупательский спрос по все более высоким ценам. Затем мошенник сбрасывает свои акции по высокой цене и исчезает, оставляя многих людей пойманными с бесполезными акциями.Откачивание и выгрузка традиционно производились холодными операторами, работающими вне котельных, через факс или электронные информационные бюллетени. Сейчас наиболее распространенными средствами являются спам-сообщения или текстовые сообщения.

- Мошенничество с авансовым платежом: Этот вид мошенничества основан на надежде инвестора на то, что он или она сможет исправить предыдущую инвестиционную ошибку, связанную с покупкой дешевых акций. Мошенничество обычно начинается с предложения заплатить вам заманчиво высокую цену за бесполезные акции.Для заключения сделки необходимо заранее отправить комиссию на оплату услуги. Но если вы это сделаете, вы больше никогда не увидите эти деньги — или какие-либо деньги от сделки.

- Оффшорные мошенничества: Они происходят из другой страны и нацелены на инвесторов из США. Оффшорное мошенничество может принимать различные формы, в том числе перечисленные выше. Многие включают «Положение S», правило, которое освобождает американские компании от регистрации ценных бумаг в Комиссии по ценным бумагам и биржам (SEC), которые продаются исключительно за пределами США.С. иностранным или «оффшорным» инвесторам. Мошенники могут манипулировать этими типами предложений, перепродавая акции Reg S инвесторам из США в нарушение правила. Какую бы форму ни принимала офшорная афера, правоохранительным органам США может быть сложно расследовать случаи мошенничества, чтобы исправить ущерб, причиненный инвесторам, когда мошенники действуют из-за пределов США

Мошенничество с доходами: большие обещания, большие убытки

Когда рынок труда тяжелый, мошенники нацелены на людей, которые ищут работу или пытаются получить дополнительный доход.Экономические условия, вызванные пандемией COVID-19, могли создать идеальные условия для распространения этого мошенничества. Фактически, объем отчетов в FTC о мошенничестве с доходами достиг рекордно высокого уровня во втором квартале 2020 года. 1

Эти мошенничества с доходами принимают различные формы. Вырисовываются большие масштабы — фальшивые предложения о работе с фальшивыми чеками. Схемы, которые обещают научить вас инсайдерским секретам, чтобы начать собственный бизнес, также являются частью этого микса, как и инвестиционное мошенничество, обещающее высокую прибыль.Также появляются письма счастья и схемы пирамид. Люди сообщили, что с 2016 года потеряли около 610 миллионов долларов из-за мошенничества с доходами, из которых почти 150 миллионов долларов были потеряны только за первые девять месяцев 2020 года.

Примерно каждый третий отчет о мошенничестве с доходами касается фальшивых предложений о работе с поддельным чеком как частью уловки. Иногда эти мошенничества начинаются с неожиданного письма по электронной почте о вакансии. Например, некоторые студенты колледжей сообщали, что получали сообщения от кого-то, выдающего себя за офис службы занятости их школы.Другие люди сообщали, что мошенничество началось после того, как они подали заявление о приеме на работу или разместили резюме в Интернете. После быстрого приема на работу люди получают на депозит предполагаемую зарплату. Но всегда есть правдоподобное объяснение того, почему они не могут оставить себе все деньги. Мошенники говорят людям, нанятым в качестве «таинственных покупателей», покупать подарочные карты, когда они оценивают розничного продавца (мошенники, конечно же, получают ПИН-коды подарочной карты). Людям, нанятым в качестве «виртуальных личных помощников», предлагается отправить часть денег предполагаемому поставщику оборудования для домашнего офиса.Другие люди даже сообщали, что их так называемый начальник сказал им использовать часть средств для покупки подарочных карт для коллег, больных COVID-19.

Эти мошенничества работают, потому что банкам приходится переводить средства с депонированных чеков в течение дня или двух, но на обнаружение подделки могут уйти недели. Когда вы видите средства на своем счете, расставание с некоторой частью денег может показаться безрисковым. Но когда фальшивый чек в конечном итоге отскакивает, банк захочет, чтобы вы вернули средства. Средний заявленный убыток от мошенничества с поддельной проверкой работы составляет $ 2300 2 , и взрослые люди в возрасте от 20 до 20 лет более чем в три раза чаще сообщают о потерях из-за мошенничества с поддельными проверками, чем другие возрастные группы. 3

Еще одна распространенная тактика мошенничества с доходами — это ложные заявления о вероятных доходах от открытия собственного дела. Мошенники, предлагающие бизнес-возможности, обещают привлекательные доходы, чтобы заставить предприимчивых людей покупать поддельные маркетинговые услуги, тренинги или коучинговые программы. Но, несмотря на отзывы, которые выставляют напоказ щедрый образ жизни, их «проверенные системы» просто не работают. Люди сообщают, что некоторые мошенники даже называют пандемию частью своего предложения, предлагая «возможности для работы на дому».«Но эти возможности часто приводят к огромным потерям. Фактически, средний индивидуальный ущерб, который люди сообщают о возможностях бизнеса и работы на дому, составляет 3000 долларов, а для людей в возрасте от 60 до 70 лет средний убыток, о котором сообщают, в четыре раза выше. 4

Повышение интереса к инвестициям — еще одна прибыльная тактика, которую используют мошенники. Многие минусы инвестиционных семинаров работают, обещая научить людей, как получать высокую прибыль от таких вещей, как онлайн-торговля или инвестирование в недвижимость.Но люди сообщают, что человек теряет на этом мошенничестве на больше, чем при любом другом мошенничестве: средний индивидуальный убыток, по сообщениям, составляет более 16000 долларов. Люди в возрасте от 50 до 60 лет чаще, чем другие возрастные группы, сообщают о потере денег из-за этих минусов, 5 , и их зарегистрированные средние индивидуальные потери составляют почти 24000 долларов.

Некоторые мошенничества с доходами заставляют людей работать в качестве невольных сообщников в другом мошенничестве, что стоит людям их времени и усилий. Люди сообщают, что их наняли на 30-дневный испытательный срок с такими титулами, как «менеджер по логистике».«Мошенники говорят им, что их работа — получать и пересылать посылки. Они не знают, что пересылают товары, купленные с помощью украденных кредитных карт. А по истечении испытательного срока мошенники просто прерывают общение, даже не заплатив человеку.

Еще одна разновидность — мошенничество с пирамидой. Эта старая афера получила новую жизнь благодаря новым названиям, таким как «ткацкие станки для благословения», «игры в круг» и «су-су». Су-су — это коллективный сберегательный клуб с историческими корнями в Западной Африке и Карибском бассейне.В настоящем су-су деньги вращаются внутри семьи или сплоченной группы, и каждый получает обратно то, что он внес. С другой стороны, фальшивые су-су — это схемы пирамид или письма счастья. Подобно так называемым ткацким станкам, они утверждают, что вы умножаете вложенные деньги. Но, в отличие от настоящего су-су, выплаты зависят от набора новых членов, таких как семья и друзья. Люди обычно теряют все деньги, которые вкладывают.

Хотя количество сообщений о поддельных су-су под любым названием по-прежнему относительно невелико, они резко возросли, начиная со второго квартала 2020 года 6 , и почти 40% людей, которые сообщили, сказали, что слышали о предполагаемой возможности в социальных сетях. 7

Ясно, что мошенничество с доходами принимает множество различных форм, но у них есть некоторые контрольные признаки. Помните эти советы, чтобы избежать мошенничества с доходами:

- Не торопитесь. Избегайте агрессивных рекламных презентаций, требующих от вас участия сейчас или риска проигрыша.

- Скептически относитесь к «историям успеха» и отзывам. Яркие истории могут быть фальшивыми, а онлайн-обзоры могут быть получены из вымышленных профилей.

- Не делайте ставки на «оплаченный» чек.Если вам сказали отправить часть денег или купить подарочные карты, вы можете держать пари, что это подделка, даже если вы видите деньги на своем счете.

- Проведите свое исследование. Найдите в Интернете название компании и такие слова, как обзор, мошенничество или жалоба.

Чтобы узнать больше, посетите ftc.gov/incomescams. Если вы заметили мошенничество, сообщите об этом в FTC на ReportFraud.ftc.gov.

1 Во втором квартале 2020 года было зарегистрировано 11 879 случаев мошенничества с доходом, что на 70% больше по сравнению с отчетами, полученными во втором квартале 2019 года. Всего в FTC с 2020 по третий квартал было сообщено о 29 419 мошенничествах с доходом, по сравнению с 26 719 за весь 2019 год.Эти цифры не включают жалобы, собранные другими организациями, которые участвуют в Sentinel. Подсчитав все отчеты в FTC или любому источнику данных Sentinel, было 44 274 отчета о мошенничестве с доходом в период с 2020 по III квартал и 52 837 таких отчетов за весь 2019 год. Мошенничество с доходами определяется в этом обзоре как мошенничество, о котором сообщается непосредственно в FTC и классифицируется как бизнес и работа — возможности на дому, мошенничество с вакансиями и агентства по трудоустройству, пирамиды и многоуровневый маркетинг, инвестиционные семинары и консультации, торговля акциями и товарными фьючерсами, искусство, драгоценности и редкие монеты, а также различные инвестиции.Кроме того, включены отчеты о мошенничестве с поддельными чеками, которые были определены в результате анализа ключевых слов как связанные с работой или другой возможностью получения дохода.

2 Средние индивидуальные данные о долларовых потерях, представленные в этом обзоре, основаны на отчетах непосредственно в FTC за надежный и недавний период времени, с января 2018 года по сентябрь 2020 года.

3 С января 2018 года по сентябрь 2020 года 83% отчетов о мошенничестве с доходами включали информацию о возрасте.Это сравнение возраста нормализовано на основе количества сообщений о потерях на миллион населения по возрастам за этот период. Численность населения была получена из ежегодных оценок постоянного населения США для выбранных возрастных групп с разбивкой по полу Бюро переписи населения США (июнь 2020 г.).

4 См. Сноску 2. Медианная индивидуальная долларовая потеря в отчетах, классифицируемых как бизнес и возможности работы на дому, представленных потребителями в возрасте 60–79 лет, составила 12 000 долларов.

5 Это сравнение возраста основано на методологии, описанной в примечании 3.

6 Количество сообщений о мошенничестве с поддельным сусу увеличилось с менее одного отчета в квартал с первого квартала 2017 года по первый квартал 2019 года до 47 отчетов во втором квартале 2020 года и 191 отчета в третьем квартале 2020 года. в отчетах о мошенничестве с доходами. Отчеты о многоуровневых маркетинговых компаниях (MLM) и финансовых пирамидах всех типов во втором квартале увеличились вдвое.

7 Отчеты, в которых потребитель услышал о фальшивом сообщении в социальных сетях, включают отчеты о мошенничестве с доходами, в которых метод контакта был определен как социальная сеть, и отчеты, в которых метод контакта не был указан, указан как Интернет или потребитель. инициировал контакт, если в поле для комментариев также было упомянуто Facebook, Instagram, LinkedIn, Pinterest, Reddit, Snapchat, TikTok, Tumblr, Twitter или YouTube.

СхемаПонци | Investor.gov

Схема Понци — это инвестиционное мошенничество, при котором существующим инвесторам выплачиваются средства, полученные от новых инвесторов. Организаторы схемы Ponzi часто обещают вложить ваши деньги и получить высокую прибыль с минимальным риском или без него. Но во многих схемах Понци мошенники не вкладывают деньги. Вместо этого они используют его для оплаты тех, кто инвестировал раньше, и могут оставить часть для себя.

С небольшими законными доходами или без них, схемы Понци требуют постоянного притока новых денег, чтобы выжить.Когда становится трудно нанять новых инвесторов или когда большое количество существующих инвесторов выводят деньги, эти схемы имеют тенденцию к краху.

Схемы Понци названы в честь Чарльза Понци, который в 1920-х годах обманул инвесторов с помощью схемы спекуляции почтовыми марками.

Схема Понци «красные флажки»

Многие схемы Понци имеют общие характеристики. Обратите внимание на эти предупреждающие знаки:

- Высокая доходность с минимальным риском или без него. Каждая инвестиция сопряжена с определенной степенью риска, а инвестиции, приносящие более высокую доходность, обычно сопряжены с большим риском.С подозрением относитесь к любой «гарантированной» инвестиционной возможности.

- Чрезмерно стабильная доходность. Инвестиции имеют тенденцию увеличиваться и уменьшаться с течением времени. Скептически относитесь к инвестициям, которые регулярно приносят положительную прибыль, независимо от общих рыночных условий.

- Незарегистрированные инвестиции. Схемы Ponzi обычно включают в себя инвестиции, которые не зарегистрированы в Комиссии по ценным бумагам и биржам или государственным регулирующим органам. Регистрация важна, поскольку она дает инвесторам доступ к информации об управлении, продуктах, услугах и финансах компании.

- Продавцы без лицензии. Федеральные законы и законы штата о ценных бумагах требуют, чтобы инвестиционные специалисты и фирмы имели лицензию или регистрацию. В большинстве схем Ponzi участвуют нелицензированные лица или незарегистрированные фирмы.

- Секретные, сложные стратегии. Избегайте инвестиций, если вы их не понимаете или не можете получить о них полную информацию.

- Проблемы с оформлением документов. Ошибки в выписке со счета могут быть признаком того, что средства инвестируются не так, как было обещано.

- Сложность приема платежей. Будьте подозрительны, если вы не получили платеж или у вас возникли проблемы с обналичиванием денег. Организаторы схемы Ponzi иногда пытаются помешать участникам обналичить деньги, предлагая еще более высокую прибыль за то, что они остаются на месте.

Дополнительная информация

Предупреждение для инвесторов: схемы Понци для пожилых людей

Предупреждение для инвесторов: схемы Понци с использованием виртуальных валют

Распространенные виды инвестиционного мошенничества

Основные угрозы для инвесторов были определены путем опроса регулирующих органов по государственным ценным бумагам для выявления пяти наиболее проблемных продуктов, методов или схем.Регуляторы государственных ценных бумаг чаще всего цитируют следующие.

Прежде чем делать какие-либо инвестиции, DFI рекомендует вам убедиться, что и инвестиция, и продавец зарегистрированы и имеют лицензию в Вашингтоне, позвонив в DFI по телефону 360-902-8700 или 1-877-RING DFI (746-4334).

Векселя

В условиях низких процентных ставок обещание высоких процентных векселей может соблазнить инвесторов, особенно пожилых людей и других лиц, живущих на фиксированный доход.

Простой вексель — это письменное обещание выплатить (или вернуть) определенную сумму денег в установленное время в будущем или по требованию. По векселям обычно выплачиваются проценты либо периодически до погашения векселя, либо в момент погашения. Компании могут продавать векселя для привлечения капитала и обычно предлагают их только опытным или институциональным инвесторам. Но не все векселя продаются таким образом.

Векселя могут предлагаться и продаваться розничным инвесторам.Такие банкноты должны быть зарегистрированы в Комиссии по ценным бумагам и биржам и / или в государстве (ах), в котором они продаются, или имеют право на освобождение от регистрации ценных бумаг. Большинство векселей, продаваемых широкой публике, также должны продаваться продавцами ценных бумаг, которые имеют соответствующую лицензию на ценные бумаги или регистрацию в своем государственном агентстве по ценным бумагам.

Простые векселя от законных эмитентов могут обеспечить разумную инвестиционную доходность при приемлемом уровне риска, хотя государственные регулирующие органы по ценным бумагам выявили, к сожалению, большое количество случаев мошенничества с векселями.Лица, рассматривающие возможность инвестирования в простой вексель, должны тщательно изучить инвестицию и людей, которые ее продвигают. Инвесторам следует с осторожностью относиться к векселям со сроком обращения девять месяцев или менее, поскольку эти векселя, как правило, не требуют регистрации ценных бумаг на федеральном уровне или уровне штата.

Такие краткосрочные векселя были источником большинства (хотя и не всех) мошеннических действий с использованием векселей, выявленных государственными органами, регулирующими ценные бумаги. Эти краткосрочные долговые инструменты могут предлагаться малоизвестными (или, возможно, даже несуществующими) компаниями и обещать высокую доходность — возможно, более 15 процентов в месяц — с минимальным риском или без него.Но если инвестиция звучит слишком хорошо, чтобы быть правдой, вероятно, так оно и есть.

Схемы Понци / Пирамиды

Схема Понци (названная в честь мошенника 1920-х годов Чарльза Понци) — это уловка, при которой предыдущие инвесторы получают выплаты за счет средств, депонированных последующими инвесторами.

Чарльз Понци привлек инвесторов к 10 миллионам долларов, пообещав 40-процентную прибыль от арбитражной прибыли по международным почтовым ответным купонам.

В схеме Понци основные инвестиционные претензии обычно полностью вымышлены; как правило, существует очень мало реальных физических активов или инвестиций.По мере того, как общее число инвесторов растет, а предложение потенциальных новых инвесторов сокращается, денег не хватает для выплаты обещанной прибыли и покрытия инвесторов, которые пытаются обналичить деньги.

Мыльный пузырь Понци лопнет, когда мошенник просто не сможет поспеть за платежами, которые ожидают получить инвесторы.

Когда схема рушится (как всегда), инвесторы могут потерять все свои вложения в мошенничество. Во многих случаях преступник потратит инвестиционные деньги на личные расходы, истощая фонды и ускоряя разрыв пузыря.

Аналогичным образом, финансовая пирамида — это мошенническая многоуровневая маркетинговая стратегия, с помощью которой инвесторы получают потенциальную прибыль, нанимая все больше и больше других инвесторов. Стратегии многоуровневого маркетинга по своей сути не являются мошенничеством, и существует множество законных многоуровневых маркетинговых компаний, предлагающих различные потребительские товары и услуги.

То, что превращает многоуровневую маркетинговую стратегию в мошенническую схему пирамиды, — это отсутствие подлинного основного инвестиционного предприятия или продукта, на котором эта стратегия может быть закреплена.

Инвестиции в недвижимость

Обещание быстрого заработка за счет инвестиций, связанных с недвижимостью, продолжает привлекать инвесторов. Мошенничество с инвестициями в недвижимость — это постоянная ловушка для инвесторов.

Регулирующие органы государственных ценных бумаг предупреждают инвесторов о семинарах по инвестициям в недвижимость, особенно о тех, которые активно продаются в качестве альтернативы более традиционным стратегиям пенсионного планирования с участием акций, облигаций и паевых инвестиционных фондов. Участники этих семинаров могут услышать отзывы людей, утверждающих, что они удвоили или утроили свой доход за счет, казалось бы, простых инвестиций в недвижимость.Но эти заявления могут быть не чем иным, как горячим воздухом.

Два самых популярных инвестиционных предложения включают так называемое «кредитование за твердые деньги» и «продажу недвижимости». Кредитование твердых денег — это термин, используемый для обозначения инвестиций в недвижимость, финансируемых за счет иных средств, чем традиционные банковские заимствования. (Этот тип кредита получил свое название из-за того, что его «трудно получить» из традиционного источника кредитования.)

Некоторые фирмы или состоятельные люди специализируются на выдаче ссуд в твердых деньгах, поскольку по этим ссудам могут взиматься сравнительно высокие процентные ставки.Но заемщики могут также стремиться получить такие ссуды у розничных инвесторов. Инвесторов может соблазнить возможность получить более высокую доходность, участвуя в ссуде с твердыми деньгами, и они могут (или не могут) оценить потенциальные риски, в том числе в отношении кредита заемщика, ожидаемой стабильности дохода от инвестиций или временные ограничения.

В сделке с твердыми деньгами участвуют три участника: инвестор, кредитор и заемщик.

Частные кредиторы собирают деньги у инвесторов для ссуд заемщикам.Если средства от разных инвесторов объединяются, инвестиционный инструмент, используемый для покупки недвижимости, представляет собой «объединенную инвестицию», которая является ценной бумагой и, как таковая, подлежит защите и раскрытию требований законов и нормативных актов о ценных бумагах.

В то время как традиционные ссуды основаны на способности заемщика погашать с использованием таких показателей, как кредитный рейтинг и доход, ссуды в твердых деньгах основаны в первую очередь на стоимости имущества, которым они обеспечены, которое заемщик уже владеет или приобретает. с ссудой.

Если заемщик не выполняет свои обязательства, кредитор может конфисковать актив и попытаться продать его; однако инвестору может быть труднее вернуть ссуду в зависимости от того, как она структурирована.

Продажа недвижимости — это практика покупки проблемной недвижимости, ее ремонта и последующей немедленной перепродажи в надежде получить прибыль. Агент по продаже недвижимости может использовать свои собственные деньги для финансирования сделки или может искать финансирование у других. Переброска собственности, финансируемая за счет заемных средств или внешних инвестиций, может осуществляться на законных основаниях, но также может быть источником мошенничества.

Мошенник может, например, обмануть потенциальных инвесторов при обращении, неверно представив стоимость лежащей в основе собственности или ожидаемую потенциальную прибыль при обращении. Мошенники также могут присвоить заемные или вложенные средства или попытаться использовать ничего не подозревающих инвесторов в качестве «соломенных покупателей» с внешними банками или ипотечными кредиторами, используя имена инвесторов и кредитные рейтинги для облегчения своего мошенничества.

Инвестиции, связанные с криптовалютой

Криптовалюты ворвались в мейнстрим инвестирования в 2017 году, когда стоимость некоторых виртуальных монет и токенов резко выросла, во главе с Биткойном.Вскоре после этого в новостях рассказывалось о новых криптовалютах, обменах монет и связанных с ними инвестиционных продуктах. Истории о «криптомиллионерах» привлекли некоторых инвесторов, чтобы они попробовали свои силы в инвестировании в криптовалюту или в инвестиции, связанные с криптовалютами. Но начали появляться и продолжают появляться истории о тех, кто сделал крупную ставку и проиграл.

Прежде чем погрузиться в безумное увлечение криптовалютами, имейте в виду, что криптовалюты и связанные с ними финансовые продукты могут быть не чем иным, как публичным фронтом для схем Понци и других видов мошенничества.А поскольку эти продукты не полностью соответствуют существующей нормативно-правовой базе на федеральном уровне или уровне штата, промоутерам этих продуктов может быть легче обмануть вас. Соответственно, инвестирование в криптовалюты и связанные с ними финансовые продукты следует рассматривать как очень рискованные спекуляции с высоким риском потерь.

Мошенничество с инвестициями в социальные сети / Интернет

Социальные сети через Интернет позволяют людям связываться друг с другом быстрее и проще, чем когда-либо прежде.Организаторы инвестиций все чаще заходят в систему, чтобы найти инвесторов… и их деньги.

Социальная сеть — это группа лиц (или организаций), связанных общими интересами, хобби, образом жизни, отношениями, верой или другими убеждениями. Такие платформы, как Facebook, Twitter, LinkedIn, eHarmony и другие социальные сети и сообщества в Интернете, позволили пользователям быстрее и проще встречаться, взаимодействовать и устанавливать связи с другими пользователями в любой точке мира.

Хотя социальные сети помогают соединять людей с другими людьми, разделяющими схожие интересы или взгляды, мошенники проникают в эти социальные сети в поисках жертв.Присоединяясь к социальной сети или сообществу и активно участвуя в них, мошенник завоевывает доверие и доверие других членов группы.

В социальных сетях онлайн мошенник может быстрее завоевать доверие и доверие. У мошенника есть немедленный доступ к потенциальным жертвам через их онлайн-профили, которые могут содержать конфиденциальную личную информацию, такую как их даты или место рождения, номера телефонов, домашние адреса, религиозные и политические взгляды, истории занятости и даже личные фотографии.

Мошенник пользуется преимуществом того, насколько легко люди делятся историей и личной информацией в Интернете, и использует это для умелой и целенаправленной презентации. Мошенничество может быстро распространяться через социальную сеть, поскольку мошенник получает доступ к друзьям и коллегам первоначальной цели.

Мошенничество с инвестициями в Интернете имеет многие характеристики, аналогичные мошенничеству с инвестициями в Интернете. Научитесь распознавать эти красные флаги:

- Обещания высокой прибыли без риска .Многие онлайн-мошенники обещают неоправданно высокую краткосрочную прибыль. Гарантии возврата около 2 процентов в день, 14 процентов в неделю или 40 процентов в месяц слишком хороши, чтобы быть правдой. Помните, что риск и награда идут рука об руку.

- Морские операции . Штаб-квартиры многих мошенников находятся в офшорах, что затрудняет регулирующим органам прекращение мошенничества и возвращение средств инвесторов.

- Сайты электронной валюты . Если вам необходимо открыть счет в электронной валюте для перевода денег, будьте осторожны.Эти сайты могут не регулироваться, и мошенники используют их, чтобы скрыть денежный след.

- Нанимайте друзей . Большинство минусов предложат бонусы, если вы привлечете в схему своих друзей.

- Профессиональные сайты практически без информации . В наши дни любой желающий может создать веб-сайт. Мошеннические сайты могут выглядеть профессионально, но на них практически не содержится информации об управлении, местонахождении компании или подробных сведениях об инвестициях.

- Нет письменной информации .Организаторы мошенничества в Интернете часто не предоставляют проспект эмиссии или другую письменную информацию с подробным описанием рисков инвестиций и процедур вывода ваших денег.

Не попадитесь в схему пирамиды

Схемы пирамиды

В последние годы многие компании успешно использовали методы так называемого «многоуровневого маркетинга». Поэтому важно устранить различия между финансовой пирамидой и законной многоуровневой маркетинговой компанией.Изначально следует отметить, что финансовые пирамиды всегда терпят неудачу, а многоуровневые маркетинговые компании иногда выживают.

Что такое пирамида?

Пирамида — это мошенническая система заработка денег, основанная на привлечении все большего числа «инвесторов». Первоначальные промоутеры нанимают инвесторов, которые, в свою очередь, привлекают больше инвесторов, и так далее. Схема называется «пирамидой», потому что на каждом уровне количество инвесторов увеличивается. Небольшой группе первых промоторов наверху требуется большая база более поздних инвесторов для поддержки схемы, обеспечивая прибыль более ранним инвесторам.

Пирамиды запрещены в штате Нью-Йорк, а также во многих других штатах. Статья 23A Общего закона о предпринимательской деятельности штата Нью-Йорк §359-fff устанавливает уголовную ответственность за инициирование финансовых пирамид (также известных как схемы сетевых дистрибьюторов) и участие в них.

Пирамиды могут включать или не включать продажу продуктов или дистрибьюторство. Тенденция состоит в том, чтобы вовлекать продажи продуктов или дистрибьюторство в попытке продемонстрировать легитимность. Это делается исключительно для того, чтобы обойти регулирующие органы, поскольку законы большинства штатов запрещают маркетинговую практику, в которой потенциальная прибыль связана в первую очередь с привлечением других инвесторов, а не с продажей продукции.Суть в том, что во всех финансовых пирамидах продажа самого продукта гораздо менее важна, чем привлечение новых инвесторов.

Вернуться к началу

Что такое многоуровневый маркетинг?

Многоуровневый маркетинг — это метод продажи товаров потребителям напрямую, без посредников в розничных магазинах. Продукты продаются через сеть дистрибьюторов или продавцов, которая напоминает пирамиду: каждый дистрибьютор набирает и обучает дополнительных дистрибьюторов и получает комиссионные с их продаж, а также с продаж, которые он или она совершает.Из-за своей пирамидальной структуры многоуровневые маркетинговые компании иногда могут представлять собой финансовые пирамиды.

Вернуться к началу

В чем разница между законной многоуровневой маркетинговой компанией и пирамидальной схемой?