Три года не приходят уведомления о налоге на недвижимость. Что делать?

– Купили квартиру в 2015 году, ежегодный налог на квартиру не приходит уже третий год. Что нам нужно делать в этом случае?

photographee.eu/Depositphotos

Отвечает старший юрисконсульт ООО «Центр правового обслуживания» Марина Костина:

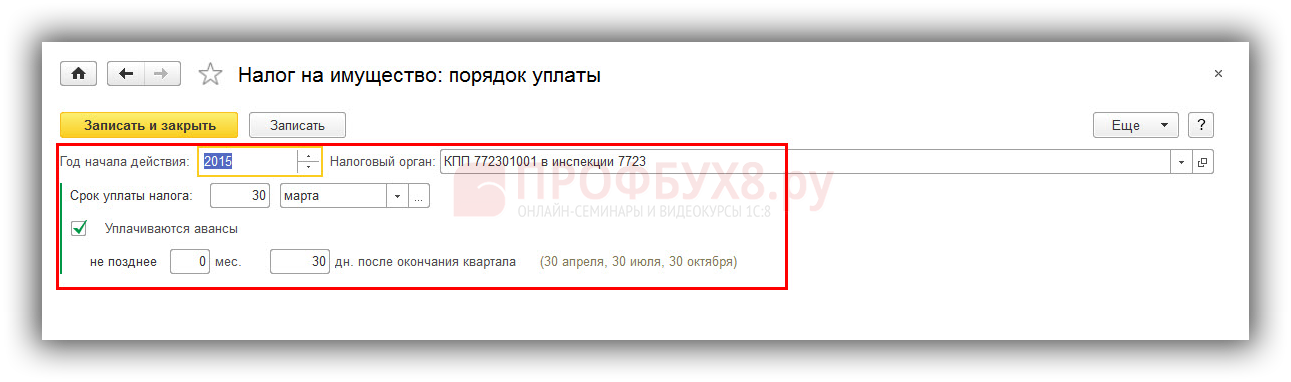

Сроки и порядок уплаты налога установлены ст. 409 Налогового кодекса Российской Федерации (далее по тексту – НК РФ). Эта же статья определяет, что налог уплачивается на основании уведомления, которое высылает гражданину налоговый орган. Уведомление содержит сведения о сумме платежа и сроках его оплаты. Документ должен направляться гражданину-налогоплательщику не позднее, чем за месяц до наступления даты платежа, и содержать начисления не более чем за три налоговых периода.

С какого момента нужно платить налог на недвижимость?

Какие услуги я должен оплачивать до оформления прав на квартиру?

Ситуации, когда уведомления гражданам не приходят в установленный законом срок, не редки. Причин этому может быть несколько: сбой в компьютерных программах госоргана, задержка доставки документа по вине почты и так далее. Тем не менее гражданин должен заплатить налог даже в случае неполучения уведомления.

Причин этому может быть несколько: сбой в компьютерных программах госоргана, задержка доставки документа по вине почты и так далее. Тем не менее гражданин должен заплатить налог даже в случае неполучения уведомления.

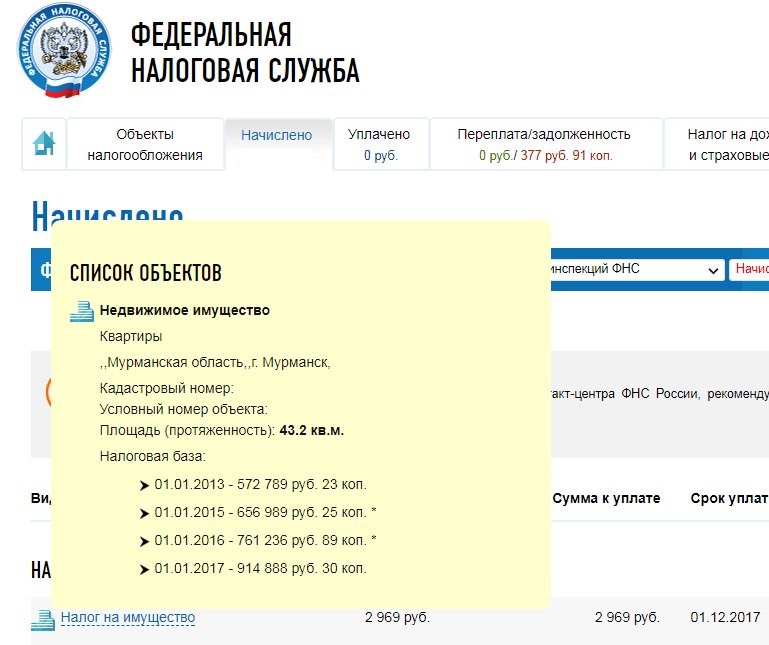

Как узнать о задолженности? ФНС рекомендует налогоплательщикам следующие способы:

- воспользоваться сервисом налогового органа «Личный кабинет налогоплательщика»;

- получить информацию, обратившись к сервису «Узнай свою задолженность» на портале «Госуслуги»;

- проверить наличие данных о своих задолженностях в банке данных исполнительных производств ФССП.

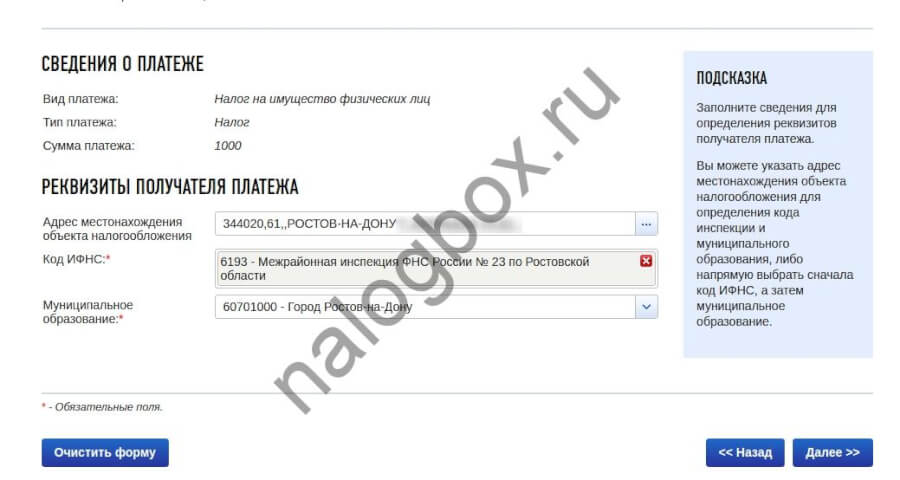

Как заплатить долг? На сайте ФНС можно не только узнать о долге, но и погасить его в личном кабинете налогоплательщика. Для оплаты в электронном виде нужно выбрать банк из предлагаемого на сайте списка; для наличного расчета нужно сформировать и распечатать квитанцию и оплатить ее в банке. Также сведения о задолженности и платежный документ для ее оплаты можно получить в отделении ФНС по месту нахождения недвижимости.

Если гражданин все же не получает от налогового органа уведомления об уплате налога, это не означает, что он освобождается от платежей за период, когда уведомления не приходили. Согласно п. 2.1 ст. 23. НК РФ, граждане обязаны сообщить об облагаемых налогом объектах в налоговую службу, если не получили уведомление и не заплатили налог за период владения им. За непредставление указанного сообщения гражданину грозят санкции, предусмотренные п. 3 ст. 129.1. НК РФ, а именно штраф размером 20% от суммы неуплаченного налога за объект, по которому не предоставлена информация в госорган.

Если не принимать мер в сложившейся ситуации, санкции в отношении налогоплательщика, не исполнившего установленную законом обязанность, будут увеличиваться. Кроме того, налоговый орган вправе обратиться в суд для взыскания задолженности по налогу.

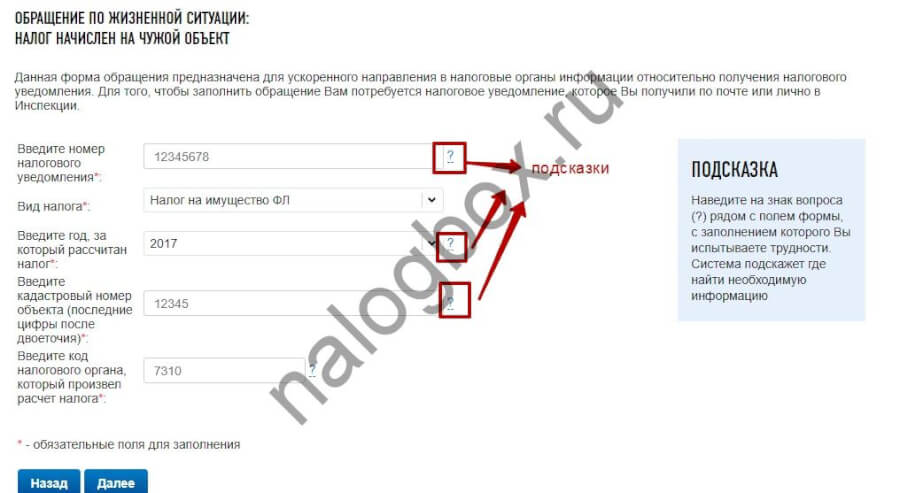

Для уплаты налога гражданину нужно обратиться в свое отделение ФНС с сообщением о наличии у него объекта недвижимого имущества с приложением правоустанавливающих документов, получить налоговое уведомление и оплатить указанную в них сумму удобным способом.

Можно ли въехать в новостройку до госкомиссии?

Включен ли налог в стоимость квартиры при покупке?

Отвечает директор офиса продаж вторичной недвижимости Est-a-Tet Юлия Дымова:

Налог на имущество оплачивает каждый правообладатель. Если информация не приходит, то налогоплательщик должен самостоятельно подать в налоговую инспекцию заявление о том, что у него есть зарегистрированное право собственности на объект. Его можно подать либо через личный кабинет, либо подъехать в налоговую инспекцию с документами и написать его лично.

Отвечает руководитель межрегиональной жилищной программы «Переезжаем в Петербург», генеральный директор ГК «Недвижимость в Петербурге» Николай Лавров:

Сейчас налоговая прекратила рассылку писем с начисленными платежами; налогоплательщик должен сам узнавать, сколько и когда он должен оплачивать. Самый удобный способ – зарегистрироваться на сайте gosuslugi.ru, пройти регистрацию, подтвердить личность и получить доступ ко всем госуслугам, включая налоги. Там можно сразу оплатить задолженности с карты, через онлайн-банк или распечатать квитанцию. Если на этом сайте Вы не найдете долгов по налогам, не расстраивайтесь. Возможно, Вы попали под льготу на покупку новостроек: в течение трех лет на них не начисляется налог на имущество.

Там можно сразу оплатить задолженности с карты, через онлайн-банк или распечатать квитанцию. Если на этом сайте Вы не найдете долгов по налогам, не расстраивайтесь. Возможно, Вы попали под льготу на покупку новостроек: в течение трех лет на них не начисляется налог на имущество.

Отвечает адвокат, к. ю. н. Юлия Вербицкая:

Вам нужно обязательно связаться с налоговой инспекцией. Предъявив паспорт и ИНН, Вы сможете получить необходимую информацию. Также сотрудник налоговой распечатает Вам дубликат квитанции об оплате, которую можно будет предъявить в любом банке и произвести оплату. При этом важно понимать, что обязанность уведомлять налоговую службу об отсутствии квитанций об оплате налога на недвижимость – обязанность гражданина-обладателя недвижимости. Если Вы это не сделаете и не уплатите налог, то в последующем Вам придется оплатить не только налоги за все пропущенные периоды, но и штрафы (пени).

Впрочем, уточнить размер выставленного к оплате имущественного взноса можно и дистанционно, через интернет. Для этого есть несколько удобных ресурсов: официальный сайт налоговой службы, портал «Госуслуги», личный кабинет Сбербанка и т. п.

Для этого есть несколько удобных ресурсов: официальный сайт налоговой службы, портал «Госуслуги», личный кабинет Сбербанка и т. п.

Должен ли пенсионер платить налоги с долей в 2 квартирах?

Почему на капремонт собирают уже через 3 года после сдачи новостройки?

Отвечает партнер, руководитель юридической службы юридической компании LawPro24.ru Дмитрий Руханов:

Данную проблему необходимо рассмотреть со всех сторон. Обычно налоги уплачиваются по платежным уведомлениям, рассылаемым налоговыми органами. Но есть ситуации, когда уведомления не приходят.

В таком случае не нужно нервничать. Причин может быть несколько. Например, это может быть сбой системы, специальной базы, в которой хранится информация о налогоплательщиках, и с помощью которой рассылаются платежные уведомления.

Другая история – если есть проблемы, связанные с плохой работой почты. Так, платежные уведомления могут доставить не по тому адресу или потерять.

Проблемы могут возникнуть и из-за смены места регистрации гражданина. Соответствующие уведомления обычно приходят гражданину по месту регистрации, и если оно меняется, то письма из налогового органа могут приходить с опозданием. Это связано и с тем, что в налоговой вносятся новые данные о налогоплательщике, поэтому вполне может сложиться ситуация, когда платежное уведомление пришло по старому адресу или выслано позже по новому.

Если Вы купили новостройку, то с уведомлением тоже может возникнуть. Все дело в том, что в налоговых органах просто нет сведений о новом жилье. Государственным органам требуется некоторое время на внесение информации о налогоплательщиках и их имуществе.

С 2016 года в Российской Федерации получать налоговые уведомления можно не только по почте, но и онлайн в «Личном кабинете» с помощью портала nalog.ru или сайта «Госуслуги». Если на данном портале имеется соответствующий аккаунт, то бумажного уведомления можно не ждать.

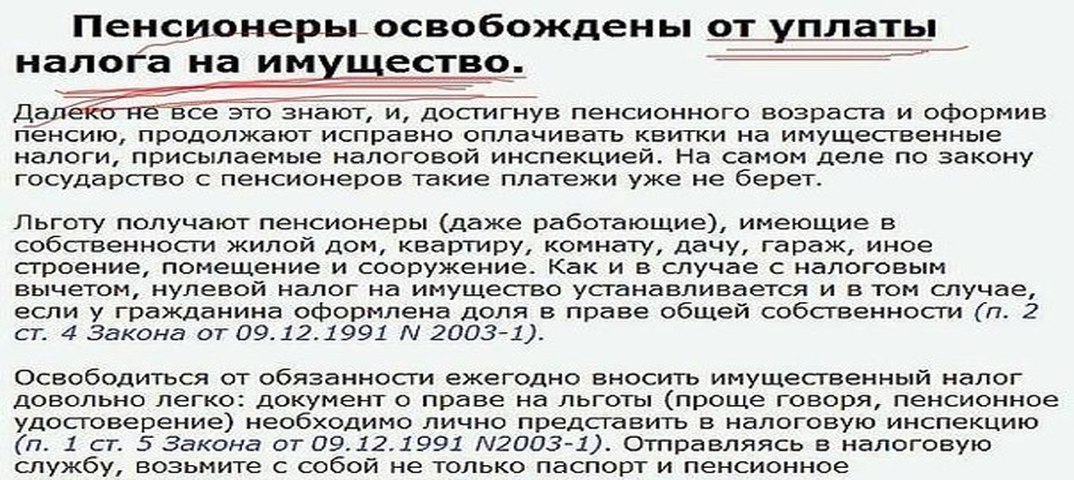

Кроме того, может сложиться ситуация, когда человек полностью освобожден от уплаты имущественных налогов и поэтому не получает уведомлений.

Что можно сделать?

- Позвонить в налоговый орган и уточнить, рассылались ли платежные уведомления.

- Проверить собственные аккаунты на сайтах государственных органов.

- Прийти в налоговый орган и попросить распечатать налоговое уведомление для его оплаты. При личном визите необходимо взять удостоверение личности и номер ИНН.

Также следует знать, что для данных платежей существует срок исковой давности, который составляет три года. Если человек не получает налоговые уведомления более трех лет, то требовать уплаты налогов государственный орган может только за последние три года.

Текст подготовила Мария Гуреева

Не пропустите:

Все материалы рубрики «Хороший вопрос»

Возврат налога при покупке жилья

Почему квартиры в России стоят так дорого?

Налоги при покупке и продаже жилья: 23 полезные статьи

Статьи не являются юридической консультацией. Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

Транспортный налог: как избежать долгов

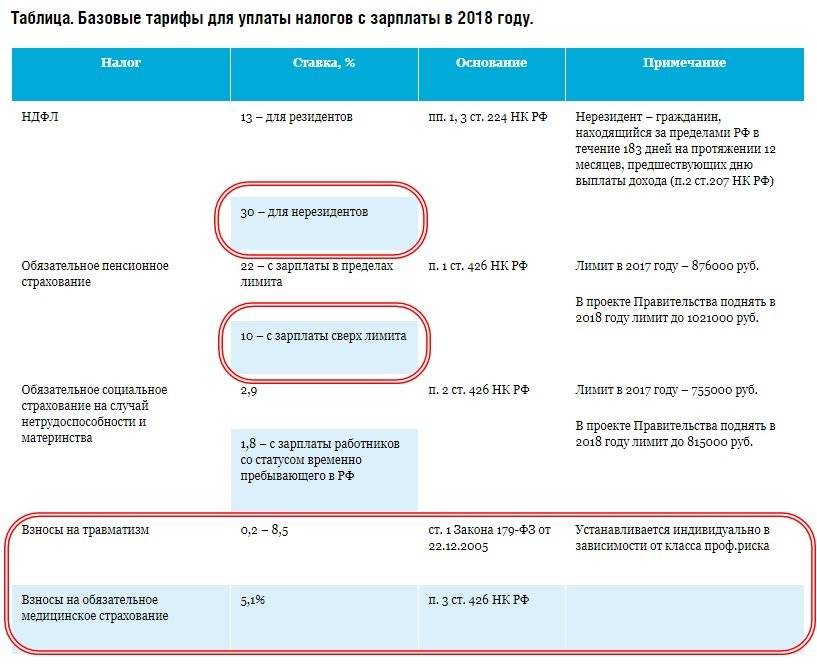

Если вы работаете по найму, вы почти не замечаете, как платите налоги, потому что это делает ваш работодатель. Он отчисляет за вас налог на ваш доход — 13% от зарплаты. На руки вы получаете «чистый» доход — уже с учетом налогов, которые за вас заплатил работодатель. Кроме 13% работодатель платит и другие взносы, которые вам незаметны.

Другое дело — транспортный налог. Если вы владеете машиной, платите его сами. Если не сделать этого вовремя, появится задолженность. За нее вам грозит штраф и запрет на выезд за границу. Но если вовремя заметить задолженность, все обойдется.

В этой статье редактор портала gosuslugi.ru Максим Ильяхов рассказал, что такое транспортный налог, как он становится просроченными и превращается в судебную задолженность, а также как быстро с этим справиться.

Транспортный налог

Россияне платят налог за владение транспортом: автомобилем, мотоциклом или мотороллером, автобусом или другой самоходной машиной.

Регионы сами устанавливают налоговую ставку на основе федеральных. Она может зависеть от объема двигателя, вида транспортного средства, вместимости, стоимости и года выпуска.

Если за вами по документам числится транспортное средство, то вы платите за него налог. Даже если вы им не пользуетесь.

Когда платить

Обычно налоговая отправляет уведомление по почте, но бывают случаи, когда уведомление не приходит. Поэтому, если вы не получили уведомление, это не освобождает от уплаты налога. Если вы собственник недвижимости, следить за налогами — ваша обязанность. Это легко делать через сайт налоговой.

Транспортный налог нужно заплатить до 1 октября. Каждый год вы платите за прошлый: если вы продали машину в конце 2014 года, в 2015 еще будете платить налог.

Проверяйте налоги на http://nalog.ru, а долги по налогам — на http://gosuslugi.ru.

Важно понять: налоги — это не то же самое, что налоговая задолженность. И не то же самое, что судебная задолженность.

С момента, когда налоговая начисляет налог, и до 1 октября за вами числятся налоговые начисления. Если вы оплатите их в срок, штрафы и пени вам не грозят.

После 1 октября налоговые начисления превращаются в задолженность. На нее уже начисляются пени. Кроме пени налоговая может взыскать штраф — 20% или 40% от суммы налога. Ваша задача — как можно скорее обнаружить и оплатить задолженность.

Если просрочить оплату на полгода, задолженность могут передать в суд. Тогда ее будут взыскивать судебные приставы.

Чем раньше оплатите налог, тем безопаснее и дешевле.

Как проверить и оплатить задолженность

Если вам тоже нужно проверить задолженность, сделайте следующее:

1. Зарегистрируйтесь на http://gosuslugi.ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты;

Зарегистрируйтесь на http://gosuslugi.ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты;

2. Заполните паспортные данные, СНИЛС, ИНН;

3. Выберите услугу «Налоговая задолженность» и нажмите кнопку «Получить услугу»;

Платить можно в банке или прямо на сайте банковской картой. Комиссии не было. Сейчас то же самое уже можно делать не только на сайте, но и в мобильном приложении.

На форумах часто пишут, что для регистрации на госуслугах нужно идти в Ростелеком или на почту. Это так, если вам нужно оформить паспорт или записать ребенка в детсад. Но для налоговых и судебных задолженностей этого не нужно — просто вводите личные данные, ходить никуда не придется.

Если вам нужно получить более сложные услуги — лучше пройти подтверждение личности. Это проще, чем кажется: достаточно прийти в центр обслуживания (https://esia.

На всякий случай проверьте задолженность прямо сейчас. На это уйдет 5 минут, зато потом не придется платить штрафы.

1. Если вы владеете транспортным средством, вы обязаны платить налог

2. Налог нужно было оплатить до 1 октября. Следите за налогом сами на http://nalog.ru

3. Если не оплатили до 1 октября, проверьте налоговую задолженность на портале госуслуг (http://gosuslugi.ru).

4. Вместе с налоговой проверьте судебную задолженность. И оплатите прямо на портале, если она есть.

Управление экономики и инвестиций

Налог на имущество: как избежать долгов. Электронная услуга.

Если у вас есть дом, квартира или земля, то каждый год вы обязаны платить налог на имущество.

Если коротко:

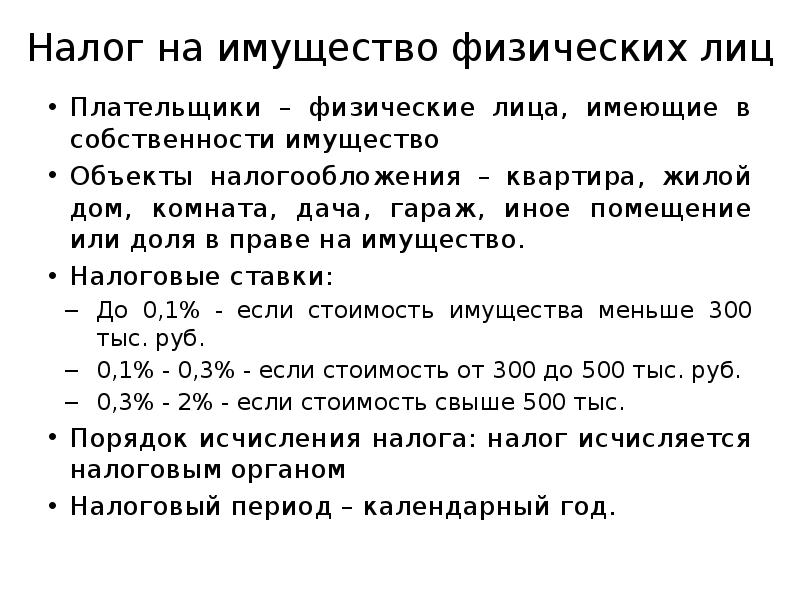

1. Налоговая инспекция начисляет вам налог по кадастровой стоимости.

Налоговая инспекция начисляет вам налог по кадастровой стоимости.

2. Вы его оплачиваете в банке или на http://nalog.ru.

3. Если не успели в срок — находите налоговые задолженности на портале госуслуг http://gosuslugi.ru и оплачиваете.

4. Если долги передали в суд — сначала оплачиваете долг, а потом находите судебную задолженность на госуслугах и разбираетесь с ней.

5. Но лучше до суда не доводить.

Налог на землю и имущество

Россияне платят налоги, связанные с собственностью: налог на землю и на имущество.

С землей понятно: если за вами числится земля, вы платите налог. Размер налога зависит от региона.

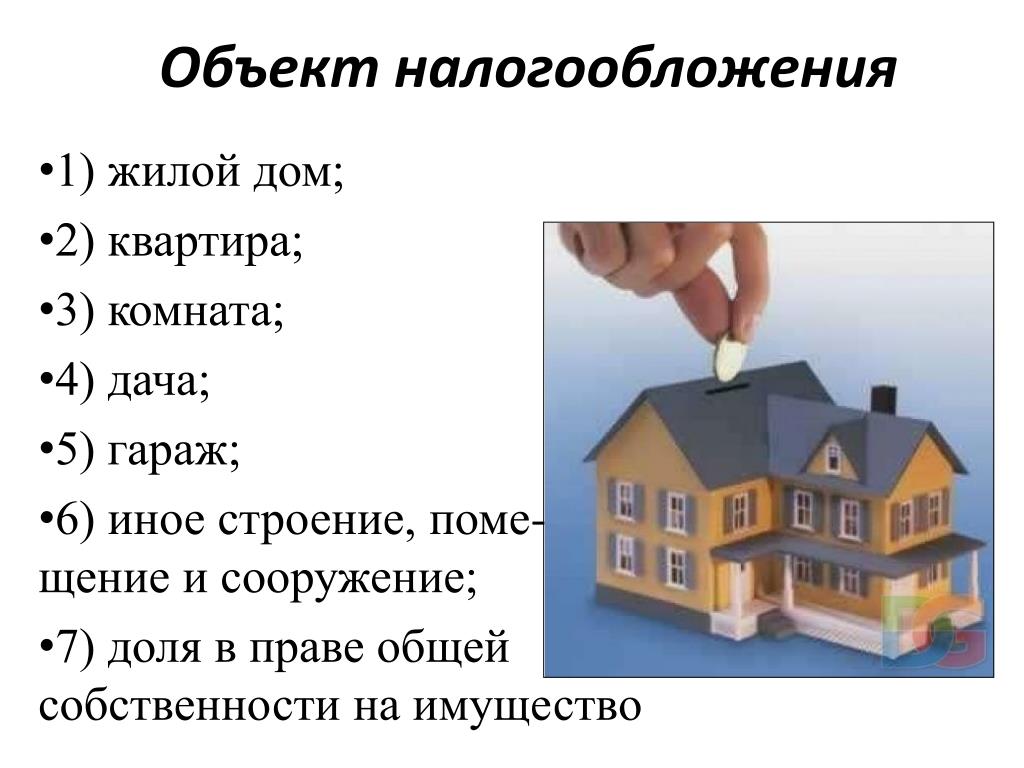

Налоговая инспекция начисляет вам налог, если вы владеете жилым домом, квартирой или комнатой, гаражом или машиноместом. Также это распространяется на «единые недвижимые комплексы» и объекты незавершенного строительства (строящиеся квартиры). Сюда же входят любые другие здания, строения, сооружения и помещения, которые оформлены на вас.

Если вы собственник или совладелец такой недвижимости, раз в год вы обязаны платить налог. Налоговую ставку каждый регион устанавливает сам. Если вы живете в съемной квартире, прописаны у родителей, но не владеете собственной квартирой, то налог на имущество вам не начислят (отдельный случай с приватизацией). Но если бы вы купили квартиру или получили ее по наследству (и уже вступили в права наследования), тогда квартира была бы вашей, налог будет.

Главное: если за вами по документам числится недвижимость, то вы платите за нее налог. Даже если вы ей не пользуетесь.

Когда платить

Обычно налоговая инспекция отправляет уведомление по почте, бывают случаи, когда уведомление не приходит. Поэтому, если вы не получили уведомление, это не освобождает от уплаты налога. Если вы собственник недвижимости, следить за налогами — ваша обязанность. Это легко делать через сайт налоговой.

Налог на имущество и землю нужно заплатить до 1 октября. Каждый год вы платите за прошлый год: в 2017 году вы оплатите налог за те объекты, которыми владели в 2016.

Каждый год вы платите за прошлый год: в 2017 году вы оплатите налог за те объекты, которыми владели в 2016.

Главное: проверяйте налоги на http://nalog.ru, а долги по налогам — на http://gosuslugi.ru.

Как появляется задолженность

Важно понять: налоги — это не то же самое, что налоговая задолженность. И не то же самое, что судебная задолженность.

С момента, когда налоговая начисляет налог, и до 1 октября за вами числятся налоговые начисления. Это как бы долги, но еще не совсем долги. Если вы оплатите налог в срок, никакие штрафы и пени вам не грозят.

А вот после 1 октября налоговые начисления превращаются в задолженность, то есть в долги. И вот на долги уже начисляются пени. Кроме пени налоговая может взыскать штраф — 20% или 40% от суммы налога. Ваша задача — как можно скорее обнаружить и оплатить задолженность.

Если просрочить оплату на полгода, задолженность могут передать в суд.

Главное: чем раньше оплатите налог, тем безопаснее и дешевле.

Как проверить и оплатить задолженность

Если вам тоже нужно проверить задолженность, сделайте следующее:

1. Зарегистрируйтесь на портале госуслуг http://gosuslugi.ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты;

2. Заполните паспортные данные, СНИЛС, ИНН;

3. Выберите услугу «Налоговая задолженность» и нажмите кнопку «Получить услугу»;

4. Посмотрите результат.

После оплаты не забудьте сохранить и скачать квитанцию на случай, если к вам обратятся из налоговой инспекции.

Если вам нужно получить более сложные услуги (оформить паспорт или записать ребенка в детсад) — лучше пройти подтверждение личности. Подтвердить учетную запись при наличии паспорта гражданина РФ можно в МКУ «МФЦ», управлении пенсионного фонда Российской Федерации, государственном казенном учреждении Краснодарского края «Центр занятости населения города Анапа». Процедура занимает пять минут, а взамен вы получаете все госуслуги, которые только бывают.

Процедура занимает пять минут, а взамен вы получаете все госуслуги, которые только бывают.

Важно: на всякий случай проверьте задолженность прямо сейчас. На этой уйдет 5 минут, зато потом не придется платить штрафы.

Налог на имущество — Государственное бюджетное учреждение здравоохранения Новокузнецкий клинический противотуберкулезный диспансер

Если коротко:

- Налоговая Вам начисляет налог по кадастровой стоимости.

- Вы его оплачиваете в банке или на http://nalog.ru.

- Если не успели в срок — находите налоговые задолженности на http://gosuslugi.ru

- Если долги передали в суд — сначала оплачиваете долг, а потом находите судебную задолженность на госуслугах и разбираетесь с ней.

- Но лучше до суда не доводить.

Налог на землю и имущество

Россияне платят налоги, связанные с собственностью: налог на землю и на имущество (еще есть транспортный налог, но это тема отдельной статьи).

С землей понятно: если за Вами числится земля, Вы платите налог. Размер налога зависит от региона.

С 2015 года налоговая возьмет с Вас налог, если Вы владеете жилым домом, квартирой или комнатой, гаражом или машиноместом. Также это распространяется на «единые недвижимые комплексы» и объекты незавершенного строительства (строящиеся квартиры). Сюда же входят любые другие здания, строения, сооружения и помещения, которые оформлены на Вас.

Если Вы собственник или совладелец такой недвижимости, раз в год Вы обязаны платить налог. Налоговую ставку каждый регион устанавливает сам. С 2015 года ставки налога на имущество резко возросли в связи с тем, что перешли на другую систему расчета.

Кстати, по статистике, сейчас налог на имущество — это примерно 20% местных бюджетов. Для сравнения, во Франции налог на имущество составляет 51% дохода, в США — 71%, а в Великобритании — это основной источник дохода.

Если Вы живете в съемной квартире, прописаны у родителей, но не владеете собственной квартирой, то налог на имущество Вам не начислят (отдельный случай с приватизацией). Но если бы Вы купили квартиру или получили ее по наследству (и уже вступили в права наследования), тогда квартира была бы Вашей, налог будет.

Но если бы Вы купили квартиру или получили ее по наследству (и уже вступили в права наследования), тогда квартира была бы Вашей, налог будет.

Главное: если за Вами по документам числится недвижимость, то Вы платите за нее налог. Даже если Вы ей не пользуетесь.

Когда платить

Обычно налоговая отправляет уведомление по почте, бывают случаи, когда уведомление не приходит. Поэтому, если Вы не получили уведомление, это не освобождает от уплаты налога. Если Вы собственник недвижимости, следить за налогами — Ваша обязанность. Это легко делать через сайт налоговой.

Налог на имущество и землю нужно заплатить до 1 октября. Каждый год Вы платите за прошлый год: в 2015 году Вы оплатите налог за те объекты, которыми владели в 2014.

Главное: проверяйте налоги на http://nalog.ru, а долги по налогам — на http://gosuslugi.ru

Как появляется задолженность

Важно понять: налоги — это не то же самое, что налоговая задолженность. И не то же самое, что судебная задолженность.

И не то же самое, что судебная задолженность.

С момента, когда налоговая начисляет налог, и до 1 октября за Вами числятся налоговые начисления. Это как бы долги, но еще не совсем долги. Если Вы оплатите налог в срок, никакие штрафы и пени Вам не грозят.

А вот после 1 октября налоговые начисления превращаются в задолженность, то есть в долги. И вот на долги уже начисляются пени. Кроме пени, налоговая может взыскать штраф — 20% или 40% от суммы налога. Ваша задача — как можно скорее обнаружить и оплатить задолженность.

Если просрочить оплату на полгода, задолженность могут передать в суд. Тогда ее будут взыскивать судебные приставы.

Главное: чем раньше оплатите налог, тем безопаснее и дешевле.

Как проверить и оплатить задолженность

Если Вам тоже нужно проверить задолженность, сделайте следующее:

- Зарегистрируйтесь на http://gosuslugi.

ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты.;

ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты.; - Заполните паспортные данные, СНИЛС, ИНН;

- Выберите услугу «Налоговая задолженность» и нажмите кнопку «Получить услугу»;

- Посмотритерезультат.

После оплаты не забудьте сохранить и скачать квитанцию на случай, если к Вам обратятся из налоговой.

На форумах часто пишут, что для регистрации на госуслугах нужно идти в Ростелеком или на почту. Это так, если вам нужно оформить паспорт или записать ребенка в детсад. Но для налоговых и судебных задолженностей этого не нужно — просто вводите личные данные, ходить никуда не нужно.

Если Вам нужно получить более сложные услуги — лучше пройти подтверждение личности. На портале и в мобильном приложении есть адреса центров, в которых это можно сделать. Это проще, чем кажется: достаточно прийти в центр и показать паспорт и СНИЛС. Процедура занимает пять минут, а взамен вы получаете все госуслуги, которые только бывают.

Важно: на всякий случай проверьте задолженность прямо сейчас. На этой уйдет 5 минут, зато потом не придется платить штрафы.

как избежать долгов ⁄ Парабельский район

Если у вас есть дом, квартира или земля, то каждый год вы обязаны платить налог на имущество. В этой статье редактор портала gosuslugi.ru Саша Волкова рассказала, что это такое и зачем.

Если коротко:

1. Налоговая вам начисляет налог по кадастровой стоимости.

2. Вы его оплачиваете в банке или на http://nalog.ru.

3. Если не успели в срок — находите налоговые задолженности на http://gosuslugi.ru (новая версия: http://beta.gosuslugi.ru) и оплачиваете.

4. Если долги передали в суд — сначала оплачиваете долг, а потом находите судебную задолженность на госуслугах и разбираетесь с ней.

5. Но лучше до суда не доводить.

Налог на землю и имущество

Россияне платят налоги, связанные с собственностью: налог на землю и на имущество (еще есть транспортный налог, но это тема отдельной статьи).

С землей понятно: если за вами числится земля, вы платите налог. Размер налога зависит от региона.

С 2015 года налоговая возьмет с вас налог, если вы владеете жилым домом, квартирой или комнатой, гаражом или машиноместом. Также это распространяется на «единые недвижимые комплексы» и объекты незавершенного строительства (строящиеся квартиры). Сюда же входят любые другие здания, строения, сооружения и помещения, которые оформлены на вас.

Если вы собственник или совладелец такой недвижимости, раз в год вы обязаны платить налог. Налоговую ставку каждый регион устанавливает сам. С 2015 года ставки налога на имущество резко возросли в связи с тем, что перешли на другую систему расчета.

Кстати, по статистике, сейчас налог на имущество — это примерно 20% местных бюджетов. Для сравнения, во Франции налог на имущество составляет 51% дохода, в США — 71%, а в Великобритании — это основной источник дохода.

Если вы живете в съемной квартире, прописаны у родителей, но не владеете собственной квартирой, то налог на имущество вам не начислят (отдельный случай с приватизацией). Но если бы вы купили квартиру или получили ее по наследству (и уже вступили в права наследования), тогда квартира была бы вашей, налог будет.

Но если бы вы купили квартиру или получили ее по наследству (и уже вступили в права наследования), тогда квартира была бы вашей, налог будет.

Главное: если за вами по документам числится недвижимость, то вы платите за нее налог. Даже если вы ей не пользуетесь.

Когда платить

Обычно налоговая отправляет уведомление по почте, бывают случаи, когда уведомление не приходит. Поэтому, если вы не получили уведомление, это не освобождает от уплаты налога. Если вы собственник недвижимости, следить за налогами — ваша обязанность. Это легко делать через сайт налоговой.

Налог на имущество и землю нужно заплатить до 1 октября. Каждый год вы платите за прошлый год: в 2015 году вы оплатите налог за те объекты, которыми владели в 2014.

Главное: проверяйте налоги на http://nalog.ru, а долги по налогам — на http://gosuslugi.ru (новая версия: http://beta.gosuslugi.ru).

Как появляется задолженность

Важно понять: налоги — это не то же самое, что налоговая задолженность. И не то же самое, что судебная задолженность.

И не то же самое, что судебная задолженность.

С момента, когда налоговая начисляет налог, и до 1 октября за вами числятся налоговые начисления. Это как бы долги, но еще не совсем долги. Если вы оплатите налог в срок, никакие штрафы и пени вам не грозят.

А вот после 1 октября налоговые начисления превращаются в задолженность, то есть в долги. И вот на долги уже начисляются пени. Кроме пени налоговая может взыскать штраф — 20% или 40% от суммы налога. Ваша задача — как можно скорее обнаружить и оплатить задолженность.

Если просрочить оплату на полгода, задолженность могут передать в суд. Тогда ее будут взыскивать судебные приставы.

Главное: чем раньше оплатите налог, тем безопаснее и дешевле.

Как проверить и оплатить задолженность

Если вам тоже нужно проверить задолженность, сделайте следующее:

1. Зарегистрируйтесь на http://gosuslugi.ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты. Если хотите попробовать новую версию госуслуг — зайдите на http://beta.gosuslugi.ru;

Если хотите попробовать новую версию госуслуг — зайдите на http://beta.gosuslugi.ru;

2. Заполните паспортные данные, СНИЛС, ИНН;

3. Выберите услугу «Налоговая задолженность» и нажмите кнопку «Получить услугу»;

4. Посмотрите результат.

После оплаты не забудьте сохранить и скачать квитанцию на случай, если к вам обратятся из налоговой.

На форумах часто пишут, что для регистрации на госуслугах нужно идти в Ростелеком или на почту. Это так, если вам нужно оформить паспорт или записать ребенка в детсад. Но для налоговых и судебных задолженностей этого не нужно — просто вводите личные данные, ходить никуда не нужно.

Если вам нужно получить более сложные услуги — лучше пройти подтверждение личности. На портале и в мобильном приложении есть адреса центров, в которых это можно сделать. Это проще, чем кажется: достаточно прийти в центр и показать паспорт и СНИЛС. Процедура занимает пять минут, а взамен вы получаете все госуслуги, которые только бывают.

Важно: на всякий случай проверьте задолженность прямо сейчас. На этой уйдет 5 минут, зато потом не придется платить штрафы.

как избежать долгов — Статьи и частые вопросы по госуслугам — Электронные услуги — Пресс-центр — Министерство природных ресурсов и экологии РЕСПУБЛИКИ ДАГЕСТАН

Если у вас есть дом, квартира или земля, то каждый год вы обязаны платить налог на имущество. В этой статье редактор портала gosuslugi.ru Саша Волкова рассказала, что это такое и зачем.

Если коротко:

1. Налоговая вам начисляет налог по кадастровой стоимости.

2. Вы его оплачиваете в банке или на http://nalog.ru.

3. Если не успели в срок — находите налоговые задолженности на http://gosuslugi.ru (новая версия: http://beta.gosuslugi.ru)и оплачиваете.

4. Если долги передали в суд — сначала оплачиваете долг, а потом находите судебную задолженность на госуслугах и разбираетесь с ней.

5. Но лучше до суда не доводить.

Но лучше до суда не доводить.

Налог на землю и имущество

Россияне платят налоги, связанные с собственностью: налог на землю и на имущество (еще есть транспортный налог, но это тема отдельной статьи).

С землей понятно: если за вами числится земля, вы платите налог. Размер налога зависит от региона.

С 2015 года налоговая возьмет с вас налог, если вы владеете жилым домом, квартирой или комнатой, гаражом или машиноместом. Также это распространяется на «единые недвижимые комплексы» и объекты незавершенного строительства (строящиеся квартиры). Сюда же входят любые другие здания, строения, сооружения и помещения, которые оформлены на вас.

Если вы собственник или совладелец такой недвижимости, раз в год вы обязаны платить налог. Налоговую ставку каждый регион устанавливает сам. С 2015 года ставки налога на имущество резко возросли в связи с тем, что перешли на другую систему расчета.

Кстати, по статистике, сейчас налог на имущество — это примерно 20% местных бюджетов. Для сравнения, во Франции налог на имущество составляет 51% дохода, в США — 71%, а в Великобритании — это основной источник дохода.

Для сравнения, во Франции налог на имущество составляет 51% дохода, в США — 71%, а в Великобритании — это основной источник дохода.

Если вы живете в съемной квартире, прописаны у родителей, но не владеете собственной квартирой, то налог на имущество вам не начислят (отдельный случай с приватизацией). Но если бы вы купили квартиру или получили ее по наследству (и уже вступили в права наследования), тогда квартира была бы вашей, налог будет.

Главное: если за вами по документам числится недвижимость, то вы платите за нее налог. Даже если вы ей не пользуетесь.

Когда платить

Обычно налоговая отправляет уведомление по почте, бывают случаи, когда уведомление не приходит. Поэтому, если вы не получили уведомление, это не освобождает от уплаты налога. Если вы собственник недвижимости, следить за налогами — ваша обязанность. Это легко делать через сайт налоговой.

Налог на имущество и землю нужно заплатить до 1 октября. Каждый год вы платите за прошлый год: в 2015 году вы оплатите налог за те объекты, которыми владели в 2014.

Каждый год вы платите за прошлый год: в 2015 году вы оплатите налог за те объекты, которыми владели в 2014.

Главное: проверяйте налоги на http://nalog.ru, а долги по налогам — на http://gosuslugi.ru (новая версия: http://beta.gosuslugi.ru).

Как появляется задолженность

Важно понять: налоги — это не то же самое, что налоговая задолженность. И не то же самое, что судебная задолженность.

С момента, когда налоговая начисляет налог, и до 1 октября за вами числятся налоговые начисления. Это как бы долги, но еще не совсем долги. Если вы оплатите налог в срок, никакие штрафы и пени вам не грозят.

А вот после 1 октября налоговые начисления превращаются в задолженность, то есть в долги. И вот на долги уже начисляются пени. Кроме пени налоговая может взыскать штраф — 20% или 40% от суммы налога. Ваша задача — как можно скорее обнаружить и оплатить задолженность.

Если просрочить оплату на полгода, задолженность могут передать в суд. Тогда ее будут взыскивать судебные приставы.

Тогда ее будут взыскивать судебные приставы.

Главное: чем раньше оплатите налог, тем безопаснее и дешевле.

Как проверить и оплатить задолженность

Если вам тоже нужно проверить задолженность, сделайте следующее:

1. Зарегистрируйтесь на http://gosuslugi.ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты. Если хотите попробовать новую версию госуслуг — зайдите на http://beta.gosuslugi.ru;

2. Заполните паспортные данные, СНИЛС, ИНН;

3. Выберите услугу «Налоговая задолженность» и нажмите кнопку «Получить услугу»;

4. Посмотрите результат.

После оплаты не забудьте сохранить и скачать квитанцию на случай, если к вам обратятся из налоговой.

На форумах часто пишут, что для регистрации на госуслугах нужно идти в Ростелеком или на почту. Это так, если вам нужно оформить паспорт или записать ребенка в детсад. Но для налоговых и судебных задолженностей этого не нужно — просто вводите личные данные, ходить никуда не нужно.

Если вам нужно получить более сложные услуги — лучше пройти подтверждение личности. На портале и в мобильном приложении есть адреса центров, в которых это можно сделать. Это проще, чем кажется: достаточно прийти в центр и показать паспорт и СНИЛС. Процедура занимает пять минут, а взамен вы получаете все госуслуги, которые только бывают.

Важно: на всякий случай проверьте задолженность прямо сейчас. На этой уйдет 5 минут, зато потом не придется платить штрафы.

как избежать долгов » Официальный сайт Администрации Березовского городского округа Кемеровской области

Если у вас есть дом, квартира или земля, то каждый год вы обязаны платить налог на имущество.Если коротко:

1. Налоговая вам начисляет налог по кадастровой стоимости.

2. Вы его оплачиваете в банке или на http://nalog.ru.

3. Если не успели в срок — находите налоговые задолженности на http://gosuslugi.ru (новая версия: https://beta.gosuslugi.ru) и оплачиваете.

4.

Если долги передали в суд — сначала оплачиваете долг, а потом находите судебную задолженность на госуслугах и разбираетесь с ней.

Если долги передали в суд — сначала оплачиваете долг, а потом находите судебную задолженность на госуслугах и разбираетесь с ней.5. Но лучше до суда не доводить.

Налог на землю и имущество

Россияне платят налоги, связанные с собственностью: налог на землю и на имущество (еще есть транспортный налог, но это тема отдельной статьи).

С землей понятно: если за вами числится земля, вы платите налог. Размер налога зависит от региона.

С 2015 года налоговая возьмет с вас налог, если вы владеете жилым домом, квартирой или комнатой, гаражом или машиноместом. Также это распространяется на «единые недвижимые комплексы» и объекты незавершенного строительства (строящиеся квартиры). Сюда же входят любые другие здания, строения, сооружения и помещения, которые оформлены на вас.

Если вы собственник или совладелец такой недвижимости, раз в год вы обязаны платить налог. Налоговую ставку каждый регион устанавливает сам. С 2015 года ставки налога на имущество резко возросли в связи с тем, что перешли на другую систему расчета.

Кстати, по статистике, сейчас налог на имущество — это примерно 20% местных бюджетов. Для сравнения, во Франции налог на имущество составляет 51% дохода, в США — 71%, а в Великобритании — это основной источник дохода.

Если вы живете в съемной квартире, прописаны у родителей, но не владеете собственной квартирой, то налог на имущество вам не начислят (отдельный случай с приватизацией). Но если бы вы купили квартиру или получили ее по наследству (и уже вступили в права наследования), тогда квартира была бы вашей, налог будет.

Главное: если за вами по документам числится недвижимость, то вы платите за нее налог. Даже если вы ей не пользуетесь.

Когда платить

Обычно налоговая отправляет уведомление по почте, бывают случаи, когда уведомление не приходит. Поэтому, если вы не получили уведомление, это не освобождает от уплаты налога. Если вы собственник недвижимости, следить за налогами — ваша обязанность. Это легко делать через сайт налоговой.

Налог на имущество и землю нужно заплатить до 1 октября. Каждый год вы платите за прошлый год: в 2015 году вы оплатите налог за те объекты, которыми владели в 2014.

Каждый год вы платите за прошлый год: в 2015 году вы оплатите налог за те объекты, которыми владели в 2014.

Главное: проверяйте налоги на http://nalog.ru, а долги по налогам — на http://gosuslugi.ru (новая версия: http://beta.gosuslugi.ru).

Как появляется задолженность

Важно понять: налоги — это не то же самое, что налоговая задолженность. И не то же самое, что судебная задолженность.

С момента, когда налоговая начисляет налог, и до 1 октября за вами числятся налоговые начисления. Это как бы долги, но еще не совсем долги. Если вы оплатите налог в срок, никакие штрафы и пени вам не грозят.

А вот после 1 октября налоговые начисления превращаются в задолженность, то есть в долги. И вот на долги уже начисляются пени. Кроме пени налоговая может взыскать штраф — 20% или 40% от суммы налога. Ваша задача — как можно скорее обнаружить и оплатить задолженность.

Если просрочить оплату на полгода, задолженность могут передать в суд. Тогда ее будут взыскивать судебные приставы.

Главное: чем раньше оплатите налог, тем безопаснее и дешевле.

Как проверить и оплатить задолженность

Если вам тоже нужно проверить задолженность, сделайте следующее:

1. Зарегистрируйтесь на https://gosuslugi.ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты. Если хотите попробовать новую версию госуслуг — зайдите на https://beta.gosuslugi.ru.

2. Заполните паспортные данные, СНИЛС, ИНН.

3. Выберите услугу «Налоговая задолженность» и нажмите кнопку «Получить услугу».

4. Посмотрите результат.

После оплаты не забудьте сохранить и скачать квитанцию на случай, если к вам обратятся из налоговой.

На форумах часто пишут, что для регистрации на госуслугах нужно идти в Ростелеком или на почту. Это так, если вам нужно оформить паспорт или записать ребенка в детсад. Но для налоговых и судебных задолженностей этого не нужно — просто вводите личные данные, ходить никуда не нужно.

Если вам нужно получить более сложные услуги — лучше пройти подтверждение личности. На портале и в мобильном приложении есть адреса центров, в которых это можно сделать. Это проще, чем кажется: достаточно прийти в центр и показать паспорт и СНИЛС. Процедура занимает пять минут, а взамен вы получаете все госуслуги, которые только бывают.

На портале и в мобильном приложении есть адреса центров, в которых это можно сделать. Это проще, чем кажется: достаточно прийти в центр и показать паспорт и СНИЛС. Процедура занимает пять минут, а взамен вы получаете все госуслуги, которые только бывают.

Важно: на всякий случай проверьте задолженность прямо сейчас. На этой уйдет 5 минут, зато потом не придется платить штрафы.

Давайте поговорим о налогах на недвижимость: 6 вещей, которые могут увеличить вашу прибыль

Как будто покупка дома не является достаточно дорогой, вы должны платить налоги на недвижимость помимо ипотеки и страховки. Для тех, кто не имел, кхм, удовольствия иметь дело с ними, налог на недвижимость — это налог на недвижимость, которой вы владеете, включая как землю, так и стоимость вашего дома. Средства, собранные от налогов на недвижимость, используются для библиотек, государственных школ, строительства дорог и ряда других программ, поэтому они являются неизбежным фактом владения домом в США. S. Дело в том, что ваша ставка налога на недвижимость не является фиксированной, потому что стоимость вашего дома не фиксирована, а также потому, что в разных штатах действуют разные правила, что означает, что они могут увеличиваться в будущем. «В зависимости от того, где вы живете, могут произойти события, которые могут вызвать переоценку вашей собственности и более значительное увеличение вашего годового налогового счета», — говорит Лекси Ньюман, риэлтор из Лос-Анджелеса. «Эти предметы различаются, поэтому лучше всего обратиться в офис местного эксперта, чтобы узнать подробности.«Хорошая новость заключается в том, что в некоторых штатах, например в Калифорнии, нормативные акты поддерживают довольно стабильные налоги на недвижимость.

S. Дело в том, что ваша ставка налога на недвижимость не является фиксированной, потому что стоимость вашего дома не фиксирована, а также потому, что в разных штатах действуют разные правила, что означает, что они могут увеличиваться в будущем. «В зависимости от того, где вы живете, могут произойти события, которые могут вызвать переоценку вашей собственности и более значительное увеличение вашего годового налогового счета», — говорит Лекси Ньюман, риэлтор из Лос-Анджелеса. «Эти предметы различаются, поэтому лучше всего обратиться в офис местного эксперта, чтобы узнать подробности.«Хорошая новость заключается в том, что в некоторых штатах, например в Калифорнии, нормативные акты поддерживают довольно стабильные налоги на недвижимость.

Но для начинающих домовладельцев понимание того, что движет иглой, может немного сбить с толку. Ниже вы найдете шесть факторов, которые могут привести к повышению налогов на недвижимость.

1. Переезд в новый район

«Цены зависят от города, округа и штата», — объясняет Лекси. «В Лос-Анджелесе мы используем 1,25 процента в качестве базового показателя, хотя на самом деле этот показатель варьируется в зависимости от того, где вы живете в округе.Чтобы рассчитать, каким будет ваш налог на недвижимость каждый год, вы должны умножить ставку налога на недвижимость на оценочную стоимость вашего дома ». Таким образом, если вы переезжаете в дом сопоставимой стоимости в новом районе или новом штате, налоги будут вероятно, отличаются. И несколько муниципалитетов могут даже взимать налоги с одной и той же собственности: вы можете взимать дополнительный налог на недвижимость, если переезжаете в центр города из места за чертой города. Переезд, конечно же, может привести к снижению налоговых счетов. Риэлтор может помочь вам разобраться в ставках и муниципалитетах, участвующих в новом микрорайоне.

«В Лос-Анджелесе мы используем 1,25 процента в качестве базового показателя, хотя на самом деле этот показатель варьируется в зависимости от того, где вы живете в округе.Чтобы рассчитать, каким будет ваш налог на недвижимость каждый год, вы должны умножить ставку налога на недвижимость на оценочную стоимость вашего дома ». Таким образом, если вы переезжаете в дом сопоставимой стоимости в новом районе или новом штате, налоги будут вероятно, отличаются. И несколько муниципалитетов могут даже взимать налоги с одной и той же собственности: вы можете взимать дополнительный налог на недвижимость, если переезжаете в центр города из места за чертой города. Переезд, конечно же, может привести к снижению налоговых счетов. Риэлтор может помочь вам разобраться в ставках и муниципалитетах, участвующих в новом микрорайоне.

2. Добавление в ваш дом

Домашние проекты, большие и маленькие, могут вызвать переоценку стоимости вашей собственности, отмечает Лекси. Фактически, они являются одной из наиболее частых причин увеличения суммы налога на имущество. Если в рамках проекта по благоустройству дома будет увеличена площадь в квадратных футах, это почти наверняка повысит его оценочную стоимость, что является хорошей инвестицией для вашего дома. Но это также означает, что вы можете рассчитывать на больший налоговый счет, когда ваш дом будет переоценен. (Дома пересматриваются каждые несколько лет в зависимости от того, где вы живете.)

Если в рамках проекта по благоустройству дома будет увеличена площадь в квадратных футах, это почти наверняка повысит его оценочную стоимость, что является хорошей инвестицией для вашего дома. Но это также означает, что вы можете рассчитывать на больший налоговый счет, когда ваш дом будет переоценен. (Дома пересматриваются каждые несколько лет в зависимости от того, где вы живете.)

3. Другие проекты по благоустройству дома

Это не просто расширения. «Каждый раз, когда вы модернизируете существующее пространство или меняете его физическую конфигурацию и использование, эти квадратные метры также могут быть пересмотрены», — говорит Лекси. «Все, что угодно, от установки бассейна до добавления душа в половину ванной комнаты и переоборудования вашего двора для улучшения дренажа, может привести к увеличению ваших налогов». Как правило, любой проект, который увеличивает стоимость вашего дома (как вы уже догадались), также увеличит ваш налоговый счет.Поэтому перед ремонтом проведите исследование, чтобы убедиться, что вы добавляете достаточно стоимости своему дому, чтобы компенсировать повышение налогов — вы хотите, чтобы вложения окупились!

Хотя трудно точно определить, насколько могут вырасти ваши налоги на недвижимость, вы можете использовать такой инструмент, как этот отчет «Стоимость против стоимости», чтобы увидеть, насколько различные проекты реконструкции дома повысят стоимость объекта недвижимости в среднем. в зависимости от состояния. Совместите это с калькулятором налога на недвижимость SmartAsset, и вы получите общее представление о том, сколько еще вы можете рассчитывать на уплату налогов.

в зависимости от состояния. Совместите это с калькулятором налога на недвижимость SmartAsset, и вы получите общее представление о том, сколько еще вы можете рассчитывать на уплату налогов.

4. Увеличение продаж жилья вокруг вас

«Мы обнаруживаем, что счета по налогу на недвижимость растут, когда в районе было несколько продаж», — говорит Джефф Миллер, соучредитель AE Home Group. Увеличение продаж означает увеличение оценочной стоимости недвижимости в этом районе, потому что это доказывает, что район более желателен — так же как и недвижимость. Итак, говорит Джефф, ваш счет по налогу на недвижимость будет увеличиваться. По той же причине строительство поблизости может повысить стоимость вашего дома, включая добавление таких удобств, как, например, парки, поля для гольфа или озера.

Вычитание налога на недвижимость | H&R Block

Примечание редактора: Вы когда-нибудь задумывались о деталях, связанных с вычетом налогов на недвижимость? Вы пришли в нужное место.

Что такое налог на имущество?

Налог на недвижимость — налог на недвижимость, уплачиваемый владельцем недвижимости. Он основан на стоимости имущества. Ваша собственность оценивается местными властями, чтобы определить, сколько стоит ваша собственность и как она должна облагаться налогом.

Налоги на недвижимость являются основным источником дохода для властей города, округа и штата.

«Могу ли я вычесть налог на недвижимость?»

Как правило, вы можете вычесть налоги на недвижимость, уплаченные за недвижимость в том году, в котором они были уплачены.

Налог на недвижимость подлежит вычету, если:

- Исходя из стоимости объекта недвижимости.

- Взимается единообразно для всего сообщества.

- Используется для государственных или общественных целей.

- Начислено и выплачено до конца налогового года.

Вы можете вычесть до 10 000 долларов США (или 5 000 долларов США при отдельной регистрации брака) из государственных и местных налогов, включая налоги на имущество.

Вычитание налога на недвижимость за недвижимость — где искать

Ваш ипотечный кредитор может платить налоги на недвижимость со счета условного депонирования. Если да, они отправят вам форму 1098. В этой форме будут указаны все уплаченные вами налоги на недвижимость. Вы должны получить форму 1098 к 31 января. Если вы этого не сделаете, обратитесь к своему ипотечному кредитору, и он сможет повторно отправить форму.

Ваши налоги на недвижимость могут быть разделены, если вы купили или продали недвижимость.

- Продавец может вычесть налог на недвижимость до даты, предшествующей продаже.

- Покупатель может вычесть налог на недвижимость, начиная с даты продажи.

- Ваша доля налогов на имущество остается неизменной, даже если вы уплатили все (или не уплатили ни одного) налога на имущество.

Если вы купили или продали дом в течение года, в вашем заявлении о поселении от Департамента жилищного строительства и городского развития (HUD) также будут указаны налоги на недвижимость и недвижимость. В заявлении указаны налоги, уплаченные как покупателем, так и продавцом.

В заявлении указаны налоги, уплаченные как покупателем, так и продавцом.

Совет от профессионала : Если у вас есть квартира, и ваша ассоциация взимает с вас специальный сбор, вы не можете вычесть его как налог на недвижимость. Эти сборы считаются сбором за кондоминиум. Однако вы можете вычесть любую сумму из своего гонорара, которая покрывает налог на недвижимость. Если ассоциация кондоминиумов пришлет вам заявление, в нем должна быть указана сумма налога на имущество, покрываемого сбором.

Куда сообщать о налоговых льготах на имущество

Заявите их как детализированные вычеты в таблице A — Государственные и местные налоги на недвижимость (строка 5b).

____________________________________________________________________

Налоги на недвижимое имущество

Вы можете вычесть налог, который вы платите на личную собственность — например, автомобили и лодки. Налог на личную собственность — также называемый акцизным налогом — основан на стоимости этих личных вещей.

Для вычета налога на недвижимость должны применяться все следующие требования:

- Налогом облагается личное имущество.

- Налог должен быть адвалорным. Это означает, что она пропорциональна стоимости личного имущества.

- Налог взимается ежегодно, даже если взимается более или менее одного раза в год.

Вы можете вычесть до 10 000 долларов США (или 5 000 долларов США при отдельной регистрации брака) из государственных и местных налогов, включая налоги на личное имущество.

Куда сообщать о налогах на личную собственность

Требуйте детализированный вычет по таблице A — Государственные и местные налоги на личную собственность (строка 5c).

Налоги, которые вы удерживаете в другом месте по возвращении, например, на домашний офис или аренду, не подлежат этому вычету.

Дополнительная помощь по налоговым льготам на имущество

Навигация по налоговым льготам на имущество может быть сложной задачей, поэтому вы можете попросить о помощи. Независимо от того, назначите ли вы встречу с одним из наших опытных налоговых профи или выберете один из наших онлайн-продуктов для подачи налоговой декларации, вы можете рассчитывать на H&R Block, который поможет вам вернуть как можно больше денег.

Налог на имущество: понимание математики, развенчание мифов

Март, часто описываемый в терминах ненастной погоды — «он входит, как лев, а уходит, как ягненок», — многие более точно называют просто старый добрый «грязевой сезон».Но март также вызывает в памяти другие традиционные образы, уникальные для северной Новой Англии: дым, поднимающийся из деревянных домов из сока, наполняющий воздух сладким ароматом кленового сиропа; заснеженные крокусы, раскрывающие свои лепестки теплым лучам раннего весеннего солнца; и, конечно же, знаменитая картина Нормана Роквелла «Свобода слова», изображающая типичный образ традиционной городской встречи Новой Англии.

Созыв граждан на ежегодное собрание для ведения текущих городских дел — давняя традиция в Нью-Гэмпшире.Одним из наиболее важных пунктов повестки дня этого ежегодного собрания является принятие операционного бюджета вместе с другими ассигнованиями, необходимыми для оплаты услуг и улучшений, желаемых и ожидаемых гражданами. Будет ли это собрание проходить в марте, апреле или мае и проводится ли оно в форме традиционного городского собрания (как изображено на картине Нормана Роквелла) или посредством официального процесса голосования бюллетенями, известного как SB 2, или бизнес ведется городскими или городскими советниками, выступающими в качестве избранных представителей граждан, принятие городского или городского бюджета закладывает основу, на которой будут основываться счета по налогу на имущество через много месяцев, когда листья больше не появляются, а падают. .

Налоги на недвижимость — счет, который многие ненавидят! Это крупный счет, который поступает только один или два раза в год, и ставка налога на имущество, а также фактическая сумма налога на конкретную собственность становятся известными только спустя долгое время после утверждения бюджета. Это часто приводит к значительному разрыву между приоритетами расходов, утвержденными весной, и налоговым счетом, который поступает в ноябре или декабре.

Система налога на недвижимость является основным методом финансирования местных органов власти в Нью-Гэмпшире и, следовательно, заслуживает внимания, чтобы развеять некоторые мифы и заблуждения, связанные с ней.Итак, каким образом бюджетные ассигнования, оценочная стоимость, льготы, выравнивание и налоговая ставка работают вместе, чтобы получить итоговую цифру налогового счета, которую должен заплатить каждый владелец собственности? Мы начнем с основной формулы, а затем обсудим каждый компонент более подробно.

Установка налоговой ставки

Каждую осень Департамент налоговой администрации (DRA) собирает всю информацию, необходимую для подтверждения ставок налога на имущество для каждого муниципалитета, проверяя все ассигнования, утвержденные весной, и все ожидаемые доходы.Затем эта информация используется в приведенной ниже формуле для расчета местной ставки налога на недвижимость:

Проголосовавших ассигнований минус все прочие доходы, разделенные на местную оценочную стоимость собственности = ставка

Умножьте ставку на 1000, и вы получите ставку налога на имущество на 1000 долларов стоимости собственности, как обычно указывается ставка.

По закону, в счете о налоге на имущество должна быть указана оценочная стоимость имущества вместе с налоговыми ставками для каждого компонента налога: муниципального, местного образования, государственного образования, округа и сельского округа (если таковые имеются).Большинство муниципалитетов получают заверенные налоговые ставки от DRA к середине ноября, выставляя счета, которые затем подлежат оплате в декабре — спустя довольно много времени после принятия бюджетов, которые устанавливали основу для этих счетов по налогу на имущество.

Сумма денег, которая должна быть получена за счет налогов — ассигнования за вычетом всех других доходов, ожидаемых к получению — является основным фактором, определяющим ставку налога на имущество. Стоимость собственности — это основа, на которой собираемые налоговые деньги распределяются между каждым владельцем собственности.

Ассигнования и бюджетный процесс

Каждый владелец собственности несет ответственность за уплату части налогов, необходимых для работы различных единиц правительства (муниципальных, школьных, уездных и сельских округов, если таковые имеются). Каждый муниципалитет, школьный округ, сельский округ и уезд должны разработать бюджет, провести общественные слушания по предложению и представить бюджет в законодательный орган для утверждения.

Кто эти законодательные органы, утверждающие необходимые ассигнования? Для города городское собрание — это законодательный орган, который выделяет деньги на управление городом.Собрание школьного округа делает то же самое для школ, а собрание сельского округа делает то же самое для районов. Для города или поселка с формой правления городской совет совет (или совет олдерменов) голосует по ассигнованиям. Делегация округа, в которую входят все представители штата от округа, выделяет деньги, необходимые для финансирования правительства округа. Эти ассигнования определяют размер дохода, который в конечном итоге должен быть получен за счет налогов на имущество для финансирования муниципального правительства, а также долю каждого муниципалитета в школьном, государственном образовательном и окружном бюджетах.

Оценка имущества — процесс оценки

Налоги на имущество основаны на оценочной стоимости имущества по состоянию на 1 апреля каждого года. Это означает, что счет по налогу на имущество, обычно подлежащий оплате в декабре, отражает стоимость имущества на предыдущее 1 апреля. По закону, выборные лица обязаны ежегодно определять оценочную стоимость имущества в муниципалитете по состоянию на 1 апреля. Большинство, если не все, муниципалитеты полагаются на профессионально подготовленных оценщиков для выполнения этой установленной законом обязанности.

Оценка имущества для целей налога на имущество — непрерывный процесс. Периодически каждый муниципалитет проводит полную переоценку всей собственности в пределах муниципалитета. Во время полной переоценки имущество физически проверяется, а затем оценивается на основе продажных цен других сопоставимых объектов или других утвержденных методов оценки. Целью переоценки является оценка имущества по «полной и истинной» стоимости, часто называемой «рыночной» стоимостью.

Полная переоценка устанавливает стоимость имущества за базовый год, но требует больших затрат и времени и, следовательно, не проводится каждый год.В годы, следующие за переоценкой, оценщики выполняют обновления, чтобы поддерживать пропорциональность между объектами недвижимости в муниципалитете. Они добавляют в налоговые ведомости так называемые «сборы», например, новое строительство и другие изменения в свойствах. В зависимости от количества изменений, отраженных в последних продажных ценах и других рыночных условиях, оценщики могут выполнять статистические обновления, в которых значения корректируются в сторону увеличения или уменьшения на основе рыночных данных, используя процесс, выходящий за рамки данной статьи.Путем переоценки и обновлений оценщики стремятся обеспечить, чтобы собственность в пределах муниципалитета оценивалась на пропорционально , как того требует Конституция Нью-Гэмпшира, так что каждый владелец собственности несет свою пропорциональную долю налога на имущество, основанную на стоимости его собственности — не более и не меньше.

Соразмерность

Частым недоразумением является важность пропорциональной оценки стоимости собственности. Не так важно, оценивается недвижимость по рыночной стоимости, выше или ниже ее, а важно, чтобы стоимость была пропорциональной.

Чтобы объяснить концепцию пропорциональности, давайте рассмотрим примеры ниже. Для следующих сценариев в городе есть только два объекта, облагаемых налогом, они очень похожи во всех отношениях, и законодательный орган утвердил бюджет в размере 10 000 долларов для финансирования городских услуг, все из которых будут поступать за счет налогообложения собственности.

Сценарий 1: Оба объекта недвижимости имеют рыночную стоимость 250 000 долларов США, а также оценочную стоимость 250 000 долларов США при общей оценочной стоимости в 500 000 долларов США.При повышении налогов на 10 000 долларов ставка налога составит 20 долларов за 1 000 долларов оценки (10 000 ÷ 500 000 x 1 000). Поскольку имеется только два объекта недвижимости и они имеют одинаковую оценочную стоимость, налоговое бремя будет разделено. в равной степени: каждое имущество должно было бы выплатить налог на имущество по 5000 долларов.

Сценарий 2: Городской бюджет остался прежним — 10 000 долларов, но с прошлого года рынок снизился, так что рыночная стоимость каждой собственности теперь составляет 225 000 долларов. Однако оценочная стоимость каждого объекта недвижимости остается неизменной и составляет 250 000 долларов.Какое влияние оказывает переоценка этих свойств по сравнению с рыночной стоимостью? Нет — нет налогового воздействия, потому что пропорциональность между объектами недвижимости не изменилась; оба объекта недвижимости снизились в рыночной стоимости на одинаковую величину. При повышении налогов в размере 10 000 долларов и оценочной стоимости города в 500 000 долларов ставка налога останется на уровне 20 долларов на 1 000 долларов оценки, и каждое имущество снова будет должно 5 000 долларов по налогу на имущество.

Сценарий 3: Результат будет таким же, когда рыночная стоимость недвижимости превышает оценочную стоимость, в данном случае до 275 000 долларов.

Эти три сценария демонстрируют, что не так важно, чтобы оценочная стоимость каждого объекта недвижимости была на уровне рыночной стоимости, выше или ниже ее, поскольку оценочная стоимость двух объектов недвижимости остается пропорциональной . В этом простом примере, поскольку оценочная стоимость собственности оставалась пропорциональной, доля налогового бремени каждой собственности составляла 50 процентов, или 5000 долларов, независимо от того, как оценочная стоимость сравнивалась с рыночной стоимостью.

Что происходит, когда одно из этих свойств меняет значение, а другое — нет? Предположим, что рыночная стоимость одного из объектов недвижимости упала, в то время как стоимость другого объекта недвижимости сохранилась, как это произошло несколько лет назад, когда рынок кондоминиумов резко упал.Кондоминиум, рыночная стоимость которого когда-то составляла 250 000 долларов, теперь имеет рыночную стоимость 200 000 долларов. Если оценочная стоимость кондоминиума останется на уровне 250 000 долларов, оба этих свойства все равно должны будут заплатить 5 000 долларов по налогу на недвижимость, даже если рыночная стоимость кондоминиума на 50 000 долларов ниже. Это приведет к тому, что владелец кондоминиума будет платить больше, чем его или ее справедливая доля налогового бремени, потому что рыночная стоимость кондоминиума меньше рыночной стоимости другой собственности. Оценщики могут исправить этот недостаток пропорциональности , используя статистическое обновление.Оценщик снижает оценочную стоимость кондоминиума, чтобы отразить его падение рыночной стоимости и сделать ее пропорциональной другой собственности. Теперь оба объекта недвижимости будут оцениваться по рыночной стоимости, и оба будут платить только пропорциональную долю налогового бремени.

Процесс оценки

Процесс оценки включает в себя применение установленных законом исключений и кредитов к оцененной стоимости недвижимости. Освобождение от налога — это снижение оценочной стоимости определенного объекта недвижимости.Кредит — это уменьшение суммы налога на определенную недвижимость. Чаще всего освобождаются от уплаты налога на имущество для собственности, находящейся в собственности и используемой для государственных, религиозных, благотворительных, образовательных и других специальных целей (например, освобождение от налога на солнечную энергию), а также льготы для пожилых домовладельцев. Чаще всего льготы по налогу на имущество получают ветеранов и их переживших супругов.

Одно из неправильных представлений об освобождении от уплаты налога на имущество и зачетах заключается в том, как они влияют на размер взимаемых налогов.Предоставление льгот и кредитов для каких-либо целей не меняет суммы налогов на имущество, которые необходимо взимать, — это просто перекладывает ответственность за уплату. Хотя освобождение от налогов может принести пользу определенной собственности или одному сегменту населения, оно снизит налоговую базу, что приведет к более высокой налоговой ставке и увеличению налогов для той собственности, которая не имеет права на освобождение. То же самое и с налоговыми льготами по налогу на имущество: если одно имущество имеет право на получение кредита и, следовательно, платит меньше налогов на имущество, то сумма этого кредита должна быть компенсирована налогами, начисленными на другие объекты недвижимости.

Аналогичным образом, если освобождение от налога на имущество или кредит исключен , это не приводит к дополнительным поступлениям от налога на имущество для муниципалитета. Скорее, как показано в примерах на боковой панели на предыдущей странице, увеличивает налоговую базу на , снижает ставку налога, а снижает налоговую нагрузку на другие объекты недвижимости.

Процесс выравнивания

Некоторые муниципалитеты могут оценивать недвижимость, близкую к рыночной, в то время как другие могут оценивать стоимость выше или ниже рыночной, и все это допустимо.Однако для обеспечения того, чтобы государственные налоги, разделяемые муниципалитетами, такие как государственный налог на образование, налоги округов кооперативных школ и налоги округов, разумно распределялись между муниципалитетами, необходимо уравнять правила игры. Это достигается с помощью ежегодного процесса выравнивания, проводимого УДР, посредством которого оценочная стоимость каждого муниципалитета корректируется на , чтобы отразить пропорциональность другим муниципалитетам. Этот процесс включает в себя подробное исследование продаж недвижимости по всему штату, сравнение этих продаж с местными оценками собственности и корректировку местной оценочной стоимости в сторону увеличения или уменьшения для достижения пропорциональности.Результат называется уравненной оценочной стоимостью.

После того, как будет определена выровненная стоимость собственности в каждом муниципалитете, эти общие налоги могут быть распределены на основе пропорциональной доли каждого муниципалитета. Например, если выровненная стоимость собственности в конкретном муниципалитете составляет 15 процентов от общей выровненной стоимости собственности во всем округе, то на этот муниципалитет будет распределено 15 процентов от взимаемых уездных налогов. Как только станет известна долларовая сумма доли этого муниципалитета в уездном налоге, для определения ставки налога и того, сколько должен заплатить каждый отдельный владелец собственности, используется местная оценочная стоимость.

Что это добавит к ставке налога?

Еще до того, как счета по налогу на имущество будут отправлены по почте, во многих муниципалитетах процесс начинается снова, поскольку руководящие органы и бюджетные комитеты обсуждают рекомендации по бюджету, которые будут представлены на следующем ежегодном собрании. В настоящее время часто задают вопрос: «Сколько это прибавит к ставке налога?» Чтобы дать приблизительную оценку того, сколько определенный предмет будет стоить с учетом налоговой ставки, DRA разработало «правило трех пальцев».«Если взять местную оценочную стоимость собственности за предыдущий год и покрыть три правых цифры тремя пальцами, можно получить приблизительную сумму денег, которая составляет 1 доллар по налоговой ставке. Следующая цифра будет означать 10 центов налоговой ставки, а покрытие еще одной цифры — пенни налоговой ставки. Это работает для оценки как изменения ассигнований, так и изменения доходов.

Например, в муниципалитете с оценочной стоимостью 1 400 000 000 долларов — 1 доллар.4 миллиона будут примерно 1 доллар США по налоговой ставке; 140 000 долларов будет около 0,10 доллара; а 14000 долларов будут примерно копейки. Таким образом, если конкретный предмет, например новый полицейский крейсер, оценивается в 28 000 долларов, то для данного муниципалитета это будет означать около 0,02 доллара по ставке налога.

Помните, что сумма различается для каждого муниципалитета в зависимости от чистой местной оценочной стоимости. Также примите во внимание, что это приблизительная оценка, поскольку она основана на оценочной оценке за предыдущий год, значение, которое изменится с 1 апреля.Но правило трех пальцев, безусловно, дает разумную оценку того, приведет ли конкретное ассигнование или ожидаемое изменение доходов к пенни или долларам на налоговую ставку.

Барбара Рид — советник по государственным финансам в Центре местного самоуправления Нью-Гэмпшира и Муниципальной ассоциации Нью-Гэмпшира. Свяжитесь с Барбарой по телефону 800.852.3358, доб. 145 или [email protected].

Часто задаваемые вопросы — Ассоциация казначеев округа Канзас

Когда я должен получить свой налоговый счет?

Домовладельцы должны получить свои налоговые декларации по недвижимости и движимому имуществу за текущий год не позднее 1 ноября, но не позднее 15 декабря.Если в декабре уплачиваются налоги только за первую половину текущего года, налоговые отчеты или уведомления за вторую половину текущего года отправляются по почте в мае. (Вариант округа) Если полная сумма была выплачена в декабре, налогоплательщик не должен получать выписку за вторую половину.

Что делать, если моя ипотечная компания платит мне налоги на недвижимость, а я получил налоговый счет?

Если домовладелец имеет счет условного депонирования для уплаты налогов на недвижимость в ипотечной компании, эта ипотечная компания должна получить налоговую декларацию.Если домовладелец получает налоговую декларацию вместо ипотечной компании, мы просим домовладельца переслать ее в свою ипотечную компанию, чтобы они могли платить налоги со счета условного депонирования. Мы также просим домовладельца, чтобы его текущая ипотечная компания уведомила казначея округа, чтобы мы могли получить от них правильную платежную информацию.

Что мне делать, если я не получил налоговый счет?

Если домовладелец должен получить выписку, но не получит ее до конца ноября, пожалуйста, свяжитесь с казначеем графства, чтобы мы могли отправить дубликат выписки и проверить платежную информацию.

Когда должны быть уплачены мои налоги на недвижимость?

Если домовладелец несет ответственность за уплату налогов на дом или другое недвижимое имущество, полная или половинная сумма может быть уплачена не позднее 20 декабря этого налогового года. Если первая половина уплачена, налоги за вторую половину этого года подлежат уплате не позднее 10 мая следующего года. Согласно федеральному закону, ипотечные компании должны производить половину платежей, поэтому они будут платить налоги не позднее 20 декабря и не позднее 10 мая.

Когда моя недвижимость будет выставлена на продажу по налогу?

Налоги на недвижимость, не уплаченные за три года, подлежат налоговому обращению взыскания и публичной продаже.

Когда должны быть уплачены мои налоги на личную собственность?

Первая половина должна быть завершена 1 ноября. Если первая половина не будет оплачена до 21 декабря, вся сумма подлежит оплате с процентами. Если налогоплательщик уплачивает первую половину налога на имущество физических лиц в декабре, вторую половину необходимо уплатить не позднее 10 мая следующего года.

Что произойдет, если я не заплачу вовремя налог на личную собственность?

Если первая половина налогов на личное имущество не уплачена до 20 декабря, полная сумма налога плюс проценты подлежат уплате с 21 декабря. Уведомления о просрочке в отношении личного имущества отправляются не позднее 20 февраля. Если они не выплачиваются, выдаются ордера. Ордер выдается через 14 дней после отправки уведомления. Налоговые ордера направляются в Управление по налогу на неплатежеспособное личное имущество шерифа округа для взыскания неуплаченных налогов, процентов и сборов шерифа.Выплаты производятся шерифу округа или казначею округа. Если налогоплательщик уплатил первую половину своего личного имущества вовремя, вторую половину налога на личное имущество необходимо уплатить не позднее 10 мая. Если эти налоги не будут уплачены до 10 мая, начнут начисляться проценты. Уведомления о просрочке налога на личное имущество отправляются по почте не позднее 10 июля. Если они не уплачены, налоговые ордера выдаются через 14 дней после отправки уведомлений. Все неуплаченные налоги на личную собственность должны быть уплачены в офисе шерифа округа: в отделе по налогу на неплатежеспособную личную собственность.Закон штата Канзас (KSA 79-2017) * требует, чтобы в октябре была размещена реклама правонарушенной личной собственности. Если налогоплательщик в предыдущие годы имел задолженность за личное имущество, он должен быть выплачен в казначействе графства. * KSA 79-2017: Неполучение такого налогового уведомления не освобождает такое лицо, фирму или компанию от каких-либо процентов и затрат.

Какие проценты взимаются за неуплату налогов?

Процентные ставки меняются ежегодно. Чтобы узнать текущие ставки, свяжитесь с казначеем вашего округа.

Могу ли я произвести частичную оплату своих налогов?

Вариант округа — свяжитесь с казначеем вашего округа, чтобы узнать о доступных вариантах.

В разделе служебного справочника содержится вся информация по округу.

Какой вид платежа приемлем для уплаты налога?

Персональные чеки, денежные переводы, кассовые чеки и наличные деньги. Кредитные или дебетовые карты (вариант округа).

В разделе служебного справочника содержится вся информация по округу.

Кому мне выписать чек?

Для отчетов и напоминаний о налогах на недвижимость и движимое имущество предъявите чеки к оплате казначею округа.Для получения налоговой гарантии на личное имущество необходимо выписывать чеки казначею графства.

Где я могу платить налоги на недвижимость и движимое имущество?

В разделе справочника услуг приводится вся информация по округу.

Куда я могу отправить налоговые платежи по почте?

В разделе справочника услуг приводится вся информация по округу.

Принимает ли казначей округа кредитные карты?

Раздел каталога услуг содержит всю информацию о платежах округа.Все транзакции по кредитным картам будут оплачиваться за пользователя.

Почему я должен оплачивать абонентскую плату?

В отличие от розничного бизнеса, в котором комиссии по кредитной карте скрыты в стоимости товаров, казначей округа использует возможность использования кредитных / дебетовых карт в качестве услуги для отдельного налогоплательщика. Собранная комиссия перечисляется компании-эмитенту кредитной карты.

Могу ли я платить налоги с помощью кредитной / дебетовой карты по телефону?

В разделе справочника услуг приводится вся информация по округу.Форма авторизации списания с кредитной карты печатается на всех налоговых счетах и на напоминаниях о просроченных налогах на недвижимость. Форма разрешения отправляется по почте вместе с уведомлением о просрочке налога на личное имущество. Форма авторизации списания с карты Discover Card должна быть заполнена полностью. Обязательно сделайте следующее!

Впишите номер карты, убедитесь, что вы правильно написали. Впишите срок действия карты. Впишите сумму налога. Впишите сумму комиссии. Большинство людей забывают об этом, однако казначей округа имеет право автоматически взимать необходимую комиссию за транзакцию.Подписать его.

Если форма авторизации не заполнена полностью, ваш платеж не может быть обработан и будет отправлен вам обратно.

Как сумма будет отображаться в моей выписке по карте Discover Card?

Эта сумма будет отражена в вашей выписке как покупка.

За дополнительной информацией обращайтесь в сокровищницу вашего местного округа. Чтобы найти свой округ, вы можете найти их информацию здесь: https: // www.

переоценок

Переоценка в масштабах всего муниципалитета — лучший способ гарантировать справедливость и точность оценок.

Во время переоценки оценщик (или наемный подрядчик) проанализирует рыночную стоимость всей собственности в сообществе. Основываясь на изменениях на рынке недвижимости, оценщик определит, какие оценки необходимо увеличить или уменьшить.

В зависимости от того, сколько времени прошло с момента последней переоценки, оценщик может отправлять запросы информации владельцам собственности и / или проводить физическую оценку имущества.

Повторная оценка гарантирует, что вы платите только справедливую долю налогов

По прошествии нескольких лет без переоценки некоторые объекты будут переоценены на , а некоторые — на заниженной .Это связано с тем, что некоторые объекты недвижимости вырастут в цене, в то время как другие, возможно, уменьшатся или останутся прежними. Без переоценки все объекты недвижимости будут по-прежнему платить одинаковую сумму налогов. Например:

| Рыночная стоимость / налоги | Свойство A | Недвижимость B | Недвижимость C | Всего налогов, собранных городом |

|---|---|---|---|---|

| Рыночная стоимость 20 лет назад (последняя переоценка) | 100 000 долл. США | 100 000 долл. США | 100 000 долл. США | |

| Налоги 20 лет назад | 2000 долларов США | 2000 долларов США | 2000 долларов США | 6000 долларов США |

| Текущая рыночная стоимость | 300 000 долл. США | 200 000 долл. США | 100 000 долл. США | |

| Текущие налоги | 2 000 долл. США | 2000 долларов США | 2 000 долл. США | 6000 долларов США |

В этом примере Объекты A и B по-прежнему платят ту же сумму налогов, что и Недвижимость C, даже несмотря на то, что их рыночная стоимость с годами увеличивалась.Объекты A и B должны платить больше налогов, чем недвижимость C. Если свойства в этом примере были оценены справедливо, свойство A заплатило бы 3000 долларов, свойство B 2000 долларов и свойство C заплатило бы 1000 долларов.

Без переоценки Объект C фактически субсидирует счет налога на Имущество A. Это связано с тем, что то, что один собственник не платит должным образом, будет выплачиваться другими владельцами.

Переоценка и ее влияние на налог на имущество

Проведение переоценки не означает, что ваша оценка или ваши налоги автоматически увеличатся.Ваши налоги могут увеличиваться, уменьшаться или оставаться на прежнем уровне.

Со временем рыночная стоимость недвижимости меняется. Стоимость некоторых свойств может увеличиваться, а стоимость некоторых — уменьшаться. Частые переоценки гарантируют, что ваша собственность будет оценена на основе текущей рыночной стоимости, а не на основе рыночной стоимости за 20 лет, как в примере.

Если ваш взнос увеличится, это не означает, что ваши налоги увеличатся автоматически. Если увеличение вашего взноса меньше среднего повышения, ваши налоги фактически уменьшатся.Например:

- Если, ваша оценка увеличилась на 12% и

- среднее повышение оценки составило 15%, затем

- ваши налоги уменьшатся (при условии, что ваш школьный и муниципальный бюджеты останутся стабильными, а налоговые сборы не увеличатся)

Переоценка не увеличивает сумму налогов, которые должны взиматься органами местного самоуправления

Оценщик не несет ответственности по налогам — только по оценке.

Через несколько месяцев после завершения оценок оценщиком налоговые единицы (школьные округа, города, поселки и округа) определяют сумму налогов, которую налоговая единица должна взимать с владельцев собственности, это известно как налоговый сбор .

Сбор по налогу на имущество определяется отдельно от начислений. Затем налоговый сбор распределяется по всем налогооблагаемым оценкам.

Если размер взносов увеличится, налоговые ставки должны снизиться пропорционально. Это связано с тем, что теперь налоговые сборы распределяются по более широкой налоговой базе. Если налоговые ставки повышаются или остаются прежними, это просто означает, что муниципалитет или школьный округ собирают больше налогов.

Аналогия

Если общая сумма собранных налогов представляет собой пирог, размер пирога определяется городскими советами, городскими советами, школьными советами и законодательными собраниями графств.

Оценщик не влияет на размер пирога; он или она просто обеспечивает справедливое разделение пирога — справедливое распределение налогов на основе текущей рыночной стоимости.

Вы получите уведомление о новой оценке