Как оплатить налог на землю: способы и срок уплаты

Владелец земельного участка является налогоплательщиком. Сумму для оплаты присылает ФНС России, рассчитывая её на основании данных, полученных из Росреестра. Квитанция на уплату налогового взноса приходит в октябре или ноябре каждого года.

Как оплатить начисленный земельный налог без квитанции

Если собственник земельного участка не получил квитанцию от ФНС, это не освобождает его от оплаты налоговых взносов. Погасить задолженность можно без квитанции либо обратиться за информацией в отделение налоговой службы. В первом случае на помощь налогоплательщику придут дистанционные сервисы:

- официальный сайт ФНС;

- портал Госуслуги;

- личный кабинет интернет-банка.

Для получения данных нужно зарегистрироваться, чтобы система провела идентификацию пользователя.

Способы оплаты земельного налога

Оплата налога через интернет позволит налогоплательщику сэкономить время. Граждане, не являющиеся пользователями Сети, могут воспользоваться иными вариантами уплаты взносов.

Оплата через банк

Предварительно необходимо убедиться, что банк принимает взносы в счет погашения налоговой задолженности. При себе нужно иметь извещение, полученное от ФНС.

После уплаты налогоплательщик получает квитанцию, подтверждающую факт оплаты. Зачисление средств происходит в день проведения операции либо спустя сутки.

В качестве альтернативного варианта граждане вправе заплатить налог на почте или в кассе местного органа самоуправления.

Такой вариант платежа сопровождается длительным ожиданием в очереди и взиманием дополнительной комиссии за перевод.

Интернет-банкинг

Оплата осуществляется безналичным способом, деньги списывают с расчетного счета налогоплательщика. Для проведения платежа требуется:

- Пройти регистрацию на сайте кредитного учреждения.

- Ввести реквизиты платежа. Данные отражены в квитанции, полученной от ФНС.

- Подтвердить перевод средств.

Документ, подтверждающий факт перечисления денег, плательщик распечатывает либо сохраняет в электронном виде.

Оплата на сайте налоговой службы

На официальном портале ФНС в разделе «Электронные сервисы» (категория «Заплати налоги») граждане России самостоятельно формируют платежный документ и переводят начисленную сумму.

Для проведения платежа требуется заполнить поля квитанции, указать личные данные и ИНН. Оплата списывается с банковской карты.

Этот метод позволяет плательщику получить реквизиты без посещения отделения налоговой инспекции. Подразделение ИФНС, к которому относится земельный надел, выбирается на сайте автоматически.

Через платежный терминал

Для оплаты налога требуется:

- Вставить пластиковую карточку в терминал и ввести защитный код (если нет карты, заплатить можно наличными).

- Выбрать в главном меню категорию «Платежи», нажать «Поиск получателей», далее – «Поиск по ИНН».

- Ввести идентификационный номер плательщика, выбрать подразделение ИФНС (получателя перевода) из списка.

- Поднести к сканеру штрихкод платежного извещения из налоговой.

- Проверить платежные реквизиты, отображенные на мониторе терминала.

- Внести деньги.

ВАЖНО! Оплата налога через терминал не предполагает взимания комиссии.

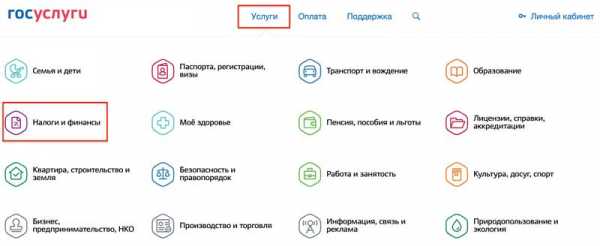

На сайте Госуслуги

Для оплаты налогового взноса на сайте Госуслуги требуется пройти регистрацию. Авторизованным пользователям, имеющим доступ к Личному кабинету, на главной странице необходимо выбрать раздел «Задолженность по налогам». Для поиска неоплаченных взносов есть два варианта: по ИНН или по индексу документа, полученного от ИФНС.

После введения данных система обрабатывает информацию и выдает список налогов. Требуется выбрать земельный, ознакомиться с суммой долга и нажать «Оплатить». Для проведения платежа понадобятся данные о банковской карте.

После завершение перевода квитанция сохраняется в Личном кабинете. Документ доступен для распечатки.

ВАЖНО! Сведения о погашении задолженности обновляются спустя две недели после оплаты.

Другие способы

Закрыть задолженность можно через сервис «Яндекс.Деньги». Через вкладку «Оплата услуг» нужно отыскать категорию «Налоги». Для поиска данных о неоплаченных взносах предлагается воспользоваться ИНН или индексом из квитанции от налоговой службы.

После проверки система выдаст сведения о задолженности и сумму к оплате. Через ссылку «Заплатить» пользователь попадает на страницу заполнения платежного документа. Требуется указать личные данные налогоплательщика и выбрать тип оплаты.

СОВЕТ! После перечисления средств появляется ссылка на квитанцию. Ее необходимо распечатать и хранить до обновления данных о налоговой задолженности. Если платеж задержится либо вовсе не поступит, чек поможет разобраться с проблемой и избежать начисления штрафных санкций.

Оплатить налог на землю граждане России могут через «Личный кабинет налогоплательщика». Сервис разработан ИФНС, для регистрации в системе требуется посетить подразделение инспекции. После получения идентификационных данных откроется доступ к Личному кабинету. На главной странице общей суммой отображаются сведения о задолженности и налоговых начислениях.

После нажатия на кнопку «Оплатить сейчас» появляются варианты закрытия долга («Госуслуги», «Сбербанк Онлайн» и т. д.). Плательщик выбирает подходящий способ, графы платежного документа система заполняет автоматически.

Срок уплаты налога

Согласно Налоговому кодексу задолженность физическим лицам требуется закрыть до 1 декабря каждого года. Если оплата не поступает на счёт ФНС, ежедневно начисляется пеня.

Срок оплаты налога на землю для юридических лиц и индивидуальных предпринимателей – поквартально.

ozhkh.ru

Как заплатить налог на землю

Автор КакПросто!

Земельный участок, как и любой иной объект, принадлежащий определенному человеку, является объектом налогообложения. И потому выплаты за него государству нужно производить вовремя и в полном объеме. Вот только не все знают, как правильно рассчитать и где его оплатить.

Статьи по теме:

Инструкция

Если вы хотите по возможности упростить процедуру уплаты налога за землю, вам нужно выбирать следующий вариант. Оформите всю необходимую информацию касательно вашего имущества и вас как налогоплательщика в администрации вашего садоводческого управления или коттеджного поселка. Обязательное условие — вы должны иметь на руках кадастровое свидетельство о праве собственности на земельный участок. В администрации вас как положено оформят и затем будут присылать вам в нужное время квитанции на уплату налога.Кроме этого налоговая служба сама обязана присылать вам раз в год квитанцию-уведомление на уплату пошлины. В ней, как правило, указаны сумма и срок, до которого вы должны исполнить свое обязательство перед государством. Если вы такую бумагу в своем почтовом ящике не нашли, звоните в инспекцию (или приходите лично) и узнавайте, сколько вы должны.

Можно узнать про сумму своего начисления и на сайте gosuslugi.ru. Для этого вам нужно ввести в предложенные поля личную информацию в виде фамилии, имени, отчества, а также вашего налогового идентификатора — ИНН. После этого прямо на сайте вы получите необходимую информацию.Рассчитать сумму налога вы можете попробовать самостоятельно. С 2006 года года государство изменило правила расчета и установило ставку земельного налога в определенных процентах от кадастровой стоимости земли. Но эта цифра не может превышать 1,5 %.

Оплачивать сам налог достаточно просто. Тем более что вы можете выбрать любой удобный для вас способ. Так, например, это можно сделать посредством платежа через сберкассу (минус такого метода — возможные очереди в банке). Также можно заплатить через специальный терминал (вариаций много — можно наличными, можно через карту). При желании интернет-банкинга с вашего компьютера. Главное — помнить, что совершить платеж нужно вовремя, иначе налоговая служба начнет насчитывать на вас пени. А это значительно увеличивает долг перед государством.

Источники:

- Категории граждан, не платящих земельный налог – статья, жкх

Совет полезен?

Распечатать

Как заплатить налог на землю

Статьи по теме:

Не получили ответ на свой вопрос?

Спросите нашего эксперта:

www.kakprosto.ru

❶ Как платить земельный налог 🚩 налог за земельный участок 🚩 Налоги

По Налоговому кодексу РФ земельный налог обязаны уплачивать организации и предприятия, которые имеют земельные участки в собственности или на праве бессрочного пользования. Размер земельного налога устанавливается в каждом муниципальном образовании свой.

Земельный налог необходимо уплачивать с момента госрегистрации права собственности на участок до дня внесения в Единый государственный реестр прав, записи о праве нового владельца на него.

При этом, нужно помнить о таком нюансе: если права на земельный участок возникли до 15-го числа включительно, то земельный налог за этот месяц уплачивает новый собственник земельного участка. В противном случае уплата земельного налога возлагается на прежнего собственника (Письмо Минфина России от 08.09.06 № 03-06-01-02/36).

Налогоплательщики-организации, согласно п. 2 ст. 396 НК РФ, сами исчисляют сумму земельного налога по окончании налогового периода (1 календарный год) и суммы соответствующих авансовых платежей. При этом, сумма налога определяется как процентная доля налоговой базы соответствующая налоговой ставке.

В тех случаях, если нормативным актом муниципального образования установлен отчетный период — квартал, налогоплательщики должны рассчитать свои авансовые платежи по этому налогу по истечении первого, второго и третьего квартала текущего года. Сумма авансовых платежей равна 1/4 налоговой ставки процентной доли кадастровой стоимости земельного участка на 1 января отчетного года (п. 6 ст. 396 НК РФ).

Как правило, муниципальные образования устанавливают различные налоговые ставки в зависимости от категорий земель и их разрешенного использования.

Налоговая база — кадастровая стоимость земельного участка по состоянию на 1 января года, который является налоговым периодом. Если при приобретении недвижимости к покупателю переходит право собственности на часть земельного участка, которая занята этой недвижимостью, то налоговую базу нужно определять пропорционально доле в праве собственности на эту часть земельного участка (п. 3 ст. 392 НК РФ).

Если покупателей недвижимости несколько, то налоговая база определяется для каждого их них отдельно пропорционально доле в площади недвижимости.

В конце года налогоплательщик уплачивает в бюджет разницу между общей суммой налога и суммами авансовых платежей, которые он уплачивал ежеквартально.

Налог уплачивается по месту нахождения земельного участка.

www.kakprosto.ru