Прием уведомления о выбранных объектах налогообложения

Уведомление предоставляется физическим лицом в случае, если у налогоплательщика имеется более одного объекта недвижимого имущества какого‑либо вида (квартира, жилой дом и т.д.) и налогоплательщик имеет право на льготу по налогу на имущество.

Уведомление подается не позднее 31 декабря года, в котором возникло право на льготу или в случае неполучения налогового уведомления за прошедший налоговый период, в котором возникло право на объект.

При непредставлении налогоплательщиком, имеющим право на налоговую льготу, уведомления о выбранном объекте налогообложения налоговая льгота предоставляется в отношении одного объекта налогообложения каждого вида с максимальной исчисленной суммой налога.

Налогоплательщик вправе подать уведомление о выбранных объектах налогообложения в случаях:

- уведомление о выбранных объектах налогообложения было подано, льгота назначена (по заявлению налогоплательщика на предоставление налоговой льготы) и налогоплательщик хочет изменить ранее выбранный объект налогообложения;

- уведомление о выбранных объектах налогообложения не подавалось, льгота назначена (в отношении одного объекта налогообложения каждого вида с максимальной исчисленной суммой налога на основании сведений, полученных налоговым органом в соответствии с Налоговым кодексом Российской Федерации (НК РФ)) и налогоплательщик хочет изменить объект налогообложения.

В случае, если заявление на предоставление льготы не было подано, и льгота не назначена, необходимо рекомендовать заявителю оформить услугу «Прием заявления физического лица о предоставлении налоговой льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц».

Налогоплательщик, относящийся к одной из категорий лиц, указанных в подпунктах 2, 3, 10, 10.1, 12, 15 пункта 1 статьи 407 НК РФ, вправе подать уведомление о выбранных объектах налогообложения, в отношении которых предоставляется налоговая льгота по налогу на имущество физических лиц без подачи заявления о предоставлении налоговой льготы, в случае если налогоплательщик не сообщал об отказе от применения налоговой льготы.

Объект недвижимости должен быть расположен на территории Санкт‑Петербурга.Налогоплательщик вправе подавать данное уведомление каждый год.

Полное наименование:

Прием уведомления о выбранных объектах налогообложения, в отношении которых предоставляется налоговая льгота по налогу на имущество физических лиц

Экстерриториальный принцип – предоставление услуги не зависит от адреса регистрации получателя услуги

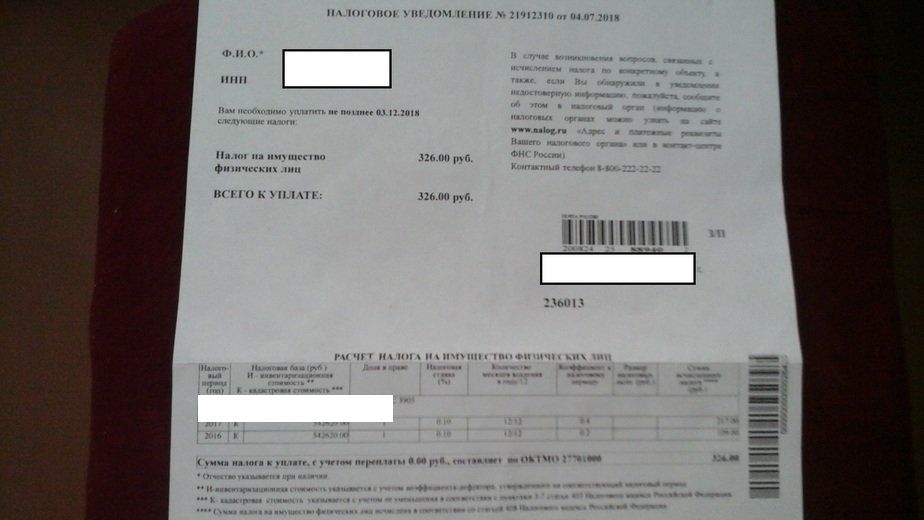

Что делать, если в налоговом уведомлении указана некорректная информация? — Объявления — События

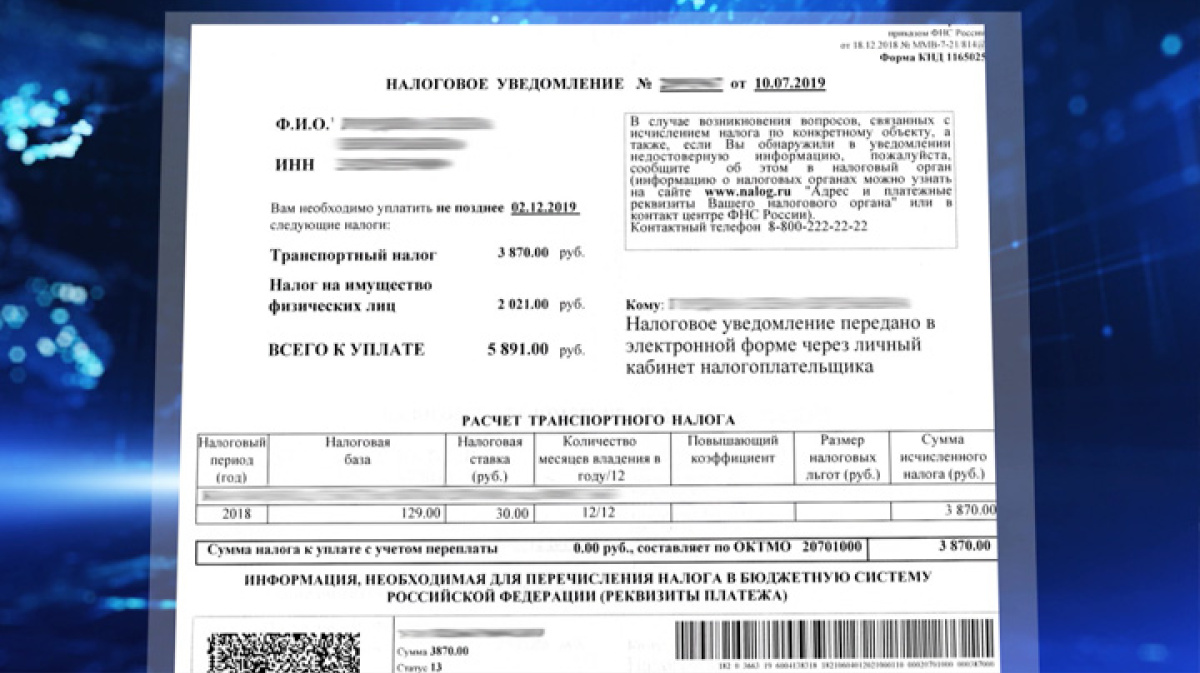

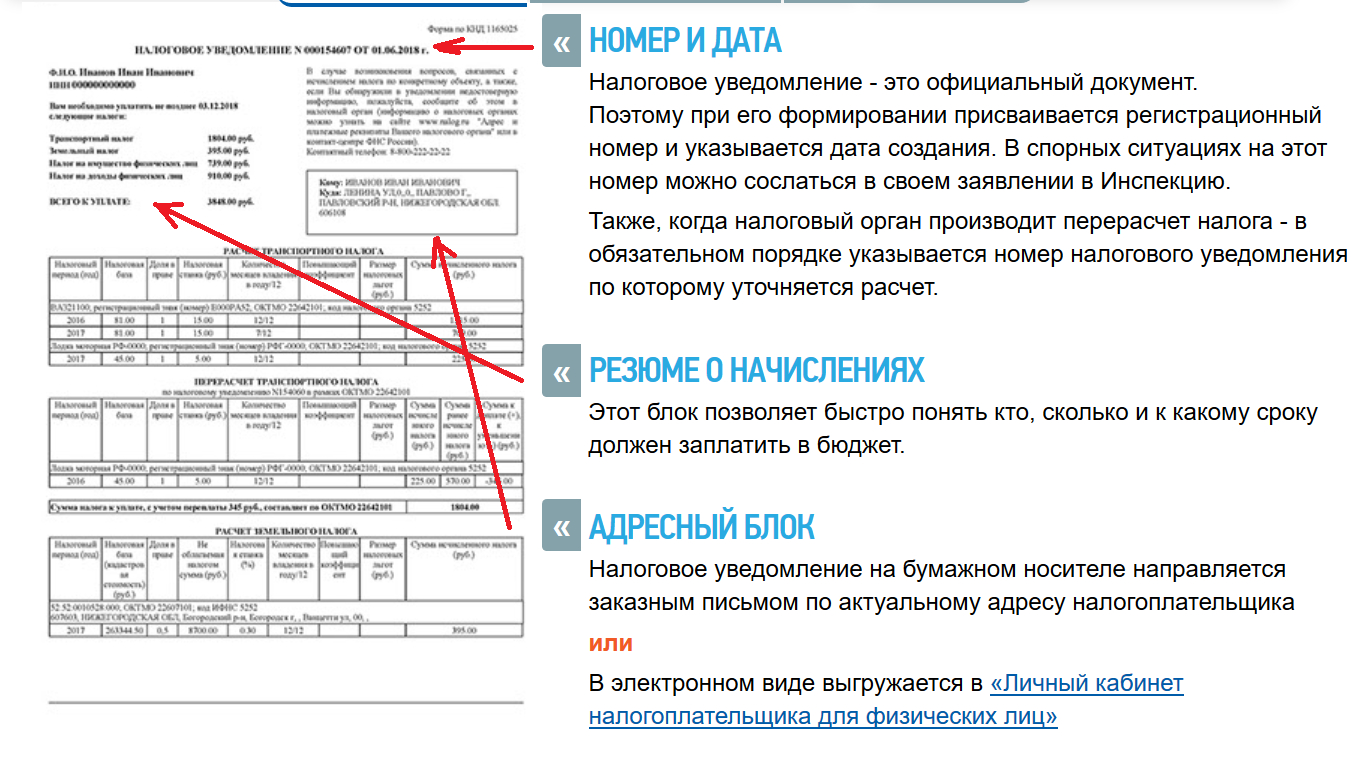

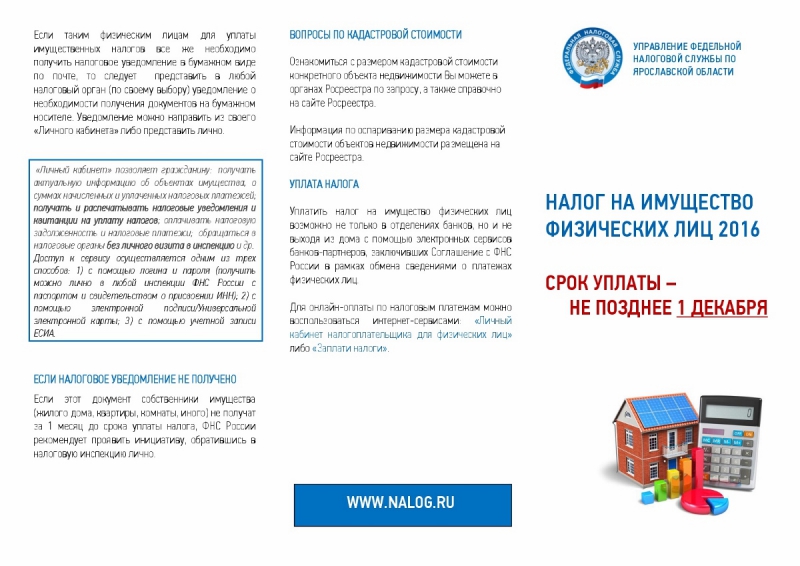

Физические лица уплачивают имущественные налоги (транспортный и земельный налоги, налог на имущество физических лиц) на основании налоговых уведомлений, направленных им налоговым органом не позднее 30 рабочих дней до наступления срока уплаты по почте, а также размещенных в их «Личных кабинетах» на официальном сайте ФНС России.

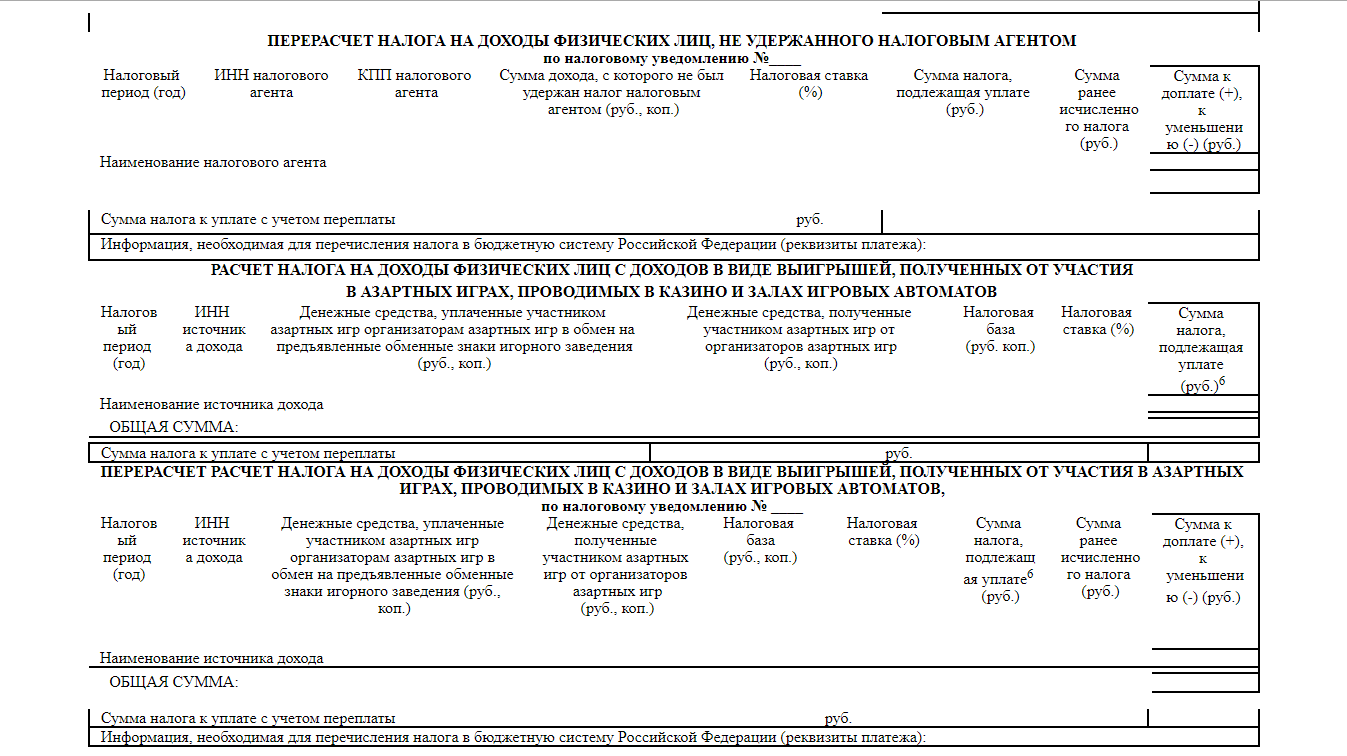

В зависимости от объектов налогообложения, находящихся в собственности физических лиц, в налоговом уведомлении на основании сведений, поступающих из регистрирующих органов, указывается расчет и перерасчет по одному, двум или сразу трём налогам одновременно.

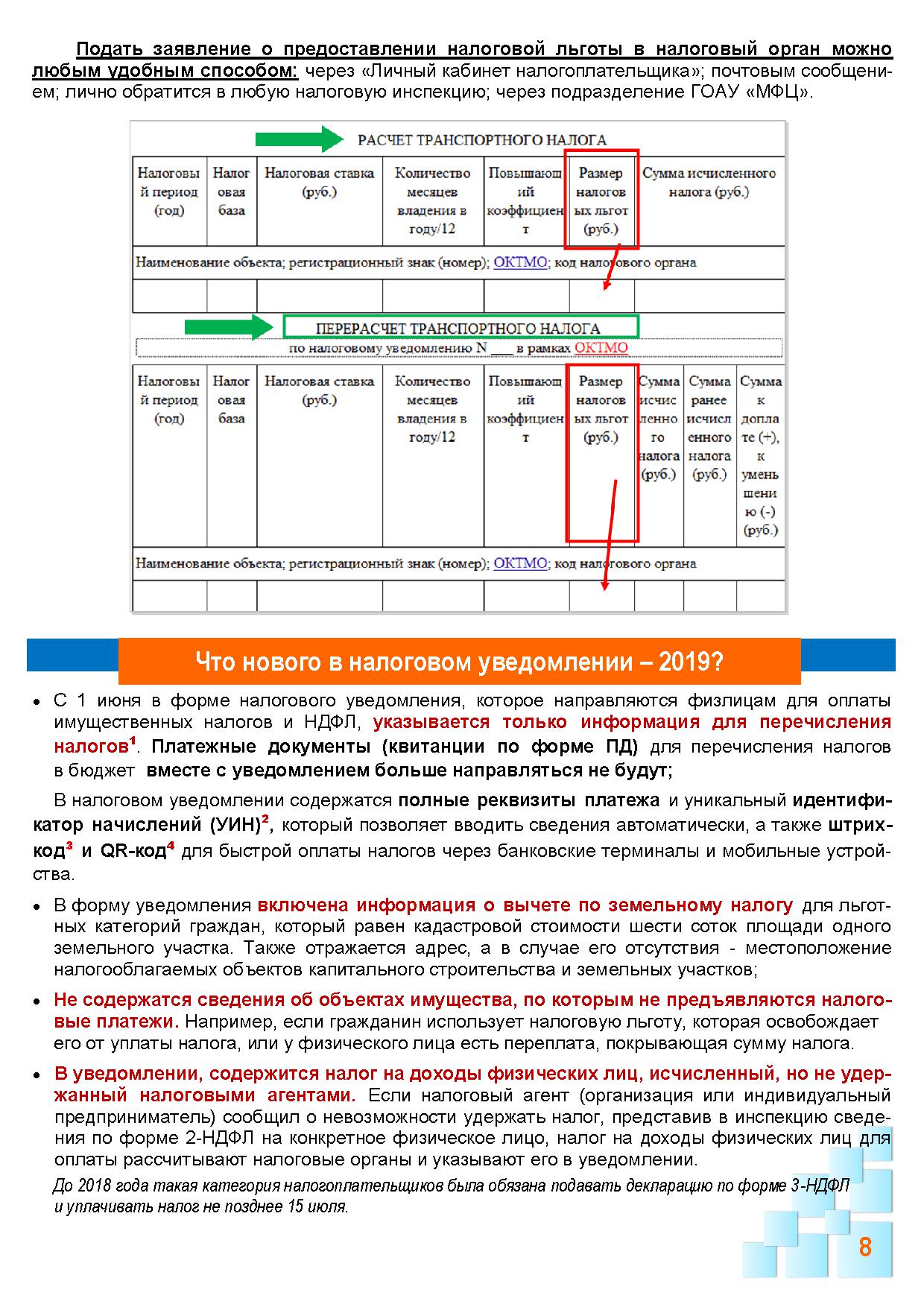

С 1 июня 2019 года меняется форма налоговых уведомлений, которые направляются физлицам для оплаты имущественных налогов и НДФЛ. В налоговом уведомлении, не будут содержаться сведения об объектах имущества, по которым не предъявляются налоговые платежи. Например, если гражданин использует налоговую льготу, которая полностью освобождает его от уплаты налога за указанный объект, или у физлица есть переплата, покрывающая сумму налога.

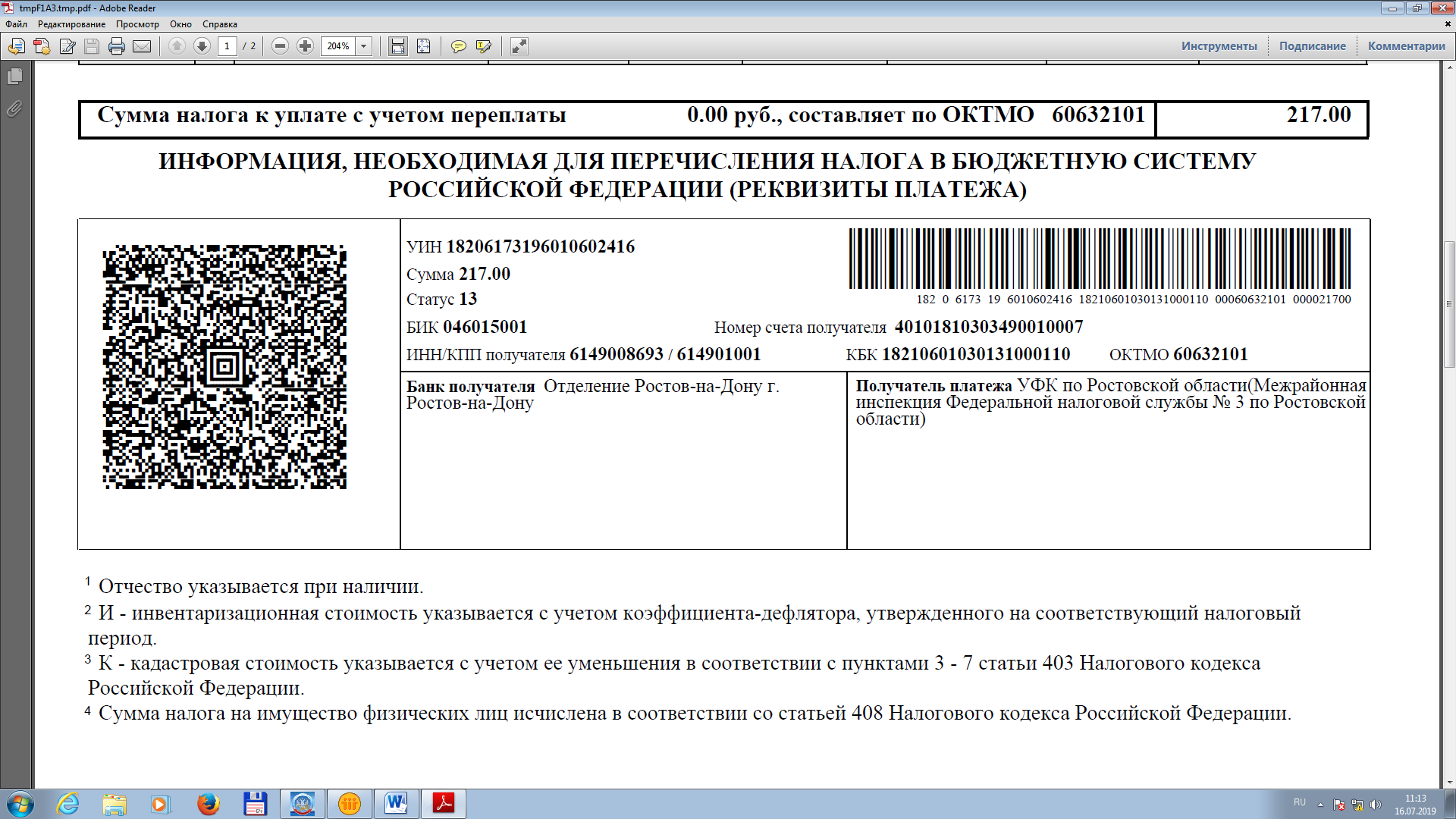

Теперь в уведомление включается информация для перечисления налогов в бюджет, поэтому вместе с уведомлением больше не будут направляться отдельные платежные документы (квитанции по форме ПД). В измененной форме содержатся полные реквизиты платежа и уникальный идентификатор, который позволяет вводить сведения автоматически, а также штрих-код и QR-код для быстрой оплаты налогов через банковские терминалы и мобильные устройства.

В случае если, по мнению налогоплательщика, в налоговом уведомлении имеется некорректная информация об объектах или о его владельце, то для ее проверки и актуализации необходимо обратиться в налоговые органы удобным способом:

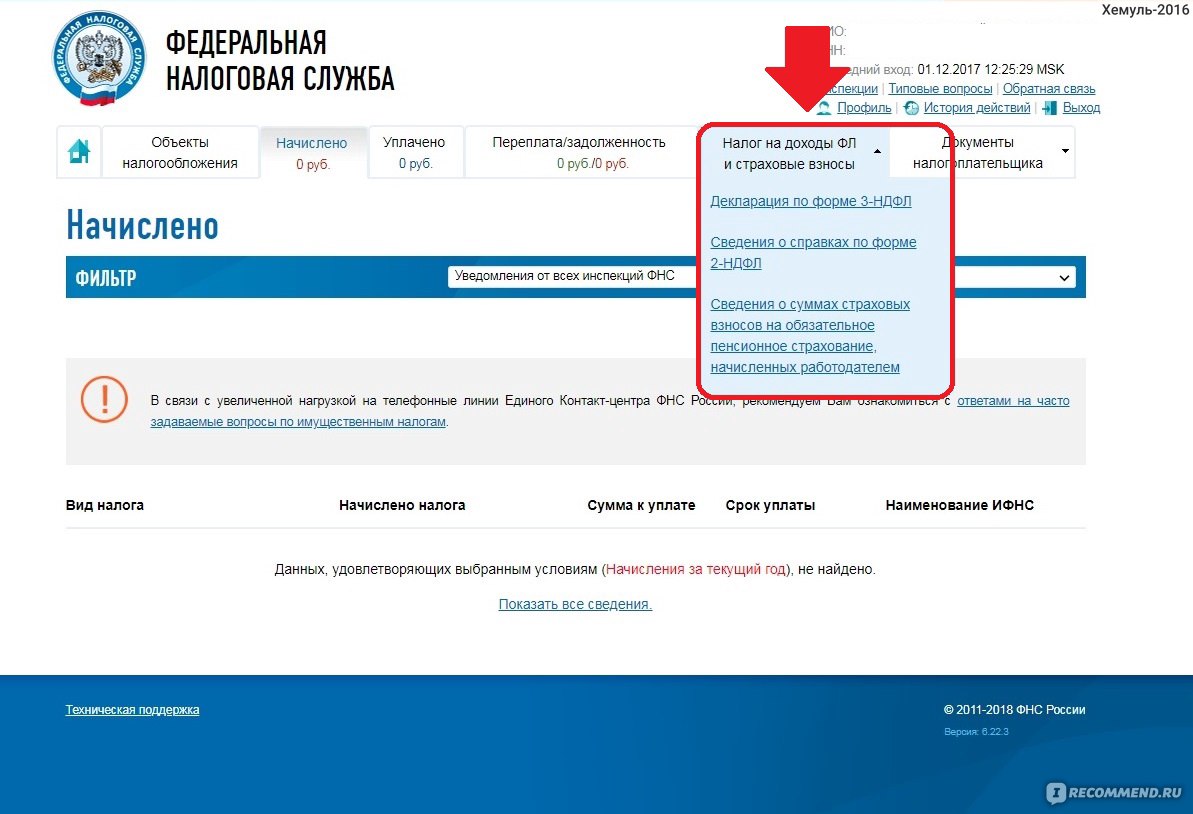

- для пользователей интернет-сервиса «Личный кабинет налогоплательщика для физических лиц» — через личный кабинет;

- для иных лиц: с использованием интернет-сервиса «Обратиться в ФНС России», посредством личного обращения в любую налоговую инспекцию; путем направления почтового сообщения.

Если ошибка в налоговом уведомлении повлияла на расчет налога, то налоговый орган самостоятельно выяснит причину ошибки и заявителю в течение 30 дней со дня регистрации заявления будет направлено новое налоговое уведомление с учетом перерасчета и нового срока уплаты.

При наличии у налогоплательщика облагаемого налогом имущества, в отношении которого он никогда не получал налоговое уведомление, не уплачивал налог и в отношении которого не пользовался льготой, необходимо сообщить о нем в любой налоговый орган по своему выбору.

Такое сообщение с приложением копий правоустанавливающих (правоудостоверяющих) документов на недвижимость, документов о государственной регистрации транспортного средства представляется в налоговый орган однократно в срок до 31 декабря года, следующего за истекшим. Сообщение удобнее всего предоставить, направив по почте заказным письмом, передать в электронной форме, в частности через «Личный кабинет», а также представить лично непосредственно в налоговый орган.

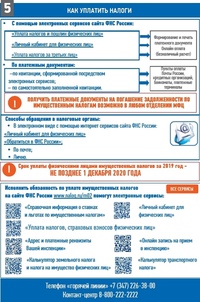

Напоминаем. Имущественные налоги, исчисленные за 2019 год, необходимо уплатить не позднее 01 декабря 2020 года. Налоги уплачиваются не более чем за три календарных года, предшествующие году направления налогового уведомления.

Приближается срок уплаты имущественных налогов » Официальный сайт городского округа Архангельской области «Мирный»

Межрайонная ИФНС России № 6 по Архангельской области и Ненецкому автономному округу напоминает, что 1 декабря текущего года истекает срок уплаты гражданами имущественных налогов (земельного, транспортного налога, налога на имущество физических лиц), а также не удержанного налоговым агентом налога на доходы физических лиц за 2019 год.

Уведомления на уплату налогов направлены жителям по почте заказными письмами и выгружены в электронном виде через сервис ФНС России «Личный кабинет для физических лиц».

Налоговые уведомления содержат реквизиты платежа, уникальный идентификатор, а также штрих-код и QR-код для быстрой оплаты налогов через банковские терминалы и мобильные устройства. Поэтому платежные документы (квитанции по форме ПД) к налоговым уведомлениям не прилагаются.

Уплатить налоги можно любым удобным способом: через отделения банков и их терминалы, воспользовавшись электронными сервисами на сайте ФНС России «Уплата налогов и пошлин физических лиц» или «Личный кабинет для физических лиц».

Собственники имущества должны получить уведомление не менее чем за 30 рабочих дней до наступления срока уплаты. Если налоговое уведомление не пришло до 1 ноября 2020 года, граждане могут обратиться за дубликатом в любую налоговую инспекцию или отделение МФЦ.

Разобраться в налоговых уведомлениях, направленных собственникам имущества, поможет новая промо-страница сайта ФНС России «Налоговое уведомление 2020».

При обнаружении некорректной информации в налоговом уведомлении (например, не учтена льгота, указан объект, который уже не принадлежит плательщику, отсутствуют начисления по приобретенному объекту, указаны неточные характеристики объекта) налогоплательщику необходимо обратиться в налоговую инспекцию.

Сделать это без посещения инспекции (что особенно актуально в период сложившейся неблагоприятной эпидемиологической обстановки) можно, используя сервисы:

— «Личный кабинет налогоплательщика для физических лиц».

Для этого в «Личном кабинете для налогоплательщика физического лица» необходимо выбрать блок «Жизненные ситуации» и пройти по вкладке, выбранной в зависимости от возникшей проблемы («Подать заявление на льготу», «Уточнить информацию об объектах налогообложения и (или) сумме налога», «В личном кабинете нет информации о моем имуществе»). Вместе с информацией об уточнении объектов налогообложения, сведениями о налоговой льготе налогоплательщик вправе направить отсканированные копии подтверждающих документов.

— «Обратиться в ФНС России».

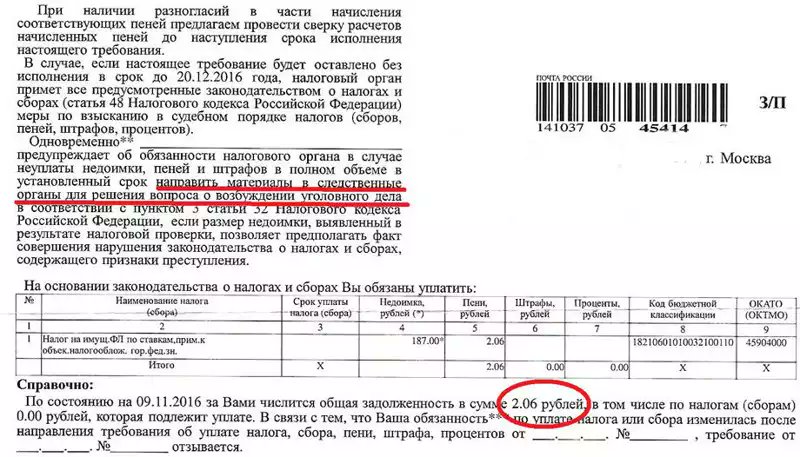

Напоминаем, что неуплата и несвоевременная уплата имущественных налогов приводит к начислению пени за каждый календарный день просрочки, а впоследствии – к принудительному взысканию задолженности, аресту имущества и ограничению выезда за границу.

Уплатите имущественные налоги до установленного законодательством срока – 01 декабря 2020 года.

У налогоплательщиков – физических лиц появилась обязанность сообщать о наличии объектов недвижимости и транспортных средств

В соответствии с нормами Федерального закона от 02.04.2014 №52-ФЗ с 1 января 2015 года налогоплательщики – физические лица обязаны сообщать налоговым органам о наличии неучтенных у них объектов недвижимости и транспортных средств, если они не получали налоговые уведомления и, соответственно, не уплачивали налоги в отношении данных объектов за период владения ими.

11.2014 № ММВ-7-11/598@. Сообщение не представляется в случае получения физическим лицом налоговых уведомлений на уплату налога в отношении этого объекта или в случае предоставления ему налоговых льгот.

11.2014 № ММВ-7-11/598@. Сообщение не представляется в случае получения физическим лицом налоговых уведомлений на уплату налога в отношении этого объекта или в случае предоставления ему налоговых льгот.Обращаем внимание, что если имущество приобретено в 2014 году (исключение составляют вновь возведенные строения, помещения и сооружения), а налоговое уведомление за 30 дней наступления срока уплаты (т.е. до 1 октября 2015 года) налогоплательщиком не получено, сообщить о наличии имущественных объектов налогообложения необходимо до 31 декабря 2015 года. В отношении вновь возведенных строений, помещений и сооружений, приобретенных в 2014 году. обязанность по сообщению сведений возникнет не ранее 1 октября 2016 года.

С 1 января 2017 года неисполнение указанной обязанности будет грозить штрафом в размере 20% от неуплаченной суммы налога. До 2017 года налог исчисляется с года представления сообщения, после – не более чем за 3 налоговых периода, предшествующих календарному году направления налогового уведомления.

У налогоплательщиков – физических лиц появилась обязанность сообщать о наличии объектов недвижимости и транспортных средств

Управление ФНС России по Астраханской области напоминает о вступлении в силу с 1 января 2015 года изменений в ст. 23 Налогового Кодекса Российской Федерации, согласно которым налогоплательщики – физические лица обязаны сообщать о наличии у них объектов налогообложения (имущества, земельных участков, транспортных средств).

Такая обязанность возникает только в случае неполучения налоговых уведомлений и неуплаты налогов в отношении объектов налогообложения за период владения ими. Уведомить налоговый орган необходимо однократно в срок до 31 декабря года, следующего за истекшим налоговым периодом, Сообщением по форме, утвержденной приказом ФНС России от 26.11.2014 № ММВ-7-11/598@.

В этой связи направление обращений в произвольной форме по вопросам уплаты налогов в отношении имеющихся объектов не является исполнением обязанности, установленной ст. 23 Кодекса.

23 Кодекса.

В случае получения физическим лицом хотя бы раз налогового уведомления об уплате налога или неполучения в связи с предоставлением льготы, Сообщение в отношении такого объекта не представляется.

Обращаем внимание, что если имущество приобретено в 2014 году (исключение составляют вновь возведенные строения, помещения и сооружения), а налоговое уведомление за 30 дней наступления срока уплаты (т.е. до 1 октября 2015 года) налогоплательщиком не получено, сообщить о наличии имущественных объектов налогообложения необходимо до 31 декабря 2015 года. В отношении вновь возведенных строений, помещений и сооружений, приобретенных в 2014 году, обязанность по сообщению сведений возникнет не ранее 1 октября 2016 года.

Общие сведения о CP504B Уведомление | Налоговая служба

О чем идет речь в этом уведомлении

У вас есть невыплаченная сумма на вашем счете. Если вы не уплатите причитающуюся сумму немедленно, IRS наложит арест на определенную собственность или права на собственность и применит ее для выплаты суммы вашей задолженности.

Что вам нужно сделать

- Внимательно прочтите свое уведомление — в нем объясняется срок платежа, сумма и варианты оплаты.

- Внесите платеж в установленный срок.Перейдите на страницу платежей, чтобы узнать больше о вариантах оплаты.

Вы можете захотеть

Загрузите дополнительную информацию, относящуюся к вашему налоговому счету.

Часто задаваемые вопросы

О чем мне говорится в уведомлении?

В этом уведомлении говорится о том, что мы намерены взимать сбор с определенного имущества или прав на имущество, поскольку на одном из ваших налоговых счетов все еще есть задолженность. Вы должны заплатить эту сумму немедленно, чтобы этого не произошло.Это также говорит вам, что мы начнем поиск других активов, на которые будет взиматься сбор. Мы также можем подать федеральный налоговый залог, если мы этого еще не сделали.

В этом уведомлении также объясняется отказ в выдаче паспорта США или его аннулирование. Закон об исправлении положения о наземном транспорте в Америке (FAST), который обычно запрещает Государственному департаменту выдавать или продлевать паспорт налогоплательщику с серьезной просроченной налоговой задолженностью. Дополнительную информацию о заверении паспорта можно получить в IRS.правительство / паспорта.

Закон об исправлении положения о наземном транспорте в Америке (FAST), который обычно запрещает Государственному департаменту выдавать или продлевать паспорт налогоплательщику с серьезной просроченной налоговой задолженностью. Дополнительную информацию о заверении паспорта можно получить в IRS.правительство / паспорта.

Что мне делать?

Оплатите причитающуюся сумму, указанную в уведомлении. Отправьте нам платеж в конверте, который мы вам отправили. Включите нижнюю часть уведомления, чтобы убедиться, что мы правильно кредитуем вашу учетную запись.

Если вы не можете оплатить всю сумму сейчас, позвоните нам по номеру, указанному в верхней части уведомления, чтобы узнать, имеете ли вы право на рассрочку.

Сколько у меня времени?

Вы должны выплатить задолженность в срок, указанный в вашем уведомлении.

Что произойдет, если я не заплачу или не свяжусь с IRS?

Если вы не уплатите причитающуюся сумму, мы можем отправить вам уведомление, дающее вам право на слушание в Независимом апелляционном офисе IRS, если вы еще не получили такое уведомление. Затем мы можем наложить арест на вашу собственность или права на собственность. Имущество включает:

Затем мы можем наложить арест на вашу собственность или права на собственность. Имущество включает:

- Заработная плата, комиссии с недвижимого имущества и прочие доходы

- Банковские счета

- Деловые активы

- Личное имущество (включая машину и дом)

- Пособия по социальному обеспечению

Это ваше уведомление о намерении взимать сбор в соответствии с разделом 6331 (d) Налогового кодекса.

Если вы не заплатите причитающуюся сумму или позвоните нам, чтобы договориться об оплате, мы можем в любое время подать Уведомление об удержании федерального налога на вашу собственность, если мы еще этого не сделали.

Если действует залоговое право, вам может быть сложно продать или взять взаймы под свою собственность. Налоговое удержание также будет отображаться в вашем кредитном отчете, что может повредить вашему кредитному рейтингу, и ваши кредиторы также будут публично уведомлены о том, что IRS имеет приоритет на арест вашей собственности.

С кем мне связаться?

Если у вас есть какие-либо вопросы по поводу уведомления, позвоните нам по номеру, указанному в верхней части уведомления.Представитель службы поддержки клиентов поможет вам.

Что делать, если я не согласен или уже предпринял корректирующие действия?

Если вы не согласны с этим уведомлением, немедленно свяжитесь с нами по номеру, указанному в верхней части уведомления. Мы сделаем все возможное, чтобы помочь вам. Если вы уже оплатили это обязательство или договорились оплатить его в рассрочку, вам все равно следует позвонить нам по номеру, указанному в верхней части уведомления, чтобы убедиться, что ваша учетная запись отражает это.

Требования к уведомлениям

Уведомление об общественных слушаниях

Налоговые органы местного самоуправления должны предоставить уведомление на языке, указанном в Кодексе налога на имущество, если эта налоговая единица предлагает ставку налога, которая:

- превышает ставку налога на новые доходы и ставку налога с согласия избирателей;

- превышает ставку налога на новые поступления и меньше или равна ставке налога, одобренного избирателями; или

- меньше или равна ставке налога на новые доходы.

Офис финансового контролера предоставляет образцы форм, которые включают требуемый установленный язык.

Требования к публикации

Требуемое уведомление может быть опубликовано в газете или отправлено по почте каждому владельцу собственности в городе или округе, в зависимости от обстоятельств. 5 Если опубликовано, оно также должно быть размещено на домашней странице веб-сайта налоговой единицы.

Газета: Если уведомление публикуется в газете, оно не может находиться в той части газеты, в которой появляются официальные уведомления и тематические объявления. 6 Объявления должны занимать не менее четверти страницы в газете стандартного размера или размера таблоида с заголовком, напечатанным шрифтом 24 или более. 7

Веб-сайт: Уведомление должно быть размещено на веб-сайте города или округа, в зависимости от обстоятельств. Налоговая единица должна размещать уведомление о публичных слушаниях на видном месте на главной странице веб-сайта налоговой единицы непрерывно, по крайней мере, за семь дней до публичных слушаний по предлагаемому повышению налоговой ставки и, по крайней мере, за семь дней непосредственно до даты голосования, предлагающего повышение. в налоговой ставке. 8 Он должен оставаться на веб-сайте налоговой единицы до завершения общественных слушаний.

в налоговой ставке. 8 Он должен оставаться на веб-сайте налоговой единицы до завершения общественных слушаний.

Уведомление о налоговой ставке

Раздел 26.04 (e) Налогового кодекса требует от налоговых органов местного самоуправления публиковать Уведомление о налоговой ставке и устанавливает требования к формату и содержанию уведомления. 9 В этом уведомлении содержится информация о двух налоговых ставках, использованных при принятии налоговой ставки текущего года. Уведомление будет включать:

- новая ставка подоходного налога, ставка налога с согласия избирателя и объяснение того, как они были рассчитаны;

- неизрасходованных остатков средств; 10

- обслуживание долга текущего года; и 11

- только для округов:

- государственная юстиция по уголовным делам; 12

- компенсационных расходов на медицинское обслуживание малоимущих;

- компенсационных расходов малоимущим лицам на нужды обороны; и 13

- соответствующих критериям расходов на окружную больницу.

14

14

Офис финансового контролера предоставляет Форму 50-212, Уведомление о налоговой ставке , которая включает законодательные требования. 15 Уведомление налоговой единицы должно соответствовать установленной форме финансового контролера. 16

Требования к публикации

Форма 50-212, Уведомление о налоговой ставке не требуется для публикации в газете. 17

Веб-сайт: Уведомление должно быть размещено на веб-сайте города или округа, в зависимости от обстоятельств.Налоговая единица размещает уведомление на видном месте на главной странице веб-сайта налоговой единицы. 18

Уведомление о собрании для голосования по ставке налога

После публичных слушаний управляющий орган должен уведомить о собрании, на котором он будет голосовать по предложенной налоговой ставке. 19 Настоящее Уведомление о собрании для голосования по ставке налога должно строго соответствовать формулировке, изложенной в Налоговом кодексе. 20 Офис финансового контролера предоставляет форму 50-883 «Уведомление о собрании для голосования по ставке налогообложения », которая включает установленный законом язык.

20 Офис финансового контролера предоставляет форму 50-883 «Уведомление о собрании для голосования по ставке налогообложения », которая включает установленный законом язык.

Требования к публикации

Требуемое уведомление может быть опубликовано в газете или отправлено по почте каждому владельцу собственности в городе или округе, в зависимости от обстоятельств. 21 Если опубликовано, оно также должно быть размещено на домашней странице веб-сайта налоговой единицы. 22

Газета: Уведомление о собрании для голосования по ставке налога не может быть меньше четверти страницы газеты стандартного или бульварного размера, а заголовок в уведомлении должен быть напечатан шрифтом 24 или более крупным шрифтом. 23 Запрещается публиковать в той части газеты, в которой публикуются официальные уведомления и секретная реклама. 24

| Руководство по личному имуществу | «Руководство по личному имуществу» содержит информацию, относящуюся к идентификации, классификации, оценке и оценке оцениваемого на местном уровне личного имущества в Аризоне. Информация в этом Руководстве предназначена для помощи персоналу, работающему над подготовкой ежегодной оценки налогооблагаемого личного имущества. Информация в этом Руководстве предназначена для помощи персоналу, работающему над подготовкой ежегодной оценки налогооблагаемого личного имущества. |

| Руководство по кодам использования собственности | Руководство по кодам использования собственности содержит краткое описание системы кодов использования собственности Департамента и предоставляет полный набор доступных в настоящее время кодов использования (с их описаниями), которые применимы к различным категориям собственности. Код использования собственности определяет преимущественное использование участка недвижимости (и в некоторых ограниченных случаях также идентифицируются другие характеристики собственности). Коды использования собственности помогают предоставить оценщикам округа «перечень» налогооблагаемой собственности, а также используются для классификации, группировки и облегчения сравнения и анализа различных типов собственности для различных целей. |

| Публикация 545: Личное имущество | Эта публикация отвечает на распространенные вопросы о налогах на собственность в штате Аризона на личное имущество, которое оценивается инспектором округа. |

| Публикация 546: Жилая недвижимость | В этой брошюре объясняется, как оценщики в Аризоне используют компьютеризированные системы для оценки жилой собственности на одну семью для целей налога на недвижимость. |

| Заводы по переработке цитрусовых и упаковке фруктов или овощей | Это руководство было включено в Руководство по сельскохозяйственной собственности.Пожалуйста, обратитесь к самому последнему изданию Руководства по сельскохозяйственной собственности для получения информации, ранее опубликованной в этом Руководстве. |

| Классификация имущества членских организаций | Целью данного руководства является помощь в определении юридической классификации собственности членских организаций, а не освобождение такой собственности от налогообложения. |

| Оценка средств консервации | Целью данного руководства является обеспечение справедливой и последовательной оценки собственности, подпадающей под охранный сервитут. |

| Оценка загрязненного имущества | Целью данного руководства является выявление некоторых проблем, вызывающих озабоченность, определение типичной используемой терминологии и обобщение результатов исследований, проведенных на загрязненных объектах. |

| Указания по корпоративной зоне | Законодательство, разрешающее программу Enterprise Zone, было отменено с 30 июня 2011 года. Это привело к прекращению действия программы Enterprise Zone с 30 июня 2011 года. Руководство по программе Enterprise Zone доступно на этом сайте в исторических и справочных целях для любой собственности, все еще работающей в соответствии с положениями программы Enterprise Zone, действовавшей на момент подачи заявки и утверждения; или для собственности, которая может быть предметом корректировки налоговой ведомости за предыдущий год (ы). |

| Жилые зоны общего пользования | Целью данного руководства является предоставление процедур для идентификации и оценки жилых помещений общего пользования, как это определено в A. R.S. § 42-13402. R.S. § 42-13402. |

| Оценка субсидированного жилья | Цель данного руководства — предоставить стандартизированную единообразную методологию оценки для оценки проектов многоквартирных домов с низким доходом, не подлежащих освобождению от налогов. |

| Оценка процентов по таймшеру | Целью данного руководства по оценке доли таймшера является предоставление сотрудникам Окружного оценщика и другим заинтересованным лицам общей информации об идентификации и классификации таймшерской собственности. |

| Указание по исторической собственности | Это руководство содержит информацию, относящуюся к идентификации, классификации, оценке и управлению как коммерческой, так и некоммерческой исторической недвижимостью. Чтобы считаться объектом сертификации в качестве исторической недвижимости и, следовательно, иметь право на различные налоговые льготы, недвижимость должна быть внесена в Национальный реестр исторических мест. |

| Руководство по сельскохозяйственной собственности | Руководство по сельскохозяйственной собственности содержит информацию, относящуюся к классификации и оценке сельскохозяйственной собственности.Включены критерии, необходимые для классификации земель, которые имеют «квалифицированное» сельскохозяйственное использование, процедура оценки земли с капитализацией по закону, а также требования к подаче заявок на сельскохозяйственную классификацию и отчетность по арендованным землям. |

| Land Manual | Руководство по землепользованию содержит информацию об оценке земли в целом с использованием стандартных методов и приемов оценки. Предметы включают анализ данных о продажах, шесть признанных методов оценки земли и отдельные главы, посвященные оценке одноквартирных домов, кондоминиумов и таунхаусов, а также неделимых и неосвоенных сельских земель.В приложениях обсуждаются различные аспекты общих концепций местоположения и идентификации земли, а также ряд процедур корректировки стоимости земли. |

| Временное руководство по лошадям, 2011 г. | Временное руководство по лошадям было включено в Руководство по сельскохозяйственной собственности. Пожалуйста, обратитесь к самому последнему изданию Руководства по сельскохозяйственной собственности для получения информации, ранее опубликованной в этом Руководстве. |

| Юридический календарь на 2021 год | Ежегодные календари юридических событий и оценок содержат отдельные календари для недвижимого имущества, личного имущества и имущества, оцениваемого централизованно, поскольку они были затронуты законодательной сессией 2020 года (54-е заседание законодательного собрания, 2-я очередная сессия).В этот документ также включен список законодательных положений, для которых не установлены календарные даты. |

| 2021 Штат и округ Аризона Выписка из оценочной ведомости | В данной публикации в абстрактной форме резюмируются основы полной денежной оценки и ограниченной оценки имущества для штата и каждого округа, города / поселка, школьного округа, округа муниципальных колледжей и округа пожарных. |

| Руководство по оценке природных ресурсов, оцениваемых по централизованной цене | Руководство по оценке природных ресурсов, оцениваемых централизованно, содержит информацию, относящуюся к методам, процедурам, факторам оценки и подтверждающую документацию, используемую для идентификации и оценки рудников и других природных ресурсов, как определено в A.Р.С. 42-14051. Информация в этом Руководстве предназначена для помощи персоналу, работающему над подготовкой ежегодной оценки и оценки налогооблагаемой горнодобывающей собственности. |

| Обзор системы налогообложения собственности штата Аризона | В этом руководстве представлен обзор системы налога на недвижимость штата Аризона в части, касающейся оцениваемой на местном уровне собственности, включая такие темы, как классификация и оценка собственности, апелляции на оценку и освобождение от налога на имущество.Опубликовано 20 апреля 2021 г. |

Налоги на недвижимость

Ad Valorem Сбор налогов:

Ad Valorem налоги на недвижимость собираются налоговым инспектором на ежегодной основе, сбор начинается 1 ноября текущего года с января по декабрь. Каждый налогоплательщик несет ответственность за уплату своих налогов и получение налогового счета.

Каждый налогоплательщик несет ответственность за уплату своих налогов и получение налогового счета.

Офис оценщика имущества устанавливает оценочную стоимость имущества, а Совет уполномоченных графства и другие органы по взиманию сборов устанавливают ставки счёта. Используя эти цифры, оценщик составляет налоговую ведомость. По завершении налоговая ведомость заверяется у налогового инспектора, который распечатывает и отправляет налоговые уведомления. Налоговые уведомления отправляются на последний адрес владельца, указанный в налоговой ведомости. В случаях, когда владелец недвижимости производит оплату через счет условного депонирования, ипотечная компания должна запросить и отправить налоговый счет, а владелец получит копию уведомления.

Налоговые отчеты обычно отправляются по почте до 1 ноября каждого года. Полная сумма должна быть оплачена до 31 марта следующего года. При досрочном погашении действуют следующие скидки:

При досрочном погашении действуют следующие скидки:

Скидка 4% при оплате в ноябре

Скидка 3% при оплате в декабре

Скидка 2% при оплате в январе

Скидка 1% при оплате в феврале

Сумма брутто выплачена в марте, скидка не применяется.

Налоги становятся просроченными 1 апреля каждого года.

Налог на недвижимое имущество:

Налог на материальную личную собственность — это адвалорный налог, начисляемый в отношении мебели, приспособлений и оборудования, находящихся на предприятиях, и арендуемой собственности. Это также относится к конструкционным дополнениям к мобильным домам.

Офис оценщиков имущества оценивает стоимость материального личного имущества и представляет налоговому инспектору заверенную налоговую ведомость.Задача сборщика налогов — отправлять налоговые уведомления по почте и собирать причитающиеся суммы. Налоговые отчеты отправляются по почте 1 ноября каждого года с оплатой до 31 марта следующего года. При досрочном погашении действуют скидки.

• Скидка 4% при оплате в ноябре

• Скидка 3% при оплате в декабре

• Скидка 2% при оплате в январе

• Скидка 1% выплачивается в феврале

Сумма брутто выплачена в марте, скидка не применяется.

Если расчетный налог превышает 100 долларов США, налоги на материальную личную собственность могут уплачиваться ежеквартально.

Налоги становятся просроченными 1 апреля каждого года, когда к счету добавляется ежемесячная плата в размере 1,5 процента. В течение 45 дней после того, как имущество стало просроченным, налоговый инспектор обязан по закону опубликовать список просроченных налогоплательщиков один раз в местной газете. Расходы на рекламу добавляются к просроченному счету.

В течение 45 дней после того, как имущество стало просроченным, налоговый инспектор обязан по закону опубликовать список просроченных налогоплательщиков один раз в местной газете. Расходы на рекламу добавляются к просроченному счету.

В соответствии с Уставом Флориды, налоговые гарантии выдаются до 30 апреля следующего года по всем неуплаченным налогам на материальное личное имущество. В течение 30 дней после подготовки ордеров налоговый инспектор обращается в окружной суд для получения постановления о взимании и наложении ареста на имущество в размере неуплаченных налогов и расходов.

Любые изменения в налоговой ведомости (имя, адрес, местонахождение, оценочная стоимость) должны обрабатываться через Офис оценщиков недвижимости.

Альтернативный план (рассрочка) оплаты налога на недвижимость:

Налогоплательщики могут по своему усмотрению платить налоги на недвижимость ежеквартально, участвуя в рассрочке платежей. Чтобы иметь право на участие в программе, предполагаемые налоги налогоплательщиков должны превышать 100 долларов США. Те, кто соответствует требованиям, должны заполнить и вернуть форму заявки на рассрочку в налоговую инспекцию до 1 мая (формы заявки доступны во всех налоговых офисах округа).

Чтобы иметь право на участие в программе, предполагаемые налоги налогоплательщиков должны превышать 100 долларов США. Те, кто соответствует требованиям, должны заполнить и вернуть форму заявки на рассрочку в налоговую инспекцию до 1 мая (формы заявки доступны во всех налоговых офисах округа).

План требует, чтобы первый взнос был сделан не позднее 30 июня, чтобы получить скидку. Платежи, принятые после 30 июня, но до 30 июля, не имеют скидки и включают 5% штраф. Невыполнение первого платежа автоматически исключает участника из плана, и налогоплательщик должен будет полностью уплатить причитающиеся налоги до 31 марта.

При соблюдении крайнего срока первого платежа налогоплательщик обязан участвовать в программе в течение всего года.Скидки не распространяются на просроченные платежи. Любая сумма, не уплаченная 1 апреля, рассматривается как неоплаченный налоговый счет.

В рассрочку действует следующий график платежей:

• 1-й взнос: 1/4 суммы сметы налогов со скидкой 6%.

Срок оплаты до 30 июня.

• 2-й взнос: 1/4 от общей расчетной суммы налогов со скидкой 4,5%.

Срок оплаты до 30 сентября.

• 3-й взнос: 1/4 общей расчетной суммы налогов плюс 1/2 любой корректировки, сделанной в отношении фактических налоговых обязательств, со скидкой 3%.

Срок оплаты до 31 декабря.

• 4-й взнос: 1/4 от общей предполагаемой суммы налогов плюс оставшаяся 1/2 любой корректировки фактических налоговых обязательств. Скидка не действует.

Срок оплаты до 31 марта.

Налогоплательщики, участвующие в рассрочке платежей, автоматически повторно регистрируются каждый год, и им не нужно заполнять новое заявление.Первые 2 платежа основаны на существующем налоговом счете. Любые изменения в праве собственности, стоимости или освобождении будут отражены в двух последних счетах.

Просроченные налоги на недвижимость:

Налоги на недвижимость перестают удерживаться каждый год 1 апреля. Неуплаченные налоги могут быть оплачены онлайн или лично с помощью личного чека, наличных денег или денежного перевода, вплоть до продажи неуплаченного налогового сертификата. После продажи налогового сертификата налоги должны быть оплачены кассовым чеком, сертифицированным чеком, наличными, денежным переводом, банковским переводом или кредитной картой.Дата получения платежа в офисе определяет причитающуюся сумму. Статуты Флориды требуют, чтобы сборщик налогов рекламировал посылки с просрочкой платежа в местной газете один раз в неделю в течение трех недель подряд до продажи налогового сертификата.

Неуплаченные налоги могут быть оплачены онлайн или лично с помощью личного чека, наличных денег или денежного перевода, вплоть до продажи неуплаченного налогового сертификата. После продажи налогового сертификата налоги должны быть оплачены кассовым чеком, сертифицированным чеком, наличными, денежным переводом, банковским переводом или кредитной картой.Дата получения платежа в офисе определяет причитающуюся сумму. Статуты Флориды требуют, чтобы сборщик налогов рекламировал посылки с просрочкой платежа в местной газете один раз в неделю в течение трех недель подряд до продажи налогового сертификата.

Начиная с 1 июня или ранее, по закону налоговый инспектор должен провести продажу налогового сертификата. Сертификаты представляют собой право удержания всех неуплаченных налогов на недвижимость. Продажа позволяет гражданам покупать сертификаты, погасив причитающуюся налоговую задолженность.Продажа проводится в стиле обратного аукциона, когда участники делают понижающие ставки по ставке от 18%. Сертификат выдается участнику, предложившему самую низкую цену. Налоговый сертификат приносит инвестору минимум 5% процентов до тех пор, пока процентные ставки не превысят 5%, за исключением «нулевых» процентных ставок, которые всегда приносят «нулевые» проценты.

Сертификат выдается участнику, предложившему самую низкую цену. Налоговый сертификат приносит инвестору минимум 5% процентов до тех пор, пока процентные ставки не превысят 5%, за исключением «нулевых» процентных ставок, которые всегда приносят «нулевые» проценты.

Налоговый сертификат при покупке становится первым залоговым залогом в отношении недвижимости. Владелец сертификата фактически платит налоги за владельца собственности в обмен на конкурентоспособную ставку доходности его инвестиций.Чтобы снять залог, владелец собственности должен уплатить налоговому инспектору все просроченные налоги, а также начисленные проценты, штрафы и плату за рекламу. Затем сборщик налогов уведомляет держателя сертификата о любых выкупленных сертификатах, и держателю сертификата выдается чек на возврат.

Налоговая справка действительна в течение семи лет с даты выдачи. Владелец может подать заявление на получение налоговой декларации с 1 апреля второго календарного года с даты покупки. Если собственник не уплатит налоговую задолженность, недвижимость продается на открытом аукционе. Для получения дополнительной информации о налоговых сертификатах см. Закон Флориды, Глава 197.

Если собственник не уплатит налоговую задолженность, недвижимость продается на открытом аукционе. Для получения дополнительной информации о налоговых сертификатах см. Закон Флориды, Глава 197.

сертификатов / сертификатов округа:

Сертификаты представляют собой залоговое право на имущество, приносящее процентный доход, и не дают вам никаких прав собственности на фактическое имущество. Если сертификат не был выкуплен до 1 апреля, то есть через два года после продажи, владелец сертификата может подать заявление о налоговом акте.В это время заявитель должен оплатить (через офис налоговой инспекции) всех и всех других держателей сертификатов на тот же объект недвижимости, налоги текущего года, сбор за поиск титула, сбор за подачу налогового акта сборщиком налогов. Когда результаты поиска возвращаются в наш офис, файл отправляется секретарю отдела продаж налоговых документов суда. Затем будут добавлены гонорары клерка, и он будет выставлен на онлайн-аукцион для участника, предложившего высокую цену.

Покупная цена сертификата, находящегося в ведении округа, представляет собой номинальную стоимость плюс проценты по ставке 1.5% в месяц, начиная с 1 июня года выдачи сертификата (обычно календарный год, следующий за налоговым годом), плюс плата за покупку в размере 6,25 доллара США за сертификат. Затем он становится новой номинальной стоимостью сертификата с процентной ставкой 18,00% годовых.

Если вы хотите приобрести один или несколько сертификатов округа, щелкните здесь.

Часто задаваемые вопросы

Для получения дополнительной информации см. Наши часто задаваемые вопросы ниже.Щелкните красные поля для развертывания ниже, чтобы прочитать.

Налог на недвижимость | Город Эдмонтон

Дата отправки

Дата отправки этого уведомления о налоге на имущество властями города Эдмонтон.

Электронная почта

Имя и почтовый адрес владельца собственности.

Сумма уплаты налога на имущество

Владельцы недвижимости должны предоставить эту сумму платежа полностью, чтобы избежать штрафов за просрочку платежа.

Срок сдачи

Уплата налога на имущество должна быть произведена до этой даты.

Владельцы недвижимости должны уплатить налог до этой даты, чтобы избежать штрафов за просрочку платежа.

Муниципальные налоги

Муниципальные налоги на недвижимость устанавливаются городом Эдмонтон и помогают оплачивать различные услуги, предоставляемые городом. Эти услуги включают:

- полиция и пожарная охрана,

- Ремонт дорог и уборка снега,

- парков и бассейнов,

- общественный транспорт и микрорайонная инфраструктура.

Чтобы узнать, как рассчитывается ваша часть муниципального налога на имущество, см. Муниципальные налоги.

Провинциальные налоги на образование

Провинциальные налоги на имущество для образования устанавливаются правительством Альберты и направляются на финансирование государственных и отдельных школьных советов. Ежегодно городские власти собирают и направляют правительству Альберты Эдмонтон часть общей суммы провинциального налога на образование.

Провинциальные налоги на собственность на образование состоят из провинциальных налогов на образование и провинциальных пособий на образование.

Все владельцы недвижимости в Эдмонтоне, жилой и нежилой, обязаны платить налоги на недвижимость для образования, включая тех, у кого нет детей в школе, и пенсионеров. Если у вас есть вопросы о налогах на образование и финансировании, пожалуйста, свяжитесь с правительством Альберты по телефону 780-422-7125.

Чтобы узнать, как рассчитывается ваша часть налога на имущество для образования, см. Налог на имущество для образования.

Сумма налога на недвижимость в этом году

В этом поле указывается общая сумма налогов на недвижимость за текущий год.

Сумма в этом поле рассчитывается как сумма муниципального налога, провинциального налога на образование, провинциального налога на образование и местных сборов за улучшение, если применимо.

Остаток на счету

Здесь указывается любой просроченный остаток или сумма кредита.

Счет

Идентификационный номер вашей собственности, как он указан в файлах города.

Чтобы помочь нам более эффективно решить вашу проблему, укажите этот номер при отправке запроса.

Оценочная стоимость вашей собственности

Ваша недвижимость оценена в размере, указанном в этом поле. Эта сумма служит основой для расчета налога на имущество.

Эта сумма служит основой для расчета налога на имущество.

Законодательство провинции требует, чтобы оценка отражала рыночную стоимость вашей собственности по состоянию на 1 июля прошлого года.

Все объекты недвижимости оцениваются с использованием тех же факторов, которые используют агенты по недвижимости и оценщики при определении цены дома на продажу.

Если на 31 декабря ваша собственность была завершена только частично, ваша оценка отражает стоимость участка плюс стоимость здания на основе процента завершения.

Если строительство будет завершено в текущем году, облагаемому лицу будет отправлено дополнительное налоговое уведомление, отражающее увеличение взноса от нового строительства.

Год налогообложения

Уведомление о налоге на имущество за этот год охватывает налоги с 1 января по 31 декабря.

Владельцы учетных записей

Согласно данным городских властей, эти лица (или компании) являются зарегистрированными собственниками собственности.

Адрес собственности

Городской адрес вашей собственности.

Юридическое Описание

Юридический идентификатор земли, на которой расположена ваша недвижимость.

Сумма налога на имущество за прошлый год

Эта сумма указывает на муниципальные и провинциальные налоги на имущество для образования за прошлый год для вашей собственности.

Сумма может отличаться от суммы, указанной в вашем последнем ежегодном налоговом уведомлении, если ваша собственность подверглась корректировке оценки, решению Совета по оценке, дополнительной или измененной оценке, изменению статуса освобождения или изменению использования собственности.

Ваш код доступа

Мы рекомендуем вам зарегистрироваться на myproperty.edmonton.ca — вашем надежном и безопасном источнике оценки собственности и налоговой информации.

После того, как вы создадите профиль с вашим собственным адресом электронной почты и паролем, используйте этот код доступа, чтобы добавить свою собственность. Этот код доступа уникален для вашей собственности.

Квитанция о переводе

Эта квитанция о переводе содержит сводку вашего платежа по налогу на недвижимость и дату платежа.

Городские власти поощряют всех владельцев собственности решать любые вопросы о налогах на недвижимость заблаговременно до установленной даты платежа и вносить платеж в полном объеме до 30 июня, чтобы избежать штрафов за просрочку платежа.

Город принимает несколько форм уплаты налога на имущество. Если вы решите оплатить по почте, приложите этот перевод к своему чеку и убедитесь, что ваш чек выписан на адрес «Город Эдмонтон», подписан, датирован и заполнен правильно.

Чтобы узнать, как подать платеж по налогу на недвижимость, см. Способы оплаты.

Адрес собственности

Городской адрес вашей собственности.

Срок сдачи

Уплата налога на имущество должна быть произведена до этой даты.

Владельцы недвижимости должны уплатить налог до этой даты, чтобы избежать штрафов за просрочку платежа.

Счет

Идентификационный номер вашей собственности, как он указан в файлах города.

Чтобы помочь нам более эффективно решить вашу проблему, укажите этот номер при отправке запроса.

Сумма уплаты налога на имущество

Данная сумма налога на имущество подлежит уплате.

Владельцы недвижимости должны предоставить эту сумму платежа полностью, чтобы избежать штрафов за просрочку платежа.

Выплаченная сумма

Только для внутреннего использования: городские власти используют это поле для документирования суммы, полученной для уплаты налогов на недвижимость.

Общая сумма причитающегося платежа

Общая сумма к оплате до 30 июня.

Эта сумма может отличаться от суммы налога на имущество в этом году и рассчитывается после применения любого просроченного или кредитового остатка.

§ 58.1-3965. Когда земля может быть продана за неуплату налогов; уведомление о продаже; право собственника на выкуп

A. Когда какие-либо налоги на любую недвижимость в населенном пункте не уплачиваются 31 декабря после второй годовщины даты наступления срока уплаты таких налогов, или, в случае недвижимого имущества, на котором находится (i) любое строение, которое было осуждено местным строительным чиновником в соответствии с действующим законодательством или постановлением; (ii) любые неудобства, как этот термин определен в § 15.2-900; (iii) любое заброшенное здание, как этот термин определен в § 15.2-907.1; или (iv) любое имущество, которое было объявлено поврежденным в соответствии с определением этого термина в § 36-49.1: 1, в первую годовщину даты наступления срока уплаты таких налогов, такая недвижимость может быть продана с целью сбор всех просроченных налогов на такое имущество.

Однако в соответствующем населенном пункте, как определено в § 58.1-3221.6, всякий раз, когда (а) налоги на любую недвижимость в данном населенном пункте не уплачиваются по истечении шести месяцев после даты, когда такие налоги подлежат уплате и (б) в данном месте были понесены расходы по борьбе с загрязнением, которые остаются неоплаченными по истечении шести месяцев после даты, когда расходы по борьбе с загрязнением были впервые понесены, недвижимость соответствует условиям, описанным в пунктах (i), (ii), (iii) или (iv) ) могут быть проданы с целью взимания всех неуплаченных налогов и расходов по сокращению выбросов на такое имущество.Для целей этого раздела «затраты на борьбу с загрязнением» означают затраты, понесенные населением в результате условий, описанных в пунктах (i), (ii), (iii) или (iv).

По заключению суда в отношении недвижимости с оценочной стоимостью 100000 долларов США или менее в любом населенном пункте, что (а) любые налоги на такую недвижимость не уплачиваются 31 декабря после первой годовщины даты, когда такие налоги наступил срок платежа или (b) на такую недвижимость наложено право удержания в соответствии с § 15.2-900, 15.2-906, 15.2-907, 15.2-907.1, 15.2-908.1 или 36-49.1: 1, удержание которого остается невыплаченным 31 декабря после первой годовщины даты регистрации такого залога, имущество считается подлежащим для продажи на открытом аукционе в соответствии с надлежащим уведомлением в соответствии с настоящим подразделом.

Должностное лицо, ответственное за сбор налогов для местности, где находится недвижимость, должно не менее чем за 30 дней до возбуждения судебного разбирательства в соответствии с настоящим разделом направить уведомление по (1) последнему известному адресу собственности. владелец как такой владелец и адрес появляются в записях казначея, (2) адрес собственности, если адрес собственности отличается от адреса владельца и если недвижимость указана в почтовом отделении по пронумерованному и названному почтовому адресу и ( 3) последний известный адрес любого доверительного управляющего по любому доверительному договору, залогодержателя по любой ипотеке и любого другого залогового кредитора, если такой доверительный управляющий, ипотекодержатель или залоговый кредитор не является иным образом стороной-ответчиком в соответствии с § 58.1-3967, уведомляя такого владельца собственности, доверительного управляющего, залогодержателя или другого залогового кредитора о правонарушении и намерении должностного лица принять меры. Такое уведомление должно информировать налогоплательщика о том, что налогоплательщик может потребовать от казначея заключить платежное соглашение, позволяющее уплатить просроченные налоги, проценты и штрафы в течение периода, не превышающего 60 месяцев в соответствии с положениями подраздела C. Должностное лицо также обязано опубликовать хотя бы один раз список недвижимости, которая будет выставлена на продажу в соответствии с положениями настоящей статьи, в газете, широко распространяемой в данной местности, по крайней мере, за 30 дней до даты начала судебного разбирательства в соответствии с положениями настоящей статьи. Положения этой статьи должны быть начаты.

Пропорциональная стоимость такой публикации должна стать частью налога и вместе со всеми другими расходами, включая разумные гонорары адвокатов, установленные судом, и расходы на любую экспертизу титула, проводимую в целях соблюдения требований об уведомлении, установленных судом. этот раздел взимается, если владелец производит оплату в счет выкупа описанного в нем недвижимого имущества, независимо от того, было ли возбуждено судебное разбирательство. Достаточно уведомления в следующей форме:

Уведомление

Продажа недвижимости в судебном порядке

____________ (дата) ____________ разбирательство будет начато в соответствии с § 58.1-3965 и след. Кодекса Вирджинии о продаже следующих участков для уплаты налогов:

(описание собственности)

B. Владелец любой указанной собственности может выкупить ее в любое время до даты продажи, уплатив все накопленные налоги. , штрафы, разумные гонорары адвокатов, проценты и расходы по ним, включая пропорциональную стоимость публикации в соответствии с настоящим Соглашением. Частичная уплата неуплаченных налогов, штрафов, разумных гонораров адвокатов, процентов или расходов не является достаточной для выкупа собственности и не может приостанавливать, отменять или оспаривать любые действия по судебной продаже, поданные в соответствии с настоящей статьей.

C. Несмотря на положения подраздела B и § 58.1-3954, казначей или другое должностное лицо, ответственное за сбор налогов, может приостановить любые действия по продаже собственности, начатые в соответствии с настоящей статьей (i), после заключения соглашения с собственнику недвижимости для выплаты всех просроченных сумм частями в течение периода, который является разумным в данных обстоятельствах, но ни в коем случае не должен превышать 60 месяцев, или (ii) после письменного уведомления от лица, не являющегося стороной иск, утверждающий права собственности на имущество, являющееся предметом иска, возникающего в силу наследования по завещанию или по завещанию, казначею или другому должностному лицу, ответственному за сбор налогов.Казначей или другое должностное лицо, ответственное за сбор налогов, должно незамедлительно уведомить суд о таком иске и получить разрешение на добавление лица, заявляющего требование, в качестве стороны в иске. Если суд определит, что лицо, заявляющее иск, обладает правом собственности на имущество, являющееся предметом иска, такое лицо может в течение 30 дней с момента вынесения решения суда заключить соглашение с казначеем или другим должностным лицом, ответственным за взыскание. налоги на уплату всех просроченных сумм частями в течение периода, который является разумным в данных обстоятельствах, но ни в коем случае не должен превышать 60 месяцев.Любое соглашение в соответствии с этим подразделом должно предусматривать уплату текущих налоговых обязательств по мере их наступления, эти платежи должны быть зачтены в счет текущих налоговых обязательств, несмотря на положения § 58.1-3913, и обеспечиваются залогом местности в соответствии с § 58.1. -3340.

D. Во время рассмотрения любого соглашения о выплате долга, разрешенного в соответствии с подразделом C, любое ранее начатое производство по продаже не прекращается, а должно быть продолжено в протоколе суда, в котором такой иск находится на рассмотрении.Обязанностью казначея или другого должностного лица, ответственного за сбор налогов, является незамедлительное уведомление секретаря такого суда о том, что обязательства, вытекающие из такого соглашения о выплате долга, были полностью выполнены. После получения такого уведомления клерк вычеркивает иск из списка.

E. В случае, если владелец собственности или другое ответственное лицо не выполняет обязательства, вытекающие из соглашения о рассрочке, разрешенного подразделом C, или в течение срока действия любого соглашения о рассрочке, не выполняет любые текущие обязательства по мере наступления срока их погашения, такое соглашение может быть аннулирована казначеем или другим должностным лицом, ответственным за сбор налогов, после письменного уведомления за 15 дней сторонам, подписавшим такое соглашение, независимо от оставшейся суммы.Любое действие по продаже, ранее начатое в соответствии с этой статьей, может быть продолжено без какого-либо требования повторения уведомления или рекламы, требуемых подразделом A, которые ранее были сделаны в отношении такого имущества. Ни один владелец собственности, являющейся предметом невыполненного соглашения о выплате долга, не имеет права заключать соглашение о второй доле выплаты в отношении того же имущества в течение трех лет после такого неисполнения.

F. Любое должностное лицо корпорации, партнерства или с ограниченной ответственностью, как эти условия определены в § 58.1-1813, который умышленно не платит налог, предусмотренный настоящим разделом, помимо других штрафов, предусмотренных законом, подлежит наложению штрафа в размере неуплаченного налога, который должен быть начислен и взыскан в том же порядке. порядок начисления и сбора таких налогов.

G. Во время рассмотрения иска окружной суд, в котором дело находится на рассмотрении, может по своей собственной инициативе или по ходатайству любой стороны направить стороны на рассмотрение спора в соответствии с положениями главы 20.2 (§ 8.01-576.4 и последующие) раздела 8.01.

H. В любом случае, когда недвижимость, подлежащая уплате налогов, находится в двух или более юрисдикциях, иск о продаже недвижимости целиком в соответствии с настоящей статьей может быть подан в одной юрисдикции при условии, что (i) налоги просрочены во всех юрисдикциях в течение периодов не менее минимальных применимых периодов, указанных в подразделе A, и (ii) казначей каждой юрисдикции, в пределах которой находится недвижимость, дает согласие на иск.

В иске должны быть указаны налоги, пени, пени и другие сборы, подлежащие уплате в каждой юрисдикции. В публикациях и уведомлениях, требуемых в соответствии с этим разделом, должна быть указана каждая из юрисдикций, в которых находится объект недвижимости. При продаже имущества приказ, подтверждающий продажу, должен предусматривать уплату налогов, штрафов, процентов и других сборов в каждую юрисдикцию, а копии приказа, подтверждающего продажу, и акта о передаче имущества покупателю должны быть зарегистрированы. среди земельных записей канцелярии окружного суда для каждой юрисдикции, в пределах которой находится имущество, являющееся предметом иска.Никакой окончательный приказ, подтверждающий продажу, не должен быть введен ранее, чем через 90 дней после направления уведомления сторонам в соответствии с подразделом A, или, если позже, через 90 дней после получения уведомления казначеем или другим должностным лицом, ответственным за сбор налогов с физического лица, ранее не участвовал в иске в соответствии с пунктом (ii) подраздела C.

Code 1950, § 58-1117.1; 1973, г. 467; 1982, г. 669; 1983, см. 37, 345; 1984, г. 675; 1988, г. 306; 1994, г. 884; 1995, г.547; 1996, см. 323, 710; 1997, г. 724; 1999, г. 674; 2002, г. 64; 2003, г. 168; 2004, г. 968; 2009, см. 181, 551; 2013, г. 334; 2015, г. 50; 2020, г. 1213; 2021, Sp. Сесс. IC. 116.

Личное имущество | Правительство округа Уэйк

Получите дополнительную информацию о том, что считается личной собственностью, как составить список и информацию о налоговых счетах для личной собственности.

В составе индивидуального личного имущества:

- Нелицензированные транспортные средства, то есть автомобили, не имеющие активной регистрации в Северной Каролине на 1 января года, включая автомобили, грузовики, прицепы, постоянные многолетние прицепы, кемперы и мотоциклы

- Лодки, лодочные моторы, гидроциклы и т. Д.

- Передвижные дома

- Самолеты, включая воздушные шары, сверхлегкие самолеты и планеры

- Транспортные средства с постоянными многолетними метками, выдает NCDMV

Информацию об автомобилях, имеющих активную регистрацию в Северной Каролине, можно найти в разделе, посвященном автомобилям, на этом веб-сайте.

Если вы получили счет по налогу на имущество за пробел в регистрации и у вас есть вопросы, просмотрите раздел «Уведомление о пропуске налога» на этом сайте.

Требования к листингу

- Общие законы Северной Каролины требуют, чтобы все физические лица, владеющие личным имуществом 1 января каждого года, ежегодно перечисляли это имущество, которое подлежит налогообложению.

- Период внесения в список — с 1 по 31 января. Объявления, отправленные по почте, считаются поданными с даты, указанной на почтовом штемпеле Почтовой службы США.

- Если на почтовом штемпеле не указана дата или почтовый штемпель не нанесен почтовой службой США (например, ваш собственный почтовый счетчик), листинг считается зарегистрированным после его получения Департаментом налоговой администрации округа Уэйк. Несвоевременное размещение в списке подлежит штрафам в соответствии с Общим статутом Северной Каролины 105-312 (h).

Если вы получили листинг в прошлом году, он должен быть автоматически отправлен вам по последнему адресу записи. Вы должны получить эту заранее распечатанную форму до конца декабря или в первую неделю января.

Если вы не получили форму и у вас есть недвижимость, которая требует внесения в список, вы обязаны получить и заполнить форму для регистрации личного имущества.

Формы описания личного имущества

Счета по налогу на имущество физических лиц

Налоговые декларации по налогу на имущество физических лиц обычно отправляются владельцам по почте в июле каждого года.Если вы не получите выписку до 1 сентября, обратитесь в наш офис, чтобы запросить дубликат. По налогам на недвижимость, не уплаченным в полном объеме к 5 января после выставления счета, начисляются проценты в размере 2% за январь и дополнительно ¾ в размере 1% каждый последующий месяц.

Апелляционное значение

- Налогоплательщик может обжаловать стоимость, место или налогообложение собственности в течение 30 дней после даты первоначального уведомления о стоимости.

- Если налоговая инспекция не направляет отдельное письменное уведомление о стоимости налогоплательщика, то налоговая накладная служит уведомлением о стоимости движимого имущества.

- Письмо с апелляцией должно содержать описание вашего несогласия и включать любую документацию, которая поможет нам в проверке учетной записи.

Для получения дополнительной информации о том, как привлечь ценность, просмотрите нашу страницу привлекательных ценностей.

Исключения и исключения

Общий статут Северной Каролины позволяет некоторым типам собственности получать исключения или освобождения от налогов на недвижимость. См. «Исключения и исключения» для получения дополнительной информации.

.

14

14