как рассчитать налог. Вісник. Офіційно про податки

Если недвижимость находится в долевой собственности нескольких человек и разделена в натуре, то уплачивать налог на недвижимость будет каждый собственник за свою долю. Если же недвижимость находится в совместной собственности нескольких человек и не разделена в натуре, то уплачивать налог будет один из собственников по их согласию. Об этом рассказал директор Департамента налогов и сборов с физических лиц ГФС Павел Дроняк.

По его словам, льгота по уплате налога в таком случае предоставляется конкретному гражданину на те метры жилой недвижимости, которые являются его собственностью как отдельно зарегистрированные в госреестре.

«То есть когда квартирой в 150 м2 в равных долях владеют два человека и две доли считаются в реестре как отдельные объекты, каждому из них принадлежит по 75 м2. Поскольку Налоговым кодексом предусмотрена льгота на 60 м2 для каждого собственника, то уплачивать оба будут только за «лишние» 15 квадратов», — отметил Павел Дроняк.

Он также разъяснил, что если недвижимость не разделена в натуре и в реестре считается как один объект, которым владеют несколько человек, тогда будет облагаться налогом 90 м2, поскольку 150 м2 уменьшаются на льготные 60. При этом льгота будет предоставляться только одному из собственников, на которого в госреестре зарегистрирована квартира.

«Льгота предоставляется независимо от количества квартир. Но при этом льготы по уплате налогов не предоставляются на объекты, используемые собственниками для получения доходов. Например, если в одной квартире человек живет, а другую сдает в аренду или использует в качестве офиса для предпринимательской деятельности, тогда за другую квартиру взыскивают налог без предоставления льготы», — подчеркнул Павел Дроняк.

Напомним, что в этом году плательщики уплачивают налог на недвижимое имущество, отличное от земельного участка, за отчетный 2016 г. Плательщиками являются все физические и юридические лица, являющиеся собственниками объектов жилой и/или нежилой недвижимости. Налог начисляется на общую площадь объекта жилой и/или нежилой недвижимости, в том числе их долей. В уплате налога законодательством предусмотрены льготы. Так, база налогообложения уменьшается на 60 м

Налог начисляется на общую площадь объекта жилой и/или нежилой недвижимости, в том числе их долей. В уплате налога законодательством предусмотрены льготы. Так, база налогообложения уменьшается на 60 м

Уплатить налог на недвижимое имущество, отличное от земельного участка, плательщики должны в течение 60 дней со дня получения налогового уведомления-решения. Именно в течение это времени плательщик имеет право при несогласии с определенной суммой обратиться в налоговые органы для сверки данных.

Кроме того, если плательщики не получили такого уведомления, но они являются плательщиками этого налога, они также могут обратиться в налоговые органы для сверки.

Пресс-служба ГФС Украины

До какого числа приходит налог на квартиру

Налог на имущество физических лиц на 2020 год

Данный вид фискального сбора относится к налогу местного значения. В связи с чем, он регулируется как НК РФ, так и нормативно-правовыми актами муниципальных органов, а также городов, имеющих статус федерального значения. В новой главе сказано, что расчет суммы налога, с последующим уведомлением налогоплательщика об его уплате будет производиться местными налоговиками.

В связи с чем, он регулируется как НК РФ, так и нормативно-правовыми актами муниципальных органов, а также городов, имеющих статус федерального значения. В новой главе сказано, что расчет суммы налога, с последующим уведомлением налогоплательщика об его уплате будет производиться местными налоговиками.

Размер и порядок уплаты налога на приватизированную квартиру

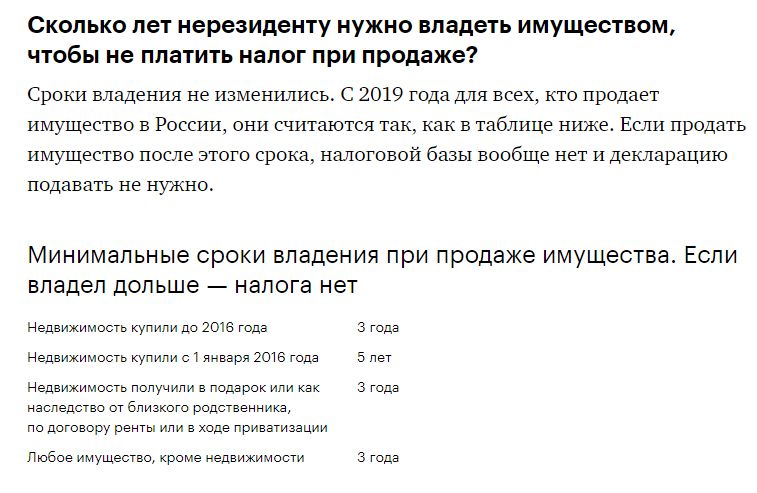

Если квартира находилась в собственности меньше 3 (для квартир, приобретенных в собственность до конца 2015 года) или 5 лет (с начала 2020 года), то нужно заплатить налог в размере 13 % от стоимости жилья. Датой начала владения имуществом можно считать ту, что указана в Свидетельстве о праве собственности.

Налог на имущество физических лиц в 2020 году

Вышеуказанное сообщение с приложением копий правоустанавливающих документов необходимо предоставить в ИФНС в отношении каждого объекта налогообложения однократно в срок до 31 декабря года следующего года. Например, если квартира была куплена в 2020 году, а уведомлений по ней не приходило, то в ИФНС предоставить информацию необходимо в срок до 31 декабря 2020 года.

ФНС разослала налоговые уведомления по новой форме: оплатить налоги за 2020 год

Кроме того, сводное уведомление по имущественным налогам должно прийти вместе с платёжной квитанцией на перечисление в бюджет рассчитанных налоговиками в уведомлении сумм. Кстати, само уведомление формирует специальная компьютерная программа в автоматическом режиме.

Почему не приходит налог на квартиру и нужно ли платить без квитанции

Почему не приходят налоги на квартиру? Следующий вариант развития событий — это ситуация, которая встречается чаще. Уже было сказано, что имущественный налог является обязательным платежом, причем ежегодным. Если квитанции об оплате оного нет, вполне вероятно, что еще просто не время для получения платежки.

Онлайн журнал для бухгалтера

Физическим лицам, которые обязаны платить налог за землю, транспорт и/или соответствующее своё имущество, совсем скоро пришлют сводное налоговое уведомление. В 2020 году его форма утверждена приказом ФНС России от 07 сентября 2020 года № ММВ-7-11/477. Он начал действовать с 01 апреля 2020 года.

Он начал действовать с 01 апреля 2020 года.

Что делать, если не пришел налог на квартиру в 2020 году

При этом до сих пор налог на имущество в России уплачивается в уведомительном порядке, т.е. на основании налогового уведомления, в котором указывается сумма подлежащего оплате налога, объект налогообложения (квартира, комната, жилой дом, гараж и иные здания и помещения) и срок уплаты, в случае нарушения которого будет начисляться пеня (неустойка), рассчитываемая согласно п.п. 3-4 ст. 75 НК РФ за каждый день просрочки в процентах от неуплаченного налога (для физических лиц сейчас составляет 1/300 от установленной Центробанком ставки рефинансирования — с 18.09.2020 г. установлена в размере 8.5%).

О транспортном, земельном и имущественном налогах / Радио Маяк

Начиная с этого года, россияне будут по-новому платить транспортный, земельный и имущественный налоги. В чем суть изменений? Увеличены или уменьшены налоги? Когда теперь их надо уплачивать? Гость: заместитель руководителя ФНС России Светлана Леонидовна Бондарчук. Ведущая – Елена Щедрунова.

Ведущая – Елена Щедрунова.

ВЕДУЩИЙ: Гость программы — заместитель руководителя Федеральной налоговой службы России Светлана Бондарчук. Говорить мы будем об изменениях, которые ждут нас при уплате транспортного, земельного и налога на имущество. Действительно ждут изменения? Не соврали средства массовой информации?

БОНДАРЧУК: В этом году действительно несколько изменены условия уплаты этих налогов, которые вы сейчас назвали. Это не коснулось самих правил исчисления этих налогов.

ВЕДУЩИЙ: То есть ставок не коснулось?

БОНДАРЧУК: Это не коснулось ставок, это не коснулось размеров самих налогов. Единственное, законодательство внесло изменения в порядок уплаты этих налогов. Раньше налог на имущество и земельный налог граждане платили авансом, то есть платили за текущий налоговый период. Сейчас мы будем оплачивать за прошедший налоговый период. В 2012 году мы оплачиваем налоги за 2011 год, то есть по факту пользования имуществом..jpg)

ВЕДУЩИЙ: На самом деле квиточки приходили вместе, но просто было сказано, что вы можете уплатить их в два срока, с перерывом.

БОНДАРЧУК: Возможно, и так.

ВЕДУЩИЙ: Во всяком случае, у нас в Москве так было.

БОНДАРЧУК: Потому что разрыв был очень небольшой. Там был срок уплаты 15 сентября и 15 ноября, два месяца конкретнее. В текущем году сроки уплаты всех имущественных налогов сближены, это 1 ноября и позднее. То есть не ранее 1 ноября граждане будут уплачивать все три имущественных налога. Более того, вы получите одно единое налоговое уведомление, в котором будет перечислено все ваше имущество, которым вы владеете: и транспорт, и земельные участки, если есть таковые, и дома, квартиры и так далее.

ВЕДУЩИЙ: То есть первый лист — уведомление, где будут расписаны все налоги и как они исчислены, да? Это такое пояснение.

БОНДАРЧУК: Абсолютно верно.

ВЕДУЩИЙ: И плюс еще три квитанции, как вы сказали. Но вы сказали: не раньше 1 ноября, но при этом платить мы будем за год предыдущий. Тогда что-то я не понимаю, 10 месяцев не платим за 2011 год?

БОНДАРЧУК: За 2011 год мы платим в 2012 году, а за 2012 год мы платим в 2013 году.

ВЕДУЩИЙ: Хорошо. За 2011 год в 2012 году, но после 1 ноября 2012 года?

БОНДАРЧУК: Это срок уплаты до 1 ноября 2012 года.

ВЕДУЩИЙ: А, до 1 ноября? А когда уведомления-то будут приходить?

БОНДАРЧУК: Уведомления по закону налоговые органы обязаны разослать не позднее, чем за 30 рабочих дней до наступления даты платежа.

ВЕДУЩИЙ: Дата платежа — 1-е…

БОНДАРЧУК: Первое ноября. То есть в сентябре месяце, сентябрь — это вообще последний срок, когда граждане должны получить соответствующее уведомление из налогового органа.

То есть в сентябре месяце, сентябрь — это вообще последний срок, когда граждане должны получить соответствующее уведомление из налогового органа.

ВЕДУЩИЙ: Граждане, обратите внимание, что это будут налоговые уведомления за 2011 год. Может быть, кто-то из вас уже платил что-то в 2011 году за 2011 год, вот все проверьте. Ведь на самом деле, поскольку платим действительно один раз в год, не всегда даже в голове держишь, платил ты этот налог или не платил.

БОНДАРЧУК: Да, безусловно. Но в основном налогоплательщики сохраняют все свои платежные документы. Есть налоговые уведомления за предыдущие налоговые периоды, поэтому проверить это несложно.

ВЕДУЩИЙ: Но такого не было, и вы полагаете, что люди не будут платить дважды за один и тот же год?

БОНДАРЧУК: Такого просто в принципе не может быть, мы никогда не начисляем за один и тот же налоговый период.

ВЕДУЩИЙ: И в 2011 году никому такие уведомления не присылали?

БОНДАРЧУК: Они не приходили.

ВЕДУЩИЙ: Давайте про так называемую амнистию по налогам. Я не поняла, новация ли это? Речь идет о том, что нельзя взыскать те неуплаты, срок исполнения которых уже истек. Строго говоря, мне кажется, это не новация. Ну, не имеет права налоговая служба нарушать закон. Истек срок обращения в суд, не успели — извините. А получается, что для этого пришлось какой-то новый законодательный акт принимать?

БОНДАРЧУК: Во-первых, два слова хотелось сказать о термине, который часто используется, в том числе в средствах массовой информации: налоговая амнистия. Никакого отношения те мероприятия, которые сейчас проводит налоговая служба, к налоговой амнистии не имеют. Амнистировать вообще можно только виновных. Здесь у нас речь ни о какой вине граждан в образовании этой задолженности, которая будет списана, не идет. Все, что у нас накопилось на лицевых счетах граждан за многие годы, это в большинстве случаев вина органов государственной власти.

ВЕДУЩИЙ: Или не выставляли.

БОНДАРЧУК: Или мы не выставляли вообще.

ВЕДУЩИЙ: Я просто попала в такую ситуацию.

БОНДАРЧУК: Но если мы их не выставили, мы имеем право направить налоговое уведомление гражданину только за три года, не более.

ВЕДУЩИЙ: За три предыдущих года до этой даты?

БОНДАРЧУК: Да, предшествующей даты, когда мы обнаружили факт нерасчета налогового платежа. Здесь речь не идет о какой-то задолженности, она возникает только с момента новой даты, если этот налог не был уплачен. Соответствующая пеня тоже начисляется с этой даты.

Соответствующая пеня тоже начисляется с этой даты.

Что касается выставленных ранее, но не уплаченных гражданами налогов, когда налоговый орган по тем или иным причинам не взыскал эту налоговую задолженность, то есть не было таковой возможности. Вот вы говорите, что если мы пропустили сроки направления в суд, то мы и так могли списать налог. Налоговый орган мог обратиться с иском о восстановлении этих сроков. Но у нас имущественные платежи по налогам сейчас невелики. Вы на это действительно обратили внимание. И зачастую процедура взыскания этой задолженности государству обходится на порядок дороже, чем размер самого налога. Мы заваливаем суды непонятными исками. Зачастую суды нам отказывают во взыскании этого долга, в том числе и за счет имущества должников. Именно поэтому было принято решение, на уровне правительства Российской Федерации принят соответствующий федеральный закон, в соответствии с которым в текущем году, в первом квартале текущего года всю работу по накопившейся «грязной» задолженности, или «плохим» долгам, мы так называем это, на основе инвентаризации личных счетов граждан налоговые органы проведут. То есть будет списана та задолженность, которая образовалась по срокам уплаты не позднее 1 января 2009 года. Все остальные налоги у нас есть право с точки зрения закона взыскать, в том числе и в судебном порядке.

То есть будет списана та задолженность, которая образовалась по срокам уплаты не позднее 1 января 2009 года. Все остальные налоги у нас есть право с точки зрения закона взыскать, в том числе и в судебном порядке.

СЛУШАТЕЛЬ: Здравствуйте. Алексей. У меня вопрос по земельному налогу. Земельный налог исчисляете, исходя, если помните, из кадастровой стоимости земли. Но если посмотреть публичную кадастровую карту, то внутри одного кадастрового квартала стоимость участков одного размера, кадастровая стоимость, она бывает различной. Например, 21 сотка — 405 тысяч. И в то же время 20 соток, по-моему, 18 тысяч. Вот как это…

ВЕДУЩИЙ: Как появляются такие цены? Хороший вопрос.

БОНДАРЧУК: Ну, кадастровая стоимость является результатом государственной кадастровой оценки земель. Оценку эту проводят оценщики. Результаты утверждаются органом государственной власти субъекта Российской Федерации. А в данном случае в городе Москве она утверждалась правительством города Москвы. Но вот разница в стоимости в границах одного и того же кадастрового квартала, о чем вы говорите, она объясняется прежде всего видом разрешенного использования земельного участка. То есть стоимость земли, она зависит от двух основных факторов — это, конечно, местоположение земельного участка и вид функционального использования (для чего земельный участок выделен). Одно дело, когда там стоит детский садик, второе дело — это когда банк расположен на данном земельном участке. Вообще в составе земель населенных пунктов могут быть и земли сельскохозяйственного назначения, и те же самые парковые зоны, улицы и так далее. Поэтому вот такая разница в стоимости квадратного метра, на что вы обратили внимание, прежде всего объясняется видом функционального назначения земель.

Но вот разница в стоимости в границах одного и того же кадастрового квартала, о чем вы говорите, она объясняется прежде всего видом разрешенного использования земельного участка. То есть стоимость земли, она зависит от двух основных факторов — это, конечно, местоположение земельного участка и вид функционального использования (для чего земельный участок выделен). Одно дело, когда там стоит детский садик, второе дело — это когда банк расположен на данном земельном участке. Вообще в составе земель населенных пунктов могут быть и земли сельскохозяйственного назначения, и те же самые парковые зоны, улицы и так далее. Поэтому вот такая разница в стоимости квадратного метра, на что вы обратили внимание, прежде всего объясняется видом функционального назначения земель.

ВЕДУЩИЙ: Поэтому можно предположить, что участок в 20 соток, он под детским садом и поэтому 18 тысяч, а 21 сотка под банком, и поэтому 400 тысяч? Такое возможно?

БОНДАРЧУК: Мы не будем делать такие предположения. Просто я хочу объяснить, что вид функционального использования играет важнейшую роль при определении стоимости земель.

Просто я хочу объяснить, что вид функционального использования играет важнейшую роль при определении стоимости земель.

СЛУШАТЕЛЬНИЦА: Здравствуйте. Меня зовут Антонина. Скажите, пожалуйста, вот мне в этом году пришел налог за квартиру за 2008 год, хотя налог у меня был уплачен, якобы какая-то недоплата. Обязана я платить?

БОНДАРЧУК: Если вы получили налоговое уведомление на оплату налога за текущий или предыдущий налоговый период, при этом у вас есть твердая уверенность, что вы его уже оплачивали, вам просто нужно обратиться в налоговый орган. Вы можете прийти в свою инспекцию, где вы стоите на учете. Вы можете, используя наш официальный интернет-сайт налоговой службы, написать нам об этой своей проблеме, мы ее оперативно рассмотрим, вообще обычное письмо отправить в налоговый орган, приложив само налоговое уведомление и платежные документы. По налогу на имущество физических лиц возможна чисто теоретически такая ситуация, что вы получили налоговое уведомление дважды. Связано это прежде всего с тем, что зачастую органы технического учета, техинвентаризации, которые определяют стоимость имущества, в течение года передают саму стоимость не один раз. То есть они передали по состоянию на определенную дату, потом ее перерасчитывают и передают в налоговый орган повторно.

Связано это прежде всего с тем, что зачастую органы технического учета, техинвентаризации, которые определяют стоимость имущества, в течение года передают саму стоимость не один раз. То есть они передали по состоянию на определенную дату, потом ее перерасчитывают и передают в налоговый орган повторно.

ВЕДУЩИЙ: Информацию о ней, вы имеете в виду? Передают информацию?

БОНДАРЧУК: Мы, к сожалению, должны делать повторно перерасчет налоговый и повторно уведомлять граждан, направлять вторичное налоговое уведомление.

ВЕДУЩИЙ: Но наша слушательница говорит, что речь идет о перерасчете аж за 2008 год.

БОНДАРЧУК: Но она получила это налоговое уведомление в прошлом году, в 2011 году. Мы имели право направить любые перерасчеты за 2010, 2009 и 2008 год в 2011 году.

СЛУШАТЕЛЬНИЦА: Здравствуйте. Меня зовут Светлана Алексеевна. Я хотела задать вопрос по земельному налогу. Я инвалид IIгруппы с 2006 года. Могу я какую-то льготу получить?

БОНДАРЧУК: С точки зрения льгот. Земельный налог является налогом местным, и льготы у нас по местным налогам устанавливаются двумя основными документами. Это Налоговый кодекс, соответствующая глава «Земельный налог», где на федеральном уровне закреплены основные льготные категории. Кроме того, каждое муниципальное образование имеет право установить свои дополнительные льготы для определенных категорий. Что касается инвалидов, в том числе второй группы. Если мне не изменяет память, у вас есть право на федеральную льготу, то есть независимо от решения муниципалитета на уровне Российской Федерации вы от уплаты налога земельного освобождены во всех субъектах Российской Федерации.

ВЕДУЩИЙ: Но если слушательница имеет право на такую льготу, ей по идее налоговая служба не должна присылать даже уведомление? Или прислать уведомление с цифрой 0?

БОНДАРЧУК: Что касается льгот. Хочу обратить внимание слушателей, что льготы налоговый орган предоставляет на основании заявления налогоплательщика.

ВЕДУЩИЙ: То есть, если прислали, сходите в налоговую инспекцию. Вот нам подсказали, что льгота у вас есть.

Вы говорите, что нужно прийти и написать заявление? Во-первых, люди не всегда знают о том, что у них есть эти льготы. Понимаю, вы сейчас скажете: это проблемы самих людей. Но поскольку льготы имеют люди, как правило, довольно преклонного возраста, они не всегда в курсе того, что происходит. А налоговые службы все-таки как-то следят за этой стороной, за правами тех лиц, которым они выставляют государственное требование по налогам?

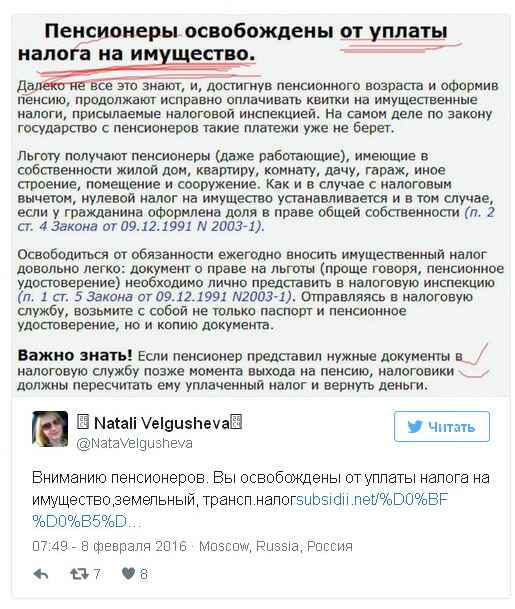

БОНДАРЧУК: Как я уже говорила, у нас на сегодняшний день все-таки заявительный принцип предоставления льготы, потому что налогоплательщик имеет право вообще от этой льготы отказаться, если он не считает нужным ею пользоваться. Конечно, это крайне редкие случаи в отношении граждан. Хочу сказать, например, по налогу на имущество физических лиц: абсолютно все пенсионеры с точки зрения действующего законодательства освобождены от уплаты этого налога. То есть у нас пенсионеры, владеющие квартирами, жилыми домами и так далее, не платят налог на имущество.

ВЕДУЩИЙ: И им не выставляются даже нулевые платежные документы, так получается?

БОНДАРЧУК: Безусловно, нет, конечно. На сегодняшний день в соответствии с действующим законодательством налоговый орган не имеет права не начислить налог, если у нас нет заявления налогоплательщика. Вот в отношении такой категории, как пенсионеры, у нас сейчас есть договоренность с Пенсионным фондом о том, что мы будем получать именно от этого органа власти сведения обо всех гражданах, вышедших на пенсию, как по возрасту, так и по болезни и так далее. Но в любом случае требуется внесение изменений в Налоговый кодекс, которые бы нам позволили на основании данных межведомственного обмена не осуществлять начисление налога этим категориям граждан.

Другие категории налогоплательщиков, имеющие льготы, они очень малочисленны. Вот те же самые инвалиды и так далее. Очень большие разновидности этих льготников. И зачастую огромное количество организаций владеет этой информацией. И самое простое, самое точное все-таки — получить эту информацию от граждан. Поэтому там, где мы сможем на общегосударственном уровне наладить информационный обмен, мы, конечно, не будем дергать граждан, и в рамках текущего года постараемся эту проблему уже решить. Но когда это очень специфические льготы и очень узкие, я думаю, что полностью избежать контакта с налогоплательщиками в этом отношении нам не удастся.

ВЕДУЩИЙ: Можно посоветовать только одно. Пожалуйста, заходите в свой орган социальной поддержки, узнавайте, какие у вас есть льготы, в том числе касающиеся налогов, и — в свою налоговую инспекцию. Более того, если вы пенсионер, а вам выставляют счета по налогу на имущество, не поленитесь, зайдите опять же в налоговую инспекцию и оповестите их, что вы уже пенсионер и вам эти льготы положены. И работающим пенсионерам тоже эти льготы положены?

БОНДАРЧУК: Да, безусловно. Это не имеет значения. Кроме того, хотелось бы сказать, что на сайте налоговой службы, на сайте территориальных отделений, потому что это все-таки местные налоги, у нас везде размещена информация о составе льгот того или иного субъекта Федерации или муниципального образования. Можно просто зайти туда – говорю для активного населения, которое пользуется Интернетом — и эти вещи посмотреть.

ВЕДУЩИЙ: Я так понимаю, что льготы по налогу на имущество, имеется в виду жилье, все-таки, видимо, ограничены некими квадратными метрами. Если у вас квартира в 100 метров, вам, наверное, выставят какой-то имущественный налог. Или не выставят, даже если вы там один?

БОНДАРЧУК: На сегодняшний день льготы никак не зависят от площади, на которой вы проживаете.

ВЕДУЩИЙ: Все имущество переписываем на пенсионеров! Все им передаем!

СЛУШАТЕЛЬНИЦА: Здравствуйте. Я Раиса Петровна. Я хотела бы спросить, если мы живем в Москве, зарегистрированы, а земельный участок у нас в Смоленской губернии, Вяземский район, там нам присылают налог на землю?

БОНДАРЧУК: Налог на землю вам исчисляют в Смоленской области, но вам пришлют по месту вашего жительства, туда, где вы живете.

СЛУШАТЕЛЬНИЦА: Нет, они не присылают. Они говорят, что налог очень маленький, а почтовые расходы больше.

ВЕДУЩИЙ: Замечательно.

СЛУШАТЕЛЬНИЦА: Расходы на пересылку больше, чем налог.

ВЕДУЩИЙ: Скажите, пожалуйста, а вам его присылают когда? Вы просто не бываете на земельном участке в это время? Или что вас смущает?

СЛУШАТЕЛЬНИЦА: Да. Бывает так, что мы уже уезжаем, а он приходит…

ВЕДУЩИЙ: И что с этим делать?

БОНДАРЧУК: В любом случае это проблема государства — сбор налогов, это целиком и полностью задача государственных органов. Поэтому, если затраты на администрирование налога выше самого налога и орган власти принимает решение вам его не выставлять и не направлять в Москву, у вас не возникает обязанности по уплате этого налога. Если мы вам не направили налоговое уведомление и вы его не получили, у вас нет оснований для его уплаты.

ВЕДУЩИЙ: Они присылают по месту нахождения этого земельного участка в администрацию поселка. Что делать людям?

БОНДАРЧУК: Налоговый кодекс требует от налоговых органов направлять налоговые уведомления по месту жительства и по месту прописки граждан. Мы не имеем права направить вам его на другой адрес.

ВЕДУЩИЙ: Раиса Петровна, расслабьтесь. Все хорошо. Даже не заморачивайтесь. Получили, заплатили — государство скажет спасибо. Не получили в Москве, пусть государство разбирается со служащими того самого налогового органа, который вам это все выставляет.

БОНДАРЧУК: Накопим вам за три года, когда сумма налога станет больше почтовых расходов. Но сейчас ни в одном субъекте Федерации размер земельного налога не меньше суммы почтовых расходов.

ВЕДУЩИЙ: Тогда странно, почему они это говорят. А кстати, когда это все накопится, там же пени, наверное, какие-то начислят?

БОНДАРЧУК: Пеня накапливается только в том случае, если мы направили налоговое уведомление по корректному адресу с конкретным сроком уплаты, а налогоплательщик не уплатил налог.

ВЕДУЩИЙ: Предположим, другая ситуация. Я так понимаю, что наша слушательница — человек очень ответственный. Вот она приезжает и узнает: лежит это оповещение, пришло оно полгода назад. Она может пойти и через полгода заплатить?

БОНДАРЧУК: Конечно, она может прийти в этот налоговый орган. Налоговый орган обязан выставить это налоговое уведомление за налоговый период со сроком уплаты, позволяющим налогоплательщику его заплатить, то есть не менее 30 дней.

СЛУШАТЕЛЬНИЦА: Здравствуйте. Меня зовут Ольга. Я — инвалид IIIгруппы, пенсионерка. Скажите, пожалуйста, а вот транспортный налог на машину я должна платить? Мне присылают.

БОНДАРЧУК: Ну, по транспортным средствам льготы у нас тоже устанавливаются на уровне субъекта Российской Федерации. Это закон каждого конкретного региона России. Я не знаю, в каком регионе вы проживаете.

ВЕДУЩИЙ: Скорее всего, в Москве.

БОНДАРЧУК: Если это Москва, то просто в законодательстве города Москвы это надо уточнить. Я, к сожалению, не могу вам сейчас точно сказать. Тем более что у вас IIIгруппа инвалидности, сложно мне сказать. В основном инвалиды транспортный налог платят.

ВЕДУЩИЙ: Если зайти на сайт московского отделения налоговой службы, там будет эта информация?

БОНДАРЧУК: Да, конечно.

ВЕДУЩИЙ: Ольга, обратитесь, пожалуйста, в Интернет. В Интернете много чего полезного есть.

СЛУШАТЕЛЬ: Здравствуйте. Николай Григорьевич меня зовут. Однокомнатная квартира. После смерти мамы 2,5 года назад она перешла в собственность мою и моего брата. Я — пенсионер, ветеран труда, живу в этой квартире. А брат — житель Украины, у него там есть собственность. Но он не зарегистрировал своего права в налоговой, а сейчас решил продавать квартиру, свою долю, ½ долю однокомнатной квартиры. Он должен заплатить налог? Вот если он продаст и исчезнет на Украине, налог потом придет на меня или как?

БОНДАРЧУК: На него зарегистрировано право собственности на это жилье?

СЛУШАТЕЛЬ: Да, он получил свидетельство о праве собственности, но не зарегистрировал в налоговой. Сейчас хочет продать, но платить ничего не хочет.

БОНДАРЧУК: Он не обязан вставать на учет в налоговом органе. Как только он регистрирует право на жилье или долю в праве на недвижимое имущество, автоматически органы учета и регистрации недвижимого имущества передают сведения в налоговую службу, и мы ставим этих граждан на налоговый учет. Поэтому, прежде чем он будет продавать эту долю в праве, налог ему все равно придется оплатить, потому что у него будет задолженность по налогам.

ВЕДУЩИЙ: Я прошу прощения. Николай Григорьевич, а сейчас-то приходят извещения на ваш адрес о том, что он должен уплатить налог?

СЛУШАТЕЛЬ: Нет. Дело в том, что он получил свидетельство только летом прошлого года.

ВЕДУЩИЙ: А выставлять будут в этом году. Все понятно.

СЛУШАТЕЛЬ: И ему выставят только за полгода?

БОНДАРЧУК: За полгода, когда он зарегистрировал право собственности.

СЛУШАТЕЛЬ: Но он же вступил в наследство 2,5 года назад, как и я, после смерти мамы?

БОНДАРЧУК: В любом случае мы рассчитываем налог с момента регистрации права. И у вас то же самое должно быть.

ВЕДУЩИЙ: Вам же тоже не присылали ничего?

СЛУШАТЕЛЬ: Я-то пенсионер. А юридически он вступил в наследство…

ВЕДУЩИЙ: Тогда давайте мы рассмотрим самую плохую ситуацию, что он продал, как вы сказали, скрылся на Украине, а вам прислали уведомление, что он должен заплатить налог. Светлана Леонидовна, что делать нашему слушателю в этой ситуации?

БОНДАРЧУК: Во-первых, такой ситуации в принципе быть не должно, потому что наш слушатель все-таки владеет только частью этого имущества. Если пришло по этому адресу ему налоговое уведомление, он может прийти в налоговую службу по месту нахождения объекта, там оставить заявление, и мы этот сложим.

ВЕДУЩИЙ: Либо предъявите тем, кто купил эту долю.

СЛУШАТЕЛЬНИЦА: Добрый день. Меня зовут Анна. Вы не подскажете, если земля сельхозназначения, собственник — уже пенсионер, возможны льготы в таком случае?

БОНДАРЧУК: Это какой субъект Федерации у вас, наверное, Московская область?

СЛУШАТЕЛЬНИЦА: Нет. Тульская область.

БОНДАРЧУК: Пенсионеры в отношении земельных участков практически нигде не освобождаются от уплаты земельного налога. Они платят точно так же, как и другие граждане. По Тульской области налог тоже местный, нужно уточнять, может быть, там есть какие-то преференции, может быть, есть налоговые вычеты.

СЛУШАТЕЛЬНИЦА: То есть, как приходит налоговое извещение, его положено оплатить?

БОНДАРЧУК: Да, да. У вас льготы нет.

ВЕДУЩИЙ: По поводу ставок налога. Я сказала в самом начале, что они смешные на самом деле. Их и налогом-то по-настоящему назвать невозможно. И постоянно идут разговоры, что скоро мы будем платить налоги именно с той суммы, какую реально стоит наше жилье. Разговоры ходят, решения пока не принимаются. Что слышно в вашем ведомстве по этому поводу?

БОНДАРЧУК: Действительно, вопрос отмены или реформирования налога на имущество физических лиц давно уже обсуждается, начиная с 2004 года законодательные инициативы в Думе рассматривались по введению так называемого налога на недвижимое имущество, или налога на недвижимость — разные варианты его названия существуют. Дело в том, что введение этого налога, оно действительно планируется на основании кадастровой — или ориентировочно рыночной — стоимости объектов недвижимости. Но для того, чтобы провести такую реформу, первоначально нужно определить эту стоимость объектов недвижимого имущества. Сегодня налог на имущество физических лиц уплачивается на основании стоимости, определяемой БТИ, это инвентаризационная стоимость. Она в большей части случаев не имеет никакого отношения к рыночной, на порядок ниже. Только для нового жилья она более-менее приближается. По всему остальному имуществу эта стоимость действительно очень низкая.

Проведение такой реформы затронет не только налоговую базу, это изменение не только самого вида стоимости — переход от инвентаризационной к рыночной стоимости, — но нужно будет и пересчитать ставки, потому что налоговое бремя может оказаться абсолютно непосильным для граждан. Более того, планируется введение целого ряда вычетов так называемых. Вы задавали как раз вопрос: если человек живет в большом помещении, квартире или доме один, то сколько он будет платить? Предполагается, что для всех граждан будет введен так называемый налоговый вычет на определенную площадь, необходимую для комфортного проживания, а все, что сверх этой площади, будет оплачиваться по ставке и исходя из рыночной стоимости этого имущества. То есть если вы проживаете в какой-то малогабаритной квартире, 45-50 квадратных метров, даже один, то, возможно, вас вообще этот налог не коснется никак. Но если это квартира уже площадью 100-120-150 квадратов, то налоговое бремя увеличится для граждан по отношению к тому, что они платят сегодня.

ВЕДУЩИЙ: Ну, если опять же пенсионерам не оставят ту самую льготу, которая существует сейчас, их вообще не будет волновать, какие там ставки налога на недвижимость.

БОНДАРЧУК: В отношении пенсионеров, безусловно, государство думает о том, чтобы льготы сохранить. Возможно, принцип применения этих льгот будет несколько иной, не полное освобождение, а какое-то там…

ВЕДУЩИЙ: То есть, видимо, будут дотации государственные, как сейчас.

БОНДАРЧУК: Ну, это вряд ли будут дотации, это будет такое же освобождение от налога.

СЛУШАТЕЛЬНИЦА: Здравствуйте. Я хотела бы задать такой вопрос. Мой муж зарегистрирован в Москве. Он — собственник земельного участка в Московской области. Вот он скоро будет пенсионер. Освобождается ли он от налога на землю, на этот участок?

БОНДАРЧУК: В отношении налога на землю пенсионеры вообще не освобождаются от уплаты. Неважно, где он у вас, в Москве или Московской области. Для пенсионеров есть федеральная льгота, которая действует во всех субъектах Российской Федерации, только в отношении налога на имущество физических лиц, то есть в отношении ваших квартир, жилых домов и так далее.

ВЕДУЩИЙ: И обратите внимание, что извещение о налоге вам должно приходить по тому адресу, где вы официально зарегистрированы. Может быть, у вас на Дальнем Востоке участок есть какой-нибудь земельный, но получать извещение об уплате налогов вы должны в Москве, если вы в Москве живете, по месту вашего постоянного жительства, там, где вы постоянно зарегистрированы.

СЛУШАТЕЛЬНИЦА: Здравствуйте. Татьяна Михайловна. Я — пенсионерка. Я имела участок, которым пользовалась года два всего, и в 1995-м или 1996-м я его продала, все оформила официально, все инстанции прошла, тот человек получил…

ВЕДУЩИЙ: Документ, подтверждающий, что он теперь владелец?

СЛУШАТЕЛЬНИЦА: Да. И вдруг мне лет через пять, когда я вынуждена была освободиться от документов, вдруг мне стали приходить налоги. Я объясняла, я говорила. Как мне от этого вообще отделаться?

ВЕДУЩИЙ: Я прошу прощения. То есть у вас сейчас нет на руках документа, который подтверждает, что вы продали этот участок, так получается?

СЛУШАТЕЛЬНИЦА: У меня нет, да.

БОНДАРЧУК: Ну, это для налоговых органов по большому счету не имеет особого значения, потому что мы в любом случае исчисляем вам налоги на основании данных органов учета и регистрации прав. Вам все равно нужно обратиться в налоговый орган с заявлением о том, что вы продали этот объект недвижимости, пусть даже вы помните ориентировочно, когда вы продали. Для нас это сигнал запросить в органах учета и регистрации соответствующую информацию. Мы получим от них подтверждение, что вы не владеете этим объектом, там должна быть соответствующая запись в реестре прав, и все налоги, даже если они были ошибочно вам рассчитаны, будут сложены, и все обязательства по налогообложению прекращены в отношении вас.

СЛУШАТЕЛЬ: Здравствуйте. Меня зовут Егор. На основании чего в Калужской области с прошлого года на землю повысили примерно в 10 раз налог?

ВЕДУЩИЙ: Спасибо за этот вопрос.

БОНДАРЧУК: Еще раз хотелось бы обратить ваше внимание, что налог состоит как бы из двух основных элементов. В отношении земли — это налоговая база, которой является кадастровая стоимость земельного участка, а в отношении земельного налога — налоговая ставка. Налоговая ставка предельная. Она установлена Налоговым кодексом. По большому счету она не может меняться в каких-то непонятных величинах. То есть муниципальные образования ее дифференцируют каждый год, устанавливают тот или иной размер, но в пределах, установленных федеральным законодательством. Что же касается кадастровой стоимости, то субъект Федерации имеет право переоценивать земельные участки. Кадастровая стоимость — это стоимость, приближенная к рыночной, максимально приближенная. Она отражает все тенденции, все изменения на рынке. И, скорее всего, в Калужской области просто произошла переоценка земель, введена новая налоговая база в действие, и именно она послужила причиной того, что размер налога увеличился у вас существенно.

ВЕДУЩИЙ: Ну, там могли не только произвести переоценку земель, там могли еще и ставку налога повысить. Может быть, она была запредельно низкая, а сейчас ее взяли по верхней планке, такое ведь тоже возможно?

БОНДАРЧУК: Это возможно. Но органы местного самоуправления по большому счету применяют максимальную ставку практически всегда. Поэтому…

ВЕДУЩИЙ: Ну, может быть, в Калужской области людям повезло, они до этого платили по минимальной ставке. Потому что в Москве тоже не предельная ставка налога, в Москве тоже довольно низкая ставка налога?

БОНДАРЧУК: Да, абсолютно верно. Поэтому вполне возможно, что в том месте тоже были вот такие продвинутые люди, а сейчас они просто изменили правила игры. Другое дело, должны ли людям объяснять, что изменилось?

ВЕДУЩИЙ: Конечно, разъяснительная работа должна проводиться среди населения, чтобы не возникало таких проблем. Но в том числе и налоговый орган это тоже может сделать при обращении налогоплательщика.

СЛУШАТЕЛЬ: Здравствуйте. Лев Николаевич. Я в этом году осенью в налоговую города Истры отвез копии, что мы с женой оба инвалиды второй группы и ветераны труда. И вот мне все равно прислали квитанцию об уплате налога на землю по кадастровой стоимости 0,15% от стоимости чего-то там… Это правильно или неправильно?

БОНДАРЧУК: Если у вас эта льгота есть на территории Истринского муниципального образования, конечно, налоговый орган некорректно вам рассчитал этот налог. Оставьте свои координаты, мы по вам персонально эту информацию уточним. Если налог был некорректно рассчитан, он будет сложен, все обязательства будут сложены с вас.

ВЕДУЩИЙ: Сложен — имеется в виду, они вам не будут выставляться требования. А то народ сейчас подумает, что вы сложите и выставите огромную сумму.

БОНДАРЧУК: Да, прошу прощения, это чисто налоговая терминология. Чтобы все понимали — это освобождение от уплаты.

СЛУШАТЕЛЬНИЦА: Добрый день. Я — Алина Николаевна. Я проживаю в приватизированной квартире, владелец — моя дочь, но она в ней не проживает с 1996 года. Я — инвалид IIгруппы, пенсионерка. По поводу налога, какой налог будет?

БОНДАРЧУК: Налог начисляется собственнику квартиры, он начисляется вашей дочери, вне зависимости от того, проживает она в ней или нет.

СЛУШАТЕЛЬНИЦА: Не проживает.

БОНДАРЧУК: Это не имеет никакого значения, она является правообладателем, она платит налоги. Обязанности по уплате на собственниках, на владельцах имущества.

ВЕДУЩИЙ: Не хочет платить или не может платить, пусть просто переоформит квартиру на вас, вы станете собственником, налогов никаких вы платить не будете. Кроме того, если я не ошибаюсь, для близких родственников дарение, по-моему, налогом не облагается?

БОНДАРЧУК: Да, есть различные льготные сценарии перехода прав.

ВЕДУЩИЙ: Еще один момент, который возникает иногда, когда говорят про налоги. Почему человек должен платить транспортный налог, если уже давно машиной не владеет? Это касается продажи автомобилей по доверенности. Что здесь может быть, какие подводные камни?

БОНДАРЧУК: С точки зрения транспортных средств. У нас основанием для расчета транспортного налога является факт постановки на регистрационный учет транспортного средства в органах ГИБДД. Если у вас автомобиль там стоит на учете, продали ли вы его по доверенности, кому-то вы его передали, кто-то на нем другой ездит, он стоит на учете на вас, вы будете плательщиком транспортного налога, и налоговое уведомление будет приходить вам.

ВЕДУЩИЙ: Спасибо большое, Светлана Леонидовна.

Неприватизированная квартира, плюсы и минусы приватизации квартиры.

Неприватизированная квартира, ее плюсы и минусы

Отрицательные и положительные стороны есть как у приватизированной, так и у неприватизированной квартиры.

Положительные стороны

— За муниципальную квартиру не нужно платить налог, а вот за собственное жилье он ежегодно уплачивается. Расчет данного налога производится таким образом, что при подсчетах учитывается инвентаризационная стоимость данной недвижимости. Кстати, давно уже идут разговоры о том, чтобы в расчет бралась рыночная стоимость квартиры.

На собственнике объекта недвижимости полностью лежит обязанность по содержанию жилья в надлежащем состоянии, поэтому нанимателю не обязательно тратить свои деньги на капитальный ремонт.

— Еще одной положительной стороной является тот факт, что у нанимателя есть возможность улучшить свои условия проживания. Конечно, собственник квартиры тоже имеет такое право, но есть разница. Дело том, что собственник квартиры может получить только равноценное недвижимое имущество, а вот наниматель может рассчитывать на минимум, который установлен законом.

В том случае, если наниматель проживает на большой площади, чем минимальная, ему предоставляется равнозначное по площади жилье. То есть при любых обстоятельствах ухудшение жилищных условий не произойдет.

— К тому же в законодательстве существует такое положение, что при случайной гибели имущества наниматель не рискует остаться без жилья, поэтому в случае какого-либо несчастного случая, например, пожара и т.д., он может рассчитывать на помощь государства, которое должно предоставить ему иное жилье, а вот собственнику в такой ситуации придется нелегко.

— Есть еще один небольшой плюс: практически полное отсутствие злоумышленников, задачей которых является отобрать квартиру. Довольно часто мошенники подыскивают для жертвы одинокого человека, который имеет жилье, но вот вряд ли им удастся провернуть дело, когда недвижимость муниципальная, так как процедура приватизации — довольно длительный процесс.

Отрицательные стороны

— Пожалуй, самым главным минусом неприватизированного жилья является то, что ею нельзя распоряжаться, то есть наниматель не имеет права ее продать, подарить или завещать.

— Еще один минус — опасность быть выселенным из неприватизированной квартиры. Хорошо, если взамен предоставят другое жилье, но вот в случае, если квартира используется не по назначению, ущемляются права соседей, то нанимателя вполне могут выселить без предоставления какого-либо другого жилья, а оказаться на улице — это настоящее горе.

Если у вас 2 квартиры или дом: неминуемы ли налоги с них

– Напомните, какой сейчас размер налога на недвижимость?

Е. Зарецкая: «Ставка налога на недвижимость по всей республике у нас 0,1%. Для физических лиц, у которых в собственности имеются 2 и более квартиры, ставка налога на недвижимость – 0,2%. Но она может увеличиваться решениями местных Советов депутатов до 2,5 раз.

Размер налога на недвижимость зависит от налоговой базы, т.е. от оценки принадлежащих физлицам объектов недвижимости, и ставки налога. Оценка может производиться территориальной организацией по госрегистрации недвижимого имущества, прав на него и сделок с ним, либо налоговыми органами. В любом случае, это разная оценка, и от этого тоже может зависеть ставка налога».

– Уточните, сколько белорусов, имеющих две и более квартиры, уплачивают такой налог?

Е. Зарецкая: «По состоянию на август таких 169 тысяч».

– Какова динамика по сравнению с прошлым годом?

Е. Зарецкая: «С каждым годом эта цифра увеличивается. На небольшой процент, не более 10% в год. Причем для целей налогообложения неактуально, 2 или 3-4 квартиры у человека, поэтому статистика у скольких людей по три и более квартиры, уже не ведется».

– При наличии недвижимости (квартиры) за границей возрастает ставка налога?

Е. Зарецкая: «Облагаются только те объекты, которые находятся на территории РБ».

– Как выглядит процедура, если покупается вторая квартира, т.е. что необходимо сделать, чтобы заплатить налог?

Е. Зарецкая: «У физических лиц нет обязанности становиться на учет в налоговые органы при приобретении второй и последующих квартир. Такая информация поступает в налоговые органы. Соответственно, они самостоятельно вас поставят на учет.

Но, учитывая то, что физлицо имеет право самостоятельно выбирать квартиру, которую необходимо освобождать от уплаты налога на недвижимость, то, конечно, удобнее, быстрее, и даже выгоднее подойти самостоятельно в налоговый орган для того, чтобы определиться, какую квартиру освобождать от налога на недвижимость. Если заявления от физлица не будет, то освобождению подлежит первая квартира, которая была приобретена».

А. Ковалевский: «Очень часто люди, действительно обращаются, чтобы выяснить сколько налога будет по одной и по другой квартире для того, чтобы определиться с суммой ожидаемого налога, поэтому имеет смысл с этим вопросом самостоятельно обратиться в налоговый орган.

При этом есть такой нюанс, что в соответствии с законодательством сведения о всей недвижимости белорусов налоговые органы получают по окончании года от Национального кадастрового агентства и Госкомимущества. Т.е., если квартира приобретена в течение года, то налоговый орган узнает об этом только в следующем году. Физическое лицо никаких санкций за неуплату налога в срок до 15 ноября не понесет, потому что ему по этой квартире еще не направлялось извещение.

Таким образом, если, например, в 2018 году летом приобретается вторая квартира, в 2019 году в налоговый орган об этом поступает информация, и в 2019 году будет предьявлен один налог за 2019 год по сроку 15 ноября, и в течение 30-ти дней с момента получения извещения –налог за кусочек 2018 года. Причем законодательством с 2018 года установлено прямое ограничение, что если информация по какой-либо причине поступила в налоговый орган с опозданием, налог можно взыскать не более чем за 3 предшествующих года».

– Оценочная стоимость домов сильно отличается от рыночной?

А. Ковалевский: «Взаимодействие с органами по госрегистрации недвижимости показывает, что оценка объектов, которые старше 10 лет, очень отличается, на порядок ниже рыночной. А вот по объектам «свежевозведенным» она относительно приближается к рыночной».

– Стоимость недвижимости оценивается раз и навсегда, или она меняется в течение времени?

Е. Зарецкая: «Стоимость объекта недвижимости, в т.ч. и квартиры, определяется на каждый календарный год на 1 января. И если в предыдущем году была определена стоимость квартиры либо территориальной организацией по госрегистрации недвижимого имущества, прав на него и сделок с ним, либо налоговым органом (это разная оценка), то эта стоимость остается налоговой базой. На следующий год она пересчитывается с использованием коэффициента переоценки, который доводится Минстройархитектуры каждый календарный год».

А. Ковалевский: «Для примера, на 2018 год коэффициент переоценки по жилью всего лишь около 3%».

– Все ли жилые дома на селе облагаются налогом на недвижимость?

Е. Зарецкая: «За исключением тех категорий физлиц, которые имеют льготы, налогом на недвижимость облагаются все жилые дома. Но тем не менее, на селе освобождаются люди, которые проживают (зарегистрированы) в сельской местности, их дома находятся в сельской местности, и они работают в определенных организациях в сельской местности, это в т.ч. учреждениях здравоохранения, культуры, образования, соцобеспечения, организациях, осуществляющих сельскохозяйственное производство и филиалах, структурных подразделениях организаций, которые приобрели права и обязанности убыточных сельхозорганизаций».

А. Ковалевский: «То есть если объяснять просто, «на пальцах», то это выглядит так: когда трудоспособный человек – житель сельской местности, имеет жилой дом в сельской местности, работает, например, в организации, которая занимается производством сельхозпродукции, или в системе образования, он освобождается законом от налога на недвижимость».

– То есть, если трудоспособный гражданин не работает на перечисленных объектах инфраструктуры в сельской местности, то, исходя из положений НК, ему целесообразнее купить квартиру и уехать в город?

А. Ковалевский: «Жизнь человека не зависит только от налогов. Учитывая, что в сельской местности не так уж и много «свежих» объектов, недавно построенных домов, оценка их невысока. И сумма земельного налога и налога на недвижимость незначительна, даже в сравнении с ежемесячными коммунальными платежами за 1 месяц».

– Какие существуют меры ответственности за неуплату имущественных налогов после 15 числа?

Е. Зарецкая: «Предусмотрены пеня за каждый день просрочки и административный штраф. Административный штраф, если нарушение совершено неумышленно физлицом, может достигать до 15% от суммы неуплаченного налога, но не менее 0,5 базовой величины. Ставка пени зависит от ставки рефинансирования Нацбанка. На сегодняшний день это 10%, поэтому годовая ставка пени такая же, в день это 0,0278%».

Автор публикации: Ирина БИЗЮК

Статья доступна для бесплатного просмотра до: 01.01.2028

Что такое налоговый кредит на жилье для малоимущих и как он работает?

Налоговый кредит на жилье для малоимущих (LIHTC) субсидирует приобретение, строительство и восстановление доступного арендного жилья для арендаторов с низким и средним доходом. LIHTC был принят как часть Закона о налоговой реформе 1986 года и неоднократно изменялся. С середины 1990-х годов программа LIHTC поддержала строительство или реконструкцию около 110 000 доступных арендных единиц каждый год (хотя после Великой рецессии 2008–09 годов произошло резкое падение) — всего более 2 миллионов единиц с момента ее создания. зарождение.

Федеральное правительство предоставляет налоговые льготы правительствам штатов и территорий. Затем государственные жилищные агентства предоставляют кредиты частным застройщикам проектов доступного арендного жилья на конкурсной основе. Застройщики обычно продают кредиты частным инвесторам для получения финансирования. После того, как жилищный проект введен в эксплуатацию (по сути, становится доступным для арендаторов), инвесторы могут потребовать LIHTC в течение 10-летнего периода.

Право на получение кредита

Многие типы сдаваемой в аренду собственности имеют право на LIHTC, включая многоквартирные дома, односемейные дома, таунхаусы и дуплексы.

Владельцы или девелоперы проектов, получившие LIHTC, соглашаются пройти тест на доход для арендаторов и тест на общую арендную плату. Есть три способа пройти тест на доход:

- По крайней мере, 20 процентов квартир в проекте занято арендаторами с доходом не более 50 процентов от среднего дохода по местности, скорректированного с учетом размера семьи (AMI).

- По крайней мере, 40 процентов квартир заняты арендаторами с доходом не более 60 процентов от AMI.

- По крайней мере, 40 процентов квартир заняты арендаторами с доходом не более 60 процентов AMI, и никакие единицы не заняты арендаторами с доходом более 80 процентов AMI.

Тест брутто арендной платы требует, чтобы арендная плата не превышала 30 процентов от 50 или 60 процентов AMI, в зависимости от доли единиц налогового кредита в аренде в проекте. Все проекты LIHTC должны соответствовать критериям дохода и аренды в течение 15 лет, в противном случае кредиты будут возвращены. Кроме того, как правило, требуется продленный период соблюдения требований (всего 30 лет).

Расчет кредита

Годовой кредит, запрашиваемый налогоплательщиком, равен проценту кредита, умноженному на квалификационную основу проекта.Этот процент больше для нового строительства или капитального ремонта (примерно 9 процентов, но указывается в законе как 70-процентный кредит на приведенную стоимость), чем для собственности, приобретенной для реабилитации, или для проектов, финансируемых с использованием не облагаемых налогом облигаций (примерно 4 процента, но указано как Кредит на 30 процентов от текущей стоимости). Квалификационная основа равна части стоимости жилищного проекта, сданной в аренду арендаторам, отвечающим критериям дохода. Для многих проектов LIHTC владельцы или застройщики стремятся сдать 100 процентов квартир подходящим арендаторам.Государственные агентства по финансированию жилищного строительства могут выделять повышенные налоговые льготы для квалифицированных проектов в областях, где больше всего требуется доступное арендное жилье.

Устав LIHTC первоначально указывал, что IRS будет периодически сбрасывать указанные кредитные проценты, чтобы поддерживать приведенную стоимость 10-летнего потока налоговых кредитов на уровне 70 или 30 процентов от установленной базы. Однако с 2008 года Конгресс определил, что минимальная кредитная ставка для 70-процентной текущей стоимости кредита должна составлять не менее 9 процентов, независимо от преобладающих процентных ставок.Таким образом, в условиях низких процентных ставок приведенная стоимость кредитов, востребованных в течение 10 лет, будет превышать 70 процентов от квалифицированной базы.

Выделение кредита

Конгресс устанавливает лимит на сумму LIHTC, которая может быть выделена в любой год. На 2018 год каждому штату первоначально было выделено 2,765 миллиона долларов или 2,40 доллара на душу населения, в зависимости от того, что больше. Но Конгресс обеспечил рост на 12,5% с 2018 по 2021 год, поэтому эти цифры были увеличены до 3,1 миллиона долларов и 2,70 долларов соответственно на 2018 год.Обе суммы в долларах скорректированы с учетом инфляции.

Эта структура гарантирует, что штаты с малой численностью населения получат несколько большую награду при расчете на душу населения. Затем штаты распределяют эти кредиты (обычно через государственные агентства жилищного финансирования) застройщикам на основе разработанных государством квалифицированных планов распределения. Эти планы должны отдавать приоритет проектам, которые обслуживают домохозяйства с очень низким доходом и которые предоставляют доступное жилье на более длительные периоды времени.

Проекты, финансируемые за счет не облагаемых налогом облигаций для частной деятельности, не нуждаются в выделении отдельного кредита от государственного органа жилищного финансирования.Однако государство должно одобрить использование этих облигаций, которые действуют как проверка способности разработчиков получить доступ к 30-процентным LIHTC с приведенной стоимостью.

Девелоперы обычно продают налоговые льготы инвесторам, которые могут лучше использовать налоговые льготы и другие налоговые льготы жилищного проекта (например, амортизация, уплаченные проценты, чистые операционные убытки). Инвесторы также вносят свой вклад, часто через синдикацию или партнерство. Инвесторы или ограниченные партнеры обычно играют пассивную роль, получая налоговые льготы, связанные с проектом, но не участвуя в повседневном управлении и надзоре.

Большинство инвесторов в проекты LIHTC — это корпорации, которые несут достаточные налоговые обязательства для того, чтобы полностью использовать невозмещаемые налоговые льготы. Финансовые учреждения традиционно были крупными инвесторами, поскольку у них есть значительные налоговые обязательства по налогу на прибыль, длительный горизонт планирования и часто они получают кредит от своих регулирующих органов в соответствии с Законом о реинвестировании сообществ для таких инвестиций. Инвесторы-налогоплательщики не могут претендовать на кредиты до тех пор, пока проект не будет введен в эксплуатацию.

Расчет затрат и выгод

LIHTC оценивается примерно в 9 долларов.5 миллиардов в год. Это, безусловно, самая крупная федеральная программа, поощряющая создание доступного арендного жилья для семей с низкими доходами. Сторонники видят в ней эффективную программу, которая за более чем 30 лет позволила существенно увеличить доступный жилищный фонд. LIHTC решает проблему серьезного сбоя рынка — нехватку качественного доступного жилья в сообществах с низкими доходами. Эффективность достигается за счет использования стимулов частного сектора для развития, управления и обслуживания доступного жилья для арендаторов с низкими доходами.

Критики LIHTC утверждают, что федеральная субсидия на единицу нового строительства выше, чем она должна быть, из-за различных посредников, участвующих в ее финансировании — организаторов, синдикаторов, генеральных партнеров, менеджеров и инвесторов, — каждому из которых выплачивается компенсация. их усилия. В результате значительная часть федеральной налоговой субсидии не идет непосредственно на создание нового фонда арендного жилья. Критики также называют сложность закона и правил еще одним потенциальным недостатком.Еще одним недостатком является то, что некоторые государственные органы жилищного финансирования склонны одобрять проекты LIHTC таким образом, чтобы сосредоточить общины с низкими доходами там, где они исторически были сегрегированы и где экономические возможности могут быть ограничены. Наконец, хотя LIHTC может помочь в строительстве нового доступного жилья, поддерживать эту доступность по истечении требуемых периодов соблюдения требований становится непросто.

Обновлено в мае 2020 г.

Определение объекта налогового кредита

Что такое собственность с налоговым вычетом?

Налоговая льгота — это жилой комплекс или жилищный проект, принадлежащий застройщику или домовладельцу, который участвует в федеральной программе налоговых льгот на жилье для малоимущих (LIHTC).

Эти застройщики и домовладельцы могут требовать налоговые льготы для соответствующих критериям зданий в обмен на аренду некоторых или всех квартир арендаторам с низким доходом по ограниченной арендной плате.

Ключевые выводы

- Налоговая льгота — это жилой комплекс или жилищный проект, принадлежащий домовладельцу, который участвует в федеральной программе налоговых льгот на жилье для малоимущих (LIHTC).

- Арендодатели могут потребовать налоговые льготы для соответствующих критериям зданий через LIHTC.

- Многоквартирные дома, дома на одну семью, таунхаусы и дуплексы могут претендовать на получение кредита.

- Программа предназначена для поощрения частных инвесторов к строительству жилья для малообеспеченных слоев населения.

- Существует значительная нехватка доступного жилья для малообеспеченных слоев населения.

Как работают объекты налогового кредита

Налоговая скидка на жилье для малоимущих (LIHTC) предназначена для снижения арендной платы, которую должны платить жильцы с низкими доходами. Правительство субсидирует владельцев недвижимости, которые приобретают, строят и восстанавливают доступное арендное жилье.LIHTC был принят как часть Закона о налоговой реформе 1986 года.

По данным Центра налоговой политики, с середины 1990-х годов в рамках LIHTC ежегодно строилось около 110 000 доступных арендных единиц, что составляет в общей сложности 2 миллиона единиц с момента его создания.

Федеральное правительство выдает налоговые льготы правительствам штатов. Затем кредиты предоставляются частным застройщикам проектов доступного арендного жилья в форме жилья. Обычно застройщики продают кредиты частным инвесторам в обмен на финансирование.Инвесторы или застройщики могут потребовать налоговые льготы после сдачи жилья в аренду и в течение 10-летнего периода.

Как владельцы недвижимости имеют право на получение кредита

На получение кредита могут претендовать многоквартирные дома, дома на одну семью, таунхаусы и дуплексы. Владельцы и застройщики должны соответствовать следующим критериям дохода и валовой арендной платы.

- По крайней мере, 20% квартир должны быть заняты арендаторами, доход которых составляет 50% или меньше среднего дохода в районе с поправкой на размер семьи (AMI).

- По крайней мере, 40% квартир заняты арендаторами с доходом 60% или меньше от AMI.

- По крайней мере, 40% квартир должны быть заняты арендаторами со средним доходом не более 60 процентов AMI, и никакие единицы не могут быть заняты арендаторами с доходом более 80% AMI.

Тест общей арендной платы требует, чтобы арендная плата не превышала 30% от 50 или 60% AMI, в зависимости от доли налоговых кредитов в арендных единицах в проекте. Все проекты LIHTC должны соответствовать критериям дохода и аренды в течение 15 лет, в противном случае кредиты будут отозваны.Кроме того, обычно назначается продленный период соблюдения требований в течение тридцати лет.

Инвесторами проектов LIHTC, как правило, являются корпорации с достаточными налоговыми обязательствами, чтобы воспользоваться невозмещаемыми налоговыми льготами. Финансовые учреждения, например, имеют значительные налоговые обязательства, имеют длительный горизонт планирования и часто получают кредит согласно Закону о реинвестициях сообщества для инвестиций LIHTC.

Издержки и преимущества налоговой льготы

LIHTC оценивается примерно в 9 долларов.5 миллиардов в год, по данным Центра налоговой политики. Она предназначена для создания доступного арендного жилья для семей с низкими доходами. Сторонники программы подчеркивают отсутствие качественного жилья в общинах с низкими доходами и необходимость создания стимулов, побуждающих владельцев собственности строить качественное и доступное жилье.

Критики LIHTC утверждают, что федеральная субсидия на единицу нового строительства слишком высока, потому что она компенсирует и финансирует слишком многих игроков — организаторов, синдикаторов, генеральных партнеров, менеджеров и инвесторов.

Проекты LIHTC иногда концентрируются в сообществах с низкими доходами, где есть ограниченные экономические возможности.

В результате критики заявляют, что значительная часть федеральных налоговых субсидий не идет напрямую на создание нового арендного жилья. Критики также заявляют, что законодательные и нормативные акты слишком сложны.

Наконец, проекты LIHTC, как правило, сосредоточены в районах с ограниченными экономическими возможностями, а не в более богатых районах, где жители имеют доступ к более высокооплачиваемой работе и лучшим школам.Это может обострить проблему неравенства, существующего в обществе. Наконец, домовладельцам может быть трудно сохранить доступное жилье по истечении требуемых периодов соблюдения.

Определение основного места жительства

Что такое основное место жительства?

Основное место жительства — это основное место проживания человека. Его также называют основным местом жительства или основным местом жительства. Неважно, дом ли это, квартира, трейлер или лодка, главное — в этом доме живет отдельное лицо, пара или семья.

Понимание основного места жительства

Владение недвижимостью само по себе не означает, что это основное место жительства. Более того, размещение в жилище мебели и других личных вещей не обязательно означает, что оно является основным местом проживания. Для целей налогообложения налогоплательщик должен как использовать, так и сдавать в аренду или владеть резиденцией на минимальный срок, чтобы соответствовать некоторым требованиям.

Ключевые выводы

- Основное место жительства — это основное место жительства человека.

- При продаже основного места жительства продавец может претендовать на освобождение от уплаты налогов.

Как определяется основное место жительства для целей налогообложения

В большинстве случаев налогоплательщики должны подавать налоги на прирост капитала от продажи любой собственности. Однако, когда они продают свой дом с основным местом жительства, они могут иметь право на исключение прибыли в размере 250 000 долларов США (500 000 долларов США, если они состоят в браке и подают документы совместно), если они соответствуют следующим требованиям, согласно Налоговой службе (IRS):

- Они владели домом и использовали его в качестве основного места жительства не менее двух из пяти лет, предшествовавших продаже собственности.

- За последние пять лет они не приобрели дом путем обмена на аналогичный.

- Они не исключили прибыль от продажи другого дома за два года до продажи этого дома.

Отсутствие дома на каникулах или длительное медицинское обслуживание не влияет на статус основного места жительства, длительное отсутствие проживания по другим причинам может его дисквалифицировать.

Некоторые примеры, которые могут позволить кому-то приостановить пятилетний тест на срок до 10 лет, включают в себя квалифицированную официальную расширенную службу в силовых структурах, дипломатической службе или в разведывательном сообществе.

Налогоплательщик должен как использовать, так и сдавать в аренду или владеть резиденцией на минимальный срок, чтобы соответствовать некоторым требованиям.

Если налогоплательщик имеет более одного места жительства и делит свое время на сезонной основе между этими местами проживания, то жилище, в котором они проводят больше времени, скорее всего, будет считаться их основным местом жительства. Если налогоплательщик владеет одним домом, но арендует другое место жительства, в котором они живут, то арендуемая недвижимость будет их основным местом жительства.

Для установления основного места жительства могут потребоваться другие виды доказательств. Это может быть счет за коммунальные услуги с именем и адресом жильца, водительские права с адресом или карточка регистрации избирателя.

Мобильные дома, квартиры и лодки потенциально могут считаться основными жилыми помещениями, но только если они оборудованы спальным местом, ванной комнатой и кухней.

Кондо против. Квартира: какая лучше для вас?

Bankrate следует строгой редакционной политике, поэтому вы можете быть уверены, что мы ставим ваши интересы на первое место.Наши отмеченные наградами редакторы и репортеры создают честные и точные материалы, которые помогут вам принять правильные финансовые решения.

Ключевые принципы

Мы дорожим вашим доверием. Наша миссия — предоставлять читателям точную и беспристрастную информацию, и у нас есть редакционные стандарты, которые гарантируют, что это произойдет. Наши редакторы и репортеры тщательно проверяют редакционные материалы, чтобы убедиться, что информация, которую вы читаете, является точной. Мы поддерживаем брандмауэр между рекламодателями и редакцией.Наша редакционная группа не получает прямого вознаграждения от наших рекламодателей.

Редакционная независимость

Редакция Bankrate пишет от имени ВАС — читателя. Наша цель — дать вам лучший совет, который поможет вам принимать правильные решения в отношении личных финансов. Мы следуем строгим правилам, чтобы рекламодатели не влияли на наши редакционные материалы. Наша редакционная группа не получает прямого вознаграждения от рекламодателей, а наш контент тщательно проверяется на предмет достоверности.Итак, читаете ли вы статью или обзор, вы можете быть уверены, что получаете достоверную и надежную информацию.

У вас есть денежные вопросы. У Bankrate есть ответы. Наши специалисты помогают вам управлять своими деньгами более четырех десятилетий. Мы постоянно стремимся предоставить потребителям советы экспертов и инструменты, необходимые для достижения успеха на протяжении всего жизненного пути.

Bankrate следует строгой редакционной политике, поэтому вы можете быть уверены, что наш контент является честным и точным.Наши отмеченные наградами редакторы и репортеры создают честные и точные материалы, которые помогут вам принять правильные финансовые решения. Контент, создаваемый нашей редакцией, является объективным, основанным на фактах и не подвержен влиянию наших рекламодателей.

Мы открыто говорим о том, как мы можем предоставить вам качественный контент, конкурентоспособные цены и полезные инструменты, объясняя, как мы зарабатываем деньги.

Bankrate.com — это независимый издатель и сервис сравнения, поддерживаемый рекламой. Мы получаем компенсацию в обмен на размещение спонсируемых продуктов и услуг, или если вы переходите по определенным ссылкам, размещенным на нашем сайте.Следовательно, эта компенсация может повлиять на то, как, где и в каком порядке продукты появляются в категориях листинга. Другие факторы, такие как наши собственные правила веб-сайта и то, предлагается ли продукт в вашем регионе или в выбранном вами диапазоне кредитного рейтинга, также могут влиять на то, как и где продукты появляются на этом сайте. Хотя мы стремимся предоставлять широкий спектр предложений, Bankrate не включает информацию о каждом финансовом или кредитном продукте или услуге.

Решение арендовать дом вместо покупки может повлиять на вашу жизнь на долгие годы.Для многих, впервые покупающих жилье, кондоминиум — естественная точка входа в домовладение после тщательного рассмотрения вариантов квартиры по сравнению с кондоминиумом и других типов жилья.

В чем разница между квартирой и кондоминиумом?

Самая большая разница между кондоминиумом и квартирой — это право собственности. Под квартирой понимается жилье, которое сдается в аренду, часто как часть большого жилого дома. Кондоминиум похож по структуре на квартиру — обычно это единица в большом жилом доме, — но кондоминиумы находятся в собственности, а не в аренде.Налог на недвижимость кондоминиума оплачивает владелец; Налог на недвижимость за квартиру платят арендодатели, а не арендаторы.

Поскольку структура кондоминиумов и квартирных сообществ схожа, они часто имеют сопоставимые удобства и расположение. Оба типа единиц могут иметь такие преимущества, как бассейн, вывоз мусора, ухоженные зеленые насаждения, спортивные залы на территории и многое другое.

Разница в том, что владелец квартиры строит собственный капитал, платит ежемесячные взносы в ассоциацию домовладельцев (ТСЖ) и несет ответственность за все внутреннее обслуживание, в то время как арендатор квартиры платит арендную плату каждый месяц, не создает собственный капитал и полагается на домовладельца. вопросы обслуживания.

Что учитывать

- Стоимость: Стоимость аренды квартиры довольно проста. Как правило, вы вносите залог в начале аренды, и может потребоваться внести аванс за первый и последний месяцы. Затем вы вносите ежемесячные платежи в течение срока действия договора аренды. Затраты на то, чтобы стать владельцем кондоминиума, немного сложнее и дороже. Вы вносите аванс и оплачиваете заключительные расходы по ипотеке и сбор за осмотр дома.В зависимости от ипотеки, которую вы получаете, вы можете отложить всего 3 процента и заплатить до 5 процентов от покупной цены в качестве покрытия расходов на закрытие. Кондоминиум также идет с ежемесячными взносами в ТСЖ, которые варьируются в зависимости от предлагаемых удобств и услуг.

- Техническое обслуживание: Когда вы снимаете квартиру, и что-то идет не так (например, протекающий кран или сломанный прибор), ремонт, как правило, несет домовладелец. Однако, если вы владелец квартиры, вы оплачиваете счет за то, чтобы все это было исправлено.(Вот основные советы, как избежать дорогостоящего ремонта дома.)

- Удобства: Поскольку кондоминиумы и многоквартирные дома, как правило, имеют одинаковую структуру — высотные здания или всего несколько этажей — они часто бывают с сопоставимыми удобствами. Подумайте, какие удобства для вас наиболее важны, например, швейцар, бассейн, тренажерный зал или зеленая зона, и сравните, что предлагают различные сообщества в вашем районе.

- Расположение: Местоположение является важным фактором при принятии решения о том, где жить.Поскольку у жилых и многоквартирных домов могут быть похожие структурные следы, вы, вероятно, найдете оба варианта в городах и небольших пригородах (однако они менее распространены в сельской местности). Оба типа зданий могут находиться рядом с коммерческими предприятиями, ресторанами, парками и т. Д.

- Правила ТСЖ: При рассмотрении квартиры по сравнению с кондоминиумом, правила будут иметь значение. В обоих типах сообществ есть правила поведения в местах общего пользования, какие виды домашних животных разрешены и какие украшения разрешены на экстерьере.Арендодатели также могут указывать, что съемщики могут делать в своей квартире, и могут ограничивать такие виды деятельности, как развешивание произведений искусства или покраска стен. С другой стороны, владельцы кондоминиумов могут украсить дом изнутри по своему усмотрению.

Кому подойдет квартира?

Кондоминиум может быть более доступной точкой входа в домовладение, и как домовладелец со временем вырастет капитал и получит доступ к налоговым льготам, которые дает владение недвижимостью.

Кондо-профи

- Доступность — Для тех, кто впервые покупает жилье, или тех, кто хочет уменьшить размер, кондоминиумы могут быть привлекательным вариантом из-за их более низких цен.По данным Национальной ассоциации риэлторов, средняя цена продажи существующей квартиры составляла 266 300 долларов США по состоянию на четвертый квартал 2020 года, а средняя цена дома на одну семью составляла 299 900 долларов США.

- Низкие эксплуатационные расходы — Ассоциация кондоминиумов обычно заботится о содержании собственности, поэтому вам не придется заниматься дворовыми работами или другими проектами в одиночку.

- Пешеходная доступность — Многие жилые дома находятся в непосредственной близости от магазинов, мест отдыха и транспорта.Если для вас важна пешеходная доступность, вам подойдет кондоминиум в таком месте.

Condo cons

- Dues — Владельцы кондоминиумов должны платить ТСЖ, как правило, ежемесячно. Они могут со временем увеличиваться, и обычно они основаны на удобствах, которые предлагает ассоциация кондоминиумов.

- Отсутствие конфиденциальности — Поскольку вы разделяете стены с соседями, у вас не будет столько конфиденциальности или контроля над шумом.

- Ограничено правилами — Несмотря на то, что вы владеете квартирой, вы связаны правилами ассоциации, которые могут ограничивать то, как вы используете или украшаете недвижимость.Например, вы можете не иметь права голоса в выборе ландшафта.

Кому подойдет квартира?

Квартиры — это разумный выбор для тех, кто не хочет ответственности и расходов, связанных с домовладением.

Apartment Pro

- Гибкость при переезде — Квартира — хороший вариант, если вы не планируете оставаться в определенном районе надолго. Например, если вы планируете жить в городе всего год или два до переезда, проживание в квартире (и аренда в целом) может быть разумнее, чем привязать себя к квартире.

- Низкие эксплуатационные расходы или его отсутствие — Как правило, ваш домовладелец отвечает за обслуживание недвижимости, пока вы ее арендуете. Обязательно проверьте свой договор аренды, чтобы узнать, какое обслуживание вы должны проводить, если таковое имеется.

- Окрестности — Квартиры часто расположены в центре города или поблизости от него, с легким доступом к ресторанам, магазинам и многому другому.

Квартира против

- Меньше льгот — Хотя в некоторых квартирах есть общий бассейн или зона отдыха, в них может быть не так много удобств по сравнению с кондоминиумом.Если вы ищете ряд удобств, кондоминиум может быть для вас лучшим вариантом.

- Отсутствие собственного капитала — Если вы снимаете квартиру, вы не создаете собственный капитал, как если бы у вас была квартира. Когда вы сдаете в аренду, вы вместо этого помогаете увеличить капитал арендодателя.

- Шум — В зависимости от того, где вы арендуете, вы можете оказаться очень близко к своим соседям, что может вызвать шум или проблемы с конфиденциальностью.

Подробнее:

Сейчас подходящее время для приватизации? — Корпорации Фонда жилищного строительства

Мэр Билл де Блазио говорит, что в Нью-Йорке «кризис доступности».Согласно десятилетнему жилищному плану мэра, его администрация обязана «построить или сохранить почти 200 000 доступных квартир» в пяти районах города. Мэр де Блазио призывает к «смелому подходу к увеличению и защите предложения доступного жилья», но, несмотря на благородство, никаких мер еще не было реализовано. Время имеет существенное значение, тем не менее, для определенного типа доступного жилья — компаний фондов жилищного строительства (HDFC).

В 1970-х годах город создал HDFC через соглашения о землепользовании (LDA), чтобы способствовать превращению неблагополучных и слаборазвитых районов в доступное жилье.LDA передали землю кооперативным жилищным корпорациям в обмен на обещание, что эти кооперативы будут придерживаться строгих принципов для создания и поддерживать доступное жилье. Эти кооперативы HDFC были созданы в соответствии с установленным законом режимом статьи XI Закона о финансировании частного жилищного строительства (PHFL). LDA и PHFL предоставляют финансирование, субсидируемое HUD / FHA, налог на имущество. разрывы, и регулирование HPD HDFC. Ограничения дохода для владельцев квартир и формулы продажной цены обеспечивают квартиры остаются доступными.

Однако срок действия большинства LDA и связанных с ними нормативных соглашений истекает через 40 лет. и / или когда государственные займы, предоставленные HDFC, выплачиваются в полном объеме. За последние несколько лет срок действия многих LDA и регулирующих соглашений истек, и погашены субсидируемые государством займы. Акционеры этих HDFC, вероятно, столкнутся с самым важным финансовым решением их жизни: продолжает ли кооператив доступным жильем или приватизировать и позволить акционерам зарабатывать большие деньги, продавая свои кооперативные акции на свободном рынке?

Многие из этих кооперативов, 40 лет спустя, расположены в лучших местах, и акционеры получают возможность продать свои паи за больше денег, чем они когда-либо думали.Однако многие акционеры выступают против приватизации, потому что они хотят остаться в своих подразделениях и, возможно, не смогут позволить себе это сделать, если преимущества регулирования HDFC (например, налоговые скидки, низкие процентное финансирование) потеряны. Для тех кооперативов, которые в конечном итоге решают проводить приватизацию, возникают серьезные юридические вопросы:

Требуется ли одобрение правительства для HDFC для внесения поправок в свои руководящие документы в снять ограничения по доходам и продажной цене?

Когда истекает срок действия LDA, при отсутствии регулирующего соглашения или при наличии государственного субсидирования ипотечные кредиты, HDFC должны иметь возможность свободно вносить поправки в свои регулирующие документы.Как правило, LDA и PHFL не намерены разрешать HUD / FHA и HPD поддерживать контроль над HDFC на неограниченный срок, и поэтому они не имеют права принуждать любое из этих правил надзора.

Требует ли приватизация HDFC подачи плана предложения в Генеральный прокурор штата Нью-Йорк?