ошибка налоговой и ее последствия

У меня есть имущество — ⅓ доли в праве собственности на квартиру. Но мне уже который год не приходят уведомления о налоге. Я ходила в инспекцию — говорят, я пенсионерка по старости. И хотя это не так — мне всего 25 лет, — разводят руками и объясняют, что ничего изменить не могут. В личном кабинете на сайте налоговой я тоже пенсионерка по старости.

Три года назад я, как честный человек, написала через сайт ФНС обращение — пришла отписка. Ходила в налоговую — они ничего не сделали. В личном кабинете тоже ничего поменять не могу.

Чем мне грозит данная ситуация, учитывая, что я писала обращение в налоговую? С учетом срока давности мне же могут выставить сумму налога на недвижимость только за последние три года? Будут ли пени?

Елена Ефимова

юрист, ответила 21.12.2020

К сожалению, когда начисляют налоги, ошибки случаются часто. Но налогоплательщик все равно обязан своевременно и в нужном объеме исполнять свои обязанности, даже если ИФНС ничего не начисляет.

Перед вами сейчас две задачи. Первая — исправить сведения, из-за которых ошибочно не начисляется налог и не приходят уведомления. Вторая — разобраться с уплатой налога на имущество с минимальными для вас потерями. Расскажу, как это сделать.

Исправлять ошибку должны там, где она появилась

Сразу скажу, налоговая вам в этом не поможет — обращаться туда бесполезно.

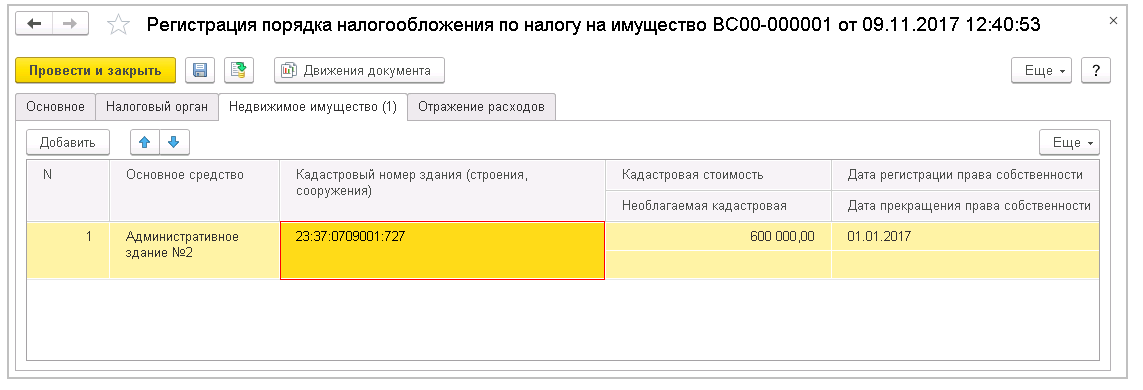

Налоговая рассчитывает и начисляет сумму налога на имущество на основании сведений из Росреестра. К таким сведениям относится информация об объекте недвижимости и его владельце.

ч. 4 ст. 85, ч. 2 ст. 408 НК РФ

Соответственно, ошибочная информация о владельце недвижимости, скорее всего, содержится в базе данных Единого государственного реестра недвижимости — ЕГРН.

Вот как проверить, все ли сведения в ЕГРН корректны:

- Посмотрите правоустанавливающие документы на долю в квартире, которые должны быть у вас на руках. Все данные должны быть указаны верно.

- Запросите выписку из ЕГРН на сайте Росреестра, если у вас есть усиленная квалифицированная электронная подпись. Получить выписку можно также через МФЦ или обратившись по почте или лично в территориальное подразделение Росреестра по месту жительства.

Учитывая ситуацию, которую вы описали в вопросе, ошибка, скорее всего, в дате рождения владельца. Думаю, неверно указан год. Поэтому в документах прежде всего обратите внимание на этот момент.

Как сэкономить на налогах или не платить их вообще

Рассказываем о законных способах в нашей рассылке дважды в неделю

Как исправить ошибку в данных Росреестра

Чтобы исправить ошибку, нужно обратиться в Росреестр с заявлением об исправлении технической ошибки. Форма заявления установлена в приложении 2 к приказу Росреестра от 19.08.2020 № П/0310.

К заявлению надо приложить:

- Копию паспорта.

- Выписку из ЕГРН, где видно, что в реестре ошибка.

- Документы, подтверждающие сведения, которые необходимо внести вместо ошибочных.

В вашем случае будет достаточно паспорта и выписки из ЕГРН.

Заявление и документы проще всего подать через МФЦ. Сотрудник поможет заполнить форму, сделает копии необходимых документов и сам направит все в Росреестр. Это бесплатно, госпошлину платить тоже не надо.

Когда ошибку исправят, вам придет уведомление и, возможно, новая выписка из ЕГРН. Если выписку не пришлют, запросите ее сами.

Если Росреестр откажется исправить ошибку

Поскольку ошибка техническая и затрагивает только персональные данные владельца недвижимости, такой исход маловероятен. Но если Росреестр отказал, то придется обжаловать решение.

На первом этапе жалобу подают на имя руководителя территориального органа Росреестра, который отказал во внесении изменений. Или сразу в центральный аппарат ведомства. Чтобы направить жалобу электронно, можно воспользоваться сервисом «Обращения граждан» на сайте Росреестра. Или подготовить письменную жалобу и послать ее по почте.

Если досудебный порядок не поможет решить вопрос, придется обращаться в суд — оспаривать незаконное решение Росреестра и требовать внести исправления в ЕГРН.

К Росреестру нужно подавать административный иск в порядке главы 22 КАС РФ.

Иск подают в районный суд по месту нахождения подразделения Росреестра, решение которого оспаривается. Если полномочия этого подразделения распространяются на несколько районов, то иск можно подать в районный суд по месту нахождения объекта недвижимости и его владельца — там, где возникла спорная ситуация и ее последствия.

п. 8 постановления Пленума ВС от 27.09.2016 № 36

Положительное решение суда станет основанием для того, чтобы Росреестр исправил ошибку.

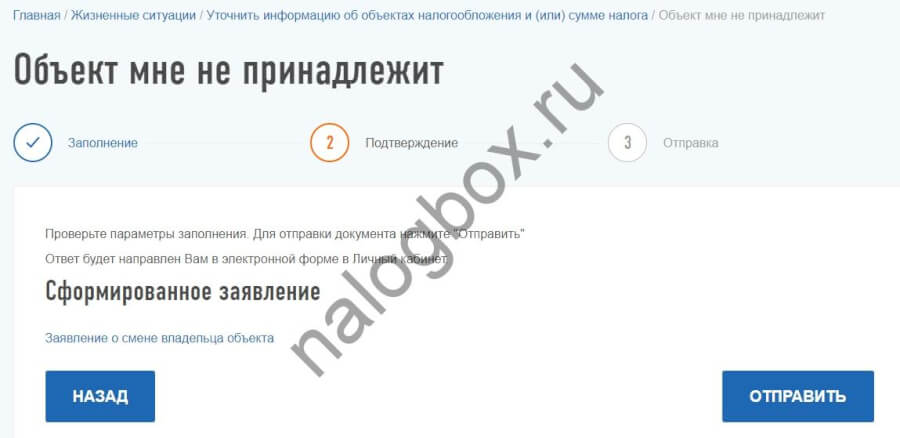

Как обновить сведения в налоговой

Не стоит дожидаться, пока Росреестр направит в налоговую обновленные сведения. Может пройти много времени, а это не в вашу пользу.

Вот как следует поступить:

- Подготовьте и направьте в налоговую инспекцию заявление в свободной форме — опишите ситуацию.

- Приложите к заявлению копии паспорта и новой выписки из ЕГРН.

- В заявлении попросите учесть изменившиеся сведения о налогоплательщике, сделать расчет налога за период, когда он должен был уплачиваться, но не уплачивался, и направить в ваш адрес принятое по заявлению решение и расчет налога.

Дальше все зависит от того, какое решение примет налоговая инспекция. В любом случае налоговики проверят сведения и документы, которые вы представите, обработают их и внесут в свои базы.

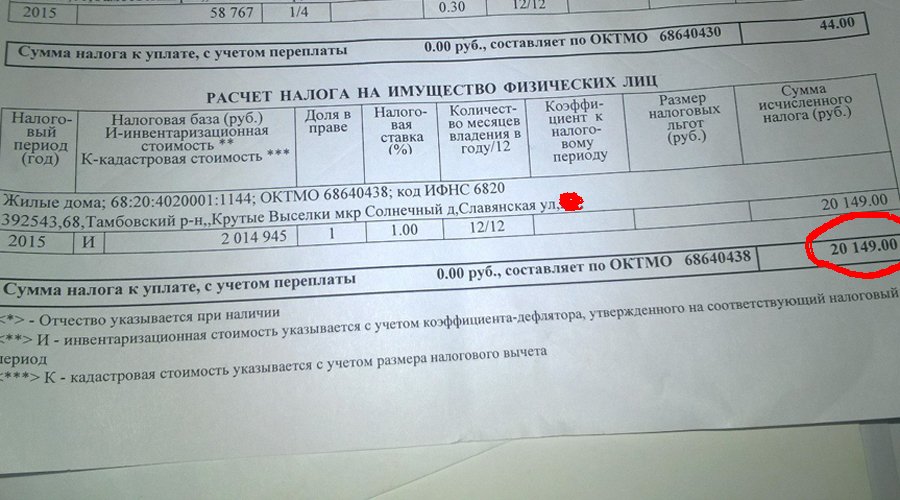

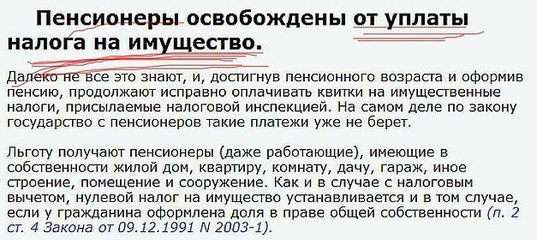

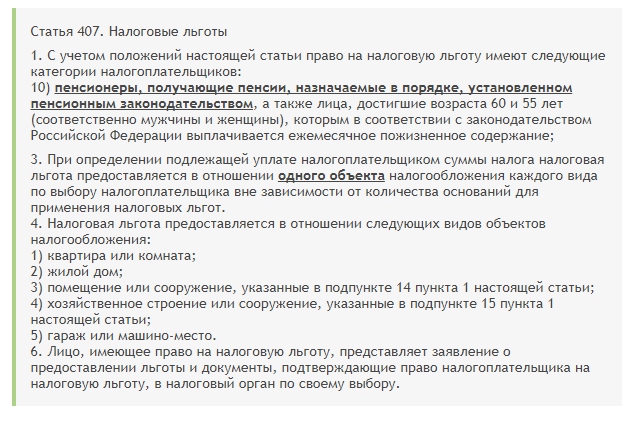

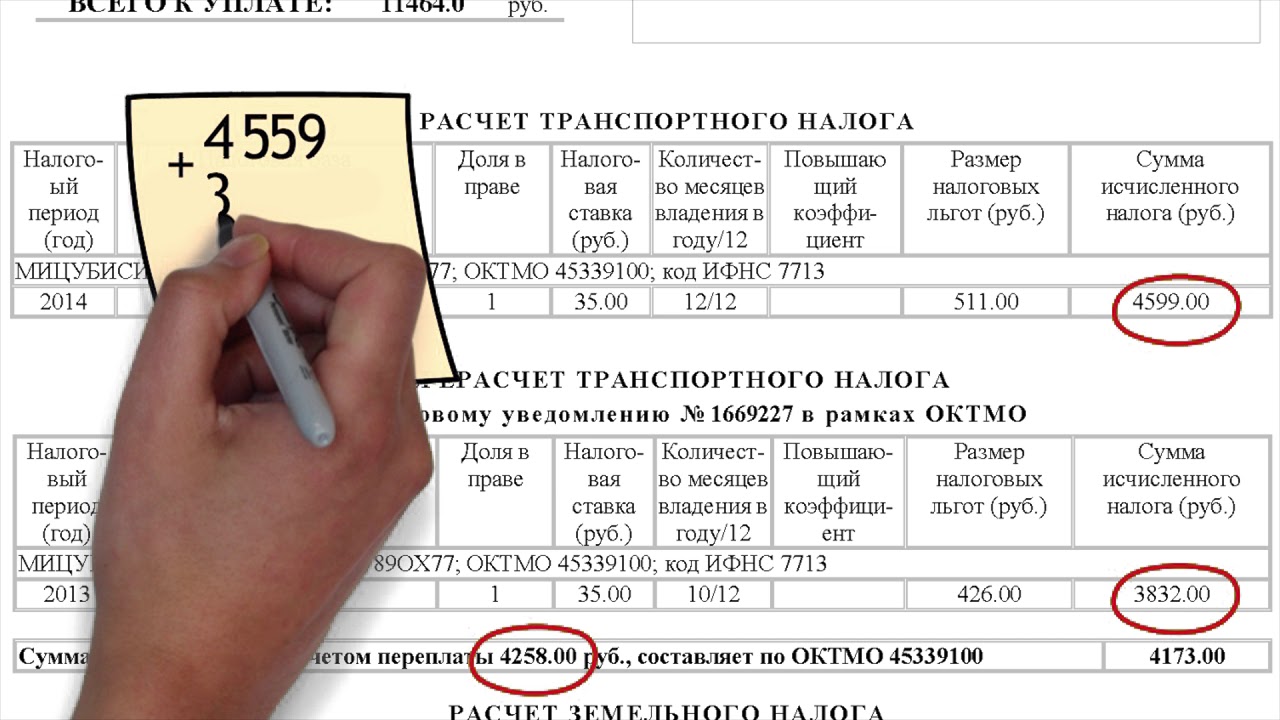

Сколько придется платить

Налоговая вправе сделать перерасчет за три года, предшествующие календарному году, в котором она направит уведомление. Когда ошибку в сведениях о налогоплательщике исправят, инспекция составит уведомление и направит его налогоплательщику. После этого надо заплатить налог за три года. Но оснований для начисления пеней или других санкций у ИФНС нет. Если их применят, можно смело это оспаривать.

чч. 3 и 4 ст. 409 НК

Вот что можно использовать в качестве аргументов и на какие нормативные акты ссылаться:

- Основание для налогоплательщика уплачивать имущественный налог — налоговое уведомление.

- Исчислять налог и направлять уведомления — обязанность налогового органа.

- Ответственность за достоверность сведений, которые используются для расчета налогов, несет регистрирующий орган, то есть Росреестр.

- Если налоговое уведомление должно быть, но не направлено, налогоплательщику нужно сообщить об этом в налоговый орган. Вы это сделали.

ч. 1 ст. 408, ст. 409 НК РФ

Разделы 6 и 7 письма ФНС от 07.06.2019 № БС-4-21/11002PDF, 298 КБ

Налогоплательщик обязан сам платить налоги, но это общее правило. В некоторых случаях, в том числе при уплате имущественных налогов физлицами, применяется не общий, а специальный порядок. То есть налоговая должна исчислить налог и направить налогоплательщику уведомление, прежде чем у него появится обязанность заплатить его. В уведомлении должна быть указана сумма и сроки платежа. Такой порядок — существенный элемент налогового обязательства.

Нет писем из налоговой, что делать?

Если решите поспорить с налоговой

Если налоговая инспекция не отвечает, присылает отписки или вы не согласны с ее решениями или действиями, все это можно обжаловать в вышестоящий налоговый орган. Действуйте официально, согласно установленному порядку. Если это не даст результата, остается только суд.

Действуйте официально, согласно установленному порядку. Если это не даст результата, остается только суд.

Один из способов урегулировать спорную ситуацию с ИФНС — записаться через личный кабинет налогоплательщика или по телефону на прием к руководителю этой инспекции. Затем прийти в назначенное время, обсудить проблему и возможные пути ее решения. Это более мягкий вариант обжалования, и он часто помогает в спокойной обстановке прийти к согласию. Руководитель ИФНС вправе отменить своим решением незаконное решение подчиненных сотрудников, если сочтет ваши доводы убедительными.

Перед обращением в суд на первом этапе обязательно необходимо обжаловать решение ИФНС в вышестоящий налоговый орган — региональное управление. Однако туда бумажная жалоба направляется не напрямую, а через ИФНС, решение которой обжалуется.

Если решение УФНС не устроит, можно пойти дальше — написать в центральный аппарат ФНС. Но можно обратиться и сразу в суд. Порядок судебного обжалования будет точно таким же, как при обжаловании решения Росреестра.

Что в итоге

Прежде всего нужно исправить ошибку в документах. Для этого следует обратиться в Росреестр.

Когда Росреестр исправит ошибку, налоговая сможет начислить налог.

Заплатить вы обязаны только за три года, предшествующие году, в котором ИФНС направит уведомление. Пени и штрафы вам начислить не должны: для этого нет оснований.

Если налоговая начислит больше, жалуйтесь.

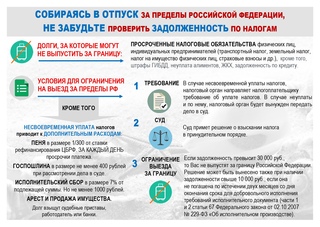

Налог на имущество: как избежать долгов

Налог на имущество: как избежать долгов

Если у вас есть дом, квартира или земля, то каждый год вы обязаны платить налог на имущество. В этой статье редактор портала gosuslugi.ru Саша Волкова рассказала, что это такое и зачем.

Если коротко:

- Налоговая вам начисляет налог по кадастровой стоимости.

- Вы его оплачиваете в банке или на http://nalog.

ru.

ru. - Если не успели в срок — находите налоговые задолженности на gosuslugi.ru (новая версия: gosuslugi.ru) и оплачиваете.

- Если долги передали в суд — сначала оплачиваете долг, а потом находите судебную задолженность на госуслугах и разбираетесь с ней.

- Но лучше до суда не доводить.

Налог на землю и имущество

Россияне платят налоги, связанные с собственностью: налог на землю и на имущество (еще есть транспортный налог, но это тема отдельной статьи).

С землей понятно: если за вами числится земля, вы платите налог. Размер налога зависит от региона.

С 2015 года налоговая возьмет с вас налог, если вы владеете жилым домом, квартирой или комнатой, гаражом или машиноместом. Также это распространяется на «единые недвижимые комплексы» и объекты незавершенного строительства (строящиеся квартиры). Сюда же входят любые другие здания, строения, сооружения и помещения, которые оформлены на вас.

Сюда же входят любые другие здания, строения, сооружения и помещения, которые оформлены на вас.

Если вы собственник или совладелец такой недвижимости, раз в год вы обязаны платить налог. Налоговую ставку каждый регион устанавливает сам. С 2015 года ставки налога на имущество резко возросли в связи с тем, что перешли на другую систему расчета.

Кстати, по статистике, сейчас налог на имущество — это примерно 20% местных бюджетов. Для сравнения, во Франции налог на имущество составляет 51% дохода, в США — 71%, а в Великобритании — это основной источник дохода.

Если вы живете в съемной квартире, прописаны у родителей, но не владеете собственной квартирой, то налог на имущество вам не начислят (отдельный случай с приватизацией). Но если бы вы купили квартиру или получили ее по наследству (и уже вступили в права наследования), тогда квартира была бы вашей, налог будет.

Главное: если за вами по документам числится недвижимость, то вы платите за нее налог. Даже если вы ей не пользуетесь.

Когда платить

Обычно налоговая отправляет уведомление по почте, бывают случаи, когда уведомление не приходит. Поэтому, если вы не получили уведомление, это не освобождает от уплаты налога. Если вы собственник недвижимости, следить за налогами — ваша обязанность. Это легко делать через сайт налоговой.

Налог на имущество и землю нужно заплатить до 1 октября. Каждый год вы платите за прошлый год: в 2015 году вы оплатите налог за те объекты, которыми владели в 2014.

Главное: проверяйте налоги на http://nalog.ru, а долги по налогам — на gosuslugi.ru (новая версия: gosuslugi.ru).

Как появляется задолженность

Важно понять: налоги — это не то же самое, что налоговая задолженность. И не то же самое, что судебная задолженность.

И не то же самое, что судебная задолженность.

С момента, когда налоговая начисляет налог, и до 1 октября за вами числятся налоговые начисления. Это как бы долги, но еще не совсем долги. Если вы оплатите налог в срок, никакие штрафы и пени вам не грозят.

А вот после 1 октября налоговые начисления превращаются в задолженность, то есть в долги. И вот на долги уже начисляются пени. Кроме пени налоговая может взыскать штраф — 20% или 40% от суммы налога. Ваша задача — как можно скорее обнаружить и оплатить задолженность.

Если просрочить оплату на полгода, задолженность могут передать в суд. Тогда ее будут взыскивать судебные приставы.

Главное: чем раньше оплатите налог, тем безопаснее и дешевле.

Как проверить и оплатить задолженность

Если вам тоже нужно проверить задолженность, сделайте следующее:

- Зарегистрируйтесь на gosuslugi.

ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты. Если хотите попробовать новую версию госуслуг — зайдите на gosuslugi.ru;

ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты. Если хотите попробовать новую версию госуслуг — зайдите на gosuslugi.ru; - Заполните паспортные данные, СНИЛС, ИНН;

- Выберите услугу «Налоговая задолженность» и нажмите кнопку «Получить услугу»;

- Посмотрите результат.

После оплаты не забудьте сохранить и скачать квитанцию на случай, если к вам обратятся из налоговой.

На форумах часто пишут, что для регистрации на госуслугах нужно идти в Ростелеком или на почту. Это так, если вам нужно оформить паспорт или записать ребенка в детсад. Но для налоговых и судебных задолженностей этого не нужно — просто вводите личные данные, ходить никуда не нужно.

Если вам нужно получить более сложные услуги — лучше пройти подтверждение личности. На портале и в мобильном приложении есть адреса центров, в которых это можно сделать. Это проще, чем кажется: достаточно прийти в центр и показать паспорт и СНИЛС. Процедура занимает пять минут, а взамен вы получаете все госуслуги, которые только бывают.

На портале и в мобильном приложении есть адреса центров, в которых это можно сделать. Это проще, чем кажется: достаточно прийти в центр и показать паспорт и СНИЛС. Процедура занимает пять минут, а взамен вы получаете все госуслуги, которые только бывают.

Важно: на всякий случай проверьте задолженность прямо сейчас. На этой уйдет 5 минут, зато потом не придется платить штрафы.

Если не пришла квитанция, нужно ли оплачивать налог на недвижимость

В соответствии с украинским законодательством, обязательство по уплате налога на недвижимость начинается после отметки о вручении квитанции. Важно отметить, что даже если налоговое уведомление не было вручено лично в руки, а было оставлено в почтовом ящике, оно считается врученным. Наши сограждане считаются автоматически охваченными этими налоговыми квитанциями. Следует отметить, что при этом совершенно не имеет значения, получили ли он уведомление с рассчитанным налогом на недвижимое имущество или нет. Статья 58 Налогового Кодекса Украины дает основание считать, что налоговая квитанция была вручена налого-плательщику, даже если отделение почтовой связи сделало отметку, что плательщика не было по месту прописки, налоговому адресу или по месту регистрации.

Статья 58 Налогового Кодекса Украины дает основание считать, что налоговая квитанция была вручена налого-плательщику, даже если отделение почтовой связи сделало отметку, что плательщика не было по месту прописки, налоговому адресу или по месту регистрации.

В Налоговом Кодексе Украины есть пункт 58.1, который дает данную трактовку закона. Если имеется отметка, что налоговое уведомление было отправлено, но плательщик отсутствовал по указанному адресу, будет считаться, что обязательство об уплате вступает в силу. Обязательство вступает в силу, даже если нет подписи получателя. Эксперты отмечают, что украинским законодательством предусмотрен 6-дневный период для оплаты полученной налоговой квитанции. Период оплаты налога на недвижимость для физических лиц, которые владеют домами и квартирами, начинается с 1 июля. По закону, 60 дней отводится на ознакомление с полученной информацией и оплату налога. Единственный случай, когда вина плательщика налога отсутствует – это ошибка в адресе получателя, допущенная налоговой службой. В квитанции может отсутствовать номер дома или номер квартиры. Это будет существенной ошибкой со стороны налоговой службы.

В квитанции может отсутствовать номер дома или номер квартиры. Это будет существенной ошибкой со стороны налоговой службы.

Украинские юристы настоятельно рекомендуют оплачивать налог вовремя. Из-за уклонения оплаты налога на недвижимость могут быть наложены штрафные санкции, имущество может быть арестовано. Уклоняясь от уплаты налога, украинец может получить запрет на выезд за границу. Собственники квартир, площадь которых превышает норму и предполагает оплаты налога, могут даже сами посещать налоговые инспекции по мету регистрации, прописки. Не будет лишним узнать у налоговых инспекторов наличие объекта недвижимости в реестре.

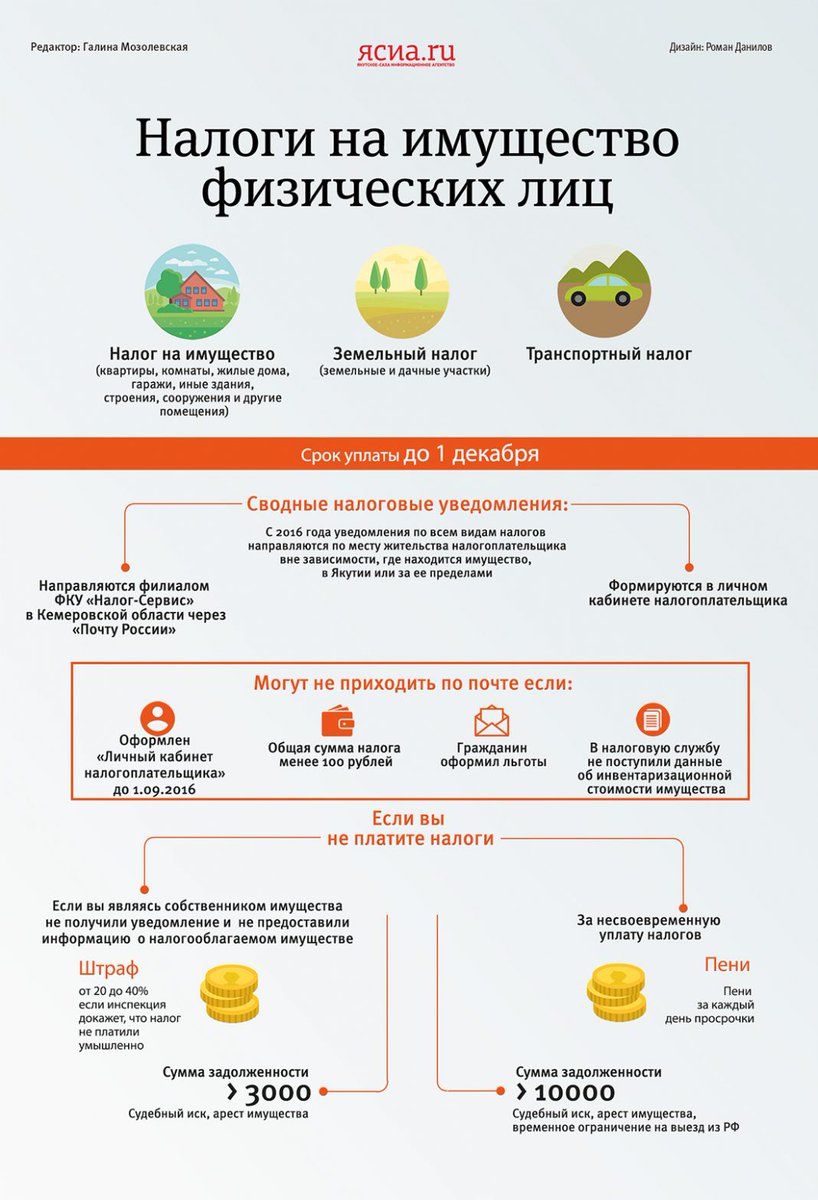

налог на имущество физических лиц, земельный налог с физических лиц и транспортный налог.

Как избежать долгов по имущественным налогам: налог на имущество физических лиц, земельный налог с физических лиц и транспортный налог.

Если вы работаете по найму, вы почти не замечаете, как платите налоги, потому что это делает ваш работодатель._page-0001.jpg) Он отчисляет за вас налог на ваш доход — 13% от зарплаты. На руки вы получаете «чистый» доход — уже с учетом налогов, которые за вас заплатил работодатель. Кроме 13% работодатель платит и другие взносы, которые вам незаметны.

Он отчисляет за вас налог на ваш доход — 13% от зарплаты. На руки вы получаете «чистый» доход — уже с учетом налогов, которые за вас заплатил работодатель. Кроме 13% работодатель платит и другие взносы, которые вам незаметны.

Другое дело — имущественные налоги с физических лиц. Если у вас есть дом, квартира или земля, если вы владеете транспортным средством, то каждый год вы обязаны платить соответственно налоги на имущество, земельный и транспортный. Главное: если за вами по документам числится недвижимость, то вы платите за нее налог. Даже если вы ей не пользуетесь.

Обычно налоговый орган отправляет уведомление по почте, но бывают случаи, когда уведомление не приходит. Поэтому, если вы не получили уведомление, это не освобождает от уплаты налога. Если вы собственник недвижимости, следить за налогами — ваша обязанность. Это легко делать через сайт налоговой службы России.

Имущественные налоги за 2014 год нужно было заплатить не позднее 1 октября 2015 года. Каждый год вы платите за прошлый год: в 2015 году вы уплачиваете налог за те объекты, которыми владели в 2014. В 2016 году уплачиваем налог за те объекты, которыми владели в 2015. Обращаем Ваше внимание, что срок уплаты имущественных налогов за 2015 год изменился: налоги подлежат уплате налогоплательщиками в срок не позднее 1 декабря 2016 года.

В 2016 году уплачиваем налог за те объекты, которыми владели в 2015. Обращаем Ваше внимание, что срок уплаты имущественных налогов за 2015 год изменился: налоги подлежат уплате налогоплательщиками в срок не позднее 1 декабря 2016 года.

Если не сделать этого вовремя, появится задолженность. После установленного срока уплаты налоговые начисления превращаются в задолженность. На нее уже начисляются пени. Кроме пени налоговый орган может взыскать штраф — 20% или 40% от суммы налога. Ваша задача — как можно скорее обнаружить и оплатить задолженность.

Если просрочить оплату на полгода, задолженность могут передать в суд. Тогда ее будут взыскивать судебные приставы и как следствие запрет на выезд за границу.

Чем раньше оплатите налог, тем безопаснее и дешевле.

Проверяйте налоги, долги по налогам на интернет-сайтах: http://nalog.ru, и на http://gosuslugi.ru (новая версия: http://beta.gosuslugi.ru).

Сформировать платежный документ по уплате налогов и совершить онлайн-оплату можно с помощью online-сервиса на сайте Федеральной налоговой службы www.nalog.ru «Личный кабинет налогоплательщиков для физических лиц». Для регистрации в личном кабинете Вам необходимо обратиться в любой налоговый орган.

|

|

Стоимость объекта налогообложения |

Ставка налога |

|

1. |

до 2 000 000 тенге включительно |

0,05 процента от стоимости объектов налогообложения |

|

2. |

свыше 2 000 000 тенге до 4 000 000 тенге включительно |

1 000 тенге + 0,08 процента с суммы, превышающей 2 000 000 тенге |

|

3. |

свыше 4 000 000 тенге до 6 000 000 тенге включительно |

2 600 тенге + 0,1 процента с суммы, превышающей 4 000 000 тенге |

|

4. |

свыше 6 000 000 тенге до 8 000 000 тенге включительно |

4 600 тенге + 0,15 процента с суммы, превышающей 6 000 000 тенге |

|

5. |

свыше 8 000 000 тенге до 10 000 000 тенге включительно |

7 600 тенге + 0,2 процента с суммы, превышающей 8 000 000 тенге |

|

6. |

свыше 10 000 000 тенге до 12 000 000 тенге включительно |

11 600 тенге + 0,25 процента с суммы, превышающей 10 000 000 тенге |

|

7. |

свыше 12 000 000 тенге до 14 000 000 тенге включительно |

16 600 тенге + 0,3 процента с суммы, превышающей 12 000 000 тенге |

|

8. |

свыше 14 000 000 тенге до 16 000 000 тенге включительно |

22 600 тенге + 0,35 процента с суммы, превышающей 14 000 000 тенге |

|

9. |

свыше 16 000 000 тенге до 18 000 000 тенге включительно |

29 600 тенге + 0,4 процента с суммы, превышающей 16 000 000 тенге |

|

10. |

свыше 18 000 000 тенге до 20 000 000 тенге включительно |

37 600 тенге + 0,45 процента с суммы, превышающей 18 000 000 тенге |

|

11. |

свыше 20 000 000 тенге до 75 000 000 тенге включительно |

46 600 тенге + 0,5 процента с суммы, превышающей 20 000 000 тенге |

|

12. |

свыше 75 000 000 тенге до 100 000 000 тенге включительно |

321 600 тенге + 0,6 процента с суммы, превышающей 75 000 000 тенге |

|

13. |

свыше 100 000 000 тенге до 150 000 000 тенге включительно |

471 600 тенге + 0,65 процента с суммы, превышающей 100 000 000 тенге |

|

14. |

свыше 150 000 000 тенге до 350 000 000 тенге включительно |

796 600 тенге + 0,7 процента с суммы, превышающей 150 000 000 тенге |

|

15. |

свыше 350 000 000 тенге до 450 000 000 тенге включительно |

2 196 600 тенге + 0,75 процента с суммы, превышающей 350 000 000 тенге |

|

16. |

свыше 450 000 000 тенге |

2 946 600 тенге + 2 процента с суммы, превышающей 450 000 000 тенге |

как избежать долгов / Многофункциональный Центр г. Магнитогорска

Если у вас есть дом, квартира или земля, то каждый год вы обязаны платить налог на имущество. В этой статье редактор портала gosuslugi.ru Саша Волкова рассказала, что это такое и зачем.

Если коротко:

- Налоговая вам начисляет налог по кадастровой стоимости.

- Вы его оплачиваете в банке или на http://nalog.ru.

- Если не успели в срок — находите налоговые задолженности на

http://gosuslugi.ru (новая версия: beta.gosuslugi.ruhttp://beta.gosuslugi.ru) и оплачиваете.

- Если долги передали в суд — сначала оплачиваете долг, а потом находите судебную задолженность на госуслугах и разбираетесь с ней.

- Но лучше до суда не доводить.

Налог на землю и имущество Россияне платят налоги, связанные с собственностью: налог на землю и на имущество (еще есть транспортный налог, но это тема отдельной статьи).

С землей понятно: если за вами числится земля, вы платите налог. Размер налога зависит от региона.

С 2015 года налоговая возьмет с вас налог, если вы владеете жилым домом, квартирой или комнатой, гаражом или машиноместом. Также это распространяется на «единые недвижимые комплексы» и объекты незавершенного строительства (строящиеся квартиры). Сюда же входят любые другие здания, строения, сооружения и помещения, которые оформлены на вас.

Если вы собственник или совладелец такой недвижимости, раз в год вы обязаны платить налог. Налоговую ставку каждый регион устанавливает сам. С 2015 года ставки налога на имущество резко возросли в связи с тем, что перешли на другую систему расчета.

Кстати, по статистике, сейчас налог на имущество — это примерно 20% местных бюджетов. Для сравнения, во Франции налог на имущество составляет 51% дохода, в США — 71%, а в Великобритании — это основной источник дохода.

Если вы живете в съемной квартире, прописаны у родителей, но не владеете собственной квартирой, то налог на имущество вам не начислят (отдельный случай с приватизацией). Но если бы вы купили квартиру или получили ее по наследству (и уже вступили в права наследования), тогда квартира была бы вашей, налог будет.

Главное: если за вами по документам числится недвижимость, то вы платите за нее налог. Даже если вы ей не пользуетесь.

Когда платить

Обычно налоговая отправляет уведомление по почте, бывают случаи, когда уведомление не приходит. Поэтому, если вы не получили уведомление, это не освобождает от уплаты налога. Если вы собственник недвижимости, следить за налогами — ваша обязанность. Это легко делать через сайт налоговой.

Налог на имущество и землю нужно заплатить до 1 октября. Каждый год вы платите за прошлый год: в 2015 году вы оплатите налог за те объекты, которыми владели в 2014.

Главное: проверяйте налоги на

http://nalog.ru, а долги по налогам — на

http://gosuslugi.ru (новая версия:

http://beta.gosuslugi.ru).

Как появляется задолженность

Важно понять: налоги — это не то же самое, что налоговая задолженность. И не то же самое, что судебная задолженность. С момента, когда налоговая начисляет налог, и до 1 октября за вами числятся налоговые начисления. Это как бы долги, но еще не совсем долги. Если вы оплатите налог в срок, никакие штрафы и пени вам не грозят.

А вот после 1 октября налоговые начисления превращаются в задолженность, то есть в долги. И вот на долги уже начисляются пени. Кроме пени налоговая может взыскать штраф — 20% или 40% от суммы налога. Ваша задача — как можно скорее обнаружить и оплатить задолженность.

Если просрочить оплату на полгода, задолженность могут передать в суд. Тогда ее будут взыскивать судебные приставы. Главное: чем раньше оплатите налог, тем безопаснее и дешевле.

Как проверить и оплатить задолженность

Если вам тоже нужно проверить задолженность, сделайте следующее:

1. Зарегистрируйтесь на http://gosuslugi.ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты. Если хотите попробовать новую версию госуслуг — зайдите на

http://beta.gosuslugi.ru;

2. Заполните паспортные данные, СНИЛС, ИНН;

3. Выберите услугу «Налоговая задолженность» и нажмите кнопку «Получить услугу»;

4. Посмотрите результат.

После оплаты не забудьте сохранить и скачать квитанцию на случай, если к вам обратятся из налоговой. На форумах часто пишут, что для регистрации на госуслугах нужно идти в Ростелеком или на почту. Это так, если вам нужно оформить паспорт или записать ребенка в детсад. Но для налоговых и судебных задолженностей этого не нужно — просто вводите личные данные, ходить никуда не нужно.

Если вам нужно получить более сложные услуги — лучше пройти подтверждение личности. На портале и в мобильном приложении есть адреса центров, в которых это можно сделать. Это проще, чем кажется: достаточно прийти в центр и показать паспорт и СНИЛС. Процедура занимает пять минут, а взамен вы получаете все госуслуги, которые только бывают.

Важно: на всякий случай проверьте задолженность прямо сейчас. На этой уйдет 5 минут, зато потом не придется платить штрафы.

Что делать, если не приходит налоговый вычет

Налоговый вычет можно получить на лечение, обучение, пенсионное и медицинское страхование, на детей и т.д. Иногда это значительная сумма, и ждать её долго не хочется. Как ускорить получение вычета и что делать, если сроки истекли, а денег нет, расскажем в статье.

Как подать документы, чтобы получить деньги быстро

Есть два способа подачи документов для получения вычета: обратиться в ближайшую налоговую инспекцию или направить электронное заявление в личном кабинете налогоплательщика на сайте nalog.ru. Если решили делать всё по старинке и идти в отделение ФНС, будьте готовы ждать вычета год и даже дольше. Более быстрый способ – второй, то есть электронный.

Во-первых, нет риска утери бумаг. В случае с бумажными документами есть вероятность, что сотрудник налоговой потеряет какой-то из них. И из-за этого начисление вычета затянется. Если утерян оригинал справки, её придётся получать вновь, а это тоже занимает время. При этом чтобы подать на вычет через сайт, пользователь загружает сканы, вероятность утери которых гораздо ниже.

Во-вторых, при загрузке бумаг через интернет они поступают в общую базу ФНС, к ним имеют доступ в любом отделении. Если же вы отнесли документы в конкретную инспекцию, то при смене места жительства придётся изымать оттуда бумаги и перенаправлять в другую ИФНС. На это тоже тратится время. С личным кабинетом переезд не страшен. К кабинету автоматически привяжут новое отделение ФНС, и инспекторы увидят необходимые сканы документов.

Ещё один плюс электронной подачи документов – отсутствие бумажных выписок. Их выдают, если подавать заявление через налоговую инспекцию. Выписка подтверждает, что специалист ФНС принял документы. Если налогоплательщик потеряет её, доказать факт передачи будет сложно. Не исключено, что собирать бумаги заставят заново.

Кроме того, статус электронного заявления легко отследить. Чего не скажешь о бумажном. В течение долгих месяцев налоговая будет держать вас в неведении. Узнать о том, была ли камеральная проверка и одобрили ли вычет, можно только в самой инспекции. Ходить туда с вопросами придётся не один раз.

Когда можно подавать жалобу

У работников ФНС есть установленный законом дедлайн. Нужно знать этот срок, чтобы понимать, когда пора писать жалобу на просрочку выплаты вычета. Итак, согласно ч. 2 ст. 88 НК РФ, налоговая в течение 3 месяцев после получения заявления налогоплательщика проводит камеральную проверку (проверяют подлинность поданных бумаг и право заявителя на получение вычета). Далее в течение 5 дней сообщают о положительном или отрицательном решении. Если вычет одобрен, нужно написать заявление. В личном кабинете форма заявления автоматически появляется после камеральной проверки. После этого у налоговой есть ещё месяц на перечисление денег. В общей сложности получается 4 месяца с небольшим. Только если этот период прошёл, но деньги не перевели, стоит жаловаться.

Что делать, если деньги не перевели

В первую очередь проверьте, не возникло ли технических сложностей. Например, нет ли проблем на стороне банка. Возможно, карта заблокирована или вы ошиблись в реквизитах.

Если реквизиты верные, карта в порядке, но вычет не перечислен, простой способ узнать подробности – обратиться в налоговую. Задайте вопрос о статусе перевода сотруднику ближайшего отделения ФНС. Он подскажет причины просрочки и, возможно, сообщит примерные сроки получения вычета.

Если нет времени ждать в очередях, позвоните в отдел по погашению задолженностей отделения ФНС, к которому прикреплены. Будьте готовы к тому, что сотрудники загружены, и дозваниваться придётся долго. Инспектор проверит статус заявления и сообщит о возникших проблемах. Частые причины – затерявшийся документ и затянувшаяся камеральная проверка.

Ещё один способ – написать в инспекцию через личный кабинет налогоплательщика. Обращение рассматривают до 30 дней. В ответе должны указать причины задержки выплаты вычета.

Просрочки перечисления денег часто происходят по «логистической» причине: бумаги поданы в одном отделении, а сейчас налогоплательщик прикреплён к другому, при этом первое отделение тянет с отправкой документов. Всё, что смогут ответить в этом случае недовольному гражданину: пожалуйста, ждите. Сколько – непонятно. В таком случае пишите повторное обращение, которое снова будут рассматривать месяц. В течение этого срока отслеживайте статус заявления онлайн, если подавали бумаги в электронном виде, или периодически звоните в налоговую инспекцию.

Если результата от общения с налоговой нет, жалуйтесь в вышестоящие органы. Однако нужно понимать, что инстанция (например, Администрация президента или прокуратура) всё равно перенаправит жалобу в налоговую. И рассматривать обращение будут там. Но велик шанс, что дело пойдёт быстрее, поскольку отчитываться работникам ФНС придётся по более строгой форме.

Действенный вариант – прийти на личный приём к начальнику инспекции и настойчиво добиваться решения вопроса. Кроме того, можно обратиться непосредственно к инспектору отдела погашения задолженностей. На всякий случай возьмите с собой все документы. Возможно, о вашем вычете забыли из-за огромного потока заявлений. Но при личном обращении шанс, что бумаги найдут и подпишут в кратчайшие сроки, повышается. Готовьтесь к тому, что в очередях в инспекции можете провести целый день.

На какую компенсацию рассчитывать

Если налоговая просрочила перевод вычета, налогоплательщику обязаны выплатить проценты. Об этом сказано в ч. 10 ст. 78 НК РФ. Проценты начисляются за каждый день после истечения установленного законом срока. Процентная ставка равна ставке рефинансирования ЦБ. Напомним, что с 2016 года этот показатель приравнивается к ключевой ставке.

Получаем формулу:

Размер компенсации = сумма вычета x ключевая ставка ЦБ / 365 дней x количество дней просрочки.

Выводы

Первая рекомендация – подавать бумаги через личный кабинет налогоплательщика. Это быстрее и так удобнее отслеживать статус заявления.

Следите за сроками сами: прошло 4 месяца, а денег нет, значит можно тревожить налоговую. Обращайтесь сразу в отдел погашения задолженностей. Это наиболее быстрый способ узнать причину задержки.

Если сроки вышли, а вычет не перевели, пишите обращение на сайте ФНС или обращайтесь в инспекцию лично.

К уплате налога на имущество? Как справиться с нехваткой денег

Эйми Пикки | Специально для США СЕГОДНЯ

Коронавирус: как получить облегчение по ипотеке для домовладельцев на фоне COVID-19

Вы можете отложить выплату ипотечного кредита во время пандемии коронавируса из-за Закона CARES. Однако многие остаются обеспокоенными из-за запутанных сообщений.

USA TODAY, Wochit

Миллионы американцев, страдающих от потери работы или снижения доходов, борются со своими апрельскими счетами, начиная от аренды и заканчивая оплатой автомобилей.И многие из 80 миллионов домовладельцев страны скоро столкнутся с другим законопроектом: налогами на недвижимость.

Эти налоги взимаются исключительно местными органами власти, такими как города и округа, как способ финансирования школ и оплаты таких услуг, как дороги и полицейские управления.

Они представляют собой самый важный источник местных налоговых поступлений в стране, — говорит Джаред Вальчак, директор государственной налоговой политики в Tax Foundation, аналитическом центре, занимающемся налоговой политикой.

Поскольку эти налоги контролируются тысячами муниципалитетов и округов, они не видели такого же широкомасштабного ответа на пандемию коронавируса, как те, которые выпускаются Налоговой службой и правительствами штатов.

В прошлом месяце IRS сообщило, что отложит крайний срок подачи налоговой декларации 15 апреля до 15 июля, чтобы дать налогоплательщикам, находящимся в состоянии пандемии, больше времени для подготовки своих документов и платежей. По состоянию на 1 апреля только три штата — Айдахо, Миссисипи и Вирджиния — не перенесли даты подачи налоговой декларации на 15 июля.

Местные органы власти реагируют медленнее. По данным налогового фонда, отслеживающего реакцию штатов на пандемию COVID-19, только несколько штатов предписали муниципалитетам выдавать задержку по налогу на имущество. Среди них Вашингтон, один из центров пандемии коронавируса, который дал округам возможность откладывать крайние сроки уплаты налога на имущество сверх их традиционной даты 30 апреля. В ответ несколько из 39 округов Вашингтона заявили, что отодвигают крайние сроки, установленные на апрель.

В других регионах некоторые домовладельцы говорят, что находятся в подвешенном состоянии.

33-летняя Алана Алеман, профессор местного колледжа, проживающая в Шугар-Ленд, штат Техас, говорит, что у нее не было денег, чтобы оплатить полный счет налога на имущество в размере около 1000 долларов, потому что она справлялась с неожиданными расходами на продукты из-за нехватки продуктов. и рост цен на фоне панических покупок в магазинах.

«Когда это начало набирать обороты в марте, мы знали, что у нас есть платеж по налогу на недвижимость, который нужно было отправить 31 марта», — говорит она, имея в виду себя и своих пожилых родителей, которые живут с ней.«Мы задавались вопросом, может ли округ отложить выплаты из-за пандемии. Мы просматривали веб-сайты в поисках губернатора [Грега] Эббота, который дал указание нашим округам предоставить льготы по налогу на недвижимость. Пока мы ничего не видели ».

Алеман сказала, что она позвонила в свой округ, чтобы попросить помощи, но не получила никакой помощи. Она сказала, что отправила частичный платеж в размере 500 долларов.

«Либо вы платите налоги на недвижимость в полном объеме, либо кормите себя сами?» — говорит она.

Можно ли получить отказ от плана оплаты?

Некоторые города и округа будут готовы работать с домовладельцами, которые не могут уплатить налог на недвижимость, говорит Валчак.

«Первый шаг — это связаться с налоговой инспекцией для обсуждения плана платежей», — говорит он. У некоторых могут быть программы по освобождению от процентов или сборов за просроченные платежи.

Он рекомендует не медлить, чтобы связаться с налоговым инспектором, потому что лучше решить проблему на раннем этапе, чем начислять проценты и другие сборы. Неуплата налогов на недвижимость может привести к более суровым штрафам, таким как налоговое удержание или даже потеря права выкупа.

«Существуют программы в местах, где налогоплательщик может подать заявление о помощи, и теперь они, вероятно, будут более активно использоваться», — говорит он.«Есть некоторые признаки того, что населенные пункты будут удовлетворять эти потребности».

Тем не менее, не каждый собственник недвижимости получит одинаковую помощь.

Округ Кинг, Вашингтон — один из округов, который отложил крайний срок уплаты налогов на недвижимость 30 апреля — говорит, что продление до 1 июня действительно только для владельцев недвижимости, которые сами платят налоги. Владельцы, которые платят через свои финансовые учреждения, должны будут произвести оплату до 30 апреля.

Ответ из городов и округов, вероятно, будет «частичным», отмечает Вальчак.Во-первых, местные органы власти гораздо более ограничены, чем правительства штатов и федеральное правительство, в их способности задерживать налоговые поступления.

Он говорит: «Местные жители будут бороться, если доход будет поступать медленнее, поэтому некоторые не хотят продлевать сроки».

Эйми Пикчи — деловой журналист, чьи работы публикуются в таких публикациях, как USA TODAY, CBS News и Consumer Reports. Почти десять лет она освещала технологии и СМИ для Bloomberg News. Вы можете найти ее в Твиттере по адресу @aimeepicchi.

Налог на имущество Часто задаваемые вопросы

Зачем мне нужен номер квитанции?

Могу ли я частично оплатить налог на недвижимость?

Как добавить или изменить почтовый адрес для моей налоговой декларации?

Как я понимаю свою налоговую декларацию о собственности?

Я собираюсь переместить свой мобильный дом в другое место; мне нужна форма налоговой очистки?

Я только что купил эту недвижимость, и теперь мне сказали, что я несу ответственность за уплату налогов за весь год.Как это может быть?

Я отправил платеж по почте в установленный срок, и теперь я получаю отчет о задолженности по уплате налогов. Почему?

Я думал, моя ипотечная компания заплатила мои налоги?

Предоставляется ли помощь пожилым владельцам недвижимости или инвалидам?

Что произойдет, если мои налоги не будут уплачены в установленный срок?

Что мне делать, если я получил налоговую декларацию о доме, который я недавно продал?

Что мне делать, если мои просроченные налоги продаются при продаже налогов?

Было ли вам лично вручено или получено Уведомление о выкупе из налоговой продажи, в котором говорилось, что у вас есть девяносто дней, чтобы выкупить посылку из налоговой продажи?

Когда мне нужно уплатить налоги?

Когда я получу налоговую декларацию на имущество?

Где я могу получить самую свежую информацию о своей собственности?

Куда уходят мои налоговые доллары?

Почему я должен платить штраф и проценты, если я так и не получил выписку?

Почему мне были отправлены отчеты о специальной оценке?

Должен ли я подавать декларацию о доходах, если я получаю доход от собственности в Айове, но живу за пределами штата?

Зачем мне нужен номер квитанции? (Вернуться к началу)

NACHA требует, чтобы вы, покупатель, вводили то, о чем знали только вы и не отображались на сайте.Однако, если вы войдете в систему, вам нужно будет ввести номер квитанции только в первый раз.

Могу ли я частично оплатить налог на недвижимость? (Вернуться к началу)

Да, частичные платежи принимаются по текущим или просроченным налогам на недвижимость или мобильный дом. Сумма частичного платежа должна быть больше, чем проценты за просрочку платежа и причитающиеся расходы. Частичные платежи не могут быть приняты для специальных расчетов или платежей по выкупу от продажи налогов. Вы можете произвести частичную оплату через Интернет или по почте своему казначею округа.

Как добавить или изменить почтовый адрес для моей налоговой декларации? (Вернуться к началу)

Свяжитесь с казначеем местного округа.

Как я понимаю свою налоговую декларацию о собственности? (Вернуться к началу)

Перейдите по этой ссылке, чтобы получить документ, объясняющий детали вашей налоговой декларации.

Я собираюсь перевезти свой мобильный дом в другое место; мне нужна форма налоговой очистки? (Вернуться к началу)

Да, при переезде мобильного дома в другое место требуется форма налогового разрешения.Пожалуйста, свяжитесь с казначеем вашего округа для получения дополнительной информации.

Я только что приобрел эту недвижимость, и теперь мне говорят, что я несу ответственность за уплату налогов за весь год. Как это может быть? (Вернуться к началу)

При типичной сделке с недвижимостью налоги распределяются пропорционально, и покупателю предоставляется кредит на долю продавца. Вы должны просмотреть свой расчетный отчет, предоставленный вам при закрытии сделки, чтобы подтвердить это, или связаться с агентом по продаже недвижимости или адвокатом, который проводил транзакцию за вас.

Я отправил свой платеж по почте в установленный срок, и теперь я получаю отчет о задолженности по уплате налогов. Почему? (Вернуться к началу)

Ваш платеж должен быть проштампован к установленному сроку, чтобы он был обработан как своевременный. Если вы получаете выписку о причитающемся остатке, значит, ваш платеж не был вовремя отмечен почтовым штемпелем и были начислены проценты за просрочку платежа.

Размещение платежа в почтовом ящике в установленный срок не гарантирует, что конверт будет проштампован в этот день.Казначейство принимает только официальную почтовую марку США при обработке платежей.

Я думал, моя ипотечная компания заплатила мои налоги? (Вернуться к началу)

Оригиналы налоговых деклараций отправляются зарегистрированному правообладателю. Если ваша ипотечная компания несет ответственность за уплату налогов на недвижимость, они получат сумму платежа из имеющихся у них ресурсов. Вы можете сохранить налоговую декларацию, отправленную вам по почте, для своих записей.

Предоставляется ли помощь пожилым владельцам недвижимости или инвалидам? (Вернуться к началу)

Если вы полностью нетрудоспособны или вам 65 лет или больше, а общий доход вашей семьи меньше суммы, установленной штатом Айова, вы можете иметь право на налоговые льготы в соответствии с положениями Раздела 425 Кодекса Айовы.16. Заявления принимаются с января по май каждого года в канцелярии вашего графства.

Что произойдет, если мои налоги не будут уплачены в установленный срок? (Вернуться к началу)

В первый день каждого месяца проценты за просрочку платежа в размере 1,5% (округленные до ближайшего доллара, минимум 1 доллар США за посылку) будут добавлены к неуплаченному остатку налогов на недвижимость. Если ваши налоги останутся неуплаченными, они могут стать предметом налоговой продажи. Если он продан при продаже с уплатой налога и если налоговый залог не погашен в течение срока, установленного законодательством штата Айова, владелец сертификата продажи с уплаты налогов может инициировать процедуру обращения взыскания.

Что мне делать, если я получил налоговую декларацию о доме, который я недавно продал? (Вернуться к началу)

Отправьте налоговую декларацию новым владельцам,

ИЛИ верните налоговую декларацию своему окружному казначею,

ИЛИ уведомите своего окружного казначея.

При необходимости свяжитесь с вашим риэлтором или лицом / компанией, которая занималась вашим закрытием, за разъяснениями.

Что мне делать, если мои просроченные налоги продаются при продаже налогов? (Вернуться к началу)

Пожалуйста, свяжитесь с казначеем вашего округа, чтобы определить ваши права в отношении выкупа и сумму, необходимую для выкупа свидетельства о продаже налогов.В соответствии с законодательством штата Айова вы можете выкупить налоговый сертификат продажи, произведя платеж казначею округа на проданную сумму, процент в размере 2% в месяц и налоговый сертификат продажи и сборы за выкуп в размере 20,00 долларов США каждый. За обслуживание уведомления могут взиматься дополнительные сборы. Если текущий налог не уплачен в течение одного месяца и четырнадцати дней с даты просрочки, владелец свидетельства о продаже налога может уплатить последующий налог. У вас должна быть заинтересованность в посылке, достаточная, чтобы дать вам право выкупить свидетельство о продаже налога.Достаточный интерес означает, что вы должны быть одним из следующих:

• Зарегистрированный титулодержатель.

• Лицо, на имя которого посылка была / облагается налогом.

• Лицо, владеющее посылкой.

• Залогодержатель с залогом на земельный участок.

• Продавец посылки по зарегистрированному договору купли-продажи.

• Арендодатель с зарегистрированной арендой или меморандумом о регистрации аренды.

• Любое другое лицо, имеющее зарегистрированный интерес (примеры: зарегистрированный кредитор по судебному решению, покупатель по зарегистрированному договору о недвижимости, владелец унаследованного или завещанного зарегистрированного интереса, владелец свидетельства о продаже налогов).

• Лицо, которое приобрело долю в посылке или вступило во владение ею после подачи уведомления об истечении срока действия права выкупа (эта категория применима только к продажам с уплатой налогов, происходящим 24 апреля 1995 г. или после этой даты).

Ваш округ может потребовать, чтобы форма «Заявление и аффидевит о выкупе посылки, проданной для уплаты налогов» была должным образом заполнена, подписана, нотариально заверена и возвращена вместе с вашим платежом. Увидеть ниже. Пожалуйста, свяжитесь с казначеем вашего округа, чтобы узнать, требуется ли эта форма.Загрузите этот документ здесь.

Было ли вам лично вручено или получено Уведомление о выкупе из налоговой продажи, в котором указано, что у вас есть девяносто дней, чтобы выкупить посылку из налоговой продажи? (Вернуться к началу)

Пожалуйста, свяжитесь с казначеем вашего округа, чтобы узнать сумму выкупа вашей собственности за счет налоговой продажи. Если выкуп не завершен в течение периода, предусмотренного законом, право выкупа истекает, и покупателю налоговой продажи может быть выдан акт продажи налога.

Когда мне нужно уплатить налоги? (Вернуться к началу)

В вашей налоговой декларации вы найдете две квитанции об оплате: одну за первую половину и одну за вторую половину. Вы можете выбрать оплату за полный год сразу или каждую половину в установленный срок.

Первая половина налога на имущество подлежит уплате до 1 сентября каждого года. Просрочка по процентам будет начисляться с 1 октября, если последний день не выпадает на субботу или воскресенье, тогда налоги не начисляются на второй рабочий день октября.

Вторую половину налога на имущество уплачивают до 1 марта каждого года. Просроченные проценты будут начисляться с 1 апреля, если последний день не выпадает на субботу или воскресенье, тогда налоги не начисляются на второй рабочий день апреля.

Когда я получу налоговую декларацию на имущество? (Вернуться к началу)

Отчетность рассылается зарегистрированному правообладателю каждый год после того, как налоговые декларации заверены казначею округа аудиторской службой округа, как правило, в июле или августе.Свяжитесь с казначеем вашего округа, если вы не получили декларацию о налоге на имущество.

Где я могу получить самую свежую информацию о своей собственности? (Вернуться к началу)

Найдите свои посылки, нажав здесь.

Куда уходят мои налоговые доллары? (Вернуться к началу)

На следующих диаграммах Ассоциации округов штата Айова показано распределение налоговых долларов для городских и сельских округов.

Сельский Городской

Почему я должен платить штраф и проценты, если я так и не получил выписку? (Вернуться к началу)

Как владелец собственности и в соответствии с законодательством штата Айова вы обязаны платить налоги на недвижимость. Выписки отправляются по почте, а налоги подлежат уплате в одно и то же время каждый год.

Если вы не получили выписку до первой недели сентября, обратитесь к казначею вашего округа и попросите отправить вам по почте другую выписку.

Для совершения платежа нет необходимости в выписке, если вы укажете номер посылки вместе с платежом и знаете правильную сумму. Вы можете произвести оплату онлайн, по почте или лично доставить платеж в офис казначея вашего округа.

Почему мне были отправлены отчеты о специальной оценке? (Вернуться к началу)

В заявлении о специальной оценке будет указано, за какой тип специальной оценки вам выставляется счет.Примерами специальных оценок, которые передают казначею графства город, являются асфальтирование, ремонт тротуаров и просроченные счета за воду и / или канализацию. Специальные начисления обычно производятся один раз в год при уплате первого полугодового взноса по налогу на имущество.

Все ставки или сборы за услуги канализационных систем, очистки сточных вод, сбора твердых отходов, водоснабжения, утилизации, рециркуляции, систем ливневой канализации, городских коммунальных услуг или сборов предприятия или любые из этих сборов, если они не уплачены городу в соответствии с постановление городского совета или постановление попечителей являются залогом имущества, обслуживаемого службами, после заверения у казначея графства.Залог имеет равный приоритет с обычными налогами, может быть засвидетельствован казначею графства и взиматься таким же образом, как и налоги, и не передается в судебном порядке. См. Код Айовы 384.67, 384.84, 362.2 (2), 331.553.4.

Должен ли я подавать налоговую декларацию, если я получаю доход от собственности в Айове, но живу за пределами штата? (Вернуться к началу)

Если вы получили доход от собственности в Айове, которой вы владеете, и если вы не являетесь резидентом Айовы, у вас может быть требование к подаче налоговой декларации штата Айова, даже если вы не проживаете в Айове.

Примеры доходов, облагаемых подоходным налогом штата Айова:

• Доход от аренды недвижимости в Айове

• Прирост капитала от продажи недвижимости в Айове

Для получения дополнительной информации посетите веб-сайт www.iowa.gov/tax.

Налог на недвижимость | Департамент доходов штата Вашингтон

Ваш окружной асессор и казначей управляют налогом на имущество. Оценщики округа оценивают (оценивают) вашу собственность, а казначеи округа собирают налога на имущество.

Департамент доходов , а не взимает налог на имущество. Мы контролируем администрирование налогов на недвижимость на уровне штата и на местном уровне.

Исключения для некоммерческих организаций

Оплата налога на недвижимость

Вы должны платить налоги на недвижимость непосредственно в казначейство графства, где находится ваша собственность. Чтобы помочь вам, мы предоставили контактную информацию 39 округов Вашингтона.

Узнайте больше об уплате или обжаловании налога на недвижимость.

Могу ли я подать апелляцию на оценку моего имущества?

Вы можете подать апелляцию на оценку вашего имущества в окружной совет по уравнениям в округе, где находится ваша собственность.

Что делать, если я не могу заплатить налог на недвижимость?

Если вы живете в Вашингтоне и соответствуете определенным критериям, таким как возраст и доход, вы можете иметь право на освобождение или отсрочку.

Как финансирование школ влияет на мои налоги на недвижимость?

Около одной трети вашего налога на недвижимость идет на финансирование образования.Законодательный орган принял законопроект 2242 об объединенной палате (EHB) 2242 в 2017 году в ответ на постановление Верховного суда о финансировании образования. В этот счет вносятся изменения на:

- налоги на имущество, взимаемые государством.

- утвержденные избирателями налоги на собственность, взимаемые школьными округами.

- государственное финансирование отдельных школьных округов.

В 2018 году Законодательный орган внес дополнительные изменения, чтобы снизить ставку сбора налогов в 2019 году.

Куда идет ваш налог на недвижимость?

Налог на имущество составляет не менее 9.4 процента от Общего фонда штата, который поддерживает общественные услуги для жителей Вашингтона. В обзоре Revenue at a Glance содержится более подробная информация о налогах на недвижимость и о том, как они помогают финансировать эти услуги.

Вопросов?

Пожалуйста, свяжитесь с местными властями округа.

Я не могу платить налоги на свой дом: что мне делать?

В штате Мэн, если вы не можете оплатить налоговый счет за недвижимость, в которой живете, вы можете кое-что сделать. Ваш город может решить, что вам не нужно платить частично или полностью.Это называется «налоговой скидкой на бедность».

Знаете ли вы?

Если вы не можете платить налоги на недвижимость и не получаете скидку или не заключили договор об оплате с городом, город может забрать ваш дом и землю у вас, не обращаясь в суд! Не откладывайте просьбу о помощи.

Куда мне подать заявление?

Сходите в городской офис или мэрию. Если в вашем городе нет офиса, спросите городского клерка или клерка. Скажите им, что вам нужна «налоговая скидка» из-за вашего низкого дохода или финансовых трудностей .Некоторые города не знают о «налоговых скидках». Если человек в городе говорит вам, что не понимает, о чем вы говорите, немедленно позвоните в PTLA

.Что еще мне нужно им сказать?

Город должен предоставить вам форму с вопросами. Если у них нет формы, вы можете получить ее здесь и распечатать. Если вы свяжетесь с нами, мы вышлем вам письмо.

Перед тем, как заполнить анкету, хорошенько подумайте. Возьмите свою чековую книжку, квитанции о денежных переводах или выписки по дебетовой карте и посмотрите, куда уходят ваши деньги.Вы можете быть удивлены. Будьте честны, но не занижайте свои расходы. Убедитесь, что у вас есть копии всех документов и квитанций, которые вы заполняете и отдаете городу.

В форме вам будет предложено указать:

- доход

- расходы

- предметы первой необходимости

- долги

- недвижимость

Если в прошлом году город оказывал вам общую помощь, запишите это. Если вы не можете работать, запишите, почему.

Когда я могу претендовать на снижение выбросов?

Если вы потратите весь свой доход на оплату основных расходов на проживание, вы сможете получить компенсацию.

Некоторые примеры основных расходов на проживание:

- аренда или оплата дома

- фары

- тепло

- продукты питания

- медицина

- транспорт до:

- работа

- приема к врачу

- покупки

Если вы не можете объяснить, как вы тратите все свои деньги, или если вы потратили часть своих денег на несущественные предметы, вам может быть труднее получить помощь. Если вы владеете ценным имуществом, которое можете продать, вы не можете претендовать на это право.

Вам также следует подать заявление на получение льготного налогового кредита штата Мэн. Обратитесь в налоговую службу штата Мэн. Если вы платите подоходный налог, вы можете подать заявление в налоговое время. Звоните 626-8475 для получения дополнительной информации. Телетайп: 287-4477. Если вам вернут деньги, используйте их для оплаты налогов и попросите свой город сократить оставшуюся сумму.

Что произойдет после того, как я подам заявление?

У города есть 30 дней, чтобы решить, что делать. В это время они могут провести неформальное слушание. Это должно быть конфиденциально. На слушании они могут задать вам дополнительные вопросы о том, сколько вы можете заплатить.По истечении 30 дней они должны сообщить вам, должны ли вы по-прежнему платить налоги. Они должны предоставить вам свое решение в письменной форме . В нем должны быть указаны причины.

Что делать, если я не получу известие из города в течение 30 дней?

Позвоните в PTLA. Возможно, мы сможем помочь вам принять решение в городе.

Что мне делать, если город отказывает мне?

У вас есть 60 дней, чтобы попытаться изменить решение (апелляцию). Чтобы подать апелляцию, вы должны отправить письмо в вышестоящий орган с просьбой о новом решении.Это может быть простое письмо. Попросите кого-нибудь помочь вам, если вам понадобится помощь. В вашем письменном решении из города должно быть указано, куда отправить письмо. Если это не так, обратитесь за помощью в PTLA. Затем вам сообщат, когда и где, и вы отправитесь на слушание по апелляции.

На слушании будьте готовы рассказать о своем доходе и бюджете. У людей, которые слушают вашу апелляцию, есть в общей сложности 60 дней (с даты вашего письма) для принятия нового решения.

Что делать, если мне по-прежнему говорят, что я должен платить налог?

Вы можете подать апелляцию на второе решение в Верховный суд штата Мэн.Вы должны сделать это в течение 30 дней после того, как вы получили второе решение. Если вы не получите это второе письменное решение в течение 60 дней, ваша апелляция будет считаться отклоненной. В этом случае крайний срок подачи апелляции составляет 90 дней с даты слушания. Если вы зашли так далеко и хотите снова подать апелляцию, немедленно позвоните в PTLA за помощью.

Подавать апелляцию в суд сложно, даже если у вас есть адвокат. Обратитесь за помощью, прежде чем дело зайдет так далеко.

Каков процесс обращения взыскания по налогу на имущество?

Если вы не получите льготы и не платите налоги на имущество, городские власти могут начать взыскание налога на имущество в отношении вашей собственности.Первый шаг, который они предпримут, — это наложение ареста на вашу собственность.

Обращение взыскания по налогу на имущество — это автоматический процесс. Это означает, что вашему городу не придется обращаться в суд, чтобы лишить права выкупа права на ваш дом. Через восемнадцать месяцев после того, как ваш город подаст налоговое удержание в реестр документов, город владеет вашим домом. Но город должен отправлять вам определенные уведомления на протяжении всего процесса. Не игнорируйте уведомления — обратитесь за помощью!

Ваш город должен отправить вам уведомление в период от 8 до 12 месяцев после первоначальной уплаты налогов.Это уведомление потребует оплаты в течение 30 дней с момента его отправки вам. Сотрудники вашего города могут оставить уведомление у вас дома или отправить его заказным письмом с уведомлением о вручении. Если вы не заплатите налоги в течение этих 30 дней, ваш город может наложить арест на ваш дом.

Ваш город должен отправить вам последнее уведомление за 30–45 дней до даты отчуждения права выкупа. В уведомлении будет указана точная дата обращения взыскания. Сотрудники вашего города могут оставить уведомление у вас дома или отправить его заказным письмом с уведомлением о вручении.Если ваш город не отправит вам уведомление в надлежащее время, у вас будет 30 дней для возврата налогового залога после получения уведомления.

Другие вопросы, которые могут у вас возникнуть

Разве мне не нужен адвокат с самого начала?

Нет. Вы можете подать заявление самостоятельно. Вы также можете пойти на первое неофициальное слушание (если оно есть в городе) самостоятельно. Прежде чем идти на слушание по апелляции, попытайтесь найти адвоката. Если вы считаете, что вам нужна помощь на любом этапе, позвоните в PTLA.

На сколько лет налогов можно отложить?

Городские власти должны разрешить вам подать заявление на возврат налоговых счетов сроком до 3 лет.Если ваша задолженность превышает 3 года, спросите городские власти, простят ли они все налоги, которые вы должны. Будьте готовы отдавать им свой доход и бюджеты на каждый год.

Если у меня есть ипотека, может ли город заставить банк или FMHA уплатить мой налог?

Нет. У вас все равно будет долг, который вы не сможете выплатить. Иногда ваш банк платит налоги самостоятельно, чтобы защитить свои интересы в вашей собственности. Если это произойдет, вы все равно можете подать заявление о сокращении, чтобы вы могли вернуть долг банку. Если вы этого не сделаете, банк добавит сумму налога к вашему долгу.Это увеличит ваш долг и может дать банку право изъять вашу ипотеку.

Вот еще несколько способов получить помощь с налогом на дом.

Вы также можете получить дополнительные налоговые льготы, если вы:

- слепой

- ветеран войны, возраст не менее 62 лет

- вдова или несовершеннолетний ребенок ветерана войны

Подайте заявку в вашем городском офисе или загрузите формы здесь. Для получения дополнительной информации об освобождении от уплаты налога на имущество посетите веб-сайт налоговой службы штата Мэн.

Воспоминание:- Вы можете что-то сделать, если у вас недостаточно денег для уплаты налога на дом.

- Не ждите, пока город не заберет ваш дом за неуплату налогов. Может быть уже слишком поздно.

- Позвоните в службу юридической помощи Pine Tree, если вам нужна помощь или у вас возникнут дополнительные вопросы.

Февраль 2021 г.

ПТЛА № 623

обращений | Офис асессора округа Кук

Следует ли мне обжаловать свою оценку?Если характеристики собственности, указанные в вашем оценочном уведомлении, неверны, или если оценочная рыночная стоимость вашего дома значительно превышает ту, за которую, по вашему мнению, ваш дом может быть продан на текущем рынке недвижимости, вам следует подать апелляцию.Дата последней подачи апелляции указана в вашем уведомлении. Хорошее практическое правило заключается в следующем: если характеристики недвижимости в этом уведомлении верны и оценочная рыночная стоимость находится в пределах 10 процентов от того, что, по вашему мнению, стоит вашего дома, то маловероятно, что апелляция изменит оценочную стоимость вашей собственности в достаточной степени, чтобы значительно повлиять на его счет налога на имущество.

Буду ли я платить меньше налога на имущество, если подам апелляцию?Апелляция предназначена для корректировки оценки вашей собственности.Увеличение (или уменьшение) оценки вашего дома не ведет к такому же увеличению (или уменьшению) ваших налогов на недвижимость. Оценщик не устанавливает сборы, ставки или счета налога на имущество.

Доля вашей собственности в общей оценочной стоимости всей собственности в вашем сообществе влияет на вашу долю налогов на недвижимость в вашем сообществе.

Это означает, что стоимость вашего дома может увеличиваться, а его доля в налогах на недвижимость может увеличиваться, уменьшаться или оставаться прежней из-за переоценки вашего города, деревни или поселка.Если оценки других объектов недвижимости выше, чем ваши, это может уменьшить долю налога на недвижимость, взимаемую с вашего дома.

Счет вашего налога на недвижимость зависит не только от оценки вашей собственности, но и от налогов, освобожденных от нее, общей оценочной стоимости вашего сообщества и сборов, взимаемых местными налоговыми органами. В ваших счетах по налогу на недвижимость перечислены налоговые округа, финансируемые за счет ваших налогов на недвижимость.

Изменения в вашем налоговом счете из-за изменений в начисленных или местных сборах будут отражены в вашем втором налоговом счете через год после вашей переоценки.Например, переоценка, полученная в 2021 году, повлияет на счет налога на имущество, выставленный летом 2022 года.

Я недавно купил свой дом. Почему оценка Оценщиком рыночной стоимости моего дома не совпадает с моей покупной ценой?Недавняя покупная цена дома иногда, но не всегда, отражает его истинную рыночную стоимость. Цена продажи дома зависит не только от характеристик самого дома, но и от конкретного покупателя, продавца и даже от времени года.Чтобы быть справедливым по отношению ко всем объектам недвижимости — как недавно проданным, так и не продававшимся, CCAO использует одни и те же методы для оценки истинной рыночной стоимости.

Нужно ли мне нанять кого-нибудь для подачи апелляции?Вам не нужно нанимать кого-либо для подачи апелляции за вас. Подача апелляции бесплатна и может быть подана онлайн всего за 20 минут.

Вы могли получить по почте уведомление от налоговой фирмы о том, что они могут подать апелляцию от вашего имени. Эти уведомления приходят не из нашего офиса, а рассылаются фирмами, которые взимают с вас плату, исходя из своих оценок того, сколько, по их мнению, они могут сэкономить вам на налогах на имущество.Эти оценки могут быть точными или нет.

Как подать апелляцию?Мы поощряем подачу апелляций через Интернет. Пожалуйста, прочтите наше полное руководство по онлайн-апелляциям перед подачей. Если вы не можете подать апелляцию онлайн из-за отсутствия доступа, вы можете найти дополнительную информацию о заполнении бумажной формы апелляции здесь.

Все лица, подающие документы, должны соблюдать Официальные правила апелляции , принятые инспектором округа Кук.

Когда мне следует подавать апелляцию?Обычно у вас есть 30 дней на то, чтобы подать апелляцию после получения уведомления о повторной оценке.Дата последней подачи апелляции за этот год указана в вашем уведомлении. Если вы пропустите период подачи апелляции в год переоценки, вы можете подать апелляцию в следующем году, когда ваш городок открыт для апелляций. После того, как вы один раз подали апелляцию на повторную оценку, вам не нужно делать это каждый год, если только характеристики вашей собственности существенно не изменились из-за нового строительства, сноса, пустоты или других проблем.

Чтобы увидеть расписание апелляций, перейдите на сайт cookcountyassessor.com/calendar.

Как Оценщик рассчитывает оценочную рыночную стоимость моей собственности? Процесс, используемый для расчета жилой недвижимости и коммерческой / промышленной собственности, отличается. Для получения дополнительной информации см. Следующие страницы:

Как оценивается жилая недвижимость

Как оценивается коммерческая недвижимость

Ориентировочная рыночная стоимость — это то, сколько, по мнению нашего офиса, такая недвижимость, как ваша, стоит на текущем рынке недвижимости.Оценочная стоимость вашего дома — это сумма, используемая для расчета налогов на недвижимость. Для жилой недвижимости это обычно 10% от оценочной рыночной стоимости. Для коммерческой недвижимости это обычно 25% от оценочной рыночной стоимости. Вот список типов собственности со ссылками на формы, которые вам, возможно, потребуется загрузить в нашу систему онлайн-апелляций.

Тип апелляции, которую вы подаете, зависит от типа вашей собственности.

| Вид недвижимости | Описание |

|---|---|

| Свободная земля (класс 1) | Вся свободная и неулучшенная недвижимость. |

| Жилой (класс 2) | Все дома на одну семью, городские дома, кондоминиумы, кооперативы, многоквартирные жилые дома и объекты смешанного использования (жилые и коммерческие) с количеством квартир не более шести. |

| Квартиры с 6 и более квартирами (класс 3) | Многоквартирные дома с 7 и более квартирами. |

| Некоммерческая организация (класс 4) | Вся нежилая недвижимость, принадлежащая и используемая исключительно некоммерческой корпорацией для достижения целей, изложенных в ее уставе. |

| Коммерческое и промышленное (класс 5) | Коммерческая недвижимость: любая недвижимость, используемая в основном для покупки и продажи товаров и услуг или иным образом для предоставления товаров и услуг, включая любую недвижимость, используемую для целей отелей или мотелей. Промышленное: любая недвижимость, используемая в основном в производственной сфере. |

| Пропущенные оценки | |

| Льготы и другая особая собственность | Вы должны уже подать заявку на участие в программе поощрения и считаться правомочным для того, чтобы подать апелляцию.Заявки на участие доступны в разделе поощрений. |

| Кондоминиум / Кооператив | Для участков кондоминиума. |

часто задаваемых вопросов по налогу на недвижимость — округ пинеллас

Часто задаваемые вопросы по налогу на имущество

Общие вопросы

Когда налоговые счета отправляются по почте?

Налоговые извещения отправляются по почте в последний рабочий день октября каждого года.Налоги могут быть уплачены с 1 ноября по 31 марта. Они становятся просроченными 1 апреля, когда проценты и другие применимые расходы добавляются к общей сумме налога.

Как подписаться на получение налогового счета по электронной почте?

Подпишитесь, чтобы получать счета по налогу на имущество по электронной почте здесь. При регистрации у вас есть возможность получить безбумажный счет только по электронной почте или вы можете получить счет как по электронной, так и по обычной почте. Если вы не подписались на выставление счетов по электронной почте, вы продолжите получать свой счет по обычной почте.

Как изменить почтовый адрес для налоговой накладной?

Офис оценщика имущества ведет записи об адресах налоговой инспекции. Посетите веб-сайт оценщика недвижимости, чтобы узнать о вариантах и инструкциях по обновлению своего почтового адреса. Пожалуйста, позвоните в их офис по телефону 727-464-3207, если у вас есть какие-либо вопросы.

Почему не все владельцы недвижимости указаны в счете?

В налоговой накладной указано до двух владельцев собственности.Текущее право собственности можно проверить на веб-сайте оценщика недвижимости.

Моя ипотечная компания платит мои налоги. Почему я получил счет?

Если вы получили фактический налоговый счет без балансовой единицы условного депонирования в поле условного депонирования на своем счете, то ипотечная компания / агент условного депонирования не запрашивал счет для оплаты. Мы настоятельно рекомендуем вам проконсультироваться с вашей ипотечной компанией / агентом по условному депонированию, чтобы убедиться, что они получили копию налогового счета и будут ли платить по счету.Вы можете отправить копию своего налогового счета ипотечной компании / эскроу-агенту, или агент может распечатать дубликат счета с нашего веб-сайта.

Что означает «Налоги за предыдущий год»?

Это означает, что налоги на недвижимость не уплачены. Обратите внимание: проценты по неуплаченным налогам продолжают начисляться ежемесячно до тех пор, пока они не будут уплачены.

Я объявил о банкротстве. Отвечаю ли я за уплату налогов на недвижимость?

Проконсультируйтесь с вашим адвокатом по делам о банкротстве для получения совета по вашей конкретной ситуации.Во многих случаях, пока вы все еще владеете недвижимостью и не передаете ее доверенному лицу или суду, вы остаетесь ответственными за уплату налогов. Щелкните здесь, чтобы получить ответы на часто задаваемые вопросы о банкротстве.

Просроченные налоги

Как я могу заплатить задолженность по налогам?

Наличными, кассовым чеком, денежным переводом, кредитной картой или банковским переводом, подлежащим оплате налоговому инспектору округа Пинеллас. Персональные чеки не принимаются. Если вы хотите произвести оплату банковским переводом, следуйте этим инструкциям.Если у вас есть вопросы или вам нужна помощь с банковским переводом, отправьте электронное письмо по адресу [email protected].

Могу ли я договориться об оплате?

Закон Флориды запрещает частичную уплату неуплаченных налогов на недвижимость. Однако текущие налоги в будущем году могут быть оплачены заранее, подав заявку на рассрочку платежей. Частичные платежи по текущим налогам могут производиться следующим образом: Минимальная сумма платежа составляет 100 долларов США, и каждый платеж должен включать комиссию за обработку в размере 10 долларов США, разрешенную статутом Флориды.Скидки нет, окончательная оплата должна быть произведена до 31 марта, чтобы избежать просрочки. Частичные платежи не могут производиться после 31 марта каждого года. Налоги не уплачиваются 1 апреля, когда проценты и другие применимые расходы добавляются к общей сумме налога.

Соблюдаете ли вы почтовый штемпель за неуплату налогов?

Нет. Закон требует, чтобы просроченные платежи по налогу на недвижимость должны быть получены в нашем офисе до последнего рабочего дня месяца, за который выплачиваются проценты (Правило 12D-13 налога на имущество Департамента доходов Флориды.002).

Рассрочка платежей

Каковы требования для рассрочки платежей?

Закон Флориды требует, чтобы ваши предполагаемые налоги составляли более 100 долларов за налоговое уведомление для участия в плане платежей в рассрочку. Если ваши предполагаемые налоги за налоговый год, в который вы подаете заявление, составляют 100 долларов или меньше, вы не имеете права на участие в плане.

Как мне попасть на рассрочку?

Срок подачи заявок на рассрочку по налогу на имущество до 2021 года закрыт.Заявки на рассрочку платежа по налогу на недвижимость 2022 года будут приниматься с 1 ноября 2021 года по 30 апреля 2022 года. Нажмите здесь, чтобы получить дополнительную информацию.

Я нахожусь на рассрочке платежа. Должен ли я каждый год подавать заявление повторно?

Нет. После подачи первоначальной заявки дополнительные годовые заявки не требуются, если первый квартальный платеж производится каждый год.

Как я могу получить заявление?

Срок подачи заявок на рассрочку по налогу на имущество до 2021 года закрыт.Заявки на уплату налога на недвижимость 2022 года будут приниматься с 1 ноября 2021 года по 30 апреля 2022 года. Нажмите здесь, чтобы получить дополнительную информацию.

Налоги на движимое имущество

Что происходит, если материальные налоги не уплачиваются?

Начиная с 1 апреля, по невыплаченным счетам начисляются проценты в размере 1,5% в месяц плюс дополнительные расходы. Согласно закону Флориды, в газете рекламируются имена людей или предприятий, не уплаченных налогом на материальную собственность.Стоимость рекламы добавляется к неоплаченному налоговому счету. Затем на все неоплаченные счета выдается письменное удержание (также называемое ордером), а заверенное уведомление отправляется владельцу, указанному в налоговой ведомости. Налоги не уплачиваются 1 апреля, когда проценты и другие применимые расходы добавляются к общей сумме налога.

Если налоги по-прежнему не уплачены, сборщик налогов должен обратиться в окружной суд с ходатайством о том, чтобы судья «подтвердил» ордер, разрешающий сборщику налогов наложить арест и продать личное имущество для уплаты налогов.Судебные издержки добавляются к неоплаченному налоговому счету вместе с 15% сбором за просрочку платежа. Если недвижимость не может быть найдена или продается за меньшую сумму, чем причитающаяся сумма, все другое личное имущество налогоплательщика подлежит изъятию и продаже.

Кто несет ответственность за уплату налога, если недвижимость продается или покупается?

Счет по налогу на материальное имущество физических лиц выдается собственнику недвижимости по состоянию на 1 января оцениваемого налогового года. Этот владелец несет ответственность за уплату налогов за этот год.Любое пропорциональное распределение налогов должно решаться между покупателем и продавцом.

Несмотря на то, что ордер выдается на имя владельца, важно отметить, что «залог» прикрепляется к материальному имуществу. Если налоги остаются неуплаченными, это право удержания остается в силе после продажи или передачи собственности. Поэтому очень важно убедиться, что материальные налоги уплачены до покупки бизнеса или аренды недвижимости.

Продажа налогового сертификата

Что такое налоговые справки?

Налоговые сертификаты — это первые залоговые права с начислением процентов, представляющие собой неуплаченные просроченные налоги на недвижимость, которые предлагаются для продажи налоговым инспектором округа Пинеллас.Налоговые сертификаты не регистрируются как залоговые права и не сообщаются никаким кредитным бюро. Они являются залогом первого приоритета. Продажа налоговых сертификатов — это открытый аукцион, на котором инвесторы могут получить проценты от уплаты налогов на собственность других людей. Сертификат продается с аукциона участнику торгов, который согласен принять самую низкую процентную ставку.

Как можно продать налоговый сертификат на мою собственность?

Закон 197.432 Флориды требует, чтобы сборщик налогов продавал налоговые сертификаты на недвижимость с неуплаченными налогами не позднее 1 июня.Продажа налоговых сертификатов — это открытый аукцион, на котором инвесторы могут получить проценты от уплаты налогов на собственность других людей. Сертификат продается с аукциона участнику торгов, который согласен принять самую низкую процентную ставку. Если нет заявок на конкретный сертификат, он «вычеркивается» в округ по 18%, самой высокой процентной ставке, разрешенной законодательством Флориды.

Если я куплю сертификат, могу ли я платить налоги и владеть недвижимостью?

Нет. Вы не покупали недвижимость.Налоговый сертификат — это вложение. Эта инвестиция не передает никаких имущественных прав или собственности держателю сертификата. Владелец сертификата является инвестором, и цель покупки сертификатов — получить проценты от ваших инвестиций, а не покупать недвижимость.

Кто может участвовать в продаже налогового сертификата?

Кто угодно. Для участия в продаже участник торгов должен зарегистрироваться в налоговой инспекции на сайте lienhub.com. Номер участника торгов присваивается для идентификации во время продажи.Участники торгов должны внести депозит через дебет Автоматизированной клиринговой палаты (ACH) на сайте bidpinellas.com. Зарегистрированные участники торгов должны предоставить свой федеральный идентификационный номер налогоплательщика или номер социального страхования. Только одному участнику торгов на каждый идентификатор налогоплательщика / номер социального страхования будет разрешено зарегистрироваться. Все полученные проценты будут сообщены в IRS в форме 1099-int.