Оплатить налоги можно с помощью УИН

Налогоплательщики – физические лица уплачивают имущественные налоги (земельный налог, на имущество физических лиц, транспортный налог) на основании налогового уведомления, направленного налоговым органом.

Оплатить налоги можно с помощью УИН

Налогоплательщики – физические лица уплачивают имущественные налоги (земельный налог, на имущество физических лиц, транспортный налог) на основании налогового уведомления, направленного налоговым органом.

С 2019 года к налоговому уведомлению не прилагаются заполненные квитанции. Есть только реквизиты для оплаты и УИН.

УИН – это Уникальный идентификатор начислений по платежам за государственные и муниципальные услуги. Благодаря ему Федеральное казначейство получает информацию, какой орган произвёл начисление, и отслеживает оплату. Уникальность идентификатора заключается в том, что код не повторяется дважды.

В период сложной эпидемиологической ситуации налоговая служба рекомендует оплатить налоги с помощью номера УИН.

Обращение должно содержать следующие сведения о налогоплательщике:

· фамилию, имя, отчество (при наличии),

· реквизиты основного документа, удостоверяющего его личность (вид, серия, номер, дата выдачи, кем выдан),

· адрес или электронную почту для направления ответа,

· данные о налоговом периоде, в отношении которого запрошены УИНы.

Инспекция оперативно направит запрошенную информацию о значениях УИН из налогового уведомления либо проинформирует о наличии оснований, препятствующих ее предоставлению. Например, если уведомление за указанный период отсутствует, или сведения запрошены из уведомления, которое направлялось не автору обращения.

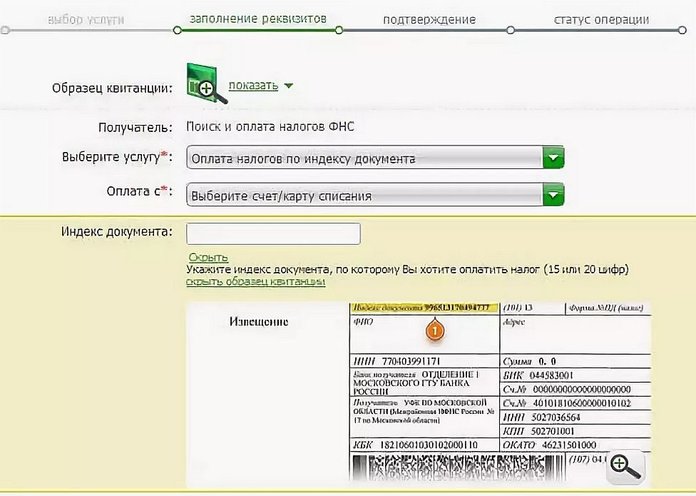

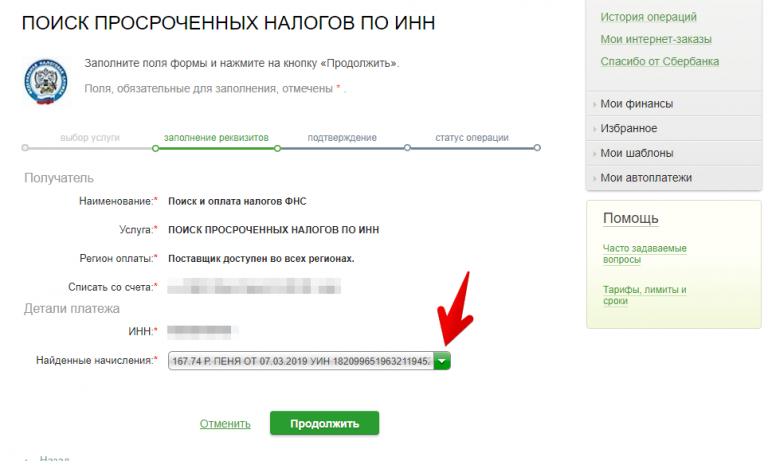

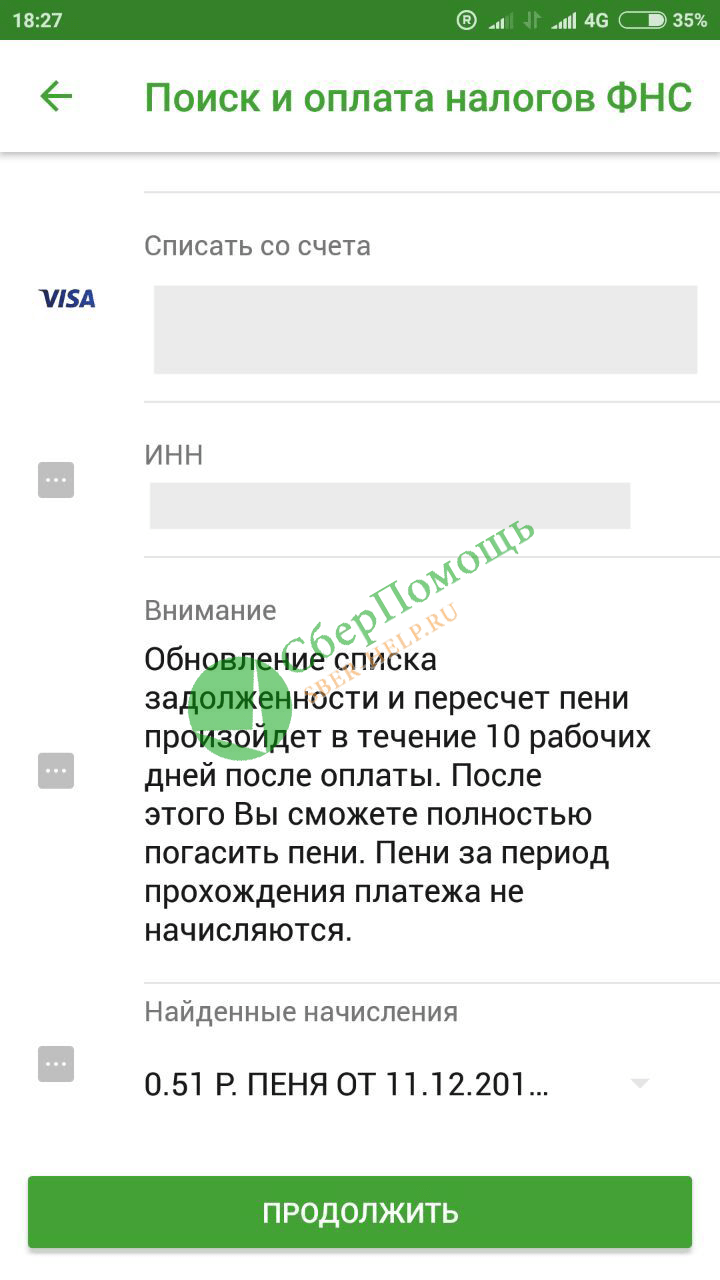

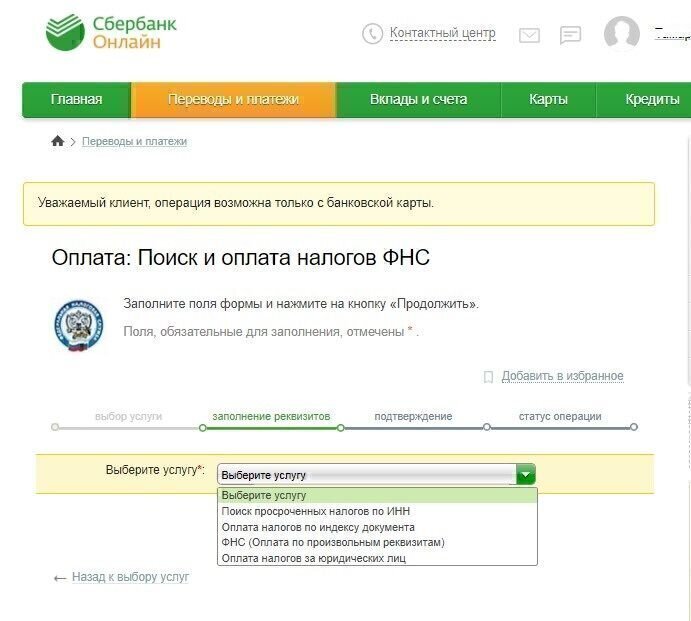

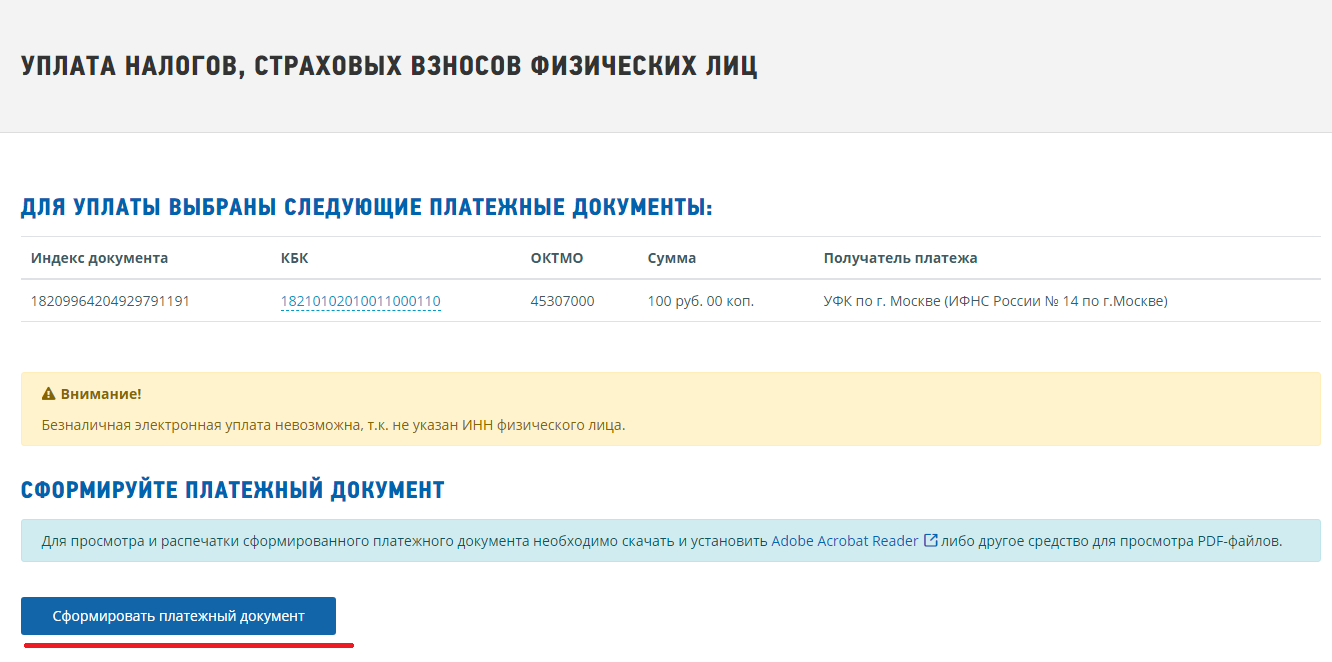

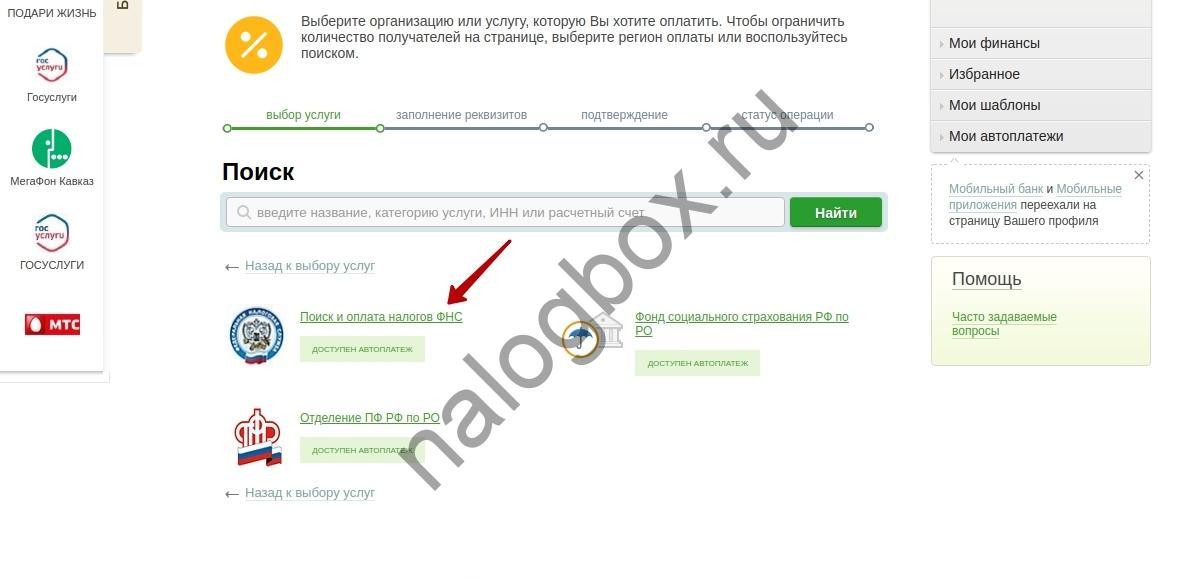

Уплатить налоги по УИН можно с помощью сервиса «Уплата имущественных налогов физических лиц и НДФЛ по индексу документа» либо иным способом, в том числе через терминалы и сервисы банковских организаций и портал Госуслуг.

На Госуслугах начисления по налогам появляется не сразу, а только когда истечет срок уплаты, т.е. после 1 декабря. Поэтому там своевременную оплату налогов нужно производить по УИН используя сервис «Оплата по квитанции».

Многие задаются вопросом, как получить пароль в «Личный кабинет налогоплательщика физического лица». При этом большинство граждан пользуются порталом Госуслуг, в личный кабинет налогоплательщика физического лица можно войти с помощью пароля данного портала. Для этого надо выбрать вход «Войти через госуслуги (ЕСИА)»

Как видим, платить налоги через интернет очень просто!

До крайнего срока оплаты налогов осталось немного дней.

Помните! Своевременная уплата налогов — залог развития нашего города и республики.

МРИ ФНС России№5 по РС(Я)

ФНС России информирует » Официальный сайт городского округа Архангельской области «Мирный»

1 декабря истекает срок уплаты имущественных налогов за 2019 года

Не позднее 1 декабря 2020 года гражданам необходимо уплатить имущественные налоги, исчисленные за 2019 год – налог на имущество физических лиц, транспортный и земельный налоги.

Пользователям сервиса ФНС России «Личный кабинет для физических лиц» налоговые уведомления направлены только в электронной форме через личный кабинет. С помощью данного сервиса можно легко осуществить уплату исчисленных налогов.

Подключиться к электронному личному кабинету ФНС России граждане могут в любой налоговой инспекции РФ либо с помощью учетной записи на Едином портале государственных услуг, подтвержденной лично в МФЦ либо в одном из уполномоченных центров регистрации Единой системы идентификации и аутентификации (ЕСИА).

Физическим лицам, не подключённым к личному кабинету ФНС России, налоговые уведомления на уплату имущественных налогов направлены заказными почтовыми отправлениями. Если налоговое уведомление по каким-либо причинам не получено, налогоплательщик для уплаты налогов в срок может обратиться в налоговую инспекцию через интернет-сервис ФНС России «Обратиться в ФНС России» с просьбой предоставить уникальные идентификаторы начислений (УИН) из налогового уведомления.

С помощью полученного УИН можно своевременно осуществить уплату через сервис «Уплата имущественных налогов физических лиц и НДФЛ по индексу документа» на сайте ФНС России, на портале госуслуг через предлагаемую функцию «оплата по квитанции, через банк-онлайн либо иным способом, в том числе через банковские терминалы и банки».

Налоговый орган напоминает, в случае неуплаты в установленный законодательством срок исчисленные суммы приобретут статус задолженности, на которую начисляется пеня за каждый день просрочки.

С нового года необходима перенастройка контрольно-кассовой техники для налогоплательщиков, применявших ЕНВД

С 1 января 2021 года отменяется применение налогового режима единый налог на вмененный доход для отдельных видов деятельности. До конца года налогоплательщики должны выбрать наиболее удобный для них режим налогообложения. Подобрать оптимальный налоговый режим можно с помощью информационного сервиса «Выбор подходящего режима налогообложения» сайта ФНС России.

Определиться с выбором режима налогоплательщикам необходимо в связи с перенастройкой используемой контрольно-кассовой техники, так как применяемая при расчетах с клиентами система налогообложения является обязательным реквизитом кассового чека.

Отмена единого налога на вмененный доход требует обязательного внесения изменений в настройки онлайн-кассы до формирования первого фискального документа. Изменения вносятся самостоятельно или с помощью специалистов центра технического обслуживания, обслуживающего кассовую технику.

Проводить перерегистрацию кассовой техники в налоговом органе при этом не нужно, так как применяемая пользователем система налогообложения при регистрации кассовой техники не указывается.

Отражение в кассовом чеке системы налогообложения, отличной от применяемой, считается нарушением порядка и условий применения контрольно-кассовой техники, ответственность за которое предусмотрена частью 4 статьи 14.5 Кодекса Российской Федерации об административных правонарушениях.

Спешите уплатить имущественные налоги в срок не позднее 1 декабря

Не позднее 1 декабря 2020 года гражданам необходимо уплатить имущественные налоги, исчисленные за 2019 год – налог на имущество физических лиц, транспортный и земельный налоги.

Пользователям сервиса ФНС России «Личный кабинет для физических лиц» налоговые уведомления направлены только в электронной форме через личный кабинет. С помощью данного сервиса можно легко осуществить уплату исчисленных налогов.

Подключиться к электронному личному кабинету ФНС России граждане могут в любой налоговой инспекции РФ, либо с помощью учетной записи на Едином портале государственных услуг, подтвержденной лично в МФЦ либо в одном из уполномоченных центров регистрации Единой системы идентификации и аутентификации (ЕСИА).

Физическим лицам, не подключённым к личному кабинету ФНС России, налоговые уведомления на уплату имущественных налогов направлены заказными почтовыми отправлениями. Если налоговое уведомление по каким-либо причинам не получено, налогоплательщик для уплаты налогов в срок может обратиться в налоговую инспекцию через интернет-сервис ФНС России «Обратиться в ФНС России» с просьбой предоставить уникальные идентификаторы начислений (УИН) из налогового уведомления. Если начисление произведено по нескольким имущественным налогам, то и значений УИН для уплаты будет несколько.

Если налоговое уведомление по каким-либо причинам не получено, налогоплательщик для уплаты налогов в срок может обратиться в налоговую инспекцию через интернет-сервис ФНС России «Обратиться в ФНС России» с просьбой предоставить уникальные идентификаторы начислений (УИН) из налогового уведомления. Если начисление произведено по нескольким имущественным налогам, то и значений УИН для уплаты будет несколько.

С помощью полученного УИН можно своевременно осуществить уплату через сервис «Уплата имущественных налогов физических лиц и НДФЛ по индексу документа» на сайте ФНС России, на портале госуслуг через предлагаемую функцию «оплата по квитанции, через банк-онлайн либо иным способом, в т.ч. через банковские терминалы и банки.

В случае неуплаты в установленный законодательством срок исчисленные суммы приобретут статус задолженности, на которую начисляется пеня за каждый день просрочки.

Уплаченные суммы имущественных налогов в полном объеме поступают в региональный и местный бюджеты и являются одним из основных источников их формирования.

Информирование по имущественным налогам

1. Я снес в этом году старый дом и на его месте начал строительство нового дома. Что нужно сделать, чтобы не платить налог за старый дом?

В случае гибели или уничтожении объекта налогообложения об этом можно известить налоговые органы, подав заявление по форме, утвержденной приказом ФНС России от 24.05.2019 № ММВ-7-21/263@.

Вместе с тем, рекомендуем обратиться в органы кадастрового учета и в органы Росреестра для снятия снесенного (уничтоженного) объекта с Государственного кадастрового учета, а также для исключения права собственности на снесенный объект из Государственного реестра прав.

2. Получила в прошлом году налоговое уведомление, где нет квитанций. Как оплатить налоги?

В 2019 году изменилась форма налогового уведомления. Теперь в ней указываются только реквизиты для перечисления налогов в бюджетную систему, и не вложены отдельные платежные документы (квитанции).

Для удобства налогоплательщиков все необходимые реквизиты для перечисления налогов в бюджетную систему, включая УИН (уникальный идентификатор начислений), указаны в налоговом уведомлении, а также включены в Qr-код и штрих-код, размещенные после каждого расчета налогов.

3. Как произвести оплату налогов, если нет квитанций?

Ответ:

Оплатить начисленные налоги можно любым удобным способом:

— через «Личный кабинет налогоплательщика для физических лиц» на сайте ФНС России;

— через сервис сайта ФНС России «Уплата налогов, страховых взносов физических лиц»;

— через мобильное приложение «Налоги ФЛ»;

— через единый портал государственных услуг;

— с помощью портала и терминалов «Электронного правительства Республики Татарстан»;

— через платежные терминалы, банки и почтовые отделения.

При обращении для оплаты налогов в банк или отделение связи оператор считает данные из налогового уведомления и после оплаты выдаст квитанцию (платежный документ, чек) об уплате.

Банковские терминалы и мобильные приложения банков идентифицируют платеж по одному из трех источников: по УИН, Qr-коду или штрих-коду.

4. Кем уплачивается транспортный налог на автомобиль, реализованный по системе «Trade-In»?

Согласно действующему налоговому законодательству плательщиками транспортного налога признаются лица, на которых зарегистрированы транспортные средства.

При этом, сумма налога, подлежащая уплате физическими лицами, исчисляется налоговыми органами на основании сведений, представленных органами, осуществляющими государственную регистрацию транспортных средств. Исчисление налога прекращается после снятия транспортного средства с учета в регистрирующих органах.

Следовательно, обязанность по уплате транспортного налога возникает с момента регистрации до момента снятия транспортного средства с регистрационного учета в органах ГИБДД.

Во избежание возникновения ситуации, при которой продавец автомобиля продолжает получать квитанции на уплату транспортного налога, необходимо:

— урегулировать порядок перерегистрации автомобиля при заключении договора купли-продажи, и далее четко соблюдать условия договора,

— либо продавцу следует самостоятельно обратиться в регистрирующие органы и снять автомобиль с учета.

5. Что такое Единый налоговый платеж и необходимо ли его уплачивать?

Единый налоговый платеж — это денежные средства, которые гражданин может добровольно перечислить в бюджетную систему Российской Федерации с помощью одного расчетного документа.

Денежные средства зачисляются на соответствующий счет Федерального казначейства для уплаты налога на имущество физических лиц, а также транспортного и земельного налогов. При наступлении срока уплаты имущественных налогов налоговый орган самостоятельно проведет зачет такого платежа. В первую очередь платеж будет направлен на погашение существующих недоимок или задолженностей по налогам, если у физического лица таковые имеются.

Единый налоговый платеж максимально упрощает гражданам уплату имущественных налогов и исключает вероятность ошибки при осуществлении уплаты.

6. Председатель садового товарищества ежегодно собирает земельный налог в составе членских взносов. Нужно ли оплачивать налог по налоговому уведомлению?

Нужно ли оплачивать налог по налоговому уведомлению?

Членские взносы — денежные средства, периодически вносимые членами садоводческого, огороднического или дачного некоммерческого объединения на содержание имущества общего пользования, оплату труда работников, заключивших трудовые договоры с таким объединением, и другие текущие расходы такого объединения. Вопросы исчисления членских взносов, включая их размер и порядок уплаты, определяются уставом садоводческого некоммерческого товарищества и решением общего собрания (собрания уполномоченных).

Садоводческое некоммерческое товарищество как организация также является плательщиком земельного налога за земли, принадлежащие непосредственно ему на праве собственности или на праве постоянного (бессрочного) пользования. К таким землям относятся земли, в пределах территории товарищества,

предназначенные для обеспечения, потребностей его членов. Это могут быть аллеи, проезды, места общего пользования в пределах границ товарищества.

За данные земельные участки налог уплачивается садовым некоммерческим товариществом, и, как правило, эта обязанность распределяется между его членами и уплачивается в составе членских взносов.

Налоговое уведомление физическому лицу приходит только в отношении принадлежащего ему участка на праве собственности или на праве постоянного (бессрочного) пользования. Земельный налог за земли общего пользования садового общества в налоговое уведомление не включаются.

С учетом изложенного, двойной оплаты земельного налога в этом случае не возникает.

7. Можно ли заплатить налоги за другое лицо, например за родственника?

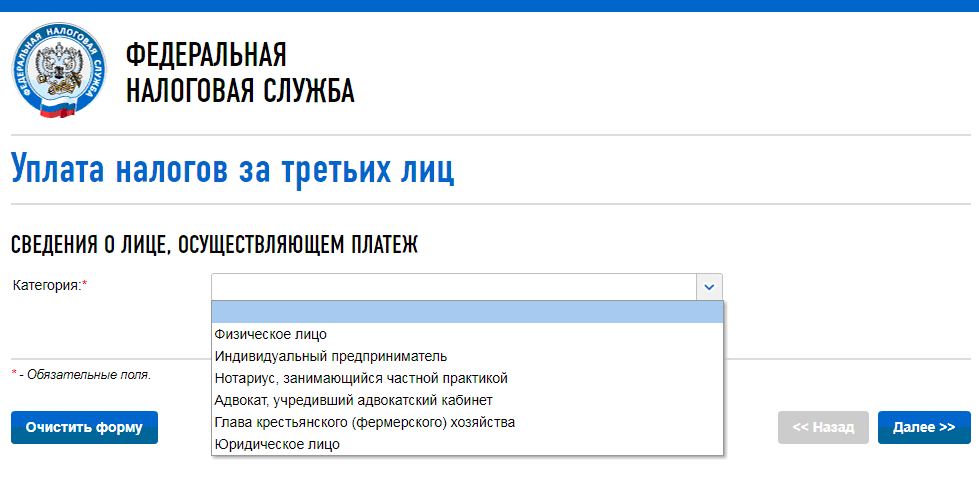

Налоги можно беспрепятственно заплатить за других физических лиц и индивидуальных предпринимателей — супругов, родителей или просто знакомых. Сделать это можно любым удобным способом — наличными денежными средствами, банковской картой или переводом с расчетного счета. Чтобы заплатить налоги за третье лицо, на сайте ФНС России необходимо воспользоваться сервисом «Уплата налогов и пошлин» и ввести данные (ИНН) того налогоплательщика, за которого производится уплата, либо указать индекс платежного документа.

Отдел работы с налогоплательщиками

МРИ ФНС России № 17 по Республике Татарстан

Последнее обновление: 21 февраля 2020 г., 16:39

8 способов — Журнал «Налоговая политика и практика»

Существует несколько способов оплаты налогов: банк, платежные терминалы самообслуживания, электронный сервис ФНС, Личный кабинет Единого портала государственных и муниципальных услуг, сайт Оплата госуслуг (www.oplatagosuslug.ru), Федеральная Система «Город», а также система Яндекс.Деньги. Какой способ наиболее удобен?

Способы оплаты налогов

1. Через кассу кредитного учреждения (при наличии платежного документа).

2. Через терминалы самообслуживания кредитных учреждений по индексу документа (банкоматы Сбербанка, платежные терминалы КИВИ (QIWI) банка).

3. Через электронный сервис ФНС России «Личный кабинет налогоплательщика для физических лиц» на сайте www. nalog.ru могут оплатить налоги онлайн клиенты кредитных учреждений, с которыми ФНС России подписала соответствующее Соглашение (19 кредитных учреждений). Платеж без комиссии.

nalog.ru могут оплатить налоги онлайн клиенты кредитных учреждений, с которыми ФНС России подписала соответствующее Соглашение (19 кредитных учреждений). Платеж без комиссии.

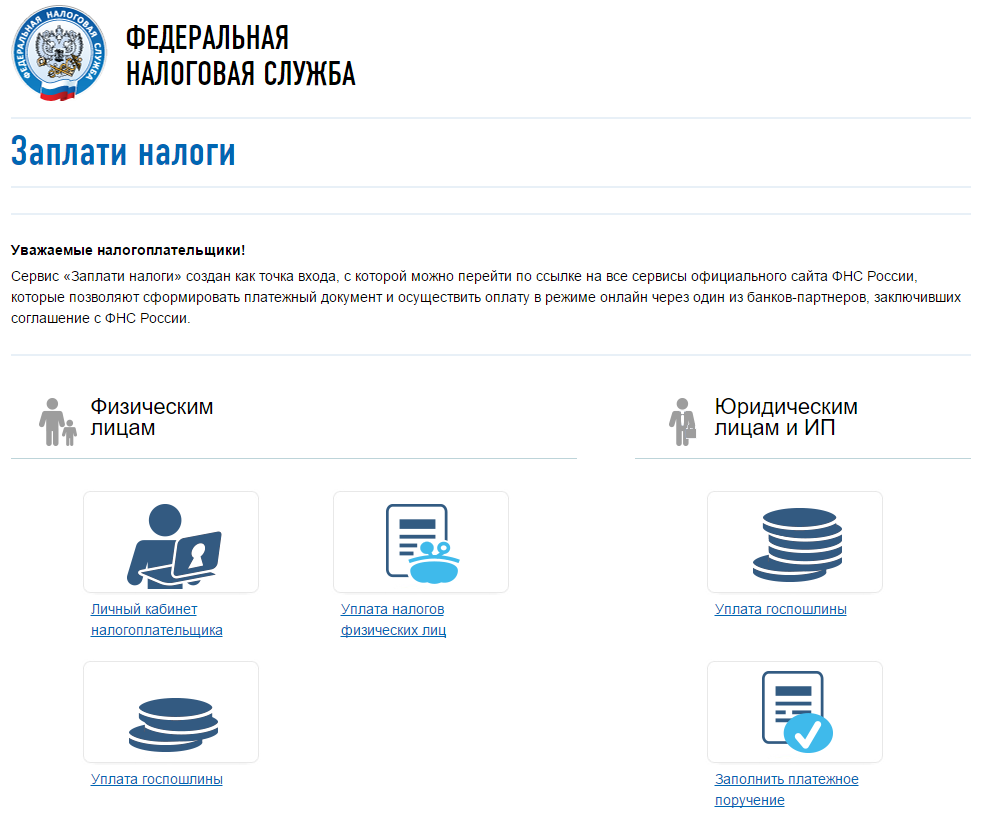

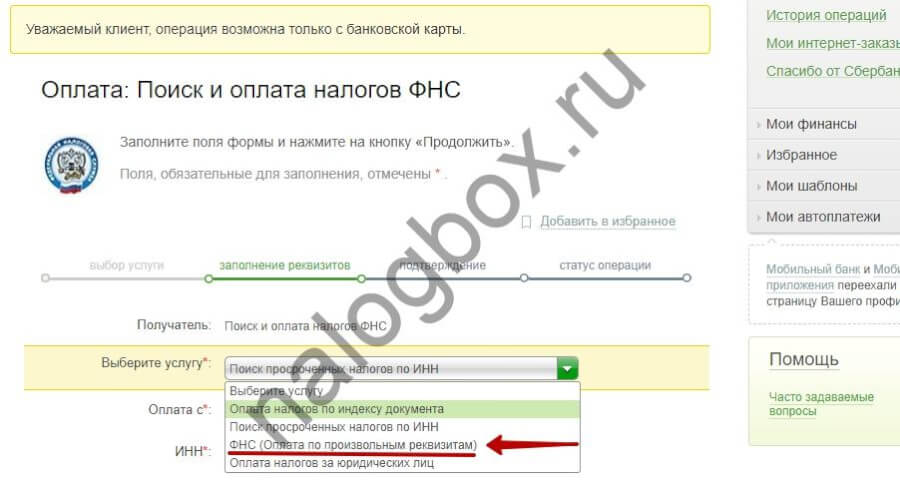

4. Через электронный сервис ФНС России «Заплати налоги» – «Уплата налогов физических лиц» на сайте www.nalog.ru. Сервис позволяет сформировать платежный документ или осуществить оплату безналичным способом в режиме онлайн клиентам кредитных учреждений, с которыми ФНС России подписала соответствующее Соглашение (19 кредитных учреждений). Платеж без комиссии.

5. Через Личный кабинет Единого портала государственных и муниципальных услуг www.gosuslugi.ru с помощью сервиса «Налоговая задолженность физических лиц» (требуется обязательная регистрация в Личном кабинете портала). Производится проверка наличия налоговой задолженности по ИНН. Оплата налоговой задолженности доступна по банковским картам. Комиссия за оплату не взимается.

6. Через сайт Оплата госуслуг www. oplatagosuslug.ru с помощью сервиса «Задолженности по налогам ФНС» по ИНН либо по индексу налогового документа (дополнительной регистрации на сайте не требуется). Оплатить налоговую задолженность можно с помощью карт VISA, MasterCard, JCB а также со счета мобильного телефона сотовых операторов Билайн, МТС, Мегафон, Ростелеком, Теле2. При оплате налоговой задолженности взимается комиссия.

oplatagosuslug.ru с помощью сервиса «Задолженности по налогам ФНС» по ИНН либо по индексу налогового документа (дополнительной регистрации на сайте не требуется). Оплатить налоговую задолженность можно с помощью карт VISA, MasterCard, JCB а также со счета мобильного телефона сотовых операторов Билайн, МТС, Мегафон, Ростелеком, Теле2. При оплате налоговой задолженности взимается комиссия.

7. Через Федеральную Систему «Город» www.kvartplata.ru по индексу платежного документа. Оплата может производиться в безналичной форме с помощью карт VISA, MasterCard через Платежный кабинет (требуется обязательная регистрация в Платежном кабинете). При оплате налогов взимается плата за информационно-технологическое обслуживание.

8. Через «Яндекс.Деньги» www.money.yandex.ru с помощью сервиса «Налоги: проверка задолженностей» по ИНН, по индексу платежного документа либо по данным налогового уведомления, заполнив требуемые сведения из имеющегося платежного документа. Оплатить налоги можно с помощью карт VISA, MasterCard. Комиссия за оплату не взимается.

Оплатить налоги можно с помощью карт VISA, MasterCard. Комиссия за оплату не взимается.

Из всего перечисленного самый удобный способ расчетов с бюджетом – электронный сервис ФНС России «Личный кабинет налогоплательщика для физических лиц». Сервис позволяет без визита в налоговые органы отслеживать свою налоговую историю, вовремя формировать платежные квитанции, распечатывать их и оплачивать в любом кредитном учреждении, либо уплачивать налоги безналичным способом в режиме онлайн. Чтобы подключиться к сервису, необходимо обратиться с паспортом в любую налоговую инспекцию, кроме специализированных, заполнить заявление и получить регистрационную карту с логином и паролем.

// УФНС Новосибирская область

Уважаемые налогоплательщики! // Администрация Беловского городского округа

Межрайонная инспекция ФНС России № 3 по Кемеровской области напоминает, что налогоплательщикам — физическим лицам имущественные налоги (земельный, транспортный налог и налог на имущество) за 2017 год необходимо заплатить в срок не позднее 3 декабря 2018 года.

Оперативно оплатить налоги можно с помощью сервисов «Заплати налоги», «Личный кабинет налогоплательщика для физических лиц» на сайте ФНС России www.nalog.ru., доступ к которым осуществляется c помощью логина и пароля, которые гражданин может получить в любой налоговой инспекции, независимо от своего места постановки на налоговый учет.

Также оплатить налоги можно — в любом банке и их отделениях, или через терминалы по индексу платежного документа, который располагается в левом верхнем углу квитанции на уплату налога. Узнать индекс документа, можно позвонив в Контакт-Центр 8-800-222-2222 (звонки бесплатные), либо в налоговую инспекцию по т. 2-74-19.

Уведомления рассылаются по адресу регистрации налогоплательщиков. Если Вы не получите уведомление до 1 ноября 2018 года, рекомендуем Вам проявить инициативу и обратиться в налоговую инспекцию лично. Пользователи электронного сервиса «Личный кабинет налогоплательщика для физических лиц» получат налоговые уведомления в электронном виде. В случае возникновения вопросов по порядку получения и оплаты налоговых уведомлений налогоплательщики могут обратиться по телефону Единого контакт-центра: 8-800-222-22-22.

Пользователи электронного сервиса «Личный кабинет налогоплательщика для физических лиц» получат налоговые уведомления в электронном виде. В случае возникновения вопросов по порядку получения и оплаты налоговых уведомлений налогоплательщики могут обратиться по телефону Единого контакт-центра: 8-800-222-22-22.

Информацию о налоговых ставках и льготах по имущественным налогам можно узнать с помощью электронного сервиса на сайте ФНС России www.nalog.ru «Справочная информация о ставках и льготах по имущественным налогам».

Налогоплательщикам, которые по каким либо причинам не оплатили имущественные налоги за 2016 год необходимо срочно обратиться в налоговый орган за квитанциями на уплату налогов. При себе необходимо иметь паспорт.

Государственную услугу по бесплатному информированию налогоплательщиков — физических лиц о задолженности по имущественным налогам и выдаче платежных документов оказывают МФЦ (многофункциональные центры) в Беловском районе, Гурьевском районе, Краснобродском городском округе, Беловском городском округе.

Оплатить налоги и уточнить список своего имущества теперь можно в мобильном приложении «Личный кабинет налогоплательщика для физических лиц» на сайте ФНС России www.nalog.ru/

Приложение доступно пользователям смартфонов на платформах Андроид и iOS. Найти его можно в App Store и GooglePlay по названию «Налоги ФЛ». Войти в сервис можно с помощью как пароля, получаемого при создании Личного кабинета, так и подтвержденного пароля от сайта «Госуслуг». Мобильные приложения построены на данных обновленной web-версии интернет-сервиса Личного кабинета.

Уважаемые налогоплательщики!

Помните, что от исполнения Вашей гражданской обязанности по своевременной и полной уплате налогов зависит выполнение всех социальных программ, которые финансируются из бюджетов административных территорий.

Заплатите налоги вовремя!

С уважением,

Заместитель начальника инспекции,

Советник государственной гражданской

службы Российской Федерации 3 класса Т. В.Стаценко

В.Стаценко

Имущественные налоги для физических лиц

Налог на имущество физических лиц

Транспортный налог

Земельный налог

Администрация города Норильска и Межрайонная Инспекция федеральной налоговой службы № 25 по Красноярскому краю напоминают сроки уплаты имущественных налогов для физических лиц.

Сроки уплаты налога на имущество физических лиц, транспортного и земельного налогов – не позднее 01 декабря года, следующего за годом, за который исчислен налог.

Уплата налогов налогоплательщиками производится на основании

полученных налоговых уведомлений или на основании данных в сервисе «Личный

кабинет налогоплательщика для физических лиц» сайта

www. nalog.ru.

nalog.ru.

Одновременно с налоговым уведомлением плательщикам направляются платежные документы и форма заявления к налоговому уведомлению (заявление заполняется в случае обнаружения налогоплательщиком недостоверной информации в налоговом уведомлении и представляется в налоговый орган).

Следует обратить внимание, что уплата налога по одному и тому же платежному документу несколько раз, либо с использованием одного и того же индекса документа, может привести к «невыясненным» платежам и, соответственно, несвоевременному зачислению платежей по назначению.

В случае неуплаты налогов в установленные сроки начисляется пеня в размере одной трехсотой действующей ставки рефинансирования Центрального банка Российской Федерации за каждый календарный день просрочки в процентах от неуплаченной суммы налога.

При неуплате налогов в срок налогоплательщику направляется

требование об уплате налога, а в случае неисполнения требования информация о

задолженности передается в суд, и далее судебным приставам для взыскания.

Во избежание взыскания задолженности в судебном порядке рекомендуется своевременно исполнять свои налоговые обязательства.

Напоминаем, что льгота по имущественным налогам предоставляется налоговым органом на основании представленного налогоплательщиком заявления. Также физические лица, имеющие право на налоговые льготы, вправе представить документы, подтверждающие право налогоплательщика на налоговую льготу. Перечень льготных категорий граждан размещен на сайте ФНС России в сервисе «Справочная информация о ставках и льготах по имущественным налогам».

По всем возникающим вопросам, связанным с исчислением и уплатой налогов, можно обращаться по адресу: город Норильск, ул. Талнахская, д. 34, операционный зал, 1 окно.

Режим работы:

-

понедельник, среда – с 0900 до 1800,

-

вторник, четверг – с 0900 до 2000,

-

пятница – с 0900 до 1645.

Публикация 17 (2020), Ваш федеральный подоходный налог

Компенсация по безработице. Если вы получили пособие по безработице, но не получили форму 1099-G «Определенные государственные выплаты» по почте, вам может потребоваться доступ к своей информации через веб-сайт вашего штата, чтобы получить электронную форму 1099-G.

Введение

Вы должны указать в своей декларации все статьи дохода, которые вы получаете в виде денег, имущества и услуг, если в налоговом законодательстве не указано, что вы их не включаете.Однако некоторые статьи исключаются из дохода лишь частично. В этой главе обсуждаются многие виды доходов и объясняется, подлежат ли они налогообложению или нет.

Эта глава начинается с обсуждения следующих статей дохода.

Бартер.

Аннулированные долги.

Торговые вечеринки, на которых вы являетесь хозяином или хозяйкой.

Выручка по страхованию жизни.

Партнерский доход.

S доход корпорации.

Возмещение (включая возмещение государственного подоходного налога).

Арендная плата из личного имущества.

Выплаты.

Роялти.

Пособие по безработице.

Социальные и другие социальные пособия.

Бартер

Бартер — это обмен собственности или услуг. Вы должны включить в свой доход на момент получения справедливую рыночную стоимость собственности или услуг, которые вы получаете при обмене. Если вы обмениваетесь услугами с другим лицом, и вы оба заранее договорились о стоимости услуг, эта стоимость будет принята как справедливая рыночная стоимость, если только стоимость не может быть доказана иначе.

Как правило, вы указываете этот доход в Приложении C (Форма 1040), Прибыль или убыток от бизнеса. Однако, если бартер предполагает обмен чем-то другим, кроме услуг, как, например, в Пример 3 ниже, вам, возможно, придется вместо этого использовать другую форму или расписание.

Однако, если бартер предполагает обмен чем-то другим, кроме услуг, как, например, в Пример 3 ниже, вам, возможно, придется вместо этого использовать другую форму или расписание.

Пример 1.

Вы — индивидуальный адвокат, который оказывает юридические услуги клиенту, небольшой корпорации. Корпорация предоставляет вам акции в качестве оплаты ваших услуг. Вы должны включить справедливую рыночную стоимость акций в свой доход в Приложении C (Форма 1040) в год их получения.

Пример 2.

Вы работаете не по найму и являетесь членом бартерного клуба. Клуб использует «кредитные единицы» как средство обмена. Он добавляет кредитные единицы к вашей учетной записи для товаров или услуг, которые вы предоставляете участникам, которые вы можете использовать для покупки товаров или услуг, предлагаемых другими членами бартерного клуба. Клуб вычитает кредитные единицы из вашей учетной записи, когда вы получаете товары или услуги от других членов. Вы должны включить в свой доход стоимость кредитных единиц, которые добавляются к вашей учетной записи, даже если вы фактически не можете получать товары или услуги от других участников до следующего налогового года.

Вы должны включить в свой доход стоимость кредитных единиц, которые добавляются к вашей учетной записи, даже если вы фактически не можете получать товары или услуги от других участников до следующего налогового года.

Пример 3.

У вас есть небольшой многоквартирный дом. Взамен на бесплатное пользование квартирой в течение 6 месяцев художник дарит вам произведение искусства, которое она создала. Вы должны указать в качестве дохода от аренды в Приложении E (Форма 1040), Дополнительный доход и убыток, справедливую рыночную стоимость произведения искусства, а художник должен указать в качестве дохода в Приложении C (Форма 1040) справедливую арендную стоимость квартиры.

Форма 1099-Б бартерного обмена.

Если вы обменивались недвижимостью или услугами посредством бартерного обмена, форму 1099-B, Выручку от брокерских и бартерных обменных операций или аналогичное заявление по бартерному обмену следует отправить вам до 16 февраля 2021 года. В нем должна быть указана стоимость наличных денег, имущества, услуг, кредитов или ссуд, полученных вами от обменов в течение 2020 года. IRS также получит копию формы 1099-B.

В нем должна быть указана стоимость наличных денег, имущества, услуг, кредитов или ссуд, полученных вами от обменов в течение 2020 года. IRS также получит копию формы 1099-B.

Аннулированные долги

В большинстве случаев, если ваш долг аннулирован или прощен, кроме как в качестве подарка или завещания, вы должны включить аннулированную сумму в свой доход. У вас нет дохода от погашенного долга, если он предназначен для вас в качестве подарка. Долг включает любую задолженность, по которой вы несете ответственность или которая связана с имуществом, которым вы владеете.

Если долг некоммерческий, укажите аннулированную сумму в Приложении 1 (Форма 1040), строка 8. Если это долг предприятия, укажите сумму в Приложении C (Форма 1040) (или в Приложении F (Форма 1040), Прибыль или убыток от сельского хозяйства, если долг — это долг фермы, а вы — фермер).

Форма 1099-С.

Если федеральное правительственное учреждение, финансовое учреждение или кредитный союз аннулирует или прощает ваш долг на сумму 600 долларов или более, вы получите форму 1099-C «Аннулирование долга». Сумма погашенной задолженности указана в графе 2.

Сумма погашенной задолженности указана в графе 2.

Проценты включены в погашенную задолженность.

Если какие-либо проценты прощены и включены в сумму аннулированного долга в поле 2, сумма процентов также будет указана в поле 3. Должны ли вы включать процентную часть аннулированного долга в свой доход, зависит от того, проценты будут вычитаться, когда вы их заплатите. См. Вычитаемая задолженность в разделе Исключения , далее.

Если проценты не подлежат вычету (например, проценты по индивидуальной ссуде), включите в свой доход сумму из поля 2 формы 1099-C. Если проценты подлежат вычету (например, по бизнес-кредиту), включите в свой доход чистую сумму аннулированного долга (сумма, указанная в поле 2, за вычетом суммы процентов, указанной в поле 3).

Ипотечный кредит со скидкой.

Если ваше финансовое учреждение предлагает скидку на досрочную выплату ипотечного кредита, сумма скидки является аннулированной задолженностью. Вы должны включить аннулированную сумму в свой доход.

Вы должны включить аннулированную сумму в свой доход.

Освобождение от ипотеки при продаже или ином отчуждении.

Если вы лично несете ответственность по ипотеке (долгу с регрессом) и освобождаетесь от ипотеки при продаже имущества, вы можете получить прибыль или убыток в размере, не превышающем справедливую рыночную стоимость собственности. Кроме того, если погашение ипотечного кредита превышает справедливую рыночную стоимость собственности, это доход от погашения задолженности, если он не подлежит исключению в соответствии с Исключенная задолженность позже.Сообщите о любом доходе от погашения задолженности по некоммерческой задолженности, который не соответствует критериям исключения в качестве прочего дохода в Приложении 1 (Форма 1040), строка 8.

Если вы не несете личной ответственности по ипотеке (долгу без права регресса) и освобождаетесь от ипотеки при отчуждении собственности (например, путем обращения взыскания), такое возмещение включается в сумму, которую вы реализуете. Вы можете получить налогооблагаемую прибыль, если сумма, которую вы реализуете, превышает вашу скорректированную базу в собственности. Отражайте любую прибыль от некоммерческой собственности как прирост капитала.

Вы можете получить налогооблагаемую прибыль, если сумма, которую вы реализуете, превышает вашу скорректированную базу в собственности. Отражайте любую прибыль от некоммерческой собственности как прирост капитала.

См. Паб. 4681 для получения дополнительной информации.

Задолженность перед акционерами.

Если вы являетесь акционером корпорации, и корпорация аннулирует или прощает ваш долг, аннулированный долг представляет собой конструктивное распределение, которое обычно является для вас дивидендным доходом. Для получения дополнительной информации см. Pub. 542, Корпорации.

Если вы являетесь акционером корпорации и аннулируете задолженность корпорации перед вами, вы, как правило, не получаете дохода.Это связано с тем, что аннулированный долг рассматривается как вклад в капитал корпорации, равный сумме основной суммы долга, которую вы аннулировали.

Погашение погашенной задолженности.

Если вы включили аннулированную сумму в свой доход, а затем выплатили долг, вы можете подать иск о возмещении за год, когда сумма была включена в доход. Вы можете подать претензию по форме 1040-X, если срок давности подачи претензии еще не истек. Срок исковой давности обычно не заканчивается раньше, чем через 3 года после установленной даты вашего первоначального возврата.

Исключения

Есть несколько исключений из включения погашенной задолженности в доход. Это объясняется далее.

Студенческие ссуды.

Некоторые студенческие ссуды содержат положение о том, что вся или часть задолженности, понесенной за обучение в соответствующем учебном заведении, будет аннулирована, если вы в течение определенного периода времени работаете по определенным профессиям у любого из широкого круга работодателей.

У вас нет дохода, если ваш студенческий кредит аннулируется после того, как вы согласились с этим положением и затем выполнили требуемые услуги.Для получения кредита кредит должен быть предоставлен:

Федеральное правительство, правительство штата или местного самоуправления, либо их орган, агентство или их подразделение;

освобожденная от налогов общественная благотворительная корпорация, взявшая на себя контроль над больницей штата, округа или муниципалитета и чьи сотрудники считаются государственными служащими в соответствии с законодательством штата; или

Учебное заведение:

По соглашению с организацией, описанной в (1) или (2), которая предоставила средства организации для предоставления ссуды, или

В рамках программы учебного заведения, разработанной для поощрения студентов к работе с неудовлетворенными потребностями или в областях с неудовлетворенными потребностями, и в рамках которых услуги, предоставляемые студентами (или бывшими студентами), предоставляются для или под руководством правительства. подразделение или организация, освобожденная от налогов, описанная в разделе 501 (c) (3).

Ссуда для рефинансирования квалифицированной студенческой ссуды также будет соответствовать требованиям, если она была предоставлена учебным заведением или квалифицированной освобожденной от налогов организацией в соответствии с ее программой, разработанной, как описано в пункте 3b выше.

Помощь в погашении кредита на образование.

Выплаты по ссуде на образование, произведенные в соответствии с Программой погашения ссуды Национальной службы здравоохранения (Программа погашения ссуды NHSC), программой выплаты ссуды штата на образование, имеющей право на получение средств в соответствии с Законом о государственном здравоохранении, или любой другой программой выплаты ссуды или прощения ссуды штата, которая предназначенные для обеспечения большей доступности медицинских услуг в районах с недостаточным уровнем обслуживания или дефицитом профессиональных медицинских работников, не облагаются налогом.

Вычитаемая задолженность.

У вас нет дохода от списания долга, если выплата долга подлежит вычету. Это исключение применяется только в том случае, если вы используете кассовый метод учета. Для получения дополнительной информации см. Главу 5 Pub. 334, Налоговое руководство для малого бизнеса.

Цена снижена после покупки.

В большинстве случаев, если продавец уменьшает сумму вашей задолженности за приобретенную недвижимость, вы не получаете дохода от этого уменьшения.Уменьшение долга рассматривается как корректировка покупной цены и уменьшает вашу базу в собственности.

Исключенная задолженность.

Не включайте погашенный долг в свой валовой доход в следующих случаях.

Долг аннулирован в деле о банкротстве в соответствии с разделом 11 Кодекса США. См. Паб. 908, Руководство по налогам на банкротство.

Долг аннулируется, если вы неплатежеспособны. Однако вы не можете исключить любую сумму аннулированного долга, превышающую сумму, на которую вы неплатежеспособны.См. Паб. 908.

Задолженность является квалифицированной задолженностью фермерского хозяйства и аннулируется квалифицированным лицом. См. Главу 3 Pub. 225, Налоговый справочник фермера.

Задолженность квалифицируется как задолженность по операциям с недвижимым имуществом. См. Главу 5 Pub. 334.

Аннулирование является подарком.

Задолженность квалифицируется как основная задолженность по месту жительства.

Хозяин или хозяйка

Если вы проводите вечеринку или мероприятие, на котором проводятся продажи, любой подарок или вознаграждение, полученное вами за проведение мероприятия, является платой за помощь прямым продавцам в продажах.Вы должны указать этот объект как доход по его справедливой рыночной стоимости.

К вашим личным праздничным расходам применяется ограничение на питание в размере 50%. В налоговые годы с 2018 по 2025 год не разрешается вычет любых расходов, связанных с деятельностью, которая обычно считается развлечением, развлечением или отдыхом. Налогоплательщики могут продолжать удерживать 50% стоимости деловых обедов, если налогоплательщик (или сотрудник налогоплательщика) присутствует и еда или напитки не считаются расточительными или экстравагантными.Питание может быть предоставлено текущему или потенциальному бизнес-клиенту, клиенту, консультанту или аналогичному деловому контакту. Еда и напитки, которые предоставляются во время развлекательных мероприятий, не будут считаться развлечениями, если они будут приобретены отдельно от мероприятия.

Дополнительную информацию о 50% -ном ограничении расходов на питание см. В Pub. 463, Путевые расходы, подарки и расходы на автомобиль.

Поступления по страхованию жизни

Выручка по страхованию жизни, выплаченная вам в связи со смертью застрахованного лица, не облагается налогом, если полис не был передан вам за определенную плату.Это верно даже в том случае, если выручка была выплачена по полису страхования от несчастных случаев, страхованию здоровья или пожертвованию. Однако процентный доход, полученный в результате страхования жизни, может облагаться налогом.

Поступления не поступали в рассрочку.

Если пособие в случае смерти выплачивается вам единовременно или не через регулярные промежутки времени, включайте в свой доход только те пособия, которые превышают сумму, подлежащую выплате вам на момент смерти застрахованного лица.Если размер пособия, выплачиваемого в случае смерти, не указан, вы включаете в свой доход те выплаты, которые превышают приведенную стоимость выплат на момент смерти.

Поступления получены в рассрочку.

Если вы получаете выплаты по страхованию жизни частями, вы можете исключить часть каждого взноса из своего дохода.

Чтобы определить исключаемую часть, разделите сумму, имеющуюся у страховой компании (как правило, общую единовременную сумму, подлежащую выплате в случае смерти застрахованного лица), на количество подлежащих выплате взносов.Включите в свой доход что-либо сверх этой исключенной части в качестве процентов.

Выживший супруг.

Если ваш (а) супруг (а) умер до 23 октября 1986 г., и страховые выплаты, выплаченные вам в связи со смертью вашего супруга (а), получены частями, вы можете исключить до 1000 долларов в год из процентов, включенных в рассрочку. Если вы снова выйдете замуж, вы можете продолжить исключение.

Сдача полиса за наличные.

Если вы отказываетесь от полиса страхования жизни за наличные, вы должны включить в доход любые доходы, превышающие стоимость полиса страхования жизни.В большинстве случаев ваши затраты (или инвестиции в договор) представляют собой сумму страховых взносов, которые вы уплатили по полису страхования жизни, за вычетом любых возвращенных премий, скидок, дивидендов или невыплаченных кредитов, которые не были включены в ваш доход.

Вы должны получить форму 1099-R, показывающую общую выручку и налогооблагаемую часть. Укажите эти суммы в строках 5a и 5b формы 1040 или 1040-SR.

Дополнительная информация.

Для получения дополнительной информации см. Поступления по страхованию жизни в Pub.525.

Поступления по контракту

Договор о пожертвовании — это политика, в соответствии с которой вам выплачивается определенная сумма денег в определенный день, если вы не умрете до этой даты. В этом случае деньги выплачиваются указанному получателю. Поступления от пожертвований, выплачиваемые вам единовременно при наступлении срока погашения, подлежат налогообложению только в том случае, если поступления превышают стоимость полиса. Чтобы определить свои затраты, вычтите любую сумму, полученную вами ранее по контракту и исключенную из вашего дохода, из общей суммы премий (или другого вознаграждения), уплаченных по контракту.Включите в свой доход ту часть единовременной выплаты, которая превышает ваши расходы.

Пособие в случае ускоренной смерти

Определенные суммы, выплачиваемые в качестве ускоренного пособия в случае смерти в соответствии с договором страхования жизни или в рамках урегулирования до смерти застрахованного лица, не включаются в доход, если застрахованный неизменно или хронически болен.

Поселок Виатикал.

Это продажа или переуступка какой-либо части компенсации в случае смерти по договору страхования жизни поставщику услуг по выплате страховых возмещений.Поставщик денежных расчетов — это лицо, которое регулярно участвует в бизнесе по покупке или переуступке договоров страхования жизни в отношении жизни застрахованных лиц, которые неизлечимо или хронически больны и которое соответствует требованиям раздела 101 (g) (2) (B ) Налогового кодекса.

Исключение по неизлечимой болезни.

Пособие в связи с ускоренной смертью полностью исключается, если застрахованный является неизлечимо больным человеком. Это лицо, которое было сертифицировано врачом как имеющее заболевание или физическое состояние, которое, как можно разумно ожидать, приведет к смерти в течение 24 месяцев с даты свидетельства.

Исключение по хроническим заболеваниям.

Если застрахованный — хронически больной человек, который не неизлечимо болен, пособие по ускоренной смерти, выплачиваемое на основе затрат, понесенных на квалифицированные услуги по долгосрочному уходу, полностью исключается. Ускоренное пособие в случае смерти, выплачиваемое на суточной или другой периодической основе, не допускается до определенного предела. На 2020 год этот лимит составляет 380 долларов. Он применяется к общей сумме ускоренных выплат в случае смерти и любых периодических выплат, полученных по договорам страхования долгосрочного ухода.Для получения информации о пределах и определениях хронически больных лиц, квалифицированных услуг по долгосрочному уходу и договоров страхования долгосрочного ухода см. Договоры страхования долгосрочного ухода в разделе Пособия по болезни и травмам в Pub. 525.

Исключение.

Исключение не распространяется на любую сумму, выплаченную лицу (кроме застрахованного), которое имеет страховой интерес в жизни застрахованного, потому что застрахованный:

Является директором, должностным лицом или служащим лица; или

Имеет финансовую заинтересованность в бизнесе человека.

Форма 8853.

Чтобы подать заявление об исключении ускоренного пособия в случае смерти, выплачиваемого на суточной или другой периодической основе, вы должны вместе с декларацией заполнить форму 8853, Archer MSA и долгосрочные договоры страхования медицинского обслуживания. Вам не нужно заполнять форму 8853, чтобы исключить ускоренное пособие в случае смерти, выплачиваемое на основе фактически понесенных расходов.

Офицер общественной безопасности убит или ранен при исполнении служебных обязанностей

Супруг (а), бывший супруг (а) и ребенок офицера общественной безопасности, убитого при исполнении служебных обязанностей, могут исключить из выплаты валового дохода в связи с потерей кормильца, полученного в рамках государственного плана по разделу 401 (a), относящегося к службе офицера.См. Раздел 101 (h).

Офицер общественной безопасности, который навсегда и полностью инвалид или убит при исполнении служебных обязанностей, а также оставшийся в живых супруг или ребенок могут исключить из дохода пособие по смерти или инвалидности, полученное от Федерального бюро помощи юстиции, или пособие в случае смерти, выплачиваемое программой штата. См. Раздел 104 (a) (6).

Для этой цели термин «офицер общественной безопасности» включает сотрудников правоохранительных органов, пожарных, капелланов, спасателей и членов бригады скорой помощи.Для получения дополнительной информации см. Pub. 559, выжившие, исполнители и администраторы.

Партнерский доход

Товарищество, как правило, не облагается налогом. Доходы, прибыли, убытки, отчисления и кредиты партнерства передаются партнерам на основе распределительной доли каждого партнера в этих статьях.

Приложение К-1 (Форма 1065).

Хотя товарищество, как правило, не платит налога, оно должно подавать информационную декларацию по форме 1065, U.S. Возврат дохода от партнерства и отправка Графика K-1 (Форма 1065) каждому партнеру. Кроме того, партнерство отправит каждому партнеру копию Инструкций партнера по Приложению K-1 (форма 1065), чтобы помочь каждому партнеру сообщить свою долю дохода партнерства, отчислений, кредитов и пунктов налоговых льгот.

. Сохраните расписание K-1 (форма 1065) для своих записей. Не прикрепляйте его к своей форме 1040 или 1040-SR, если это не требуется. .

Для получения дополнительной информации о партнерстве см. Pub.541, Партнерство.

Квалифицированное совместное предприятие.

Если каждый из вас и ваш супруг (а) материально участвуете в качестве единственных участников совместного предприятия, находящегося в совместном владении и управлении, и вы подаете совместную декларацию за налоговый год, вы можете сделать совместные выборы, которые будут рассматриваться как квалифицированное совместное предприятие вместо партнерства. . Чтобы сделать это решение, вы должны разделить все статьи доходов, прибылей, убытков, удержаний и кредитов, относящиеся к бизнесу, между вами и вашим супругом в соответствии с вашими интересами в предприятии.Для получения дополнительной информации о том, как сделать выбор и какие графики подавать, см. Инструкции к вашей индивидуальной налоговой декларации.

Прибыль S корпорации

В большинстве случаев S-корпорация не платит налог на свой доход. Вместо этого прибыль, убытки, отчисления и кредиты корпорации передаются акционерам на основе пропорциональной доли каждого акционера.

Приложение К-1 (Форма 1120-S).

Корпорация S должна подать декларацию по форме 1120-S, U.S. Налоговую декларацию о доходах для S-корпорации и отправьте Таблицу K-1 (Форма 1120-S) каждому акционеру. Кроме того, корпорация S отправит каждому акционеру копию Инструкций акционера по Приложению K-1 (форма 1120-S), чтобы помочь каждому акционеру отчитаться о своей доле в доходах, убытках, кредитах и вычетах корпорации S.

. Сохраните расписание K-1 (форма 1120-S) для своих записей. Не прикрепляйте его к своей форме 1040 или 1040-SR, если это не требуется..

Для получения дополнительной информации о S-корпорациях и их акционерах см. Инструкции к форме 1120-S.

Возврат

Возмещение — это возврат суммы, которую вы вычли или взяли в кредит в предыдущем году. Чаще всего взыскиваются возмещения, возмещения расходов и скидки по вычетам, перечисленным в Приложении A (Форма 1040). У вас также может быть взыскание не включенных в список вычетов (например, платежей по ранее вычтенным безнадежным долгам) и взыскание предметов, по которым вы ранее запрашивали налоговый кредит.

Правило налоговой льготы.

Вы должны включить возмещение в свой доход в год, когда вы его получили, в пределах суммы, на которую вычет или кредит, который вы взяли на возмещенную сумму, уменьшили ваш налог в предыдущем году. Для этой цели любое увеличение суммы, перенесенной на текущий год, в результате вычета или кредита, считается уменьшением вашего налога в предыдущем году. Для получения дополнительной информации см. Pub. 525.

Возврат федерального подоходного налога.

Возврат федерального подоходного налога не включается в ваш доход, потому что они никогда не могут быть вычтены из дохода.

Возврат государственной пошлины.

Если вы получили возврат (или кредит или компенсацию) подоходного налога штата или местного округа в 2020 году, вы, как правило, должны включить его в доход, если вы вычли налог в более раннем году. Плательщик должен отправить вам форму 1099-G «Определенные государственные платежи» до 1 февраля 2021 г. Налоговое управление также получит копию формы 1099-G.Если вы подаете форму 1040 или 1040-SR, используйте Таблицу возмещения подоходного налога штата и местного самоуправления в Инструкциях 2020 года по Приложению 1 (Форма 1040), чтобы определить сумму (если таковая имеется) для включения в ваш доход. См. Паб. 525, когда вам нужно использовать другой рабочий лист.

Если вы можете выбрать вычет за налоговый год, либо:

Государственный и местный подоходный налог, или

Государственные и местные общие налоги с продаж, затем

Возврат процентов по ипотеке.

Если вы получили возмещение или кредит в 2020 году в отношении процентов по ипотеке, уплаченных в более раннем году, сумма должна быть указана в поле 4 вашей формы 1098 «Заявление о процентах по ипотеке». Не вычитайте сумму возмещения из процентов, которые вы заплатили в 2020 году. Возможно, вам придется включить ее в свой доход в соответствии с правилами, описанными в следующих обсуждениях.

Проценты на восстановление.

Проценты на любую из возвращаемых вами сумм следует указывать как процентный доход в полученном году.Например, укажите проценты, полученные вами по возмещению подоходного налога штата или местного округа, в форме 1040 или 1040-SR, строка 2b.

Возмещение и расходы в том же году.

Если возмещение или иное возмещение и расходы происходят в одном и том же году, возмещение уменьшает вычет или кредит и не отражается как доход.

Восстановление 2 и более лет.

Если вы получаете возмещение или иное возмещение в отношении сумм, которые вы заплатили в течение 2 или более отдельных лет, вы должны пропорционально распределить возмещенную сумму между годами, в которых вы ее выплачивали.Это распределение необходимо для определения суммы возмещения за любые предыдущие годы и для определения суммы, если таковая имеется, вашего допустимого вычета по этой статье в текущем году. Для получения информации о том, как рассчитать распределение, см. Recoveries in Pub. 525.

Постатейные вычеты

Если вы взыскиваете любую сумму, которую вы вычли в предыдущем году по Приложению A (Форма 1040), вы, как правило, должны включить полную сумму возмещения в свой доход в том году, в котором вы ее получили.

Куда обращаться.

Введите сумму возмещения подоходного налога штата или местного самоуправления в Приложении 1 (Форма 1040), строка 1, и общую сумму всех других возмещений в качестве прочего дохода в Приложении 1 (Форма 1040), строка 8.

Стандартный лимит вычета.

Обычно вам разрешается требовать стандартного вычета, если вы не перечисляете свои вычеты. Правило возмещения распространяется только на ваши детализированные вычеты, которые превышают ваш стандартный вычет (если вы не обязаны детализировать свои вычеты).Если ваши общие вычеты из доходности за предыдущий год не превышали ваш доход за этот год, включите в свой доход в этом году меньшую из следующих величин:

Пример.

За 2019 год вы подали совместную декларацию. Ваш налогооблагаемый доход составлял 60 000 долларов, и вы не имели права на налоговые льготы. Ваш стандартный вычет составлял 24 400 долларов, и у вас были детализированные вычеты в размере 26 200 долларов. В 2020 году вы получили следующие возмещения сумм, удержанных из вашей налоговой декларации за 2019 год.

| Медицинские расходы | $ 200 | |

| Возврат государственного и местного подоходного налога | 400 | |

| Возврат процентов по ипотеке | 325 | |

| Всего возмещений | $ 925 | |

Ваше общее возмещение меньше суммы, на которую ваши детализированные вычеты превысили стандартный вычет (26 200 долларов — 24 400 долларов США = 1800 долларов США), поэтому вы должны включить свое общее возмещение в свой доход за 2020 год. Сообщите о возврате государственного и местного подоходного налога в размере 400 долларов США на Таблица 1 (Форма 1040), строка 1, и остаток ваших возмещений, 525 долларов, в Приложении 1 (Форма 1040), строка 8.

Стандартный вычет за предыдущие годы.

Чтобы определить, должны ли суммы, возмещенные в текущем году, включаться в ваш доход, вы должны знать стандартный вычет для вашего регистрационного статуса за год, когда вычитание было запрошено. Посмотрите инструкции к своей налоговой декларации за предыдущие годы, чтобы найти стандартный вычет для статуса подачи за предыдущий год.

Пример.

Вы подали совместную декларацию по форме 1040 за 2019 год с налогооблагаемым доходом в размере 45 000 долларов США.Ваши детализированные вычеты составили 24 550 долларов. Стандартный вычет, который вы могли бы потребовать, составлял 24 400 долларов. В 2020 году вы вернули 2100 долларов из своих детализированных вычетов за 2019 год. Ни одно из возмещений не превышало фактических вычетов за 2019 год. Включите 150 долларов возмещения в свой доход за 2020 год. Это меньшее из ваших возмещений (2100 долларов США) или сумма, на которую ваши детализированные вычеты были больше стандартного вычета (24 550 долларов США — 24 400 долларов США = 150 долларов США).

Восстановление ограничено вычетом.

Вы не включаете в свой доход какую-либо сумму восстановления, превышающую сумму, которую вы вычли в предыдущем году. Сумма, которую вы включаете в свой доход, ограничена меньшим из следующих значений:

.Пример.

В течение 2019 года вы заплатили 1700 долларов на медицинские расходы. Из этой суммы вы вычли 200 долларов из своего Приложения А на 2019 год (Форма 1040). В 2020 году вы получили компенсацию в размере 500 долларов США по вашей медицинской страховке за ваши расходы 2019 года. Единственная сумма возмещения в размере 500 долларов, которая должна быть включена в ваш доход за 2020 год, составляет 200 долларов — фактически вычтенная сумма.

Прочие взыскания.

См. Восстановление в Pub. 525 если:

У вас есть взыскания по статьям, кроме постатейных вычетов, или

Вы получили возмещение по предмету, для которого вы запросили налоговый кредит (кроме инвестиционного кредита или иностранного налогового кредита) в предыдущем году.

Арендная плата из движимого имущества

Если вы сдаете в аренду личное имущество, такое как оборудование или транспортные средства, то, как вы сообщаете о своих доходах и расходах, в большинстве случаев определяется:

Независимо от того, является ли сдача в аренду бизнесом, и

Независимо от того, ведется ли аренда с целью получения прибыли.

Отчетность о доходах и расходах бизнеса.

Если вы занимаетесь сдачей внаем личного имущества, укажите свои доходы и расходы в Приложении C (Форма 1040).В инструкциях по форме есть информация о том, как их заполнять.

Отчетность о некоммерческих доходах.

Если вы не занимаетесь арендой личного имущества, укажите свой доход от аренды в Приложении 1 (Форма 1040), строка 8. Укажите тип и сумму дохода в пунктирной линии рядом со строкой 8.

Отчетность о некоммерческих расходах.

Если вы арендуете личную собственность с целью получения прибыли, включите свои расходы на аренду в общую сумму, указанную в Приложении 1 (Форма 1040), строка 22, и просмотрите инструкции там.

Если вы арендуете личную собственность не для получения прибыли, ваши вычеты ограничены, и вы не можете сообщить об убытках для компенсации прочего дохода. См. Деятельность не для получения прибыли в разделе Прочие доходы , далее.

Выплаты

Если вам пришлось выплатить сумму, которую вы включили в свой доход в предыдущем году, вы можете вычесть полученную сумму из своего дохода за год, в котором вы ее выплатили. Или, если сумма, которую вы выплатили, превышает 3000 долларов, вы можете получить кредит в счет вашего налога за год, в котором вы ее выплатили.Как правило, вы можете требовать удержания или кредита только в том случае, если погашение квалифицируется как расходы или убытки, понесенные в вашей торговле или бизнесе, или в коммерческой операции.

Вид удержания.

Тип вычета, который вам разрешен в год выплаты, зависит от типа дохода, который вы включили в предыдущий год. Обычно вы вычитаете погашение по той же форме или графику, по которым вы ранее указали его как доход. Например, если вы указали его как доход от самозанятости, вычтите его как коммерческие расходы в Приложении C (Форма 1040) или Приложении F (Форма 1040).Если вы указали это как прирост капитала, вычтите его как убыток, как описано в Инструкциях к Приложению D (Форма 1040). Если вы указали его как заработную плату, пособие по безработице или другой доход, не связанный с коммерческой деятельностью, вы можете вычесть его как другой детализированный вычет, если выплаченная сумма превышает 3000 долларов.

. Начиная с 2018 года, вы больше не можете требовать каких-либо других детализированных вычетов, поэтому, если выплаченная сумма составила 3000 долларов США или меньше, вы не сможете вычесть ее из своего дохода в год, в котором вы ее выплатили..

Выплаченные пособия по социальному обеспечению.

Если вы выплатили пособие по социальному обеспечению или эквивалентное пенсионное пособие железнодорожникам, см. Выплата пособий . в главе 7.

Погашение в размере 3000 долларов или меньше.

Если сумма, которую вы выплатили, составляла 3000 долларов или меньше, вычтите ее из своего дохода в том году, в котором вы ее выплатили.

Выплата свыше 3000 долларов.

Если сумма, которую вы выплатили, составила более 3000 долларов, вы можете вычесть погашение как другой детализированный вычет в Приложении A (Форма 1040), строка 16, если вы включили доход в соответствии с заявлением о праве.Это означает, что в то время, когда вы включали доход, казалось, что у вас есть неограниченное право на него. Однако вы можете выбрать кредит на год погашения. Рассчитайте свой налог при использовании обоих методов и сравните результаты. Используйте метод (вычет или кредит), позволяющий снизить налоги.

. При определении того, была ли выплаченная вами сумма больше или меньше 3000 долларов, учитывайте общую сумму, возвращаемую по возврату. Каждый случай погашения отдельно не рассматривается..

Метод 1.

Рассчитайте свой налог на 2020 год, требуя вычета из возвращенной суммы. Если вы вычтете его как другой детализированный вычет, укажите его в Приложении A (Форма 1040), строка 16.

Метод 2.

Рассчитайте свой налог на 2020 год, потребовав зачет возвращенной суммы. Следуй этим шагам.

Рассчитайте свой налог на 2020 год без вычета возвращенной суммы.

Измените размер налога с предыдущего года без включения в доход суммы, которую вы выплатили в 2020 году.

Вычтите налог в (2) из налога, указанного в вашей декларации за предыдущий год. Это заслуга.

Вычтите ответ в (3) из суммы налога за 2020 год без вычета (шаг 1).

Если метод 1 приводит к уменьшению налога, вычтите возвращенную сумму. Если метод 2 приводит к уменьшению налога, запросите кредит, указанный в (3) выше в Приложении 3 (Форма 1040), строка 12d, добавив сумму кредита к любым другим кредитам в этой строке, и просмотрите инструкции там.

Пример этого вычисления можно найти в Pub. 525.

Выплаченная заработная плата облагается налогами на социальное обеспечение и медицинское обслуживание.

Если вам пришлось выплатить сумму, которую вы включили в свою заработную плату или компенсацию в предыдущем году, когда были уплачены налоги на социальное обеспечение, Medicare или RRTA уровня 1, попросите своего работодателя вернуть вам излишек суммы. Если работодатель отказывается возмещать налоги, попросите выписку с указанием суммы сверхнормативного сбора в обоснование вашего требования.Подайте заявку на возмещение, используя Форму 843, Заявление о возмещении и Запрос на снижение выбросов.

Выплаченная заработная плата облагается дополнительным налогом на медицинское обслуживание.

Работодатели не могут произвести корректировку или подать иск о возмещении дополнительного удержания налога по программе Medicare при возмещении заработной платы, полученной сотрудником в предыдущем году, поскольку сотрудник определяет обязательства по дополнительному налогу в рамках программы Medicare в декларации о доходах сотрудника за предыдущий год. Если вам пришлось выплатить сумму, которую вы включили в свою заработную плату или компенсацию в предыдущем году и на которую был уплачен дополнительный налог на Medicare, вы можете получить возможность вернуть дополнительный налог на Medicare, уплаченный с этой суммы.Чтобы возместить дополнительный налог в рамках программы Medicare с выплаченной заработной платы или компенсации, вы должны подать форму 1040-X «Налоговая декларация США с поправками» за предыдущий год, в котором изначально была получена заработная плата или компенсация. См. Инструкции к форме 1040-X.

Роялти

Роялти от авторских прав, патентов, нефти, газа и полезных ископаемых облагаются налогом как обычный доход.

В большинстве случаев вы указываете роялти в Части I Приложения E (Форма 1040). Однако, если вы владеете долей участия в добыче нефти, газа или полезных ископаемых или ведете бизнес в качестве самозанятого писателя, изобретателя, художника и т. Д., укажите свои доходы и расходы в Приложении C (Форма 1040).

Авторские права и патенты.

Роялти от авторских прав на литературные, музыкальные или художественные произведения и аналогичную собственность или от патентов на изобретения — это суммы, выплачиваемые вам за право использовать вашу работу в течение определенного периода времени. Роялти обычно основаны на количестве проданных единиц, таком как количество книг, билетов на представление или проданных машин.

Нефть, газ и полезные ископаемые.

Доход от роялти от добычи нефти, газа и полезных ископаемых — это сумма, которую вы получаете при добыче природных ресурсов из вашей собственности. Роялти основаны на единицах измерения, таких как баррели, тонны и т. Д., И выплачиваются вам лицом или компанией, которые сдают недвижимость у вас в аренду.

Истощение.

Если вы являетесь владельцем экономического интереса в месторождениях полезных ископаемых или нефтяных и газовых скважинах, вы можете вернуть свои инвестиции за счет пособия на истощение.Для получения информации по этому вопросу см. Главу 9 Pub. 535.

Уголь и железная руда.

При определенных обстоятельствах вы можете рассматривать суммы, полученные от продажи угля и железной руды, как платежи от продажи основных средств, а не как доход от роялти. Для получения информации о прибылях и убытках от продажи угля и железной руды см. Главу 2 Pub. 544.

Продажа имущественного интереса.

Если вы полностью продаете свою долю в правах на нефть, газ или полезные ископаемые, полученная вами сумма считается платой за продажу собственности, используемой в торговле или бизнесе в соответствии с разделом 1231, а не доходом от роялти.При определенных обстоятельствах продажа подлежит учету прироста капитала или убытков, как описано в Инструкциях к Приложению D (Форма 1040). Для получения дополнительной информации о продаже собственности по разделу 1231 см. Главу 3 Pub. 544.

Если вы сохраняете роялти, преобладающий роялти или долю чистой прибыли в минеральном имуществе в течение всего срока его службы, вы заключили договор аренды или субаренду, а также любые денежные средства, полученные вами за уступку других долей в этом имуществе является обычным доходом с учетом скидки на истощение.

Продана часть будущей продукции.

Если вы владеете недрами, но продаете часть будущей продукции, в большинстве случаев вы относитесь к деньгам, полученным от покупателя в момент продажи, как к ссуде от покупателя. Не включайте это в свой доход и не учитывайте истощение на его основе.

Когда начинается производство, вы включаете всю выручку в свой доход, вычитаете все производственные расходы и вычитаете истощение из этой суммы, чтобы получить свой налогооблагаемый доход от собственности.

Пособие по безработице

Налоговый режим получаемого вами пособия по безработице зависит от типа программы, выплачивающей пособие.

Пособие по безработице.

Вы должны включить в доход все получаемое вами пособие по безработице. Вы должны получить форму 1099-G, в которой в графе 1 будет указана общая сумма выплаченного вам пособия по безработице. В большинстве случаев вы указываете пособие по безработице в Таблице 1 (Форма 1040), строка 7.

. Если вы получили пособие по безработице, но не получили форму 1099-G «Определенные государственные выплаты» по почте, вам может потребоваться доступ к своей информации через веб-сайт вашего штата, чтобы получить электронную форму 1099-G. .

Виды пособий по безработице.

Компенсация по безработице обычно включает любую сумму, полученную в соответствии с законодательством США или штата о пособиях по безработице. Он включает следующие преимущества.

Пособия, выплачиваемые штатом или округом Колумбия из Федерального трастового фонда по безработице.

Государственное страхование от безработицы.

Пособие по безработице на железной дороге.

Выплаты по инвалидности из государственной программы, выплачиваемые вместо компенсации по безработице. (Суммы, полученные в качестве компенсации работникам за травмы или болезнь, не являются компенсацией по безработице.Для получения дополнительной информации см. Главу 5.)

Пособия на перестройку торговли в соответствии с Законом о торговле 1974 года.

Пособие по безработице в соответствии с Законом о помощи в случае стихийных бедствий и чрезвычайной помощи.

Пособие по безработице в соответствии с Законом о дерегулировании авиакомпаний 1978 года.

Государственная программа.

Если вы делаете взносы в государственную программу компенсации по безработице и ваши взносы не вычитаются, суммы, которые вы получаете по программе, не включаются в компенсацию по безработице, пока вы не вернете свои взносы.Если вы вычли все свои взносы в программу, вся сумма, которую вы получаете по программе, включается в ваш доход.

Выплата пособия по безработице.

Если вы выплатили в 2020 году пособие по безработице, полученное в 2020 году, вычтите сумму, которую вы выплатили, из общей суммы, которую вы получили, и введите разницу в Таблицу 1 (Форма 1040), строка 7. В пунктирной линии рядом с вашей записью введите » Repaid »и сумма, которую вы вернули.Если вы выплатили пособие по безработице в 2020 году, которое вы включили в доход за предыдущий год, вы можете вычесть сумму, выплаченную в Приложении A (форма 1040), строка 16, если вы перечисляете вычеты и сумма превышает 3000 долларов. См. «Погашения » ранее.

Удержание налогов.

Вы можете выбрать, чтобы из вашего пособия по безработице удерживался федеральный подоходный налог. Чтобы сделать этот выбор, заполните форму W-4V «Запрос о добровольном удержании» и передайте ее в офис, занимающийся выплатами.Налог будет удерживаться в размере 10% от суммы платежа.

. Если вы не решите, чтобы налог удерживался из вашего пособия по безработице, вы можете подлежать уплате расчетного налога. Если вы не платите достаточную сумму налога в виде удерживаемого или расчетного налога, либо их комбинации, возможно, вам придется заплатить штраф. Для получения дополнительной информации о предполагаемом налоге см. , глава 4 . .

Дополнительное пособие по безработице.

Пособия, полученные из фонда, финансируемого работодателем (в который работники не вносили взносов), не являются компенсацией по безработице.Они облагаются налогом в виде заработной платы. Для получения дополнительной информации см. Supplemental Unemployment Benefits в разделе 5 Pub. 15-A, Дополнительный налоговый справочник работодателя. Укажите эти платежи в строке 1 формы 1040 или 1040-SR.

Выплата пособий.

Возможно, вам придется выплатить часть дополнительного пособия по безработице, чтобы иметь право на получение пособия по корректировке торговли в соответствии с Законом о торговле 1974 года. Если вы выплачиваете дополнительные пособия по безработице в том же году, в котором вы их получили, уменьшите общую сумму пособия на сумму, которую вы выплачиваете.Если вы выплатите пособие в более позднем году, вы должны включить полную сумму полученных пособий в свой доход за год, в который вы их получили.

Вычтите погашение в следующем году как корректировку валового дохода по форме 1040 или 1040-SR. Включите погашение в График 1 (Форма 1040), строка 22, и ознакомьтесь с инструкциями там. Если сумма, которую вы выплачиваете в следующем году, превышает 3000 долларов, вы можете взять кредит из вашего налога за следующий год вместо вычета возвращенной суммы.Для получения дополнительной информации об этом см. «Выплаты » ранее.

Частная касса по безработице.

Выплаты пособия по безработице из частного (не профсоюзного) фонда, в который вы добровольно вносите взносы, облагаются налогом только в том случае, если получаемые вами суммы превышают ваши общие выплаты в фонд. Укажите налогооблагаемую сумму в Приложении 1 (Форма 1040), строка 8.

Платежи профсоюзов.

Пособия, выплачиваемые вам как безработному члену профсоюза из регулярных профсоюзных взносов, включены в ваш доход в Таблице 1 (Форма 1040), строка 8.Однако, если вы делаете взносы в специальный профсоюзный фонд и ваши платежи в этот фонд не подлежат вычету, пособие по безработице, которое вы получаете из этого фонда, включается в ваш доход только в той степени, в которой они превышают ваши взносы.

Гарантированная годовая заработная плата.

Выплаты, которые вы получаете от своего работодателя в периоды безработицы в соответствии с профсоюзным соглашением, которое гарантирует вам полную оплату в течение года, облагаются налогом как заработная плата. Включите их в строку 1 формы 1040 или 1040-SR.

Государственные служащие.

Выплаты, аналогичные государственным пособиям по безработице, могут производиться государством своим служащим, на которых не распространяется закон штата о пособиях по безработице. Хотя выплаты полностью облагаются налогом, не указывайте их как пособие по безработице. Укажите эти платежи в Приложении 1 (Форма 1040), строка 8.

Социальные и другие социальные пособия

Не включайте в свой доход выплаты государственного пособия из фонда общественного благосостояния, основанные на необходимости, например выплаты слепым людям в соответствии с законом штата о государственной помощи.Выплаты из государственного фонда жертвам преступлений не должны включаться в доходы потерпевших, если они носят характер социальных выплат. Не вычитайте медицинские расходы, возмещаемые таким фондом. Вы должны включить в свой доход любые социальные выплаты, которые являются компенсацией за услуги или получены обманным путем.

Выплаты по программе помощи в корректировке торговли (RTAA) при трудоустройстве.

платежей RTAA, полученных от штата, должны быть включены в ваш доход.Штат должен отправить вам форму 1099-G, чтобы сообщить вам сумму, которую вы должны включить в доход. Сумма должна быть указана в Приложении 1 (Форма 1040), строка 8.

Инвалиды.

Если у вас есть инвалидность, вы должны включить в доход компенсацию, которую вы получаете за оказываемые вами услуги, если компенсация не исключена иным образом. Однако вы не включаете в доход стоимость товаров, услуг и денежных средств, которые вы получаете не за свои услуги, а за обучение и реабилитацию, потому что вы инвалид.Исключаемые суммы включают оплату транспорта и сопутствующего ухода, например, услуги переводчика для глухих, услуги чтения для слепых и услуги, помогающие людям с умственными недостатками выполнять свою работу.

Гранты на оказание помощи при стихийных бедствиях.

Не включайте гранты после стихийных бедствий, полученные в соответствии с Законом Роберта Т. Стаффорда о помощи при стихийных бедствиях и экстренной помощи, в свой доход, если выплаты грантов производятся для того, чтобы помочь вам покрыть необходимые расходы или серьезные потребности в медицине, стоматологии, жилье, личном имуществе, расходы на транспорт, уход за детьми или похороны.Не вычитайте потери от несчастных случаев или медицинские расходы, которые специально возмещаются этими грантами на оказание помощи при стихийных бедствиях. Если вы вычли убыток от несчастного случая из-за потери вашего личного места жительства, а затем вы получили пособие на случай стихийного бедствия в связи с потерей того же места жительства, вам, возможно, придется включить часть или всю пособие в свой налогооблагаемый доход. См. Recoveries ранее. Выплаты по безработице в соответствии с Законом являются налогооблагаемой компенсацией по безработице. См. Компенсация по безработице в разделе Пособие по безработице ранее.

Выплаты по оказанию помощи в случае стихийных бедствий.

Вы можете исключить из дохода любую полученную сумму, которая является квалифицированной выплатой помощи в случае стихийного бедствия. Выплата квалифицированной помощи при стихийных бедствиях — это выплаченная вам сумма:

Для возмещения или оплаты разумных и необходимых личных, семейных, бытовых или похоронных расходов, возникших в результате квалифицированного бедствия;

Для возмещения или оплаты разумных и необходимых расходов, понесенных в связи с ремонтом или восстановлением вашего дома или ремонтом или заменой его содержимого, в той степени, в которой это связано с квалифицированной катастрофой;

Лицом, занимающимся предоставлением или продажей транспортных средств в качестве обычного перевозчика, в связи со смертью или телесными повреждениями, причиненными в результате квалифицированного бедствия; или

Федеральным, государственным или местным правительством, агентством или органом в связи с квалифицированным бедствием в целях содействия общему благосостоянию.

Квалифицированная катастрофа:

Бедствие, возникшее в результате террористической или военной акции;

Катастрофа, объявленная на федеральном уровне; или

Катастрофа, возникшая в результате аварии с участием обычного перевозчика или любого другого события, которое было определено министром финансов или его или ее представителем как катастрофическое.

Для сумм, выплачиваемых в соответствии с пунктом (4), бедствие квалифицируется, если оно определено соответствующими федеральными, государственными или местными властями, требующими помощи со стороны федерального, государственного или местного правительства, агентства или механизма.

Платежи за ликвидацию последствий стихийных бедствий.

Вы можете исключить из дохода любую полученную сумму, которая является квалифицированным платежом для смягчения последствий стихийного бедствия. Квалифицированные выплаты за смягчение последствий стихийных бедствий обычно выплачиваются вам в период сразу после повреждения имущества в результате стихийного бедствия.Однако платежи за смягчение последствий стихийных бедствий используются для смягчения (уменьшения серьезности) потенциального ущерба от будущих стихийных бедствий. Они выплачиваются вам через органы власти штата и местные органы власти в соответствии с положениями Закона Роберта Т. Стаффорда о чрезвычайной помощи и помощи в случае стихийных бедствий или Закона о национальном страховании от наводнений.

Вы не можете увеличить базовую или скорректированную базу вашей собственности для улучшений, произведенных за счет необлагаемых налогом платежей за смягчение последствий стихийных бедствий.

Программа доступной модификации дома (HAMP).

Если вы пользуетесь платой за успешную работу по программе HAMP, эти платежи не облагаются налогом.

Выплаты по ипотечной помощи в соответствии с разделом 235 Национального жилищного закона.

Платежи, произведенные в соответствии с разделом 235 Национального закона о жилищном строительстве для оказания помощи по ипотеке, не включаются в доход домовладельца. Проценты, уплаченные домовладельцу по программе помощи по ипотеке, не могут быть вычтены.

Medicare.

Пособия по программе Medicare, полученные в соответствии с разделом XVIII Закона о социальном обеспечении, не включаются в валовой доход лиц, за которых они выплачиваются.Это включает в себя базовую (Часть A (Страховые выплаты в больнице для пожилых людей)) и дополнительную (Часть B (Дополнительные медицинские страховые выплаты для пожилых людей)).

Пособия по социальному обеспечению (включая единовременные выплаты, относящиеся к предыдущим годам), пособия по дополнительному страховому доходу (SSI) и единовременные пособия в случае смерти.