Какие налоги платят при покупке квартиры в Украине

Налоги и сборы при покупке квартиры

Договор купли-продажи недвижимости оформляется у нотариуса, который вносит информацию об изменении собственника квадратных метров в Государственный реестр вещных прав на недвижимое имущество. С этого момента обязанность уплаты налогов переходит физическому лицу, то есть покупателю. Оплатить придется:

- Услуги нотариуса. Возможны два варианта: обращение к частному нотариусу или к государственному. Во втором случае можно сэкономить немного денег, но обычно регистрация купли-продажи недвижимости государственным нотариусом занимает больше времени. Поэтому важно выбрать, что в приоритете — время или деньги.

- Сбор в Пенсионный фонд. После заключения сделки покупателю жилья необходимо уплатить сбор в Пенсионный фонд в размере 1% суммы покупки. Полученную квитанцию об оплате нужно предоставить нотариусу, который на ее основании внесет сведения в Государственный реестр. Стоимость услуги зависит от срочности: 5 рабочих дней — 230 гривен, 2 дня — 2 270 гривен, два часа — 11 350 гривен.

- Госпошлину за удостоверение операции с недвижимостью нотариусом. Оплачивается в соответствии с Декретом Кабмина Украины «О государственной пошлине» в размере 1% кадастровой стоимости жилья. Нотариальные услуги (составление договора, внесение данных в реестр) оплачиваются отдельно.

Ставка налога устанавливается органами местного самоуправления в каждой области Украины, но не может превышать 1,5% установленной на 1 января отчетного года минимальной суммы за квадратный метр: на 2020 год — 70,85 грн за квадратный метр, на 2021 год – 90 грн. Расходы при покупке недвижимости несут обе стороны сделки или одна из них, если есть соответствующие договоренности.

Налог уплачивается в течение 14 дней с момента возникновения налогового обязательства. При покупке квартиры такая обязанность возникает:

- на момент заключения договора купли-продажи квартиры — договор перехода права собственности, а не предварительный договор купли-продажи недвижимости;

- при заполнении заявления об оформлении ипотеки или заключении нотариального договора, содержащего положение об установлении ипотеки.

С момента выполнения вышеуказанных действий есть две недели для расчета в налоговой инспекции, то есть уплаты налога. Налог при покупке квартиры у застройщика (НДС) перечисляется в день оплаты стоимости недвижимости.

ЖК Nordica Residence от Корпорации Недвижимости РИЕЛОплата услуг нотариуса

Затраты на услуги нотариуса при покупке квартиры — тема, с которой сталкивается каждый, кто решает купить квартиру на первичном рынке. Покупая квартиру на первичном рынке, зачастую не обойтись без предварительного договора. Здесь следует уточнить, что договор девелопера, заключенный в форме нотариального акта, — это не то же самое, что и предварительный договор. Предварительный договор подписывается как форма обеспечения интересов покупателя и продавца. В нем указывается дата подписания окончательного договора купли-продажи. Предварительный договор может быть подписан или не подписан в форме нотариального акта.

Кто оплачивает предварительный договор у нотариуса, если стороны хотят подписать документ в виде нотариального акта? В правилах не указано, кто несет расходы в таком случае. Чаще всего нотариальные расходы при покупке квартиры у застройщика делятся между покупателем и продавцом. Они включают расходы на подготовку нотариального акта и судебные издержки, связанные, например, с записями в земельном и ипотечном реестрах. Дополнительными расходами, помимо нотариального сбора, являются выписки из нотариального акта. В договор застройщика также должно быть включено заявление в суд о внесении записи в земельный и ипотечный реестр. Кроме того, при подписании нотариального акта взимается НДС от нотариального сбора и сбор за получение нотариального акта.

Чаще всего нотариальные расходы при покупке квартиры у застройщика делятся между покупателем и продавцом. Они включают расходы на подготовку нотариального акта и судебные издержки, связанные, например, с записями в земельном и ипотечном реестрах. Дополнительными расходами, помимо нотариального сбора, являются выписки из нотариального акта. В договор застройщика также должно быть включено заявление в суд о внесении записи в земельный и ипотечный реестр. Кроме того, при подписании нотариального акта взимается НДС от нотариального сбора и сбор за получение нотариального акта.

Недвижимость, требующая уплаты налога

Обязательная уплата налога на недвижимость касается квартир площадью более 60 кв.м. Если площадь жилья превышает 60 кв.м, то размер выплаты рассчитывается, исходя из квадратуры, превышающей минимально установленную площадь, до уплаты налога. Например, для квартиры площадью 90 кв.м налог рассчитывается только на 30 кв. м. Для квартир площадью более 300 кв.м обязательной является также уплата налога на роскошь, составляющего +25 000 гривен к сумме основного налога ежегодно.

м. Для квартир площадью более 300 кв.м обязательной является также уплата налога на роскошь, составляющего +25 000 гривен к сумме основного налога ежегодно.

- содержащаяся за счет местного или государственного бюджета;

- расположенная в зоне обязательного отселения;

- находящаяся в аварийном состоянии.

Если говорить о покупке квартиры на первичном рынке, то условий, при которых возможно освобождение от оплаты сбора, быть не может. Не стоит пытаться снизить сумму, сознательно занижая покупную цену объекта в договоре. Налоговая служба проверяет рыночную стоимость помещения и обычно учитывает средние цены в конкретном населенном пункте. Если цена продажи квартиры, указанная в договоре, значительно ниже рыночной (свыше 33%), налоговая инспекция может потребовать от налогоплательщика дать объяснения или немедленно уплатить налог.

ЖК «Львовская Площадь» от Корпорации Недвижимости РИЕЛКатегории граждан Украины, освобожденные от уплаты налога на недвижимость

Кабинет Министров Украины Декретом №7-93 в п. 18, ст. 4 определил категории граждан, освобожденных от уплаты государственной пошлины при покупке квартиры:

18, ст. 4 определил категории граждан, освобожденных от уплаты государственной пошлины при покупке квартиры:

- дети-сироты;

- жильцы общежитий;

- религиозные организации;

- участники АТО и их семьи;

- семьи, в которых 5 и более детей;

- дети-инвалиды с одним родителем;

- инвалиды немецко-советской войны;

- пострадавшие при аварии на ЧАЭС (I и II категории).

Освобожденными от уплаты налога могут быть жители зоны отчуждения или обязательного отселения.

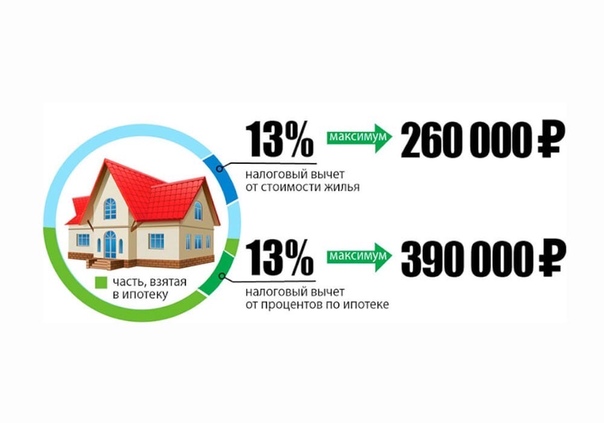

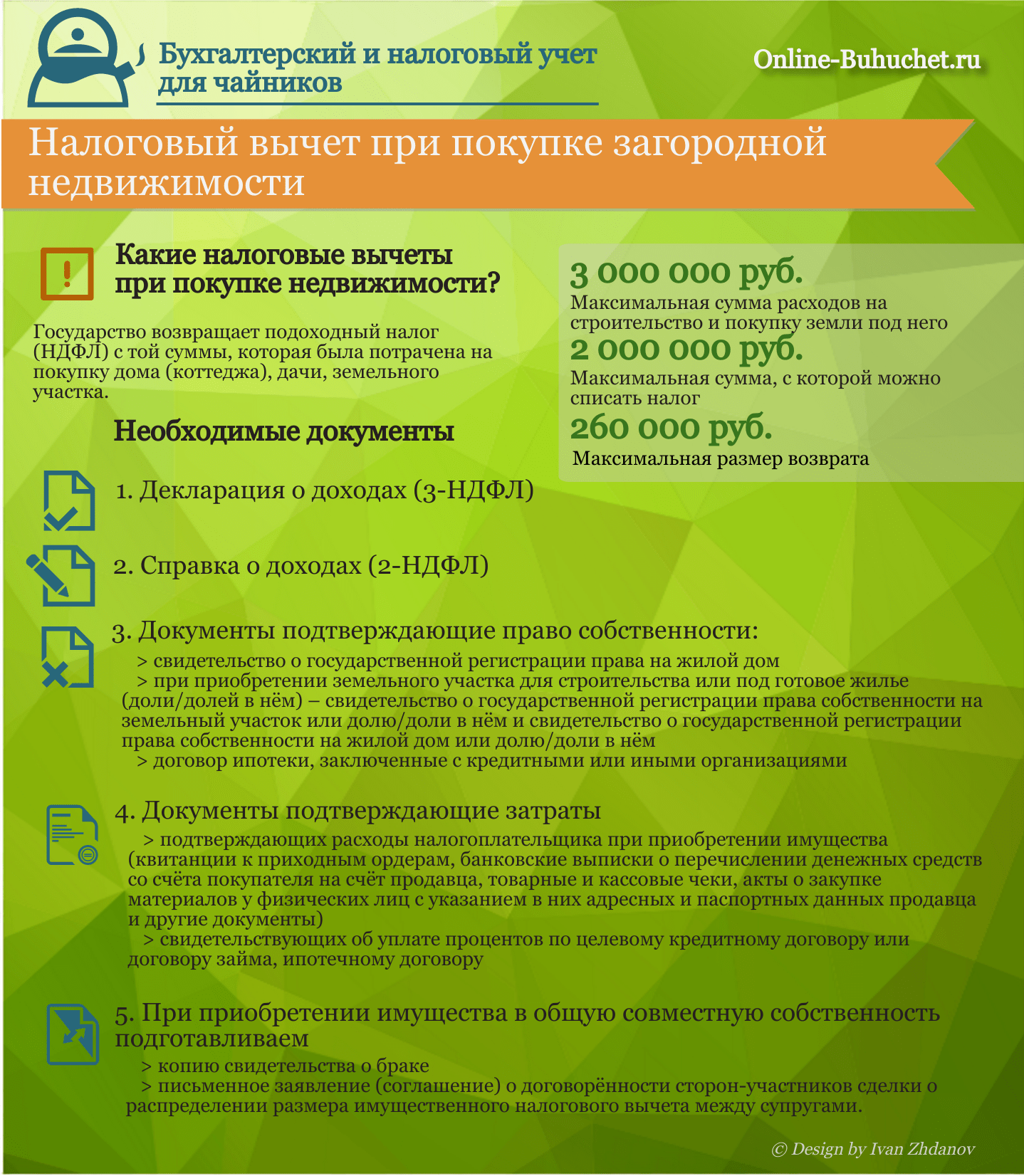

ЖК Riel City от Корпорации Недвижимости РИЕЛВозврат налогового вычета при покупке жилья

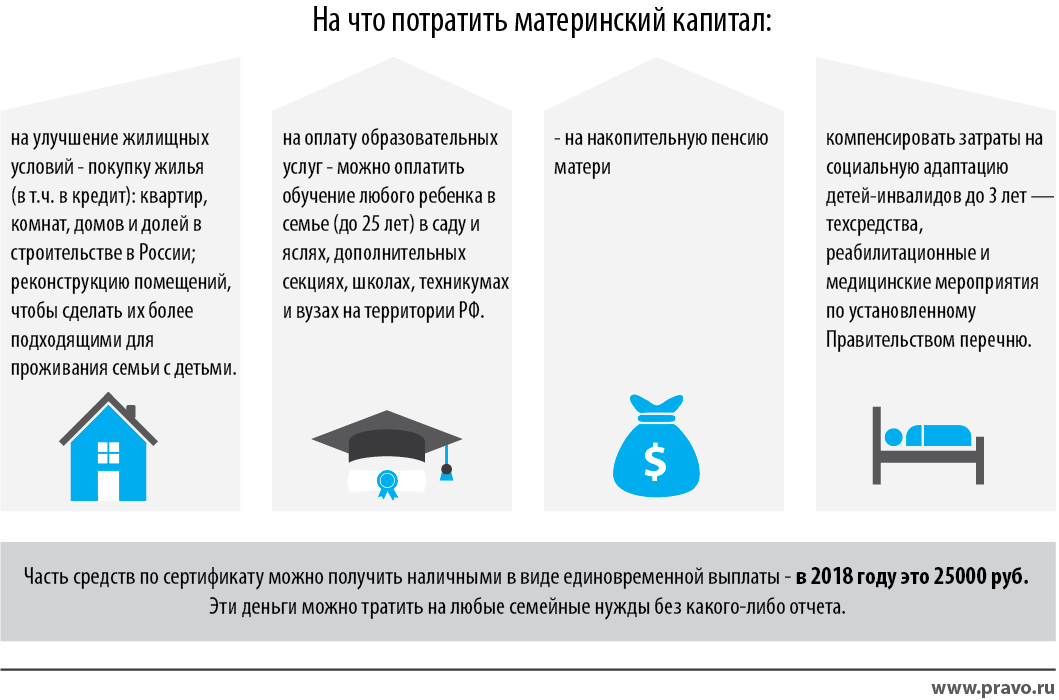

Согласно ст. 166 НКУ, граждане Украины, покупающие жилье впервые или состоящие в очереди на квартиру, имеют право на возврат налогового вычета за приобретенную недвижимость. Сделать это можно только после регистрации по адресу купленного жилья и после подачи декларации в фискальную службу. Это также относится к жилью, купленному в ипотеку, но с некоторыми особенностями:

- официальное трудоустройство — минимальный рабочий стаж составляет 1 год, кроме тех, кто работает по гражданско-правовому договору или занимается предпринимательской деятельностью;

- регистрация — ипотечное жилье должно быть зарегистрированным местом проживания гражданина, претендующего на налоговый вычет;

- срок действия ипотеки — не должен превышать 10 лет.

Государство возмещает только часть процентов по ипотеке, без учета тела кредита. Также размер налогового вычета за год не должен превышать размер годовой заработной платы заявителя, а площадь квартиры должна равняться 100 кв.м или меньше для получения максимальной компенсации. В случае жилья площадью более 100 кв.м применяется понижающий коэффициент, снижается размер налогового вычета.

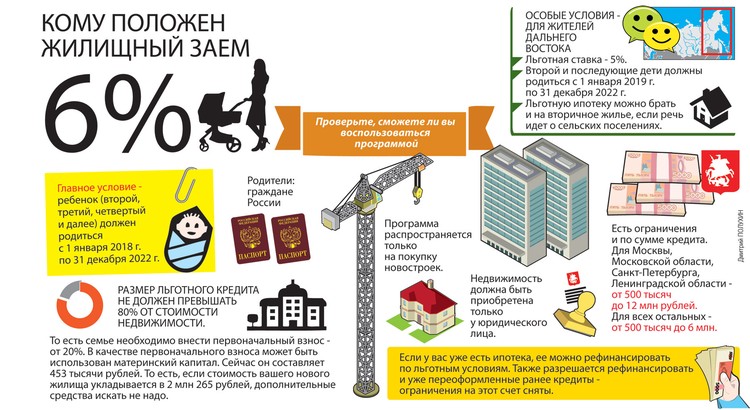

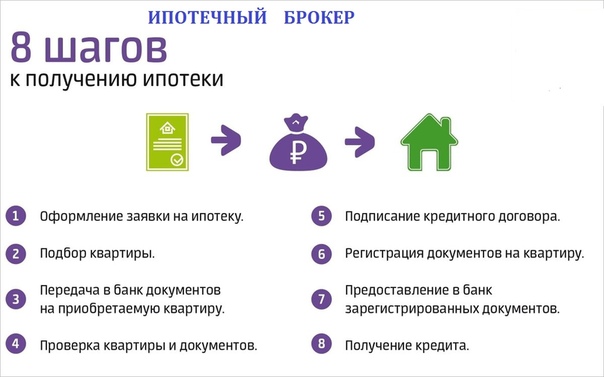

Если квартира приобретается в ипотеку, также возникают дополнительные расходы:

- Комиссия за выдачу кредита. Это сумма, которую необходимо уплатить банку за выдачу кредита. Сегодня можно найти предложения без комиссии, но они адресованы определенным категориям заемщиков и содержат дополнительные условия. Стандартный размер комиссии — 2% стоимости кредита. Конечная стоимость устанавливается банком индивидуально, но обычно ценой снижения комиссии является необходимость покупки дополнительного продукта, например, страховки жизни и здоровья.

- Страхование имущества. Этот вид страхования является обязательным при оформлении ипотечного кредита.

Такая страховка гарантирует, что в случае нанесения ущерба недвижимости, выступающей в качестве залога, банк может получить компенсацию, равнозначную потерянному объему ликвидности жилья.

Такая страховка гарантирует, что в случае нанесения ущерба недвижимости, выступающей в качестве залога, банк может получить компенсацию, равнозначную потерянному объему ликвидности жилья. - Промежуточное страхование. Оформление ипотеки занимает от нескольких недель до нескольких месяцев. Это время для банка рискованное, потому что кредит на тот момент не обеспечен. В это время роль временного обеспечения выполняет промежуточное страхование — до внесения ипотеки в земельный и ипотечный реестры.

Свяжитесь со специалистами Корпорации Недвижимости РИЕЛ по указанным телефонам или через форму обратной связи, чтобы они помогли вам в оформлении документов и в организации покупки квартиры.

Расходы и налоги при покупке недвижимости в 2019 году … с ипотекой или без — idealista

При покупке недвижимости в Испании ипотека — это не единственный большой расход. Покупатели сталкиваются со многими другими расходами и налогами, которые требуется оплатить, чтобы стать собственником.

Эксперты рекомендуют дополнительно отложить 10% -12% от стоимости покупки (в зависимости от автономного сообщества), на такие расходы, как оценка, нотариус, регистрация и налоги (НДС, налог на передачу имущественных прав и т.п.). Это обязательные расходы, связанные с покупкой недвижимости. Их сумма будет зависеть от того, будет ли это новое или вторичное имущество, а также от его цены. В этой статье мы рассмотрим каждый расход, и его ориентировочную сумму в 2019 году.

Расходы на покупкуНотариус

Расходы, которые необходимо учитывать при покупке как нового, так и вторичного жилья, — нотариальные. Нотариальные тарифы регулируются правительством и имеют одинаковые расценки. В случае оформления нотариального акта купли-продажи цены варьируются от 600 до 875 евро, в зависимости от стоимости имущества. Например, за квартиру стоимостью 100 000 евро нужно будет заплатить около 850 евро, а за квартиру стоимостью 250 000 евро — около 1000 евро.

Земельный кадастр

Еще одним расходом является регистрация актов, подписанных нотариусом. Сборы устанавливаются в законодательном порядке и зависят от стоимости имущества, хотя обычно они составляют от 400 до 650 евро.

Налоги, связанные с куплей-продажей

Покупатель также должен иметь дополнительные сбережения для уплаты налогов, хотя их сумма будет зависеть от цены имущества и от того, это новое или вторичное жилье.

Что касается расходов и налога на покупку нового дома, то основным налогом является НДС, который в 2019 году составляет 10%. Например, для недвижимости стоимостью 100 000 евро это будет 10 000 евро, а для недвижимости стоимостью 250 000 евро — 25 000 евро. В то же время, на Канарских островах применяется другой налог: косвенный общий налог Канарских островов (IGIC), который составляет 6,5%. В случае с государственным жильем НДС может составлять 4%, но он варьируется в зависимости от автономного сообщества и типа социального жилья.

В дополнение к НДС, вторым налогом является налог на документированные правовые акты (IAJD). Этот налог по-прежнему оплачивается покупателем и будет отличаться в каждом автономном сообществе.

Также, для вторичной недвижимости наиболее важным налогом является налог на передачу имущества (ITP). В этом случае сумма зависит от процента, применяемого к установленной цене, и автономного сообщества, в котором находится жилье. Обычно применяется ставка от 6% до 10%. Тем не менее, для субсидируемого жилья, многодетных семей и молодежи, ставки, как правило, снижены. Например, в Мадриде многодетные семьи, приобретающие жилье, заплатят налог 4% от требуемой цены при условии, что приобретенное имущество предназначено для постоянного проживания.

Управляющая компания — необязательный расход

Единственное необязательное прибавление к стоимость покупки дома — это комиссия за услуги агентства, которое клиент может нанять для обработки расчетов по налогам и других документов. Это частные специалисты, поэтому никаких установленных расценок здесь нет. Они обычно заключают контракт только тогда, когда открывается ипотека для приобретения недвижимости. Приблизительная стоимость услуг такого агенства составляет 300 евро.

Это частные специалисты, поэтому никаких установленных расценок здесь нет. Они обычно заключают контракт только тогда, когда открывается ипотека для приобретения недвижимости. Приблизительная стоимость услуг такого агенства составляет 300 евро.

Если покупатель собирается приобрести новое или вторичное жилье с помощью ипотечного кредита, то необходимо будет добавить некоторые дополнительные расходы к связанным с куплей-продажей.

Оценка дома

Если покупатель собирается подать заявку на ипотеку, он должен будет заплатить оценщику, чтобы оценить имущество, тогда банк будет знать, какой процент финансирования он может предоставить. Как правило, банковские организации предоставляют кредиты на сумму, эквивалентную 80% покупной цены или оценочной стоимости, хотя некоторые финансируют даже 90-100% покупной цены. В 2019 году оценка стоит от 250 до 600 евро в зависимости от службы, проводящей оценку, типа имущества и его оценки. Оценка действительна в течение 6 месяцев с даты выдачи документа. Поскольку в июне 2019 года вступил в силу новый Закон об ипотеке, остальные расходы, такие как нотариальные, реестровые и на документированные правовые акты, несет банк.

Оценка действительна в течение 6 месяцев с даты выдачи документа. Поскольку в июне 2019 года вступил в силу новый Закон об ипотеке, остальные расходы, такие как нотариальные, реестровые и на документированные правовые акты, несет банк.

Комиссия за открытие

Эта комиссия может достигать до 2% от заемного капитала по согласованию с финансовым учреждением. Эта сумма вычитается непосредственно из денег, предоставленных залогодержателю. Однако, существует много банков, которые не взимают этот платеж.

Налог на документированные правовые акты (IAJD)

Этот налог уплачивается при подписании нотариального документа, который затем должен быть внесен в реестр с одновременной денежной оплатой. С ноября 2018 года вступил в силу Королевский декрет, обязывающий банки уплачивать этот налог.

Нотариус

Нотариальные сборы — это плата за оформление нотариального акта ипотечного кредита. Эти расходы оплачиваются банками с июня 2019 года.

Реестр недвижимости

Чтобы зарегистрировать акты, подписанные нотариусом, снова придется платить. Опять же, сборы устанавливаются законодательством. Эти расходы оплачиваются банками с июня 2019 года.

Опять же, сборы устанавливаются законодательством. Эти расходы оплачиваются банками с июня 2019 года.

Управляющая компания

Банк, предоставляющий ипотеку, выбирает управляющую компанию для выполнения административной работы и всех бюрократических процедур. С июня 2019 года эти расходы также несут банки. Компания должна вернуть неизрасходованные деньги держателю ипотеки и предоставить ему счета и документы, подтверждающие оплату расходов на нотариуса и регистрацию, которые банк не берет на себя. Еще раз напомним, что AJD оплачивается банком.

|

Недвижимость в Великобритании является доступной благодаря невысоким ставкам по ипотечным кредитам. Не секрет, что стоимость ипотеки напрямую зависит от ставки рефинансирования, определяемой банком Англии. Если проследить динамику ставки банка Англии, то мы увидим, что она стабильно снижалась с 7,5% в 1998 году до 0,25%, причем те сравнительно небольшие увеличения (по 0,25 процентного пункта), которые имели место, например, в 2001 или 2006 годах и 2017 годах , носили или будут носить кратковременный характер. Что такое ипотека?Ипотека является займом, который берется, чтобы позволить купить недвижимость. Большинство банков и строительных компаний, а также специализированные ипотечные компании предоставляют ипотеку. Сколько можно занятьОбычно нужно смотреть на коэффициент 4-5 годовых доходов, на эту сумму кредитные организации смогут предоставить кредитование. Также необходимо учитывать оценочную стоимость квартиры, обычно проводимая оценка недвижимости показывает более низкую стоимость чем рыночная. И кредитная организация, при выдаче кредита, будет исходить именно из оценочной стоимости, а не рыночной. С учетом индивидуального подхода к решению задач клиента, кредитные организации готовы предоставлять до 80% от стоимости недвижимости. Но, еще раз хотелось бы обратить ваше внимание на то, что выдача кредита на покупку недвижимости носит индивидуальный характер, и предложения от разных кредиторов могут значительно отличаться друг от друга. Иностранным покупателям стало практически невозможно получить ипотеку на территории Британии, если у них здесь отсутствуют доходы. Ипотека — это «обеспеченный займ»В случае если вам предоставляется ипотека, сама недвижимость выступает «обеспечением» займа. Это значит, что если вы не возвратите сумму займа, заимодатель может войти во владение и продать собственность, чтобы вернуть свои деньги. Поэтому прежде чем обратиться за ипотекой, надо быть уверенным, что вы сможете выплачивать деньги. Решая вопрос об ипотекеВсегда полезно встретиться со специалистом по ипотеке, чтобы обсудить, какую сумму вы можете взять в долг, если вы еще этого не знаете. Это поможет вам составить представление о том, какую недвижимость вы можете себе позволить; в какой области; какое общее количество средств вам придется потратить в процессе покупки дома. Выбор недвижимости и ваше предложениеЕсли вы уже выбрали недвижимость, которую вы желаете приобрести, вам нужно связаться с риэлтером, действующим от имени продавца, и сделать предложение по покупке этой недвижимости. Выбор юристаПосле того, как предложение о покупке недвижимости было принято, риэлтеру продавца понадобится информация о вашем юристе. Ваш юрист занимается всеми юридическими аспектами покупки недвижимости, что называется оформление документов по переходу права на недвижимость (conveyancing). Вам надлежит оплатить все расходы юриста, а от них во многом зависит скорость оформления документов по ипотеке. Помимо юриста представляющего ваши интересы в сделке будет участвовать еще и юрист кредитной организации. Услуги которого, как правило, также оплачиваете вы. Прежде чем принимать ипотечное предложение, вам нужно четко изучить все аспекты кредитного договора. Ипотечная сделка

Обмен контрактамиПосле того как ваш юрист провел все необходимые исследования и было достигнуто соглашение об условиях контракта, может быть произведен обмен контрактами. После того как каждая из сторон подписала контракт, и стороны обменялись контрактами, контракты вступают в силу. Контракты включают дату вступления в силу, т.е., дату, начиная с которой недвижимость становится вашей. При обмене контрактами должен быть уплачен любой требуемый залог. При обмене контрактами необходимо оформить страхование здания, чтобы начиная с этого дня недвижимость была застрахована. Если у вас уже есть страховка, как правило, ваш страховщик освободит эту новую недвижимость от увеличения страховой суммы до даты вступления контракта в силу. Завершение сделкиК этому, ранее согласованному дню, на клиентском счете вашего адвоката должны быть сосредоточены все необходимые средства для покупки недвижимости, как ваши собственные так и заёмные. |

Каковы же издержки?Оценка/ осмотр Осмотр и оценка недвижимости производится для того, чтобы убедить банк, что недвижимость является приемлемым залогом за предоставление займа. Стоимость этой оценки также ляжет на Ваши плечи. Юридические издержки Как правило, необходимо выбрать юриста или лицензированного специалиста по передаче прав на недвижимость, чтобы он взял на себя юридические аспекты покупки недвижимости. Справки в местном органе власти Ваш юридический советник должен навести справки, чтобы узнать, нет ли планов будущей застройки, которые могут повлиять на стоимость и приобретение вами выбранной недвижимости. Регистрация земли Проверяется законность собственности и регистрируется собственник по данному адресу Гербовый сбор Величина stamp duty зависит от стоимости недвижимости

В Осеннем Стейтменте 2015 г. было объявлено о новых правилах оплаты Stamp Duty для недвижимости buy to let и вторых домов, которые вступили в действие с апреля 2016 года. Большинство кредитных организаций берут плату за сделку по ипотеке. Некоторые кредиторы разрешают прибавить эту сумму к сумме ипотеки, и цены различаются в зависимости от выбранного кредитора и предложения по ипотеке. Более высокая стоимость кредита (ранее известная как Гарантия по возмещению убытков по ипотеке) Это страховой полис, задача которого — защитить кредитора от потерь, которые он понесет, если придется приобрести собственность из-за долгов по ипотеке. Эта страховка общепринята в случае больших кредитов для оценки ипотеки, в случае если цена недвижимости ненамного превышает запрашиваемую сумму займа. Эти расходы несет, как правило, заемщик, но важно помнить, что это страховка для кредитора, а не заемщика, но платите за нее вы. Страховка Кредиторы настаивают на том, чтобы недвижимость была адекватно застрахована соответствующим полисом на здание, охватывающим обычные риски. Кроме того, вы должны иметь специальную страховку, покрывающую кражу, пожар, ущерб и т.д.. Другой формой защиты является план защиты ипотеки, цель которого — гарантировать защиту от безработицы, болезни и увольнения по сокращению. Страхование жизни Некоторые кредиторы требуют страхования жизни, которое призвано возместить заем в случае вашей смерти. Как правило, необходим один из следующих видов страхования. Срочная страховка — эта самая дешевая и простая форма страхования жизни, предусматривающая страхование жизни лишь на определенный срок. Сумма страховки выплачивается только в случае, если страхователь умирает в этот период. Такой полис не имеет никакой инвестиционной ценности. Неизменная срочная страховка — сумма, которую застрахованный не меняет в течение срока действия полиса. Убывающая срочная страховка — сумма уменьшается пропорционально сокращению подлежащей выплате суммы. Этот тип страховки, как правило, используется для защиты ипотеки с выплатой процента по капиталу, где баланс к выплате уменьшается с каждым годом. Другие формы защиты Можно также подумать о страховке в случае утраты трудоспособности из-за болезни или несчастного случая или смертельно опасной болезни. Эти вопросы можно обсудить с вашим консультантом по ипотеке. |

При покупке дома важно иметь заключение оценщика об общем состоянии недвижимости. Оценщик — это квалифицированный эксперт по зданиям, который может обнаружить любую проблему или слабое место в вашей потенциальной покупке- он должен будет произвести оценку. Существует три основных типа оценка Общая оценка Это оценка только в целях ипотеки. Это ограниченный отчет для строительных компаний, банков и других кредиторов до того, как дается ссуда на приобретение недвижимости. Отчет исключительно помогает сориентировать кредиторов относительно стоимости недвижимости. Хотя оценщик, являющийся квалифицированным специалистом, и делает осмотр объекта, это не тщательный осмотр, и он может выявить только крупные дефекты. Оценщик не осматривает подвальные помещения, чердак и крышу и другие помещения, в которые может быть затруднительно попасть. Но помните! Ипотечная оценка основана на ограниченном осмотре, цель которого — удовлетворить требованиям кредитных организаций. Это не полноценный осмотр в целях оценки. Помни, покупатель! Осмотр при оценке для покупки дома более подробен, чем Общая оценка, и сосредоточен он на дефектах и проблемах, носящих неотложный или серьезный характер. Осмотр при покупке дома Осмотр и оценка при покупке дома (HSV , Homebuyer Survey and Valuation), также известный под названием Отчет покупателя дома, это оценка, выполняемая по определенному стандарту, установленному RICS — это наиболее рекомендуемый вариант для обычной недвижимости, построенной в пределах последних 150 лет, находящейся в неплохом состоянии. ОН не касается в подробностях недвижимости и сосредоточен только на вопросах, требующих неотложного внимания. Он не слишком подходит для недвижимости, требующей ремонта, или в случае если вы планируете капитально перестроить дом. HSV включает следующие детали:

В отчете есть раздел, посвященный проблемам, о которых должен знать ваш юрист. Подтверждается рыночная стоимость недвижимости и дается оценка восстановления дома и суммы, на которую следует его застраховать. В общем, отчет включает подробности о важных и неотложных дефектах и дается заключение о безопасности, местоположении и окружении, которое может повлиять на ваше решение приобрести эту недвижимость. Строительная оценка является наиболее полной формой оценки недвижимости- но также и самой дорогой. Ее цель — обнаружить любой аспект дома, который может означать необходимость ремонта или снизить стоимость дома; если проблема обнаружилась впоследствии и не была замечена оценщиком, от оценщика можно потребовать компенсацию. Строительный осмотрСтроительный осмотр — это детальный осмотр недвижимости. Он годится для любой недвижимости, в частности:

Обследуются все доступные части недвижимости — и вы можете попросить включить определенные зоны, таким образом, вы можете прояснить все опасения по поводу здания. Строительный осмотр включает подробности о следующем:

Строительный обзор более дорог, поскольку оценщик охватывает все доступные части недвижимости. Этот тип обзора годится для любых типов жилья, но особенно мы рекомендуем его в отношении собственности, построенной до 1920 г. Или при значительных перестройках или перепрофилировании здания. Во многих отношениях он построен по той же схеме, что и Осмотр при покупке дома, касаясь основных элементов, но помимо этого в нем дается более подробное объяснение конструкции и даются рекомендации по дефектам и возможным путям их исправления. Новая недвижимостьДом, которому меньше 10 лет, может подпадать под действие Схемы национального совета по домостроению (NHBC National House Building Council) или других сходных гарантий. Гарантия переходит к новому собственнику и охватывает только некоторые из дефектов, которые появились после того, как дом был продан. Что делать, если дело принимает дурной оборотЕсли вы считаете, что ваш новый дом имеет проблемы, которые просмотрел оценщик, вы можете обратиться в RICS, если он является ее членом.

|

образец в Сбербанке, ВТБ и других банках

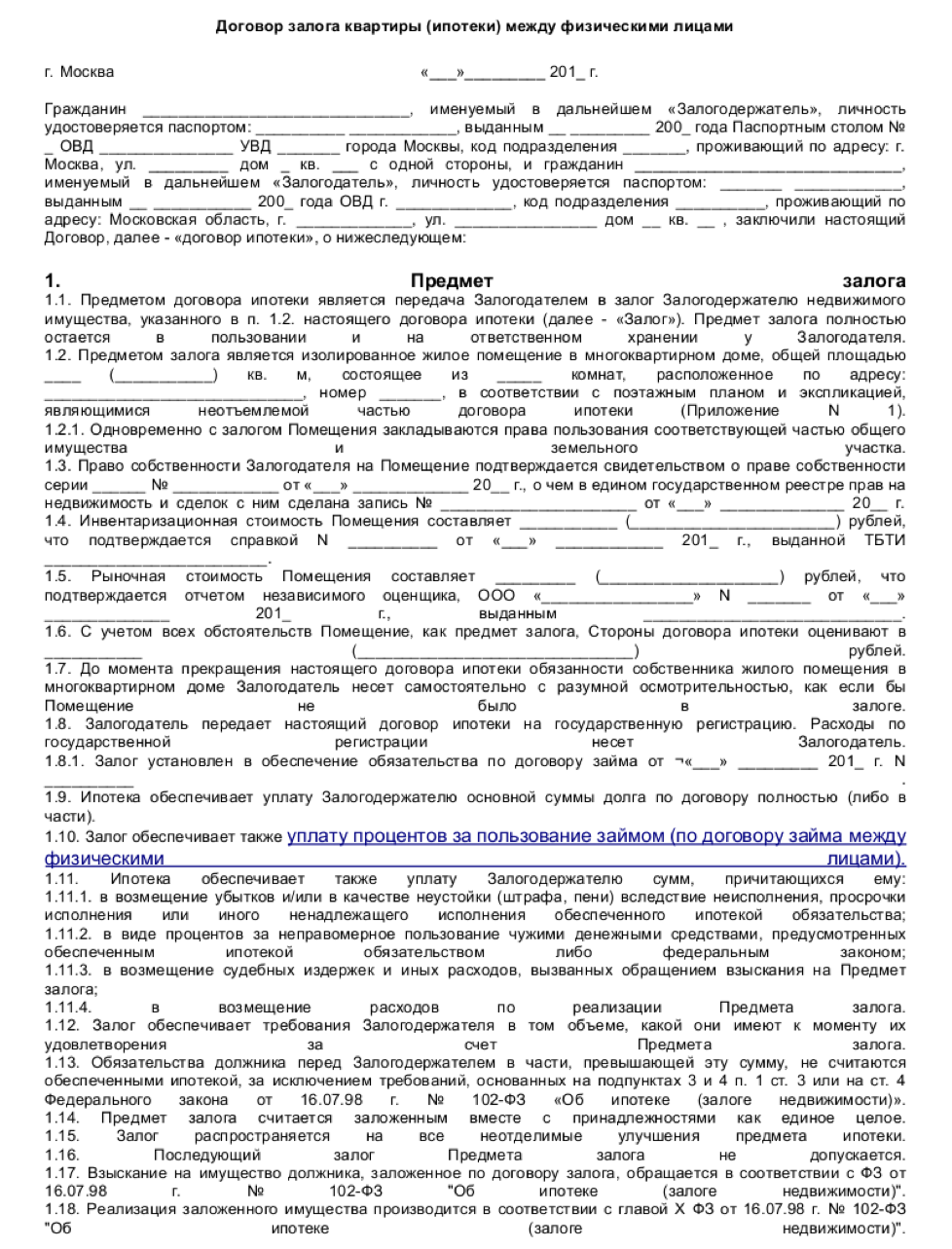

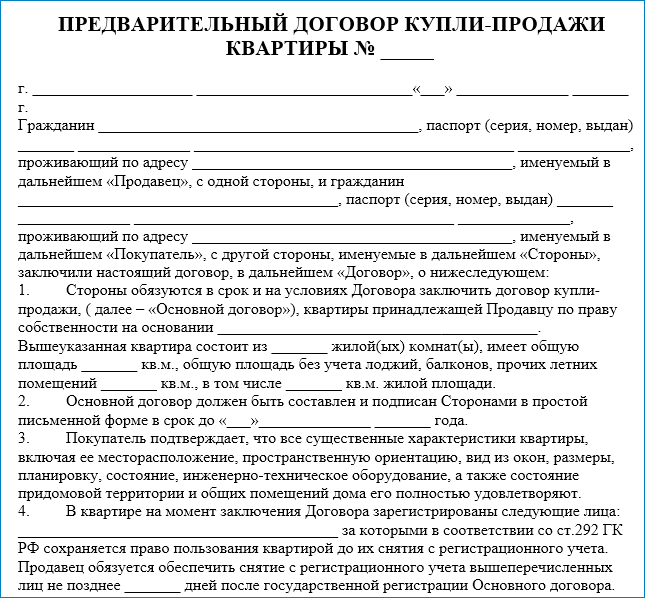

Одним из самых важных пунктов осуществления ипотечного кредитования является грамотное заключение договора купли-продажи приобретаемой в кредит недвижимости. Прежде чем подписывать документ необходимо детально изучить каждый пункт договора, который не должен ущемлять права заемщика. Желательно подключить опытного юриста, который поможет разобраться во всех тонкостях оформления подобной документации. В данной статье речь пойдет об основных правилах и нюансах оформления договора купли-продажи ипотечной недвижимости.

В данной статье речь пойдет об основных правилах и нюансах оформления договора купли-продажи ипотечной недвижимости.

Содержание

Скрыть- Подробнее о договоре

- Предмет договора

- Основные условия

- Источник оплаты и порядок расчетов

- Срок действия договора

- Права и обязанности сторон

- Образец заполнения договора

- Основные нюансы и возможные ошибки

- Бланк договора

- Что такое предварительный договор купли продажи?

Подробнее о договоре

Данный документ представляет собой своеобразное подтверждение того, что приобретаемая недвижимость находится в залоге у банка до окончания выплат по кредиту. При заключении данного вида договора необходимо обязательное участие двух сторон — кредитной организации, выдающей ипотеку, а также заемщика. В стандартном договоре указываются обязательные для заполнения пункты — заемщику необходимо внимательно вносить все требуемые данные и тщательно проверять информацию, представленную в документе. В договоре обязательно указывается предмет ипотеки — залоговое имущество, приобретаемое заемщиком. Дополнительно фиксируется точный срок окончания ипотечных выплат.

В договоре обязательно указывается предмет ипотеки — залоговое имущество, приобретаемое заемщиком. Дополнительно фиксируется точный срок окончания ипотечных выплат.

Также прописываются права и обязанности сторон, заключающих ипотечную сделку.

Предмет договора

Согласно ст. 554 ГК РФ предметом ипотечного договора является приобретаемая недвижимость. До момента окончания ипотечных выплат квартира находится в собственности банка — всё это детально отображается в договоре с указанием точных информационных данных о приобретаемой недвижимости. В договоре обязательно указывается общая площадь, количество комнат, особенности планировки, а также цена приобретаемой в ипотеку недвижимости.

Основные условия

Существует перечень обязательных условий, при отсутствии хотя бы одного из которых документ не будет иметь юридическую силу. Договор обязательно должен содержать наименование документа, информацию обо всех участниках сделки, а также предмет договора. Обязательными пунктами являются полные информационные данные, позволяющие детально идентифицировать всех участников ипотечной сделки.

Обязательными пунктами являются полные информационные данные, позволяющие детально идентифицировать всех участников ипотечной сделки.

В документе обязательно прописываются паспортные данные участников, точные адреса их регистрации, а также ИНН. Также указывается полная информация обо всех документах, подтверждающих, что продавец является владельцем имущества (договор дарения, купли-продажи и так далее). Прописывается детальная характеристика предмета осуществляемой сделки — точный адрес, общая площадь имущества, а также наличие возможных обременений. Также указывается цена приобретаемой в ипотеку недвижимости.

Дополнительно в договоре указывается полный перечень всех лиц, которые будут проживать в квартире. Среди важных условий можно выделить указание информации о состоянии квартиры с упоминанием ключевых особенностей планировки, сведений о ремонте и наличии предметов мебели. Также может прилагаться дополнительная справка об отсутствии задолженности по коммунальным платежам.

Дополнительно могут быть указаны сведения о тех, кто несет все расходы по сделке — оплата нотариальных пошлин и так далее.

Источник оплаты и порядок расчетов

В ипотечном договоре обязательно указывается общая сумма, переданная банку до подписания договора. При наличии первоначального взноса в ипотечном договоре купли-продажи обязательно указывается, что часть средств заемщик внес из личных сбережений, а другая часть оплаты предоставляется банком в качестве кредита.

В договоре прописывается процент, который начисляется на общую сумму кредита. Также указываются сведения о полном нахождении приобретаемой квартиры в залоге кредитора (банковской организации).В разделе заключаемых договорных обязательств — «Особенности расчетов между сторонами» указываются данные об общей стоимости залоговой квартиры. Также детально прописываются все этапы выплаты долга.

Срок действия договора

Договор купли-продажи ипотечной квартиры вступает в силу сразу после момента подписания. При этом в договоре обязательно указываются сроки ипотечного залога, которые действуют до момента окончательного выполнения обязательств между банком и держателем ипотеки.

При этом в договоре обязательно указываются сроки ипотечного залога, которые действуют до момента окончательного выполнения обязательств между банком и держателем ипотеки.

Права и обязанности сторон

Данный пункт договора является самым объемным. В обязанности продавца входит наличие обязательной страховки объекта ипотеки от всех существующих рисков — повреждения, утраты имущества и так далее. При этом необходимо предоставить копии документов, которые будут подтверждать факт наличия страховки. Дополнительно в договоре прописывается стандартный пункт об обязательном уведомлении кредитора о любых возникающих изменениях условий страховки.

В данном пункте указываются условия, при которых обе стороны могут законно требовать расторжения существующего договора, а также применения штрафных санкций.

Образец заполнения договора

Заключение сделки предполагает обязательное наличие предварительного договора купли-продажи, образец которого представлен ниже.

Образец предварительного договора купли-продажи квартиры по ипотеке

Договор купли продажи с использованием ипотеки Сбербанка

Основные нюансы и возможные ошибки

Подписывая стандартный договор купли-продажи ипотеки, необходимо учитывать важные нюансы. Важно обращать внимание на цену, которая обозначена в договоре и внимательно изучить пункт, касающийся размера ипотечной ставки. В договоре на приобретение ипотечной недвижимости необходимо предусмотреть следующие нюансы:

- Стандартный порядок расчетов. Необходимо заранее договориться о том, кто понесет дополнительные расходы по ипотечной сделке. Всё дело в том, что в тарифах некоторых стандартных кредитных учреждений предусмотрены дополнительные комиссии за снятие, также перевод денежных средств.

- Также необходимо обратить внимание на срок передачи ипотечной недвижимости. Дату передачи залоговой квартиры необходимо заранее обсудить и указать в документе.

Если на момент ипотечной сделки в квартире прописаны иные лица, необходимо указать точные сроки их выписки.

Если на момент ипотечной сделки в квартире прописаны иные лица, необходимо указать точные сроки их выписки. - Важно проверять все введённые данные договора. При совершении любых ошибок при подписании документа он может не пройти государственную регистрацию. Опытные юристы советуют, что договор купли-продажи ипотечной недвижимости необходимо перечитывать несколько раз — чаще всего важная информация, предоставляемая банком, прописывается мелким шрифтом.

В договоре могут встречаться профессиональные термины, значение которых необходимо сразу уточнить у юриста. Следует помнить, что после подписания договора расторгнуть его практически невозможно (сделать это можно только через суд при наличии серьезных нарушений второй стороны — участника подписания договора).

Бланк договора

Договор купли-продажи квартиры, приобретаемой в ипотеку, можно оформить в простой письменной форме, а также в нотариальной. Выбор будет непосредственно зависеть от желания участников сделки и их юридических интересов. При подписании простого письменного договора важно грамотно составлять каждый пункт.

При подписании простого письменного договора важно грамотно составлять каждый пункт.

Текст документа может помочь составить нотариус — помощь профессионального специалиста позволит учесть все важные нюансы оформления и правильно заполнить все пункты.

Что такое предварительный договор купли продажи?

Заключение предварительного договора является обязательным при оформлении ипотечной сделки. Всё дело в том, что для сбора документации необходимо время и чтобы ни один из участников договора не смог поменять решение заключается специальный вид договора — предварительный, который также как и основной, имеет собственную юридическую силу.Сразу же после подписания договора обеими сторонами он вступает в силу.

Как супругам разделить обязательства по ипотеке при разводе?

Финансовые обязательства сохраняются за супругами в равных долях независимо от того, кто является заемщиком и собственником квартиры. Поделить их можно несколькими способами

При разводе квартира, купленная в кредит, признается совместно нажитым имуществом супругов. И неважно, кто является заемщиком по ипотечному кредиту, выступил ли один из супругов созаемщиком и кто стал собственником квартиры. За супругами сохраняются равные имущественные права и обязательства, и они несут солидарную ответственность перед банком по кредиту.

И неважно, кто является заемщиком по ипотечному кредиту, выступил ли один из супругов созаемщиком и кто стал собственником квартиры. За супругами сохраняются равные имущественные права и обязательства, и они несут солидарную ответственность перед банком по кредиту.

Есть несколько способов выплаты ипотечного кредита при разводе.

1. Супруги продают квартиру и за счет вырученной суммы закрывают долг. Остаток они делят в равных долях между собой.

Возникает вопрос: можно ли продать квартиру, если она куплена в кредит? Да, возможны несколько вариантов.

- Досрочно, до продажи, погасить кредит.

- Продать квартиру с участием банка, который выдал кредит. Как это выглядит: собственник недвижимости находит покупателя, который уплачивает его кредит. Затем банк и Росреестр снимают обременение на квартиру (залог). После этого банк передает ее покупателю по договору купли-продажи. Разницу между стоимостью квартиры и суммой оплаты покупатель передает первоначальному собственнику.

- Переоформить кредит на покупателя. В этом случае он возмещает заемщику уже выплаченные банку средства, а оставшуюся сумму погашает в течение установленного срока. Но покупатель должен соответствовать требованиям банка.

2. Супруги заключают соглашение о том, что квартира остается одному из них. Тот, кому достанется квартира, продолжит выплачивать кредит. Второй супруг отказывается от своей доли. При этом он вправе получить половину суммы, которая была выплачена банку.

3. Квартира делится на доли через суд. Каждый из супругов будет выплачивать кредит пропорционально своей доле. Если один из них не будет платить, то второй супруг вправе будет через суд взыскать с него половину платежей.

Омск – город будущего!. Официальный портал Администрации города Омска

Омск — город будущего!

Город Омск основан в 1716 году. Официально получил статус города в 1782 году. С 1934 года — административный центр Омской области.

Площадь Омска — 566,9 кв. км. Территория города разделена на пять административных округов: Центральный, Советский, Кировский, Ленинский, Октябрьский. Протяженность города Омска вдоль реки Иртыш — около 40 км.

Расстояние от Омска до Москвы — 2 555 км.

Координаты города Омска: 55.00˚ северной широты, 73.24˚ восточной долготы.

Климат Омска — резко континентальный. Зима суровая, продолжительная, с устойчивым снежным покровом. Лето теплое, чаще жаркое. Для весны и осени характерны резкие колебания температуры. Средняя температура самого теплого месяца (июля): +18˚С. Средняя температура самого холодного месяца (января): –19˚С.

Часовой пояс: GMT +6.

Численность населения на 1 января 2020 года составляет 1 154 500 человек.

Плотность населения — 2 036,7 человек на 1 кв. км.

Омск — один из крупнейших городов Западно-Сибирского региона России. Омская область соседствует на западе и севере с Тюменской областью, на востоке – с Томской и Новосибирской областями, на юге и юго-западе — с Республикой Казахстан.

©Фото Б.В. Метцгера

Герб города Омска

Омск — крупный транспортный узел, в котором пересекаются воздушный, речной, железнодорожный, автомобильный и трубопроводный транспортные пути. Расположение на пересечении Транссибирской железнодорожной магистрали с крупной водной артерией (рекой Иртыш), наличие аэропорта обеспечивают динамичное и разностороннее развитие города.

©Фото Алёны Гробовой

Город на слиянии двух рек

В настоящее время Омск — крупнейший промышленный, научный и культурный центр Западной Сибири, обладающий высоким социальным, научным, производственным потенциалом.

©Фото Б.В. Метцгера

Тарские ворота

Сложившаяся структура экономики города определяет Омск как крупный центр обрабатывающей промышленности, основу которой составляют предприятия топливно-энергетических отраслей, химической и нефтехимической промышленности, машиностроения, пищевой промышленности.

©Фото Б. В. Метцгера

В. Метцгера

Омский нефтезавод

В Омске широко представлены финансовые институты, действуют филиалы всех крупнейших российских банков, а также брокерские, лизинговые и факторинговые компании.

Омск имеет устойчивый имидж инвестиционно привлекательного города. Организации города Омска осуществляют внешнеторговые отношения более чем с 60 странами мира. Наиболее активными торговыми партнерами являются Испания, Казахстан, Нидерланды, Финляндия, Украина, Беларусь.

Город постепенно обретает черты крупного регионального и международного делового центра с крепкими традициями гостеприимства и развитой инфраструктурой обслуживания туризма. Год от года город принимает все больше гостей, растет число как туристических, так и деловых визитов, что в свою очередь стимулирует развитие гостиничного бизнеса.

©Фото Б.В. Метцгера

Серафимо-Алексеевская часовня

Омск — крупный научный и образовательный центр. Выполнением научных разработок и исследований занимаются более 40 организаций, Омский научный центр СО РАН. Высшую школу представляют более 20 вузов, которые славятся высоким уровнем подготовки специалистов самых различных сфер деятельности. Омская высшая школа традиционно считается одной из лучших в России, потому сюда едут учиться со всех концов России, а также из других стран.

Высшую школу представляют более 20 вузов, которые славятся высоким уровнем подготовки специалистов самых различных сфер деятельности. Омская высшая школа традиционно считается одной из лучших в России, потому сюда едут учиться со всех концов России, а также из других стран.

©Фото А.Ю. Кудрявцева

Ученица гимназии № 75

Высок культурный потенциал Омска. У омичей и гостей нашего города всегда есть возможность вести насыщенную культурную жизнь, оставаясь в курсе современных тенденций и течений в музыке, искусстве, литературе, моде. Этому способствуют городские библиотеки, музеи, театры, филармония, досуговые центры.

©Фото В.И. Сафонова

Омский государственный академический театр драмы

Насыщена и спортивная жизнь города. Ежегодно в Омске проходит Сибирский международный марафон, комплексная городская спартакиада. Во всем мире известны такие омские спортсмены, как борец Александр Пушница, пловец Роман Слуднов, боксер Алексей Тищенко, гимнастка Ирина Чащина, стрелок Дмитрий Лыкин.

©Фото из архива управления информационной политики Администрации города Омска

Навстречу победе!

Богатые исторические корни, многообразные архитектурные, ремесленные, культурные традиции, широкие возможности для плодотворной деятельности и разнообразного отдыха, атмосфера доброжелательности и гостеприимства, которую создают сами горожане, позволяют говорить о том, что Омск — город открытых возможностей, в котором комфортно жить и работать.

©Фото из архива пресс-службы Ленинского округа

Омск — город будущего!

расходы и содержание

Одно из самых больших преимуществ владения турецкой недвижимостью- это небольшие расходы при оформлении и недорогое содержание впоследствии.

При подписании контракта покупки недвижимости оговариваются условия по расходам на переоформление, в большинстве случаев эти расходы оплачивает покупатель.

Эти расходы включают в себя

при желании покупателя- оформление доверенности- примерно 100 евро (включая услуги переводчика).

налог при регистрации прав собственности- 4% от кадастровой стоимости, кадастровая стоимость в большинстве случаев ниже рыночной.

регистрационный взнос в Кадастровом управлении – приблизительно 40 евро

услуги присяжного переводчика при переходе прав собственности- 40 евро

обязательная страховка от землетрясения –dask- 15 евро

Искан- разрешение на использование отдельной единицы недвижимости- поквартирный (только для новостроек)- от 350 евро

Подключение электричества и воды – приблизительно 150 евро для новостроек, приблизительно 70 евро при изменении имени пользователя.

Экспертная оценка недвижимости

с 04/03/2019 обязательным документом при подаче на переоформление прав собственности стал акт экспертной оценки недвижимости. Занимает около 2-3 рабочих дней, стоимость примерно- 200 евро

Очень многих клиентов волнует вопрос- как же дорого содержать недвижимость в Турции? Именно недорогое содержание недвижимости привлекает многих клиентов, тк в Турции нет понятия «квартплаты» в зависимости от количества прописанных жильцов. Ежегодные расходы состоят из

айдат (aidat) ежемесячная плата за обслуживание комплекса- в айдат входит уборка территории, услуги консьержа, обслуживание лифта, очистка бассейна, освещение мест общего пользования и тд, айдат зависит от дома и комплекса и инфраструктуры . Жильцы оплачивают эту сумму управляющей компании, которая несет ответственность за порядок, каждый год в любом комплексе проходит собрание жильцов, на котором обсуждается бюджет комплекса , текущие расходы и предложения жильцов, сумма айдата колеблется от 5 евро – для дома без бассейна и территории до 50- 100 евро для комплексов с хорошей территорией, бассейном, услугами консьержа. В среднем, для комплекса с бассейном, садом , генератором и большим количеством квартир айдат составляет 35-45 евро в месяц

Годовой налог на недвижимость (Emlak vergisi) зависит от кадастровой стоимости – составляет примерно 50- 100 евро в год, оплатить можно в кассах районного муниципалитета после переоформления прав собственности и абонентов

Коммунальные платежи- вода и электричество оплачивается согласно показаниям счетчиков, в среднем, электричество- 40-60 евро в месяц, вода- 15-20 евро в месяц

В качестве дополнительных расходов, которые могут быть у покупателя можно назвать расходы на

— дополнительное страхование недвижимости – при переоформлении прав собственности оформляется обязательная страховка от землетрясения –DASK , при желании покупатель может застраховать недвижимость от всех рисков, наша компания помогает оформит все виды страховки

Полная стоимость покупки дома

Когда вы сталкиваетесь с выгодным предложением по ипотеке, вы можете подумать: «Отлично! Я могу позволить себе дом моей мечты ». Возможно, вы сможете, но расходы, связанные с покупкой дома, выходят за рамки выплаты по ипотеке. Чтобы определить, сколько дома вы можете себе позволить, важно учесть дополнительные расходы, такие как закрытие сделки, страхование и налоги, прежде чем брать ипотеку.

Полная стоимость покупки дома

Мэтт Хестер и Росс Хестер, отец и сын, соучредители The Hester Group, Гарри Норман Риэлторс в Атланте, Джорджия, поощряют всех своих клиентов подготовиться к выделению средств, необходимых для покупки.

«Если вы не учитываете все затраты, ваш ежемесячный бюджет расходов может перевернуться с ног на голову», — говорит Мэтт Хестер.

Эти расходы включают:

Первоначальный взнос

Первоначальный взнос — это часть покупной цены дома, которую вы платите авансом, а не финансируете ее через ипотеку. Например, если вы покупаете дом за 200 000 долларов и вкладываете 10 процентов, или 20 000 долларов, вы получаете ипотечный кредит на 180 000 долларов.

Если вы выбираете обычную ссуду или ссуду FHA, требуется первоначальный взнос.Размер необходимого первоначального взноса зависит от цены дома и типа собственности, а также от кредитного продукта.

Для обычной ссуды, сколько именно зависит от кредитора и типа ссуды — вы можете внести 3 процента, 10 процентов, 20 процентов или более. Имея ссуду FHA, вы можете вложить всего 3,5 процента.

Важно отметить, что существуют ссуды без требования к первоначальному взносу: ссуды USDA для заемщиков, покупающих на определенных рынках (как правило, в сельской местности), и ссуды VA для правомочных участников службы и ветеранов.

Затраты на закрытие

Чтобы закрыть ипотечный кредит и получить ключи от собственности, вам нужно будет оплатить затраты на закрытие, которые представляют собой все комиссии, связанные с ипотекой. Обычно они варьируются от 2 до 5 процентов от суммы кредита и могут включать:

- Регистрационный взнос

- Комиссия за экспертизу

- Комиссия за проверку кредита

- Комиссия за оформление и / или андеррайтинг

- Страхование титула

- Комиссия за поиск названия

- Налог на перевод (если применимо)

«Существует ряд стандартных элементов заключительного стола, фактическая стоимость которых будет зависеть от стоимости дома, а также от партнеров, с которыми вы работаете», — говорит Росс Хестер.

Однако, если вы полагаетесь на сбережения, многие кредиторы предлагают ипотечный кредит без затрат на закрытие, при котором затраты на закрытие добавляются к основной сумме кредита или оплачиваются иным образом в виде более высокой процентной ставки. И то, и другое избавляет вас от необходимости тратить деньги на закрытие сделки заранее, но в долгосрочной перспективе может стоить вам дороже, особенно если вы намерены оставаться дома надолго.

Налоги на недвижимость

В большинстве мест правительство вашего города или округа требует, чтобы вы платили налоги на собственность за свой дом, пока вы им владеете.Обычно налог на недвижимость включается в ежемесячный платеж по ипотеке, но отдельно от процентов и основной суммы.

Например, если у вас есть дом с оценочной стоимостью 100 000 долларов США и налоговой ставкой 2 процента, ваш годовой налог на недвижимость будет составлять 2 000 долларов США, выплачиваемых с шагом 167 долларов США к каждому из ваших 12 ежемесячных выплат по ипотеке в течение года.

Имейте в виду, что оценочная стоимость не совпадает с ценой, которую вы заплатили за свой дом. Если стоимость жилья в вашем районе повысится, ваш город или округ могут оценить ваш дом по более высокой стоимости, а это означает, что вы заплатите больше налога на имущество.

Страхование домовладельцев и ипотечное страхование

При покупке дома следует учитывать два вида страхования: страхование домовладельцев и страхование частной ипотечной ссуды, или PMI.

Страхование домовладельцев защищает вас в финансовом отношении от неожиданных событий, которые могут повредить ваш дом, таких как стихийное бедствие, кража или вандализм. Хотя по закону страхование домовладельцев не требуется, большинство ипотечных кредиторов требуют его в той или иной форме. Стоимость значительно варьируется, и есть много вариантов, поэтому лучше сравнивать предложения, чтобы снизить расходы.

Если вы получаете обычную ссуду, PMI обычно требуется, если вы вкладываете менее 20 процентов. Этот вид страхования защищает кредитора в случае невыполнения обязательств по кредиту и может значительно увеличить размер платежа по ипотеке. По данным Urban Institute, годовые премии PMI варьируются от 0,58% до 1,86% от суммы кредита.

PMI, однако, не является постоянным. Выплачивая ипотеку и увеличивая капитал в своем доме, вы можете избавиться от PMI.

Сборы ТСЖ

Если вы покупаете кондоминиум или другой дом в сообществе, находящемся под надзором ассоциации домовладельцев (ТСЖ), вам, вероятно, придется платить ежемесячный сбор, известный как сбор ТСЖ.Сборы ТСЖ определяются ассоциацией и сильно варьируются. Эти средства идут на услуги, предоставляемые ассоциацией, которые могут включать охрану, бассейн или тренажерный зал, а также благоустройство и техническое обслуживание.

ТСЖ также могут в отдельных случаях взимать специальную оценочную плату за срочный ремонт. Эти финансовые обязательства могут быть упущены из виду, когда покупатели подсчитывают затраты на покупку дома, но они быстро накапливаются.

Обслуживание дома, ремонт и коммунальные услуги

Независимо от того, где вы живете, вам необходимо спланировать обслуживание и ремонт дома.Износ происходит, поэтому важно иметь под рукой дополнительные средства на ремонт или замену приборов и основных конструкций и систем, таких как крыша или система отопления, вентиляции и кондиционирования воздуха.

Многие эксперты рекомендуют ежегодно выделять 1 процент стоимости вашего дома на содержание дома, а также поддерживать резервный фонд для решения неотложных, не предусмотренных бюджетом проблем по мере их возникновения.

Вам также нужно будет заплатить за коммунальные услуги, включая воду, канализацию, газ и электричество. Эти расходы варьируются в зависимости от местоположения, но общее правило гласит, что чем больше недвижимость, тем больше будут затраты на коммунальные услуги.

Цены на жилье сегодня

Цена на дом, который вы покупаете, несомненно, является большим фактором ваших общих затрат. Если вы хотите купить дом сегодня, ожидайте более высоких цен и более жесткой конкуренции. По данным Национальной ассоциации риэлторов, по состоянию на март 2021 года средняя цена на вторичное жилье составляла 329 100 долларов, что на 17,2 процента больше, чем за тот же период прошлого года. Существующие цены на дома для одной семьи достигли рекордно высокого уровня в 334 500 долларов, что на 18,4% больше, чем в прошлом году. Между тем, по данным U.С. Департамент жилищного строительства и градостроительства.

Имейте в виду, что цены на жилье на вашем рынке могут быть намного выше или ниже, чем эти национальные показатели, и цена, которую вы заплатите, также зависит от типа недвижимости, которую вы покупаете.

Итог

Стоимость покупки и владения домом может быстро возрасти, поэтому важно подготовиться. Вы захотите сэкономить деньги, улучшить или сохранить свой кредит и сравнить кредиторов, чтобы получить лучшие возможные ставки по ипотеке.

«Когда дело доходит до определения бюджета на основе их индивидуальной ситуации, я рекомендую покупателям обратиться к кредиторам, бухгалтерам и специалистам по финансовому планированию», — говорит Мэтт Хестер.

Подробнее:

Каковы затраты на завершение покупки дома?

Нажав «Посмотреть тарифы», вы будете перенаправлены в нашу головную компанию LendingTree. В зависимости от вашей кредитоспособности вы можете найти до пяти разных кредиторов.

Затраты на закрытие — это сборы и сборы, которые уплачиваются при завершении покупки дома. И покупатели, и продавцы оплачивают заключительные расходы поставщикам услуг, которые помогают облегчить транзакцию.Обычно расходы покупателя включают страхование ипотеки, страхование домовладельца, плату за оценку и налоги на недвижимость, в то время как продавец покрывает комиссию за передачу права собственности и выплачивает комиссию своему агенту по недвижимости. Покупатели часто договариваются с продавцом своего нового дома, чтобы покрыть часть своих заключительных расходов.

Разъяснение затрат на закрытие

При расчетах по покупке дома заключительные расходы оплачиваются покупателем и продавцом в качестве компенсации сторонам, участвующим в финансировании, утверждении и страховании продажи.Как правило, они не включаются в указанную покупную цену недвижимости и могут стать сюрпризом для большинства покупателей жилья. По крайней мере, для покупателей затраты на закрытие сделки могут быть добавлены к сумме ипотеки и погашены в рассрочку. Вот самые частые затраты:

|

|

Затраты на закрытие для покупателей жилья составляют от 3% до 5% от покупной цены дома, что может добавить тысячи долларов к стоимости покупки дома.Например, затраты на закрытие, которые составляют 5% от дома за 300 000 долларов, обойдутся в 15 000 долларов. Поскольку покупатели, как правило, направляют большую часть своих сбережений на первоначальный взнос, затраты на закрытие часто финансируются за счет кредитов кредиторов, что снижает первоначальные затраты в обмен на более высокие ежемесячные выплаты по ипотеке.

Затраты на закрытие для покупателей

Для покупателей заключительные расходы можно разделить на две основные категории: расходы, связанные с покупкой дома и получением жилищного кредита; и расходы, связанные с владением домом.В первой категории кредиторы и третьи стороны взимают с заемщиков различные сборы для покрытия расходов на обработку документов заявителя, рассмотрение их уникального случая и, в конечном итоге, создание ссуды. Затраты покупателя на завершение сделки, покрывающие домовладение, включают налог на недвижимость, страховку домовладельца и, если применимо, взносы ассоциации домовладельцев. Эти комиссии часто могут быть включены в общую сумму ипотечного кредита и выплачиваться ежемесячными платежами.

| Комиссии кредитора | 1802 долларов | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Комиссии третьим лицам | 3870 долларов | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Сборы домовладельцев и предоплата | 2382 долларов | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Прогнозируемые расходы из примера Формы оценки ссуды Бюро финансовой защиты потребителей, с учетом ипотечного кредита в размере 162000 долларов (первоначальный взнос 18000 долларов, или 10%) и 3.Процентная ставка 875%. Правительство требует, чтобы кредиторы указывали расходы на закрытие в смете каждого заявителя на получение ипотечной ссуды, которую кредиторы предоставляют потенциальным заемщикам в течение трех дней после подачи заявки. Те же затраты на закрытие также должны быть указаны в официальном документе о раскрытии информации о закрытии и не могут быть изменены, за исключением особых обстоятельств. Например, затраты на закрытие могут возрасти, если заемщик выбирал между 30-летним и 15-летним ипотечным кредитом и изменил желаемый срок с оценки ссуды на раскрытие информации на момент закрытия. Ниже приводится разбивка некоторых типичных комиссий, взимаемых с покупателей при закрытии сделки. Хотя эти списки не являются исчерпывающими, поскольку тип и размер взимаемых сборов могут сильно различаться, они призваны дать вам представление о том, чего ожидать при покупке дома. Поскольку заключительные затраты различаются в зависимости от кредитора, важно присмотреться к ним и сравнить расходы по ссудам, которые в остальном могут показаться схожими. Комиссия за кредиторЭти затраты на закрытие сделки могут сильно различаться от кредитора к кредитору. Например, некоторые кредиторы заставляют заемщиков по ипотеке платить за пункты дисконтирования, чтобы получить самые низкие процентные ставки, в то время как другие этого не делают.Таким образом, заемщики имеют право и поощряются к поиску и сравнению оценок ссуд от разных кредиторов.

Обратите внимание, что предоплаченные проценты обычно выплачиваются только за количество дней, оставшихся до расчетного периода первого месяца.Например, если вы закроете ипотечный кредит 28 июля, вам придется платить проценты только за оставшиеся три дня. Эта дневная ставка рассчитывается путем деления годовой процентной ставки на 365. Соответственно, закрытие в конце месяца является одним из способов снижения затрат на закрытие. Сборы третьих сторонПри закрытии взимаются различные сборы с домашних инспекторов, адвокатов и других поставщиков услуг. Многие из этих сторонних сборов относительно невелики, но вместе они могут составлять тысячи долларов.Как указано в оценке ссуды каждого кредитора, некоторые из оплачиваемых услуг можно покупать и сравнивать между разными компаниями, в то время как другие фиксируются. Эти сборы, как правило, недорогие и варьируются от 20 до нескольких сотен долларов.

Сборы домовладельцевЭти сборы включают налог на недвижимость, страхование домовладельцев и взносы ассоциации домовладельцев.Хотя эти сборы обычно оцениваются на ежегодной основе, они оплачиваются и хранятся на условном депонировании, то есть на временном банковском счете, чтобы обеспечить наличие наличных, когда придет время платить. Ипотечные кредиторы часто поддерживают эти счета условного депонирования для заемщиков, чтобы минимизировать риск ссуды денег. Некоторые типичные сборы домовладельцев включают:

Самое главное, что в интересах заемщика и кредитора, чтобы дом оставался в курсе налогов, поскольку дом используется в качестве залога до выплаты ипотеки.Это приоритет для кредиторов, потому что правительство имеет право наложить арест на дом, если налоги не уплачены, а требования правительства имеют приоритет перед требованиями кредиторов. Затраты на закрытие для продавцовНаибольшие затраты продавца при закрытии сделки обычно связаны с комиссией на недвижимость, которая распределяется между агентом по листингу и агентом покупателя. Размер комиссии составляет от 5% до 8% от продажной цены дома, хотя стандартная сумма составляет 6%. Продавцы также платят сборы, связанные с титулом собственности, который является юридическим документом, гарантирующим право собственности на жилье.Наиболее распространенной из этих комиссий является «налог на передачу имущества», который передает покупателю юридические права собственности продавца. Налоги на передачу недвижимости различаются в зависимости от региона. В Нью-Йорке налог на передачу стоит 2 доллара на каждые 500 долларов стоимости дома, что означает, что продавец заплатит 800 долларов за дом стоимостью 200 000 долларов. В некоторых случаях продавцы идут на уступки и покрывают часть заключительных расходов, которые взимаются с покупателя. Например, ветераны вооруженных сил, которые финансируют покупку дома с помощью ссуды VA, могут оплатить только определенные заключительные расходы.Чтобы завершить транзакцию, продавец может оплатить некоторые сборы, которые ветеранам не разрешается платить, например гонорары адвокатам и сборы за оформление документов. ИсточникиСколько стоит купить дом в 2021 году?Наша цель — дать вам инструменты и уверенность, необходимые для улучшения ваших финансов. Хотя мы получаем компенсацию от наших кредиторов-партнеров, которых мы всегда будем указывать, все мнения принадлежат нам. Credible Operations, Inc. NMLS № 1681276 упоминается здесь как «Надежный.« Если вам интересно, сколько стоит купить дом, вы не одиноки. Это руководство может помочь вам начать подготовку своего сберегательного счета и ежемесячного бюджета для покупки нового дома. Вот разбивка как первоначальных затрат на покупку дома, так и периодических затрат на домовладение: Средняя стоимость покупки дома в СШАКогда вы думаете о получении ипотечной ссуды на покупку дома, первое, что вам нужно учитывать, — это цена дома.По данным Redfin, по состоянию на январь 2020 года средняя цена продажи по стране составляет 306000 долларов, что на 6,7% больше, чем в прошлом году. Конечно, это число может сильно варьироваться в зависимости от того, где вы живете. Вот средняя цена продажи в пяти крупнейших мегаполисах страны: .

Подробнее: Сколько будет стоить ипотека на сумму 200 000 долларов Первоначальные затраты на покупку домаПомимо стоимости дома, покупка дома требует значительных первоначальных затрат.Чтобы сэкономить на этих расходах немного легче, вот разбивка наиболее распространенных авансовых расходов, которые вам нужно принять во внимание, когда вы будете готовы стать домовладельцем.

1. Первоначальный взносВо-первых, нужно рассмотреть ваш первоначальный взнос. Ваш авансовый платеж — это часть продажной цены, которую вы должны заплатить авансом при покупке дома. Оставшаяся часть продажной цены будет покрыта за счет ипотеки. Сообщите нам, где вы находитесь в процессе покупки жилья ниже. Credible может помочь вам найти отличную ипотеку всего за несколько минут и направить вас на путь предварительного одобрения. Как правило, чем больше денег вы можете положить, тем лучше. Но вот самые распространенные кредитные программы с минимальным первоначальным взносом:

Подробнее: Как купить дом без денег 2.Затраты на закрытиеВ сфере недвижимости закрывающие расходы — это любые сборы, необходимые для закрытия дома. Хотя покрытие этих сборов может быть согласовано в рамках вашего предложения, обычно они делятся между покупателем и продавцом. Затраты на закрытие, которые вам нужно будет покрыть, так как покупатель обычно добавляет от 2% до 5% от покупной цены дома. Точные затраты на закрытие, которые вам будут выставлены, будут зависеть от вашей уникальной транзакции. Тем не менее, как покупатель, вы, как правило, должны будете покрыть такие вещи, как расходы на любые проверки, плату за оценку, стоимость поиска и страхования права собственности, а также комиссию за выдачу кредита.Чтобы лучше понять, чего ожидать, попросите своего кредитора рассчитать для вас затраты на закрытие сделки в нескольких разных ценовых категориях, когда вам будет отправлено письмо с предварительным одобрением.

Узнайте: какой тип дома мне следует покупать? Как выбрать идеальный дом 3.ЗапасыМногие покупатели жилья впервые не знакомы с резервами. Хотя резервы не обязательно являются расходами на покупку дома, они представляют собой деньги, которые вам необходимо иметь в банке после внесения первоначального взноса и затрат на закрытие. Ипотечные компании не хотят, чтобы вы истощили свои сбережения после покупки дома. Скорее, они хотят убедиться, что у вас еще остались деньги, чтобы у вас была возможность вносить выплаты по ипотеке, даже если что-то случится с вашим доходом. Обычно, когда вы покупаете основное жилье, они просят убедиться, что у вас еще есть как минимум два месяца резервов — или двухмесячный остаток ипотечных платежей. Однако в зависимости от вашей кредитной программы вам может потребоваться выделить еще больше месяцев.

Текущие расходы на владение домомКогда вы закончите экономить на авансовых расходах на покупку дома, вам следует учитывать периодические расходы, связанные с тем, чтобы быть домовладельцем. По большей части вы хотите, чтобы эти расходы учитывались в вашем ежемесячном бюджете. Однако вам также следует подумать о создании чрезвычайного фонда для покрытия разовых расходов, например, на техническое обслуживание или проекты по благоустройству дома.

1.Выплаты по ипотекеВыплата по ипотеке, вероятно, будет самым большим ежемесячным расходом. Но сумма, которую вы можете рассчитывать заплатить, будет широко варьироваться в зависимости от продажной цены вашего дома, размера вашего первоначального взноса, ставок по ипотеке и того, какие сборы включены в ваш платеж. Посмотрите, какой будет ваш расчетный ежемесячный платеж, используя наш калькулятор платежей по ипотеке, приведенный ниже. Введите информацию о кредите, чтобы рассчитать, сколько вы можете заплатить Всего к оплате $ Итого проценты $ Ежемесячно оплата $ С $ жилищный заем, ты заплатишь $ ежемесячно и в общей сложности $ проценты в течение срока кредита.Вы заплатите в общей сложности $ за жизнь ипотечный кредит. Нужен

кредит на дом? Найдите тарифы сейчас Согласно последнему исследованию жилищного строительства США, проведенному США, средний размер выплаты по ипотеке по стране составляет 1100 долларов в месяц.С. Бюро переписи населения. Имейте в виду, что, как и стоимость покупки дома, эта сумма также может меняться в зависимости от того, где вы живете.

2.Налоги на недвижимостьСумма, которую вы платите в виде налога на недвижимость, будет зависеть от штата и округа, в котором находится ваш дом. Налоги на недвижимость уплачиваются ежегодно и обычно составляют от 0% до 2,5% от стоимости вашего дома. Как правило, ваши первые налоги на недвижимость будут взиматься авансом при закрытии. Иногда ваша ипотечная компания будет собирать их для вас как часть вашего ежемесячного счета по ипотеке. В других случаях вы несете ответственность за оплату этих сборов самостоятельно.

Читайте дальше: Налоговые льготы для впервые покупателя жилья 3.Страхование ипотекиЕсли вы внесете меньше 20% в качестве первоначального взноса, кредиторы будут взимать с вас ипотечную страховку, чтобы минимизировать риск невыплаты. Как это ни странно звучит, ипотечное страхование не предназначено для вашей защиты. На самом деле это предназначено для защиты кредитора от убытков в случае невыполнения вами обязательств по кредиту. Страхование ипотеки взимается ежемесячно, ежегодно, ежемесячно и ежегодно. Он стоит дополнительно от 0,5% до 2% от суммы кредита и обычно включается в ежемесячный платеж по ипотеке. Есть два типа PMI:

4. Страхование собственников жильяСтрахование домовладельцевпоможет вам покрыть расходы, которые могут возникнуть, если вашему дому нанесен какой-либо существенный ущерб. Иногда ваша ипотечная компания также требует, чтобы вы получили дополнительные страховые полисы для покрытия определенных видов ущерба, таких как наводнение или землетрясение. В среднем домовладельцы платят 67 долларов в месяц за страховое покрытие. Однако, как и налоги, стоимость страхования домовладельцев может варьироваться в зависимости от местоположения.

5.Комиссия ТСЖЕсли вы планируете купить дом в планируемом товариществе или кондоминиум, вам, вероятно, придется внести дополнительную плату в дополнение к выплате по ипотеке. Эти сборы ассоциации или кондоминиума предназначены для оплаты содержания и улучшения общих пространств или удобств. Иногда к ним также относятся общестроительные коммуникации. Средний домовладелец платит всего 62 доллара в месяц в виде взносов в ТСЖ. Тем не менее, эта плата будет варьироваться в зависимости от того, где вы живете и какая часть собственности находится на попечении ассоциации.

Подробнее: все, что вам нужно знать о покупке квартиры 6.УтилитыЕсли вы привыкли платить арендную плату, вы уже привыкли платить ежемесячно за коммунальные услуги, но вы все равно не можете забыть учесть эти расходы. Как правило, вы можете рассчитывать на оплату электричества, воды, вывоза мусора и газа (или другого вида топлива). Согласно Американскому исследованию жилищного строительства, средний американец тратит 202 доллара в месяц на общие расходы на коммунальные услуги. В этом случае сумма, которую вы заплатите, будет зависеть от вашего местоположения и использования от месяца к месяцу.

Узнайте: арендовать или купить? Как сделать лучший выбор 7.Домашнее обслуживаниеПоследнее, что вам нужно будет учитывать, — это обслуживание дома. Объем работы, необходимой вашему дому, и тип требуемой работы будут зависеть от вашей индивидуальной собственности. Но, как правило, рекомендуется откладывать 1% от стоимости дома в год на покрытие расходов на его содержание.