Налог на наследство – прямой или косвенный в 2021 году?

Прежде чем разбираться в вопросе «Налог на наследство – прямой или косвенный налог?», необходимо понять, что именно мы подразумеваем под понятием «наследство». В юридической практике дела о наследстве играют особенную роль и являются предметом постоянных споров, а потому данной теме следует уделить особое внимание.

Что такое наследство

Наследство – это любое недвижимое имущество, финансовые средства и остальные вещи, которые принадлежат определенному юридическому или физическому лицу на момент его смерти и могут перейти к другому владельцу на основании завещания или без него. В законодательстве указано, что в момент получения человеком дохода – в данном случае это наследство – он обязан уплатить на пользу государства налог.

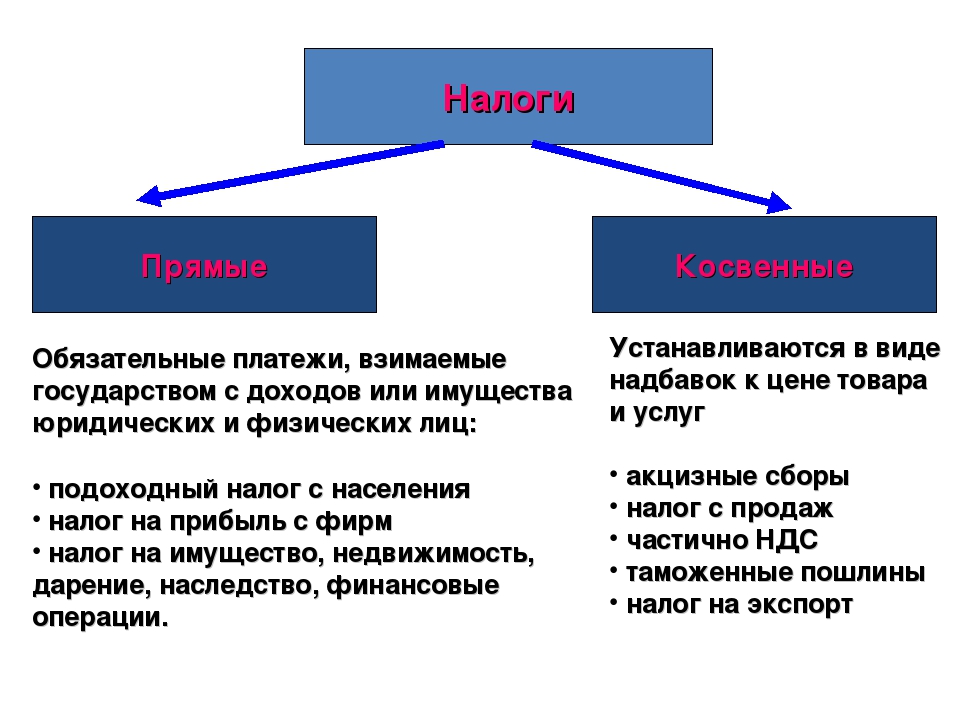

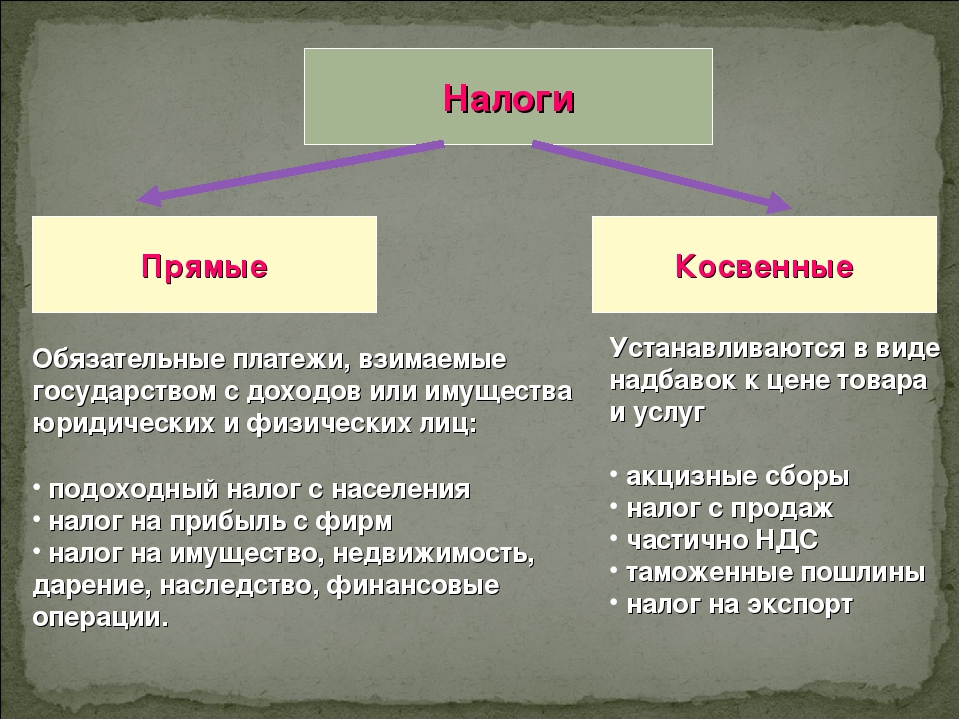

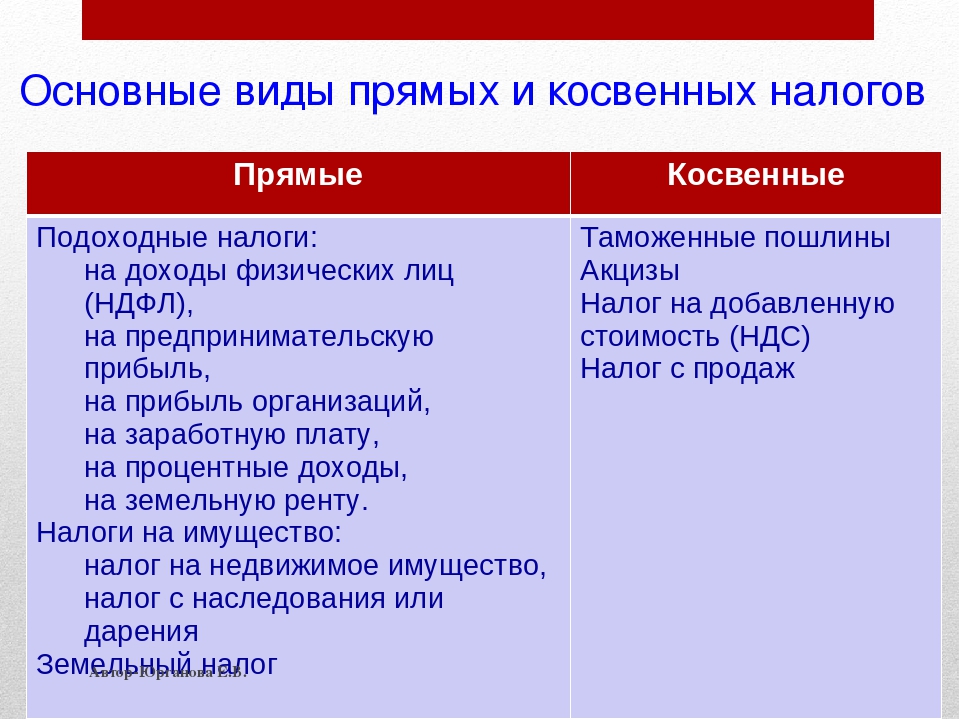

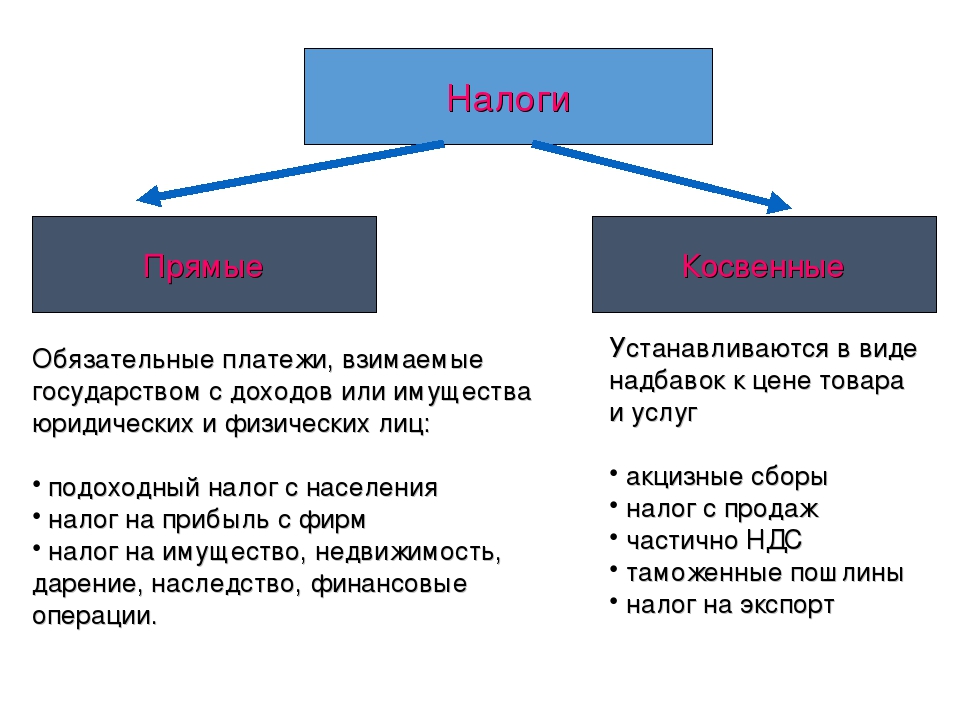

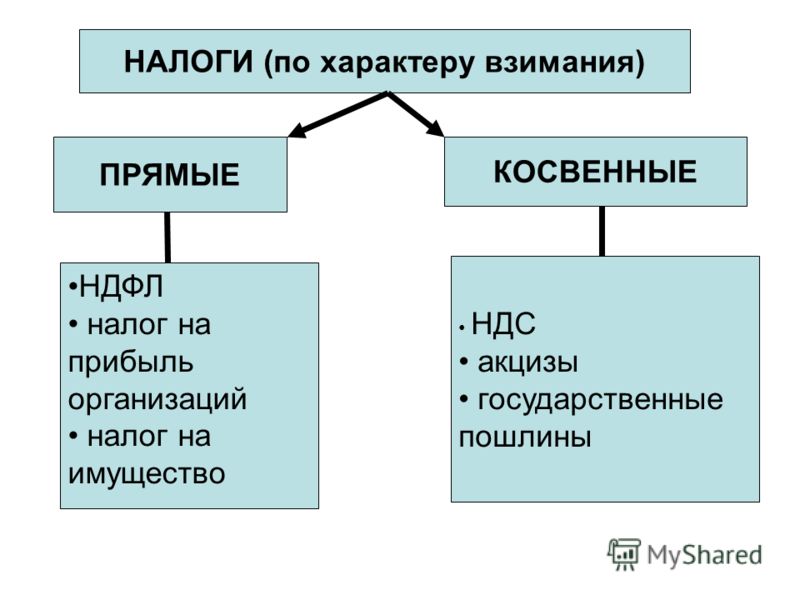

Налоги бывают прямыми и косвенными. Многие встречали данное понятие в документах, но не придавали ему особого значения.

Так что же значат эти определения, и к какому виду принадлежат налоги за наследство?

Уплата налог по наследству

Начать следует с того, что далеко не все имущество, которое получает наследник, облагается налогом. Все зависит от того, какое имущество перешло во владение наследника. Уплата налогов осуществляется только в случае перехода в наследство:

Все зависит от того, какое имущество перешло во владение наследника. Уплата налогов осуществляется только в случае перехода в наследство:

- Жилого дома или любого другого жилого помещения (комнаты или квартиры).

- Гаража под автомобиль.

- Объекта еще незавершенного строительства.

- Единого недвижимого комплекса.

- Иных зданий и сооружений.

Читайте также: Как законно переоформить квартиру на родственника без уплаты налогов

В случае наследования земельных участков, которые попадают под земельный налог, новому владельцу необходимо уплачивать только сам земельный налог. К примеру, наследование транспортного средства предполагает уплату транспортного налога.

Косвенные и прямые налоги

Налоги можно различать по нескольким признакам. В данном случае мы будем рассматривать классификацию по способу взимания – они бывают прямыми и косвенными. Какое же между ними отличие?

В нашей стране Налоговый кодекс гласит, что прямой налог взимается за счет дохода или имущества лица и уплачивается из его личных средств. А вот косвенный налог – это словно надбавка к цене определенного имущества, которая в итоге уплачивается непосредственно конечным покупателем.

А вот косвенный налог – это словно надбавка к цене определенного имущества, которая в итоге уплачивается непосредственно конечным покупателем.

Налог на наследство: прямой или косвенный

До 2017 года, если наследник получает в свое распоряжение земельный участок, транспортное средство или недвижимое имущество, то ему необходимо выплачивать прямые налоги. Таким образом, любой налог на наследство считается прямым.

В юридической практике имеют место случаи, когда имущество, передаваемое в наследство, не попадает под налогообложение. Это касается только тех денежных средств, которые после смерти их владельца переходят на благотворительные цели.

И все же ситуация в 2017 году кардинально изменилась. Согласно законодательству, теперь наследникам не нужно платить прямой налог – он превращается в косвенный. Кстати, достаточно сложно назвать косвенный налог именно налогом – это, скорее, просто пошлина на пользу государства.

Вам по-прежнему нужно платить средства на пользу государства, но теперь не такие значительные. Размер выплат зависит от очереди на наследство. Напомним, что существует несколько типов наследников:

Размер выплат зависит от очереди на наследство. Напомним, что существует несколько типов наследников:

- первой очереди – родители, дети и супруги;

- второй очереди – дедушки, бабушки, братья и сестры;

- третьей очереди – дальние родственники.

Для наследников первой группы необходимо произвести выплаты в размере 0,3% от общей стоимости всего имущества, которое было получено в наследство. Наследники всех же остальных групп обязаны оплатить 0,6% от общей стоимости перешедшего к ним наследства.

Уже после того, как физическое лицо получило свое наследство, оно обязано уплатить налог уже на само имущество – в таком случае он становится прямым, и его размер зависит от вида наследства. Для земельных участков существует, как уже говорилось, отдельный налог – земельный, а для транспортного средства – транспортный и так далее.

Читайте также: Как платить налог с продажи квартиры, полученной по наследству

Таким образом, если до 2017 года наследник должен быть выплатить средства за получение своего имущества, а потом и за саму собственность, то теперь все стало несколько проще.

Чтобы получить собственность, необходимо, прежде всего, обратиться к нотариусу, дабы тот убедился в вашем праве претендовать на то или иное имущество. Только после этого вы можете стать его полноправным владельцем и распоряжаться по собственному усмотрению.

Внимание! В рамках нашего проекта вы можете совершенно бесплатно получить консультацию опытного юриста. Все что нужно сделать, это оставить ваш вопрос с форме ниже. Обращайтесь!Порядок наследования в Болгарии, наследство и налог на наследство.

Рассматриваем наследство с двух точек зрения: налогообложения, и закона о наследовании в Болгарии для иностранцев (ограничения и действия необходимые для вступления в наследство).

Налог на наследство

Размер налога на наследство в Болгарии.

Болгарские граждане и иностранные физические лица, наследующие недвижимость в Болгарии, платят налог на наследство. Болгарские граждане также обязаны платить налог на наследство в отношении наследуемого зарубежного имущества.

Переживший супруг и родственники по прямой линии не платят налог на наследство по наследуемому имуществу.

Наследуемое имущество оценивается в местной валюте (BGN) на дату смерти. Долги умершего, о чем свидетельствуют налоговые органы, а также некоторые расходы на похороны до BGN1,000, подлежат вычету, причем, обязательства по долгам при вступлении в наследство переходят на наследника.

Налог уплачивается наследниками исходя из оценочной стоимости наследства, причем не облагается налогом наследство до BGN250,000, сверх этой суммы облагается налогом по следующей ставке:

- Для братьев, сестер и их детей – 0,7% сверх 250 000 лв;

- Для остальных лиц – 5% от сверх 250 000 лв;

Наследственное право

Наследование подлежит болгарскому законодательству.

Болгарское Наследственное право не регулируется Законом о наследовании 1949, международного частного правового кодекса 2005 года и Гражданско-процессуального кодекса 1952 года (действующего до 1 марта 2008 года).

Новый Гражданский процессуальный кодекс вступил в силу с 2007 года.

Закон рассматривает в равной степени, как граждан Болгарии, так и иностранных граждан, и не делает различия по признаку вероисповедания, гражданства, места жительства или по другим критериям.

Наследование движимого имущества регулируется правом государства, где умерший имел постоянное место жительства на момент смерти.

В случае если иностранец проживает в Болгарии свыше 180 дней местом проживания считается Болгария.

Супружеские пары, независимо от гражданства супругов, считаются владельцем всех активов, приобретенных в период брака совместно, независимо от фамилий. Такое совместное владение действительно при условии, что брак существует.

Такое совместное владение действительно при условии, что брак существует.

В случае отсутствия наследников любое имущество находящееся в Болгарии отходит государству.

Оказываем комплексную помощь по оформлению наследства в Болгарии. По вопросам наследования следует звонить по телефону в рабочее время.

Болгарские суды компетентны решать наследственные дела, если:

- Умерший имел место жительство в Болгарии или был гражданином Болгарии.

- Все случаи, когда часть имущества умершего расположена в Болгарии, независимо от его проживания или гражданства.

- Наследственные претензии должны быть поданы в суд в области, где умерший проживал на территории Болгарии.

- Если иностранный суд принимает решение подлежащее исполнению в Болгарии, то, это решение должно быть принято к исполнению Софийским городским судом.

Средний срок споров по наследованию занимает от 2 до 3 лет.

Болгарский наследственное право включает принцип «принудительного права наследования».

Если умерший не состоит в браке потомки, в том числе усыновленные, имеют право на долю в размере:

- один потомок — 1/2;

- два или более потомки — 2/3;

- родители гарантированно имеют право на долю 1/3;

- гарантированная часть пережившего супруга, при наследовании без родителей, составляет ½

- с родителями 1/3

Переживший супруг (считается уже владельцем 50% от стоимости имущества) имеет право на оставшуюся часть имущества покойного в равной пропорции:

- с одним ребенком — 1/3;

- с тремя или более детьми — 1/6.

В случае если нет завещания недвижимости рассматривается в соответствии с положениями наследования по закону.

Если умерший оставил только потомков, они наследуют имущество в равных долях;

При отсутствии потомков и супруга, родители наследуют имущество в равных долях;

Если умерший оставил только по восходящей (т. е. бабушки и дедушки, прабабушки и прадедушки и т.д.) первый в диапазоне наследуют наравне;

е. бабушки и дедушки, прабабушки и прадедушки и т.д.) первый в диапазоне наследуют наравне;

Если умерший оставил только братья и сестры, они наследуют в равных долях;

Если умерший оставил только братьев и сестер и родственников по восходящей линии, братья и сестры наследуют 2/3 и 1/3 Предки;

Если ни один из описанных вариантов не применим наследуют:

Переживший супруг наследует все имущество, если является единственным наследником, или наследует вместе с каждый из выше описанных родственников, следующим образом:

в равной степени с потомками;

наследование вместе с родителями или с братьями и сестрами или их потомков — 1/2, если женат на умерших не менее 10 лет, или 2/3, если женат на умерших более 10 лет;

наследование вместе с родителями и с братьями и сестрами или их потомков — 1/3, если женат на умерших не менее 10 лет, или 1/2, если женат на покойной более 10 лет.

Болгарское наследственное право предусматривает некоторые дополнительные права определенных групп наследников, например, кто жил с и заботиться о умершем, лица которые внесли свой вклад в повышение наследуемого имущества.

Завещание может быть использовано, чтобы включить не наследников или увеличить пропорции конкретных наследников.

Любой человек в здравом уме, в возрасте 18 лет и старше может составить завещание и назначить заранее наследников своего имущества.

Наследник может оспорить в суде любые пожертвования или подарки, сделанные при жизни умершим или оспорить завещание в течение 5 лет после смерти покойного. Права собственности должны быть юридически переданы.

Согласно болгарскому закону передачи имущественных прав, а также создание ограниченных вещных прав в отношении недвижимого имущества осуществляется путем формального соглашения («нотариального акта»), который выполняется сторонами и фиксируется нотариусом уполномоченным действовать в области нахождения имущества. Операции с недвижимым имуществом с участием государства или муниципального образования не требуют, участия нотариуса.

Право собственности на недвижимое имущество может быть также переданы через судебное постановление, как часть процедуры обеспечения в отношении имущества должника. Такое решение является результатом продажи обеспечения нарушившего должника, через судебных исполнителей.

Такое решение является результатом продажи обеспечения нарушившего должника, через судебных исполнителей.

Имущество, приобретенное во время брака, в равной степени принадлежит каждому из супругов.

Несовершеннолетние, наследующие имущество должны иметь опекуна.

В соответствии с болгарским законодательством несовершеннолетние дети (до 14 лет), а также несовершеннолетние (от 14 до 18 лет) не имеют ограничения на наследование любого вида имущества. Тем не менее, болгарский закон требует опеки.

Наследники могут принять или отказаться от наследуемого имущества.

И принятие и отрицание подлежат регистрации. Любое фактическое или юридическое действие выполняемое наследником показывающее его намерение принять наследственное имущество, считается принятием наследственного имущества.

Каждый унаследованный объект недвижимости в Болгарии является объектом налогообложения.

В течение 6 месяцев после смерти или признания смерти, налоговая декларация должна быть представлена в муниципалитет последнего местожительства.

Если умерший жил за пределами Болгарии или, если последний жительства за границей налоговая декларация должна быть представлена в муниципалитет нахождения имущества.

Порядок наследования в Болгарии

По законам Болгарии в течении 6 месяцев после смерти наследодателя необходимо оформить наследство.

В общемировой практике есть два основных способа получения наследства:

Согласно завещанию

Согласно закону.

Наследование по законодательству

При наследовании применяется законодательство государства, гражданином которого был умерший, либо государства в котором он в последний год находился более 180 дней.

В случае получения наследства в Болгарии есть две основные возможности вступить в наследство:

Подача наследниками декларации о принятии наследства в соответствующий муниципалитет по месту расположения недвижимости отделения по налогам и сборам

Для этого необходимо:

заполнить декларацию по форме,

приложить документ о собственности

удостоверение о наследниках,

удостоверение об отказе от наследства, в случае отказа от наследства одного из наследников. 2.Констатирующий нотариальный акт о праве собственности на недвижимость.

2.Констатирующий нотариальный акт о праве собственности на недвижимость.

Констативный акт составляется нотариусом и регистрируется в Районном суде по месту нахождению наследуемого недвижимого имущества акт о правопреемстве.

Акт не дает больше прав по сравнению с обычной процедурой, нотариус констатирует правоприемников по наследству.

И при первом и при втором вариантах требуется подать декларацию в налоговую о изменении долей собственности и зарегистрировать новых собственников в налоговой и БУЛСТАТ.

Наследование по завещанию.

Завещание имеет приоритет но не может противоречить законодательству.

По закону Болгарии завещание может быть составлено, как собственноручно, так и заверено нотариальным.

Собственноручно написанное завещание может храниться у нотариуса, третьего лица или у завещателя.

Законодательство Болгарии запрещает завещанием лишать обязательной доли в наследстве прямых наследников.

Пример:

Вы завещаете недвижимость сожителю, при том, что у вас есть ребенок (прямой наследник или усыновленный). В этом случае ребенок имеет право на обязательную долю в имуществе не смотря на завещание.

В этом случае ребенок имеет право на обязательную долю в имуществе не смотря на завещание.

Примите во внимание:

- Мы рекомендуем каждый отдельный случай наследования рассматривать с адвокатом, являющимся членом коллегии адвокатов на территории Болгарии.

- Мы не рекомендуем делать однозначные выводы из статьи без консультации с юристом в Болгарии

- Мы не рекомендуем принимать меры и подписывать документы без консультации адвоката, для регистрации своего волеизъявления.

- Мы не отслеживаем изменения законодательства в области наследования, в связи с чем рекомендуем обращаться к адвокатам в Болгарии.

- При затруднении с поиском адвоката, мы можем рекомендовать адвокатов.

- В случае если Вы решите оставить собственноручное завещание в Болгарии, обязательно обратитесь к адвокату. Учтите, что это завещание должно быть правильно составлено и содержать все необходимые формальности предусмотренные болгарским законодательством. Это необходимо лоя того, чтобы завещание стало действительным в противном случае его не примут к исполнению.

сын Булдакова не желает отдавать наследство Баксову

Вокруг наследства известного актера Алексея Булдакова разгорается нешуточный скандал. Вдова артиста, Людмила, еще при жизни мужа закрутила роман с двойником-пародистом Николая Баскова Эдуардом Гладким, выступающим под говорящим псевдонимом Николай Баксов, а теперь, по слухам, чуть ли не переписала уже на него все наследство покойного супруга. Живущий на Мальте родной, хотя и внебрачный сын Булдакова Иван с таким раскладом не согласен, о чем и сообщил сегодня в своем первом телевизионном интервью, которое он дал «Прямому эфиру» на «России 1».

В студию пришла мать Ивана Зинаида Старостенко. Для нее стало откровением, что квартиру, которую Булдаков подарил сыну и от которой вдова артиста Людмила только сейчас соизволила отдать Зинаиде ключи, Алексей когда-то предлагал своей тайной питерской жене Татьяне – и то только потому, что Люсе однушка на первом этаже рядом с мусоркой не понравилась, и она отругала мужа за покупку.

Явившись осмотреть «подарок», Старостенко обнаружила там «мерзость и запустение»: обои клочьями, мебель сломана, вода и электричество отключены за неуплату. А в тумбочке – забытый договор… аренды: оказывается, Люся и ее новый возлюбленный целый год за 28 тысяч в месяц сдавали чужие квадратные метры недобросовестным жильцам, и теперь, видимо, Ивану придется выплачивать долги за ЖКУ!

Как и 10 тысяч евро налога за недвижимость – и все потому, что когда в 2018-м он на две недели приезжал к отцу в Москву, актер не удосужился оформить свой подарок нотариально. Сейчас Люся, по словам Зинаиды, кинула эту квартиру сыну артиста в качестве «косточки для отвлечения внимания» от основного куша – половины всего имущества Булдакова, который, как считает сын, ему полагается по закону и справедливости.

Однако эксперты-юристы в студии подчеркнули: к сожалению, эти два понятия не всегда совпадают. Интересы Ивана Булдакова взялся представлять знаменитый адвокат Павел Астахов. Он признал, что дело сложное: непонятно, сколько было завещаний, да и время вступления в права наследства упущено. Между тем если сегодня Людмила напишет дарственную или любой другой отчуждающий договор в пользу Гладкого, он станет владельцем имущества правомерно!

Иван Булдаков с горечью говорит, что при жизни отца «мама Люся» – а именно так он называл тогда супругу актера – относилась к нему прекрасно, тоже называла сыночком, предлагала материальную помощь, если таковая понадобится, и говорила: «Ваня, ты не волнуйся, все будет твое: и квартира в Москве, и загородный дом, и машина».

Но после того, как отца не стало, Людмила резко охладела к Ивану. А когда он однажды спросил о судьбе обещанной ему отцом квартиры, женщина, по словам Булдакова-младшего, начала на него «рычать» и заявила: ее бы воля – она никогда бы эту квартиру ему не отдала. Теперь Иван признается, что даже не знает, как заикнуться об остальной части наследства, которое ему причитается.

«Я не хочу все. Я хочу часть моего отца, что он заработал, – говорит молодой человек. – Одну половину Люсе, другую половину мне». Особенно тревожит Ивана постоянное присутствие рядом с вдовой «Эдика». Мысль о том, что все многомиллионное состояние отца попадет в руки этого «мальчика с улицы», Ивану, мягко говоря, неприятна.

Балерина Анастасия Волочкова по себе знает, что женщина порой влюбляется до беспамятства и отдает своему мужчине деньги, но считает, что наследство Булдакова должен все же получить его сын, а не Эдуард Гладкий: «Нужно, чтобы восторжествовала справедливость, и мы должны этому посодействовать».

Зинаида подтверждает: они с сыном собираются открывать дело против вдовы Булдакова: «До встречи в суде, Людмила Андреевна!» Но почему мать Эдуарда считает, что тот по праву может претендовать на наследство Булдакова, и что она предлагает родному сыну актера? Подробности – в «Прямом эфире»:

Еще больше интересных новостей – в нашем Instagram и Telegram-канале.

Если наследник несовершеннолетний? | Juristaitab

Если один из наследников несовершеннолетний, то при совершении сделок нужно учитывать исходящие из Закона о семье требования и особенности. Законным представителем ребёнка является его родитель, правомочный осуществлять попечительство. Попечительство над имуществом охватывает право и обязанность управлять имуществом ребёнка и, среди прочего, представлять ребёнка. Имеющие общее право попечения родители имеют и общее право представительства – следовательно, оба родителя должны представлять ребёнка совместно, за исключением приведённых в Законе о семье особых случаев.

Для совершения определённых сделок от имени ребёнка у родителей должно быть согласие суда. Также родитель не может без согласия суда одобрить сделки, для совершения которых от имени ребёнка у родителя должно быть согласие суда. Например, родитель не может от имени ребёнка без предварительного согласия суда распоряжаться принадлежащей подопечному недвижимостью или правом на недвижимость, заключать от имени подопечного направленный на платное приобретение недвижимости или права на недвижимость договор, производить сделки, которыми несовершеннолетний берёт на себя обязательство распоряжаться всем своим имуществом, наследством, будущей законной наследственной долей или будущей обязательной долей, заключать договор о разделе наследственного имущества, заключать договор, направленный на приобретение или отчуждение предприятия или организационно самостоятельной его части; приобретать участие в юридическом лице или становиться его членом, приобретать и отчуждать ценные бумаги, производить сделку, которой создаётся ответственность подопечного за обязанность другого лица, производить сделку, которой имущество подопечного обременяется для обеспечения обязанности другого лица, заключать соглашение о разделе совместной собственности, его исключении или отсрочке.

Если ребёнок наследует денежную сумму, то в дополнение к вышеприведённому нужно учитывать, что, если деньги ребёнка не нужны для его содержания, управления имуществом или покрытия иных текущих расходов, то родитель может разместить их в кредитное учреждение Эстонии или какого-либо другого договорного государства отдельно от своих средств. При размещении нужно сделать пометку, что для распоряжения счётом требуется согласие суда.

При рассмотрении дел, касающихся ребёнка суд, выносит решение, исходящее в первую очередь из интересов ребёнка, учитывая все обстоятельства и оправданный интерес причастных лиц. Родители не могут в качестве представителей ребёнка дарить имущество ребёнка. Как исключение, можно делать обычные подарки с целью соблюдения этичных обязанностей или правил вежливости.

Родитель не может представлять ребёнка в сделках, одной стороной которых является ребёнок, а другой стороной – родитель, супруг родителя, родственник родителя по прямой линии, сестра или брат, за исключением случая, когда сделка состоит исключительно в исполнении обязанности в отношении ребёнка. В таких ситуациях суд назначает ребёнку специального попечителя. Также назначается специальный попечитель для управления наследственным имуществом, если завещатель указал, что родители не должны управлять этим имуществом.

В случае если закон при совершении сделок от имени ребёнка не требует согласия суда, то соответствующую сделку можно произвести без согласия суда. Например, согласия суда не требуется, если отчуждается принадлежащий несовершеннолетнему автомобиль или судно. При этом продолжает действовать запрет, согласно которому родитель не может отчуждать автомобиль или судно ребёнка себе самому или приведённому в Законе о семье лицу из круга близких родственников, для такой сделки необходимо назначить ребёнку специального попечителя.

В любом случае нужно с полученной от имущества ребёнка прибыли выполнить, в первую очередь, лежащие на имуществе подлежащие взысканию обязанности и покрыть прочие расходы по регулярному управлению имуществом. Оставшийся после названных расходов доход может быть использован для предоставления содержания ребёнку.

Если полученная от имущества ребёнка прибыль не нужна для покрытия расходов по регулярному управлению имуществом и для предоставления содержания ребёнку, то родители могут использовать её для обеспечения своего содержания и предоставления содержания бессемейным несовершеннолетним сёстрам и братьям ребенка если отсутствуют другие соответствующие средства для покрытия содержания названных лиц.

В случае наследования ребёнком займа и недвижимости, обременённой ипотекой залога займа, то следует учесть, что изменение обеспечиваемых ипотекой требований – это сделка, для совершения которой требуется предварительное согласие суда и, возможно, назначение специального попечителя. Согласно Закону о семье, только с согласия суда можно производить сделку, которой создаётся ответственность ребёнка за обязанности другого лица, а также сделку, которой имущество ребёнка обременяется с целью обеспечения обязанности другого лица. В случае если ипотекой желают обеспечить обязанность самого родителя, то для совершения этой сделки необходимо предварительно назначить ребёнку специального попечителя.

Независимо от того, есть ли в наследстве долги или нет, инвентаризация является обязательной, если наследником является лицо с ограниченной дееспособностью (несовершеннолетний ребенок или взрослый с ограниченной дееспособностью), местное самоуправление или государство.

Если законный представитель наследника с ограниченной дееспособностью (родитель ребенка или опекун, назначенный судом) не подал заявку на инвентаризацию наследства, он несет личную ответственность по долгам наследодателя, по которым наследство не погашалось.

Это означает, что если, например, родитель несовершеннолетнего ребенка считает, что у наследодателя нет долгов, и поэтому не запрашивает инвентаризацию, но позже выясняется, что долги все еще были, а стоимость приобретенного имущества ниже, а это значит, что не все долги можно списать — долги, которые не могут быть оплачены из имущества, должны быть оплачены родителем за счет его или ее собственного имущества.

Заворотнюк лишила своего мужа наследства, пишут СМИ

https://radiosputnik.ria.ru/20210715/zavorotnyuk-1741349387.html

Заворотнюк лишила своего мужа наследства, пишут СМИ

Заворотнюк лишила своего мужа наследства, пишут СМИ

Заворотнюк лишила своего мужа наследства, пишут СМИ

Борющаяся с раком актриса Анастасия Заворотнюк переписала на мать свой загородный дом в подмосковном Крекшино, сообщают «Невские новости» со ссылкой на СМИ. Радио Sputnik, 15.07.2021

2021-07-15T11:42

2021-07-15T11:42

2021-07-15T11:42

германия

анастасия заворотнюк

стас михайлов

наследство

петр чернышев

подкасты – радио sputnik

россия

шоу-бизнес – радио sputnik

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn23.img.ria.ru/images/155867/11/1558671143_0:0:2731:1537_1920x0_80_0_0_40a97f63e9cf06a5bd6c737a540b8d78.jpg

Завещаю тебе свой логин и аккаунт. Цифровое наследство

Собственность, как и вся наша жизнь, переходит в интернет. Иногда цифровые ценности дороже, чем реальные. Как защитить свои имущественные права в виртуальном мире? Разбираемся в эфире радио Sputnik, есть ли жизнь аккаунта после смерти, кому принадлежат фотографии, тексты и даже лайки после смерти и можно ли поделить нажитое Instagram-наследие при разводе. — Вопрос не очень простой. Право сильно отстает от развития технологий. Единого решения по цифровым завещаниям нет. — В брачном договоре можно указать право на аккаунты и избежать спора при расторжении брака.

audio/mpeg

МОСКВА, 15 июля/ Радио Sputnik. Борющаяся с раком актриса Анастасия Заворотнюк переписала на мать свой загородный дом в подмосковном Крекшино, сообщают «Невские новости» со ссылкой на СМИ. Существует предположение, что таким образом Заворотнюк решила «спрятать» недвижимость от судебных приставов, поскольку из-за тяжелой болезни она не может вести бизнес и платить налоги. Как только собственность перешла в распоряжение родственницы звезды, муж актрисы фигурист Пётр Чернышов автоматически потерял право на наследование этой жилплощади. Однако по данным СМИ, артистка также владеет несколькими квартирами в России и за рубежом.Анастасия Заворотнюк долгое время не появляется на публике. Летом 2019 года СМИ писали, что она борется с тяжелым заболеванием – глиобластомой, позднее эту информацию подтвердили ее родственники. В прошлом году артистку прооперировали в Германии, после чего она вернулась домой и продолжила лечение.Ранее радио Sputnik сообщило, как певец Стас Михайлов помогает Анастасии Заворотнюк. Коротко и по делу. Только отборные цитаты в нашем Телеграм-канале.

https://radiosputnik.ria.ru/20210714/alferova-1741277278.html

германия

россия

Радио Sputnik

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

Радио Sputnik

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://radiosputnik.ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

Радио Sputnik

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn21.img.ria.ru/images/155867/11/1558671143_0:0:2729:2047_1920x0_80_0_0_4af2a7f58f6fa3a27baf7117ab5179ad.jpgРадио Sputnik

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Радио Sputnik

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

германия, анастасия заворотнюк, стас михайлов, наследство, петр чернышев, подкасты – радио sputnik, россия, шоу-бизнес – радио sputnik

Актуальные проблемы налогообложения при передаче частных коллекций по наследству

«Да, человек смертен, но это было бы еще полбеды.

Плохо то, что он иногда внезапно смертен, вот в чем фокус!»

М. Булгаков, «Мастер и Маргарита

Наследование предметов искусства традиционно является проблемным вопросом. Споры между наследниками; сокрытие работ лицами, которые не являются наследниками, но имеют доступ к помещениям, в которых они хранились; вопросы налогообложения; вопросы авторского права — все эти моменты необходимо учитывать при планировании наследования любой арт-коллекции, иначе велик риск того, что она достанется третьим лицам.

Предметы искусства в российском правопорядке относятся к движимому имуществу, и законодательство не содержит специальных положений в отношении наследования арт-объектов. Однако проблем, связанных с особенностями перехода прав именно на предметы искусства, на практике возникает множество. Например, если предметы искусства используются их владельцем для украшения интерьера, коллекция может оказаться разбросана по нескольким странам, что может привести к возникновению непредвиденных налоговых и административных последствий в ситуации наследования. Аналогичные сложности возникают в том случае, когда собственник коллекции или потенциальные наследники постоянно проживают за рубежом.

Как обеспечить эффективную преемственность личной коллекции предметов искусства и минимизировать возникающие налоговые риски?

Налогообложение в России

Россия является одним из немногих государств, которые не взимают налог на наследство.

В соответствии с пп. 18 п. 1 ст. 217 Налогового кодекса РФ не подлежат налогообложению налогом на доходы физических лиц доходы в денежной и натуральной формах, получаемые от физических лиц в порядке наследования[1]. Таким образом, в России независимо от основания наследования (наследование по закону или по завещанию), а также от степени родства налоговые обязательства при передаче произведений искусства по наследству у наследников не возникают.

Данное правило применяется при соблюдении следующих условий:

1) Наследуемые предметы искусства физически находятся в России,

2) Россия являлась последним постоянным местом жительства их владельца.

Если хотя бы одно из указанных выше условий не соблюдается, то при передаче арт-объектов по наследству могут возникнуть непредвиденные налоговые и административные последствия, связанные с обязательным применением норм иностранного законодательства.

В ситуации, когда наследодатель на момент смерти постоянно проживал за пределами Российской Федерации, отношения по наследованию будут определяться по праву страны, где наследодатель имел последнее место жительства, за исключением недвижимого имущества, в отношении которого будет применяться право страны местонахождения недвижимости (ст. 1224 ГК РФ). Соответственно, налоговая нагрузка будет определяться исходя из положений иностранного законодательства, независимо от российского налогового резидентства наследников.

При этом, несмотря на обширную сеть заключенных Российской Федерацией соглашений об избежании двойного налогообложения, в большинстве случаев налог на наследование не затрагивается положениями международных соглашений. Данная ситуация обусловлена, в частности, тем, что в России наследуемое имущество подлежит налогообложению по правилам, установленным для взимания НДФЛ, а в большинстве иностранных государств налог на наследование является самостоятельным видом налога.

Например, нормы Конвенции между правительством Российской Федерации и правительством Французской Республики об избежании двойного налогообложения и предотвращении уклонения от налогов и нарушения налогового законодательства в отношении налогов на доходы и имущество от 26.11.1996 не распространяются на налог на наследство («impot des successions»), взимаемый во Франции. Соответственно, вопросы наследственного налогообложения будут регулироваться исключительно нормами французского налогового законодательства, без учета положений Конвенции.

Налогообложение наследства во Франции

Риск налогообложения предметов искусства, передаваемых по наследству, во Франции возникает в следующих случаях:

— наследодатель постоянно проживал во Франции на момент смерти, либо

— наследодатель получал доход от профессиональной деятельности на территории Франции, либо

— во Франции находился центр жизненных интересов наследодателя, либо

— наследодатель находился во Франции более 183 дней в году.

В этом случае вся наследственная масса (включая и объекты искусства, как находящиеся, так и не находящиеся физически на территории Франции) подлежит налогообложению по правилам французского налогового законодательства.

Аналогичные правила применяются в том случае, если резидентом Франции является кто-то из наследников: вся сумма полученного наследства будет облагаться налогом во Франции независимо от места нахождения полученного по наследству имущества. При этом данный принцип действует и в отношении тех наследников, которые на момент смерти наследодателя не являлись резидентами Франции, но ранее были французскими резидентами в течение 6 и более лет за последний 10-летний период.

Если же и наследодатель, и наследники не являлись резидентами Франции, то французскому налогообложению будет подлежать только имущество, находящееся на территории Франции (причем как недвижимое, так и движимое). Соответственно, налоговые риски возникают в отношении наследования тех предметов искусства, которые физически находятся на территории Франции.

Ставка налога на наследство во Франции зависит как от чистой стоимости наследуемых активов, так и от степени родства между наследодателем и наследником. Так, наследство, полученное по прямой нисходящей ветви (в частности, детьми наследодателя), облагается по ставкам от 5% до 45%. Наследство, полученное братьями и сестрами — от 35% до 45%. Родителями — по единой ставке 55%. Всеми иными наследниками — по ставке 60%. Доходы супругов не подлежат налогообложению при наследовании имущества друг друга.

В 1968 году в налоговое законодательство Франции были включены положения, предусматривающие освобождение от уплаты налога на наследство в случае, если наследники передадут полученные предметы искусства в государственную собственность («la dation en paiement»). За более чем 50-летнюю историю применения данной нормы музеи Франции получили в свою собственность значительное число произведений искусства. В частности, в 1982 году картина Вермеера «Астроном» («The Astronomer» of Vermeer) была принята Лувром в качестве «la dation en paiement». Аналогичным образом Центр Помпиду получил работу Андре Бретона «Стена».

Великобритания — успех acceptance in lieu

В Великобритании применяется единая ставка налога на наследование, которая составляет 40% в отношении имущества, стоимость которого превышает 325 тысяч фунтов стерлингов.

Исключением является наследование супругами имущества друг друга, которое не облагается налогом независимо от стоимости актива. В случае если наследодатель постоянно проживал в Великобритании на момент смерти, налогом на наследство будет облагаться все передаваемое по наследству имущество, находящееся как на территории Великобритании, так и за ее пределами. Если наследодатель не являлся резидентом Великобритании, то налогообложению будет подлежать только то имущество, которое находится на территории Великобритании на момент его смерти.

Система acceptance in lieu, позволяющая наследникам избежать уплаты налога на наследство путем передачи предметов государству, была принята в Великобритании в 1909 году и послужила прародителем французских правил «dation en paiement». В Великобритании применение данной льготы позволяет также снизить налоговую нагрузку в отношении всей наследственной массы, при этом в течение оговоренного срока переданный предмет искусства может находиться в частном владении наследника при условии, что к нему будет организован разумный доступ широкой публики.

В частности, в 2016 году незавершенный автопортрет Люсьена Фрейда был передан Национальной портретной галерее в Лондоне в обмен на списание более 559 тысяч фунтов налоговых платежей. Ранее различным художественным галереям на территории Великобритании была передана принадлежащая Фрейду коллекция из 40 картин и рисунков Frank Auerbach. Таким образом был урегулирован налоговый платеж на сумму более 16 миллионов фунтов стерлингов, что на настоящий момент является самой крупной сделкой по acceptance in lieu за всю историю ее существования в Великобритании.

Налогообложение в США

Лица, постоянно не проживающие в США, уплачивают налог на наследование в отношении всего наследственного имущества, которое в момент смерти наследодателя физически находилось на территории США. Максимальная ставка налога составляет 40%.

Для резидентов США налог взимается только в части превышения стоимости наследуемого имущества (для 2019 года порог составляет 11,4 млн долларов США). Супруги также освобождаются от налога на наследование в отношении имущества друг друга.

Налог исчисляется исходя из справедливой рыночной стоимости унаследованного предмета искусства. При этом оценку должен провести сам наследник, налоговая служба США имеет право провести проверку как в момент уплаты налога, так и постфактум, что влечет за собой существенные налоговые риски.

В частности, в деле Estate of Kollsman v. Commissioner налоговая служба предъявила налоговые претензии, связанные с недостоверной оценкой 2 полотен, которые были унаследованы в 2005 году и затем проданы на аукционе по более высокой цене несколько лет спустя. Речь шла о картине Питера Брейгеля-младшего «Maypole» и картине «Orpheus» (мастерская Брейгелей). Эксперт Sotheby’s оценил первую работу в 500 тысяч долларов США, а вторую — в 100 тысяч долларов. В январе 2009-го «Maypole» была продана через аукционный дом Sotheby’s почти за 2,5 млн долларов США. Суд указал на конфликт интересов эксперта Sotheby’s, чью оценку работ наследник использовал для расчета суммы налога, так как данный аукционный дом получил эксклюзивное право на продажу картин. Стоимость полотен была окончательно оценена судом в 2017 году в размере 1,995 млн долларов США для «Maypole» и 375 тысяч долларов для «Orpheus» с соответствующим доначислением сумм налога, штрафов и пеней.

Аналогичным образом налоговая служба США пересчитала стоимость ассамбляжа «Каньон» авторства Роберта Раушенберга, созданного в 1959 году. Примечательным фактом является использование в данной работе чучела белоголового орлана. Данная птица на настоящий момент занесена в Красную книгу, а в 1940 году в США были приняты законодательные акты, запрещающие любые коммерческие операции в отношении орланов. Ассамбляж находился в частной коллекции Илеаны Зоннабенд и после ее смерти в 2007 году достался наследникам. Работа была оценена в 0 долларов США, так как ее продажа запрещена действующим законодательством США. Однако налоговая служба оценила работу исходя из 65 миллионов долларов США и выставила наследникам налоговый счет на 40 миллионов долларов США (с учетом штрафов и пеней). К этому моменту значительная часть коллекции искусства, собранной Илеаной Зоннабенд, уже была реализована ее наследниками для уплаты налога на наследство в размере 471 миллиона долларов с учетом стоимости всех активов.

В отсутствие в американском законодательстве инструмента, аналогичного английскому acceptance in lieu, данная патовая для наследников ситуация была решена только в 2012 году. Было заключено специальное соглашение с налоговой службой США о передаче наследниками спорной работы в нью- йоркский Музей современного искусства (MoMA) в обмен на отказ от налоговых требований со стороны государства.

Важность профессионального наследственного планирования

Отсутствие налогового и наследственного планирования может привести к выбытию переданных по наследству предметов искусства из семейного владения ввиду их передачи в пользу государства либо необходимости их продажи для урегулирования налоговых платежей.

По этой причине категорически не рекомендуется хранение и использование предметов искусства в странах, взимающих налог на наследство в отношении всего движимого имущества, находящегося на их территории (во Франции, Великобритании, США и других), если право собственности на такие объекты оформлено непосредственно на физическое лицо, постоянно проживающее за пределами указанных государств.

В большинстве случаев налоговые проблемы, связанные с наследованием предметов искусства, можно эффективно решить путем передачи активов в собственность специально учрежденной трастовой структуры (например, семейной фаундации в Лихтенштейне). Помимо устранения налоговых рисков, связанных с ситуацией наследования, владение предметами искусства через траст позволяет существенно снизить риски взыскания арт-объектов по личным обязательствам учредителя траста либо самих наследников, заявленных в качестве бенефициаров.

Так как арт-объекты становятся собственностью траста в момент их передачи в трастовую структуру, указанное имущество не включается в наследственную массу. В этой связи, во-первых, на переданные в траст предметы искусства не распространяются правила об обязательной доле наследства. Во-вторых, в отношении трастового имущества не требуется получение свидетельства о праве на наследство. В-третьих, трастовый управляющий имеет право на распределение активов (либо доходов от их использования) между бенефициарами в соответствии с трастовыми документами сразу после наступления ситуации наследования, не дожидаясь открытия и принятия наследства.

Безусловно, эффективное достижение указанных задач возможно только в том случае, когда трастовая структура создавалась и обслуживалась профессиональными консультантами. Данные специалисты должны обладать необходимыми знаниями в сфере налогового и наследственного законодательства всех вовлеченных юрисдикций, а также постоянно отслеживать актуальную судебную практику, связанную с признанием трастовых структур притворными и взысканием переданного в траст имущества.

В целом, грамотное структурирование передачи объектов искусства по наследству позволит не только избежать неожиданных налоговых платежей, взимаемых с наследников, но и сохранить коллекцию целиком и не допустить ее раздела на части и попадания к нежелательным лицам, в том числе из числа наследников.

- Исключением из этого правила являются вознаграждения, выплачиваемые наследникам авторов произведений.

Крупные наследства под прицелом левых

В Швейцарии примерно 2% граждан обладают состоянием от двух миллионов франков. KeystoneОтнять и поделить? Левые партии в Швейцарии как раз и хотели бы сделать это, в частности, обложив налогом наследства размером от двух миллионов франков и выше. По их мысли, такой налог внесет вклад в более справедливое перераспределение общественного богатства и даст дополнительные средства для финансирования системы государственного пенсионного обеспечения (AHV). Голосование по данной инициативе пройдет на референдуме 14 июня 2015 года.

Этот контент был опубликован 15 мая 2015 года — 10:30 Армандо МомбеллиАрмандо Момбелли ( Армандо Момбелли), swissinfo.ch

Доступно на 9 других языкахДля начала несколько статистических данных. В Швейцарии основное национальное достояние чем дальше, тем больше концентрируется в руках все более узкой (по европейским меркам) прослойки граждан. По данным Швейцарского федерального налогового ведомства (Eidgenössische SteuerverwaltungВнешняя ссылка), в 1990 году 1% самых состоятельных налогоплательщиков владел 30% всего национального богатства. Сегодня в руках того же одного процента находятся уже 40% швейцарского национального достояния.

Специалисты подчеркивают, что эти люди, как правило, хорошо знакомы с новейшими уловками в области «оптимизации» налогового бремени, поэтому в реальности им может принадлежать куда более значительная доля национального достояния Швейцарии. Стараясь остановить этот процесс, левые партии Конфедерации регулярно выступают с разного рода народными законодательными инициативами, общими для которых является их перераспределительный и уравнительный характер.

Среди них стоит только упомянуть с треском провалившуюся на референдуме инициативу «1:12», которая требовала, чтобы зарплаты самых высокооплачиваемых сотрудников компаний превышали доходы самых малооплачиваемых не более чем в 12 раз, инициативу о введении МРОТ по всей Швейцарии или же законопроект об отмене, опять же по всей стране, практики так называемого «порасходного» налогообложения, пользоваться которой могли состоятельные иностранцы, только проживающие в Швейцарии и не ведущие здесь бизнеса.

И вот теперь гражданам Швейцарии предстоит на референдуме 14 июня 2015 года высказать свое мнение по законодательной инициативе «Обложить налогом миллионные наследства в пользу нашей пенсионной системы AHV» («Millionen-Erbschaften besteuern für unsere AHVВнешняя ссылка»), авторами которой выступили левые партии и профсоюзы. Предлагаемые ими изменения и дополнения в швейцарское законодательство, регулирующее процедуры наследования и дарения, должны, по мысли инициантов, остановить процесс концентрации общественного богатства «в руках немногих» и сделать ситуацию с распределением национального достояния среди граждан «более справедливой».

Справедливый и либеральный налог?

В настоящее время каждый кантон, кроме кантона Швиц, сам устанавливает у себя правила и ставки налогов, которыми облагаются наследства и дарения. Авторы вышеуказанной инициативы предлагают забрать у кантонов данные полномочия и передать их, унифицировав, в распоряжение федерального центра. В случае согласия народа с такой перспективой в Швейцарии возник бы еще один налог, взимающийся по ставке в 20% на все наследования или дарения ценностью/стоимостью от двух миллионов франков. Освобождены от налога были бы законные супруги/партнеры, а вот наследникам по прямой линии пришлось раскошеливаться.

Внешний контентДве трети суммы, получаемой по линии нового налога, — а она оценивается на уровне не менее 3 млрд. франков — будут передаваться в распоряжение фонда финансирования швейцарской системы пенсионного обеспечения по старости и нетрудоспособности (Alters- und Hinterbliebenenversicherung — AHV), одна треть будет перечисляться в бюджеты кантонов, что позволило бы субъектам федерации компенсировать утрату компетенций в области налогообложения наследований и дарений.

В случае с дарениями данный налог рассчитывался бы с 1 января 2012 года, мера, задуманная в качестве преграды на пути тех, кто захочет избежать уплаты налога путем увода налогооблагаемых активов за рубеж. По мнению левых партий, такой налог не только справедлив, но и вполне соответствует либеральным принципам, которые, в частности, исходят из того, что нагружать налогами подарки и наследство куда справедливей, нежели облагать налогами результаты труда.

Сторонники нового налога подчеркивают, что тот, кто принимает наследство или крупное дарение, ничего сам не сделал для этого, не затратил своих сил, труда и энергии, и что в данном случае ему просто «счастье привалило», и отдать его часть в пользу общества не только честно, но и благородно.

Реформа законодательства о наследовании

Поддерживаемая социалистами, «Зелёными», Евангелической народной партией и ведущими профсоюзами, народная законодательная инициатива «Обложить налогом миллионные наследства в пользу нашей пенсионной системы AHV» предлагает внести изменения и дополнения в швейцарское законодательство, регулирующее процедуры наследования и дарения.

Предлагается, в частности, передать все кантональные компетенции в этой области на уровень федерального центра. В этом случае в Швейцарии возник бы еще один налог, который бы взимался по ставке в 20% на все наследования или дарения ценностью/стоимостью от двух миллионов франков.

Семейные предприятия и фермерские хозяйства, которые после перехода в руки наследников обещают работать в прежнем режиме и дальше в течение хотя бы первых десяти лет, смогут рассчитывать на значительную скидку. Передача дарения/наследства в руки супруга/зарегистрированного партнера, а также подарки стоимостью до 20 тыс. франков от налога будут освобождены.

Если народ согласится с такими поправками, то две трети сумм, получаемых по линии нового налога, будут передаваться в распоряжение фонда финансирования швейцарской системы пенсионного обеспечения по старости и нетрудоспособности (AHV), одна треть будет перечисляться в бюджеты кантонов. В настоящее время налоги на наследство/дарение взимают все кантоны Швейцарии, кроме кантона Швиц.

End of insertionОсобенно «благородным» такой налог кажется левым с учетом демографической ситуации в стране — общество стареет, число тех, кто уплачивает взносы в фонды пенсионного страхования, постоянно уменьшается, а потому важнейшая основа швейцарской системы пенсионного обеспечения по старости и нетрудоспособности, государственная пенсия AHV нуждается в новых источниках доходов.

Нападение на суверенитет кантонов

Правительство Швейцарии, Федеральный совет, осознает все эти проблемы, но с предложенными методами оно категорически не согласно, предлагая иной выход, а именно, повысить на 2% ставку НДС с тем, чтобы обеспечить в будущем финансовую состоятельность системы AHV. Федеральный кабинет указывает также, что реализация инициативы левых привела бы к тому, что многие наследники по прямой линии столкнулись бы с реальным повышением налогового бремени (в настоящее время налог на наследство по прямой линии взимается только в трех кантонах из 26-ти). А это привело бы к тому, что многие из них просто покинули бы Швейцарию, став налоговыми резидентами других стран.

Особенность швейцарской системы референдумов такова, что, в конечном итоге, как бы ни звучала тема голосования, речь на каждом референдуме идет о том, сколько и каких компетенций должен получить, или лишиться, тот или иной уровень системы швейцарского федерализма. Так получается и на этот раз. Предлагая лишить кантоны права самостоятельно устанавливать ставку налога на наследство/дарение, левые, по мнению Федерального совета, недопустимым образом вмешиваются в неприкосновенную налоговую автономию кантонов, а это, в свою очередь, может привести к тому, что субъекты федерации лишатся очень важного инструмента, позволяющего им выдерживать внутришвейцарскую межкантональную налоговую конкуренцию, не говоря уже о том, что, несмотря на все предлагаемые авторами инициативы компенсационные меры, кантоны лишатся значительной части своих налоговых поступлений.

Сторонники инициативы с такими аргументами не согласны. «Наше предложение преследует, прежде всего, цель обеспечения финансового будущего важнейшей общенациональной структуры, а именно, системы пенсионного обеспечения AHV. Логично поэтому, что мы предлагаем решать эту проблему не на кантональном, но на федеральном уровне. Пусть некоторые кантоны реально будут получать меньше, но зато не менее значимым будет и число субъектов федерации, чье финансовое положение значительно улучшится», — уверен Кристоф Швааб (Christophe Schwaab)Внешняя ссылка, депутат Национального совета, большой палаты федерального парламента, от партии социалистов. По его мнению, ограничение налоговой конкуренции кантонов пойдет стране только на пользу, сократив, в частности, масштабы «налогового туризма».

Семейные предприятия под угрозой

Бюргерское большинство швейцарского парламента так же очень ревниво относится к кантональному суверенитету, основе швейцарского государственного устройства. Поэтому понятно, что предложения лишить кантоны хотя бы небольшой доли их налоговой автономии согласия у этих депутатов не получат никогда. Столь же резко критикуют они намерение левых взимать новый налог на наследства «задним числом» начиная с 1 января 2012 года. Для них такое предложение носит в высшей степени несправедливый характер.

Они напоминают, что человек, получивший наследство на сумму хотя бы на один франк меньше критических двух миллионов, уже будет иметь все права не платить ничего, в то время как четверо законных наследников по прямой линии, получив по 525 тыс. франков из общего наследства в 2,1 млн будет обязаны раскошелиться по полной программе. Кроме того, противники левых напоминают, что реализация их инициативы в целом приведет к росту налогового бремени в стране, что ухудшит позиции Швейцарии в рамках мировой промышленной и экономической конкуренции.

«Швейцария и так уже принадлежит к немногим странам в Европе, взимающим налог на имущество. И если вдруг, паче чаяния, народ примет инициативу левых, то мы столкнемся с тройной налоговой нагрузкой: мы будем вынуждены платить налог на доходы физических лиц (НДФЛ), налог на имущество, и теперь еще налог на получение наследства», — напоминает Жан-Франсуа Рим (Jean-François RimeВнешняя ссылка), депутат Национального совета от Швейцарской народной партии (SVP).

Богатство в руках немногих

По данным Швейцарского федерального налогового ведомства (Eidgenössische Steuerverwaltung) всего только два процента граждан, уплачивающих налоги в Швейцарии, обладают состояниями от двух миллионов франков (капиталы страховых пенсионных фондов не учитываются).

Один процент самых состоятельных граждан страны обладает в настоящее время в Швейцарии 40 процентами всего общественного достояния. 26 процентов налоговых резидентов страны вообще не имеют никакого состояния, 56 процентов имеют на своем счету «заначку» в менее чем 50 тыс. франков.

End of insertionХанс-Ульрих Биглер (Hans-Ulrich Bigler), председатель швейцарского отраслевого Объединения предприятий малого бизнеса («Gewerbeverband» — «sgv»), заклинает своих сограждан ни в коем случае не голосовать за инициативу левых, если только им важно стабильное будущее малого и среднего бизнеса, образовывающего становой хребет всей швейцарской экономики.

«Введение налога на прямое наследование в размере 20% от наследуемого имущества серьезно усложнит задачу поддержания преемственности поколений в области семейного бизнеса. Наследники, чтобы уплатить этот налог, будут вынуждены либо продавать предприятие, целиком или по частям, или же, в лучшем случае, экономить на инвестициях в основной и оборотный капитал», — предупреждает он.

Шокирующее неравенство

Кристоф Швааб пытается активно защищать суть и содержание инициативы. «В тексте законопроекта указано совершенно четко: наследники, получившие от старшего поколения предприятие или фермерское хозяйство и намеренные еще как минимум 10 лет продолжать вести это предприятие дальше, будут уплачивать налог с большим дисконтом. Конкретная его сумма будет потом, в случае успешного исхода референдума, определена на основе соответствующего подзаконного акта. Нужно также не забывать, что, хотя Швейцария уже сейчас взимает как налог на имущество, так и налог на наследство, все равно, она считается в Европе страной с наиболее низкими налогами».

Кроме того, он подчеркивает, что «страна в настоящее время сталкивается с серьезным социальным и материальным расслоением. В долгосрочной перспективе этот факт может в высшей степени негативно отразиться на степени общественной солидарности, не говоря уже о том, что такое расслоение наносит вред экономике страны. Это просто невыносимо, знать, что в такой богатой стране, как Швейцария, все еще есть работающие люди и семьи, которые вынуждены получать социальную помощь с тем, чтобы хоть как-то протянуть от зарплаты до зарплаты. Данная инициатива справедлива уже хотя бы потому, что она ориентируется на огромные, миллионные состояния, передаваемые по наследству, а цель ее — поддержать систему AHV, одну из самых старых и надежных опор всей Швейцарии как социального государства».

Статья в этом материале

Ключевые слова:Эта статья была автоматически перенесена со старого сайта на новый. Если вы увидели ошибки или искажения, не сочтите за труд, сообщите по адресу [email protected] Приносим извинения за доставленные неудобства.

Налоги на наследство и наследство — юрист Управления недвижимости Мэриленда

Потенциальные налоги на смерть должны быть рассмотрены в любом имении Мэриленда или в трастовой администрации после смерти наследодателя / учредителя. Если применяется какой-либо из различных возможных налогов, личный представитель наследственного имущества и / или правопреемник отзываемого траста должен незамедлительно решить эту проблему. Неспособность гарантировать, что какой-либо причитающийся налог действительно уплачен, может привести к неприятным сюрпризам, включая возможность того, что налоговое залоговое удержание омрачит право собственности на имущество и трастовые активы.

Имущество Мэриленда может облагаться тремя отдельными налогами на смерть независимо от того, происходит ли передача собственности в суде по наследственным делам или за пределами суда по наследственным делам. Эти три потенциальных налога на смерть — это налог на наследство штата Мэриленд, налог на имущество штата Мэриленд и федеральный налог на имущество.

Определение налогов на наследство штата Мэриленд

Мэриленд — один из немногих штатов, где действует налог на наследство. Основное внимание в налоге уделяется привилегии получить имущество от наследодателя.Ставка налога на наследство штата Мэриленд составляет 10% от стоимости подарка. В настоящее время он распространяется только на наследников по совместительству, таких как племянница, племянник или друг. Некоторые наследники, такие как родители, бабушки и дедушки, дети, пасынки, супруги детей, братья или сестры, в настоящее время не облагаются налогом, хотя в прошлом они облагались налогом.

«Список тех, кто облагается налогом на наследство Мэриленда, и тех, кто не облагается налогом на наследство, не является интуитивным. Первоначально различие проводилось между прямыми наследниками и оставшимся в живых супругом, освобожденным от уплаты налога, с одной стороны, и всеми остальными, кто облагался налогом.Со временем Законодательное собрание добавило к списку тех, кто освобожден от уплаты налога, чтобы включить больше членов семьи. В список освобожденных были добавлены пасынки, братья и сестры умершего. Но почему братья и сестры освобождены, а племянники и племянники — нет? «Это различие произвольно», — говорит руководитель юридической фирмы Franke Beckett LLC, занимающейся недвижимостью и трастами Мэриленда.

Поскольку налог на наследство рассматривается как налог на привилегию получения собственности, налог, подлежащий уплате и уплачиваемым получателем, если иное не предусмотрено регулирующим документом.Таким образом, если регулирующий документ указывает конкретное завещание в размере 10 000 долларов США племяннице, и в этом документе уплачивается налог на наследство в соответствии с законом, племянница получает 9 000 долларов США, чистую стоимость подарка и налога на наследство. Этот результат можно изменить. Управляющий документ может предписывать остаточному наследству уплатить налог на наследство. В такой ситуации племянница получит полные 10 000 долларов, а имущество или доверительный фонд уплатят дополнительно 1 1111 долларов в качестве налога на наследство. Ставка налога увеличивается с 10% до 11.1111%, потому что уплата налога наследством или трастом также считается подарком получателю, и дополнительный налог на наследство подлежит уплате за дополнительный подарок.

Расчет налога на недвижимость Мэриленда

Мэриленд также имеет налог на имущество штата. Этот налог действует по правилам, аналогичным федеральному налогу на недвижимость. Налог представляет собой широкую сетку, чтобы определить, какое имущество подлежит налогообложению. Например, имущество по срочному страхованию жизни, которое имело немалую выкупную стоимость для умершего в течение ее жизни, включается в имущество умершего в размере пособия в случае смерти (хотя пособие в случае смерти может облагаться или не облагаться налогом на наследство).Как и в случае с федеральным налогом на имущество, включение пособия в случае смерти в полис по страхованию жизни для целей налога на имущество Мэриленда может быть смягчено с помощью безотзывного траста по страхованию жизни.

Порог налога на недвижимость Мэриленда в настоящее время составляет 5 миллионов долларов. В отличие от федерального налога на имущество, сумма кредита не индексируется с учетом инфляции. Согласно действующему законодательству, порог будет корректироваться только будущим законодательством. С 2019 года налог на недвижимость Мэриленда позволяет перевести любую неиспользованную сумму кредита пережившему супругу.Это называется «переносимостью». Это означает, что при своевременной подаче налоговой декларации на наследство Мэриленда (MET1) оставшийся в живых супруг может перенести неиспользованную часть щита в размере 5 миллионов долларов до смерти пережившего супруга, после чего он будет использован для имущества оставшегося в живых супруга. Это позволяет паре удвоить порог налога на имущество и защитить 10 миллионов долларов от налога на имущество Мэриленда.

«Мобильность — важное право, которое может быть сохранено только путем своевременной подачи налоговой декларации Мэриленда.Это ситуация «бери или теряй». Из-за неограниченного брачного вычета в соответствии с правилами Мэриленда и федерального налога на недвижимость может быть неочевидным, что вам следует подавать налоговую декларацию, если текущий налог не подлежит уплате. Если объединенное имущество составляет или может превысить 5 миллионов долларов в момент второй смерти, отказ от подачи декларации подвергает имущество налогу на имущество Мэриленда в случае смерти пережившего супруга », — говорит Энн Франке, бухгалтер, оказывающий помощь в управлении имуществом, в том числе подготовка налоговых деклараций по наследству и трастам для юридической фирмы Franke Beckett LLC по недвижимости и трастам в Аннаполисе.

Налоговая ставка налога на недвижимость Мэриленда изменена. Он начинается с 8% и заканчивается 16%. Ставка налога в конечном итоге зависит от размера недвижимости. Кроме того, штат Мэриленд не отслеживает пожизненные подарки в соответствии с законодательством о налоге на наследство и, следовательно, не включает стоимость пожизненных подарков для целей налога на наследство. Это контрастирует с федеральным законом, который объединил налоги на дарение и наследство.

Влияние федерального налога на недвижимость на поместья Мэриленда

Поместья и трасты Мэриленда также облагаются федеральным налогом на недвижимость.Согласно действующему федеральному закону, порог налогообложения составляет 11 миллионов долларов с учетом инфляции. В 2019 году инфляция увеличила сумму кредита, так что физическое лицо может защитить 11,4 миллиона долларов на 2019 год. Как и в случае налога на недвижимость Мэриленда, федеральный налог на недвижимость предусматривает перевод любой неиспользованной единой суммы кредита. Чтобы выбрать переносимость, переживший супруг должен своевременно подать федеральную налоговую декларацию о переносе неиспользованного кредита. Ставка федерального налога на недвижимость составляет 40%.В сочетании с налогом на недвижимость Мэриленда комбинированная ставка составляет около 50% от стоимости налогооблагаемых активов.

Подоходный налог применяется к имуществу и трастам

Поместья и трасты Мэриленда также облагаются подоходным налогом, который является отдельным от налога на смерть. Доход, полученный владельцем имущества или траста, подлежит налогообложению. Например, акции, принадлежащие имуществу, получают дивиденды. Это разделение может облагаться как налогом штата Мэриленд, так и федеральным подоходным налогом.Соответственно, фидуциары Мэриленда могут нуждаться в подаче Мэрилендских и федеральных налоговых деклараций по наследству / трасту (форма IRS 1041 и форма Мэриленда 504).

Юрист по управлению недвижимостью может помочь вам сориентироваться в различных налогах на наследство / траст

Во время управления имуществом или трастом личный представитель наследственного имущества и / или правопреемник отзываемого траста, выступающего в качестве замены завещания, принимает решения о том, как обрабатываются различные налоги. Некоторые налоги взаимосвязаны.Таким образом, решение, принятое по одному налоговому вопросу, может повлиять на размер налога, причитающегося по другому вопросу. Кроме того, налоговые ставки для различных налогов сильно различаются, и, например, может быть дешевле платить налог на прибыль, чем платить налог на наследство. Таким образом, важно, чтобы лицо, занимающееся управлением имуществом или доверительным фондом, получило компетентного совета по этим вопросам.

Более 35 лет юридическая фирма Franke Beckett LLC сосредоточила свои усилия на праве собственности и трастов, в том числе помогая сотням клиентов уплачивать налоги Мэриленда во время управления имуществом и трастами.Мы готовим налоговые декларации по наследству и доверительные налоговые декларации по федеральным налогам и налогам штата Мэриленд с помощью нашего внутреннего CPA, чтобы мы могли предлагать беспрепятственные административные услуги от начала до конца. Наши поверенные и сотрудники по управлению имуществом Мэриленда обладают опытом, подготовкой и знаниями, чтобы направлять клиентов на протяжении всего процесса, чтобы обеспечить надлежащее управление имуществом и трастом Мэриленда. Чтобы назначить консультацию, позвоните по телефону 410-263-4876, чтобы связаться с нашим офисом в Аннаполисе.

Налог на наследство в Мэриленде

Налоги на наследство взимаются, когда собственность, которой вы владеете, передается вашим наследникам после вашей смерти.Налоги на наследство — это налоги, взимаемые с лица, получающего эту собственность, также известного как бенефициар. Мэриленд — один из шести штатов Соединенных Штатов, которые взимают налог на наследство.

Закон о налоге на наследство

Мэриленд взимает налог на наследство, когда определенные бенефициары получают активы наследственного имущества после смерти умершего. Штат Мэриленд облагает налогом на наследство все имущество, которое переходит в соответствии с завещанием, доверием, актом, совместной собственностью или законами о наследовании без завещания.

В отличие от налога на наследство, налог на наследство не зависит от размера поместья. Скорее, это зависит от того, кто получает активы и имущество вашего имущества. Налог на наследство штата Мэриленд взимается Регистром завещаний в округе Мэриленд, где проживал умерший и / или принадлежала собственность.

Ставки налога на наследство

Если применимо, налог на наследство Мэриленда составляет 10% от «чистой стоимости» имущества, которое было унаследовано.Чистая стоимость определяется как рыночная стоимость за вычетом определенных расходов. Этот налог на наследство должен быть уплачен до распределения собственности.

Применяются определенные исключения, например, если наследнику необходимо продать малый бизнес, чтобы уплатить налог на наследство. В таких случаях у наследника будет до пяти лет для внесения платежей в рассрочку. Такие дела сложны, и консультация с опытным юристом может помочь вам узнать свои права и обязанности в отношении этих сложных законов о налогах на наследство.

Кроме того, дарение части вашего имущества до вашей кончины не обязательно освобождает имущество или активы от этого налога на наследство. Если подарок сделан «в созерцании смерти», этот подарок на смертном одре по-прежнему облагается налогом на наследство Мэриленда. Фактически, согласно разделу 7-201 Кодекса штата Мэриленд, некоторые подарки, которые делаются за два года до смерти, могут иметь право на уплату этого налога.

Освобождение от налога на наследство

Закон о налоге на наследство отличается от закона о налоге на наследство, поскольку он основан на том, кто получает собственность, а не на общей сумме или стоимости собственности.Близкие родственники и благотворительные организации освобождаются от налога на наследство, а другие наследники могут платить ставку налога на наследство в размере 10%.

Если вы являетесь наследником и относитесь к одной из следующих категорий, вы можете быть освобождены от уплаты налога на наследство в Мэриленде. Категории освобождения от налога на наследство следующие:

- Супруга

- Ребенок, пасынок, бывший пасынок, внук или любой другой потомок по прямой линии

- Родитель, отчим или бывший отчим

- Родной брат

- Дедушка и бабушка

- Супруг (а) ребенка, пасынка, внука или любого другого потомка по прямой линии

- Выживший супруг умершего ребенка или потомка по прямой линии, если оставшийся в живых супруг не вступил в повторный брак

- Бизнес (если все владельцы освобождены от уплаты налогов)

- Мэриленд, раздел 501 (c) (3) освобожденная от налогообложения некоммерческая организация

- Прочие избранные некоммерческие организации

Обратитесь к нам сегодня за помощью

Поверенный по наследству может помочь вам не только определить лучший способ спланировать распределение вашего имущества после вашей смерти, но и разобраться в сложных налогах на наследство и наследство в Мэриленде.

Планирование недвижимости и наследования является сложной задачей с юридической точки зрения, особенно в Мэриленде. Вы заслуживаете того, чтобы максимально увеличить количество своих активов, которые вы можете передать после смерти. Если ваш любимый человек скончался, адвокат поможет вам разобраться в ваших правах, а также в сложных законах о праве на наследство и налоге на наследство. Обратитесь за помощью к опытным адвокатам по делам имущества и доверительного управления в южном Мэриленде в Meng Law.

Ресурс:

налогов.marylandtaxes.gov/Individual_Taxes/Individual_Tax_Types/Estate_and_Inheritance_Tax/Tax_Information/default.shtml

Understanding Estate Tax in MarylandК Мэн Ло | опубликовано 8 октября 2019

Налог на недвижимость Мэриленда: все, что вам нужно знать

Налог на недвижимость Мэриленда применяется к поместьям стоимостью более 4 миллионов долларов. Если вы живете в Мэриленде и думаете о планировании недвижимости, это руководство расскажет вам все, что вам нужно знать о налоге на наследство в Мэриленде.Если вы думаете, что вам понадобится помощь в планировании, подумайте о работе с финансовым консультантом. Служба подбора финансового консультанта SmartAsset может помочь вам найти тот, который вам подходит.

Освобождение от уплаты налога на имущество штата МэрилендПорог налога на наследство для Мэриленда составляет 4 миллиона долларов в 2018 году. Это означает, что если вы умрете и ваше общее состояние будет меньше 4 миллионов долларов, поместье вообще ничего не должно штату Мэриленд. Однако, если ваше имущество стоит более 4 миллионов долларов, существует прогрессивная ставка налога на все богатство, превышающее эту отметку в 4 миллиона долларов, которую ваше имущество должно будет заплатить, прежде чем деньги будут переданы вашим наследникам.

В 2019 году порог налога на недвижимость Мэриленда увеличится до 5 миллионов долларов.

Ставка налога на недвижимость МэрилендаСтавка налога на наследство в Мэриленде изменена. Чтобы определить ваше налоговое бремя на наследство в Мэриленде, сначала найдите категорию налогооблагаемого имущества в таблице ниже. Во втором столбце показано, что имение должно по деньгам, которые ниже вашего уровня. Затем выясните, какая часть вашего состояния превышает нижнюю границу вашей шкалы.Умножьте это число на предельную ставку, прибавьте его к базовой ставке, и вы узнаете налоговое бремя на наследство.

Вот пример. Допустим, общая стоимость вашего имущества составляет 5,5 миллиона долларов. За вычетом освобождения в размере 4 миллионов долларов остается налогооблагаемое имущество в размере 1,5 миллиона долларов. Затем найдите, где это число попадает на график. Базовый налог, уплачиваемый за кронштейн, составляет 38 800 долларов США. Нижний порог составляет 1,04 миллиона долларов, поэтому мы вычитаем это из 1,5 миллиона и получаем 460 000 долларов. Эта цифра умножается на предельную ставку 6.4% — это 29 440 долларов. Когда мы добавляем это число к базовым уплаченным налогам, мы получаем общий налог на недвижимость Мэриленда в размере 68 240 долларов США на недвижимость стоимостью 5,5 миллионов долларов.

Примечание. В приведенной ниже таблице показано отсутствие налогов на первые 40 000 долларов налогооблагаемого дохода из-за системы налоговых льгот от государства.

| НАЛОГОВЫЕ СТАВКИ НА МЭРИЛЕНД | |||

| 0–40 000 долл. США | $ 0 | 0% | $ 0 |

| 40 000–90 000 долл. США | $ 0 | 0.8% | 40 000 долл. США |

| 90 000–140 000 долл. США | 400 долл. США | 1,6% | 90 000 долл. США |

| 140 000–240 000 долл. США | 1,200 $ | 2,4% | 140 000 долл. США |

| 240 000–440 000 долл. США | 3 600 долл. США | 3,2% | 240 000 долл. США |

| 440 000–640 000 долларов | 10 000 долл. США | 4.0% | 440 000 долл. США |

| 640 000–840 000 долл. США | 18 000 долл. США | 4,8% | 6400 000 долл. США |

| 840 000–1,04 млн долл. США | 27 600 долл. США | 5,6% | 840 000 долл. США |

| 1,04–1,54 млн долл. США | 38 800 долл. США | 6,4% | 1,04 млн. Долл. США |

| 1,54 миллиона долларов — 2 доллара.04 миллиона | 70 800 долл. США | 7,2% | 1,54 млн долл. США |

| 2,04–2,54 млн долл. США | $ 106 800 | 8% | 2,04 млн. Долл. США |

| 2,54–3,04 млн долл. США | 146 800 долл. США | 8,8% | 2,54 млн. Долл. США |

| 3,04–3,54 млн долл. США | 190 800 долл. США | 9.6% | 3,04 млн. Долл. США |

| 3,54 млн — 4,04 млн долларов | $ 238 800 | 10,4% | 3,54 млн. Долл. США |

| 4,04 млн — 5,04 млн долларов | $ 290 800 | 11,2% | 4,04 млн. Долл. США |

| 5,04 млн — 6,04 млн долларов | 402 800 долл. США | 12% | 5,04 млн. Долл. США |

| 6 долларов США.04–7,04 млн долл. США | 522 800 долл. США | 12,8% | 6,04 млн. Долл. США |

| 7,04 млн — 8,04 млн долларов | $ 650 800 | 13,6% | 7,04 млн. Долл. США |

| 8,04 млн — 9,04 млн долларов | 786 800 долл. США | 14,4% | 8,04 млн. Долл. США |

| 9,04 млн — 10,04 млн долларов | $ 903 800 | 15.2% | 9,04 млн. Долл. США |

| 10,04 млн. Долл. США и более | 1 082 800 долл. США | 16% | 10,04 млн. Долл. США |

* Налогооблагаемая недвижимость — это сумма сверх освобождения в размере 4 миллионов долларов.

** Порог ставки — это точка, с которой вступает в силу предельная ставка налога на имущество.

Налог на наследство — это налог, который в некоторых штатах взимается федеральным правительством с поместья богатых людей после их смерти, но до того, как деньги будут переданы их наследникам.Иногда его называют «налогом на смерть».

Не путайте налог на наследство с налогом на наследство, который является отдельным налогом, который некоторые штаты взимают с получателей наследства после его передачи.

Налог на наследство штата МэрилендМэриленд также имеет налог на наследство. Если наследником является ребенок или прямой потомок умершего, супруг (а) ребенка или прямой потомок, супруг (а), родитель, дедушка или бабушка, брат или сестра, пасынок или приемный родитель, налог на наследство не применяется.Если деньги оставлены кому-либо еще, взимается 10% налог на наследство Мэриленда.

Налог на подарки МэрилендаВ Мэриленде нет налога на дарение. Федеральный налог на дарение применяется к подаркам на сумму более 14 000 долларов в 2017 году и более 15 000 долларов в 2018 году.

Налог на наследство Мэриленда для супружеских парВ настоящее время налог на наследство Мэриленда не переносится, а это означает, что в случае смерти обоих членов супружеской пары может применяться только одно освобождение в размере 4 миллионов долларов.Однако, начиная с 2019 года, более высокое освобождение, которое будет соответствовать освобождению от федерального налога на имущество, будет переносным, что означает, что супружеская пара может защитить до двойного освобождения после смерти обоих супругов.

Федеральный налог на имуществоСуществует также федеральный налог на наследство, который может применяться, но он имеет гораздо более высокие льготы. Освобождение от федерального налога на недвижимость составляет 11,18 миллиона долларов в 2018 году, после того как в 2017 году вступил в силу налоговый закон. Он также переносится между супругами, что означает, что если будут приняты правильные юридические меры, супружеская пара может защитить до 22 долларов.36 миллионов.

Если имущество превышает эту сумму, налоговые ставки варьируются от 18% до 40%. Полная таблица ставок федерального налога на недвижимость приведена ниже. Вы можете использовать тот же метод, который описан в разделе «Налог на наследство в Мэриленде», чтобы вычислить федеральное налоговое бремя на наследство на основе приведенной ниже таблицы.

| НАЛОГОВЫЕ СТАВКИ НА ФЕДЕРАЛЬНУЮ НЕДВИЖИМОСТЬ | |||

| 1–10 000 долл. США | $ 0 | 18% | $ 1 |

| 10 000–20 000 долл. США | 1,800 долл. США | 20% | 10 000 долл. США |

| 20 000–40 000 долл. США | $ 3 800 | 22% | 20 000 долл. США |

| 40 000–60 000 долл. США | 8 200 долл. США | 24% | 40 000 долл. США |

| 60 000–80 000 долл. США | 13 000 долл. США | 26% | 60 000 долл. США |

| 80 000–100 000 долл. США | 18 200 долл. США | 28% | 80 000 долл. США |

| 100 000–150 000 долл. США | 23 800 долл. США | 30% | 100 000 долл. США |

| 150 000–250 000 долл. США | 38 800 долл. США | 32% | 150 000 долл. США |

| 250 000–500 000 долл. США | 70 800 долл. США | 34% | 250 000 долл. США |