Наследство по завещанию. Риски. ⋆ Эльнова

Итак, уважаемые покупатели, что же такое приобретение квартиры, полученной продавцом в наследство по завещанию?

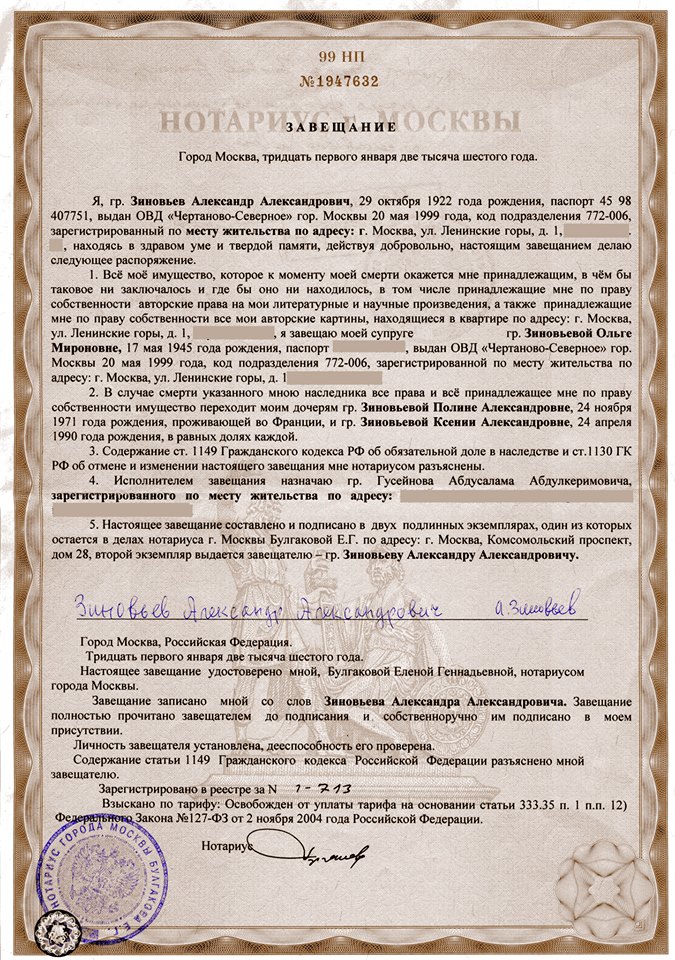

Примеры из практики.Допустим, Дядя Петя предусмотрительно составил Завещание только на свою супругу. В данном завещании не упомянул своих детей. В этом случае Покупателю необходимо понимать, что наследование по Завещанию имеет приоритет перед наследованием по Закону. А значит, очередность наследников здесь не имеет значения. Но имеет значение законность самого Завещания. То есть родственники могут оспорить его в судебном порядке, утверждая, что дядя Петя был не дееспособным, на момент (дату) составления Завещания. Или его силой (под угрозой расправы) заставили это сделать.

Если родственники дяди Пети или его дети докажут это в суде, то Завещание признается недействительным (аннулированным). Тогда в этом случае наследуемая квартира делится заново. Но уже среди тех родственников, которые должны наследовать данную квартиру (долю в ней)

Тогда в этом случае наследуемая квартира делится заново. Но уже среди тех родственников, которые должны наследовать данную квартиру (долю в ней)

Само Завещание составляется и всегда заверяется нотариусом. Оспорить его законность довольно сложно. Ведь нотариус не только проверяет все необходимые документы. Он следит за тем, чтобы сам наследодатель был в здравом уме и твердой памяти. То есть понимал и осознавал то, что он делает, подписывая Завещание. Нотариус выступает здесь, как официальный свидетель в пользу Покупателя.

При покупке такой квартиры, Покупателю необходимо выяснить: Во-первых, правильно ли оформлено само Завещание (здесь могут оказать помощь наши специалисты по недвижимости lnova.ru/sotrudniki

Во — первых: дядя Петя написал Завещание, никому из своих родственников об этом не сказал. Один экземпляр спрятал у себя в сейфе. То второй экземпляр Завещания будет храниться у нотариуса (не обязательно по месту жительства). Нотариус не обязан следить за тем, когда дядя Петя отойдет в мир иной. В соответствии с этим о наличии Завещания никто из ближайших родственников не знает. А значит, они вступят в

Один экземпляр спрятал у себя в сейфе. То второй экземпляр Завещания будет храниться у нотариуса (не обязательно по месту жительства). Нотариус не обязан следить за тем, когда дядя Петя отойдет в мир иной. В соответствии с этим о наличии Завещания никто из ближайших родственников не знает. А значит, они вступят в

Во-вторых: проблема так же может возникнуть в том случае, если это Завещание когда-нибудь появится. В нем вдруг окажется совсем другой человек. Закон будет на его стороне. И тогда квартиру придется ему вернуть.

Но и это еще не все! Покупателю квартиры необходимо помнить о дополнительных рисках, связанных с наследованием по Завещанию. Дело в том, что дядя Петя мог составить не одно завещание, а несколько. И силу будет иметь только последнее из них. Мало того, дядя Петя мог изменить или вовсе отменить свое Завещание. Такое право дает ему закон.

В добавок, к вышесказанному.

Существует такое понятие как «обязательная доля» в наследстве. Она возникает независимо от Завещания. Поэтому риск покупки такой квартиры (доли в ней) доставшейся в наследство по Завещанию, нисколько не меньше, чем риск покупки унаследованной по Закону квартиры (доли в ней). Покупателю, в случае с Завещанием, необходимо выяснять, существуют ли в природе те, кто может претендовать на «обязательную долю» в наследстве. А также выяснять, не было ли изменений или отмены самого Завещания. Но риски тут ещё в том, что достоверную информацию об этом получить довольно сложно. Практически невозможно. Но даже если такая информация будет получена, это не даст 100 % (сто процентной) гарантии Покупателю, что она окажется достоверной. Ведь по закону гражданин  А так же у главного врача больницы, в которой он находится на излечении. У руководства дома престарелых. А если ему приспичило составить Завещание, находясь в другом государстве, то он может его удостоверить в посольстве РФ на территории той страны, в которой он в данный момент находится.

А так же у главного врача больницы, в которой он находится на излечении. У руководства дома престарелых. А если ему приспичило составить Завещание, находясь в другом государстве, то он может его удостоверить в посольстве РФ на территории той страны, в которой он в данный момент находится.

Всё же, какие последствия при покупке квартиры для Покупателя могут быть?

Покупатель полностью расплатился с Продавцом за приобретаемую квартиру (долю в ней). Договор купли — продажи на данную квартиру зарегистрирован в Реестре прав на недвижимое имущество. Расписка о получении денежных средств от Продавца Прокупателем получена. Казалось бы, что такая квартира (доля в ней) уже является в собственности Покупателя. Но с юридической стороны — «появившиеся» наследники Продавца смогут оспорить свои наслетственные права на данную жил. площадь (долю в ней). Итог может оказаться плачевным.

В таком случае, у Покупателя всегда есть варианты минимизировать (исключить) риски. Каким образом?Во-первых:Попробовать самостоятельно розыскать всех наследников.

Изучить и проверить все документы на квартиру (долю в ней). Проверить все наследственные документы у Продавца. В итоге Покупателем, затрачивается огромное количество своего драгоценного времени. Плюс, время на судебные тяжбы с наследниками купленной квартиры (доли в ней). В следствие этого, как практика показала, такая сделка наследниками в судебном порядке может быть

Просто обратиться к хорошему специалисту. Забыть про все существующие риски и последствия. Лишним это точно не будет.

Уважаемые Покупатели, у Вас всегда есть выбор.

Руководитель отдела аренды жилой недвижимости ООО «Эльнова» Дмитрий Мозговой

Поделиться в социальных сетях:

риски покупки квартиры по завещанию

В нашей практике мы подготавливаем большое количество отчетов об оценке квартиры для целей наследования. Так наша задача состоит в том, чтобы подготовить этот отчет качественно и согласно всем действующим правовым нормам. И с этой задачей мы справляемся на отлично J И так как мы компания уже стабильная, но продолжающая рост, то нам интересно дальнейшее движение нашего отчета об оценке.

Если мы говорим о наследовании, то готовый отчет об оценке

квартиры попадает к нотариусу, который заводит дело о наследовании.

Наследство – это серьезная тема для исследования при приобретении квартиры. Исследования должны проводится достаточно ответственно и скрупулезно.

Риски при приобретении квартиры по завещанию

- обязательно требуется проверить, нет ли людей с обязательной доли в наследстве в завещании.

- юридическую силу имеет только последние завещание (последнее завещание отменяет предыдущие)

- отсутствие свидетельства о смерти

- если наследник обратился к одному нотариусу, а

наследодатель написал завещание у другого, то это завещание может пролежать

невостребованным.

- решение нотариуса может быть оспорено через суд и все сделки с квартирой могут быть аннулированы

В некоторых случаях эксперту по недвижимости приходится посетить кладбище для подтверждения информации если свидетельство о смерти отсутствует.

Важно: когда покупатель покупает квартиру с правом свидетельства о праве на наследство, то он должен понимать, что чтобы не выдал нотариус, могут появиться другие обстоятельства и другие наследники, которые могут это право оспорить.

Наследство по закону и по завещанию

В течении 6 месяцев с момента смерти наследодателя, нотариус должен принять решение, кто является наследником, и выдать свидетельство о праве на наследство.

Если завещание отсутствует, то вступает в работу закон о праве наследования по очередности:

- Вторая очередь: бабушки дедушки, внуки, братья, сестры

Чтобы защитить себя от неприятностей, стоит обращаться к

профессионалам – эксперт по недвижимости. Ведь нотариус принимает решение на основании

доступной информации, поэтому нельзя говорить о том, что решение нотариуса

неоспоримо. Если появляются новые обстоятельства, то через суд оспаривается

решение нотариуса и все сделки с квартирой аннулируются.

Ведь нотариус принимает решение на основании

доступной информации, поэтому нельзя говорить о том, что решение нотариуса

неоспоримо. Если появляются новые обстоятельства, то через суд оспаривается

решение нотариуса и все сделки с квартирой аннулируются.

риски покупателя жилья в 2021 году

Наследственное имущество не изымается из оборота. После смерти владельца оно переходит новым собственникам по завещанию или закону, которые вправе распорядиться им по своему усмотрению. Однако покупка квартиры по наследству у таких граждан сопряжена с риском аннулирования сделки. Сегодня рассмотрим, какие опасности несет в себе приобретение унаследованного жилья, и как их избежать.

Общая информация о наследовании квартир

После смерти собственника жилье не становится бесхозяйным. Оно переходит новому владельцу (или группе новых владельцев) по следующим основаниям приобретения:

- нотариальное завещание, составленное на специальном государственном бланке;

- если завещания нет, происходит наследование по закону в порядке очередности;

- если наследников нет, имущество переходит по наследству на баланс поселка или города и приобретает статус социального жилья.

Хозяин квартиры, полученной по наследству, не ограничен в своих правах независимо от оснований приобретения – он может продать недвижимость без ограничений. Поэтому может случиться, что администрация города продает имущество, полученное по наследству. Сделки покупки квартиры по наследству у муниципалитета можно признать самыми безопасными. Остальные продавцы вполне могут злоупотреблять своими правами, предлагая заведомо обремененное или проблемное жилье.

Внимание! Квартира, приобретенная по ренте, не считается полученной по наследству. Смерть бывшего владельца лишь освобождает ее от обременения, но не является основанием для перехода права собственности. Однако наследники умершего могут попытаться оспорить рентное соглашение и вместе с ним отменить все последующие сделки. Читайте на нашем портале подробнее о договоре ренты и спорах с наследниками.

Если продавец утверждает, что приобрел квартиру в наследство по договору дарения – скорее всего, это мошенник. Заключение дарственных, вступающих в силу после смерти дарителя, запрещено законом. Читайте подробнее о таких сделках здесь.

Заключение дарственных, вступающих в силу после смерти дарителя, запрещено законом. Читайте подробнее о таких сделках здесь.

Риски покупателя наследственной квартиры

Есть несколько основных рисков покупки квартиры по наследству:

- отмена ДКП через суд – самый существенный риск;

- выявление пожизненных жильцов, которых нельзя выселить;

- обнаружение долгов умершего, с которыми придется разбираться новому владельцу.

Вероятность их реализации в жизни зависит от ряда факторов, к которым относится срок владения квартирой, основания ее наследования (закон или завещание), и иногда даже причина смерти владельца.

Аннулирование договора купли-продажи

Основная опасность для нового владельца жилья, полученного продавцом по наследству, – аннулирование договора купли-продажи через суд и изъятие квартиры. Конечно, в случае признания сделки недействительной покупателю должны вернуть уплаченные деньги, но, как правило, это либо невыполнимо на практике, либо очень долго. Судебное разбирательство длится несколько месяцев. За это время продавец успеет потратить крупную сумму, которую потом будут частями взыскивать с его официальной зарплаты.

Судебное разбирательство длится несколько месяцев. За это время продавец успеет потратить крупную сумму, которую потом будут частями взыскивать с его официальной зарплаты.

Потребовать аннулирования сделки через суд могут:

- Наследники, права которых были нарушены при распределении имущества. Особенную опасность представляют владельцы обязательной доли в наследстве – иждивенцы умершего, нетрудоспособный супруг, родители и дети.

- Супруг, которому не выделили супружескую долю.

- Наследники, которые не успели принять наследство в течение положенных 6 месяцев по уважительным причинам (тяжелая болезнь, служба и так далее).

- Граждане, доказавшие свое родство уже после смерти наследодателя. Если бы этот факт был установлен вовремя, имущество распределилось бы по-другому.

Судебных процедур отмены покупки квартиры по наследству тоже может быть несколько. В зависимости от требования заинтересованного лица:

- оспаривание завещания;

- обжалование действий нотариуса;

- восстановление срока на принятие наследства;

- признание наследника (продавца) недостойным;

- аннулирование самого ДКП.

В результате любой из перечисленных процедур покупка отменяется, квартира возвращается в наследственную массу и происходит новое распределение имущества.

Отказополучатели

Существенным риском при покупке квартиры, полученной в наследство является выявление пожизненных жильцов:

- отказополучателей – по завещательному отказу;

- получателей ренты – по договору ренты, который не прекратился смертью плательщика.

Отказополучатели могут не только пожизненно проживать в квартире, но и осуществлять любые другие права. Например, пользоваться ей временно.

Формулировка «завещательный отказ» имеет мало общего с какими-то негативными последствиями. По отказу человек (отказополучатель) получает определенную выгоду – в данном случае связанную с проживанием в квартире. Эта выгода не обусловлена его родством с умершим или наличием у него право на наследство. Достаточно только воли наследодателя, чтобы наделить кого-либо по его усмотрению правом пожизненного проживания в квартире.

Внимание! Выселить отказополучателя принудительно не получится даже после нескольких продаж квартиры.

Отказ излагается в завещании и выглядит следующим образом:

Если нет завещания – то нет и отказа. При этом в завещании может быть указан один только отказ.

Долги умершего

Риск, который может возникнуть при любой покупке, не только квартиры, полученной по наследству, – обнаружение долгов бывшего владельца. Чаще всего это долги по коммунальным платежам. Распределяется бремя погашения задолженности так:

- коммунальные платежи – ЖЭУ, вода, канализация, тепло, газ – оплачиваются продавцом;

- взносы по капитальному ремонту следуют за квартирой и после покупки погашаются новым владельцем.

Читайте подробнее: «Покупка квартиры с долгами по коммунальным платежам: как проверить задолженность».

Оцениваем вероятность рисков

Вероятность реализации рисков покупки квартиры по наследству зависит от следующих факторов:

- по закону или завещанию получено жилье;

- сколько времени прошло с момента оформления прав продавца;

- в некоторых случаях – какова причина смерти наследодателя.

Внимание! Оценивать риски нужно в совокупности. Например, если квартира находится в собственности сына наследодателя, который получил ее по завещанию, меньше года – нужно посмотреть, есть ли другие наследники первой очереди. Если таких нет, можно оформлять покупку, не опасаясь отмены.

Наследство по закону

Считается, что если квартира получена в наследство по завещанию, риск ее покупки стремится к нулю. Однако это не так. Риски примерно одинаковые, собирается человек покупать завещанное жилье или унаследованное по закону.

По закону имущество распределяется между наследниками той очереди, которая ближе всего по родству к умершему. Например, если наследников первой очереди нет, квартиру получит вторая очередь и так далее. Всего очередей семь, и есть еще восьмая – «сквозная», которая наследует вместе с текущей очередью. Сложности возникают когда:

- некоторых родственников сложно разыскать;

- имеется наследование по праву представления – то есть племянник получает квартиру взамен своей умершей матери (тетки наследодателя), которая получила бы долю, будучи живой к моменту открытия наследства;

- внезапно выявляется завещание.

Покупка квартиры, унаследованной по закону, тем рискованнее, чем более дальняя степень родства была призвана к наследованию.

Наследство по завещанию

По завещанию наследство получает тот, кто в нем упомянут. Сложности возникают, если:

- завещание составлено не по закону, либо завещатель находился в спутанном состоянии сознания;

- имеются получатели обязательной доли, которые наследуют независимо от завещания;

- обнаруживается более поздняя версия завещания, которая имеет приоритет.

Риск покупки квартиры, приобретенной в наследство по завещанию, повышается, если наследник не состоял в родстве с наследодателем и получил квартиру «в обход» кровных родственников. Последние попробуют высудить жилье в суде через отмену завещания.

Квартира в собственности меньше 3 лет

Три года – общий срок исковой давности. На него рекомендуют ориентироваться при покупке квартиры, полученной в наследство, поскольку именно три года дается наследникам на оспаривание любых сделок, связанных с отчуждением жилья.

Покупка квартиры по наследству менее 3 лет в собственности порождает очень высокий риск. Если жилье находится во владении меньше года – риск еще выше.

Квартира во владении дольше 3 лет

Риски в данном случае существенно снижаются, однако не исчезают полностью. По ГК максимально срок исковой давности может быть продлен до 10 лет при условии, что заявитель не знал о нарушении своих прав. Если такой заявитель объявится, сделки отменят.

Интересный материал о сроках исковой давности по оспариванию сделок, в том числе завещания и ДКП, ищите здесь.

Причина смерти владельца

Это обстоятельство имеет значение, когда выясняется, что гражданин умер не фактически, а «юридически» – то есть его признали умершим через суд. В такой ситуации есть риск, что наследодатель когда-нибудь объявится живым и постарается вернуть свое имущество назад.

Как снизить риски

Существенно уменьшить риски при покупке квартиры по наследству помогут следующие действия:

- Проверить документы.

Как минимум нужно заказать расширенную выписку из ЕГРН о переходах прав собственности, обременениях, а лучше – попросить продавца показать свидетельство о праве на наследство. В последнем будет указан завещательный отказ, если есть. По документам можно понять срок владения жильем и состав наследников.

Как минимум нужно заказать расширенную выписку из ЕГРН о переходах прав собственности, обременениях, а лучше – попросить продавца показать свидетельство о праве на наследство. В последнем будет указан завещательный отказ, если есть. По документам можно понять срок владения жильем и состав наследников. - В ДКП прописать гарантии продавца относительно наличия прав иных наследников и третьих лиц на квартиру. Для полной безопасности прописывают обязательство продавца в случае изъятия у покупателя недвижимости предоставить ему аналогичное жилье.

- Проверить, не занижена ли цена имущества. Если стоимость квартиры подозрительно низкая, это может говорить об имеющихся скрытых проблемах с правами. Кроме того, покупка по заниженной цене говорит о недобросовестности самого покупателя – защитить свои интересы в суде в случае необходимости будет сложно.

- Удостоверить ДКП у нотариуса. Сотрудники нотариальной конторы обязаны проверить юридическую благонадежность квартиры. У них есть доступ к внутренним реестрам системы ФНП.

Если выявится проблема – сделка просто не состоится. Кроме того, если нотариус ошибется, с него можно будет взыскать убытки в будущем за счет его страховки.

Если выявится проблема – сделка просто не состоится. Кроме того, если нотариус ошибется, с него можно будет взыскать убытки в будущем за счет его страховки. - Застраховать титул в любой страховой компании. Такая страховка поможет покрыть убытки, возникшие в связи с аннулированием покупки по иску наследников.

Внимание! К сожалению, нотариус, который вел наследственное дело, не вправе выдавать информацию о наследниках и содержании завещания. Узнать подробности у него практически нереально.

Защита в суде

Если дело дошло до суда, придется простроить серьезную стратегию защиты. Самый весомый аргумент для этого – Постановление Конституционного Суда № 6-П от 21 апреля 2003 года. В данном постановлении Суд выявил, что жилье нельзя изъять у добросовестного покупателя, который не знал и не мог знать о препятствиях к покупке квартиры.

Подтвердить добросовестность помогут:

- пакет документов, которые покупатель получил от продавца на сделке – подтвердят, что он искал и проверял информацию;

- выписки и справки, которые покупатель заказывал сам при покупке;

- факт нотариального удостоверения договора;

- пункт в ДКП о гарантиях продавца в плане отсутствия прав третьих лиц на квартиру.

Суд усомнится в добросовестности, если обнаружит явно заниженную цену и ДКП, составленный с явными ошибками, «на коленке».

Покупка квартиры по наследству сопровождается рядом рисков, которые нужно оценивать в совокупности. Некоторые из них существенные, другими можно пренебречь. Снизить риски покупки проблемной квартиры помогут рекомендации редакции нашего портала.

Внимание! В статье изложена общая информация. Решить индивидуальную ситуацию и разобраться в нюансах нового законодательства можно на онлайн-консультации у нашего дежурного юриста. Окно расположено в правом нижнем углу экрана.

Если статья была полезной, поставьте 5 звезд! Сохраните материал на своей страничке в соцсети с помощью кнопки «Поделиться».

Вам будет интересно: как проверить юридическую чистоту квартиры перед покупкой.

Покупка квартиры, полученной в наследство.

Какие могут быть риски?

Какие могут быть риски?Покупка квартиры, полученной в наследство. Какие могут быть риски?

Есть еще одна распространенная схема. При жизни собственник квартиры оставляет завещание на дальнего родственника, к примеру, по причине плохих взаимоотношений с близкими родственниками. После смерти близкие родственники вступают в наследство по закону, а дальний родственник вовсе не знает о смерти наследодателя. Дело в том, что нет единой базы завещаний и нотариусы, выдавая наследство по закону, ориентируются на показания пришедших на открытие наследства родственников. Родственники зачастую в порыве наживы дают нужные для них сведения. В своей практике я не встречал, чтобы кого-то за подобную схему посадили, все, как правило, решается в гражданско-правовом порядке. Поэтому многие и пользуются различными схемами при наследовании имущества.

Если в истории квартиры есть наследство по закону или по завещанию, то покупать подобную квартиру лучше с юристом. Именно с наследственными квартирами больше всего юридических рисков, обнаружить которые не всегда может даже квалифицированный специалист. Поэтому многие риелторы, услышав, что в истории квартиры есть наследство, бегут от подобных вариантов как черт от ладана. Чтобы качественно проверить подобную квартиру, нужно обладать юридическими знаниями, да и еще держать постоянно руку на пульсе и быть в курсе свежей юридической практики и вновь принятых законов. У риелторов на это часто нет ни времени, ни знаний, они же не юристы. Если по остальным аспектам юридической проверки все несколько проще и многие риелторы проводят подобные сделки на «отлично», то покупку квартиры, в истории которой есть наследство, я искренне рекомендую проводить через юриста. И вот почему. Как я уже сказал, проверить наследственную квартиру досконально не всегда бывает возможно, но защита от признание сделки недействительной все же есть. В юриспруденции есть такое понятие, как добросовестный покупатель квартиры. И если суд сочтет, что вы являетесь добросовестным покупателем, то истребовать квартиру у вас не имеют права.

Именно с наследственными квартирами больше всего юридических рисков, обнаружить которые не всегда может даже квалифицированный специалист. Поэтому многие риелторы, услышав, что в истории квартиры есть наследство, бегут от подобных вариантов как черт от ладана. Чтобы качественно проверить подобную квартиру, нужно обладать юридическими знаниями, да и еще держать постоянно руку на пульсе и быть в курсе свежей юридической практики и вновь принятых законов. У риелторов на это часто нет ни времени, ни знаний, они же не юристы. Если по остальным аспектам юридической проверки все несколько проще и многие риелторы проводят подобные сделки на «отлично», то покупку квартиры, в истории которой есть наследство, я искренне рекомендую проводить через юриста. И вот почему. Как я уже сказал, проверить наследственную квартиру досконально не всегда бывает возможно, но защита от признание сделки недействительной все же есть. В юриспруденции есть такое понятие, как добросовестный покупатель квартиры. И если суд сочтет, что вы являетесь добросовестным покупателем, то истребовать квартиру у вас не имеют права.

В соответствии со ст. 302 ГК РФ добросовестный приобретатель это тот, кто приобрел квартиру возмездно, а также не знал и не мог знать о том, что продавец квартиры не имел права продавать ее.

Суды понятие добросовестный приобретатель толкуют чуть шире.

И к этому понятию добавляется формулировка: «сделал все возможное для проверки квартиры и выявления юридических рисков». Незнание законов не освобождает от ответственности. Говорить в суде о том, что вы не юрист и не знали, что проверять, не стоит. К подобным аргументам судьи относятся холодно, так как слышат их практически от каждого. Судью нужно убедить, что вы провели весь возможный комплекс юридической проверки, предоставить юридический отчет о произведенной проверке, заверенный дипломированным юристом, предоставить все документы, по которым производилась юридическая проверка. Только подобные действия характеризуют покупателя как добросовестного приобретателя. Обратите внимание, что в понятии добросовестный приобретатель есть слова «не знал и не мог знать и принял все разумные меры!» Стандартно на суде юристы этим и бравируют. Допустим, вы покупаете квартиру у ненадлежащего продавца и утверждаете в суде, что «ну я же не мог знать, что документы, которые мне предоставили поддельные». На что ваш оппонент заявит: «Но вы же могли пойти в Росреестр и запросить выписку из Росреестра и узнать, кто является собственником квартиры? — Могли, следовательно, вы не являетесь добросовестным покупателем».

Для наглядности, приведу пример из судебной практики, где суд истребовал имущество, и аргументация, что покупатель является добросовестным приобретателем, не сработала по причинам, указанным выше.

АПЕЛЛЯЦИОННОЕ ОПРЕДЕЛЕНИЕ от 1 апреля 2015 г. по делу N 33-7494/2015

Конечно, покупка наследственной квартиры, — это определенный риск, но вовсе исключать подобные квартиры из поиска я бы не стал! По многим наследственным квартирам можно со 100% вероятностью гарантировать отсутствие каких-либо рисков. Да и цену хозяева подобных квартир более охотно скидывают.

Рекомендации при покупке квартиры с наследственным имуществом.

1. Проводите сделку с юристом.

Саму сделку может вести и риелтор, но в таком случае у вас должен быть отчет о произведённой юридической проверке, подписанный именно дипломированным юристом. Риелтор, прослушавший трехмесячные курсы, не является юристом! К отчету в обязательном порядке должны быть подшиты все проверяемые документы.

2. Указывайте полную стоимость квартиры в договоре.

Это как раз не тот случай, когда стоит экономить на налогах. Вообще, сделки, где стоимость квартиры не соответствует рыночным ценам, оспоримы! Тем более вас нельзя никак назвать добросовестным покупателем.

3. Оформлять договор через нотариуса.

В соответствии с законодательством о Нотариате, Нотариус обязан проверить сделку на соответствие ее законодательству Российской Федерации. Нотариус за свои действия несет ответственность всем своим имуществом. В совокупности два ваших шага могут дать вам хорошую защиту в суде при доказывании того, что вы действительно являлись добросовестным приобретателем. Фактически вашу сделку проверят два юриста. Но юрист юристу рознь. Важно, чтобы юрист произвел комплексную проверку сделки, а не ограничился стандартными действиями.

Помните, что в соответствии с п. 38 Пленума ВС от 29.04.2010 г. добросовестный приобретатель принял все разумные меры для выяснения правомочий продавца.

Требуйте, чтобы юрист произвел весь комплекс мероприятий для выявления возможных рисков (об этом подробнее смотрите в наших следующих статьях).

4. Запрос нотариусу.

Необходимо сделать запрос нотариусу, выдавшему свидетельство о наследстве, а еще лучше, если это возможно, ознакомиться с наследственным делом. Таким образом, вы проверите на подлинность выданное свидетельство о наследстве, а в случае ознакомления с делом проверите, не было ли нарушений при наследования имущества.

5. Рассматривайте квартиры с истекшим сроком исковой давности.

Срок исковой давности для оспоримых сделок составляет 1 год.

Для всех остальных общий срок исковой давности 3 года.

Предельный срок, в течении которого срок исковой давности может быть восстановлен, составляет 10 лет.

Как сказано в статье 181 ГК РФ, срок исковой давности начинает течь с момента, как лицо узнало о нарушении своих прав. В этом и есть самый скользкий момент. Многие могут не знать, что умер их родственник, ну или по крайне мере будут так говорить в суде. Из практики скажу, что восстановить срок исковой давности не просто, и не во всех случаях это можно сделать. По поводу сроков исковой давности можно писать целую диссертацию. Если не вдаваться в юридические тонкости, смело можно покупать квартиру, в которой было наследство более 10 лет назад. Хорошо, если истек годичный срок исковой давности; отлично, если истек трехгодичный срок исковой давности; и уж совсем не о чем беспокоится, если истек десятилетний срок. Не забудьте только про остальные юридические аспекты.)

В любом случае искренне советую покупать квартиры с наследством хотя бы по истечению годичного срока!

В пользу этого утверждения могу привести 3 аргумента.

1.

Исходя из п 42 Постановления Пленума Верховного Суда РФ от 29.05.2012 г. и вышеуказанной практики можно сделать вывод, что если после принятия срока на наследство объявляется новый наследник, а квартира к этому моменту уже продана, то новый наследник имеет право только на денежную компенсацию. Срок на принятие наследства составляет 6 месяцев в отдельных случаях может быть увеличен.

2. Срок исковой давности для оспоримых сделок составляет 1 год. Если вы добросовестный приобретатель, то выждав годичный срок вы на 95% снимите возможные риски, связанные с утратой права собственности. Выждав трехгодичный срок, вы снимете риски на 99%, а выждав 10 лет вы снимите риски на 100%.

3. Из анализа мошеннических схем с недвижимостью можно сделать вывод, что квартиры по серой схеме реализовывались в течении 1-3 месяцев. Чем дольше будет продаваться квартира, тем больше вероятность, что могут объявиться реальные наследники или собственники квартиры и схема потеряет смысл. Вот и торопятся мошенники продать недвижимость как можно скорее. Выждав хотя бы годичный срок вы в значительной степени обезопасите себя от утраты права собственности.

6. Титульное страхование от утраты права собственности.

Для тех, кто перестраховывается во всем, существует страховка на случае утраты права собственности. Стоимость подобной услуги составляет от 0,2% до 0,5% от стоимости объекта страхования. Страховать можно не на все время, пока вы владеете квартирой, а только, к примеру, первый год или первые три года, до того момента, когда истечет срок исковой давности. Если вы решитесь воспользоваться указанным способом снятия риска, то позаботьтесь, чтобы страховая компания в свою очередь была надежной.

Ну и в конце внесу немного хаоса в описанную выше стратегию покупки наследственных квартир. Хоть и судебная практика однозначно говорит, что квартиру нельзя истребовать от добросовестного приобретателя, но п. 1 ст. 302 ГК РФ гласит:

Скажу сразу, в данной статье не идет речь о наследниках, которые не знали, что они являются наследниками квартир и их права нарушены. Эта статья защищает тех, кто был собственником квартиры, но помимо своей воли лишился её. Чтобы лучше понять данную статью приведу пример: Допустим, у вас есть квартира в собственности и вы решили ее сдать и уехать, к примеру, в Индию, пожить год-другой. Когда деньги за сдаваемое жилье перестали вам приходить, вы вернулись в Россию и узнали, что мошенники подделали документы о собственности и продали вашу квартиру добросовестному покупателю. В такой ситуации суд скорее всего на основании ст. 302 ГК РФ вернет вам вашу квартиру, а добросовестному приобретателю останется только требовать деньги с мошенников.

Если кто-то , узнав о статье 302 ГК РФ, испугается и тут же откажется от наследственной квартиры, то поспешу вас не делать этого! Подобный риск относится ко всем квартирам и не присущ исключительно к наследственным квартирам. Я специально привел пример, в котором и речи не шло про наследство. Более того, существуют способы проверки поддельных документов и устранения рисков, связанных со статьей 302 ГК РФ (об этом будет подробно написано в следующих статьях).

Наша компания готова предложить вам проведение сделки под ключ. Сделку ведут только дипломированные юристы. Предоставляем письменный юридический отчет и пожизненную гарантию по приемлемым ценам.

Спик Покупка квартиры, полученной по наследству

МАТЕРИАЛЬНАЯ ОТВЕТСТВЕННОСТЬ ЗА СДЕЛКУ ЗАСТРАХОВАНА НА 10000000 RUB

Мы уже писали ранее как вступить в наследство, какая очередность вступления в наследство, писали про налогообложение наследуемого имущества. Но не затронули одну очень важную тему: риски при покупке наследуемого имущества.

Мы писали в статье «Наследство. Очередность. Налогообложение», что свидетельство на наследство может быть признано недействительным полностью или частично. И риск здесь не только в том, что наследодатель по завещанию мог быть недееспособен.

Самые большие риски при покупке квартиры, полученной по наследству :

- правильно определить наследников и проверить родство;

- определить фактическое право усопшего на имущество.

В первом случае нужно тщательно проверить возможных наследников. К сожалению, если умер мужчина, достоверно сказать, что у него нет где-либо еще наследников, не представляется возможным. Ведь у умершего могут быть внебрачные дети, срок исковой давности на наследство у которых начинает исчисляться с их совершеннолетия. Тут риск обратно пропорционален времени, прошедшему с даты смерти наследодателя.

Второй риск по-большей части юридический. Грамотный специалист обязательно проанализирует этот риск при покупке квартиры, полученной по наследству.

Например, супруг оставил распоряжение относительно квартиры, завещая ее сыну. Умерший имел частное право на имущество, квартира в Росреестре была зарегистрирована только на него. Однако при проверке выясняется, что квартира фактически принадлежит не только ему, но и его супруге в равных долях (даже если доли не разделены между супругами по сведениям Росреестра), так как имущество было приобретено возмездно приобретено в браке, а брачного контракта между супругами не было. Суд может признать справедливым завещание только в части ½ квартиры или полностью посчитать документ недействительным.

В рассмотренном примере последствия решения суда существенные. В первом случае сыну достанется ½ квартиры по завещанию, во втором – ему придется делить эту половину недвижимости на равные доли с супругой умершего при условии, что нет других близких родственников, т.к. наследование будет происходить по закону и наследство будет делиться между всеми наследниками одной очереди.

Описанная выше ситуация – достаточно частый случай, с которым мы сталкиваемся при проверке квартир. Нотариус, оформляя наследство, не знает, в браке был усопший или нет, полагается только на документы, предоставленные наследниками. Актуальной и достоверной базы о семейном положении граждан в РФ не имеется, к сожалению. И если супруга была и, например, тоже умерла, то даже если квартира оформлена только на супруга, а брачного контракта не было, то наследники супруги могут претендовать на ½ долю имущества усопшего мужа. И срок исковой давности начинает течь с момента как они узнали или могли узнать о нарушениях своих прав.

Так, совсем недавно, мы проверяли квартиру на Дунайском проспекте в Санкт-Петербурге. Мужчина владел имуществом 10 лет, но купил квартиру в браке. Квартиру оформили на мужа, брачного контракта не было, так что фактически квартира принадлежала двоим супругам, хотя и оформлена в Росреестре только на мужа.

После этого супруги разводятся, но квартиру с женой (уже бывшей) не делили. Закон не устанавливает срок раздела имущества между бывшими супругами, если их права владения и распоряжения имуществом не нарушались.

Через 10 лет (в 2017 году) мужчина умирает, в наследство вступает ребенок от второго брака и вторая жена.

И все бы ничего, но если первая супруга узнает, что ее ½ доля по закону (в Росреестре эта доля не была на нее зарегистрирована) выбыла из ее фактического владения (т.е. с даты смерти ее бывшего супруга и оформления наследства), она запросто оспорит наследство на ½ долю.

Человек, который дал нам задачу проверять квартиру, даже подумать не мог, что наследники владеют не целой квартирой, а только ½ фактически.

Безусловно, в этом конкретном примере риск настолько велик, что Клиент выбрал себе другое жилье.

Хотите обезопасить себя? ВСЕГДА проверяйте квартиру перед покупкой. Это совсем незначительная сумма по сравнению с риском потери имущества или его доли.

Исковая давность

По закону заявление о вступлении в наследство должно подаваться в течение 6 месяцев. Допускается, что в последний день этого периода письмо с заявлением возможно направить нотариусу по почте. В таком случае срок не считается пропущенным, дата обращения указана на отметке почтового отправления.

Важно знать! Срок начинает исчисляться не с момента получения свидетельства о смерти, а с самой даты смерти, указанной в этом документе. Это же касается и срока владения имуществом для освобождения от уплаты НДФЛ от продажи недвижимости.

Другие претенденты имеют право оспорить завещание или действия нотариуса по оформлению наследства. Исковая давность составляет 3 года для общих случаев. Если в деле присутствуют особые условия, срок исковой давности может увеличиться до 10 лет с даты смерти. От истца требуется доказать, что срок вступления в наследство им был пропущен по уважительным причинам (например, несовершеннолетие).

Риски

В основном риски касаются случаев недобросовестного поведения наследников, которые специально игнорируют извещение о смерти, не заявляют прав на имущество усопшего родственника. По прошествии времени, когда квартира или машина отремонтированы, в них вложены деньги наследника, другие родственники заявляют права на это имущество, восстанавливают пропущенный срок.

Такая модель используется мошенниками при продаже, например, недвижимости. Покупатель не проверяют сделку на чистоту, удовлетворяется свидетельством о наследстве, передает деньги за квартиру. Через несколько месяцев появляются другие правопреемники, которые восстанавливают пропущенный срок вступления в наследство. Новый собственник либо лишается квартиры, машины, либо вынужден договариваться и нести дополнительные финансовые потери.

Рискуете запутаться или что-то не учесть?

Читайте также:

Бесплатный образец (качественный шаблон) договора купли-продажи

Что входит в сопровождение сделок с недвижимостью

Размер госпошлин за регистрацию прав с недвижимостью

Документы, необходимые для продажи квартиры или комнаты

Банковская ячейка по сделкам с недвижимостью

Аккредитив по сделкам с недвижимостью

Обязательно ли заверять договор нотариально

Внимание!

Все статьи на нашем сайте уникальны и размещены впервые! Текст публикации является сугубо информационным и не может быть использован в качестве доказательства в суде. ООО «СПИК» пишет статьи на основе собственного опыта и знаний, числовые показатели, используемые без ссылки на источник, основываются на оценке специалистов ООО «СПИК». Формулировки, относящихся к законодательству, намеренно упрощены, что, возможно, влечет за собой искажение смысла при разборе нюансов в частных случаях. В сложных или нетиповых ситуациях необходимо руководствоваться только законодательством РФ, при необходимости проконсультироваться у юриста с описанием частной ситуации. Права на статьи защищены законодательством, в том числе согласно 4 части ГК РФ.

Копирование текста полностью или частично разрешено только с согласия ООО «СПИК» (разрешение даем бесплатно) и с ОБЯЗАТЕЛЬНОЙ ИНДЕКСИРУЕМОЙ ссылкой на источник: https://spikcompany.ru

Читайте еще

Внимание!

Все статьи на нашем сайте уникальны и размещены впервые! Текст публикации является сугубо информационным и не может быть использован в качестве доказательства в суде. ООО «СПИК» пишет статьи на основе собственного опыта и знаний, числовые показатели, используемые без ссылки на источник, основываются на оценке специалистов ООО «СПИК». Формулировки, относящихся к законодательству, намеренно упрощены, что, возможно, влечет за собой искажение смысла при разборе нюансов в частных случаях. В сложных или нетиповых ситуациях необходимо руководствоваться только законодательством РФ, при необходимости проконсультироваться у юриста с описанием частной ситуации. Права на статьи защищены законодательством, в том числе согласно 4 части ГК РФ.

Копирование текста полностью или частично разрешено только с согласия ООО «СПИК» (разрешение даем бесплатно) и с ОБЯЗАТЕЛЬНОЙ ИНДЕКСИРУЕМОЙ ссылкой на источник: https://spikcompany.ru

* Подробнее о страховании ответственностиа>

Покупка квартиры, полученной по наследству

Сделки по покупке квартиры, полученной по наследству, связаны с опасностью для будущего владельца жилья. Если внезапно появятся новые наследники и заявят о своих правах, суд может оспорить сделку и постановить вернуть приобретенное имущество. Из-за этого покупатели стараются избегать наследного жилья и предпочитают приобретать квартиры, полученные в собственность путем купли-продажи. Однако при разумном подходе и соблюдении определенных мер безопасности риск сделок с наследством значительно понижается.

Насколько велика опасность для покупателя

На вторичном рынке становится все больше жилья, в истории которого фигурирует переход к новому собственнику по праву наследования, и с каждым годом покупателям труднее найти идеально «чистые» варианты. Однако наблюдается положительная тенденция при решении вопроса в суде: все чаще судебные инстанции отказывают внезапно появившимся наследникам вернуть назад проданное имущество. Чаще всего им предлагается получение денежной компенсации, которая рассчитывается на день открытия наследства. Наиболее рискованно покупать жилье, доставшееся новому собственнику только 2–3 года назад: есть опасность появления других наследников и судебных споров. Из-за этого продать такую квартиру значительно труднее, а ее цена ниже на 5–10 %. Также проблемным может оказаться жилье, перешедшее по наследству от мужчин, так как могут внезапно объявиться внебрачные дети умершего. Если начинается разбирательство, суд может признать их права на часть имущества и объявить его продажу недействительной.

Как повысить надежность сделки

Полностью гарантировать законность сделки и отсутствие претензий невозможно, однако при соблюдении простых профилактических мер можно значительно уменьшить риски. При покупке квартиры, доставшейся по наследству, необходимо учитывать несколько нюансов.

- Отдавайте предпочтение недвижимости, полученной по праву наследования минимум 7–10 лет назад. Опасность, что через столько лет объявятся новые наследники, минимальна.

- Убедитесь, что при передаче квартиры новому собственнику не осталось никаких спорных моментов. Для этого необходимо изучить все документы о переходе жилья по праву наследования. Кроме того, стоит запросить у покупателя нотариальное заверение в том, что он готов покрыть все финансовые претензии по жилью за свой счет, если начнется судебное разбирательство по наследственному делу.

- Соблюдайте все требования законодательства при оформлении покупки и указывайте в документах только реальную цену жилплощади. Если она окажется заниженной, суд может посчитать покупателя недобросовестным, и в этом случае сделку признают недействительной.

- Обращайте внимание на поведение продавца: если он торопит Вас с заключением сделки, отказывается представить документы или предлагает неоправданно низкую цену, возможно, он хочет быстрее избавиться от проблемной недвижимости и забрать деньги, чтобы не делиться с другими наследниками.

Наше предложение

Чтобы при покупке квартиры, полученной по наследству, не возникло проблем, доверьте проверку юридической чистоты недвижимости нашим специалистам. Юристы проекта «КВАРТИРАБЕЗРИСКОВ» проверят документы, предоставленные продавцом, смогут оперативно получить актуальную выписку из ЕГРН и домовой книги, а также многое другое. При этом Вам не придется посещать наш офис: все документы могут быть переданы в электронном виде. Звоните или пишите на электронную почту, и мы предоставим бесплатную консультацию.

Важные моменты при покупке квартиры полученной в наследство — AnyReal — Без посредников

Покупателю, решившему купить квартиру, полученную в наследство, стоит тщательно проверить приобретаемую квартиру, то есть все документы на нее и историю перехода прав на объект недвижимости или заказать проверку на нашем ресурсе. В зоне повышенного риска находится так называемое «свежее» наследство, то есть квартиры, унаследованные относительно недавно, за 2–3 года до того, как жилье было выставлено на продажу. Наиболее рискованны сделки с недвижимостью, которая была завещана одинокими стариками дальним родственникам, либо унаследована ими по закону.

На что стоит обратить внимание покупателю квартиры, полученной в наследство:

1. Желательно приобретать квартиры, унаследованные не вчера, а 7–10 лет назад. В этом случае вероятность появления на горизонте никому не известных наследников сохраняется, однако сводится к минимуму.

2. Необходимо тщательно изучить документы и историю перехода прав на квартиру, круг наследников. Не будет лишним оформить от имени наследника-продавца нотариально заверенное заявление о том, что в случае возникновения судебных разбирательств продавец удовлетворит все финансовые и имущественные претензии, связанные с квартирой, за свой счет.

3. Необходимо указывать в договоре-продаже только реальную цену. В противном случае при возникновении спора суд может признать действия покупателя недобросовестными со всеми вытекающими из этого последствиями в виде истребования имущества и взаиморасчетов исходя их зафиксированных в договоре сумм.

Возможные риски покупателя квартиры по наследству.

Покупка наследственной квартиры относится к одной из самых рискованных операций с недвижимостью. Перед заключением сделки купли-продажи важно проверять такие объекты недвижимости самостоятельно или заказать проверку квартиры на нашем ресурсе.

В наибольшей группе риска оказываются объекты, сроки вступление в наследство, по которым составляют меньше 3 лет.

Что может ожидать покупателя:

- Появление наследников, пропустивших шестимесячный срок, заявивших о своих правах.

- Возможны притязания лиц, пропустивших установленные сроки, которые имеют права на долю наследства в обязательном порядке.

- Наследодатель мог дать распоряжение относительно лиц, за которыми закреплено право проживать в квартире, а продавцы могут умолчать об этом факте.

- Есть риск признания продавца недостойным наследополучателем уже после продажи недвижимости.

- Наследство оформлено без выделения супружеской доли.

- Завещание признается недействительным по разным причинам.

По прошествии 3 лет с момента наследования риски значительно снижаются. Сроки исковой давности, распространяющиеся на наследственные дела, составляют именно 3 года. Крайний срок для оспаривания права собственности на наследственную квартиру составляет 10 лет со времени смерти наследодателя. Но, согласно судебной практике, уже спустя 3 года претензии сторонних лиц резко снижаются.

Риски покупки квартиры по завещанию.

Недвижимость, унаследованная продавцом по завещанию, имеет свои риски. Многие покупатели считают, что при наличии завещания риски меньше, чем при наследовании по закону.

Риски приобретения имущества по завещанию:

- Завещание могут оспорить существующие наследники по закону.

- Наличие завещательного отказа, согласно которому определенному лицу предоставляется право проживания в квартире, которое сохраняется даже если право собственности перешло другому лицу (покупателю).

- Есть наследники обязательной доли, которые могут претендовать на нее даже при наличии завещания.

- Признание наследника недостойным.

Когда стоит отказаться от покупки?

От покупки такого объекта недвижимости лучше отказаться, если:

- Наследство «свежее», менее трех лет.

- Объект продается по доверенности, и нет связи с собственником.

- В квартире есть зарегистрированные лица.

- Продавец пожилого возраста, и отказывается предоставлять справки, подтверждающие его дееспособность.

- Есть вопросы и спорные моменты в документах на недвижимость.

Как снизить риски и обезопасить сделку

Снизить риски при приобретении унаследованной квартиры можно, обратив внимание на следующие моменты:

- Изучить правоустанавливающие документы, взять выписку ЕГРН, из домовой книги, проверить паспорт продавца, основание собственности.

- Удостовериться, что документы подлинные, попросить предоставить для ознакомления оригиналы, а не копии.

- Изучить историю квартиры, сделки, которые по ней проходили, людей, в ней зарегистрированных. Для проверки истории собственников квартиры нужна выписка из ЕГРН о переходе прав.

- Получить справку об отсутствии задолженности и обременений (Выписку из ЕГРН).

- Проверить в завещании наличие или отсутствие распоряжения по завещательному отказу.

- В договоре купли-продажи обязательно указать всю стоимость жилья.

- Оплату лучше всего производить через банковскую ячейку или использовать аккредитив.

Мошеннические действия при продаже наследной квартиры

Наиболее распространенные варианты мошенничества в данной ситуации это:

- подделка завещательного документа. Проверить подлинность завещания может нотариус;

- мошенники также представляют покупателям поддельные договоры купли-продажи или дарственные. Узнать историю всех манипуляций по квартире, можно заказав через МФЦ или органы Росреестра

- завещание могут оспорить иные наследники, если наследодатель на момент его составления был недееспособен, не осознавал своих действий, находился в состоянии наркотического или алкогольного опьянения, на него оказывалось психологическое или физическое воздействие;

- нередки случаи, когда в доверие к пожилому гражданину входят дальние родственники, знакомые или соседи. Они начинают оказывать знаки внимания и обманными путями добиваются составления генеральной доверенности. После смерти собственника квартира оказывается проданной. Покупателя при этом не ставят в известность о наличии законных наследников, которые могут заявить о своих правах на уже проданное имущество. Судебного разбирательства при этом не избежать.

Так называемые «черные риелторы» тоже не редкость. Советуем узнать, как можно больше о недвижимости, которую планируют приобрести. Заказать проверку приглянувшегося вам объекта недвижимости можно на нашем ресурсе. Не стоит быстро покупать жилье, полученное по наследству сравнительно недавно.

Прежде чем оформлять договор купли-продажи, покупатель должен сверить все сведения о квартире и ее владельце с информацией, указанной в правоустанавливающих и технических документах.

Недостатков инвестирования в квартиру | Домой Гиды

Покупка квартиры для сдачи в аренду может быть эффективным способом получения дополнительного дохода. Но у покупки такой недвижимости есть несколько недостатков. Квартира может быть рискованным вложением, потому что вы можете столкнуться с арендаторами, которые не платят арендную плату и дорогостоящее обслуживание недвижимости. Вы также можете столкнуться с трудностями при продаже квартиры по дороге.

Рискованный бизнес

Ипотека для инвестиционной недвижимости обрабатывается иначе, чем ипотека для недвижимости, занимаемой владельцем.Инвесторы в недвижимость обычно платят более крупные первоначальные взносы и высокие процентные ставки. Поскольку ежемесячная арендная плата, которую вы взимаете с арендатора, не гарантируется, и могут потребоваться дальнейшие инвестиции в квартиру, чтобы поддерживать ее в хорошем состоянии, вы можете не получать прибыли в течение длительного периода времени.

Ограниченная ликвидность

В отличие от акций и облигаций недвижимость является неликвидным активом. Учитывая время, которое обычно требуется для продажи недвижимости, такой квартиры, на ее ликвидацию могут уйти недели или месяцы, и даже когда она будет продана, вы можете не получить обратно все деньги, которые вы вложили в нее.

Проблемы арендатора и обслуживания

Как арендодатель, вам придется иметь дело с непредсказуемыми арендаторами. Даже после тщательного обследования у вас могут возникнуть трудности. Арендатор может опоздать с арендной платой или перестать платить все вместе. Хотя есть возможность выселения, это непростой процесс. Кроме того, вы должны поддерживать квартиру и быть на связи — или платить менеджеру по вызову, чтобы он был на связи — для решения любых серьезных проблем, которые могут возникнуть во время аренды арендатора. Поскольку арендаторы обычно не заботятся о собственности так же, как ее владельцы, вы рискуете потерять деньги, потраченные на дорогостоящую модернизацию квартиры.

Хорошие новости

Несмотря на определенные недостатки, покупка квартиры может стать прибыльным дополнением к вашему инвестиционному портфелю, в зависимости от района. Однако важно быть готовым и понимать возможные подводные камни, чтобы избежать их.

Ссылки

Биография писателя

Сара МакВильямс — писатель из Лос-Анджелеса, специализирующаяся на написании контента и составлении отчетов. Ее работы были опубликованы на различных сайтах, в том числе на сайтах ohiostatebuckeyes.com, atlxtv.com и shespeakssports.com. Она окончила Государственный университет Огайо со степенью бакалавра английского языка.

Вот самые большие риски инвестирования в недвижимость

Инвестиции в недвижимость могут помочь вам получить дополнительный доход и приумножить свои деньги. Однако это еще не все; Есть разные риски инвестирования в недвижимость в зависимости от того, как вы подходите к рынку.

Есть несколько способов инвестировать в недвижимость, но сегодня мы выделим три самых популярных, а также их уровень риска и потенциальную прибыль.

Аренда недвижимости

Приобретение недвижимости для сдачи в аренду — один из самых распространенных способов инвестирования в недвижимость. Если у вас есть лишние деньги, а цены на недвижимость в вашем районе низкие или арендные ставки кажутся прибыльными, вы можете купить дом для перестройки или приобрести арендуемую недвижимость, чтобы получать ежемесячный доход.

Если вы решите сдать дом в аренду, вам понадобится сумма арендной платы, чтобы как минимум покрыть ипотечный кредит (если он у вас есть), налоги, а также любой ремонт или техническое обслуживание, прежде чем вы сможете получить прибыль для себя.Важно оставаться в пределах средней арендной платы для вашего района, которая соответствует качеству и характеристикам недвижимости. Инфляция, безусловно, может со временем увеличить ваш денежный поток, и вы можете повышать арендную плату каждый год, если захотите или всякий раз, когда ваши расходы увеличиваются.

Возможные рискиВ то время как владение арендуемой собственностью оставляет вам ответственность за множество факторов, таких как местоположение вашей собственности, кому вы ее сдает в аренду и за какую сумму, инвестирование всегда сопряжено с определенным риском.

В этом случае риск может заключаться в получении дополнительной ипотеки и проведении дорогостоящего ремонта и технического обслуживания. Стоимость недвижимости может резко упасть, или вам, возможно, придется выселить арендатора или поспешить найти нового, когда ваш предыдущий арендатор внезапно уйдет.

Вам также понадобится страховка и юридическая защита, если произойдет худший сценарий и арендатор попытается подать на вас в суд.

Большинство этих рисков можно контролировать. Вы можете тщательно отобрать арендаторов и составить подробный договор аренды с помощью юриста.Вы можете вложить больше денег в собственность заранее, чтобы быстрее получить капитал и увеличить ее стоимость, чтобы она со временем росла в цене.

Один из способов снизить эти риски — использовать такую службу, как Roofstock. Roofstock позаботится обо всем, включая подбор арендаторов и управление недвижимостью. Продавцы платят Roofstock комиссию за размещение своей собственности, что снижает ваши комиссии как покупателя недвижимости. Вы заплатите только 0,5% от контрактной цены или 500 долларов США, в зависимости от того, какая сумма больше.

Некоторые улучшения и расходы, связанные с вашей собственностью, могут не облагаться налогом, и вы также можете вычесть проценты, которые вы платите за аренду, из ваших налогов.

Инвестиционная группа по недвижимости

Если вы хотите инвестировать в недвижимость, но не хотите быть настоящим арендодателем и решать проблемы, связанные с обслуживанием и арендаторами, вы можете подумать о присоединении к группе по инвестициям в недвижимость. Группа инвестиций в недвижимость включает в себя множество инвесторов, которые покупают недвижимость через компанию.

Если вы решите купить несколько квартир или квартир, компания будет управлять недвижимостью и заниматься всем техническим обслуживанием, ремонтом, рекламой квартиры, вопросами арендаторов и т. Д.

С этой опцией у вас есть возможность приобрести более крупную и, возможно, более прибыльную инвестицию в партнерстве с крупной компанией. Это очень удобный вариант, если вы не хотите сдавать в аренду и содержать недвижимость, что может сделать ее более пассивной формой дохода.

Fundrise — одно из самых известных имен в сфере инвестирования в недвижимость. Они предлагают гибкие минимальные инвестиции, поэтому вы можете начать работу всего с 1000 долларов (или больше, если хотите).Вы можете инвестировать в различные проекты в сфере недвижимости, все, что вы делаете, это пополняете свой счет, а Fundrise берет на себя все остальное.

Возможные рискиС другой стороны, у вас меньше контроля над тем, что происходит с собственностью, если вы действительно хотите участвовать. Компания, которая занимается всем, обычно берет процент от ежемесячной арендной платы, который может сократить ваш реальный денежный поток.

Если вас интересует этот вариант, вам следует тщательно изучить различные типы инвестиционных групп в недвижимость и определить их структуру оплаты и предлагаемые услуги, прежде чем принимать окончательное решение.

Инвестиционный фонд недвижимости

Инвестиционный фонд недвижимости (REIT) включает в себя траст или корпорацию, которая покупает и управляет недвижимостью за счет средств индивидуальных инвесторов. Подобно акциям, REIT покупаются и продаются на крупных биржах, и по закону корпорации должны выплачивать не менее 90 процентов своих доходов в качестве дивидендов. Они всегда могут выплатить более 90 процентов, но они не могут платить меньше, поэтому это дает инвесторам большую уверенность в том, что они получат выплаты с высокой доходностью.

Если вы хотите диверсифицировать свой портфель, REIT также могут оказаться хорошим вариантом. Поскольку стоимость недвижимости не всегда напрямую связана с ценами на акции, было бы полезно иметь здоровую комбинацию того и другого на случай, если один рынок в тот или иной момент действительно упадет.

Вам не придется сталкиваться с хлопотами, связанными с тем, чтобы быть домовладельцем, но вы все равно можете пользоваться преимуществами, которые со временем подорожают.

REIT также более ликвидны, чем другие типы инвестиций в недвижимость, потому что вы можете продавать свои акции вместо продажи фактического имущества, что часто приносит более быструю и чистую прибыль.

Streitwise предлагает REIT как аккредитованным, так и неаккредитованным инвесторам с разумными минимальными инвестициями. При средней доходности 9,5% (исторически) инвестирование с Streitwise является отличным вариантом для диверсификации вашего портфеля.

Возможные рискиС другой стороны, существует множество рисков REIT. REIT не застрахованы от некоторых недостатков инвестирования в недвижимость.

Кроме того, вы можете столкнуться с некоторыми недостатками инвестирования в целом.Регулярные риски, такие как наличие вакансий в вашей собственности, могут сократить ваш денежный поток вместе с увеличением процентных ставок ( не все дивиденды REIT подпадают под 15-процентную ставку налога). Если стоимость вашей собственности все же снизится, цены на акции также могут упасть.

Сводка

После тщательного взвешивания всех «за» и «против» нескольких различных факторов риска инвестиций в недвижимость становится ясно, что на рынке есть риск и выгода. Инвестиции в недвижимость могут помочь увеличить и диверсифицировать ваш доход, если вы стабильно получаете прибыль каждый месяц.

Каждая опция позволяет вам иметь определенный уровень контроля над ситуацией, но также открывает дверь для некоторого риска. Чтобы найти подходящую недвижимость и правильно ею управлять, нужно время, усилия и немного денег. Плата за это кому-то еще может стоить еще дороже. Если вас беспокоят налоговые обязательства и льготы, вы можете поговорить с налоговым консультантом, чтобы обсудить ваши варианты и цели, когда дело доходит до инвестирования в недвижимость, чтобы вы могли принять лучшее решение для своей ситуации.

Подробнее:

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Это плохая идея покупать многоквартирный дом для самой первой сделки?

Покупка квартир — отличный способ инвестировать в недвижимость, накопить богатство и реализовать свои финансовые цели. Я лично владею несколькими многоквартирными домами меньшего размера, и они были одними из моих лучших объектов недвижимости. Но стоит ли новичкам в первую очередь вскочить в голову и покупать многоквартирные дома в качестве первой инвестиции в недвижимость? Или, может быть, им следует начать немного меньше, с дома для одной семьи или дуплекса?

Ответ в том, что это зависит от обстоятельств.На самом деле, это зависит от многих вещей. Это зависит от понимания плюсов и минусов инвестирования в квартиру. Это зависит от сделки, а также от понимания сделки новичком. Это также зависит от личности новичка и уровня толерантности к риску.

Плюсы и минусы квартир по сравнению с домами на одну семью

Квартиры и дома для одной семьи могут быть фантастическим вложением средств в недвижимость. Каждый тип недвижимости предлагает инвестору как плюсы, так и минусы. Определение того, какой тип недвижимости подходит для начинающего инвестора, следует начать с изучения некоторых из этих плюсов и минусов.

Квартира Плюсы

С другой стороны, квартиры, как правило, предлагают инвестору более высокий и стабильный доход, поскольку есть больше арендаторов, которые платят арендную плату под одной крышей. Также очень маловероятно, что многоквартирный дом когда-либо будет полностью пустым, поэтому всегда есть некоторый доход. С другой стороны, дома для одной семьи могут пустовать в течение длительного периода времени, что заставляет инвестора выписывать чеки, а не наличные. их. Квартиры также содержат все в одном месте.Может быть только одна система отопления, которую нужно ремонтировать, одну крышу ремонтировать и один двор рубить. Дома на одну семью могут быть разбросаны по всему миру, каждый со своими отдельными системами, требующими время от времени ремонта.

Связано: 12 надежных способов увеличить доход в вашем жилом комплексе

Минусы квартиры

Но уквартир есть и обратная сторона. Во-первых, они часто намного дороже. В то время как на некоторых рынках инвестор может приобрести дом для одной семьи менее чем за 50 000 долларов, квартиры могут стоить 50 000 долларов за единицу.Это экономически выгодно делает квартиры недоступными для многих начинающих инвесторов. Квартиры также труднее финансировать, и финансирование часто намного дороже, с более высокими процентными ставками и значительными первоначальными взносами. Ремонт и техническое обслуживание также часто обходятся дороже. Хотя все может быть под одной крышей, эта крыша часто больше и сложнее, что стоит инвестору гораздо больше денег.

Наконец, продать квартиры может быть намного сложнее, чем дома на одну семью.Дом на одну семью часто можно продать на розничном рынке. Розничного рынка квартир нет. Когда вы будете готовы продать свои квартиры, только другие инвесторы будут заинтересованы в покупке — и они, скорее всего, будут искать сделку.

Понимание сделки

Не все квартиры и предложения квартир одинаковы. Некоторые из них представляют собой большие здания с сотнями квартир; другие небольшие, всего три или четыре единицы. Некоторые из них находятся в очень привлекательных местах с высокой арендной платой, а другие — нет.Все эти квартиры могут приносить и приносят прибыль своим владельцам, но динамика того, как они это делают, может быть совершенно разной.

По сути, речь идет о квартирах — это база арендаторов. Арендаторы — это место, где резина встречается с дорогой в инвестировании в квартиры. Инвестор должен понимать, кто такие потенциальные арендаторы и как их обслуживать. Если вам удастся найти хороших, стабильных арендаторов и удовлетворить их потребности, вы, скорее всего, преуспеете. Но найти и удержать хороших арендаторов не так просто, как кажется.Это может быть довольно сложно в зависимости от того, где расположены квартиры и какое население они обслуживают.

Большинство новичков просто не понимают этого факта инвестирования в квартиру, не имеют в этом опыта и ошибочно полагают, что это будет легко. Нет. Различные базы арендаторов потребуют разных уровней обслуживания.

Связано: Дуплекс, финансируемый FHA, — идеальная недвижимость для первых инвестиций: вот почему

Ваша личность и уровень толерантности к риску

Личность инвестора и уровень толерантности к риску также играют большую роль.Инвестор хочет действительно пассивного вложения? Хотят ли они полностью отказаться от участия и просто получать чеки в конце месяца? Если это так, то инвестирование в квартиру вряд ли сработает для них, и им, возможно, стоит поискать инвестиции в другом месте.

Инвестирование в квартиру требует тщательного контроля. Даже если инвестор решит пойти с управляющей компанией, управляющей компании предстоит еще много надзора. Вам все равно придется внимательно изучать отчеты о доходах и расходах, чтобы убедиться, что ваша собственность управляется должным образом.Никогда не посещать свою собственность и полностью доверять управляющей компании — это, как правило, путь к катастрофе. Короче говоря, квартиры — это то, о чем нужно всегда помнить.

Допуск к риску — еще один ключевой фактор. Квартиры могут стоить больших денег не только при первоначальных вложениях, но и в процессе владения. Вещи сломаются, а управление стоит дорого. Сможет ли инвестор справиться с крупными расходами, если они возникнут? Другими словами, есть ли у них запасы или они все яйца сложили в одну корзину?

Подводя итог

Квартиры — отличное вложение в недвижимость и могут стать отличным вложением для начинающего инвестора.Но, как и в случае с любыми другими инвестициями, инвестору, который впервые совершает инвестиции, следует действовать осторожно и знать себя. По моему опыту, у многих новичков складывается ложное впечатление, что инвестировать в квартиру легко. Но у них нет опыта и мало знаний. Таким образом, для меня имеет смысл начинать с малого и постепенно наращивать. Посмотрите, нравится ли вам вообще инвестировать в недвижимость — вы можете очень быстро обнаружить, что это не для вас.

Как вы думаете, инвестирование в квартиры в первую очередь — это продуманная стратегия или рецепт на случай катастрофы?

Взвешивайтесь и комментируйте!

Покупка многоквартирного дома: подходит ли это вам?

Вложение в денежный поток — один из ключевых методов достижения богатства, которое в сфере недвижимости чаще всего достигается за счет инвестирования в арендуемую недвижимость.Аренда на одну семью может быть отличным местом для начала, но со временем многие люди решают, что хотят повысить свой уровень, увеличивая свой денежный поток и чистую стоимость за счет владения жилым комплексом.

Жилой комплекс относится к категории коммерческой недвижимости и включает в себя любую арендуемую жилую недвижимость с пятью и более квартирами. Многосемейная недвижимость может быть прекрасным вложением в недвижимость, но не для всех. Узнайте о плюсах и минусах владения многоквартирным домом, а также о том, кто лучше всего подходит для инвестирования в несколько семей, чтобы определить, подходит ли это вложение для вас.

Плюсы владения жилым комплексом

Эффект масштаба

Экономия масштаба относится к способности распределять затраты по нескольким потокам доходов. Вместо того, чтобы владеть 10 различными объектами жилой недвижимости для сдачи в аренду, чтобы получать денежный поток в размере 10000 долларов в месяц, вы можете владеть одной недвижимостью, у которой есть только одна крыша, один набор налогов на недвижимость, страхование имущества и одно здание, которое нужно поддерживать, при этом сохраняя ту же сумму. арендного дохода.

Увеличение денежного потока

Владение многоквартирным домом также позволяет вам увеличивать денежный поток и доход, которые вы зарабатываете, намного быстрее, чем вы могли бы получить с арендуемой жилой недвижимостью.

Снижение риска

Одним из самых серьезных препятствий, с которыми сталкиваются владельцы арендуемой недвижимости, являются свободные места и текучесть арендаторов. Если у вас есть отдельная собственность, и она пустует в течение двух месяцев, пока вы ее убираете и повторно выставляете в аренду, вы съедаете двухмесячные расходы и снижаете общую прибыль от инвестиций. Когда у вас несколько арендаторов в одном многоквартирном доме, вы распределяете как риски, так и затраты на вакансии.

Управление

Управление недвижимостью может быть как за, так и против владения многоквартирным имуществом.Любая сдаваемая в аренду недвижимость требует определенного уровня управления недвижимостью. Кто-то должен общаться с арендатором, показывать договоры аренды, собирать арендную плату, согласовывать ремонт и размещать вакансии. Когда вы владеете несколькими арендуемыми объектами, вся эта работа становится обременительной, особенно когда эти объекты расположены на разных почтовых индексах или рынках. Владение квартирой по-прежнему требует управления, но добавляет удобства, поскольку все квартиры находятся в одном централизованном месте.

Увеличьте свой собственный капитал

Владение многоквартирным домом, особенно на дорогих рынках, несомненно, увеличит ваш собственный капитал.Это может дать вам доступ к более выгодным условиям финансирования, эксклюзивным инвестиционным возможностям и в целом помочь вам достичь личных финансовых целей.

Минусы владения жилым комплексом

Стоимость

Одно из самых больших препятствий при покупке жилого комплекса на первых порах — это стоимость. Коммерческая недвижимость оценивается на основе дохода, который она приносит или потенциально может принести, что означает, что стоимость жилого комплекса на большинстве рынков значительно превышает стоимость жилой недвижимости для одной семьи на том же рынке.В то время как вы можете купить жилой дом меньшего размера за 500 000–750 000 долларов, средний или большой жилой комплекс, вероятно, будет стоить более 1 миллиона долларов. Стоимость будет варьироваться в зависимости от возраста здания и типа собственности (например, жилой комплекс A, B или C).

Финансирование

Финансирование многоквартирного комплекса, как правило, проще, чем получение финансирования для сдачи в аренду односемейной собственности, потому что существует несколько источников дохода, помогающих поддерживать расходы, но получить ссуду все равно может быть сложно, в зависимости от вашего опыта в инвестирование в недвижимость и ваш баланс.

Большинство традиционных кредиторов потребуют крупный первоначальный взнос, по крайней мере, 20% или более, а также проанализируют эффективность и потенциал активов в дополнение к вашему личному состоянию и инвестиционному профилю. Если у вас нет денег для инвестирования, вам, вероятно, потребуется синдицировать, когда вы объединяете деньги от нескольких инвесторов для приобретения собственности. Чтобы сделать это должным образом, требуются значительные первоначальные вложения и уменьшится денежный поток и прибыль от собственности, поскольку вы будете делиться частью своего положительного денежного потока и прибыли со своими партнерами.

Кроме того, кредит на квартиру обычно имеет более высокую процентную ставку, которая может быть фиксированной, но чаще регулируется. Сроки также короче, чем у традиционного жилищного кредита, от 5 до 20 лет, и они обычно сопровождаются воздушным шаром, который потребует от кредитора в конечном итоге продать недвижимость или рефинансировать, когда появится воздушный шар.

Все яйца в одной корзине

Когда вы владеете одним объектом дохода, вы кладете все яйца в одну корзину — вы увеличиваете риск колебаний рынка, поскольку весь ваш доход поступает от одного объекта недвижимости. .Что произойдет, если дом сгорит, крупный поставщик рабочих мест в этом районе объявит о банкротстве и значительная часть ваших арендаторов потеряет работу, или если рост нового строительства снизит спрос на жилье и, в свою очередь, стоимость вашего многоквартирного дома? Владение несколькими инвестиционными объектами недвижимости на разных рынках или в разных классах активов диверсифицирует ваш инвестиционный портфель.

Кто подходит для владения жилым комплексом?

Владение многоквартирным домом дает ряд преимуществ, но требует времени и усилий.Даже если вы решите нанять стороннего менеджера для наблюдения за жилым комплексом за вас, вы, как владелец квартиры, по-прежнему несете ответственность за управление этим человеком, обеспечивая управление зданием в соответствии с вашими стандартами и достижение максимальной прибыльности. Если вы занятой профессионал, у которого нет времени даже на наблюдение за инвестициями, маловероятно, что владение жилым комплексом — правильный шаг для вас.

Кроме того, если вы только начинаете работать в сфере недвижимости и не имеете большого опыта или капитала, готового к развертыванию, инвестирование в квартиры, вероятно, не лучшее место для начала.Смочите ноги как арендодатель и посмотрите, нравятся ли вам роли и обязанности в работе. Перед переездом в коммерческую недвижимость увеличьте свой собственный капитал, кредитный рейтинг и доступные инвестиционные средства.

Между тем, есть способы участвовать в владении жилым комплексом без необходимости владеть им самому: покупка акций в многоквартирном инвестиционном фонде недвижимости (REIT) или, если вы аккредитованный инвестор, инвестирование в краудфандинговый фонд. жилой дом.

В конечном итоге все зависит от того, кем вы являетесь как инвестор, от времени, которое вы можете посвятить своим инвестициям, и от ваших финансовых целей.

Плюсы и минусы инвестирования в аренду квартиры | Финансы

Автор: Шерил Д. Нэнси-Нэш | Рецензент: Алисия Бодин, сертифицированный главный финансовый тренер Ramsey Solutions | Обновлено 28 января 2019 г.

Кому не нужен дополнительный источник дохода? Дни, когда нужно было заниматься чем-то одним, похоже, давно прошли. Теперь задача состоит в том, чтобы выяснить, как заработать дополнительные деньги.