Как снизить ставку по ипотеке до 7,9% годовых в Сбербанке — Ипотека

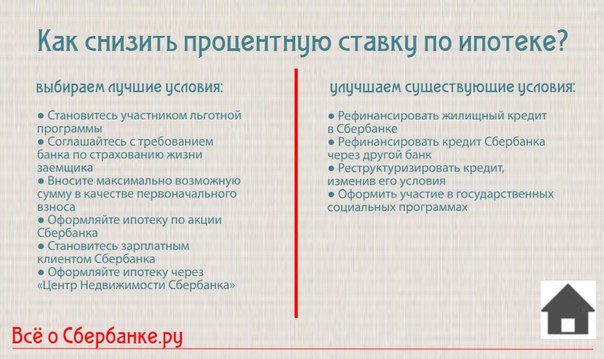

Рефинансирование ипотеки в Сбербанке позволяет снизить ставку по кредитам другого банка до 7,9% годовых. Процентные ставки по новому кредиту будут ниже, а ежемесячные платежи и переплата — меньше.

Вместе с ипотекой можно рефинансировать еще 5 различных кредитов

Например, автокредит, потребительский кредит и кредитную карту, оформленные в том же банке, что и ипотека.

Если нужны дополнительные средства на личные цели, например, на ремонт или машину, можно так же предусмотреть это в сумме займа.

В таком случае ставка по рефинансированию будет 8,4% годовых, но это отличное решение, чтобы погасить свою кредитную карту, ставка по которой более 20% годовых.

Ключевое преимущество рефинансирования нескольких кредитов в том, что выплачивать один кредит проще, чем несколько, поскольку у вас будет одна дата платежа, одна сумма и одна ставка.

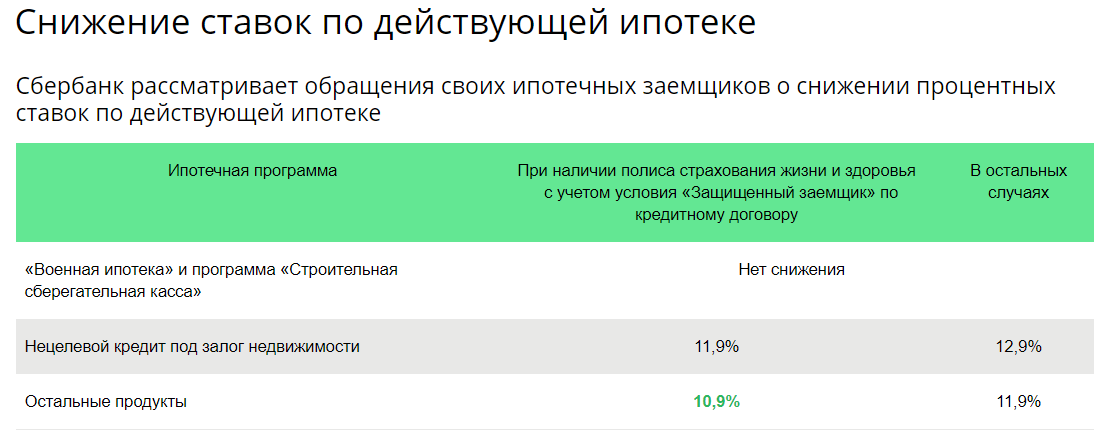

Если вы уже оформили ипотеку в Сбербанке

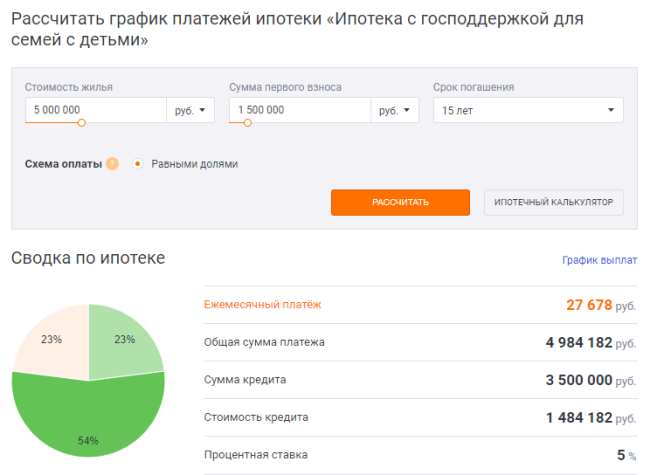

Вы можете снизить ставку по действующей ипотеке до 5% годовых по программе господдержки для семей с детьми.

Посчитайте, выгодно ли вам рефинансирование ипотеки

Мы ответили на популярные вопросы, взвесили плюсы и минусы вместе с главным аналитиком Сбербанка Михаилом Матовниковым в статье «Выгодно ли рефинансировать ипотеку».

Рассчитайте условия рефинансирования

На ДомКлик есть ипотечный калькулятор — он наглядно покажет, каким будет ежемесячный платеж и выгода от снижения ставки.

Подайте заявку

Заполните заявку онлайн и загрузите действующие кредитные договоры.

Получите решение банка

Через 2 — 4 дня вы узнаете, одобрит ли банк вашу заявку на рефинансирование ипотеки.

Передайте документы на недвижимость в банк

После одобрения рефинансирования в течение 90 дней предоставьте документы на недвижимость и

Получите кредит на рефинансирование

Вы сами выбираете удобное время для подписания договора.

На момент подписания договора у вас должны быть оформлены полисы страхования: на недвижимость обязательно, а страхование жизни и здоровья влияет на ставку. Уточните в страховой компании — возможно, по старой ипотеке вам сделают перерасчет за неиспользованное время страховки и вернут деньги.

Погасите ипотеку в другом банке

Сбербанк переведет деньги на счет в другом банке, а вам нужно будет написать заявление на досрочное погашение ипотеки. После выплаты ипотеки получите справку о погашении старого кредита и сразу загрузите её в личный кабинет ДомКлик.

Снимите обременение с жилья в Росреестре

Когда вы погасите «старую» ипотеку, банк отдаст вам закладную. Эту закладную нужно передать в Росреестр (или МФЦ) и подать заявление на снятие обременения с жилья.

Зарегистрируйте ипотеку в Сбербанке

Вам нужно зарегистрировать в Росреестре факт того, что теперь у вас ипотека в Сбербанке. И сделать это нужно как можно быстрее, потому что до регистрации ставка по новому кредиту будет на 2 процентных пункта выше, чем планировалось.

После подачи документов на регистрацию вам выдадут опись — её сфотографируйте и загрузите в

После этого вы будете выплачивать ипотеку уже по новой ставке — сниженной.

Если коротко, рефинансирование работает так

Банк переводит деньги на ваш счёт в другом банке, чтобы вы смогли погасить свои кредиты. Вы начинаете платить меньше по одному кредиту вместо нескольких — вносите всего один платёж каждый месяц.

Отзывы о СберБанке: «Снижение процентов по ипотеке? И не надейтесь..»

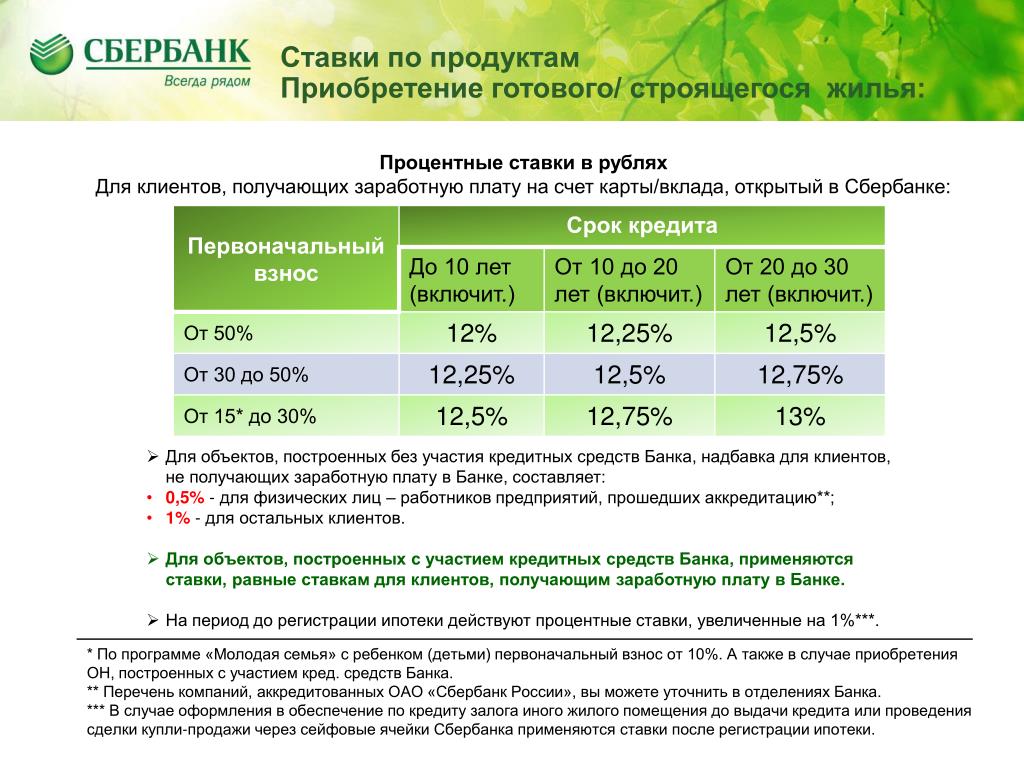

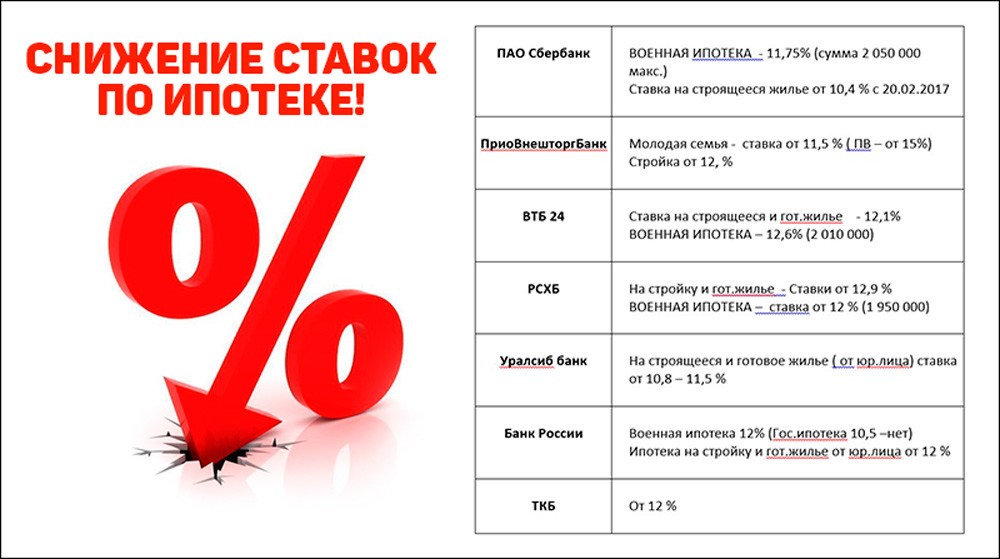

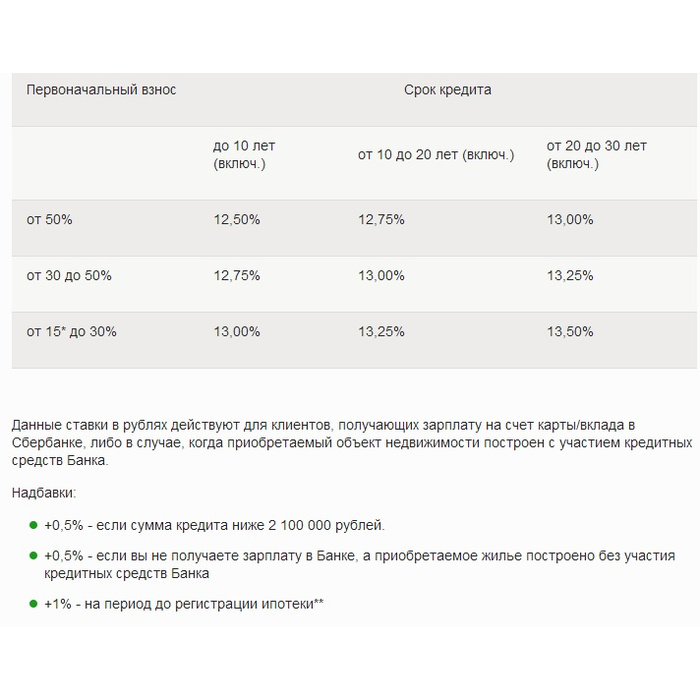

Одним прекрасным днем просматривала новости и наткнулась на известие, о том, что Сбербанк, в котором у меня ипотека на ближайшие 20 лет, СНИЖАЕТ СТАВКИ ПО КРЕДИТАМ! Здорово, наконец-то снизят нам ставку по кредиту, который был взят в разгар кризиса (конец 2008 года), и % всегда казался мне «слегка» завышенным. К тому же сегодняшние реалии позволяют брать ипотеку и под 12,5%.

Итак, прилетаю я в офис на крыльях счастья, ведь мне скоро должны скрасить мое тяжкое кредитное бремя, пишу заявление, регистрирую его, копирую на всякий случай и удаляюсь в счастливом ожидании несомненного (еще бы, ведь в статье черным по белому написано, что ставки будут снижать, а у меня безупречная кредитная история) уменьшения процента. Через 2 недели (!) мне звонит утомленная сотрудница без имени и оповещает, что ответ мне готов, только там ОТКАЗ!

10.2010.

10.2010.Пишу второе заявление с просьбой пересмотреть условия по кредиту. У меня его принимать отказались, ссылаясь на конец рабочего дня, потом с психом вырвали их рук и почти зарегистрировали, но тут вмешалась начальница кредитного отдела и сказала, что мой ответ перепишут, укажут, что пересмотру не подлежит мой договор с начала действия и по текущую дату. Критерии отказа пояснить отказалась, но позже выяснилось, что разница между текущими условиями и условиями моего договора должна быть не менее 1%. Моя безупречная кредитная история никого не волновала, потерянное время тоже.

Уважаемое руководство Сбербанка, не могли бы вы публично огласить условия снижения ставок по ипотеке? К вам же ломятся толпы клиентов с такими заявлениями, а вы ничего не делаете (или не хотите делать). Срабатывает эффект обманутого ожидания, и я уже рассматриваю предложения по ипотеке от других банков.

Ну а ради принципа напишу заявление в ЦБ, неизвестно, работает ли это снижение или так, просто воздуха сотрясание…

От администратора: Где писали заявление?

atmosferra: Заявление написала в доп. офисе № 29/0171 (г. Тюмень, ул. Малыгина, 51/3).

офисе № 29/0171 (г. Тюмень, ул. Малыгина, 51/3).

Сбербанк с 7 мая повышает ставки по ипотеке

https://ria.ru/20210507/stavka-1731357076.html

Сбербанк с 7 мая повышает ставки по ипотеке

Сбербанк с 7 мая повышает ставки по ипотеке

С 7 мая Сбербанк поднимет ставку по ипотечным кредитам на покупку жилья в новостройке и на вторичном рынке на 0,4 процентного пункта, сообщили РИА Новости в… РИА Новости, 07.05.2021

2021-05-07T00:50

2021-05-07T00:50

2021-05-07T02:06

ипотека

эльвира набиуллина

сбербанк россии

центральный банк рф (цб рф)

экономика

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn21.img.ria.ru/images/07e5/03/0b/1600787635_0:179:3005:1869_1920x0_80_0_0_a7a8e0ae68285d79207ba9aca1abd407.jpg

МОСКВА, 7 мая — РИА Новости. С 7 мая Сбербанк поднимет ставку по ипотечным кредитам на покупку жилья в новостройке и на вторичном рынке на 0,4 процентного пункта, сообщили РИА Новости в колл-центре кредитной организации. Таким образом, минимальная базовая ставка по ипотеке на покупку квартиры в новостройке станет восемь процентов, на вторичном рынке — 8,1%.Как сообщили в организации, у клиентов, которым банк уже одобрил заявку на оформление ипотеки по ранее действующей ставке, ставка остается прежней и фиксируется на весь срок одобрения — 90 дней после положительного решения.Также с 7 мая повысится и процентная ставка по акционному вкладу «Дополнительный процент», его действие продлили до 30 июня 2021 года.Повышение ключевой ставкиБанк России 23 апреля второй раз за год повысил ключевую ставку — до пяти процентов годовых. В прошлый раз — 19 марта — Центробанк увеличил ее с 4,25 процента до 4,5 процента.Такое решение призвано снизить темпы инфляции и укрепить курс национальной валюты. Также оно может привести к росту процентов по кредитам и депозитным вкладам. «Восстановление спроса приобретает все большую устойчивость и в ряде секторов опережает возможности наращивания выпуска», — отмечается в сообщении.

Таким образом, минимальная базовая ставка по ипотеке на покупку квартиры в новостройке станет восемь процентов, на вторичном рынке — 8,1%.Как сообщили в организации, у клиентов, которым банк уже одобрил заявку на оформление ипотеки по ранее действующей ставке, ставка остается прежней и фиксируется на весь срок одобрения — 90 дней после положительного решения.Также с 7 мая повысится и процентная ставка по акционному вкладу «Дополнительный процент», его действие продлили до 30 июня 2021 года.Повышение ключевой ставкиБанк России 23 апреля второй раз за год повысил ключевую ставку — до пяти процентов годовых. В прошлый раз — 19 марта — Центробанк увеличил ее с 4,25 процента до 4,5 процента.Такое решение призвано снизить темпы инфляции и укрепить курс национальной валюты. Также оно может привести к росту процентов по кредитам и депозитным вкладам. «Восстановление спроса приобретает все большую устойчивость и в ряде секторов опережает возможности наращивания выпуска», — отмечается в сообщении. При этом впервые с 2014 года ставка растет сразу на полпроцента. ЦБ также повысил прогноз по инфляции на 2021 год до 4,7-5,2 процента. Как заявила глава Центробанка Эльвира Набиуллина, промедление с повышением ключевой ставки Банка России могло потребовать жесткой денежно-кредитной политики в будущем. «Инфляционные процессы требуют более раннего возвращения к нейтральной политике, чем предполагалось раньше», — указала она.Повышение ставок по вкладамРоссийские банки начали повышать ставки по вкладам, улучшение условий составило в среднем от 0,2 до 1,5%, выяснило агентство РИА Новости.Так, ПСБ изменил условия по пяти продуктам из шести в линейке вкладов, максимальное увеличение от 1,45% до 1,5%.»Почта банк» повысил ставки по всей базовой линейке вкладов. Так, в депозитах на 1 год ставка выросла на 0,25 п.п., а на 1,5 года – на 0,35 п.п., указывается в сообщении кредитной организации.Кроме того, банк «Открытие» улучшил условия по накопительным счетам, рост ставок составит 0,2-0,5 п.п. МКБ запустил акцию по начислению процентов на остаток средств по картам при зачислении зарплаты.

При этом впервые с 2014 года ставка растет сразу на полпроцента. ЦБ также повысил прогноз по инфляции на 2021 год до 4,7-5,2 процента. Как заявила глава Центробанка Эльвира Набиуллина, промедление с повышением ключевой ставки Банка России могло потребовать жесткой денежно-кредитной политики в будущем. «Инфляционные процессы требуют более раннего возвращения к нейтральной политике, чем предполагалось раньше», — указала она.Повышение ставок по вкладамРоссийские банки начали повышать ставки по вкладам, улучшение условий составило в среднем от 0,2 до 1,5%, выяснило агентство РИА Новости.Так, ПСБ изменил условия по пяти продуктам из шести в линейке вкладов, максимальное увеличение от 1,45% до 1,5%.»Почта банк» повысил ставки по всей базовой линейке вкладов. Так, в депозитах на 1 год ставка выросла на 0,25 п.п., а на 1,5 года – на 0,35 п.п., указывается в сообщении кредитной организации.Кроме того, банк «Открытие» улучшил условия по накопительным счетам, рост ставок составит 0,2-0,5 п.п. МКБ запустил акцию по начислению процентов на остаток средств по картам при зачислении зарплаты. После решения регулятора ставки по вкладам будут расти, показал ранее опрос РИА Новости среди банков.

После решения регулятора ставки по вкладам будут расти, показал ранее опрос РИА Новости среди банков.

https://realty.ria.ru/20210429/ipoteka-1730415042.html

https://realty.ria.ru/20210430/ipoteka-1730703336.html

https://ria.ru/20210505/ipoteka-1731213677.html

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn23.img.ria.ru/images/07e5/03/0b/1600787635_274:0:3005:2048_1920x0_80_0_0_74fd00773983bb1a9e78840ada4d3088. jpg

jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

ипотека, эльвира набиуллина, сбербанк россии, центральный банк рф (цб рф), экономика

МОСКВА, 7 мая — РИА Новости. С 7 мая Сбербанк поднимет ставку по ипотечным кредитам на покупку жилья в новостройке и на вторичном рынке на 0,4 процентного пункта, сообщили РИА Новости в колл-центре кредитной организации.Таким образом, минимальная базовая ставка по ипотеке на покупку квартиры в новостройке станет восемь процентов, на вторичном рынке — 8,1%.

29 апреля, 06:18

Средний чек по ипотеке в России обновил исторический максимумКак сообщили в организации, у клиентов, которым банк уже одобрил заявку на оформление ипотеки по ранее действующей ставке, ставка остается прежней и фиксируется на весь срок одобрения — 90 дней после положительного решения.

Также с 7 мая повысится и процентная ставка по акционному вкладу «Дополнительный процент», его действие продлили до 30 июня 2021 года.

Повышение ключевой ставки

Банк России 23 апреля второй раз за год повысил ключевую ставку — до пяти процентов годовых. В прошлый раз — 19 марта — Центробанк увеличил ее с 4,25 процента до 4,5 процента.Такое решение призвано снизить темпы инфляции и укрепить курс национальной валюты. Также оно может привести к росту процентов по кредитам и депозитным вкладам. «Восстановление спроса приобретает все большую устойчивость и в ряде секторов опережает возможности наращивания выпуска», — отмечается в сообщении.

При этом впервые с 2014 года ставка растет сразу на полпроцента. ЦБ также повысил прогноз по инфляции на 2021 год до 4,7-5,2 процента. Как заявила глава Центробанка Эльвира Набиуллина, промедление с повышением ключевой ставки Банка России могло потребовать жесткой денежно-кредитной политики в будущем. «Инфляционные процессы требуют более раннего возвращения к нейтральной политике, чем предполагалось раньше», — указала она.

30 апреля, 14:55

Средний срок ипотеки в России обновил максимумПовышение ставок по вкладам

Российские банки начали повышать ставки по вкладам, улучшение условий составило в среднем от 0,2 до 1,5%, выяснило агентство РИА Новости.

Так, ПСБ изменил условия по пяти продуктам из шести в линейке вкладов, максимальное увеличение от 1,45% до 1,5%.

«Почта банк» повысил ставки по всей базовой линейке вкладов. Так, в депозитах на 1 год ставка выросла на 0,25 п.п., а на 1,5 года – на 0,35 п.п., указывается в сообщении кредитной организации.

Кроме того, банк «Открытие» улучшил условия по накопительным счетам, рост ставок составит 0,2-0,5 п.п. МКБ запустил акцию по начислению процентов на остаток средств по картам при зачислении зарплаты.

После решения регулятора ставки по вкладам будут расти, показал ранее опрос РИА Новости среди банков.

5 мая, 16:28

Россиян предупредили о подорожании ипотекиБез промедлений и рисков: когда брать ипотеку

|

|

Принятое российским правительством льготное ипотечное кредитование по сниженной ставке 6,5% годовых будет действовать до 1 ноября этого года.

На фоне разразившейся пандемии и экономического кризиса многих волнует, что будет с ипотекой в ближайшей перспективе: ждать ли дальнейшего снижения ставки, будут ли падать цены на недвижимость, возникнет ли дефицит свободных квадратных метров на рынке из-за притормозивших свою работу строек.

На фоне разразившейся пандемии и экономического кризиса многих волнует, что будет с ипотекой в ближайшей перспективе: ждать ли дальнейшего снижения ставки, будут ли падать цены на недвижимость, возникнет ли дефицит свободных квадратных метров на рынке из-за притормозивших свою работу строек.

Эксперты, с которыми побеседовал dp.ru на круглом столе «Ипотека в новых реалиях — перспективы и возможности», считают, что именно сейчас наступил самый благоприятный момент для ипотеки. Особенно это касается тех, кто запланировал приобретать основное или первое жилье. Ипотечная ставка на рынке как никогда низка и может снизиться ещё в следующие пару месяцев, но вот колебания курса валют и наступивший кризис не допускают того, что сложившаяся ситуация будет длиться долго.

Субсидирование ипотеки увеличило число обращений за ней в 2 раза

Не стоит также надеяться и на падение стоимости недвижимости, поэтому выжидание — не лучшая стратегия.

Осторожный оптимизм

Петербургские застройщики полагают, что в перспективе до ноября текущего года стоит ожидать снижения ключевой ипотечной ставки. Однако уменьшится этот параметр ненамного. Так, Ирина Тютрина, руководитель отдела ипотечного кредитования ГК «ПСК», спрогнозировала, что ставка может снизиться на 0,25% к началу ноября. Для этого на рынке уже наблюдаются предпосылки. «Буквально на днях стало известно, что банк «Дом.рф» снижает свою ставку, несмотря на то что никаких изменений в ключевой ставке с 27 апреля не происходило», — отметила она.

Её коллега — директор департамента развития ГК «ПСК» Сергей Мохнарь придерживается похожего мнения: «Ипотека запросто может продолжить снижение в этом году. Банки, особенно крупные, усиливают конкуренцию в лиге низких ставок. И абсолютного чемпиона здесь не будет. Но будет широкий выбор для покупателя, что, безусловно, хорошо», — прокомментировал он.

Тенгиз Адамия, директор департамента продаж ГК «Еврострой», также сказал, что он испытывает осторожный оптимизм по этому вопросу: «Есть тенденции к аккуратному снижению ставки на рынке. Анонсировано, что ключевую ставку снизит банк «Дом.рф», который является уполномоченным банком в сфере жилищного кредитования в России и одним из его лидеров. Изменение динамики процентной ставки спрогнозировать сейчас сложно, но от снижения ключевой ставки выиграют все», — отметил он.

Анонсировано, что ключевую ставку снизит банк «Дом.рф», который является уполномоченным банком в сфере жилищного кредитования в России и одним из его лидеров. Изменение динамики процентной ставки спрогнозировать сейчас сложно, но от снижения ключевой ставки выиграют все», — отметил он.

Генеральный директор агентства недвижимости ГК «КВС» Анжелика Альшаева, наоборот, считает, что ключевая ставка до конца года не только не снизится, но и рискует повыситься после ноября. Такой сценарий может произойти, если пандемия закончится в ближайшие несколько месяцев. Также она не видит предпосылок для снижения стоимости недвижимости: «Нужно помнить про ограниченный объём предложения на рынке. Строительство новых объектов притормозилось, на действующие объекты обычно выстраиваются большие очереди. Кроме того, в стране нестабильная экономическая ситуация. Все эти факторы говорят, что снижения стоимости недвижимости не будет», — резюмировала она.

Вячеслав Лебедев, директор направления по работе с партнерами и ипотечного кредитования Северо-Западного банка ПАО Сбербанк, рассказал, что в банке на данный момент действует ряд предложений, которые позволяют снизить процентную ставку по ипотеке и соответственно сэкономить на платежах.

Лимитные новостройки: какие квартиры раскупают по льготной ипотеке

«Мы запустили временную акцию, она продлится до 30 июня этого года. С 12 мая ставка на ипотеку может быть снижена на 0,3 п.п. при условии использования сервиса «Электронная регистрация». Таким образом, на данный момент оформить ипотеку в Сбербанке можно по ставке от 4,7% годовых семьям с детьми. А по базовым программам от 5,9% — на квартиру в новостройке, и от 7,8% на вторичном рынке», — рассказал он, добавив, что оформление ипотечного кредита проходит полностью онлайн через сервис DomClick. ru, в том числе по программе «Господдержка 2020» со ставкой от 6,1% годовых, при этом сделки по покупке квартиры в новостройке можно совершать совсем без посещения офиса банка.

ru, в том числе по программе «Господдержка 2020» со ставкой от 6,1% годовых, при этом сделки по покупке квартиры в новостройке можно совершать совсем без посещения офиса банка.

«Ждать можно всю жизнь»

Анжелика Альшаева добавила, что рефинансировать действующий кредит под льготную ставку 6,5%, субсидированную государством, не получится. Однако, если вы ранее брали ипотеку под более высокие проценты 11-12%, то можете попробовать рефинансировать её в другом банке по базовым ставкам, которые сейчас также находятся на доступном уровне 8-9% годовых. По её мнению, учитывая текущую экономическую ситуацию в стране и валютные колебания, тем, кто планирует взять ипотеку, не стоит дожидаться конца этого года и следует приобретать недвижимость сейчас.

«Ждать можно всю жизнь, но так и не совершить ни одной покупки. Я работаю на рынке 12 лет и с уверенностью могу сказать, что сейчас один из самых благоприятных моментов для приобретения жилья, пока ещё есть товарный запас у застройщиков», — добавила Анжелика Альшаева.

Однако Сергей Мохнарь уверен, что есть вероятность того, что после ноября появится новая льготная программа ипотечного кредитования: «Текущая льготная ипотека, надо полагать, приучит рынок, и прежде всего покупателей, к относительно низким ставкам. Поэтому имеет место теория, что ноябрём всё не закончится. Будет новая льготная ипотека или какое-то дополнительное снижение ставок и т. д.», — рассказал он.

При этом эксперт также не считает, что тем, кто собирается покупать жильё в кредит, необходимо ждать более благоприятного периода: «Во-первых, цена квадратного метра будет расти. Единственное, что может объективно снижать стоимость недвижимости, — прямое субсидирование стройки. То есть когда государство будет компенсировать себестоимость. Но таких предпосылок очевидно нет. Нет даже намёков на это. Но зато есть вполне реальные рыночные механизмы. Есть инфляция, снижение курса рубля, сокращение объёмов строительства, в конце концов. Это всё — факторы роста цены», — добавил он.

Во-вторых, подчеркнул Мохнарь, по мере увеличения общероссийских объёмов ипотечного кредитования будет подниматься и планка требований к заёмщикам. Невозможно дать ипотеку под малый процент всем, кто хочет. «Это риски невозвратов, и мы хорошо помним пример такого кризиса за океаном. Так что этот поезд скоро уйдёт, и также по совершенно объективным причинам», — уточнил он.

«В-третьих, выжидательная позиция, когда речь идёт об инвестициях в недвижимость, вообще-то плоха. Чем раньше происходит вложение, тем больше будет разница в цене актива на фиксированный момент в будущем. И это понимают все инвесторы. Ну и наконец, когда речь идёт о покупке жилья, особенно единственного, то промедления здесь в принципе неоправданны. Это качественное улучшение собственной жизни, и риторика долей процентов здесь не работает», — рассказал Сергей Мохнарь.

Новые инструменты

Тенгиз Адамия выразил скепсис по поводу снижения цен на недвижимость: «Мы и при предыдущих кризисах слышали прогнозы, что из-за снижения покупательной способности россиян спрос на жильё будет падать, а вслед за этим будут снижаться цены на недвижимость. Как видим, этого не произошло», — заключил Адамия.

Как видим, этого не произошло», — заключил Адамия.

Он также поддержал мнение коллег по поводу того, что сейчас наиболее благоприятное время для ипотеки. Особенно это касается тех, кто собирается приобретать основное или первое жилье. Помимо собственно ипотечного кредитования участники круглого стола обсудили новый инструмент инвестиций в недвижимость — ипотечный вклад, который не так давно начали предлагать многие российские банки. Эксперты сошлись на том, что инструмент является довольно интересным, но какой-то сумасшедшей прибыли от него ждать всё-таки не стоит.

«По таким вкладам нужно обещать и вполне чёткие преференции в дальнейшем, при кредитовании. Иначе ипотечный вклад ничто не отличает от обычного. Да, вклады не компенсируют реальную инфляцию, но хотя бы частично нивелируют её. И в ряде случаев это уже что-то», — отметил Сергей Мохнарь.

Ирина Тютрина резюмировала, что ипотека будет всегда оставаться самым востребованным инструментом приобретения жилья: «Даже когда несколько лет назад ставка была 12–13%, спрос всё равно был высокий. И даже после окончания действия программы субсидированной ставки 6,5% люди всё равно будут брать ипотеку. Важно помнить, что после подписания кредитного договора на субсидированную ставку никто не сможет вам её повысить через год, два или даже несколько лет. Изменения по кредитному договору могут быть только в сторону снижения», — подытожила она.

И даже после окончания действия программы субсидированной ставки 6,5% люди всё равно будут брать ипотеку. Важно помнить, что после подписания кредитного договора на субсидированную ставку никто не сможет вам её повысить через год, два или даже несколько лет. Изменения по кредитному договору могут быть только в сторону снижения», — подытожила она.

Вячеслав Лебедев поделился, что реструктуризация кредитов является весьма востребованной среди частных клиентов и предпринимателей. Представитель Сбербанка отметил, что чаще всего причиной обращения за реструктуризацией ипотеки является снижение доходов плательщика, что в свою очередь весьма актуально в нынешних условиях.

«У нас всегда действовали различные программы реструктуризации задолженности для клиентов, испытывающих финансовые затруднения. Но недавно мы разработали специальную программу реструктуризации для заемщиков, наиболее пострадавших от пандемии. В отличии от кредитных каникул по 106-ФЗ по нашей программе нет лимитов. Она позволяет получить отсрочку по погашению обязательных платежей по кредиту на срок до 6 месяцев. Срок кредитования также может быть увеличен до 12 месяцев», — говорит эксперт.

Она позволяет получить отсрочку по погашению обязательных платежей по кредиту на срок до 6 месяцев. Срок кредитования также может быть увеличен до 12 месяцев», — говорит эксперт.

Выделите фрагмент с текстом ошибки и нажмите Ctrl+Enter

расскажет о новых сервисах и продуктах — Сервисы на vc.ru

24 сентября в 10:00 мск.

«Сбербанк» проведёт 24 сентября 2020 года первую онлайн-презентацию «СберКонф». Она начнётся в 10:00 мск, приглашение можно получить, оставив e-mail.

Банк обещает рассказать о новых сервисах и продуктах для клиентов, а также «о самой большой трансформации “Сбербанка” за всю историю».

24 434 просмотров

{ «author_name»: «Таня Боброва», «author_type»: «editor», «tags»: [«\u0441\u0431\u0435\u0440\u0431\u0430\u043d\u043a»,»\u043d\u043e\u0432\u043e\u0441\u0442\u044c»,»\u043d\u043e\u0432\u043e\u0441\u0442\u0438″], «comments»: 142, «likes»: 20, «favorites»: 35, «is_advertisement»: false, «subsite_label»: «services», «id»: 157389, «is_wide»: true, «is_ugc»: false, «date»: «Thu, 10 Sep 2020 18:20:22 +0300», «is_special»: false }

{«id»:283507,»url»:»https:\/\/vc. ru\/u\/283507-tanya-bobrova»,»name»:»\u0422\u0430\u043d\u044f \u0411\u043e\u0431\u0440\u043e\u0432\u0430″,»avatar»:»bd0ad045-0c1f-979f-9083-5d293a5f6832″,»karma»:61375,»description»:»\u0420\u0435\u0434\u0430\u043a\u0442\u043e\u0440 \u043d\u043e\u0432\u043e\u0441\u0442\u0435\u0439 vc.ru. \u041f\u0438\u0448\u0438\u0442\u0435 \u043d\u0430 [email protected]»,»isMe»:false,»isPlus»:true,»isVerified»:false,»isSubscribed»:false,»isNotificationsEnabled»:false,»isShowMessengerButton»:false}

ru\/u\/283507-tanya-bobrova»,»name»:»\u0422\u0430\u043d\u044f \u0411\u043e\u0431\u0440\u043e\u0432\u0430″,»avatar»:»bd0ad045-0c1f-979f-9083-5d293a5f6832″,»karma»:61375,»description»:»\u0420\u0435\u0434\u0430\u043a\u0442\u043e\u0440 \u043d\u043e\u0432\u043e\u0441\u0442\u0435\u0439 vc.ru. \u041f\u0438\u0448\u0438\u0442\u0435 \u043d\u0430 [email protected]»,»isMe»:false,»isPlus»:true,»isVerified»:false,»isSubscribed»:false,»isNotificationsEnabled»:false,»isShowMessengerButton»:false}

{«url»:»https:\/\/booster.osnova.io\/a\/relevant?site=vc»,»place»:»entry»,»site»:»vc»,»settings»:{«modes»:{«externalLink»:{«buttonLabels»:[«\u0423\u0437\u043d\u0430\u0442\u044c»,»\u0427\u0438\u0442\u0430\u0442\u044c»,»\u041d\u0430\u0447\u0430\u0442\u044c»,»\u0417\u0430\u043a\u0430\u0437\u0430\u0442\u044c»,»\u041a\u0443\u043f\u0438\u0442\u044c»,»\u041f\u043e\u043b\u0443\u0447\u0438\u0442\u044c»,»\u0421\u043a\u0430\u0447\u0430\u0442\u044c»,»\u041f\u0435\u0440\u0435\u0439\u0442\u0438″]}},»deviceList»:{«desktop»:»\u0414\u0435\u0441\u043a\u0442\u043e\u043f»,»smartphone»:»\u0421\u043c\u0430\u0440\u0442\u0444\u043e\u043d\u044b»,»tablet»:»\u041f\u043b\u0430\u043d\u0448\u0435\u0442\u044b»}},»isModerator»:false}

Сбербанк повысит ставки по ипотеке

Сбербанк с 7 мая повысит ставки по ипотечным кредитам, сообщили корреспонденту РБК в call-центре кредитной организации. Повышение составит 0,4 п.п. от текущих базовых ставок по ипотеке на готовое жилье, кредитам на новостройки (за исключением программ «Господдержка-2020»), ссудам на строительство дома и покупку гаража.

Повышение составит 0,4 п.п. от текущих базовых ставок по ипотеке на готовое жилье, кредитам на новостройки (за исключением программ «Господдержка-2020»), ссудам на строительство дома и покупку гаража.

«С завтрашнего дня действительно будет повышение ставок по кредиту. У нас ставка увеличится на 0,4 п.п. в зависимости от того, по какому формату вы подаете заявку. 7,3% сейчас базовая ставка [по ипотеке на готовое жилье] — это с учетом всех скидок, и первоначальный взнос более 20% от стоимости недвижимости. Если у вас остаются такие же параметры, у вас [ставка] прибавится на 0,4 п.п., то есть у вас ставка станет 7,7%», — сказал специалист сервиса «ДомКлик», через который в Сбербанк подаются заявки на ипотеку.

В пресс-службе «Сбера» РБК подтвердили изменение условий «по ряду ипотечных продуктов» с 7 мая. «Так как два последних месяца повышается ключевая ставка Банка России, Сбербанк принял решение изменить условия по ряду своих продуктов в соответствии с рыночными тенденциями», — пояснил представитель кредитной организации. Он подчеркнул, что для клиентов, уже получивших одобрение по ипотечным заявкам, ставки с 7 мая не изменятся: процент по ипотеке фиксируется на весь срок одобрения — 90 дней после положительного решения банка.

Он подчеркнул, что для клиентов, уже получивших одобрение по ипотечным заявкам, ставки с 7 мая не изменятся: процент по ипотеке фиксируется на весь срок одобрения — 90 дней после положительного решения банка.

На 6 мая ставка по ипотеке на готовое жилье составляла 7,3%, на приобретение строящегося жилья (с учетом льготных ставок по госпрограммам) — от 4,1%, следует из данных на сайте Сбербанка.

В апреле глава «Сбера» Герман Греф заявлял в интервью РБК, что повышение ставок по кредитам произойдет, если Банк России вновь ужесточит денежно-кредитную политику. В марте регулятор впервые с 2018 года повысил ключевую ставку на 0,25 п.п., до 4,5%.

«Мы проанализировали ситуацию на рынке — пока повышение не столь значимое. Мы можем еще посмотреть и подождать, как будет складываться дальнейшая ситуация. Если произойдет следующий этап повышения, наверное, нам придется отреагировать», — комментировал Греф. Позднее, 23 апреля, Банк России поднял ключевую ставку на 0,5 п.п., до 5% годовых.

С 19 марта, первого раунда повышения ставки ЦБ, условия по ипотеке ухудшили Росбанк (повысил ставку по ипотеке на 0,51–1,01 п.п.), Юникредит Банк (повысил ставки на 0,2 п.п. по ипотеке на новостройку и готовое жилье), Транскапиталбанк (повысил ставки на 0,5–0,8 п.п.), Металлинвестбанк (повысил ставку на 0,4 п.п. по ипотеке на покупку готового жилья), Газпромбанк (на 0,5 п.п., до 5,2%, по «семейной ипотеке»), следует из данных «Дом.РФ».

Сбербанк с 7 мая пересматривает ставки не только по ипотеке, но и по сберегательным продуктам, сообщили в пресс-службе кредитной организации. Банк, в частности, продлит действие вклада «Дополнительный процент», максимальная доходность по нему вырастет до 5% годовых. 7 мая «Сбер» также запускает новый депозит «Вклад в Победу» со ставкой от 4,4%.

Российские банки могут снизить долю одобрений по ипотеке на 10%

К концу текущего года банки станут на 10% реже одобрять ипотечные кредиты на суммы, достаточные для приобретения жилья, на которое рассчитывал заемщик. Это связано с повышением ключевой ставки и с вероятным ростом ставок по ипотеке.

Это связано с повышением ключевой ставки и с вероятным ростом ставок по ипотеке.

В ближайшие несколько месяцев ситуация на российском ипотечном рынке может измениться: эксперты считают, что в скором времени банки снизят процент выдачи ипотечных кредитов на суммы, достаточные для покупки желаемых квартир. Как ожидается, он может уменьшиться примерно на 10%. Об этом сообщает газета «Известия» со ссылкой на экспертов в сфере недвижимости.

На минувшей неделе Центробанк во второй раз подряд повысил ключевую ставку: с 26 апреля она составляет 5%. По всей вероятности, это повлияет на уровень базовых ставок по ипотеке: в июле они могут увеличиться до 8-8,5%. Вкупе с наблюдающимся в настоящее время ростом цен на недвижимость это может заставить банки снизить одобряемость кредитов. К данному шагу финансовые организации подталкивает и скорое окончание программы льготного кредитования покупки жилья в новостройках, которая была запущена в России весной 2020 года.

Упомянутая программа обернулась настоящим бумом ипотечного кредитования, однако не стоит забывать и об обратной стороне медали – росте долговой нагрузки, которая лежит на россиянах, а также увеличении объема задолженности. Все это, вероятно, приведет к снижению числа одобряемых заявок по кредитам.

Доступность упадет

Ранее на этот счет уже высказалась глава Центробанка Эльвира Набиуллина, которая заявила о необходимости нормализовать темпы роста выдачи ипотечных кредитов в целях предотвращения излишней закредитованности граждан. В ЦБ считают, что на рынке ипотеки наблюдается перегрев, и увеличение количества выданных кредитов влечет за собой снижение их качества. Не исключено, что после того, как регулятор обозначил свою позицию на этот счет, банки могут повысить требования к заемщикам и станут более придирчивыми к их уровню дохода, а также повысят минимальный размер первоначального взноса.

Ситуация для заемщиков осложняется еще и тем, что с 17 марта налоговики получили расширенный доступ к банковской тайны. Таким образом, работники с серой зарплатой столкнутся с дополнительными сложностями при попытке получить ипотеку – им будет тяжелее подтвердить свои доходы. К слову, по данным экспертов, более 30% ипотечных заемщиков подтверждают свои доходы на основании справок по форме банка, а не 2-НДФЛ, то есть, доля тех, кого это затронет, достаточно велика.

Таким образом, работники с серой зарплатой столкнутся с дополнительными сложностями при попытке получить ипотеку – им будет тяжелее подтвердить свои доходы. К слову, по данным экспертов, более 30% ипотечных заемщиков подтверждают свои доходы на основании справок по форме банка, а не 2-НДФЛ, то есть, доля тех, кого это затронет, достаточно велика.

Некоторые представители банковской сферы допускают снижение уровня одобрения кредитов при условии, что рост ставок обгонит по своим темпам рост доходов населения. В этом случае банки могут начать отказывать благонадежным клиентам, которые не смогли преодолеть минимальный порог по коэффициенту «платеж – доход».

В ЦБ, в свою очередь, не прогнозируют снижения уровня одобрения заявок на ипотеку. Там указали, что даже в самый сложный период 2020 года, в начале пандемии коронавируса, процент одобрения заявок изменился лишь незначительно: в I квартале он составлял 60%, во II снизился до 56% и не менялся до конца года.

По теме

542

Заемщики, которые не вносят платежи по ипотеке вовремя, могут не только лишиться находящейся в залоге у банка квартиры, но и выплатить дополнительную компенсацию расходов финансовой организации.

Одобрение как отказ

Впрочем, потенциальный заемщик, обращающийся в банк за получением ипотеки, может получить отрицательный результат даже при условии, что банк одобрит кредит: организация может согласиться выдать меньшую сумму, чем та, которая требуется на приобретение выбранного объекта недвижимости. Далеко не все заемщики готовы снизить свои требования и согласиться приобрести в ипотеку, например, студию вместо однокомнатной квартиры или купить жилье в старом фонде на окраине вместо новостройки в развитом районе города. Таким образом, кредит фактически был одобрен, но в нужной сумме банк отказал.

При дальнейшем увеличении ключевой ставки и ставок по кредитованию, которое прогнозируют аналитики, такой сценарий вполне возможен. Ведь рост этих показателей, по всей вероятности, вызовет увеличение ежемесячных платежей по кредиту и, как следствие, снижение средней суммы одобренной ипотеки.

Как уже упоминалось выше, на доступность ипотечных кредитов повлияет и окончание программы госсубсидирования. Сейчас многие россияне подают заявки на ипотеку в погоне за сниженной ставкой, и банки часто готовы ее одобрить. Но совсем скоро ситуация изменится, поскольку в большинстве субъектов данная программа завершится в июле 2021 года, и, по данным прессы, продлить ее могут только в 24 регионах.

Лучше подождать

Ситуация на рынке ипотечного кредитования может заставить россиян на время отказаться от приобретения жилья – потенциальные заемщики просто не захотят портить кредитную историю отказом банка и предпочтут подать заявку на ипотеку в более благоприятное время. Все это может вызвать постепенный рост предложения и замедлить рост средней стоимости.

Тенденция на снижение спроса фиксируется уже сегодня, и причиной этому является не только рост цен, спровоцированный наблюдавшимся ранее бумом ипотечного кредитования и недавним ростом ключевой ставки, но и снижением покупательной способности россиян. На данном этапе банки уже начали закручивать гайки в отношении кредитов с минимальным первоначальным взносом: их финансовые организации одобряют не слишком охотно, куда большую лояльность они демонстрируют по отношению к тем, чей взнос составляет 40% и более.

Ужесточение критериев одобрения ипотеки призвано избежать «пузыря» на рынке – банки отфильтровывают неблагонадежных заемщиков заранее, защищая себя от неликвидных залогов в будущем.

Сейчас, как отмечают эксперты, банки предлагают широкий выбор ипотечных продуктов для разных категорий заемщиков, проявляя гибкость в отношении каждого потенциального клиента. И такой подход, по мнению специалистов, сохранится и в перспективе. Кроме того, банки едва ли откажутся от партнерства с застройщиками, совместно с которыми они предлагают заемщикам кредиты на недвижимость на выгодных условиях, одобряя ипотеку более охотно, чем для тех, кто пришел «с улицы».

10 способов снизить ставку по ипотеке

Покупка дома — самая крупная покупка, которую совершит большинство людей. И если вы не знаете о доступных вариантах финансирования, это может обойтись вам гораздо дороже, чем вы ожидали.

Управление расходами на домовладение начинается с ипотеки и процентной ставки, привязанной к этой ипотеке. Чем ниже вы можете поднять ставку по ипотеке, тем меньше денег вы заплатите в течение срока ссуды.

Вот 10 способов снизить ставку по ипотеке.

1. Поддерживайте хороший кредитный рейтингОснова низкой ставки по ипотеке начинается с поддержания как можно более высокого кредитного рейтинга. Кредиторы смотрят на ваш кредитный рейтинг как на дорожную карту вашей кредитоспособности. Высокий балл доказывает, что вы, скорее всего, погасите кредит. А низкий балл означает, что вы делаете более рискованную ставку, а это означает более высокие проценты для вас.

Три кредитных бюро (Experian, TransUnion, Equifax), как правило, довольно скрытно относятся к тому, как рассчитываются их баллы.Кредитный рейтинг FICO® рассчитывается следующим образом:

Получите скидку 150 долларов на закрытие с помощью Better Mortgage

Это один из лучших кредиторов, которых мы лично использовали для получения больших сбережений. Без комиссий, без комиссии за создание, низкие ставки. Получите смету кредита мгновенно и получите скидку в 150 долларов на закрытие сделки.

Учить больше- 35% основано на вашей истории платежей (так что производите эти платежи вовремя!)

- 30% основано на использовании вашего кредита (используйте только 20% или меньше вашего доступного кредита, если возможно)

- 15% основано от продолжительности кредитной истории (избегайте закрытия счетов, которые у вас были в течение длительного времени, но с хорошей репутацией)

- 10% основано на новых кредитных счетах (открывайте новые счета только при необходимости)

- 10% основано на кредитной структуре (кредиторы хотят видеть, что вы можете обрабатывать различные типы ссуд, такие как кредитные карты и личные ссуды)

Помимо хорошей кредитной истории, ипотечные кредиторы также хотят видеть последовательную и длительную историю работы. Если вы много лет работаете на одном и том же месте и имеете стабильный или растущий годовой доход, кредиторы с большей вероятностью предоставят вам жилищный заем по привлекательной ставке.

И наоборот, если вы в последнее время несколько раз меняли работу, кредиторы могут с большим подозрением относиться к предоставлению вам большой ссуды, потому что ваш доход не так надежен.Банки и кредитные союзы проверит ваш статус занятости до того, как вы сделаете предложение о покупке дома и до даты окончания покупки дома. Если вы сменили работу или уволились во время закрытия, это может поставить под угрозу вашу способность получить жилищный заем.

3. Делайте покупки по лучшей ценеОдин из самых умных шагов, который вы можете сделать: оцените магазин для лучшей ипотеки. Сравнивать ставки по ипотеке в Интернете довольно просто. Найдите время, чтобы сравнить онлайн-банки с национальными банками и местными кредитными союзами.

Кредитные союзы — это особенно хорошее место для покупок. Это потому, что они, как правило, имеют более низкие комиссии, чем традиционные банки, и они передают часть этих сбережений своим членам. Кредитные союзы также могут быть более склонны работать с потребителями, у которых невысокий кредитный профиль.

4. Спросите у своего банка / кредитного союза о более выгодной ставкеКак вам новаторский совет: попросите свой банк снизить вашу ставку. Худший сценарий? Они говорят «нет.«

Если у вас исключительный кредитный рейтинг, попросите своего кредитора сопоставить процентную ставку конкурента. Вы также можете просто запросить более низкую процентную ставку на основе вашей исключительной кредитной истории. Кредиторы хотят, чтобы бизнесом занимались люди с отличным кредитным рейтингом. Они ‘ Я иногда иду на битву (так сказать), чтобы получить бизнес заемщиков с высокой кредитоспособностью.

5. Положите больше денегВ-пятых, примите во внимание, сколько денег вы планируете вложить в свой дом. покупка.Жилищные ссуды на сумму, превышающую 417 000 долларов, классифицируются как «крупные ссуды» и считаются несущими для банка больший риск. Они обычно также имеют более высокую процентную ставку.

Потребители могут получить выгоду, вложив достаточно денег, чтобы снизить жилищную ссуду из категории гигантских ссуд. Эта стратегия может сэкономить вам тысячи долларов в течение срока кредита.

Однако будьте осторожны: очень маленькие жилищные ссуды также имеют высокие процентные ставки. Постарайтесь, чтобы сумма вашего кредита превышала 100 000 долларов, чтобы попасть в «золотую середину» процентных ставок по ипотеке.

6. Сократите срок кредитаФинансовые учреждения любят, когда покупатели жилья быстро выплачивают ссуду. Попробуйте взять ипотеку на 10 или 15 лет по более низкой ставке. Фактически, любой заем на срок менее 30 лет должен снизить процентную ставку, которую вы будете платить.

7. Рассмотрим компромисс между регулируемой и фиксированной ставкой по кредитуЕще одно соображение, которое покупатели жилья могут сделать для снижения своей процентной ставки по ипотеке, — это регулируемая ставка или фиксированная ставка.ипотека с фиксированной ставкой. Ипотечные кредиты с регулируемой ставкой обычно предлагают более низкую ставку в течение первых пяти или семи лет. Если у вас есть возможность погасить жилищный кредит очень быстро, возможно, стоит подумать об ипотеке с регулируемой процентной ставкой.

Но будьте осторожны. По истечении этого срока ипотечные кредиты с регулируемой процентной ставкой корректируются выше. Для неподготовленных потребителей или в тех случаях, когда в течение пяти или семи лет произошел значительный сдвиг процентных ставок, покупатели жилья могут увидеть резкое увеличение ежемесячных выплат по ипотеке.

С другой стороны, ипотека с фиксированной процентной ставкой ничего не оставляет на волю случая. Вы знаете, что получаете заранее. Этот компромисс — это то, что домовладельцы должны учитывать.

8. Оплата балловИпотечные баллы — это предоплата, уплачиваемая покупателями жилья для снижения своих ставок по ипотеке. Каждый балл равен 1% от стоимости ссуды, и выплата балла обычно снижает текущую процентную ставку на 0,125%. Например, выплата балла по кредиту в 250 000 долларов будет стоить дополнительно 2500 долларов, но при этом ваша процентная ставка снизится на 0.125% в течение срока кредита.

баллов помогут вам сэкономить деньги, если вы собираетесь оставаться дома надолго. Снижение ставки по ипотеке позволит сэкономить деньги в течение 15 или 30 лет.

9. Настройте автоматические выплаты по ипотекеИногда самые простые вещи могут сэкономить деньги. Некоторые кредиторы предлагают более низкую процентную ставку для клиентов, которые настроили автоматический платеж по ипотеке. Просто имейте в виду, что если вы закроете свой счет или смените банк, ваш первоначальный банк-кредитор может отменить скидку на процентную ставку, применяемую для настройки автоматического платежа по ипотеке.

10. РефинансированиеНаконец, нынешние домовладельцы, желающие снизить ежемесячные ипотечные кредиты, должны серьезно рассмотреть возможность рефинансирования существующих ипотечных кредитов.

Домовладельцы должны следовать всем вышеупомянутым предложениям — особенно при поиске лучших ставок — при поиске рефинансирования. Используйте ипотечный калькулятор, чтобы решить, действительно ли стоит рефинансирование, включая комиссию за рефинансирование.

Русский банк предлагает кошек по ипотеке

Хотите кошку с этой ипотекой?

Крупнейший банк России, Сбербанк (SBRCY), предлагает доставлять кошек к порогам новых ипотечных клиентов в рамках необычной рекламной кампании.

В России считается удачей, если кошка попадает в новый дом раньше хозяев.

Несколько клиентов уже зарегистрировались, хотя любители кошек могут быть разочарованы, узнав, что котят будут взяты в аренду всего на два часа, а затем их увезут.

Клиенты могут выбирать из 10 кошачьих с такими именами, как Цезарь и Карамель. Но получить один придется поторопиться — банк ограничивает кошачью кампанию только 30 новыми ипотечными кредитами.

Рекламная кампания Сбербанка может быть частью попытки создать тёплый и нечеткий имидж после того, как месяц назад на него ввели европейские санкции.

Банку, обслуживающему более половины населения России, запрещено привлекать среднесрочное и долгосрочное финансирование в Европе. Его акции упали на 28% с начала года.

Западные санкции против России являются частью попытки наказать президента Владимира Путина за поддержку боевых действий сепаратистов на востоке Украины.

Связано: джинсы с рваными львами продаются за 1500 долларов

Кампания с кошками вызвала много шума в социальных сетях, но не все она была положительной.

Один пользователь Twitter — @Tsimchik — сказал Сбербанку: «Снизьте процентные ставки, и у людей будет достаточно денег, чтобы содержать кошачью ферму!»

Пользователю Facebook из Исландии понравилась идея, но не кошки. «Я взял бы вторую ипотеку, если бы банк дал мне обезьяну», — сказал он.

Связано: 15 основных целей санкций

Согласно статистике Центрального банка России, с 2009 года российский ипотечный рынок растет более чем на 30% в год.

Ипотечное кредитование в рублях выросло на 41% за первые семь месяцев 2014 года по сравнению с тем же периодом 2013 года.

— Ольга Павлова из CNN в Москве внесла свой вклад в подготовку данного отчета.

CNNMoney (Лондон) Впервые опубликовано 1 сентября 2014 г .: 6:29 по восточноевропейскому времени

Ипотечные кредиты Сбербанка за шесть месяцев увеличились в 1,5 раза — Бизнес и экономика

НОВО-ОГАРЕВО, 5 августа. (ИТАР-ТАСС) — Номер Объем ипотечных кредитов, выданных Сбербанком, за шесть месяцев увеличился в полтора раза, сообщил в понедельник президенту Владимиру Путину генеральный директор банка Герман Греф.

«Наш ипотечный портфель достиг 1,070 трлн рублей, и мы выдаем практически каждый второй ипотечный кредит в нашей стране», — сказал он. «За последние полгода мы выдали в полтора раза больше ипотечных кредитов, чем в 2012 году. Наша доля на рынках уже составила 49%, что, скажем так, довольно много».

«В этом году мы наблюдаем оживление спроса на ипотечные кредиты», — сказал Греф, добавив, что в прошлом году примерно 25-30% квартир было приобретено за счет ипотечных кредитов, а в 2013 году этот показатель уже превысил 45%, т. Е.е. Каждая вторая квартира в России покупается на ипотечные кредиты.

«Конечно, мы надеемся, что если уровень инфляции снизится, а ситуация с ликвидностью останется нормальной, может быть, до конца года удастся немного снизить ставки по ипотеке, в первую очередь для таких категорий, как молодые семьи», Об этом сообщил Греф, напомнив, что со второго квартала года ставки по депозитам снижаются. Более того, с марта Сбербанк уже дважды снижал процентные ставки по кредитам физическим и юридическим лицам.

Греф также сообщил, что банк подписал соглашения примерно с 60% регионов России, по которым учителя, медицинские работники и молодые специалисты получают региональные субсидии. «Мы максимально снижаем для них процентные ставки», — сказал он.

«Кроме того, мы используем аннуитетные выплаты или выплаты, которые меняются в зависимости от того, как растут доходы человека», — сказал Греф. «Сначала для молодежи начальная процентная ставка ниже, а через два-три года она растет. Естественно, мы надеемся, что их доходы будут расти.”

«Сегодня средний срок ипотеки составляет 15 лет, а средний срок выплаты составляет примерно 7,5 лет, поскольку люди выплачивают свои ипотечные ссуды в два раза быстрее, конечно, по высоким процентным ставкам», — добавил он.

Investegate | Объявления Сбербанка | Сбербанк: Сбербанк публикует основные финансовые показатели за 1 мес. 2016 г. (по РСБУ; неконсолидированные)

Сбербанк / Разное — Средний приоритет

Сбербанк: Сбербанк публикует основные финансовые показатели за 1 мес. 2016 г. (по РСБУ; неконсолидированные)

07-фев-2017 / 08:16 CET / CEST

Распространение нормативного объявления, переданного EquityStory.ООО «РС» — компания EQS Group AG.

Издатель / издатель несет полную ответственность за содержание этого объявления.

Сбербанк опубликовал основные финансовые показатели за 1 мес. 2016 г. (по РСБУ; неконсолидированные)

Обращаем ваше внимание, что цифры рассчитываются в соответствии с внутренней методикой Сбербанка. В методологию были внесены некоторые поправки, и цифры за 2016 год были пересчитаны в соответствии с новой методологией для целей сопоставимости.Также обратите внимание, что влияние событий после отчетной даты исключено из цифр на 1 января 2017 года.

7 февраля 2017

Ключевые показатели января 2017 г .:

— Банк получил чистую прибыль 57,9 млрд руб.

— Банк предоставил физическим лицам ссуды на 100 млрд руб., Что стало наибольшей суммой кредитов, выданных в январе

.— Сезонный отток депозитов в январе был минимальным в реальном выражении за последние несколько лет

Заместитель председателя Сбербанка Александр Морозов заявил:

«Несмотря на сезонное снижение клиентской активности в январе, Сбербанк завершил месяц с хорошим финансовым результатом и незначительным сезонным оттоком средств физических лиц.Это создает прочную основу для дальнейшего роста нашего бизнеса »

Комментарии за январь 2017 г .:

Чистый процентный доход увеличился на 12,5% по сравнению с 1 мес. 2016 г. и составил 95,9 млрд руб. Снижение процентных ставок по депозитам и счетам клиентов положительно сказалось на чистом процентном доходе.

Комиссионные доходы увеличились на 16,2% по сравнению с 1 мес. 2016 г. в основном за счет операций с банковскими картами и наличных расчетов.

Операционные расходы составили 29 руб.0 млрд. Начиная с 2017 года Банк использует метод начисления в учете затрат для более равномерного их распределения в течение года. Кроме того, операционные расходы увеличились в 1 мес. 2017 г. по сравнению с 1 мес. 2016 г. в связи с индексацией заработной платы во 2–3 кв. 2016 г. Соотношение затрат и доходов за 1 мес. 2017 г. составило 23,2%.

Общая сумма начислений в резервы составила 20,2 млрд руб., Что в 3 раза меньше, чем за 1 мес. 2016 г., когда ослабление рубля и рост кредитного портфеля оказали существенное влияние на резервы. Банк сформировал резервы на возможные потери по ссудам в соответствии с требованиями Центрального банка России.Резервы на возможные потери по ссудам в 2,6 раза превышают просроченные ссуды.

Чистая прибыль до налогообложения составила 75,9 млрд руб. Чистая прибыль составила 57,9 млрд руб. Итого совокупный доход , который включает доход от переоценки финансовых активов, имеющихся в наличии для продажи, составил 64,3 млрд руб.

Совокупные активы в январе снизились на 1,5% до 21,7 трлн руб. Отчасти за счет сокращения наличных денег в отделениях и банкоматах после продления сезона новогодних праздников.

В январе Банком было предоставлено кредитов на сумму более 450 млрд рублей корпоративным клиентам . Конечное сальдо ссудного портфеля уменьшилось в связи с увеличением объемов погашения ссуд.

Банк ссудил более 100 млрд рублей розничным клиентам в январе, что является самым высоким показателем кредитования за январь. Общий объем розничного кредитного портфеля практически не изменился. Доля ипотечных кредитов в общем объеме кредитов физическим лицам превысила 57%.

Доля из просроченных кредитов от общего объема кредитов увеличилась на 10 б.п. до 2.6% в январе, что существенно ниже среднего по банковскому сектору (6,4% на 1 января 2017 г.). Увеличение в основном объясняется сокращением ссудного портфеля.

Портфель ценных бумаг динамика была обусловлена положительной переоценкой рублевой части портфеля в зависимости от рыночных показателей, а также отрицательной переоценкой части портфеля, номинированной в иностранной валюте, в связи с укреплением рубля. Конечное сальдо портфеля на 1 февраля 2017 г. составило 2,1 трлн руб.

Депозиты и счета физических лиц в январе уменьшились на 89 млрд руб., Что менее чем на 1%. Сезонный для января отток средств был со счетов банковских карт в праздничный период. Конечное сальдо по депозитам и счетам физических лиц на 1 февраля 2017 г. составило 11,4 трлн руб.

Депозиты и счета юридических лиц уменьшились на 30 млрд руб., Или на 0,6%. Конечное сальдо депозитов и счетов юридических лиц на 1 февраля 2017 г. составило 5,4 трлн руб.

Core Уровень 1 и Капитал 1 уровня (равный, поскольку Сбербанк не имеет инструментов дополнительного капитала) по предварительным расчетам на 1 февраля 2017 г. составил 2320 млрд руб. Общий капитал на 1 февраля 2017 г. составил 3 228 млрд руб., Увеличившись в основном за счет полученной чистой прибыли и переоценки портфеля ценных бумаг.

Активы, взвешенные с учетом риска, увеличились в январе на 128 млрд руб. В основном за счет межбанковских кредитов и достигли 23,1 трлн руб.

Показатели достаточности капитала на 1 февраля 2017 года по предварительным расчетам составили:

— N1.1 — 10,1% (минимальный уровень адекватности, установленный ЦБ РФ на уровне 4,5%)

— Н1,2 — 10,1% (минимальный уровень адекватности, установленный ЦБ РФ на уровне 6,0%)

— Н1,0 — 14,0% (минимальный уровень адекватности, установленный ЦБ РФ на уровне 8,0%).

Финансовые показатели Сбербанка за 1 мес.2017 г. (по РСБУ, неконсолидированные)

Дистрибьюторские услуги EquityStory.RS, LLC включают нормативные объявления, финансовые / корпоративные новости и пресс-релизы.

Архив на www.dgap.de/ukreg

Как получить лучшую ставку по ипотеке

У большинства из нас нет денег на покупку или ремонт дома. Вот где ипотека вступает в игру. Покупаете ли вы свой первый дом, модернизируете его или собираетесь инвестировать в аренду или место для отпуска, следующая ипотека может помочь воплотить ваши цели в жизнь.

Однако для этого крайне важно получить максимально возможную ставку по ипотеке. Ставка и условия вашей ипотеки имеют значение, поскольку эти факторы могут существенно повлиять на общую сумму, которую вы тратите.Снизьте ставку на один или два процентных пункта, и вы сэкономите тысячи процентов в течение срока кредита.

Как получить лучшую ставку по следующей ипотеке

Когда вы обдумываете свои варианты следующей ипотеки, неплохо подготовиться как можно лучше, чтобы справиться с заявкой на ссуду и получить самую низкую ставку.

«Есть три столпа: ваш кредитный рейтинг, ваш доход (который конвертируется в отношение долга к доходу) и ваши активы», — объясняет Джош Моффитт, президент Silverton Mortgage в Атланте.

В каждой из этих областей, вот шаги, которые необходимо предпринять, чтобы помочь получить наилучшую ставку по ипотеке.

Иллюстрация Хантера Ньютона / Bankrate1. Повысьте свой кредитный рейтинг

Более низкий кредитный рейтинг не будет автоматически препятствовать вам получить ссуду, но это может быть разница между получением минимально возможной ставки и более дорогостоящим заимствованием. термины.

«Кредитный рейтинг всегда является важным фактором при определении риска», — говорит Валери Сондерс, исполнительный директор Национальной ассоциации ипотечных брокеров (NAMB).«Кредитор будет использовать этот балл в качестве ориентира при определении способности человека выплатить долг. Чем выше оценка, тем выше вероятность того, что заемщик не объявит дефолт ».

В целом, чем больше у кредитора уверенности в вашей способности погасить задолженность в срок, тем ниже процентная ставка, которую он предложит.

Чтобы улучшить свой результат, оплачивайте счета вовремя и оплачивайте или уничтожайте остатки по кредитным картам. Если вам необходимо иметь баланс, убедитесь, что он не превышает 20–30 процентов доступного кредитного лимита.Кроме того, проверяйте свой кредитный рейтинг и регулярно составляйте отчеты, а также ищите любые ошибки в своем отчете. Если вы обнаружите какие-либо ошибки, поработайте над их устранением, прежде чем подавать заявку на ипотеку.

2. Создайте послужной список

Вы более привлекательны для кредиторов, если сможете показать как минимум два года стабильной работы и заработка, особенно у одного и того же работодателя. Будьте готовы предъявить квитанции о выплате по крайней мере за 30-дневный период до подачи заявления на ипотеку и документы W-2 за последние два года.Если вы зарабатываете бонусы или комиссионные, вам также необходимо предоставить доказательства этого.

Может быть сложнее получить квалификацию, если вы работаете не по найму или ваша заработная плата исходит от нескольких рабочих мест с частичной занятостью, но не невозможно. Если вы работаете не по найму, вам может потребоваться предоставить деловые записи, такие как отчеты о прибылях и убытках, в дополнение к налоговым декларациям, чтобы завершить свое заявление.

Что делать, если вы выпускник, только начинающий свою карьеру, или вернулись на работу после долгого отсутствия? Кредиторы обычно могут подтвердить вашу работу, если у вас есть официальное предложение о работе, при условии, что оно включает в себя то, что вам будут платить.То же самое применимо, если вы в настоящее время работаете, но у вас есть новая работа. Однако кредиторы могут пометить вашу заявку, если вы переходите в совершенно новую отрасль, так что имейте это в виду, если вы вносите изменения.

Пробелы в вашей истории работы не обязательно дисквалифицируют вас, но важно, как долго эти пробелы. Если вы были безработным в течение относительно короткого времени из-за болезни, например, вы могли бы просто объяснить этот пробел своему кредитору. Однако, если вы были безработным дольше — шесть месяцев или больше, — получить одобрение может быть непросто.

3. Сэкономьте на первоначальном взносе

Внесение большего количества денег может помочь вам получить более низкую ставку по ипотеке, особенно если у вас достаточно ликвидных денежных средств для финансирования 20-процентного первоначального взноса. Конечно, кредиторы принимают более низкие первоначальные взносы, но менее 20 процентов обычно означает, что вам придется платить частную ипотечную страховку, которая может составлять от 0,05 процента до 1 процента от первоначальной суммы кредита ежегодно. Чем раньше вы сможете погасить ипотечный кредит до менее чем 80 процентов от общей стоимости вашего дома, тем быстрее вы сможете избавиться от ипотечного страхования, сократив ежемесячный счет.

4. Возьмите ипотеку с фиксированной ставкой на 15 лет

Хотя ипотечные ссуды с фиксированной процентной ставкой на 30 лет являются обычным явлением, если вы думаете, что нашли свой дом для долгосрочного проживания и имеете хороший денежный поток, рассмотрите возможность получения 15-летней фиксированной ипотечной ссуды. процентная ставка по ипотеке, чтобы быстрее окупить свой дом. Вы также можете перейти на 15-летний срок, если рефинансируете свою текущую ипотеку. Базовая фиксированная ставка по ипотеке на 15 лет в настоящее время составляет 2.340%, согласно национальному опросу кредиторов Bankrate.

Узнайте, как рефинансировать ипотеку и подходит ли это для вас, с помощью нашего бесплатного курса.

5. Покупайте у нескольких кредиторов

При поиске лучшей ставки по ипотеке, даже для рефинансирования, проведите необходимое исследование, чтобы убедиться, что вы получаете лучшую ставку для вашей ситуации. Не принимайте указанную вами первую ставку — стоит присмотреться к ней. Согласно одному исследованию, заемщики в среднем экономили 1500 долларов, получая только одну дополнительную ставку, и 3000 долларов в среднем, получая пять.

Не ограничивайтесь своим банком или кредитным союзом, поговорите с несколькими кредиторами и изучите варианты в Интернете.

«Делайте покупки и сравнивайте на основе полученных оценок кредита», — говорит Сондерс. «Обычно вы не купите машину, не пройдя тестовую поездку. Перед тем, как совершить покупку, проверьте свой кредит ».

6. Зафиксируйте свою ставку

Иногда процесс закрытия занимает несколько недель — период, в течение которого ставки могут колебаться. После того, как вы подпишете договор о покупке дома и получите кредит, попросите кредитора зафиксировать вашу ставку. Иногда за услугу взимается комиссия, но она может окупиться сама собой, если ставки вырастут.

Следующие шаги

После того, как вы нашли лучшее предложение по кредиту и ставку и подали заявку на ссуду, вы на один шаг ближе к получению следующей ипотеки. Вот краткий обзор того, что вам следует ожидать:

- В течение трех дней после подачи заявки вы получите оценку кредита, в которой подробно описаны ипотечные кредиты. Сюда входит список затрат на закрытие, но на данный момент это только оценки, а не окончательные числа. Если у вас есть какие-либо вопросы о том, что указано в вашей оценке кредита, вы можете попросить разъяснения у своего кредитора прямо сейчас.

- Отдел андеррайтинга вашего кредитора рассмотрит ваше заявление, чтобы определить, одобрять ли вашу ипотеку. В течение этого времени вас могут попросить предоставить дополнительную документацию или ответить на вопросы, поэтому будьте готовы и быстро реагируйте. Поддерживайте свое финансовое положение и положение с занятостью — не подавайте заявку на новый кредит, не совершайте крупных покупок и не меняйте работу, если можете.

- Если ваша ипотека будет одобрена, вы будете на пути к закрытию. Если вам отказали в кредите, важно выяснить, что повлияло на это решение.Как правило, вы можете повторно подать заявку на получение другой ипотечной ссуды у другого кредитора, как только захотите, но может иметь смысл подождать некоторое время, чтобы не нанести вред своему кредиту.

По мере приближения даты закрытия вы получите окончательное раскрытие информации с окончательными условиями кредита, включая вашу процентную ставку и расходы на закрытие. Если вы установили низкую ставку, убедитесь, что ставка в этом документе соответствует той, которую вы указали изначально. Помните, что блокировка ставок обычно применяется только на определенный период времени, поэтому лучше сотрудничать с вашим кредитором, чтобы избежать задержек на пути к закрытию.

Подробнее:

Сбербанк публикует основные финансовые показатели за 2 мес. 2016 г. (по РСБУ; неконсолидированные)

Сбербанк / Разное — высокий приоритет

Сбербанк: Сбербанк публикует основные финансовые показатели за 2 мес. 2016 г. (по РСБУ; неконсолидированные)

07-марта-2017 / 08:21 CET / CEST

Распространение нормативного объявления, переданного EquityStory.RS, LLC — компанией EQS Group AG.

Издатель / издатель несет полную ответственность за содержание этого объявления.

Сбербанк публикует основные финансовые показатели за 2 мес. 2016 г. (по РСБУ; неконсолидированные)

Обращаем ваше внимание, что цифры рассчитываются в соответствии с внутренней методикой Сбербанка. С 1 января 2017 года в методологию были внесены некоторые поправки, и цифры за 2016 год были пересчитаны в соответствии с новой методологией для целей сопоставимости. Также обратите внимание, что влияние событий после отчетной даты исключено из цифр на 1 января 2017 года.

7 марта 2017

Ключевые показатели за февраль 2017 г .:

— Банк получил чистую прибыль в размере 46 руб.7 млрд

— Соотношение затрат и доходов за два месяца с начала года составило 26,8%

— В феврале Банк предоставил клиентам ссуды на 650 млрд руб.

Заместитель председателя Сбербанка Александр Морозов заявил:

«Результаты Сбербанка за февраль поддержали тенденции января и соответствуют нашим ожиданиям. Банк продолжает фокусироваться на повышении эффективности и развитии комиссионного бизнеса ».

Комментарии за 2 месяца 2017 г .:

Чистый процентный доход увеличился на 7.5% по сравнению со 2 мес.2016 г. и составила 182,2 млрд руб. Более низкие процентные ставки по корпоративным и розничным депозитам и счетам положительно повлияли на чистый процентный доход. В то же время рост доходов сдерживался следующими факторами: более низкими процентными ставками и объемом корпоративных кредитов из-за переоценки портфеля, номинированного в иностранной валюте.

Комиссионные доходы увеличились на 12,3% до 45,6 млрд руб., В основном за счет операций с банковскими картами, доходов от банковского страхования и расчетов.

Операционные расходы составили 60,9 млрд руб., Увеличившись на 9,2% по сравнению с 2 мес. 2016 г. Рост был обусловлен изменениями методологии (с 2017 г. Банк использует метод начисления для более равномерного распределения затрат в течение года), а также индексация заработной платы во 2–3 кв. 2016 г. Соотношение затрат и доходов за 2 мес.2017 г. составило 26,8%.

Общая сумма начислений в резервы составила 25,1 млрд руб., Что на 70% меньше, чем за 2 мес. 2016 г. Данная динамика во многом обусловлена переоценкой рубля по отношению к основным валютам во 2 мес.2017 г. (укрепление рубля) и 2 мес. 2016 г. (ослабление рубля) ).Банк сформировал резервы на возможные потери по ссудам в соответствии с требованиями Центрального банка России. Резервы на возможные потери по ссудам в 2,5 раза превышают просроченные ссуды.

Чистая прибыль до налогообложения составила 141,5 млрд руб. Чистая прибыль составила 104,6 млрд руб., В том числе за февраль 46,7 млрд руб. Более слабая чистая прибыль в феврале по сравнению с январем объясняется меньшим количеством календарных дней в феврале (что влияет на объемы процентного дохода) и повышенной эффективной налоговой ставкой (из-за системы авансовых платежей).

Совокупные активы в феврале снизились на 0,7% до 21,5 трлн руб. В результате переоценки активов в иностранной валюте на фоне укрепления рубля, что также повлияло на динамику корпоративного кредитного портфеля , который снизился на 1,0% до 11,1 трлн руб. Без учета валютной переоценки рост активов и корпоративных кредитов в феврале составил бы 0,4%. Объем корпоративных кредитов в феврале составил 540 млрд руб., Или 1 трлн руб. С начала года.

В феврале Банк предоставил 110 млрд руб. розничным клиентам , или 210 млрд руб. С начала года. Общий кредитный портфель физических лиц увеличился на 0,1% до 4,34 трлн рублей. Доля ипотечных кредитов в общем объеме кредитов физическим лицам составила 57,3%.

Доля из просроченных кредитов от общего объема кредитов в феврале осталась на уровне 2,6%, что существенно ниже среднего показателя по банковскому сектору (6,6% на 1 февраля 2017 г.).

Портфель ценных бумаг вырос на 1.8% в феврале в результате покупки ОФЗ в портфеле имеющихся в наличии для продажи. Конечное сальдо портфеля на 1 марта 2017 г. составило 2,1 трлн руб.

Депозиты и счета физических лиц в феврале увеличились на 50 млрд руб., Или на 0,4%. Конечное сальдо по депозитам и счетам физических лиц на 1 марта 2017 г. составило 11,4 трлн руб.

Банк погасил ранее выпущенных облигаций на сумму 1,3 млрд долларов США и 250 млн швейцарских франков в соответствии с графиком погашения.

Депозиты и счета юридических лиц уменьшились на 174 млрд руб., Или на 3.2%, в основном в результате переоценки денежных средств, деноминированных в иностранной валюте, на фоне укрепления рубля. Конечное сальдо депозитов и счетов юридических лиц на 1 марта 2017 г. составило 5,2 трлн руб.

Core Капитал 1 уровня и Капитал 1 уровня (равный, поскольку Сбербанк не имеет инструментов дополнительного капитала) по предварительным расчетам на 1 марта 2017 г. достиг 2 356 млрд руб. Общий капитал на 1 марта 2017 г. составил 3 262 млрд руб., В основном за счет полученной чистой прибыли.

Активы, взвешенные с учетом риска, в феврале снизились на 46 млрд руб. В основном за счет кредитов корпоративным клиентам и достигли 22,9 трлн руб.

Показатели достаточности капитала на 1 марта 2017 года по предварительным расчетам составили:

— Н1.1 — 10,3% (минимальный уровень адекватности, установленный ЦБ РФ на уровне 4,5%)

— Н1,2 — 10,3% (минимальный уровень адекватности, установленный ЦБ РФ на уровне 6,0%)

— Н1,0 — 14,2% (минимальный уровень адекватности, установленный ЦБ РФ на уровне 8.0%).

Финансовые показатели Сбербанка за 2 мес.2017 г. (по РСБУ, неконсолидированные)

Дистрибьюторские услуги EquityStory.RS, LLC включают нормативные объявления, финансовые / корпоративные новости и пресс-релизы.

Архив на www.dgap.de/ukreg

Стоимость Riskiq

Шокирующий отчет RiskIQ, компании, занимающейся кибербезопасностью, показал, что в 2018 году мировая экономика потеряла 2,9 миллиона долларов в минуту из-за киберпреступников. В общей сложности это составило 1 доллар.5 триллионов за двенадцать месяцев. Тот же анализ также показал, что в прошлом году атаки стоили признанным фирмам 25 долларов в минуту, а нарушения транзакций с криптовалютой обходились фирмам в 1930 долларов в минуту за тот же период.

Познакомьтесь с командой Certent. Именно в них интеллектуальное лидерство, технические и тактические инновации сочетаются с обязательством служить сверх меры. Когда дело доходит до анализа того, как организация может стать мировым лидером в области управления капиталом, а также решений для финансовой и нормативной отчетности, вам не нужно искать дальше самих лидеров.

MindGeek (ранее Manwin) — частная канадская компания, специализирующаяся в основном на порнографии. Компания принадлежит Бернарду Бергемару, Ферасу Антуну и Дэвиду Тассилло и управляет многими популярными порнографическими веб-сайтами, в том числе сервисами обмена видео Pornhub, RedTube и YouPorn, а также компаниями по производству фильмов для взрослых Brazzers, Digital Playground, Men.com, WhyNotBi.com. , Реальность …

В этом году отчет углубляется в Internet Intelligence Graph RiskIQ, хранилища коррелированных данных об угрозах, собранных за десять лет сканирования Интернета, чтобы выявить ландшафт угроз электронной коммерции во время самого загруженного периода покупок в году и узнать, как акторы нацелены на десятку самых посещаемых сайтов электронной коммерции в США.S. и Великобритания. В этом году …

По данным CS Online, медицинские атаки могут стоить компаниям до 5 миллионов долларов и более за один инцидент. Организации должны обнаруживать источник атак, сдерживать их по мере необходимости, восстанавливать данные и применять тактику исправления.