Сбербанк объявил о снижении ставок по ипотеке :: Финансы :: РБК

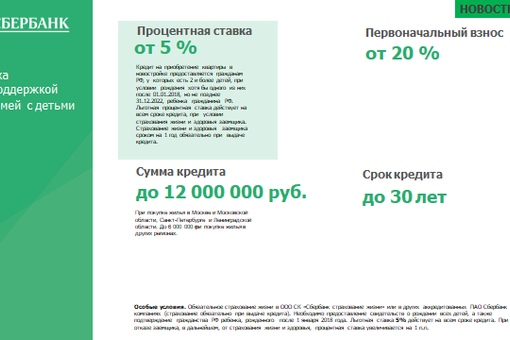

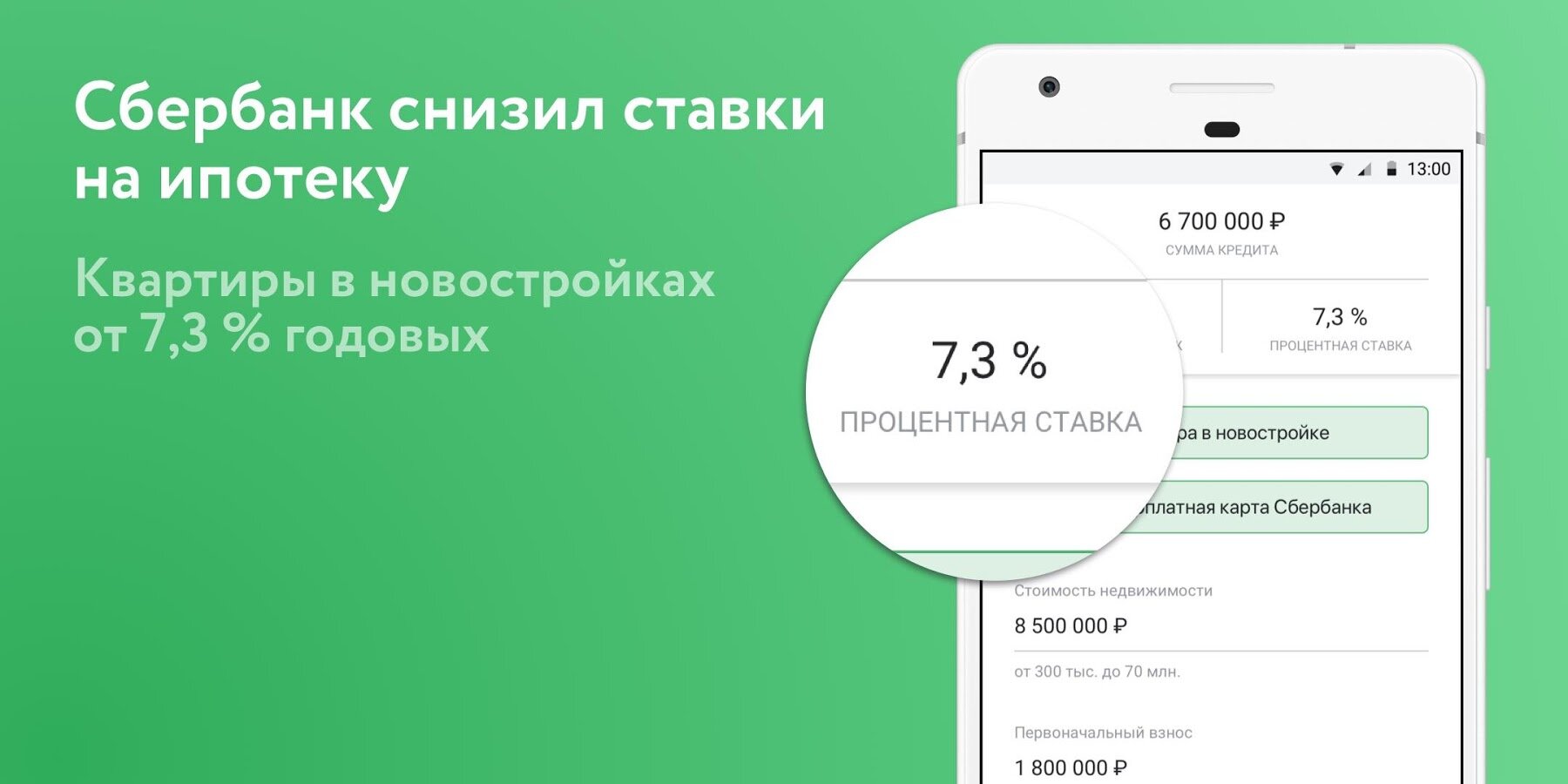

Ставки по большинству видов ипотечных кредитов от Сбербанка снижены на 0,3 п.п. и остаются выше 9%. Минимальная ставка составит 7,3% годовых при участии в программе субсидирования ипотеки застройщиками

Фото: Кирилл Каллиников / РИА Новости

Сбербанк объявил о снижении с 1 октября ставок по ипотечным кредитам. Для большинства продуктов ставка опустится на 0,3 процентного пункта (п.п.), для кредитов, целью которых является рефинансирование ипотеки от других банков, — на 0,6 п.п.

Для большинства продуктов ставка опустится на 0,3 процентного пункта (п.п.), для кредитов, целью которых является рефинансирование ипотеки от других банков, — на 0,6 п.п.

Ранее «небольшое снижение» ставок по ипотечным кредитам анонсировал глава Сбербанка Герман Греф.

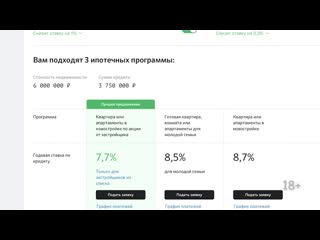

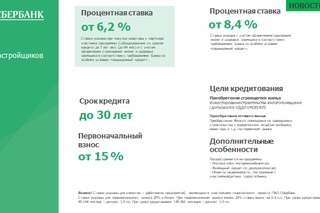

Ставки будут снижены на 0,3 п.п. по кредитам, целью получения которых является покупка готового и строящегося жилья, а также гаражей и машино-мест и строительство жилого дома. Пока что базовые ставки на кредиты на жилье в новостройке и на вторичном рынке составляют 9,6 и 9,5%.

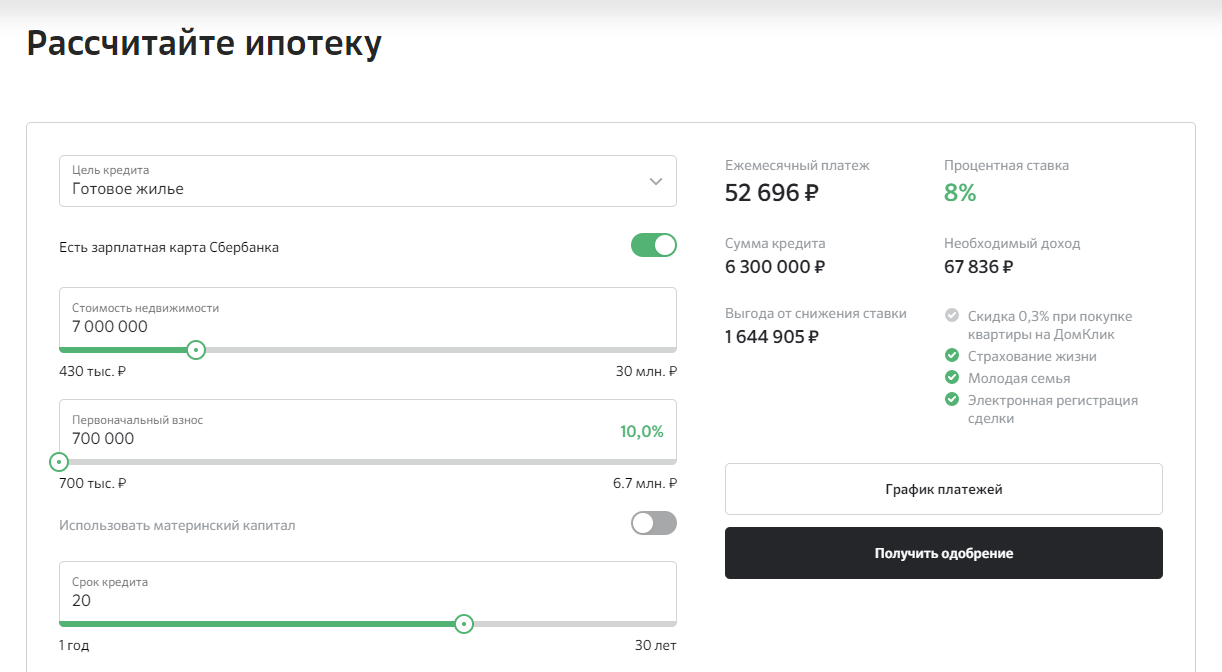

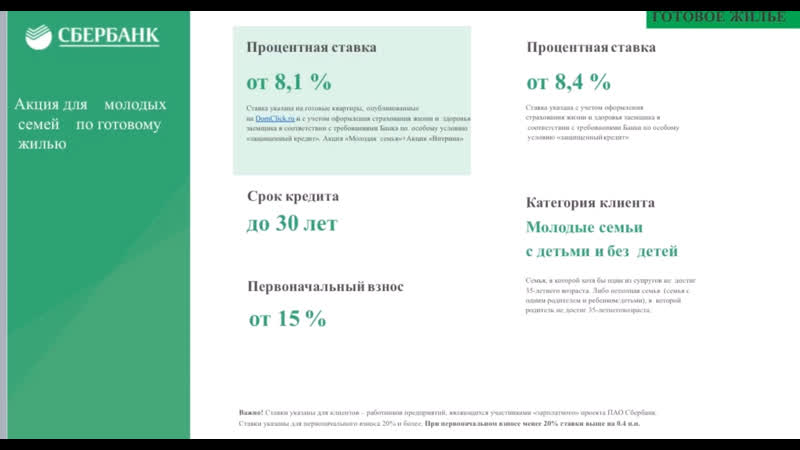

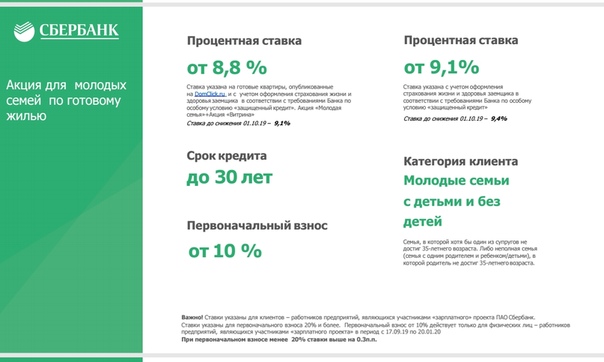

Аналитики сравнили выгоду при ипотеке и аренде в крупнейших городах Это совместная программа банка и девелопера, по условиям которой застройщик компенсирует банку недополученные проценты. В остальных случаях минимальная ставка по кредиту для покупки готового жилья на вторичном рынке будет 8,8% годовых, но дисконт будет доступен для зарплатных клиентов Сбербанка, участвующих в акциях «Молодая семья» и «Скидка 0,3% на ДомКлик». Клиенты других банков могут рефинансировать ипотеку по ставке от 9,5% годовых.

Это совместная программа банка и девелопера, по условиям которой застройщик компенсирует банку недополученные проценты. В остальных случаях минимальная ставка по кредиту для покупки готового жилья на вторичном рынке будет 8,8% годовых, но дисконт будет доступен для зарплатных клиентов Сбербанка, участвующих в акциях «Молодая семья» и «Скидка 0,3% на ДомКлик». Клиенты других банков могут рефинансировать ипотеку по ставке от 9,5% годовых.Сбербанк готов повысить ставки по ипотеке

При этом оформленные до 10 сентября заявления о снижении ставки будут рассмотрены. Как пояснили в пресс-службе Сбербанка, финансовая организация намерена сообщить о своем решении по ним не позднее 30 сентября.

В пресс-службе также уточнили, что снижение ставок рассматривалось в индивидуальном порядке в соответствии с программой уменьшения процентных ставок по ипотечным кредитам.

«Если мы примем решение о запуске новой, то объявим об этом дополнительно», – добавили представители банка.

Отметим, что наиболее масштабное снижение ставок по жилищным кредитам Сбербанк провел в прошлом году. Тогда процентные ставки на первичном и вторичном рынках жилья упали на 2 процентных пункта (п.п.). Таким образом, ипотечные ставки на приобретение жилья в новостройках составили от 7,4 до 10%, а на готовое жилье – от 8,9 до 10%. Кроме того, банк в 2017 году снизил размер первого взноса на вторичное жилье до 15%.

В результате реализации программы доля Сбербанка на рынке ипотечного кредитования в России за первое полугодие текущего года достигла 50%.

Ранее источник в правлении кредитной организации говорил, что Сбербанк не видит оснований для дальнейшего снижения кредитных ставок из-за ожидания роста ключевой ставки Центробанка.

Об этом же на полях Восточного экономического форума заявил журналистам и глава Сбербанка Герман Греф.

«Ставки очень сильно пошли вверх», – пояснил он. При этом господин Греф отметил, что «это такая временная история». Согласно его прогнозу, по итогам 2018 года ставка составит 7,5%, что на 0,25 п.п. выше текущего уровня.

Согласно его прогнозу, по итогам 2018 года ставка составит 7,5%, что на 0,25 п.п. выше текущего уровня.

Большинство опрошенных экспертов сошлись во мнении, что если Сбербанк поднимет ставки, вслед за ним это сделают все остальные российские финансовые организации.

Действительно, ранее сообщалось, что ставки по жилищным кредитам повысил Райффайзенбанк. В среднем они выросли на 1%, до 10,49%, в связи с повышением стоимости фондирования. Кроме того, такую же возможность всерьез рассматривают Абсолют-банк и «Дельтакредит».

«Ставки по ипотечным и потребительским кредитам могут действительно вырасти, но очень незначительно. На активность заемщиков это повышение не повлияет», – считает доцент Российской академии народного хозяйства и государственной службы (РАНХиГС), советник по макроэкономике генерального директора БД «Открытие» Сергей Хестанов.

Тем не менее прогнозы экспертов не оправдались: буквально сегодня два крупных российских банка объявили… о снижении ипотечной ставки.

Так, ВТБ уменьшил ставку на 0,7 п.п. Речь идет о займах для оформления кредитов по двум документам. Отныне базовая ставка будет установлена на уровне 9,6%, а в рамках рефинансирования она снизится до 9,3%. Программа будет действовать до конца текущего года.

Вторым стал Газпромбанк, где максимальная ставка по ипотечным займам составит 10,5%. Она будет зависеть от выбора продукта. В среднем кредитная организация понизила ставку на 0,2–0,7 п.п.

Вот и господин Греф не исключает, что и Сбербанк в будущем свои ставки снизит: «Рынок успокоится, уляжется, и ставки пойдут вниз опять», – пояснил он.

Эксперты: снижение Сбербанком средней ставки ипотеки не делает ее доступнее

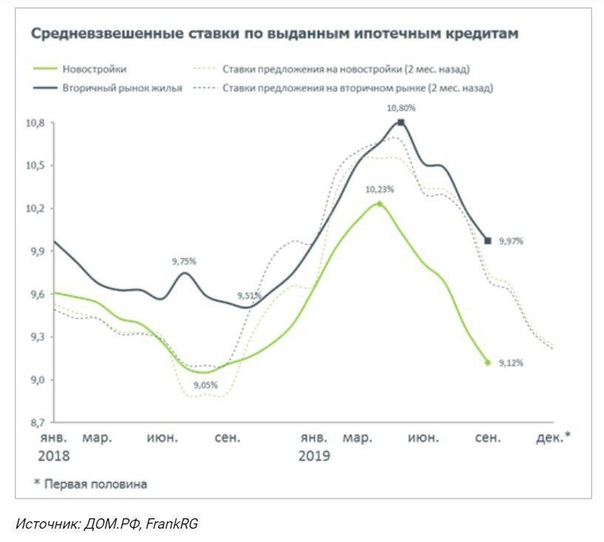

В ВТБ также отметили, что видят тенденцию по снижению ставки ипотеки в портфеле банка за счет рефинансируемых кредитов. «Рынок ипотеки продолжает динамично расти. В настоящее время ценовые параметры кредитов по-прежнему находятся на исторических минимумах, что существенно повышает доступность ипотеки», — отметили в пресс-службе ВТБ. По оценкам ВТБ, средняя рыночная ставка с 9,9% на начало года может к концу года снизиться до 9,4-9,6%.

По оценкам ВТБ, средняя рыночная ставка с 9,9% на начало года может к концу года снизиться до 9,4-9,6%.

«Намерение Сбербанка рефинансировать старые кредиты по более низким ставкам никак не скажется на доступности ипотечных кредитов. Глава Сбербанка Герман Греф говорил о средней ставке по всем выданным кредитам. Большая часть ипотечного портфеля Сбербанка сформирована старыми кредитами, выданными во времена более дорогой ипотеки (11-14%)», — объясняет управляющий партнер компании «Метриум» Мария Литинецкая.

Заемщикам этих кредитов Сбербанк предложит схемы рефинансирования по текущим ставкам (около 9,5%), что позволит снизить среднюю ставку по портфелю кредитов, продолжает эксперт.

«Таким образом, инициатива Сбербанка никак не затрагивает новых заемщиков, речь идет об исключительно арифметическом результате изменения структуры банковского портфеля. Предпосылок к сокращению ставок для клиентов, впервые привлекающих ипотеку, пока что нет», — отмечает Литинецкая. По ее мнению, до конца этого года стоимость ипотечного кредитования останется на прежнем уровне или возрастет.

Гендиректор компании «Азбука жилья» Владимир Каширцев обратил внимание на то, что ранее банк не рефинансировал свои же ипотечные кредиты, в результате чего заемщики уходили в другие банки.

«Видимо, сейчас в Сбербанке собираются изменить эту ситуацию, что, безусловно, можно назвать разумным шагом. Надо учитывать, что данное обстоятельство не влияет на получение новых кредитов. Снижение ставок по ипотеке до 7% в перспективе, конечно, увеличит доступность кредитов. Однако пока никто не прогнозирует уменьшение ключевой ставки ЦБ, — значит, нет фундаментальных причин для снижения стоимости ипотеки», — говорит Каширцев.

Гендиректор компании «Миэль-Новостройки» Наталья Шаталина добавила, что если ставки начнут расти, при условии отсутствия роста доходов, то мы увидим снижение не только количества ипотечных сделок, но и покупок со 100% оплатой или в рассрочку.

сотрудникам условия на официальном сайте

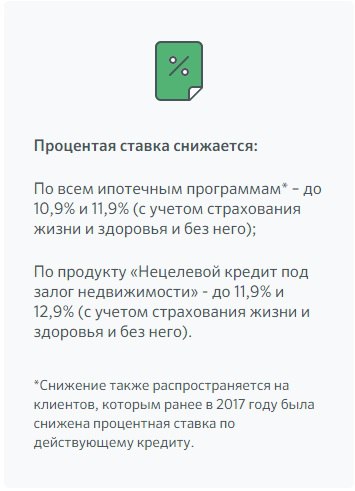

Сбербанк не перестаёт радовать своих клиентам лучшими предложениями из возможных. И вот, в очередной раз Сбербанк снизил процентные ставки по ипотеке в 2021 г. Как сообщают официальные источники, помимо процента изменения претерпели и общие условия предоставления ипотечных кредитов. Рассмотрим подробнее, какие именно перемены случились и кому предоставляется кредит по рекордно выгодным условиям.

И вот, в очередной раз Сбербанк снизил процентные ставки по ипотеке в 2021 г. Как сообщают официальные источники, помимо процента изменения претерпели и общие условия предоставления ипотечных кредитов. Рассмотрим подробнее, какие именно перемены случились и кому предоставляется кредит по рекордно выгодным условиям.

С 2021 года Сбербанк снижает ставки по ипотеке: теперь от 7,4%

По официальным данным, предоставленным сотрудниками финансовой организации, Сбербанк в 2021 году снижает ставки по действующей ипотеке. Благодаря внесённым изменениям, ипотечное кредитование именно этого банка стало самым выгодным предложением на рынке в целом. Стоит учесть, что этот шаг не первый в текущем году, ранее кредитор уже вносил изменения, которые были не такими внушительными.

Итак, что именно изменилось?

- В первую очередь изменилась процентная переплата, причём снижение было очень значительным и в некоторых случаях достигло 2 % от первоначального значения. Исходя из этого на текущий момент недвижимость от застройщика можно приобрести в кредит под процент от 7,4 до 10 % годовых.

Покупка на вторичном рынке обойдётся несколько дороже – от 8,9 %, максимальное значение аналогична предыдущей.

Покупка на вторичном рынке обойдётся несколько дороже – от 8,9 %, максимальное значение аналогична предыдущей. - Второе изменение, которое было внесено в общее положение по ипотечному кредитованию – снижение первоначального взноса. Если раньше заёмщик обязан был оплатить 20 % стоимости приобретаемой недвижимости, то теперь необходимо внести только 15 %.

Читайте так же: Военная ипотека Сбербанк

Если принять во внимание тот факт, что кредитор является ведущим и самым надёжным банком страны, то теперь жилищный кредит в этой финансовой компании стал одним из лучших предложений 2021 года.

Как снизить процентную ставку по ипотечному займу Сбербанк в 2021 г.

Ирина Большакова

Банковский кредитный эксперт

За 1 минуту! Рассчитаем переплаты на калькуляторе. Предложим море выгодных предложений по займам, кредитам и картам, очень гибкие условия. Попробуем?)

РассчитатьНесмотря на то что Сбербанк снизил ставки по ипотеке в 2021 году, важно учитывать, что текущее предложение носит акционный характер и распространяется не на все услуги кредитора. Поэтому всем желающим оформить ипотечный займ под более низкие проценты стоит поторопиться, но предварительно уточнить снижает ли кредитор переплату в конкретном случае.

Поэтому всем желающим оформить ипотечный займ под более низкие проценты стоит поторопиться, но предварительно уточнить снижает ли кредитор переплату в конкретном случае.

Читайте так же: Сбербанк – ипотека под материнский капитал в 2021 году

Клиентам, не подходящим под условия акции, организация предлагает несколько вариантов уменьшить переплату по жилищному займу.

- В первую очередь потенциальным заёмщикам стоит обратить внимание на сервис электронной регистрации сделки. Организация, помимо выдвижения заманчивых предложений, старается максимально упростить процедуру оформления займа и по возможность сделать его удалённым. Именно для этого был разработан сервис электронной регистрации. Для привлечения внимания к новому инструменту компания предлагает снижение процента при условии его использования. Таким образом, можно уменьшить значение на 0,1 %.

- Кроме того, можно обратить внимание на сезонные акции аккредитованных банком застройщиков.

Часто они для увеличения продаж площадей в собственных новостройках предлагают покупателям оформить жилищный займ под более низкий процент. Обычно такие предложения актуальны на момент активной застройки и не все желающие могут вовремя обратиться и успеть воспользоваться предложением.

Часто они для увеличения продаж площадей в собственных новостройках предлагают покупателям оформить жилищный займ под более низкий процент. Обычно такие предложения актуальны на момент активной застройки и не все желающие могут вовремя обратиться и успеть воспользоваться предложением. - Если в планах семьи значится скорая покупка жилья, то один из её членов может предварительно стать зарплатным клиентом финансовой компании. Для этого необязательно привлекать организацию к сотрудничеству с банком, достаточно получить зарплатную карту и написать заявление в бухгалтерии на перечисление заработанных денег на указанный счёт. Зарплатным клиентам положено уменьшение переплаты на 0,5 % от базового значения, а также значительно упрощена процедура подачи заявки, так как большая часть необходимой информации у кредитора уже имеется.

Как сделать перерасчёт

В связи с вышеуказанными изменениями, у многих клиентов банка возникли вопросы: как снизить процент по действующей ипотеке, как сделать перерасчёт? Эти вопросы вполне ожидаемы, так как большинство заёмщиков оформили ипотечный кредит пару лет назад под проценты почти в два раза больше текущих.

К сожалению, финансовая организация не предоставляет снижение переплаты по ранее оформленным жилищным займам.

Единственным вариантом для реструктуризации и перерасчёта по действующим условиям уже имеющегося жилищного займа могут стать особые ситуации, среди которых: рождение ребёнка, потеря работы и основной части дохода или смерть одного из членов семьи.

Только ради снижения процентной ставки банк не станет выполнять рефинансирование.

При этом необходимо обратиться в отделение финансовой компании и подать на рассмотрение заявление о реструктуризации и перерасчёте. Заранее нужно быть готовым к тому, что подобные прошения редко удовлетворяются, и для того чтобы банк принял решение в пользу клиента должна быть действительно веская причина.

Сторонние финансовые организации прогнозируют снижение процентной ставки и по своим продуктам, делается это для того, чтобы сделать свои предложения конкурентоспособными. Таким образом, стоит ожидать снижения процентных начислений ниже порога в 10 % годовых и в остальных кредитных компаниях, предоставляющих ипотечные продукты. В связи с этим клиентам банка, имеющим жилищный займ, оформленный, например, в 2015 г. под процент в 14-15 % годовых, целесообразнее будет оформить реструктуризацию в другой финансовой структуре, это поможет реально снизить процент и переплату.

Таким образом, стоит ожидать снижения процентных начислений ниже порога в 10 % годовых и в остальных кредитных компаниях, предоставляющих ипотечные продукты. В связи с этим клиентам банка, имеющим жилищный займ, оформленный, например, в 2015 г. под процент в 14-15 % годовых, целесообразнее будет оформить реструктуризацию в другой финансовой структуре, это поможет реально снизить процент и переплату.

А клиентам других кредиторов стоит, наоборот, обратиться за реструктуризацией в Сбербанк, так как сторонних клиентов финансовая компания реструктуризирует с удовольствием.

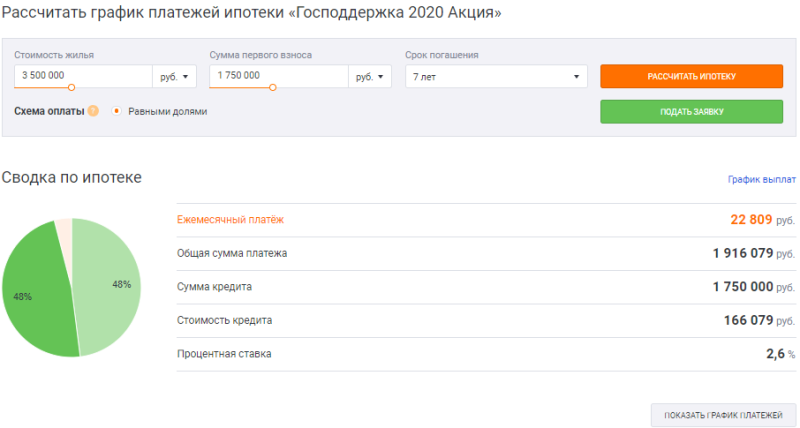

Сегодня Сбербанк делает наиболее выгодные предложения, особенно на покупку жилья от застройщика, именно на этот вид недвижимости действует минимальная процентная ставка по ипотеке. Уточнить текущие программы жилищного кредитования и подать заявку на ипотеку можно на официальном сайте банка. Там же можно выполнить предварительный расчёт ипотечного кредита.

com/embed/EWRZL8WMONw» frameborder=»0″ allowfullscreen=»allowfullscreen»/>В Саратовской области 1,4 тысячи семей воспользовались льготной ипотекой Сбербанка

Сбербанк в Саратовской области продолжает выдачу ипотеки по программам господдержки по льготной ставке.

Как рассказали представители банка, за первые шесть месяцев текущего года в регионе Сбербанк в рамках различных программ выдал 1383 ипотечных кредита.

«Больше года Сбербанк реализует льготные ипотечные программы в Саратовской области, и мы видим, как эта мера поддержки помогает многим семьям. Почти 1400 семей приобрели жилье по программам господдержки, многие воспользовались еще и дополнительной возможностью снижения ставки кредита при регистрации электронной сделки. Помимо этого, Сбербанк ввел льготные условия на ипотеку на индивидуальные дома для семей, в которых рождается второй ребенок и последующие дети.

Мы видим спрос граждан на покупку жилья на льготных условиях. Поэтому можно сказать, что программа субсидирования процентной ставки по ипотеке продолжает оказывать положительный эффект на рынок и поддерживать граждан, которые хотят улучшить жилищные условия», — рассказал управляющий Саратовским отделением Сбербанка Руслан Львов.

Поэтому можно сказать, что программа субсидирования процентной ставки по ипотеке продолжает оказывать положительный эффект на рынок и поддерживать граждан, которые хотят улучшить жилищные условия», — рассказал управляющий Саратовским отделением Сбербанка Руслан Львов.

После 1 июля Сбербанк сохранил пониженную ставку по программе льготной ипотеки «Господдержка-2020» и по программе «Господдержка для семей с детьми». Если в семье один ребенок, родившийся после 1 января 2018 года, то родители могут получить льготную ипотеку на приобретение квартиры в новостройке.

Помимо этого, Сбербанк запустил новую льготную ипотечную программу на строительство жилого дома. В рамках данной программы строительство дома должно осуществляться по договору подряда с организацией из списка рекомендованных банком на имеющемся в собственности земельном участке.

Льготные условия на ипотеку на индивидуальные дома распространяются на семьи, в которых рождается второй и последующие дети. Программой могут воспользоваться семьи, у которых в период с 1 января 2018 года до 1 марта 2023 года родился первый или последующий ребенок, а также для семьи, в которых есть дети с инвалидностью. Такое расширение программы «Господдержка для семей с детьми» позволяет семьям с детьми взять ипотеку по льготной ставке на строительство частных домов.

Программой могут воспользоваться семьи, у которых в период с 1 января 2018 года до 1 марта 2023 года родился первый или последующий ребенок, а также для семьи, в которых есть дети с инвалидностью. Такое расширение программы «Господдержка для семей с детьми» позволяет семьям с детьми взять ипотеку по льготной ставке на строительство частных домов.

Оформить ипотеку по программам господдержки по льготной ставке можно как в офисе банка, так и на сайте DomClick.ru. При приобретении жилья в новостройке клиентам на сайте DomClick.ru доступны дополнительные преференции от застройщиков региона. Например, можно получить скидку на первый год ипотеки или выбрать дисконт в рамках комплексного предложения по строительным проектам, которые финансирует Сбербанк с применением счетов эскроу.

Почти 1,4 тысячи семей в регионе купили недвижимость по льготной ставке ипотеки Сбербанка

Сбербанк в Саратовской области продолжает выдачу ипотеки по программам господдержки по льготной ставке. За 6 месяцев этого года Сбербанк в Саратовской области в рамках различных программ выдал 1 383 ипотечных кредита.

За 6 месяцев этого года Сбербанк в Саратовской области в рамках различных программ выдал 1 383 ипотечных кредита.

«Больше года Сбербанк реализует льготные ипотечные программы в Саратовской области, и мы видим, как эта мера поддержки помогает многим семьям. Почти 1400 семей приобрели жильё по программам господдержки, многие воспользовались ещё и дополнительной возможностью снижения ставки кредита при регистрации электронной сделки. Помимо этого, Сбербанк ввёл льготные условия на ипотеку на индивидуальные дома для семей, в которых рождается второй ребёнок и последующие дети. Мы видим спрос граждан на покупку жилья на льготных условиях. Поэтому можно сказать, что программа субсидирования процентной ставки по ипотеке продолжает оказывать положительный эффект на рынок и поддерживать граждан, которые хотят улучшить жилищные условия», — отметил управляющий саратовским отделением Сбербанка Руслан Львов.

Также напомним, что после 1 июля Сбербанк сохранил пониженную ставку по программе льготной ипотеки «Господдержка-2020» и по программе «Господдержка для семей с детьми». Отдельно стоит отметить несколько государственных программ. Теперь, если в семье есть даже единственный ребенок, рожденный после 1 января 2018 года, то семья может получить льготную ипотеку на приобретение квартиры в новостройке.

Отдельно стоит отметить несколько государственных программ. Теперь, если в семье есть даже единственный ребенок, рожденный после 1 января 2018 года, то семья может получить льготную ипотеку на приобретение квартиры в новостройке.

Помимо этого, Сбербанк запустил новую льготную ипотечную программу на строительство жилого дома. В рамках данной программы строительство дома должно осуществляться по договору подряда с подрядной организацией из списка рекомендованных банком на имеющемся в собственности земельном участке.

К тому же, льготные условия на ипотеку на индивидуальные дома распространяются на семьи, в которых рождается второй и последующие дети. Программой могут воспользоваться семьи, у которых в период с 1 января 2018 года до 1 марта 2023 года родился первый или последующий ребёнок, а также для семьи, в которых есть ребёнок с инвалидностью. Такое расширение программы «Господдержка для семей с детьми» позволяет семьям с детьми взять ипотеку по льготной ставке на строительство частных домов.

Оформить ипотеку по программам господдержки по льготной ставке можно как в офисе банка, так и на сайте DomClick.ru. При приобретении жилья в новостройке клиентам на сайте DomClick.ru доступны дополнительные преференции от застройщиков региона. Например, можно получить скидку на первый год ипотеки или выбрать дисконт в рамках комплексного предложения по строительным проектам, которые финансирует Сбербанк с применением счетов эскроу.

Снижение ставки по ипотеке при рождении второго ребенка

]]>Подборка наиболее важных документов по запросу Снижение ставки по ипотеке при рождении второго ребенка (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Статьи, комментарии, ответы на вопросы: Снижение ставки по ипотеке при рождении второго ребенка Открыть документ в вашей системе КонсультантПлюс:Статья: К вопросу об уменьшении ежемесячного платежа по кредиту, полученному по целевому жилищному займу в сфере накопительно-ипотечной системы жилищного обеспечения военнослужащих

(Шеншин В.

М., Калинин А.А.)

М., Калинин А.А.)(«Право в Вооруженных Силах», 2018, N 11)Семья, в которой начиная с 1 января 2018 г. родился второй и третий ребенок, вправе также сократить расходы на обслуживание. Указанная льгота предоставляется заемщикам при получении в банке кредита или рефинансировании ранее полученных ипотечных кредитов на покупку жилья на первичном рынке. Государство субсидирует выплату процентной ставки сверх 6% . Льгота по выплате процентной ставки будет действовать при рождении второго ребенка — в течение трех лет с даты выдачи кредита; третьего ребенка — в течение пяти лет с указанной даты. При рождении третьего ребенка в течение срока предоставления субсидии, но не позднее 31 декабря 2022 г. включительно, срок предоставления субсидии будет продлеваться на пять лет — с даты окончания срока ее предоставления. А если третий ребенок родится после окончания срока предоставления субсидии по кредиту, полученному при рождении второго ребенка, но не позднее 31 декабря 2022 г. включительно, предоставление субсидии будет возобновляться начиная с даты его рождения.

Нормативные акты: Снижение ставки по ипотеке при рождении второго ребенка Послание Президента РФ Федеральному Собранию от 20.02.2019

Нормативные акты: Снижение ставки по ипотеке при рождении второго ребенка Послание Президента РФ Федеральному Собранию от 20.02.2019«Послание Президента Федеральному Собранию»Четвертое. Правительству и Центральному банку нужно последовательно выдерживать линию на снижение ставок по ипотеке до 9 процентов, а затем — до 8 процентов и ниже, как это и установлено в майском указе. При этом особые меры поддержки мы должны предусмотреть для семей с детьми, разумеется. Напомню: с прошлого года для семей, в которых родился второй или последующий ребенок, действует программа льготной ипотеки. Ставка для них — 6 процентов. Все, что выше, субсидируется государством.

Сильный капитал и стабильный баланс фондирования ожидаемое ухудшение ссудного портфеля

- Масштаб операций Сбербанка в сочетании с эффективным корпоративным управлением и консервативными процедурами управления рисками определяют его высокую прибыльность.

Сбербанк демонстрирует положительные финансовые результаты, в том числе в периоды экономических потрясений, а высокая диверсификация бизнеса и процентная маржа обеспечивают устойчивый и органичный рост капитала.

Сбербанк демонстрирует положительные финансовые результаты, в том числе в периоды экономических потрясений, а высокая диверсификация бизнеса и процентная маржа обеспечивают устойчивый и органичный рост капитала. - В 2020 году прибыль Сбербанка снизится из-за ухудшения экономической ситуации. Основными предпосылками станет кризис, связанный с распространением коронавируса и падением цен на нефть, что приведет к снижению экономической активности, спроса на кредиты и кредитоспособности заемщиков.

- Высокая капитализация и прибыльность операций должны смягчить последствия ожидаемого снижения качества активов и увеличения стоимости риска. Повышенная устойчивость к кредитным убыткам в прошлые годы (достаточность капитала, рассчитанная по стандартам Базель III, составила 13.4% на конец 2019 года), а более высокое качество корпоративного и розничного портфелей по сравнению со средним уровнем по российской банковской системе обеспечит лучшую адаптацию Сбербанка к негативным изменениям в экономике.

- Сбалансированный и стабильный профиль фондирования и значительный запас ликвидности способствуют устойчивому развитию Сбербанка. Снижение зависимости от рыночного фондирования приводит к низким рискам рефинансирования. Средства клиентов Сбербанка, являющиеся основным источником пассивов, хорошо диверсифицированы по структуре и срокам погашения.Ликвидные активы составляют 25% от общих активов.

- Критическое системное значение для финансовой системы России. На Сбербанк приходится 23% всех средств российских корпоративных клиентов, а его доля на рынке депозитов физических лиц на конец 2019 года составляла 44%. Активная клиентская база Сбербанка в России превышает 95 миллионов физических лиц и 2,5 миллиона корпоративных клиентов.

Группа Сбербанка

Сбербанк (далее — Сбербанк или Банк) — крупнейший банк в Российской Федерации, странах СНГ, Центральной и Восточной Европы.Банк осуществляет свою деятельность в основном в России, на которую приходится большая часть его операций и около 97% чистой операционной прибыли в 2019 году. Доля Банка в активах российской банковской системы составляет 30%, а также на его долю приходится около 35% чистой операционной прибыли. все кредиты, выданные в стране. Банк представлен 11 региональными банками, объединяющими 77 филиалов и более 14 000 офисов в 83 регионах России. Активная клиентская база Банка в России превышает 95 миллионов физических лиц и 2,5 миллиона корпоративных клиентов.

Доля Банка в активах российской банковской системы составляет 30%, а также на его долю приходится около 35% чистой операционной прибыли. все кредиты, выданные в стране. Банк представлен 11 региональными банками, объединяющими 77 филиалов и более 14 000 офисов в 83 регионах России. Активная клиентская база Банка в России превышает 95 миллионов физических лиц и 2,5 миллиона корпоративных клиентов.

Зарубежная сеть Банка включает дочерние компании, представительства и филиалы в странах СНГ, Центральной и Восточной Европы, а также в Швейцарии, Индии, Китае, Германии и других странах. В июле 2019 года Сбербанк закрыл продажу турецкого банка DenizBank A. S.

.Сбербанк включает в себя страховые, лизинговые, брокерские, дилинговые компании, микрофинансирование, инвестиционную деятельность, а также частный пенсионный фонд, ряд ИТ-компаний и компаний других отраслей.

Банк имеет франшизу полного цикла, предоставляя все виды банковских услуг широкому кругу розничных и корпоративных клиентов.

До апреля 2020 года основным акционером Банка был Банк России, которому принадлежало 50% уставного капитала плюс одна голосующая акция. Эта доля была передана Правительству России в апреле 2020 года в рамках сделки по ее приобретению за счет средств Фонда национального благосостояния. По оценке Банка, это изменение не должно оказать существенного влияния на основной бизнес Группы или стратегические предпосылки для дальнейшего развития.

Текущая стратегия до 2020 года предполагает увеличение объемов бизнеса, рост прибыли и операционной эффективности, а также улучшение качества обслуживания клиентов для всех сегментов, в основном за счет развития ИТ-систем и интеграции в них основных продуктов Банка. Основные финансовые цели стратегии включают рост прибыльности и достаточности капитала, увеличение комиссионных доходов, сокращение операционных расходов и стоимости риска, а также ряд других целей.Банк реализует стратегию с опережением графика, но текущая экономическая ситуация может затруднить достижение определенных показателей к концу 2020 года, в частности целевых уровней прибыли и стоимости риска.

Доминирующее положение Сбербанка в российском банковском секторе способствует устойчивости его операций

Значительная диверсификация бизнеса Банка, а также его присутствие практически во всех регионах Российской Федерации и на международном рынке обеспечивают стабильность операционной прибыли Группы.Увеличение доходов от операций с банковскими картами и расчетно-кассового обслуживания, а также от небанковских и цифровых предприятий снижает концентрацию на процентных доходах за счет увеличения комиссионных доходов и повышает устойчивость Банка к колебаниям, связанным с рецессией.

Рисунок 1. Рост доли непроцентных доходов в структуре операционных доходов до резервов

Источники: отчетность Сбербанка по МСФО, АКРА

. Его доминирующее положение на российском банковском рынке позволяет Сбербанку устанавливать более благоприятные ценовые ориентиры для своих основных активных и пассивных операций.В 2019 году доля Сбербанка в общей прибыли российского банковского сектора снизилась примерно до 40% по сравнению с предыдущим годом, но АКРА ожидает роста этого показателя в 2020 году на фоне прогнозируемого общего снижения банковской прибыли. Высокая операционная эффективность Сбербанка обеспечивает стабильную рентабельность активов и капитала, которая превышает средние значения по российскому банковскому сектору.

Высокая операционная эффективность Сбербанка обеспечивает стабильную рентабельность активов и капитала, которая превышает средние значения по российскому банковскому сектору.

Чистая прибыль Сбербанка от операционной деятельности выросла за последние пять лет. Однако в 2019 году это отразилось после того, как Группа зафиксировала убыток в размере 69 рублей.8 млрд от продажи DenizBank A. S., в основном за счет реклассификации курсовой разницы.

Рисунок 2. Чистая прибыль и рентабельность Сбербанка

Источник: Сбербанк

Сила своего бренда и репутация одного из самых надежных финансовых институтов в России позволяет Банку привлекать потребительские средства на более выгодных условиях по сравнению с другими участниками банковского рынка. Эти средства, представляющие наибольшую долю в пассивах Банка (около 56%), помогают поддерживать стабильно высокую чистую процентную маржу (NIM).По данным АКРА, чистая процентная маржа за 2019 год составила 5,3% при среднерыночном уровне около 4% за тот же период. Однако высокая конкуренция между банками за заемщиков в сочетании со снижением ключевой ставки Банка России оказала давление на чистую процентную маржу Сбербанка в 2018 и 2019 годах. По данным АКРА, чистая процентная маржа банка продолжит снижаться в 2020 году с учетом вышеуказанных факторов и влияние экономического кризиса на процентные доходы.

Однако высокая конкуренция между банками за заемщиков в сочетании со снижением ключевой ставки Банка России оказала давление на чистую процентную маржу Сбербанка в 2018 и 2019 годах. По данным АКРА, чистая процентная маржа банка продолжит снижаться в 2020 году с учетом вышеуказанных факторов и влияние экономического кризиса на процентные доходы.

График 3. Операционная маржа Сбербанка снижается

Источники: отчетность Сбербанка по МСФО, АКРА

. Повышение производительности и улучшение бизнес-процессов в сочетании со значительным увеличением доли клиентов, обслуживаемых в цифровом формате, обеспечивают Банку высокую операционную эффективность, несмотря на увеличение операционных расходов, которые в значительной степени связаны со стоимостью разработки ИТ-платформы.Отношение операционных расходов к операционным доходам (CIR) в 2019 году составило около 36%, как и в 2018 году. Это значение все еще выше 30%, установленных в стратегии, и АКРА не ожидает его улучшения к концу 2020 года.

Повышенные риски окажут умеренное давление на максимальный показатель достаточности капитала, достигнутый Сбербанком

По мнению АКРА, текущие негативные тенденции в экономике окажут некоторое давление на капитал Сбербанка за счет снижения кредитного качества кредитного портфеля.Однако достаточность капитала Банка в 2020 году будет выше, чем в 2019 году. Базовый сценарий, учитывающий стресс-тестирование, предполагает, что прогнозируемая прибыль в течение 12-месячного горизонта достаточна для покрытия убытков по обесцененным активам. Это подтверждается высокой прибыльностью операций банка.

Высокие операционные и финансовые показатели Банка в сочетании со сбалансированной политикой управления капиталом и склонностью к риску привели к стабильному генерированию капитала в последние годы.На рост показателя достаточности капитала первого уровня до 13,4% в 2019 году, рассчитанного по стандартам Базель III, также повлияла продажа DenizBank A. S. Группой Сбербанка. Данное событие привело к сокращению объема активов, взвешенных с учетом риска, и замедлило динамику их роста в 2019 году за счет органического развития Банка и изменения подходов к расчету достаточности капитала в части увеличения весовых коэффициентов риска по отдельным активам. Уровень финансового рычага Сбербанка также показал положительную динамику и составил 13.7% на 1 января 2020 г.

Данное событие привело к сокращению объема активов, взвешенных с учетом риска, и замедлило динамику их роста в 2019 году за счет органического развития Банка и изменения подходов к расчету достаточности капитала в части увеличения весовых коэффициентов риска по отдельным активам. Уровень финансового рычага Сбербанка также показал положительную динамику и составил 13.7% на 1 января 2020 г.

Рисунок 4. Стабильный рост капитала и достаточности капитала

Источники: отчетность Сбербанка по МСФО

Политика Сбербанка предполагает увеличение суммы дивидендных выплат до 50% от чистой прибыли Группы в соответствии с МСФО, если к 2020 году уровень достаточности основного капитала будет достигнут и сохранен на уровне не менее 12,5%. Наблюдательный совет банка рекомендовал направить 50% чистой прибыли на выплату дивидендов за 2019 год.

Значительный рост проблемных кредитов, особенно в сегменте потребительского кредитования

Ухудшение экономической ситуации из-за распространения коронавируса и падения цен на нефть негативно скажется на способности многих заемщиков российских банков обслуживать свои кредиты. АКРА ожидает значительного роста проблемной задолженности, в частности, в сегменте потребительского кредитования и кредитования малого и среднего бизнеса. Наши ожидания основаны на возможном значительном росте безработицы, падении доходов населения и малого бизнеса, а также увеличении долговой нагрузки этих групп заемщиков за последние несколько лет.

АКРА ожидает значительного роста проблемной задолженности, в частности, в сегменте потребительского кредитования и кредитования малого и среднего бизнеса. Наши ожидания основаны на возможном значительном росте безработицы, падении доходов населения и малого бизнеса, а также увеличении долговой нагрузки этих групп заемщиков за последние несколько лет.

Активы Группы Сбербанк в 2019 году составили 29,96 трлн рублей, снизившись на 4% по сравнению с концом 2018 года из-за укрепления рубля и выбытия активов в связи с продажей DenizBank A.S. Кредитный портфель (за вычетом провизий) составил 68% активов, увеличившись на 4% в 2019 году. Размер потребительского кредитного портфеля за год вырос почти на 17%, а корпоративный кредитный портфель сократился на 3,2%. В 2019 году Банк увеличил долю розничных кредитов в своем портфеле с 32% до 36%.

Потребительские кредиты и кредитные карты продемонстрировали более высокий, чем ожидалось, рост розничного кредитного портфеля (около 25% за год) за счет более низких процентных ставок по кредитам и компенсации населением снижения реальных доходов населения. Учитывая повышенные риски и ужесточение нормативных требований, АКРА ожидает, что Банк существенно снизит ставки по кредитам в этом сегменте в 2020 году. На конец 2019 года потребительские кредиты и кредитные карты составляли 16% кредитного портфеля Сбербанка.

Учитывая повышенные риски и ужесточение нормативных требований, АКРА ожидает, что Банк существенно снизит ставки по кредитам в этом сегменте в 2020 году. На конец 2019 года потребительские кредиты и кредитные карты составляли 16% кредитного портфеля Сбербанка.

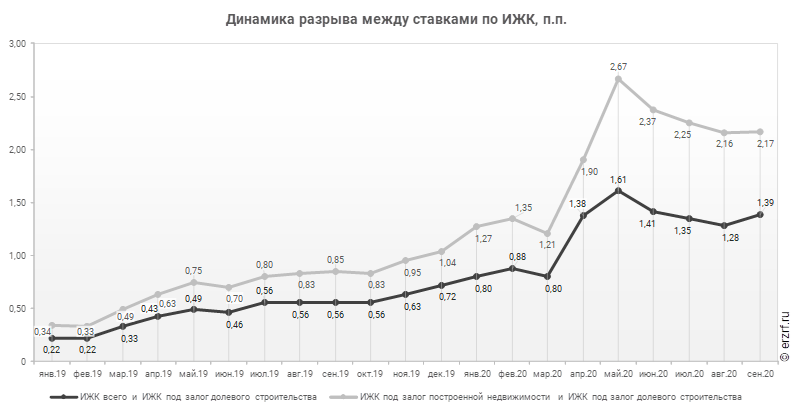

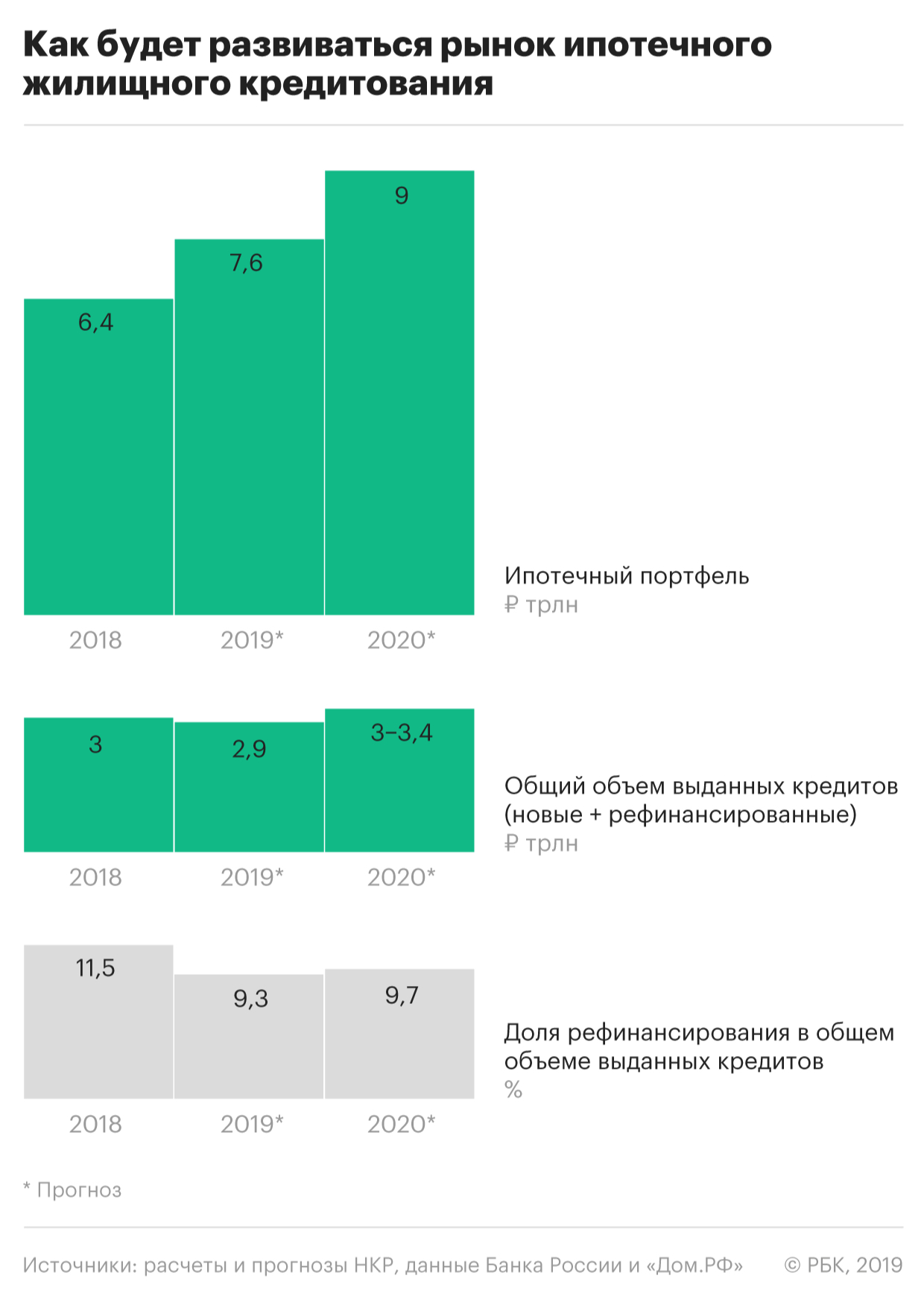

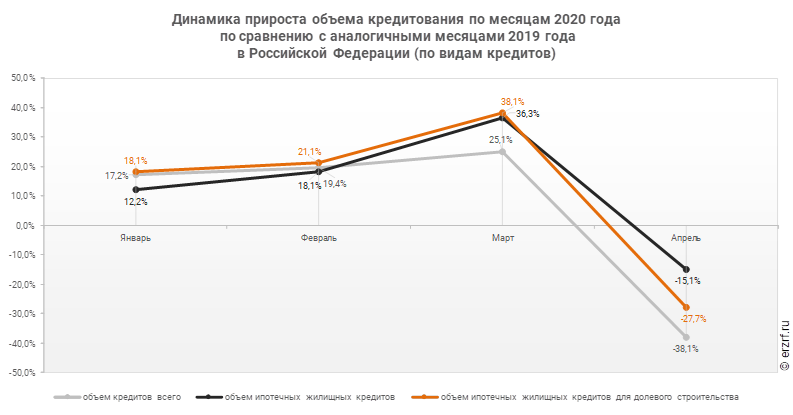

Ипотечный портфель Сбербанка в 2019 году увеличился на 11%.Примечательно, что Сбербанк лидирует на российском банковском рынке в этой сфере, выдав более 50% кредитов по общему объему. Объем выданных Сбербанком ипотечных кредитов в 2020 году продолжит расти, хотя и в меньшей степени, чем в 2019 году.

Структура корпоративного кредитного портфеля Банка хорошо диверсифицирована по секторам, на долю крупнейшего из них приходится менее 8% всего портфеля.

Рисунок 5. Структура кредитного портфеля Сбербанка по отраслям

Источник: отчетность Сбербанка по МСФО

Уровень детализации кредитного портфеля Сбербанка достаточно высок в разрезе российской банковской системы: по состоянию на 31 декабря 2019 года доля 20 крупнейших групп связанных заемщиков составила 24. 2% от кредитного портфеля. Кроме того, Сбербанк является лидером в сегменте кредитования малого и среднего бизнеса, на его долю приходится около 35% от общего объема кредитов, предоставленных российскими банками.

2% от кредитного портфеля. Кроме того, Сбербанк является лидером в сегменте кредитования малого и среднего бизнеса, на его долю приходится около 35% от общего объема кредитов, предоставленных российскими банками.

По мнению АКРА, наиболее вероятным сценарием на фоне ожидаемого снижения спроса на кредитные ресурсы в 2020 году будет отсутствие роста корпоративного кредитного портфеля Банка.

АКРА отмечает, что за последние четыре года наметилась тенденция к улучшению качества кредитного портфеля Сбербанка.В настоящее время для него характерен приемлемый уровень проблемной задолженности, при этом ссуды, классифицируемые как обесцененные в соответствии с МСФО, составляют 7,5% от общего ссудного портфеля в 2019 году. Покрытие обесцененных ссуд общей суммой провизий очень велико и превышает 89%, поскольку на конец 2019 года. По сравнению с прошлым годом этот показатель немного вырос.

Рисунок 6. Постепенное снижение доли проблемной [1] задолженности и достаточное покрытие резервами

1 По расчетам АКРА.

Источники: отчетность Сбербанка по МСФО, АКРА

Стоимость риска для кредитного портфеля Банка (включая переоценку кредитов, учитываемых на балансе по справедливой стоимости через прибыль или убыток) на 2019 год была ниже уровня, запланированного Банком, и составила около 70 базисных пунктов, что в значительной степени связано с восстановление резервов по реструктурированной задолженности одной компании-нерезидента. В 2020 году, по оценке АКРА, рост стоимости риска, вероятно, достигнет значений в диапазоне 200–250 б.п.

Портфель ценных бумаг составляет 14,6% активов Банка. Он почти полностью состоит из долговых ценных бумаг и используется в основном для управления ликвидностью. Около 12% портфеля учитывается по справедливой стоимости через прибыль или убыток. Большинство других ценных бумаг классифицируются как имеющие низкий или минимальный кредитный риск. На конец 2019 года ОФЗ занимали 44% портфеля.

АКРА положительно оценивает систему управления рисками Банка и консервативный подход к определению риск-аппетита, которые позволяют успешно проходить отрицательные фазы экономического цикла.

Сбалансированный профиль фондирования и достаточное покрытие потенциального оттока ликвидных активов

Обязательства Группы характеризуются высокой стабильностью и состоят в основном из средств физических лиц (56% обязательств) и корпоративных клиентов (29% обязательств), из которых 70% хранятся в виде срочных депозитов. АКРА оценивает диверсификацию структуры фондирования по клиентам как хорошую: на конец декабря 2019 года на 20 крупнейших групп кредиторов приходилось 14.9% от общих обязательств Банка. Около 3% пассивов — это средства, привлеченные путем выпуска долговых ценных бумаг, большинство из которых являются облигациями внутреннего рынка. АКРА не ожидает каких-либо существенных изменений в структуре источников фондирования Банка в период от 12 до 18 месяцев.

Активы и обязательства Сбербанка сбалансированы по срокам погашения. Кроме того, около четверти активов на балансе Банка являются наиболее ликвидными, что позволяет в достаточной степени покрывать обязательства на всех временных горизонтах. Сбербанк со значительным отрывом придерживается нормативных нормативов ликвидности. В частности, на конец 2019 года коэффициент краткосрочной ликвидности составил 133%, а коэффициент структурной ликвидности — 123%. При необходимости Сбербанк может получить доступ к значительным объемам государственного и рыночного рефинансирования.

Сбербанк со значительным отрывом придерживается нормативных нормативов ликвидности. В частности, на конец 2019 года коэффициент краткосрочной ликвидности составил 133%, а коэффициент структурной ликвидности — 123%. При необходимости Сбербанк может получить доступ к значительным объемам государственного и рыночного рефинансирования.

Системно важная роль Банка определяет высокую вероятность государственной поддержки

Высокая важность Сбербанка для стабильности российской экономики основана на его доминирующем положении во всех ключевых сегментах финансового рынка.Сбербанк является крупнейшим кредитором хозяйствующих субъектов и владеет наибольшей долей средств частных и корпоративных клиентов среди всех российских банков.

Теоретический дефолт Банка может привести к кризисным явлениям, происходящим в российской экономике, связанным с необходимостью компенсации клиентских средств, в том числе средств государственных компаний и бюджетов, нарушением цепочек транзакций (около 30% неплатежей). наличные платежи российских корпоративных клиентов осуществляются через Сбербанк) и по другим причинам.

наличные платежи российских корпоративных клиентов осуществляются через Сбербанк) и по другим причинам.

В соответствии с методологией ЦБ РФ Сбербанк является системно значимой кредитной организацией, платежная система которой имеет общегосударственное и социальное значение. Принимая во внимание вышеизложенное, а также вероятность сохранения правительством Российской Федерации акционерного контроля над банком в долгосрочной перспективе, АКРА оценивает возможность государственной поддержки Сбербанка (при необходимости) как очень высокую.

Приложение

Таблица 1.Данные бухгалтерского баланса, млрд руб.

2015 | 2016 | 2017 | 2018 | 2019 | |

Активы | 27,335 | 25 369 | 27,112 | 31,198 | 29 959 |

Денежные средства и их эквиваленты | 2,334 | 2,561 | 2,329 | 2 099 | 2,083 |

Обязательные положения в центральных банках | 388 | 402 | 427 | 222 | 236 |

Оборотные ценные бумаги | – | – | – | – | – |

Финансовые активы, переоцененные по справедливой стоимости | 867 | 606 | 654 | – | – |

Ценные бумаги | – | – | – | 3 443 | 4 182 |

Дебиторская задолженность банков | 751 | 965 | 1,318 | 1,421 | 1,083 |

Кредиты и авансы клиентам | 18 728 | 17 361 | 18 488 | 19 585 | 20,364 |

Ценные бумаги, заложенные по договорам репо | 222 | 114 | 259 | 307 | 187 |

Ценные бумаги инвестиционного уровня, имеющиеся в наличии для продажи | 1,874 | 1,659 | 1,744 | – | – |

Ценные бумаги инвестиционного уровня, удерживаемые до погашения | 478 | 546 | 774 | – | – |

Требования по производным финансовым инструментам | – | – | – | 178 | 194 |

Отложенный налоговый актив | 17 | 14 | 16 | 15 | 15 |

Основные средства | 499 | 483 | 516 | 594 | 695 |

Активы выбывающих групп и внеоборотные активы, предназначенные для продажи | 213 | 6 | 11 | 2 570 | 11 |

Прочие финансовые активы | 965 | 653 | 577 | 765 | 909 |

Обязательства | 24 960 | 22 547 | 23 676 | 27 342 | 25 472 |

Депозиты по банкам | 1 046 | 562 | 693 | 1,097 | 770 |

Депозиты физических лиц | 12 044 | 12 450 | 13 420 | 13 495 | 14 210 |

Депозиты юридических лиц | 7,755 | 6 235 | 6 394 | 7,402 | 7,365 |

Выпущенные долговые ценные бумаги | 1,379 | 1,161 | 935 | 844 | 730 |

Прочие займы | 398 | 261 | 247 | 57 | 25 |

Финансовые обязательства, переоцениваемые по справедливой стоимости через прибыль или убыток, за исключением выпущенных долговых ценных бумаг | 427 | 213 | 164 | 182 | 176 |

Отложенное налоговое обязательство | 132 | 55 | 28 | 33 | 30 |

Обязательства выбывающих групп | 186 | 1 | – | 2,235 | – |

Положения по страхованию и деятельности пенсионных фондов | – | 479 | 688 | – | – |

Прочие финансовые обязательства | 788 | 390 | 390 | 1,290 | 1,547 |

Субординированные займы | 807 | 740 | 716 | 707 | 620 |

Собственные средства ( капитал ) | 2,375 | 2 822 | 3 436 | 3,856 | 4 487 |

Уставный капитал и оплаченный капитал | 320 | 320 | 320 | 320 | 320 |

Собственные акции, приобретенные у акционеров | (7) | (8) | (15) | (18) | (22) |

Фонд переоценки служебных помещений | 69 | 67 | 61 | – | – |

Фонд переоценки ценных бумаг инвестиционного уровня, имеющихся в наличии для продажи | (46) | 24 | 35 | – | – |

Курсовая разница | 101 | (20) | (26) | – | – |

Изменения в учете обязательств по пенсионным планам с фиксированными выплатами | (1) | (1) | (1) | – | – |

Прочие положения | – | – | – | 130 | (11) |

Нераспределенная прибыль | 1 935 | 2 436 | 3 059 | 4 049 | 3 561 |

Неконтролирующая доля участия | 2 | 4 | 4 | 4 | 8 |

Источник: отчетность Сбербанка по МСФО

Таблица 2.

Консолидированный отчет о прибылях и убытках, млрд руб.

Консолидированный отчет о прибылях и убытках, млрд руб.2015 | 2016 | 2017 | 2018 | 2019 | |

Процентные доходы | 2,280 | 2,399 | 2,131 | 2 188 | 2,396 |

Процентные расходы | (1292) | (1036) | (728) | (718) | (895) |

Чистый процентный доход | 988 | 1 , 363 | 1,349 | 1,397 | 1,416 |

Изменение резерва под обесценение | (475) | (342) | (264) | (97) | (93) |

Чистый процентный доход после резерва под обесценение | 513 | 1 , 020 | 1,085 | 1,300 | 1,323 |

Комиссионные доходы | 383 | 436 | 479 | 599 | 689 |

Комиссионные | (65) | (87) | (102) | (160) | (191) |

Чистая операционная прибыль | 831 | 1 , 370 | 1,459 | 1,379 | 1821 |

Прочие доходы за вычетом расходов | 122 9589 | (14) | 64 | (34) 9589 | 43 |

Чистая прибыль (расходы) | 955 | 1,355 | 1,523 | 1,345 | 1864 |

Административные и прочие операционные расходы | (623) | (678) | (623) | (658) | (725) |

Прибыль (убыток) до налогообложения | 331 | 678 | 903 | 1,046 | 1,139 |

Расходы по налогу на прибыль | (108) | (136) | (188) | (215) | (224) |

Прибыль (убыток) после налогообложения | 223 | 542 | 749 | 831 | 845 [1] |

Прочий совокупный доход | 143 | (50) | 2 | (69) | 148 |

Совокупный доход за период | 366 | 492 | 751 | 762 | 993 |

2 В том числе убытки от прекращенной деятельности в сумме 69 руб. 8 млрд.

8 млрд.

Источник: отчетность Сбербанка по МСФО

Таблица 3. Основные финансовые показатели

2017 | 2018 | 2019 | |

Достаточность капитала | |||

МАШИНА 1 уровня | 11.4% | 11,8% | 13,4% |

Прирост капитала, б.п. | 208 | 177 | 170 |

Коэффициент кредитного плеча согласно Базель III | 11.5% | 11,3% | 13,7% |

NIM | 6,1% | 5,5% | 5,3% |

CIR | 34,7% | 35. | 35,8% |

ROA | 2,9% | 3,2% | 3,1% |

ROE | 24,2% | 23,1% | 20.5% |

Отношение проблемы к общей сумме кредитов | 8,5% | 8,0% | 7,5% |

Покрытие проблемных кредитов резервами 3 | 83,1% | 88.7% | 89,4% |

Отношение 20 крупнейших групп связанных заемщиков к ссудному портфелю | 23,4% | 26,5% | 24,2% |

Динамика кредитного портфеля (до провизий) | 6.6% | 6,0% | 3,2% |

Отношение рыночного риска к капиталу первого уровня | 34,5% | 25,9% | 24,8% |

Доля средств клиентов в пассивах,% | 83.7% | 76,5% | 84,7% |

Средства 20 крупнейших групп кредиторов в совокупных обязательствах Банка | 11,9% | 15,8% | 14,9% |

Индикатор краткосрочной ликвидности | 131% | 134.9% | 133,7% |

3 По расчетам АКРА.

ЕЦБ, процентные ставки Банка Англии; Новый план игры Сбербанка; M&G присматривается к займам Bradford & Bingley

* ЕЦБ оставил процентные ставки по основным операциям рефинансирования, маржинальной кредитной линии и депозитной линии без изменений на уровне 0,00%, 0,25% и отрицательных 0,40% соответственно, и заявил, что сохранит чистую прибыль. покупка активов с ежемесячным темпом 30 миллиардов евро с января до конца сентября 2018 года или, при необходимости, позже.

* Комитет по денежно-кредитной политике Банка Англии также единогласно проголосовал за сохранение банковской ставки на уровне 0,5% и решил сохранить свои запасы покупок корпоративных облигаций на уровне 10 млрд фунтов стерлингов и покупок государственных облигаций Великобритании на уровне 435 млрд фунтов стерлингов.

* Швейцарский центральный банк сохранил процентную ставку по депозитам до востребования на уровне минус 0,75%, а целевой диапазон трехмесячной лондонской межбанковской ставки предложения от минус 1.25% до минус 0.25%.

* Также держали ставки центральные банки Норвегии и Турции, в то время как Национальный банк Украины второй раз подряд повысил свою ключевую учетную ставку, подняв ее на 100 базисных пунктов до 14.5%.

* Между тем, европейские акции вчера закрылись снижением, при этом HSBC Holdings Plc, Banco Santander SA, Credit Suisse Group AG и UBS Group AG оказали наибольшее сопротивление европейскому индексу STOXX 600, поскольку доверие инвесторов к финансовым акциям было подорвано Федеральным правительством США. Решение Резервного банка о повышении ставок, сообщает Reuters.

* Европейские банки могут ожидать большей политической неопределенности в 2018 году, но, по мнению аналитиков S&P Global Ratings, их относительно высокая капитализация должна поставить их в положение, позволяющее справляться с рисками.

Великобритания И ИРЛАНДИЯ

* Standard Life Aberdeen Plc сообщила, что общий объем активов под управлением и администрированием за девять месяцев, закончившихся 30 сентября, был стабильным на уровне 646,2 млрд фунтов стерлингов по сравнению с 647,6 млрд фунтов стерлингов на 31 декабря 2016 г. Группа сообщила о чистом оттоке в размере 23,0 млрд фунтов стерлингов за этот период по сравнению с 23,8 млрд фунтов стерлингов годом ранее.

* M&G, подразделение Prudential Plc, входит в число потенциальных участников торгов, заинтересованных в приобретении ипотечного портфеля на сумму 5,5 млрд фунтов стерлингов, выпущенного Bradford & Bingley Plc, сообщили Sky News инсайдеры.

* Генеральный директор Old Mutual Global Investors (UK) Ltd. Ричард Бакстон приближается к сделке на 550 миллионов фунтов стерлингов по приобретению бизнес-фонда компании на 25 миллиардов фунтов стерлингов при поддержке частной инвестиционной компании TA Associates, которая ранее инвестировала в британский Jupiter. Как сообщил Sky News инсайдер Fund Management Plc. Объявление будет сделано сегодня или на следующей неделе. Австралийская группа финансовых услуг Macquarie также входит в число других потенциальных покупателей фондового бизнеса Old Mutual Global Investors.

* Гектор Сантс, бывший глава ныне не существующего Управления финансовых услуг Великобритании, заявил Высокому суду, что Lloyds Banking Group Plc не подвергалась давлению с целью поглощения HBOS Plc, заявив, что регулирующий орган «поддерживал» сделку, поскольку она была Единственная альтернатива национализации HBOS, сообщает Financial Times .

* Управление по финансовому регулированию и надзору Великобритании вчера опубликовало обновленную консультацию по предлагаемым новым правилам, которые помогут клиентам кредитных карт с постоянной задолженностью.Эти планы могут вынудить банки снизить или даже отменить проценты по кредитным картам и сборы для проблемных клиентов, отмечает Financial Times . Консультации завершаются 25 января 2018 года.

* Генеральный директор Allied Irish Banks Plc Бернард Бирн призвал правительство Ирландии рассмотреть возможность продажи оставшейся доли в кредиторе, пока рыночные условия в настоящее время благоприятны, пишет Irish Independent .

* Aon Plc ожидает, что 2018 год станет рекордным для британского рынка оптовых аннуитетов, когда объем транзакций впервые достигнет 30 миллиардов фунтов стерлингов.Ожидается, что в 2017 году транзакции превысят 10 миллиардов фунтов стерлингов четвертый год подряд, несмотря на то, что рынок не видит ни одной транзакции, превышающей 1 миллиард фунтов стерлингов впервые за пять лет.

ГЕРМАНИЯ, ШВЕЙЦАРИЯ И АВСТРИЯ

* BAWAG PSK согласилась приобрести немецкий банк Deutscher Ring Bausparkasse AG у SIGNAL IDUNA Gruppe за нераскрытую сумму.

* ODDO BHF AG планирует реструктурировать свой корпоративный бизнес и бизнес на рынке капитала и сосредоточится на услугах для средних немецких и французских компаний, но сократит корпоративный кредитный бизнес, а также нацелит на фонды прямых инвестиций и институциональных инвесторов, таких как страхование, фондов и пенсионных фондов, сообщил Handelsblatt управляющий партнер банка и член правления Филипп Оддо.

* Allianz Global Investors, международное инвестиционное подразделение Allianz Group, объявила, что с 1 января 2018 г. объединит подразделение по управлению активами Allianz Capital Partners для совместной разработки расширенного диапазона инвестиционных предложений для клиентов.

* Швейцарский национальный банк Председатель Томас Джордан сказал, что центральный банк не видит никаких рисков для финансовой стабильности со стороны криптовалют, таких как биткойн, для эффективности денежно-кредитной политики, поскольку они больше используются для инвестиций, чем для платежей, но предупредил, что инвесторы должны знать об оценочных рисках, сообщает Reuters.

* UBS Group AG и Credit Suisse находятся на пути к соблюдению правил, направленных на обеспечение их устойчивости, но им необходимо укрепить свою способность абсорбировать убытки, по словам заместителя председателя Швейцарского национального банка Фрица Цурбрюгга.

* Тем временем Credit Suisse в рамках раунда финансирования сингапурской компании Canopy Pte. Ltd. приобрела 10% -ную долю компании, которая предоставляет агрегированную информацию, аналитические решения и отчеты для финансовых учреждений, специалистов по управлению активами и состоятельных лиц, отмечает Finews.

* В рамках своих усилий по реструктуризации Thurgauer Kantonalbank объединяет свое подразделение рыночных услуг и управления продуктами в новое совместное бизнес-подразделение, а также оптимизирует свой ИТ-отдел, сообщает St. Galler Tagblatt , отмечая, что около 40 сотрудников будут сделан избыточным.

* Frankfurter Volksbank eG согласился на слияние с Vereinigte Volksbank Maingau eG, Frankfurter Neue Presse .

* Acrevis Bank AG назначил Сандро Шибли новым руководителем отдела частного банковского обслуживания и членом правления с 24 марта 2018 года.Он сменит Михаэля Штайнера, который к тому времени займет пост генерального директора.

* Vienna Insurance Group AG планирует объединить свою Kooperativa Pojistovna a.s. Венский Ins и Pojostovna Ceske sporitelny к январю 2019 года, сообщает Hospodarske Noviny .

ФРАНЦИЯ И БЕНЕЛЮКС

* Совет директоров Axa решил предложить акционерам на собрании, назначенном на 25 апреля 2018 г., продление полномочий Дени Дюверна и Томаса Буберля в качестве директоров на четырехлетний период. После одобрения акционеров Дюверн и Буберль, соответственно, будут повторно назначены председателем совета директоров и генеральным директором Axa.

* Юрген Ригтеринк, генеральный директор голландского банка развития Nederlandse Financierings-Maatschappij voor Ontwikkelingslanden NV, объявил, что покинет банк в апреле 2018 года, сообщает Het Financieele Dagblad . Преемник пока не назначен.

ИСПАНИЯ И ПОРТУГАЛИЯ

* В соответствии с процессом надзорного надзора и оценки ЕС, SREP, показатели текущего капитала Bankinter SA превышают минимальные требования, установленные ЕЦБ для компании в 2017 и 2018 годах, согласно Europa Press .Banco Bilbao Vizcaya Argentaria SA, Bankia SA и Unicaja Banco SA также достигли показателей достаточности капитала, превышающих минимальные уровни, установленные ЕЦБ, сообщает Expansión .

* Unicaja Banco продала 75% двух компаний по управлению недвижимостью норвежской Axactor, сообщает Expansión . Сделка повлечет за собой сокращение общей суммы отчужденных активов на 252 миллиона евро. В компании заявили, что сделка не окажет существенного влияния на ее результаты.

* Нуно Мота Пинто, альтернативный исполнительный директор Всемирного банка, сменит Хосе Феликса Моргадо на посту генерального директора проблемного португальского сберегательного банка Caixa Económica Montepio Geral caixa económica bancária SA, Jornal Económico, и , сообщает Jornal de Negómica.

* Португальский суд отменил обвинительный приговор опальному бывшему генеральному директору Banco Espírito Santo SA Рикардо Сальгадо и бывшему финансовому директору банка Амилкару Мораишу Пиресу за ненадлежащий контроль за отмыванием денег в подразделениях BES за рубежом, официальное лицо Lusa Об этом сообщает информационное агентство.

ИТАЛИЯ И ГРЕЦИЯ

* BPER Banca SpA в 2018 году планирует продать портфель проблемных кредитов на сумму 1,8 млрд евро по схеме государственных гарантий GACS, сообщило MF . Газета добавила, что Banco di Sardegna SpA продаст 1 евро.1 миллиард NPL портфеля к первой половине следующего года.

* DGFD французского бизнесмена Дени Дюмона подпишется как минимум на свою 5,12% долю в увеличении капитала Credito Valtellinese SpA на 700 евро за инвестиции в размере не менее 35,84 миллиона евро, сообщает MF . Il Sole 24 Ore и Reuters также охватили.

* Управляющий совет ЕЦБ не возражал против запроса Банка Греции о дальнейшем снижении чрезвычайной помощи ликвидности для греческих кредиторов на 1 миллиард евро, в результате чего она снизилась до 24 евро.8 миллиардов.

СЕВЕРНЫЕ СТРАНЫ

* Вчера Nordea Bank AB (publ) опубликовал документ, содержащий подробную информацию о своем решении переместить головную компанию группы в Финляндию из Швеции, отметив, что он ожидает чистую приведенную стоимость экономии, связанной с урегулированием несостоятельности. сборы, гарантии по депозитам и другие переходные эффекты, связанные с переходом, составят примерно 1,1–1,3 млрд евро по сравнению с предполагаемыми 1,0 млрд евро до 1,1 млрд евро на момент объявления о переходе в сентябре.

* Группа инвесторов, возглавляемая PFA Pension и включающая PensionDanmark Pensionsforsikrings A / S, PKA, AP Pension и MP Pension в качестве соинвесторов, завершила приобретение 16,9% доли в Nykredit A / S у Forenet Kredit, Industriens Fond и Østifterne fmba

* Наблюдательный совет датского пенсионного фонда ATP Arbejdsmarkedets Tillaegspension назначил Торбена Андерсена своим новым председателем, заменив Йоргена Сондергаарда, который уйдет в отставку через 15 лет на этом посту.

* Sydbank A / S увеличил свою долю в Sparekassen Sjælland-Fyn до 5,2% акций регионального датского сберегательного банка, сообщает FinansWatch.

ВОСТОЧНАЯ ЕВРОПА

* ПАО Сбербанк России хочет сосредоточиться на деятельности в Интернете, поскольку видит конкуренцию с технологическими гигантами, заявили его топ-менеджеры 14 декабря на дне инвестора в Лондоне. Банк также намерен достичь годовой чистой прибыли в размере 1 триллиона российских рублей в 2020 году и планирует выплатить такую же сумму в виде дивидендов акционерам в период с 2018 по 2020 год в соответствии со своей новой стратегией развития, сообщает Коммерсантъ .

* Центральный банк России запустил план спасения ПАО «Промсвязьбанк», в соответствии с которым регулирующий орган будет оказывать финансовую помощь кредитору через свой фонд консолидации банковского сектора, который также был назначен временным администратором банка.

* Между тем, российский Центробанк планирует объединить три пенсионных фонда, контролируемых банком «Открытие Финансовая Корпорация», которому регулятор предоставил финансовую помощь в конце августа, сообщает Reuters. В результате слияния будет создан крупнейший в России негосударственный пенсионный фонд с активами на сумму 519 миллиардов российских рублей.

* Лидеры стран-членов ЕС согласились продлить экономические санкции, введенные в отношении России в связи с аннексией Крыма и ее ролью в конфликте на востоке Украины, еще на шесть месяцев, сообщает Reuters.

* В третьем квартале Сбербанк и ВТБ отметили значительный рост позиций, взвешенных с более высокой степенью риска, отмечает Reuters.

* Словения намерена обратиться в Европейскую Комиссию с просьбой отложить приватизацию Nova Ljubljanska banka d.d. до 2019 года, сообщает Reuters со ссылкой на информационное агентство STA.Как сообщается, премьер-министр Словении Миро Черар заявил, что официальный запрос об изменении обязательств в отношении приватизации NLB будет подан на следующей неделе.

* Турецкий государственный кредитор T.C. Ziraat Bankasi AS согласился с условиями кредита в размере 600 миллионов долларов от Китайского банка развития, сообщает Reuters со ссылкой на банк.

В ДРУГИХ ЧАСТЯХ МИРА

Азиатско-Тихоокеанский регион: Индонезия, Филиппины удерживают процентные ставки; ASIC будет контролировать P2P-кредиторов

Ближний Восток и Африка: Emirates NBD Bank покидает Ливан; Mizrahi Tefahot Bank CoCo пользуется большим спросом

Латинская Америка: вице-президент Эквадора заключен в тюрьму по делу о взяточничестве; Итау, чтобы выкупить до 1.18 млрд реалов акций

Северная Америка: ФРС повышает ставки; Йеллен считает, что биткойн «в высшей степени спекулятивен».

Страхование в Северной Америке: законопроект о налогах Республиканской партии для отмены индивидуального мандата; Мэриленд продлевает срок регистрации

СЕЙЧАС ОБЪЯВЛЯЕТСЯ НА S&P GLOBAL MARKET INTELLIGENCE

Европейский страховой регулятор: прозрачность поможет справиться с пенсионным дефицитом: по словам председателя EIOPA Габриэля Бернардино, более подробное раскрытие размера пенсионного дефицита поможет стимулировать меры по его сокращению .

Шерил Обеджера, Арно Майербруггер, Мейке Вийерс, Джерард О’Дуайер, Беата Фойчик, Яэль Шраге, Стефани Салти, Праксилла Трабаттони и Хелен Поппер внесли свой вклад в этот отчет.

У Daily Dose крайний срок редактирования — 7 утра по лондонскому времени. Для некоторых внешних ссылок может потребоваться подписка.

% PDF-1.5 % 853 0 объект > эндобдж xref 853 141 0000000016 00000 н. 0000005077 00000 н. 0000005229 00000 н. 0000005265 00000 н. 0000008360 00000 н. 0000008922 00000 н. 0000009098 00000 н. 0000009148 00000 п. 0000009338 00000 п. 0000009387 00000 н. 0000009501 00000 п. 0000009610 00000 п. 0000010138 00000 п. 0000010757 00000 п. 0000016991 00000 п. 0000024010 00000 п. 0000032088 00000 п. 0000039998 00000 н. 0000048221 00000 н. 0000056056 00000 п. 0000063724 00000 п. 0000070647 00000 п. 0000075085 00000 п. 0000075764 00000 п. 0000075883 00000 п. 0000075941 00000 п. 0000082661 00000 п. 00028

00000 п. 00028 00000 п. 0002893073 00000 п. 0002894055 00000 п. 0002895010 00000 п. 0002895987 00000 п. 0002896165 00000 п. 0002897131 00000 п. 0002897309 00000 п. 0002898281 00000 п. 0002899289 00000 п. 0002899472 00000 п. 0002

8 00000 п. 00021 00000 п. 0002

1 00000 п. 0002

3 00000 н. 00023 00000 н. 00020 00000 н. 0002

7 00000 п. 00026 00000 п. 00021 00000 п. 00023 00000 н. 00024 00000 н. 00023 00000 п. 0002

5 00000 п. 00020 00000 п. 00021 00000 п. 0002

8 00000 п. 0002929231 00000 п. 0002930208 00000 п. 0002930419 00000 п. 0002930627 00000 п. 0002930838 00000 п. 0002931046 00000 п. 0002932009 00000 н. 0002932217 00000 н. 0002932428 00000 н. 0002932615 00000 п. 0002932826 00000 н. 0002933009 00000 н. 0002933183 00000 п. 0002933394 00000 п. 0002933605 00000 п. 0002933792 00000 п. 0002933975 00000 н. 0002934947 00000 н. 0002935902 00000 н. 0002936085 00000 п. 0002936272 00000 н. 0002937249 00000 п. 0002937458 00000 п. 0002938430 00000 п. 0002938638 00000 п. 0002938825 00000 п. 0002939008 00000 н. 0002939212 00000 н. 0002940184 00000 п. 0002940397 00000 п. 0002940606 00000 п. 0002940813 00000 п. 0002941790 00000 н. 0002942001 00000 п. 0002942209 00000 п. 0002942416 00000 п. 0002942590 00000 н. 0002943551 00000 п. 0002943762 00000 п. 0002943970 00000 п. 0002944183 00000 п. 0002944398 00000 н. 0002945370 00000 п. 0002945579 00000 п. 0002945794 00000 п. 0002946002 00000 п. 0002946969 00000 н. 0002947179 00000 п. 0002948146 00000 п. 0002948356 00000 п. 0002948565 00000 н. 0002949568 00000 п. 0002949777 00000 п. 0002950750 00000 н. 0002950928 00000 н. 0002951896 00000 п. 0002952846 00000 п. 0002953877 00000 п. 0002954850 00000 н. 0002955831 00000 п. 0002956039 00000 п. 0002956250 00000 п. 0002956458 00000 п. 0002957428 00000 н. 0002958400 00000 н. 0002959355 00000 п. 0002960336 00000 п. 0000003116 00000 п. трейлер ] / Назад 5248556 >> startxref 0 %% EOF 993 0 объект > поток hW} p 帘 c! k2218 ؏! 0 c8i2LKgmcȑ #% $ HQ-PhVTA $ U + y ݻ aӿ3w | 컷

Дочерний банк Сбербанк России объявляет финансовые результаты за 2 полугодие 2018 года

Дочерний банк Сбербанк России объявляет основные результаты деятельности за 2 полугодие 2018 года — Казахстанская фондовая биржа (KASE)03.18.09 18:07

/ KASE, 03 сентября 2018 г. / — Дочерний банк Сбербанк России (Алматы), чей облигации официально включены в листинг Казахстанской фондовой биржи (KASE), предоставил KASE следующим пресс-релизом от 3 сентября 2018 года: Цитировать По результатам промежуточной сокращенной финансовой отчетности за первый полугодие 2018 г. ДБ АО «Сбербанк» увеличило чистую прибыль более чем в 2 раза по сравнению с к аналогичному периоду прошлого года до 24 тенге.4 миллиарда. Увеличение прибыли связано с ростом чистого процентного дохода и сокращением провизий. «ДБ АО« Сбербанк »продолжил планомерную реализацию среднесрочного развития. Стратегия на 2018-2020 годы, направленная на дальнейшее укрепление позиций как одного из ведущие и стабильные финансовые институты на рынке Республики Казахстан. В первом полугодии мы продолжили развитие всех направлений бизнеса, среди них розничное и корпоративное кредитование, в том числе с использованием инструментов государства. программ поддержки », — Александр Камалов, Председатель Правления ДБ АО «Сбербанк», — сказано в сообщении.- Активы — 1,7 трлн тенге. Доля рынка — 7,1% *; — Обязательства — 1,5 трлн тенге. Доля в банковском секторе — 7,3%; — средства клиента — 1,3 трлн тенге; — Размер собственного капитала уменьшился на 4%, до 157 млрд тенге. Доля рынка — 5,2% *; — Ссудный портфель снизился на 3%, до 997,3 млрд тенге. Поделиться в банковский сектор — 8,4%; — Чистая прибыль Банка увеличилась более чем в два раза и составила 24,4 тенге. миллиард; — Чистый процентный доход после резерва на возможные потери по ссуде увеличился на 142% и составила 26 тенге.5 миллиардов. * ДБ АО «Сбербанк» занимает 4-е место по размеру активов, ссудного портфеля и обязательств. клиентов и 7-е место по размеру собственного капитала среди 32 банков Казахстана по к данным Национального Банка Республики Казахстан по состоянию на 01.07.2018г. Информационная справка: ДБ АО «Сбербанк» входит в международную группу Сбербанка. Банк имеет одиннадцатилетний успешный опыт работы на финансовом рынке Республики Казахстан и занимает 3-е место по размеру активов среди банков второго уровня Республика Казахстан.Сегодня ДБ АО «Сбербанк» имеет филиальную сеть из 91 филиала. структурное подразделение, из которых 17 филиалов. Центральный офис Банк расположен в г. Алматы. За дополнительной информацией обращайтесь к следующему лицу: ДБ АО «Сбербанк» Ермек Койчебаев +7 (727) 266-35-68 доб. 501431 e-mail: [email protected] не цитировать [2018-09-03]

Обзор прибыли российских банков за 2018 год — Реальное время.com

Прибыль банковского сектора в 2018 году увеличилась в 1,7 раза, но в ближайшее время прогнозируется замедление рынка

Фото: Олег Тихонов2018 год стал удачным для российских банков — их прибыль выросла в 1,7 раза. Однако причины такой динамики были одноразовыми: пассивный вклад в рост прибыли внес ЦБ — он обошелся без громких реорганизаций, тем самым избавив сектор от крупных потерь.Кроме того, многие банки высвободили средства из-за списания резервов. Эксперты предупреждают, что этот год вряд ли будет столь же позитивным. Подробнее читайте в обзоре «Реального времени».

Без «громких историй»

На фоне неудачного 2017 года, когда финансовый результат российского банковского сектора упал на 15%, прошлый год выглядел более удачно: чистая прибыль банков выросла в 1,7 раза — до уровня 1,35 трлн руб., сообщает ЦБ.Помимо низкой базы, была как минимум еще одна естественная причина сильной динамики прибыли: снижение совокупного отрицательного результата убыточных игроков (575 млрд руб. В 2018 году против 772 млрд руб. Годом ранее).

Но эти факторы были не единственными. По мнению некоторых аналитиков, списание резервов, помимо прочего, помогло сектору увеличить прибыль. В некоторых случаях это предположение подтверждается данными по конкретным банкам. На начало октября три крупнейших игрока — Сбербанк, ВТБ и Газпромбанк — держали на счетах ЦБ 369,2 млрд резервов, что на 195 млрд меньше, чем в октябре 2017 года (финансовая отчетность банков по МСФО). .Однако сокращение произошло только за счет Сбербанка — остальные участники «большой тройки» увеличили свои резервы.

Дмитрий Харлампиев, директор по анализу инвестиционного департамента банка «Открытие», отмечает, что в целом накопление резервов под обесценение кредитов было «довольно скромным», что хорошо сказалось на финансовом результате.

«В прошлом году банки внесли в резервы относительно меньший вклад. По итогам 2018 года резервы на возможные потери увеличились на 10%, тогда как годом ранее их рост составлял 27% », — говорит Михаил Доронкин, директор по банковским рейтингам Эксперт РА.

Кроме того, продолжает он, сыграло роль сильное ускорение кредитования — как розничных клиентов (в этом сегменте портфель банков увеличился на 22% против 12,7% в 2017 году), так и бизнеса (+ 10,5% против + 1,8%). Это дало заметный рост процентных доходов при довольно низкой стоимости фондирования, что и было большую часть года.

В целом, с точки зрения базовых банковских услуг прошлый год был достаточно успешным, — сказал Харлампиев. Ссудный портфель, за исключением межбанковских кредитов, вырос на 13,9%; розничный сегмент, включая ипотеку, рос более быстрыми темпами.

» Основной фактор, который привел к росту прибыли, — то, что в 2018 году не было столь значительных убытков у крупнейших банков. Относительно низкая прибыль в 2017 году связана с крупными реорганизациями — зафиксированы очень серьезные убытки. В прошлом году таких громких историй не было, поэтому сектор в целом чувствовал себя намного лучше », — говорит банковский аналитик Александр Проклов.

Кто поделил прибыль

Как обычно, около 60% совокупного финансового результата сектора в прошлом году обеспечил Сбербанк, годовая прибыль которого составила 811,1 млрд рублей, при этом на долю пяти наиболее прибыльных банков приходилась за 9/10 прибыли всего сектора.

Помимо Сбербанка, в топ-5 по прибыли вошли: ВТБ (за год увеличил результат почти в 2,5 раза), Альфа-Банк (рост в 2,2 раза), а также Социнвестбанк Башкортостана. (принадлежит Дом.РФ) и Райффайзенбанку.

Вопреки общей тенденции роста прибыли, многие крупные игроки не смогли увеличить — а в некоторых случаях даже повторить — результат прошлого года. Так, прибыль Газпромбанка снизилась на 47% (до 21,6 млрд рублей), ЮниКредитБанка — на 27% (до 20,4 млрд рублей).Московский Кредитный Банк снизил результат на 14% (до 11,9 млрд рублей), а Тинькофф Банк относительно 2017 года потерял 2% прибыли (было чуть меньше 17 млрд рублей).

Среди убыточных по итогам 2018 года оказались 100 кредитных организаций, или 21% участников рынка; годом ранее их было 140.

Наихудший результат по-прежнему у реабилитированных Автовазбанк, Траст, Промсвязьбанк, получивший в прошлом году статус профильного банка в сфере услуг оборонной промышленности, а также Мособлбанк и Азиатско-Тихоокеанский регион. Банк.Более 90% отрицательного результата всего сектора (поглощенного общей прибылью других игроков) пришлось именно на эти пять банков.

В Татарстане динамика финансового результата в 2018 году была даже мощнее, чем в целом по стране: чистая прибыль 16 республиканских кредитных организаций, в том числе двух небанковских, составила почти 7,1 млрд рублей — что почти в 4 раза больше, чем годом ранее. Главным героем торжества стал «Ак Барс Банк», увеличивший прибыль в 3,4 раза по сравнению с аналогичным периодом прошлого года до 2,7 млрд рублей.По итогам года «Ак Барс Банк» вошел в тридцатку самых прибыльных банков России в целом (если не учитывать результаты небанковских организаций). Далее лучший результат показал банк «Аверс», прибыль которого за период составила 2,07 млрд рублей.

Энергобанк улучшил результат более чем в 2 раза, почти такой же рост — в Банке Казани. Прибыль Алтынбанка выросла в 5,7 раза, Акибанка — на 14% (хотя в абсолютном выражении их результат не был настолько значительным, чтобы серьезно повлиять на общую прибыль республики).

В то же время половина игроков Татарстана снизила показатели прибыли. Например, результат подконтрольного Татнефти Девон-Кредит банка снизился на 38% (до 281,4 млн руб.), Тацоцбанка — на 15% (до 746,1 млн руб.), Камского коммерческого банка — на 64% (до 9,6 млн).

«В 2019 году логично ожидать замедления темпов роста»

По итогам 2017 — первой половине 2018 года общим местом для рынка стало снижение доли процентных доходов банков — она упала вслед за снижением процентных ставок по кредитам.Сейчас, когда ставки в экономике снова растут, процентные доходы банков, а значит, и доходы в целом, скорее всего, увеличатся, считает Александр Проклов.

Однако рост ставок имеет и обратную сторону, которая может негативно сказаться на прибылях сектора в будущем, предупреждают эксперты. «В 2019 году логично ожидать замедления темпов развития бизнеса из-за ужесточения денежно-кредитной политики, вероятного замедления роста конечного спроса и экономического развития в целом, что, естественно, должно повлиять на прибыльность отрасли», — говорится в сообщении. Дмитрий Харлампиев.

Прибыль сектора продолжит расти, но не такими темпами, как в прошлом году, считает Михаил Доронкин. Ожидаемое замедление рыночных драйверов — потребительского кредитования, включая ипотеку, а также рост стоимости фондовой базы — будут сдерживать рост.

Павел Одинцов

Страновой отчет по России — апрель 2018 г.

После более слабых показателей в конце прошлого года российская экономика, похоже, вернулась к траектории медленного роста в первые два месяца этого года.Двигатель восстановления, похоже, сместился с прошлогодней первичной добычи на более широкую основу, но развитие все еще шатко.Розничные продажи в январе-феврале выросли на 2% г / г. Это представляет собой небольшое замедление по сравнению с концом прошлого года, даже если реальная заработная плата выросла более чем на 10% г / г. Скачок, по всей видимости, произошел в основном из-за определенных повышений заработной платы в государственном секторе, предписанных президентом Путиным еще в 2012 году и объявленных накануне президентских выборов 18 марта. Примечательно, что повышение заработной платы в государственном секторе было ограниченным и разовым, поэтому они не будут поддерживать потребление в этом году. обычно главный экономический драйвер.

Реальные доходы, однако, по-прежнему сократились почти на 1% г / г, хотя прошлогодняя точка отсчета повышена за счет единовременных выплат большинству пенсионеров в размере 5000 руб. доходы выросли на 2,5% г / г).

В 2017 году потребление домашних хозяйств было важным фактором экономического роста. Аналитики Сбербанка ожидают, что в ближайшие годы он будет продолжать расти на 1-2 п.п. быстрее, чем ВВП, благодаря восстановлению реальных располагаемых доходов и сокращению неравенства.

Напротив, рост промышленного производства ускорился в первые два месяца года, в основном благодаря поддержке со стороны обрабатывающей промышленности.

Производство в обрабатывающей промышленности в январе-феврале быстро восстановилось, увеличившись на 3% г / г. Металлообрабатывающая промышленность и автомобилестроение были одними из основных драйверов роста. Рост производства в добывающих отраслях замедлился до менее 1%, при этом уровень добычи нефти и газа снизился по сравнению с прошлым годом. Объемы транспортировки по трубопроводам также упали, что повлияло на рост всего транспортного сектора. Строительная активность в январе-феврале не изменилась по сравнению с прошлым годом, в основном за счет сильного роста жилищного строительства.И перспективы у сельского хозяйства хорошие. Хотя России вряд ли удастся побить рекордный прошлогодний рекорд урожая, она, вероятно, принесет большой урожай, превышающий тенденцию, и снова должна заработать не менее 20 миллиардов долларов от экспорта зерна.

Политика по-прежнему чревата. В конце марта около 30 стран последовали примеру Великобритании и выслали из своих стран более 100 российских дипломатов. Многие страны считают, что Россия несет ответственность за атаку нервно-паралитического агента в Англии в начале марта. Хотя скоординированная высылка дипломатов стала мощным политическим сигналом, реакция российского рынка была ограниченной.Курс рубля к доллару в начале недели обесценился на 0,4%, а индекс РТС Московской биржи упал примерно на 1%. На той же неделе, когда было объявлено о высылке, Россия привлекла 3,75 миллиарда долларов на лондонском рынке капитала, а Германия выдала все разрешения на строительство газопровода Nord Stream II.