С 2021 года изменятся сроки уплаты земельного налога — Новости

Фото: Денис Гордийко

(Город Казань KZN.RU, 21 октября, Зиля Гайфи). С января 2021 года изменятся сроки уплаты земельного налога. Также упрощается процедура предоставления документов для получения льгот при уплате земельного налога и налога на имущество физических лиц. Это связано с тем, что на федеральном уровне в налоговое законодательство были внесены изменения, сообщил сегодня на II сессии Казанской городской Думы заместитель руководителя Исполкома по земельным, имущественным и финансовым вопросам Радик Шафигуллин.В частности, в Налоговый кодекс РФ были внесены изменения по порядку и срокам уплаты земельного налога и авансовых платежей по нему. С 1 января 2021 года налог и авансовые платежи уплачиваются в сроки, установленные ст.397 Налогового кодекса РФ. До этого сроки устанавливались решениями представительных органов муниципальных образований.

«Ранее налог делился на 4 части: за первый квартал он уплачивался до 5 мая в виде аванса, за второй квартал – до 5 августа, за третий квартал – до 5 ноября и остатки уплачивались не позднее 15 февраля.

Также на федеральном уровне упрощается порядок предоставления налогоплательщиками документов, подтверждающих право на получение налоговой льготы. Р.Шафигуллин отметил, что отныне гражданам нужно лишь предоставить заявление, а документы, подтверждающие право на получение льготы, будет собирать уже сама налоговая служба.

Кроме того, продлен на три года, до 1 января 2024 года, срок действия льготы по земельному налогу для индустриальных (промышленных) парков города в виде применения пониженной ставки налога в размере 0,33% от кадастровой стоимости земли. По словам Р.Шафигуллина, этой преференцией воспользуются технополис «Химград» и ООО «Тасма-Инвест-Торг».

Также благодаря изменениям в федеральном законодательстве упрощается порядок предоставления документов на получение льготы при уплате налога на имущество физических лиц. От налогоплательщиков требуется только предоставить заявление.

От налогоплательщиков требуется только предоставить заявление.

Напомним, земельный налог и налог на имущество физических лиц являются местными налогами, которые в полном объеме поступают в городской бюджет.

Срок уплаты земельного налога | Министерство по налогам и сборам Республики Беларусь

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Индустриальный парк «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень», иные доходы, облагаемые по ставке 9%

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень»

Порядок уплаты земельного налога | Министерство по налогам и сборам Республики Беларусь

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Индустриальный парк «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень», иные доходы, облагаемые по ставке 9%

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень»

Статья 287.

Срок уплаты платы за землю Раздел ХIII. Название раздела исключено (ст. 269–290) Налоговый кодекс Украины | Нормативная база Украины

Срок уплаты платы за землю Раздел ХIII. Название раздела исключено (ст. 269–290) Налоговый кодекс Украины | Нормативная база УкраиныВ случае прекращения права собственности или права пользования земельным участком плата за землю уплачивается за фактический период нахождения земли в собственности или пользовании в текущем году.

287.2. Учет физических лиц — плательщиков налога и начисление соответствующих сумм производятся ежегодно до 1 мая.

287.3. Налоговое обязательство по плате за

землю, определенное в налоговой декларации на текущий год, уплачивается равными

долями собственниками и землепользователями земельных участков по

местонахождению земельного участка за налоговый период, равный календарному

месяцу, ежемесячно в течение 30 календарных дней, следующих за последним

календарным днем налогового (отчетного) месяца.

287.4. Налоговое обязательство по плате за землю, определенное в налоговой декларации, в том числе за вновь отведенные земельные участки, уплачивается собственниками и землепользователями земельных участков по местонахождению земельного участка за налоговый период, равный календарному месяцу, ежемесячно в течение 30 календарных дней, следующих за последним календарным днем налогового (отчетного) месяца.

287.5. Налог физическими лицами уплачивается в течение 60 дней со дня вручения налогового уведомления-решения.

Физическими лицами в сельской и поселковой местности земельный налог может уплачиваться через кассы сельских (поселковых) советов по квитанции о приеме налоговых платежей. Форма квитанции устанавливается в порядке, предусмотренном статьей 46 настоящего Кодекса.

287.6. При переходе права собственности на

здание, сооружение (их часть) налог за земельные участки, на которых расположены

такие здания, сооружения (их части), с учетом придомовой территории уплачивается

на общих основаниях с даты государственной регистрации права собственности на

такой земельный участок.

287.7. В случае предоставления в аренду земельных участков (в пределах населенных пунктов), отдельных зданий (сооружений) или их частей собственниками и землепользователями налог за площади, предоставляемые в аренду, исчисляется с даты заключения договора аренды земельного участка или с даты заключения договора аренды зданий (их частей).

287.8. Собственник нежилого помещения (его части) в многоквартирном жилом доме уплачивает в бюджет налог за площади под такими помещениями (их частями) с учетом пропорциональной доли придомовой территории с даты государственной регистрации права собственности на недвижимое имущество.

Земельный налог для физических лиц – порядок расчёта и уплаты с 2020 года

Содержание

- Уплата земельного налога – фискальная обязанность владельцев земли

- Плательщики земельного налога

- Объект налогообложения

- Налоговая база

- Ставки земельного налога

- Правила расчёта земельного налога в 2020 году

- Льготы по земельному налогу

- Вычет по налогу на имущество физлиц

- Порядок уплаты земельного налога

Уплата земельного налога – фискальная обязанность владельцев земли

Сбор налогов в государственную казну начался ещё в древнеримские времена. Деньги, как и записи о государственных долгах и обязательствах, налоговые документы, договоры аренды госимущества, финансовая отчётность магистратов, описи полей, письменные клятвы, решения народных собраний хранились в эрарии (казнохранилище).

Деньги, как и записи о государственных долгах и обязательствах, налоговые документы, договоры аренды госимущества, финансовая отчётность магистратов, описи полей, письменные клятвы, решения народных собраний хранились в эрарии (казнохранилище).

При императоре Октавиане Августе доходы из имперских провинций собирались в фиск (латинское слово fiscus означает «корзина»). Денежные потоки стекались в этот единый финансовый центр Римской империи. Из него шли указания о порядке сбора налогов, чеканке монет, делались выплаты и пр.

Цели и задачи фиска заложили историческую основу для формирования налогово-правовой системы в целом ряде государств. В России, например, ещё при Петре I, в 1911 году была учреждена тайная фискальная служба. Чиновники-фискалы служили интересам российской казны и заботились о её пополнении. В их обязанности входило также следить, не допускаются ли недобросовестные действия и злоупотребления при сборе налогов.

Налоги и сборы остаются главным источником доходов государственного бюджета России и бюджетов муниципальных образований. Они регулируются Налоговым кодексом РФ. В 2020 году в него будут внесены существенные изменения, установленные федеральным законом № 63-ФЗ от 15.04.2019. Многие дополнения уже вступили в законную силу.

Они регулируются Налоговым кодексом РФ. В 2020 году в него будут внесены существенные изменения, установленные федеральным законом № 63-ФЗ от 15.04.2019. Многие дополнения уже вступили в законную силу.

Среди современных фискальных обязательств граждан, определённых российским законодательством, особая роль отведена налогу на землю для физических лиц. Он направляется в муниципальный бюджет. Обновлённые правила и порядок уплаты земельного налога, в соответствии с его «иерархическим статусом», прописаны в нормативно-правовых актах местных властей.

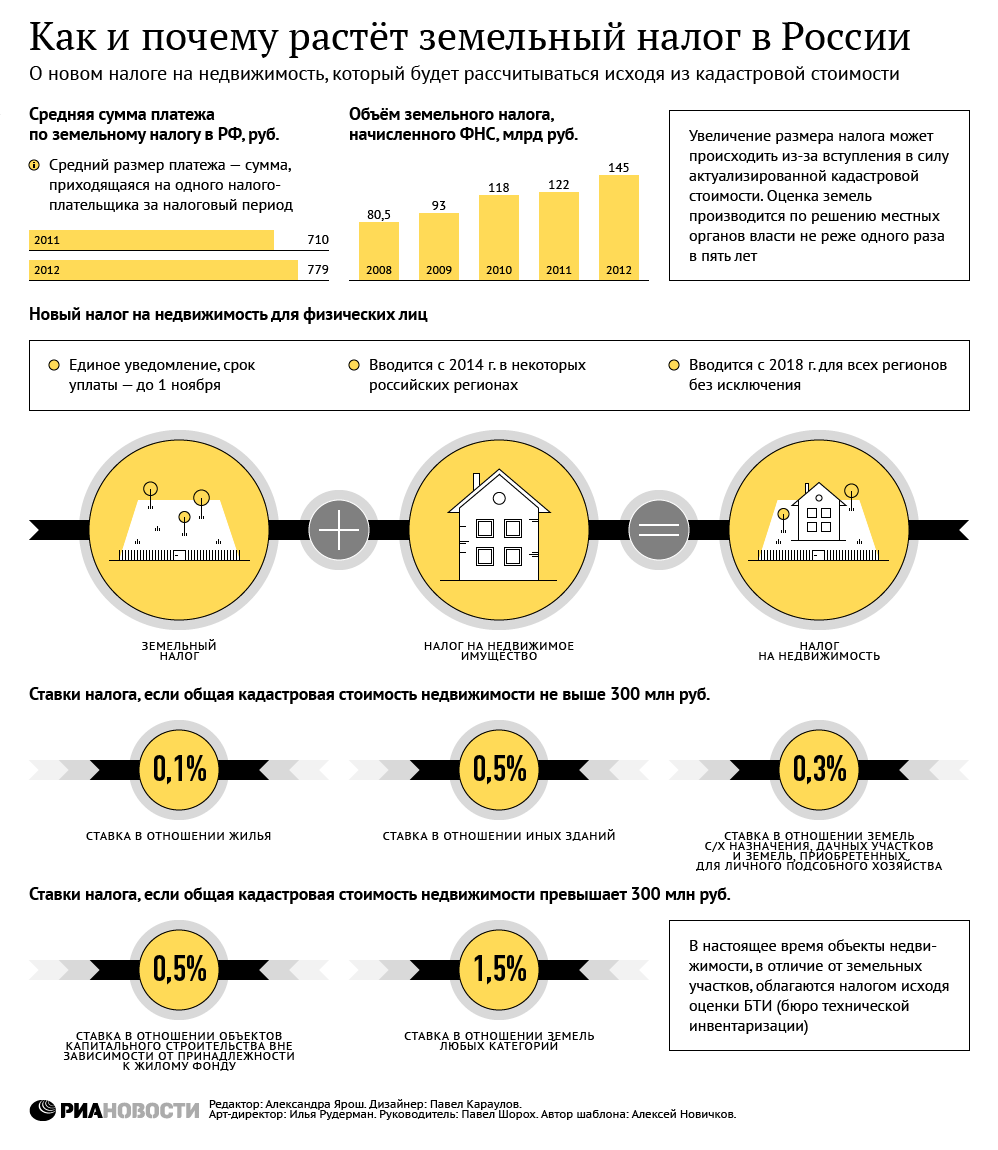

С 1 января 2020 года физические и юридические лица всех регионов России будут оплачивать налог на землю по новым правилам. Налогооблагаемой базой стала кадастровая стоимость участка, действующая на 1 января отчётного периода.

Сведения о кадастровой стоимости земельных участков размещаются на официальном сайте Росреестра в сети Интернет.

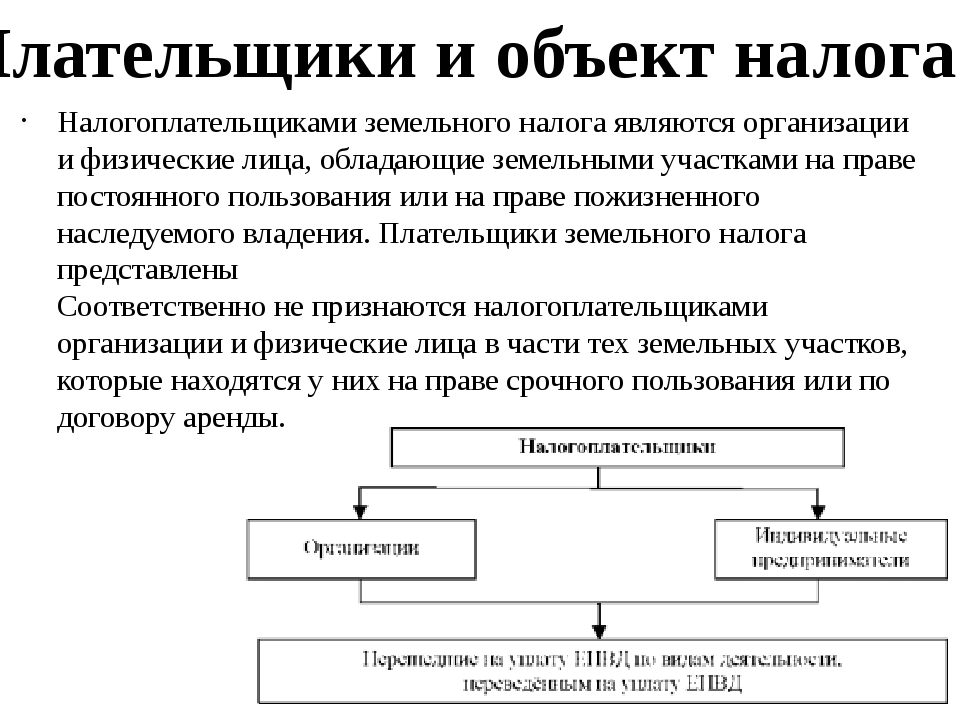

Плательщики земельного налога

Обязанность по уплате земельного налога распространяется на всех граждан РФ и организации, в собственности которых есть земельные участки, используемые под производственные, коммерческие или бытовые нужды.

По Налоговому кодексу РФ (статья 388), физические лица становятся плательщиками земельного налога при следующих совокупных обстоятельствах:

- земельные наделы принадлежат гражданам на праве:

- собственности

- постоянного (бессрочного) пользования

- пожизненного наследуемого владения

- участки:

- зарегистрированы а ЕГРН

- признаны объектами налогообложения

Физические лица, пользующиеся участками на праве:

- безвозмездного пользования

- аренды

- безвозмездного срочного пользования

налогоплательщиками не являются.

Объект налогообложения

Объект налогообложения – земельные участки, расположенные в границах:

- муниципального образования

- городов федерального значения:

- Москвы

- Санкт-Петербурга

- Севастополя

на территории которых введён земельный налог.

Не признаются объектами налогообложения (статья 389 НК РФ):

- земельные участки:

- входящие в состав общего имущества многоквартирного дома

- изъятые из оборота

- из состава земель лесного фонда

- занятые водными объектами в составе водного фонда, находящимися в государственной собственности

- земли, ограниченные в обороте законодательством РФ и занятые:

- особо ценными объектами культурного наследия народов РФ

- объектами, включёнными в Список всемирного наследия

- историко-культурными заповедниками

- объектами археологического наследия

- музеями-заповедниками

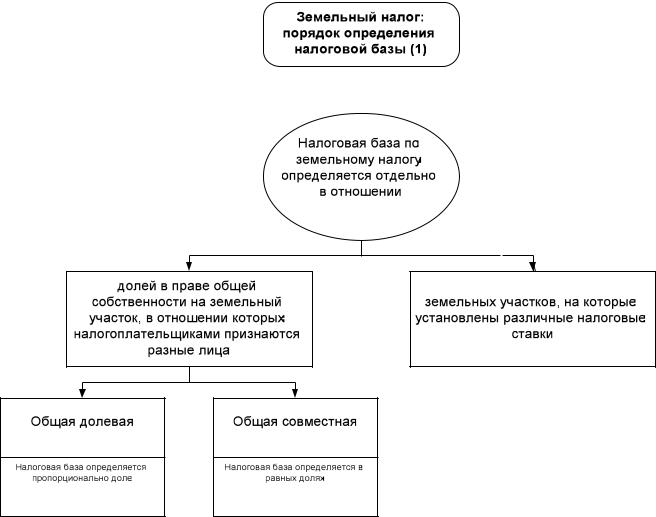

Налоговая база

Для расчёта налога на землю используется кадастровая стоимость (КС) земельных участков, указанная в ЕГРН. Эта стоимость образует налоговую базу (статья 390 НК РФ).

В качестве величины КС налоговики при расчёте налога применяют то её значение, что актуально на 1 января года, являющегося налоговым периодом.

Кадастровая стоимость, изменённая в течение налогового периода, применяется со дня внесения сведений о ней в ЕГРН по основаниям, возникшим с 1 января 2019 года. Такой порядок применения КС установлен ФЗ № 63 от 15.04.2019.

Таким образом, в случаях, когда в течение налогового периода:

- произошло образование земельного участка

- изменились качественные и/или количественные характеристики ЗУ:

- площадь

- назначения

- разрешённое использование

- категории

- т.п.

при расчёте земельного налога новая кадастровая стоимость ЗУ применяется с даты учёта сведений о ней в ЕГРН.

В течение налогового периода КС может изменяться и по другим причинам:

- исправление технической ошибки в сведениях ЕГРН

- уменьшение КС в связи с исправлением ошибок, допущенных при определении кадастровой стоимости

- оспаривание КС и установление рыночной стоимости объекта налогообложения по решению комиссии при управлении Росреестра

- принятие судом соответствующего решения из-за недостоверности сведений, использованных при определении КС

В таких случаях с 1 января 2019 года для расчёта земельного налога изменённая кадастровая стоимость (как налоговая база) применяется в том же порядке, то есть со дня её учёта в ЕГРН.

Условие налогообложения для всех случаев изменения КС

В случаях, когда при изменении КС:

- произошло уменьшение кадастровой стоимости

- при перерасчёте земельного налога за предыдущие налоговые периоды (до 2020 года) сумма уплаченного налога оказалась больше той, что рассчитана по новой КС

перерасчёт и возврат денежных средств не производится (пункт 17 статьи 396 НК РФ).

Начиная с 2020 года, новые значения кадастровой стоимости, учтённые в ЕГРН, будут использоваться исключительно в следующих налоговых периодах.

Ставки земельного налога

Земельный налог – это прямой налог, то есть обязательный. Он взимается со стоимости имущества налогоплательщика, в том числе с кадастровой стоимости ЗУ.

Для прямых налогов законом устанавливается процент изъятия дохода в пользу соответствующего бюджета. Для ряда прямых налогов предусмотрены:

- льготы по оплате

- полное освобождение в некоторых случаях

Земельный налог уплачивается владельцами ЗУ в местный бюджет, а городах федерального значения (Москва, Санкт-Петербург и Севастополь) – в их городские бюджеты.

Объект налогообложения – участки, расположенные на территории муниципального образования, в котором введён земельный налог.

Сумма земельного налога рассчитывается как произведение кадастровой стоимости земельных участков на ставку налога:

налог = кадастровая стоимость ЗУ х ставка налога

Ставки земельного налога устанавливаются не на федеральном уровне, а местными властями (статья 394 НК РФ).

Законами муниципальных образований определяются:

- земельный налог:

- только на территории муниципального образования

- ставки налога:

- в пределах ставок, установленных НК РФ

- дополнительные налоговые льготы:

- в дополнение к льготам, предусмотренным НК РФ

- порядок и сроки представления документов, подтверждающих право на уменьшение налоговой базы

- наличие или отсутствие отчётных периодов

- порядок и сроки уплаты налога и авансовых платежей:

- с учётом ограничений, предусмотренных НК РФ

Налоговые ставки, принятые в разных муниципалитетах:

- могут отличаться

- могут быть ниже максимальных ставок, установленных НК РФ

Для земельных налоговых ставок невозможно лишь одно – их превышение над базовыми значениями 0. 3 % и 1.5% от кадастровой стоимости ЗУ (статья 394 НК РФ).

3 % и 1.5% от кадастровой стоимости ЗУ (статья 394 НК РФ).

Налоговая ставка 0.3%

Ставка 0.3% применима для налогообложения в отношении земельных участков:

- из земель с/х назначения

- из земель в составе зон с/х использования в населённых пунктах

- для с/х производства, занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (ЖКК):

- за исключением доли в праве на ЗУ, приходящейся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры ЖКК

- не используемых в предпринимательской деятельности:

- для жилищного строительства

- для личного подсобного хозяйства

- для садоводства

- для огородничества

- ограниченных в обороте, используемых для обеспечения:

- обороны

- безопасности

- таможенных нужд

Примечание

С налогового периода 2020 года ставка земельного налога 0. 3% от кадастровой стоимости участков:

3% от кадастровой стоимости участков:

- для жилищного строительства

- для ЛПХ

- для садоводства

- для огородничества

распространяется на участки этой группы в только в том случае, если они не используются владельцами для предпринимательской деятельности.

Нарушение требования приведёт к увеличению земельного налога:

- для его расчёта будет использоваться ставка 1.5%

- повышенная ставка будет применяться с отчётного периода, когда местные власти установили факт нарушения

Возврат к минимальной ставке будет возможен после того, как налогоплательщик устранит нарушение.

Налоги на земли общего назначения в СНТ/ОНТ

С 2020 года налогом по льготной ставке не более 0.3% от кадастровой стоимости будут облагаться земли общего назначения (ЗОН) в садоводческих и огороднических некоммерческих товариществах (подробнее здесь).

Главные условия:

- наличие утверждённой документацией по планировке территории

- ЗОН не должны использоваться в предпринимательской деятельности

К ЗОН относятся участки, находящиеся в собственности или постоянном (бессрочном) пользовании СНТ и ОНТ. Они заняты:

Они заняты:

- объектами товариществ

- проездами

- детскими и спортивными площадками

- стоянками

- т.п.

Налоговая ставка 1.5%

Ставка налога 1.5 % применяется для налогообложения в отношении всех других земельных участков.

Правила расчёта земельного налога в 2020 году

1. Новая формула расчёта земельного налога

С 2020 года для расчёта земельного налога используется новая формула. Она учитывает положения федерального закона № 63-ФЗ от 15 апреля 2019 года, связанные с задачей снижения налоговой нагрузки.

Законодательные изменения действуют с момента публикации закона. Они распространяются на правоотношения, возникшие с налогового периода 2018 года.

- Ограничение роста земельного налога

Для участков жилищного строительства с налогового периода 2018 года введён коэффициент 1. 1:

1:

- ограничивает ежегодный рост земельного налога для физических лиц не более чем на 10% по сравнению с предшествующим годом

- позволят избежать существенного роста обязательств по уплате земельного налога от периода к периоду

- не применяется в случаях несвоевременного строительства:

- для расчёта земельного налога при затянувшейся застройке участков введены повышающие коэффициенты 2 или 4

- не применяется при расчёте налога для участков ИЖС

Налог не может расти более чем на 10% от показателей прошлого года.

В случае, когда рассчитанный налог за отчётный год окажется выше, чем в предыдущий период:

- налог уплачивается с коэффициентом 1.1 по отношению к сумме налога за предшествующий период

- коэффициент 1.1 учитывает налоговый ограничитель 10%:

- налог за отчётный период = налог за предыдущий период + 10% от налога за предыдущий период = (1 + 0.1) х налог за предыдущий период = 1.1 х налог за предыдущий период

- условия расчёта налога в обоих периодах должны быть сопоставимы:

- при сравнении этих сумм не учитываются изменения, произошедшие в предыдущем периоде в предоставлении льгот по налогу:

- качественные и /или количественные характеристики земельного участка

- возникновение права собственности на ЗУ не с начала налогового периода

- при сравнении этих сумм не учитываются изменения, произошедшие в предыдущем периоде в предоставлении льгот по налогу:

- Применение повышающих коэффициентов при расчёте земельного налога при несвоевременной застройке земельных участков

Для ЗУ, на которых ведётся затянувшееся жилищное строительство (несвоевременная застройка), для расчёта земельного налога используются повышающие коэффициенты (подпункты 15-17 статьи 396 НК РФ):

- коэффициенты 2 и 4 – для участков жилищного строительства

- коэффициент 2 – для участков ИЖС

2. Расчёт земельного налога на ЗУ при несвоевременном строительстве

«Наказание рублём» за нарушение сроков застройки земельных участков вполне логично:

- строительство объектов затягивается

- строящиеся объекты не регистрируются в ЕГРН

- имущественный налог на строящийся объект строительства не начисляется

- муниципальная казна не получает причитающийся доход

- недостача в бюджете частично восполняется за счёт увеличенных налогов на землю

Несвоевременное жилищное строительство (не ИЖС)

- Налог с применением повышающего коэффициента 2

налог = 2 х (налоговая база х ставка налога)

Расчёт двойного земельного налога выполняется в случае застройки ЗУ и регистрации объекта по истечении трёхлетнего срока строительства:

- отсчёт времени (трёх лет) начинается с даты государственной регистрации прав на ЗУ

- окончанием срока строительства считается дата регистрации в ЕГРН прав на построенный объект недвижимости

Если до истечения 3 лет собственник уложился в сроки:

- строительство завершено

- права на построенный объект недвижимости зарегистрировано в ЕГРН

сумма налога, уплаченного за трёхлетний период строительства и рассчитанного с использованием повышающего коэффициента 2, окажется больше суммы налога, исчисленной с учётом коэффициента 1.

Разница между суммами налогов признаётся суммой излишне уплаченного налога. Излишек. по усмотрению застройщика (налогоплательщика) или полежит зачёту, или возвращается налогоплательщику в установленном порядке.

- Налог с применением повышающего коэффициента 4

налог = 4 х налоговая база х ставка налога)

Расчёт четырёхкратного земельного налога выполняется в том случае, когда время строительства объекта превысило 3 года.

Расчёт налога начинается с момента, когда участок был зарегистрирован в ЕГРН.

Несвоевременное ндивидуальное жилищное строительство (ИЖС)

- Налог с применением повышающего коэффициента 2

В случае, когда собственник участка ИЖС, завершил возведение жилого дома в течение большего срока, чем положенные 10 лет, налог рассчитывается по формуле:

налог = 2 х налоговая база х ставка налога

Причина уплаты двойного земельного налога – невозможность взимания налога на имущество (объект строительства).

Сумма налога будет снижена лишь тогда, когда жилой дом будет построен и зарегистрирован. Сарай, летняя кухня, баня и незарегистрированное жилое строение спасением от двойного налогообложения не станут.

Льготы по земельному налогу

Федеральные льготы по земельному налогу и по налогу на имущество физических лиц сохранены в полном объёме. Категории граждан, имеющих право на льготы, перечислены в пункте 5 статьи 391 НК РФ.

Ряды льготников пополнили многодетные семьи. Они обладают правом на налоговый вычет в размере кадастровой стоимости 600 м2 площади земельного участка, имеющихся у них.

Уменьшение налоговой базы (налоговый вычет) для льготников всех категорий производится в отношении одного земельного участка:

- по выбору налогоплательщика

- независимо:

- от категории земель ЗУ

- вида разрешённого использования

- местоположения ЗУ пределах территории Российской Федерации

Для реализации налогового вычета нужно направить в любой налоговый орган уведомление о земельном участке, выбранном для льготного налогообложения.

Получить причитающуюся налоговую льготу претенденты смогут за периоды с 2018 года в беззаявительном порядке. Она предоставляется автоматически после оформления статуса:

- многодетной семьи

- инвалидности:

- детской

- 1 и 2 степени

- участников боевых действий

- пенсионера

- владельца хозяйственных построек площадью меньше 50 м2

Если налогоплательщик заметил, что в полученном налоговом уведомлении льгота не учтена, ему нужно направить в ИФНС заявление о несогласии с налогом.

После его рассмотрения налоговый орган направляет в ответ:

- или уведомление о предоставлении налоговой льготы

- или сообщение об отказе в предоставлении налоговой льготы

Заявление о предоставлении льготы подаётся только один раз. Далее льгота действует автоматически.

Описанный порядок утверждён Приказом ФНС России № ММВ-7-21/566@ от 12.11.2019. Он вступает в силу с 3 февраля 2020 года.

Вычет по налогу на имущество физлиц

1. Общие правила

Вычет по налогу на имущество физических лиц — это уменьшение на определённую величину кадастровой стоимости следующих объектов (пункты 3-5 статьи 403 НК РФ):

- квартира и часть жилого дома:

- на кадастровую стоимость 20 м2

- комната и часть квартиры

- на кадастровую стоимость 10 м2

- жилой дом:

- на кадастровую стоимость 50 м2

2. Дополнительный вычет по налогу на недвижимость многодетных семей

На лиц с тремя и более несовершеннолетними детьми будут распространяться как правила, приведенные выше, так и новые правила уменьшения облагаемой базы. Последние вступят в силу 15 апреля 2020 года (часть 6.1 статьи 3 федерального закона № 63-ФЗ).

Дополнительные вычеты

Дополнительно будет уменьшена налогооблагаемая база по следующим объектам:

- комната, квартира и часть квартиры

- на кадастровую стоимость 5 м2 в расчёте на каждого несовершеннолетнего ребенка

- жилой дом или его часть

- на кадастровую стоимость 7 м2 в расчёте на каждого ребёнка

Порядок получения вычета

Все категории льготников могут получить налоговый вычет только для одного из объектов каждого вида (пункт 6.1 статьи 403 НК РФ):

- квартиры

- части квартиры

- комнаты

- жилого дома

- части жилого дома

Это значит, что если гражданин владеет, например, 1 квартирой и 3 комнатами, то для получения вычета по налогу нужно указать:

- или только квартиру

- или одну комнату

Налоговый вычет предоставляется за периоды, начиная с 2018 года (часть 6 статьи 3 федерального закона № 63-ФЗ).

Порядок уплаты земельного налога

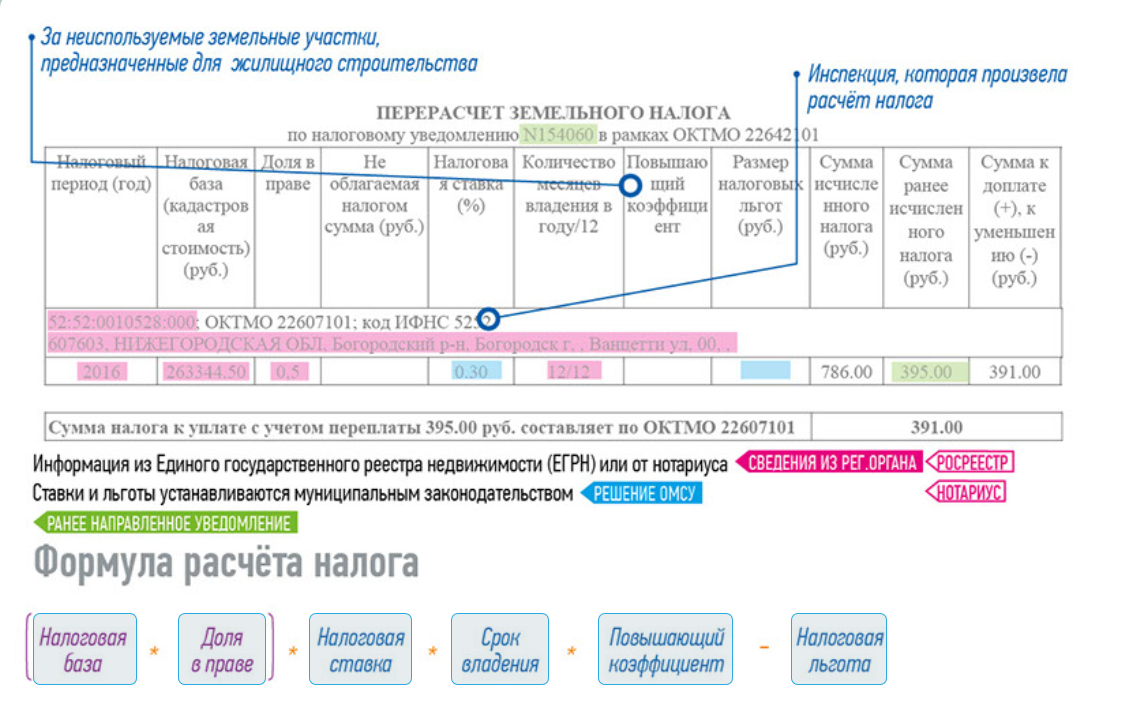

Физические лица уплачивают земельный налог на основании налогового уведомления. Оно вместе с квитанцией направляется ИФНС по адресу места жительства налогоплательщика.

Необходимости в самостоятельном расчёте земельного налога нет. Сумму налога будет рассчитывать налоговая инспекция (пункт 4 статьи 391 НК РФ).

Платёжный документ содержит:

- реквизиты для оплаты

- точную сумму налога

В случае, когда расчёт произведен с ошибками, налогоплательщик не несёт никакой административной ответственности. В этом случае нужно уточнить кадастровую стоимость земельного участка. Информация о ней содержится в выписке из ЕГРН, которую можно получить в Росреестре или МФЦ.

Если в налоговом уведомлении обнаружены неточности или недостоверная информация, необходимо отправить в ИФНС заявление с указанием в нём допущенных ошибок:

- недостоверная информация:

- об объекте налогообложения

- о самом налогоплательщике

- неточный адрес объекта

- неверно произведенные расчёты

- завышенная сумма налога

- неправильное указание доли в собственности

- т.д.

Заявление пишется на бланке. Искать его не придётся, так как он оправляется налоговой вместе с уведомлением.

После проверки и подтверждения сведений, указанных в заявлении, ИФНС:

- выполнит перерасчёт суммы налога

- направит новое уведомление в адрес налогоплательщика

Неполучения налогового уведомления ФНС

В случае, когда обладатель недвижимости не получил уведомления об уплате земельного или имущественного налогов за период владения участком или объектом недвижимости, необходимо:

- проявить инициативу

- самостоятельно сообщить налоговому органу о наличии недвижимости:

- это обязанность, установленная законом (пункт 2.1 статьи 23 НК РФ)

- приложить к сообщению копии правоустанавливающих документов на каждый объект недвижимого имущества

Налоговый орган можно выбрать по своему усмотрению. Сообщение представляется однократно. Срок подачи – до 31 декабря года, следующего за истекшим налоговым периодом (календарным годом).

Сообщение можно направить Почтой России или передать при личном обращении в налоговую инспекцию. Попасть на приём удобно по онлайн-записи, воспользовавшись этим сервисом.

Направить сообщение можно также с помощью онлайн-сервисов:

Если в налоговом органе отсутствовали сведения об участке, расчёт платежа будет произведен за тот год, в котором было подано сообщение.

В случае, когда уведомление об уплате земельного или имущественного налога владелец не получил по иным причинам:

- неверно указан адрес налогоплательщика

- уведомление было утеряно на почте

налог будет начислен за все 3 года.

За непредоставление сообщения о неполучении уведомления и сведений об объекте в установленный срок собственник будет привлечён к ответственности и оштрафован.

Размер штрафа составит 20% от неуплаченной суммы налога по тому объекту, по которому он не представил сообщение (пункт 3 статьи 129.1 НК РФ).

Срок уплаты земельного налога

Уплата налога производится не позднее 1 декабря года, следующего за истекшим налоговым периодом. Налогоплательщик уплачивает налог не более чем за 3 налоговых периода, предшествующих календарному году направления налогового уведомления.

Налоговые уведомления в 2020 году за 2019 год налогоплательщики получат в период с апреля по сентябрь.

Для всех регионов России установлен единый срок уплаты имущественных налогов за 2019 год – не позднее 1 декабря 2020 года.

Нарушение сроков уплаты земельного налога повлечёт начисление пени на сумму недоимки за каждый календарный день просрочки. Размер пени –1/300 от действующей ставки рефинансирования ЦБ РФ.

Налоговая инспекция может применить и другие меры:

- направить работодателю должника уведомление о взыскании задолженности за счёт заработной платы

- наложить на должника ограничение на выезд из РФ

Штраф с физических лиц за неуплату налогов не взыскивается.

Примечание

Местные власти сохраняют право назначить в регионе авансовые платежи Окончательная дата выплат за 2020 год при этом сдвигается, но не ранее, чем на 1 февраля 2021 года.

Полезные online сервисы

- Расчёт земельного налога и налога на имущество физических лиц –налоговый калькулятор

- Информация об установленных льготах по земельному налогу – эта страница сайта налоговой службы

- Кадастровая стоимость земельного участка:

- Запись на приём в налоговую инспекцию – онлайн-сервис

- Налоговая задолженность – сайт Госуслуги

- Оплата земельного налога – сервис ФНС

- Сведения о должниках, дела которых находятся в исполнительном производстве – сайт федеральной службы судебных приставов (ФССП России)

Полезная информация

- Ознакомиться с особенностями с/х угодий, понятием о балле бонитета, режимом использования таких земель можно здесь

- С положениями грядущей «гаражной амнистии» 2021 – 2026 можно ознакомиться здесь

- Предоставление публичных земельных участков из земель с/х назначения для фермерства и ведения ЛПХ – здесь

- О новом подходе к комплексному развитию территорий поселений (КРТ) и достижению жилищного комфорта граждан – читать здесь

- «Дачная амнистия» 2021 – 2026: новые возможности – читать здесь

- Как получить участок от муниципалитета или государства – читать здесь

- Что такое обременение земельного участка можно узнать здесь

- Риски от установления красных линий на земельном участке – здесь

- Что такое «пятно застройки» земельного участка – читать здесь

- О порядке включения участков в границы населённых пунктов – читайте здесь

Оплата налога на землю: где, как и сколько

Кто оплачивает налог на землю?

1. Плательщиками налога на землю являются физические и юридические лица:

1)на праве собственности;

2)на праве постоянного землепользования;

3)на праве безвозмездного временного землепользования.

Налогооблагаемый объект

Объектом налогообложения является земельный участок (при общей долевой собственности на земельный участок – земельная доля).

Налоговая база – площадь земельного участка и (или) земельной доли.

Как исчисляется и как уплатить налог на землю?

Исчисление налога производится путем применения соответствующей налоговой ставки к налоговой базе отдельно по каждому земельному участку.

Юридические лица и индивидуальные предприниматели, за исключением индивидуальных предпринимателей, применяющих специальный налоговый режим для субъектов малого бизнеса, обязаны исчислять и уплачивать в течение налогового периода текущие платежи по земельному налогу. Суммы текущих платежей подлежат уплате равными долями в сроки не позднее 25 февраля, 25 мая, 25 августа, 25 ноября текущего года. Окончательный расчет и уплата земельного налога производится в срок не позднее десяти дней после наступления срока представления декларации за налоговый период.

Когда подается налоговая отчетность?Декларация по земельному налогу представляется в налоговый орган по местонахождению объектов обложения не позднее 31 марта года, следующего за отчетным.

Расчет текущих платежей по земельному налогу представляется не позднее 15 февраля текущего налогового периода.

Налогоплательщик представляет в срок не позднее десяти календарных дней до наступления очередного (в течение налогового периода) срока уплаты текущих платежей:

- расчет текущих платежей — при возникновении налоговых обязательств в течение налогового периода, за исключением возникших после последнего срока уплаты текущих платежей;

- дополнительный расчет текущих платежей с соответствующей корректировкой размеров таких платежей и распределением их равными долями на предстоящие сроки уплаты — при изменении налоговых обязательств по земельному налогу в течение налогового периода.

При возникновении налоговых обязательств после последнего срока уплаты текущих платежей налогоплательщики расчет текущих платежей не представляют.

Исчисление земельного налога, подлежащего уплате физическими лицами, производится налоговыми органами исходя из соответствующих ставок налога и налоговой базы в срок не позднее 1 июля года, следующего за отчетным годом.

Граждане уплачивают в бюджет земельный налог не позднее 1 октября года, следующего за отчетным годом. (пример – налог за 2017 год уплачивается не позднее 1 октября 2018 года).

Сколько? Ставки налога на земли|

Вид населенного пункта |

Базовые ставки налога на земли населенных пунктов, за исключением земель, занятых жилищным фондом, в том числе строениями и сооружениями при нем (тенге) |

Базовые ставки налога на земли, занятые жилищным фондом, в том числе строениями и сооружениями при нем (тенге) |

|

Города: |

||

|

Алматы |

28,95 |

0,96 |

|

Нур-Султан |

19,30 |

0,96 |

|

Актау |

9,65 |

0,58 |

|

Актобе |

6,75 |

0,58 |

|

Атырау |

8,20 |

0,58 |

|

Тараз |

9,17 |

0,58 |

|

Караганда |

9,65 |

0,58 |

|

Кызылорда |

8,68 |

0,58 |

|

Кокшетау |

5,79 |

0,58 |

|

Костанай |

6,27 |

0,58 |

|

Павлодар |

9,65 |

0,58 |

|

Петропавловск |

5,79 |

0,58 |

|

Талдыкорган |

9,17 |

0,58 |

|

Уральск |

5,79 |

0,58 |

|

Усть-Каменогорск |

9,65 |

0,58 |

|

Шымкент |

9,17 |

0,58 |

|

Алматинская область: |

||

|

Города областного значения |

6,75 |

0,39 |

|

Города районного значения |

5,79 |

0,39 |

|

Акмолинская область: |

||

|

Города областного значения |

5,79 |

0,39 |

|

Города районного значения |

5,02 |

0,39 |

|

Остальные города областного значения |

85 % от ставки, установленной для областного центра |

0,39 |

|

Остальные города районного значения |

75 % от ставки, установленной для областного центра |

0,19 |

|

Поселки |

0,96 |

0,13 |

|

Села (аулы) |

0,48 |

0,09 |

Вариант просмотра документа без iframe — Просмотр документа

Номер документа по регистрации МЮ строгое соответствие

Вид документа ЛюбойАнкетаВременная инструкцияВременное положениеВременные нормативыВременные нормыВременные правилаВременный порядокВыпискаДекларацияДоговорДополненияЗаконЗаявлениеИзмененияИзменения и дополненияИнструкцияКлассификаторКлассификацияКодексКомментарийКоммюникеКонвенцияКонституцияКонцепцияМеморандумМероприятияМетодикаМетодические рекомендацииМетодические указанияМетодическое пособиеНоменклатураНормативыНормыОбращениеОграниченияОсновные направленияОсновные принципыПактПереченьПисьмоПлан счетовПоложениеПоправкаПорядокПостановлениеПравилаПриказПриложениеПримерное положениеПримерный договорПримерный уставПринципыПрограммаПротоколРазъяснениеРазъяснительное письмоРаспоряжениеРегламентРезолюцияРекомендацииРешениеСведенияСистемаСитуацияСоглашениеСообщениеСписокСправкаСтавкиСтандартСтратегияСтруктураТелеграммаТехнические требованияТиповое положениеТиповой договорТиповой контрактТиповой проспектТиповой финансовый планТребованиеУказУказанияУсловияУставФормаХартия

Документы:- Все

- действующие

- утратившие силу

- Русский

- Ўзбекча

- Оба языка

- любая дата

- точная дата

- период

- —

Принявший орган: Любой Агентство «Узархив» Агентство «Узкоммунхизмат» Агентство информации и массовых коммуникаций Агентство по внешним экономическим связям Агентство по интеллектуальной собственности Агентство по развитию рынка капитала Агентство по управлению государственными активами АК Пахта Банк АКБК «Турон» Антимонопольный комитет Ассоциация дехканских и фермерских хозяйств Ассоциация ”Химпром” Банк «Замин» Верховный Совет Верховный суд Высшая аттестационная комиссия при КМ РУз Высший хозяйственный суд ГАЖК ”Узбекистон темир йуллари” Генеральная Ассамблея Организации Объединенных Наций Генеральная прокуратура Главное архивное управление при КМ РУз Главное государственное налоговое управление при КМ РУз Главное налоговое управление г.Ташкента Главное таможенное управление Государственного налогового комитета Главное управление геодезии, картографии и государственного кадастра Главное управление Государственного страхования Главное управление ЦБ РУз по г.Ташкенту Главный вычислительный центр Главный государственный санитарный врач Госавианадзор (Государственная инспекция по надзору за безопасностью полетов) Госгортехнадзор Госкомконкуренции Государственная инспекция «Саноатгеоконтехназорат» Государственная инспекция «Саноатконтехназорат» Государственная инспекция по карантину растений при КМ Государственная инспекция по надзору за качеством образования при Кабинете Министров Государственная инспекция по пожарному надзору Государственная комиссия по контролю за наркотиками Государственная комиссия по приему в образовательные учреждения Государственная комиссия по радиочастотам Государственная межведомственная комиссия по внедрению контрольно-кассовых машин Государственное патентное ведомство Государственный банк Государственный комитет ветеринарии и развития животноводства РУз Государственный комитет ветеринарии Республики Узбекистан Государственный комитет по автомобильным дорогам Государственный комитет по архитектуре и строительству Государственный комитет по геологии и минеральным ресурсам Государственный комитет по демонополизации и развитию конкуренции Государственный комитет по земельным ресурсам Государственный комитет по земельным ресурсам, геодезии, картографии и государственному кадастру Государственный комитет по инвестициям Государственный комитет по лесному хозяйству Государственный комитет по науке и технике Государственный комитет по охране природы Государственный комитет по печати Государственный комитет по приватизации, демонополизации и развитию конкуренции Государственный комитет по прогнозированию и статистике Государственный комитет по развитию туризма Государственный комитет по содействию приватизированным предприятиям и развитию конкуренции Государственный комитет по статистике Государственный комитет по управлению государственным имуществом Государственный комитет по физической культуре и спортуєє Государственный комитет по экологии и охране окружающей среды Государственный комитет промышленной безопасности Государственный комитет связи, информатизации и телекоммуникационных технологий Государственный ком Государственный комитете по лесному хозяйству Государственный налоговый комитет Государственный таможенный комитет Государственный центр тестирования при Кабинете Министров Законодательная палата Олий Мажлиса Интеграционный Комитет ЕврАзЭС Кабинет Министров Комиссия по лицензированию в сфере транспорта и связи Комитет по делам об экономической несостоятельности предприятий Комитет по демонополизации и развитию конкуренции при Министерстве финансов Комитет по координации развития науки и технологий при КМ РУз Комитет по охране Государственной границы Комитет по управлению государственными резервами Конституционный суд Межгосударственный Совет ЕврАзЭС Международная организация труда Международный фонд экологии и здоровья «Экосан» Министерство внешней торговли Министерство внешних экономических связей Министерство внешних экономических связей, инвестиций и торговли Министерство внутренних дел Министерство водного хозяйства Министерство высшего и среднего специального образования Министерство дошкольного образования Министерство занятости и трудовых отношений Министерство здравоохранения Министерство инвестиций и внешней торговли Министерство инновационного развития Министерство иностранных дел Министерство коммунального обслуживания Министерство макроэкономики и статистики Министерство народного образования Министерство обороны Министерство по делам культуры Министерство по делам культуры и спорта Министерство по развитию информационных технологий и коммуникаций Министерство по чрезвычайным ситуациям Министерство связи Министерство сельского и водного хозяйства Министерство сельского хозяйства Министерство социального обеспечения Министерство строительства Министерство транспорта Министерство труда Министерство труда и социальной защиты населения Министерство физической культуры и спорта Министерство финансов Министерство экономики Министерство экономики и промышленности Министерство экономического развития и сокращения бедности Министерство энергетики Министерство энергетики и электрификации Министерство юстиции НАК «Узбекистон хаво йуллари» Народный банк Национальная гвардия Национальная компания «Узбектуризм» Национальная палата инновационного здравоохранения Национальное агентство «Узбеккино» Национальное агентство проектного управления при Президенте Национальный банк Национальный банк внешнеэкономической деятельности Олий Мажлис Организация Объединенных Нацийјј Палата товапроизводителей и предпринимателей Пенсионный фонд Правительственная комиссия по вопросам банкротства и санации предприятий Правительственная комиссия по совершенствованию механизма расчетов и укреплению дисциплины платежей Президент Республики Узбекистан Республиканская комиссия по денежно-кредитной политике при правительстве Республики Узбекистан Республиканская комиссия по сокращению просроченной дебиторской и кредиторской задолженности УКАЗ П Республиканская фондовая биржа «Ташкент» Республиканский совет по координации деятельности контролирующих органов Республиканский фонд «Махалля» Сберегательный банк Сенат Олий Мажлиса Служба государственной безопасности Служба национальной безопасности Совет глав государств — членов ШОС Совет глав государств СНГ Совет глав правительств СНГ Совет по железнодорожному транспорту СНГ Совет Федерации профсоюзов Узбекистана Счетная палата Ташкентский городской Кенгаш народных депутатов Узавтойул (Государственно-акционерная компания) Узавтойул (Концерн) Узавтотранс Узбеклегпром Узбекнефтегаз Узбексавдо Узбекская республиканская товарно-сырьевая биржа Узбекский государственный центр стандартизации, метрологии и сертификации Узбекское агентство автомобильного и речного транспорта Узбекское агентство автомобильного транспорта Узбекское агентство по печати и информации Узбекское агентство почты и телекоммуникаций Узбекское агентство связи и информатизации Узбекское агентство стандартизации, метрологии и сертификации Узбекэнерго Узгосжелдорнадзор (Государственная инспекция по надзору за безопасностью железнодорожных перевозок) Узгоснефтегазинспекция (Государственная инспекция по контролю за использованием нефтепродуктов и газ Узгосрезерв Узгосстандарт Узгосэнергонадзор (Государственная инспекция по надзору в электроэнергетике) Узгосэнергонадзор (Государственное агентство по надзору в электроэнергетике) Узжилсбербанк Узнефтепродукт Узоптбиржеторг Узоптплодоовощ Узплодоовощвинпром Узтрансгаз Узфармсаноат Узхлебопродукт Узхлопкопром Фонд социального страхования при Кабинете Министров Республики Узбекистан Хоким г. Ташкента Хоким Ташкентской области Центр по координации и контролю за функционированием рынка ценных бумаг Центр по координации и развитию рынка ценных бумаг при Госкомконкуренции Центр профессионального образования Центр среднего специального, профессионального образования Центральная избирательная комиссия Центральный банк Центральный депозитарий ценных бумаг Экономический и Социальный Совет ООН Экономический Суд СНГ Экспертно-проверочная методическая комиссия при Центральном Госархиве

Текст в названии документа: Текст в документе:

Налоги на недвижимость

Видео: О налоге на имущество

и оценках

В штате Нью-Йорк налог на недвижимость — это местный налог, который взимается и расходуется на местном уровне для финансирования местных органов власти и государственных школ. Хотя само государство не собирает и не получает какой-либо прямой выгоды от налога на имущество, этот налог по-прежнему имеет большое значение как крупнейший источник доходов для поддержки муниципальных служб и служб школьного округа.

Округа, города, поселки, деревни, школьные округа и специальные округа используют налоги на имущество для финансирования:

- школ

- Полиция и пожарная охрана

- содержание дорог

- многие другие коммунальные услуги

Налог на недвижимость рассчитывается исходя из стоимости недвижимости

Налог на имущество — это адвалорный налог, то есть он основан на стоимости недвижимости.Недвижимость (обычно известная как «недвижимость») — это земля и любые постоянные постройки на ней.

Без учета льгот, равные по стоимости объекты недвижимости в одном и том же сообществе должны уплачивать одинаковую сумму налога на недвижимость. Владельцы более ценной собственности должны платить больше налогов, чем владельцы менее ценной собственности.

В отличие от многих штатов, в Нью-Йорке нет налога на личную собственность. Вместо того, чтобы облагать налогом такие предметы, как ювелирные изделия и автомобили, налогом облагается только недвижимость.

Куда идет налог на имущество

Школьные округа являются крупнейшими пользователями налога на имущество. В финансовые годы, закончившиеся в 2009 году, местные органы власти и школьные округа за пределами Нью-Йорка взимали 28,87 миллиарда долларов в виде налогов на недвижимость. Из них 62 процента взимались школами и 17 процентов — округами. Оставшийся 21 процент был распределен между городками, особыми районами, городами и селами.

Определите, увеличиваются ли ваши местные налоги

Чтобы определить, повышаются ли ваши местные налоги, вам следует изучить налоговые сборы, а не налоговые ставки.Налоговые ставки не являются точными показателями того, насколько больше школьный округ или местное правительство собирают налогов в этом году. Это связано с тем, что налоговые ставки основаны на общих налогооблагаемых оценках школьного округа или муниципалитета. Если стоимость собственности в юрисдикции изменится, это изменит налоговую ставку. Например:

- Город увеличивает налоги, но оставляет прежнюю налоговую ставку. В результате повышения налогов город собирает больше налогов. Чтобы собрать такую же сумму налогов, ставка налога должна снизиться пропорционально.

Если вы хотите знать, тратит ли школьный округ, город, поселок или округ больше, посмотрите на бюджет. Если вы хотите знать, собирает ли он больше налогов, посмотрите на сборы и общую сумму, которую нужно собрать в виде налогов.

Обновлено:

Штат Орегон: Налог на имущество

Система налога на имущество является одним из наиболее важных источников дохода для более чем 1 200 местных налоговых округов в Орегоне. Налоги на имущество полагаются на окружные службы оценки и налогообложения для оценки имущества, расчета и сбора налога и распределения денег между налоговыми округами.Мы обеспечиваем поддержку и надзор за округами для обеспечения единообразия и справедливости в администрировании налога на имущество.

Оценка имущества

Оценка — это процесс определения налогооблагаемой собственности и присвоения ей стоимости. Оценщики округа оценивают большую часть собственности Орегона. Мы оцениваем отдельные крупные промышленные объекты и хозяйственные объекты. Стоимость имущества определяется по состоянию на 1 января каждого года. В период с 1 января по 31 декабря каждого года окружные оценщики собирают данные о продажах для своих исследований соотношения.

Имущество, подлежащее налогообложению, включает всю частную недвижимость (земля, здания и стационарные машины и оборудование), промышленные дома и личное имущество, используемое в бизнесе. Нет налога на имущество на:

- Мебель для дома.

- Личные вещи и автомобили.

- Сельскохозяйственные культуры или сады.

- Товарные запасы.

- Определенное нематериальное имущество.

Налоговая служба

Налоговые округа, подпадающие под действие Закона о местном бюджете штата Орегон, готовят свои бюджеты на предстоящий финансовый год.В ходе этого процесса бюджетный комитет и руководящий орган определяют сумму налогов на имущество, необходимую округу для поддержки бюджета. Публичные собрания проводятся для сбора отзывов сообщества.

Налоговые округа имеют конституционные и законодательные ограничения на размер налога, который они могут взимать:

- Налоги в соответствии с постоянным ограничением ставок налогового округа. После того, как установлен постоянный лимит налоговой ставки, он не может быть изменен никакими действиями округа или его покровителей.Законодательное собрание может добавить дополнительные, более низкие законодательные ограничения. Новые округа или округа, с которых ранее не взимались сборы, могут попросить избирателей выбрать постоянный предел ставок для округа. Постоянный предел ставки — это ставка налога на тысячу долларов оценочной стоимости. В местном налоговом округе может быть только одно постоянное ограничение ставок.

- Налоги от местного налогового органа налогового округа. Большинство налоговых округов могут запрашивать у избирателей временные налоговые полномочия сверх постоянного ограничения ставок.Это известно как «местный опционный налог». Местные опционные налоги ограничены пятью годами для эксплуатации и 10 годами для целей капитального строительства.

- Сборы по облигационной задолженности. Большинство налоговых округов могут запросить у избирателей разрешение на выпуск облигаций с общими обязательствами для сбора денег для капитальных проектов. Если облигации одобрены, округ может ежегодно взимать сумму, достаточную для выплаты основной суммы и процентов по облигационному долгу. Поступления от сбора облигаций не могут быть использованы для целей, отличных от той, которая указана в бюллетенях для голосования, одобренных избирателями, утвердившими облигации.Утвержденные избирателями залоги, используемые для капитального строительства, не подпадают под лимиты по налогу на имущество в соответствии с Мерами 5.

Ставки налога

Окружной асессор вносит налоги, заверенные налоговыми округами, в налоговую ведомость каждого года осенью. Налог на имущество вносится в налоговую ведомость в виде ставки на 1 000 долларов оценочной стоимости. В большинстве случаев операционные налоги представляют собой постоянные лимиты ставок, утвержденные округами.

Когда округ сертифицировал налоговый сбор в долларах, такой как местный опционный налог или налог на облигации, оценщик должен рассчитать налоговую ставку.Для расчета налоговой ставки сумма налогового сбора делится на налогооблагаемую оценочную стоимость недвижимости в районе. Эта ставка налога указывается на счетах налога на имущество физических лиц в округе.

Общая сумма налога на недвижимость рассчитывается путем умножения оценочной стоимости недвижимости на совокупные налоговые ставки всех районов, в которых она расположена, и последующего сложения оценок.

Ограничение налогооблагаемой стоимости

Конституция штата Орегон ограничивает темпы роста стоимости имущества, подлежащего налогообложению.Лимит основан на максимальной оценочной стоимости имущества (MAV). MAV не может увеличиваться более чем на 3 процента каждый год, если в собственности не происходят изменения, такие как добавление новой структуры, улучшение существующей структуры или подразделение или раздел собственности.

Ежегодно рассчитываются MAV и RMV для каждого счета налога на имущество. Затем имущество облагается налогом на меньшую из этих двух значений, которая называется «налогооблагаемой оценочной стоимостью».

Конституция ограничивает сумму налогов на имущество, которые могут быть собраны с каждого счета собственности.Для расчета этих лимитов налоги делятся на категории образования и государственного управления.

Если налоги в любой из категорий превышают предел для этого имущества, налоги уменьшаются или «сжимаются» до тех пор, пока предел не будет достигнут. Сначала сжимаются местные опционные налоги. Если местный опционный налог сведен к нулю, а предел все еще не достигнут, другие налоги в категории пропорционально уменьшаются.

Эти лимиты основаны на RMV собственности, а не на облагаемой налогом оценочной стоимости.

Уплата налога на имущество

Налоги на недвижимость уплачиваются в отдельные округа. Свяжитесь с окружным отделом оценки и налогообложения в округе, где находится ваша недвижимость, для получения дополнительной информации.

Налог на недвижимость | Сервис

Ставка налога

от оценочной стоимости имущества.

Кто платит налог

Каждый, кто владеет налогооблагаемой собственностью в Филадельфии, несет ответственность за уплату налога на недвижимость. Как правило, налог на недвижимость должен платить собственник. Однако любой, у кого есть интерес к собственности, например, кто-то, кто живет в ней, должен убедиться, что налоги на недвижимость уплачиваются.

Важные даты

Платежи подлежат оплате 31 марта.Налоговое управление обычно отправляет налоговые декларации на недвижимость владельцам недвижимости в декабре, за несколько месяцев до установленной даты в марте.

Налоговые ставки, пени и сборы

Сколько это стоит?

Город Филадельфия и школьный округ Филадельфии облагают налогом всю недвижимость в городе. Ставки на 2021 налоговый год:

.0,6317% (город) + 0,7681% (школьный округ) = 1,3998% (всего)

Сумма налога на недвижимость, которую вы должны, определяется стоимостью вашей собственности, оцененной Управлением по оценке имущества (OPA).Если вы не согласны с оценкой вашего имущества, вы можете подать апелляцию в Налоговую комиссию (BRT). Апелляции должны быть поданы до первого понедельника октября года, предшествующего налоговому году, в который вы подаете апелляцию. (Например, чтобы оспорить повышение оценки вашего имущества, которое должно вступить в силу в 2020 налоговом году, вам необходимо подать апелляцию до первого понедельника октября 2019 года.)

Что произойдет, если вы не заплатите вовремя?

Если вы не уплатите налоги на недвижимость до 31 марта, повышенные сборы, включая проценты, будут добавлены к основной сумме налога.Эти сборы, вместе называемые «надбавками», начисляются по ставке 1,5% в месяц, начиная с 1 апреля до 1 января следующего года.

Если налоги остаются неуплаченными 1 января следующего года:

- Максимальное добавление 15% добавляется к основному остатку;

- Налоги зарегистрированы как просроченные; и

- Залог подано в размере общей просрочки с учетом надбавок.

- Городские власти могут начать процесс продажи вашего дома на распродаже шерифа.

Скидки и льготы

Имеете ли вы право на скидку?

Срок уплаты налога на недвижимость — 31 марта.

Город Филадельфия также предлагает ряд программ помощи на основе дохода для домашних хозяйств, занимаемых владельцами, и пожилых людей. Эти программы включают:

Пенсильвания также предлагает программу, основанную на доходе, для пожилых граждан. Программа налога на имущество / скидки при аренде. Посетите веб-сайт Содружества Пенсильвании, чтобы получить полную информацию о праве на участие и подробную информацию о заявлении. Вы также можете позвонить в окружной офис Содружества Наций в Филадельфии по телефону (215) 560-2056. Вам не нужна квитанция об уплате городского налога на недвижимость, чтобы подать заявку на получение льготы по налогу на недвижимость Содружества.

Можно ли освободить вас от уплаты налога?

Городские власти предлагают ряд программ снижения и освобождения от налогов на недвижимость. Эти программы включают:

- Освобождение от прав на усадьбу для всех домовладельцев Филадельфии, заполнивших заявление.Эта программа снижает налогооблагаемую часть оценки вашего имущества на 45000 долларов США, действующую для счетов за налоги на недвижимость за 2020 год.

- Льготы по налогу на имущество для жилых и коммерческих проектов. Уменьшение выбросов способствует новому строительству или восстановлению собственности, делая их более доступными.

- Налоговые льготы для некоммерческих организаций для соответствующих некоммерческих организаций.

- Корректировка катастрофических убытков для людей, чье имущество было повреждено в результате пожара или другого стихийного бедствия.Чтобы считаться катастрофическим, ущерб должен приводить к снижению стоимости имущества на 50% или более.

Содружество Пенсильвании также предлагает освобождение от уплаты налога на недвижимость для ветеранов-инвалидов , которое позволяет освобождать дом ветерана от налога на недвижимость, если ветеран имеет инвалидность, связанную с обслуживанием.

Как платить

Оплатить онлайн

Платите онлайн через городской налоговый портал по налогу на недвижимость, указав свой физический адрес или номер Управления оценки имущества (OPA).Вы сможете проверить свой налоговый баланс и произвести платеж с помощью инструмента поиска адресов.

Оплатить почтой

Оплата по почте чеком или денежным переводом. Обязательно приложите к счету платежный купон и напишите на чеке тип налога и номер счета. Платежные купоны можно распечатать на сайте eFile / ePay Департамента доходов.

Почтовые платежи с купоном на:

Департамент доходов Филадельфии

P.O. Box 8409

Philadelphia, PA

19101-8409

Оплатить по телефону

Оплата по телефону (877) 309-3710. Если у вас возникнут проблемы с телефонной системой, позвоните в службу поддержки по телефону (800) 487-4567.

Оплата лично

Оплачивайте лично чеком или денежным переводом в одном из трех авторизованных платежных центров. Посетите веб-сайт Департамента доходов, чтобы проверить расположение и часы работы платежных центров.

Бланки и инструкции

Знаете ли вы?Если у вас есть ипотека, ваш налоговый счет может быть отправлен непосредственно в вашу ипотечную компанию для оплаты из вашего фонда условного депонирования, в зависимости от договоренностей, которые вы заключили с вашей ипотечной компанией.

Верх

Домовладельцы Гуде

I. НАЛОГ НА ИМУЩЕСТВО:

НАЛОГОВЫЙ СЧЕТ НА ИМУЩЕСТВО

Закон штата предусматривает, что вся недвижимость подлежит обложению налогом на имущество. Владелец недвижимости будет получать счет по налогу на имущество каждый год. При наличии квалификации собственность, которая принадлежит и используется религиозными, благотворительными или образовательными организациями; или собственность, принадлежащая федеральному правительству, правительству штата или местному правительству, освобождена от налога на имущество.Счета по налогу на имущество выставляются в июле / августе каждого года 23 округами Мэриленда и Балтимор-Сити, а также 155 муниципалитетами штата Мэриленд. Налоговые счета выставляются на предстоящий финансовый год и вступают в силу с 1 июля.

Свяжитесь с финансовым отделом или казначеем вашей местной юрисдикции для получения информации, касающейся выставления счетов и взимания налога на имущество.

ДОХОД

Налог на имущество — это, в основном, доход местного правительства. Бюджеты округов и муниципалитетов зависят от налога на имущество и части подоходного налога.Правительство штата в основном финансируется за счет подоходного налога и налога с продаж.

II. НАЛОГ НА ИМУЩЕСТВО: НАЛОГОВЫЕ СТАВКИ И НАЛОГОВЫЕ СТАВКИ

ОЦЕНКА, умноженная на НАЛОГОВЫЕ СТАВКИ, дает НАЛОГОВЫЙ СЧЕТ

Сумма налогового счета определяется двумя факторами: (1) оценкой и (2) ставкой налога на имущество для каждой юрисдикции (штата, округа и муниципалитета). Оценки основаны на справедливой рыночной стоимости имущества и выдаются Департаментом по оценкам и налогообложению, агентством правительства штата.Ставки налога на имущество устанавливаются каждой единицей правительства (штата, округа и муниципалитета).

ОЦЕНКИ

Переоценка недвижимости проводится раз в три года, и владельцы недвижимости уведомляются о любых изменениях в своей оценке в конце декабря. Округа содержат 3 региона (цикла) переоценки, что позволяет ежегодно переоценивать примерно 1/3 счетов собственности.

Оценочные значения собственности заверяются Департаментом по оценке и налогообложению местных органов власти, а затем конвертируются в счета по налогу на имущество с применением ставок налога на имущество в данной юрисдикции.

НАЛОГОВЫЕ СТАВКИ

Ставки налога на имущество сильно различаются. Государство не налагает никаких ограничений на налоги на имущество, что дает городам и округам право устанавливать налоговые ставки на уровне, необходимом для финансирования государственных услуг. Эти ставки могут увеличиваться, уменьшаться или оставаться неизменными из года в год. Если предлагаемая ставка налога увеличивает общие поступления от налога на имущество, руководящий орган должен объявить об этом факте и провести публичные слушания по новой ставке налога. Это называется процессом постоянной ставки налога на доход.

Эффективная ставка налога представляет собой комбинацию налоговых ставок штата, округа и муниципалитета. Ставки налога на имущество выражаются в сумме в долларах за 100 долларов оценки. Например, для собственности со справедливой рыночной стоимостью 100 000 долларов США налоги на имущество будут рассчитаны путем деления оценки на 100 и умножения произведения на ставку налога на имущество. Используя для этого примера эффективную налоговую ставку 1,08 доллара за 100 долларов (1 доллар местный налог на имущество плюс 0,08 доллара США налог на имущество штата), сумма подлежащих уплате налогов на имущество будет рассчитана следующим образом: 100 000 долларов, разделенные на 100, умноженные на 1 доллар.08, что составляет 1080 долларов США.

III. ПРОЦЕСС ОЦЕНКИ

СПРАВЕДЛИВАЯ СТОИМОСТЬ

Статья 15 Декларации прав Конституции Мэриленда требует, чтобы вся собственность оценивалась и облагалась налогом единообразно. Закон штата особо требует, чтобы вся налогооблагаемая собственность оценивалась на основе ее справедливой рыночной стоимости. Суды также истолковали это требование как означающее, что оценка должна основываться на справедливой рыночной стоимости собственности.

ПОДХОДЫ К ЦЕННОСТИ

Оценка основана на оценке справедливой рыночной стоимости недвижимости. Оценка — это оценка стоимости. Оценщики — это оценщики, которые оценивают стоимость имущества для целей налогообложения. Оценщиков обучают использовать стандартные подходы и методы оценки для определения оценочной стоимости. Существует три общепринятых подхода к оценке рыночной стоимости: (1) коммерческий подход, (2) затратный подход и (3) доходный подход. Несмотря на различия в методах расчета, каждый подход предназначен для определения справедливой рыночной стоимости недвижимости.

ЭТАП ОЦЕНКИ

Для любого увеличения полной денежной стоимости собственности закон штата требует, чтобы увеличение стоимости по сравнению со старой оценкой было «поэтапным» в течение следующих трех лет. В качестве примера возьмем новую оценку в 130 000 долларов по сравнению со старой оценкой в 100 000 долларов. В этом примере новая оценка на 30 000 долларов выше, чем старая оценка. Это увеличение на 30 000 долларов «поэтапно» равноценно в течение следующих трех лет: 1-й год — 110 000 долларов; 2-й год — 120 000 долларов США; и 3-й год — 130 000 долларов.

IV. ЖИЛЫЕ ОЦЕНКИ

ОЦЕНКА

В Мэриленде насчитывается более 2,3 миллиона счетов недвижимого имущества. Департамент оценки и налогообложения должен проводить оценку каждого из этих объектов недвижимости один раз в три года. Для выполнения этой задачи Департамент нанимает и обучает оценщиков проверять, анализировать рынки и оценивать недвижимость. Оценщики обучены и обучены надлежащим подходам и методам оценки и должны быть знакомы с местными характеристиками собственности, которые влияют на стоимость.

Два подхода к оценке, используемые оценщиками для оценки справедливой рыночной стоимости жилой недвижимости, включают: (1) подход продаж и (2) метод затрат. Доходный подход, упомянутый в предыдущем разделе, подходит для собственности, которая приносит поток доходов от аренды или договоров аренды.

ПОДХОД К ПРОДАЖЕ

Предпосылка продажного подхода заключается в том, что справедливая рыночная стоимость данного имущества (называемого объектом собственности) может быть определена путем изучения продажных цен на сопоставимые объекты недвижимости.Если аналогичная недвижимость будет продана примерно за 100 000 долларов, можно предположить, что другая сопоставимая недвижимость будет продаваться в диапазоне от 100 000 долларов. Ключом к подходу к продажам является сопоставимость и наличие достаточного количества данных.

СТОИМОСТЬ ПОДХОДА

Предпосылка затратного подхода заключается в том, что справедливая рыночная стоимость данной собственности равна общей стоимости строительства аналогичного улучшения за вычетом амортизации, связанной с возрастом и состоянием, и ценой земли. Например, если стоимость строительства фермы площадью 1800 квадратных футов составляет 70 000 долларов, то при стоимостном подходе предполагается, что потенциальный покупатель не заплатит более 70 000 долларов плюс стоимость земли за дом, который уже построен.Если существующий дом не был новым, его можно было продать менее чем за 70 000 долларов. Как правило, чем старше дом, тем больше потеря стоимости из-за износа. Дом, которому 10 лет, обычно продается дешевле, чем аналогичный дом, который был недавно построен.

Оценщики в Мэриленде используют сочетание методов продаж и затрат для оценки жилой недвижимости. Стоимость земли основана на продажном подходе. Однако, когда доступны ограниченные данные о продаже земли, может использоваться метод распределения или процентного соотношения.Стоимость жилища оценивается с использованием стоимостного подхода с поправочным коэффициентом для района. Коэффициент корректировки по соседству создается путем анализа продаж аналогичных смоделированных жилищ в аналогичных рыночных зонах.

V. ПОНИМАНИЕ ВАШЕЙ ОЦЕНКИ (ОЦЕНКА)

УВЕДОМЛЕНИЕ ОБ ОЦЕНКЕУведомление об оценке, выпущенное Департаментом оценки и налогообложения, информирует владельцев собственности о соотношении между старой и новой рыночной стоимостью. Из всех цифр, представленных в уведомлении, наиболее важной является общая новая справедливая рыночная стоимость.Это новая оценочная оценка как земли, так и построек (улучшений). Новая справедливая рыночная стоимость, указанная в уведомлении, может быть обжалована. Сроки подачи апелляции и инструкции предоставляются вместе с уведомлением.

ЗЕМЕЛЬНАЯ СТОИМОСТЬ

Местоположение земли является важным фактором при определении ее стоимости. Например, земля, расположенная у воды, обычно более ценна, чем земля, расположенная внутри страны. Точно так же земля, расположенная недалеко от городского центра, обычно более ценна, чем земля, расположенная за много миль. Оценщики рассматривают и анализируют продажу земли, чтобы определить факторы местоположения.При отсутствии достаточной информации о продаже земли оценщики оценивают стоимость земли, используя метод распределения или процентный метод. В этом методе используется оценка всего имущества с использованием продаж аналогичных домов с последующим разделением стоимости земли и улучшений на основе процента от общей суммы для каждого компонента. В зависимости от размера и / или типа земельного участка земля отображается в квадратных футах, акрах или количестве строительных площадок.

VI. РАБОЧАЯ ТАБЛИЦА ОЦЕНКИ

Клиент может получить копию своей ведомости по недвижимости в любое время в местном отделе оценки.В ведомости собственности подробно описаны улучшения и земельные участки, находящиеся в ведении отдела оценки. Рабочий лист собственности также содержит информацию, включая описание собственности, а также расчеты, сделанные для достижения оценочной сметы. ЗЕМЕЛЬНЫЕ СТАВКИВ таблице собственности указывается, как была рассчитана стоимость земли, с указанием размера земельного участка и используемых ставок. Обычно такая же ставка используется для минимального размера участка под застройку для аналогичных участков.Цены могут варьироваться в зависимости от размера, местоположения и зонирования. Участок, который превышает минимальный размер участка под застройку, требуемый зонированием, будет оцениваться по нескольким ставкам. Одна ставка будет за минимальную площадь, необходимую для строительства дома, а другая ставка (и) будет за земельный участок, превышающий то, что необходимо для строительства. Первая ставка известна как «основная» и дает основную стоимость домашнего сайта. Дополнительные ставки за «лишнюю землю» обычно ниже, чем «первичная» ставка, и иногда будут уменьшаться по мере увеличения размера земельного участка.

УЛУЧШЕНИЯТаблица собственности включает административные данные и подробную информацию о жилище; включая информацию о году постройки, качестве, состоянии, размере и дополнительных элементах, таких как террасы, ванные комнаты, камины или кондиционеры. В таблице собственности указаны базовые ставки за квадратный фут или любые фиксированные платежи, используемые для каждого компонента здания (улучшения). Также перечислены множители, коэффициенты, амортизация и другие корректировки.

Общие коэффициенты, перечисленные в таблице, описаны ниже:

«Множитель округа», указанный в таблице, является региональным множителем, который применяется к стоимости.Это объясняет региональные различия в стоимости и рынке по всему Мэриленду.

«Фактор качества», указанный в рабочем листе , представляет собой индекс, применяемый на основе выбора качества жилья. Выбор качества основан на числовой шкале от 1 до 9. Количество настроек и функций в жилище; дизайн и архитектура жилища; а строительные материалы и методы, использованные при строительстве жилища, — вот некоторые из соображений, которые помогают при выборе качества.

«Корректировка соседства», указанная на рабочем листе (ранее известная как индекс рыночной стоимости или MVI), представляет собой смесь между подходами к продажам и затратам, указанными ранее. «Корректировка района» позволяет применять рыночные факторы и влиять на стоимость жилья. Этот коэффициент корректировки предусматривает корректировки, основанные на таких элементах, как рыночное расположение жилища в пределах юрисдикции, спрос на типовой тип дома и рынок жилья в целом.

Анализ продаж района (ей) и модели (ей) жилья завершается в каждом цикле переоценки, чтобы определить корректировку района. Например, предположим, что стоимостной подход указывает на стоимость жилища в 70 000 долларов. Однако анализ продаж в этом районе показывает, что эта конкретная модель жилья была привлекательной на рынке недвижимости в последние годы и фактически продается за 77 000 долларов плюс стоимость земли. «Корректировка соседства» + 10% будет использована для корректировки рыночной стоимости в 77 000 долларов.«Корректировка района» выражается десятичной дробью (70 000 долларов США x 1,10 = 77 000 долларов США). «Корректировка соседства» также используется для уменьшения сметы, если анализ продаж показывает, что рынок меньше сметы. Если анализ рынка показал, что жилище продавалось примерно за 63 000 долларов, потребуется «MVI» в 0,90 (70 000 долларов x 0,90 = 63 000 долларов).

VII. ОБЖАЛОВАНИЕ ВАШЕЙ ОЦЕНКИ

(см. Также процесс апелляции)

ОБРАЩЕНИЕ

Уведомление содержит форму апелляции и инструкции, которые необходимо подать в местный отдел оценки в течение 45-дневного срока для апелляции.При рассмотрении вопроса об обжаловании оценки следует сосредоточить внимание на общей новой справедливой рыночной стоимости и на том, были ли сделаны какие-либо ошибки при улучшении характеристик объекта.ПЕРВАЯ СТУПЕНЬ — УРОВЕНЬ НАБЛЮДЕНИЯ

Каждый покупатель имеет право подать апелляцию на уведомление об оценке своего имущества в течение 45 дней с даты уведомления.

Целью апелляции уровня Супервайзера является обмен информацией.Это возможность для клиента узнать как можно больше о том, как была произведена оценка. Кроме того, заказчик должен учитывать любые факторы, которые могут повлиять на стоимость объекта недвижимости, по которому он будет обжалован. Вопрос об апелляции — справедливая рыночная стоимость недвижимости. После того, как вся информация, представленная на слушании, будет рассмотрена, клиенту будет отправлено «окончательное уведомление». «Последнее уведомление» указывает результат апелляции уровня Супервайзера.

ВТОРОЙ ЭТАП — АПЕЛЛЯЦИОННАЯ КОМИССИЯ ПО НАЛОГОВОЙ ОЦЕНКЕ ИМУЩЕСТВА

Последнее уведомление включает заявление о том, что клиент имеет право подать апелляцию в местный апелляционный совет по оценке налога на имущество в течение 30 дней с даты уведомления.Апелляционные советы расположены в каждой из 24 юрисдикций. Эти советы состоят из местных жителей юрисдикции, рекомендованных местным правительством и назначенных губернатором. Это отдельный и независимый от Департамента орган. Апелляция, поданная в Апелляционный совет по оценке налога на имущество (PTAAB), приведет к слушанию в Совете. Заказчику и оценщику будет предоставлена возможность представить свои аргументы относительно справедливой рыночной стоимости объекта недвижимости, в отношении которого проводится апелляция.Апелляция носит неформальный характер, и клиента не обязательно должен представлять адвокат. После того, как Правление рассмотрит информацию, представленную на слушании, обеим сторонам будет направлено письменное уведомление о решении. Апелляция в Совет также может быть подана в письменной форме, что устраняет необходимость присутствовать на слушании.

ТРЕТИЙ ШАГ — НАЛОГОВЫЙ СУД МЭРИЛЕНД

Решение Апелляционного совета по оценке налога на имущество может быть обжаловано любой стороной в Налоговом суде Мэриленда. Эта апелляция должна быть подана в письменной форме в течение 30 дней с даты принятия решения PTAAB.Налоговый суд Мэриленда (MTC) — независимый орган, назначаемый губернатором. Хотя разбирательство в MTC является более формальным, чем слушание PTAAB, оно по-прежнему считается неформальным административным слушанием. Плата за регистрацию не взимается, и адвокат не требуется. Заказчику и оценщику предоставляется возможность представить свои аргументы относительно справедливой рыночной стоимости недвижимости. Решение выносится обеим сторонам апелляции. Это последний административный шаг в процессе апелляции.Любая дальнейшая апелляция должна быть подана в окружной суд. Апелляция в окружной суд носит формальный характер, и суд изучает протокол, сделанный в налоговом суде Мэриленда, чтобы определить, допустил ли MTC ошибку с точки зрения закона.

VIII. ПРАВА ВЛАДЕЛЬЦА СОБСТВЕННОСТИ

Клиентам доступны различные права на протяжении всего процесса оценки и апелляции. Билль о правах собственника резюмирует многие разделы статьи о налогах на имущество, которые касаются с апелляциями, оценочным уведомлением и публичной информацией.Чтобы получить брошюру, в которой перечислены эти права, обратитесь в местный отдел оценки или зайдите на наш веб-сайт www.dat.maryland.gov в разделе «Недвижимость».IX. МЕРЫ ПО СМОТРЕНИЮ НАЛОГООБЛОЖЕНИЯ НА ИМУЩЕСТВО

Департамент по оценке и налогообложению управляет рядом программ освобождения от уплаты налога на имущество, которые специально разработаны для предоставления необходимых льгот определенным группам владельцев собственности.

Дополнительную информацию об этих программах можно получить, позвонив в отдел обслуживания налогоплательщиков Департамента по телефону (410) 767-4433 (район Балтимора) или 1-800-944-7403 (бесплатный звонок) в пределах Мэриленда.

ПРОГРАММА НАЛОГОВЫХ КРЕДИТОВ НА СОБСТВЕННОСТЬ

Программа налоговых скидок на недвижимость домовладельцев (прерыватель цепи) является самой крупной и наиболее важной программой, поскольку она предоставляет ежегодные налоговые льготы по налогу на недвижимость домовладельцам, которые соответствуют критериям

дохода. Эта финансируемая государством программа предоставляет более 58 миллионов долларов необходимой помощи домовладельцам, которые соответствуют критериям права, независимо от возраста.

Эти налоговые льготы не предоставляются автоматически. Домовладелец должен повторно подавать заявление каждый год и предоставлять информацию об общем валовом доходе семьи за предыдущий календарный год.Подача

крайний срок — 1 сентября.

Налоговый кредит определяется в соответствии с соотношением между доходом домовладельца и фактическим налогом на недвижимость, который взимается с основного места жительства владельца недвижимости. Налоговые льготы

рассчитывается по скользящей шкале, что приводит к уменьшению налогового кредита по мере увеличения валового дохода домохозяйства.

ПРОГРАММА НАЛОГОВОГО КРЕДИТА НА ДОМУ