Налоговый вычет

Заплатили налоги? Верните их у государства обратно!

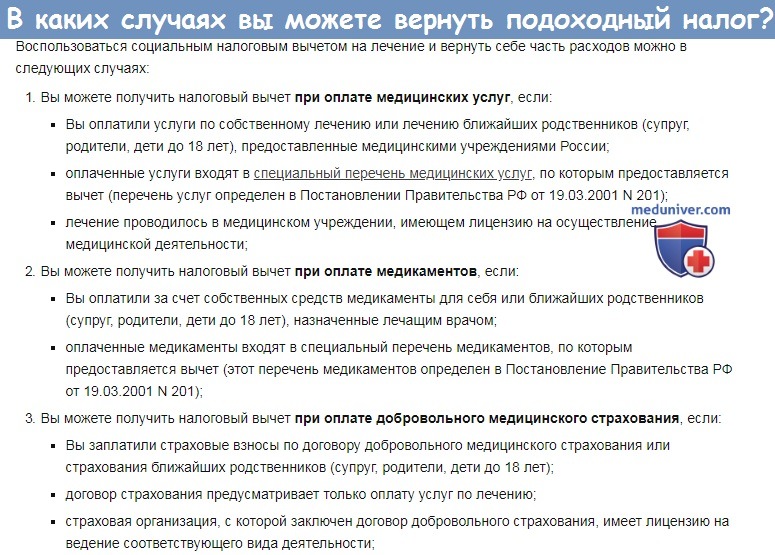

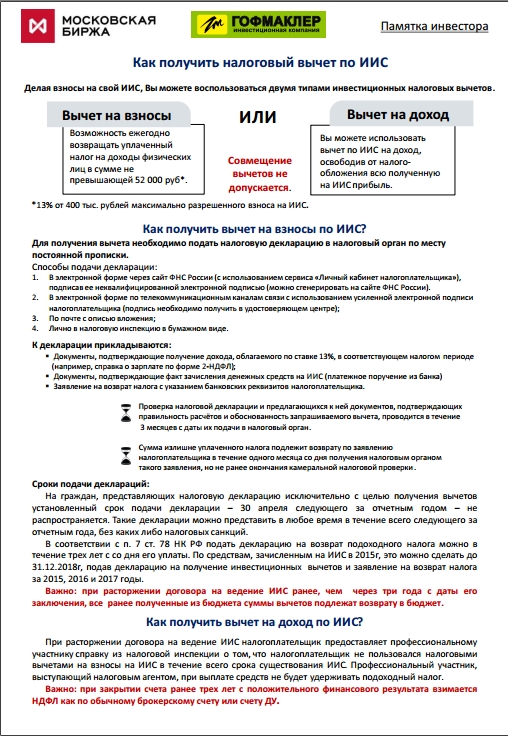

Значительная часть населения России платит налоги. Однако эту сумму можно уменьшить. Для этого существует налоговый вычет. Что это? При оформлении подобного вычета государство уменьшает сумму, с которой выплачиваются налоги. Так же называется возврат определённой части ранее уплаченного НДФЛ (налога на доходы физических лиц) при покупке недвижимости, расходах на лечение или обучение. Важно отметить, что налоговый вычет можно получить не только при оплате своих обследований и лекарств. Налог возвращают даже с суммы расходов на лечение близких родственников

Какие расходы можно включать в вычет на лечение

В сумму вычета можно включить такие расходы:

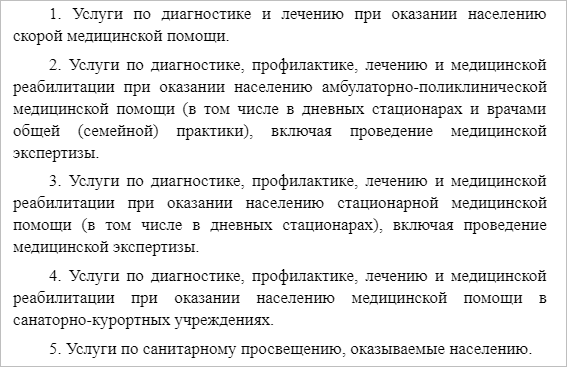

- Медицинские услуги — анализы, обследования, приемы врачей, процедуры в платных клиниках. При условии, что вы за это платили, то есть услуги не по полису ОМС, а за ваш счет.

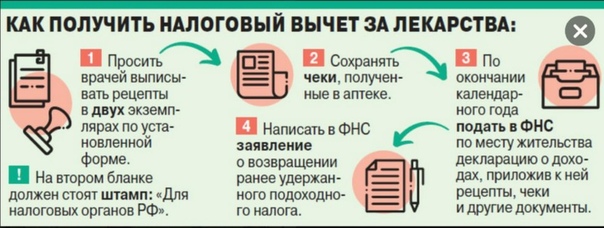

- Лекарства по назначению врача. С 2019 года вычет можно получить по расходам на любые препараты, а не только на те, что в перечне правительства.

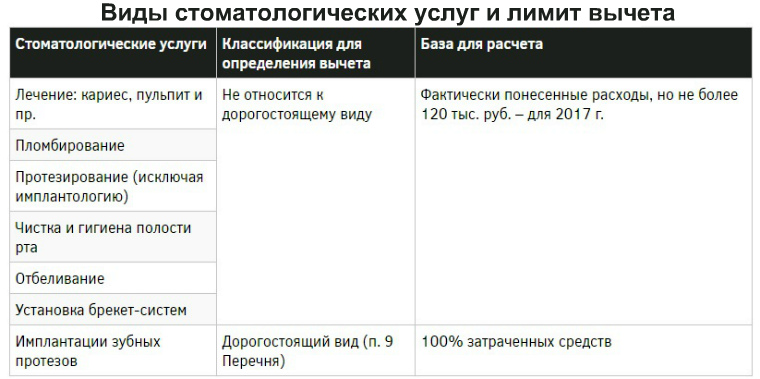

- Дорогостоящее лечение. Это единственный вид медицинских расходов, для которого нет лимита: к вычету принимаются любые суммы без ограничений. Виды дорогостоящего лечения есть в специальном перечне, за этим следит медицинская организация, когда выдает справку о стоимости услуг.

- Взносы по договору ДМС.

За каких родственников дают вычет на лечение

Вычет на лечение можно получить не только при оплате своих обследований и лекарств. Налог возвращают даже с суммы расходов на лечение близких родственников, но не любых, а только из ограниченного перечня.

Вот полный список родственников, лечение которых можно включить в свой налоговый вычет:

- Родители. Вычет дадут только при оплате лечения своих родителей. Если платить за родителей супруга или приемных, налог вернуть не получится.

Никаких требований к статусу родителей нет. Они могут работать по трудовому договору, а могут быть пенсионерами, безработными или самозанятыми ИП.

Никаких требований к статусу родителей нет. Они могут работать по трудовому договору, а могут быть пенсионерами, безработными или самозанятыми ИП. - Дети или подопечные до 18 лет. Вычет на лечение положен только за своих детей. Если платить за анализы и обследования детей супруга, даже когда они на полном обеспечении, НДФЛ вернуть нельзя. Еще есть важное условие по поводу возраста: ребенку должно быть не больше 18 лет. Причем факт обучения в очном вузе не продлевает этот возраст до 24 лет: так можно с обучением, а с лечением — только до 18 лет.

- Супруги. Если муж платит за жену, он может получить вычет. А жена вернет налог при оплате лечения мужа. Но брак должен быть официально зарегистрирован. Справка об оплате медицинских услуг и чеки на покупку лекарств могут быть оформлены на любого супруга: их расходы все равно считаются общими.

За других родственников вычет получить нельзя. В отличие от обучения, в этом списке нет братьев и сестер. Если оплатить лечение зубов или операцию для родной сестры, получить вычет будет нельзя.

Список родственников закрытый, и никаких дополнительных условий быть не может.

Как вернуть деньги за лечение

Сколько денег можно вернуть при оплате лечения родственников

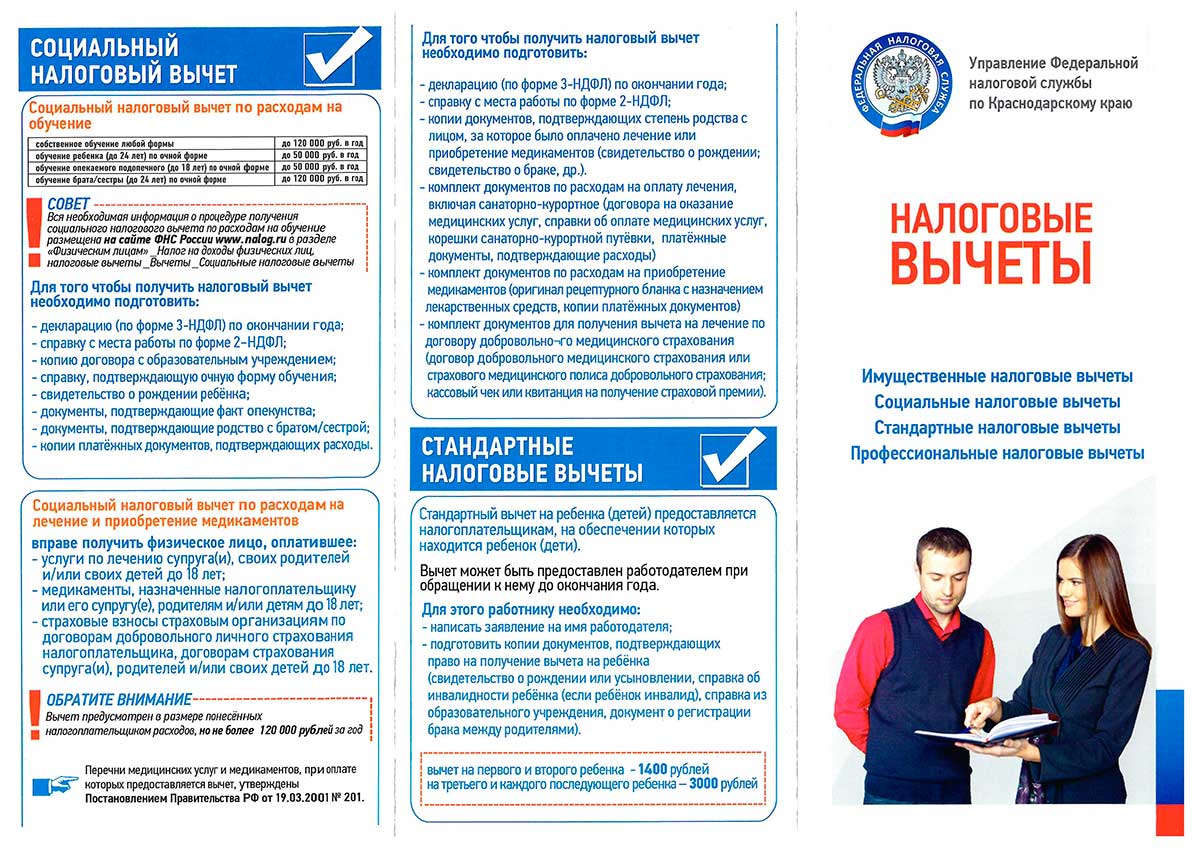

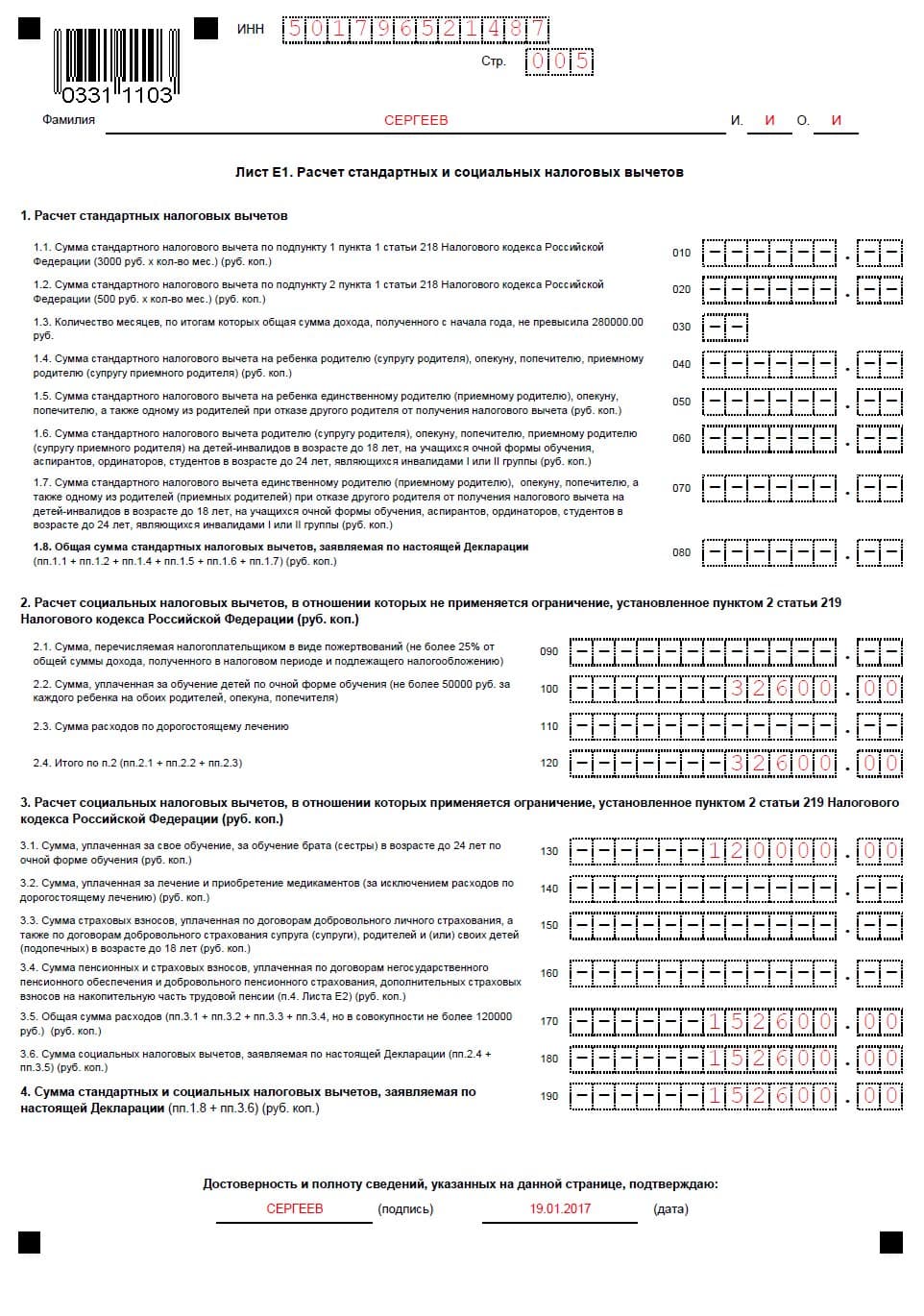

Лимит расходов. У вычета на лечение есть лимит — 120 000 Р в год. Это общее ограничение для нескольких социальных вычетов, например сюда же входят расходы на обучение. 120 000 Р — это ограничение не для каждого вида расходов, а для всех.

Вот какие расходы будут входить в лимит:

- Обучение.

- Лечение.

- ДМС.

- Добровольные взносы на пенсионное обеспечение.

- Добровольное страхование жизни.

- Дополнительные взносы на накопительную часть пенсии.

- Независимая оценка квалификации.

При оплате лечения родственников дополнительный вычет не дадут: и свои, и их расходы нужно включать в этот лимит.

В 120 000 Р не входят только расходы на обучение детей — там отдельное ограничение в 50 000 Р на каждого ребенка — и дорогостоящие виды лечения, которые принимаются к вычету без учета лимита. Еще есть социальный вычет на благотворительность, но у него отдельные условия и лимит считается в процентах.

Сколько денег вернут

Сумма вычета зависит от размера вашей зарплаты и стоимости лечения. В любом случае налоговая не вернет денег больше, чем уплачено НДФЛ за год. Посмотрим на примере:

Василий работает менеджером и получает 40 000 Р в месяц. За год он заработал 480 000 Р. 13% своей зарплаты он отдает государству в качестве налога (НДФЛ). За год он заплатил 480 000 × 0,13 = 62 400 Р.

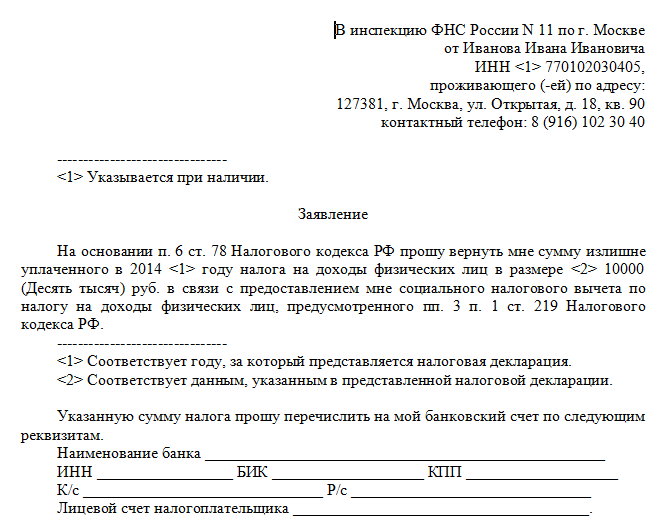

В 2015 году он потратил на лечение 80 000 Р. Василий собрал документы и подал заявление на налоговый вычет. После подачи заявления налоговая вычтет сумму лечения из дохода Василия за год и пересчитает его НДФЛ: (480 000 − 80 000) × 0,13 = 52 000 Р.

Получается, что Василий должен был заплатить 52 000 Р, а по факту заплатил 62 400 Р. Налоговая вернет ему переплату: 62 400 − 52 000 = 10 400 Р.

Налоговая вернет ему переплату: 62 400 − 52 000 = 10 400 Р.

Вычет можно оформить в течение трех лет, следующих за годом оплаты лечения.

Эти деньги поступят прямо на карту, но придется подождать.

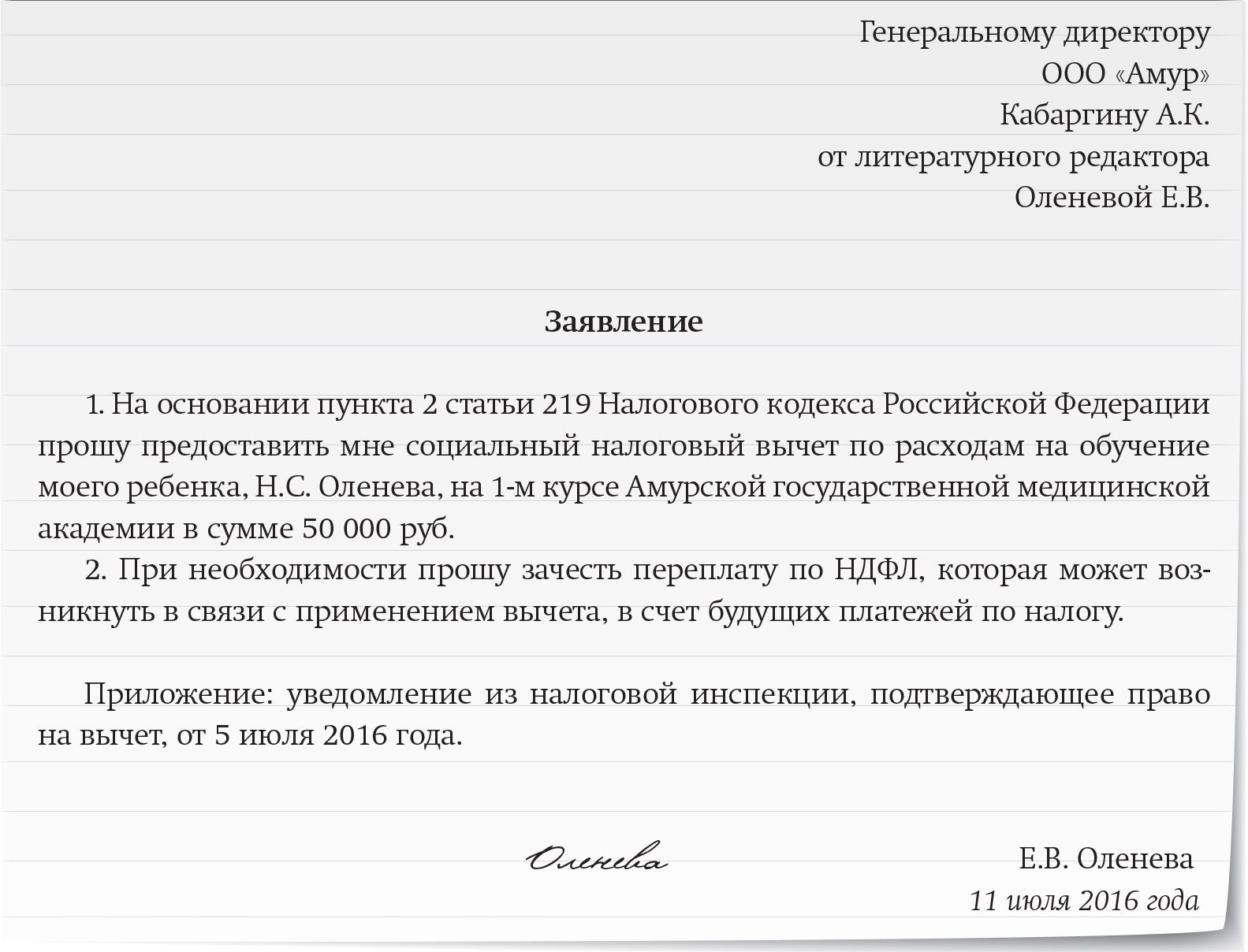

Как оформлять документы, если платите за родственников

- За супруга. При оплате лечения мужа или жены документы можно оформлять на кого угодно. Договор и квитанции могут быть на имя мужа или жены, для вычета это не имеет значения. Считается, что у них все общее. Одни и те же расходы может принять к вычету любой супруг, но только кто-то один. Еще их можно поделить между собой, это помогает вернуть больше налога с учетом лимита.

- За детей и родителей. Платежные документы должны быть оформлены на того, кто платит и хочет получить вычет. Если квитанции и справка оформлены на маму, сыну не дадут вычет по этим расходам. Хотя можно попробовать решить этот вопрос с помощью обычной письменной доверенности. В договоре на медицинские услуги должна быть формулировка, из которой понятно, что его заключают вот с этим человеком — тем, кто заявит вычет, — на лечение вот этого родственника.

Как вернуть НДФЛ с расходов на лечение за прошлый год

За прошлый год можно вернуть налог только по декларации. Через работодателя возвращают только в текущем году.

Вот инструкция:

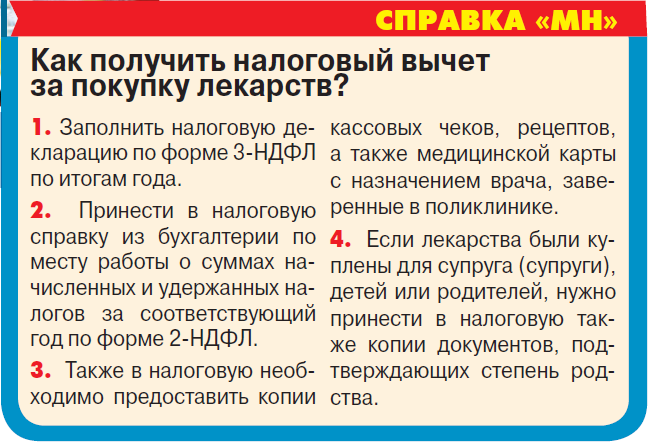

- Возьмите справки об оплате медицинских услуг. Это специальный документ, его должна выдать организация, которой вы платили за лечение. Сейчас все хранится в электронном виде, поэтому обычно даже чеки предъявлять не нужно. В справке будет указан код — «1» или «2». Если стоит «1», то нужно учитывать лимит, если «2» — к вычету примут всю сумму.

- Сделайте копии документов, которые подтверждают ваше родство: свидетельств о рождении и браке.

- Заполните декларацию 3-НДФЛ в личном кабинете на сайте nalog.ru. Ее можно заполнять в специальной программе или сдавать на бумаге, но через сайт — это самый простой, быстрый и удобный способ, который застрахует вас от ошибок и ускорит проверку.

Чтобы получить документы для налогового вычета Вы можете обратиться с заявкой к администратору-кассиру в наш Центр или отправить запрос в электронном виде, заполнив форму ниже.

Уважаемые пациенты, при заполнении формы обязательно указывайте:

- контактные данные

- период за который нужно предоставить документы

Как получить налоговый вычет

Выдержка из ст. 219 НК РФ (часть II)

Социальные налоговые вычеты

1. При определении размера налоговой базы в соответствии с пунктом 3 статьи 210 настоящего Кодекса налогоплательщик имеет право на получение следующих социальных налоговых вычетов (в ред. Федерального закона от 24. 07.2007 N 216-ФЗ): в сумме, уплаченной налогоплательщиком в налоговом периоде за услуги по лечению, предоставленные ему медицинскими учреждениями Российской Федерации в сумме, уплаченной налогоплательщиком за услуги по лечению супруга (супруги), своих родителей и (или) своих детей в возрасте до 18 лет в медицинских учреждениях РФ (в соответствии с перечнем медицинских услуг, утверждаемым Правительством РФ). Вычет сумм оплаты стоимости лечения и (или) уплаты страховых взносов предоставляется налогоплательщику, если лечение производится в медицинских учреждениях, имеющих соответствующие лицензии на осуществление медицинской деятельности, а также при представлении налогоплательщиком документов, подтверждающих его фактические расходы на лечение, приобретение медикаментов или на уплату страховых взносов. Указанный социальный налоговый вычет предоставляется налогоплательщику, если оплата лечения и (или) уплата страховых взносов не были произведены организацией за счет средств работодателей.

07.2007 N 216-ФЗ): в сумме, уплаченной налогоплательщиком в налоговом периоде за услуги по лечению, предоставленные ему медицинскими учреждениями Российской Федерации в сумме, уплаченной налогоплательщиком за услуги по лечению супруга (супруги), своих родителей и (или) своих детей в возрасте до 18 лет в медицинских учреждениях РФ (в соответствии с перечнем медицинских услуг, утверждаемым Правительством РФ). Вычет сумм оплаты стоимости лечения и (или) уплаты страховых взносов предоставляется налогоплательщику, если лечение производится в медицинских учреждениях, имеющих соответствующие лицензии на осуществление медицинской деятельности, а также при представлении налогоплательщиком документов, подтверждающих его фактические расходы на лечение, приобретение медикаментов или на уплату страховых взносов. Указанный социальный налоговый вычет предоставляется налогоплательщику, если оплата лечения и (или) уплата страховых взносов не были произведены организацией за счет средств работодателей.

2. Социальные налоговые вычеты, указанные в пункте 1 настоящей статьи, предоставляются при подаче налоговой декларации в налоговый орган налогоплательщиком по окончании налогового периода.(в ред. Федеральных законов от 29.12.2000 N 166-ФЗ, от 24.07.2007 N 216-ФЗ, от 27.12.2009 N 368-ФЗ). При обычном лечении можно вернуть 13 процентов со 120 тысяч, при дорогостоящем лечении те же 13 процентов от полной суммы лечения*

Для оформления налогового вычета необходимо получить следующие документы

1. Договор на оказание услуг по лечению

2. Копию лицензии медицинского учреждения

3. Справку об оплате медицинских услуг для предоставления в налоговые органы (выдаётся бухгалтером ООО «Тари Дент», при предъявлении ИНН физического лица и чеков об оплате услуг).

*Согласно перечню дорогостоящих видах лечения, утвержденным постановлением правительства РФ от 19.03.2001 №201

Налоговый вычет на медицинские услуги

Налоговый вычет на медицинские услуги

В каких случаях можно получить налоговый вычет по расходам на медицину?

Если вы работали и уплачивали подоходный налог в размере 13%, одновременно оплачивая медицинские услуги, лекарственные препараты или страховые взносы в рамках добровольного медицинского страхования (ДМС), вы можете вернуть часть уплаченного НДФЛ.

Оформить вычет можно, если вы расходовали средства:

- на себя;

- на родителей;

- на детей (подопечных) в возрасте до 18 лет;

- на супруга (супругу).

При этом платежные документы в любом случае должны быть оформлены на ваше имя.

Для получения вычета по расходам на медицину действует стандартный срок давности — оформить его можно в течение трех лет с того момента, как вы понесли расходы.

Порядок предоставления социального налогового вычета по расходам на лечение и приобретение медикаментов определен п.3 ст. 219 НК РФ.

Важное замечание: Перечни медицинских услуг и медикаментов, при оплате которых предоставляется вычет, утверждены Постановлением Правительства РФ от 19.03.2001 № 201.

Чтобы подать заявление на получение налогового вычета, вам потребуются следующие документы:

- Налоговая декларация по форме 3-НДФЛ за год, в котором было оплачено лечение;

- Справка о доходах с работы по форме 2-НДФЛ за соответствующий год;

- Копия договора с медицинским учреждением на оказание медицинских услуг или договор-оферта и заявление на присоединение;

- Копия лицензии медицинского учреждения на осуществление медицинской деятельности;

- Копии чеков об оплате медицинских услуг.

Заказать справку для получения налоговых льгот на лечение

Если вы получали медицинские услуги в медицинском центре «Губернский лекарь», вы можете отправить запрос на подготовку справки на эл.почту [email protected], указав:

- ФИО, дату рождения

- Контактный номер телефона

- срок оказания услуг

Укажите ваших родственников (детей или родителей), если хотите получить льготы за оплату лечения

11 янв. 2021 г.

Просмотры: 1912

Налоговый вычет за протезирование зубов: оформление, получение

Куда обратиться и какие необходимы документы

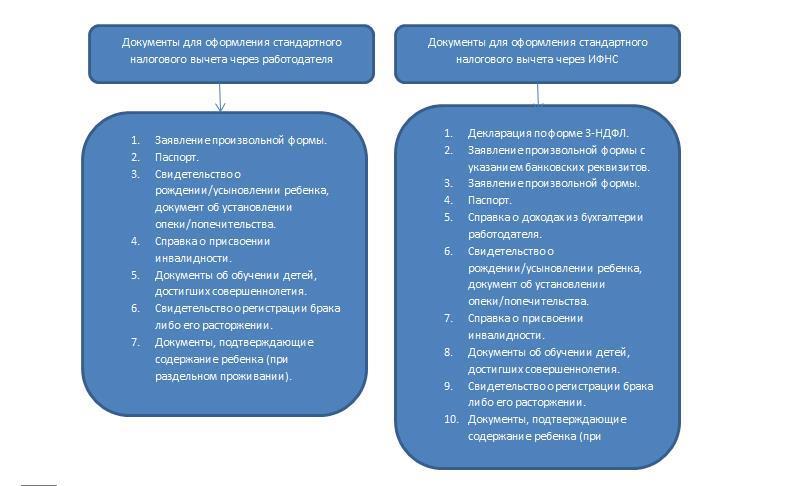

Для своевременного получения вычета на протезирование зубов лучше заранее подготовиться и изучить информацию. Вычет можно оформить в двух инстанциях:

— налоговая служба

— место работы

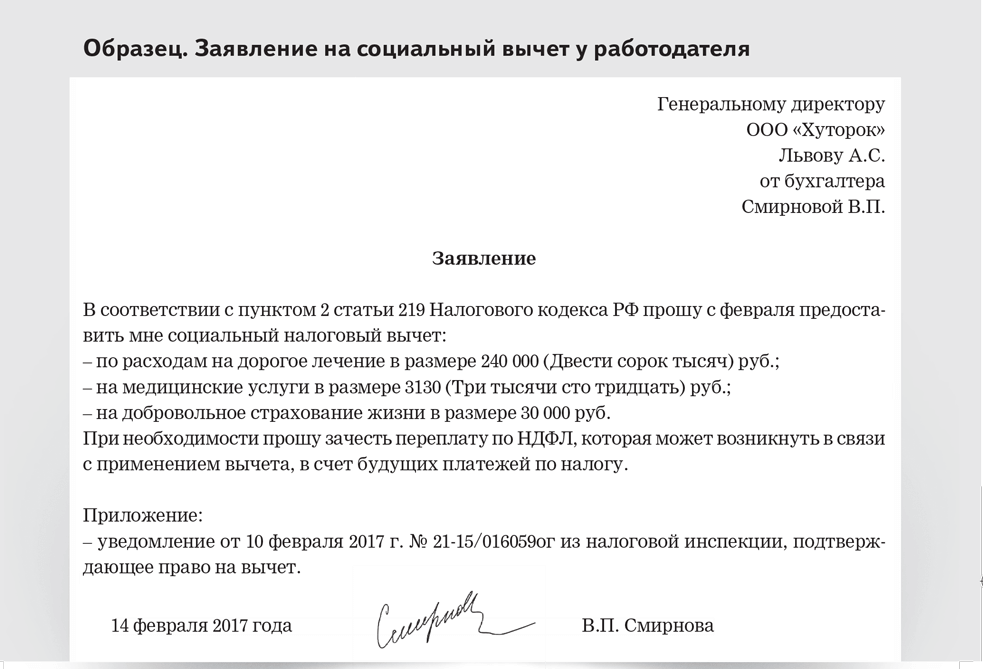

Помимо налоговой службы можно оформлять документы через сайт Госуслуги или МФЦ. При оформлении налогового вычета через работодателя подготовленные документы сначала всё равно необходимо сдать на проверку в налоговую инспекцию. Обычно такая проверка занимает около 3 месяцев. После рассмотрения и в случае утверждения выдаётся уведомление для бухгалтерии организации работодателя. Работник прикладывает заявление на возврат налогового вычета и после этого НДФЛ с заработной платы не удерживается.

Обычно такая проверка занимает около 3 месяцев. После рассмотрения и в случае утверждения выдаётся уведомление для бухгалтерии организации работодателя. Работник прикладывает заявление на возврат налогового вычета и после этого НДФЛ с заработной платы не удерживается.

Документы, необходимые для возврата налога за протезирование:

- Декларация 3-НДФЛ. Это отчётный документ физического лица по налогу на доходы.

- Справка 2-НДФЛ. Представляет собой документ, в котором указаны сведения об источнике дохода, заработной плате и удержанных налогах за необходимый период времени.

- Копии удостоверения личности, обязательно с указанным местом регистрации.

- Заявление, в котором указаны стоимость, вид лечения, время, реквизиты для оплаты.

- Заверенная на каждой странице копия договора с медицинским учреждением, в котором проводилось лечение.

- Копия лицензии или документ, подтверждающий лицензию на осуществлением медицинской деятельности учреждения, где проводилось лечение.

- Ксерокопии всех платёжных документов: чеков, квитанций.

Это стандартный список документов, в который могут быть внесены изменения непосредственно налоговым инспектором. Точную информацию и полный перечень необходимых документов лучше уточнять в налоговой службе по месту обращения.

Важно тщательно готовить необходимые бумаги и следить за правильность оформления документации в медицинском учреждении, где проходит лечение. Из-за отсутствия хотя бы одного документа налоговая инспекция может отказать в рассмотрении.

Если планируется получение налогового вычета за протезирование члена семьи, то необходимо предъявлять документ, подтверждающий родство. При оформлении возврата за другого человека также важно заранее указать в платёжных документах нужного плательщика.

Начинать подготовку документов нужно по окончании года, в котором было оплачено лечение. Оформлять налоговый возврат возможно за медицинские услуги, оказанные в течение предыдущих 3 лет. Выплаты производят на указанный расчетный счет при положительном решении, спустя 4 месяца после подачи необходимых документов. Либо не удерживают НДФЛ при начислении заработной платы.

Выплаты производят на указанный расчетный счет при положительном решении, спустя 4 месяца после подачи необходимых документов. Либо не удерживают НДФЛ при начислении заработной платы.

Налоговый режим возврата государственных и местных налогов

В Rev. Rul. 2019-11, опубликованное в пятницу, IRS рассмотрело вопрос о том, как давно действующее правило налоговых льгот взаимодействует с новым лимитом в размере 10 000 долларов США на вычеты государственных и местных налогов, чтобы определить часть любого возмещения налогов штата или местного налога, которая должна быть включена в федеральный налог налогоплательщика. налоговая декларация о доходах.

сек. 164 обычно предусматривает детализированный вычет по определенным налогам, уплаченным или начисленным в течение налогового года. Однако разд. 164 (b) (6), как это добавлено законом, известным как Закон о сокращении налогов и занятости (TCJA), P.L. 115-97 ограничивает индивидуальный вычет совокупной суммы государственных и местных налогов, уплаченных в течение календарного года, до 10 000 долларов (5 000 долларов в случае, если женатый человек подает отдельную декларацию). П. 111 (a), который частично кодифицирует правило налоговых льгот, исключает из сумм валового дохода, относящихся к возмещению в течение налогового года, любую сумму, вычтенную в любом предыдущем году в той степени, в которой эта сумма не уменьшала сумму налога, наложенного согласно Главе 1. Кодекса.

П. 111 (a), который частично кодифицирует правило налоговых льгот, исключает из сумм валового дохода, относящихся к возмещению в течение налогового года, любую сумму, вычтенную в любом предыдущем году в той степени, в которой эта сумма не уменьшала сумму налога, наложенного согласно Главе 1. Кодекса.

Налогоплательщикам, которые перечисляют вычеты и которые уплатили государственные и местные налоги сверх государственных и местных пределов налоговых вычетов, может не потребоваться включать весь возврат налогов штата или местных налогов в доход в следующем году.Согласно IRS, ключевой частью этого определения является расчет суммы, которую налогоплательщик вычел бы, если бы налогоплательщик уплатил только фактическое государственное и местное налоговое обязательство, без возмещения и без причитающегося остатка.

Таким образом, IRS постановило, что если налогоплательщик получил налоговую выгоду от удержания государственных или местных налогов в предыдущем налоговом году и налогоплательщик возмещает все или часть этих налогов в текущем налоговом году, налогоплательщик должен включить в валовой доход меньшую из:

- Разница между общими детализированными вычетами налогоплательщика, произведенными в предыдущем году, и суммой детализированных вычетов, которые налогоплательщик взял бы в предыдущем году, если бы налогоплательщик уплатил надлежащую сумму государственного и местного налога; или

- Разница между детализированными вычетами налогоплательщика, произведенными в предыдущем году, и стандартной суммой вычетов за предыдущий год, если налогоплательщик не был лишен возможности использовать стандартные вычеты в предыдущем году.

Этот холдинг применяется для возмещения любого государственного или местного налога, в том числе государственного или местного подоходного налога и государственного или местного налога на недвижимое или личное имущество.

IRS предоставило четыре примера в постановлении о доходах, чтобы проиллюстрировать взаимодействие лимита и правила налоговых льгот. Налоговое управление США отметило, что это решение не влияет на возврат налогов штата или местного самоуправления, полученные в 2018 году и подлежащие отчетности в декларациях за 2018 год, которые налогоплательщики подают в этом сезоне.

AICPA запросил руководство по этому вопросу у IRS в своих рекомендациях от июня 2018 года для руководства на 2018-2019 годы.

— Салли П. Шрайбер , JD, ([email protected]) — старший редактор JofA .

Как возместить медицинские удержания до налогообложения через платежную ведомость | Small Business

Если вы предлагаете своим сотрудникам медицинское страхование до вычета налогов, вы делаете это в рамках плана Раздела 125 или плана кафетерия, который освобождает их страховые взносы от определенных налогов. По какой-то причине вам может потребоваться возместить медицинские взносы сотрудника.Это может произойти, например, если она прекратила свое медицинское страхование, но вы не остановили ее удержания в системе заработной платы. Когда вы возмещаете вычет до вычета налогов, деньги теряют налоговое преимущество.

По какой-то причине вам может потребоваться возместить медицинские взносы сотрудника.Это может произойти, например, если она прекратила свое медицинское страхование, но вы не остановили ее удержания в системе заработной платы. Когда вы возмещаете вычет до вычета налогов, деньги теряют налоговое преимущество.

Сумма возмещения

Укажите сумму, причитающуюся работнику. Например, если вычет должен был прекратиться два двухнедельных платежных периода назад, добавьте суммы, полученные из ее зарплаты за четырехнедельный период. Также убедитесь, что вычет только по медицинским показаниям. Допустим, она также участвует в вашем стоматологическом плане до вычета налогов, который осуществляется в виде отдельного вычета из заработной платы ее медицинского плана.Если она прекратила оба покрытия, а вы не смогли прекратить вычеты, вы вернете оба.

Налоговые льготы

В соответствии с руководящими принципами Налоговой службы, медицинские взносы до вычета налогов исключаются из федерального подоходного налога, налога на социальное обеспечение и медицинское страхование. Правила штата и местного подоходного налога в отношении медицинских вычетов до уплаты налогов различаются. Во многих случаях применяется тот же режим, что и федеральный закон. Тем не менее, обратитесь в агентство государственных доходов за разъяснениями, потому что могут применяться исключения. Например, в Пенсильвании действуют особые условия, при которых взносы на медицинское страхование до вычета налогов исключаются из подоходного налога штата, например, в случае болезни, госпитализации, инвалидности или смерти.

Правила штата и местного подоходного налога в отношении медицинских вычетов до уплаты налогов различаются. Во многих случаях применяется тот же режим, что и федеральный закон. Тем не менее, обратитесь в агентство государственных доходов за разъяснениями, потому что могут применяться исключения. Например, в Пенсильвании действуют особые условия, при которых взносы на медицинское страхование до вычета налогов исключаются из подоходного налога штата, например, в случае болезни, госпитализации, инвалидности или смерти.

Код возврата

Разработайте уникальную категорию в своей системе расчета заработной платы для определения возмещений для удержаний до налогообложения. Например, вы можете назвать это «Возврат до вычета налогов». В этой категории вы можете установить соответствующие коды, такие как «S125 Med Ref» или «S125 Den Ref. При возмещении не используйте тот же код, который вы применили для вычета. Использование одного и того же кода может вызвать путаницу с точки зрения бухгалтерского учета, поскольку обе транзакции имеют разное значение. Кроме того, вычет не облагается налогом, а возврат — нет, поэтому требуются другие расчеты.Отформатируйте категорию возмещения в своей системе расчета заработной платы, чтобы налоги применялись только к сумме возмещения, которая не облагалась налогом. Ваш поставщик программного обеспечения для расчета заработной платы может помочь вам в этом процессе.

Кроме того, вычет не облагается налогом, а возврат — нет, поэтому требуются другие расчеты.Отформатируйте категорию возмещения в своей системе расчета заработной платы, чтобы налоги применялись только к сумме возмещения, которая не облагалась налогом. Ваш поставщик программного обеспечения для расчета заработной платы может помочь вам в этом процессе.

Процесс оплаты

Чтобы применить возврат, введите отрицательную сумму возврата под соответствующим кодом. Программное обеспечение будет применять суммы федерального подоходного налога, налога на социальное обеспечение, налога на медицинское обслуживание, а также применимых государственных и местных налогов. Если сумма возврата не освобождена от конкретного налога, поскольку вы уже удерживали налог, когда производили вычет, налог не должен выплачиваться снова.Возврат приводит к увеличению заработной платы сотрудника, и сумма возмещения должна быть указана в ее квитанции о заработной плате под соответствующим кодом.

Соображения

Отчисления до налогообложения не показываются в качестве налогооблагаемой заработной платы в годовом W-2 работника, поскольку они освобождены от налогов. Теперь, когда вы вернули деньги как облагаемые налогом, вы должны включить их в ее облагаемую налогом заработную плату за текущий год, чтобы они отражались как таковые в ее W-2.

Теперь, когда вы вернули деньги как облагаемые налогом, вы должны включить их в ее облагаемую налогом заработную плату за текущий год, чтобы они отражались как таковые в ее W-2.

Ссылки

Ресурсы

Биография писателя

Грейс Фергюсон профессионально пишет с 2009 года.Обладая 10-летним опытом в области выплат сотрудникам и администрирования заработной платы, Фергюсон много писал по темам, связанным с трудоустройством и финансами. Как писатель-исследователь, она публиковалась в The Sage Encyclopedia и Mission Bell Media.

Налоговые вычеты Снижают налоги, увеличивают возврат в 2020 году

Налоговые вычеты уменьшают ваш Скорректированный валовой доход или AGI в вашей налоговой декларации, тем самым либо увеличивая размер возврата налога, либо уменьшая налоги. Дело не только в том, сколько вы зарабатываете, но и в том, сколько вы получите на свой собственный пирог.

Когда вы подготавливаете и подаете налоговую декларацию на eFile. com, налоговое приложение предлагает вам указать применимые налоговые вычеты и налоговые льготы. Это даст вам уверенность в том, что вы не упустите ни одного квалифицированного вычета.

com, налоговое приложение предлагает вам указать применимые налоговые вычеты и налоговые льготы. Это даст вам уверенность в том, что вы не упустите ни одного квалифицированного вычета.

Налоговые льготы аналогичны налоговым вычетам, но они уменьшают ваш налоговый счет в соотношении доллар к доллару. Мы сравним налоговые вычеты с налоговыми льготами более подробно ниже и перечислим наиболее популярные налоговые вычеты, которые вы можете претендовать на подачу налоговой декларации.

Налоговые вычеты могут быть сложными, поэтому позвольте eFile.com поможет вам с вашими выводами, если эта информация ошеломляет вас. Мы определим, какие вычеты лучше всего подходят для вас, основываясь на ваших ответах на несколько простых налоговых вопросов. Затем мы рассчитаем для вас сумму удержания. Это так просто!

Что такое налоговый вычет?

Налоговые вычеты уменьшают ваш Скорректированный валовой доход или AGI и, следовательно, ваш налогооблагаемый доход в вашей налоговой декларации. В результате ваши общие налоги уменьшаются. Это может привести к увеличению суммы возврата налога, уменьшению суммы налогов, которую вы должны, или к уравновешиванию налогов — отсутствию возврата или задолженности по налогам.

В результате ваши общие налоги уменьшаются. Это может привести к увеличению суммы возврата налога, уменьшению суммы налогов, которую вы должны, или к уравновешиванию налогов — отсутствию возврата или задолженности по налогам.Срок предъявления претензий по вычету

Как правило, соответствующие расходы на налоговый вычет должны происходить в течение данного налогового года, с 1 января по 31 декабря, поэтому вы можете указать их в своей налоговой декларации. Исключением могут быть пенсионные взносы или взносы в план медицинского страхования, которые могут быть сделаны в течение определенного периода времени в следующем календарном году данного налогового года; обычно не позднее срока подачи налоговой декларации. Пожалуйста, проверьте конкретные сроки плана (ов). Стандартный или постатейный вычет? Это методы удержания в зависимости от того, как вы применяете вычеты в форме налоговой декларации.Налоговое приложение eFile.com определит, какой из налоговых льгот является для вас наиболее выгодным: перечислять ли они в своей декларации или использовать стандартные вычеты. Просто введите свои налоговые данные и получите результаты при подготовке на eFile.com. Это решение может быть трудным, поскольку есть преимущества для обоих в зависимости от вашей личной налоговой ситуации — eFile поможет вам выбрать наиболее выгодный метод.

Просто введите свои налоговые данные и получите результаты при подготовке на eFile.com. Это решение может быть трудным, поскольку есть преимущества для обоих в зависимости от вашей личной налоговой ситуации — eFile поможет вам выбрать наиболее выгодный метод.

Если человек не соответствует требованиям как иждивенец, он может быть классифицирован как соответствующий родственник. Узнайте через RELucator. Совет: даже если там написано «родственник», этот человек не обязательно должен быть вашим родственником (парнем, девушкой и т. Д.).) Как упоминалось ранее, вы можете заявить о человеке как о соответствующем иждивенце или родственнике.

Здесь, на сайте eFile.com, вы можете легко узнать, прежде чем подготовить и подать налоговую декларацию в электронном виде. В большинстве случаев, если это не ваш ребенок, сначала начните с инструмента RELucator. Всегда используйте оба инструмента, если сомневаетесь или если один из инструментов дает вам отрицательный ответ. После использования RELucator проверьте также DEPENDucator. Вычеты по событиям, изменяющим жизнь

Брак, развод, дети, покупка или продажа дома, смерть и смена работы — все это события, меняющие жизнь, которые могут иметь последствия для вашего статуса подачи налоговой декларации и соответствующих налоговых вычетов.Если с вами произошло какое-либо из этих или других событий, изменивших вашу жизнь, щелкните и проверьте этот список. Когда вы подготавливаете и подаете налоговую декларацию в электронном виде, вас спросят об этих и других налоговых вычетах. Вам нужно будет ввести информацию, и приложение eFile.com выполнит вычисления за вас. Вычет процентов по ипотеке, как указано вам в форме 1098, строка 1, может быть заявлен как вычитаемый расход в вашей налоговой декларации.

Здесь, на сайте eFile.com, вы можете легко узнать, прежде чем подготовить и подать налоговую декларацию в электронном виде. В большинстве случаев, если это не ваш ребенок, сначала начните с инструмента RELucator. Всегда используйте оба инструмента, если сомневаетесь или если один из инструментов дает вам отрицательный ответ. После использования RELucator проверьте также DEPENDucator. Вычеты по событиям, изменяющим жизнь

Брак, развод, дети, покупка или продажа дома, смерть и смена работы — все это события, меняющие жизнь, которые могут иметь последствия для вашего статуса подачи налоговой декларации и соответствующих налоговых вычетов.Если с вами произошло какое-либо из этих или других событий, изменивших вашу жизнь, щелкните и проверьте этот список. Когда вы подготавливаете и подаете налоговую декларацию в электронном виде, вас спросят об этих и других налоговых вычетах. Вам нужно будет ввести информацию, и приложение eFile.com выполнит вычисления за вас. Вычет процентов по ипотеке, как указано вам в форме 1098, строка 1, может быть заявлен как вычитаемый расход в вашей налоговой декларации. Начиная с 2018 налогового года, суммы квалифицированного долга на жительство или ссуды изменились.Все, что вам нужно сделать, это ввести сумму процентов — из формы 1098 из строки 1 — во время вашего налогового собеседования в приложении eFile.com, и приложение будет применять либо детализированный вычет, либо стандартный метод удержания — в зависимости от того, какой метод является наиболее выгодным для вас с точки зрения налогообложения. — когда вы подготавливаете и подаете налоговую декларацию в электронном виде. Как владелец ипотеки, вы также можете вычесть баллы, уплаченные при покупке недвижимости. Баллы называются процентами, выплаченными авансом, или просто процентами, уплаченными заранее, по жилищному кредиту для повышения ставки по ипотеке, предлагаемой кредитным учреждением.

Начиная с 2018 налогового года, суммы квалифицированного долга на жительство или ссуды изменились.Все, что вам нужно сделать, это ввести сумму процентов — из формы 1098 из строки 1 — во время вашего налогового собеседования в приложении eFile.com, и приложение будет применять либо детализированный вычет, либо стандартный метод удержания — в зависимости от того, какой метод является наиболее выгодным для вас с точки зрения налогообложения. — когда вы подготавливаете и подаете налоговую декларацию в электронном виде. Как владелец ипотеки, вы также можете вычесть баллы, уплаченные при покупке недвижимости. Баллы называются процентами, выплаченными авансом, или просто процентами, уплаченными заранее, по жилищному кредиту для повышения ставки по ипотеке, предлагаемой кредитным учреждением.Подробная информация об аннулированной ипотечной задолженности. Вы можете вычесть государственных и местных налогов на недвижимость и личное имущество налогов (SALT), а также подоходный налог штата и местные налоги или общие налоги с продаж в размере до 10 000 долларов.

Технически подробный метод требуется для получения ОСВ. Однако это может быть не в ваших интересах, если новая стандартизированная сумма вычета превышает указанную сумму. Налоговое приложение eFile.com будет работать для вас, применяя лучший для вас метод вычета — стандартизированный или детальный вычет.Подробнее о СОЛЬ. Вы работаете из дома в качестве самозанятого или независимого подрядчика с доходом типа 1099? Узнайте, какие связанные с этим домашние расходы вы могли бы вычесть. Эти расходы также могут быть востребованы, если вы воспользуетесь стандартным вычетом — вычеты по квалифицированным бизнес-расходам сообщаются напрямую, а не по статьям.

Технически подробный метод требуется для получения ОСВ. Однако это может быть не в ваших интересах, если новая стандартизированная сумма вычета превышает указанную сумму. Налоговое приложение eFile.com будет работать для вас, применяя лучший для вас метод вычета — стандартизированный или детальный вычет.Подробнее о СОЛЬ. Вы работаете из дома в качестве самозанятого или независимого подрядчика с доходом типа 1099? Узнайте, какие связанные с этим домашние расходы вы могли бы вычесть. Эти расходы также могут быть востребованы, если вы воспользуетесь стандартным вычетом — вычеты по квалифицированным бизнес-расходам сообщаются напрямую, а не по статьям. Страховые взносы по долгосрочному уходу могут быть указаны в вашей налоговой декларации и могут иметь право на налоговый вычет. Расходы на долгосрочное лечение должны быть связаны с необходимыми с медицинской точки зрения услугами, такими как терапия или реабилитация.Обязательно проконсультируйтесь со страховой компанией, чтобы узнать подробности вашего плана и сообщить об этом по возвращении.

Подробная информация о медицинских сберегательных счетах.Благотворительные взносы и пожертвования

Узнайте, какие благотворительные взносы и пожертвования вы можете указать в налоговой декларации в качестве вычета. Самый простой способ узнать это — начать бесплатную налоговую декларацию на eFile.com, поскольку приложение поможет вам это сделать до того, как вы подадите декларацию по электронной почте. Важно на 2020 год: IRS разрешает вычет денежных пожертвований на сумму 300 долларов, если вы потребуете стандартный вычет. Вы не можете требовать прямого вычета расходов по уходу за ребенком, однако вам следует выяснить, имеете ли вы право на получение налоговой льготы по уходу за ребенком с помощью CAREucator Tool.Он прост в использовании и дает мгновенные ответы. Получали ли вы пособие по уходу за иждивенцем от своего работодателя в течение года? В таком случае вы можете исключить некоторые или все из них из своего дохода. Например, в форме 2441, часть III, налоговое приложение определит сумму вашего налогового кредита по уходу за ребенком — eFileIT сейчас!

Подробная информация о медицинских сберегательных счетах.Благотворительные взносы и пожертвования

Узнайте, какие благотворительные взносы и пожертвования вы можете указать в налоговой декларации в качестве вычета. Самый простой способ узнать это — начать бесплатную налоговую декларацию на eFile.com, поскольку приложение поможет вам это сделать до того, как вы подадите декларацию по электронной почте. Важно на 2020 год: IRS разрешает вычет денежных пожертвований на сумму 300 долларов, если вы потребуете стандартный вычет. Вы не можете требовать прямого вычета расходов по уходу за ребенком, однако вам следует выяснить, имеете ли вы право на получение налоговой льготы по уходу за ребенком с помощью CAREucator Tool.Он прост в использовании и дает мгновенные ответы. Получали ли вы пособие по уходу за иждивенцем от своего работодателя в течение года? В таком случае вы можете исключить некоторые или все из них из своего дохода. Например, в форме 2441, часть III, налоговое приложение определит сумму вашего налогового кредита по уходу за ребенком — eFileIT сейчас! Налоговая скидка на усыновление не является вычетом, но представляет собой налоговую скидку, предназначенную для покрытия расходов, связанных с усыновлением ребенка в возрасте до 18 лет (включая ребенка с особыми потребностями). Когда вы начинаете подавать бесплатную налоговую декларацию на eFile.com, укажите свои расходы на усыновление, и налоговый зачет будет автоматически рассчитан и отчитан за вас, и будет применен к вашей налоговой декларации. Таким образом, вам не потребуется никаких сложных математических расчетов или предположений.

Когда вы начинаете подавать бесплатную налоговую декларацию на eFile.com, укажите свои расходы на усыновление, и налоговый зачет будет автоматически рассчитан и отчитан за вас, и будет применен к вашей налоговой декларации. Таким образом, вам не потребуется никаких сложных математических расчетов или предположений.

Получите исчерпывающий обзор сложной темы пенсионных планов, максимальных и минимальных пенсионных взносов, досрочного или минимального снятия средств и того, как все эти факторы могут повлиять на ваши налоги.

Вычеты из заработной платы общих сотрудниковОбщий обзор вычетов из служебных расходов, связанных с сотрудниками, таких как командировочные расходы или расходы на питание.Информацию о расходах на пробег автомобиля, расходах на учителя или преподавателя см. Ниже.

Автомобильный пробег, транспортные расходы Вы использовали свой автомобиль в деловых, медицинских или благотворительных целях? Одно из следующих требований в качестве наемного работника:— Квалифицированный артист-исполнитель

— Оплачиваемый государственный или местный правительственный чиновник

— Резервный военнослужащий

— Рабочие расходы, связанные с обесценением

— Ваш работодатель ввел код «L» для поле 12 вашего W-2

Ставка пробега автомобиля по налоговым годам Учителя, отчисления на оплату педагогических работ

Как учитель или педагог, вы можете вычесть из своей налоговой декларации определенные расходы, связанные с работой, такие как книги, расходные материалы, компьютерное оборудование, программное обеспечение или основные услуги. Это может снизить ваш налог и помочь вам вернуть больше с трудом заработанных денег в качестве возврата налога.

Это может снизить ваш налог и помочь вам вернуть больше с трудом заработанных денег в качестве возврата налога.

Вычет из квалифицированного коммерческого дохода (или вычет QBI) позволяет вычесть до 20% квалифицированного дохода от бизнеса для большинства самозанятых налогоплательщиков или владельцев малого бизнеса — это можно использовать независимо от того, перечисляете ли вы свои вычеты или нет.

Узнайте, как указать проигрыш от азартных игр в своей налоговой декларации. Убытки от азартных игр могут быть вычтены в виде детализированных вычетов в пределах суммы вашего выигрыша.

Вы можете вычесть несчастные случаи и кражи из зоны бедствия, объявленной на федеральном уровне, в качестве вычета, связанного с работой или приносящей доход собственности (акции, драгоценные металлы, произведения искусства и т.д.). Проценты, уплаченные вами по займам для инвестиционной собственности, как правило, подлежат вычету. Сюда не входят проценты от пассивной деятельности или ценные бумаги, приносящие не облагаемый налогом доход.

Сюда не входят проценты от пассивной деятельности или ценные бумаги, приносящие не облагаемый налогом доход.

Убедитесь, что вы не пропустите ни одну из этих квалификационных налоговых льгот. Налоговые льготы напрямую уменьшают причитающийся вам налог и даже могут быть вам возвращены.

Налоговые льготы напрямую уменьшают причитающийся вам налог и даже могут быть вам возвращены.

Ремонт дома и взносы на политические кампании — это только два примера широкого диапазона расходов, которые вы не можете указать в качестве налогового вычета в налоговой декларации. Однако этот список динамичен и может меняться от налогового года к налоговому. Налоговое приложение eFile.com не будет перечислять невычитаемые расходы, когда вы готовите и подаете налоговую декларацию в электронном виде, поэтому вам не нужно беспокоиться о том, чтобы требовать только действительные вычеты.

Советы по планированию налоговых вычетов

Будьте в курсе изменений налоговых вычетов в течение каждого налогового года. Например, налоговый план для ваших удержаний, когда происходят события, изменяющие жизнь (брак, дети, смена работы, образование и т. Д.). Зарегистрируйтесь сейчас и получите налоговые советы и налоговую выгоду. Советы по налоговому планированию в течение всего года Не только знать последние изменения налоговых вычетов, но и иметь общий план налоговых деклараций. Например, используйте Taxometer eFile.com для расчета удерживаемого налога на основе целей вашей налоговой декларации.Другими словами, облагайте налогом свою зарплату! Воспользуйтесь таксометром eFile.com прямо сейчас.

Например, используйте Taxometer eFile.com для расчета удерживаемого налога на основе целей вашей налоговой декларации.Другими словами, облагайте налогом свою зарплату! Воспользуйтесь таксометром eFile.com прямо сейчас. TurboTax ® является зарегистрированным товарным знаком Intuit, Inc.

.

H&R Block ® является зарегистрированным товарным знаком HRB Innovations, Inc.

С новым лимитом ОСВ IRS разъясняет налоговый режим возврата государственных и местных налогов

IR-2019-59, 29 марта 2019 г.

ВАШИНГТОН. Сегодня налоговая служба разъяснила порядок налогообложения возмещений государственных и местных налогов, возникающих за любой год, в котором действует новый лимит вычета государственных и местных налогов (SALT).

В PDF-документе «Постановление о доходах от 2019-11», опубликованном сегодня на IRS.gov, IRS предоставило четыре примера, иллюстрирующих, как давно действующее правило налоговых льгот взаимодействует с новым лимитом ОСВ для определения части любого возмещения налога штата или местного округа, которая должна быть включается в федеральную налоговую декларацию налогоплательщика. Сегодняшнее объявление не влияет на возврат налогов, полученных штатом в 2018 году за поданные в настоящее время налоговые декларации.

Сегодняшнее объявление не влияет на возврат налогов, полученных штатом в 2018 году за поданные в настоящее время налоговые декларации.

Закон о сокращении налогов и занятости (TCJA), принятый в декабре 2017 года, ограничил детализированный вычет по государственным и местным налогам до 5000 долларов США для состоящего в браке лица, подающего отдельную декларацию, и 10000 долларов США для всех остальных налоговых деклараций.Лимит применяется к налоговым годам с 2018 по 2025 год.

Как и в прошлом, возврат налогов штата и местных налогов не облагается налогом, если налогоплательщик выбрал стандартный вычет за год, в котором был уплачен налог. Но если налогоплательщик детализировал вычеты за этот год в Приложении A, Детализированные вычеты, часть или весь возврат могут подлежать налогообложению в той мере, в какой налогоплательщик получил налоговую выгоду от вычета.

Налогоплательщики, на которых распространяется ограничение SALT, — те налогоплательщики, которые перечисляют вычеты и уплачивают государственные и местные налоги сверх лимита SALT, — могут не быть обязаны включать весь возврат налога штата или местного налога в доход в следующем году. Ключевой частью этого расчета является определение суммы, которую налогоплательщик вычел бы, если бы налогоплательщик уплатил только фактическое государственное и местное налоговое обязательство, то есть без возмещения и без причитающегося остатка.

Ключевой частью этого расчета является определение суммы, которую налогоплательщик вычел бы, если бы налогоплательщик уплатил только фактическое государственное и местное налоговое обязательство, то есть без возмещения и без причитающегося остатка.

В одном примере, описанном в постановлении, налогоплательщик единого налога перечисляет и требует вычеты на общую сумму 15 000 долларов в федеральной налоговой декларации налогоплательщика за 2018 год. В декларации указаны налоги штата и местные налоги в размере 12 000 долларов, включая налоги штата и местные подоходные налоги в размере 7 000 долларов. Однако из-за ограничения вычет ОСВ налогоплательщика составляет всего 10 000 долларов.В 2019 году налогоплательщик получает возмещение в размере 750 долларов США по налогу на прибыль штата, уплаченному в 2018 году, что означает, что фактические обязательства налогоплательщика по подоходному налогу штата в 2018 году составили 6250 долларов США (7000 долларов США уплачены за вычетом возврата 750 долларов США). Соответственно, вычет SALT налогоплательщика за 2018 год все равно составил бы 10000 долларов США, даже если бы он был рассчитан на основе фактических обязательств по подоходному налогу штата и местного самоуправления в размере 6250 долларов США за 2018 год. переплата налогоплательщиком государственного подоходного налога в 2018 году.Таким образом, налогоплательщик не обязан включать возмещение государственного подоходного налога налогоплательщика за 2019 год в декларацию налогоплательщика за 2019 год.

Подробности по всем четырем примерам см. В постановлении.

Сегодняшнее постановление не влияет на возврат налогов в штате или на местном уровне, полученные в 2018 году и подлежащие отчетности в декларациях за 2018 год, которые налогоплательщики подают в этом сезоне. Информацию, в том числе рабочие листы для отчетности об этих возмещениях, см. В инструкциях за 2018 год для формы 1040 индивидуальной налоговой декларации США и публикации 525 «Налогооблагаемый и необлагаемый доход».

Для получения информации о других положениях TCJA посетите IRS.gov/taxreform.

26 Кодекс США § 6511 — Ограничения по кредиту или возмещению | Кодекс США | Поправки к Закону США

2015 — п. (грамм). Паб. Л. 114–74 вычеркнутый пп. (грамм). Текст гласит: «В случае любого налога, взимаемого в соответствии с подзаголовком А в отношении любого лица, относящегося к любому объекту партнерства (как определено в разделе 6231 (а) (3)), положения раздела 6227 и подразделов ( c) и (d) раздела 6230 применяются вместо положений этого подраздела.”

2008 — Подст. (г) (8). Паб. Л. 110–245 доп. П. (8).

2001 — пп. (i) (2). Паб. L. 107–16 заменено «2014 (b)» на «2011 (c), 2014 (b),».

1998 — Подсек. (Привет). Паб. Л. 105–206 добавлен пп. (h) и переименовали бывшую подпункт. (h) как (i).

1997 — п. (г) (3) (А). Паб. L. 105–34, §1056 (a), заменено «за год, в котором такие налоги были фактически уплачены или начислены» на «за год, в отношении которого предъявлено требование».

Подсек.(г) (7). Паб. L. 105–34, §1454 (b) (1), добавлен п. (7).

1994 — пп. (г) (5). Паб. L. 103–296 заменил «Уполномоченный по социальному обеспечению» на «Министр здравоохранения и социальных служб».

1990 — п. (г) (2) (А). Паб. L. 101–508, §11801 (c) (17) (B), вычеркнутый до точки в конце первого предложения «; за исключением переплаты, связанной с созданием или увеличением переноса чистых операционных убытков в результате исключения чрезмерной прибыли путем пересмотра условий договора (как определено в разделе 1481 (a) (1) (A)) , срок не истекает до истечения 12-го месяца, следующего за месяцем, в котором соглашение или приказ об устранении такой сверхприбыли становится окончательным ».

Подсек. (е). Паб. L. 101–508, §11801 (c) (22) (C), вычеркнутый подст. (e) которые относятся к особым правилам в случае экспорта промышленного сахара, используемого в качестве корма для скота, или для дистилляции или производства алкоголя.

1988 — п. (d) (4) (C). Паб. L. 100–647, §1018 (u) (21), внесены технические исправления в справочный язык Pub. L. 99–514, §231 (d) (3) (I), см. Примечание о поправках 1986 года ниже.

Подсек. (е). Паб. Закон № 100–647, §1018 (u) (51), заменил «аналогичные налоги» на «определенные налоги главы 43» в заголовке и «раздел 4912, глава 42» на «главу 42» в тексте.

Подсек. (час). Паб. L. 100–418, §1941 (b) (2) (I), переименованный в подст. (i) как (h) и вычеркнуты бывшие подпункты. (h) которые связаны со специальными правилами по налогам на непредвиденную прибыль.

Подсек. (я). Паб. L. 100–418, §1941 (b) (2) (I), переименованный в подст. (i) как (h).

Подсек. (i) (6). Паб. L. 100–647, §1017 (c) (11), заменено «раздел 6421 (d)» на «раздел 6421 (c)».

1986 — п. (г) (2) (В). Паб. L. 99–514, §141 (b) (3), исправленный подпункт. (B) как правило, повторяя п.(i) как пп. (i), (ii) и (iii) и вычеркивая бывшее п. (ii) который гласит следующее: «Требование о кредите или возмещении за расчетный год (как определено в разделе 1302 (c) (1)) должно быть определено как относящееся к переплате, относящейся к переносу чистого операционного убытка или капитала Перенос убытков, в зависимости от обстоятельств, когда такой перенос относится к любому году базового периода (как определено в разделе 1302 (c) (3)) ».

Подсек. (d) (4) (C). Паб. L. 99–514, §231 (d) (3) (I), с поправками, внесенными Pub. L. 100–647, §1018 (u) (21), вычеркнуто «и любой перенос кредита на исследования в соответствии с разделом 30 (g) (2)» после «в соответствии с разделом 39».

Подсек. (з) (1). Паб. L. 99–514, § 1847 (b) (15) (A), заменено «раздел 6501 (m) (1) (B)» на «раздел 6501 (q) (1) (B)».

Подсек. (з) (2). Паб. L. 99–514, § 1847 (b) (15) (B), заменено «раздел 6501 (m) (2) (B)» на «раздел 6501 (q) (2) (B)».

1984 — Подсл. (d) (4) (C). Паб. L. 98–369, §474 (r) (40), заменено «перенос кредита на бизнес в соответствии с разделом 39 и любой перенос кредита на исследования в соответствии с разделом 30 (g) (2)» на «перенос инвестиционного кредита, перенос кредита в рамках программы стимулирования труда, новый возврат кредита сотрудникам, исследование возврата кредита и перенос кредита, связанного с владением акциями сотрудников ».

Подсек. (г) (5). Паб. L. 98–369, §2663 (j) (5) (F), заменено «министр здравоохранения и социальных служб» на «министр здравоохранения, образования и социального обеспечения».

Подсек. (г) (6), (7). Паб. L. 98–369, §211 (b) (25), измененное название пар. (7) как (6) и вычеркнуты бывшие абз. (6) в отношении особого срока исковой давности в отношении уменьшения избыточного счета страхователей компаний по страхованию жизни.

Подсек. (е). Паб. L. 98–369, §163 (b) (2), заменено «раздел 6501 (l) (1)» на «раздел 6501 (n) (1)».

Подсек. (з) (3). Паб. L. 98–369, §714 (p) (2) (G), пар. (3) в целом. До внесения изменений в п. (3) относящиеся к объектам партнерства федерально зарегистрированных партнерств и при условии, что в соответствии с положениями, установленными Секретарем, правила, аналогичные правилам подраздела (g), применяются к налогу, налагаемому разделом 4986.

Подсек. (i), (j). Паб. L. 98–369, §735 (c) (14), переименованный в подст. (j) как (i) и вычеркнуты бывшие подпункты. (i) которые связаны со специальным правилом для определенных налоговых льгот или возмещений по налогу на протектор.

1982 — Подраздел. (грамм). Паб. L. 97–248 в заголовке заменил «Специальное правило для требований в отношении объектов партнерства» на «Специальное правило для объектов партнерства зарегистрированного на федеральном уровне партнерства», а в тексте — положения, которые в случае любого налога, налагаемого подзаголовком A в отношении любого лица, связанного с каким-либо элементом партнерства (как определено в разделе 6231 (a) (3)), положения раздела 6227 и подст. (c) и (d) раздела 6230 должны применяться вместо положений этого подраздела для положений, которые: (1) в случае любого налога, наложенного подзаголовком A в отношении любого лица, период для подачи требования о предоставлении кредита или возмещение любой переплаты, относящейся к любому элементу партнерства зарегистрированного на федеральном уровне партнерства, не истечет до более поздней из (A) даты, которая была через 4 года после даты, установленной законом (включая ее продление) для подачи декларации партнерства для партнерства налоговый год, в котором возник объект, или (B) если соглашение в соответствии с положениями раздела 6501 (c) (4) о продлении срока для оценки любого дефицита, относящегося к такому объекту партнерства, было заключено до даты, указанной в подпункте.(A), дата через 6 месяцев после истечения срока такого продления, при этом разрешенная сумма кредита или возмещения превышает часть налога, уплаченную в течение периода, указанного в подпункте. (b) (2) или (c), в зависимости от того, что применимо, и (2) для целей данного подраздела термины «объект партнерства» и «зарегистрированное на федеральном уровне партнерство» будут иметь те же значения, что и такие термины при использовании в раздел 6501 (о).

1981 — п. (d) (4) (C). Паб. L. 97–34, §331 (d) (2) (A), добавлена ссылка на перенос кредита на владение акциями сотрудника.

Паб. L. 97–34, §221 (b) (2) (A), добавлена ссылка на перенос кредита на исследования.

1980 — п. (е). Паб. L. 96–222, §108 (b) (1) (B), вставлен в заголовок «и определенная глава 43» после «главы 42» и в текст «или раздел 4975» после «главы 42».

Подсек. (g) (2). Паб. L. 96–222, §102 (a) (2) (B), заменен «раздел 6501 (o)» на «раздел 6501 (q)».

Подсек. (час). Паб. Л. 96–223 добавлен пп. (h) и переименовали бывшую подпункт. (h) как (i).

Подсек.(я). Паб. Л. 96–598 добавлен пп. (i) и переименовали бывшую подпункт. (i) как (j).

Паб. L. 96–223 переименован в бывший подст. (h) как (i).

Подсек. (j). Паб. L. 96–598 переименован в бывшую подст. (i) как (j).

1978 — п. (г) (2) (А). Паб. L. 95–628, §8 (a), заменил «через 3 года после срока, установленного законом для подачи декларации (включая продление)» на «с истечением 15-го числа 40-го месяца (или 39-го числа). месяц, в случае корпорации) после окончания ».

Паб. L. 95–600, §703 (p) (3), исключены положения, относящиеся к периоду ограничений в отношении переплаты, относящейся к переносу чистого операционного убытка на любой год на основании сертификата, выданного налогоплательщику в соответствии с разделом 317 Закона о расширении торговли 1962 года.

Подсек. (г) (4). Паб. L. 95–628, §8 (b) (1), замененный в заголовке «определенный перенос кредита» на «перенос инвестиционного кредита» в подпункте. (A), замененный «перенос кредита» на «перенос инвестиционного кредита», «период — это период, который заканчивается через 3 года после срока, установленного законом для подачи декларации (включая его продление) за налоговый год неиспользованного кредит, который приводит к такому переносу «на» период, — это период, который заканчивается по истечении 15-го числа 40-го месяца (или 39-го месяца в случае корпорации) после окончания налогового года неиспользованных инвестиций. кредит, который приводит к такому переносу », и« (или, в отношении любой части возврата кредита из налогового года, относящейся к переносу чистого операционного убытка, переносу капитального убытка или другому переносу кредита из следующего налогового года, период должен быть период, который заканчивается через 3 года после срока, установленного законом для подачи декларации, включая ее продление, за такой последующий налоговый год) »для« (или, в отношении любой части инвестиционного кредита, перенесенного из налоговой базы Годом, относящимся к переносу чистого операционного убытка или переносу капитального убытка из следующего налогового года, периодом является тот период, который заканчивается по истечении 15-го числа 40-го месяца или 39-го месяца, в случае корпорации , после окончания такого последующего налогового года) », в подпункте.(B) заменил «перенос кредита» на «перенос инвестиционного кредита», «любой кредит» на «инвестиционный кредит» и «затронутый переносом кредита» на «затронутый переносом»; и добавил подпар. (С).

Подсек. (г) (7). Паб. L. 95–628, §8 (b) (2), измененное название пар. (8) как (7). Бывший пар. (7), который предусматривал особый срок давности в отношении возврата кредита по программе стимулирования труда, был исключен.

Подсек. (г) (8). Паб. L. 95–628, §8 (b) (2) (B), измененное название пар.(8) как (7).

Подсек. (г) (9). Паб. L. 95–628, §8 (b) (2) (A), вычеркнутый абз. (9) которые предусматривают особый срок давности в отношении переноса кредита новым сотрудникам.

Подсек. (г), (з). Паб. L. 95–600, §212 (b) (1), добавлен подст. (g) и переименовали бывшую подпункт. (g) как (h).

1977 — Subsec. (г) (9). Паб. Л. 95–30 добавлен абз. (9).

1976 — п. (d) (2) (A) (ii). Паб. L. 94–455, §1906 (a) (33) (A), вычеркнуто «1 сентября 1959 г. или» после «не истекает раньше» и «в зависимости от того, что наступит позже» после «прибыль становится окончательной».

Подсек. (г) (5). Паб. L. 94–455, §1906 (a) (33) (B), вычеркнуто «последняя из следующих дат: (A)» после «подано не позднее» и «или (B) 31 декабря 1965 г. »После« Здоровье, образование и благосостояние ».

Подсек. (г) (7). Паб. L. 94–455, §2107 (g) (2) (B), после слов «перенос чистого операционного убытка» добавлен «перенос инвестиционного кредита».

Подсек. (ж) (7). Паб. L. 94–455, §1203 (h) (3), добавлен п. (7).

1974 — п. (г) (8). Паб. Л. 93–406 дополнен абз. (8).

1971 — п. (г) (7). Паб. Л. 92–178 дополнен абз. (7).

1969 — Подсек. (г) (2). Паб. L. 91–172, §512 (e) (2) (A), в заголовке заменено «перенос убытков или капитальных убытков» на «перенос убытков».

Подсек. (г) (2) (А). Паб. L. 91–172, §512 (e) (2) (B), (C), заменены «перенос убытков или перенос капитальных убытков» на «перенос убытков» и «операционные убытки или чистый капитальный убыток, которые» на «операционные убыток, который ».

Подсек. (d) (2) (B) (i). Паб. L. 91–172, §512 (e) (2) (D), (E), заменено «перенос убытков или перенос капитальных убытков» на «перенос убытков» и добавлена ссылка на краткосрочные капитальные убытки.

Подсек. (d) (2) (B) (ii). Паб. L. 91–172, §§311 (d) (3), 512 (e) (2) (F), заменены ссылки на разделы «1302 (c) (1)» и «1302 (c) (3)» для разделов «1302 (e) (1)» и «1302 (e) (3)», соответственно, и заменены «переносом убытков или переносом капитальных убытков, в зависимости от случая» на «перенос убытков».

Подсек. (г) (4) (А). Паб. L. 91–172, §512 (e) (2) (G), заменено «перенос убытков или перенос капитальных убытков» на «перенос убытков».

Подсек. (е), (ж). Паб. L. 91–172, §101 (h), добавлен подст.(f) и переименовали бывшую подпункт. (f) как (g).

1967 — п. (г) (4) (А). Паб. L. 90–225 добавлен «(или, в отношении любой части переноса инвестиционного кредита с налогового года, относящейся к переносу чистого операционного убытка с последующего налогового года, период должен быть периодом, который заканчивается с истечением срока 15-й день 40-го месяца или 39-го месяца, в случае корпорации, после окончания такого последующего налогового года) »после« неиспользованного инвестиционного кредита, который приводит к такому переносу ».

1965 — Подсек. (д) (1). Паб. В п. 89–331 после слова «дистилляция» добавлено слово «или производство».

1964 — Подсек. (г) (6). Паб. Л. 88–571 доп. П. (6).

Паб. L. 88–272 обозначил существующие положения как пункт (i) и добавил пункт (ii) в пп. (2) (B) и добавил п. (5).

1962 — Подсек. (г) (2) (А). Паб. В L. 87–794 добавлены положения, устанавливающие, что в отношении переплаты, связанной с переносом чистых операционных убытков на любой год из-за сертификации в соответствии с разделом 317 Закона о расширении торговли 1962 года, срок ограничений не истекает до истечение шестого месяца, следующего за месяцем, в котором такое свидетельство выдано налогоплательщику.

Подсек. (г) (4). Паб. Л. 87–834 доп. П. (4).

1959 — Подраздел. (г) (2) (А). Паб. L. 86–280 добавлено в первое предложение исключения в отношении переплаты в результате устранения сверхприбыли путем повторных переговоров.

1958 — Подраздел. (а). Паб. L. 85–866, §82 (a), вычеркнутый из первого предложения «требуется» после «3 года с момента возвращения» и «(определяется без учета продления времени)» до «или 2 года».

Подсек. (б) (2) (А).Паб. L. 85–866, §82 (b), заменил «Лимит, если претензия не подана в течение 3-летнего периода» на «Ограничение суммы, выплаченной в течение лет» в заголовке, а в тексте заменено «в течение периода» на «в течение 3 года », вставлен« равный 3 годам плюс период любого продления времени для подачи декларации »и исключено положение о том, что, если налог должен был быть уплачен посредством печати, сумма кредита или возмещения не может превышать часть налога, уплаченную в течение 3 лет, непосредственно предшествующих подаче иска.

Подсек. (б) (2) (В). Паб. L. 85–866, §82 (c), в заголовке заменено «Ограничение, если претензия не подана в течение 3-летнего периода» на «Ограничение суммы, выплаченной в течение 2 лет».

Подсек. (г) (2) (А). Паб. L. 85–866, §82 (d), в первом предложении заменено «15-й день 40-го месяца (или 39-й месяц в случае корпорации)» на «15-й день 39-го месяца».

1956 — Подраздел. (е) (5). Закон от 2 апреля 1956 г., добавлен абз. (5).

Подсек. (е) (6). Закон от 29 июня 1956 г., дополнен п.(6).

Могу ли я требовать возмещения медицинских расходов по налогам?

Если вы перечисляете вычеты, IRS обычно разрешает вам вычет медицинских расходов, если у вас есть не возмещенные расходы, которые составляют более 10% вашего скорректированного валового дохода за налоговые годы после 2018 года (нижний предел составлял 7,5% от вашего скорректированного валового дохода для налоговые годы 2017 или 2018). Вы можете вычесть стоимость лечения у нескольких практикующих врачей на разных этапах лечения.

Рассмотреть изменения в удержании медицинских расходов в результате налоговой реформы.Чтобы понять, какие расходы покрываются вычетом, читайте дальше.

Какие медицинские расходы я могу вычесть?При любом заболевании включает невозмещенные расходы в размере:

- Диагностика

- Лечение

- Смягчение

- Лечение

- Профилактика

- Предметы, необходимые для вышеуказанных целей, в том числе:

- Оборудование

- Принадлежности

- Приборы диагностические

Если вы хотите вычесть медицинские расходы, они должны облегчить или предотвратить физический или психический дефект или заболевание.Вы не можете вычесть расходы, которые просто идут на пользу общему здоровью, например, на витамины или отпуск.

Вы можете вычесть следующие медицинские расходы:

- Стоимость медицинской помощи у любого из этих практикующих врачей:

- Иглотерапевты

- Мануальные терапевты

- Стоматологи

- Глазные врачи

- Врачи

- Эрготерапевты

- Врачи-остеопаты

- Физиотерапевты

- Врач-ортопед

- Психиатры

- Психоаналитики, оказывающие медицинскую помощь

- Психологи

- Практикующие другие квалифицированные врачи

- Транспортные расходы до и от медицинского обслуживания.Если вы водите собственный автомобиль, вычет составит 17 центов за милю в 2017 году и 18 центов за милю в 2018 году.

- Лекарства, отпускаемые по рецепту

- Суммы, которые вы заплатили за квалифицированные услуги по долгосрочному уходу

- Ограниченные суммы, которые вы заплатили за любой квалифицированный долгий срок -договоры о временном страховании по уходу

- Взнос по медицинскому страхованию — Вы не можете вычесть взносы из заработной платы до вычета налогов, которые вы вносите в план медицинского страхования, спонсируемый работодателем.

- Суммы, за которые вы платите:

- Страховые взносы Medicare A (обычно бесплатно для лиц, охваченных системой социального обеспечения)

- Дополнительная страховка Medicare B

- Страхование Medicare D

- Взносы по дополнительному страхованию Medicare

Не оставляйте деньги на столе

Подавайте налоговые декларации, заявляйте о своих медицинских расходах и получайте все кредиты и вычеты, которых вы заслуживаете.Наши налоговые профи могут помочь вам подать документы лично или виртуально, или вы можете подать самостоятельно онлайн.

Обычно вы не можете вычесть страховые взносы, уплачиваемые вами по определенным типам полисов, которые не привязаны к фактической стоимости полученного вами медицинского обслуживания. Эти политики включают те, которые:

- Выплачивать вам определенную сумму (например: полис, по которому вы получаете 200 долларов в день во время госпитализации)

- Выплачиваете вам потерянный заработок

- Выплачиваете фиксированную сумму за потерю конечности или зрения

Вклад, который вы вносите в здоровье сберегательный счет (HSA) не является медицинскими расходами.Для планов, спонсируемых работодателем, взносы в HSA производятся до вычета налогов. В противном случае взносы вычитаются «сверх черты» как корректировка дохода. Медицинские расходы, оплаченные с помощью выплат HSA, не подлежат вычету.

Если вы хотите узнать больше об HSA, см. Инструкции к форме 8889 на сайте www.irs.gov.

Вычитаются ли медицинские расходы в течение года, когда они были оплачены или понесены?Вы можете включить только те медицинские и стоматологические расходы, которые вы оплатили в текущем налоговом году.Неважно, когда вы получили услуги.

Даты оплаты расходов, оплачиваемых следующими способами:

- Оплата чеком — день, когда вы отправляете чек по почте или доставляете

- Онлайн или по телефону — дата, указанная в выписке, показывающей, когда вы производили платеж

- Кредитная карта — дата списания, а не дата оплаты счет кредитной карты

Вы можете вычесть медицинские расходы любого, кто соответствует критериям вашего супруга или иждивенца, когда:

- Услуга была предоставлена

- Счет оплачен

Если вы разведены, вы можете вычесть любые соответствующие счета, которые вы оплачиваете за своих детей, как медицинские расходы.Это применимо, даже если ваш бывший супруг заявляет, что ваши дети являются иждивенцами.

Вы также можете вычесть медицинские расходы, которые оплачиваете любое другое лицо, которое:

- Квалифицируется как ваш иждивенец

- Квалифицируется как ваш иждивенец, за исключением этого лица:

- Файлы совместной декларации

- Имеет валовой доход более 4300 долларов США

Не вычитаемые расходы включают:

- Косметическая хирургия, не связанная ни с чем из:

- Врожденная патология

- Несчастный случай

- Болезнь

- Налог Medicare на заработную плату и чаевые, выплачиваемые как часть налога на самозанятость или налога на домашнюю занятость

- Уход за здоровым ребенком

- Обычно лекарства, не одобренные FDA

- Расходы на похороны, похороны или кремацию

Для получения дополнительной информации см. Публикацию 502: Медицинские и стоматологические расходы на сайте www.irs.gov.

Есть вопросы о вычетах медицинских расходов?У вас есть дополнительные вопросы о вычетах на медицинские расходы или вам нужна помощь в заполнении декларации? Наши специалисты по налогам говорят на сложном языке налогов и стремятся помочь вам лучше понять ваши налоги.

Назначьте встречу с одним из наших налоговых профи сегодня.

COVID-19: РЕСУРСЫ НАЛОГОПЛАТЕЛЯМ | Департамент налогов

ПОСЛЕДНЕЕ ОБНОВЛЕНИЕ 20 МАЯ 2021 ГОДА В 14:30

* Обновлено Налоговый год 2020 Исключение компенсации по безработицеНалоговый режим прощенных ссуд ГЧП в Вермонте

Налоговый год 2020 Срок подачи налоговой декларации с физических лиц

Американский план спасения (ARP): основные положения

Руководство по подаче заявок для удаленных работников

Положения о выплатах, связанных с COVID-19

Помощь в связи с коронавирусом для пенсионных планов и IRA

Просмотреть руководство по программе закрытых грантов

Дополнительные ресурсы

Эта страница будет обновляться по мере поступления новой информации.Актуальную информацию о том, как штат Вермонт реагирует на COVID-19, можно найти на веб-сайте Министерства здравоохранения штата Вермонт http://healthvermont.gov/covid.

* Обновлено Налоговый год 2020 Исключение компенсации по безработицеАмериканский план спасения, подписанный 11 марта 2021 года, включает положение с обратной силой на 2020 налоговый год, исключающее из дохода до 10 200 долларов США пособия по страхованию от безработицы (UI), полученного на человека, при условии, что измененный скорректированный валовой доход (AGI) ) в налоговой декларации составляет менее 150 000 долларов США в 2020 году.Узнайте больше об этом новом исключении в IRS.

Это положение также применяется к налогам на прибыль штата Вермонт. 17 апреля 2021 года H.315 вступил в силу в Вермонте с формулировкой, «увязанной» с федеральным налоговым кодексом на 2020 налоговый год, включая это ретроактивное исключение пользовательского интерфейса.

Что мне делать, если я подал налоговую декларацию штата Вермонт за 2020 год

до того, как вступило в силу исключение для пользовательского интерфейса Американского плана спасения?Департамент изучает решение для Vermonters, которые соответствовали критериям исключения, но подали свои декларации до того, как исключение вступило в силу, которое не потребовало бы дополнительных усилий со стороны большинства налогоплательщиков.Наша цель — скорректировать декларации и предоставить дополнительные возмещения как можно большему количеству налогоплательщиков без необходимости подачи исправленной декларации.

Департамент ожидает, что возврат денег начнется этим летом, и будет сообщать обновления через эту веб-страницу, социальные сети, традиционные СМИ и напрямую обращаться к некоторым налогоплательщикам.

Я получил пособие по безработице в 2020 году и еще не подал свою налоговую декларацию в штате Вермонт за 2020 год. Могу я подать сейчас?

Срок подачи налоговой декларации по подоходному налогу с населения штата Вермонт был 17 мая 2021 года, но вы все еще можете подать налоговую декларацию сейчас.Если вы подаете заявку в электронном виде, ваше программное обеспечение для подготовки налогов должно правильно рассчитать сумму исключения по безработице. Несвоевременная подача налоговой декларации или платежа подлежит штрафу и пени.

Есть ли особая форма или график, который мне нужно заполнить при составлении налоговой отчетности в этом году, чтобы исключить первые 10 200 долларов США пособия по безработице из моего дохода в Вермонте?

Нет. Формы подоходного налога с населения штата Вермонт начинаются с федерального скорректированного валового дохода (AGI), строка 11 федеральной формы 1040.Это означает, что для налогоплательщиков, которые использовали исключение UI в своей федеральной налоговой декларации, их налоговые формы штата Вермонт автоматически включают это исключение.

Налоговый режим прощенных ссуд ГЧП в штате Вермонт

Федеральный закон CARES учредил Программу защиты зарплаты (PPP), которая предоставляет предприятиям ссуды для оплаты определенных деловых расходов. Впоследствии Закон о консолидированных ассигнованиях от 2021 года предусматривал, что получатели кредитов ГЧП могут вычитать расходы, уплаченные за использование сумм кредитов ГЧП, из своих федеральных подоходных налогов, даже если в конечном итоге кредиты ГЧП будут прощены.

H.315 стал законом 17 апреля 2021 года, согласно которому ссуды ГЧП, прощенные в 2020 году, не облагаются налогом в Вермонте. Обычно вычитаемые из налогооблагаемой базы бизнес-расходы, оплаченные с использованием прощенных ссуд ГЧП, также подлежат вычету в 2020 налоговом году.

H.315 также включает положение о том, что ссуды ГЧП, списанные в 2021 году, будут облагаться налогом в Вермонте подоходным налогом штата за 2021 налоговый год. Деловые расходы, оплачиваемые с использованием кредитов ГЧП, по-прежнему будут вычитаться в 2021 налоговом году.

Законодательный орган продолжил обсуждение налогового режима ГЧП на 2021 год после принятия закона Х.315. Департамент налогов продолжит обновлять эту страницу в течение законодательной сессии 2021 года.

Налоговый год 2020 Срок подачи налоговой декларации

17 марта IRS продлило срок подачи налоговой декларации для физических лиц за 2020 налоговый год с 15 апреля 2021 года до 17 мая 2021 года. также продлен до 17 мая 2021 года. Это означает, что налогоплательщики могут подать свою налоговую декларацию о доходах физических лиц за 2020 год и уплатить любые причитающиеся налоги до 17 мая 2021 года без каких-либо штрафов или процентов.Если налогоплательщик ожидает возмещения, ему по-прежнему рекомендуется подать заявку, как только он получит всю свою налоговую информацию и сможет это сделать, чтобы получить возмещение как можно скорее. Лучший способ быстро получить возмещение — это подать заявку в электронном виде и выбрать прямой перевод для возмещения.

Это расширение также применяется к фидуциарным налоговым декларациям, декларациям о собственности и претензиям по налоговым льготам на имущество. Налогоплательщики могут подать их вместе с декларацией о подоходном налоге до 17 мая без пени или процентов.

Имейте в виду, что в настоящее время срок погашения любых расчетных платежей за 2021 налоговый год, подлежащих выплате 15 апреля 2021 года, не был продлен, и они должны быть уплачены до 15 апреля 2021 года.

Американский план спасения (ARP): ключевые положения

ARP содержит другие новые налоговые положения, вступающие в силу с 2021 года и далее. Некоторые из них потребуют соответствующего изменения в законе Вермонта, чтобы это изменение применялось к налогам штата Вермонт. Некоторые положения, касающиеся Vermonters:

Третий раунд стимулирующих выплат

- Налоговое управление США (IRS) выплачивает налогоплательщикам третий раунд выплат за экономический эффект из расчета 1400 долларов на взрослого и такую же сумму для всех иждивенцев.Выплаты начинают постепенно сокращаться с 75 000 долларов США для лиц, подающих индивидуальные документы, 112 500 долларов США для лиц, подающих документы на дом, и 150 000 долларов США для лиц, подающих совместные документы.

- IRS использует самую последнюю налоговую декларацию для определения права на участие; если налогоплательщики еще не подали заявку на 2020 год, IRS будет использовать их налоговую декларацию за 2019 год до тех пор, пока не станет доступна обновленная информация.

- Эти стимулирующие платежи структурированы как налоговые льготы на 2021 налоговый год и поэтому не считаются налогооблагаемым доходом на федеральном уровне или в Вермонте.

- Налогоплательщики могут проверить статус своего стимулирующего платежа с помощью инструмента IRS Get My Payment.

Получите мой платеж — Налоговая служба

Расширение налогового кредита на заработанный доход (EITC)

- Начиная с 2021 налогового года, право на участие в федеральном EITC распространяется на молодых и пожилых работников, а также на работников без детей. Как и в этом году, работники могут рассчитывать свой кредит TY21 с использованием максимальной заработной платы 2019 или 2021 года. Вермонт предлагает кредит штата в размере 36% от федерального EITC.

- Законодательному собранию Вермонта необходимо будет принять закон, «увязывающий» с федеральными налоговыми законами 2021 года, чтобы расширение этой программы было переведено на кредит штата Вермонт.

Расширение налогового кредита по уходу за детьми и иждивенцами (CDCTC)

- ARP значительно расширяет этот федеральный кредит и делает его полностью возмещаемым в 2021 налоговом году на федеральном уровне. ARP также позволяет физическим лицам вкладывать 10 500 долларов в необлагаемый налогом счет с гибкими расходами на иждивенцев вместо обычного лимита в 5 000 долларов.

- Вермонт предлагает невозмещаемый налоговый кредит штата в размере 24% от суммы федерального кредита, при этом жители Вермонта с низким доходом имеют право на возвратный кредит в размере 50% от федеральной суммы. Законодательному собранию Вермонта необходимо будет принять закон, «увязывающий» с федеральными налоговыми законами 2021 года, чтобы расширение этой программы было перенесено на кредиты Вермонта.

Расширение детского налогового кредита на 2021 год

- В 2021 налоговом году ARP значительно расширяет федеральный кредит с частично возвращаемых 2000 долларов на ребенка, имеющего право на участие, до полностью возвращаемых 3000 долларов на ребенка (и 3600 долларов для детей в возрасте 5 лет и младше).Возрастной предел для детей, соответствующих критериям, также увеличен с 16 до 17 лет. Семьи могут получать ежемесячные авансовые платежи по кредиту в течение года. В Вермонте нет государственной версии детской налоговой скидки.

Руководство по подаче документов для удаленных сотрудников

Руководство для лиц, временно проживающих и работающих удаленно в Вермонте

Если вы являетесь нерезидентом, но временно живете и работаете в Вермонте, вы обязаны платить подоходный налог штата Вермонт с доходов, полученных в то время, когда вы жили и выполняли работу в Вермонте.Это верно, даже если вы были в Вермонте из-за пандемии COVID-19 и независимо от того, находится ли ваш работодатель в Вермонте или за его пределами. Ознакомьтесь с нашим руководством по подоходному налогу для удаленных или перемещенных сотрудников.

Для предприятий, у которых есть удаленные сотрудники, расположенные в Вермонте только на временной основе, Вермонт не будет требовать, чтобы этот бизнес изменил статус удержания для сотрудника. Тем не менее, предприятия и их сотрудники, у которых есть временные удаленные сотрудники в Вермонте, могут пожелать обсудить изменение статуса удержания для сотрудника, если сотрудник намеревается находиться здесь в течение длительного периода времени, хотя и временно.Работникам, которые переехали в Вермонт на постоянное место жительства и сделали Вермонт своим постоянным местом жительства, потребуется изменить место удержания налогов. Найдите дополнительную информацию о том, кому нужно подавать документы.

Положения о погашении COVID-19

Особые условия погашения:

- Срок действия планов выплат был увеличен, чтобы учесть более низкие платежи;

- Первоначальные платежи или первые платежи могут быть отсрочены до 60 дней; и,

- Все связанные с этим штрафы за периоды, включенные в план выплат, будут прощены.

Чтобы воспользоваться специальными условиями погашения, указанными выше:

- Позвоните по телефону 802-828-2518, чтобы составить тарифный план. Платежи могут быть отправлены по почте или выполнены посредством дебетовых транзакций ACH, инициированных в наиболее удобный для вас день.

- Подавать и платить налоги по будущим отчетам в срок.

Обратите внимание: если вы собираете налоги и хотите подавать их по мере их сбора (т.е. еженедельно; раз в две недели), мы можем объяснить, как подавать налоги до установленного срока.

Помощь в связи с коронавирусом для пенсионных планов и IRA