Идет ли трудовой стаж у ИП для получения пенсии, как считается стаж

Здравствуйте! В этой статье поговорим о трудовом стаже ИП.

Сегодня вы узнаете:

- Идет ли трудовой стаж у ИП;

- Как рассчитывается и начисляется будущая пенсия;

- Что нужно для подтверждения трудового стажа.

Часто люди, начав собственное дело, не задумываются о трудовом стаже вообще, все внимание уделяя становлению своего бизнеса. Но когда дело пошло в гору, предприниматель задумывается о том, идет ли у него трудовой стаж и какую пенсию он будет получать в будущем. Вопрос этот важный и актуальный, поэтому сегодняшний разговор именно об этом.

Как стаж связан с пенсией

Начнем разбираться в этом вопросе с простого понятия, что такое пенсия.

Пенсия – это выплата денег государством гражданину, каждый месяц, как компенсация заработка, который был утрачен.

Ее назначают гос. органы, которые подсчитывают, сколько продолжалась трудовая деятельность гражданина, а также сколько выплат было произведено в Пенсионный фонд.

Если учитывать это, то чтобы ИП могли рассчитывать на выплаты, должны быть соблюдены несколько условий:

- ИП ежемесячно осуществлял уплату страховых взносов со своего дохода, регулярно отчислял средства в ПФР;

- Возраст для получения пенсии достигнут;

- Минимальный страховой стаж должен быть более 5 лет.

А значит стаж, который получен в период деятельности в качестве ИП, войдет в годы общего стажа, если выплата взносов осуществлялась. Говоря проще, если эти условия соблюдены, пенсионный возраст достигнут, ИП может стать претендентом на выплату пенсии.

Подтверждение стажа

Люди, которые трудятся в качестве наемных работников, могут подтвердить факт своей деятельности трудовой книжкой. На каждом месте работы в нее вносятся необходимые записи.

Если предприниматель принимает работников к себе, то он автоматически становится работодателем, а значит обязан завести на каждого из них трудовую книжку. Но ведь сам себе он вносить записи не может, а значит подтвердить трудовой стаж ИП может другим образом.

Когда ИП открылось, начался трудовой стаж предпринимателя. А когда он заключил добровольный договор с ФСС и стал уплачивать взносы – начался страховой.

Есть один нюанс, на который трудовой стаж ИП заметно влияет. Это допуск к участию в государственных закупках. Теперь опыт, который есть у исполнителя, учитывается.

Также трудовой стаж предприниматель может подтвердить свидетельством о гос. регистрации ИП и свидетельством о прекращении такой деятельности. Именно эти документы подтверждают конкретный период деятельности. Также нужно взять справку в территориальном подразделении ФСС.

Но ситуация

kakzarabativat.ru

Идет ли трудовой стаж у ИП и как он влияет на будущую пенсию

Не все люди, занимающиеся предпринимательской деятельностью, задумываются о будущей пенсии. Пенсионное обеспечение в компетенции государственных органов. Чтобы назначить гражданину компенсацию утраченного заработка (пенсию), учитывается продолжительность стажа и количество выплат, совершённых в Пенсионный Фонд РФ. Наличие трудового стажа у ИП влияет на пенсию.

Содержимое страницы

Законодательные основы

Согласно положениям Трудового кодекса РФ, каждый российский гражданин вправе рассчитывать на пенсионное обеспечение по достижению установленного возраста. Индивидуальные предприниматели не являются исключением.

Правомерное ведение предпринимательской деятельности с уплатой страховых взносов в Фонд социального страхования позволяет учитывать этот период для расчёта трудового стажа. Когда гражданин собирается заниматься предпринимательством, он проходит регистрацию в Федеральной налоговой службе. В ходе ведения бизнеса человек обязан платить взносы в ФСС и ПФ РФ согласно требованиям Налогового кодекса РФ.

Важно! Производимые отчисления становятся основаниями для учёта предпринимательской деятельности при формировании стажа.

Правила определения выслуги предпринимателя для начисления пенсии регламентируют следующие нормативные акты:

- Федеральный закон № 129 «О госрегистрации юридических лиц и индивидуальных предпринимателей». В нём описан перечень документов и порядок регистрации в фондах социального страхования.

- Федеральный закон «О трудовых пенсиях» с изменениями от 2017 года, где определены правила расчёта и условия для включения стажа предпринимателя в трудовую деятельность.

- Федеральный закон № 212 (статья 16). Изложены условия для формирования суммы обязательного страхового взноса.

Размер взноса, вносимого в ФСС, оказывает влияние на величину пенсионных выплат для граждан.

Условия получения стажа ИП

С 2007 года трудовой стаж именуют страховым. Период деятельности в качестве ИП будет входить в стаж для пенсии при соблюдении ряда условий:

- Физическое лицо официально зарегистрировано в ФНС как индивидуальный предприниматель.

- Гражданин регулярно уплачивал вносы в Фонд социального страхования.

- Человек вёл деятельность в качестве ИП не меньше 5 лет.

- Достижение пенсионного возраста.

Важно! Если период коммерческой деятельности у предпринимателя менее установленного порога, гражданин сможет рассчитывать лишь на социальную пенсию.

Когда ИП не осуществляется и не уплачиваются взносы, этот период не засчитывают в страховой. Чтобы избежать такой ситуации, необходимо платить взносы в сумме, не ниже установленной законом даже при отсутствии доходов. В выслугу включают время трудовой деятельности как наёмного работника, если работодатель делал отчисления в ФСС.

Лицо, занимающееся предпринимательством, не вправе заводить трудовую книжку и производить в ней отметки. Пакет документов, свидетельствующий о страховом стаже, определяется системой налогообложения, применяемой к предпринимателю.

Подтверждение стажа

Граждане, трудящиеся в качестве наёмных работников, с помощью трудовой книжки подтверждают этот факт. Когда лицо, ведущее бизнес, нанимает служащих, он становится работодателем и заводит на работников книжки.

Так как ИП не имеет права вносить записи в собственную трудовую книжку, выслугу предпринимателя подтверждают иным образом. При занятии предпринимательством начинается период работы. При заключении договора с Фондом социального страхования и выплате взносов начинается страховой стаж.

Для подтверждения отработанных лет ИП используется свидетельство о государственной регистрации в качестве индивидуального предпринимателя и свидетельство о прекращении данной деятельности. Иногда случается, что человек прерывает работу ввиду различных жизненных обстоятельств. Некоторые из них засчитываются в трудовую деятельность и дают право на получение повышенных пенсионных выплат.

К таким ситуациям законодательство относит:

- Прерывание работы ввиду рождения ребёнка.

- Временное прекращение трудовой деятельности из-за болезни ребёнка.

- Призыв на военную службу.

- Служба в системе исполнения наказаний, МЧС.

- Лишение свободы.

Последний пункт имеет значение, когда осуждённый трудился в местах лишения свободы и получал заработную плату.

Предпринимателю засчитают трудовую деятельность, если он представит следующие бумаги:

- Военный билет.

- Свидетельство о рождении ребёнка.

- Справку из архива.

- Трудовую книжку.

- Справку из мест лишения свободы.

Для лиц, занимающихся предпринимательством, право на получение пенсионного пособия возникает на тех же началах, что и для граждан, трудящихся на предприятиях. Возраст выхода на пенсию в Российской Федерации составляет 60 лет для мужчин и 55 лет для женщин.

Мнение эксперта

Юрист Консультант

Бесплатно помогу и отвечу на ваши вопросы

Задать вопросДанная статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к нашему консультанту совершенно БЕСПЛАТНО!

Для подтверждения стажа индивидуального предпринимателя гражданин должен совершить следующие действия:

- Обратиться в Пенсионный Фонд РФ по месту прописки. Заявление на оформление и расчёт пенсионных выплат подают не раньше, чем за месяц до наступления возраста выхода на пенсию.

- Передать в ПФ РФ документацию, удостоверяющую личность и все данные относительно работы по найму и предпринимательству за весь период жизни.

В Пенсионный Фонд необходимо предъявить и ряд других документов:

- Индивидуальный номер налогоплательщика.

- Свидетельство о госрегистрации в качестве предпринимателя.

- Свидетельство о завершении ИП, если деятельность официально не ведётся.

- Свидетельство о применении ЕНВД или справку об уплате УСН в случае работы предпринимателя по упрощённой схеме налогообложения.

- Справку из Фонда социального страхования, подтверждающую оплату обязательных взносов во время ведения предпринимательства.

Если лицо занималось ИП до 1 января 1991 года, потребуются бумаги из государственного архива или финансовых органов для удостоверения факта уплаты взносов, положенных в тот период.

Точный перечень документов лучше узнать в местном Пенсионном Фонде, так как он может отличаться.

Важно! Предпринимательство не нужно подтверждать специальными отметками в трудовой книжке. Её предъявляют при расчёте пенсии в случае внесения сведений о коммерческой деятельности, входящей в общий период.

Порядок расчёта стажа и пенсии для ИП

Стаж по предпринимательству считается без учёта дополнительных коэффициентов. Обязательное условие – регулярные отчисления в ФСС. Промежутки, в которые не было взносов, не засчитываются.

Размер пособия от государства будет несколько увеличен при следующих обстоятельствах:

- Отпуск по уходу за ребёнком при условии отчисления взносов в ФСС.

- Служба в государственных или муниципальных органах. В качестве подтверждения получают справку о выплатах в этот период.

- Работа в Государственной Думе РФ или в Совете Федерации.

- Прохождение военной службы.

Размер будущей пенсии рассчитывают поэтапно. Сначала определяют индивидуальный коэффициент. Его можно посчитать по формуле: ИПК = (Свз : Соб) x 10.

Пояснения:

- Свз – сделанные предпринимателем отчисления на формирование страховой части пенсии. Их размер (10% или 16%) зависит от того, производились ли вносы на формирование накопительной части.

- Соб – страховая часть, образованная за счёт страховых взносов. При её расчёте берут максимальную величину, которая ежегодно меняется. Её значение выясняют в Пенсионном Фонде.

Пенсионное пособие гражданина, занимающегося предпринимательством, рассчитывают по формуле: Сп = Ипк x Сб x Пк + Фв x Пк.

Расшифровка:

- Ипк – индивидуальный пенсионный коэффициент.

- Сб – стоимость единицы балла, которая ежегодно меняется.

- Пк – премиальный коэффициент. Его применяют, когда ИП обратился за начислением пенсионного пособия позднее достижения положенного возраста.

- Фв – фиксированный платёж, установленный государством. Выплата рассматривается как переменная величина.

Когда речь идёт о северных регионах, трудовой стаж рассчитывается по особым правилам. Возраст выхода на пенсию для мужчин составляет 55 лет, для женщин – 50 лет. Они должны отработать на севере не меньше 15 – 20 лет. Чтобы предпринимателю, работавшему в северном регионе Российской Федерации, зачислили его коммерческую деятельность в «северный» стаж, нужно кроме взносов в ФСС представить другие доказательства:

- Договор об аренде помещения.

- Выписки из налогового органа о доходах и расходах в северных регионах РФ.

- Договоры с подрядными организациями и т. п.

Подтверждающие документы зависят от характера осуществляемой коммерческой деятельности.

При расчёте страхового стажа для ИП во внимание принимают период трудовой деятельности в качестве индивидуального предпринимателя. Главным документом, служащим основанием для учёта данного периода, является справка, подтверждающая отчисления в фонды Пенсионного и Социального страхования. Срок работы по ИП должен быть не менее 5 лет. По достижению установленного законодательством возраста гражданин, занимающийся коммерцией, имеет право на получение выплат из Пенсионного фонда.

investingclub.ru

Трудовой стаж индивидуального предпринимателя. | портал предпринимателей

Индивидуальные предприниматели вносят достаточно весомый вклад в развитие экономики нашей страны. Не смотря на все трудности ведения своего дела, в том числе административного плана, они организуют и развивают малый бизнес, принимая при этом к себе на работу необходимых помощников. И наемные работники ИП, и сами индивидуальные предприниматели обладают правом зачислить время работы в малом бизнесе в свой общий трудовой стаж. Следовательно, при условии перечисления полноценных взносов в ПФР и ФСС, они имеют право и на выплату пенсий при достижении определенного возраста.

Пенсия для индивидуального предпринимателя.

Пенсия для индивидуального предпринимателя.

Особенности определения стажа у ИП.

Индивидуальные предприниматели не являются юридическими лицами. Это, говоря юридическим языком, физические лица, относящиеся к категории предпринимателей, занимающиеся малым и средним бизнесом. При этом у ИП может быть штат официально оформленных наемных работников, за которых предприниматель обязан производить все необходимые отчисления в ФНС (Федеральную налоговую службу), ПФР (Пенсионный Фонд России) и ФСС (Фонд Социального Страхования). Не зависимо от того, какую они предпочли систему налогообложения – общую или упрощенную. Фактически ИП, также как и юридические лица, соблюдает и обеспечивает все права своих наемных работников на их будущую пенсию. Сам же индивидуальный предприниматель не подходит под категорию «наемный работник». Также он не может принимать сам себя на работу.

Сочетание всех этих факторов и ограничений определяет особый характер накопления трудового стажа у ИП и начисления им, в последующем, пенсии.

Документы, необходимые для утверждения стажа ИП.

У любого физического лица, выходящего на пенсию, главным, подтверждающим его страховой стаж документом, всегда была и есть трудовая книжка. Она должна быть соответствующе заполнена. В ней должна быть отражена подробная информация о принятии человека на работу, о его увольнении, должны быть перечислены все поощрения и должности. Индивидуальный предприниматель может иметь трудовую книжку, но только в случае если в прошлом он сам являлся наемным работником, оформленным на общих основаниях. Период деятельности в качестве ИП в трудовую книжку не вносится.

С 2007 года понятие «Трудовой стаж», заменено в нашей стране на понятие «Страховой стаж». Это связанно с изменением порядка уплаты взносов в ФСС. Будущая пенсия стала рассчитываться исходя из суммы уплаченных добровольных страховых взносов. Сам предприниматель обязан делать эти отчисления и за наемных работников, и за себя. Основными документами, подтверждающими страховой стаж физического лица в период деятельности как индивидуальный предприниматель, являются:

- «Свидетельство о государственной регистрации прекращения физическим лицом деятельности в качестве индивидуального предпринимателя» Выдается также в ФНС после окончания предпринимательской деятельности, в случае если закрыт расчетный счет и нет никаких долгов перед государственными контролирующими органами.

Если деятельность в качестве ИП велась до 1991 года, необходимо получить в архиве справку об уплате всех страховых взносов. В случае сели такая деятельность велась после 1991 года, эти сведения получают в отделении ФСС.

Общие условия для получения права на пенсию.

В Российской Федерации существуют определенные условия, при соблюдении которых любой гражданин вправе рассчитывать на начисление пенсии в ПФ РФ. Одно из них – общий страховой (трудовой) стаж физического лица должен превышать пять лет. Если период трудовой деятельности гражданина меньше пяти лет, то рассчитывать на начисление пенсии он не может. Также существует возрастной порог, после которого человек вправе обратиться в ПФР за начислением пенсии. У мужчин это 60 лет, у женщин – 55 лет. Эти условия касаются в той же мере и индивидуальных предпринимателей. Перечислим три условия, при выполнении которых индивидуальный предприниматель получает право на начисление пенсии в ПФР:

- Срок общего стажа деятельности должен превышать пять лет.

- Достижение индивидуальным предпринимателем определенного возраста (55 лет – женщины, 60 лет – мужчины).

- Отсутствие задолженности по ежемесячным страховым взносам в ФСС за период деятельности.

При этом размер начисленной пенсии зависит именно от суммы уплаченных взносов в ФСС. Уплата взносов в ПФР (пенсионный фонд) не является основным фактором для начисления пенсии в полном объеме. Многие предприниматели не видят большой разницы между уплатой взносов в ПФ и уплатой взносов в ФСС. Укажем основные различия между этими платежами:

- Ежемесячные отчисления индивидуального предпринимателя в ПФ являются обязательными. Их сумма и начисления являются величиной постоянной и не зависят от прибыльности или убыточности бизнеса, которым занимается ИП. Это обязательный платеж, контролируемый соответствующими государственными органами.

- Страховые взносы в ФСС начисляются в соответствии с договором о добровольном социальном страховании, заключаемым между ИП и Фондом социального страхования. Эти взносы являются добровольными и позволяют рассчитывать на начисление полноценной пенсии, в зависимости от накопленной за время страхового стажа суммы.

Возможности для увеличения будущей пенсии.

Индивидуальные предприниматели, которые заранее обеспокоились своим будущим, рассчитывая на повышенную пенсию, должны правильно планировать свои действия для ее обеспечения. Не последнюю роль здесь играет временной фактор. Чем раньше предприниматель начнет делать повышенные социальные взносы, тем большая сумма накопится к периоду начисления пенсионного содержания.

Также, следует учитывать, что базовая часть пенсии в соответствии с законодательством РФ, может быть увеличена, в случае если у предпринимателя в семье есть нетрудоспособные иждивенцы. Для подтверждения этого, в ФСС необходимо представить определенные документы.

P.S. Эта довольно животрепещущая тема, потому что много предпринимателей как предпенсионного, так и пенсионного возраста.Многие вопросы, связанные с пенсией ИП обсуждаются на официальном форуме нашего портала. Предлагаем присоединиться к обсуждениям.

xn—-ptbqddc.xn--p1ai

Входит ли в стаж работа у Индивидуального предпринимателя (имею ввиду работников), может ли ИП вносить запись в трудовую книжку себе и работникам?

Входит ли в стаж работа самого Индивидуального предпринимателя? А так же: может ли Индивидуальный предприниматель делать своим сотрудникам запись в трудовой книжке? И может он сам себе делать отметку о работе в качестве ИП в свою трудовую книжку? И входит ли в стаж работа у Индивидуального предпринимателя (имею ввиду работников)?

Отвечает Екатерина Белоусова, эксперт по труду и занятости.

Да, деятельность в качестве ИП входит в стаж.

В страховой стаж предпринимателей включаются периоды работы, за которые они уплачивали страховые взносы в ФСС России и Пенсионный фонд РФ.

В качестве подтверждающих стаж документов могут выступать справки, выданные территориальными отделениями ФСС России или Пенсионного фонда РФ, о периоде уплаты взносов в эти фонды. Подтверждает этот вывод письмо ФСС России от 1 декабря 1997 № 052/895-97.

Предприниматель должен делать записи в трудовых книжках своих сотрудников. Предприниматели являются работодателями, поэтому они должны вести трудовые книжки на всех сотрудников, проработавших у них свыше пяти дней, если эта работа является для сотрудников основной (ч. 3 ст. 66, ч. 1 ст. 309 ТК РФ).

Запись о работе в качестве ИП в трудовую книжку не вносится, так как предпринимательская деятельность не относится к трудовой (ст. 15, 66 ТК РФ, п. 1 ст. 2 ГК РФ).

Работа у ИП входит в стаж.

Обоснование

Из рекомендации

Нины Ковязиной, заместителя директора департамента образования и кадровых ресурсов Минздрава России

Как предпринимателю оформить на работу сотрудника

Предприниматель является полноправным работодателем и может принимать на работу всех без исключения физических лиц (ст. 303 ТК РФ). Ограничения законодательством не предусмотрены.

Трудовая книжка

Предприниматели являются работодателями, поэтому они должны вести трудовые книжки на всех сотрудников, проработавших у них свыше пяти дней, если эта работа является для сотрудников основной (ч. 3 ст. 66, ч. 1 ст. 309 ТК РФ).*

Если сотрудник впервые устраивается на работу, то предприниматель в общем порядке должен выдать ему трудовую книжку и оформить страховое пенсионное свидетельство (ч. 4 ст. 65, ч. 3 ст. 66, абз. 4 ч. 3 ст. 303 ТК РФ).

Запись о приеме на работу в трудовой книжке сотрудника сделайте на основании приказа о приеме на работу (ч. 4 ст. 66 ТК РФ). Для этого в графе 3 раздела «Сведения о работе» вначале в виде заголовка укажите полное и сокращенное (при наличии) наименование предпринимателя, например, как в свидетельстве на право занятия предпринимательской деятельностью. При этом укажите фамилию, имя и отчество предпринимателя. Под этим заголовком в графе 1 поставьте порядковый номер, а в графе 2 укажите дату приема на работу. В графе 3 укажите наименования должности (работы), специальности, профессии с указанием квалификации. В графу 4 занесите дату и номер приказа, согласно которому сотрудник принят на работу.

Такой порядок установлен в пункте 3.1 Инструкции, утвержденной постановлением Минтруда России от 10 октября 2003 № 69, и разъяснен в письме Роструда от 31 октября 2007 № 4414-6.

Пример внесения записи о приеме на работу в трудовую книжку. Сотрудника принимает на работу предприниматель

Предприниматель А.В. Львов принял на работу Е.В. Иванову на должность секретаря по основному месту работы.

Ответственным за ведение кадрового учета предприниматель назначил себя.

В трудовой книжке сотрудницы А.В. Львов сделал запись о приеме на работу.

Из ситуации

Ивана Шкловца, заместителя руководителя Федеральной службы по труду и занятости

Нужно ли предпринимателю оформлять трудовую книжку на себя. Предприниматель является работодателем

Нет, не нужно.

Законодательство требует, чтобы работодатели (за исключением физических лиц, которые не являются предпринимателями) оформляли трудовые книжки только сотрудникам.

При этом на себя работодатель (предприниматель) трудовую книжку оформлять не должен. Исключением является случай, когда работодатель сам является наемным работником и заключает трудовой договор с собственником имущества организации.*

Такой вывод позволяет сделать статья 66 Трудового кодекса РФ.

Из ситуации

Ивана Шкловца, заместителя руководителя Федеральной службы по труду и занятости

Нужно ли внести в трудовую книжку сотрудника, который до трудоустройства был предпринимателем, запись о его предпринимательской деятельности (стаже)

Нет, не нужно.

Трудовая книжка установленного образца является основным документом о трудовой деятельности и стаже сотрудника (ч. 1 ст. 66 ТК РФ). Предпринимательская деятельность не относится к трудовой, поэтому в трудовой книжке бывшего предпринимателя отсутствуют записи о ней (ст. 15, 66 ТК РФ, п. 1 ст. 2 ГК РФ).* Вносить в трудовую книжку сотрудника сведения о стаже работы за этот период организация не должна (п. 23 Правил, утвержденных постановлением Правительства РФ от 16 апреля 2003 № 225, п. 3.4 Инструкции, утвержденной постановлением Минтруда России от 10 октября 2003 № 69).

Вместе с тем, сотруднику необходимо подтвердить стаж за время его предпринимательской деятельности для начисления ему социальных выплат. Дело в том, что страховой стаж влияет на размер пособий по временной нетрудоспособности, гарантирует выплату пенсий по старости и выслуге лет (ч. 1 ст. 7 Закона от 29 декабря 2006 № 255-ФЗ и абз. 3 ст. 2, гл. III Закона от 17 декабря 2001 г. № 173-ФЗ).

В качестве подтверждающих стаж документов могут выступать справки, выданные территориальными отделениями ФСС России или Пенсионного фонда РФ, о периоде уплаты взносов в эти фонды. Подтверждает этот вывод письмо ФСС России от 1 декабря 1997 № 052/895-97.* Объясняется это так.

Для определения социальных выплат гражданам (пособий по временной нетрудоспособности, пенсий и т. д.) рассчитывается страховой стаж (ст. 7 Закона от 29 декабря 2006 № 255-ФЗ, ст. 7 Закона от 17 декабря 2001 № 173-ФЗ).

В страховой стаж предпринимателей включаются периоды работы, за которые они уплачивали страховые взносы в ФСС России и Пенсионный фонд РФ (ч. 1–1.1 ст. 16 Закона от 29 декабря 2006 № 255-ФЗ, п. 2–2.1 Правил, утвержденных приказом Минздравсоцразвития России от 6 февраля 2007 № 91, п. 7 Положения, утвержденного постановлением Правительства РФ от 12 февраля 1994 № 101, ст. 2 Закона от 17 декабря 2001 № 173-ФЗ, п. 1 ст. 28 Закона от 15 декабря 2001 № 167-ФЗ).*

Поэтому в отсутствии других документов для подтверждения своего стажа предприниматель вправе представить организации справку о периоде уплаты страховых взносов, выданную территориальным отделением ФСС России.

Из справочников

Документы, подтверждающие страховой стаж разных категорий сотрудников

| Категории сотрудников* | Подтверждающие документы* | Основания |

| Предприниматели, работавшие до 1 января 1991 года |

Документы за период работы в качестве предпринимателя:

|

Подп. «а» п. 11 Правил, утвержденных приказом Минздравсоцразвития России от 6 февраля 2007 г. № 91 |

| Предприниматели, работавшие с 1 января 1991 года по 31 декабря 2000 года и после 1 января 2003 года |

Документы за период работы в качестве предпринимателя:

|

Подп. «б» п. 11 Правил, утвержденных приказом Минздравсоцразвития России от 6 февраля 2007 г. № 91 |

Из рекомендации

Нины Ковязиной, заместителя директора департамента образования и кадровых ресурсов Минздрава России

Как определить страховой стаж сотрудника для расчета больничного пособия

Размер больничного пособия зависит от страхового стажа сотрудника, то есть от того, сколько лет он проработал (ст. 7 Закона от 29 декабря 2006 № 255-ФЗ). Страховой стаж определяйте на день наступления временной нетрудоспособности (п. 7 Правил, утвержденных приказом Минздравсоцразвития России от 6 февраля 2007 № 91).

Какие периоды включать

В страховой стаж включайте периоды:*

- работы по трудовому договору;

- государственной гражданской или муниципальной службы;

- военной и иной службы, поименованной в Законе от 12 февраля 1993 № 4468-1;

- периоды иной деятельности, во время которой сотрудник подлежал обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

Понятие «периоды иной деятельности, во время которой сотрудник подлежал социальному страхованию» расшифровано в приказе Минздравсоцразвития России от 6 февраля 2007 № 91. Это, в частности, периоды:*

- деятельности в качестве предпринимателя (частного нотариуса, частного детектива, частного охранника и т. п.) после 1 января 2003 года, если за эти периоды перечислены платежи на социальное страхование, и периоды до 1 января 2001 года;

- работы адвокатом после 1 января 2003 года, если за эти периоды перечислены платежи на социальное страхование, и периоды до 1 января 2001 года;

- работы в колхозе или в производственном кооперативе после 1 января 2001 года, если за эти периоды перечислены платежи на социальное страхование, а также периоды до 1 января 2001 года;

- исполнения полномочий депутата Государственной думы и Совета Федерации;

- замещения государственных должностей субъектов РФ, а также муниципальных должностей, замещаемых на постоянной основе;

- деятельности в качестве священнослужителя, если за эти периоды перечислены платежи на социальное страхование;

- оплачиваемой работы осужденного после 1 ноября 2001 года.

Полный список периодов, включаемых в стаж, см. в статье 16 Закона от 29 декабря 2006 № 255-ФЗ и пунктах 2 и 2.1 Правил, утвержденных приказом Минздравсоцразвития России от 6 февраля 2007 № 91.

Из ситуации

Ивана Шкловца, заместителя руководителя Федеральной службы по труду и занятости

Чем отличается трудовой стаж от страхового

Трудовая книжка нужна, чтобы подтвердить трудовой стаж сотрудника. Что такое трудовой стаж и чем он отличается от страхового?

Есть два вида страхового стажа: один для назначения пенсии, второй – для выплаты пособий. Чтобы корректно определить оба стажа, нужна трудовая книжка.*

Раньше для назначения пенсии считали трудовой стаж (до 1 января 2002 г.). То есть брали весь период трудовой деятельности гражданина, исходя из которого считали трудовую пенсию.

Для работодателя же стаж в трудовой книжке главным образом важен, чтобы правильно определить опыт работы сотрудника.

Таким образом, в настоящее время под трудовым стажем можно понимать только время работы человека. Например, если гражданин работает в организации, которая не перечисляет за него страховые взносы, у него будет идти трудовой стаж, но не будет страхового стажа для пенсии и пособий.*

www.zarplata-online.ru

Стаж индивидуального предпринимателя \ Акты, образцы, формы, договоры \ Консультант Плюс

Подборка наиболее важных документов по запросу Стаж индивидуального предпринимателя (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Нормативные акты: Стаж индивидуального предпринимателя

Федеральный закон от 29.12.2012 N 273-ФЗ(ред. от 25.12.2018)

«Об образовании в Российской Федерации»4. Индивидуальный предприниматель до начала оказания платных образовательных услуг предоставляет обучающемуся, родителям (законным представителям) несовершеннолетнего обучающегося информацию о государственной регистрации в качестве индивидуального предпринимателя, об уровне своего профессионального образования, общем стаже педагогической работы и о стаже занятия индивидуальной педагогической деятельностью и в случае привлечения им для осуществления образовательной деятельности педагогических работников информацию об их уровне профессионального образования и общем стаже педагогической работы.

Статьи, комментарии, ответы на вопросы: Стаж индивидуального предпринимателя

Путеводитель по госуслугам для юридических лиц. Получение лицензии на осуществление перевозок пассажиров автомобильным транспортом, оборудованным для перевозок более восьми человекПолучающий лицензию индивидуальный предприниматель, который осуществляет перевозки пассажиров самостоятельно, без привлечения наемных работников — водителей, должен представить документы, подтверждающие его квалификацию, стаж работы и прохождение медицинского освидетельствования. К таким выводам пришел, например, ФАС Уральского округа в Постановлении от 10.09.2007 N Ф09-7285/07-С1. Данный акт принят на основании ранее действовавшего Положения (утв. Постановлением Правительства РФ от 30.10.2006 N 637), но, полагаем, изложенная в нем позиция применима и в настоящее время.Формы документов: Стаж индивидуального предпринимателя

Открыть документ в вашей системе КонсультантПлюс:Форма: Расчет субсидии на возмещение связанных с реализацией проекта затрат российской организации на заработную плату работников российской организации, непосредственно участвующих в реализации проекта, имеющих высшее фармацевтическое, медицинское, биологическое или химическое образование и (или) ученую степень кандидата или доктора наук и стаж работы не менее 3 лет в области разработки лекарственных средств, включая компенсационные и стимулирующие выплаты, а также на вознаграждения по договорам гражданско-правового характера, заключенным с физическими лицами и индивидуальными предпринимателями, уплату страховых взносов на обязательное пенсионное страхование, обязательное медицинское страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний

(Постановление Правительства РФ от 01.10.2015 N 1045 (ред. от 30.10.2017))

www.consultant.ru

Входит ли стаж ип в общий трудовой стаж — Юридический статус

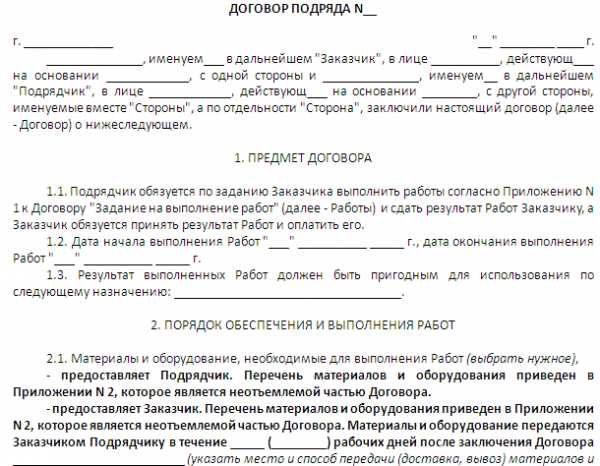

Входит ли договор подряда в общий трудовой стаж?

Входит ли договор подряда в трудовой стаж —этот вопрос волнует многих физлиц, решивших подработать. Для того чтобы получить ответ на него, необходимо разобраться, чем отличается трудовой договор от подрядного, а также возможно ли, чтобы период работы по договору ГПХ (гражданско-правового характера) был учтен при подсчете стажа. Подробнее обо всем этом — далее в статье.

В чем отличия трудового договора от подрядного для исполнителя?

Для того чтобы разобраться, идет ли стаж по договору подряда, следует сначалауяснить, чем он отличается от трудового договора.

В отличие от трудовых отношения подрядчика и заказчика при заключении подрядного договора регулируются Гражданским кодексом России. Целью любого договора подряда является выполнение исполнителем своих обязанностей, за что он получает вознаграждение; при этом он самостоятельно должен организовать свой труд и обеспечить себя всем необходимым для выполнения заказа.

Исполнитель по договору подряда не должен выполнять внутренний трудовой распорядок заказчика, не обязан отчитываться о своих перемещениях и сам беспокоится об организации своего рабочего времени. Однако он также лишен определенных трудовых и социальных гарантий, например на тот случай, если заболеет.

Идет ли стаж по договору ГПХ?

Согласно абз. 2 п. 1 ст. 7 закона «Об обязательном пенсионном страховании…» от 15.12.2001 № 167-ФЗ и п. 1 ст. 5 закона «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ физлицо, оказывающее услуги по гражданско-правовому договору, является застрахованным. То есть с его дохода подрядчик должен удержать не только подоходный налог, но и социальный взнос на пенсионное обеспечение.

Как указано в ч. 1 ст. 11 закона «О страховых пенсиях» от 28.12.2013 № 400-ФЗ, в страховой стаж включаются все периоды выполнения физлицом работы (оказания услуг), если за это время за него уплачивались взносы на пенсионное соцстрахование. Согласно ч. 1 ст. 4 закона № 400-ФЗ все застрахованные лица имеют право на получение страховой пенсии при достижении определенного возраста.

Что касается трудового стажа, то после проведения пенсионной реформы 2002 года этот термин трансформировался в страховой стаж, т. е. период выполнения работы по подрядном

yurist-moscow.ru

Входит ли стаж ИП в трудовой?

Прочитала такой вот ответ юриста. Проработала почти 8 лет ИП. Сейчас ушла на пенсию. В пенсионном фонде мне сообщили, что стаж работы ИП не входит в трудовой стаж. Он входит в страховой. Расскажите, пожалуйста, на основании какого документа (закона) ваш сотрудник дал другой ответ?

Ответы адвокатов и юристов www.9111.ru

Зотов Валерий Иванович, Юрист г. Петрозаводск.

Дано ответов: 13802

Отзывы: (3695)

Интернет-консультация.

Интернет-консультация.

Оплатить консультацию.

Написать благодарность юристу.

Ответ от 15.11.2011 13:58

Уважаемый Владимир!

Если Вы зарегистрируетесь установленным порядком в качестве индивидуального предпринимателя (сокращенно ИП), то Вы обязаны будете платить страховые взносы в Пенсионный фонд РФ даже, если у Вами не будет фактически осуществляться деятельность, и не будет прибыли, кау у ИП.

Согласно части 1 статьи 3 Федерального закона от 17.12.2001 г. № 173-ФЗ О трудовых пенсиях в Российской Федерации, далее ФЗ № 173-ФЗ, установлено, что право на трудовую пенсию имеют граждане Российской Федерации, застрахованные в соответствии с Федеральным законом Об обязательном пенсионном страховании в Российской Федерации, при соблюдении ими условий, предусмотренных настоящим Федеральным законом.

Согласно пункта 1 статьи 10 ФЗ № 173-ФЗ установлено, что в страховой стаж включаются периоды работы и (или) иной деятельности, которые выполнялись на территории Российской Федерации лицами, указанными в части первой статьи 3 настоящего Федерального закона, при условии, что за эти периоды уплачивались страховые взносы в Пенсионный фонд Российской Федерации.

Таким образом, если Вы зарегистрруетесь ИП и будете отчислять положенные взносы в Пенсионный фонд, то этот период будет включен Вам в страховой стаж и в трудовой стаж естественно.

Также Вы имеете право работать по гружданско-правовму договору (договор подряда, договор поручения и т.д.), в этом случае за Вас обязан платить взносы в пенсионный фонд Заказчик по такому договору, и Вам не надо декларацию подавать при этом, как ИП в налоговые органы.

Работодатель часто охотнее заключают с работниками именно не трудовой договор а гражданско-правовой договор, так как они при этом не платят отпускных не платят больничные и т.д. Но ради получения денег и ради трудового стажа можно работать и по такому договору.

Удачи Вам.

www.9111.ru