Возврат излишне уплаченных денежных средств по договору

]]>Подборка наиболее важных документов по запросу Возврат излишне уплаченных денежных средств по договору (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Формы документов: Возврат излишне уплаченных денежных средств по договоруСудебная практика: Возврат излишне уплаченных денежных средств по договору Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2018 год: Статья 346.17 «Порядок признания доходов и расходов» главы 26.2 «Упрощенная система налогообложения» НК РФ

(Юридическая компания «TAXOLOGY»)По результатам налоговой проверки инспекция пришла к выводу о том, что индивидуальный предприниматель занизил налоговую базу по УСН. Проверкой было установлено, что предприниматель реализовывал физическим лицам земельные участки и не включил в налоговую базу их полную стоимость.

По мнению налогоплательщика, претензии инспекции не обоснованы. Предприниматель заключил с физическими лицами предварительные договоры купли-продажи земельных участков, в которых было указано, что вся сумма сделки устанавливается как цена договора, которая может быть уменьшена на сумму целевого взноса, вносимого покупателем в дачное некоммерческое партнерство. К данным целевым взносам подлежит применению абз. 3 п. 1 ст. 346.17 НК РФ, согласно которому в случае возврата налогоплательщиком сумм, полученных ранее в счет предварительной оплаты, доходы уменьшаются на указанную сумму возврата. Суд пришел к выводу об обоснованности доначисления налога, приняв во внимание следующее. Размер целевого взноса в предварительном договоре купли-продажи не устанавливался, у физических лиц (покупателей) возникает обязательство перед партнерством, которое стороной в сделке купли-продажи не являлось. Соответственно, обязательства покупателя земельных участков перед партнерством по перечислению целевых взносов не могут быть произведены за счет денежных средств, полученных предпринимателем от реализации собственных земельных участков.

По мнению налогоплательщика, претензии инспекции не обоснованы. Предприниматель заключил с физическими лицами предварительные договоры купли-продажи земельных участков, в которых было указано, что вся сумма сделки устанавливается как цена договора, которая может быть уменьшена на сумму целевого взноса, вносимого покупателем в дачное некоммерческое партнерство. К данным целевым взносам подлежит применению абз. 3 п. 1 ст. 346.17 НК РФ, согласно которому в случае возврата налогоплательщиком сумм, полученных ранее в счет предварительной оплаты, доходы уменьшаются на указанную сумму возврата. Суд пришел к выводу об обоснованности доначисления налога, приняв во внимание следующее. Размер целевого взноса в предварительном договоре купли-продажи не устанавливался, у физических лиц (покупателей) возникает обязательство перед партнерством, которое стороной в сделке купли-продажи не являлось. Соответственно, обязательства покупателя земельных участков перед партнерством по перечислению целевых взносов не могут быть произведены за счет денежных средств, полученных предпринимателем от реализации собственных земельных участков.

Подборка судебных решений за 2019 год: Статья 17 «Меры, принимаемые должностными лицами органа государственного контроля (надзора), органа муниципального контроля в отношении фактов нарушений, выявленных при проведении проверки» Федерального закона «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля»

17 ФЗ «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля») не представляется возможным установить, каким образом заявителю необходимо произвести сторнирование начисления платы за тепловую энергию, потребленную на подогрев холодной воды, и в каком размере, а также в соответствии с какой конкретно методикой предприятию следует производить начисление. Кроме того, предписание содержит требование об осуществлении зачета излишне предъявленной платы за горячее водоснабжение в счет будущих платежей собственникам помещений в многоквартирном доме. Вместе с тем гражданско-правовое требование, связанное с возвратом (зачетом) полученных предприятием денежных средств за выполненные по контракту (договору) работы, не может быть облачено в форму предписания государственного органа, носящего обязательный характер. Таким образом, суд удовлетворил требование предприятия о признании недействительным предписания жилищной инспекции.

17 ФЗ «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля») не представляется возможным установить, каким образом заявителю необходимо произвести сторнирование начисления платы за тепловую энергию, потребленную на подогрев холодной воды, и в каком размере, а также в соответствии с какой конкретно методикой предприятию следует производить начисление. Кроме того, предписание содержит требование об осуществлении зачета излишне предъявленной платы за горячее водоснабжение в счет будущих платежей собственникам помещений в многоквартирном доме. Вместе с тем гражданско-правовое требование, связанное с возвратом (зачетом) полученных предприятием денежных средств за выполненные по контракту (договору) работы, не может быть облачено в форму предписания государственного органа, носящего обязательный характер. Таким образом, суд удовлетворил требование предприятия о признании недействительным предписания жилищной инспекции.

«Наследование имущества: от совершения завещания до приобретения наследства»

(Сидорова Е.Л.)

(«Редакция «Российской газеты», 2019)Так, например, после смерти гражданина, заключившего при жизни договор о долевом участии в строительстве многоквартирного жилого дома, в состав наследства включаются не только права наследодателя по данному договору, в частности право на передачу после завершения строительства и ввода многоквартирного дома в эксплуатацию объекта долевого строительства, право требования устранения недостатков объекта долевого строительства, право требования на возврат излишне уплаченных денежных средств, если площадь построенной квартиры меньше, чем указана в договоре, и проч., но и его обязанности, в том числе принять объект долевого строительства по акту или иному передаточному документу, доплатить стоимость объекта долевого строительства, если его фактическая площадь оказалась больше проектной, и проч.

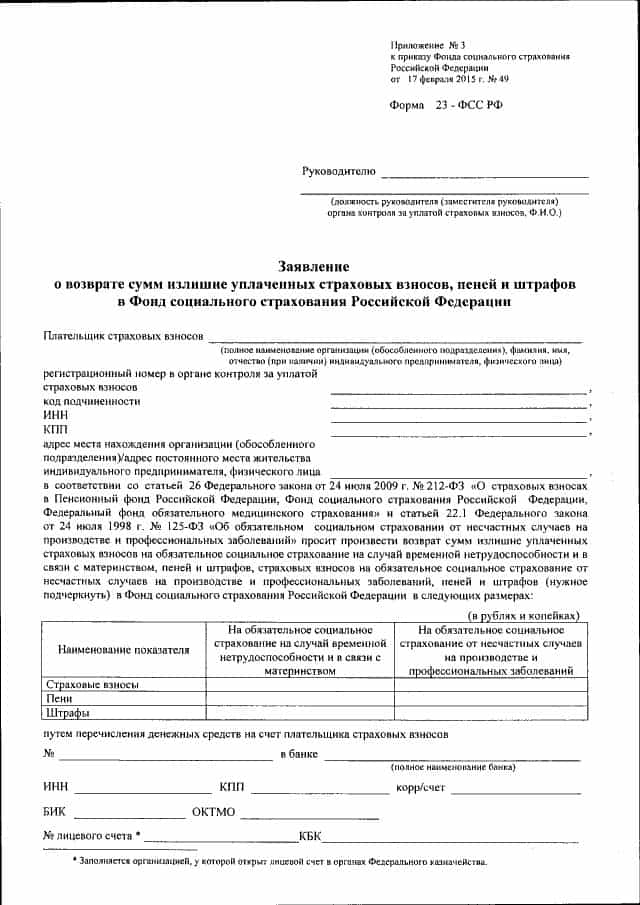

Заявление о возврате сумм излишне уплаченных средств (Форма 23-ФСС) —

Форма 23-ФСС РФ

Руководителю

(должность руководителя (заместителя руководителя)

органа контроля за уплатой страховых взносов, Ф.И.О.)

Заявление

о возврате сумм излишне уплаченных страховых взносов, пеней и штрафов

Плательщик страховых взносов ,

(полное наименование организации (обособленного подразделения), фамилия, имя, отчество (при наличии) индивидуального предпринимателя, физического лица)

|

регистрационный номер в органе контроля за уплатой страховых взносов |

|

|

|

код подчиненности |

|

, |

|

ИНН |

|

, |

|

КПП |

|

, |

|

адрес места нахождения организации (обособленного подразделения)/адрес постоянного места жительства индивидуального предпринимателя, физического лица |

|

, |

в соответствии со статьей 26 Федерального закона от 24 июля 2009 г. № 212-ФЗ

“О страховых взносах в Пенсионный фонд Российской Федерации, Фонд

социального страхования Российской Федерации, Федеральный фонд обязательного

медицинского страхования” и статьей 22.1 Федерального закона

№ 212-ФЗ

“О страховых взносах в Пенсионный фонд Российской Федерации, Фонд

социального страхования Российской Федерации, Федеральный фонд обязательного

медицинского страхования” и статьей 22.1 Федерального закона

от 24 июля 1998 г. № 125-ФЗ “Об обязательном социальном страховании от

несчастных случаев на производстве и профессиональных заболеваний” просит

произвести возврат сумм излишне уплаченных страховых взносов на обязательное

социальное страхование на случай временной нетрудоспособности и в связи с

материнством, пеней и штрафов, страховых взносов на обязательное социальное

страхование от несчастных случаев на производстве и профессиональных

заболеваний, пеней и штрафов (нужное подчеркнуть) в Фонд социального

страхования Российской Федерации в следующих размерах:

(в рублях и копейках)

|

Наименование показателя |

На обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством |

На обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний |

|

Страховые взносы |

|

|

|

Пени |

|

|

|

Штрафы |

|

|

путем перечисления денежных средств на счет плательщика страховых взносов

|

№ |

|

в банке |

|

|

|

|

|

(полное наименование банка) |

|

ИНН |

|

КПП |

|

корр/счет |

|

|

№ лицевого счета |

|

КБК |

|

(наименование финансового органа)

|

|

|

|

|

|

|

|

|

(должность руководителя организации (обособленного подразделения)) |

|

(подпись) |

|

(Ф. |

|

(контактный телефон) |

|

Главный бухгалтер |

|

|

|

|

|

|

|

(подпись) |

|

(Ф.И.О.) |

|

(контактный телефон) |

от

Место печати плательщика страховых взносов

|

Законный или уполномоченный представитель плательщика страховых взносов |

|

|

|

|

|

|

|

(подпись) |

|

(Ф. |

|

(дата) |

Наименование и реквизиты документа, удостоверяющего личность представителя плательщика страховых взносов

Документ, подтверждающий полномочия представителя плательщика страховых взносов

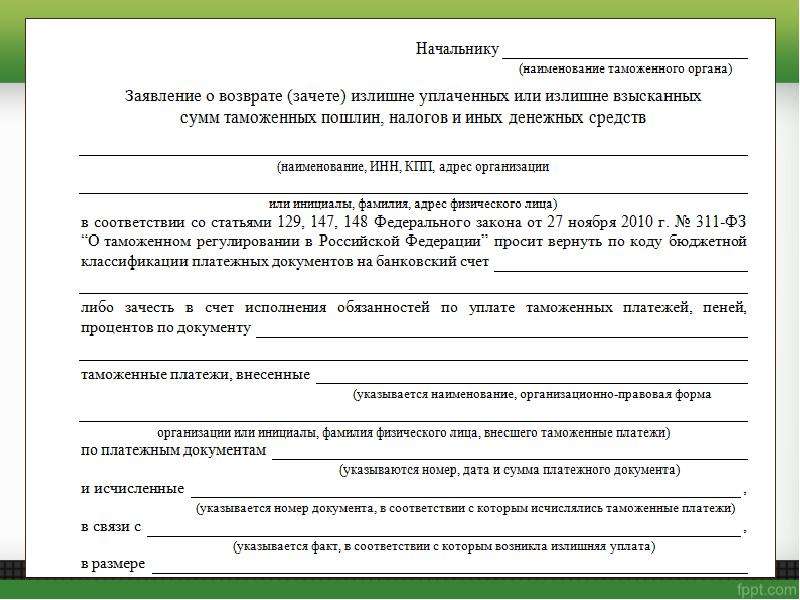

Как осуществить возврат таможенных платежей

Порядок возврата денежных средств юридическим лицам — плательщикам таможенных платежей в настоящий момент регламентируется Временным порядком работы с ресурсом единых лицевых счетов (ЕЛС), утвержденным приказом ФТС от 26.06.2019 г. № 1039.

Возврат излишне уплаченных (взысканных) денежных средств осуществляется таможенным органом, в котором было осуществлено декларирование товаров, в отношении которых эти денежные средства были уплачены. Основанием для такого возврата является подача декларантом товаров коррекировки декларации на товары (КДТ), оформленной в соответствии с Решением Коллегии ЕЭК от 10. 12.2013 № 289. Возврат осуществляется автоматически в форме зачета в счет авансовых платежей на ЕЛС плательщика без предоставления соответствующего заявления.

12.2013 № 289. Возврат осуществляется автоматически в форме зачета в счет авансовых платежей на ЕЛС плательщика без предоставления соответствующего заявления.

Возврат денежного залога осуществляется таможенным органом, принявшим такой денежный залог, если обязанность по уплате таможенных пошлин, налогов исполнена в полном объеме, прекращена либо не возникла. Возврат осуществляется также автоматически в форме зачета в счет авансовых платежей на ЕЛС плательщика без предоставления заявления.

Возврат авансовых платежей юридическим лицам осуществляется только региональными таможенными управлениями (РТУ) на основании заявлений о возврате авансовых платежей с приложением документов, перечень которых установлен ст.122 Федерального закона от 27.11.2010 № 311-ФЗ «О таможенном регулировании в РФ» в течение трех лет со дня последнего распоряжения об использовании авансовых платежей.

РТУ осуществляют администрирование ЕЛС юридических лиц, исходя из места их постановки на учет в налоговых органах, то есть согласно коду причины постановки на учет (КПП). Перечень таможенных органов, осуществляющих администрирование лицевых счетов в зависимости от КПП юридических лиц, приведен в Приложении 3 к приказу ФТС от 26.06.2019 г. № 1039.

Перечень таможенных органов, осуществляющих администрирование лицевых счетов в зависимости от КПП юридических лиц, приведен в Приложении 3 к приказу ФТС от 26.06.2019 г. № 1039.

Форма заявления о возврате авансовых платежей утверждена приложением 1 к приказу ФТС России от 22.12.2010 № 2520.

К заявлению о возврате авансовых платежей должны прилагаться следующие документы:

- Платежный документ, подтверждающий перечисление авансовых платежей (КБК платежного документа и КБК, с которого необходимо вернуть авансовые платежи должн совпадать)

- Копия свидетельства о постановке на учет в налоговом органе (актуальный КПП, соответствующий сведениям в ЕГРЮЛ)

- Копия свидетельства о государственной регистрации

- Документ, подтверждающий полномочия лица, подписавшего заявление о возврате авансовых платежей:

- протокол (решение) общего собрания участников;

- договор о передаче полномочий единоличного исполнительного органа управляющей организации или управляющему;

- приказ (постановление) о назначении на должность;

- доверенность от имени юридического лица, выданная лицу, подписавшему заявление

- Образец подписи лица, подписавшего заявление о возврате авансовых платежей

- Копия документа, содержащего образец подписи лица, подписавшего заявление о возврате денежных средств, не может рассматриваться в качестве образца подписи.

- Копия документа, подтверждающего правопреемство, если заявление подается правопреемником лица, внесшего авансовые платежи

Документы должны быть заверены нотариально либо таможенным органом при предъявлении оригиналов документов.

Если в таможенный орган ранее были представлены необходимые документы, их можно не предоставлять повторно, сообщив сведения о предоставлении таможенному органу и об отсутствии в них изменений (документы должны были ранее представляться в это же таможенное управление, а не в другой таможенный орган).

Подача заявлений о возврате авансовых платежей в электронном виде будет возможно после вступления в силу международного договора РФ, предусматривающего внесение изменений в приложения 5 и 8 к Договору о ЕАЭС.

Заверение документов осуществляется должностными лицами отдела контроля электронных платежей РТУ либо нотариально.

способы и сроки подачи заявления. – Правовед Плюс

Первичная консультация по телефону или при заказе обратного звонка «БЕСПЛАТНАЯ»Обратный звонок

30. 06.2019

06.2019

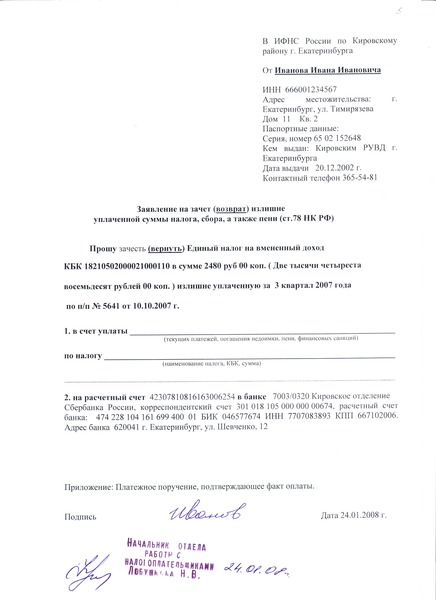

Что делать, если вы заплатили излишнюю сумму налога ?!

Ответ простой: конечно же возвращать деньги, которые вы заплатили с лихвой государству. Процедура возврата излишне уплаченных налогов регламентируется нормами Налогового законодательства Российской Федерации. В частности, это статья 78 Налогового кодекса России.

В первую очередь при выявлении факта переплаты не надо паниковать и нужно попытаться осуществить возврат своих законных денег. Если была совершения переплата, то тогда в соответствии с нормами федерального законодательства вы можете в течение трех лет уведомить ФНС об этом факте. При этом налоговая служба в состоянии предложить юридическому или физическому лицу провести сверху по расчетам с бюджетам. По итогам проведенной проверки вам должны в обязательном порядке вернуть излишне уплаченные денежные средства.

При обнаружении факта переплаты налогов самая первая задача должна заключаться в том, чтобы понять, как и каким образом была получена задолженность и какие меры надо принимать для ее скорейшего устранения. Самое главное –это не затягивать с обращением в налоговые органы, так как везде и всегда есть разумные сроки обращения в государственные органы.

Самое главное –это не затягивать с обращением в налоговые органы, так как везде и всегда есть разумные сроки обращения в государственные органы.

Что делать и как быть при излишней уплате налога ?!

Закон не запрещает вам получить выплаты как реальными деньгами, так и дождаться их перевода на карту или лицевой счет, если вы являетесь индивидуальным предпринимателем. Если имеется задолженность или недоимка, то тогда плюсом к причитающейся суммы должны быть погашены и имеющиеся долговые обязательства.

Порядок возврата или зачета денег, которые были переведены налоговой службе в ходе переплаты следующий:

- Процедура возврата денежных средств проводится исключительно по заявлению налогоплательщика, которое он должен в течение десяти календарных дней предоставить в органы ФНС;

- Решение предоставляется налоговой службы самостоятельно. Оно может касаться штрафов, долгов по пени, переплаты недоимки.

Если говорить о сроках, то налоговые органы рассматривают заявление налогового плательщика в течение десяти дней. Сколько ждать возврата денег? Отметить надо то, что ждать возврат денежных средств придется в течение одного календарного месяца.

Сколько ждать возврата денег? Отметить надо то, что ждать возврат денежных средств придется в течение одного календарного месяца.

Перед подачей заявления в налоговую службу надо обязательно определиться с тем, как и каким образом вы желаете получить денежные средства и отразить это в своем заявлении. Например, если вы хотите получить деньги на лицевой счет или карту, то тогда прописываем это в просительной части заявления, которое подается в ФНС.

Регламентирует положения о возврате излишне уплаченных средств статья 78 Налогового кодекса России. Отправить заявление вы можете как лично, так и путем подачи заявления в электронном виде в налоговую службу. К заявлению о возврате денег в обязательном порядке прикладывается ряд правоустанавливающей документации. Это, прежде все, все имеющиеся у вас платежные документы, оплата государственной пошлины.

Внимание! Если в течение одного календарного месяца после подачи заявления о возврате денежных средств в налоговую службу вы не получили денег, то тогда у вас появляется законное право на получение процентов за просрочку обязательств.

Есть ли какие-то нюансы оформления заявления? Если вы подаете заявление, то тогда обязательно укажите всю сумму переплаты к возврату (зачету) или распишите, какая сумма полагается вам, а какая должна быть направлена на погашение недоимки либо вашего долга. Второй вариант наиболее предпочтительный, поскольку вас не заподозрят в попытке незаконного получения возврата и не примут в отношении вас какие-то санкции.

Обязательно дождитесь в течение десяти календарных дней решения налогового органа. Если вы указали всю сумму переплаты к возврату либо зачету, то тогда возможно, что налоговый орган частично откажет в требовании и примет положительное решение только в отношении суммы за вычетом сумм недоимки и долга. Если вы сами сделали расчеты и указали верную сумму, то тогда Федеральная налоговая служба перепроверит данные и при их подтверждении примет положительное решение.

В ситуациях, когда вами была запрошена сверка надо дождаться все ее итоги. Допустим, если по итогам проведенной сверки было установлен факт того, что после погашения долга или недоимки была сохранена некая переплата, то тогда подается еще одно заявление на возврат обозначенной суммы. Хотя можно и не предпринимать подобные действия, так как налоговая служба в любом случае проверит все тщательным образом в течение тех де десяти календарных дней.

Хотя можно и не предпринимать подобные действия, так как налоговая служба в любом случае проверит все тщательным образом в течение тех де десяти календарных дней.

Что делать, если вам вынесли отказ ?!

К сожалению, отказы, выносимые представителями налоговой службы при обращении, связанном с возвратом излишне уплаченных налогов далеко не редкость. Очень часто они выносятся из-за банальной некомпетенции заявителя, когда неправильно написано заявление о возврате или же представлен не полный комплект документации. Например, нет квитанций об оплате.

При отказе плательщику всегда приходит уведомление от Федеральной налоговой службы. В принципе, в нем будет подробно и четко расписано, какая сумма полагается к возврату или зачету и что нужно предпринять для этого. В ряде случае налоговый орган прибегает к процессу дополнительной сверки расчетов. В этом случае окончательное решение принимается по итогам сверки и направляет решение налогоплательщику.

Отказ может быть вынесен по разным причинам. Например, когда заявленная сумма не нашла подтверждения, соответственно документально и законно не был подтвержден факт переплаты со стороны налогоплательщика. Например, налогоплательщик посчитал, что допустил ошибку в расчетах, в учете, в составлении декларации, но представители Федеральной налоговой службы, напротив, установили, что все было сделано верно и в соответствии с установленными гражданско-правовыми нормами.

Например, когда заявленная сумма не нашла подтверждения, соответственно документально и законно не был подтвержден факт переплаты со стороны налогоплательщика. Например, налогоплательщик посчитал, что допустил ошибку в расчетах, в учете, в составлении декларации, но представители Федеральной налоговой службы, напротив, установили, что все было сделано верно и в соответствии с установленными гражданско-правовыми нормами.

Также отказы возможны при нарушении срока подачи заявления. У плательщика есть три года для того, чтоб обратиться с заявлением в налоговую службу. Или же есть ситуация, когда заявитель хочет сделать зачет, но сумма слишком велика, учитывая прогнозируемые налоговые обязательства и период их исполнения.

Перечисленное в этой статье — несколько обобщенные варианты. На практике отказы, как правило, очень индивидуальны в конкретных причинах, которые могут и не называться либо не указываются заявителю. Именно в этом и заключается сложность диалога с налоговиками. Если вы не согласны с отказом ФНС, то тогда следует проконсультироваться с юристом и направить исковое заявление в суд о защите своих прав и интересов в судебном порядке.

Используйте этот образец письма с запросом на возврат платежа [98% успеха]

Если вы когда-либо возвращали товар в магазин, вы знаете, что это обычно простой, хотя и немного неприятный процесс.

Большинство розничных магазинов позволят вам запросить возмещение в течение определенного периода времени, обычно через 30 или 60 дней с момента покупки, в то время как в некоторых может быть вообще политика отказа от возмещения.

Ситуация усложняется, когда магазин, о котором идет речь, не за горами.У гигантов онлайн-шоппинга, таких как eBay или Amazon, есть свои собственные процедуры запроса возврата, а также у многих игровых платформ, таких как Origin Games, Steam или Blizzard.

Независимо от ваших покупательских предпочтений, вы всегда можете столкнуться с проблемами, связанными с отсутствием деталей при доставке, повреждением товаров или задержками.

Если вы попали в любую из этих ситуаций, вы должны знать, что лучший способ связаться с продавцом — это письмо с запросом на возврат платежа.

Письмо с запросом на возврат — почему это важно?

Письмо с запросом на возврат является обязательным, если вы хотите официально сообщить продавцу, что его продукт или услуга не соответствуют вашим ожиданиям. Этот способ выражения неудовлетворенности не всегда подходит, но вы должны использовать его всякий раз, когда у вас есть возможность запросить возврат в письменной форме.

Что можно и чего нельзя делать при написании письма с просьбой о возмещении платежа | |

| До: | Запрещается: |

|

|

Вам не нужно самостоятельно писать письмо с запросом на возврат! DoNotPay сделает это за вас!

Пропустите процесс исследования и хлопот по корректировке образца письма в соответствии с вашими конкретными потребностями. DoNotPay поможет составить идеальное письмо с запросом на возврат и отправить его в ваш банк и продавцу.

Вот шаги, которые необходимо выполнить:

- Доступ к DoNotPay из веб-браузера

- Нажмите на опцию «Мгновенный возврат платежа»

- Предоставьте свои банковские реквизиты нашему чат-боту

- Введите название продавца

- Пусть DoNotPay проведет вас через оставшуюся часть процедуры

Когда вы проверите все данные, приложение создаст письмо с возражением и отправит его прямо в ваш банк

Как запросить возврат — используйте этот образец письма с запросом на возврат, чтобы вернуть свои деньги!

Не существует уникального шаблона для запроса возврата от компании, но вот образец письма, которое поможет вам понять, как оно должно выглядеть:

[Имя отправителя]

[Адрес]

[Дата]

[Название компании]

[Адрес]

Тема: Запрос на возврат моего платежа

Dir Sir or Madam,

Это письмо служит официальным запросом на полный возврат средств за товар, который я купил у вашей компании через ваш Интернет-магазин.

Я купил [Название продукта] на [Дата покупки] и заплатил на общую сумму [Общая сумма] .

Похоже, что продукт неисправен и не функционирует должным образом. Конкретная проблема с продуктом заключается в том, что [опишите проблему] .

Я прочитал ваши условия и хорошо осведомлен о том, что клиенты имеют право на полный возврат средств за дефектный продукт.

Я приложил квитанцию, полученную с продуктом, как доказательство того, что он был приобретен у вашей компании.

Надеюсь вскоре услышать от вас о процедурах возврата продукта и получения возмещения.

С уважением,

[Название]

Общие методы запроса возврата

Если вы недовольны своей покупкой и хотите вернуть товар, есть несколько вариантов, которыми вы можете воспользоваться. Каналы связи, которые вы можете использовать, зависят от рассматриваемой компании.

Вы можете попробовать один из следующих способов связаться с продавцом и попросить вернуть деньги:

- Личное посещение магазина

- Свяжитесь с ними по телефону

- Используйте их сайт

- Отправьте им электронное письмо

Верните товар в магазин и попросите возврат

Если вас не устраивает покупка в местном розничном магазине, лучше всего пойти туда лично.

У большинства розничных продавцов есть политика возврата, позволяющая вернуть товар в течение 30 или 60 дней.Разумнее было бы как можно скорее вернуть ненужный предмет. Дайте продавцам возможность вернуть товар в магазин, и они с меньшей вероятностью зададут какие-либо дополнительные вопросы.

Если вы хотите вернуть товар, потому что он поврежден или не работает, продавец обязан вернуть полную стоимость вашей покупки. Конечно, этого не произойдет, если вы сами повредили предмет.

Если вы хотите вернуть его по какой-либо другой причине — вам он не нравится, вы приобрели не тот товар, он вам больше не нужен — вы можете получить полное или частичное возмещение, кредит магазина или замену.

Это зависит от политики магазина по возврату средств, которую они должны разместить на видном месте — как на своем веб-сайте, так и в магазине.

Продавец не обязан возвращать вам деньги только на том основании, что вы передумали.

Позвонить продавцу

Вы можете позвонить продавцу по телефону, но процедура будет отличаться от продавца к продавцу:

- В местных магазинах обычно есть телефоны в магазинах

- Цифровые торговые платформы часто имеют номер службы поддержки клиентов на странице поддержки их веб-сайтов

- В крупных корпорациях действительно есть линии поддержки клиентов, но каждый раз, когда вы звоните, вы можете ожидать, что вас приостановят.Если вы не хотите ждать в очереди в службу поддержки Amazon, Zara или Walmart, вы можете использовать DoNotPay, чтобы пропустить эту телефонную очередь.

Получите возврат через форму запроса на возврат на веб-сайте компании

Многие компании позволят вам запросить возврат средств прямо на их веб-сайтах.

Вы заполните форму, добавите свои контактные данные, нажмите на товар, который хотите вернуть, выберите причину возврата покупки, и все. Если ваш запрос соответствует рекомендациям компании, вам, скорее всего, вернут деньги.

У некоторых дистрибьюторов цифрового контента есть возможность самообслуживания на своем веб-сайте. Таким образом вы можете получить мгновенный возврат средств за Minecraft, Fortnite и некоторые покупки Xbox.

Для не мгновенных возмещений часто есть текстовое поле, где вы можете объяснить причины возврата товара и добавить всю необходимую информацию. Вы можете использовать это, чтобы предоставить компании письмо с запросом на возврат платежа или загрузить его в форму, если есть возможность добавить файл.

Свяжитесь с компанией по электронной почте

Иногда компания настаивает на использовании электронной почты в качестве формы общения. Обычно это относится к малым предприятиям.

Вы даже можете использовать эту стратегию, чтобы связаться с компанией, если все остальные варианты не помогут.

Письма с просьбой о возврате денег также могут быть отправлены таким образом, но обязательно приложите всю дополнительную информацию о покупке, включая квитанции или документы с заказом.

DoNotPay может помочь вам вернуть деньги за различные услуги

Разве вы не ненавидите, когда покупаете товар или услугу и понимаете, что это вам не нравится? Ваши деньги не нужно тратить на это.С помощью DoNotPay вы можете запросить возврат у любой компании, даже той, которая официально не предлагает возврата, всего за пару минут. Все, что вам нужно сделать, это предоставить нашему чат-боту необходимую информацию, и мы отправим запрос на возврат в ваш банк по факсу. Мы также можем связаться с поставщиком услуг и попросить вернуть вам платеж. Мы можем помочь вам запросить возврат от:

DoNotPay защищает вашу конфиденциальность и финансы

Предоставление информации о кредитной карте в Интернете сопряжено с определенными рисками, и становится все труднее отличить хорошие сайты от плохих. С помощью генератора виртуальных кредитных карт DoNotPay вы сможете защитить свою личность и банковский счет от кибер-мошенников.

Каждый раз, когда вы сталкиваетесь с подозрительным электронным письмом или веб-сайтом, создайте виртуальную кредитную карту и продолжайте без забот. Наши виртуальные карты также работают как шарм, если вы хотите избежать автоматических платежей после бесплатных пробных версий.

DoNotPay — ваш личный карманный помощник

Вы устали гуглить, как получить страховку по безработице? Не знаете, как вернуть деньги за билет на самолет? У вас есть бывший сталкер, который отказывается оставлять вас в покое?

DoNotPay здесь, чтобы помочь.Наше приложение специализируется на помощи людям в их борьбе с корпорациями. Мы также можем помочь вам вернуть на место сталкеров, мошенников-роботов и злоумышленников.

Вы можете получить доступ к DoNotPay из своего веб-браузера и получить помощь по:

SEC.gov | Запросить возврат

Заявители могут запросить возврат неиспользованных средств на счете через веб-сайт подачи заявок EDGAR по разным причинам.

После того, как вы вошли в EDGAR и перешли на страницу получения / редактирования данных компании и отправки, вы можете запросить возврат неиспользованных средств:

- Щелкните ссылку «Запросить возврат неиспользованных средств».Должна отобразиться страница «Выберите способ оплаты».

- Выберите, хотите ли вы вернуть неиспользованные средства: чеком или банковским переводом.

- Нажмите кнопку [Отправить]. Откроется страница «Запросить возврат неиспользованных средств».

- Введите свой номер социального страхования или налоговый идентификационный номер в соответствующие поля. Убедитесь, что ваш SSN имеет формат DDD-DD-DDDD или ваш ИНН — DD-DDDDDDD, где D — цифра.

- Введите сумму (в долларах) для возврата в поле «Сумма запроса в долларах США».

- Обоснуйте свой запрос, выбрав из представленных вариантов. Если вы выбрали «Другое», укажите описание в текстовом поле.

- Введите адрес электронной почты (до трех) любого, кого вы хотите уведомить, если запрос на возврат был принят или отклонен. Адрес электронной почты должен быть в стандартном формате электронной почты и включать один «@» и хотя бы один «». после «@».

- При необходимости вы можете обновить контактное имя и номер телефона для этого запроса на возврат неиспользованных средств.

- Примечание: Имя контактного лица, номер телефона, CIK, имя компании или лица и почтовый адрес указываются заранее. Однако для этого запроса доступны для редактирования только поля «Имя контактного лица» и «Номер телефона». Изменения, внесенные в имя контактного лица и номер телефона по запросу, не будут обновлять информацию, хранящуюся в базе данных компании EDGAR. Чтобы навсегда изменить контактное имя, номер телефона или другую информацию, хранящуюся в EDGAR (например, имя, почтовый адрес, контактную информацию, адрес электронной почты), используйте ссылку «Изменить информацию о компании», доступную в запросе возврата Страница неиспользованных средств.

- Если вы выбрали «Банковский перевод» в качестве способа оплаты, укажите следующие дополнительные сведения:

- Название учреждения: введите название учреждения.

- 9-значный номер маршрута (ACH ABA #): введите 9-значный номер маршрута в формате DDDDDDDDD, где D представляет собой цифру.

- Номер счета вкладчика: введите номер счета вкладчика.

- Тип счета: укажите тип счета, будь то сберегательный или текущий счет.

- Нажмите кнопку [Отправить запрос] на странице «Запросить возврат неиспользованных средств». Должна отобразиться страница «Запросить подтверждение возврата неиспользованных средств».

- Нажмите кнопку [Отправить запрос] на странице «Подтверждение возврата неиспользованных средств». Вы будете уведомлены о статусе вашего запроса по электронной почте — был ли запрос на возврат неиспользованных средств принят или отклонен.

- Примечание: Вы также можете просмотреть уведомление, перейдя по ссылке «Получить информацию об отправке» на веб-сайте OnlineForms Management или на веб-сайте EDGAR Filing.

Нажмите кнопку [Отменить запрос], чтобы вернуться на страницу запроса возврата неиспользованных средств.

DUA просило вас вернуть деньги, которые они вам заплатили?

Важно

Из-за чрезвычайной ситуации, связанной с Covid-19, многие люди остались без работы и ищут пособия по страхованию от безработицы (UI). Многие правила были изменены из-за этой чрезвычайной ситуации. Возможно, вы сможете получить безработицу быстрее и легче, чем раньше. См. Covid-19 и Страхование по безработице.

Департамент помощи по безработице Массачусетса (DUA) — это агентство, которое рассылает чеки людям, претендующим на пособие по безработице.

Если DUA сообщает, что вам переплатили, вы можете оспорить решение DUA или сумму переплаты. Даже если вы согласны с тем, что вам переплатили, возможно, вам не придется возвращать ее при соблюдении определенных условий.

1. Что такое переплата?

Переплата — это деньги, которые DUA не должен был отправлять вам.Возможно, DUA отправил вам на больше денег, чем они должны были, или отправил вам деньги, которые им не следовало отправлять. DUA также может отправлять вам деньги, если они не должны были отправлять деньги. Это может происходить по разным причинам:

- Если надзорная комиссия или суд рассмотрит ваше заявление и решит, что на самом деле вы не можете получать пособие по безработице , он «отменяет иск». Если DUA уже отправил вам деньги, хотя они не должны были их получить, отправленные деньги являются переплатой.

- Если DUA не получит от вас всю необходимую информацию, они могут рассчитать неверную сумму для отправки вам. Если они отправят вам больше, чем вы должны получить, они отправили вам переплату.

Очень важно сообщить DUA информацию как можно скорее, например, когда вы получаете заработную плату на другой работе или когда вы «недоступны для работы». Эта информация меняет размер пособия, которое вы должны получить.

2. Что происходит, когда DUA решает, что они отправили мне переплату?

Если DUA решит, что они переплатили вам, вы получите от них письмо «Уведомление о переплате».Если вы не подадите апелляцию или не потребуете отказа, DUA начнет взимать переплату с вашего пособия по безработице, если вы все еще получаете его. Ваше страховое пособие по безработице будет меньше, пока вы не вернете переплату DUA. Если ваш возраст , а не , вы по-прежнему получаете пособие по безработице, DUA может взять деньги из вашего налогового возмещения и таким образом попытаться взыскать переплату. Наконец, если DUA не может получить от вас всю переплату и вам снова понадобится страхование по безработице в будущем, тогда DUA заберет остаток.

Если вы не «виноваты» в возникновении переплаты, вы можете подать заявление об отказе от переплаты в любое время в течение этого процесса (см. Вопросы 8 и 9).

3. Что мне нужно сделать, чтобы получить отказ от переплаты?

Если вы хотите отказаться от переплаты, чтобы вам не приходилось возвращать деньги, которые DUA отправил вам по ошибке, вы должны показать, что:

- Это не ваша вина, что DUA отправило вам переплату и

- это вызовет у вас финансовые затруднения или будет несправедливо, если вы должны будете вернуть его.

4. Что «виновато» в возникновении переплаты?

Ошибка заключается в том, что DUA лжет или намеренно не сообщает им всю информацию, необходимую для расчета правильной суммы страхования по безработице для вас. Это включает в себя отказ сообщить DUA информацию, которую вы знали или должны были знать, которая повлияет на то, следует ли вам получать страхование по безработице или сколько вы должны получать. Ошибка также будет заключаться в принятии проверки преимуществ пользовательского интерфейса, о которой вы знали или должны были знать, что она неверна.

Пример

Если вы начали работать, когда собирали пособие по безработице, и не сообщили о своей заработной плате в DUA, вы «виноваты» в том, что стали причиной переплаты. Или, если у вас нет детей, но вы заявили, что ребенок находится на иждивении, чтобы получить дополнительное еженедельное пособие в размере 25 долларов, вы также будете виноваты.

DUA обязано доказать, что вы виноваты. Но не забудьте предоставить DUA все доказательства, которые у вас есть, чтобы доказать, что вы не виноваты.

5. Как показать финансовые затруднения?

Помимо доказательства того, что вы не виноваты в создании переплаты, вы должны продемонстрировать, что выплата пособия по UI вызовет у вас или вашей семьи финансовые трудности. Вы должны показать, что возвращение денег оставит вас и вашу семью без денег на повседневные расходы. Эти расходы могут включать в себя питание, одежду, аренду, коммунальные услуги, страховку, транспортные расходы, связанные с поиском работы или работы, а также медицинские расходы для вас и вашей семьи.Предоставьте копии квитанций о ваших расходах.

6. Могу ли я получить отказ, если я не могу показать финансовые трудности?

Да, если вы не можете показать финансовые затруднения, вы можете показать, что возврат денег DUA будет «против справедливости и чистой совести». Это просто означает, что это было бы несправедливо. Например, если вы полагались на решение DUA о том, что у вас есть право на эти льготы, и вы вышли и совершили покупку, которую не совершили бы — вы купили новый грузовик на деньги, и теперь вы не можете вернуть грузовик, либо вы проехали возможность получить выгоду из другого источника — продовольственных талонов или социального обеспечения, а затем заставлять вас возвращать деньги DUA было бы несправедливо.

7. Как мне подать заявление об отказе от прав?

Вы можете получить форму запроса об отказе в вашем местном офисе DUA, вы можете позвонить в Центр приема заявлений по телефону DUA и попросить их отправить вам форму запроса об отказе, или вы можете получить форму онлайн. Заполните его как можно более полно, сделайте копии информации, которая показывает, что вы не виноваты, и выплатить деньги будет затруднительно. Отправьте посылку в DUA Waiver Unit, 2nd Floor, 19 Staniford Street, Boston, MA 02114. Обязательно сохраните копию всего, что вы отправляете.

8. Как мне заставить DUA прекратить взыскание переплаты, пока я прошу отказ?

Единственный способ убедиться, что DUA не взимает переплату, пока вы запрашиваете отказ, — это обращать внимание на все получаемые вами уведомления. Отвечайте на все уведомления в сроки, указанные в уведомлениях.

Примечание

В извещениях DUA будет называть взыскание переплаты «окупаемостью».

Вам необходимо подать запрос об отказе от прав в течение 15 дней с момента вашего уведомления о переплате, чтобы DUA не смогло получить переплату. Если вы подадите заявление в течение этих 15 дней, DUA не будет пытаться взыскать какую-либо переплату, если только они не откажутся от вашего отказа и отказ станет окончательным. Даже если они отклонят ваш отказ, вы можете «обжаловать» отказ. Чтобы получить отказ от переплаты, вы можете пройти несколько процедур апелляции. Все время, пока вы подаете апелляцию, они не могут получить с вас переплату. Но очень важно обратить внимание на сроки . См. Вопрос / # 10.

9. Если я не подам запрос об отказе в течение 15 дней, могу ли я подать его позже?

Да, вы можете подать запрос об отказе в любое время.Фактически, вы можете подождать подачи заявления об отказе до тех пор, пока не пройдете тест на «финансовые трудности». См. Вопрос 3. Если вы подадите запрос об отказе после 15-го дня , DUA попытается вернуть деньги, пока рассматривает ваш запрос об отказе.

Пример

DUA отправляет Джо уведомление о переплате, поскольку первоначальное решение об утверждении его пособий было «отменено по апелляции». К тому времени, когда Джо получит уведомление о переплате, он снова будет работать и не выдержит испытания на финансовые трудности.Год спустя Джо увольняют с новой работы. Он подает заявление на получение пособия по безработице и подает заявление об отказе от переплаты, потому что он не виноват, и выплатить переплату будет финансовыми трудностями.

10. Что произойдет, если мой запрос об отказе будет отклонен?

Если ваш запрос на отказ отклонен, вы имеете право подать апелляцию. Обжалование решения означает, что вы просите о проведении слушания и можете представить доказательства на слушании. DUA должно получить вашу апелляцию в течение:

- 10 дней с даты уведомления об отказе, или

- 30 дней, если у вас есть уважительная причина, или

- 60 дней или более, если вы не попросите о проведении слушания раньше, потому что DUA не предоставило вам информацию на вашем родном языке.

Если вы проиграете на слушании, вы можете попросить Наблюдательный совет пересмотреть ваше дело. Если Правление не согласится пересмотреть или отменить отказ в отказе, вы можете подать апелляцию в Окружной суд. Наконец, вы можете написать директору DUA, Департамент помощи по безработице, 19 Staniford Street, Boston, MA 02114, в течение одного года с момента принятия первоначального решения и попросить его «пересмотреть решение в соответствии с разделом 71 закона». Для всех этих обращений существуют строгие сроки. Информацию о сроках подачи апелляции можно получить в юридической службе.

11. Если мне нужно вернуть деньги, как быстро я должен их вернуть?

Если вы сейчас получаете пособие по системе UI, DUA не будет отправлять вам пособие до тех пор, пока вы не выплатите переплату. Однако DUA следует скорректировать эту скорость восстановления, посмотрев на:

- ваше финансовое положение,

- размер переплаты,

- насколько переплата произошла по вашей вине, а

- , если у вас и вашей семьи есть другие средства финансовой поддержки.

Если вы получаете:

- Пособия по дополнительному гарантированному доходу (SSI) или

- оба пособия SSI и некоторые пособия по социальному страхованию по инвалидности (SSDI), или

- Пособия по оказанию неотложной помощи пожилым людям, инвалидам и детям (EAEDC),

DUA предполагает, что вы имеете право на отказ.

Когда я могу ожидать услышать что-нибудь от DUA после того, как подам свой запрос на отказ от переплаты?

В настоящий момент DUA не отвечает на запросы об отказе от переплаты.

Позвоните в законодательный орган штата и попросите о помощи.

Если ваш запрос об отказе от прав помечен как ожидающий, когда вы входите в свою учетную запись UI Online и нажимаете «Управление долгом» слева, это означает, что DUA получило ваш запрос об отказе. Возможно, тебе просто придется подождать.

Как вернуть переплату в IRS | Малый бизнес

Автор Lainie Petersen Обновлено 14 мая 2019 г.

Большинство переплат по налогам происходит в результате удержаний из заработной платы и возмещается, когда физические лица подают годовую налоговую декларацию.Однако бывают ситуации, когда ошибка в налоговой декларации может привести к переплате в IRS. Как правило, люди, которые платят слишком много налогов, имеют право на возмещение.

Выявление переплаты IRS

Хотя большинство людей каждый год делают все возможное, чтобы уменьшить свои налоговые обязательства, бывают ситуации, в которых случаются переплаты. Поскольку деньги уже были вычтены из зарплаты или были выплачены непосредственно в IRS, эти переплаты может быть трудно поймать.

Обнаружение переплаты при подаче налоговой декларации

Большинство людей признают переплату по налогу при заполнении своей годовой налоговой декларации. Осознание этого может прийти, когда она поймет, что ее возмещение очень велико, что может означать, что сумма налога, которую она платила в течение года, является чрезмерной.

Уплата слишком большого налога может быть результатом неспособности скорректировать удержание в форме W-4 работника или самозанятого налогоплательщика, который неправильно рассчитывает предполагаемые налоговые платежи.В первом случае разговор с ведомством заработной платы, чтобы убедиться, что удержание было установлено правильно (например, с учетом изменения количества детей в семье или семейного положения работника), должно решить проблему.

В случае расчетных налоговых выплат самозанятому лицу может быть полезно поговорить с бухгалтером или другим финансовым специалистом о своих финансах. Возможно, самозанятый делает ошибку при заполнении оценочных форм и в результате переплачивает.

Обнаружение переплаты путем выявления недостающих удержаний

Третий сценарий налоговой декларации, который может привести к реализации переплаты налога, — это когда налогоплательщик начинает использовать службу подготовки налоговой отчетности или программное обеспечение, которое определяет все вычеты и кредиты, на которые он имеет право . Как только человек увидит эти вычеты, он может понять, что не требовал их в последние годы. В результате он мог переплатить налоги в эти периоды.

Письмо с уведомлением о переплате

В некоторых случаях IRS может идентифицировать переплату.Когда это происходит, IRS отправляет налогоплательщику уведомление CP 268 по почте. Если вы получили одно из этих уведомлений, внимательно прочтите его. Он объяснит ситуацию и посоветует, какие действия вам нужно предпринять.

Обычно вас просят позвонить напрямую в IRS и поговорить с одним из его агентов. Агент предложит вам варианты, которые могут включать запрос чека на возврат или просто погашение суммы налоговой задолженности в следующем году.

Запрос о возмещении переплаты налогов

Если вы получите уведомление о переплате налогов от IRS в виде уведомления CP 268, вы сможете запросить возмещение непосредственно у агента IRS по телефону.Если вы обнаружите переплату самостоятельно, вам следует подать исправленную налоговую декларацию за год или годы, в которых вы переплатили. Если IRS согласится с вашей оценкой, вы получите возмещение.

Срок возврата налогов

Налоговое управление США (IRS) установило периоды ограничения на требование возврата налогов. Последней датой подачи налоговой декларации является последний из трех лет с момента подачи вами декларации или два года с момента фактической уплаты налога.

Переплата — FloridaJobs.org

Переплата пособия по трудоустройствуПереплата может произойти на вашем счете в любой момент.Переплата может быть результатом недосмотра, недоразумений, технических ошибок, повторного определения, вынесения судебного решения, апелляционных решений, постановлений Апелляционной комиссии по пособию на повторное трудоустройство, судебных решений или других смягчающих обстоятельств.

Когда Департамент экономических возможностей Флориды (DEO) определяет, что произошла переплата по заявлению о пособии на повторное трудоустройство, будет разослано Уведомление об определении. В Уведомлении об определении будет указано, что истец имеет переплату и сумму, которую истец должен выплатить.Истец имеет право обжаловать Уведомление об определении.

Руководство по федеральной форме отказа от переплаты

Скачать информацию о переплате

Español | Krèyol

Переплата пособия по возвращению на работуУ вас есть возможность погасить переплату несколькими способами. Эти варианты перечислены ниже:

- Чековые платежи — Отправьте чек по указанному ниже адресу. Пожалуйста, произведите оплату чека в Департаменте экономических возможностей Флориды и укажите свой идентификационный номер заявителя в строке для служебных записок.Также щелкните здесь, чтобы заполнить купон на переплату пособия по повторному трудоустройству и отправить его по почте вместе с чеком.

Департамент экономических возможностей

Контроль выплаты пособий

P.O. Ящик 5050

Таллахасси, Флорида 32314-5050

- Платежи по кредитной карте — У вас есть возможность оплатить переплату кредитной картой онлайн. Перейдите по ссылке ниже и следуйте инструкциям по погашению переплаты с помощью кредитной карты. Нажмите здесь

- Возврат переплаты по федеральному пособию на повторное трудоустройство — Чтобы вернуть федеральные платежи, воспользуйтесь перечисленными выше вариантами, чтобы погасить любую переплату, которую, по вашему мнению, вы получили на свой счет.

- Возврат переплаты по программе помощи при повторном трудоустройстве для счетов в инкассо — Если ваш долг был передан в инкассо, вы не сможете произвести платеж напрямую в DEO. Платеж нужно будет отправить на номер:

United Collection Bureau (UCB)

PO Box 1390

Maumee, Ohio 43537

Телефон: 1-866-769-4084

Политика возврата

Возврат денежных средств при возврате излишне выплаченных пособий не допускается.Вы можете погасить переплату чеком или кредитной картой Visa, MasterCard или Discover.

Политика конфиденциальности

Мы стремимся обеспечить вашу конфиденциальность и безопасность вашей информации. Департамент экономических возможностей не хранит информацию о кредитных картах на нашем сервере. Все операции с кредитными картами обрабатываются Bank of America Cybersource через безопасный внешний веб-сайт. Наша политика заключается в том, чтобы не собирать личную информацию о вас, когда вы посещаете наш веб-сайт, если только вы специально не решите предоставить нам такую информацию.Если вы решите поделиться личной информацией, отправив сообщение или заполнив электронную форму, имейте в виду, что в соответствии с законодательством Флориды адреса электронной почты являются общедоступными. Мы должны хранить его в течение определенного периода времени в соответствии с политикой архивирования штата Флорида. Информация не будет передана третьим лицам или другим государственным органам, если это не требуется согласно законам штата или федеральному закону. Закон о публичных записях Флориды требует, чтобы вся информация, полученная в связи с коммерческой деятельностью штата, была доступна любому по запросу, если только эта информация не подлежит конкретному исключению, предусмотренному законом.

Дополнительная информацияПожалуйста, подождите несколько рабочих дней для получения и обработки всех платежей для обновления. Для получения дополнительной информации о переплате или процессе получения помощи при трудоустройстве посетите сайт FloridaJobs.org. Там вы найдете справочное руководство по пособию на повторное трудоустройство, которое поможет ответить на вопросы, которые могут у вас возникнуть о вашей учетной записи. Вы также можете позвонить в Центр обслуживания клиентов Департамента экономических возможностей штата Флорида по телефону 1-833-FL-APPLY (1-833-352-7759) .

Может ли налогоплательщик применить дополнительный платеж в 2021 году, который приведет к переплате расчетного налогового платежа за первый квартал за 2021 год? — Текущие изменения в федеральном налогообложении

Давайте начнем эту статью с того, что отметим, что это проблема, которая, вероятно, стоит больше потраченного впустую времени на исследование и решение, чем доллары, которые можно было бы сэкономить, обнаружив налоговый платеж, могут быть перенесены на месяц. Но многие консультанты довольно сильно подчеркивают, пытаясь ответить на этот вопрос: «Если налогоплательщик платит деньги с расширением, поданным 17 мая, в конечном итоге получает переплату при окончательной подаче декларации и применяет сумму к декларации 2021 года, будет что переплата будет считаться уплаченной как часть первой сметы, подлежащей оплате 15 апреля? »

Некоторые консультанты привыкли «увеличивать» платеж за счет продления, ожидая, что налогоплательщик получит переплату, когда возврат будет завершен.Эта ожидаемая переплата предназначена для покрытия первого расчетного налогового платежа, подлежащего уплате в следующем году. Предлагаются две причины для использования этого маршрута:

Это устраняет необходимость в подготовке как продления, так и расчетного налогового чека в первоначальную дату платежа, а также позволяет налогоплательщику произвести единовременный платеж и

. обеспечивает некоторую защиту клиента от неуплаты штрафа и процентов по продленной налоговой декларации, если окажется, что доход больше, чем ожидалось (хотя и с потенциальными издержками, связанными с некоторой недоплатой предполагаемого налогового штрафа в декларации следующего года).

Недавно Майкл Буса, CPA, разместивший сообщение в обсуждении на сайте Connect NJCPA, заявил, что он прочитал статью, в которой указывалось на преподобного Рула. 99-40, чтобы указать, что эта стратегия не работает. В частности, постановление содержит формулировку, которая гласит:

[I] Если переплата подоходного налога за налоговый год происходит в срок или до даты уплаты первого взноса расчетного налога за следующий налоговый год, переплата возможна. для кредита против любой части расчетного налога за такой последующий налоговый год и будет зачислен в соответствии с выбором налогоплательщика.Если переплата происходит после даты уплаты первого взноса расчетного налога за следующий налоговый год, она может быть зачтена только в счет части расчетного налога, подлежащего уплате в дату или после даты совершения переплаты. В этих обстоятельствах раздел 6655 (b) (3) предусматривает, что уплата расчетного налога корпорацией зачисляется на счет невыплаченных обязательных платежей в том порядке, в котором они должны быть оплачены. Раздел 6654 (b) (3) предусматривает то же правило для физических лиц. [1]

Этот параграф был частью вспомогательного анализа для этого конкретного Постановления о доходах, поэтому формально он не содержит его — просто говорится, что IRS уже сообщило нам об этом.

Документ, подтверждающий это заключение, — это Rev. Rul. 77-475, который был отменен, а затем восстановлен IRS в середине 1980-х годов. Соответствующая часть преподобного Рул. 77-475 обеспечивает:

Если переплата подоходного налога за налоговый год происходит в срок или до даты уплаты первого взноса расчетного налога за следующий налоговый год, переплата может быть зачислена на счет любого платежа расчетного налога. за такой последующий налоговый год и будут зачислены в кредит в соответствии с выбором налогоплательщика.

Если переплата происходит после даты уплаты первого взноса расчетного налога за следующий налоговый год, она может быть зачтена только в счет части расчетного налога, подлежащего уплате в дату или после даты переплаты. [2]

Постановление касалось ситуации, которой больше не существует, — способности корпорации платить налог, который она ожидает при продлении, двумя частями. В частности, речь шла о следующих фактах:

15 марта 1977 года X, корпорация, работающая в течение календарного года, подала форму 7004 «Заявление об автоматическом продлении срока подачи налоговой декларации корпорации», в которой указаны предварительные обязательства по налогу на прибыль за 1976 год. 6 долларов и решили платить налог по частям, внося 3 доллара в качестве первого взноса.15 июня 1977 года X внес 3 доллара в качестве второго и последнего платежа по предварительному подоходному налогу за 1976 год. Затем X запросил, и ему было предоставлено дополнительное трехмесячное продление срока для подачи документов. 15 сентября 1977 г. X подала форму 1120 «Налоговая декларация корпораций США» за 1976 г., в которой сообщила об обязательстве по подоходному налогу в размере 4 долларов. X решил использовать двукратную долларовую переплату, указанную в декларации, в качестве кредита против своего расчетного подоходного налога 1977 года. [3]

Постановление постановляет, что переплата в размере 2х долларов не может применяться к первой оценке в этом случае.Обратите внимание, что, поскольку второй частичный платеж составлял 3 доллара, вся переплата относилась к средствам, уплаченным после установленной даты расчетного налогового платежа в первом квартале. Но также обратите внимание, что первоначальная дата погашения корпоративной отчетности совпадала с датой выплаты первой оценки.

Обратите внимание, что постановление, восстановившее преп. Рул. 77-475 также изменил его (Rev. Rul. 84-58). Это последующее постановление технически контролирует ситуацию и гласит:

Для деклараций, поданных после 31 декабря 1983 года, Служба применяет переплаты, возникающие в срок или до установленной даты возврата, в счет первого платежа по расчетному налогу на следующий год если налогоплательщик не уведомит Службу о том, что переплата должна быть применена в счет другого платежа. [4]

Но в этом году у нас есть небольшая особенность — фактическая дата оплаты формы 1040 за 2020 год теперь наступает через месяц после срока оплаты первого расчетного налогового платежа в 2021 году. Итак, что, если бы налогоплательщик в период между своевременными расчетными налоговыми платежами в 2020 году и удержанием налогов имел достаточно уплаченной суммы к 15 апреля, чтобы выплатить все налоговые обязательства в 2020 году, и достаточно, чтобы покрыть то, что в противном случае было бы недоплатой по оценке первого квартала 2021 года ?

К сожалению, похоже, что IRS может утверждать, что переплата в этом случае произойдет 17 мая 2021 года (срок подачи декларации 2020 года в соответствии с Уведомлением 2021-21), даже если у правительства всегда были средства в наличии, а налогоплательщик мог подать заявку в начале налогового сезона, получить денежное возмещение, а затем выплатить первую оценку 15 апреля 2021 года — ситуация, которая ставит правительство в худшее положение с потоком денежных средств, чем если бы этот налогоплательщик применил переплату.Но, похоже, тот факт, что налогоплательщик мог подать заявку еще в феврале и получить деньги, не имеет значения.

Также неясно, что произойдет, если налогоплательщик отправил налоговую декларацию в электронном виде до 15 апреля, применив переплату на следующий год. Обычно декларация, поданная до 15 апреля, считается поданной 15 апреля, и переплата могла бы возникнуть в этот день. Но с переносом срока платежа на 15 мая, который, возможно, произошел после того, как налогоплательщик подал декларацию , кажется возможным, что IRS может утверждать, что переплата больше не может быть компенсирована с оценкой первого квартала.

В этом случае, однако, я думаю, что у налогоплательщика есть разумные аргументы в пользу того, что он / она не воспользовались отсрочкой срока платежа, предоставленным IRS в соответствии с положениями IRC §7508A в любой форме, и поэтому требуется применить Уведомление 2021-21 к рассматриваемой переплате. По крайней мере, я считаю, что существует достаточная поддержка, чтобы позволить налогоплательщику занять эту позицию по декларации за 2021 год при расчете недоплаты предполагаемого налога за первый квартал 2021 года. Достаточно ли этой поддержки, чтобы избежать требования раскрытия, — это вопрос, который советник готовит к декларации за 2021 год. необходимо будет принять решение, хотя, возможно, раскрытие информации не представляет особого вреда.

Теперь, поскольку многим из вас не понравятся ответы, подразумеваемые в этой статье, вы можете весело провести время, строя контраргументы. Конечно, если вы действительно занимаетесь позицией, вы можете применить платеж от 17 мая по форме 4868 в конечном итоге для оценки первого квартала, и IRS оспорит позицию, вам следует напомнить клиенту о стоимости борьбы с IRS, чтобы избавиться от Штраф за недоплату в размере 40 долларов будет после. Конечно, сумма может быть больше, но до тех пор, пока платеж налогоплательщика не достигнет числа, кратного шестизначному, я не понимаю, как с помощью математики рассчитывается, что стоимость боевых действий, возможно, будет меньше, чем штраф, установленный правительством.

Нам может повезти — IRS может объявить, что переплаты в результате платежей, произведенных с расширениями, поданными 17 мая 2021 года, будут учитываться при оценке за первый квартал, хотя, учитывая причину, по которой IRS не продлила дату оценки, я бы не стал на это рассчитывать. . Кроме того, и, возможно, более вероятно, что IRS может просто не оспаривать проблему, когда будут поданы декларации 2021 года. Но сейчас кажется далеко не уверенным, что налогоплательщики, которые полагаются на такие переплаты, не получат уведомления о штрафах за недоплату по декларациям 2021 года.

Переплаченные налоги? Как получить назад свои деньги из IRS

ЛОС-АНДЖЕЛЕС (MarketWatch) — Налоговая служба наймет около 8000 человек в этом году — и большинство из них будут обучены проверять вас. Разве это не заставляет вас чувствовать тепло и счастье?

В течение последних нескольких недель TaxMama получает известия от людей, которые изо всех сил пытаются исправить налоговые недоразумения, в том числе возникающие из-за кражи личных данных, налоговой задолженности бывших супругов по совместным декларациям, брокерских контор, которые не обрабатывали переводы или конверсии Roth должным образом, и масса других проблем.

Но во многих случаях, когда налогоплательщик обращается к налоговому профи, уже слишком поздно решать проблему. Почему налогоплательщикам часто требуется много лет, чтобы начать устранять недоразумения IRS? TaxMama обычно слышит такие комментарии, как: «Работа с IRS слишком напряженная — я лучше заплачу и забуду» или «IRS отказала мне, как бы я ни пытался с ними общаться» или «Я не могу заставить никого слушать меня, хотя я пытался и пытался объяснить.»

Так не должно быть.

Время решает все

Во-первых, имейте в виду, что для возврата денег из IRS вы должны попросить их вовремя. Каков ваш крайний срок?

- В течение трех лет после подачи налоговой декларации, или

- В течение трех лет после смены экзамена, или

- В течение двух лет после оплаты.

Другими словами, если налоговая декларация была подана в 2005 году и произошла серьезная ошибка, в результате которой вы переплатили свой налоговый счет, сейчас уже слишком поздно вернуть свои деньги.

Однако, если налоговая декларация была подана в 2005 году с указанием остатка, и IRS начало получать ваши возмещения 15 июня 2007 года, у вас есть до 14 июня 2009 года, чтобы запросить возврат этих денег.

Итак, предположим, вы только что узнали, что вы все еще можете вернуть свои деньги, но у вас нет документации, чтобы поддержать ваш запрос. Чем вы сейчас занимаетесь?

Ключ в том, что делать что-нибудь сейчас.

До крайнего срока 14 июня (в нашем примере) подайте письменное заявление о возмещении в IRS.Сделать это можно тремя способами. Во всех случаях вверху главной страницы или в сопроводительном письме напишите жирным шрифтом эти слова: «ЭТО ЗАЩИТНАЯ ПРЕТЕНЗИЯ».

Отправьте запрос в виде письма заказным письмом. Объясните, почему вы имеете право на возмещение и что вы делаете, чтобы получить подтверждение своего требования. Обязательно укажите свой номер социального страхования, номера форм и налоговые годы.

Еще лучше используйте Форму 843 «Требование о возмещении» и «Запрос о сокращении расходов».Отвечайте на все, что касается вас. Если вам все же нужно больше времени, чтобы доказать свою правоту, сообщите IRS, что вы делаете, чтобы получить подтверждение своего требования. См. Форму на сайте IRS (PDF).

Если в вашем первоначальном отчете или в ходе аудита были ошибки, заполняйте форму 1040X за каждый рассматриваемый год. Посмотреть форму (PDF).

Подача защитного иска, вероятно, не вернет ваши деньги. То, что вы получите, — это время. У вас будет два дополнительных года на создание корпуса с первыми двумя вариантами и три с формой 1040X.

Обратитесь за помощью!

Купив себе время, соберите все записи, которые сможете, чтобы подтвердить свою позицию. Поскольку налоговый кодекс сложен, вы можете не знать всех возможных вариантов или того, как бороться с этими необоснованными налоговыми начислениями или сборами. (Примечание: сбор — это то место, где снимаются ваши активы, например, с вашей зарплаты или банковского счета.)

Отличные новости. В Министерстве финансов США доступны бесплатные услуги или горячие линии:

1. Кража личных данных. Если налоговая задолженность не принадлежит вам, но связана с кражей вашей личности, возможно, из-за того, что кто-то другой использовал ваш номер социального страхования, позвоните на новую горячую линию IRS (800-908-4490) и просмотрите новую форму 14039, под присягой кражи личных данных . Для получения дополнительной информации см. Эту страницу IRS.

2. Бывший супруг не платил налоги при совместном возврате. Знаете ли вы, что, когда пара имеет задолженность по налогам, IRS имеет право взыскать 100% налога с любого из супругов? Даже если задолженность возникла только у одного супруга, IRS может взыскать все деньги с другого супруга.Для людей это часто бывает неожиданностью. Внезапно IRS забирает ваши возмещения или требует других активов. Но вы можете что-то с этим поделать. Попытайтесь разделить долг и отправить его на попусту. Прочтите публикацию IRS 971, чтобы узнать все о том, как это работает. См. Эту страницу IRS. Также используйте форму 8857 «Просьба о помощи невиновному супругу». Посмотреть форму (PDF). IRS часто отклоняет эти претензии с первого раза. Не сдавайся. Быть упрямым.

Plus у вас есть больше возможностей:

- Попросите IRS отделить вашу долю ответственности от ответственности вашего бывшего супруга.См. Эту страницу IRS для получения дополнительной информации.

- Вы можете запросить «справедливую помощь» — IRS предлагает семь условий, при которых вы можете получить справедливую помощь. См. Эту страницу IRS для получения дополнительной информации.

- Подать заявку на компромиссное предложение в случае сомнения относительно ответственности. См. Форму 656 (PDF). Но не пытайтесь сделать это в одиночку — вам понадобится помощь, чтобы доказать свою правоту.

3. Спор по ревизии или взысканию. Вы находитесь в середине дела аудита или взыскания, и оно ни к чему не приведет.Вы не ладите с экзаменатором; не смотриться лицом к лицу; возможно, вам кажется, что вы даже не на одной планете. Что вы делаете?

Пока аудит все еще открыт, вежливо запросите конференц-связь с менеджером. IRS хочет разрешить аудит на самом низком уровне. Если конференция менеджеров не состоится, отметьте этот факт в своих записях, чтобы доказать, что вы предприняли добросовестные усилия для решения проблемы.

Затем запросите «ускоренное посредничество». Если ваше дело соответствует требованиям, на встрече будут присутствовать непокорный аудитор и менеджер, с которым вам никогда не приходилось встречаться.См. Эту страницу IRS для получения дополнительной информации (PDF).

Не сработало? Позвольте эксперту опубликовать результат аудита. Не подписывайте уведомление и не соглашайтесь с оценкой. Запросить апелляционное слушание. Если вы подготовите свое дело должным образом, вы решите его на уровне апелляции. См. Эту страницу IRS. Если вы не можете решить его в апелляционном порядке, вы, вероятно, не выиграете и в налоговом суде. Но ты мог бы. Некоторые судьи очень отзывчивы.

Когда ничего не помогает, всегда есть Служба адвокатов налогоплательщиков (877-777-4778).Как и апелляции, TAS отделен от IRS. Их главная цель в жизни — помочь вам получить справедливое отношение со стороны IRS. Смотрите больше на ТАС.

TAS заболочен, поэтому, если у вас возникла срочная проблема, обязательно сообщите им об этой срочности. Существует форма 911, которая выполняет двойную функцию — она запрашивает помощь у TAS и предупреждает их о необходимости прекращения сбора. Посмотреть форму (PDF). Когда TAS все же свяжется с вами, немедленно сообщите им необходимую информацию.

Конечно, если ничего из этого не сработает, вы всегда можете позвонить своему сенатору или представителю.Вы будете удивлены, насколько эффективно они могут помочь в исправлении ошибок. Это отличный ресурс, о котором часто забывают.

Да, борьба за свои права — это трудоемкий процесс. Это может потребовать терпения налогового ботаника. Так что, если вы просто не можете его взломать, наймите налогового специалиста, который проведет за вас эту перчатку. Им действительно нравится процесс!

.

И.О.)

И.О.) И.О.)

И.О.)