Документы для оформления налогового вычета на лечение — 2017

Список документов для оформления вычета

Для того чтобы оформить налоговый вычет на лечение Вам понадобятся следующие документы и информация:

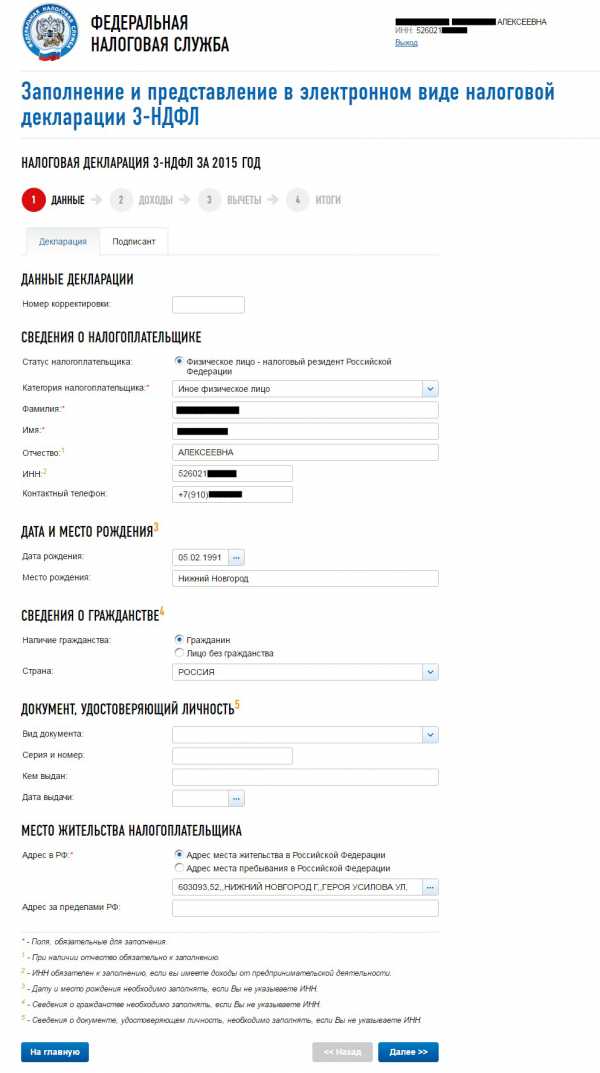

- Налоговая декларация по форме 3-НДФЛ (скачать ее Вы можете здесь). В ИФНС подается оригинал декларации.

- Паспорт или документ его заменяющий. В ИФНС подаются заверенные копии первых страниц паспорта (основная информация + страницы с пропиской).

- Справка о доходах по форме 2-НДФЛ. Такую справку Вы можете получить у Вашего работодателя. В ИФНС подается оригинал справки 2-НДФЛ.

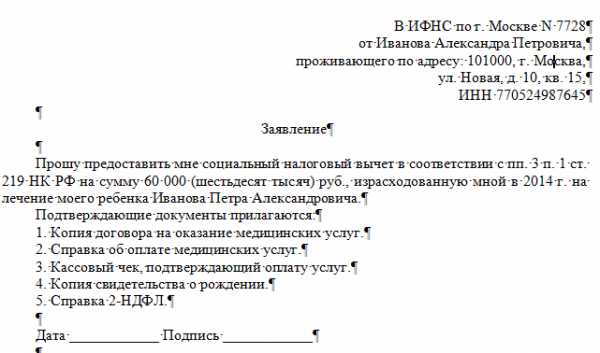

Примечание: если за год Вы работали в нескольких местах, то потребуются справки от всех работодателей. - Заявление на возврат налога с реквизитами счета, на который налоговая перечислит Вам деньги. В ИФНС подается оригинал заявления. Образец заявления Вы можете скачать здесь: Заявление на возврат налога за лечение.

При оформлении налогового вычета за лечебные услуги предоставляются:

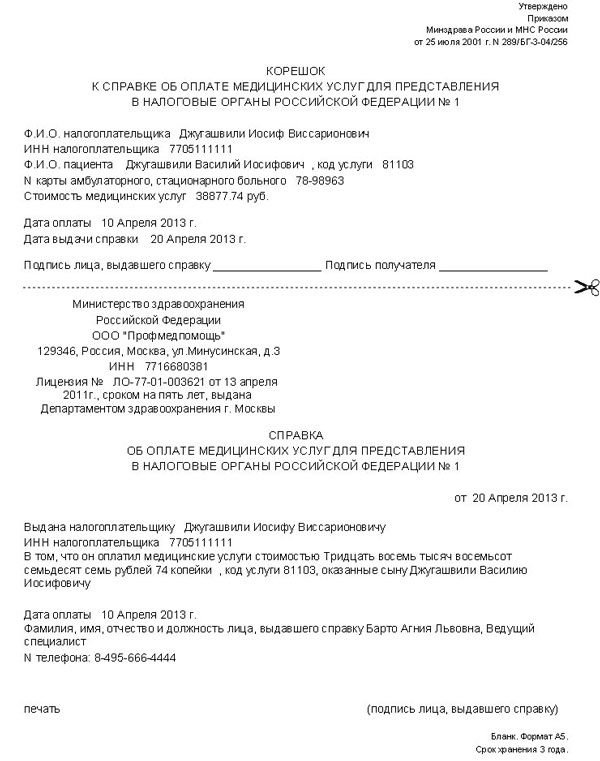

- Cправка об оплате медицинских услуг по форме, утвержденной Приказом Минздрава России N 289, МНС России N БГ-3-04/256 от 25.07.2001. Указанную справку Вы можете взять у медицинской организации, которая оказала Вам услугу. В ИФНС подается оригинал справки.

Обратите внимание: предоставление платежных документов (чеков, квитанций, платежных поручений) не является обязательным (подробнее Требуется ли прикладывать копии платежных документов?)

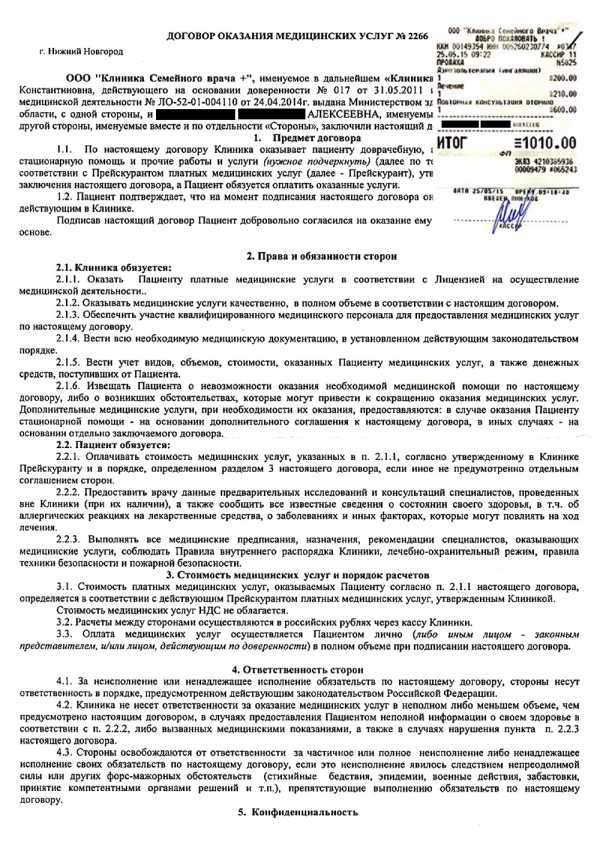

Примечание: при прохождении лечения в санаторно-курортном учреждении Вы можете получить аналогичную справку. В этой справке будет отражена стоимость лечения, включенная в путевку (за вычетом проживания, питания и т.п.) и сумма дополнительно оплаченных медицинских услуг. - Договор с медицинским учреждением об оказании медицинских услуг. В ИФНС подается заверенная копия договора.

Примечание: Если вы включаете в расходы на дорогостоящее лечение расходы на приобретение медицинского оборудования или материалов, которые купили за свой счет в связи с их отсутствием в медицинском учреждении, то они должны быть прямо прописаны в договоре с медицинской организацией. - Лицензия медицинского учреждения на осуществление медицинской деятельности. В ИФНС подается заверенная копия лицензии.

При оформлении налогового вычета на покупку медикаментов предоставляются:

- Рецепт по форме N 107-1/у со специальным штампом «Для налоговых органов Российской Федерации, ИНН налогоплательщика». Такой рецепт выдается Вашим лечащим врачом: либо сразу вместе с получением аналогичного бланка для аптеки, либо позже на основании записей в медицинской карте. В ИФНС подается оригинал рецепта.

- Платежные документы, подтверждающие факт оплаты медикаментов (например, платежные поручения или кассовые чеки с приходно-кассовыми ордерами). В ИФНС подаются заверенные копии платежных документов.

При оформлении налогового вычета на добровольное медицинское страхование предоставляются:

- Договор со страховой компанией или полис. В ИФНС подается заверенная копия договора/полиса.

- Платежные документы, подтверждающие факт оплаты страховых взносов (обычно это платежные поручения, квитанции или кассовые чеки с приходно-кассовыми ордерами). В ИФНС подаются заверенные копии платежных документов.

- Лицензия страховой организации

Примечание: если в договоре со страховой компанией указаны реквизиты лицензии, то отдельное предоставление лицензии не является обязательным.

При оформлении налогового вычета за детей дополнительно предоставляется:

- копия свидетельства о рождении ребенка;

При оформлении налогового вычета за супруга дополнительно предоставляется:

- копия свидетельства о браке;

При оформлении налогового вычета за родителей дополнительно предоставляется:

- копия Вашего свидетельства о рождении

Следует отметить, что во избежание задержек и отказов лучше обращаться в налоговую службу с максимально полным пакетом документов.

Требуется ли прикладывать копии платежных документов?

При получении налогового вычета за медицинские услуги налогоплательщику не требуется предоставлять копии платежных документов (квитанций, чеков, платежных поручений). Достаточно того, чтобы у налогоплательщика была справка об оплате медицинских услуг для налоговых органов (это связано с тем, что справка выдается медицинской организацией только после оплаты медицинской услуги и применяется в качестве документа, подтверждающего фактические расходы налогоплательщика). Данная позиция изложена в письмах ФНС России от 2 мая 2012 г. N ЕД-4-3/7333@, от 07.03.2013 № ЕД-3-3/787@, от 22.11.2012 № ЕД-4-3/19630@, Письме Минфина России от 17.04.2012 № 03-04-08/7-76.

В тоже время, если все платежные документы у Вас на руках, то Вы можете приложить их копии к налоговой декларации. Некоторые налоговые инспекции (особенно в регионах России) до сих пор требуют предоставить копии платежных документов (это незаконно, но в некоторых случаях их проще приложить, чем оспаривать их требование).

При этом важно отметить, что при получении налогового вычета за оплату медикаментов (по рецептам) предоставление подтверждающих платежных документов является обязательным для получения налогового вычета.

Подготовка документов с помощью сервиса «Верни Налог»

Cервис «Верни Налог» поможет Вам легко и быстро подготовить декларацию 3-НДФЛ и заявление на возврат налога, отвечая на простые вопросы. В дополнение он также предоставит Вам подробную инструкцию по сдаче документов в налоговые органы, а в случае любых вопросов при работе с сервисом профессиональные юристы с удовольствием проконсультируют Вас.

Как заверить копии документов?

По закону все копии документов должны быть заверены нотариально или самостоятельно налогоплательщиком.

Для того чтобы самостоятельно заверить Вы должны подписать каждую страницу (а не каждый документ) копии следующим образом: «Копия верна» Ваша подпись /Расшифровка подписи/ Дата. Нотариального заверения в этом случае не требуется.

Образец:

verni-nalog.ru

Список документов для получения вычета на лечение

Основные документы:1. Налоговая декларация по форме 3-НДФЛ. Подается оригинал декларации.

2. Паспорт или документ его заменяющий. Подаются заверенные копии первых

страниц паспорта (основная информация + страницы с пропиской).

3. Справка о доходах по форме 2-НДФЛ. Получаете по месту работы. Подается оригинал справки 2-НДФЛ.

Примечание

Если за год Вы работали в нескольких местах, то потребуются справки от всех работодателей.

4. Заявление на возврат налога с реквизитами счета, на который налоговая перечислит Вам деньги.

5. Копия свидетельства о рождении ребенка — если вычет за детей

6. Копия свидетельства о браке — если вычет за супруга/супругу

7. Копия Вашего свидетельства о рождении — если вычет за родителей

Документы, необходимые при оформлении вычета за лечебные услуги:

1. Cправка об оплате медицинских услуг по форме, утвержденной

Приказом Минздрава России N 289, МНС России N БГ-3-04/256 от 25.07.2001.

Данную справку Вы можете взять у медицинской организации, которая оказала Вам услугу.

Подается оригинал справки.

Примечание

а) В справке указывается стоимость медицинской услуги оплаченный Вами

В зависимости от проставленного в справке кода будет зависеть размер налогового вычета.

Определение кода оказанных медицинских услуг находится в компетенции лечебного учреждения,

выдавшего справку (письмо ФНС России от 13.06.2006 N 04-2-03/124@)

б) при прохождении лечения в санаторно-курортном учреждении Вы получите справку

в которой будет указана стоимость лечения.

2. Платежные поручения, квитанции или кассовые чеки с приходно-кассовыми ордерами.

Подаются заверенные копии.

3. Договор с медицинским учреждением об оказании медицинских услуг.

Подается заверенная копия договора.

Подается заверенная копия лицензии.(Согласно пп. 2.4 п.2 Письма ФНС от 31 августа 2006 г. N САЭ-6-04/876@ если реквизиты лицензии отражены в договоре на оказание медицинских услуг, то копию лицензии можно не предъявлять)

Документы, необходимые при оформлении вычета на покупку медикаментов:

1. Рецепт по форме N 107-1/у. Рецепт должен быть выписан в двух экземплярах,

заверен подписью и личной печатью врача, а также печатью учреждения здравоохранения.

По одному экземпляру Вы купите лекарства, предъявив в аптеке,

а по второму в котором штамп «Для налоговых органов Российской Федерации»

Подается оригинал рецепта.

2. Платежные поручения или кассовые чеки с приходно-кассовыми ордерами.

Подаются заверенные копии.

Документы, необходимые при оформлении вычета на добровольное медицинское страхование:

1. Договор со страховой компанией или полис. Подается заверенная копия.

2. Платежные поручения, квитанции или кассовые чеки с приходно-кассовыми ордерами.

Подаются заверенные копии.

3. Лицензия страховой организации на осуществление страховой деятельности.

Подается заверенная копия.

Способы заверения документов

— нотариально. Позволяет избежать сомнений в подлинности документов при проверке инспекцией и соответственно не нужно будет дополнительно предоставлять оригиналы при необходимости

nalogcity.ru

Документы для налогового вычета за лечение в 2018 году

На сегодняшний день может возникнуть целый ряд ситуаций, в которых налогоплательщику по законодательству разрешено вернуть часть израсходованных им ранее денег, например, заболевание различными недугами. Поэтому наиболее целесообразным и полезным будет поговорить в данной статье о том, какие нужны документы для налогового вычета за лечение.

Перед началом сбора документации

Вычет подобного характера принято относить к группе социальных.

ВАЖНО! Вся необходимая информация о возврате денежных средств, выплаченных налогоплательщиком за медицинские услуги и лекарственные средства, закреплена в 219 статье (третий пункт) НК РФ.

Особенности вычета

Для того чтобы сбор и оформление документации, требуемой для возврата части уплаченного ранее налога, не прошли зря, настоятельно рекомендуем обратить внимание на следующие аспекты:

- Максимально возможный размер некоторой части денег, израсходованной на лечение, которую налогоплательщику могут вернуть обратно, составляет 13% от потраченной суммы.

- Вычет предоставляется не только за пользование медицинскими услугами, но и за покупку медикаментозных препаратов.

- Налогоплательщик имеет право на возврат денег, отданных не только за свое лечение, но и на затраты за оздоровление близких родственников – родителей, жены/мужа, а также несовершеннолетних детей и подопечных лиц.

Перечень документов

Если физическое лицо заболело и в результате этого понесло определенные материальные затраты, то оно может претендовать на некую денежную компенсацию, предоставляемую таким органом, как налоговая инспекция. Для этого потребуется собрать следующий пакет документов:

- Налоговую декларацию. Это документ, целью которого является предоставление отчета о доходах и расходах , систематически передаваемый на рассмотрение работникам налоговой инспекции. Подобная декларация должна быть заполнена на бланке 3-НДФЛ.

- Договор с больницей или клиникой, внутри которой пациент осуществлял лечение. При прохождении обследований, сдаче анализов, пользовании медицинскими услугами, покупке лекарственных препаратов, а в некоторых случаях и оборудования, необходимо обязательно фиксировать размер своих затрат в договоре, заключенном с клиникой.

- Справка, подтверждающая факт оплаты. За выдачу документа подобного рода несет ответственность учреждение, которое оказывало больному за отдельную плату услуги, направленные на оздоровление.

- Документы, свидетельствующие о затратах. К данной категории относится всевозможная документация платежного характера, являющаяся доказательством понесенных расходов. Например, чек из аптеки на приобретение медикаментозных препаратов.

- Справка, содержащая информацию о выплате налоговых взносов. Документ подобного рода оформляется по стандартной форме 2-НДФЛ и включает в себя сведения об уплате со всех источников его дохода налогов прямого вида.

- Заявление. Как правило, чтобы выразить свое желание получить некую денежную компенсацию, необходимо составить документ, отображающий соответствующую просьбу заболевшего налогоплательщика.

Какая документация может потребоваться еще

Предоставление документов для возврата подоходного налога за лечение, указанных в вышеперечисленном списке, не во всех случаях является достаточным условием. Иногда может потребоваться наличие таких бумаг, как:

- Паспорт. Как известно, документ, удостоверяющий личность налогоплательщика, является крайне необходимым для проведения финансовых операций. В связи с этим паспортные данные физического лица, как правило, уже имеются у налоговой инспекции, у работодателя и у сотрудников банка. Однако в случае потери этого документа или при смене паспортных данных нужно будет повторно отксерокопировать, заверить и отправить в соответствующие органы некоторые его страницы.

- Лицензия. Получить вычет можно только в том случае, если физическое лицо воспользовалось услугами того учреждения, которое имеет лицензию на осуществление медицинской деятельности.

- Рецепт. Если налогоплательщик хочет вернуть часть денег, потраченных на лекарственные средства, то ему потребуется иметь на руках рецепт, выданный врачом. Данный документ должен быть оформлен с помощью соответствующего рецептурного бланка под номером 107/1у и обязательно содержать штамп.

За лечение близких родственников

Как уже говорилось ранее, гражданин может уменьшить размер своей налогооблагаемой базы не только в случае осуществления денежных затрат на собственное лечение, но и при оплате медицинских услуг, необходимых для выздоровления близких родственников. В такой ситуации налогоплательщику нужно будет подготовить документ, подтверждающий родство:

- Свидетельство о рождении. Копия такого документа нужна при желании получить денежную компенсацию за лечение ребенка.

- Свидетельство о вступлении в брак. Например, если муж понес затраты, направленные на выздоровление жены, то для получения вычета необходимо наличие копии свидетельства о заключении брака.

- Собственное свидетельство о рождении. Такая копия нужна тем физическим лицам, которые оформляют налоговую скидку за лечение отца или матери.

Следует отметить, что для успешного сокращения базы налогообложения в случае осуществления денежных расходов на лечение совсем не обязательно пользоваться услугами государственного медицинского учреждения. Можно обращаться и в любую частную клинику, у которой имеется лицензия.

В 2018 году

В 2018 году действует правило, частично упрощающее процедуру сбора документов, которое касается лицензии. Если при заключении соглашения между гражданином и клиникой, в котором отображены условия и стоимость лечения, в документе дополнительно прописана информация о лицензии медицинского учреждения, то отдельное ее предоставление совсем не обязательно.

Тонкости и нюансы

Оформление любого документа требует не только особого внимания при его заполнении, но и соблюдения некоторых нюансов:

- Копии должны быть правильно заверены. Чтобы избежать ошибок, используйте самый простой способ – обратитесь за помощью к нотариусу и заверьте все копии необходимой вам документации. Также данное действие можно сделать и самостоятельно.

- Соблюдение сроков подачи документов. Следует учитывать тот факт, что воспользоваться вычетом можно только по истечении года, прошедшего после дня оплаты налогоплательщиком лечения.

grazhdaninu.com

пошаговая инструкция как вернуть деньги

Я ненавижу лечиться в государственных поликлиниках.

Мне проще заплатить, чем стоять в очередях к уставшей бабушке-врачу. Поэтому при любом заболевании я иду в платную клинику.

В 2015 году я потратила 18 800 Р на диагностику, консультации и процедуры. В 2016 году я оформила налоговый вычет на лечение и вернула 2500 Р. Расскажу, как сделать так же.

Екатерина Кондратьева

получила налоговый вычет за лечение

Что такое налоговый вычет на лечение

Налоговый вычет — это деньги, которые государство возвращает вам из уплаченного вами же НДФЛ, если вы делаете что-то полезное для государства. Бывают налоговые вычеты за покупку квартиры и обучение. Сегодня поговорим о вычете за платные медицинские услуги.

Налоговый вычет за новую квартиру

Как забрать свои 260 тысяч у государства

Под медицинскими услугами налоговый кодекс подразумевает прием у врача, диагностику, медицинскую экспертизу, сдачу анализов, госпитализацию, лечение в дневном стационаре, стоматологию, протезирование. В список попадает всё, с чем обычно сталкивается заболевший человек.

Постановление Правительства РФ от 19 марта 2001 г. № 201

Операции, в том числе пластические, ЭКО, лечение тяжелых заболеваний, относятся к категории дорогостоящего лечения. За них получают другой вычет, но об этом в следующий раз.

Вычет также можно получить за добровольную медицинскую страховку, если вы сами оплатили полис. Если его оплатил работодатель, то вычет не сделают.

Размер вычета зависит от стоимости лечения: чем больше вы потратили, тем больше вам вернут. Но максимальная стоимость лечения, которая учитывается при расчете вычета на лечение, — 120 000 Р. Это общий лимит почти для всех социальных вычетов, в частности по расходам на лечение и обучение (см. п. 2 ст. 219 НКРФ). Даже если вы заплатили в больнице миллион, вы получите вычет будто заплатили 120 тысяч.

Кто может получить вычет

Если вы получаете зарплату или имеете доход, с которого платите НДФЛ, вы можете получить вычет. Неработающие пенсионеры, студенты и женщины в декретном отпуске таких доходов не имеют, НДФЛ не платят, поэтому конкретно на этот вычет не претендуют.

Платим НДФЛ самостоятельно

Вам также вернут деньги, если вы оплачивали лечение своих родителей, супруга, детей до 18 лет. Для этого нужен документ, подтверждающий родство: свидетельство о браке или свидетельство о рождении. За оплату лечения тещи или тестя вычет вам не дадут.

На кого оформлен договор на лечение — значения не имеет. Но платежный документ должен быть оформлен на того, кто будет получать вычет.

Например, пожилой отец попал в больницу и дочь хочет оформить вычет за его лечение. Договор можно оформлять или на отца, или на дочь, а вот платежные документы — только на дочь. Если платежные документы выпишут на отца, клиника не даст дочери справку для налоговой. Лучше всего, если и в договоре и в платежных бумагах будут данные человека, который будет оформлять вычет. В нашем примере — дочери.

Сколько денег вернут

Сумма вычета зависит от размера вашей зарплаты и стоимости лечения. В любом случае налоговая не вернет денег больше, чем уплачено НДФЛ за год. Посмотрим на примере:

Василий работает менеджером и получает 40 000 Р в месяц. За год он заработал 480 000 Р.

В 2015 году он потратил на лечение 80 000 Р. Василий собрал документы и подал заявление на налоговый вычет.

После подачи заявления налоговая вычтет сумму лечения из дохода Василия за год и пересчитает его НДФЛ: (480 000 − 80 000) × 0,13 = 52 000 Р.

Получается, что Василий должен был заплатить 52 000 Р, а по факту заплатил 62 400 Р. Налоговая вернет ему переплату: 62 400 − 52 000 = 10 400 Р.

Вычет можно оформить в течение трех лет, следующих за годом оплаты лечения. В 2017 году можно получить вычет за лечение в 2016, 2015 и 2014 годах. Число и месяц не имеют значения.

Как это работает

Чтобы получить деньги, сначала нужно собрать подтверждения, что вы лечились и платили: договоры, чеки и справки из клиники. Потом заполнить декларацию 3-НДФЛ на сайте налоговой и отправить вместе с отсканированными документами на проверку.

После того как декларацию одобрят, надо написать заявление на возврат денег. По закону через месяц после подачи заявления налоговая должна перечислить деньги на ваш счет.

Рассказываем не только про вычеты, но и про то, как не переплачивать за лечение, уберечь деньги от мошенников, больше зарабатывать и рационально тратить.

Подпишитесь на Т—Ж ВКонтакте, чтобы не пропустить статьи

Можно делать всё постепенно. Я никуда не торопилась и готовила документы около трех месяцев.

Шаг 1

Соберите чеки и договоры на лечение

В кассе или регистратуре клиники вам дадут договор и чек. Сохраните эти документы: только они подтверждают факт оплаты лечения. Прикрепите чек к договору скрепкой или степлером. Потом замучаетесь искать, к какому договору какой чек.

Договор и чек из платной клиники

Договор и чек из платной клиникиШаг 2

Получите справку из клиники

Подойдите в регистратуру или бухгалтерию и попросите справку для налоговой. Предъявите паспорт, ИНН, договор с клиникой, все чеки.

Рекомендуем еще до подписания договора с клиникой поинтересоваться, есть ли у нее лицензия и даст ли клиника справку для вычета. Проверять лицензию после оплаты лечения поздно.

Паспорт, договор с клиникой и ИНН — возьмите с собой эти документы, когда пойдете получать справку для налоговой

Паспорт, договор с клиникой и ИНН — возьмите с собой эти документы, когда пойдете получать справку для налоговойНекоторые клиники не требуют чеки. Они берут сведения об оказанных услугах из своей базы данных. Но так делают не все. Я потеряла несколько чеков, и девушка на ресепшене не включила их в сумму справки.

Если вы оформляете вычет за лечение родственников, вместе с документами принесите свидетельство о браке или свидетельство о рождении и попросите оформить справку на ваше имя.

В клинике, которую я посещала, справку делают максимум за 5—7 дней. Я пришла в безлюдное время, поэтому мне сделали справку за полчаса.

Справка для налоговой. Обратите внимание на код услуги: он должен быть 1 или 001

Справка для налоговой. Обратите внимание на код услуги: он должен быть 1 или 001Вместе со справкой вам выдадут копию лицензии на осуществление медицинской деятельности. Если у клиники нет лицензии или ее срок действия истек, налоговая вам ничего не вернет. Копия лицензии остается у вас, ее не нужно отправлять в налоговую инспекцию.

Проверьте срок действия лицензии. Чаще всего лицензия выдается бессрочно, но лучше перестраховаться

Проверьте срок действия лицензии. Чаще всего лицензия выдается бессрочно, но лучше перестраховатьсяШаг 3

Подготовьте документы для декларации

Отсканируйте справку из клиники и договор, чтобы отправить их в налоговую удаленно. Если вы получаете вычет за лечение родителей, супруга, детей до 18 лет, то сделайте скан свидетельства о браке или свидетельства о рождении.

Я рекомендую сканировать документы в многостраничный файл формата пдф. Сначала справку, потом договор. Файл должен быть размером менее 2 Мб, иначе вы не сможете загрузить его на сайте налоговой.

На сайте налоговой принимают файлы формата .txt,.doc,.docx,

.pdf,.gif,.bmp,.jpg,.jpeg,

.png,.tif,.tiff,.zip,.7z,.rar,

.arj,.xls,.xlsx

Возьмите справку 2-НДФЛ в бухгалтерии на работе. Данные из этой справки понадобятся для заполнения декларации. Ее сканировать не нужно.

Шаг 4

Подайте документы в налоговую

Документы можно подать тремя способами:

- лично в ближайшей налоговой;

- по почте заказным письмом;

- на сайте nalog.ru.

Первые два способа мне не подошли: я не хотела стоять в очередях. Потратила вечер и подала документы на сайте.

Как подать документы на вычет на сайте налоговой

Подать документы в налоговую несложно. Общая логика такая: заполнить персональные данные, указать доходы и загрузить доказательства расходов на лечение. Чтобы вы не запутались, мы подготовили инструкцию из шести шагов.

1. Заходим в личный кабинет налогоплательщика и выбираем раздел «Налог на доходы ФЛ» → НДФЛ.

2. Заполняем паспортные данные. Если вы указали ИНН, то дату, место рождения, паспортные данные и гражданство можно не заполнять.

3. Указываем работодателя и доход. Здесь вам понадобится справка 2-НДФЛ. В первом пункте справки указана информация о работодателе (ИНН, КПП и ОКТМО).

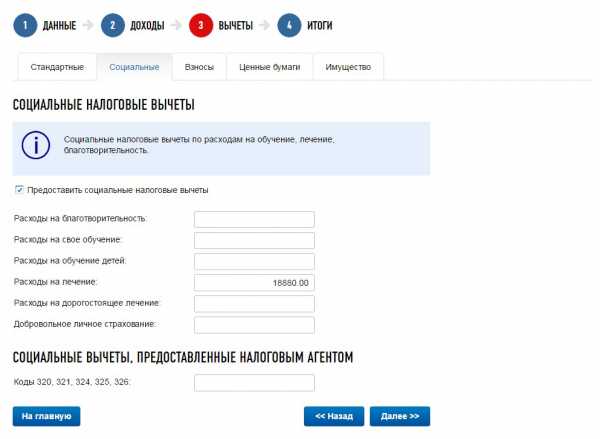

4. Выбираем вычет, который хотим получить. Вычет на лечение находится в группе «Социальные налоговые вычеты». Вводим сумму, которую потратили, в окно «Расходы на лечение».

Обратите внимание: расходы на лечение и расходы на дорогостоящее лечение — это разные вещи. Мы говорим только о вычете на лечение.

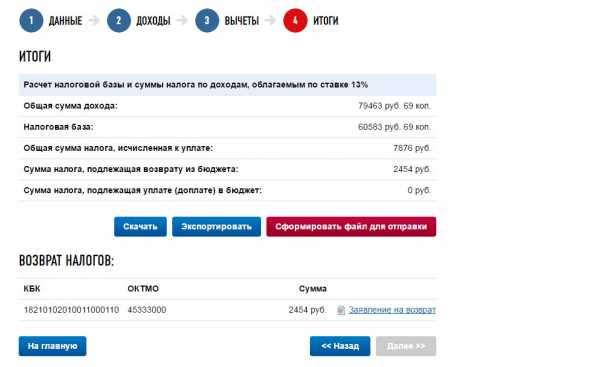

5. Проверяем цифры и нажимаем красную кнопку «Сформировать файл для отправки».

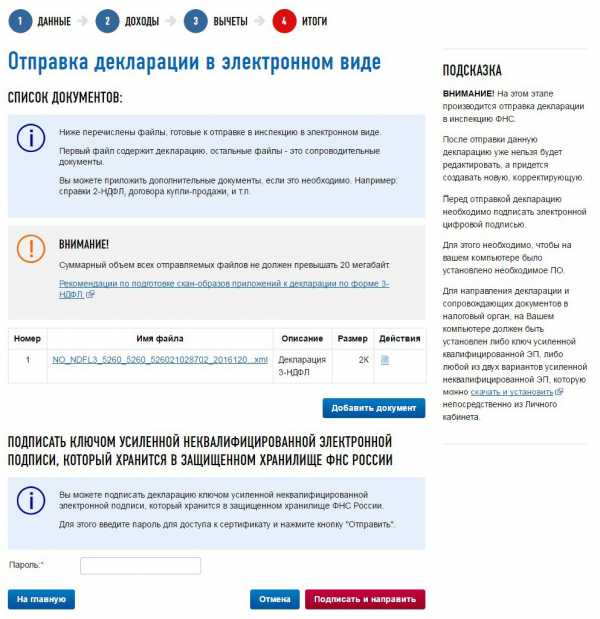

6. Добавляем отсканированные справки и договоры. Подписываем электронной подписью и нажимаем «Подписать и направить». Если у вас нет электронной подписи, оформите ее в личном кабинете в разделе «Профиль» → «Получение сертификата ключа проверки электронной подписи».

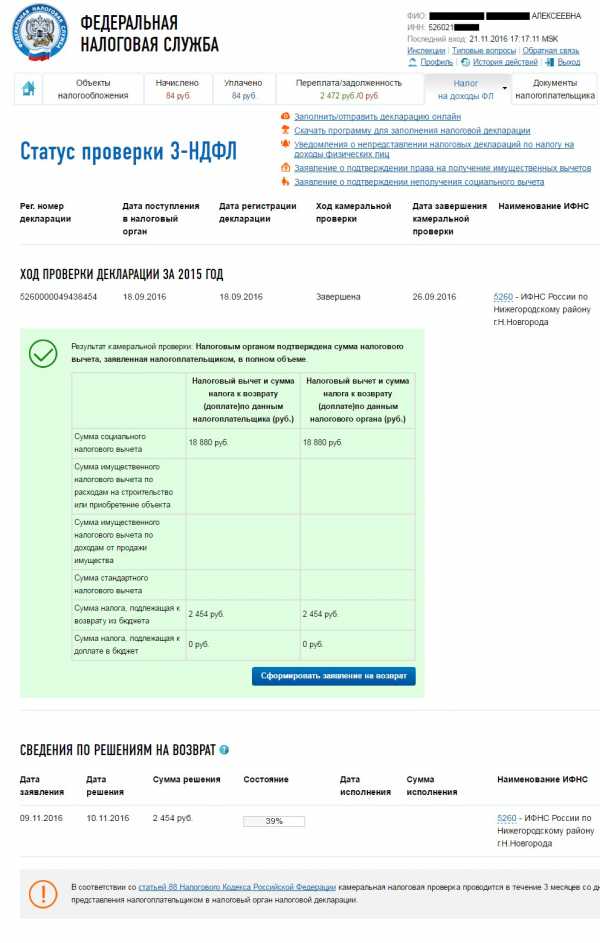

Всё, вы отправили декларацию в налоговую инспекцию. Инспектор обязан ее проверить в течение трех месяцев. Уведомлений о проверке декларации нет, поэтому я проверяла личный кабинет раз в месяц.

Через полтора месяца мою декларацию одобрили.

Шаг 5

Подайте заявление на возврат денег

Даже если вашу декларацию одобрили, без заявления деньги не вернут. Снова идем на сайт ФНС:

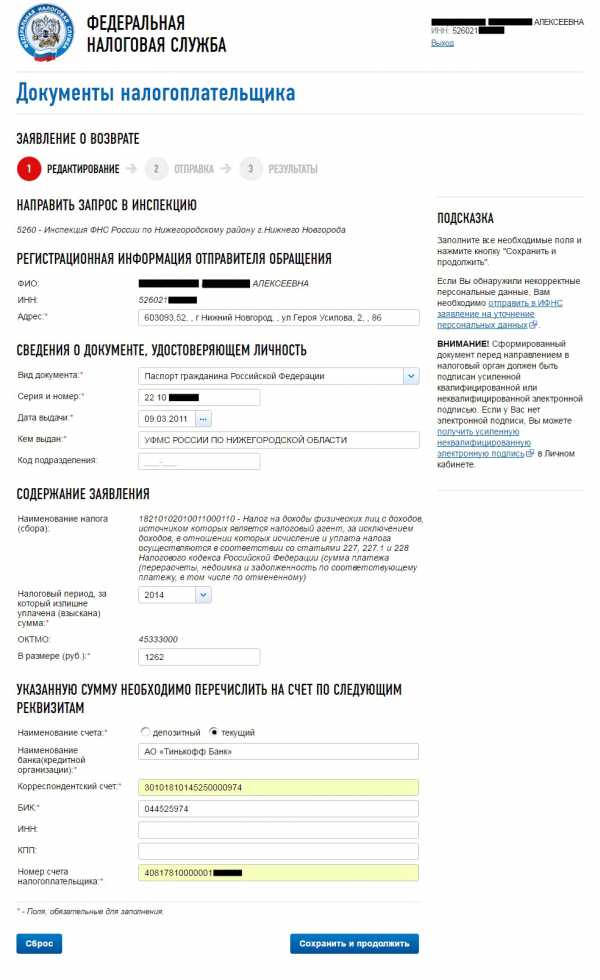

В заявлении ФИО, паспортные данные загрузятся автоматически. Вам нужно ввести реквизиты счёта, куда вы хотите получить деньги.

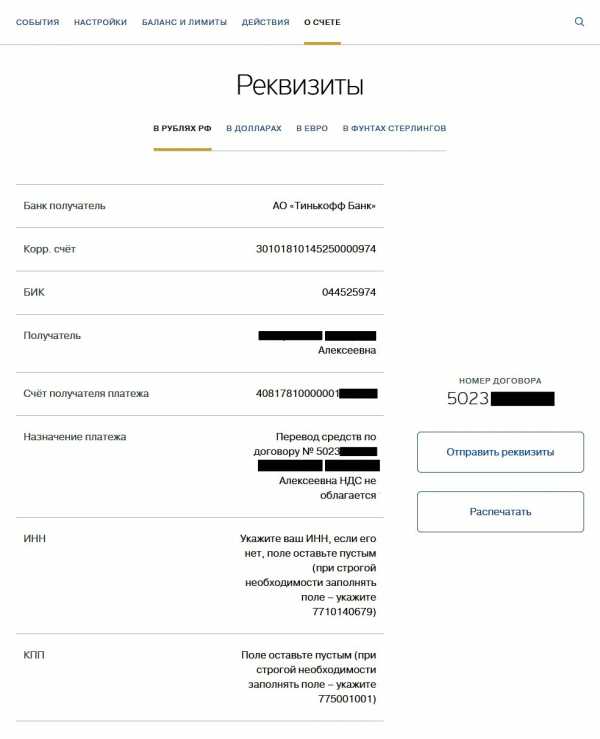

Реквизиты смотрите в личном кабинете на сайте банка. В Тинькофф-банке зайдите в личный кабинет на вкладку «О счете»:

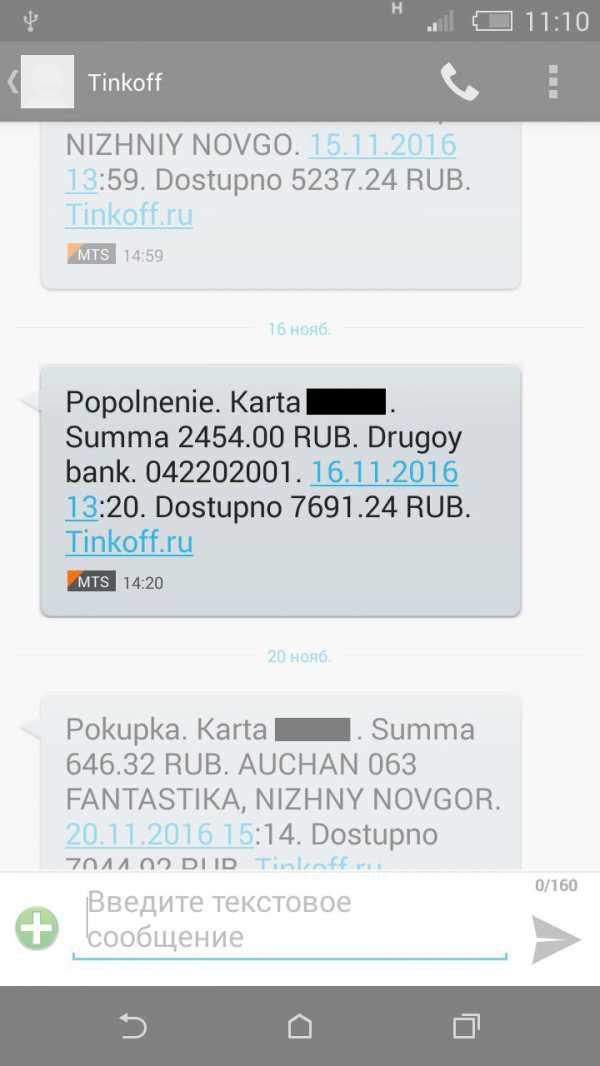

После того как вы отправите заявление, деньги поступят на счет в течение месяца. Об этом вы получите сообщение из банка.

Смс о возврате денег. 042202001 — реквизиты Межрайонной ИФНС России № 2 по Нижегородской области. У вашей налоговой может быть другой код

Смс о возврате денег. 042202001 — реквизиты Межрайонной ИФНС России № 2 по Нижегородской области. У вашей налоговой может быть другой кодЗапомнить

- Налоговый вычет вернут, если вы оплачивали собственное лечение или лечение родителей, супруга, ребенка до 18 лет.

- Подать заявление на вычет можно в течение трех лет после года, в котором оплатили лечение.

- Для получения вычета сохраните чеки и договоры. Попросите в клинике справку для налоговой, а на работе — справку 2-НДФЛ.

- Отсканируйте документы и подайте заявление на сайте налоговой. После того как вы отправите заявление, деньги поступят на счет в течение месяца.

journal.tinkoff.ru

Документы на налоговый вычет на лечение зубов (возврат налога)

А вы знаете, что, оплатив дорогостоящее протезирование или другие услуги стоматолога средствами из своего кармана, вы можете частично вернуть их обратно, оформив документы на налоговый вычет на лечение зубов?

А вы знаете, что, оплатив дорогостоящее протезирование или другие услуги стоматолога средствами из своего кармана, вы можете частично вернуть их обратно, оформив документы на налоговый вычет на лечение зубов?

В действующем Налоговом кодексе РФ есть статья под номером 219, которая устанавливает право лица, исправно уплачивающего подоходные налоги, на оформление социального налогового вычета. Однако, на практике реализуют его далеко не все граждане, заплатившие за свое лечение или лечение своих несовершеннолетних детей, супруга (или супруги), родителей.

Многие считают, что самостоятельно оформить возврат невозможно, так как это потребует больших затрат времени, сил, и (не без этого) нервов. На самом деле все гораздо проще, и получить деньги, положенные по закону, может каждый человек, даже не имеющий практических навыков в работе с государственными органами.

Вашей основной задачей при этом станет подготовка полного пакета документов на возврат 13 процентов за лечение. Как это сделать? Давайте разберемся вместе.

Но с начала предлагаю посмотреть видео о том, кому положен возврат НДФЛ за медицинские услуги.

Оглавление статьи

Перечень документов

Чтобы воспользоваться своим правом на возврат денег, Вам придется подготовить все требуемые документы для налогового вычета за лечение. Это самая ответственная часть задачи.

Если документация будет оформлена не правильно, или собранный пакет документов окажется неполным, вам будет отказано в приеме заявления. После этого вам придется исправлять замечания инспектора, повторно посещать налоговую службу, а, значит, тратить свое время.

Поэтому стоит постараться сделать все правильно с первого раза, ответственно подойдя к вопросу подготовки необходимых документов.

Внимательно ознакомьтесь со списком, который включает в себя следующие документы для возврата налога за лечение.

Декларация 3-НДФЛ

Основным документом, который необходимо предоставить в налоговую инспекцию, является заполненная декларация по форме 3-НДФЛ.

Вы можете внести в нее всю необходимую информацию самостоятельно, воспользовавшись бесплатной программой, разработанной специалистами ФНС России. Скачать ее можно на официальном сайте налоговой службы.

Вы можете внести в нее всю необходимую информацию самостоятельно, воспользовавшись бесплатной программой, разработанной специалистами ФНС России. Скачать ее можно на официальном сайте налоговой службы.

Обратите внимание на то, что для каждого года, по итогам которого заполняется декларация, существует отдельная программа. Это значит, что если Вы, составляя документ на возврат средств, потраченных в 2016 году, воспользуетесь программой для 2014 года, налоговый инспектор откажет вам в приеме такой декларации.

В помощь тем, кто желает вернуть подоходный налог за медицинские услуги мы подготовили образцы заполненных бланков. Вам остается только скачать и подставить в готовые файлы свои цифры о доходах и понесенных расходах.

Если вы не хотите разбираться с принципом работы программы, обратитесь к специалистам, оказывающим услуги по составлению различных документов и справок, в том числе и необходимой Вам декларации.

Справка 2-НДФЛ

Справка по форме 2-НДФЛ составляется вашим работодателем. Для получения этой бумаги вам потребуется обратиться в бухгалтерию организации, работником которой Вы являетесь.

В этом документе указаны сведения о размере полученного Вами заработка за год и о сумме подоходного налога, уплаченного за это время. Именно эта справка служит источником информации при составлении декларации 3-НДФЛ.

В небольших организациях справку 2-НДФЛ могут выдать в бухгалтерии сразу же, а на более крупных предприятиях нужно заказать заранее. После этого через 1-2 дня можно будет забрать оформленный документ.

Обратите внимание, если Вы возвращаете НДФЛ за несколько лет, то и справки 2-НДФЛ составляются за те года, в которых проходило лечение.

Таким образом, иногда может потребоваться сразу 3 документа за 3 предыдущих года, в которые можно вернуть налог.

Срока давности для 2-НДФЛ не существует, так как итоговый документ составляется по результатам годовых доходов. После окончания года в прошлых периодах дополнительных начислений не производится.

Документы из больницы

Возвращаем за себя

Вот перечень тех, бумаг, которые необходимо взять в медицинском учреждении во время лечения, ну или в конце года.

Вот перечень тех, бумаг, которые необходимо взять в медицинском учреждении во время лечения, ну или в конце года.

- Соглашение об оказании платных услуг, заключенное с организацией, в которой Вы проходили лечение.

- Дополнительные договоры, изменяющие установленную стоимость таких услуг (в том случае, если вы их заключали).

- Чеки, квитанции и прочие документы, подтверждающие факт приобретения товаров или оплаты услуг.

- Справка на налоговый вычет на медицинские услуги, в которой отмечена сумма затраченных вами средств на лечение.

- Лицензия учреждения здравоохранения на право осуществления им лечебной деятельности.

Возвращаем за родственников

Если же вы подаете заявление для возмещения НДФЛ за лечение родни, список документов увеличится. Вам потребуется представить бумаги, подтверждающие наличие между вами и пациентом родственной связи. К ним относятся:

- свидетельство о заключении брака

- свидетельство о рождении ребенка;

- ваше свидетельство о рождении, если вы оплатили лечение своего отца или матери.

Возвращаем за лекарства

Если вам нужно оформить возврат подоходного налога по причине затрат, понесенных на приобретение лекарств, то к вышеперечисленным документам потребуется приложить рецепт, составленный по форме №107-1/у.

На нем должна стоять печать «Для налоговых органов РФ, Идентификационный номер налогоплательщика».

Возвращаем за санаторий

При оформлении налогового вычета за санаторно-курортное лечение, документы, подлежащие передаче в ФНС, пополнятся бумагой из санатория, в которой указана точная стоимость оказанных вам лечебных и оздоровительных услуг.

Как составить заявление на возврат средств

Заявление на вычет за медицинские услуги должно быть написано вручную или подготовлено на компьютере и распечатано с помощью принтера. В нем необходимо указать следующее:

- наименование налоговой инспекции, в которую подаются документы;

- ваши Ф.И.О. и адрес проживания;

- ИНН;

- требование о выплате налогового вычета, право на который возникло в результате понесенных вами денежных затрат при лечении зубов, протезировании, приобретении лекарств и т.п;

- ссылку на пп. 3 п. 1 ст. 219 НК РФ, на основании которого вы можете получить деньги;

- размер суммы денежных средств, подлежащих выплате;

- номер счета в банке, на который будут перечислены деньги;

- перечень документов, прилагаемых к заявлению;

- дата составления заявления и ваша подпись (она должна быть поставлена лично вами даже в том случае, если вы подаете заявление в печатном виде).

Обычно, заявление на возврат налога за лечение или приобретение медикаментов можно непосредственно заполнить в налоговой инспекции, когда инспектор будет принимать Ваши документы на социальный вычет.

Нужно иметь в виду, что некоторые налоговики принимают этот документ, составленный только по образцу, принятому именно в этом городе. Поэтому не всегда имеет смысл заполнять заявление заранее.

Сроки подачи документов

При оформлении документов стоит помнить, что законом установлены точные сроки подачи декларации, на протяжении которых может быть получен вычет.

Подать заявление на возмещение части средств, израсходованных при протезировании зубов и иных видах лечения, можно в течение трех лет с момента оказания вам такой услуги. Если вы не успеете оформить документацию в течение этого времени, получить деньги не удастся в связи с истечением установленного законом срока давности.

Если вас интересует вопрос о том, когда можно подать документы на налоговый вычет на лечение, вам стоит знать, что вы можете сделать это в течение всего года, следующего за годом, в котором вы потратили свои деньги.

Пример. Пломбова Мария лечила свои зубы в 2014 году, тогда же была произведена оплата за эти стоматологические услуги. В этом случае, декларацию 3-НДФЛ на возврат 13% израсходованных средств, она может подать в 2015 году. Может, и в 2016. И даже в 2017. А вот, если она «вспомнит» о своих тратах в 2018 году, то никаких денег она вернуть уже не сможет.

Чем раньше вы займетесь оформлением бумаг, тем быстрее получите вычет – рассмотрение заявления занимает 90 календарных дней; еще месяц уходит на перечисление средств по указанным вами реквизитам. Таким образом, максимальный период времени, через сколько возвращают деньги, составляет 4 месяца.

Вы можете получить вычет и до истечения этого срока – все зависит от степени загруженности налогового инспектора в момент подачи вами собранных справок и бумаг.

Также можно получить социальный вычет у своего работодателя. В этом случае, Вы не получите деньги на руки, просто с Вас определенное время на работе не будет удерживаться налог на доходы.

nalog-prosto.ru

Как оформить налоговый вычет на лечение

Автор КакПросто!

В наше время бесплатная медицина постепенно вытесняется платной. Районная поликлиника полна очередей, нужные специалисты есть не везде, а если ваше медицинское учреждение полностью укомплектовано, достать талон к желаемому врачу порой просто невозможно. Поэтому многие из нас ежегодно тратят все больше денег на лечение в частных клиниках. По закону вы можете вернуть часть суммы, израсходованной на лечение, подав документы на предоставление социального налогового вычета.

Статьи по теме:

Инструкция

Получите на работе справку о доходах по форме 2-НДФЛ. Она потребуется при заполнении и подаче налоговой декларации. Проследите, чтобы справка была подписана главным бухгалтером и заверена круглой печатью учреждения. Если вы работаете в нескольких местах, то справки потребуются с каждого из них. Убедитесь, что все медицинские документы из лечебного учреждения заполнены соответственно требованиям, предъявляемым налоговой инспекцией. Клиника должна быть лицензирована и иметь свидетельство о государственной аккредитации, скорее всего вас попросят предъявить копии этих документов. У вас должен быть договор на оказание медицинских услуг и документы об их оплате. Социальный вычет предоставляется не только за лечение, но и за диагностические манипуляции, дополнительное медицинское страхование, профилактические процедуры, а также реабилитацию в санаторно-курортных учреждениях. Если вы хотите вернуть часть денег, потраченных на медикаменты, к документам нужно будет приложить рецепт по форме №107.Заполните декларацию о доходах по форме 3-НДФЛ. Образец заполнения есть в каждом отделении УФНС, но если вам сложно разобраться в обилии бумаг и цифр, можно воспользоваться специальными программами, которые в больших количествах представлены в интернете. Также существует множество фирм, занимающихся заполнением деклараций и даже подачей документов в налоговую.

Отдайте заполненную декларацию сотруднику УФНС своего района. Приложите к ней медицинские документы, копию своего паспорта и свидетельства ИНН. Если вы хотите получить налоговый вычет за лечение ваших родственников, вы должны предъявить документы, доказывающие ваше родство. К ним относятся свидетельства о рождении ваших детей, свидетельство о браке или ваше свидетельство о рождении, если вы оплачивали лечение своих родителей. Приложите к документам заявление на предоставление социального налогового вычета. Обратитесь в УФНС повторно спустя три месяца. За это время будет проведена проверка ваших документов и принято решение о предоставлении вычета или об отказе. В случае принятия положительного решения, вам нужно будет указать свои банковские реквизиты на специальном бланке и дожидаться перечисления денег.Видео по теме

Совет полезен?

Распечатать

Как оформить налоговый вычет на лечение

Статьи медицинского характера на Сайте предоставляются исключительно в качестве справочных материалов и не считаются достаточной консультацией, диагностикой или назначенным врачом методом лечения. Контент Сайта не заменяет профессиональную медицинскую консультацию, осмотр врача, диагностику или лечение. Информация на Сайте не предназначена для самостоятельной постановки диагноза, назначения медикаментозного или иного лечения. При любых обстоятельствах Администрация или авторы указанных материалов не несут ответственности за любые убытки, возникшие у Пользователей в результате использования таких материалов.

Похожие советы

- Как сделать налоговый вычет в 2018 году

- Как оформить налоговый вычет при покупке квартиры

www.kakprosto.ru

Документы на вычет на лечение

Документы на вычет на лечение предоставляются в налоговый орган вместе с декларацией 3 НДФЛ. Согласно пп. 3 п. 1, п. 2 ст. 219 НК РФ заявление на вычет на лечение предоставлять не нужно.

Подробную информацию о том как получить вычет на лечение в налоговом органе можно почитать здесь.

Социальный вычет на лечение предоставляется только налоговым органом. Чтобы получить социальный налоговый вычет на лечение по окончании года нужно сдать декларацию 3 НДФЛ.

Однако кроме декларации вы должны предоставить документы, подтверждающее ваше право на вычет. Конкретного перечня документов для получения социального вычета на лечение Налоговый Кодекс не устанавливает. Поэтому налоговая обычно требует предоставить следующие документы на вычет на лечение:

- Лицензия медицинского учреждения на осуществление деятельности.

- Договор с медицинским учреждением об оказании дорогостоящего лечения

- Справка об оплате медицинских услуг по форме, утвержденной Приказом Минздрава России N 289, МНС России N БГ-3-04/256 от 25.07.2001.

- Рецепт по форме N 107-1/у (Приложение N 5 к Приказу Минздравсоцразвития России от 12.02.2007 N 110) со штампом «Для налоговых органов Российской Федерации, ИНН налогоплательщика» (п. 3 Приложения N 3 к Приказу Минздрава России N 289, МНС России N БГ-3-04/256 от 25.07.2001).

- Платежные документы (квитанции к приходным кассовым ордерам, кассовые чеки, бланки строгой отчетности, платежные поручения, банковские выписки).

- Документы, подтверждающие ваше родство с лицами за которых вы оплатили медикаменты, лечение, страховые взносы.

- Договор со страховой компанией или страховой полис в случае когда вы уплачивали страховые взносы на добровольное медицинское страхование, предусматривающие оплату лечения.

- Справка по форме 2-НДФЛ

В справки об оплате медицинских услуг обязательно указывается код услуги: для медицинских услуг – код 1, для дорогостоящего лечения – код 2

Возможны такие ситуации, когда вы заявляете вычет по дорогостоящим видам лечение, а в справке, выданной медицинским учреждением указана общая стоимость услуг, в том числе не указанных в Перечне дорогостоящих видов лечения. Например, это могут быть услуги по пребыванию в одноместной палате, питанию, посещению родственников и т.д. В этом случае налоговый орган вправе исключить данные услуги из суммы налогового вычета на лечение.

Что касается применения налогового вычета по медикаментам, оплаченным за лечение близкого родственника, то все документы должны быть оформлены на него, а платежные документы — на вас.

Чтобы получить налоговый вычет по расходным материалам, которые вы покупали за свой счет для дорогостоящего лечения важно, чтобы в договоре с медицинским учреждением было указан их перечень.

Отмечу также, что лицензию медицинское учреждение должно предоставить лишь в том случае, если она не указана в договоре.

Все указанные документы для вычета на лечение подаются в налоговый орган в виде копий. При этом нотариально заверять копии не нужно. Единственное что нужно предоставить в оригинале – это справка о доходе с места работы по форме 2 НДФЛ.

Как уже отмечалось заявление на вычет на лечение подавать в налоговый орган не нужно. Однако я рекомендую к документам на вычет на лечение приложить сопроводительное письмо. Взять образец вы можете здесь.

ЖЕЛАЮ ВАМ СОЛИДНЫХ ДОХОДОВ И МАЛЮСЕНЬКИХ НАЛОГОВ

itakprosto.ru