Льготы пенсионерам по земельному налогу

Льготы пенсионерам по земельному налогу помогают им существенно сэкономить. За участок какой площади можно вообще не уплачивать земельный налог и что для этого нужно сделать, а также как влияют местные законы на налоговые обязательства пенсионера по земельному налогу, расскажем в нашем материале.

Общая федеральная льгота: за участок какой площади пенсионеры не платят налог на землю

Дополнительные налоговые льготы по земле

Как пенсионеру оформить льготу в 2018 году

Итоги

Общая федеральная льгота: за участок какой площади пенсионеры не платят налог на землю

Льготы пенсионерам по земельному налогу в 2018 году предоставляются в соответствии с подп. 8 п. 5 ст. 391 НК РФ. Федеральное законодательство позволяет не платить налог с земли, если ее площадь не превышает 600 кв. м.

При каком виде владения участком предоставляется налоговая льгота пенсионерам на земельный налог, смотрите на рисунке:

Рассмотрим на примере, как предоставляются льготы пенсионерам по налогу на землю.

Два пенсионера — Котов Р. Р. и Рыков Н. С. — много лет выращивают овощи и фрукты на участке 10 соток. Участок, принадлежащий Рыкову Н. С., они поделили пополам. За предоставленное право использования половины участка Котов Р. Р. рассчитывается с собственником земли частью выращенного урожая.

Как будут уплачивать пенсионеры земельный налог на этот участок в 2018 году? Половина участка по площади меньше 6 соток. Можно ли каждому пенсионеру воспользоваться федеральной земельной льготой?

Платить за участок придется с учетом следующего:

- обязанность по уплате земельного налога целиком лежит на собственнике участка, и только у него есть право на вычет;

- тот факт, что реально участок используется двумя пенсионерами, для расчета земельного налога значения не имеет.

Таким образом, в 2018 году собственник земли Рыков Н. С. будет уплачивать земельный налог за 2017 год, рассчитанный исходя из площади участка 4 сотки (10 соток – 6 соток).

О планах Правительства РФ по сокращению федеральных льгот мы информировали вас здесь.

Дополнительные налоговые льготы по земле

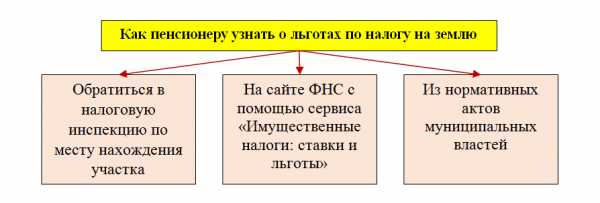

Дополнительная льгота на земельный налог для пенсионеров в 2018 году может быть предоставлена местными властями. Как пенсионеру узнать об этом?

Способы получения нужных сведений перечислены на рисунке:

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

Как географическое расположение земельного надела и статус пенсионера могут оказывать влияние на величину земельного налога, покажем на примерах:

Пример 1

Два друга-пенсионера — Степанов П. А. и Трифонов А. Г. (оба ветераны Великой Отечественной войны) — живут в нескольких километрах друг от друга. Их земельные участки равны по площади, но относятся к разным территориям:

- земельный надел Степанова П. А. находится на территории Малопургинского района Удмуртской Республики;

- земля Трифонова А. Г. расположена в границах города Агрыз Республики Татарстан.

Хотя оба участка по площади одинаковые, земельный налог пенсионеры уплачивают по-разному:

- Степанов П. А. в 2018 году уплачивает земельный налог с учетом федеральной льготы с площади участка 9 соток (15 – 6). Местных льгот для этой категории пенсионеров дополнительно не установлено.

- Трифонов А. Г. по своей земле налог не уплачивает — ветераны войны в этой местности освобождены от земельного налога полностью (ст. 3 решения Совета МО «Город Агрыз» от 15.11.2010 № 3–2).

Пример 2

Изменим условия предыдущего примера. Допустим, что друзья-пенсионеры не являются ветеранами войны, но оба имеют статус почетных граждан в своих муниципальных районах. В таком случае ситуация с уплатой земельного налога изменится кардинально:

- Степанов П. А. не будет платить за землю в полном объеме — такая льгота предусмотрена для почетных граждан Малопургинского района (п. 4 решения Совета депутатов МО «Малопургинское» от 30.10.2014 № 17.3.94).

- Трифонову П. А. придется уплачивать земельный налог — в его районе дополнительной льготы для почетных граждан не установлено. Хотя федеральной льготой (в виде вычета на 600 кв. м) он может воспользоваться.

Примеры показывают, что нюансы местного законодательства могут существенно скорректировать налоговые обязательства пенсионеров. Нужно только знать о своих правах на льготу и своевременно заявить об этом в налоговую инспекцию. Как это сделать, расскажем далее.

Как пенсионеру оформить льготу в 2018 году

Для получения льготы по земельному налогу пенсионеру необходимо оформить заявление (форма по КНД 1150063) и отправить его в налоговую инспекцию (п. 10 ст. 396 НК РФ). Так он сообщит контролерам, что вышел на пенсию в соответствии с пенсионным законодательством и имеет право на земельные льготы. Документы, подтверждающие право на льготу, прилагать необязательно. Налоговики запросят необходимые сведения в соответствующих органах.

Если у пенсионера несколько земельных участков, он вправе выбрать, по какому из них желает получить вычет. В п. 6.1 ст. 391 НК РФ предусмотрен уведомительный порядок, с помощью которого пенсионер сообщает налоговым органам о своем желании воспользоваться вычетом по конкретному участку:

- нужно оформить уведомление (форма по КНД 1150038) и

- отправить его налоговикам до 1 ноября года, являющегося налоговым периодом, начиная с которого по земельному наделу применяется вычет.

Если пенсионер так и не определился, по какому из имеющихся у него участков он желает получить вычет, контролеры предоставят вычет в отношении земли с максимальной суммой налога.

Если у пенсионера только один земельный участок или для него не имеет значения, по какому из участков будет применен вычет, уведомлять налоговые органы он не обязан (письмо ФНС России от 17.01.2018 № БС-4-21/640@).

Как рассчитывается земельный налог, если участком владели меньше года и его кадастровая стоимость изменялась, узнайте из этого материала.

Итоги

При выходе на пенсию у граждан есть возможность снизить свои обязательства по уплате земельного налога. О праве на льготу им нужно сообщить в налоговый орган, подав заявление. Благодаря федеральной льготе за участки площадью 6 соток и менее пенсионеры налог платить не обязаны. Если земельный надел превышает этот предел, налог уплачивается с оставшейся площади. Муниципальные власти вправе своими нормативными актами устанавливать дополнительные налоговые преференции по земле.

Должен ли пенсионер платить налог на землю в 2018 году, как получить льготы

Практически все объекты недвижимости, дома, квартиры, земля и т.д. облагаются налогом. Их собственники должны ежегодно перечислять определенную денежную сумму. В то же время некоторые категории плательщиков имеют льготы по оплате налогов.

💰💰💰 В частности, налог на землю для пенсионеров относится к льготной категории. Чтобы воспользоваться льготами в 2018г., необходимо соответствовать ряду требований. Человек должен находиться в статусе пенсионера. Также ему нужно собрать некоторые документы и обратиться в налоговую инспекцию по месту расположения участка. После этого указанной инстанцией принимается решение о снижении налога или освобождении от его уплаты.

Владение земельным участком

Чтобы инициировать процедуру получения льгот по налогу на землю, человек должен иметь в своем распоряжении соответствующий объект.

Владение участком является возможностью использовать территорию по назначению. В данном случае речь идет не только о праве собственности. То есть человек может и не быть единственным владельцем. Земельный участок может быть передан человеку на праве постоянного бессрочного пользования или пожизненного наследуемого владения.

Документальным подтверждением в большинстве таких случаев выступает решение местного органа власти или заключенный договор. Следует отметить, что те, кто пользуется земельным участком на праве безвозмездного срочного пользования, или переданным им на условиях соглашения об аренде, плательщиками налога не являются. В отношении территорий, которые входят в состав паевого фонда, вносить необходимые денежные суммы должна управляющая компания.

Налоговая обязанность

Обязанность по уплате налогов касается всех физических и юридических лиц, на которых не распространяются льготы. Такое обязательство возникает при условии наличия в распоряжении имущества, в том числе и земельного участка. Действующим законодательством определены случаи, когда плательщик освобождается от налога.

К ним отнесены:

- Выплата налога.

- Смерть физического лица. В данном случае подтверждением будет не только свидетельство, выданное органами записей актов гражданского состояния, но также и решение суда о признании человека умершим.

- Полное прекращение организацией свое деятельности. В качестве подтверждения будет выступать решение органа власти и выписка из ЕГРЮЛ.

- Получение льгот по уплате налогов.

Во всех указанных случаях лицо могут освобождать от внесения денежных средств. Платить налог надо в отношении садового или дачного участка, земли для ведения сельского хозяйства, животноводства и огородничества.

Статус пенсионера

По общим правилам человек может получить статус пенсионера при достижении определенного возраста, после наступления которого допускается прекращение профессиональной деятельности и уход на заслуженный отдых с правом получения ежемесячной денежной помощи.

Следует отметить, что многие прекращают работать и раньше установленного срока. В таких случаях потребуется все же дождаться наступления установленного возраста, чтобы получать пенсию.

Размер помощи зависит от специфики работы человека. Это затрагивает и возраст выхода на заслуженный отдых. Например, лица, которые работают во вредных условиях, имеют право уйти на пенсию раньше других.

Льготы по налогу

Пенсионер может рассчитывать на льготы по следующим видам обязательных платежей:

- Имущественный сбор по одному объекту.

- Налог на доходы с пособий физических лиц.

- Имущественный вычет при покупке жилья.

Дополнительные виды льгот могут устанавливаться местными органами власти.

Виды льгот

Льготы, в том числе касающиеся налога на земельный участок выражаются в виде уменьшения суммы или полного освобождения от взносов. Все зависит от статуса заинтересованного лица. Целевое назначение земельного участка в данном случае роли не играет.

Следует отметить, что налоги на землю выделены в отдельный раздел НК РФ. По этой причине перечень льготников будет несколько иным, в отличие от выплат по другим объектам недвижимости.

Освобождение

Действующим законодательством, а именно статьей 395 НК РФ, определен перечень лиц, которые не должны выплачивать налог на землю.

К ним отнесены:

- Организации и учреждения системы исполнения уголовных наказаний.

- Юридические лица, на участках которых расположены государственные автомобильные дороги общего пользования.

- Религиозные организации, при условии, что на их землях расположены здания и сооружения соответствующего назначения.

- Общественные организации инвалидов, если они состоят из не менее восьмидесяти процентов таких лиц или их законных представителей. Сюда также входят компании, уставной капитал которых состоит из вкладов такой категории, если количество человек с ограниченными возможностями составляет не менее половины от общего числа членов.

- Организации народных художественных промыслов.

- Коренные малочисленные народы Сибири, Севера и Дальнего Востока, а также общины таких народов – в отношении земельных участков, используемых для сохранения и развития их традиционного образа жизни, хозяйствования и промыслов.

- Организации, расположенные в особой экономической зоне, то есть на участке, статус которого отличается от остальной территории страны. Часто он выражается в льготных налоговых или таможенных условиях для национальных или иностранных предпринимателей.

- Организации, которые являются управляющими компаниями.

- Юридические лица, занимающиеся судостроением.

- Организации, расположенные в свободной экономической зоне.

В указанный перечень пенсионеры, как отдельная категория не включены. Однако они могут рассчитывать от освобождения от уплаты налога в силу своего статуса. Например, если человек является представителем коренного малочисленного народы Сибири, Севера и Дальнего Востока. То есть в данном случае возраст человека значения не имеет. Определяющим фактором, чтобы отменять налог, является статус заинтересованного лица.

Также пенсионер освобождается от налога, если площадь его участка не превышает шестьсот квадратных метров. Сюда входит вся территория участка, в том числе расположенная и под постройками. Если площадь превышает указанный размер, то человек оплатит налог только за лишние квадратные метры.

Уменьшение ставки

Налоговая льгота может выражаться в снижении ставки, а следовательно, и суммы, которая будет взиматься. Действующим законодательством определены категории, которые вправе рассчитывать на получение преимущества такого характера.

К ним отнесены:

- Инвалиды первой и второй групп, а также получившие указанный статус в детстве.

- Герои РФ и СССР.

- Полные кавалеры ордена славы.

- Инвалиды и ветераны ВОВ, а также других боевых действий.

- Пострадавшие и ликвидаторы от аварии на ЧАЭС.

- Принимавшие участия в устранении последствий испытания ядерного оружия, а также перенесшие болезнь или инвалидность в результате этого.

В указанный перечень на региональном уровне могут быть включены и пенсионеры, как отдельная категория.

Порядок установления

Основные категории лиц, которые пользуются льготами по выплате налогов, указаны в НК РФ. Однако органы власти на местах также наделены полномочиями такого характера. Для определения льготных категорий принимается решение. Для этого необходимо провести определенную работу. Прежде всего, должна браться экономическая ситуация в регионе, поскольку все льготы будут предоставляться за счет местного бюджета. Затем нужно учесть количество потенциальных претендентов и их статус. Далее определяются критерии отбора. То есть необходимо определить перечень условий, которым должно соответствовать заинтересованное лицо.

Каждый плательщик вправе отказаться от предоставляемых ему льгот.

Вся указанная информация является основанием для принятия решения. Документ оформляется по результатам проведенного заседания и подписывается руководителем государственного органа, который его вынес. Информация должна быть доведена до всех заинтересованных. Для этого её размещают на информационных стендах в местах приема граждан, а также на информационных сайтах государственного органа. Следует отметить, что установление льгот на местном уровне является правом администрации, а не её обязанностью. Это касается и самих претендентов.

Процедура получения льготы

Сама процедура получения льготы состоит из нескольких последовательных этапов, которые необходимо выполнить. Эта обязанность возложена на заинтересованное лицо, в данном случае на пенсионера. Он обязан выполнить все необходимые действия. Прежде всего надо собрать документы, которые будут подтверждать обоснованность обращения инициатора. Затем потребуется оформить заявление соответствующего содержания.

Собранные данные необходимо направить в налоговую инспекцию по месту проживания плательщика. В завершении указанная инстанция примет решение. О результатах рассмотрения обращения человек будет проинформирован.

Составление заявление

Заявление на получение налоговых льгот должно быть оформлено в письменном виде. Для этого, чаще всего, используется готовый бланк. Хотя можно составить заявление и на обычном листе офисной бумаги.

В тексте должно быть указано следующее:

- Название налогового органа и его код.

- Сведения о виде льготы.

- Вид имущества.

- Сведения о плательщика – фамилия, имя, отчество, место жительства, контактный телефон, ИНН заинтересованного лица.

- Кадастровый номер земельного участка.

- Основания для его использования. В данном случае указывается договор или решение местного органа власти о выделении участка.

- Наименование документа, дающего право на льготу, а именно удостоверение пенсионера, название органа, его выдавшего удостоверение, дата срок действия, серия, номер.

- Временной период предоставления льготы.

- Перечень прилагаемых документов.

- Дата обращения и подпись инициатора.

- Номер регистрации заявления.

- Сведения о лице, принявшего заявления.

Если от имени заинтересованного лица действует его законный представитель, то надо указать номер и дату доверенности.

При оформлении обращения в обязательном порядке необходимо указать вид объекта и его целевое назначение. В данном случае это будет земельный участок. Заявление следует направить до первого ноября текущего года. Поскольку льгота предоставляется человеку на определенный период времени, то по истечении указанного срока необходимо подтверждать свое право. В противном случае заинтересованное лицо может лишиться своего преимущества.

Подача в налоговую инспекцию

Собранный материал нужно направить в ФНС. Это является безусловной обязанностью инициатора. Последний может использовать несколько распространенных способов.

К ним отнесены:

- Личная доставка. Такой вариант предусматривает самостоятельную передачу информации. В данном случае у человека нет необходимости составлять обращение самостоятельно. Он может сделать это непосредственно в налоговой инспекции, обратившись за помощью обслуживающего специалиста. Удобство такого способа заключается в том, что инициатор имеет возможность устранить допущенные ошибки сразу, а также получить разъяснения по всем интересующим вопросам. Ещё одним из преимуществ такого способа является тот факт, что человек может лично убедиться, что его обращения было зарегистрировано и принято к обращению.

- Передача через законного представителя. Такой способ аналогичен личной доставке. Законный представитель должен будет иметь на руках паспорт и доверенность, с указанием круга его полномочий.

- Почтовая пересылка. Такой вариант удобен тем, что у человека нет необходимости приходить налоговую инспекцию самостоятельно. В данном случае правильнее использовать заказную корреспонденцию. Инициатору будет выдано уведомление о доставке обращения инициатору. Однако такой вариант имеет свои недостатки. Во-первых, человек должен оформить обращение самостоятельно. Прибегнуть к услугам налогового специалиста он не сможет. Во-вторых, инициатор не будет иметь возможности устранить допущенные ошибки сразу. В-третьих, нельзя получить консультацию в процессе передачи документов.

- Пересылка по интернету. В таком случае необходимо зарегистрироваться на специальном сайте налоговой инспекции в качестве плательщика, создать личный кабинет и подтвердить свою запись. После этого инициатор получит доступ ко всем возможностям ресурса. Для направления обращения необходимо перевести все документы и заявление в цифровой формат. О результатах операции человек получит уведомление в своем кабинете.

- Направление заявления через МФЦ. Такой вариант позволяет обращаться в государственные органы по любому поводу, в том числе и по вопросам, касающимся налогообложения. Человеку будет необходимо только лишь обратиться в многофункциональный центр. Все остальное специалисты выполнят самостоятельно. В процессе обращения человеку будет предоставлен бланк заявления и оказана помощь в его заполнении. Также человек сможет устранить допущенные неточности и получить информацию по интересующим его вопросам. Следует отметить, что МФЦ выступает в качестве посредника. То есть центр не принимает решение о предоставлении льгот, а только лишь выполняет действия, связанные с оказанием помощи в оформлении обращения и направлением информации по назначению.

Любой из указанных вариантов человек определяет самостоятельно, исходя из особенностей сложившейся ситуации и своих возможностей.

После того как все данные были получены, они подвергаются детальному анализу. Затем выносится решение о предоставлении льгот пенсионеру на период, указанный в обращении, при условии, что оно было направлено своевременно. Если инициатор имел право на уменьшение оплаты ранее, то будет произведен перерасчет. Это правило касается тридцати шести месяцев, которые предшествовали сроку внесения налога. Для этого потребуется оформить ещё одно обращение для перерасчета. В нем указываются сроки и причины неиспользования льгот, а также тот факт, что человек ранее льготы не использовал.

О результатах гражданин должен быть проинформирован надлежащим образом.

На практике ответ направляется человеку по почте или вручается под подпись. В некоторых случаях инициатор может ходатайствовать о том, что заберет ответ сам. Однако если он не явился лично, то уведомление направляется по почте на адрес, указанный в обращении. В любом случае правильным будет получить документально подтверждение того факта, что информацию инициатор получил. В некоторых случаях человеку может быть направлен отказ. Это касается ситуаций, когда информация была неполной или недостоверной либо льготы на инициатора не распространялись.

Перечень документов

Чтобы реализовать свое право на льготы, заинтересованное лицо должно приложить обращению некоторые бумаги. Прежде всего, это паспорт гражданина РФ. Ещё одним из документов является удостоверение пенсионера. Оно оформляется по установленному законодательством образцу. Его выдача находится в компетенции Пенсионного фона.

Далее потребуется индивидуальный номер плательщика налогов. Его можно узнать в местном отделе ФСН. Также понадобятся документы на земельный участок. Это может быть договор либо решение местного органа власти. Все данные могут предоставляться в виде заверенных копий. При этом налоговый специалист вправе потребовать от инициатора оригиналы для сверки.

Образцы документов

Образец заявления по льготе на земельный участокpravo.estate

Должны ли пенсионеры платить налог на землю

Согласно Налоговому кодексу РФ пенсионеры, как и остальные граждане, должны ежегодно платить земельный налог вне зависимости от целевого использования участка. Пожилые люди вправе воспользоваться налоговым вычетом, а некоторые категории граждан могут освобождаться от уплаты полностью.

Кто освобожден от уплаты налога на землю

Законодательством определено, что налог на землю должен уплачиваться всеми владельцами участков. Освобождение от земельного налога пенсионеров возможно, если они не являются предпринимателями и принадлежат к:

- представителям малочисленных народов, постоянно проживающим в районах Севера, Дальнего Востока и Сибири. Земля при этом должна использоваться для хозяйствования, промыслов, ведения традиционного образа жизни;

- физическим лицам, с которыми на земельный участок заключен договор аренды;

- гражданам, получившим надел на праве безвозмездного пользования.

Льготы по земельному налогу для пенсионеров

Законодательством закреплено, что при расчете суммы может применяться налоговый вычет. Его размер определяется как кадастровая стоимость 6 соток земли. До 2019 года вычетом могли пользоваться только федеральные льготники:

- Герои Советского Союза и/или России;

- полные кавалеры ордена Славы;

- граждане с 1 или 2 группой инвалидности;

- инвалиды с детства;

- инвалиды и ветераны боевых действий;

- граждане, подвергшиеся радиационному воздействию по причине аварий, перечечисленных в законе;

- лица, участвовавшие непосредственно в испытаниях ядерного оружия и ликвидации ядерных аварий;

- граждане, получившие или перенесшие лучевую болезнь;

- лица, ставшие инвалидами в результате ядерных испытаний, учений.

Согласно принятому Федеральному закону от 28.12.2017 №436-ФЗ все налогоплательщики, достигшие пенсионного возраста, начиная с 1 января 2019 года имеют право на вычет. На предоставление преференции не влияет размер дохода гражданина и целевое использование земли.

Региональные преференции

Земельный налог является местным, поэтому муниципальные власти могут расширять и дополнять список льготников, устанавливать размер скидки для пенсионеров. Обратите внимание, что льгота не должна быть меньше федеральной. Например:

- Пожилые люди, проживающие в городском округе Заречный (Свердловская область) имеют 100% льготу, если участок не более 20 соток.

- В г. Королеве одинокие пенсионеры, которые постоянно проживают на участке, не превышающем 12 соток, платят только половину необходимой суммы.

Как рассчитывается налог на землю

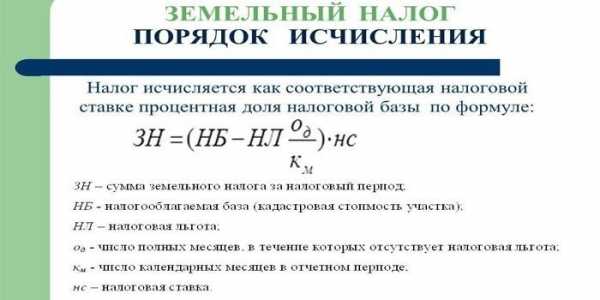

Для самостоятельного расчета величины взноса используется следующая формула:

СЗН = НБ х НС х КПВ х ДПС – Л, где:

- СЗН – сумма земельного налога в рублевом выражении;

- НБ – налоговая база, равная кадастровой стоимости участка на 1 января расчетного периода. Значение определяется Федеральной налоговой службой (ФНС) по данным, полученным из Росреестра.

- НС – налоговая ставка, определяемая по нормативно-правовым документам региона, в котором расположен надел.

- КПВ – коэффициент, определяющий продолжительность владения участком на протяжении календарного года (годовое значение – 1, месячное – в долевом соотношении).

- ДПС – доля в праве собственности. Если пожилой человек – единственный владелец, значение равняется 1. При условии, что землей владеют одновременно несколько лиц, размер взноса высчитывается индивидуально для каждого, с учетом от его доли.

- Л – льгота на земельный налог для пенсионеров, если предусмотрена региональным законодательством.

Запомните, что налоговая ставка – величина, определяемая местными органами власти! Ее размер не может быть выше предельных значений, установленных статьей 394 НК РФ:

Ставка в процентах | Специфика |

| 0,3% | •ведение личного подсобного хозяйства; •занятия животноводством или огородничеством; •жилищное строительство; •сельскохозяйственное назначение; •садовые и дачные участки |

| 1,5% | Прочие |

Особенности исчисления с учетом льготы

При применении налогового вычета из суммы, рассчитанной по формуле, вычитается кадастровая стоимость 6 соток. Если земельный надел не превышает указанный размер, пенсионер ничего не платит.

Когда во владении пенсионера находится несколько участков, льгота предоставляется только по одному из них. Собственник может самостоятельно определить, по какому из них платить меньшую сумму. Для этого он должен направить уведомление в ФНС до 1 июля:

- явившись в любое отделение или Многофункциональный центр;

- посредством личного кабинета на сайте службы;

- почтой.

При отсутствии подобной информации, вычет назначается автоматически в отношении участка с максимальной суммой налога. Тем, кто впервые получает право на скидку или вычет, необходимо подать заявление о предоставлении льготы в любое отделение ФНС.

Видео

sovets24.ru

Платят ли налог на землю пенсионеры

История возникновения

Историки утверждают, что возникновение налогов началось еще с первого появления государства. Объясняется данное положение тем, что для существования государства необходимы денежные средства. Правда стоит отметить, что они немного со временем меняли свою форму – началось все с натуральной, а заканчивается по сегодняшний день денежной. Денежная форма стала более практичной и удобной.

Налоги возникли из таких предположений:

- Государство – это отражения Бога, а все что дает нам природа это его заслуги и соответственно за это необходимо платить.

- Для содержания административных управленцев и армии, которые представляют интересы государства.

- Пополнение государственной казны.

- При их помощи лишь возможно функционирование предприятия.

Разногласия по поводу налогообложения возникали всегда, при этом можно вспомнить великих экономистов, таких как А.Смит, он говорил, что оплата – это признак свободы, но никак не рабства. Многие к этим словам прислушивались, но иногда налоги достигал такого уровня, что слова уже не помогали, а результат был на лицо.

На сегодняшний день налоги немного поменяли свой стиль и появились уровни общества, которые имеют определенные льготы. К этому классу относятся и пенсионеры.

Налог на имущество для пенсионеров

Налоговый кодекс страны постоянно меняется. Очень большие изменения произошли в прошлом году. Пенсионеры по-прежнему имеют льготы по неуплате налогов, но есть ряд условий. Итак, налоговые льготы предоставляются относительно:

- Жилых домов, т. е оплата коммунальных услуг будет немного меньше.

- Квартир и комнат в котором проживают люди пенсионного возраста.

- Здания и сооружения, которые используются в профессиональных и творческих целях.

- Хозяйственные строения, которые в свою очередь не превышают 50 метров квадратных, что расположены на дачных участках.

- Стоянок и гаражей для автомобилей.

Во всех последующих владениях человек независимо от статуса пенсионера будет оплачивать налоги, которые установлены в соответствии с законодательством страны.

Какие граждане являются льготниками

Большая часть населения не имеет поблажек, так как они самостоятельно полноценно могут себя обеспечить и платить налоги в полном объеме.

Льготниками считаются такие граждане:

- Пенсионеры – предоставляются в соответствии с возрастом.

- Ветераны – это люди, которые брали участие в военных действиях или же просто жили на территории военных разбирательств.

- Инвалиды разных групп – это лица, которые имеют физические или же психические отклонения и самостоятельно в полном размере не могут себя обеспечивать.

- Лица, которые пострадали в период радиации.

- Бывшие узники фашизма.

Для предоставления льгот необходимо собрать нужный пакет документов, которые непосредственно подаются в пенсионный фонд. Обязательно необходимо предоставить документы, которые подтверждают отношение лица к определенной группе.

Платят ли пенсионеры налог на землю

Как уже раньше оговаривалось, налоговая политика за последнее время значительно изменилась и об этом свидетельствует то, что пенсионеры, которые имеют в своей распоряжении более 50 квадратных метров, то они обязаны платить на общих основаниях.

Стоит отметить, несмотря на то, что они на уровне со всеми оплачивают, они еще имеют определенные ослабления, т. е могут немного меньше платить. Таким образом, на сумму выплат государству могут подействовать дополнительные соглашения, которые уменьшают налог на землю.

Льготы для пенсионеров по налогу на землю

Как уже раньше оговаривалось люди этой категории, которые занимают площадь менее 50 метров квадратных, то они соответственно не платят налог на землю, так как по этому предусматривается льгота на выплаты.

В случаи если размер превышает данную норму, то уменьшений не предусматривается и пенсионер должен платить на уровне с другими владельцами земли. Правда очень часто меняется налоговый кодекс страны и могут наблюдаться такие явления:

- Налоги могут отменить в соответствии с новыми введениями или же условиями, которые сложились в государстве.

- Возможно увеличение выплат в связи с переходом экономики страны на новый уровень или же с имуществом, которое находится во власти у пенсионера.

Примеры отдельных местных льгот

Есть отдельные случаи когда пенсионеры имея достаточно большую площадь земли не оплачивают при этом налог, это связано со следующими случаями:

- Лицо воспитывает несовершеннолетних детей. В таком случаи достаточно понятно, что такому человеку просто необходимо предоставлять помощь, так как немногие пенсионеры в нашей стране могут воспитывать ребенка.

- Люди, которые пострадали от радиации – тут понятно, что людям необходимы средства, чтобы поправить здоровье.

- Участники военных действий, которые долгое время находились на военной службе и имеют звание.

- Инвалиды, которые по состоянию своего здоровья не могут работать. В таком случаи они не могут оплачивать налоги и государство идет на встречу предоставляя скидку на оплату земли.

Как получить льготу

Для того, чтобы получить эту услугу, то необходимо использовать ряд действий:

- Узнать на каком участке вы можете получить льготу, так как определенному объекту земли соответствует определенный законодательный участок.

- Проконсультироваться с инспектором или другим представителем налоговой инспекции.

- Собрать ряд необходимых документов, которые подтверждают право получения льготы в соответствии с тем, что человек пенсионного возраста и может действительно рассчитывать.

- Обратиться в налоговую инспекцию с полным пакетом документов и ждать ответа.

Если все условия получения уменьшения выплат земельного налога, то скорее всего ответ экспертов будет положительным.

Документы, необходимые для получения

Для получения льгот по выплате налога на землю необходимы такие документы:

- Заявление на предоставление, которое может быть составлено в свободной форме.

- Документы, которые подтверждают личность – паспорт, свидетельство, вид на жительство или же другой документ.

- Документ, что подтверждает право на получение ослаблений в выплатах.

- Квитанции об уплате земельного налога, в особенности за последние периоды.

- Справку о количестве членов семьи – это один из самых важных документов.

- Свидетельство о форме собственности в особенности недвижимым имуществом.

- В случае если человек участник боевых действий, ветеран, инвалид или же жертва опасных ситуаций, то обязательно необходимо подтвердить это документально – это может быть медицинская справка, свидетельство, ордена и тому подобное.

Стоит отметить, что это очень длительный процесс, который обязательно должен подтверждаться документально, так как иначе такие дела на практике не рассматриваются. Заинтересованным лицом всегда остается лишь человек, который желает получить льготу.

Военный пенсионер и налог на землю

По законодательству люди, которые брали участие в военных действиях страны, не оплачивают налог и на землю. Но для этого, также необходимо применить ряд действий, которые направлены на получение льготы:

- Написать заявление на земельные выплаты.

- Подкрепить к этому заявлению документы, что вы действительно пенсионер.

- Предоставить документ, о том, что человек действительно имеет военное звание и длительное время находился на службе.

Единый налог на недвижимость

Налоговый кодекс постоянно меняется и становится, скорее всего, не очень благоприятным для современного пенсионера, несмотря на тот фактор, что некоторые просто не успевают доживать до этого возраста в связи с поднятием пенсионного возраста. Данная статистика, не очень радует, но ничего пока нельзя изменить.

Единый налог применяется на недвижимость, но в случаях пенсионеров он будет немного смягченный так, как большинство пенсионеров не имеют дополнительных источников финансирования и пенсии, не особо высокие.

Если это лицо имеет недвижимое имущество, ниже допустимой нормы, то он не платить единый налог, но если же больше то оплачивает, так как есть определенные нормы, которым необходимо соответствовать. Если квадратных метров больше, то такой пенсионер обязан платить единый взнос в соответствии с действующим законодательством страны.

В заключение можно сказать, что уменьшить земельные выплаты можно, но для этого необходимо приложить максимум усилий.

homewin.ru