Что нужно чтобы взять ипотеку в 2018 году? Документы для оформления и условия

Ипотека – наиболее быстрый и простой способ приобретения личного жилья для многих семей в России. Стабильный доход, положительная кредитная история и соответствие требованиям банка – главные условия ипотечного кредитования без проблем и отказа. Далее рассмотрим подробнее, что нужно, чтобы взять ипотеку в 2018 году.

Ипотека – наиболее быстрый и простой способ приобретения личного жилья для многих семей в России. Стабильный доход, положительная кредитная история и соответствие требованиям банка – главные условия ипотечного кредитования без проблем и отказа. Далее рассмотрим подробнее, что нужно, чтобы взять ипотеку в 2018 году.

Требования к заемщику

Ипотеку в банках Российской Федерации в подавляющем большинстве случаев может получить только гражданин страны, хотя некоторые коммерческие финансово-кредитные организации готовы предоставить иностранцам такую возможность. Большое значение имеет прописка или регистрация заемщика в регионе банка.

Сбербанк и любой другой коммерческий банк не выдает ипотечные ссуды лицам младше 21 года, предельный возраст получения кредита: 55 лет – для женщин, 60-65 лет – для мужчин. Наибольшим весом в принятии положительного решения относительно заемщика обладает его стабильный доход.

Стабильный доход

Самый важный критерий, подтверждение которого означает для банка достаточное количество дохода у заемщика для своевременного погашения регулярных платежей. Какие особенности в глазах банка – явные преимущества:

- Официальная работа на основании трудового договора.

- Трудовой стаж на одном и последнем месте работы 1-3 года. Для того чтобы взять ипотеку, нужно отработать на последнем месте минимум полгода, однако длительный стаж и отсутствие «перебежек» значительно увеличивают шансы на положительный ответ.

- Нахождение в браке при условии, что супруг работает.

- Высшее образование.

Сколько нужно зарабатывать для получения ипотечного кредита? Минимальный размер ежемесячной зарплаты должен быть в два раза больше предстоящих платежей. Некоторые кредитные программы предлагают более лояльные условия и учитывают общие доходы всех членов семьи, к примеру, программы для молодых семей оценивают совместные доходы молодоженов и их родителей, которые нужны в качестве поручителей.

Кредитная история

Оценка кредитной истории – важный этап, который проводится банком для ответа по заявке на ипотеку. Положительная кредитная история значительно увеличивает шансы заемщика на получение кредита, что нельзя сказать об отрицательной оценке. Кроме того, банк может отказать в выдаче кредита тем лицам, у которых кредитная история отсутствует.

Оценка кредитной истории – важный этап, который проводится банком для ответа по заявке на ипотеку. Положительная кредитная история значительно увеличивает шансы заемщика на получение кредита, что нельзя сказать об отрицательной оценке. Кроме того, банк может отказать в выдаче кредита тем лицам, у которых кредитная история отсутствует.

Обратите внимание! Не стоит расстраиваться из-за небольших просрочек по прошлым платежам, во многих случаях банки идут навстречу клиенту, тем более, заемщик может оправдать себя, представив новому кредитору доказательства своей невиновности в просрочках – уважительной причиной может быть принудительное увольнение с работы в результате сокращения или болезнь.

Ликвидная залоговая недвижимость

Что нужно знать об ипотеке при заявке на кредит под залог недвижимости? В качестве залогового объекта кредитные организации предпочитают квартиры в хорошем состоянии, они не должны располагаться в старых и тем более аварийных домах, а также в домах, которые являются историческими и архитектурными памятниками. Ликвидной залоговой недвижимостью считаются дома, стоящие на пустующих земельных участках.

Что нужно знать об ипотеке при заявке на кредит под залог недвижимости? В качестве залогового объекта кредитные организации предпочитают квартиры в хорошем состоянии, они не должны располагаться в старых и тем более аварийных домах, а также в домах, которые являются историческими и архитектурными памятниками. Ликвидной залоговой недвижимостью считаются дома, стоящие на пустующих земельных участках.

Нужна ли оценка объекта под залог? Определенно нужна, оценка ликвидности определяет быстроту продажи и стоимость недвижимости, поэтому в отчете указывается не только залоговая стоимость квартиры, но и рыночная цена.

Порядок действий

Самые первые действия заключаются в оценке своих материальных возможностей, выборе конкретного банка, определении требований к новому жилищу. Далее следует подробно ознакомиться с условиями предоставления ипотечного кредита.

Важно! Обращайте внимание на все детали и не стесняйтесь спрашивать непонятные для вас моменты, так как зачастую рекламные брошюры и даже сами консультанты умалчивают о некоторых особенностях банковского продукта. Под некоторыми особенностями следует понимать дополнительное страхование, комиссионные платежи, выпуск банковской карты и так далее.

Заявка на кредит

Заявка на кредит заполняется в офисе банка, заемщику предварительно нужно позаботиться о предоставлении вместе с заявкой на получение ипотечного займа необходимого пакета документов, основу которого составляют личные документы, а также официальные бумаги, подтверждающие доходы будущего плательщика и подтверждающие право собственности на объект залога.

Многие банки рассматривают кредитную заявку на платной основе, результат принятого решения оглашается заемщику через несколько дней, в редких случаях недель. Банк предоставляет кредитуемому лицу форму, содержащую условия ипотечного договора, срок действия данного решения. Положительное решение банка сохраняется в течение 3-6 месяцев, поэтому воспользоваться им нужно в этот период.

Выбор жилья и его оформление

Ипотечная ссуда остужает пыл заемщика, кредит сужает границы выбора – не каждый продавец согласен на продажу недвижимого имущества по принципу ипотеки. Крупные компании — застройщики предлагают своим клиентам ипотечные условия, однако они предпочитают сотрудничать с избранными банками.

Выбрав оптимальный вариант, заемщик заключает с продавцом кредитный договор. Договор обязывает покупателя передать приобретенное жилье в залог банку в течение нескольких недель после заключения сделки.

Страхование жилья

После приобретения жилья и получения документов о праве собственности заемщику необходимо выполнить следующее условие, но не банка, а закона об ипотеке. Владелец должен застраховать объект недвижимости от повреждения и рисков утраты.

Политика страховой компании такова – оценка объекта зависит от степени вероятности наступления возможных рисков. Страховщик может, как увеличить размер взносов, рассмотрев все подробности, касаемые жилища, так и вовсе оказаться от его страхования.

Выгодоприобретателем страхования залоговой недвижимости выступает сам банк, то есть все страховые платежи клиента предназначены ему.

Обратите внимание! Кроме обязательного страхования недвижимого объекта, банк настойчиво может предложить клиенту страхование его жизни и право собственности на залоговое жилье. Такие действия не являются правомерными.

Передача жилья в залог банку

Необходимые документы

Какие документы нужны для ипотеки – далее мы рассмотрим особенности подачи официальных бумаг для физического лица, частного предпринимателя, а также лиц, которые имеют право воспользоваться специальными программами ипотечного кредитования.

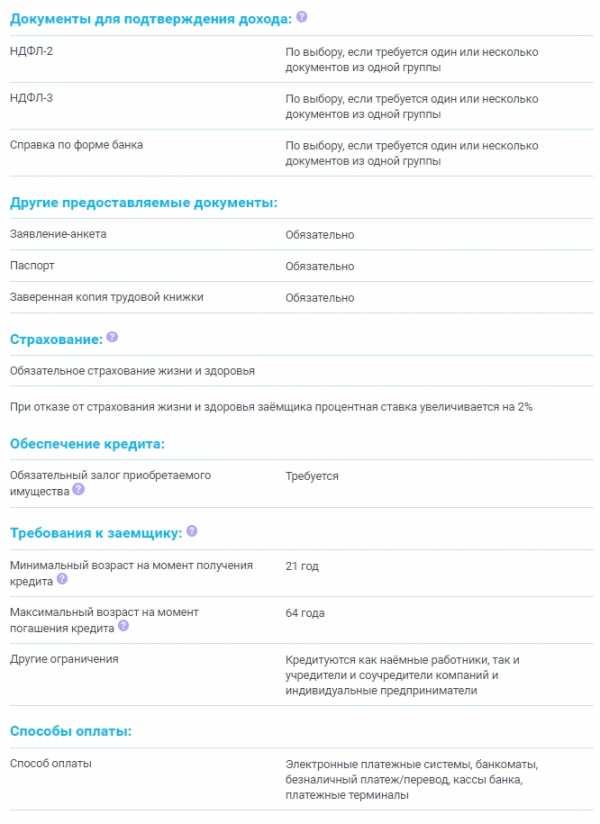

Для физического лица

Сбор необходимой документации начинается с документов, подтверждающих личность заемщика, к этой категории относятся:

- Паспорт гражданина РФ.

- Второй документ на выбор – загранпаспорт, водительское удостоверение, военный билет, пенсионное удостоверение, ИНН, паспорт супруга и так далее.

Хотя многие ипотечные программы рассчитаны на людей от 21 года, на деле банки не спешат выдавать суммы такого размера лицам моложе 25 лет, молодые люди, не отслужившие в армии также могут не получить доверие банка.

Для оформления ипотеки нужно обязательно представить банку документы, подтверждающие платежеспособность:

- Копия трудовой книжки, заверенная работодателем.

- Копия трудового договора.

- Правка о доходах заемщика по форме 2-НДФЛ, альтернатива — справка по форме банка.

- Копия налоговой декларации по форме 3-НДФЛ, если клиент за последний год имел дополнительный доход, не относящийся к заработной плате.

- Копии свидетельства на право владения дорогим имуществом или ценными бумагами, если клиент является владельцем движимых и недвижимых объектов.

- Документы, подтверждающие наличие у заемщика вкладов и дополнительных счетов в банках РФ.

- Бланк выписки по банковскому счету.

- Справка с реквизитами счета по образцу банка.

В некоторых случаях банк – кредитор может потребовать от заемщика перечень дополнительных документов и сведений. Какие справки нужны по требованию банка:

- Справка о регистрации по форме №9.

- Копии паспортов родственников, проживающих с клиентом на одной жилищной площади.

- Копии пенсионных удостоверений и справка из Пенсионного фонда РФ о размере пенсии, если в семье есть пенсионеры.

- Справки о состоянии здоровья клиента из наркологического, психоневрологического диспансеров.

- Документы, подтверждающие кредитную историю заемщика, если в прошлом клиент уже брал кредиты.

- Характеристика с места работы.

Для индивидуального предпринимателя

Оформить ипотечный кредит индивидуальному предпринимателю несколько труднее, чем физическому лицу. Для того чтобы с получением кредита на приобретение жилплощади не возникло проблем, ИП необходимо представить банку пакет документов, в который входят такие официальные бумаги, как:

Оформить ипотечный кредит индивидуальному предпринимателю несколько труднее, чем физическому лицу. Для того чтобы с получением кредита на приобретение жилплощади не возникло проблем, ИП необходимо представить банку пакет документов, в который входят такие официальные бумаги, как:

- Декларация по единому налогу за последний год предпринимательской деятельности, если ИП работает по системе упрощенного налогообложения. Если единый налог выплачивается на ЕНВД – вмененный доход, тогда банк потребует налоговую декларацию за последние два года.

- Налоговые декларации по форме НДФЛ за последний налоговый период, если ИП работает по общему режиму налогообложения.

- Выписка из ЕГРИП.

- ИНН и ОГРН.

- Копия лицензии при условии, что предприниматель ведет деятельность, подлежащую обязательному лицензированию.

Документы на приобретаемую недвижимость

Заемщик должен представить банку не только личные документы и документы, подтверждающие наличие стабильного дохода, но также и бумаги на приобретаемую недвижимость, будь то квартира, частный дом или участие в долевом строительстве.

Заемщик должен представить банку не только личные документы и документы, подтверждающие наличие стабильного дохода, но также и бумаги на приобретаемую недвижимость, будь то квартира, частный дом или участие в долевом строительстве.

Что нужно для ипотеки на квартиру, основные требования финансово-кредитных организаций:

- Документы, подтверждающие право собственности. К таковым относятся договора купли-продажи, дарения, приватизации, вступления в наследство.

- Справка о том, что в приобретаемой квартире никто не зарегистрирован и не проживает. Справку можно получить в ЖЭК или в паспортном столе. Обратите внимание, документ имеет определенный срок действия.

- Копия кадастрового паспорта квартиры. Получить документ можно в БТИ.

- Документы бывших собственников недвижимости.

Обратите внимание! Если при продаже квартиры заемщику затрагиваются интересы несовершеннолетних детей, в этом случае потребуется разрешение органов опеки.

Документы на приобретаемый дом по программе ипотечного кредитования аналогичны пакету официальных бумаг для квартиры. Кроме вышеперечисленных заемщик обязуется представить банку документы:

- Копия технического паспорта.

- Кадастровый паспорт участка.

- Выписка из кадастра недвижимости на дом.

- Выписка из ЕГРП.

- Результаты независимой оценки.

Если заемщик подает заявку на ипотечный кредит для участия в долевом строительстве, пакет документов будет включать:

- Договор участия в долевом строительстве. Для положительного решения застройщик должен иметь аккредитацию от этого банка.

- Документы о продаже юридическим лицом объекта недвижимости клиенту банка, содержащие информацию о стоимость приобретенной доли, ее технических характеристиках.

В том случае, если банк не сотрудничал ранее с застройщиком, заемщику необходимо представить документы по строительной компании: учредительные бумаги, свидетельство о регистрации, свидетельство о постановке на налоговый учет, документы, подтверждающие права застройщика на продажу недвижимого объекта.

Для участников специальных программ

Многие бани предлагают своим клиентам участие в специальных ипотечных программах с лояльными условиями. К наиболее распространенным относятся программы Материнский капитал и Военная ипотека.

Для Материнского капитала

Для участия в ипотечной программе Материнский капитал заемщик предоставляет банку обычный пакет документов, прикладывая к нему сертификат на получение материнского капитала.

Некоторые субъекты Российской Федерации принимают участие в этой программе и оказывают семьям аналогичную поддержку при рождении второго и последующих детей.

Региональные сертификаты на получение денег по материнскому капиталу также следует приложить к остальным документам.

Для Военной ипотеки

Участники программы Военная ипотека предоставляют банку стандартный набор документов, дополняют его:

- Копия документа, подтверждающего членство заемщика в Накопительно — ипотечной системе (НИС) и его право на получение займа.

- Подробная анкета заемщика.

- Согласие второго супруга на приобретение недвижимости в ипотеку.

Ипотека по двум документам

Некоторые банки предлагают ипотечный кредит всего по двум документам – паспорту и второму на выбор заемщика. В большинстве случаев заманчивые условия доступны только для участников зарплатных проектов, так как банк и так имеет достаточные сведения о доходах таких клиентов, финансовой устойчивости и надежности компании, на которую трудится заемщик.

Некоторые банки предлагают ипотечный кредит всего по двум документам – паспорту и второму на выбор заемщика. В большинстве случаев заманчивые условия доступны только для участников зарплатных проектов, так как банк и так имеет достаточные сведения о доходах таких клиентов, финансовой устойчивости и надежности компании, на которую трудится заемщик.

Получение ипотеки — трудоемкий и долгий процесс, однако при правильной подаче документов и последующем решении банка в пользу заемщика, приобретение жилой недвижимости в собственность становится решенным вопросом.

Видео: Как не допустить ошибок при взятии ипотеки

Видео: Личный опыт — стоит ли брать ипотеку?

Читайте также:

ipoteka-expert.com

Как получить ипотеку в Москве: условия

Каждый современный человек мечтает о своем собственном жилье. Разумеется, заработать на квартиру или хотя бы на комнату под силу далеко не каждому. В этом случае намного выгодней и удобней оформить ипотеку. На сегодняшний день популярностью пользуется Москва, так как в столице намного больше возможностей реализовать себя, а соответственно, и получить необходимые денежные средства, чтобы погасить взятый у банка долг. Но некоторые сталкиваются с тем, что не знают, как получить ипотеку в Москве. Рассмотрим этот вопрос подробнее.

Какой банк выбрать

Разумеется, в первую очередь все сразу задумываются о Сбербанке. Действительно, эта финансовая организация считается самой надежной и стабильной в Российской Федерации. В этом банке действует огромное количество различных акций и бонусных программ для населения. Поэтому сюда стоит обратиться тем, кто задумывается над тем, как получить социальную ипотеку очереднику в Москве или ищет варианты по получению займа без первоначального взноса.

Однако в стране существует огромное количество и других крупных банков, которые также могут помочь в приобретении собственного жилья. При выборе ипотечного кредитования в первую очередь стоит обратить внимание на следующие нюансы:

- Комиссия за выдачу кредита. Как правило, она составляет порядка 1,5% от общей суммы займа.

- Страховка. Практически во всех банках необходимо обязательно оформлять страхование займа. Как правило, в этом случае можно получить более низкую процентную ставку по переплате. В среднем страховка обходится в 0,8-2,0%.

- Срок ипотеки. Разные банки предоставляют различные условия, поэтому в этом случае нужно рассчитывать на свои собственные силы.

Как получить социальную ипотеку в Москве

Для того чтобы значительно снизить процентную ставку по переплате, стоит обратить внимание на программы, действующие сегодня практически во всех крупных банках. Однако далеко не во всех они действительно доступны. Например, если речь идет о молодой семье, то в этом случае можно получить ипотеку в Москве без первоначального взноса.

Данная программа обычно называется «Доступное жилье молодой семье». Однако не стоит воспринимать фразу «без первоначального платежа» буквально. В этом случае речь идет о материнском капитале, который как раз таки и является первичным взносом. Таким образом, первый этап внесения денежных средств осуществляется за счет государства, которое выделило деньги за рождение ребенка.

Почему квартиры вторичного рынка не пользуются большой популярностью

Разумеется, данный вариант является довольно интересным, так как в этом случае стоимость квартиры или комнаты значительно ниже. Однако в этом случае могут возникнуть большие проблемы в связи с несоответствием данных объектов требованиям выбранного банка.

Очень часто финансовые организации отказывают клиентам в ипотеке на квартиры вторичного рынка из-за нескольких проблем. Чаще всего такое происходит, когда речь идет о комнате или долевой собственности. В этом случае банк не хочется получить в будущем огромное количество проблем, когда один из владельцев недвижимости решит ее продать.

Также довольно часто отказ получают клиенты, которые сделали выбор в пользу слишком старых и ветхих домов, требующих капитального ремонта. Поэтому решая, как получить квартиру в ипотеку в Москве, стоит обращать на это внимание.

Также у банка вызывают огромное подозрение слишком частые смены собственника жилплощади. Если квартира находится в собственности родственника заемщика, то в этом случае сотрудник банка также может заподозрить махинацию. А если один из собственников жилплощади – несовершеннолетний ребенок, инвалид или лицо, находящиеся в местах лишения свободы, то ипотеку получить не удастся.

Как получить ипотеку в Москве: требования

В первую очередь стоит отдавать предпочтение квартирам, которые оснащены отдельным входом, санузлом, кухней и всеми необходимыми коммуникациями (водой, отоплением, электричеством или газом). Банк обязательно проверит наличие выбранной жилплощади в реестрах домов, подлежащих сносу или глобальной реконструкции. Не лишним будет произвести проверку выбранного объекта. Если его износ составляет более 50%, то в этом случае стоит выбрать другое жилье.

Нужно понимать, что жилплощадь должна быть в хорошем состоянии на протяжении всего срока кредитования.

Также, говоря о том, как получить ипотеку в Москве, стоит учесть один полезный совет. Чтобы гарантированно получить заем, необходимо проверить документы из БТИ. Выбранная жилплощадь должна полностью им соответствовать. Если в ней производилась незаконная перепланировка, то нужно как можно быстрее вернуть все в исходное состояние. В противном случае банк откажет.

Какие проблемы могут возникнуть у иногородних и иностранных граждан

Как правило, для приезжих очень часто предполагается слишком высокая первоначальная сумма взноса по кредитованию, которая иногда составляет от 15 до 20% от общей стоимости объекта. Кроме этого, большинство людей, проживающих за пределами Москвы, сталкиваются с тем, что им очень сложно получить документы из БТИ и прочих инстанций.

Стоит учитывать, что большинство банков предпочитает кредитовать только тех клиентов, которые прописаны и фактически находятся в том же городе, что и отделение финансовой организации.

При этом ипотеку в Москве можно получить иностранным гражданам. Но для этого заемщик должен быть зарегистрирован в качестве налогового резидента РФ.

Если заемщик некоторое время назад уже оформлял кредиты, но при этом не выплатил их в срок, то в этом случае он не получит новый займ. Кроме этого, нужно учитывать, что для благополучного оформления данного кредитования необходимо обязательно официально работать. Если клиент трудится по временному договору или вовсе является фрилансером, то в этом случае он считается безработным.

Как иногороднему гражданину оформить ипотеку

В этом случае специалисты рекомендуют указать дополнительные источники постоянного дохода. Например, если у клиента есть возможность получать ренту, алименты или арендную плату от третьих лиц. При этом нужно быть готовым к тому, что для подтверждения информации необходимо будет предоставить официальный договор аренды. Кроме этого, стоит обратить внимание, что чаще всего банки выдают займы тем гражданам, которые прожили в столице не менее 6 месяцев. Поэтому, говоря, как получить ипотеку в Москве иногородним, стоит задуматься о том, чтобы подождать полгода и только потом подавать заявку на получение денежных средств. Чтобы подтвердить место своего проживания, достаточно предоставить квитанции за ЖКХ.

Какие документы нужны для оформления ипотеки иногородним

Перечень необходимых документов может меняться в зависимости от конкретной банковской организации и условий кредитования. Однако, как правило, стандартный пакет включает в себя удостоверение личности, справку, подтверждающую платежеспособность клиента (по форме 2-НДФЛ), трудовую книжку, свидетельство о браке и рождения детей.

Также рекомендуется подтвердить дополнительный доход и владение другим имуществом и прочими вещами, которые могут быть включены в качестве залога. Если документы в порядке и банк готов предоставить запрашиваемую сумму денег, то в этом случае у заемщика будет 3 месяца на поиск подходящего жилья, которое будет отвечать всем требованиям финансов организации.

Заключение

Зная все тонкости того, как получить ипотеку в Москве, можно разработать стратегию оформления займа. В первую очередь стоит рассмотреть свои планы на будущее, например рождение детей или возможность проживания в столице более полугода. А также нужно проявить внимательность при выборе квартиры, так как это является основополагающим моментом, на которой обращают внимание при выдаче займа. С учетом данных рекомендаций оформление кредита с большей вероятностью будет успешным и выгодным.

fb.ru

Как получить ипотеку. Документы для получения ипотеки

Так как получить ипотеку часто бывает непросто и необходимо соответствовать многочисленным требованиям банка. В первую очередь заемщик, чтобы успешно претендовать на получение ипотечного кредита, должен соответствовать следующим условиям:

- возраст от 25 до 40 лет;

- минимум 2 года непрерывного трудового стажа;

- идеальная кредитная история без просрочек и невыплаченных займов;

- уровень доходов, соответствующий выбранной кредитной программе;

- отсутствие проблем, связанных с налоговыми и правоохранительными органами.

Соответствие этим условиям позволяет с большей вероятностью успешно получить ипотеку в банке для приобретения интересующей вас недвижимости.

Получить ипотеку необходимые документы

Помимо соответствия требованиям финансового учреждения, необходимо собрать документы для получения ипотеки, в число которых входит:

- заявление, форма которого устанавливается банком;

- копии паспортов всех участвующих в получении кредита;

- справки с места работы и о доходах;

- документы по залоговой недвижимости, в частности технический паспорт, оценка от независимого эксперта и справка из БТИ о стоимости объекта, выписка из домовой книги и ЕГРП о возможных ограничениях;

- копия трудовой книжки заемщика.

В некоторых случаях финансовое учреждение может потребовать дополнительные документы:

- загранпаспорт;

- водительские права;

- пенсионное страховое свидетельство;

- документ, подтверждающий получение образования;

- медицинский полис;

- свидетельства о рождении детей;

- ИНН;

- военный билет.

Чем более полный пакет документов вы представите банку, тем выше шансы на получение ипотеки в необходимом размере.

Вам не придется ходить в банк, если Вы подадите заявку на ипотеку онлайн. А чтобы не столкнуться с различными трудностями, вы можете воспользоваться разделом отзывов на сайте Выберу.ру.

Там представлена информация от других клиентов финансовых учреждений, которые готовы поделиться возникшими у них проблемами. Вы сможете собрать максимум информации об условиях, выдвигаемых банками, и избежать типовых трудностей в получении ипотеки.

www.vbr.ru

Как взять ипотеку на покупку жилья в 2018 году

Автор КакПросто!

Множество банков предлагают услуги кредитования на покупку жилья. При правильном подходе это хорошая возможность купить свое жилье и улучшить жилищные условия. Алгоритм получения такого кредита почти во всех банках одинаковый.

Статьи по теме:

Инструкция

Определите свои финансовые возможности. Перед тем как взять ипотеку, вам следует посчитать, сколько вам потребуется денег от банка и сколько можно собрать наличных денег на первоначальный взнос. Выясните цены на интересующую вас недвижимость на рынке в данный момент. Определите, какой процент от стоимости составит ваш первоначальный взнос (от этого часто зависит процентная ставка банка). Кроме этого, подсчитайте, какую сумму вы сможете платить ежемесячно в течение длительного срока. Обычно банк одобряет кредит, если ежемесячный платеж не превышает половины ежемесячного дохода. Начните знакомиться с предложениями банков. На официальных сайтах вы можете найти всю информацию о требованиях к приобретаемому жилью, необходимых документах и процентных ставках. Очень часто на сайтах есть ипотечный калькулятор, где вы можете ввести стоимость недвижимости, процент первоначального взноса и срок ипотеки. Кредитный калькулятор сам посчитает вам ежемесячный платеж. Выберите для себя наиболее интересные банки, просмотрите перечень необходимых документов, уточните наличие дополнительных платежей, штрафных санкций и возможности досрочного погашения. Скачайте с сайта или возьмите в банке анкету и бланк заявления на получение ипотечного кредита, заполните их дома. Соберите все необходимые документы, лучше заранее сделайте полный пакет. Возьмите у работодателя справку о доходах, копию трудовой книжки или трудового договора, откопируйте все страницы паспорта, диплом и военный билет. Если у вас «серая» зарплата, заполните справку о доходах по форме банка. Разница будет только в том, что такой документ действителен всего две недели.Собранные документы вместе с заявлением и анкетой отнесите в выбранные банки. Лучше подать заявку одновременно в несколько мест, так как эти справки имеют срок действия. В случае отказа в одном месте их придется заказывать заново. Если собственных доходов не хватает, вам могут предложить взять кого-то в поручители. Заранее обсудите такую возможность с близкими и заручитесь их согласием. Срок принятия решения у каждого банка разный, обычно ждать приходиться от нескольких дней до месяца.

После положительного ответа банка начинайте искать подходящий вариант квартиры. Когда определитесь в покупкой, собранные документы на недвижимость отдают кредитору на проверку. После рассмотрения банк назначает день сделки, где продавец и покупатель подписывают все необходимые документы. В день сделки покупатель платит первоначальный взнос. Кредитные средства, как правило, банк перечисляет в день получения документов о праве собственности из БТИ.

Предложение от нашего партнера

Полезный совет

Обратите внимание на перечень сопутствующих расходов. Банки могут брать комиссию за выдачу кредита, за хранение денег, за аренду банковской ячейки. Эти расходы могут составить значительную сумму.Попросите у банка сумму, которая будет чуть больше необходимой. При покупке жилья уменьшить заем можно, а увеличить не получится.

Совет полезен?

Распечатать

Как взять ипотеку на покупку жилья в 2018 году

www.kakprosto.ru

❶ Как взять ипотеку 🚩 Ипотека

Автор КакПросто!

Покупка жилья – это очень ответственный шаг, с которым сталкивается большинство семей. Сегодня купить квартиру стало значительно легче, так как ее можно приобрести в кредит, взяв в банке ипотеку, и выплачивать каждый месяц определенную сумму денег. Для многих это значительно удобней, чем годами откладывать наличные и надеяться на то, что стоимость жилья начнет снижаться.

Статьи по теме:

Вам понадобится

- — копия паспорта;

- — документы на жилье;

- — справка 2НДФЛ;

- — копия трудовой книжки;

- — дополнительные документы.

Инструкция

Посчитайте, какая сумма вам необходима и сколько вы можете предложить банку в качестве первоначального взноса. Сумма кредита должна рассчитываться строго исходя от общей суммы всех ваших доходов. Например, семейные пары могут получить более крупный ипотечный кредит, так как у них будет учитываться совместный семейный бюджет. Запомните главное правило: если вы не имеете возможность подтвердить свой заработок официальной бумагой, вы не сможете получить ипотеку. Выберите наиболее выгодный для вас вариант ипотеки. Для этого сходите в банк и попросите сотрудника подробно вам рассказать о возможных вариантах. Расскажите об имеющихся программах своим родственникам, все тщательно обдумайте и остановитесь на каком-то одном варианте. Позаботьтесь о документах. Сделайте копию своего паспорта и паспорта поручителя, возьмите справку о доходах по форме 2-НДФЛ, попросите в отделе кадров сделать копию трудовой книжки и заверить ее действительность. Подготовьте все необходимые бумаги на квартиру. В случае если вы берете кредит как молодая семья, вам дополнительно нужно будет предоставить свидетельство о браке. Придите в банк с документами и заполните предложенную вам анкету. Дождитесь, когда банк рассмотрит вашу заявку и примет решение. Если оно будет отрицательным – не спешите расстраиваться и попробуйте взять ипотеку в другом банке. При положительном ответе вы можете начать уточнение последних деталей и приступить к оформлению сделки. Выберите способ по которому вы будите перечислять деньги. Как показывает практика, банки предлагают два различных варианта: аннуитетный и дифференцированный. Согласно первому способу вы имеете право самостоятельно определить сумму ежемесячной оплаты, при этом данную сумму вы будете обязаны выплачивать полностью каждый месяц до тех пор, пока не погасите весь ипотечный кредит. Процентная ставка в этом случае не снижается. При выборе второго способа вы будете погашать задолженность частями, при этом каждый месяц ваша процентная ставка будет снижаться.Обсудив все тонкости, приступайте к оформлению сделки. Только будьте внимательны, и прежде чем подписывать документы, внимательно их изучите.

Предложение от нашего партнера

Видео по теме

Совет полезен?

Распечатать

Как взять ипотеку

www.kakprosto.ru

Как взять и оформить ипотеку на квартиру, всё об ипотеке

Договор ипотеки — одна из самых горячих тем для обсуждения в Сети. В данной статье вы узнаете что такое ипотека? Что нужно для того, чтобы купить квартиру в ипотеку? Как правильно оформить и зарегистрировать договор ипотеки?

Ипотечный договор: купить недвижимость и не «попасть»

Договор ипотеки — одна из самых горячих тем для обсуждения в Сети. В этой статье Вы найдете ответы на вопросы:1. Что такое ипотека? Что нужно для того, чтобы купить квартиру в ипотеку?

2. Каким условиям должны соответствовать Вы, и какие документы нужно собрать?

3. Как правильно оформить договор ипотеки?

4. Где зарегистрировать этот договор?

5. Кроме того, здесь есть типовая форма ипотечного договора.

Что такое ипотека?

Человек с улицы скажет, что ипотека — «это такой кредит на жилье, который берется на долгий срок». И будет совсем не прав.Чтобы понять, что такое ипотека, надо знать, что такое залог. Вот что нам говорит Закон «О залоге» (N 192 – AP)

«Залог- это способ обеспечения обязательства, при котором кредитор-залогодержатель приобретает право в случае неисполнения должником обязательства получить удовлетворение за счет заложенного имущества преимущественно перед другими кредиторами за изъятиями, предусмотренными законом».

Если говорить проще, залог — это возможность кредитора (банка, например), если вы не в состоянии выплачивать кредит, забрать Ваше имущество, таким образом компенсировав свои убытки. Вы же не хотите лишиться приобретенного? Соответственно, будете выплачивать кредит вовремя.

Предлагаем Вам почитать подробнее о том, что нужно знать об ипотеке.

Ипотека же — это особый залог, в котором гарантом Вашей платежеспособности выступает недвижимость: жилой дом, квартира или комната, дача, садовый дом, гараж. Еще ипотекой называют залог предприятия либо судна (воздушного или морского).

Ипотеку надо отличать от понятия «ипотечное кредитование», при котором под залог недвижимого имущества банком выдаётся кредит. При получении кредита на покупку недвижимого имущества

Выгода банка — процент, который он получит в конце Ваших выплат. Ваша выгода — вы живете в условно-своем, а когда все отдадите — в своем доме.

Какие нужны документы для ипотеки?

Идти в банк стоит с заранее подготовленным портфелем с документами. Который, кстати, может оказаться очень и очень увесистым. Вам нужны:● Заявление на получение кредита и анкета банка. Вполне вероятна возможность заполнить эти документы онлайн на сайте банка.

● Копия паспорта или другого документа, удостоверяющего личность.

● Копия СНИЛС (свидетельства государственного пенсионного страхования). Та самая зеленая ламинированная бумага, без которой нельзя устроиться на работу.

● Копия ИНН — свидетельства о постановке на учет в налоговой по месту жительства на территории РФ.

● Копия военного билета для мужчин призывного возраста.

● Копия документа об образовании (аттестат, диплом и т. п.).

● Если есть, то копия свидетельства о браке (разводе) и брачный контракт.

● Также если есть — копия свидетельства о рождении детей.

● Заверенная работодателем копия трудовой книжки,

● И самое главное — документы, которые будут подтверждать ваши доходы.

В момент подачи документов по всем копиям банк попросит показать оригиналы. Как правило, этих документов для каждого случая достаточно. Хотя конечно банк может потребовать и другие документы, от документов на авто до справки из психоневрологического диспансера.

Последний пункт в списке документов нуждается в пояснении. Именно от того, какие документы Вы сможете предоставить банку, зависит размер полученного Вами кредита. Разные банки могут требовать разное подтверждение доходов.

Каким условиям вы должны соответствовать?

Возможны несколько ситуаций, в которых банк скорее всего выдаст Вам ипотечный кредит.Идеальный вариант, если Вы официально получаете всю зарплату на одном постоянном месте работы. В этом случае достаточно справки по форме 2-НДФЛ (1) за последние 6–12 месяцев, которую вам предоставит бухгалтерия.

Если Вы неофициально получаете всю зарплату или её часть, то надо найти банк, который примет справку о доходах в свободной форме (2). Выдается она на месте работы. Такая справка должна быть заверена руководителем и главным бухгалтером предприятия. Имейте в виду, что банк может дополнительно потребовать информацию о деятельности компании, о характере Вашей работы и Ваших должностных обязанностях.

Работодатель может отказываться выдать такую справку. В этом случае можно найти банк, которому достаточно устного подтверждения работодателем размера Вашей зарплаты. Как правило, кредитная ставка в таких банках выше на 1,5–2%.

У Вас может быть дополнительный заработок. Вынужден огорчить: как правило, он не берется в расчёт банками, т. к. не является стабильным источником дохода. Если же банк согласен учесть финансы от неосновной работы, то Вы должны принести трудовой договор и справку о доходах. Если Вы подавали декларацию о доходах в налоговую, то потребуется ее копия с ее (инспекции) отметкой.

Если же вы — индивидуальный предприниматель, банк попросит Вас предоставить отмеченные налоговой инспекцией декларации за определенный кредитором период. Платите ЕНВД? Несите свидетельство об уплате этого налога, и не забудьте узнать, какой период интересует банк.

Некоторые банки, помимо заработной платы, могут брать в расчёт Вашу прибыль от арендной платы, дивидендов, процентов. Конечно, при условии, что эти доходы постоянны. Необходимы документы, подтверждающие их получение за время, которое интересует банк.

Банк может рассмотреть помимо Ваших доходов зарплату супруга или супруги, или поручителей. Для каждого созаемщика или поручителя также нужна справка о доходах.

В большинстве коммерческих банков действует такое условие: вы должны выплатить ипотечный кредит до того, как достигнете пенсионного возраста. Соответственно, если Вы — мужчина, Вам 48 лет, то на срок, больший 12 лет, вам кредит скорее всего не предоставят. Соответственно, меньше срок — больше ежемесячный платеж.

Подробнее об условиях получения ипотеки здесь.

Ипотечный договор

Договор ипотеки в случае приобретения жилой недвижимости — это договор о залоге этой самой недвижимости. В нем есть 2 стороны: залогодатель (Вы) и залогодержатель (банк).В договоре ОБЯЗАТЕЛЬНО должны быть прописаны:

● Предмет ипотеки — что именно Вы приобретаете и оставляете в залог;

● Оценочная стоимость этого предмета;

● Существо, размер и срок исполнения обязательств, обеспечиваемых ипотекой;

● Право (как правило — собственность), по которому имущество, являющееся предметом ипотеки, принадлежит Вам как залогодателю, и орган государственной регистрации прав на недвижимость, зарегистрировавший это право.

Как правило, предмет определяется как вид недвижимости (дом или квартира), его полный адрес, общая жилая площадь и количество комнат.

Если приобретаемы дом непосредственно связан с землей, он может быть предметом ипотеки только с залогом участка, на котором находится, по тому же договору. Тогда в договоре указывается кадастровый номер земельного участка, его адрес, площадь, и т. д.

Оценочная стоимость предмета ипотеки определяется Вами вместе с банком, и указывается в ипотечном договоре конкретной суммой. Эта сумма не может быть ниже нормативной цены предмета.

Существо, размер и срок — это указанные в договоре основные условия кредитования. Это кредитор и заемщик, сумма кредита, процентная ставка, срок и размер ежемесячных платежей.

Также в договоре прописано, что Вы как заемщик имеете право проживать в заложенном доме или квартире, и зарегистрировать на этой жилплощади всех членов своей семьи.

Помните: банк, в соответствии с договором ипотеки, может проверять состояние залога.

Регистрация договора ипотеки

Ипотечный договор не обязательно удостоверять у нотариуса, но при необходимости Вы можете это сделать. Так или иначе, после подписания распечатанного договора, он не будет считаться действительным, пока не будет зарегистрирован государством. Для регистрации Вам понадобятся:

● заявление от залогодателя и залогодержателя;

● договор ипотеки, оригинал и копии;

● документы, указанные в договоре ипотеки в качестве приложений;

● кредитный договор, исполнение которого обеспечивает ипотека;

● документ об уплате государственной пошлины;

Теперь в течение 15 дней ипотека должна быть зарегистрирована записью в Едином государственном реестре прав на недвижимое имущество по месту нахождения недвижимости.

Если вам отказали в ипотеке, почитайте нашу инструкцию о том, что делать.

Брать или не брать — решать вам, дорогие читатели. Надеемся, что наш материал будет вам полезен в этом вопросе.

Автор статьи: Шумкин Антонjournal.regionalrealty.ru

Как взять ипотеку на квартиру?

Рано или поздно каждый совершеннолетний человек понимает, что для него настало время отделиться от родителей и начать собственную жизнь. Хорошо, если есть жилье, куда можно переехать и начать вить там собственное гнездо, где только он будет хозяином. А если вариантов разъехаться нет, и денег нет, то существуют способы жилье приобрести в долг. Тема о способах приобретения недвижимости весьма обширна. Существует множество вариантов покупки квартиры: ссуда в банке, рассрочка, обмен старого жилья на новое и т. д. В этой же статье мы ограничимся вопросом: как взять ипотеку на квартиру?

Что такое ипотека?Прежде чем перейти к вопросу о том, как оформить ипотеку на квартиру, давайте разберемся с понятиями. Ипотека представляет собой кредит на покупку любой недвижимости под залог этой самой недвижимости. Иначе говоря, при оформлении ипотеки заемщик получает кредит от банка на покупку жилья и оформляет его же в залог банку как гарант выплаты ссуды. С момента приобретения жилья покупатель становится его полноправным собственником.

Как правило, ипотека предоставляется только на определенную часть стоимости недвижимости. Оставшаяся часть оплачивается заемщиком из собственных средств. Это первоначальный взнос за квартиру. Однако, сегодня существуют варианты, когда банками предоставляется ипотека и без первоначального взноса. Единых условий и процентных ставок по ипотеке нет. Так что если вы уже решили для себя «хочу взять квартиру в ипотеку», то стоит обратиться за информацией в разные банки, чтобы выбрать оптимальные условия (срок погашения, процентную ставку, требования к заемщику и т. д.).

Где взять ипотеку на квартиру?

Ипотечный кредит может выдать как банк, так и частное лицо. Ведь что такое ипотека? Это деньги в долг под залог имущества. Сегодня возможно юридически оформить кредит у частного лица, и он будет считаться ипотечным. При сделке между частными лицами ипотека может обеспечивать кредитору уплату всей суммы долга, пени (штрафов), процентов, в том числе и за неправомерное использование выданных денежных средств, расходов на реализацию имущества и т. д. Часто оформление ипотеки между двумя частными лицами происходит значительно быстрее, чем при обращении по тому же вопросу в банк. Ведь перед тем, как взять ипотеку на квартиру в банке, необходимо собрать немало бумаг и найти надежных поручителей.

Однако, наиболее распространенный путь — это ипотека через банк. Поэтому прежде чем оформить сделку, стоит рассмотреть ипотечные программы всех банков в вашем городе, и после этого только определяться с выбором кредитора. От его условий будет зависеть сумма, которую вам предоставят, возможность или невозможность взять ипотеку и сдавать квартиру и т. д.

Как оформить ипотеку на квартиру?

Существует распространенное мнение, что ипотека связана с нервотрепкой и беготней по инстанциям. Конечно, в последние годы процедура получения ипотечного кредита значительно упростилась, но побегать все же придется. Для тех, у кого нет на это времени, сегодня существует возможность воспользоваться услугами ипотечного брокера. Это человек, который помогает выбрать наиболее выгодную ипотечную программу, оформить документы и подобрать жилье в соответствии с требованиями, которые предъявляет банк по условиям ипотеки.

После того, как банк на основе полученных документов вынесет положительное решение по ипотечному кредиту, начнется непосредственно процесс оформления сделки. Между банком и клиентом будет заключен кредитный договор, а также договоры купли-продажи и ипотеки. В этот момент клиент еще может предложить банку внести изменения в какие-либо пункты договора, если формулировки в документе его принципиально не устраивают. Потом от сделки отказаться будет уже крайне затруднительно. Далее подписывается договор залога имущественных прав в случае, если жилье, которое приобретается по ипотеке, находится в строящемся доме. После этого заключаются договоры купли-продажи и ипотеке объекта недвижимости, а также составляется закладная.

Следующий этап — открытие текущего счета заемщика, куда банк переводит сумму кредита. Открывается специальная форма расчета или, иначе, обязательство банка перед продавцом квартиры по оплате ее стоимости в течение оговоренного договором времени. На счет продавца приходит первый взнос по ипотеке. Государственная регистрация договора о купле-продаже квартиры и ипотеки — последний этап процедуры. Спустя 2 недели заемщику вручают свидетельство о праве собственности жилья. На этом эпопея под названием «как взять ипотеку на квартиру» может считаться законченной.

kak-bog.ru