Налоговый вычет через личный кабинет налогоплательщика

Чтобы сдать декларацию 3-НДФЛ в налоговый орган часто приходится отстаивать огромные очереди (особенно, «в сезон»), а можно ли не посещать Инспекцию и получить Налоговый вычет через личный кабинет налогоплательщика?

Оказывается, можно! Подать документы для получения вычета, помимо традиционных способов, таких как личное представление в налоговую и направление бумаг по почте, можно воспользовавшись личным кабинетом налогоплательщика (ЛКН), расположенным на сайте Федеральной налоговой службы.

Рассмотрим более подробно, что же такое ЛКН, как его зарегистрировать и самое главное — как направить через него документы в ИФНС. Для удобства каждый шаг будет сопровождаться скриншотами.

Оглавление статьи

Шаг 1. Подключение личного кабинета

Создать ЛКН самостоятельно гражданин не может. Для регистрации ему необходимо обратиться в любой налоговый орган с паспортом и ИНН. Налоговый инспектор введет данные о вас и выдаст лист с указанными в нем логином и паролем.

К сведению: пароль в течение месяца с даты регистрации в ЛКН необходимо сменить на свой.

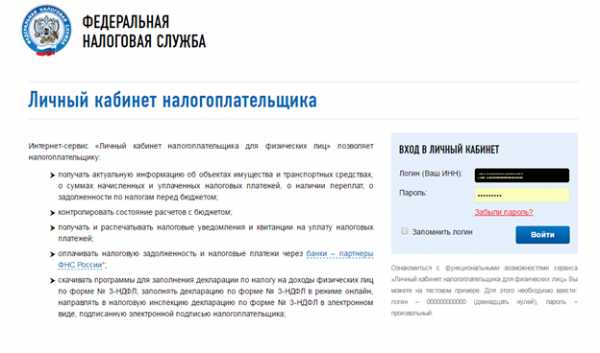

Шаг 2. Вход в ЛКН

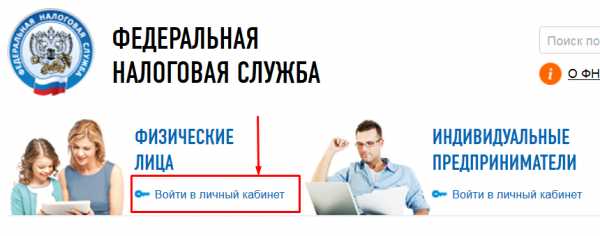

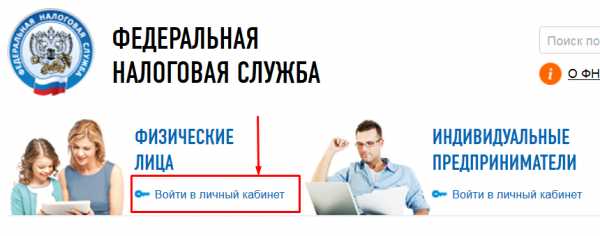

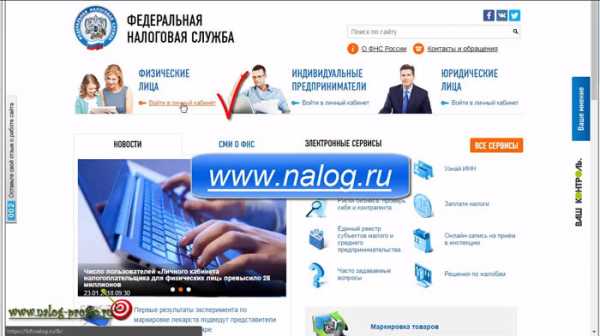

После того, как кабинет будет создан, необходимо открыть сайт ФНС РФ — www.nalog.ru и на главной странице под разделом «Физические лица» нажать на «Войти в ЛК»:

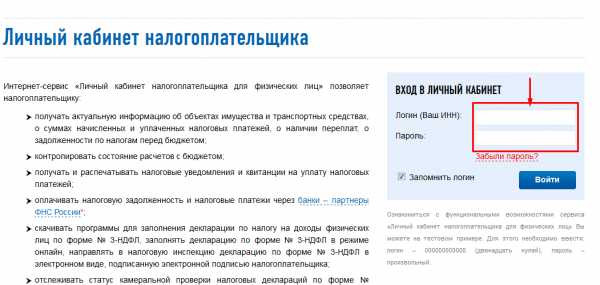

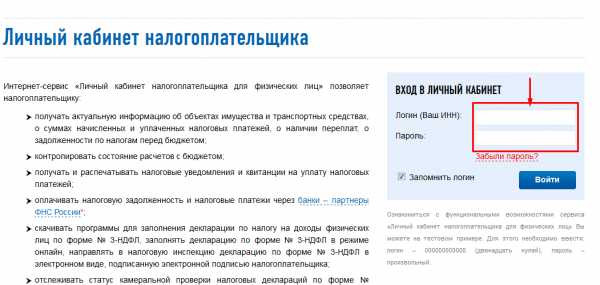

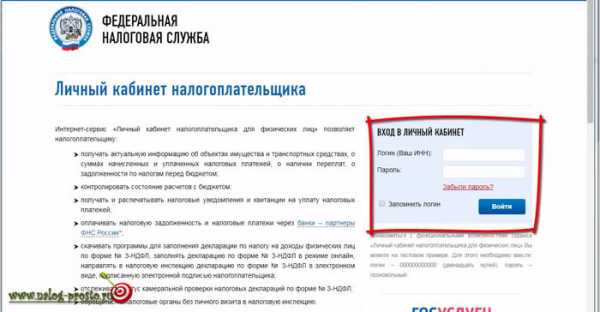

Затем в специальном окне справа нужно ввести выданные в ИФНС логин и пароль. После того, как вход будет осуществлен, система попросит сменить пароль. Лучше это сделать сразу, не дожидаясь окончания месяца.

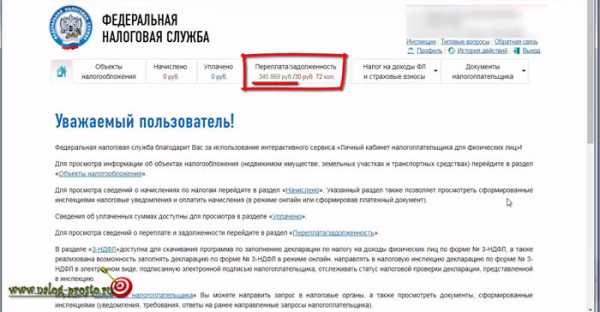

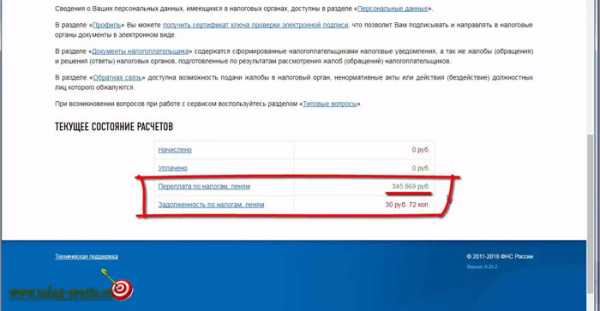

После того, как пароль будет сменен, перед вами откроется главная страница личного кабинета налогоплательщика с указанием перечня принадлежащего вам имущества, наличии переплаты или задолженности и указанием операций по уплате налогов.

Шаг 3. Цифровая подпись

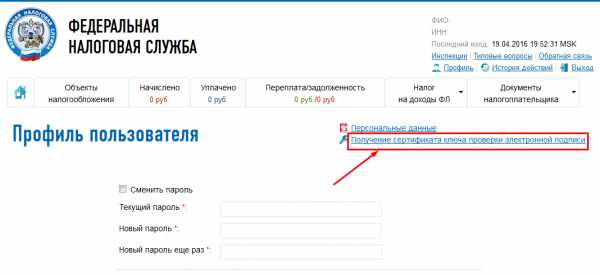

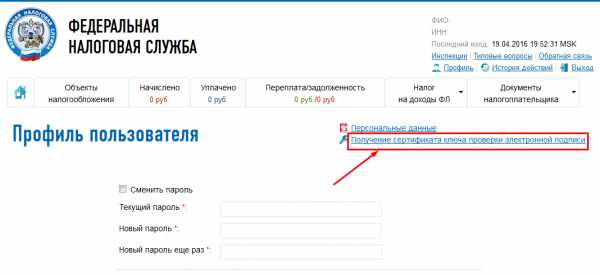

Для направления документов на вычет через ЛКН необходимо создать цифровую подпись, которой они будут впоследствии подписаны. Для это в правом верхнем углу нажимаем на кнопку «Профиль»:

Затем выбираем «Получение сертификата ключа проверки ЭП»:

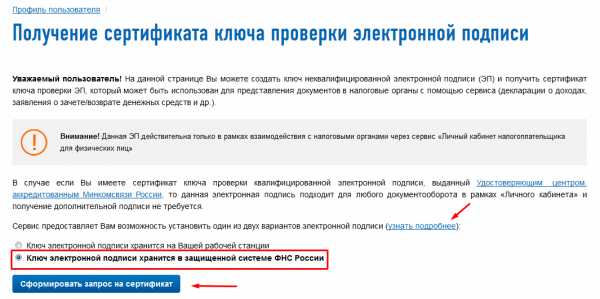

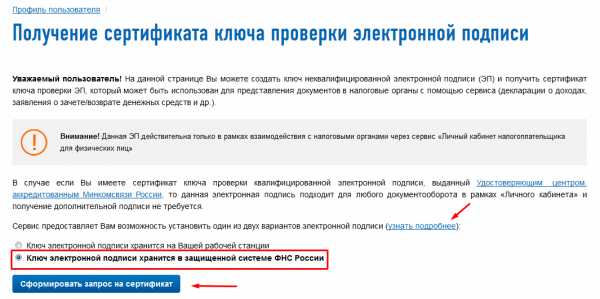

Выбираем последнее условие (сертификат хранится в ФНС) и нажимаем «Сформировать запрос»:

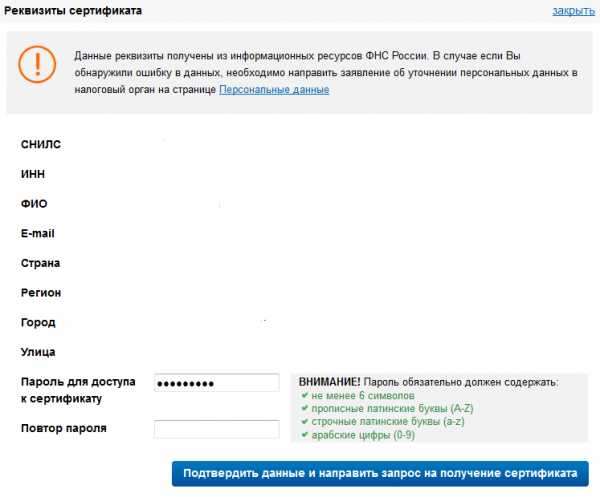

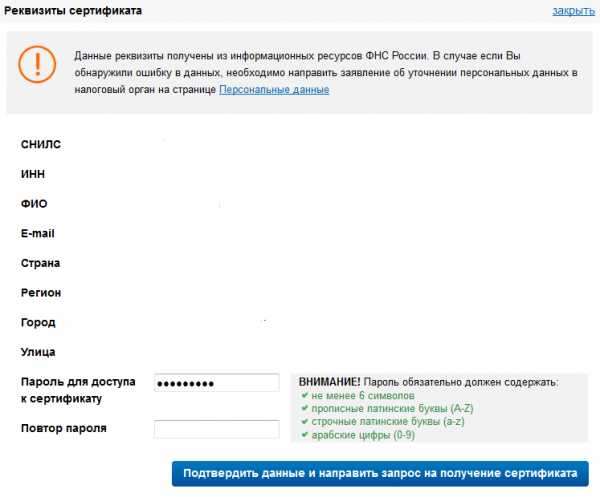

Система предложит проверить личные данные и ввести пароль. Пароль вводится тот, что выдан в налоговой (если при первом входе он сменен не был) или уже низменный вами на новый. Если данные верны, нажимаем «Подтвердить данные и направить запрос на получение сертификата»:

После того, как это будет сделано, система начнет обработку запроса, которая в среднем занимает около пяти минут. Но в случае, если сервер ФНС перегружен или на нем ведутся работы, процесс получения ЭП может затянуться до суток.

После того, как ЭП будет создана, в ЛКН отобразиться следующее сообщение:

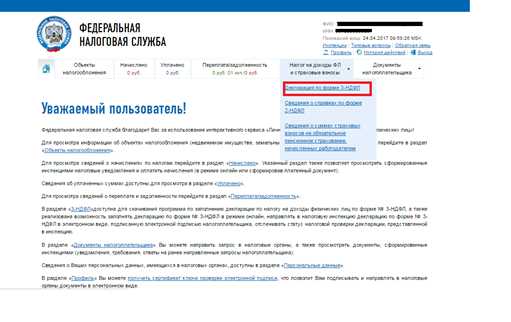

Шаг 4. Загрузка или создание декларации 3-НДФЛ

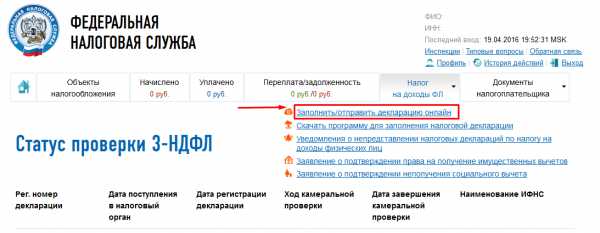

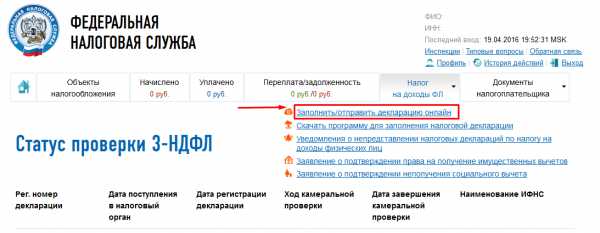

Для создания или загрузки уже готовой декларации переходим в раздел «Налог на доходы ФЛ» и выбираем «3-НДФЛ»:

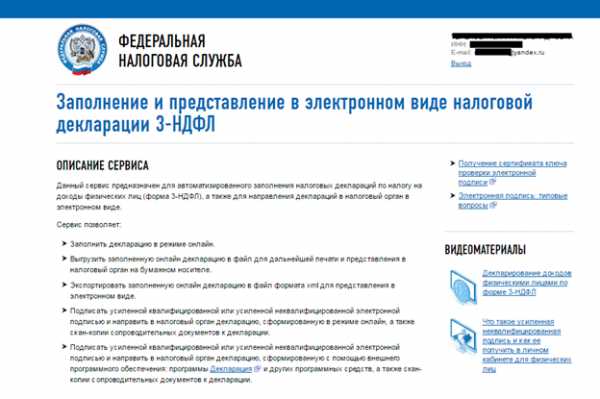

Система предложит несколько вариантов действий, выбираем «Заполнить/отправить декларацию» онлайн:

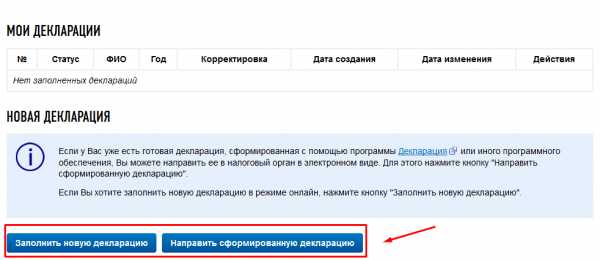

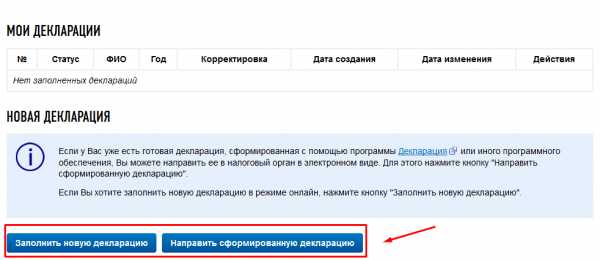

Затем необходимо выбрать: заполнить декларацию тут же в личном кабинете или же загрузить уже сформированную (заполненную с помощью программы «Декларация»).

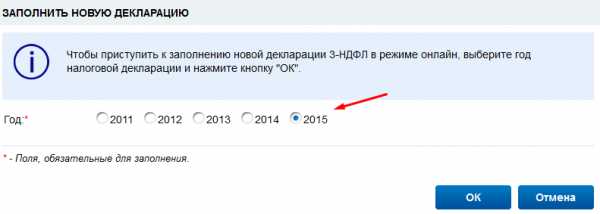

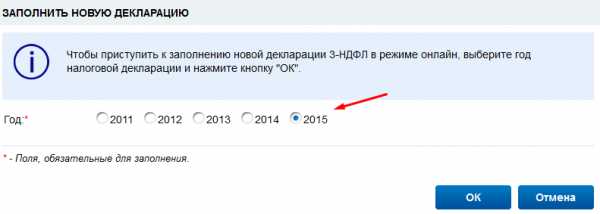

Если нажать кнопку «Заполнить новую декларацию» система в начале предложит указать год за который будет заявляться вычет. Это нужно чтобы определить действующую на год заявления вычета форму отчетности.

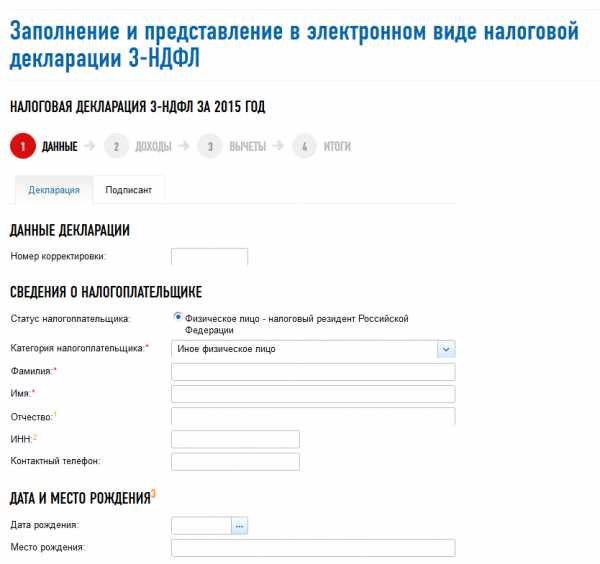

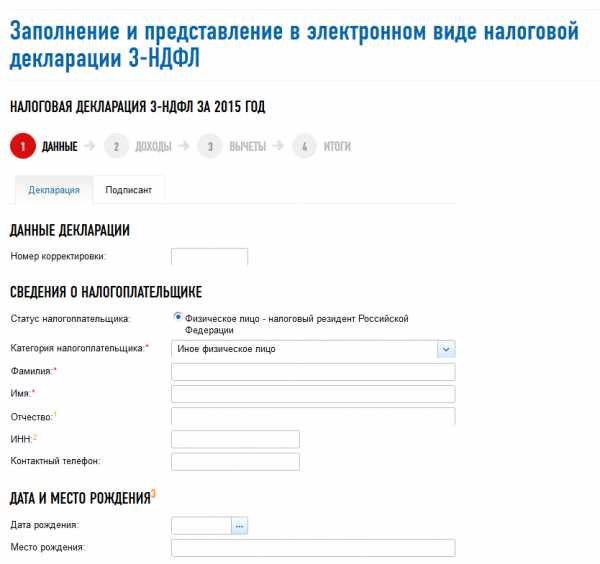

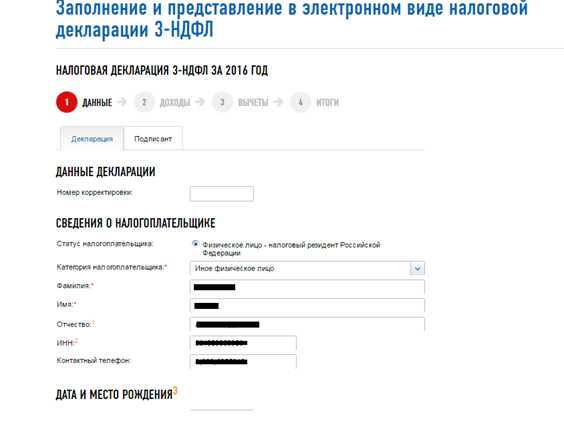

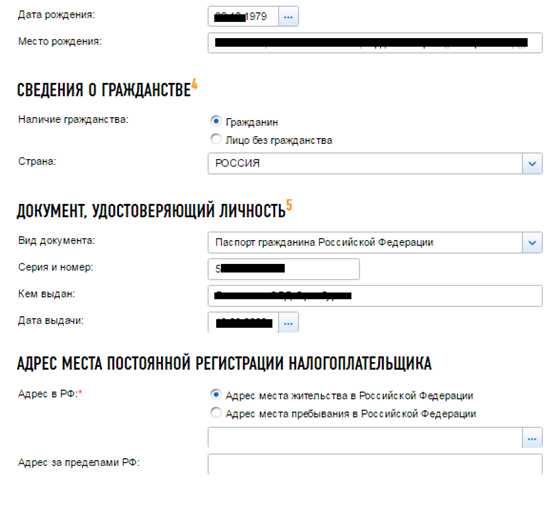

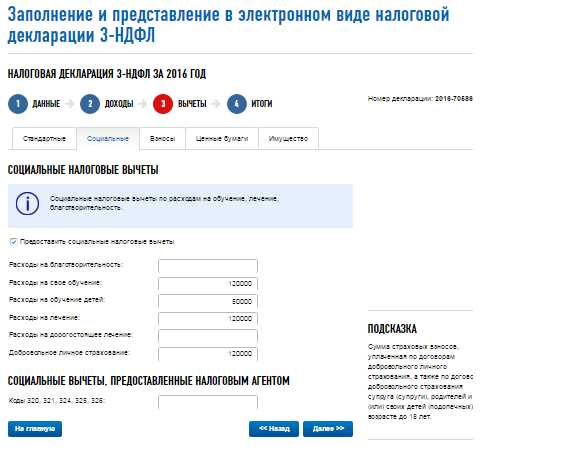

Затем следуя указаниям системы необходимо внести данные в нижеприведенные поля. Если следовать указаниям системы процесс не вызовет никаких сложностей.

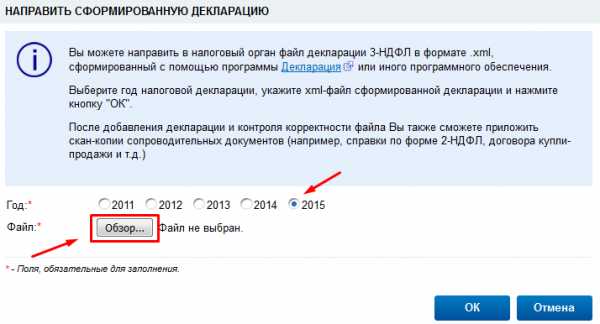

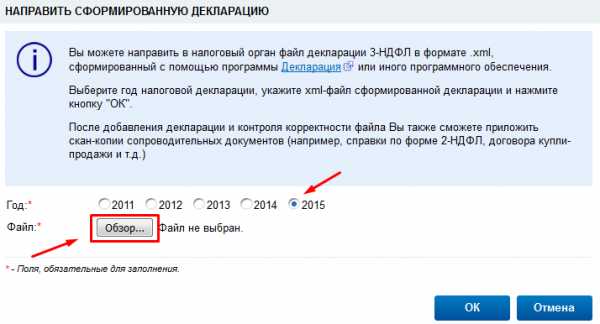

Рассмотрим как оправить в налоговую уже готовую декларацию. Для этого выбираем «Направить сформированную декларацию», далее указываем год за который подается отчетность и загружаем файл (кнопка «Обзор»).

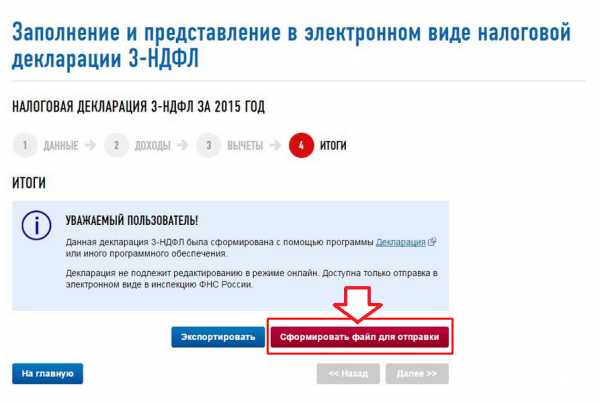

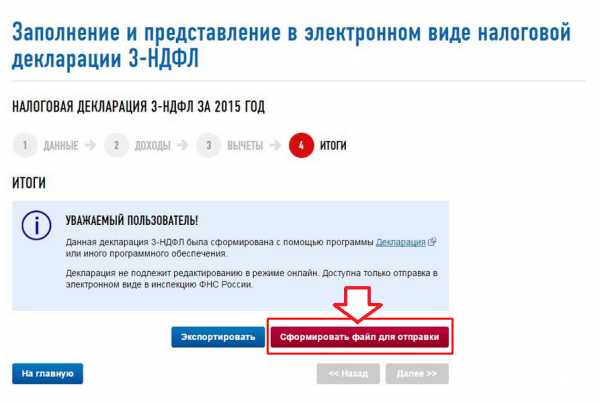

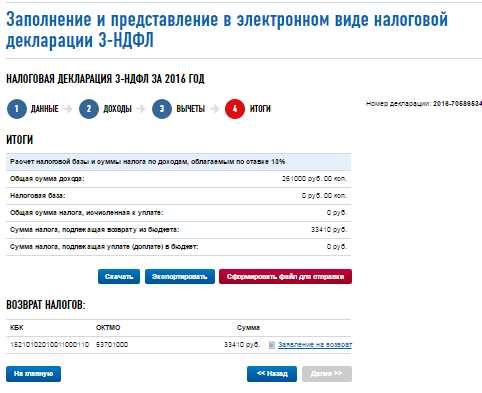

После того, как файл будет загружен, формируем файл для отправки:

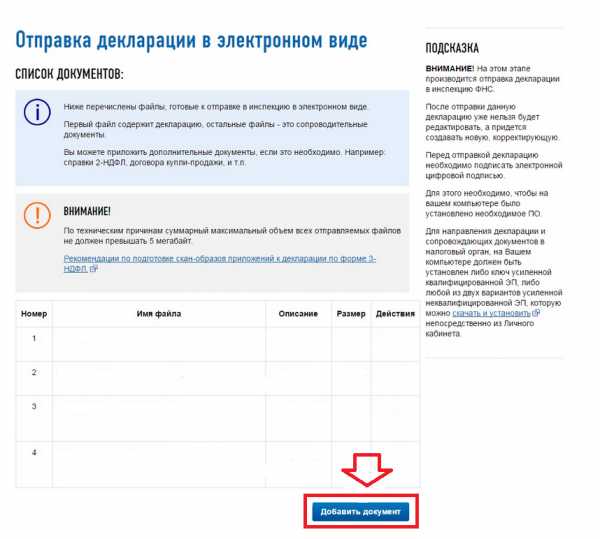

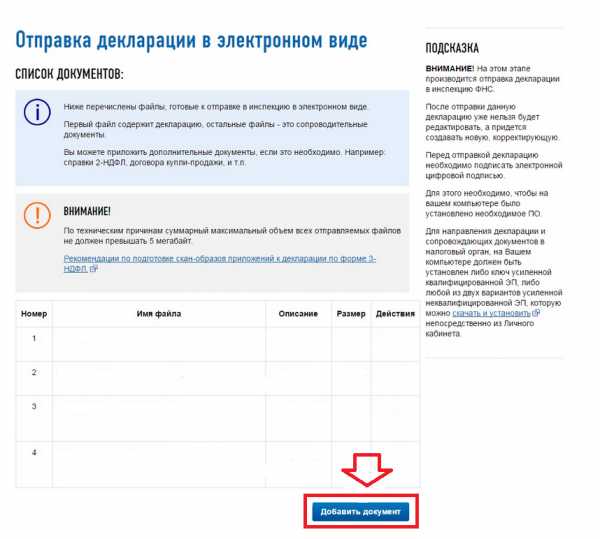

Последовательно загружаем все ранее отсканированные документы на вычет (кроме файла декларации, естественно):

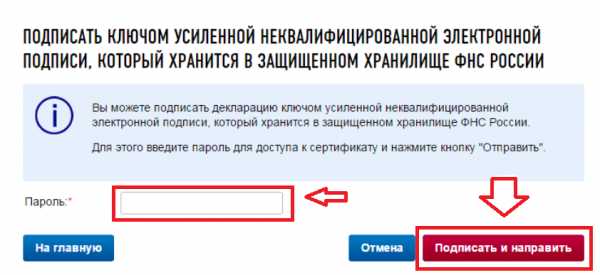

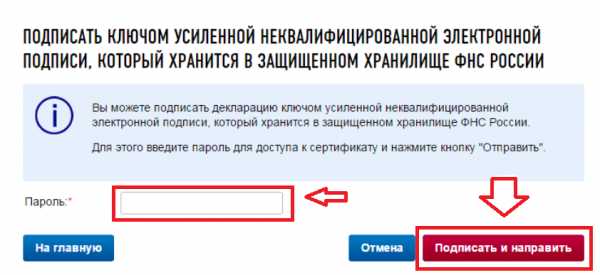

После того, как все документы будут загружены в систему, подписываем их цифровой подписью:

Проверяем еще раз все ли документы были загружены и нажимаем «ОК».

Готово! Декларация вместе с пакетом документом направлена в налоговый орган. После проведения камеральной проверки в ЛК появится возможность написать заявление на возврат налога.

После этого, на счет, указанный в заявлении, должна поступить сумма подтвержденного вычета.

Следить за статусом проверки декларации можно также в личном кабинете налогоплательщика.

Если Вам нужна консультация или помощь в оформлении декларации 3-НДФЛ, смело оставляйте

www.nalog-prosto.ru

Налоговый вычет через личный кабинет налогоплательщика

Чтобы сдать декларацию 3-НДФЛ в налоговый орган часто приходится отстаивать огромные очереди (особенно, «в сезон»), а можно ли не посещать Инспекцию и получить Налоговый вычет через личный кабинет налогоплательщика?

Оказывается, можно! Подать документы для получения вычета, помимо традиционных способов, таких как личное представление в налоговую и направление бумаг по почте, можно воспользовавшись личным кабинетом налогоплательщика (ЛКН), расположенным на сайте Федеральной налоговой службы.

Рассмотрим более подробно, что же такое ЛКН, как его зарегистрировать и самое главное — как направить через него документы в ИФНС. Для удобства каждый шаг будет сопровождаться скриншотами.

Оглавление статьи

Шаг 1. Подключение личного кабинета

Создать ЛКН самостоятельно гражданин не может. Для регистрации ему необходимо обратиться в любой налоговый орган с паспортом и ИНН. Налоговый инспектор введет данные о вас и выдаст лист с указанными в нем логином и паролем.

К сведению: пароль в течение месяца с даты регистрации в ЛКН необходимо сменить на свой.

Шаг 2. Вход в ЛКН

После того, как кабинет будет создан, необходимо открыть сайт ФНС РФ — www.nalog.ru и на главной странице под разделом «Физические лица» нажать на «Войти в ЛК»:

Затем в специальном окне справа нужно ввести выданные в ИФНС логин и пароль. После того, как вход будет осуществлен, система попросит сменить пароль. Лучше это сделать сразу, не дожидаясь окончания месяца.

После того, как пароль будет сменен, перед вами откроется главная страница личного кабинета налогоплательщика с указанием перечня принадлежащего вам имущества, наличии переплаты или задолженности и указанием операций по уплате налогов.

Шаг 3. Цифровая подпись

Для направления документов на вычет через ЛКН необходимо создать цифровую подпись, которой они будут впоследствии подписаны. Для это в правом верхнем углу нажимаем на кнопку «Профиль»:

Затем выбираем «Получение сертификата ключа проверки ЭП»:

Выбираем последнее условие (сертификат хранится в ФНС) и нажимаем «Сформировать запрос»:

Система предложит проверить личные данные и ввести пароль. Пароль вводится тот, что выдан в налоговой (если при первом входе он сменен не был) или уже низменный вами на новый. Если данные верны, нажимаем «Подтвердить данные и направить запрос на получение сертификата»:

После того, как это будет сделано, система начнет обработку запроса, которая в среднем занимает около пяти минут. Но в случае, если сервер ФНС перегружен или на нем ведутся работы, процесс получения ЭП может затянуться до суток.

После того, как ЭП будет создана, в ЛКН отобразиться следующее сообщение:

Шаг 4. Загрузка или создание декларации 3-НДФЛ

Для создания или загрузки уже готовой декларации переходим в раздел «Налог на доходы ФЛ» и выбираем «3-НДФЛ»:

Система предложит несколько вариантов действий, выбираем «Заполнить/отправить декларацию» онлайн:

Затем необходимо выбрать: заполнить декларацию тут же в личном кабинете или же загрузить уже сформированную (заполненную с помощью программы «Декларация»).

Если нажать кнопку «Заполнить новую декларацию» система в начале предложит указать год за который будет заявляться вычет. Это нужно чтобы определить действующую на год заявления вычета форму отчетности.

Затем следуя указаниям системы необходимо внести данные в нижеприведенные поля. Если следовать указаниям системы процесс не вызовет никаких сложностей.

Рассмотрим как оправить в налоговую уже готовую декларацию. Для этого выбираем «Направить сформированную декларацию», далее указываем год за который подается отчетность и загружаем файл (кнопка «Обзор»).

После того, как файл будет загружен, формируем файл для отправки:

Последовательно загружаем все ранее отсканированные документы на вычет (кроме файла декларации, естественно):

После того, как все документы будут загружены в систему, подписываем их цифровой подписью:

Проверяем еще раз все ли документы были загружены и нажимаем «ОК».

Готово! Декларация вместе с пакетом документом направлена в налоговый орган. После проведения камеральной проверки в ЛК появится возможность написать заявление на возврат налога.

После этого, на счет, указанный в заявлении, должна поступить сумма подтвержденного вычета.

Следить за статусом проверки декларации можно также в личном кабинете налогоплательщика.

Если Вам нужна консультация или помощь в оформлении декларации 3-НДФЛ, смело оставляйте заявку на нашем сайте. Мы работаем быстро и с удовольствием! И в подтверждение этому отзывы наших любимых клиентов! 🙂

Если информация была полезна для Вас, поделитесь этой статьей со своими друзьями! Кнопочки социальных сетей находятся чуть ниже.

nalog-prosto.ru

Налоговый вычет через личный кабинет налогоплательщика 2018

Чтобы самостоятельно сдать декларацию на проверку в ФНС, человеку придется сначала заполнить документ в соответствии с требованиями, а затем отстоять немалые очереди, что не вызывает особого энтузиазма у большинства людей. Однако есть простой способ избежать этого.

Помимо традиционного способа подачи документов, существует возможность получить налоговый вычет через личный кабинет налогоплательщика.

Способы получения возврата

Отправить в ФНС документы для получения налогового вычета в онлайн-режиме можно двумя способами — через сайт ФНС и через портал Госуслуги.

В сети есть еще несколько интернет-ресурсов, через которые можно произвести подобную операцию, но указанные выше сайты для обычного гражданина являются наиболее удобными. Они просты в использовании, не требуют денежных затрат на совершение операций и соблюдения особых формальностей.

Большинство пользователей осуществляет оформление налогового вычета через личный кабинет налогоплательщика.

Законодательная база

Перед тем, как подавать заявку на вычет в режиме онлайн, нужно ознакомиться с действующим законодательством. Процесс регламентирует статья 78 НК РФ.

Налоговый вычет через личный кабинет налогоплательщика

Для подачи документов через сайт налоговой службы человеку потребуется создать учетную запись на сайте организации и получить сертификат ключа проверки электронной подписи.

После выполнения этих условий, гражданин имеет право на оформление и подачу декларации 3-НДФЛ и заявления для получения налогового вычета в режиме онлайн.

Пошаговая инструкция

Гораздо проще действовать, руководствуясь пошаговой инструкцией.

Чтобы отправить заявление на вычет в режиме онлайн, предстоит выполнить следующие манипуляции:

- Пройти процедуру создания личного кабинета.

- Авторизоваться на сайте ФНС.

- Пройти проверку электронной подписи.

- Подать документацию и дождаться решения.

Подключение

Для создания личного кабинета налогоплательщика человеку потребуется обратиться в любое отделение ФНС. При себе нужно иметь документ, удостоверяющий личность, и ИНН.

Если гражданин обращается в налоговое отделение по месту жительства, для оформления ЛКН понадобится только паспорт. Инспектор налоговой службы занесет необходимые сведения в базу данных и выдаст листок, содержащий логин и пароль. Пароль в течение месяца должен быть обязательно изменен.

Если человек имеет учетную запись на портале Госуслуги, которая официально авторизирована и подтверждена, ей можно воспользоваться и для входа в личный кабинет.

Если пользователь проходил процедуру подтверждения через почту РФ, этого может быть недостаточно для авторизации ЛКН. В подобной ситуации потребуется обратиться в специализированный центр и пройти там повторное подтверждение личности.

Когда личный кабинет создан, нужно перейти на сайт ФНС РФ. На основной странице под разделом «физические лица» необходимо кликнуть на ссылку «Войти в ЛК». После этого шага потребуется ввести выданные в ИФНС данные. Если действие выполнено верно, система предложит сменить пароль. Разумно сделать это сразу, не дожидаясь окончания месяца.

После смены пароля будет открыта основная страница ЛКН, на которой указан список принадлежащего человеку имущества, наличие переплаты либо задолженности, а также операции по уплате налогов.

Цифровая подпись

Чтобы оформить налоговый вычет через ЛНК, после входа на сайт потребуется получить сертификат ключа проверки электронной подписи. Для этого необходимо:

- нажать кнопку «профиль»;

- кликнуть на «Получение сертификата проверки ЭП»;

- выбрать последнее условие (хранение сертификата в ФНС) и нажать «сформировать запрос».

Система предложит удостовериться в правильности введения личных данных и пароля. Если данные указаны без ошибок, необходимо придумать пароль в соответствии с требованиями сайта. Затем нужно нажать на ссылку «Подтвердить данные и направить запрос на получение сертификата».

Подождав 10-15 минут, необходимо обновить страницу. На экране должна появиться зеленая галочка, которая информирует о формировании подписи и возможности ее использования.

Подача декларации

Для загрузки готовой декларации или ее создания необходимо перейти в раздел «Налог на доходы ФЛ» и выбрать «З-НДФЛ». Сайт выведет перед пользователем несколько опций. Выбрать необходимо пункт «Заполнить/отправить декларацию онлайн».

После этого понадобится внести данные в онлайн форму тут же в личном кабинете или же загрузить уже готовый документ.

Чтобы направить в налоговую службу заполненную декларацию, понадобится нажать кнопку «Направить сформированную декларацию» с указанием года, за который она подана, а потом загрузить нужный файл.

Далее понадобится сформировать файл для отправки, загружая в него все ранее отсканированные документы, кроме бланка декларации. После загрузки всей необходимой документации понадобится поставить цифровую подпись. Затем рекомендуется внимательно проверить правильность загруженных бумаг и нажать кнопку «ОК».

Прохождение проверки

После того, как декларация дошла до налоговой службы, существует возможность в онлайн режиме следить за тем, как проходит камеральная проверка. Для этого нужно зайти во вкладку «декларация по форме З-НДФЛ». Это дает возможность увидеть, что отправленная документация зарегистрирована в налоговой инспекции, а в разделе «ход проверки» стоит статус «Зарегистрирована». Если этого не происходит, будет разумно позвонить в местное отделение ФНС и уточнить причины задержки.

Когда статус изменился на «Проверка завершена», и с момента подачи документов прошло более 90 суток, человек может рассчитывать на получение налогового вычета.

Подача заявления на возврат

После завершения проверки декларации, в разделе 3-НДФЛ становится активной кнопка подачи заявления. После заполнения онлайн формы, необходимо получить реквизиты в банке и нажать «сохранить и продолжить». Далее нужно проверить правильность введения данных, указать пароль сертификата ключа и нажать «отправить».

В течение 10 суток представители ФНС обязаны принять решение по заявлению. В учет принимаются только рабочие дни. В случае положительного ответа деньги должны перечислить на счет получателя. Они поступят в течение 30 дней.

Преимущества и недостатки обращения онлайн

К преимуществам электронной подачи 3-НДФЛ и заявления на получение налогового вычета можно отнести:

- существенное уменьшение затрат времени и средств;

- автоматическая проверка декларации на сайте позволяет избежать многих ошибок при ее заполнении;

- интерфейсы основных сайтов удобны для использования и понятны даже самому неопытному человеку.

К недостаткам данной схемы в 2018 году отчетности можно отнести:

- понадобится минимум одна личная явка в налоговое отделение для регистрации ЛКН;

- оформление специальной электронной подписи для портала Госуслуг;

- возможные сбои доступа к интернету;

- ФНС может потребовать личного присутствия налогоплательщика при совершении некоторых операций.

Своевременно обратившись в налоговую службу, гражданин сможет рассчитывать на возврат части денежных средств, уплаченных в казну государства.

На видео о подаче документов на вычет онлайн

realtyurist.ru

Оформление налогового вычета через личный кабинет налоговой

Все граждане РФ платят налог на доходы, к примеру, после покупки квартиры, земли или транспорта. Размер налога можно уменьшить, а иногда вернуть полностью уже уплаченную сумму в бюджет. Эта процедура называется налоговым вычетом. До недавнего времени, чтобы ее пройти, нужно было выстаивать очереди в налоговой инспекции, заполнять бланки, оплачивать квитанции. Сегодня вычет стал намного проще и доступнее, оформить его можно через учетную запись на сайте ФНС. Разберемся подробно, как это сделать.

Как подать декларацию через Интернет

Налоговый вычет распространяется на социально значимые расходы, которые несет гражданин. Законодательство рассматривает такую возможность, как помощь и экономическую защиту налогоплательщиков. Есть 5 основных ситуаций, когда гражданин может получить свой налоговый возврат, это вычет:

- на образование – предоставляется, если человек оплачивает свое обучение, обучает за свой счет ребенка, подопечных. Список документов и инструкция для вычета есть на портале ФНС.

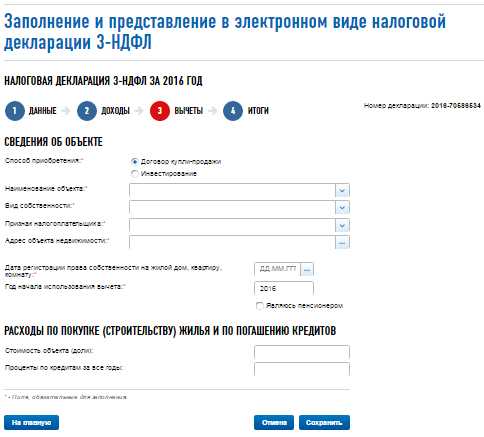

- имущественный – оформляется при покупке квартиры, другой недвижимости, или строительстве. Сюда же входит покупка земли. Если человек покупает участок и строит на нем дом, он может получить вычет и за участок, и за строительство. Необходимые документы и действия.

- на лечение – возвращается часть расходов, если человек оплачивал медицинские услуги и препараты за свой счет. Также можно оформить вычет на лечение детей, ближайших родственников. Подробнее.

- на благотворительность — предоставляется гражданам, которые делают благотворительные взносы, и могут подтвердить это документально (счета, квитанции и т.д.). Детальнее о налоговом возврате на благотворительность.

- пенсионный – применяется для тех, кто делает добровольные пенсионные страховые взносы; и тех, кто делает взносы в негосударственное пенсионное обеспечение. Порядок действий и список документов.

Получить такие компенсации может не каждый гражданин, но большинство из них. Как правило, люди не используют эту возможность по незнанию. Воспользоваться такой возможностью может человек, который постоянно проживает на территории РФ и вносит в бюджет 13% НДФЛ.

Оформление налогового вычета через личный кабинет налогоплательщика значительно упрощает задачу. Для этого нужно зарегистрироваться на nalog.ru, собрать необходимые документы. Например, при покупке недвижимости нужны акты о купле-продаже, приеме-передачи, свидетельство о регистрации собственности и т. д. Для каждой ситуации свой набор документов, для подачи декларации их нужно отсканировать. Дальше нам понадобится пошаговая инструкция.

Подготовка личного кабинета для подачи декларации

Чтобы заполнить и отправить документ в инспекцию через интернет, нужен сертификат электронной подписи. Его можно получить прямо в своей учетной записи. В личном кабинете заходим в «Профиль».

В правом верхнем углу находим раздел, где можно заказать сертификат. Кликаем по ссылке.

Система предлагает два варианта сохранности ключа. Отзывы пользователей ЛК рекомендуют второй вариант, где ключ хранится в ФНС.

Выбираем нужную версию, появится кнопка запроса, нажимаем на нее. Затем в новом окне нужно проверить свои данные и составить индивидуальный пароль.

Когда пароль будет готов, направляем запрос через синюю кнопку. После этого придется немного подождать пока будет подготовлен сертификат, это займет от нескольких секунд до нескольких часов. Система оповестит, когда сертификат будет готов.

Ключ ЭП готов, теперь можно оформлять налоговый вычет через личный кабинет налоговой, без посещения инспекций.

Заполнение и отправка

Чтобы получить налоговый возврат, нужны 2 декларации: 2-НДФЛ (отчет об источниках дохода) и 3-НДФЛ (отчет по налогам). К ним добавляется пакет документов, необходимых в конкретном случае. Например, при вычете на обучение одни документы, а при пенсионном – другие. Все они должны быть отсканированы, перенесены на компьютер. Каждому изображению нужно дать соответствующее имя, например, для Акта купли продажи можно написать «Купля-продажа» или «Акт». Дальше нужно заполнить саму декларацию на сайте ФНС.

Сервис подробно объясняет, что нужно делать и как заполнять. После скачивания программы и формирования 3-НДФЛ, получится документ в формате XML. Чтобы правильно подать заявление на возвращение части расходов, декларация должна остаться именно в таком формате, никакое имя ей присваивать не нужно. С готовым набором документов возвращаемся в свой кабинет, на рабочей панели находим кнопку «Налог на доходы ФЛ», нажимаем на нее.

Нажимаем на ссылку для заполнения/отправки онлайн. Откроется новая страница, внизу которой есть два варианта: отправить готовый документ или составить новый. Выбираем «Направить сформированную декларацию».

Затем появится окно для загрузки готового XML-файла. Здесь выбираем год, за который составлена декларация. То есть, если нужен вычет за строительство дома, которое происходило в прошлом году, значит и отмечаем прошлый год, а не текущий. Потом через кнопку «Выберите файл» загружаем 3-НДФЛ.

Появится блок для отправки, нажимаем красную кнопку.

Теперь осталось загрузить дополнительные документы. Они загружаются точно так же, как и сама декларация.

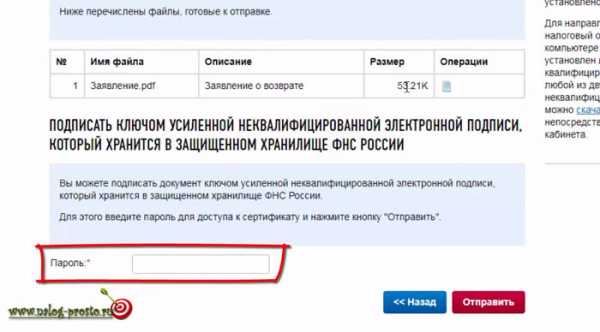

Когда все файлы будут прикреплены, останется только заверить документы электронной подписью.

В поле с паролем вводим тот индивидуальный код, который составили при получении сертификата. Нажимаем на кнопку отправки. Теперь пакет документов направлен в налоговую инспекцию. Сроки обработки информации в ИФНС составят до трех месяцев. Проверить статус поданных документов можно через личный кабинет налогоплательщика в разделе 3-НДФЛ.

Как только будет принято решение о возмещении части расходов или в отказе, статус декларации изменится.

Оформление возврата

В разделе 3-НДФЛ можно посмотреть результаты проверки, оформить возврат денег на свой счет. Для этого проверка данных должна быть завершена, решение о возврате – положительное.

Чтобы вернуть себе сумму вычета, нажимаем на соответствующую кнопку. Появится простой бланк, куда нужно вписать свои данные и реквизиты личного счета. Возмещенная сумма появится на указанном счете в течение месяца. Теперь мы знаем, как сформировать налоговый вычет через ЛК быстро и без очередей. Также пользователи сайта Госуслуги могут сделать то же самое через свою учетную запись.

nalogovoy.net

Как подать заявление на налоговый вычет через личный кабинет

Возможно ли подать заявление на налоговый вычет через личный кабинет налогоплательщика онлайн или же обязательно нужно лично отправляться в налоговую инспекцию, чтобы его написать? Ответ на него очень простой: можно сделать и так, и так. 🙂

Для тех, кто предпочитает комфорт и не имеет огромного желания обивать пороги местной ИФНС показываем, как можно отправить заявление на возврат НДФЛ в налоговую через интернет.

Оглавление статьи

Заходим в ЛК

Для получения налоговых вычетов, кроме сдачи Декларации 3-НДФЛ и пакета документов, необходимо написать заявление с указанием номера счёта, куда в итоге будут перечисляться деньги.

В разных налоговых инспекциях свой порядок. Где-то заявление о возврате суммы излишне уплаченного налога пишется сразу при сдаче отчётности, а где-то необходимо это сделать уже после проверки ИФНС декларации 3-НДФЛ. По закону этот период может занять до 3 месяцев.

А как осуществляется подача заявления на вычет через личный кабинет налогоплательщика? Каков порядок и как это можно сделать?

Заходим на сайт налоговой инспекции nalog.ru.

На главной странице (вверху и слева) в разделе «Физические лица» нажимаем «Войти в личный кабинет».

Вводим данные: логин и пароль для доступа. Разумеется, вы должны быть зарегистрированы в ЛК.

Возврат подтвержден

Порядок сдачи налоговой отчетности через личный кабинет простой: в начале подается заполненная декларация 3-НДФЛ вместе с полным пакетом необходимых документов. После ее проверки ФНС утверждается сумма удержанного налога на доходы, которую можно будет вернуть на расчетный счет.

Вверху ЛК мы можем видеть, что в пункте переплата или задолженность у нас появилась сумма налога к возврату. Эта цифра выделена зеленым цветом.

Точно так же и внизу на этой странице мы увидим эту сумму.

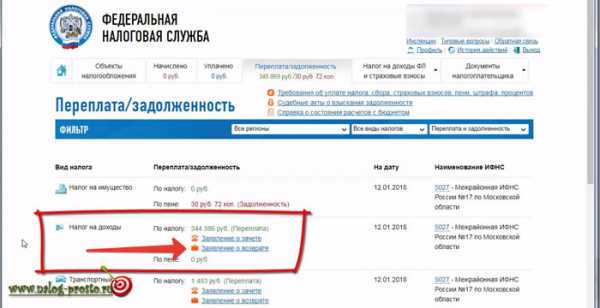

Мы можем перейти либо по этой ссылке внизу, либо по ссылке вверху. Открывается список всех налогов, которые мы можем платить или возвращать, то есть все наши уплаты, переплаты, пени. Полная финансовая отчетность.

Здесь находим вид налога «Налог на доходы». Это именно то, что нам нужно: возврат НДФЛ.

Здесь отображается общая цифра, которую можно вернуть, включая все имеющиеся налоговые льготы. Это может быть имущественный вычет, социальный (на обучение, на лечение), стандартный вычет на ребёнка, если вы его не получали на работе, инвестиционный вычет.

Даже в том случае, если Вы сдавали одновременно несколько деклараций 3НДФЛ за несколько лет (как правило, это 3 последних года), то в ЛК нет разделения по годам. Весь возвращаемый подоходный налог суммируется в единую сумму.

Оформляем заявление

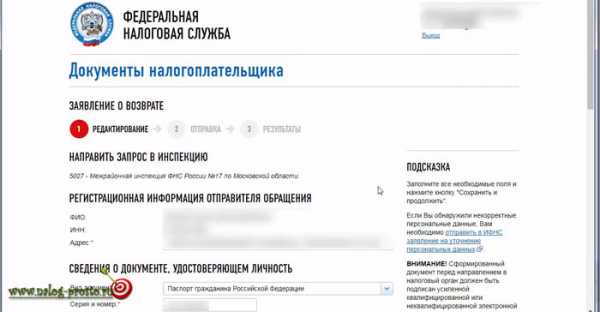

На страничке с нашими денежными операциями в разделе «Налог на доходы» выбираем ссылку «Заявление о возврате».

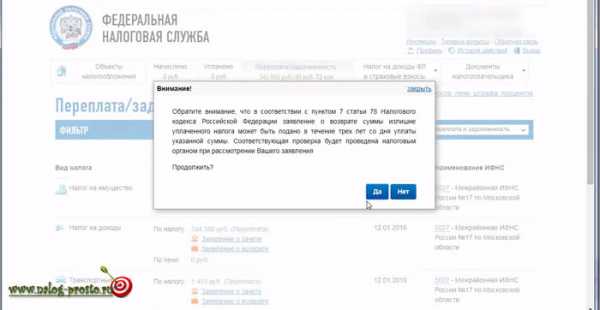

У нас всплывает предупреждение о том, что в соответствии с п.7 статьи 78 Налогового Кодекса РФ заявление на возврат излишне уплаченного налога может быть составлено в течение 3-х лет. Если за это время Вы «забудете» его написать, то, увы, позже уже не будет возможности это сделать.

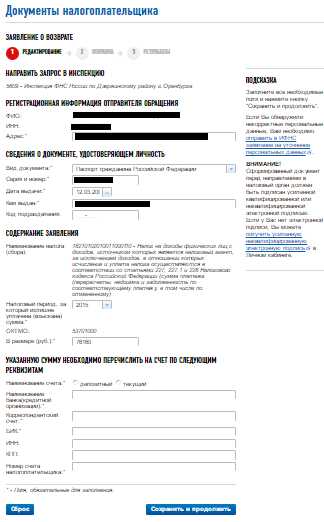

Соглашаемся и нажимаем Да. После этого у нас открывается специальная форма для заполнения заявления.

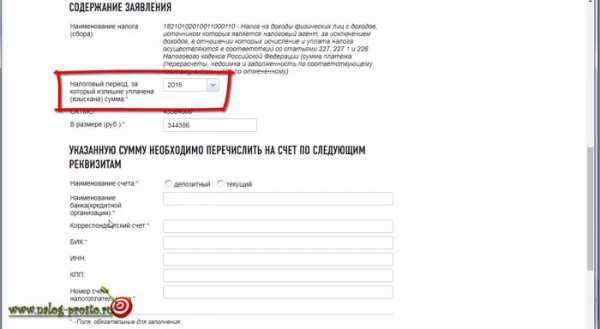

Подавать онлайн, через интернет в личном кабинете налогоплательщика удобно, так как здесь по умолчанию уже, в основном, все данные подставлены. Уже автоматически заполнены паспортные данные, адрес, ИНН, ОКТМО. Также и сумма к возврату уже автоматически подставилась.

Нам остаётся только лишь указать номер нашего расчётного счёта, куда будут переводиться деньги. А также необходимо выбрать налоговый период, за который составлялась налоговая декларация.

Указываем год, например, 2017. И тут возникает закономерный вопрос: а как в заявлении заполнить налоговый расчетный период, если возмещение идет за несколько лет? Здесь пока нет однозначного ответа, поэтому ситуация тут спорная.

Ведь когда пишешь заявление от руки в налоговой инспекции, то можно указать период, например, 2015-2017. А в ЛК такой возможности нет. По крайней мере, на сегодняшний день. Поэтому выбираем тот год, за который подавалась последняя декларация 3-НДФЛ.

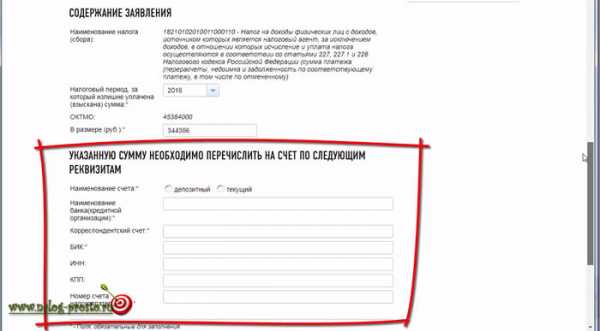

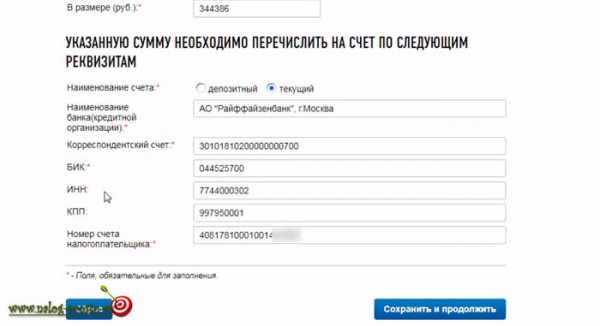

Ниже указываем реквизиты нашего счёта.

Выбираем его тип: депозитный или текущий. Пишем наименование банка, корреспондентский счёт, БИК. Поля с банковскими данными по ИНН и КПП — не обязательны к заполнению. Но можно указать и эти параметры.

Далее вводим номер расчетного счёта налогоплательщика.

Важно! В заявлении на возврат налога заполняется не номер карты, а именно двадцатизначный счёт физического лица.

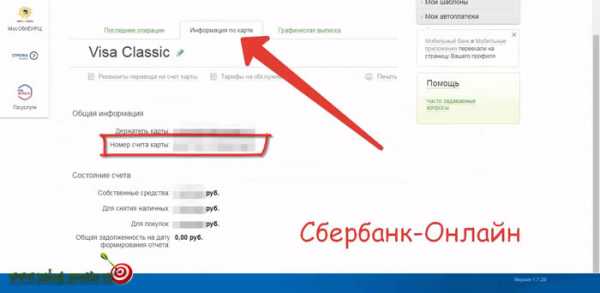

Эти реквизиты всегда можно узнать в вашем банке или же в приложении Банк-онлайн. Например, для владельцев пластиковых карт Сбербанка его можно найти, выбрав текущую карточку, а далее перейти на вкладку «Информация по карте».

Здесь и будут отображаться необходимые данные, а именно: номер счета, который и нужен для написания заявления в налоговую.

Подписываем и отправляем

После того, как заявление заполнено, нажимаем «Сохранить и Продолжить». И вот оно, наше заявление о возврате отображается в списке файлов, готовых к отправке.

Теперь нужно указать пароль для доступа к сертификату.

О том, как его получать, речь идет в отдельной статье. Этот пароль формировался при отправке Декларации 3-НДФЛ и сопровождающих документов.

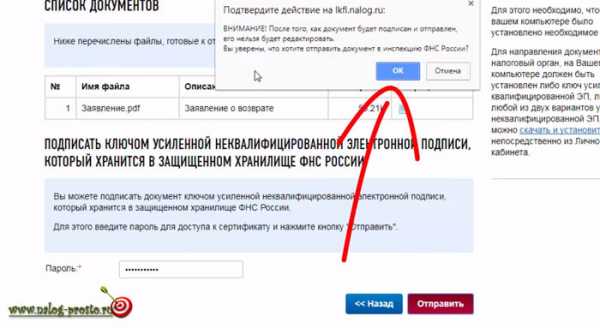

После ввода пароля сертифицированной подписи нажимаем «Отправить». Появляется окно-предупреждение: уверены ли мы в том, что хотим отправить этот документ.

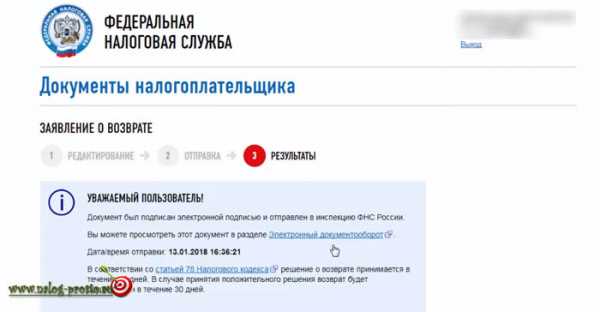

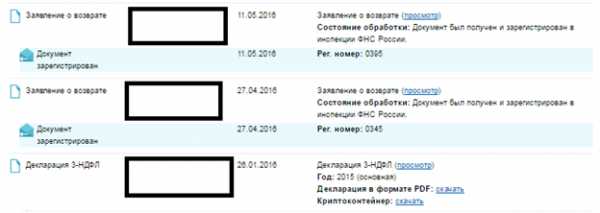

Нажимаем ОК. Документ подписывается электронной подписью и готовится к отправке в налоговую инспекцию. Через некоторое время меняется его статус: он принят нашей ИФНС. При этом указаны дата и время отправки, все зафиксировано.

И тут же мы видим ответ на популярный вопрос: сколько рассматривается заявление о зачете налога. Прямо здесь указан срок рассмотрения заявления о возврате налогов (НДФЛ).

И написано, что в соответствии со статьёй 78 Налогового кодекса решение о возврате подоходного налога принимается в течение 10 дней. Если ответ будет положительным, то в течение следующих 30 дней будет осуществлён возврат денег на указанный расчётный счёт.

По закону определен месячный срок выплаты налогового вычета после подачи заявления, однако, на практике, выплата на р/с может поступить и раньше.

Ждем денежный перевод

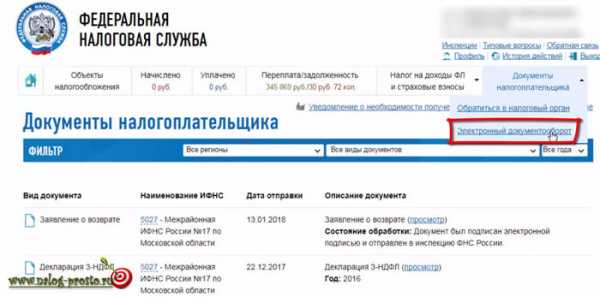

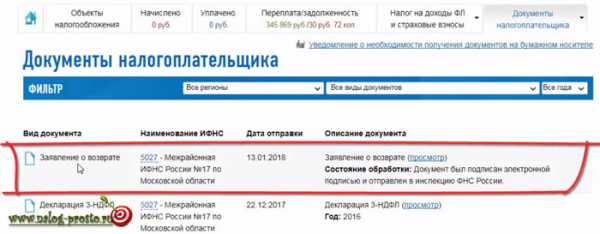

Мы всегда можем посмотреть заполненный документ в разделе Электронный документооборот.

Для того, чтобы попасть сюда через меню можно выбрать пункт «Документы налогоплательщика», а далее раздел «Электронный документооборот».

И вот мы видим в общем списке и наше заявление о возврате.

Остаётся только подождать, пока деньги поступят на наш указанный расчётный счёт.

Если вам нужна личная консультация или помощь в оформлении Декларации 3-НДФЛ, а также в отправке документов через личный кабинет налогоплательщика, смело оставляйте заявку. Мы работаем быстро и с удовольствием!

Поделитесь внизу в комментариях своим опытом отправки налогового заявления на получение денежного возврата: все ли получилось с первого раза, какие были проблемы, как долго шло рассмотрение и, наконец, через какое время деньги пришли на ваш расчетный счет.

nalog-prosto.ru

Как получить имущественный налоговый вычет?

Естественным для любого, кто приобретает недвижимость, будь то квартира, участок земли или дом, является желание вернуть хотя бы часть потраченных денежных средств. Тем более что российское законодательство такую возможность предусматривает – в таких ситуациях действует процедура оформления имущественных налоговых вычетов. Однако, как показывает практика, далеко не все граждане используют свой шанс получить выплаты от государства, так как не знают, какие документы для этого необходимы, и в какие инстанции обращаться. К счастью, на помощь всегда готовы прийти наши дипломированные юристы, которые детально расскажут о том, как получить имущественный налоговый вычет и что для этого нужно. Понимая, насколько важно клиентам в полной мере реализовать свои права, мы консультируем по любым вопросам, так или иначе касающимся возмещения денежных средств. Обратившись к нам, вы сможете узнать:

- что такое имущественный налоговый вычет;

- кто имеет право претендовать на возврат денег;

- какую сумму можно получить и от чего зависит размер выплат;

- возможно ли получение имущественного вычета на проценты при покупке жилья в ипотеку;

- какой порядок оформления государственного возмещения;

- без каких документов нельзя рассчитывать на положительный ответ компетентных органов;

- есть ли ограничения в отношении частоты и размера выплат и т.д.

Последовательность действий и важные моменты

Принимая решение заняться оформлением имущественного вычета, нужно учитывать, что возместить можно не только затраты на непосредственную покупку недвижимого имущества, но и ряд других расходов, а именно:

- если речь идет о сооружении или приобретении дома, то дополнительно могут включаться затраты на подготовку проектно-сметной документации, отделочных материалов, подключение коммуникационных систем и т.д.;

- в случае подготовки документов на возмещение средств на квартиру, можно претендовать на возвращение денег за приобретение жилья без отделки, черновой и чистовой ремонт, а также заказ необходимых стройматериалов.

Естественно, чтобы подтвердить право на получение имущественного вычета, потребуется предоставить подтверждающие бумаги (квитанции, чеки, акты выполнения работ и т.д hvg1xep.). Именно со сбора комплекта документов начинается непосредственная процедура оформления, во время которой не лишней будет помощь эксперта по праву. Помимо стандартного набора, компетентные органы могут дополнительно потребовать договор купли-продажи или ипотеки, выписки с личного банковского счета, документы, подтверждающие выплаты по кредиту, а также копии свидетельства о рождении ребенка и вступлении в брак.

Если ответственно подойти к данному этапу, в частности, привлечь к делу наших квалифицированных сотрудников, то впоследствии удастся без проблем возместить расходы, пройдя налоговую проверку не более чем за месяц (максимальный срок – 90 дней). После этого останется только подать заявление на возврат НДФЛ и дождаться того, как необходимая сумма будет перечислена на ваш личный счет, что займет не больше 1 месяца.

verny-nalog.ru

оформить онлайн декларацию 3-НДФЛ и заявление на возврат налога

Для того, чтобы подать документы на вычет на сайте налоговой у вас должен быть создан личный кабинет и получен сертификат ключа проверки электронной подписи. При соблюдении этих условий вы можете оформить и подать декларацию 3-НДФЛ и заявление на возврат денег через интернет.

Входим в личный кабинет на сайте налоговой nalog.ru. Вводим свой ИНН и пароль.

В меню «Налог на доходы НДФЛ и страховые взносы» выбираем раздел «Декларация по форме 3-НДФЛ».

И затем «Заполнить/отправить декларацию онлайн». Открывается дополнительное окно. Здесь вы можете приступить к заполнению документа или заказать ЭЦП (если до этого момента ее еще не сделали). Обычно ЭЦП готова к моменту окончания заполнения документа.

Когда вы нажимаете на кнопку «Заполнить декларацию» система предлагает вам выбрать год, за который вы хотите подать документы.

Внимание! Срок давности по обращению за возвратом средств – 3 года.

Проверяете заполнение полей. На сайте присутствуют подсказки. Если заполняете документ впервые, то указываете номер корректировки – 0, если вы вносите изменение в ранее поданный документ – 1.

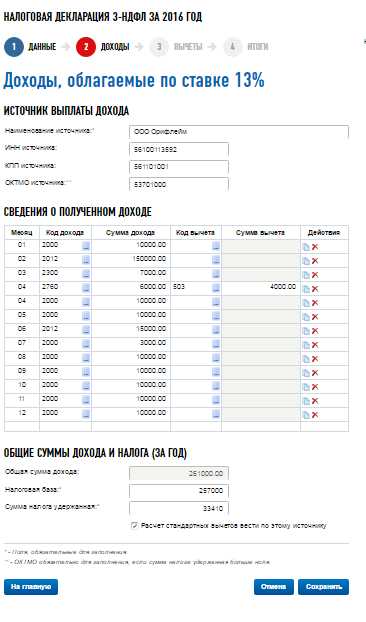

Наиболее распространенный случай, когда документ подается по доходам, облагаемым по ставке 13%. Далее данные заполняются согласно справке 2-НДФЛ, полученной от работодателя. В примере указаны возможные источники дохода:

2000 – заработная плата,

2012 – отпускные,

2300 – больничный лист,

2760 – материальная помощь работодателя. По закону 4000 из нее не подлежат налогообложению (вычет 503).

Общая сумма дохода заполняется автоматически. Данные о налоговой базе и уплаченном налоге тоже берутся из 2-НДФЛ.

В разделе «Вычеты» заполняются данные в зависимости от вида вычета. В примере указаны максимальные суммы расходов по социальным вычетам.

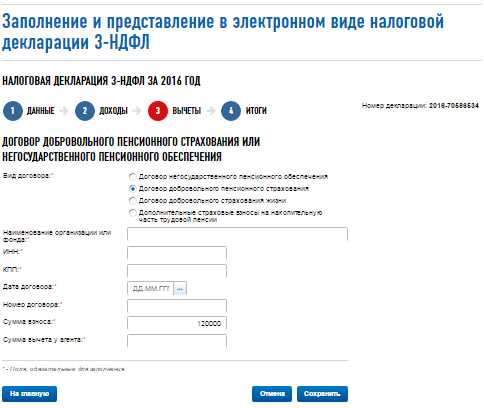

Если вы добровольной перечисляете суммы в пенсионный фонд и страхуете жизнь, то с суммы, потраченную на страховку также можно вернуть 13%.

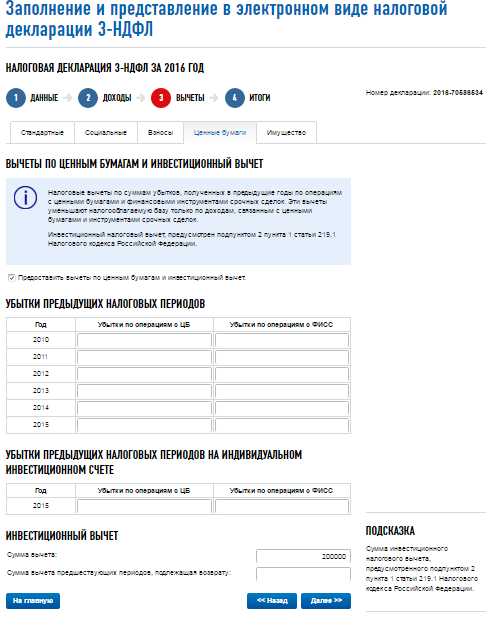

В разделе ценные бумаги можно заявить о сумме, переведенной на индивидуальный инвестиционный счет.

И самый популярный возврат — за приобретенное или построенное жилье.

После того, как все необходимые данные заполнены, в системе происходит автоматический расчет суммы, подлежащей возврату. Остается сформировать файл для отправки.

На данном этапе надо добавить скан-образы документов, подтверждающих право на возврат: договора, чеки, справки медучреждений, договора ипотечного займа, договор купли-продажи и т.д. Все документы подписываются электронной подписью и отправляются в налоговую инспекцию.

Ниже вы увидите историю вашего документооборота.

Полезно помнить, что статья описывает наиболее частые ситуации и не учитывает многие тонкости и нюансы. Для решения именно вашей проблемы получите юридическую консультацию через форму онлайн-консультанта или по телефону:

Звоните прямо сейчас, это быстро и бесплатно.

Как подать заявление на налоговый вычет через личный кабинет налогоплательщика

Первым делом было сдать документы. Камеральная проверка длится до 3-х месяцев. О ходе проверки можно узнать в личном кабинете налогоплательщика в разделе «Декларация по форме 3-НДФЛ».

Второй важный шаг — когда появится поле «Сформировать заявление на возврат», надо заполнить заявление. Без него даже при положительном решении по декларации вам не вернут деньги.

В открывшейся форме ваши личные данные уже буду заполнены. Останется внести реквизиты счета, куда вы хотите получить перевод.

Данное заявление подписывает ЭЦП и статус его рассмотрения можно проверить в разделе «Документы налогоплательщика — Электронный документооборот».

С момента регистрации вашего заявления срок зачисления средств на счет доходит до одного месяца. В целом, с момента подачи документов на вычет до момента получения денег проходит до четырех месяцев.

Полезно помнить, что статья описывает наиболее частые ситуации и не учитывает многие тонкости и нюансы. Для решения именно вашей проблемы получите юридическую консультацию через форму онлайн-консультанта или по телефону:

Звоните прямо сейчас, это быстро и бесплатно.

vse-posobia.ru