Как можно узнать есть у человека ипотека

Это – проделки мошенников, которые каким-то образом получили доступ к паспорту человека (или его копии) и решили обогатиться. Что же делать в этом случае и как решать проблему? Как мошенники могут взять на вас кредит К сожалению, условия взятия кредитов в некоторых финансовых учреждениях позволяют как бы случайно оформить заём на чужой паспорт. При этом будет требоваться оригинал и ксерокопия. Это проблема, которая может поджидать любого человека. Поскольку для взятия кредита иногда достаточно лишь паспорта и более-менее похожей внешности, то есть риск оказаться должным. Причем не банку (там не всегда одобряют даже реальным владельцам документов), а микрофинансовым компаниям, что намного хуже. Более того, иногда можно встретить недобросовестных работников финансовых учреждений. У них есть доступ ко всему необходимому, чтобы провернуть преступление. И достаточно простой копии паспорта.

Как проверить есть ли кредит на человеке?

Важно В таком случае код субъекта у меня уже есть, и получать его не нужно. Тогда проверить КИ можно непосредственно из дома:- Перейти на сайт Центробанка России https://www.cbr.ru/ckki/;

- Выбрать в левом меню надпись «Кредитные истории»;

- На открывшейся странице найти строку «Запрос на предоставление сведений о бюро кредитных историй»;

- Нажать на кнопочку «Субъект»;

- В следующем окне кликнуть по «Я знаю свой код»;

- Ознакомиться с условиями выдачи конфиденциальной информации по интернету;

- Заполнить онлайн-анкету и ввести «Код субъекта кредитной истории»;

- Отослать введенные данные.

После этого, если вся информация была введена правильно, будет выдан перечень бюро кредитных историй, в которые можно обратиться за информацией о своих задолженностях.

Как проверить, есть ли кредит на человеке: 2 достоверных способа

Инфо Какие есть варианты:- прийти в организации-партнеры НБКИ;

- узнать, какой банк предоставляет услуги по получению кредитной истории, и запросить ее через это учреждение;

- приехать в офис приёма субъектов в Москве (адрес: Нововладыкинский проезд, д. 8, стр. 4, подъезд 1, 5 этаж, офис 517).

Первые два способа потребуют наличия денег. Даже если вы впервые в жизни делаете запрос. Поскольку плата будет не за информацию, а за услугу.

Можно ли проверить чужую кредитную историю? Да, можно. Но только в том случае, если владелец этой кредитной истории готов дать разрешение на проверку.

Чтобы сделать запрос, нужно получить нотариально заверенную доверенность от владельца КИ, а также запомнить его «код субъекта кредитной истории». После чего отправить запрос в БКИ любым из вышеперечисленных способов.

При этом не забыв приложить доверенность.

Как узнать, если ли у человека кредиты и сколько?

Если вы просчитались, придется ждать минимум 10 лет, чтобы какой-нибудь банк согласился дать вам шанс. Способы проверки наличия кредитов Кредитная история – строго конфиденциальная информация.

Её никогда не сможет получить человек, который не относится к ней вообще. Придется пройти идентификацию, чтобы узнать собственные долги (или их отсутствие), и доказывать, что это действительно вы, а не кто-либо ещё.

Он формируется банком или финансовым учреждением при первом обращении. То есть только в том случае, если кредит уже был взят.

Читайте также: Налог на вклады физических лиц – рассчитываем правильно Приведем живой пример. Этот способ подходит, если я точно знаю, что на меня был оформлен заём.

Как узнать есть ли кредиты на человеке в банке?

Бывает ситуации, когда сам заемщик интересуется есть ли у него кредит в банке. К примеру, в таких ситуациях как:

- платежи осуществлялись через другой банк и необходимо знать прошло ли последние зачисление;

- на номер телефона поступили странные смс с просьбой уплатить долг;

- Есть подозрения, что мошенники сумели взять кредит на ваше имя.

Как еще может помочь кредитная история В жизни случается всякое, и сейчас, когда экономика находится в упадке, когда повсеместно проходят увольнения и сокращения, финансовое благополучие любого, даже самого ответственного заемщика может пострадать.

Что же тогда делать? Как спасти ситуацию? Чтобы не накликать на себя больших проблем в виде заявлений в суд или куда еще хуже коллекторских агентств, лучше договориться с банком.

Как узнать о наличии кредита у физического лица: бесплатно, онлайн

Закредитованность населения растет с каждым годом. Если еще десять лет назад один кредит в семье – это была редкость, то сегодня счет идет на три, четыре и более. Порой даже жена не знает, есть ли долги у ее мужа. Сегодня мы поговорим о том, как узнать, есть ли кредиты на человеке.

Рассмотрим способы узнать эту «темную» сторону жизни. Первый способ – проверяем историю через официальные службы Так как узнать, есть ли кредиты на человеке может только он сам, вам потребуется заручиться его разрешением.

Как узнать свои долги перед банками?

Уполномоченные службы Еще раз подчеркнем, что если он исправно оплачивает по счетам, то ни один пристав не поможет узнать, брал ли человек кредит в банке. Для чего это может потребоваться? Например, отец не оплачивает алименты, но вдруг бывшая жена узнает, что он взял ссуду.

Конечно, если вовремя узнать, в каком банке ему выдали деньги, то можно через судебного пристава наложить арест на счет. Но искать по всем банкам не будет ни один пристав. Другое дело, если образовалась задолженность.

В этом случае есть два способа определить наличие и объем задолженности:

- Личное обращение в службу судебных приставов.

- Онлайн через сайт.

Конечно, в любом из этих двух случаев (если обнаружится задолженность) предстоит неприятный разговор о том, как вы ее будете гасить.

Как узнать, есть ли на вас кредит

Проверка задолженности по кредитам – это не паранойя или чрезмерная подозрительность, как могут подумать многие. Это – нормальное явление для человека, контролирующего своё финансовое состояние.

Случалось ли вам забывать где-то или терять документы? Большинство ответит «да». А приходило ли вам в голову мысль: а вдруг на мои документы взяли кредит? Как узнать, должен ли я банку? Конечно, подобные случаи единичны, но вполне вероятны.

Во-первых, потому что оформление кредита по подложным документам – это уголовно наказуемое действие. Но разве это когда-то останавливало мошенников? Особенно сейчас, когда есть «во-вторых» — возможность дистанционного оформления займов, кредитов и кредитных карт.

Так как узнать, взят ли кредит на паспорт? Существует несколько способов, как проверить наличие кредитов у человека, и сегодня мы расскажем о них.

Можно ли проверить наличие кредита у другого человека?

Для этого достаточно найти сайт своего БКИ (или одного из БКИ), после чего подать заявку через него. В выписке будет указано, сколько кредитов у человека, а также вся информация по каждому из них.

Помните, что первый запрос в БКИ в течение календарного года по поводу кредитной истории бесплатен. За последующие придется заплатить. Если вам не было выдано ни одного БКИ – перепроверьте код субъекта.

Возможно, вы ввели его неправильно. Если всё верно – то можно не беспокоиться. Просто на вас нет ни одного кредита, и поэтому информации в БКИ просто неоткуда взяться.

По почте или телеграммой Фото: Пресс-центр «Банки Сегодня» Продолжаем череду примеров. Вариант с почтой идеален, если я знаю, что на мне нет займов, но хочу узнать, есть ли на мне кредиты (например, после потери паспорта).

Это можно сделать через Национальное бюро кредитных историй.

А вы уверены что на у вас нет кредита

То есть запросить информацию может только человек, который прошел идентификацию. Для осуществления этого запроса клиент должен узнать индивидуальный код.

Обычно его выдают при первом обращении, но можно получить и позднее в любом отделении банка. Но если нет времени, то можно выполнить этот запрос и онлайн. Данные могут быть в разных бюро, поэтому сначала нужно узнать, где их искать. Сделать это можно при помощи онлайн–сервиса Центробанка. Здесь вы вводите данные в анкету и после обработки данных на почтовый адрес поступят данные. Есть и другие способы получить данные:

- Напрямую обратиться в бюро с личным паспортом.

- Воспользоваться интернетом. В этом случае сразу укажите, что вас интересует история кредитов, взятых в Сбербанке.

Обычно никаких проблем на данном этапе не бывает.

Как узнать есть ли у человека ипотека

Очень часто задаются вопросом, как узнать, есть ли кредиты на человеке? Особенно это актуально при утрате паспорта или его попадании в сомнительные руки, когда повышается вероятность мошеннических действий. Значительное количество финансовых учреждений настолько упростили процесс оформления займа, что для составления договора необходим только паспорт.

Любой человек, подходящий по типажу, может забрать кредитные средства, при себе имея чужой паспорт. Тогда важно понимать, как узнать, есть ли кредиты для своевременного задержания преступника, посягающего на чужое имущество.

Не существует общей базы заемщиков, что имеют непогашенные долги, узнать которые получится по фамилии, имени и отчеству. Это конфиденциальная информация, овладеть которой может исключительно субъект кредитной истории после подачи запроса в БКИ и идентификации личности.

lcbg.ru

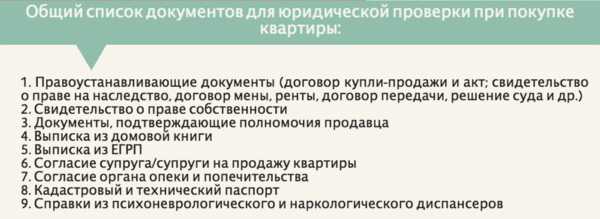

как узнать юридическую сторону сделки

Часто граждане пользуются заемными средствами банка для покупки квартиры. Для этого оформляется стандартный ипотечный кредит. Не всегда банки дают одобрение на заявку, причем нередко причиной становится то, что существует вероятность покупки квартиры, на которой имеется обременение или претендуют на нее третьи лица.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 703-42-46. Это быстро и бесплатно!

Поэтому работники службы безопасности каждого банка перед предоставлением ипотеки обязательного проводят проверку квартиры, находящейся на вторичном рынке.

Проводят ли банки проверку

Обязательно банки занимаются проверкой чистоты сделки, так как по закону все сделки, предполагающие оформление ипотеки, подлежат страхованию, на основании которого гарантируется, что не будет утеряно право собственности заемщиком.

Важно! Жилье может отчуждаться даже после покупки и регистрации, если оно является залоговым, на него претендуют другие граждане или ведется разбирательство, по которому принимается решение об отчуждении в пользу другого лица.

Если возникает такая ситуация, то при наличии страховки заемщик может получить возмещение за уже потраченные средства на покупку недвижимости. Банк при таких условиях теряет свои деньги, поэтому он заранее нацелен на тщательную проверку недвижимости.

Как выполняется процесс

Процедура проверки реализуется в несколько последовательных этапах:

- первоначально работниками банка или страховой фирмы проверяются все документы, переданные потенциальным заемщиком;

- запрашиваются дополнительные бумаги от продавца;

- если отсутствуют нужные документы или возникают даже малейшие подозрения, что сделка является мошеннической, то будет дан отказ в кредитовании;

- банк может запрашивать разные бумаги при необходимости.

Как правильно брать ипотеку? Ответ в видео:

Для многих покупателей использование заемных средств банка выступает в виде дополнительной гарантии того, что сделка является юридически чистой, так как увеличивается количество инстанций, проводящих проверку. Но даже при таких условиях всегда существует вероятность столкнуться с мошенниками.

Сколько длится банковская проверка

Срок, в течение которого рассматривается заявка потенциального заемщика, может быть разным, так как обычно регламентируется внутренними документами любого учреждения.

Стандартно данный процесс варьируется от двух дней до нескольких недель. На него влияют разные факторы, к которым относится объем рассматриваемых документов, загруженность работников банковского учреждения, необходимость запрашивать дополнительные бумаги или другие параметры.

Какие новостройки являются идеальными для банков

Самыми востребованными для банковских учреждений считаются именно новостройки. Это обусловлено тем, что у них отсутствуют прошлые частные владельцы, поэтому покупка реализуется у застройщика.

Как оформить право собственности, если квартира в ипотеке? Читайте тут.

Разрешают банки оформлять ипотеку при покупке квартиры у аккредитованного застройщика, что гарантирует юридическую чистоту сделки.

Идеальные черты

К основным таким параметрам новых квартир, приобретаемых за счет заемных средств банков, относится:

- высокая ликвидность, предполагающая легкость продажи объекта при необходимости;

- надежность застройщика, у которого уже должны иметься сданные объекты;

- наличие необходимых документов для возведения многоэтажки строительной компанией, причем сюда относятся бумаги на землю, разрешение на строительство и другая документация.

Такие значимые требования банков обусловлены тем, что при оформлении ипотеки обязательно покупаемая недвижимость выступает предметом залога, поэтому учреждения желают, чтобы не возникало сложностей с продажей объекта.

Как оценивается жилье на вторичном рынке

Нередко граждане желают приобрести квартиру, находящуюся на вторичном рынке. В этом случае объект подвергается более тщательной проверке.

Оцениваются разные факты:

- определяется степень износа самого строения;

- одобрение обычно получают заемщики, которые желают купить квартиры, находящиеся в доме с кирпичным, каменным или цементным основанием;

- часто банки требуют от потенциальных заемщиков документов, подтверждающих, что не планируется в ближайшее время снос объекта, а также, что он не находится в аварийном состоянии;

- учитывается место расположения строения, для чего рассматривается имеющаяся инфраструктура;

- изучается состояние объекта, площадь самой квартиры, имеющаяся планировка и отделка разных поверхностей в квартире;

- жилое помещение должно иметь отдельный вход, а также обязано быть подключенным к разным инженерным коммуникациям;

- не получится взять заемные средства на покупку квартиры, располагающейся в подвале или цоколе.

Схема проведения ипотечной сделки.

Важно! Если жилье соответствует многочисленным требованиям банка, то оно является привлекательным для учреждения, поэтому охотно выдаются заемные средства для такой покупки. Можно выделить некоторые виды жилплощади, на которые практически невозможно получить одобрение от банка.

К ним относится:

- комнаты в коммуналках, но исключением будет ситуация, когда остальная часть квартиры уже принадлежит потенциальному заемщику, поэтому по итогам покупки предметом залога станет полноценная квартира;

- жилые помещения, находящиеся в общежитиях или малосемейках;

- квартиры в домах, у которых внешние стены сделаны из древесины.

Как происходит оценка квартиры для получения ипотеки? Подробнее здесь.

Каждый банк перед предоставлением заемных средств требует от заемщиков проведения оценки покупаемого объекта. Если продавец устанавливает слишком высокую цену, то не будет одобрена ипотека. Это же относится и к необоснованно низкой цене.

Правовые аспекты процесса

Сделка, предполагающая покупку объекта недвижимости, считается специфической и сложной. Если требуется приобрести квартиру на вторичном рынке, то дополнительно банк будет изучать, не претендуют ли на эту жилплощадь другие лица. Поэтому оцениваются правовые аспекты процедуры.

Учитываются для этого разные моменты:

- юридически жилплощадь должна быть свободной, поэтому в ней не должны быть зарегистрированы посторонние лица;

- не допускается наличие какого-либо обременения;

- прежние владельцы не должны обладать значимыми долгами по квартплате;

- проверяется, не прописаны ли в квартире люди, отказавшиеся от приватизации добровольно, или дети, так как этих граждан выписать из жилья практически невозможно;

- банк выдает отказ в заемных средствах, если один из совладельцев находится в розыске;

- не будет предоставлена ипотека, если после смерти одного из совладельца не прошло больше полугода, так как велика вероятность, что другие люди будут претендовать на объект в качестве наследников;

- при подозрительной истории так же можно ожидать отказа, поэтому если за один год квартира часто продавалась, то можно говорить о наличии значимых подводных камней;

- практически всегда отказывает банк в кредитовании, если планируется покупка квартиры, где прописаны дети, так как если заемщик перестанет вносить платежи по ипотеке, то при конфискации и продаже квартиры можно столкнуться со сложностями за счет вмешательства органов опеки;

- трудности возникают при проживании в объекте инвалидов или пенсионеров, иждивенцев собственников или людей без прописки.

Что именно проверяют банки при выдаче ипотеки? Смотрите видео:

Таким образом, изучению правового статуса уделяется действительно много времени со стороны работников банка, поэтому если заемщики получают отказ в заемных средствах, то можно быть уверенным в наличии серьезных оснований для такого решения.

Как расценивается банками перепланировка

Банки негативно относятся к выдаче средств на покупку недвижимости с перепланировкой, так как обычно значимые изменения в жилье не являются законными.

Как оформить ипотеку онлайн в Сбербанке? Узнаете по ссылке.

Если выявляются незаконные корректировки, то банки требуют в течение полугода от прошлого владельца получить разрешительные документы на эти изменения. Если это невозможно, то надо квартиру привести к прежнему виду.

Если сами владельцы захотят в процессе действия кредитного договора внести разные изменения в недвижимость, то все они должны быть предварительно согласованы с кредитором, так как такие действия могут привести к изменению стоимости объекта.

Если банк дает разрешение на проведение перепланировки, но заемщик все равно выполняет данные работы, то кредитор может подать иск в суд, на основании которого расторгается ипотечный договор или присуждается возврат недвижимости к прошлому состоянию.

Что еще учитывается банками

При изучении всех вышеуказанных факторов можно говорить о том, что банки без проблем выдают средства на покупку жилья в новостройке, построенной надежным и проверенным застройщиком, который заранее будет аккредитован в выбранном банке.

На вторичном рынке желательно покупать квартиру с одним собственником и при отсутствии прописанных других лиц в жилье. Дополнительно учитывается, что квартира должна находиться в свежем доме, обладающем прекрасным состоянием.

Документы для проверкки юридической частоты квартиры. Фото: forumuploads.ru

Важно! Даже если квартира не совсем соответствует требованиям банка, все равно заемщики могут рассчитывать на одобрение.

Какие банки являются лояльными

Существуют банки, которые лояльно относятся к выбору потенциальных заемщиков, поэтому выдают средства даже для покупки не слишком привлекательного для учреждения объекта.

Другие банки строго относятся к проверке недвижимости, поэтому при наличии серьезных негативных параметров просто отказывают в кредитовании. К ним относятся такие крупные банки как Сбербанк или ВТБ24.

Заключения

Таким образом, любой банк перед одобрением ипотеки обязательно проверяет продавца и сам объект. Изучается недвижимость по разным параметрам, поэтому если предоставляются после проверки средства для покупки, то можно быть уверенным в целесообразности такого приобретения и отсутствии высоких рисков потери жилья.

Прочитать еще

Бесплатная консультация

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже: | Оставить отзывnaruki.ru

Получаем квартиру в ипотеку

Отношение российского населения к ипотечным (да и в целом, к кредитным) программам достаточно неоднозначное. Однако если приобрести жилье каким-либо другим «бескровным» способом не представляется возможным, то приобретение квартиры в ипотеку — единственный выход (причем, для основной доли населения). Чаще всего это касается семей, давно и крайне нуждающихся в личном жилье.

Что, в основном, останавливает человека от принятия такого решения, как покупка недвижимости по ипотечной программе?

Естественно, это невысокий уровень дохода. Также немаловажную роль играет психологический фактор — ни один человек не любит жить «в долг» долгие-долгие годы, при этом, уверенности в завтрашнем благополучии и благосостоянии в современном мире практически нет.

Если же все «за» и «против» тщательно взвешены, присутствует уверенность в собственных силах и возможностях, и окончательное решение принято, то главным вопросом для вас становится – как получить ипотеку на квартиру, каким образом она оформляется и что для этого необходимо в первую очередь?

Что представляет собой ипотека?

Ипотека — это приобретение недвижимости на средства банка, которая переходит в его собственность до момента выплаты заемщиком полной суммы кредита. При этом, банк предоставляет возможность пользования данной недвижимостью заемщику с момента предоставления средств и приобретения жилья у продавца.

Главными условиями ипотечного кредитования является выплата первоначального взноса заемщиком в полном размере — по правилам эта сумма может составлять от 10 до 70% от полной стоимости недвижимости. Далее, ежемесячная сумма выплат устанавливается в виде фиксированной цифры, процент переплаты так же является фиксированным и составляет 10-13% в год.

Если какой-либо банк устанавливает наименьшую сумму процента, заранее узнайте, есть ли какие-либо дополнительные комиссионные платы за предоставление ипотеки, так как за счет таких переплат значительно увеличивается стоимость кредита.

Кроме условий предоставления ипотечного кредита необходимо ознакомиться и с условиями погашения задолженностей и штрафов (в случае их возникновения). Лучше ознакомиться с ипотечными программами нескольких банков и выбрать наиболее подходящие и выгодные для вас условия, соответствующие вашим возможностям и исключающие максимальные риски.

После того, как вами выбрана подходящая вам ипотечная программа, наступает очередь банка оценить ваши возможности, надежность и платежеспособность. Только после того, как банк даст «добро» на оформление кредита, вы можете приступить к поиску подходящей для вас (и для банка) квартиры.

На поиск жилья клиенту предоставляется 3 месяца, в течение которых действует предварительное согласие банка на кредит. Искать квартиру можно самостоятельно, но лучше всего предоставить это дело специалистам — риелторам, которые учтут не только ваши личные пожелания, но и условия банка на покупаемую квартиру. Только после того, как необходимый вариант подобран и удовлетворяет требованиям всех сторон, между банком и заемщиком заключается соглашение, которое будет регламентировать права и ответственность сторон на протяжении всего времени кредитования.

Казалось бы, все достаточно просто, однако, это только приближенная обобщенная картина, реализация которой в жизни — гораздо более сложный и утомительный процесс.

Из всех видов кредитования, ипотечное или жилищное кредитование — наиболее сложный процесс, так как суммы, предоставляемые в пользование несравнимо более значительные, чем на покупку какой-либо вещи или бытовой техники. Здесь сложности могут возникнуть практически на каждом этапе предоставления ипотечного кредита.

Рассмотрим более подробно основные этапы покупки недвижимости в ипотеку

1. Определить условия, на которые клиент готов пойти при получении кредитного займа. На этом этапе так же важно грамотно и хладнокровно рассчитать свои возможности и стабильность положения, чтобы уже через пару лет ипотека не переросла для вас в каторгу и кабалу.

Когда вами будут определены кредитующий банк и риелтор, с которым вы будете сотрудничать, определитесь с суммой кредита, на выплаты которого вы готовы пойти. Здесь все зависит от вашей официальной заработной платы, так как кредитующий банк не согласиться пойти на сделку при условии, если ежемесячный платеж по вашему займу будет превышать половину суммы вашего месячного дохода, так как уверенности в вашей платежеспособности будет гораздо меньше. Банк не может пойти на такие риски.

Положительный ответ на получение ипотеки будет реальнее, если приобретаемая квартира будет соответствовать всем требованиям, предоставляемым банком. Так, комнаты в коммунальной квартире, общежитии, малосемейке или бывшей гостинице вряд ли будут одобрены кредиторами, так как подобные варианты не являются соответствующим обеспечением кредитных средств.

Еще одним условием, повышающим ваши шансы на согласие банка, будет и размер суммы первоначального взноса. Чем выше стоимость взноса, тем вероятнее получение положительного ответа на предоставление кредита.

Рассчитывая сумму, которую необходимо будет оплатить в виде ипотечного кредита и процентов по нему, так же нужно быть готовым к различного рода комиссиям, оплате сейфовой ячейки, страхового взноса и прочее. Дополнительные траты могут вылиться в приличную сумму.

2. Сбор и оформление необходимых документов. Пакет документов при оформлении ипотечного кредита гораздо более внушительных размеров, нежели на оформление любого другого вида займа. Это объясняется тем, что собрать нужно будет не только документы, подтверждающие вашу платежеспособность, но и документы на оформляемую недвижимость, список которых сам по себе уже значительный.

Основные документы, которые точно понадобятся при оформлении ипотеки:

- документ, удостоверяющий личность и анкетные данные в банк;

- справка о доходе за полгода, копия трудовой;

- если вы состоите в браке, то потребуется свидетельство о регистрации, копия документа, удостоверяющего личность супруга, копия его трудовой или выписки;

- документы продавца квартиры — паспорт, его копия, правоустанавливающие бумаги на недвижимость, справка из БТИ, паспорта квартиры, дополнительные бумаги из ЖЭКа об оплате всех счетов и задолженностей за квартиру и т.д.;

- кроме основных документов, банк-кредитор имеет право потребовать некоторые справки, подтверждающие ваше психоневрологическое здоровье, отсутствие уголовного прошлого, как вашего, так и членов вашей семьи и другое.

Когда все бумаги, наконец, собраны, они предоставляются на рассмотрение в банк в лице комиссии, которая обязана принять решение по предоставлению или отклонению вашей заявки в течение не более чем 15 дней. Если ответ по вашему запросу будет положительным, смело можно начать поиски подходящей квартиры, оформления ее покупки и т.д.

rieltor-ask.ru