Ипотечный калькулятор — рассчитать ипотеку онлайн 2018 Сбербанк

Ипотечный калькулятор онлайн даст возможность заранее просчитать платеж, который потребуется вносить каждый месяц при погашении займа. Благодаря тому, что заемщик будет заранее проинформирован о том, на какую сумму ему следует рассчитывать, он сможет самостоятельно просчитать удобный срок займа, переплату.

Калькулятор ипотеки:

Ежемесячные платежы

исходя из известной цены квартиры

Ежемесячные платежи

исходя из суммы кредита

Вы можете вводить любые значения

Тип платежей

Аннуитетные

Дифферинцированные

Тип платежей

Аннуитетные

Дифферинцированные

Результаты расчета:

Ежемесячный платеж:

Сумма выплат банку за весь период с учетом процентов:

Величина переплаты:

Процентные ставки по ипотекеИпотека на новостройки от 7,4%

Ипотека на вторичное жилье

- Выберите расчет ипотеки по «По стоимости недвижимости» или «По сумме кредита»

- Введите сумму стоимости приобретаемой недвижимости или сумму кредита

- Введите сумму первоначального взноса (для пункта «По стоимости недвижимости»)

- Срок кредитования

- Процентную ставку (ниже представлены проценты различных банков, от 7,4% до 11,85%)

- Вид платежа — Аннуитетный

Ипотечный калькулятор Сбербанка 2018

В основе ипотечного калькулятора от Сбербанка лежат основные математические формулы, помогающие быстро рассчитать все кредитные показатели. Это актуально для людей, которые желают рассчитать сумму ипотеки на 2018 год в Сбербанке. Результат вычислений получится более точным, если указать достоверную информацию, а поэтому необходимо заранее обратиться в банк для уточнения следующей информации: ставка по кредиту, наличие комиссии за услуги, дополнительные оплаты.

В калькуляторе потребуется еще ввести размер первоначального взноса, но это число уже зависит от возможностей человека, который планирует брать ипотечный кредит.

Процентная ставка по ипотеке

Это важный показатель при расчете любого кредита. Она высчитывается в годовых процентах и указывает, какое их количество начисляется на протяжении года за те деньги, что вы взяли в займ. Но при ипотечном кредите следует учитывать тот факт, что банк их насчитывает не один раз в год, а каждый день на ту сумму, что вы еще должны банку.

Таблица процентных ставок по ипотеке в надежных банках:

| Название банка | Процентная ставка |

|---|---|

| Сбербанк России | от 6% |

| Газпромбанк | от 6% |

| Tinkoff | от 6% |

| ВТБ 24 | от 6% |

| Банк «Открытие» | от 8,5% |

| Абсолют Банк | от 6% |

| Альфа-Банк | от 8,99% |

| Московский Кредитный Банк | от 5,9% |

| Промсвязьбанк | от 11,85% |

| АИЖК | от 6% |

| Райффайзенбанк | от 10,25% |

| Росбанк | от 8,25% |

| Банк «Санкт-Петербург» | от 10% |

| Банк Уралсиб | от 9,9% |

| Ак Барс | от 9,1% |

| Россельхозбанк | от 9,3% |

| Всероссийский Банк Развития Регионов | от 8.9% |

| Российский Капитал | от 6% |

| УБРиР | от 8,9% |

| Бинбанк | от 8,9% |

Калькулятор ипотеки вы найдете на нашем сайте. С его помощью можно без особого труда рассчитать приблизительную сумму, которую вам придется выплачивать ежемесячно. Это поможет каждому определить свои возможности и решить – брать ипотеку или же оставить эту затею на будущее.

Если вы уже пытались рассчитать ипотеку с помощью онлайн-калькулятора, то наверняка заметили, что месячный взнос состоит из 2 частей: проценты и основной долг. Когда долг становится меньше, то и количество процентов уменьшается, но платеж остается таким же, ведь основной долг растет.

В зависимости от первоначальной ставки, условий кредитования и покупаемого типа жилья банки предлагают различные программы ипотеки и годовой процент. Лучше искать вариант с минимальной ставкой, тогда вы переплатите значительно меньше. Ведь разница в 0,5% существенно скажется на ежемесячных взносах и годовой переплате в целом.

Плавающая и фиксированная

Плавающая ставка – непостоянная величина, стандартно рассчитывается по формуле, указанной в договоре кредитования. Состоит из двух частей: одна – плавающая, а вторая – постоянная.

Фиксированная ставка – постоянный процент, который не может изменяться, он не зависит ни от каких факторов. Она остается неизменной на протяжении всего срока.

Платежи: аннуитетный и дифференцированный

Аннуитетный более распространен. Он предусматривает погашение займа равными частями на всем сроке кредитования.

Дифференцированный – вариант, при котором ежемесячный платеж снижается к концу периода.

calc-ipoteka.ru

Как рассчитать, какая будет переплата по ипотеке?

Собираясь обратиться в банк, чтобы оформить кредит на квартиру, значит, пора рассчитать суммы. Специалисты напоминают, что только подготовленному человеку удается отыскать удобную программу. Вследствие этого никогда не стоит упускать мелочей. Все-таки переплата по ипотеке состоит из нескольких основных частей, требующих особого рассмотрения. Соответственно, любая полезная информация прочитывается, чтобы полностью подготовиться к посещению.

Содержание страницы

Из чего состоит переплата по ипотеке

В первую очередь необходимо подумать, как посчитать переплату. Некоторые семьи делают интересный шаг, предпочитая уточнять детали у менеджера. Конечно, такой вариант нельзя отбрасывать, но в отдельных случаях он становится слишком поздним. В этом случае не удается полностью оценить все доступные программы финансовых организаций, поэтому резко возрастает шанс ошибочного выбора. Хотя сначала следует увидеть все пункты.

- Проценты по кредиту;

- Комиссии банка;

- Дополнительные выплаты банку;

- Оплата услуг сторонних организаций.

Когда необходимо посчитать, какая переплата сложится при той или иной сумме кредита, лучше обратить внимание на каждый пункт. Причем далеко не все они рассматриваются служащими в представительстве банка. Так что окончательно подготовиться к предстоящим расходам невозможно.

Проценты по кредиту

Наиболее значимой частью являются проценты по кредиту. Правда, рассчитать их самостоятельно удается лишь единицам. Чаще всего люди неспособны справиться с такой задачей без посторонней помощи, так как не существует единой схемы подсчетов. Конечно, в каждой программе кредитования обязательно указываются годовые размеры, но они напрямую зависят от срока, а это становится непреодолимым препятствием.

Однако на основании этого условия опытные заемщики часто добиваются немалого снижения. Ведь переплата в первую очередь зависит от процентов, поэтому изменение сроков помогает каждому человеку. Если узнать, как рассчитать сумму, удастся подобрать оптимальное количество лет, чтобы спокойно вносить ежемесячные взносы. После простого пересчета очевидна зависимость, подсказывающая, как поступить при подписании договора ипотеки.

Комиссии банка

Комиссия банка перечисляется единожды, но даже к ней необходимо относиться серьезно. Недостаточный подсчет показывает, как человеку не удается приобрести квартиру из-за собственной ошибки. Интересно, что в этом случае семья расстраивается, а ведь ей требовалась лишь небольшая консультация специалиста в филиале. Какие же комиссии получили широкое распространение?

- Комиссия за рассмотрение заявки;

- Комиссия за снятие кредитных средств.

Казалось бы, проценты не так велики, но все же они вносят серьезный вклад в общую сумму. Соответственно, при указании необходимого размера для покупки жилья, придется также указать средства, которые потратятся на комиссии финансовой организации.  Расчет переплаты по ипотеке

Расчет переплаты по ипотеке

Дополнительные выплаты банкам

Ощутимый вклад также делают различные дополнительные выплаты банкам. Причем они сильно отличаются в финансовых организациях, поэтому о них стоит поинтересоваться у менеджера. Практика показывает, что если необходимо рассчитать переплату, забывать об этих подробностях не следует. Дополнительные выплаты же делятся на два вида, которые нужно указать.

- Обслуживание счета;

- Оформление и выпуск пластиковой карты.

Данные пункты выглядят незначительными, пока человек еще не успел познакомиться с прейскурантом цен. Отличным примером является деятельность отдельных банков, которая привела заемщиков к судебным разбирательствам. Они быстро узнали, какая сумма отдается впустую, поэтому им хочется изменить размеры выплат. Действительно, если оформление пластиковой карты является разовыми расходами, то обслуживание счета перечисляется ежемесячно, прибавляясь к общим затратам.

Оплата услуг сторонних организаций

Главным вопросом во всех банках является страховка залогового недвижимого имущества. Дело в том, что размеры необходимых сумм оказываются огромными, поэтому некоторые люди даже отказываются от дорогостоящей квартиры. Причем изменение сроков займа нисколько не влияют на них, так как в будущем перечисления будут требоваться ежегодно.

Интересно, что отдельные банки в условиях договора также указывают обязательное страхование здоровья и трудоспособности заемщика. В результате этого появляется дополнительная статья расходов, создающая серьезные трудности. Избавиться от таких переплат удается исключительно только обращение в иную кредитную организацию.

Также среди сторонних организаций следует указать риэлтерское агентство, которое займется сделкой купли-продажи. Обычно стоимость услуг указывается заранее в виде установленной суммы, но поиски квартиры часто рассчитываются в процентном отношении к ее цене. Вследствие этого размеры перевода оказываются колоссальными, несравнимыми даже с затратами на переселение.

Указанные пункты подсказывают, что самостоятельно справиться с расчетами почти невозможно. Для этого потребуется профессиональное образование кредитного брокера, который отлично разбирается во всех деталях финансовой деятельности банков. Если же халатно отнестись к подобным «мелочам», лучше сразу отказаться от ипотеки, так как ошибочный выбор кредитора превращается в проблему в ближайшем будущем.

Оценка статьи:

Загрузка…moezhile.ru

Ипотечный калькулятор, калькулятор ипотеки

Ипотечный калькулятор производит расчет ежемесячных платежей по ипотеке, процентов по ипотечному кредиту, выплат по комиссиям и страховкам. Составляется график платежей с указанием сумм учитываемых выплат. Калькулятор ипотеки может рассчитывать платежи по аннуитетному или дифференцированному способу. В итогах справа отображается сумма ежемесячного платежа, переплата по процентам, переплата с учетом комиссий, общая стоимость ипотечного кредита.

Обратите внимание на Эффективную процентную ставку, которая с учетом дополнительных комиссий и страховок может быть значительно выше предлагаемой в кредитном договоре ипотеки.

Настройки Кредитного калькулятора ипотекиСпособ расчета

Возможен расчет кредита и платежей по ипотеке, как по Стоимости недвижимости и первоначальному взносу, так и по Сумме кредита. При расчете ипотечного кредита по Стоимости недвижимости сначала рассчитывается сумма ипотечного кредита, при этом проценты и комиссии на первоначальный взнос не начисляются.

Выбор валюты ипотечного кредита

Ипотечный калькулятор может рассчитывать ипотеку в одной из 3-х валют: рубли, доллары или евро.

Срок ипотеки

По умолчанию срок ипотечного кредита необходимо вводить в годах. Срок можно вводить и в месяцах, но необходимо изменить тип срока кредита.

Процентная ставка

Традиционно процентная ставка исчисляется из расчета процентов/год. Изменив настройки ипотечного калькулятора можно рассчитывать платежи исходя из месячной процентной ставки.

Тип платежей

Обычно банки для расчета ипотеки используют аннуитетный метод расчета платежей по ипотечному кредиту (равные ежемесячные платежи). Однако возможен и второй вариант — дифференцированные платежи (начисление процентов на остаток). Используя выпадающее меню, выберите нужный Вам тип расчета платежей. Более подробную информацию о типах и способах расчета смотрите в разделах аннуитетный калькулятор или калькулятор дифференцированных платежей.

Используйте ссылку «дополнительные настройки» для отображения полей формы для ввода и расчета комиссий, страховок, последнего взноса по ипотеке, даты выдачи ипотечного кредита.

Комиссия при выдаче

Одним из условий выдачи кредита на покупку недвижимости многими банками является оплата Комиссии при выдаче или за выдачу ипотечного кредита. Кредитный калькулятор может учесть подобную комиссию в общей стоимости ипотеки и при необходимости разбить комиссию в ежемесячные платежи.

Ежемесячная комиссия

Учитывается в общей стоимости ипотеки и в ежемесячных платежах

Страховка

Страхование кредита и жизни заемщика — дополнительный вариант ежемесячной комиссии. Как правило, банки не учитывают страховку в графике ежемесячных платежей и взымают подобную комиссию на основании дополнительного договора. Однако общая стоимость полученного ипотечного кредита при этом может сильно возрасти. Ипотечный калькулятор онлайн учитывает ежемесячную страховку в общей стоимости ипотеки и в сумме ежемесячного платежа.

Последний взнос

Один из вариантов ипотечного кредита — кредит с последним взносом. При расчете подобного кредита размер ежемесячного платежа ниже за счет уменьшения выплат по основному долгу. Однако проценты на последний взнос так же начисляются и учитываются в ежемесячных выплатах.

Дата выдачи

По умолчанию используется текущая дата, но можно выбрать любую удобную. Функция удобна при работе с графиком платежей по ипотеке.

Дата первого платежа

Изначально используется текущая дата, для удобства работы с графиком платежей по ипотеке выберите необходимую.

www.calculator888.ru

Ипотечный калькулятор — рассчитать ипотеку онлайн

Ипотечный калькулятор продуман до мелочей. Поэтому с его помощью вы сможете рассчитать ипотеку онлайн, вне зависимости от того, каковы начальные условия. Мы предлагаем возможность произвести расчет с помощью нашего ипотечного калькулятора по одному из четырех критериев: стоимости жилья, когда необходимо будет также указать первоначальный взнос; зарплате — исходя из дохода, вы будете знать на какую сумму можете рассчитывать; сумме кредита и ежемесячному платежу.

Какой бы из четырех доступных критериев вы не определили, как основной, также потребуется указать срок ипотечного кредита, который варьируется от 1 года до 35 лет, а также процентную ставку по ипотеке в диапазоне от 5 до 35%.

- Расчет по:

- стоимости жилья

- зарплате

- сумме кредита

- ежемесячному платежу

РАССЧИТАТЬ ИПОТЕКУ

| Сумма которую вы экономите при обращении к нам | —- | — | — | — |

РАССЧИТАТЬ ИПОТЕКУ

| Сумма которую вы экономите при обращении к нам |

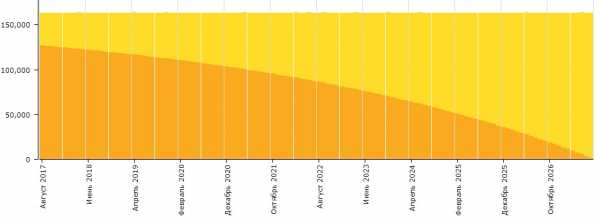

График платежей по ипотеке

РАССЧИТАТЬ ИПОТЕКУ

| Сумма которую вы экономите при обращении к нам |

РАССЧИТАТЬ ИПОТЕКУ

| Сумма которую вы экономите при обращении к нам |

В наше время для большинства людей ипотека является единственным доступным способом покупки жилья. Ведь собрать быстро нужную сумму для многих – нереально. А вот ежемесячно выплачивать частями – вполне по силам. Тем более что сроки ипотечного кредита могут достигать 35 лет, а процентная ставка может устанавливаться самим покупателем жилья.

Но перед тем как окунуться в ипотеку, каждый человек хочет знать: сколько надо будет платить каждый месяц, какая сумма будет уплачена в итоге и какова будет переплата. Получить ответы на эти вопросы можно, если вы знаете стоимость жилья и размер первоначального взноса. Но для этого требуется либо идти в банк, либо самостоятельно производить расчеты, исписывая несколько листов бумаги. Хотя, правильно будет сказать – требовалось, до недавнего времени. Поскольку ипотечный консультант «IPOTEKON» разработал и предлагает вашему вниманию калькулятор ипотеки, который производит все необходимые расчеты, а на экран монитора клиента выводит требуемый результат.

Все результаты выводятся в удобной и понятной таблице. Вы можете в любой момент изменить один из параметров или произвести расчет по другому критерию, что даст возможность сравнить результаты и определить, какой тип ипотеки будет наиболее выгодным с финансовой точки зрения. А при необходимости, вы можете посмотреть график, согласно которому будут осуществляться платежи, нажав на одноименную кнопку.

В целом, калькулятор имеет практичный интерфейс, высокую скорость работы. Он поможет каждому, кто хочет просчитать ипотеку, сэкономить свое время и получить реальный результат.

ipotekon.ru

ИПОТЕЧНЫЙ КАЛЬКУЛЯТОР

Ипотечный калькулятор произведет online расчет ежемесячных платежей и сумму ипотеки по условиям на 2019 год. Как выбрать ипотечный кредит с наименьшей переплатой? Чтобы рассчитать ипотечный кредит и получить подробные данные о нем, сегодня совершенно не обязательно наносить визит в банк. Достаточно запустить калькулятор ипотеки, который осуществляет расчеты в режиме онлайн. В специальные поля формы, которые отобразятся на экране, нужно ввести все данные, необходимые для расчета и нажать соответствующую кнопку.

Результаты расчета

Если вы намереваетесь взять ипотечный кредит на приобретение квартиры в новостройке или на вторичном рынке, покупку или строительство частного дома, то после ввода затребованных системой данных вы получите следующую информацию:

- общая стоимость квартиры с учетом выплачиваемых банку процентов;

- сумма удорожания кредита;

- размер ежемесячного платежа, который рассчитывается либо по дифференцируемой, либо по аннуитетной системе. Рекомендуем выбирать второй вариант, с которым Сбербанк работает в подавляющем большинстве случаев.

Чтобы рассчитать все предельно точно, очень важно вводить достоверные сведения о будущем кредите, поэтому рекомендуем подробно изучить всю доступную информацию о нем, узнать процентную ставку, которая будет применена в конкретно вашем случае.

Для начала определитесь, что на этом этапе для вас важнее:

- Определить максимальную сумму кредита, исходя из вашего ежемесячного дохода в 2019 году. Здесь вы сможете определиться, что важнее: максимальная сумма займа или возможность не изменять комфортный образ жизни после выплаты части ежемесячного взноса.

- Размер переплаты. Он может превышать в 2-3 и более раз (в основном зависит от срока кредитования) сумму заема, но необходимо понимать, что сюда косвенно входят стоимость удобства проживания в своей квартире уже сейчас и возможность в конце погашения кредита получить её в собственность.

Условия и процентные ставки на ипотеку в Сбербанке в 2019 году

Акция на новостройки

| Валюта | Мин. ставка | Макс. сумма | Макс. срок | Цель кредита | Мин. первоначальный взнос |

|---|---|---|---|---|---|

| рубли | 7.4% | — | до 30 лет | кв. в новостройке,кв. в строящемся доме,апартаменты | 15% |

Молодые семьи

| Валюта | Мин. ставка | Макс. сумма | Макс. срок | Цель кредита | Мин. первоначальный взнос |

|---|---|---|---|---|---|

| рубли | 9.4% | — | до 30 лет | кв. на вторичном рынке,кв. в новостройке,кв. в строящемся доме | 15% |

Военная ипотека — приобретение готового жилья

| Валюта | Мин. ставка | Макс. сумма | Макс. срок | Цель кредита | Мин. первоначальный взнос |

|---|---|---|---|---|---|

| рубли | 9.5% | 2 220 000 | до 20 лет | кв. на вторичном рынке,дом/коттедж с землей | 20% |

Военная ипотека — приобретение строящегося жилья

| Валюта | Мин. ставка | Макс. сумма | Макс. срок | Цель кредита | Мин. первоначальный взнос |

|---|---|---|---|---|---|

| рубли | 9.5% | 2 220 000 | до 20 лет | кв. в строящемся доме | 20% |

Рефинансирование

| Валюта | Мин. ставка | Макс. сумма | Макс. срок | Цель кредита | Мин. первоначальный взнос |

|---|---|---|---|---|---|

| рубли | 9.5% | 5 000 000 | до 30 лет | рефинансирование | 0% |

Приобретение готового жилья

| Валюта | Мин. ставка | Макс. сумма | Макс. срок | Цель кредита | Мин. первоначальный взнос |

|---|---|---|---|---|---|

| рубли | 9.9% | — | до 30 лет | дом/коттедж с землей,дом/коттедж,комната,кв. на вторичном рынке | 15% |

Загородная недвижимость

| Валюта | Мин. ставка | Макс. сумма | Макс. срок | Цель кредита | Мин. первоначальный взнос |

|---|---|---|---|---|---|

| рубли | 10% | — | до 30 лет | земельный участок,дачный/садовый дом с землей,объект незавершенного строительства | 25% |

Строительство жилого дома

| Валюта | Мин. ставка | Макс. сумма | Макс. срок | Цель кредита | Мин. первоначальный взнос |

|---|---|---|---|---|---|

| рубли | 10.5% | — | до 30 лет | строительство дома | 25% |

Обзор условий кредитования

Это важнейший показатель при расчёте. Каждый банк предлагает свои кредитные программы, условия кредитования: не только «вкусные», но и скрытые. Задача калькулятора — снять «красивую обёртку» и показать реальные цифры, суммы платежей.

- Ипотека с государственной поддержкой. Доступна для социально незащищённых семей (малообеспеченные, многодетные семьи), молодых семей и молодых специалистов. Рассчитывается по ставке 11,9% годовых при первичном взносе не менее 20%.

- Целевые программы. Программы частично финансируются государством с целью социальной защиты отдельных категорий граждан (военнослужащих, ученых, учителей, владельцев сертификатов «материнский капитал») и стимулирования развития строительной отрасли. Ставки от 11%.

- Ипотека на готовое жильё. Без льготных программ оформляется по процентной ставке 13-13.5%.

- Кредит на строящееся жильё. Ипотека на новостройку без государственной поддержки рассчитывается от ставки 12.5% годовых и выше.

- Кредит на строительство дома. Для физических лиц учитывайте ставку 13-14% годовых.

- Ипотека за загородную недвижимость (если вы решили взять загородную ипотеку в 2017 году, рассчитать сумму ипотеки на калькуляторе можно по ставке от 12,5%).

Процентная ставка в 2019 году

Реальная процентная ставка часто отличается от декларируемой и может уменьшаться, но чаще увеличивается:

- Снижение ставки для зарплатных клиентов. Держатели зарплатных карт могут рассчитывать на снижение ставки на 1-3%.

- Удорожание из-за отсутствия страхования (+ 0,5-1% за каждый вид страховки). Стоимость недвижимости со временем подвержена колебаниям. Банки страхуют риски, предоставляя ипотечные кредиты на длительный срок.

- Удорожание за регистрацию объекта недвижимости до регистрации ипотеки + 1%. Банки несут риски, перечисляя деньги продавцу недвижимости, не имея документа о её регистрации.

- Платежеспособность заемщика. Кредитная ставка может быть увеличена, если банк посчитает показатели платежеспособности заемщика недостаточно убедительными.

- Количество предоставленных документов. Кроме обязательных документов для получения ипотечного займа, банк может потребовать дополнительные документы на своё усмотрение. Например, если кредит выдается без справки 2НДФЛ, его цена возрастает на 2-3%.

Срок погашения кредита

Рекомендуется самим выбрать срок погашения кредита (от 5 до 30 лет), исходя из комфортной суммы ежемесячного платежа: она не должна превышать 40% вашего дохода. Всё это умеет ипотечный калькулятор.

Банки не любят краткосрочные (до 5 лет) сроки кредитования. Это большая нагрузка на заемщика, и в случае неблагоприятных обстоятельств банк получит ещё одни проблемный кредит в своём портфеле и потерю доходов. А вот ваша готовность к долгосрочной ипотеке говорит о серьёзности намерений, готовности нести разумную тяжесть возврата заема стабильно длительный срок. Конечно, сумма возврата среднесрочного(10-15 лет) кредита может в 2-3 раза превысить сумму краткосрочного. Но это плата за вполне комфортные условия проживания уже сейчас при не очень высоких доходах.

Первоначальный взнос

Один из самых острых вопросов. Не так пугает сама ипотека, как необходимость накопить средства на первоначальный взнос. А это немалая сумма: минимум 15-20 % заемных средств. Если в текущий момент есть трудности с первоначальным взносом, начните откладывать ежемесячную сумму прямо сейчас, как будто вы уже получили ипотечный кредит. За какой срок вы сможете собрать необходимую сумму? И здесь вам тоже поможет калькулятор ипотеки 2017.

Чем больше первоначальный взнос, тем меньше бремя кредита, выше ваши шансы получить положительного решение банка для выдачи кредита.

Типы платежей

Для возврата займа банки предлагают два типа платежей: аннуитетный и дифференцированный.

Аннуитет предполагает равные ежемесячные взносы (возврат начисленного процента и основной заемной суммы) на протяжение всего срока кредитования. Он дисциплинирует, это удобно для долгосрочной ипотеки. Не нужно держать в голове лишние цифры. Это вид платежей наиболее популярен.

Дифференцированный платеж предполагает ежемесячное гашение заемной суммы равными долями и начисление процентов только на оставшуюся часть. Поэтому вначале платежи будут больше, но с постепенным уменьшением к концу кредитного срока. Этот вид платежей выбирают заемщики с хорошим уровнем доходов или планирующие досрочное погашение кредита.

Выберите наиболее удобный для вас тип платежей, и калькулятор покажет вам график платежей и состав ежемесячного взноса.

Итак, калькулятор помог вам рассчитать сумму ипотеки, выбрать в режиме онлайн выгодный банк-кредитор. Важный этап позади. Поздравляем!

Но чтобы получить займ в выбранном банке, нужно пройти ещё несколько этапов, необходимо понимание этого процесса. И к нему нужно основательно подготовиться.

Готовим необходимые документы

Если ваши намерение брать жильё окончательное, наберитесь терпения, чтобы собрать необходимые документы. На это может уйти от 2-х до 4-х месяцев. На самом деле, не нужно собирать все документы сразу. Для получения предварительного положительного решения банка нужно предоставить лишь самые необходимые:

- Анкета-заявка установленного образца. Её можно скачать на официальном сайте банка или взять в любом его отделении у кредитного специалиста. Второй вариант предпочтительнее, т.к. прояснятся многие вопросы, станет легче двигаться дальше.

- Паспорт. Здесь всё понятно.

- Сведения о трудоустройстве. Копия трудовой книжки, копия трудового договора, справка с места работы с указанием должности и общего трудового стажа. Для предпринимателей — свидетельство о государственной регистрации в качестве индивидуального предпринимателя.

- Официальное подтверждение ваших доходов: справка по форме 2-НДФЛ или по форме банка для физических лиц, работающих по найму. Любые дополнительные доходы, которые можно подтвердить документально, повысят ваши шансы получить положительное решение по ипотечному кредиту.

На следующем этапе необходимо собрать документы по залогу (приобретаемому жилью) как от продавца, так и от покупателя. Кроме того, если вы участвуете в специальных льготных программах ипотечного кредитования, в каждой предусмотрены дополнительные документы.

Советуйтесь с кредитным специалистом в отделении банка: какие справки заказывать в первую очередь, а какие позже. Ведь на все сборы вам даётся 4 месяца, а некоторые справки имеют срок действия всего 1 месяц.

Обязательные и дополнительные условия для получения кредита

С целью избежать финансовых рисков, банки предъявляют к потенциальным заемщикам определённые обязательные требования:

- Наличие средств для первоначального взноса. Как правило, не менее 20% от всей суммы кредита. Так банки страхуют риски невозврата кредитных средств. В редких случаях некоторые банки выдают ипотечные кредиты без требования первоначального взноса.

- Гражданство Российской Федерации и расположение приобретаемого жилья на территории РФ. В редких случаях банки кредитуют нерезидентов, но на специальных условиях.

- Ограничения по возрасту заемщика: не моложе 21 года, не старше 55-75 (максимальный возраст на момент погашения кредита) лет.

- Минимальный непрерывный стаж работы на последнем месте: от 3 до 6 месяцев. Это требование в какой-то мере характеризует стабильность трудовой занятости потенциального заемщика.

- Присутствие при подписании договора купли-продажи супруга/супруги и других собственников жилья. Согласно ст. 34 Семейного кодекса РФ, имущество, приобретённое в браке, принадлежит обоим супругам, поэтому нужно согласие на передачу приобретаемого жилья в залог всех собственников (жильё будет находиться в залоге у банка кредитора до полного возврата займа).

- Обязательная предварительная оценка приобретаемой недвижимости оценочными компаниями, аккредитованными банком-кредитором.

- Обязательное страхование приобретаемой недвижимости. Согласно законодательству России любое имущество, которое оформляется в залог, в обязательном порядке должно быть застраховано.

- Регистрация залога приобретаемой по кредиту недвижимости в Росреестре (статья 11 закона о залоге).

Досрочное погашение, рефинансирование, реструктуризация

Просчитав на калькуляторе предложения нескольких банков и выбрав банк, обязательно учитывайте, как банк относится к досрочному погашению, рефинансированию, реструктуризации кредита, изменению условий кредитования. Как правило, банки с большим портфелем кредитов (Сбербанк России, ВТБ и другие) имеют возможность нивелировать доходы между рабочими и проблемными кредитами и лояльно относятся к временным трудностям заемщика. Пересчитать график платежей на новых условиях вам тоже поможет ипотечный калькулятор.

Отправляясь на встречу с кредитным специалистом помните, что кредит нужен вам, а банк желает получить дисциплинированного заемщика на длительный срок. Именно такое впечатление и нужно произвести. Желаем вам получить выгодные персональные условия кредитования ипотеки.

Выберите банк

www.kreditnyi-kalkulyator.com

Как снизить переплату по ипотеке 🚩 ипотека переплата 🚩 Ипотека

SwetalanaЭксперт + Предприниматель + Финансист

7600

161 подписчик

СпроситьОбычно переплата по ипотечному кредиту получается значительная. Но у заемщиков всегда есть возможность сократить собственные издержки и снизить размер переплаты.

Статьи по теме:

Вам понадобится

- — описание кредитных ипотечных программ;

- — заявление на получение ипотеки;

- — пакет документов на получение ипотеки.

Инструкция

Первоначально сравните несколько кредитных программ и выберете наиболее оптимальные предложения с точки зрения процентной ставки. Стоит учесть, что многие банки предлагают льготные ставки для определенных категорий заемщиков и своих зарплатных клиентов.

Необходимо обращать внимание не только на процентную ставку по кредиту, но и на тип платежей. Более выгодным являются дифференцированные платежи, которые предполагают погашение основного долга по кредиту одновременно с процентами. Но первоначальные платежи по такому кредиту будут выше, чем по аннуитетной схеме выплат, которая предполагает погашение кредита равными частями. Так, по ипотеке на сумму 2.5 млн. р. сроком на 15 лет с процентной ставкой 12.5%, по аннуитетной схеме ежемесячный платеж составит 30 813 р., а переплата – 3048337 р. По дифференцированной — ежемесячный платеж составит от 14036 до 40283 р., переплата – 2357087 р. Выгода составит около 700 тыс.р.

Еще один способ снижения затрат предполагает, что вы самостоятельно будете заниматься страхованием и проведением оценки объекта недвижимости. Это позволит сократить размер переплат по дополнительным расходам, с которыми сопряжено оформление ипотеки. Рекомендованные банками страховые и оценочные компании зачастую предлагают повышенные тарифы, которые невыгодны заемщику.

Помните, что оформлять ипотеку необходимо в той валюте, в которой вы получаете основной доход. Несмотря на то, что валютная ипотека отличается более низкими процентными ставками, она может стать менее выгодной для заемщиков вследствие колебаний курса валют.

Предложение от нашего партнера

Видео по теме

Обратите внимание

Процентная ставка зависит и от размера первоначального взноса. Учтите, что чем большей суммой средств вы располагаете, тем более выгодным будет для вас кредит.

Полезный совет

Оцените свои возможности на получение социальной ипотеки, которая предполагает государственное субсидирование на часть стоимости жилья. Такие программы позволяют получить государственную помощь при покупке квартир молодым семьям, военным, ученым и учителям. Также можно использовать материнский капитал как первоначальный взнос по ипотечному кредиту, что позволяет снизить сумму ипотеки и переплаты по ней.

Совет полезен?

Распечатать

Как снизить переплату по ипотеке

www.kakprosto.ru