Налог на дарение квартиры в 2018 году

В статье пойдет речь о налоге при дарении недвижимости. Что это за процедура. На кого разрешено оформлять дарственную, и платится ли при этом налог – далее.

Дарение – сделка, которая осуществляется на безвозмездных основаниях. Но данное имущество выступает предметом, облагаемым налогами. Надо ли платить налог при дарении квартиры?

Общие моменты

С юридической стороны дарение считается сделкой, когда даритель передает квартиру одаряемому бесплатно.

Для нового владельца это экономическая выгода, поэтому необходимо выплатить налоговый платеж.

Простыми словами, это прибыль, которая образовалась в результате того, что одаряемый сэкономил деньги, которые бы передал продавцу в процессе покупки жилья.

Договор дарения действует неограниченное время. После регистрации перехода прав собственности дарение признают осуществленным.

До этого момента стороны могут передумать, отменив сделку. После регистрации прав отменить сделку уже нельзя.

Обещать подарить недвижимость после смерти не разрешено законом. Одариваемым не может выступать:

| Несовершеннолетний или недееспособный | Даже если даритель – опекун или один из родителей |

| Если сторонами сделки выступают | Коммерческие организации |

| Если даритель лечится | В стационаре или пребывает в доме престарелых, а одариваемый – сотрудник этой организации |

| Государственным служащим | — |

Если даритель владеет только долей квартиры, то чтобы оформить дарственную, необходимо заручиться согласием остальных владельцев.

Договор можно составить самостоятельно или с помощью юриста. Лучше сделать это с профессионалом. Он составит соглашение, которое отвечает требованиям законодательства.

Если в договоре обнаружат хотя бы 1 ошибку в правописании, то его признают недействительным, а сделку не зарегистрируют. По новому закону дарственную можно оформить в любом городе.

Что это такое

| Договор дарения (дарственная) | Соглашение в письменном виде, на основании которого владелец недвижимости передает ее во владение другому лицу бесплатно. Оформление договора регулируется законодательством и Гражданским кодексом. Передается недвижимость по договору без каких-либо условий |

| Цель договора дарения | Передать квартиру в собственность другому лицу. Сроки действия такого соглашения не ограничены. Правильно оформив, договор будет действовать бессрочно, чтобы являться гарантией правомерности получения жилья одариваемым |

Если договор составляется в пользу несовершеннолетнего ребенка, то по закону он не имеет права самостоятельно его подписывать. За него это делают родители или опекуны.

Данные представителя несовершеннолетнего также вносятся в договор. Дарителем выступать несовершеннолетний не может.

На кого можно оформить дарственную

Оформить дарственную на недвижимость разрешается на любое лицо – того, кого выберет собственник квартиры. Однако, имеются исключения.

Касаются они государственных служащих и прочих должностных граждан, которым нельзя принимать подарки, кроме как от близких родственников.

В то же время законодательством предусмотрен перечень граждан, которым нельзя выступать в качестве дарителя:

| Несовершеннолетние или недееспособные | Требуется согласие законных представителей |

| Представители по закону | Если имущество является собственностью подопечных |

Дарственную разрешено оформлять даже на несовершеннолетнего, но его интересы обязаны представлять родители или опекуны.

Нормативная база

Сделка регламентируется главой 32 Гражданского кодекса и Федеральным законом «О благотворительной деятельности…», принятым 11 августа 1995 года.

В соответствии с 575 и 576 статьями Гражданского кодекса, сторонами сделки могут выступать и физические, и юридические лица.

Согласно 224 статье Гражданского кодекса, размер налога при дарении равен 13%. Список лиц, входящих в категорию «близкие родственники» содержится в 14 статье Семейного кодекса.

Нужно ли платить налог при дарении квартиры

На квартиру, полученную по дарению, с одариваемого взимается налог. При этом важно установить, являются ли стороны сделки родственниками – супругами, родителями с детьми, дедушками (бабушками), братьями и сестрами.

Эти лица налог не платят. Остальные граждане обязаны выплатить налог. Чтобы его оплатить, необходимо выполнить несколько действий:

Рассчитывая сумму, необходимо помнить следующее:

| От данного типа налога не освобождаются граждане | Которые являются льготниками по другим типам налогов – пенсионеры, инвалиды и несовершеннолетние |

| Налоговую базу определяют налоговики | В размере стоимости квартиры на рынке недвижимости |

| В случае уплаты налога | С подаренного жилья вычета по налогам нет |

Налоговая декларация сдается до 1 апреля следующего года после получения подарка.

При неисполнении обязательства по уплате налога предусмотрена такая ответственность:

| Если декларацию подали не вовремя или вовсе не предоставили | То нарушителю грозит штраф размером 5% от суммы налога |

| Если декларацию не подали | И не уплатили налог, то грозит штраф размером 20% от суммы платежа |

| Кроме штрафа | Уплачивается пеня |

| Если декларацию подали вовремя | Но налог не оплачен вовремя, то взимается только пеня |

Если одаряемый согласился принять квартиру, то он должен ответственно подойти к оплате налога.

Преимущества сделки

К преимуществам процесса дарения недвижимости относятся:

| Легкое оформление | Договор допустимо оформлять не только через нотариуса, но и самостоятельно. Процедура занимает не более 1 месяца |

| Возможность обойти законные ограничения на продажу доли квартиры | Переоформив свою долю в дарственную, остальные собственники лишаются права первостепенного выкупа |

| Как только дарственная подписана | Одариваемый становится законным владельцем жилья. Дожидаться, пока права собственности будут зарегистрированы, не нужно |

Заверение договора у нотариуса необязательно, дополнительные затраты отсутствуют.

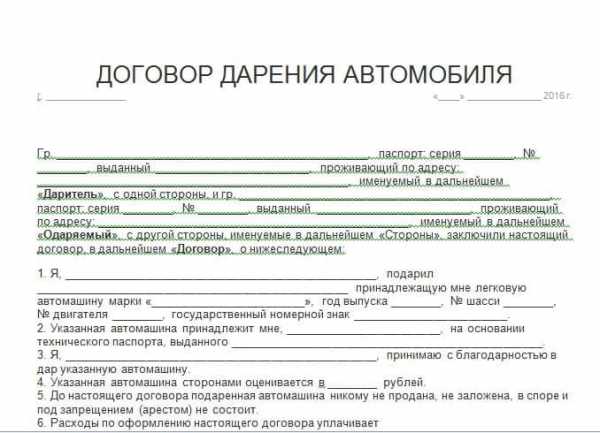

Составление договора

Дарственную составляют в письменном виде. Его может составить нотариус, юрист или даритель самостоятельно – ограничений по этому поводу нет.

В соглашении обязательно указать, что имущество не находится под арестом или в залоге, что на него не посягают третьи лица.

Требования к составлению договора:

- обязательно письменная форма;

- указать, где и когда заключена сделка;

- отобразить полную информацию сторон соглашения;

- указать, где находится объект, размер его площади и прочие данные;

- обозначить правоустанавливающие документы на квартиру;

- наличие подписей сторон или их представителей;

- в тексте дарственной не должно быть никаких условий либо обязательств;

- указать, что необходимо зарегистрировать права собственности.

Чтобы подготовить дарственную, следует собрать такие справки:

Потребуются не только оригиналы справок, но и их ксерокопии. Договор вступает в силу сразу же после подписания, но права собственности переходят к новому владельцу только после регистрации прав.

Особенности договора дарения:

| По дарственной не предусмотрено никаких обязанностей со стороны одариваемого | Если имеются встречные обязательства, то такой договор дарением не признается |

| В соглашении нельзя указывать | Что недвижимость станет собственностью одаряемого после смерти дарителя |

| Получающий вправе отказаться от подарка в любой момент | До момента передачи |

| Даритель также может передумать | И вернуть себе квартиру |

| Дарственную не вправе составлять | Несовершеннолетние и недееспособные граждане |

| Налог с договора дарения квартиры | Близким родственникам не взимается |

Невыполнение этих пунктов делает соглашение недействительным.

Какова сумма взыскания при дарственной на недвижимость

Налоговый кодекс гласит, что налоги на подарок взимаются только с одаряемого. Главный вопрос – облагается ли дарственная налогом?

Видео: дарственная, дарение недвижимости

Налог обязан оплатить каждый гражданин Российской Федерации, резиденты или нерезиденты, если они получили дар, который относится к налогооблагаемым.

Для резидентов размер налога – 13%, для нерезидентов – 30%. Имеются хитрости, помогающие избежать уплаты налога.

Самым доступным вариантом является оформление стандартного договора купли-продажи. Но он не должен подразумевать фактическую передачу финансов.

При этом даритель должен быть владельцем квартиры не меньше 3 лет, иначе ему придется выплачивать подоходный налог 13%.

Кто освобождается от выплат

Законодательством установлен перечень лиц, которые не платят налог. В основном, это близкие родственники, один из которых выступает дарителем:

| Супруг | Чтобы подтвердить это, необходимо в налоговую службу предъявить оригинал (чтобы ознакомиться) и ксерокопию (чтобы сдать) свидетельства о заключении брака. Если документ утерян, супружество придется доказывать через суд |

| Родитель или ребенок | Усыновленные также входят в эту категорию |

| Дедушка или бабушка | — |

| Братья и сестры | Как родные, так и сводные |

Работники Посольства и их близкие родственники также не уплачивают данный налог. Об этом говорится в Международной венской конвенции.

Близким родственникам не нужно платить налог, но они обязаны оплатить пошлину, услуги нотариуса и за оформление договора.

Если в течение 3 лет получатель подарка пожелает продать квартиру, то ему придется заплатить 13% от ее стоимости в казну государства.

Таким образом, получая в дар квартиру, одариваемый обязан выплатить государству налог. Однако, если сделка осуществляется между близкими родственниками, то налог не уплачивается.

Регистрируется сделка специальным органом, который находится по месту расположения квартиры. Таким органом может выступать Многофункциональный центр или Росреестр.

jurist-protect.ru

Налог на дарение — кто и как должен его выплачивать

Налог на дарение взимается практически после каждой сделки. Но в законе предусмотрены некоторые исключения, благодаря которым дарственная оформляется действительно безвозмездно. Дарение тоже считается прибылью физического лица, поэтому облагается НДФЛ, который зависит от степени родства, стоимости наследуемого имущества и других признаков.

Содержание:

- Кто является близкими родственниками

- Размер налога на дарение

- Необходимо ли платить в бюджет при дарении автомобиля

- Кто обязан уплатить налог на дарение

- Список всех статей рубрики

Кто является близкими родственниками

По последним изменениям в законодательных актах от уплаты налога по договору дарения освобождают близкий родственников. К числу таковых относят:

- супругов,

- детей и родителей,

- внуков и бабушек (дедушек),

- братьев и сестер.

Остальных родственников (тетей, дядей, двоюродных братьев и сестер, племянников и др.) к разряду близких не относят. То есть налог на дарение земельного участка, квартиры, автомобиля или иной собственности они обязаны уплатить.

Размер налога на дарение

Стоит сразу оговорить, что при выплате налога на подарок льгот не предусмотрено. Следовательно, вне зависимости от степени родства (за исключением близких родственников), выплачивается в соответствии с действующим законодательством (без льгот).

Освобождают от НДФЛ только близких родственников. Остальные же выплачивают по следующим правилам:

- Налоговая ставка для резидентов Российской Федерации составляет 13% от суммы полученного имущества. Его стоимость рассчитывается согласно справкам, взятым у различных организаций (например, БТИ). Причем гражданин сам должен позаботиться о размере выплат и произвести их в установленный срок.

- Нерезиденты Российской Федерации при получении имущества в дар выплачивают налог в размере 30% от стоимости полученного имущества.

Очень важно понимать, кто является резидентом Российской Федерации, а кто нерезидентом. Так, резидент – это не обязательно лицо, являющееся гражданином России. Резидентом признают и лиц, имеющих вид на жительство в РФ. При этом россиян, имеющих двойное гражданство и проживающих более 183 дней в году за границами России, признают нерезидентами.

Некоторые пытаются избежать выплат, поэтому заключают не дарственную, а договор купли и продажи. При этом деньги на самом деле никто друг другу не выплачивает. Такие сделки обычно производятся между родственниками, ведь налога в 13% в таком случае удастся избежать. Но подобные схемы являются незаконными.

Также стоит отметить и то, что налоговые органы достаточно часто раскрывают подобные обманные схемы (особенно между родственниками). Подробнее про это в данной статье.

Необходимо ли платить в бюджет при дарении автомобиля

Да, налог на дарение автомобиля уплачивается, как и на другое имущество, полученное в дар. Не уплачивают в бюджет только близкие родственники.

Но и в этом случае имеются некоторые интересные особенности, о которых следует знать. Например, если близкий родственник продаст автомобиль в течении 3 лет, то налог ему все-таки придется уплатить.

Кто обязан уплатить налог

Налог на дарение должен уплатить тот, кто получил в дар собственность. То есть лицо, на которое была оформлена дарственная. Но как определить стоимость имущества, с которого должен быть уплачен налог на дарение недвижимости?

Стоимость определяется согласно различным справкам, которые берут в БТИ и других организациях.

Очень интересен и тот факт, что законодательно не установлено, кто обязан оценивать имущество. Поэтому на всякий случай пригласите и независимые организации. Ведь иногда БТИ специально завышает стоимость, чтобы гражданин уплатил больший налог, который зависит непосредственно от стоимости собственности.

Из видео, представленного ниже, можно узнать, что лучше оформить — дарственную или завещание — и в каких случаях это стоит делать:

Список всех статей рубрики

grazhdaninu.com

Нужно ли платить налог при дарении квартиры, советы юристов

Правила налогообложения сделок с недвижимостью всегда являлись актуальной темой как для физических, так и юридических лиц.

Рассмотрим данную тему подробнее. В конце публикации также мы предложим типовые формы необходимых документов по дарению.

Наши специалисты в сфере налогообложения дарения квартиры готовы прийти к вам на помощь и осуществить дополнительные бесплатные консультации.

Для получения бесплатной юридической помощи достаточно заполнить заявку и наш специалист самостоятельно свяжется с вами.

Нужно ли платить налог при дарении квартиры

Платить или не платить налог? Ответ на этот вопрос зависит от того кем вы являетесь: дарителем или одаряемым по договору дарения квартиры.

1. Налогообложение нового собственника квартиры.

Получение в дар квартиры расценивается действующим законодательством как получение дохода в материальной форме.

Такой доход подлежит налогообложению. Размер и порядок взыскания такого налога зависит от следующих факторов:

- степени родства участников сделки,

- преимущественного места проживания одариваемого,

- размера или оценки рыночной (инвентаризационной) стоимости квартиры.

Налог подлежит выплате в бюджет государства через перечисление необходимых денежных средств на расчетный счет налоговой инспекции по месту регистрации одариваемого.

Необходимо учитывать следующее обстоятельство, что порядок оценки недвижимого имущества не регламентирован действующим законодательством. По этому, новый владелец может самостоятельно выбрать такую форму:

- инвентаризационную оценку квартиры,

- рыночную оценку квартиры,

- кадастровую оценку квартиры.

Близкие родственники, в соответствии с действующими нормами права, вообще освобождены от уплаты такого налога.

Не маловажное значение также имеет постоянное место проживания плательщика налога. Если такое лицо преимущественно проживает на территории России, то размер такого налога составляет 13 % от стоимости принятой в дар квартиры. В иных случаях размер налога составляет 30 %.

2. Налогообложение дарителя.

В случае совершения такой сделки, в соответствии с действующим налоговым законодательством нашего государства, даритель освобожден от уплаты каких-либо налогов при дарении квартиры.

Однако, переход права собственности к новому владельцу не освобождает прежнего собственника от уплаты налога на недвижимость, и иных сборов и платежей за периоды владения отчужденной квартирой, а также иных долговых обязательств связанных с владением описываемой недвижимостью.

uristhome.ru

Нужно ли платить налог по договору дарения

Расчет налога при дарении квартиры и порядок оплаты

После регистрации договора дарения, одаряемый (он же новый собственник квартиры, но будем называть его так) должен до 30 апреля следующего года после даты сделки посетить налоговую инспекцию для заполнения и представления налоговой декларации о доходах за прошедший учетный период.

Размер налогов при оформлении дарственной на квартиру

База определяется по каждому виду доходов. Базой для недвижимости является кадастровая стоимость, но не везде. Этот показатель предусмотрен в 72 регионах, в других субъектах налог рассчитывается от инвентаризационной стоимости. Информацию о том, от какой цены по регионам считаем платеж можно посмотреть на портале ФНС.

Налог на дарение

Расчет суммы, необходимой для уплаты при получении подаренной недвижимости, осуществляется по фиксированной ставке 13%. Льготы на нее не распространяются, так что если одаряемый – пенсионер или инвалид, он обязан совершить платеж по полной ставке. Исключением при регистрации договора дарения составляют работники консульства вместе с членами своей семьи – право освобождаться от налога закреплено за ними по решению Венской конвенции.

Нужно ли платить налог при дарении

Человек, получивший в подарок квартиру, должен оплатить подоходный налог после полного завершения процедуры переоформления права собственности (когда договор дарения зарегистрирован в рег. палате). Можно упростить процедуру оформления, если обратиться к нотариусу. В таком случае документация после заверения попадает сразу в местные налоговые органы. В течение 14 рабочих дней одаряемому придёт извещение от государственных органов о начислении налога.

Нужно ли платить налог по договору дарения автомобиля

- если транспортное средство пребывало в собственности у продающей стороны менее 3 лет, потребуется оплатить налог по стандартной ставке в 13% от стоимости дохода;

- если срок обладания машиной составляет больше чем 3 года – торговец полностью освобождается от налоговых обязательств.

Нужно ли платить налог по договору дарения автомобиля

Если транспортное средство, которое поступило в распоряжение на основании дарения, находилось в непосредственной собственности более 3 лет, налог на дарение автомобиля не родственнику платить не придется. На это правило не оказывает влияния ни сумма от продажи, никакие иные факторы.

Налог на дарение недвижимости — квартиры, дома, как платить, кто освобождается от уплаты

Специфика. Если при первой сделке дарения одаряемый уплачивает налог (допустим, он не близкий родственник дарителю), то при последующем дарении (передарение), даже если сделка совершается обратно (от одаряемого к дарителю), налог не возвращается, за исключением случае, если сделка дарения будет признана недействительной.

Нужно ли в 2017-2018 году платить налог при дарении недвижимости родственнику или иному лицу

Здравствуйте, если даритель и одаряемый, как вы написали, посторонние то есть не приходятся друг другу супругами, родителями и детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой и внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами, то налог будет составлять 13% от налогооблагаемой базы. Налогооблагаемая база это 70% кадастровой стоимости объекта недвижимости.

Налог на дарение

Налог на дарение взимается практически после каждой сделки. Но в законе предусмотрены некоторые исключения, благодаря которым дарственная оформляется действительно безвозмездно. Дарение тоже считается прибылью физического лица, поэтому облагается НДФЛ, который зависит от степени родства, стоимости наследуемого имущества и других признаков.

Нужно ли и на каких основаниях платится налог на квартиру с дарственной

- По общему правилу, для всех категорий лиц установлена общая ставка в 13%. Будут платить все, кто получил квартиру по договору дарения.

- Надо ли платить налог за подаренную квартиру для не граждан Российской Федерации или граждан РФ, которые не проживают на территории России более 183 дней в течение года? Да, и ставка будет выше, чем для резидентов. Но и резиденты и нерезиденты все равно должны платить взнос за прибыль, в том числе и при дарении квартиры, только в различных размерах.

- Нужно ли платить налог с дарственной на квартиру, если стороны сделки не являются близкими родственникам? Да, они также обязаны платить.

Нужно ли платить налог при оформлении договора дарения квартиры

- При дарении между кровными родственниками первой линии (мать, дочь, сын, муж) сделку налогом не облагают. При других вариантах получающий дар обязан заплатить государственный налог в виде 13% от оценки жилья.

- Социальным, государственным служащим получить жилье в качестве подарка проблематично, придется доказать безвозмездность дара, исключив подозрение во взятке.

Налоги на дар по сделке дарения

После выполнения договора дарения подарок переходит к выгодоприобретателю. С этого момента он несет бремя содержания вещи/имущества, а основания обретения права собственности утрачивают значение. Ниже описан ряд налогов, которые владелец имущества платит в фиксированном размере независимо от того, получает ли он доход от его использования.

Налог на дарение недвижимости не родственнику: особенности

Небольшой совет — указывайте в договоре дарения именно кадастровую стоимость недвижимости. И ведите расчет по налогам, опираясь на эту сумму. Если у вас не примут налоговую декларацию или будут заставлять вести перерасчет по рыночной стоимости, не соглашайтесь на данный шаг. Это незаконно. Налог на дарение недвижимости не родственнику или дальней родне уплачивается только в размере 13% от кадастровой стоимости подарка. И не более того. Все остальное — прямое нарушение законодательства РФ. Свои права придется отстаивать в суде. Но соглашаться на перерасчет ни в коем случае нельзя.

Нужно ли платить налог по договору дарения

Дарение квартиры – это непосредственная передача ее от старого владельца к новому. Получая или отдавая в дар квартиру, обе стороны должны помнить о том, что это полностью безвозмездная передача недвижимости от одного лица к другому. И если даритель будет требовать что-либо взамен, то решением суда договор можно будет признать незаконным. Недопустимо указывать в договоре, что нынешний владелец требует за свой подарок какие-либо вещи, материальные ценности и прочее. В данной статье рассмотрим основные моменты и вопросы, которые могут возникнуть при оплате налога на дарение квартиры, в том числе размер ставки налога, порядок его оплаты, а также вопросы, касающиеся того, можно ли избежать уплаты данного налога или хотя бы снизить его стоимость.

Налог на дарение

Как любое имущество, жилую недвижимость, в частности, квартиру, дом или доли в них, можно подарить. Но оформление такой передачи, в отличие от дарения имущества движимого, имеет некоторые важные особенности, которые будут рассмотрены в статье. Поговорим о нюансах документального оформления передачи недвижимости в дар, разберемся, облагается ли налогом договор дарения, кто, в какие сроки его обязан уплатить и как это правильно сделать.

zakonandporyadok.ru