Как заполнить декларацию 3 НДФЛ

Декларация о доходах 3 НДФЛ подается за прошедший расчетный период. К заполнению этой декларации существуют строгие правила, например, в ней недопустимы ошибки, помарки, неверная информация, синяя ручка или нечеткие буквы. Не так давно на официальном сайте Налоговой Службы появилась специальная программа, которая делает процесс заполнения декларации 3 НДФЛ простым и легким. Вам больше не нужно заполнять ее в программе Эксель или своими руками, достаточно лишь скачать программу и запустить ее, введя всю необходимую информацию. В это статье вы узнаете, где скачать программу 3 НДФЛ, как ее заполнять и как сохранить свою декларацию.

1

Как скачать и установить программу 3 НДФЛ

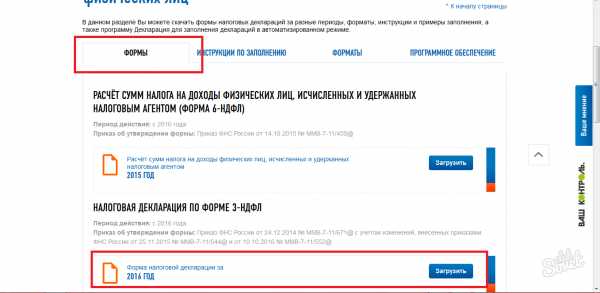

- Прежде всего, стоит сказать, что обычные формы до сих пор доступны на сайте. Если вы не поклонник новых технологий и хотите заполнить декларацию по старинке, то зайдите на сайт https://www.nalog.ru и скачайте форму декларации за нужный вам год.

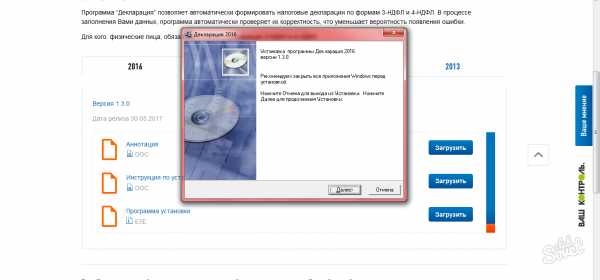

- Программа же находится по адресу https://www.nalog.ru/rn и располагается каждая в своей вкладке, в зависимости от расчетного года. Вам нужна ссылка “Программа установки”. Нажмите на кнопку “Загрузить”.

- Как только файл сохранится на ваш компьютер, кликните по нему дважды. Установщик быстро инсталлирует декларацию, ваше участие практически не требуется.

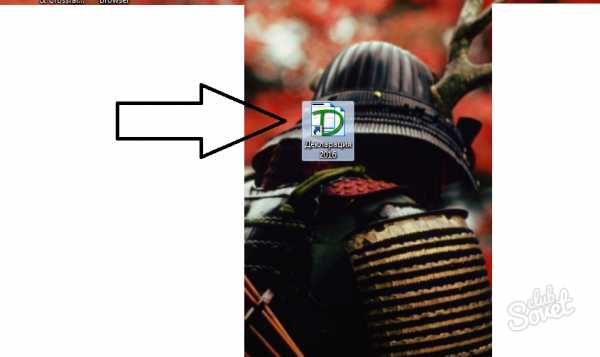

- Вот и все. Программа теперь находится на вашем рабочем столе. Запустите ее двойным щелчком.

2

Как заполнять декларацию 3 НДФЛ

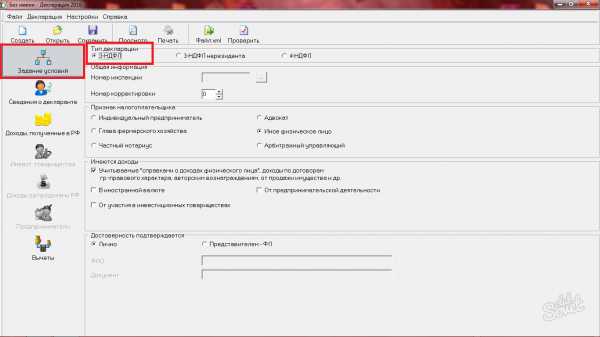

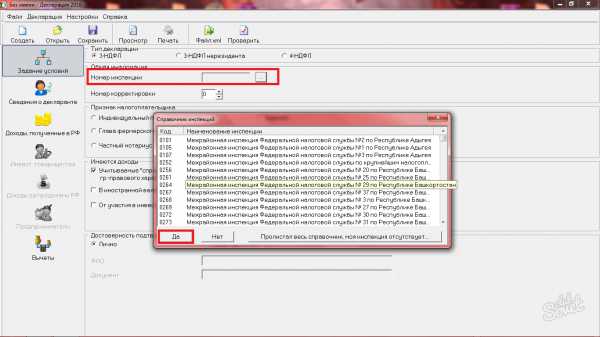

- Как только вы войдете в программу, то увидите небольшое меню со вкладками слева. Именно с ним вы будете работать. Сначала войдите в “Задание условий” и поставьте галочку возле пункта “3 НДФЛ”. Если вы не резидент страны, то выберете второй пункт.

- Номер инспекции можно даже не помнить, так как нажав по белой кнопке рядом, вы откроете список всех инспекций с номерами. Найдите свою и нажмите “Да”.

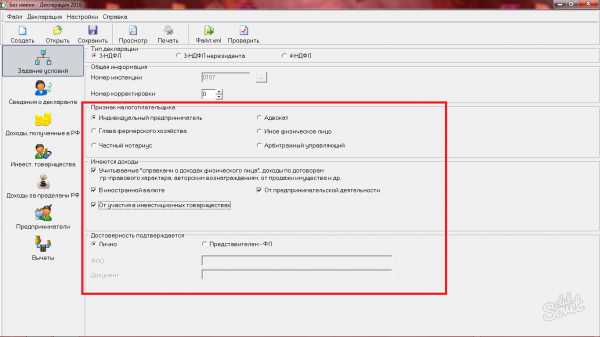

- Теперь заполните оставшуюся часть декларации на этой странице. К ней относится ваш вид деятельности, вид ваших доходов и их источники, тип подачи декларации: лично или по доверенности.

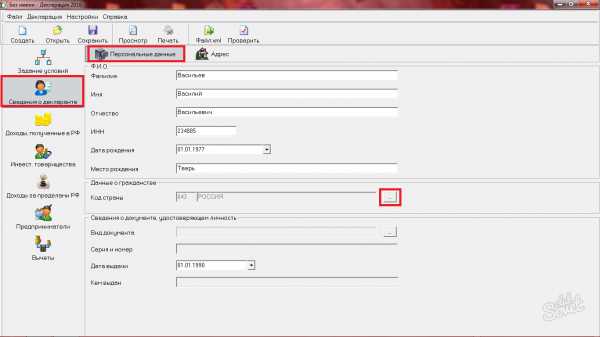

- Во второй вкладке заполняются сведения о декларанте, то есть, вас. Укажите личные данные, город вашего рождения и обязательно паспортные данные. Если вы не гражданин России, то выберите страну из списка.

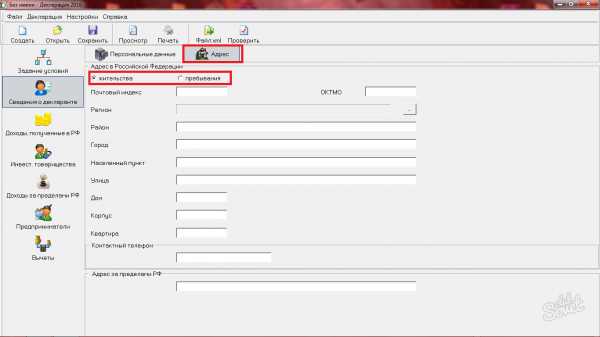

- Во втором разделе “Адрес” нужно указать адрес вашего жительства, а если вы не резидент – пребывания. Не забывайте вписывать индекс и ОКТМО.

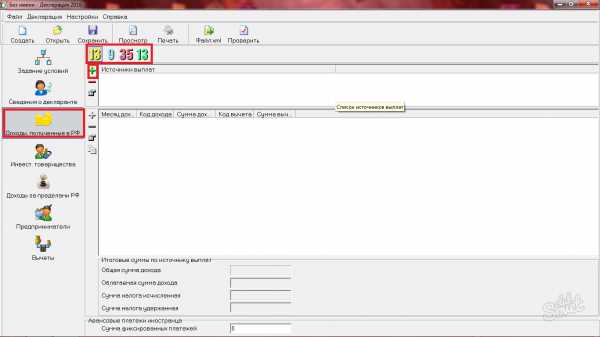

- Следующая к заполнению вкладка “Доходы, полученные в РФ”. Сначала выберите вашу налоговую ставку в верхнем углу. Затем добавляйте источники выплат, нажимая на плюсик рядом.

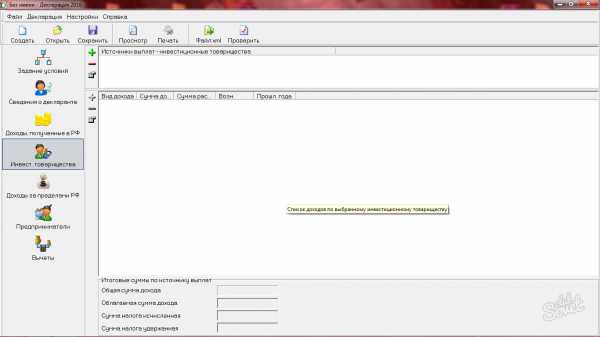

- Если в ваше дело были вложены инвестиции и вы отметили это на самой первой странице, то для вас становится доступной вкладка “Инвестиционные товарищества”. Заполняется похоже с предыдущей вкладкой: вы нажимаете на плюсик и вносите данные об источниках и доходах.

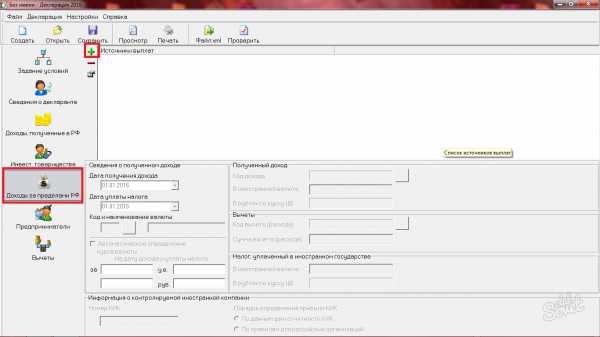

- Если у вас были доходы за пределами страны, то это обязательно указывается. Вы вносите источники и расставляете даты в нижней части страницы. Все данные уже должны у вас быть.

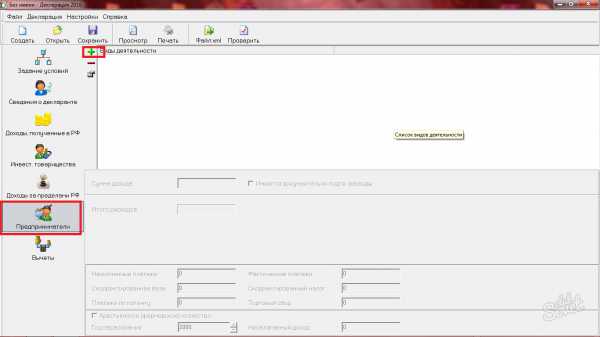

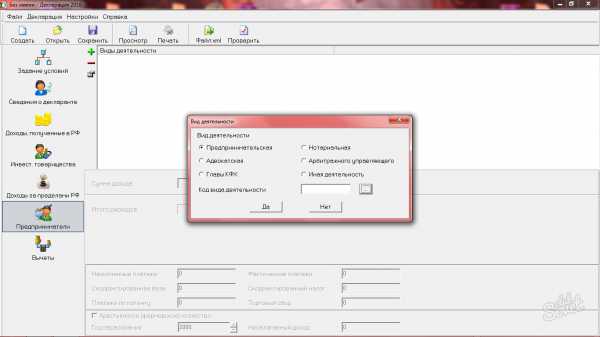

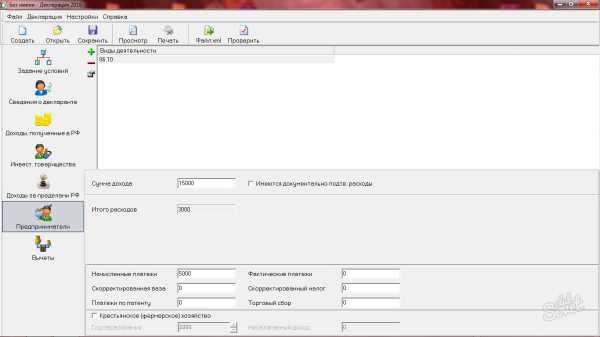

- Теперь перейдите во вкладку для предпринимателей, если она вам нужна. Порядок действия вы уже знаете: нажимаете на плюс и добавляете. Не забывайте сверять информацию в нижней части экрана.

- Вид деятельности выбирается постепенно, если вы не помните его кода. Нажмите на белую кнопку и там, шаг за шагом, найдите свой вид.

- Вот и все. После этого вы можете переходить к вычетам.

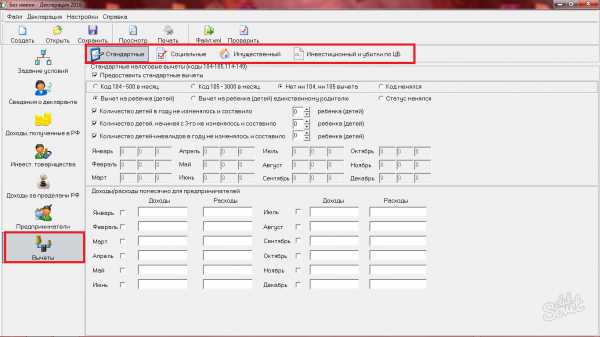

- Вычеты заполняются по разделам: социальные, стандартные, имущественные и убытки.

- Внимательно читайте все строки, ведь каждое дело индивидуально. Не забывайте указывать доходы и расходы за каждый месяц. Всё это должно быть уже в вашей бухгалтерии.

3

Как сохранить декларацию 3 НДФЛ

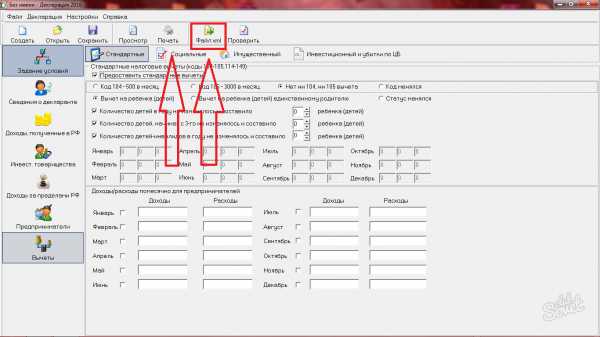

После этого выведите свою декларацию 3 НДФЛ из программы, нажав на иконку “Файл xtml”. Такой файл вы сможете распечатать или взять с собой электронно и показать представителю инспекции.

Либо распечатайте ее сразу, нажав на соответствующую кнопку.

sovetclub.ru

Декларация 3 НДФЛ для физических лиц за 2018 год, за 3 года образец, программа для декларации

Декларация 3 НДФЛ – это документ, в котором налогоплательщики отчитываются о доходах за предыдущий календарный год. Мы расскажем о категориях лиц, которым обязательно нужно сдать документ, сроках отчетности и особенностях заполнения.

В каких случаях нужно заполнять декларацию 3 НДФЛ?

3 НДФЛ должны заполнить адвокаты, индивидуальные предприниматели, нотариусы, а в некоторых случаях и физические лица. Основной доход физлиц фиксируется в декларации 2 НДФЛ, а дополнительный должен отображаться в 3 НДФЛ, если налогоплательщик:

Еще один повод для заполнения декларации физическим лицом – необходимость получить налоговый вычет. Это сумма, которая может уменьшить налогооблагаемую базу. Другое определение – возврат части налога. Налоговые вычеты делятся на несколько групп:

- стандартные;

- социальные;

- имущественные;

- профессиональные.

Самые распространенные случаи, когда физическому лицу может полагаться налоговый вычет – это покупка недвижимости или имущества, дорогостоящее лечение, получение образования.

Чтобы вернуть часть налога, надо обязательно предоставить документы, которые подтверждают право вычета. Например, в случае лечения нужно сохранять договоры с медицинскими учреждениями, чеки на лекарства. В случае с покупкой автомобиля – договор купли продажи и справки из ГИБДД. В случае выплат по ипотеке – квитанции об оплате банковского долга. Если рассматривать ситуацию с обучением, нужно прикрепить к декларации справку из университета.

Сроки подачи декларации 3 НДФЛ для физических лиц

В 2018 году нужно сдавать декларацию за налоговый период 2017 года. Если нужно отчитаться по дополнительным доходам, то заполненная декларация должна оказаться в налоговой до 2 мая.

Для получения вычетов (дополнительных доходов при этом не было) можно обращаться в налоговую в любой рабочий день 2018 года.

С 2017 года налоговая может сама рассчитывать сумму к оплате и рассылать платежки. В этом случае налогоплательщик должен погасить задолженность до 1 декабря. И заполнять декларацию уже не нужно.

Подавать документ нужно в ту налоговую, к которой относится адрес регистрации. Там же можно получить и консультацию по поводу заполнения. До 2 мая инспекции будут дополнительно открыты по субботам, чтобы успевать работать с большим наплывом населения.

Оплатить налог нужно до 15 июля.

Если опоздать со сдачей 3 НДФЛ, то налоговая применит штрафные денежные санкции. Каждый месяц будет начисляться неустойка в размере пяти процентов от той суммы налога, которая была рассчитана. Максимально налоговая инспекция может выставить штраф в размере тридцати процентов от налога.

Порядок заполнения и подачи

Заполнить декларацию 3 НДФЛ за 2018 год можно несколькими способами:

- С помощью программы «Декларация 2018». Скачать ее можно бесплатно на официальном сайте Федеральной налоговой службы. Программа упрощает процесс заполнения, по введенным исходным данным рассчитывает налог. Нужно заполнить три основные информационные блоки: «Задание условий», «Сведения о декларанте», «Доходы, полученные в РФ». Следующие разделы нужно заполнять тем, кто хочет получить налоговые вычеты.

- В личном кабинете на сайте Федеральной налоговой службы. Без скачивания программы можно заполнить электронную декларацию и отправить ее по электронной почте. Дополнительно нужно скачать в личном кабинете электронную подпись и прикрепить необходимые отсканированные документы.

- В Налоговой инспекции взять бумажный бланк и заполнить его от руки.

- Заплатить специалистам за правильное оформление 3 НДФЛ. Если внимательно читать инструкции, заполнить документ не составит труда. Не спешите отдавать деньги за несложную процедуру.

С 2017 года произошли небольшие изменения в бланках декларации и правилах заполнения. Состав и количество страниц не изменились. Поменялись суммы некоторых вычетов, поэтому немного трансформировался Лист Е1 (социальные вычеты).

Изменения коснулись и листов Ж,З,И. Лист Ж отвечает за профессиональные вычеты, лист З нужно заполнять тем, у кого есть доходы от финансовых операций, а лист И пригодится участникам инвестиционных товариществ.

Чтобы правильно заполнить 3 НДФЛ, нужна декларация 2 НДФЛ. Такую справку можно попросить подготовить бухгалтера на основном месте работы. Из этой справки нужно будет взять код дохода, все сведения о работодателе, а также расписанный доход по месяцам. В какой-то степени 2 НДФЛ будет как образец для правильного заполнения части страниц.

Вторым обязательным документом-помощником станет паспорт. Все данные о кодах можно найти в справочниках на сайте Федеральной налоговой инспекции.

bankiros.ru

Налоговая декларация 3-НДФЛ в 2018-2019 годах — как заполнить?

Что нового в заполнении декларации 3-НДФЛ в 2019 году

Где скачать налоговую декларацию 3-НДФЛ за 2018 год

Как заполнить налоговую декларацию 3-НДФЛ

Каков порядок представления декларации 3-НДФЛ

Что нового в заполнении декларации 3-НДФЛ в 2019 году

В 2018 году физлицам предстоит сдать отчетность за 2017 год по доходам, с которых у них не удержан налог или к которым есть возможность применения вычетов, не предоставленных на работе.

О действующих в 2017-2018 гг. вычетах читайте здесь

Применение неиспользованных вычетов даст возможность вернуть налог. Такой возврат можно сделать через работодателя, но в ряде случаев его осуществляет только ИФНС.

Подробнее о том, какой путь в конкретной ситуации избрать для возврата НДФЛ, читайте в материале «Порядок возврата подоходного налога (НДФЛ): нюансы».

Отчитываясь о доходах и неиспользованных вычетах за 2017 год, физлица должны заполнять новую форму декларации 3-НДФЛ, утвержденную приказом ФНС от 25.10.2017 № ММВ-7-11/822@.

Подробности читайте здесь.

Если возникнет необходимость отчитаться за предшествующие годы или уточнить поданные ранее сведения, то декларацию 3-НДФЛ по ним надо подавать по форме, соответствующей действовавшим в эти периоды.

О том, где их взять и как заполнить, читайте в материале «Образец заполнения налоговой декларации 3-НДФЛ».

Где скачать декларацию 3-НДФЛ за 2018 год

Найти бланк декларации 3-НДФЛ для отчета за 2017 год довольно просто — он опубликован на сайте ФНС и на нашем ресурсе (в материале «Скачать бланк декларации 3-НДФЛ за 2016–2017 годы»).

Однако перед тем как скачать форму, необходимо удостовериться, возникает ли у физлица обязанность в представлении указанного отчета. Основной причиной, которая влечет подачу декларации 3-НДФЛ, является получение налогоплательщиком налогооблагаемого дохода. Подробнее в материале «Кто заполняет и подает декларацию 3-НДФЛ?».

Если дохода, с которого можно было бы удержать налог, у вас не возникало, то следует руководствоваться материалом «Нет облагаемого НДФЛ дохода — нет обязанности подавать декларацию».

Как заполнить налоговую декларацию 3-НДФЛ

Заполнить декларацию 3-НДФЛ можно на сайте ИФНС, в личном кабинете налогоплательщика, или на сайте госуслуг. Кроме того, существуют специализированные программы для заполнения 3-НДФЛ.

Общие правила заполнения декларации изменились не принципиально. В правках учтены все изменения, внесенные в законодательство по НДФЛ в течение 2017 года. В частности, в отношении учета в расчетах торгового сбора.

Более подробно о нюансах заполнения декларации 3-НДФЛ вы можете прочесть в следующих статьях нашего сайта:

А если вы планируете воспользоваться налоговыми вычетами, то ознакомьтесь со статьями ниже:

Для ИП оформление декларации имеет свои особенности. О том, на что предпринимателям надо обратить внимание, узнайте из нашей статьи «Декларация 3-НДФЛ для ИП: особенности заполнения».

Отражение исправлений в декларации 3-НДФЛ с учетом ст. 81 НК РФ сопровождается подачей уточненного расчета. О правилах оформления уточненки по данному отчету читайте в материале «Особенности уточненной налоговой декларации 3-НДФЛ».

По какой бы причине ни подавалась декларация 3-НДФЛ, большую роль играет корректное указание КБК. О КБК для НДФЛ читайте в статье «Коды бюджетной классификации для декларации 3-НДФЛ».

Каков порядок представления декларации 3-НДФЛ

Правила представления декларации 3-НДФЛ регламентированы ст. 229 НК РФ. С учетом указанной нормы физлицо представляет декларацию контролерам до 30 апреля. Однако указанный срок может сдвигаться, например, если день подачи пришелся на выходной. Также сроки меняются в зависимости от причины возникновения обязанности представления 3-НДФЛ. Подробнее об этом читайте в материале «Какие сроки сдачи у налоговой декларации 3-НДФЛ?».

При этом налоговый орган, в который направляется декларация 3-НДФЛ, должен быть выбран по принципу, раскрытому в статье «В какую инспекцию подается декларация 3-НДФЛ?».

Особый порядок сдачи декларации 3-НДФЛ предусмотрен для ИП. Исполнение им этой обязанности может изменяться в зависимости от того:

- находится ли ИП на спецрежиме;

- имеет ли он наемных сотрудников.

Ответы на эти вопросы вы найдете здесь

Также рекомендуем посмотреть статью «Как сдавать декларацию по форме 4-НДФЛ в 2016–2017 годах?», из которой можно узнать о причинах возникновения у ИП обязанности представлять 4-НДФЛ.

А о том, каким способом можно направлять декларации 3-НДФЛ в ИФНС, говорится в публикации «Каким образом можно сдать декларацию 3-НДФЛ в налоговую?».

Декларацию 3-НДФЛ подают налогоплательщики, получившие иные, кроме зарплатных, доходы, а также те, кто воспользовался правом на налоговый вычет. Предприниматели на ОСН сдают не только 3-НДФЛ, но и 4-НДФЛ. Рубрика «3-НДФЛ» поможет вам быть в курсе нововведений в порядке сдачи одноименной отчетности.

nalog-nalog.ru